Содержание

Введение

1. Анализ структуры имущества предприятия

1.1 Сравнительно-аналитический баланс-нетто

1.2 Анализ структуры имущества предприятия

2. Анализ финансовой устойчивости предприятия

2.1 Расчет показателей наличия запасов и затрат, источники формирования

2.2 Определение типа финансовой устойчивости

3. Анализ состояния запасов и затрат

3.1 Анализ состояния мобильных активов

3.2 Баланс долгосрочных вложений

4. Анализ ликвидности и платежеспособности предприятия

4.1 Анализ ликвидности баланса

4.2 Анализ состояния текущих активов и их классификация по категориям риска

5. Анализ финансовых коэффициентов

5.1 Показатели финансовой устойчивости

5.2 Показатели ликвидности

5.3 Показатели эффективности использования капитала (рентабельности и оборачиваемости)

6. Общие выводы по оценке финансового состояния предприятия

7. Рекомендации по улучшению финансового состояния предприятия на основе полученных результатов

Список использованной литературы

Введение

Когда вы открываете новое предприятие и занимаетесь своим делом, вас не может не мучить вопрос: «Как и на основании чего будут оценивать вас, а вы вашего партнера?» Сегодня прошло то время, когда о «крутости» бизнесмена и его фирмы судили по шикарному автомобилю, офису в центре города, мобильному телефону. На первое место вернулись научные подходы при оценке надежности любой фирмы.

Рыночная экономика в Российской Федерации набирает всё большую силу. Вместе с ней набирает силу и конкуренция как основной механизм регулирования хозяйственного процесса.

Чтобы обеспечивать выживаемость предприятия в современных условиях, управленческому персоналу необходимо, прежде всего, уметь реально оценивать организацию финансов, как своего предприятия, так и существующих потенциальных конкурентов. Финансовое состояние – важнейшая характеристика экономической деятельности предприятия Она определяет конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнёров в финансовом и производственном отношении. Однако одного умения реально оценивать финансовое состояние недостаточно для успешного функционирования предприятия и достижения им поставленной цели.

Одна из целей данной курсовой работы заключается в изучении методов анализа финансового состояния предприятия, как инструментов принятия управленческого решения и выработки, на этой основе, практических рекомендаций и выводов. В качестве других целей можно выделить изучение сущности и функций финансов предприятия, в частности открытых акционерных обществ, изучение и анализа источников средств предприятий, анализ эффективности использования финансов предприятия.

Содержание анализа хозяйственной деятельности вытекает, прежде всего, из тех функций, которые он выполняет в системе других прикладных экономических наук.

К функциям анализа относятся: контроль за выполнением планов и управленческих решений, за экономным использованием ресурсов. Одной из основных функций относят изучение влияния объективных и субъективных, внешних и внутренних факторов на результаты хозяйственной деятельности, что позволяет объективно оценивать работу предприятия, делать правильную диагностику его состояния и прогноз развития на перспективу, выявлять основные направления поиска резервов повышение его эффективности.

Экономический анализ тесно связан с рядом экономических и неэкономических дисциплин, поэтому написание работы по экономическому анализу подразумевает овладение знаниями в различно области.

Реклама

Экономический анализ связан с отраслевыми экономиками, планированием и управлением производством, бухгалтерским учетом, финансированием и кредитованием предприятий.

Таким образом, для квалифицированного проведения анализа деятельности предприятия требуется глубокое знание макро- и микроэкономики, менеджмента, маркетинга, бухгалтерского учета, статистики, технологии, организации производства, информационных технологий и многих других наук.

В процессе подготовке курсовой работы использовались материалы бухгалтерской отчётности и различные методические источники, бухгалтерский баланс с приложениями, утверждённые Минфином и Госкомстатом Российской Федерации.

Анализ финансового состояния предприятий различных форм собственности нашёл отражение во многих источниках научной литературы.

В них рассматривались следующие понятия, используемые в курсовой работе: финансы предприятия; финансовое состояние; система показателей, характеризующих финансовое состояние; анализ финансовой отчётности и структуры баланса; оценка платёжеспособности, рентабельности предприятия.

Целью выполнения курсовой работы является изучение финансового анализа, овладение навыками практического использования полученных теоретических знаний. В ходе выполнения курсовой работы используются различные вспомогательные способы проведения анализа, а именно в курсовой работе построено 5 различных таблиц. При написании курсовой работы были использованы 14 различных источников информации.

Для сравнительного анализа баланса предприятия построим аналитическую таблицу 1. В данной таблице использовались данные бухгалтерского баланса (Приложение 1).

Из таблицы исключены долгосрочные обязательства, это связано с тем, что у предприятия таких обязательств нет.

Выводы по таблице 1:

Валюта баланса предприятия увеличилась на 13 тыс. рублей или на 0,04%.

Внеоборотные активы предприятия уменьшились в конце отчетного периода на 384 тыс. руб., что составляет –2953,8% от общей суммы изменения валюты. Удельный вес внеоборотных активов в общей валюте баланса также уменьшился на 1,33% и составил на начало отчетного периода – 75,46% , а на конец – 74,12%. Темп роста активов составил –1,73%.

Наблюдается рост оборотных активов на 7,5%. Так, на начало отчетного периода оборотные активы составляли 7236 тыс. руб., а на конец – 9451 тыс. руб. Это увеличение связано с увеличением денежных средств (на 1765 тыс. руб.). Наибольшую долю оборотных активов занимают и в начале, и в конце отчетного периода запасы и затраты – 4033 на начало и 3862 на конец периода. Увеличился удельный вес денежных средств – на 5,98%. Темп роста денежных средств составил +1038,24%. Также уменьшился удельный вес дебиторской задолженности – на 4,11%.

Реклама

Как видно из таблицы 1, собственные средства предприятия увеличились на 63 тыс. рублей или на 0,18%. Темп роста собственных средств составил +0,27%.

Таблица 1 Сравнительно-аналитический баланс-нетто

| Наименование |

Абсолютное значение |

Удельный вес |

Изменение |

| На Н.О.П. |

На К.О.П. |

На Н.О.П. |

На К.О.П. |

Абсолютных величин |

Удельных весов |

Абсол-х

величин к величине на Н.О.П.

|

Абсол-х величин

к изм-ю валюты

баланса

|

| А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| Внеоборотные активы |

22250 |

21866 |

75,46 |

74,12 |

-384 |

-1,33 |

1,73 |

-2953,8 |

| Оборотные активы, в том числе: |

7236 |

9451 |

24,54 |

32,04 |

2215 |

7,50 |

-30,61 |

17038 |

| - Запасы и затраты |

4033 |

3862 |

13,68 |

13,09 |

-171 |

-0,59 |

4,24 |

-1315,4 |

| - Дебиторская задолженность |

3029 |

1819 |

10,27 |

6,17 |

-1210 |

-4,11 |

39,95 |

-9307,7 |

| - Денежные средства и краткосрочные финансовые вложения |

170 |

1935 |

0,58 |

6,56 |

1765 |

5,98 |

-1038,24 |

13577 |

| Валюта |

29486 |

29499 |

100 |

100 |

13 |

- |

-0,04 |

- |

| Собственные средства |

23742 |

23805 |

80,52 |

80,70 |

63 |

0,18 |

-0,27 |

484,62 |

| Кредиты и прочие заемные средства, в том числе: |

5744 |

5694 |

19,48 |

19,30 |

-50 |

-0,18 |

0,87 |

-384,62 |

| Краткосрочные кредиты, в том числе: |

5744 |

5694 |

19,48 |

19,30 |

-50 |

-0,18 |

0,87 |

-384,62 |

| - Займы и кредиты |

1162 |

1162 |

3,94 |

3,94 |

- |

0,00 |

0,00 |

- |

| - Кредиторская задолженность |

3182 |

3132 |

10,79 |

10,62 |

-50 |

-0,17 |

1,57 |

-384,62 |

| Прочее |

1400 |

1400 |

4,75 |

4,75 |

- |

- |

- |

- |

| Валюта

|

29486

|

29499

|

100 |

100 |

13 |

- |

-0,04 |

- |

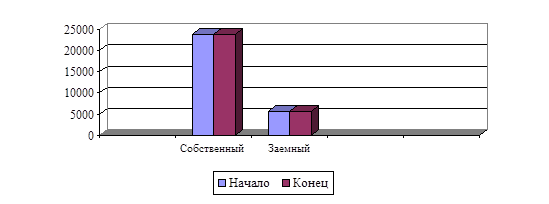

Значимым показателем является соотношение собственного и заемного капитала, динамика его изменения. Для наглядности построим диаграмму – рисунок 1.

Рис. 1 Соотношение собственных и заемных средств предприятия

Абсолютная величина заемных средств уменьшилась на 50 тыс. рублей, но при этом, удельный вес заемных средств уменьшился на 0,18%. Составными частями краткосрочной задолженности являются займы и кредиты, а также кредиторская задолженность. Займы предприятия не изменились, а кредиторская задолженность выросла на 50 тыс. рублей, удельный вес увеличился на 0,18%. Прочие заемные средства также не изменились. Темп роста заемного капитала составил –0,87%.

1.2

Анализ структуры имущества предприятия

Для анализа структуры предприятия построим аналитическую таблицу 2. В таблице рассмотрим структуру имущества и его источников.

Актив и пассив в таблице представлены отдельными секциями. В активе показано собственное имущество предприятия, в пассиве - его источники.

Таблица 2 Анализ структуры имущества предприятия

| Наименование статей баланса |

На НОП |

На КОП |

Δ тыс. руб. |

Δ уд.

веса

|

| Тыс. руб. |

% к итогу |

Тыс. руб. |

% к итогу |

| 1 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Актив

|

| 1. Имущество предприятия |

29486 |

100 |

29499 |

100 |

13 |

- |

| 1.1. Иммобилизованные средства |

22250 |

75,46 |

21866 |

74,12 |

-384 |

-1,33 |

| 1.2. Мобильные средства |

7236 |

24,54 |

9451 |

32,04 |

2215 |

7,50 |

| 1.2.1. Материальные оборотные средства |

4033 |

13,68 |

3862 |

13,09 |

-171 |

-0,59 |

| 1.2.2. Дебиторская задолженность |

3029 |

10,27 |

1819 |

6,17 |

-1210 |

-4,11 |

| 1.2.3. Денежные средства |

170 |

0,58 |

1935 |

6,56 |

1765 |

5,98 |

|

Пассив

|

| 1. Источники имущества предприятия |

29486 |

100 |

29499 |

100 |

13 |

- |

| 1.1 Источники собственных средств |

23742 |

80,52 |

23805 |

80,70 |

63 |

0,18 |

| 1.2 Заемные и привлеченные ср. |

5744 |

19,48 |

5694 |

19,30 |

-50 |

-0,18 |

| 1.2.1. Долгосрочные кредиты |

- |

- |

- |

- |

- |

- |

| 1.2.2. Краткосрочные кредиты |

1162 |

3,94 |

1162 |

3,94 |

- |

- |

| 1.2.3. Кредиторская задолженность |

3182 |

10,79 |

3132 |

10,62 |

-50 |

-0,17 |

По таблице 2 можно сделать следующие выводы:

Имущество предприятия увеличилось на 13 тыс. рублей.

Наибольший удельный вес в каждом периоде занимали иммобилизованные средства – 75,46 и 74,12% соответственно. Это говорит о том, что предприятие является капиталоемким – наибольший удельный вес приходится на здания, машины и оборудования.

В общем, имущественные показатели изменились следующим образом:

Мобильные средства предприятия увеличились на 2215 тыс. рублей, темп роста составил 7,5%, при этом, материальные мобильные средства увеличились, уменьшилась дебиторская задолженность.

Наблюдается отрицательная тенденция в соотношении дебиторской и кредиторской задолженностей. Если в начале отчетного периода кредиторская задолженность была меньше дебиторской, то к концу периода дебиторская задолженность стала меньше кредиторской. При этом общая картина соотношения заемных и мобильных средств не изменялась – в каждом исследуемом периоде мобильные средства были больше заемных.

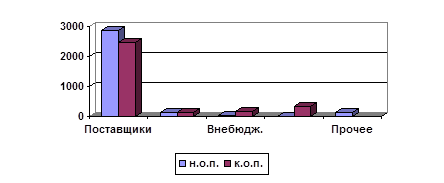

Кредиторская задолженность является наибольшей составной частью заемного капитала. Более подробно структура кредиторской задолженности представлена на диаграммах. Для построения диаграмм используем данные аналитической таблицы 3.

Таблица 3 Кредиторская задолженность предприятия

| Наименование |

На начало

(доля в %)

|

На конец

(доля в %)

|

Изменение |

| Поставщики и подрядчики |

89,85 |

78,74 |

- 11,11 |

| Задолженность перед персоналом по з/п |

4,18 |

4,28 |

0,10 |

| Перед внебюджетными фондами |

1,35 |

5,97 |

4,62 |

| Перед бюджетом |

0,44 |

11,02 |

10,58 |

| Прочие кредиторы |

4,18 |

- |

- 4,18 |

| Всего |

100 |

100 |

- |

В целом кредиторская задолженность уменьшилась на 50 тыс. рублей (см. таблицу 2).

Наибольшую долю занимает задолженность перед поставщиками и подрядчиками – 89,85 и 78,74%, в конце отчетного периода она уменьшилась на 11,11%.

Рис. 2 Структура кредиторской задолженности предприятия.

Задолженность по заработной плате своим работникам также имеет немалый удельный вес – 4,18% в начале отчетного периода и 4,28% - в конце. В общем итоге задолженность по заработной плате увеличилась.

Доля задолженности перед бюджетом увеличилась на 10,58% - с 0,44 до 11,02%. Неизменной не осталась и доля задолженности перед внебюджетными фондами – 1,35 и 5,97%. Доля прочих обязательств уменьшилась на 4,18%.

Для анализа запасов и затрат используем баланс предприятия - актив, аналитическую таблицу 4.

Таблица 4 Состояние запасов и затрат

| Наименования агрегированных статей баланса |

Абсолютные значения |

Удельный вес |

Изменения |

| на Н.О.П. |

на К.О.П. |

на Н.О.П. |

на К.О.П. |

Абсо-лют-ных значений |

Удель-ных весов |

Темп роста |

Удельный вес изме-нений |

| А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| 1.Производственные запасы |

3846 |

3330 |

95,36 |

86,22 |

-516 |

-9,14 |

86,58 |

301,75 |

| 2. Незавершенное производство |

187 |

532 |

4,64 |

13,78 |

345 |

9,14 |

284,49 |

-201,75 |

| 3. Готовая продукция |

- |

- |

- |

- |

- |

- |

- |

- |

| 4. Товары |

- |

- |

- |

- |

- |

- |

- |

- |

| 5. Расходы будущих периодов |

- |

- |

- |

- |

- |

- |

- |

- |

| 6. Прочее |

- |

- |

- |

- |

- |

- |

- |

- |

| Итог: |

4033 |

3862 |

100 |

100 |

-171 |

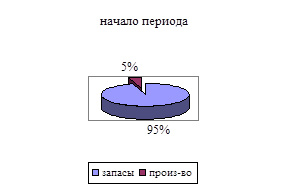

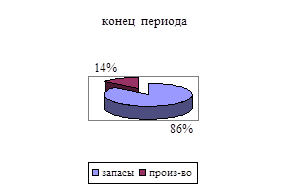

Для большей наглядности построим диаграммы, где будет представлена доля каждой составляющей запасов и затрат в незавершенном производстве. Диаграммы представлены на рисунке 3.

Наибольшую долю занимают сырье и материалы – 95 и 86 %. Абсолютная величина этих запасов снизилась на 516 тыс. рублей, снизился и удельный вес.

Рис. 3 Структура запасов и затрат.

Доля затрат в незавершенном производстве соответственно увеличилась с 5 до 14 %.

Финансовая устойчивость предприятия – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренне и внешней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска.

Выделяют несколько вариантов устойчивости:

Суперустойчивость

(абсолютная

платежеспособность)

|

- |

Мобильные финансовые активы больше всех обязательств |

Достаточная устойчивость

(гарантированная платежеспособность)

|

- |

Мобильные финансовые активы меньше всех обязательств, но сумма всех финансовых активов больше их |

Финансовое равновесие

(гарантированная платежеспособность)

|

- |

Собственный капитал больше долгосрочных финансовых активов, но меньше всей суммы нефинансовых активов |

Допустимая финансовая напряженность

(потенциальная платежеспособность)

|

- |

Собственный капитал больше долгосрочных финансовых активов, но меньше всей суммы нефинансовых активов |

Зона риска

(потеря платежеспособности)

|

- |

Собственный капитал меньше долгосрочных нефинансовых активов |

Используя данную методику, определим, к какому варианту финансовой устойчивости относится предприятие, для этого построим аналитическую таблицу 5.

Таблица 5

Определение варианта финансовой устойчивости предприятия

| Актив |

На

Н.О.П.

|

На

К.О.П.

|

Пассив |

На

Н.О.П.

|

На

К.О.П.

|

| Нефинансовые активы: |

26231 |

25676 |

Собственный капитал |

23742 |

23805 |

| Долгосрочные |

22198 |

21814 |

| Оборотные |

4033 |

3862 |

| Финансовые активы: |

3255 |

3823 |

Заемный капитал |

5744 |

5694 |

| Немобильные |

3085 |

1888 |

| Мобильные |

170 |

1935 |

| Баланс |

29486 |

29499 |

Баланс |

29486 |

294 99 |

В балансе наблюдаем следующую картину:

Мобильные финансовые активы не больше всех обязательств, следовательно, суперустойчивостью предприятие не обладает. Сумма финансовых активов не больше всех обязательств, значит и достаточной устойчивостью предприятие не обладает. Финансового равновесия также не наблюдается.

Типом устойчивости данного предприятия является допустимая финансовая напряженность – так как собственный капитал и в начале, и в конце отчетного периода больше долгосрочных финансовых активов, но при этом меньше всей суммы нефинансовых активов.

3.1 Анализ состояния мобильных активов

Построим аналитическую таблицу 6.

Таблица 6 Анализ состояния мобильных активов

| Группа мобильных активов |

На Н.О.П. |

На К.О.П. |

Изменения |

| Руб. |

Удель-ный

вес

|

Руб. |

Удель-ный

вес

|

Сумм |

Удельных весов |

| 1. Производственные запасы |

3846 |

13,04 |

3330 |

11,289 |

-516 |

-1,755 |

| 1а. В том числе залежалые |

- |

- |

- |

- |

- |

- |

| 2. Незавершенное производство |

187 |

0,63 |

532 |

1,803 |

345 |

1,169 |

| 3. Готовая продукция |

- |

- |

- |

- |

- |

- |

| 3а. В том числе труднореализуемая |

- |

- |

- |

- |

- |

- |

| 4. Расходы будущих периодов |

- |

- |

- |

- |

- |

- |

| 5. Дебиторская задолженность |

3029 |

10,27 |

1819 |

6,166 |

-1210 |

-4,106 |

| 5а. В том числе сомнительная |

407 |

1,38 |

274 |

0,929 |

-133 |

-0,451 |

| 6. Денежные средства, краткосрочные финансовые вложения |

170 |

0,58 |

1935 |

6,560 |

1765 |

5,983 |

| Всего мобильные активы: |

7236 |

24,54 |

9451 |

32,038 |

2215 |

7,498 |

| 7. Всего труднореализуемые активы |

407 |

1,38 |

274 |

0,929 |

-133 |

-0,451 |

| 8. Основные средства и внеоборотные активы |

22250 |

75,46 |

21866 |

74,125 |

-384 |

-1,335 |

| 9. Всего труднореализуемые активы |

22657 |

76,84 |

22140 |

75,053 |

-517 |

-1,786 |

| 10. Всего активы |

29486 |

100,00 |

29499 |

100,000 |

13 |

0,000 |

В структуре мобильных активов основное место занимают основные средства и внеоборотные активы 75,46% в начале отчетного периода, а в конце снизились на 1,335% и составили 74,125%. Мобильные активы повысились на 7,5% , что является положительной тенденцией. Из них основное увеличение (на 5,9%) пришлось на денежные средства.

3.2 Баланс долгосрочных вложений

Особое внимание уделяется изучению состояния, динами и структуры основных средств или долгосрочных вложений предприятия.

Таблица 6 Состав и динамика основного капитала

| Виды вложений |

на н.о.п. |

на к.о.п. |

Прирост |

тыс.

руб.

|

доля,

%

|

тыс.

руб.

|

доля,

%

|

Тыс.

.руб.

|

доля,

%

|

| нематериальные активы |

225 |

1,01 |

165 |

0,75 |

-60 |

-0,26 |

| основные средства |

14364 |

64,56 |

14040 |

64,21 |

-324 |

-0,35 |

| в том числе здания, оборудование |

14364 |

64,56 |

14040 |

64,21 |

-324 |

-0,35 |

| долгосрочные вложения |

52 |

0,23 |

52 |

0,24 |

- |

- |

| Итого

|

22250

|

100

|

21866

|

100

|

-384

|

-

|

Как видно из таблицы, уменьшение суммы основного капитала на 384 тыс. рублей произошло из-за уменьшения основных средств. Нематериальные активы уменьшились на 60 тыс. рублей, или на 0,26%. Долгосрочные вложения остались неизменными.

4.1 Анализ ликвидности баланса

Одними из немаловажных показателей являются платежеспособность предприятия и его ликвидность. Платежеспособность оценивается по балансу на основе характеристики ликвидности оборотных активов, которая определяется временем, необходимым для превращения их в денежные средства. Понятие платежеспособности и ликвидности очень близки, но второе более емкое. Для анализа ликвидности составим таблицу.

Таблица

Группировка статей баланса по группам ликвидности

| Наименование |

Актив |

Наименование |

Пассив |

Сравнение |

| Н.О.П. |

К.О.П. |

Н.О.П. |

К.О.П. |

Н.О.П. |

К.О.П. |

| Группа А1 |

170 |

1935 |

Группа П1 |

3182 |

3132 |

М |

М |

| Группа А2 |

3029 |

1819 |

Группа П2 |

1162 |

1162 |

Б |

Б |

| Группа А3 |

4033 |

3862 |

Группа П3 |

- |

- |

Б |

Б |

| Группа А4 |

22250 |

21866 |

Группа П4 |

23742 |

23805 |

М |

М |

| Группа А5 |

- |

- |

Группа П5 |

1400 |

1400 |

М |

М |

Данная таблица нуждается в пояснении. Здесь активы делятся на пять групп по степени ликвидности, от наиболее и к наименее ликвидным. Например, А1 – это денежные средства и краткосрочные финансовые вложения, то есть абсолютно ликвидные активы; ко второй группе – А2 относятся быстрореализуемые активы: готовая продукция, товары отгруженные и дебиторская задолженность; А3 – производственные запасы и незавершенное производство – медленно реализуемые активы; А4 – это труднореализуемые активы – основные средства, нематериальные активы; А5 – неликвидные активы – безнадежная дебиторская задолженность, неходовые, залежалые материальные ценности. Соответственно на пять групп разбиты и статьи пассива, где П1 – наиболее срочные обязательства (кредиторская задолженность), П2 – среднесрочные обязательства (кредиты банков), П3 – долгосрочные кредиты банка и займы, П4 – собственный капитал, а П5 – доходы будущих периодов.

Баланс предприятия считается абсолютно ликвидным, если:

А1>

П1; А2>

П2; А3>

П3; А4<

П4; А5<

П5.

Баланс предприятия считается абсолютно ликвидным, если: А1>

П1; А2>

П2; А3>

П3; А4<

П4; А5<

П5. Основываясь данными таблицы, делаем выводы, что баланс предприятия платежеспособен, то есть ликвидный. На каждом отрезке времени показатели ликвидности неизменны. На предприятии недостает высоко ликвидных средств - для погашения обязательств, и если оставить политику предприятия без изменений, эта ситуация способна повлиять отрицательно на дальнейшее экономическое развитие.

4.2 Анализ состояния текущих активов и их классификация по категориям риска

Как видно из нижеприведенной таблицы, на предприятии наибольшую долю занимают активы с высокой группой риска – основные средства и прочие неликвиды.

Таблица

Группировка активов по степени ликвидности

| Степень риска |

Группа текущих активов |

Абсолютные величины |

Доля в общем объеме активов |

| на н.о.п. |

На к.о.п. |

на н.о.п. |

на к.о.п. |

| 1 |

2 |

3 |

4 |

5 |

6 |

| Мини-мальная |

Денежные средства, легко реализуемые ценные бумаги |

170 |

1935 |

0,58 |

6,56 |

| Малая |

Дебиторская задолженность с нормальным финансовым положением, запасы, исключая залежалые, готовая продукция, пользующаяся спросом |

6875 |

5149 |

23,32 |

17,45 |

| Средняя |

Незавершенное производство, расходы будущих периодов, продукция умеренного спроса |

187 |

532 |

0,63 |

1,80 |

| Высокая |

Безнадежная дебиторская задолженность, залежалые запасы, неликвиды, продукция не пользующаяся спросом |

22250 |

21866 |

75,46 |

74,12 |

| Баланс |

29486 |

29499 |

100 |

100 |

Таким образом, доля активов с высокой группой риска составили 75 и 74% соответственно. Далее по объему удельного веса следуют активы с малой группой риска – 23 и 17% соответственно.

Наименьшую долю занимают активы со средней группой риска – 0,63 и 1,8%.

5.1 Показатели финансовой устойчивости

Проанализируем структуру источников финансовых ресурсов предприятия и оценим степень финансовой устойчивости и финансового риска. Рассчитаем следующие показатели по нижеприведенным формулам и представим итоговые данные в таблице 5.

| Ктз = КФО/ОВБ

|

(2) |

| Кдфн = (СК+ДЗК)/ОВБ

|

(3) |

| Кпд = СК/ЗК

|

(4) |

| Кфл = ЗК/СК

|

(5) |

Где:

КФО – краткосрочные финансовые обязательства,

СК – собственный капитал,

ЗК – заемный капитал,

ОВБ – общая валюта баланса,

ДЗК – долгосрочный заемный капитал,

Ктз – коэффициент текущей задолженности,

К дфн – коэффициент долгосрочной финансовой независимости,

Кпд – коэффициент покрытия долгов собственным капиталом,

Кфл – коэффициент финансового левериджа или коэффициент финансового риска.

Таблица 5. Структура пассивов

| № |

Наименование |

Н.О.П. |

К.О.П. |

Изме-нение |

| 1 |

Удельный вес собственного капитала в общей валюте баланса, % |

80,52 |

80,70 |

0,18 |

| 2 |

Удельный вес заемного капитала, % |

19,48 |

19,30 |

-0,18 |

| 3 |

Коэффициент текущей задолженности |

0,19 |

0,19 |

0,00 |

| 4 |

Коэффициент долгосрочной финансовой независимости |

80,52 |

80,70 |

0,18 |

| 5 |

Коэффициент покрытия долгов собственным капиталом |

4,13 |

4,18 |

0,05 |

| 6 |

Коэффициент финансового левериджа |

0,24 |

0,24 |

0,00 |

Чем выше показатели коэффициентов финансовой автономии, долгосрочной финансовой независимости и покрытия долгов собственным капиталом, и чем ниже показатели коэффициентов финансовой зависимости, текущей задолженности и финансового левериджа, тем устойчивее финансовое положение предприятия. Как видно из таблицы, доля заемного капитала снизилась на 0,18%. Это указывает на то, что финансовая зависимость от внешних инвесторов снизилась, но нельзя не сказать о том, что в рыночной экономике большая и все увеличивающаяся доля собственного капитал вовсе не означает улучшения положения предприятия; возможности быстрого реагирования на изменение делового климата. Наоборот, использование заемных средств свидетельствует о гибкости, способности предприятия находить кредиты и возвращать их, то есть о доверии к нему в деловом мире.

5.2 Показатели ликвидности

Важным экономическим показателем являются коэффициенты ликвидности. Данные показатели представляют интерес не только для руководства предприятия, но и для внешних субъектов анализа: коэффициент абсолютной ликвидности представляет интерес для поставщиков сырья и материалов, коэффициент быстрой ликвидности – для банков, коэффициент текущей ликвидности – для инвесторов. Для расчета этих коэффициентов построим таблицу 3.

Таблица 3. Группировка активов по степени ликвидности

| Вид актива |

Н.О.П. |

К.О.П. |

| Денежные средства |

170 |

1935 |

| Краткосрочные финансовые вложения |

- |

- |

| Итого по группе 1 |

170 |

1935 |

| Готовая продукция |

- |

- |

| Товары отгруженные |

- |

- |

| Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев |

3029 |

1819 |

| Итого по группе 2 |

3029 |

1819 |

| Долгосрочная дебиторская задолженность |

- |

- |

| Сырье и материалы |

3846 |

3330 |

| Незавершенное производство |

187 |

532 |

| Расходы будущих периодов |

- |

- |

| Налог на добавленную стоимость по приобретенным ценностям |

4 |

16 |

| Итого по группе 3 |

4033 |

3862 |

| Внеоборотные активы (группа 4) |

22250 |

21866 |

| Всего |

29486 |

29499 |

Коэффициент абсолютной ликвидности, который иначе называют нормой денежных резервов, определяется отношением денежных средств и краткосрочных финансовых вложений ко всей сумме краткосрочных долгов предприятия. На предприятии краткосрочные финансовые обязательства были равны соответственно на конец и на начало отчетного периода 5744 и 5694.

На предприятии этот коэффициент равен:

Кл0

= 170/5744 = 0,0296

Кл1

= 1935/5694 = 0,34

Таким образом коэффициент абсолютной ликвидности вырос, но предприятие по-прежнему не сможет расплатится наиболее ликвидными активами по всем своим краткосрочным обязательствам.

Коэффициент быстрой, или, иначе говоря, срочной, ликвидности определяется отношением денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности к сумме краткосро7чных финансовых обязательств.

Кб0

= 3199/5744 = 0,56

Кб1

= 3754/5694 = 0,66

Таким образом, в начале периода коэффициент быстрой ликвидности равен 0,56, а в конце величина этого коэффициента составляет 0,66. Надо сказать, что удовлетворительное соотношение от 0,7 - 1. Эти цифры говорят о том, что в начале на предприятии в составе оборотных активов значительную долю занимала кредиторская задолженность и, если бы ее взыскали, то у предприятия могли бы возникнуть сложности с выплатой, поскольку наблюдалась нехватка средств на ее покрытие. В конце периода картина несколько изменилась, коэффициент вырос, но также неблагоприятно. Надо отметить, что значительную долю ликвидных средств составила дебиторская задолженность, часть которой трудно своевременно взыскать.

Платежеспособность предприятия – это возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства.

Коэффициент текущей ликвидности - отношение всей суммы оборотных активов, включая запасы и незавершенное производство, к общей сумме краткосрочных обязательств.

Таким образом, найдем коэффициент текущей ликвидности на основании данных таблицы.

К0

= 7236/(5744-1400) = 1,67 или 167%,

К1

= 9451/(5694-1400) = 2,20 или 220%.

Иными словами, показатели этого коэффициента говорят том, что если предприятию срочно предъявят все его кредиторские обязательства, то наличными денежными средствами оно расплатиться не сможет, но существует возможность быстро вернуть дебиторскую задолженность и она увеличит эту возможность и покроет долги предприятия полностью.

Эффективность использования капитала характеризуется его доходностью (рентабельностью) – отношением суммы балансовой прибыли к среднегодовой сумме совокупного капитала.

ROA

=

K

об

х

R

об

,

Рентабельность совокупных активов (ROA) равна произведению рентабельности продаж (Rоб

) и коэффициент оборачиваемости капитала (Коб

).

Определяют также рентабельность операционного капитала, непосредственно задействованного в основной (операционной) деятельности предприятия (отношение прибыли от реализации продукции и услуг к среднегодовой его величине). В состав операционного капитала не включают основные средства непроизводственного назначения, не установленное оборудование, остатки незаконченного капитального строительства, долгосрочные и краткосрочные финансовые вложения, ссуды для работников предприятия и так далее.

В процессе анализа необходимо изучить динамику показателей рентабельности капитала, установить тенденции их изменения, провести межхозяйственный сравнительный анализ их уровня с целью более полной оценки эффективности работы предприятия.

Для большей наглядности построим таблицу показателей эффективности использования капитала на предприятии.

Таблица 8.

Показатели эффективности использования совокупного капитала

| Показатель |

Значение |

| Балансовая прибыль предприятия, тыс. р. |

63 |

| Валовая прибыль от продаж, тыс. руб. |

86 |

| Выручка (нетто) от всех видов продаж, тыс. р. |

1625 |

| Средняя сумма совокупного капитала, тыс. р. |

29492,5 |

| Рентабельность совокупного капитала, % |

0,003 |

| Рентабельность продаж, % |

0,053 |

| Коэффициент оборач. совокупного капитала |

0,055 |

Данные, приведенные в таблице 8, показывают, что доходность капитала составила 0,003%.

Получение достаточно высокой прибыли на средства, вложенные в предприятие, зависит главным образом от изобретательности, мастерства и мотивации руководства. Следовательно, показатель рентабельности является хорошим средством для оценки качества управления. Связанный с эффективностью управления этот показатель намного надежнее других показателей оценки финансовой устойчивости предприятия, основанных на соотношении отдельных статей баланса. Поэтому он представляет большой интерес для всех субъектов хозяйствования.

Поскольку оборачиваемость капитала тесно связана с его рентабельностью и служит одним из важнейших показателей, характеризующих интенсивность использования средств предприятия и его деловую активность, в процессе анализа необходимо более детально изучить показатели оборачиваемости капитала и установить, на каких стадиях кругооборота произошло замедление или ускорение движения средств.

Следует различать оборачиваемость всего совокупного капитала предприятия, в том числе основного и оборотного.

Скорость оборачиваемости капитала характеризуется следующими показателями:

Коэффициент оборачиваемости:

Выручка (нетто) от реализации (сумма оборота)

К об

= К об

=

Среднегодовая стоимость капитала

Обратный показатель коэффициенту оборачиваемости капитала называетсякапиталоемкостью (Ке

):

Среднегодовая стоимость капитала

Ке = Ке =

Выручка (нетто) от реализации (сумма оборота)

Продолжительность оборота капитала:

Д Среднегодовая стоимость капитала х Д

Поб = , или П об = Поб = , или П об =

Коб Чистая выручка от реализации

где Д —

количество календарных дней в анализируемом периоде (год — 360 дней, квартал — 90, месяц — 30 дней).

При определении оборачиваемости всего капитала сумма оборота должна включать общую выручку от всех видов продаж. Если же рассчитываются показатели оборачиваемости только операционного капитала, то в расчет берется только выручка от реализации продукции. Обороты и средние остатки по счетам капитальных вложений, долгосрочных и краткосрочных финансовых вложений в данном случае не учитываются.

Оборачиваемость капитала, с одной стороны, зависит от скорости оборачиваемости основного и оборотного капитала, а с другой — от его органического строения: чем большую долю занимает основной капитал, который оборачивается медленно, тем ниже коэффициент оборачиваемости и выше продолжительность оборота всего совокупного капитала, т.е.:

К об с.к

= Уд о .а

х К об о.а

П об с.к

= П об о,а

/ Уд о.а,

где К об с.к

— коэффициент оборачиваемости совокупного капитала;

Уд о.а

— удельный вес оборотных активов в общей сумме активов;

К об о.а.

—

коэффициент оборачиваемости оборотных активов;

П об с.к

— продолжительность оборота совокупного капитала;

П об о, а

—

продолжительность оборота оборотных активов.

Таблица 9 Оценка продолжительности оборота капитала

| Показатель |

Значение |

| Выручка (нетто) от реализации продукции, тыс. руб. |

1625 |

| Среднегодовая стоимость совокупного капитала, тыс. руб. |

29492,5 |

| В том числе оборотного капитала |

8343,5 |

| Удельный вес оборотных активов в общей сумме капитала |

0,283 |

| Коэффициент оборачиваемости совокупного капитала |

5,510 |

| В том числе оборотного |

19,476 |

| Продолжительность оборота совокупного капитала, дни |

65 |

| В том числе оборотного |

18 |

На предприятии продолжительность оборота совокупного капитала за исследуемый период составила 65 дней. Чем меньше оборачиваемость капитала, тем большее доверие вызывает предприятие, ведь это значит, что вложенные средства в отчетном году стали быстрее возвращаться и давать прибыль, нежели чем в прошлом году.

В ходе написания работы сделаны следующие выводы:

Валюта баланса предприятия увеличилась на 13 тыс. рублей или на 0,04%.

Внеоборотные активы предприятия уменьшились в конце отчетного периода на 384 тыс. руб., что составляет –2953,8% от общей суммы изменения валюты. Удельный вес внеоборотных активов в общей валюте баланса также уменьшился на 1,33% и составил на начало отчетного периода – 75,46% , а на конец – 74,12%. Темп роста активов составил –1,73%.

Собственные средства предприятия увеличились на 63 тыс. рублей или на 0,18%. Темп роста собственных средств составил +0,27%.

Абсолютная величина заемных средств уменьшилась на 50 тыс. рублей, но при этом, удельный вес заемных средств уменьшился на 0,18%. Составными частями краткосрочной задолженности являются займы и кредиты, а также кредиторская задолженность. Займы предприятия не изменились, а кредиторская задолженность выросла на 50 тыс. рублей, удельный вес увеличился на 0,18%. Прочие заемные средства также не изменились. Темп роста заемного капитала составил –0,87%.

Наибольший удельный вес в каждом периоде занимали иммобилизованные средства – 75,46 и 74,12% соответственно. Это говорит о том, что предприятие является капиталоемким – наибольший удельный вес приходится на здания, машины и оборудования.

Мобильные средства предприятия увеличились на 2215 тыс. рублей, темп роста составил 7,5%, при этом, материальные мобильные средства увеличились, уменьшилась дебиторская задолженность.

В целом кредиторская задолженность уменьшилась на 50 тыс. рублей. Наибольшую долю занимает задолженность перед поставщиками и подрядчиками – 89,85 и 78,74%, в конце отчетного периода она уменьшилась на 11,11%.

Типом устойчивости данного предприятия является допустимая финансовая напряженность – так как собственный капитал и в начале, и в конце отчетного периода больше долгосрочных финансовых активов, но при этом меньше всей суммы нефинансовых активов.

Баланс предприятия платежеспособен, то есть ликвидный. На каждом отрезке времени показатели ликвидности неизменны. На предприятии недостает высоко ликвидных средств - для погашения обязательств, и если оставить политику предприятия без изменений, эта ситуация способна повлиять отрицательно на дальнейшее экономическое развитие.

Доля активов с высокой группой риска составили 75 и 74% соответственно. Далее по объему удельного веса следуют активы с малой группой риска – 23 и 17% соответственно.

Наименьшую долю занимают активы со средней группой риска – 0,63 и 1,8%.

Коэффициент абсолютной ликвидности вырос, но предприятие по-прежнему не сможет расплатится наиболее ликвидными активами по всем своим краткосрочным обязательствам.

Если предприятию срочно предъявят все его кредиторские обязательства, то наличными денежными средствами оно расплатиться не сможет, но существует возможность быстро вернуть дебиторскую задолженность и она увеличит эту возможность и покроет долги предприятия полностью.

На предприятии продолжительность оборота совокупного капитала за исследуемый период составила 65 дней. Чем меньше оборачиваемость капитала, тем большее доверие вызывает предприятие, ведь это значит, что вложенные средства в отчетном году стали быстрее возвращаться и давать прибыль, нежели чем в прошлом году.

Провести факторный анализ рентабельности и других показателей эффективности использования капитал не представляется возможным ввиду отсутствия данных в форме №2 данных за аналогичный период прошлого года.

За рассматриваемый период доля собственного капитала увеличилась на 0,18% (это так же видно из таблицы 5), что должно сказаться положительно на финансовом состоянии предприятия, но в тоже время не является столь значительным, чтобы можно было начинать празднование. Тем не менее, руководству предприятия стоит позаботится об изменении данной ситуации в балансе своей фирмы, так как дальнейшее увеличение собственного капитала может сказаться неблагоприятно. При невнимании к этому факту может случиться перенасыщение собственными средствами, что не будет положительно характеризовать гибкость предприятия.

Как было выявлено, при помощи анализа финансового состояния предприятия, данный хозяйственный субъект не испытывает недостатка в плане предложения своих услуг, так как производит весьма доступную по цене и пользующуюся спросом продукцию. Для того, что бы предприятие превратилось в процветающее общество, необходимо изыскивать пути для увеличения прибыли и рынков сбыта. Для предприятия нужно:

- по возможности максимально масштабно участвовать в государственных программах развития и производства товаров и услуг, датируемых за счет бюджетных ассигнований;

- вести постоянный поиск российских заказчиков на продукцию, которая может быть произведена предприятием;

- проанализировать спрос на предоставление новых услуг, которые отвечают возможностям общества;

- обеспечить эффективную рекламу всех услуг и продукции предприятия;

- проводить более активную коммерческую деятельность (например, сбыт товаров других фирм, сдача в аренду пустующих помещений и территорий, и т. п.);

- уменьшение производственных издержек и накладных расходов по производимым товарам и услугам.

1. Абрютина М.С., Грачев А.В. Анализ финансово-экономической деятельности предприятия. М.: Дело и сервис, 1998.

2. Артеменко В.Г., Беллендир М.В. Финансовый анализ. М.: Дело и сервис, 1999.

3. Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной деятельности: Учебник. М.: Финансы и статистика, 2000.

4. Ермолович Л.Л. Анализ финансово-хозяйственной деятельности предприятия. Мн.: БГЭУ, 2001.

5. Ефимова О.В. Финансовый анализ. М.: Бухгалтерский учет, 1998.

6. Ковалев В.В. Сборник задач по финансовому анализу. М.: Финансы и статистика, 1997.

7. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. М.: Проспект, 2000.

8. Комментарий к части первой Гражданского Кодекса Российской Федерации для предпринимателей (под общ. ред. Брагинского М. И.). М: ЮНИТИ, 2001.

9. Крейнина М.Н. Финансовое состояние предприятия. М.: Дело и сервис, 1997.

10. Любушин Н.П., Лещева В.Б., Дьякова В.Г. Анализ финансово-экономической деятельности предприятия. М.: ЮНИТИ, 1999.

11. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учеб. для средних специальных учебных заведений. М.: ИНФРА-М, 2001.

12. Шеремет А.Д., Няашев Е.В. Методика финансового анализа. М.: ИНФРА-М, 1999.

|