| Содержание.

Введение.

1. Понятие генерального бюджета, его состав. Формирование структуры бюджетов.

2. Целевые показатели и предложения, используемы при подготовке годового бюджета.

3. Состав операционных бюджетов.

3.1 Бюджет продаж.

3.2 Производственный бюджет.

3.3 Бюджет коммерческих и административных расходов.

4. Финансовый бюджет. Бюджет доходов и расходов.

5. Прогнозный баланс

6. Анализ исполнения бюджета, его корректировки.

Заключение.

Список используемой литературы.

Приложения.

Введение

Обеспечение устойчивого положения организации на рынке в большой степени зависит от наличия эффективной системы управления. При этом стратегия организации должна вырабатываться на основе прогнозов состояния рынков выпускаемой продукции, анализа сильных и слабых его сторон. Реализация такой стратегии организации в большой степени зависит от созданного на предприятии механизма бюджетирования.

Экономически эффективная деятельность организации возможна тогда, когда она имеет четко заданные параметры затрат и результатов. Бюджетирование - это процесс определения таких параметров. Когда параметры заданы, необходим учет и контроль за их исполнением, составляющий основу управленческого учета и анализа.

Бюджетирование - это более широкое понятие, чем планирование. Оно является интегрированной системой, обобщающей данные планирования, учета и контроля не только доходов и расходов, но и формирующих их процессов и величин. То есть бюджетирование включает в себя планирование (составление бизнес-плана (производственно-финансового плана) по сегментам организации), учет (фактические данные) и контроль (на основе сопоставления плановых и фактических показателей). Цель бюджетирования - повысить эффективность деятельности организации путем усилий всех его сегментов.

Бюджетирование только начинает развиваться в нашей стране. Исходя из опыта зарубежных стран можно выявить целый ряд преимуществ применения бюджетирования на предприятии:

- бюджетирование помогает контролировать производственную деятельность. Без наличия плана (бюджета) руководитель только реагирует на обстановку, вместо того чтобы контролировать ее;

- бюджетирование позволяет повысить эффективность распределения и использования ресурсов организации.

Реклама

Если отсутствует бюджетирование, то, как правило, для того чтобы проанализировать деятельность организации, сравнивают показатели текущего периода с предыдущим периодом. Но это может привести к ошибочным выводам. Если результаты работы и улучшились, это хорошо, но при этом не учитываются появившиеся возможности, которых не существовало в прошлом.

Бюджетирование и контроль за выполнением бюджета позволяет принимать решения в части анализа безубыточности производства, планирования выпуска продукции, осуществления капитальных вложений.

При постановке системы бюджетирования на предприятии целесообразно рассмотреть следующие вопросы:

1) какой отдел будет заниматься бюджетированием;

2) каким из методов будет осуществляться бюджетирование;

3) как будет производиться контроль за исполнением бюджета;

4) какими методами и способами будет производиться анализ отклонений от запланированной величины.

Таким образом, из вышесказанного вытекает, что данная тема весьма актуальна. Внедрение данной технологии становится особенно актуальным в преддверии вступления России во Всемирную торговую организацию (ВТО), которое откроет российский рынок для иностранных компаний и банков и повлечет усиление конкурентной борьбы. Составить достойную конкуренцию нерезидентам российским предприятиям поможет освоение стандартных управленческих технологий, которые позволяют максимально оптимизировать деятельность организации.

Предметом исследования является процесс бюджетирования на предприятии.

Объектом исследования является бюджет предприятия.

Целью моей курсовой работы является подробное изучение внедрения системы бюджетирования на предприятии.

Данная цель обусловила постановку следующих задач:

1) дать понятие бюджетирования, бюджета, а так же понятие генерального бюджета;

2) рассмотреть формирование структуры бюджета;

3) рассмотреть целевые показатели, используемые при подготовке годового бюджета;

4) рассмотреть состав операционных бюджетов, в частности бюджет продаж, производственный бюджет, бюджет коммерческих и административных расходов;

5) рассмотреть финансовый бюджет, бюджет доходов и расходов;

6) составить прогнозный баланс;

7) проанализировать исполнение бюджета и его корректировку.

При написании курсовой работы были использованы нормативные акты, план счетов, учебники по бухгалтерскому управленческому учету и статьи периодических изданий.

Реклама

1. Понятие генерального бюджета, его состав. Формирование структуры бюджетов.

Составление бюджетов является неотъемлемым элементом общего процесса планирования, а не только его финансовой части. Механизм бюджетного планирования доходов и расходов целесообразно внедрять для обеспечения экономии денежных средств, большей оперативности в управлении этими средствами, снижения непроизводительных расходов и потерь, а также для повышения достоверности плановых показателей (в целях налогового планирования).

Под бюджетированием в бухгалтерском управленческом учете понимается процесс планирования. Соответственно бюджет (или смета) – это план.

Планирование

– особый тип процесса принятия решений, который касается не одного события, а деятельности всего предприятия.

При рассмотрении планирования деятельности предприятия речь пойдет о краткосрочном бюджетировании.

Смета (или бюджет)

представляет собой финансовый документ, созданный до выполнения предполагаемых действий. Это прогноз будующих финансовых операций.

К.В. Щиборщ определяет бюджет

[1]

как количественное выражение централизованно устанавливаемых показателей плана предприятия на определенный период:

· по использованию капитальных, товарно-материальных, финансовых ресурсов;

· привлечению источников финансирования текущей и инвестиционной деятельности;

· доходам и расходам;

· движению денежных средств;

· инвестициям (капитальным и финансовым вложениям).

Следует различать понятия бюджет и бюджетирование. Бюджет – это документ, содержащий количественные показатели, в соответствии с которым предприятие ведет свою хозяйственную деятельность. Бюджетирование - это процесс составления и реализации данного документа в практической деятельности компании.

Бюджет, который охватывает основную деятельность организации называют генеральным бюджетом

Его цель - объединить и суммировать бюджеты структурных подразделений организации, для которых составляются частные бюджеты. К частным бюджетам относятся: бюджет продаж, бюджет производства, бюджет доходов и т.д.

Структурирование генерального бюджета осуществляется с целью закрепления статей за бюджетами и полномочий по их составлению и (или) мониторингу деятельности ответственных менеджеров. Формирование генерального генерального бюджета включает работы по составлению классификаторов бюджетов, бюджетных статей, «наложению» видов бюджетов и бюджетных статей на организационные подразделения управления или финансовой структуры организации.

Генеральный бюджет организации состоит из oперативного и финансового бюджетов. Оба бюджета содержат ряд частных бюджетов, которые взаимосвязаны, взаимозависимы и взаимообусловлены.

Методы составления генерального бюджета зависят от направления процесса бюджетирования: сверху вниз или снизу вверх. В целях эффективных разработок управленческих решений целесообразно встречное планирование. Сверху спускаются нормативы основных темпов и пропорций (стратегические параметры), а снизу — бюджеты отдельных видов бизнеса. Если взять за основу принцип встречного планирования, то генеральный бюджет будет включать кроме трех основных набор операционных и вспомогательных бюджетов.

Генеральный бюджет, как уже было отмечено, включает в себя операционный и финансовый бюджеты.(рис.1)[2]

(приложение 1)

Соответственно процесс бюджетирования может быть условно разбит на две основные части, каждая из которых является законченным этапом планирования: подготовку операционных бюджетов и подготовку финансовых бюджетов.

Операционный бюджет

(текущий, периодический) – включает план прибылей и убытков, который детализируется через вспомогательные (частные) сметы, отражающие статьи доходов и расходов организации.

Среди операционных бюджетов обычно принято выделять следующие:

· бюджет продаж показывает помесячный и поквартальный объемы продаж по видам продукции и в целом по предприятию в натуральных и стоимостных показателях на протяжении бюджетного периода;

· производственный бюджет показывает помесячный и поквартальный объемы производства (выпуска) по видам продукции и в целом по предприятию в натуральных показателях с учетом запасов готовой продукции на начало и на конец бюджетного периода;

· бюджет запасов готовой продукции содержит информацию о запасах по видам продукции, по предприятию в целом и по отдельным видам деятельности в натуральных и стоимостных показателях;

· бюджет прямых материальных затрат (основных материалов и запасов товарно-материальных ценностей) содержит информацию затратах сырья и материалов, покупных изделий и комплектующих в расчете на единицу готовой продукции по видам продукции и в целом по предприятию в натуральных и стоимостных показателях, а также информацию о запасах основных материалов в стоимостных показателях на начало бюджетного периода;

· бюджет прямых затрат труда отражает затраты на заработную плату основного производственного персонала на протяжении бюджетного периода в расчете на единицу готовой продукции по видам продукции и в целом по предприятию в натуральных и стоимостных показателях, т. е. с учетом затрат рабочего времени в человеко-часах и тарифных ставок;

· бюджет прямых производственных (операционных) затрат может составляться тогда, когда требуется более точный учет всех производственных затрат (операционных - для торговых фирм я предприятий сферы оказания услуг).

Все затраты в бюджете представлены в виде планов-графиков и имеют четкую привязку к срокам их осуществления, к отдельным подпериодам внутри всего бюджетного периода, т. е. разбивку по неделям, декадам, месяцам и т. п. Бюджеты обычно составляются в виде двух таблиц (форм):

· планов-графиков начисления затрат (их распределения в соответствии с объемом продаж внутри бюджетного периода);

· графиков оплаты, в которых отражается порядок поступлений или списаний денежных средств (оплаты) за поставленные товары, готовую продукцию (график погашения дебиторской задолженности) или понесенных затрат (график погашения кредиторской задолженности).

Бюджеты продаж, коммерческих расходов, производственный бюджет, бюджеты производственных запасов, прямых материальных затрат, прямых затрат труда, управленческих расходов, коммерческих расходов содержат в планах-графиках информацию, которая непосредственно отражается в бюджете доходов и расходов. Данные графиков поступлений (денежных средств за отгруженную готовую продукцию) и графики оплаты (покупаемых сырья, материалов, используемой рабочей силы и т. п.) используются при составлении бюджета движения денежных средств и частично в расчетном балансе. В связи с этим операционные бюджеты имеют те же рамки периодизации, что и бюджет доходов и расходов и бюджет движения денежных средств. Кроме того, в некоторых операционных бюджетах содержится также информация о состоянии запасов ресурсов по отдельным статьям, необходимая для составления расчетного баланса.

При разработке операционных бюджетов важна последовательность их составления, поскольку итоговые данные одних операционных бюджетов могут служить исходными для других. Например, реальный производственный бюджет может быть составлен только после того, как составлены бюджет продаж и бюджет запасов.

Операционные бюджеты используются для увязки натуральных показателей планирования со стоимостными, а также для определения наиболее важных пропорций, ограничений и допущений, которые следует учитывать при составлении основных бюджетов. Операционные и вспомогательные бюджеты составляются для разработки финансовых бюджетов. Их состав является произвольным исходя из целесообразности их разработки и определяется руководством предприятия.

В бюджете по операционной деятельности в рамках соответствующего временного периода детализируется содержание показателей, отражаемых в текущем плане доходов и расходов по операционной деятельности.

Оперативный бюджет прямо связан с достижением целей предприятия, например план производства, план материально-технического снабжения.

Отправной точкой при составлении операционного бюджета является формирование бюджета продаж, который определяется не столько производственными возможностями предприятия, сколько возможностями сбыта на рынке. При этом обычно учитывается влияние таких факторов, как деятельность конкурентов, стабильность поставщиков и покупателей, результативность рекламы, сезонные и другие колебания спроса, политика ценообразования. Исходя из бюджета продаж разрабатывается производственный бюджет, на основе которого составляют бюджет закупки материалов и бюджет накладных расходов. Далее исходя из бюджетов продаж и бюджета себестоимости продукции формируют бюджеты затрат по маркетингу и коммерческих расходов. Конечной целью работы над операционным бюджетом является разработка плана прибылей и убытков.

Финансовый бюджет

прогнозирует денежные потоки организации. Обычно он оформляется в виде прогноза движения денежных средств на планируемый период времени. Финансовый бюджет составляется на основании операционного бюджета. В финансовые бюджеты входят:

· бюджет доходов и расходов;

· бюджет движения денежных средств;

· прогнозный баланс (расчетный баланс).

Бюджет доходов и расходов (БДиР)

, или, как его еще называют, бюджет прибыли и убытков, план финансовых результатов, является наиболее распространенным в российской практике и наиболее привычным для понимания. Назначение данного бюджета - показать соотношение всех доходов (выручки) от реализации (по фактически от груженной или поставленной потребителям продукции либо по оказанным услугам) в плановый период со всеми видами расходов, которые предполагает понести в этот же период организация, связанными с получением доходов и с выделением наиболее важных (критических) статей расходов.

Основной смысл бюджета доходов и расходов - показать руководителям компании эффективность ее хозяйственной деятельности в предстоящий период, будет ли прибыль (валовая, операционная, чистая), превышение доходов над расходами или нет. БДиР позволяет также установить лимиты (нормативы) основных видов расходов, целевые показатели (нормативы) прибыли, проанализировать и определить резервы формирования и увеличения прибыли, оптимизации налоговых и других отчислений в бюджет, возможности возврата заемных средств и т. п. Прогноз доходов и расходов отражает стоимостные, но неденежные обязательства или намерения потенциальных потребителей в отношении продукции предприятия или фирмы, а также затраты на организацию производства и сбыта своих изделий или услуг (в расчете на запланированный объем производства и (или) сбыта).

В сущности, бюджет доходов и расходов - это прогнозирование структуры себестоимости выпускаемой предприятием продукции (точнее, ее стоимости в отпускных ценах) на предстоящий период с выделением переменных и условно-постоянных затрат, валовой, операционной, балансовой и чистой прибыли.

Бюджет движения денежных средств (БДДС)

- это план движения денежных средств на расчетных, валютных и других счетах и в кассе предприятия или фирмы, отражающий все прогнозируемые поступления и списания денежных средств в результате хозяйственной деятельности. Он показывает возможные (предполагаемые исходя из условий договоров или контрактов) поступления авансов и предоплаты за поставляемую продукцию, наличных денежных средств, а также задержки поступлений за продукцию, отгруженную ранее (дебиторская задолженность). Важность этого документа в бизнесе все время возрастает. И сегодня именно БДДС является главным документом в системе внутрифирменных бюджетов.

Составление БДДС призвано обеспечить безусловную сбалансированность поступлений и использования денежных средств предприятия или фирмы на предстоящий период. Если в бюджете доходов и расходов в какие-то периоды могут быть запланированы убытки (в сущности, они неизбежны, если речь идет, например, о становлении нового бизнеса или крупной технической реконструкции производства) в расчете на то, что будущая прибыль перекроет убытки прошлых лет, то в БДДС все поступления денежных средств в любое время должны превышать их использование в тот же период. Так называемое конечное сальдо в БДДС должно быть обязательно положительным. Не денежный поток должен быть положительным, а именно конечное сальдо. Его назначение состоит в обеспечении сбалансированности между поступле

ниями денежных средств (соответствующих планируемым доходам) и их списанием (в соответствии с запланированными расходами) компанией по бюджетным периодам. Именно благодаря этой сбалансированности само умение составлять и тем более анализировать БДДС может приносить предприятию или фирме немалые деньги.

Расчетный баланс

, или, точнее, прогноз по балансовому листу (от англ. balance sheet), - это прогноз соотношения всего, чем располагает бизнес в данный момент (все имущество, обязательства потребителей и пр.), т.е. активов, и всего того, что бизнес должен другим, т.е. пассивов (обязательств) перед поставщиками, бюджетом, банками и инвесторами. Прогноз этот обычно делается в соответствии со сложившейся (фактической) структурой активов и задолженностей и ее наиболее вероятным изменением в процессе предстоящей реализации других основных бюджетов. Расчетный баланс (редкий вид в финансовой "фауне" России) состоит из двух основных разделов: активов и пассивов, которые должны быть равны между собой. Величина, на которую сумма активов превышает текущие и долгосрочные обязательства, является собственным капиталом предприятия.

Для бюджетирования важно, что в расчетном балансе отражаются все ресурсы, вовлеченные в данный бизнес. Без расчетного баланса нельзя принимать многие управленческие решения, касающиеся распределения прав и ответственности в финансовой сфере между руководителями центров финансовой ответственности или отдельных структурных подразделений.

Цель составления финансового бюджета — разработка прогнозного баланса как результата финансовых и нефинансовых операций организации. Финансовый бюджет формируется с использованием данных плана прибылей и убытков, бюджета капитальных вложений и прогноза движения денежных средств. Если форматы прочих плановых документов произвольны и полностью определяются самой организацией, то финансовые бюджеты рекомендуется готовить в форматах отчетности, поскольку, в этом случае их можно использовать также в качестве ориентиров при контроле процедур финансового учета.

Финансовые бюджеты - это конечные документы, разрабатываемые при бюджетном планировании. Они являются обязательными для предприятия.

Таким образом, процессы планирования, анализа и составления бюджетов сливаются в единый оперативный процесс управления, а генеральный бюджет предприятия - в оперативную финансовую модель.

Информация, содержащаяся в бюджете должна быть предельно точной- определенной и значащей для ее пользователей. Этот документ может:

1) содержать лишь данные:

а) о доходах;

б) о расходах;

в) о доходах и расходах, которые не могут быть сбалансированы;

2) разрабатывается в любых единицах измерения – как стоимостных, так и натуральных;

3) составляться как для организации в целом, так и для ее подразделений – центров ответственности, что позволяет скоординировать их действия.

Бюджеты разрабатываются управленческой бухгалтерией совместно с руководителями центров ответственности, процесс разработки, как правило, идет снизу вверх.

Бюджет может разрабатываться на годовой основе (с разбивкой по месяцам) и на основе непрерывного планирования (когда в течении I квартала пересматривается смета II квартала и составляется смета на I квартал следующего года, т.е. бюджет все время проецируется на весь год).

Несмотря на единую структуру, состав элементов генерального бюджета (особенно его операционной части) во многом зависит от вида деятельности организации.

Таким образом, бюджетирование является фундаментом стратегии развития организации и позволяет решить целый ряд задач, связанных с управлением затратами на предприятии (рис.2

).[3]

(приложение 2)

2. Целевые показатели и предложения, используемы при подготовке годового бюджета.

Назначение целевых показателей состоит, во-первых, в определении конкретных финансовых целей и соответствующих им нормативных результатов финансовой деятельности структурных подразделений; во-вторых, в предоставлении руководству предприятия возможности осуществления контроля за изменением финансового состояния предприятия и проведения периодических корректировок.

Целевые показатели могут быть абсолютными (объем продаж, масса чистой или валовой прибыли, лимиты затрат и др.) и относительными, или целевыми, нормативами (норма чистой или валовой прибыли, нормативы условно-переменных затрат и др.). Показатели могут быть также директивными (не подлежащими изменениям в течение бюджетного периода) и корректируемыми (которые подлежат периодическому пересмотру в течение данного бюджетного периода для достижения директивных показателей). К числу директивных показателей могут быть отнесены норма и масса чистой прибыли, лимиты общеорганизационных расходов. Для обеспечения целевого уровня этих показателей может потребоваться корректировка (экономия) внутри того же бюджетного периода каких-либо статей условно-постоянных затрат, например накладных расходов.

Главной проблемой при определении целевых показателей в процессе бюджетирования является обеспечение их должной взаимосвязи, системности. При этом, во-первых, достижение показателей структурных подразделений позволяет реализовать основные финансовые цели компании; во-вторых, определенный уровень директивных показателей должен быть обеспечен соответствутощими корректируемыми показателями. Например, если одними из главных целевых показателей являются масса и норма чистой прибыли (директивные показатели), то объемы продаж, нормативы условно-переменных и лимиты накладных расходов должны обеспечивать расчетный уровень рентабельности производства. Следование принципу системности предполагает также прослеживание взаимосвязи между отдельными показателями, осуществление контроля за тем, как изменение одних из них может отразиться на значении других. Эта взаимосвязь может прослеживаться как на уровне одного структурного подразделения, так и между показателями различных центров финансовой ответственности (ЦФО), центров финансового учета (ЦФУ) или мест возникновения затрат (МВЗ). Например, если прирост активов одного ЦФО за истекшую часть бюджетного периода (допустим, в результате роста запасов) оборачивается увеличением внешних финансовых заимствований для предприятия в целом, то корректировке подлежат параметры БДДС ЦФО на оставшуюся часть бюджетного периода.

Для ЦФО система целевых показателей может выглядеть следующим образом[4]

:

· главные директивные показатели - сумма общеорганизационных расходов, масса чистой прибыли (на один год с разбивкой по месяцам) и ROA (за год);

· корректируемые целевые нормативы - норма валовой (маржинальной) прибыли и объем продаж (с разбивкой по месяцам, изменяемые в соответствии с бюджетным регламентом, для обеспечения директивного уровня главного показателя - чистой прибыли), коэффициент оборачиваемости активов;

· основные лимиты - уровень накладных расходов и первоначальных затрат, дебиторской и кредиторской задолженности или величина ее прироста, максимальный размер внешних заемных средств, минимальный уровень конечного сальдо, прирост общих активов.

Приведенный выше перечень показателей может быть существенно расширен в соответствии со спецификой конкретного бизнеса и возможностями предприятия по контролю за своим финансовым положением.

Для ЦФУ набор целевых показателей может быть следующим:

· главные директивные показатели - масса и норма чистой прибыли (на один год с разбивкой по месяцам);

· корректируемые целевые нормативы - норма валовой (маржинальной) прибыли и объем продаж (с разбивкой по месяцам, изменяемые в соответствии с бюджетным регламентом, для обеспечения директивного уровня главного показателя - чистой прибыли);

· основные лимиты - уровень накладных расходов и первоначальных затрат, максимальный размер внешних заемных средств.

Для МВЗ в качестве целевых показателей и нормативов могут использоваться только лимиты регулируемых затрат по статьям операционных бюджетов и показатели их экономии (для применения схем стимулирования).

При этом если в процессе проведения план-факт анализа выявится, что при исполнении бюджета не удается обеспечить нужный уровень директивных показателей, то необходимы корректировки для того, чтобы найти варианты решений по обеспечению директивных показателей. Например, если какой-либо ЦФО в течение первого квартала не выполнил задание по массе прибыли, то при осуществлении корректировок на последующие месяцы могут быть пересмотрены лимиты накладных расходов. Если план-факт анализ показывает, что при фактически достигнутых объемах продаж за истекшую часть бюджетного периода не удается обеспечить надлежащий уровень ROA, то при корректировке бюджета данного ЦФО может потребоваться пересмотр лимитов по приросту активов.

При установлении целевых показателей в условиях повышенной неопределенности хозяйственной конъюнктуры директивные задания могут быть не жестко фиксированы, а заданы в некоторых диапазонах. Для этого могут быть определены оптимистический и пессимистический варианты. В этом случае корректировка бюджета проводится, когда в процессе исполнения бюджета не удается удержать директивные показатели в заданных диапазонах.

Диапазоны изменений могут быть установлены и для некоторых корректируемых показателей, если этого требует соблюдение принципа системности. Например, если быстрое увеличение объема продаж одного из ЦФО (даже при условии высокого уровня рентабельности бизнеса) оборачивается дополнительными инвестиционными затратами и, как следствие, снижением коэффициента ROA, то в бюджете могут быть установлены ограничения сверху на объемы продаж. Соответственно, корректировки бюджетов могут осуществляться не только, когда объемы продаж оказываются ниже запланированного уровня, но и тогда, когда они превышают верхние пределы. Сущность корректировки может заключаться также в искусственном сдерживании объемов продаж на оставшуюся часть бюджетного периода для соответствующего ЦФО.

Точно так же исчерпание лимита конечного сальдо БДДС одним ЦФО может не приводить к проблемам с денежными средствами для предприятия в целом, поскольку временно свободные средства других ЦФО в достаточной мере компенсируют такого рода нехватку. Но с точки зрения необходимости корректировки БДДС данного ЦФО это не имеет никакого значения. Для ЦФО дефицит денежных средств в любом случае означает временное заимствование их извне. И не важно, что это будет означать для предприятия в целом. Если есть внешнее заимствование, то за привлеченные средства нужно шэд Но тогда корректировке подлежит не только БДДС ЦФО, но и БДиР. Если один ЦФО "заимствует" денежные средства у другого ЦФО, то уровень рентабельности у первого снизится, а у второго должен увеличиться. И корректировки бюджетов должны будут это наглядно продемонстрировать.

Сложнее ситуация с корректировкой лимитов накладных расходов в сторону их увеличения по мере роста, например, объемов продаж или массы прибыли для отдельных ЦФО. Такие решения обычно должны быть согласованы руководителем ЦФО с руководством предприятия в целом. Подобного рода анализ и бюджетный контроль возможны только при наличии финансовой структуры предприятия и представлении всей ее деятельности в разрезе отдельных бизнесов или статей доходов.

Если говорить о том, какая финансовая структура (с ЦФО или с ЦФУ) для предприятия лучше, то однозначного ответа здесь нет. Все определяется спецификой бизнеса. Однако в перспективе по мере роста бизнеса руководителям предприятия придется позаботиться о выделении каких-либо структурных подразделений и бизнесов в ЦФО. Этот переход в подавляющем большинстве случаев необходимое условие повышения конкурентоспособности. Именно ЦФО позволяют устанавливать полную ответственность отдельного бизнеса и его руководителей за финансовое положение и обеспечение инвестиционной привлекательности. Добиться этого на уровне ЦФУ невозможно.

3. Состав операционных бюджетов.

3.1 Бюджет продаж

Составление операционного бюджета начинается с разработки бюджета продаж. Определение общего объема реализации является компетенцией высшего руководства, которое формирует свое решение в процессе консультаций с управляющим и отделом сбыта. На основе бюджета продаж составляются бюджеты производства и себестоимости реализованной продукции. Составление бюджета предполагает планирование не только денежных потоков, но и потребностей в ресурсах, выраженных в натуральных единицах измерения (количество людей, оборудования, производственных площадей, метров ткани и т.п.).

Бюджет продаж может составляться различными способами в зависимости от специфики хозяйственной деятельности предприятия. Общим при любом подходе к составлению бюджета продаж является определение в стоимостном выражении объема реализованной продукции или прогноза выручки от продаж.

При необходимости для формирования бюджета продаж можно предварительно прогнозировать количество продаж, т. е. составлять прогноз продаж на период бюджетирования. При этом указываются следующие показатели (их количество и детализация зависят от целесообразности и экономической эффективности сбора и обработки учетной-аналитической информации):

· предполагаемые покупатели (клиенты);

· поставляемые товары;

· предполагаемая цена поставляемых товаров;

· сроки поставки и количество товаров в поставке;

· сроки оплаты;

· виды платежных средств.

Общий объем продаж на предприятии может быть подсчитан двумя способами: по контрактам (заказам, поставкам, партиям товаров) или по продуктам (по видам изделий и услуг).

Бюджет продаж является результатом обслуживания управляющими, аналитиками и персоналом отдела реализации планов реализации продукции предприятия. Планирование продаж – это сложный процесс, при котором необходимо учитывать множество факторов: историю продаж, общее состояние экономики, ценовую политику, результаты маркетинговых исследований, производственные мощности, конкуренцию, наличие ограничений со стороны государства и т.д.

Пример составления бюджета продаж.

На основе прогноза продаж (табл.1 ) составляется бюджет продаж (табл.2)[5]

Таблица1

Прогноз реализации на 2008 г.

| Параметры

|

Вид продукции

|

| платья

|

костюмы

|

| Планируемые продажи, ед.

|

5000

|

1000

|

| Цена реализации 1 ед., руб

|

600

|

800

|

Таблица 2

Общий оборот определяется путем умножения количества предполагаемой к продаже продукции (в натуральном выражении) на отпускные цены предприятия (отдельно по каждому виду изделий или группе продуктов).

Одновременно для руководителей предприятия необходимо определить чистые продажи или ту часть объема продаж, которая остается в распоряжении предприятия после расчетов с бюджетом, вычета всех выплат в бюджет с общего оборота (невозмещаемого НДС, местных налогов, акцизов, сборов и других налогов, взимаемых с оборота.

Это можно сделать двумя способами[6]

:

· скорректировать (уменьшить) на соответствующую величину отпускной цены (в этом случае в структуре цены необходимо выделить долю указанных выше выплат в бюджет);

· установить лимиты по расчету с бюджетом с общего оборота (требуется заранее определить, какой процент от общего оборота за соответствующий период будет резервироваться для последующих расчетов с бюджетом)

Корректировать отпускные цены лучше в том случае, когда есть уверенность, что на предстоящий бюджетный период правила налогообложения в части налогов с оборота останутся неизменными. В противном случае предстоит корректировка бюджетов после каждого такого изменения.

Для производственных структур, где существует определенный объем незавершенного производства и выпускающие цехи могут одновременно производить полуфабрикаты для других цехов того же предприятия, при определении чистых продаж необходимо учитывать также стоимость полуфабрикатов и комплектующих для других цехов. Таким же образом могут учитываться и поставки дочерним (аффилированным) структурам предприятия по трансфертным (внутренним) ценам.

Существует проблема правильного определения стоимости этих полуфабрикатов или уровня трансфертных цен. В одних случаях за базу может быть принята стоимость нормо-часа рабочего времени, идущего на изготовление какого-либо узла или комплектующей для последующего использования, во внутризаводском обороте. Здесь сначала устанавливается стоимость 1 нормо-часа, затем определяется количество нормо-часов, идущих на изготовление того или иного изделия, а затем путем умножения двух величин - стоимость полуфабриката. Суммированием этих показателей по всем полуфабрикатам данного цеха определяется общая их стоимость. Такой подход является достаточно приемлемым в тех случаях, когда цех-потребитель не имеет возможности приобретать аналогичные комплектующие на стороне и тем самым определять цены на основе рыночных принципов соотношения спроса и предложения.

Другой подход основан на внутренних установках руководства головного предприятия, когда трансфертные цены спускаются сверху вне зависимости от реальной цены. В лучшем случае трансфертная цена равна себестоимости (прибыль равна нулю), в худшем - меньше себестоимости (т. е. не компенсирует какую-либо часть накладных расходов). Такая цена, естественно, не имеет никакого смысла, кроме предельной минимизации налогов на соответствующем уровне управления.

Чистые продажи

(доход или выручка от продаж) = Общий объем продаж

(число единиц продуктов на отпускную цену) - Налоги с оборота

(невозмещаемый НДС, налог с продаж и др.) - Полуфабрикаты

(для других цехов или дочерним структурам по трансфертным ценам).

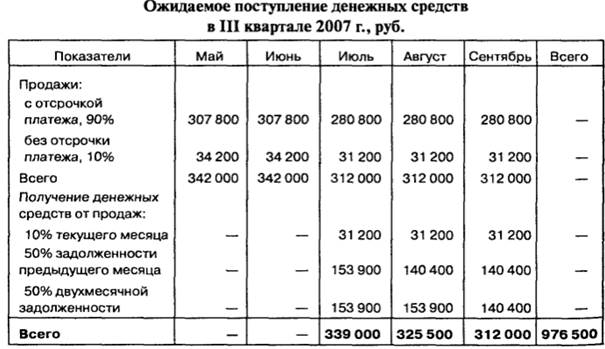

В бюджете продаж должен быть представлен график поступлений денежных средств от проданной (отгруженной, поставленной) продукции. Стоимость продаж предстоит превратить в денежные средства.

График поступлений необходим для более точного составленя БДДС. В России необходимо определять не только сроки и размерь оплаты отгруженной продукции, но и структуру денежных с редел или их аналогов; взаимозачеты, векселя, налоговые освобождения. В этом случае в формат графика поступлений необходимо вводить но вые строки и по строке, соответствующей каждому месяцу поступлений, указывать, какие это будут поступления: в виде денежных средств или других финансовых инструментов. Поскольку условия функционирования конкретного подразделения у каждого предприятия различные, постольку и формат график поступлений у них также будет разный. Определение такого формата одна из проблем, которая должна быть решена при внедрении бюджетирования.

При разработке бюджета продаж следует учитывать, что объем продажи продукции (товаров, работ, услуг) зависит не только от внутренних факторов, например себестоимости, ценовой политики (в части контролируемых факторов), производственных мощностей, закупочных возможностей, уровня качества и сервиса, объемов продаж предыдущих периодом, но и внешних, например, деятельности конкурентов, сезонных колебаний продаж, а также изменений макроэкономических показателей (среднего уровня заработной платы, темпов экономического роста отрасли).

Основные требования, предъявляемые к бюджету продаж[7]

:

· должен отражать ожидаемый объем выручки от продажи отгруженной продукции по основным видом деятельности в натуральных и стоимостных показателях на бюджетируемый период с разбивкой по месяцам или кварталам; а также по аналитическим показателям – продуктам, потребителям (клиентам), менеджерам по продажам, региональным рынкам;

· должен отражать объем доходов от прочей деятельности в стоимостных (при необходимости и в натуральных) показателях на бюджетируемый период с разбивкой по месяцам или кварталам, а также по видам доходов: оказанию услуг, аренде, продаже имущества;

· составляется с учетом ценовой политики организации, спроса на продукцию, географии продаж, категорий покупателей, сезонных факторов.

· должен предусматривать возможность гибкого бюджетирования (т.е. фиксировать фактические показатели за требуемый остаток времени) и содержать показатель «ожидаемая цена продукции».

Бюджет продаж следует составлять параллельно с выбором производственной программы и формированием бюджета производства организации. В этом случае можно получить наиболее реальные бюджеты продаж и производства» поскольку бюджет производства составляется на основании предполагаемого спроса и с учетом возможностей организации и служит базой для формирования плана отгрузки.

После того как необходимые формы бюджета продаж будут составлены, можно переходить к следующему этапу - составлению бюджетов производства и запасов готовой продукции) Составленный бюджет продаж - это проект, который, возможно, придется корректировать после составления других операционных бюджетов, а возможно, и позднее - после составления БДиР, БДДС или всех трех основных бюджетов. Так что процесс составления бюджета продаж можно считать выполненным на данной стадии едва ли наполовину. Вопросы оптимизации бюджета продаж с учетом различных факторов влияния можно осуществить, зная параметры основных бюджетов (структуру себестоимости, ограничения по ресурсам, ликвидности и т. п.).

3.2

. Производственный бюджет.

Следующим этапом составления операционного бюджета является составление производственного бюджета.

В его состав принято включать следующие операционные бюджеты: бюджет производства, бюджет запасов, бюджет прямых затрат на материалы, бюджет прямых затрат труда (на оплату труда), бюджет прямых производственных (операционных) затрат и бюджет общепроизводственных накладных расходов. Но в конкретных условиях набор операционных бюджетов, входящих в состав производственного бюджета компании, может быть расширен. Бюджетирование для предприятий производственной сферы - наиболее сложный процесс.

Назначение этого бюджета производства и запасов готовой продукции - определить производственную программу предприятия (для производственных структур) или план закупок товаров для последующей перепродажи (для торговых предприятий) на предстоящий бюджетный период (например, на один календарный год). При этом важно, в конце концов, узнать не стоимость произведенной продукции, а издержки ее производства. Зная производственную программ (для предприятия) или объем закупок товаров для реализации (для коммерческих торговых структур) и величину запасов, впоследствии возможно установить как производственную себестоимость продукции или расходы на закупку товаров для перепродажи, так и издержки хранения запасов.

Количество продукции, которое необходимо произвести, вычисляется с учетом переходящих остатков готовой продукции. При данном способе расчета возникает проблема оценки предполагаемых остатков готовой продукции на складе и необходимость учета затрат по складированию. Принимается во внимание и цикличность спроса, возможности складских помещений, периодичность выпуска и реализации продукции. Все производственные подразделения (цеха, участки) относятся к центрам затрат, поэтому совокупный производственный бюджет определяется как сумма бюджетов всех производственных подразделений, входящих в организационную структуру организации.

Производственный бюджет включает прямые и косвенные затраты.

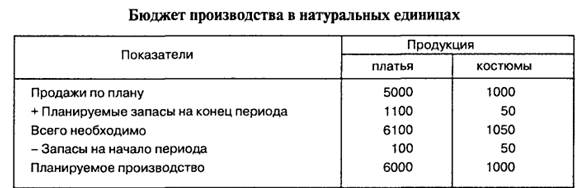

Бюджет производства

Бюджет производства формируется на основании данных бюджета продаж, выраженных в натуральных величинах. Главное предназначение бюджета производства — согласование возможностей рынка, производственных мощностей, квалификации персонала и финансовых возможностей организации.

При формировании бюджета производства оцениваются все основные ресурсы по периодам. Потребности сравниваются с имеющимся количеством ресурсов, т. е. при рациональном подходе к бюджетированию возможен анализ не только производственных мощностей и необходимого персонала, но также бюджета производственных запасов, включающего бюджеты прямых затрат на производство, прямых затрат на оплату труда и движения готовой продукции.

Для определения объемов производства необходимо знать общий объем продаж и его распределение внутри бюджетного периода (в соответствии с бюджетом продаж), товарные остатки на начало бюджетного периода (года) и установить такие целевые нормативы, как товарные остатки и запас готовой продукции на начало и конец каждого бюджетного подпериода (месяца) и всего периода (года). Бюджет производства составляется как в натуральных, так и в денежных единицах.

Объем производства в натуральных единицах (шт.) рассчитывается следующим образом[8]

:

Бюджет производства = Бюджет продаж - Запасы готовой продукции на

начало

периода + Прогнозируемый баланс готовой продукции на конец года

Пример бюджета производства.

Допустим начальные запасы платьев составили 100шт., костюмов – 50шт., а величина запасов готовой продукции на конец отчетного периода соответственно 1100и 50 ед.

Следовательно, бюджет производства имеет следующий вид. (табл.3)[9]

Таблица 3

Зная объемы производства по месяцам или другим подпериодам бюджетирования, а также нормативы затрат сырья, материалов, труда и т. п., можно рассчитать производственную себестоимость, включая прямые затраты труда и материалов (сырья, комплектующих и др.), а также часть накладных расходов (общецеховые, накладные расход структурного подразделения или вида деятельности), необходимых для изготовления запланированного выпуска. Нормативы затрат определяются по каждому виду изделия и затем суммируются. Для более точного расчета производственной себестоимости продукции необходимо составить бюджет прямых затрат труда, бюджет материалов и бюджет общепроизводственных накладных расходов.

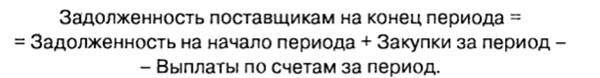

Наряду с определением производственной программы составляется бюджет запасов. Установленный уровень запасов готовой продукции необходим для повышения ритмичности поставок. Запасы готовой продукции в натуральной оценке на конец отчетного периода на этапе планирования деятельности предприятия определяется руководством. Для того чтобы оценить запасы в денежном выражении, необходимо вычислить плановую себестоимость единицы продукции. Себестоимость готовой продукции будет зависеть от выбранного метода калькулирования и оценки запасов.

Предположи в нашем примере применяется метод учета и калькулирования полной себестоимости, а запасы оцениваются по методу ФИФО. Это значит, что:

· В себестоимость готовой продукции включаются как прямые, так и косвенные производственные и непроизводственные расходы;

· К концу отчетного периода на складе предприятия остается готовая продукция, изготовленная в данном отчетном периоде. (табл.4)(см.приложение 3)

На основании информации данных о запасах материалов и готовой продукции в натуральном выражении можно составить бюджет запасов на конец планируемого периода (табл.5)[10]

.

Для оценки запасов материалов необходимо знать величину запасов в натуральном выражении и стоимость единицы запасов. Предположим, что запасы материалов на конец периода были определены как 8000м фланели и 2000 м шерсти, их стоимость соответственно 7 и 10 руб. А запасы готовой продукции предположим составили 1100 шт. платье и 50 шт. костюмов, их стоимость соответственно 312 и 442 руб.

Таблица 5

Для небольших предприятий часто трудно бывает составить такой бюджет. Поэтому может быть применен упрощенный порядок составления бюджета производства и запасов готовой продукции, который заключается в следующем.

1. Определяется стоимость запасов готовой продукции по каждому изделию (в стоимостном выражении) в первый и последний месяцы бюджетного периода и при их суммировании получается общая стоимость запасов на начало и конец бюджетного периода.

2. Определяются месяцы бюджетного периода, в которые планируется изменить уровень запасов готовой продукции.

3. В соответствии с составленным ранее бюджетом продаж рассчитываются ежемесячные объемы производства каждого продукта с учетом помесячного изменения уровня запасов.

Разработка бюджета себестоимости продаж.

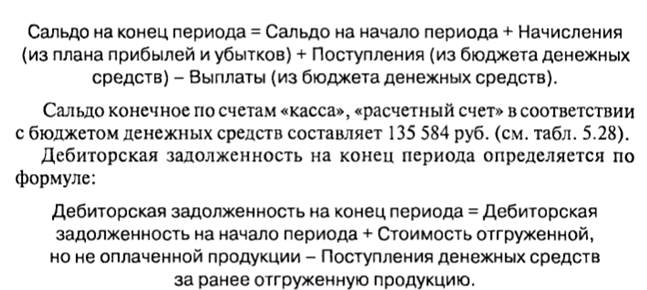

В основе составления бюджета проданной продукции лежит следующая формула расчета:

Себестоимость проданной продукции = Запас готовой продукции на начало периода + Себестоимость произведенной за планируемый период продукции – Запас готовой продукции на конец периода.

В свою очередь себестоимость произведенной за планируемый период продукции вычисляется следующим образом:

Себестоимость произведенной за планируемый период продукции = Прямые затраты материалов в планируемом периоде + Прямые затраты труда в планируемом периоде + Накладные расходы за планируемый период.

Пример бюджета себестоимости реализованной продукции.

Допустим, что запасы готовой продукции на начало периода составляют 64000 руб., затраты материалов 514000 руб. (данные из табл. 10), затраты труда составляют 600000 руб. (данные из табл. 12), накладные расходы равны 1200000 руб. (данные из табл.14), запасы готовой продукции 365300 руб. (данные из табл. 5).

Таблица 6

Бюджет себестоимости продаж[11]

| № п/п

|

Показатели

|

Сумма, тыс. руб.

|

| 1.

|

запасы готовой продукции на начало периода

|

64,0

|

| 2.

|

затраты материалов

|

514,0

|

| 3.

|

затраты труда

|

600,0

|

| 4.

|

накладные расходы

|

1200,0

|

| 5.

|

себестоимость произведенной продукции

(514,0+600,0+1200,0)

|

2314,0

|

| 6.

|

запасы готовой продукции

|

365,3

|

| 7.

|

себестоимость реализованной продукции

(64,0+2314,0-365,3)

|

2012,7

|

После составления бюджета производства и запасов готовой продукции необходимо установить, какие виды затрат и расходов должно будет понести предприятие для того, чтобы обеспечить запланированный объем продаж (общий оборот или чистые продажи), и определить их в расчете на единицу реализованной продукции. Поэтому следующим этапом подготовки генерального бюджета – это составление частных бюджетов: бюджета затрат материалов, бюджета затрат труда и бюджета накладных расходов.

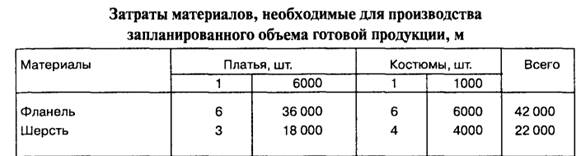

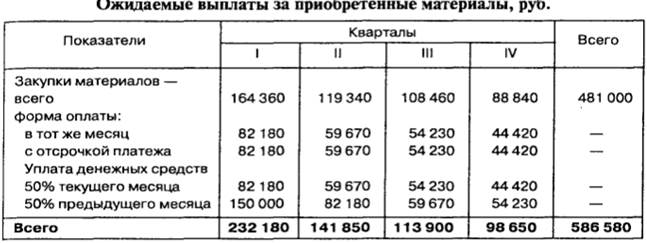

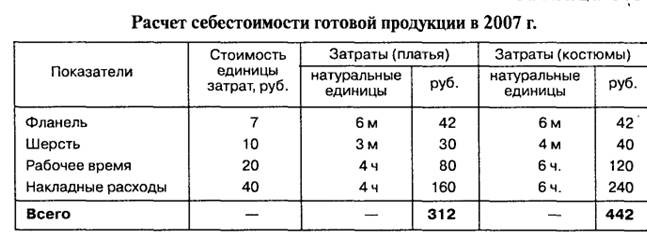

Бюджет прямых затрат на материалы и товарно-материальные ценности.

Для точного определения прямых затрат необходимы три бюджета, первым из которых является бюджет прямых затрат на материалы, или бюджет закупок сырья и материалов.

Данный бюджет предназначен для определения затрат сырья, материалов, полуфабрикатов, комплектующих изделий и других продуктов необходимых для производства готовой продукции, чья стоимость целиком относится на объем продаж и изменяется прямо пропорционально объему продаж (производства). Кроме того, в рамках данного бюджета предстоит определить нормативный (переходящий) запас сырья и материалов, а также график погашения кредиторской задолженности, т. е. установить условия и порядок взаиморасчетов с поставщиками сырья, комплектующих и т. п.

Для определения объема закупок сырья и материалов на предстоящий бюджетный период необходимо знать объем продаж и (или) объем производства на весь бюджетный период и внутри него (по месяцам).

Для расчета расхода материалов в натуральных единицах необходимо знать:

· Запасы материала на начало отчетного периода;

· Потребности в материалах для выполнения производственного бюджеты.

Пример. К моменту составления бюджета, как уже было сказано, на складе предприятия имелось 7000м фланели и 6000 м шерсти. Расход материалов (в метрах) на единицу продукции представлен в таблице 7 (см. приложение 4)

На основании этих данных можно определить затраты материалов при выполнении производственно плана[12]

. (табл. 8)

Таблица 8

Далее рассчитываем расход материалов в денежных единицах.

К моменту составления бюджета на складе предприятия имелось 7000м фланели и 6000 м шерсти, стоимость которых определена соответственно как 49000 (7000м*7руб.) и 60000 (6000м*10руб.). Для оценки запасов материалов, как уже отмечалось, применяется метод ФИФО. Планируемая цена на 2008 год представлена в таблице 9.(см. приложение 4)

Стоимость материалов, необходимых для обеспечения плановых показателей производства, рассчитывается следующим образом:

Количество материалов, необходимых для обеспечения плана производства = Материалы, необходимые для производства запланированного объема продукции – Запасы материалов на начало периода.

Расчет прямых материальных затрат, необходимых для производства запланированного объема продукции, представлено в табл.10[13]

Таблица 10

Для того чтобы определить, сколько материалов необходимо закупить в планируемом периоде, следует учесть, на какой уровень запасов к концу периода. Предположим, что онисоставляют фланель- 8000 м, а шерсть – 6000м.

Бюджет закупок основных материалов показан в табл. 11[14]

Таблица 11

Если для изготовления необходимо сырье нескольких видов, то в формат бюджета вводятся дополнительные позиции по каждому виду сырья и материалов.

По аналогии могут быть составлены другие варианты бюджетов прямых затрат (закупок) на материалы (товары). Кроме того, долевые остатки (запасы) сырья и материалов на конец бюджетного периода могут быть рассчитаны в натуральных единицах измерения, а затем путем умножения на среднюю цену закупки материалов может быть определена стоимость конечных остатков (целевых запасов) сырья и материалов.

Бюджет использования и закупок материалов можно составить в форме единого документа, но он может оказаться трудно воспринимаемым, особенно когда в производстве используется несколько видов материалов. Разумнее составлять два обособленных документа, тем более что за закупку материалов ответственность несет коммерческая служба, а за использование — производственные подразделения.

После разработки бюджета прямых затрат на материалы и товарно-материальные ценности или одновременно с ним можно составить два других бюджета прямых затрат.

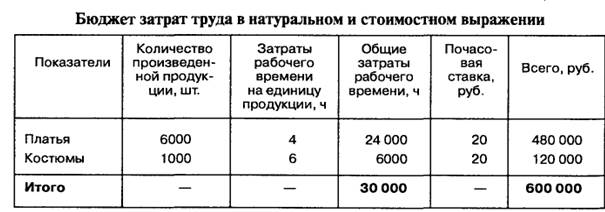

Бюджет прямых затрат на оплату труда

Назначение данного бюджета – определить прямые (переменные) издержки на заработную плату в соответствии с составленным ранее бюджетом производства. Обычно здесь учитываются только прямые издержки на оплату труда, т. е. основного производственного персонала или рабочих. Стоимость затраченного труда будет зависеть от типа и количества производимой продукции, ее трудоемкости, системы оплаты труда.

В российской экономической литературе присутствует мнение, что в состав производственного персонала включают только рабочих. Заработную плату вспомогательного, обслуживающего персонала, не говоря уже об ИТР и АУП,

в прямые затраты труда включать не принято. На самом деле классификация здесь должна базироваться на общем принципе разделения затрат на прямые (переменные) и накладные (условно-постоянные). Если какие-то категории персонала (рабочие-станочники или инженеры, ремонтники или начальник участка) работают посменно и их заработная плата скорее всего прямо пропорционально связана с объемом продаж (при работе в одну смену продукции выпускается в 2 раза меньше, чем при работе в две смены), то заработная плата всех таких работников попадает в бюджет прямых затрат труда. Если же какие-то категории работников обслуживают все смены и их заработная плата непосредственно не зависит от объемов производства (продаж), то такие расходы относятся к условно-постоянным и учитываются в бюджете общепроизводственных накладных расходов. Следует отметить, что составление такого бюджета прежде всего необходимо производственным структурам. На большинстве предприятий торговли и сферы услуг заработная плата не является частью прямых (переменных) затрат.

Пример. Стоимость затраченного труда зависит от типа и количества производимой продукции (по данным табл.3) производимой продукции, ее трудоемкости (по данным табл.7), системы оплаты труда(по данным табл.9). Эти данные используются при составлении бюджета прямых трудозатрат[15]

.

Таблица 12

Для определения прямых затрат труда необходимо рассчитать затраты рабочего времени (в часах и (или) человеко-часах), идущие на изготовление единицы объема выпуска продукции (объема продаж), и стоимость 1 человеко-часа рабочего времени (по средней и (или) средневзвешенной тарифной ставке). Также нужно знать объемы производства (продаж) на предстоящий бюджетный период (например, на один год) и их распределение внутри бюджетного периода (по месяцам). Информация бюджета прямых затрат на оплату труда может быть представлена в виде плана-графика и графика выплаты заработной платы (погашения задолженности по оплате труда).

Так же с бюджетом прямых затрат труда должен быть составлен график выплаты заработной платы в соответствии с принятыми на предприятии сроками выплаты авансов и основной части заработной платы.

Бюджет прямых производственных (операционных) затрат

Назначение данного бюджета - определить издержки, связанные с теми категориями производственных или операционных затрат, которые прямо пропорционально изменяются при изменении объемов производства (продаж). К числу таких производственных затрат в зависимости от специфики производства могут быть отнесены: электроэнергия, вода и др. Прямые операционные затраты включают в себя страхование грузов, экспедиторские, и другие расходы (обычно торговых предприятий), связанные с доставкой груза.

В теории обычно эти категории расходов) принято учитывать в составе общепроизводственных накладных затрат. Но в случае, если для предприятия данные затраты являются критическими (достаточно важными, составляющими весомую долю общей себестоимости продукции), может возникнуть необходимость их планирования отдельно от накладных расходов.

Особенностью их планирования является отсутствие запасов, а график оплаты и погашения кредиторской задолженности должен составляться для более точного планирования этой категории издержек я движения соответствующих денежных средств.

Состав операционных расходов будет меняться в зависимости от вида деятельности. При составлении графика оплаты прямых операционных расходов необходимо иметь в виду, что часть этих издержек может быть оплачена в порядке предоплаты (например, страховка), а часть после использования каких-то ресурсов (например, электроэнергии) для производства определенного объема выпуска конечной продукции.

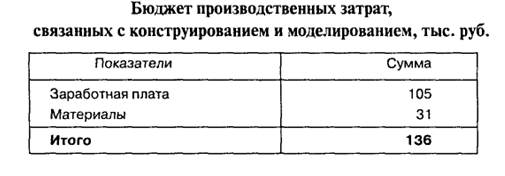

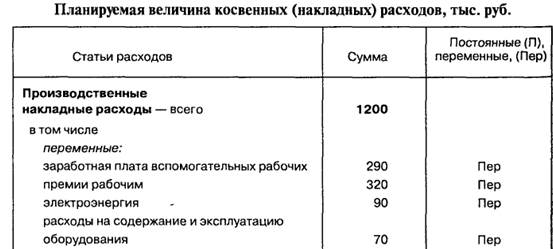

Бюджет общепроизводственных накладных расходов

Для определения части условно-постоянных издержек, необходимых для производства запланированного объема продукции составляется бюджет общепроизводственных накладных расходов. В состав таких расходов обычно включаются различные виды общецеховых расходов или расходов структурного подразделения (отдельного вида деятельности): издержки на вспомогательные материалы, на заработную плату вспомогательного и обслуживающего персонала (ремонтники, уборщики, цеховые ОТК, АУП, занятые посменно, и др.), на доплату за сверхурочные работникам, занятым посменно, на капитальный и текущий ремонты оборудования цеха, охрану труда, амортизацию оборудования цеха, издержки по содержанию производственных и вспомогательных площадей и хранению внутрицеховых запасов, а также прочие условно-постоянные расходы).

Составлению данного бюджета предшествует классификация накладных расходов на постоянные и переменные. Для этого исследуется их зависимость от объема выпущенной продукции. Если накладнее расходы не изменяются при сокращении или увеличении производственной программы, то такие расходы будут считаться постоянными. Если подобная зависимость существует, то это переменные расходы.

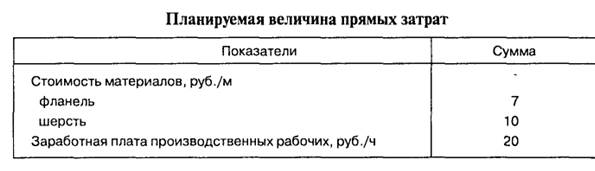

Пример. Базой распределения накладных расходов между отдельными видами продукции, предположим, является заработная плата основных производственных рабочих. Их планирование также осуществляется в соответствии с ожидаемым фондом времени труда основных производственных рабочих. Ниже приводится бюджет, составленный исходя из прогнозируемых трудозатрат основных производственных рабочих в 30000ч.(см. приложение 5)

Таблица 14

Таким образом, одному часу труда производственных рабочих соответствует 40 руб. накладных расходов ( 1 200 000 / 30 000).

Бюджет общепроизводственных расходов представляет собой детализированный план предполагаемых расходов цехового характера, которые необходимы для обеспечения выполнения производственной программы. В бюджете следует выделить постоянную и переменную составляющие этих затрат в зависимости от объема производимой продукции. Это повышает точность прогнозирования и анализа.

Бюджет общепроизводственных расходов может входить в состав производственного бюджета, планируемого для производственного подразделения, либо выступать самостоятельно в виде сметы, разработанной для обслуживающих производственных подразделений.

Основными методами планирования общепроизводственных расходов (в разрезе отдельных статей) являются:[16]

· калькулирование на основе расчета плановой ставки начисления (вспомогательные материалы);

· технологическое нормирование (затраты на отопление и освещение производственных помещений, рассчитываемые исходя из норм освещенности (обогрева) и площади производственных помещений);

· сметное планирование (например, фонд оплаты труда общепроизводственных рабочих);

· расчетные методы (например, амортизация производственных помещений).

Все эти затраты зависят от различных факторов, не связанных непосредственно с изменением объемов производства или продаж.

Среди этих факторов могут быть:

-

производственная целесообразность (расходы на оплату труда ИГР и АУЛ);

- размер производственных площадей (расходы на уборку и содержание помещений и т. п.);

- состояние оборудования (расходы на ремонт, амортизационные отчисления и т. п.);

- нормативные акты (затраты на охрану труда) и др.

После того как составлены все бюджеты, входящие в состав производственного бюджета, можно произвести калькулирование производственной себестоимости, включающей обычно три основных категории затрат:

· основные материалы;

· заработная плата основного производственного персонала;

· общепроизводственные накладные расходы.

В современных условиях структура себестоимости продукции резко меняется. В большинстве отраслей (особенно в наукоемком или высокотехнологичном секторе, в других отраслях с высокой долей условно-чистой продукции или стоимости, добавленной обработкой), составляющих основу быстрого экономического роста, доля многих категорий прямых затрат в производственной себестоимости снизилась. При разработке инструментария внутрифирменного бюджетирования для высокотехнологичных предприятий, определения набора операционных бюджетов и калькуляции производственной себестоимости лучше выделять не три, а четыре категории затрат при определении производственной себестоимости:

· основные материалы;

· прямые производственные (операционные) расходы;

· заработная плата основного производственного персонала;

· общепроизводственные накладные расходы.

После калькуляции производственной себестоимости можно приступать к составлению двух других операционных бюджетов и планированию коммерческих и управленческих расходов. Эти бюджеты относятся прежде всего к планированию и нормированию общеорганизационных (общехозяйственных) расходов.

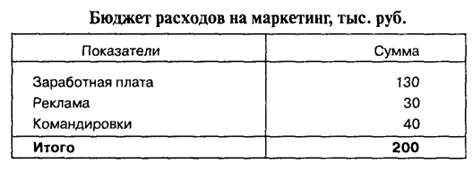

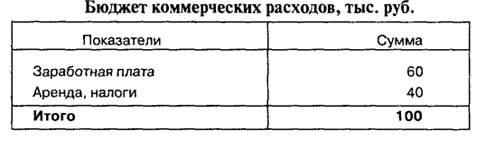

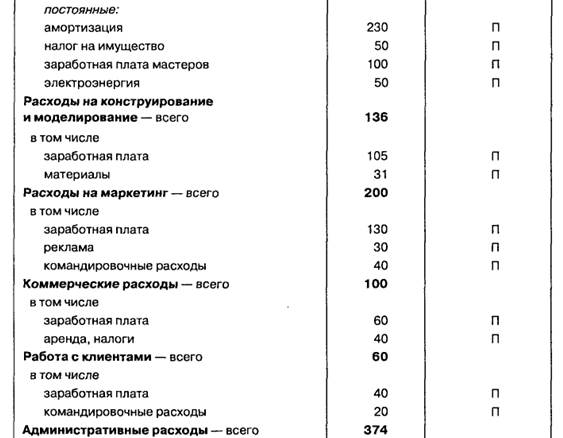

3.3 Бюджет коммерческих и административных расходов.

Система операционных бюджетов так же включает в себя бюджет коммерческих и административных (управленческих) расходов.

Бюджеты коммерческих и управленческих расходов, как правило, являются сводными. Они могут формироваться по направлениям, например: эксплуатация зданий и сооружений, транспортные расходы, налоги.

Назначение коммерческого бюджета

- как можно точнее определить затраты на мероприятия по продвижению продукта на рынки.

В состав коммерческих расходов включают расходы по доставке готовой продукции (транспортировке), заработную плату сбытового персонала, комиссионные сбытовым посредникам (агентам и брокерам), а также премиальные собственному сбытовому персоналу (выплачиваемые в виде комиссионных), издержки на вспомогательные упаковочные материалы, маркетинговые исследования, рекламу и продвижение продукции на рынке.

В представленных ниже таблицах [17]

приведен пример составления этих бюджетов.

Информацией для планирования послужили сведения об ожидаемой величине накладных расходов. (табл.13(см. приложение5))

Таблица 15

Таблица 16 Таблица 16

Таблица 17

Все рассмотренные виды затрат являются постоянными, не зависящими от объемов производства.

В случае централизации сбыта рекламной и маркетинговой деятельности в целом (что характерно для крупных предприятий) основная часть коммерческих расходов будет отнесена к общеорганизационным расходам (осуществляемым и планируемым) для предприятия в целом, а не для отдельного бизнеса, проекта или структурного подразделения.

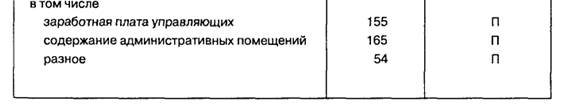

Бюджет административных (управленческих) расходов

.

Данные расходы бюджетируют на основе принятых планов и программ с учетом организационной структуры организации.

Сложность формирования данного бюджета состоит в том, что затраты по его статьям трудно прогнозируются ввиду их разнообразия и зависимости от различных факторов. Большинство административных издержек не поддаются стандартизации.

При необходимости руководители функциональных подразделений определяют исполнителей, ответственных за конкретные статьи издержек.

Назначение бюджета управленческих расходов - как можно точнее определить общие и административные расходы, необходимые для существования предприятия как организации.

Бюджет управленческих расходов приведен в табл. 18[18]

(данные взяты из таблицы 13(см. приложение5))

Таблица 18

В состав управленческих расходов включаются расходы на содержание (командировочные, представительские расходы, служебный транспорт и т. п.) и оплату труда (заработная плата, премии) высшего и среднего управленческого звена предприятия, содержание центрального офиса (связь, коммунальные и арендные платежи и т. п.), услуги сторонних организаций (юридические, страхование, аудиторские и др.), содержание оргтехники, канцтовары и т.д.

При нормировании управленческих расходов необходимо иметь в виду следующее. Доля всех видов управленческих расходов (заработная плата всех категорий ИТР и АУЛ) в фонде оплаты труда должна возрастать для обеспечения роста эффективности производства, повышения конкурентоспособности предприятия на основе роста его технологического уровня.

По общему правилу, критерием эффективности коммерческих и управленческих расходов является опережающий рост объемов продаж по сравнению с темпами роста этих расходов. В результате размеры накладных расходов увеличиваются, а их доля в объеме продаж может плавно снижаться. Часть управленческих и коммерческих расходов, которые относятся к общеорганизационным (отчисления на нужды организации в целом), должна увеличиваться прямо пропорционально увеличению управленческих и коммерческих затрат на нужды отдельного вида деятельности или структурного подразделения.

Проблема распределения общеорганизационных управленческих и коммерческих расходов может также возникать и в связи с распределением их базового (первоначального) уровня. Допустим, что предприятие начинает новый вид деятельности, предстоит определить варианты распределения той части управленческих и коммерческих расходов этого бизнеса, которые пойдут на финансирование общеорганизационных мероприятий в области маркетинга и на содержание центрального аппарата управления. Здесь можно воспользоваться одним из подходов, описанных ранее. Например, определяется доля активов данного бизнеса (по расчетному балансу) на конец бюджетного периода в общих активах предприятия. Затем сумма общеорганизационньгх управленческих и коммерческих расходов умножается на полученную долю. В результате получается сумма управленческих и коммерческих расходов данного бизнеса или структурного подразделения, предназначенная для финансирования центрального офиса компании. Далее уровень этих расходов может изменяться при изменении масштабов бизнеса.

Рассмотренный подход - это один из возможных способов контроля за эффективным использованием управленческих и коммерческих расходов. Их уровень может и не быть привязан (по крайней мере на какой-то период) к динамике объемов продаж бизнеса, а меняться в зависимости от нефинансовых стратегических или тактических установок высшего руководства предприятия. Например, для завоевания нового рынка сбыта компания в течение ряда лет может идти на большие управленческие и коммерческие расходы вне зависимости от динамики объемов продаж или уровня прибыли. Но, во-первых, в этом случае часть управленческих и коммерческих затрат стоило бы проводить по статьям плана капитальных (первоначальных) затрат (ПКЗ) или инвестиционного плана; во-вторых, в любом случае нужно знать или устанавливать пределы (лимиты), до которых необходимо наращивать такие затраты при реализации нефинансовых целей бизнеса.

При составлении бюджета накладных (коммерческих и управленческих) расходов небольшие предприятия могут применять следующий подход к планированию всех видов накладных расходов.

1. Определяются наиболее важные (критические) виды накладных расходов, которые должно понести предприятие для производства и реализации продукции.

2. Эти расходы распределяются на управленческие (общие и административные) и коммерческие (расходы на продажи).

3. В составе управленческих и коммерческих расходов выделяются переменные (прямые) и условно-постоянные.

4. Определяют, какие расходы в составе условно-постоянных коммерческих и управленческих расходов следует отнести к расходам отдельных бизнесов компании (проекта, структурного подразделения), а какие - к общеорганизационным расходам.

5. Составляется план-график распределения переменных накладных расходов в соответствии с изменением динамики продаж (нормирование можно осуществить в виде установленного процента от стоимости продаж или доли этих расходов в стоимости продаж) внутри бюджетного периода (например, по месяцам) или учесть все эти расходы в составе бюджета прямых производственных (операционных) затрат. Определяют, какая доля общеорганизационных накладных расходов приходится на отдельный вид деятельности или структурного подразделения предприятия, и с учетом ее составляется план-график таких условно-постоянных (общеорганизационных) расходов.

6. Составляется график оплаты всех видов коммерческих и управленческих расходов (погашения кредиторской задолженности) внутри бюджетного периода (по месяцам) с учетом условий заключенных договоров на оказание услуг внешними поставщиками (реклама, маркетинг, транспорт, содержание зданий и т. п.) и установленных кассовых дней внутри организации (дни выплаты заработной платы ИTP, АУП, сбытовому и вспомогательному персоналу, авансов на командировочные и представительские расходы и т. п.).

4. Финансовый бюджет. Бюджет доходов и расходов.

Финансовые бюджеты составляются на основе информации операционных бюджетов.

Формат бюджета доходов и расходов

имеет особое значение при бюджетировании. Задавая структуру себестоимости продукции бизнеса или структурного подразделения формат БДиР в сущности в значительной мере определяет не только систему целевых показателей, но и форматы других основных бюджетов бизнес-единиц, порядок консолидации в сводные бюджеты компании.

Бюджет доходов и расходов

- бюджет, показывающий соотношение всех доходов от продаж (по отгруженной потребителям продукции или оказанным им услугам) в плановый период со всеми видами расходов, которые предполагает понести в этот же период предприятие. Именно этот документ показывает структуру себестоимости продукции, соотношение затрат и результатов хозяйственной деятельности за определенный период. По нему можно судить о рентабельности производства (норме прибыли), возможности вернуть в срок заемные средства, с его помощью можно рассчитать точку безубыточности бизнеса.

В формате этого бюджета находят отражение все те виды расходов и затрат, которые необходимы для конкретного производства. Главный смысл формата бюджета доходов и расходов - показать руководителям предприятия эффективность хозяйственной деятельности каждого вида бизнеса, структурного подразделения и компании в целом в предстоящий период, установить лимиты (нормативы) основных видов расходов, прибыли, проанализировать и определить резервы формирования и увеличения прибыли, оптимизации налоговых и других отчислений в бюджет и т. п.

Общими требованиями при разработке формата БДиР являются следующие[19]

:

· сопоставление изменения доходов и расходов по периодам времени (в динамике) и по отдельным структурным подразделениям, видам деятельности;

· определение и контроль рентабельности производства, вида деятельности;

· установление лимитов условно-постоянных затрат по отдельным структурным подразделениям, видам деятельности;

· установление нормативов условно-переменных и других расходов и контроль их соблюдения по отдельным структурным подразделениям, видам деятельности.

При разработке бюджетного формата необходимо четко определить все его основные статьи: и доходов, и затрат. Прежде всего надо разделить все виды издержек на две основные категории, определить, какие виды издержек относятся к прямым (переменным) затратам, а какие - к постоянным (условно-постоянным, накладным) расходам. В России в бухгалтерской практике такое разделение не принято. Следует также помнить, что нет единого, универсального критерия отнесения конкретных издержек производства к прямым или постоянным.

Одни и те же затраты для предприятий одной и той же отрасли или даже для однопрофильных структурных подразделений одного и того же предприятия могут быть в одном случае отнесены к категории переменных, а в другом - к постоянным издержкам. Единственный универсальный критерий здесь может быть один: изменяются ли данные издержки прямо пропорционально изменению объемов продаж или нет. Чтобы контролировать расходы, необходимо сопоставлять уровень постоянных расходов с активами предприятия, а уровень переменных расходов - с ее оборотами.

При разработке бюджетного формата необходимо включить в него прежде всего те статьи затрат (расходов), которые соответствуют наиболее важным (критическим) для данного бизнеса ресурсам. Однако данная проблема усугубляется еще и тем, что для каждого отдельного предприятия даже одной и той же отрасли или региона в качестве критических могут выступать самые разные ресурсы. Какие ресурсы (виды затрат или расходов) должны быть выделены в формате бюджета доходов и расходов в качестве отдельных статей, зависит от руководства предприятия.

Рассмотрим порядок составления бюджета доходов и расходов. Планирование всех показателей бюджета предпочтительнее вести в твердой валюте (особенно если внешние финансовые ресурсы привлекаются в такой валюте). Составление бюджета доходов и расходов необходимо начинать, как уже отмечалось, с разработки прогнозов сбыта и бюджета продаж. Проблема состоит в том, какой показатель выбрать для финансовой оценки объема продаж: общий оборот и (или) чистые продажи (прогноз нетто-выручки от реализации). Подсчитать чистую выручку можно разными способами.

На практике оперировать в бюджете доходов и расходов можно обоими показателями. Дело в том, что для управления финансами предприятия менеджеру важно знать не только, сколько он получит от реализации своей продукции и услуг (сколько будет стоить его продукция по отпускным ценам), но и что останется в его распоряжении от реализации для финансирования издержек и образования прибыли после обязательных расчетов с бюджетом с оборота. Кроме того, для оценки финансовой состоятельности проекта или бизнеса, прогнозируемого финансового состояния предприятия важно, чтобы все финансовые результаты можно было сопоставить друг с другом. Поэтому за рубежом часто принято оперировать в бюджете доходов и расходов чистыми продажами в качестве основного показателя финансовой оценки прогнозируемой динамики объемов продаж.

Бюджет доходов и расходов составляется и утверждается на весь бюджетный период (обычно это один календарный год), принятый на предприятии, в соответствии с ее бюджетным регламентом. Индикативно, т. е. без утверждения в качестве системы целевых показателей и нормативов, обязательных к исполнению, некоторые показатели БДиР (например, объем продаж, сумма или норма прямых затрат, масса или

норма чистой прибыли и т. п.) могут устанавливаться на период до двух-пяти лет. Важно также, что внутри бюджетного периода БДиР должен иметь достаточно подробную (опять же в том виде, как это установлено бюджетным регламентом данной конкретной компании) разбивку на подпериоды. Эта разбивка зависит от степени технической и рганизационной подготовленности предприятия к постановке бюджетирования. Как минимум разбивка БДиР осуществляется помесячно (бухгалтерская отчетность, как известно, ведется поквартально). Во многих случаях, когда руководителям предприятия необходима более оперативная информация о состоянии финансов, в разрезе отдельных

видов бизнеса, БДиР может иметь подекадную или, лучше, понедельную разбивку бюджетного периода, по крайней мере на первые два квартала этого периода. При составлении индикативных БДиР достаточна помесячная разбивка на периоды более одного года.

Поскольку БДиР отражает структуру себестоимости продукции конкретного вида бизнеса, проекта, ЦФО или структурного подразделения (предприятия или фирмы в целом в случае сводного бюджета), по нему можно судить о рентабельности производства (норме прибыли), массе прибыли и возможностях погашения кредита. С его помощью можно рассчитать точку безубыточности, определить лимиты основных видов затрат, сумм перечислений вышестоящим органам управления (отчисления от прибыли, погашение общеорганизационных расходов и т. п.) по результатам хозяйственной деятельности на бюджетный период.

Общий оборот на предстоящий бюджетный период определяется по стоимости отгруженных в соответствии с прогнозом сбыта товаров и услуг предприятия или фирмы по фактическим отпускным ценам (включая все обязательные расчеты с бюджетом с оборота) для внешних потребителей. Общий оборот включает НДС и другие налоги с оборота (в том числе таможенные платежи и акцизы). Для производственных структур общий оборот включает также прирост незавершенного производства (полуфабрикатов для последующего использования во внутризаводском обороте) по планируемым (нормативным) затратам. Стоимость полуфабрикатов в БДиР отражается по трансфертным (внутренним) ценам, которые не должны учитывать все виды налогов и платежей в бюджет с оборота. Самостоятельной проблемой при этом является учет прибыли отдельного бизнеса или структурного подразделения в трансфертных ценах (могут быть случаи, когда трансфертная цена не содержит прибыль и определяется только полной себестоимостью продукции). В любом случае решение этой проблемы - задача руководителей конкретного предприятия.

Если в БДиР объем продаж рассчитан по общему обороту, то для перехода к чистым продажам предстоит определить резерв для расчетов с бюджетом с оборота. Данный показатель устанавливается отдельно руководителями предприятия по конкретному виду деятельности. Он должен быть неизменным на протяжении всего бюджетного периода (12 месяцев). По истечении 12 месяцев, например, при составлении бюджета на первый квартал следующего бюджетного периода нормативы могут быть пересмотрены. Резерв для расчетов с бюджетом состоит из всех платежей, которые предприятие осуществляет с общего оборота и обычно включает невозмещаемый НДС, акцизы, местные налоги, таможенные платежи и другие сборы в зависимости от особенностей регулирования отрасли экономики, налоговой политики федеральных и местных органов власти.

Чистые продажи, или чистая выручка от реализации, исчисляются как разница между общим оборотом и резервом для расчетов с бюджетом. Обычно именно эта позиция бюджета принимается за 100% при установлении лимитов (нормативов) затрат и прибыли. Далее определяют переменные (прямые) затраты. Прямые затраты, или себестоимость реализации товаров, работ, услуг, отражают в БДиР виды ожидаемых затрат, которые прямо пропорционально или почти прямо пропорционально связаны с ростом объемов продаж бизнеса или структурного подразделения и чья доля в чистой выручке от реализации остается почти неизменной в течение 1-3 лет. Эти затраты важны при определении точки безубыточности бизнеса или проекта, т.е. того объема продаж (чистой выручки), при котором все доходы (чистая выручка) покрывают все (прямые и накладные) расходы.

Зная чистые продажи и переменные затраты, можно определить валовую, или маржинальную, прибыль. Валовая прибыль - это разница между чистыми продажами и переменными (прямыми) затратами. Для многих видов бизнеса это первая контрольная точка в оценке финансовой состоятельности проекта или прогнозируемого финансового состояния предприятия.

Балансовая прибыль образуется после вычета из валовой (маржинальной) прибыли всех накладных расходов, увеличения ее на сумму прочих доходов и уменьшения на сумму прочих расходов. Балансовая прибыль является объектом налогообложения, ее еще называют прибылью до уплаты налогов, и соответственно она является

основным показателем для определения резерва налога на прибыль. Он планируется по ставке налога на прибыль, установленной для

соответствующего вида деятельности в соответствующий период.

Чистая прибыль образуется после вычитания из балансовой прибыли налога на прибыль и других аналогичных платежей. Это прибыль, остающаяся в распоряжении предприятия, которая формирует собственный капитал предприятия в части увеличения (уменьшения) нераспределенной прибыли.

Чистая прибыль является главным целевым показателем бюджета доходов и расходов, вокруг которого обычно строится весь процесс оптимизации отдельных статей данного бюджета. Она же является источником возврата (погашения) инвестиционньк кредитов, займов и выплаты дивидендов.

Пример бюджета прибылей и убытков[20]

.

Таблица 19

| №п/п

|

Показатели

|

Источник информации

|

Сумма, тыс.руб.

|

| 1

|

Выручка от продаж

|

Табл.2

|

3800,0

|

| 2

|