Введение.

Самой ранней формой торговли, которая существовала, был Бартер. Но у бартера есть множество недостатков. Бартер - это обмен одной вещи или услуги на другую.

Что такое деньги ?

Деньгами может быть все, что может приниматься в оплату за товары или услуги. С ранних веков драгоценные металлы, такие, как золото и серебро, наряду с медью, были самыми популярными формами денег.

Хотя все, что угодно может быть деньгами, в принципе материал для денег должен обладать следующими качествами:

· Стабильность. Стоимость денег должна быть более или менее одинаковой и сегодня и завтра.

· Портативность. Современные деньги должны быть достаточно малы и легки, чтобы люди могли носить их с собой.

· Износостойкость. Выбранный материал должен быть достаточно прочным, иметь значительную «продолжительность жизни». Поэтому во многих странах используется в качестве денег бумага только очень высокого класса.

· Однородность. Деньги одного и того же достоинства должны иметь равную стоимость.

· Делимость. Одно из важных преимуществ денег над бартером - это способность делиться на части.

· Узнаваемость. Деньги должны быть легко узнаваемы, их должно быть трудно подделать. Качество бумаги и водяные знаки делают подделку очень сложной.

Развитие ремесел и особенно плавки металлов несколько упростило дело. Роль посредников в обмене прочно закрепляется за слитками металлов. Первоначально это были медь, бронза, железо. Эти обменные эквиваленты расширяют сферу действия и стабилизируются, превращаясь тем самым в подлинные деньги в современном смысле. Обмен осуществляется уже по формуле Т- Д -Т.

Изобретение бумажных денег приписывают, конечно, с большей доли условности, древним китайским купцам. Первоначально в виде дополнительных средств обмена выступали расписки о принятии товара на хранение, об уплате налогов, выдаче кредита. Их обращение расширяло торговые возможности, но вместе с тем, нередко затрудняло размен этих бумажных дубликатов на металлические монеты.

В Европе появление бумажных денег связывают обычно с опытом Франции 1716-1720гг. Эмиссия бумажных денег, проведенная банком Джона Ло, окончилась неудачей. В России эмиссия бумажных денег - ассигнаций впервые началась в 1769г. Предполагалось, что, как и в других странах, рискнувших ввести бумажные деньги, их можно будет при желании обменять на серебро или золото. Но все оказалось иначе. Уже к концу века излишек ассигнаций заставил приостановить размен, курс ассигнационного рубля, естественно, начал падать, а товарные цены расти. Деньги делились на “плохие” и “хорошие”. По закону Томаса Грехэма, плохие деньги вытесняют хорошие. Закон гласит, из обращения исчезают деньги, рыночная стоимость которых по отношению к плохим деньгам и официально установленному курсу повышается. Они просто припрятываются - дома, в банковских сейфах. В XX в. исполнителями роли “плохих” денег выступали банкноты, вытеснявшие из обращения золото.

Реклама

Бумажные деньги - банкноты и казначейские билеты - обязательны к приему в качестве платежного средства на территории данного государства. Их стоимость определяется лишь количеством товаров и услуг, которые можно купить на эти деньги. Итак, XX в. ознаменован переходом к обращению бумажных денег и превращением золота и серебра в товар, который можно купить по рыночной цене.

Сегодня деньги диверсифицируются, буквально на глазах множатся их виды. В след за чеками и кредитными карточками, появись, дебетные карточки и так называемые “электронные деньги”, которые, посредством компьютерных операций, можно использовать для переводов с одного счета на другой. А во времена экономического кризиса, при рационировании, появляются талоны, обращающиеся наряду с денежными купюрами.

Понятие деньги.

Деньги - это то, без чего невозможно существование современного человеческого общества: осуществление трансакций, обмен деловой информацией, сопоставительный анализ деятельности экономических агентов и функционирования отдельных государств. Кроме того, эволюция общества была бы крайне затруднительна без использования денег. Подчеркивая их исключительную роль в современной экономике, деньги называют "языком рынка"1. В то же время в экономической науке сложилась поистине парадоксальная ситуация: одна из центральных категорий (а понятие «деньги», вне всяких сомнений, таково) не имеет общепризнанного определения. Определения, встречающиеся в различных экономических учебниках и словарях, существенно различаются между собой. Основные функции денег признаются всеми современными течениями экономической мысли. Исключением является только категория «стоимость», к которой при определении денег апеллируем мы: при адаптации нашего определения к теоретической схеме, отрицающей объективность понятия «стоимость», понятие это в тексте нашего определения можно заменить термином «ценность». Поэтому отсутствие строгости в определении одного из ключевых понятий экономической науки - отнюдь не повод для гордости экономистов-теоретиков.

Реклама

Приведу несколько примеров определений денег.

Деньги - средство оплаты товаров и услуг, средство измерения стоимости и средство сохранения (накопления) стоимости.

Деньги - это система финансовых активов (включая наличность, банковские счета, дорожные чеки и другие инструменты) с весьма специфическими характеристиками, отличающими их от других видов финансовых требований.

Деньги - это общественный институт, который увеличивает богатство, снижает издержки обмена и способствует большей специализации в соответствии с имеющимися у людей сравнительными преимуществами.

Деньги - это ликвидное имущество; чем более ликвидна вещь, тем более она похожа на деньги.

Деньги - особый товар, стихийно выделившийся из товарного мира и выполняющий роль всеобщего эквивалента. Их сущность выражается в функциях: меры стоимости, средства обращения, средства накопления и сбережения, средства платежа, мировых денег.

Деньги - универсальное орудие обмена, особый товар, наделенный свойством всеобщего эквивалента, посредством которого выражается стоимость всех других товаров. Сущность денег заключается в разрешении противоречия между потребительской стоимостью и стоимостью.

Деньги - блага, выполняющие функцию средства измерения ценности остальных благ (всеобщего эквивалента) и/или средства расчетов при обмене (средства обмена); блага, обладающие совершенной (равной или близкой к единице) ликвидностью.

Деньги - экономическая категория, в которой проявляются и при участии которой строятся общественные отношения; деньги выступают в качестве самостоятельной формы меновой стоимости, средства обращения, платежа и накопления.

Деньги - особый вид универсального товара, используемого в качестве всеобщего эквивалента, посредством которого выражается стоимость всех других товаров. Деньги представляют собой товар, выполняющий функции средства обмена, платежей, измерения стоимости, накопления богатства.

Хотя мой список примеров - отнюдь не исчерпывающий, можно отметить в этой подборке цитат нечто общее: все вышеприведенные определения основываются на перечислении функций денег. Я же считаю, что для определения денег необходимо и достаточно указать их атрибут; свои многочисленные функции (средство обмена, платежа, накопления и т.д.) деньги могут выполнять именно в силу наличия атрибутивного свойства. По моему мнению, это сущностное свойство (т.е. атрибут) - быть мерой стоимости. Теперь дам свое определение.

Деньги - легитимный знак меры стоимости.

Деньги - это особый товар, служащий всеобщим эквивалентом, то есть выражающий стоимость всех других товаров. Они возникли на определенной ступени развития общества. Их возникновение связано с обменом.

Функции денег.

Сущность денег проявляется в их функциях. Выделяют пять функций денег.

Деньги как мера стоимости - это приравнивание товара к определенной сумме денег, что является количественным выражением его стоимости. Стоимость товара, выраженная в деньгах, является его ценой.

Мера стоимости - это денежная единица, используемая для измерения и сравнения стоимости товаров и услуг. Функция меры стоимости реализуется на основе масштаба цен. Правительство каждой страны обычно устанавливает свою собственную меру стоимости. При золотомонетном обращении масштабом цен являлось золото, содержащееся в денежной единице. В США мерой стоимости является доллар, в Германии - евро, в России - рубль.

Деньги как средство обращения используются для - оплаты товаров и услуг, а также для уплаты долгов. Альтернативой использования денег в качестве средства обращения является бартер - обмен одного товара на другой без денег. Замена бартерных сделок механизмом, использующим деньги как средство обращения, приводит к снижению издержек обращения. Денежный обмен требует гораздо меньших усилий и времени, чем бартер.

Деньги предоставляют их владельцу всеобщую покупательную способность, являющуюся весьма важным преимуществом. Использование денег позволяет гибко выбирать тип и количество приобретаемых товаров, время и место совершения покупки, а также партнеров для сделки.

Деньги выполняют функцию средства накопления, когда они выступают в виде финансового актива, сохраняющегося у субъекта рыночного хозяйства после продажи им товаров и услуг.

Функция средства накопления означает, что деньги являются особого рода активом, сохраняемым после продажи товаров и услуг и обеспечивающим его владельцу покупательную способность в будущем.

Конечно, любой актив в некоторой степени может служить средством накопления. Люди могут хранить свое богатство в виде драгоценностей, произведений искусства, домов, акций, облигаций и др. Однако деньги больше подходят для выполнения этой функции, поскольку им присуща высокая ликвидность.

Товары не всегда продаются за наличные деньги. Иногда они реализуются в кредит. Несовпадение во времени покупок и продаж порождает функцию денег как средства платежа. Если товар продается в кредит, средством обращения служат не сами деньги, а выраженные в деньгах долговые обязательства, например векселя. Однако по истечении срока кредита покупатель, являющийся одновременно должником, обязан уплатить продавцу-кредитору сумму денег, выраженную в долговом обязательстве. Являясь инструментом погашения долгового обязательства, деньги выполняют функцию средства платежа.

Обычно выделяется и функция мировых денег, когда деньги используются в международном обороте. Эта функция выполняется с помощью валютного курса выражения денежной единицы одной страны в валюте другой страны.

На стоимость денег оказывают влияние следующие факторы:

1) Приемлемость денег. Она отчасти основана на законе - государство объявило наличные деньги законным платежным средством. Другими словами, деньги потому являются деньгами, что люди воспринимают их таковыми;

2) Относительная редкость денег. Стоимость денег определяется их редкостью по отношению к их полезности. Чем больше денег находится в обращении, тем ниже их стоимость. Когда предложение денег ограниченно, их стоимость возрастает;

3) Покупательная способность денег. Реальная стоимость, или покупательная способность денег, - это количество товаров и услуг, которые можно купить за денежную единицу.

Стоимость денег обратно пропорциональна уровню цен. Если уровень цен всех товаров и услуг удваивается, стоимость денег уменьшается наполовину.

Под универсальным словом «деньги» понимается множество их разновидностей, различающихся видом «денежного материала», способами обращения, использования, учета денежной массы, возможностью превращения в другие формы денег. В странах с рыночной экономикой денежный оборот складывается из наличных и безналичных денег. Под наличными деньгами понимаются монеты, банковские билеты и казначейские билеты. Под безналичными деньгами понимаются записи на счетах в центральном банке и его отделениях, но, прежде всего это вклады в коммерческих банках, которые также вклады называются банковскими деньгами. Денежное обращение обслуживается и кредитными деньгами в форме банкнот, выпускаемых центральным банком страны; казначейских билетов, выпускаемых государственным казначейством, следящим за кассовым исполнением государственного бюджета. В экономической литературе встречается понятие «символические деньги». Они представляют собой денежное средство, стоимость и покупательная способность которого как денег существенно выше, чем издержки его выпуска (стоимость чеканки, печатания), а также выше, чем возможная выручка от продажи материала, из которого изготовлены денежные знаки, или от их реализации в качестве сувениров. Почти все бумажные деньги и большинство металлических с полным основанием могут быть названы символическими, декретными. Они стали деньгами лишь благодаря тому, что государство декретировало их в этой роли.

Весьма значительное место в денежной системе и денежном обращении развитых стран заняли денежные чеки. Чек - это приказ банку о выдаче денег со счета владельца чека его предъявителю. Чеки правомерно воспринимаются как одна из форм денег в связи с тем, что, не являясь собственно деньгами в наличной форме, они в полной мере реализуют их функции как платежного средства.

В последнее время широкое развитие получили «электронные деньги». К ним относятся пластиковые карточки - кредитные и дебетовые. Дебетовая карточка предполагает внесение приобретающим клиентом определенной суммы денег на счет в банке, в рамках которой он может впоследствии осуществлять свои расходы. Кредитная карточка предоставляет кредит в течение некоторого небольшого промежутка времени и в оговоренной заранее сумме.

Происхождение и сущность денег.

На самой ранней своей ступени обмен имел случайный характер и происходил не между отдельными лицами, а между общинами. Этому случайному обмену соответствовала простая или случайная форма стоимости, при которой один товар выражал свою стоимость в одном противостоявшем ему товаре-эквиваленте.

С появлением первого крупного общественного разделения труда - выделением скотоводства и земледелия - произошел переход от случайного обмена к регулярному, а с вытеснением общественной собственности частной собственностью обмен между общинами уступил место индивидуальному обмену. Первоначально разнообразные продукты скотоводства и земледелия непосредственно обменивались друг на друга. Такому обмену соответствовала полная или развернутая, форма стоимости, при которой каждый товар выражал свою стоимость в многочисленных товарах-эквивалентах, например, стоимость хлеба выражалась и в мясе, и в масле, и в шерсти и т.д.

По мере роста товарного производства и развития обмена из всего товарного мира начали выделяться отдельные товары, становившиеся главными предметами обмена и других сделок. С течением времени все члены общества стали выражать стоимость своих товаров в каком-либо одном товаре, который в силу этого превращался во всеобщий эквивалент. Тем самым на смену развернутой форме стоимости пришла всеобщая форма стоимости. При этой форме множество эквивалентов, существовавших ранее, было вытеснено одним эквивалентом, в котором единообразно выражалась стоимость всех товаров. Однако роль всеобщего эквивалента еще не закрепилась сразу исключительно за данным товаром, но выполнялась попеременно то одним, то другим товаром. Например, в древней Ирландии в качестве всеобщего эквивалента выступали то быки, то мешки ячменного зерна.

В результате дальнейшего развития обмена из двух или нескольких товаров, игравших попеременно роль всеобщего эквивалента, выделился один товар, который стал играть эту роль уже постоянно. Так возникла денежная форма стоимости, отличающаяся от всеобщей тем, что при ней общественная функция всеобщего эквивалента срослась с натуральной формой одного единственного товара, стала его общественной монополией. Тот товар, с которым в силу общественного обычая срослась роль всеобщего эквивалента, есть деньги.

В зависимости от конкретных исторических условий роль денег у различных народов и в различные эпохи выполнялась разными товарами. Обычно в качестве всеобщего эквивалента выступал либо тот товар, который служил главным предметом ввоза извне, либо же тот товар, который служил главным предметом туземного отчуждаемого имущества, т.е. являлся важнейшим предметом обмена и других сделок (дарений, уплаты даней и т.п.).

Многочисленные следы той эпохи, когда скот играл роль денег, сохранились в языках различных народов. Так, латинское слово “пекуниа”, означающее деньги, произошло от слова “пекус”, т.е. скот. У древних славян скот также играл роль денег, а понятие денег долгое время выражалось словом “скот”. Даже в XI-XII вв., когда роль денег уже выполняли металлы, казна киевских князей называлась “скотницей”, а княжеский казначей - “скотником”. Восхваляя богатство и щедрость Владимира Мономаха, митрополит Никифор писал ему: “Но скотница твоя по божьей благодати неоскудна есть, неистощима, - раздаваема и не оскудеема”.

Кроме скота, первобытными деньгами служили и другие товары, различные у разных народов. Среди них довольно широкое распространение имели меха и шкуры, ценные раковины - каури, чай, соль и др.

С возникновением второго крупного общественного разделения труда - отделением ремесла от земледелия - роль денег переходит от скота и других товаров к металлам. Медь и бронза были первыми металлами, служившими материалом для производства земледельческих и ремесленных орудий, а также оружия и домашней утвари. Став в силу этого играть крупную роль в обмене, металлы превратились во всеобщий эквивалент - деньги. В дальнейшем роль денег переходит к благородным металлам - серебру и золоту.

Причиной того, что, в конечном счете, все другие товары в качестве денег были вытеснены золотом и серебром, явились те свойства благородных металлов, которые делают их наиболее пригодными для выполнения функций денег. К числу этих свойств относятся:

1) однородность - два куска золота или серебра одинакового веса ничем не отличаются друг от друга, совершенно равноценны и потому лучше могут измерять стоимость других товаров, чем, например, скот, не обладающий этим качеством однородности;

2) делимость - металлы в отличие от скота или мехов делятся на части без потери стоимости, а это очень важно для денег, которые должны обслуживать обмен товаров различной стоимости;

3) портативность - золото и серебро имеют высокую стоимость, а потому небольшие весовые количества этих металлов могут легко и удобно переходить из рук в руки, выполняя функцию средства обращения;

4) сохраняемость - благородные металлы не ржавеют, не подвержены порче и могут сохраняться длительное время, а это способствует выполнению ими функции сокровища.

Итак, деньги появились стихийно из мира товаров в результате длительного исторического процесса развития обмена. Но и после того как деньги уже выделились из всей массы товаров, они сохраняют свою товарную природу. Во-первых, деньги, как и всякий товар, обладают стоимостью, так как они являются сгустком абстрактного, общественного труда. Только потому, что деньги сами имеют стоимость, они могут служить воплощением стоимости всех других товаров, всеобщим эквивалентом. Во-вторых, денежный товар обладает также потребительной стоимостью.

Однако деньги не являются рядовым, обыкновенным товаром; они занимают особое место в товарном хозяйстве, играя по отношению к другим товарам роль всеобщего эквивалента. Эквивалентной форме стоимости присущи следующие особенности:

1) потребительная стоимость служит формой проявления своей противоположности - стоимости;

2) конкретный труд выступает как форма проявления своей противоположности - абстрактного труда;

3) частный труд становится проявлением своей противоположности - непосредственно общественного труда. Эти особенности эквивалентной формы стоимости наиболее ярко проявляются в деньгах и имеют решающее значение для понимания сущности денег.

Деньги начали служить орудием эксплуатации еще в докапиталистических формациях. При посредстве денег купцы и ростовщики эксплуатировали массу мелких производителей: купцы - путем покупки продуктов их труда ниже стоимости, ростовщики - путем присвоения в форме процентов по ссудам части труда мелких производителей. Деньги служили орудием эксплуатации мелких производителей также со стороны рабовладельческого и феодального государств, взимавших с крестьян и ремесленников большие налоги. В условиях развитого рабовладельческого строя деньги являлись средством покупки рабов и в связи с развитием работорговли играли существенную роль в расширении сферы рабовладельческой эксплуатации. Что касается феодального общества, то на поздней его стадии, с переходом от отработочной и продуктовой ренты к денежной, деньги вклиниваются уже и в отношения между феодалом и его крепостными, становясь орудием выжимания прибавочного труда.

Для развитого феодализма типично отделение города от деревни и превращение городов в центры ремесла и торговли. Сосредоточенные в городах и специализировавшиеся в определенной отрасли производства ремесленники должны были регулярно продавать продукты своего труда на рынке. В свою очередь и крестьянам приходилось систематически продавать часть продуктов своего хозяйства на рынке как для того, чтобы покупать в обмен на них ремесленные изделия, так и для уплаты денежной ренты помещикам и налогов государству. Таким образом, мелкие производители попадали во все большую зависимость от рыночной стихии.

Так как общественный учет труда частных товаропроизводителей осуществляется в стихийном порядке, через обмен товаров на деньги, то это неизбежно ведет к классовому расслоению товаропроизводителей.

Величина стоимости товаров, а, следовательно, и количество денег, получаемых производителями в обмен на свои товары, зависит от общественно необходимого рабочего времени, последнее же, как правило, не совпадает с индивидуальными затратами труда. В силу этого те производители, которые обладают лучшими средствами производства и чьи индивидуальные затраты труда меньше, чем общественно необходимое время, получают в результате продажи своих товаров большее количество денег; напротив, те производители, которые обладают худшими средствами производства и чьи индивидуальные затраты труда превышают общественно необходимое рабочее время, получают меньшее количество денег. Неизбежное на основе действия стихийного закона стоимости классовое расслоение товаропроизводителей еще более усиливается вследствие колебаний рыночных цен товаров и их отклонений от стоимостей. “Эти неведомые производителю, независимые от него рыночные колебания, - указывал Ленин, - не могут не порождать неравенства между производителями, не могут не усиливать этого неравенства, разоряя одних и давая другим в руки деньги = продукт общественного труда”.

В конечном счете, зажиточная верхушка товаропроизводителей превращается в капиталистов, масса же разоряющихся мелких производителей - в наемных рабочих. Таким образом, деньги становятся орудием капиталистической эксплуатации, превращаются в капитал.

Классовая сущность денег как орудия эксплуатации получает полное развитие в капиталистическом обществе. В докапиталистических классовых формациях деньги в некоторой мере уже служили орудием эксплуатации, однако типичными для этих формаций были натуральное хозяйство и присвоение чужого труда путем непосредственного, внеэкономического принуждения. Напротив, эксплуатация наемных рабочих капиталистами осуществляется всегда при посредстве денег: капиталист покупает на деньги товар - рабочую силу, созданная же неоплаченным трудом наемных рабочих прибавочная стоимость воплощается в товарах и после реализации их в свою очередь превращается в деньги. При капитализме деньги являются не только всеобщим эквивалентом, но и одной из форм капитала.

Эволюция денег.

Деньги прошли длительный путь эволюции. История развития денег является составной частью истории рыночной экономики. Выражая стоимость товарного мира, деньги на протяжении экономической истории принимали те формы, которые диктовал достигнутый уровень товарных отношений. Каждому историческому периоду соответствует своя преобладающая форма денег.

В эпоху натурального хозяйства обмен излишками произведенных продуктов носил случайный характер. Вначале всякий продукт, предлагаемый к обмену и благодаря этому становящийся товаром, служил эквивалентом для другого продукта (товара), на который он обменивался.

Желая продать свой продукт и получить взамен его другой, производитель искал соответствующего контрагента. Поскольку денег в тот период еще не существовало, продавец лошади, желающий купить зерно, искал потенциального покупателя лошади, одновременно являющегося продавцом зерна. В акте купли-продажи, который имел форму “товар - товар”, мешок зерна являлся эквивалентом лошади. Если продавцу требовался какой-то иной продукт, например ткань или вино, то эквивалентность обмена могла выглядеть иначе: “1 лошади = 10 метрам ткани” или “1 лошади = 20 л вина”. Эквивалентом лошади могли выступать разные количества других продуктов.

Постепенно обмен становится способом установления экономических связей между производителями и служит толчком к развитию общественного разделения труда. По мере вовлечения в обмен все большего числа различных товаров возникла необходимость в универсализации средства обмена. Из ряда товаров все чаще выделялась группа товаров, а затем и один товар, который по своим свойствам более всего соответствовал роли эквивалента. Этот товар впоследствии становится всеобщим эквивалентом – деньгами. Его собственная ценность служила гарантом эквивалентности обмена, а его особые свойства открывали возможности совершенствования самой процедуры обменный операций.

В роли таких денег выступали сначала скот, меха, зерно, иногда даже ракушки, затем металлы, из которых наиболее подходящими оказались серебро и золото, и, наконец – одно только золото. Впоследствии золото перестает быть всеобщим эквивалентом и заменяется бумажными и кредитными деньгами.

Виды денег.

Исходя из природы материала можно выделить два основных вида денег: натуральные и символические деньги.

Натуральные (вещественные) деньги

, их нередко называют действительными деньгами, включают все виды товаров, которые являлись всеобщими эквивалентами на начальных этапах развития товарного обращения (скот, зерно, меха, ракушки и т.п.), а также деньги из драгоценных металлов (золотые и серебряные),

Характерная особенность натуральных денег состояла в том, что они могли существовать не только в качестве денег, но и в качестве товара. Номинальная стоимость денег данного вида соответствовала их реальной стоимости (стоимости золота или серебра).

Металлические деньги существовали сначала в форме слитков определенного веса, а затем монет. Металлические деньги возникли в глубокой древности. В Украине появление первых монет относят к IX – X вв.; в тот период имели хождение как серебряные, так и золотые монеты. Эпохой господства золотых монет считают XIX в. и начало XX в.

Использование натуральных денег (прежде всего – золотых) в качестве всеобщего эквивалента имела ряд существенных преимуществ. Натуральные деньги имели собственную стоимость как товара. Поэтому в тот период не могло возникнуть ситуации несоответствия между объемом денежной массы и объемом товаров и услуг на рынке. Если на рынке возникал избыток денег, то золотые и серебряные монеты уходили из обращения, оседая в карманах их владельцев как сокровище. Ограниченность добычи золота и серебра являлась препятствием бесконтрольной эмиссии денег. Оба эти обстоятельства делали невозможной инфляцию, которая стала неизбежным злом при переходе от натуральных денег к их заменителям.

Однако с развитием рыночной экономики возможности использования натуральных денег оказались ограниченными. Для обслуживания расширяющихся хозяйственных связей требовалось все больше и больше денег. Золота не хватало, увеличение объема денежной массы для обеспечения сделок оказалось затруднительным, что, в свою очередь, сдерживало развитие товарообмена.

Символические деньги

называют знаками стоимости, заменителями натуральных (вещественных) денег. К символическим деньгам относятся бумажные и кредитные деньги.

Номинальная стоимость символических денег значительно выше, чем стоимость того материала, из которого они изготовлены. Например, наивысшая ценность десяти бумажных гривен состоит именно в их использовании в качестве денег, а не в каком-либо ином качестве.

Бумажные деньги и различные монеты (из меди и алюминия и иных металлов) появляются тогда, когда в часто повторяющихся сделках непосредственное присутствие самих благородных металлов становится необязательным. Опираясь на силу государственной власти, становится возможным заменить золото и серебро в обращении сначала в пределах данного государства, а затем и в мировой торговле знаками стоимости. Первоначально эти знаки в любой момент могли быть обменены на благородные металлы по номиналу, что и позволяло им циркулировать в обращении в качестве заменителей денег из драгоценных металлов.

Появление кредитных денег связано с развитием кредитных отношений, когда купля-продажа осуществляется в кредит, с рассрочкой платежа. Кредитные деньги возникают и действуют наряду с золотыми деньгами, постепенно набирая силу и вытесняя золотые деньги. Кредитные деньги выступают как в виде соответствующим образом оформленных бумаг (банкнот, чеков, векселей), так и в виде соответствующих записей на счетах.

Кредитные деньги, будучи чисто символическими деньгами, требуют для своего эффективного функционирования государственной гарантии. Такая гарантия обеспечивается благодаря наличию государственных законов, регламентирующих правила выпуска и обращения векселей и банкнот, а также правил и процедур совершения депозитных операций, предусматривающих, в частности, и ответственность за нарушение этих законов, правил и процедур. В период становления кредитных денег одной государственной гарантии для их прочности и устойчивости было еще недостаточно. В течение длительного времени кредитные деньги существовали на базе золотых денег и рядом с ними, принимая на себя обеспечения все большей части оборота товаров и капитала.

Денежные системы в течение длительного времени сочетали функционирование металлической системы, состоящей из золота в виде слитков и монет, и системы кредитных денег, состоящей из векселей, чеков, банкнот, депозитных счетов в банках и т.д. Золото играло роли опоры, гаранта сохранения ценности, а механизм связи и взаимодействии двух систем – металлической и кредитной – обеспечивался путем размена банкнот и вкладов на золото. Поскольку кредитная система часто не справлялась со своими задачами, особенно в периоды кризисов, на передний план выступало золота как надежный гарант ценностей.

В ХХ в. роль золота в качестве денег постепенно исчерпывается, и оно вытесняется из денежного мира кредитными деньгами. Вначале золото вытесняется из внутреннего экономического оборота, а затем и из международных расчетов. Можно сказать, что ХХ век стал веком эпохи утверждения кредитных денег, соответствующих потребностям современной развитой экономики.

Формы денег.

История денежного обращения свидетельствует о том, что деньги не представляют собой однородной массы. Они имеют много разновидностей как по происхождению и времени существования, так и по условиям обращения. Фактически под формой денег следует понимать овеществленную в определенном типе всеобщего эквивалента меновую стоимость, которая в состоянии обеспечить устойчивость обращения товаров. Деньги, воплощаясь в различного рода товары-эквиваленты, благородные металлы, долговые обязательства, банковские депозиты, образуют форму денег.

В качестве форм денег человечеству известны золотые, серебряные и биллонные монеты, бумажные и кредитные деньги. Кредитные деньги, в свою очередь, выступают в виде разменных на золото и неразменных банкнот, векселей и депозитов. Истории известны и другие формы денег, например, “земельные” и “рабочие”. На ранних этапах развития человеческого общества в качестве формы выступали товарные деньги, а в развитом товарном производстве — золотые и серебряные монеты, бумажные и кредитные деньги.

Понятие формы денег прежде всего можно связывать с натуральными свойствами денежного товара.

Наличные и безналичные деньги.

В качестве денег, связанных с функцией обращения, используются монеты и бумажные деньги. Это - наличные деньги. Монета - это слиток металла особой пробы, формы и веса, достоинство которого удостоверяет государство. Бумажные деньги не имеют собственной стоимости. Они вводятся государством, которое придает им (декретирует) принудительный курс. Реальная стоимость бумажных денег определяется прежде всего объективными законами денежного обращения. Почти все бумажные и металлические деньги ( кроме золотых и серебряных) могут быть названы символическими деньгами. Символические деньги могут терять свою покупательную стоимость. При этом наблюдается стремление превратить деньги в материально-вещественные ценности (бегство от денег).

Основная масса денег - безналичные деньги или деньги на банковских счетах (депозитных вкладах). Разновидностью банковских, безналичных денег являются чеки. Чек - это приказ банку о выдаче денег со счета владельца чека предъявителю чека. Широкое распространение получили дорожные чеки, продаваемые банками в бюро путешествий, а в ряде стран - чековые счета до востребования.

Структура денежной массы.

Денежная масса - совокупность всех денежных средств, находящихся в хозяйстве в наличной и безналичной формах, обеспечивающая обращение товаров и услуг в народном хозяйстве.

В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами. Особое место в структуре денежной массы занимают так называемые "квазиденьги" (от латинского "quasi" - как будто, почти), т. е. денежные средства на срочных счетах, сберегательных вкладах, депозитивных сертификатах, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства. Совокупность наличных денег (металлические деньги и банкноты) и денег для безналичных расчетов в центральном банке (бессрочные вклады) составляет деньги центрального банка. Их называют также монетарной или денежной базой, так как они определяют суммарную денежную массу в народном хозяйстве.

Денежная масса, которой располагает народное хозяйство для осуществления операций обмена и платежа, зависит от предложения денег банковского сектора и от спроса на деньги, т. е. стремления учреждений небанковского сектора иметь у себя определенную денежную сумму в виде наличных денег или вкладов до востребования (см. схему 1).

Предложение и спрос на деньги определяют, в основном, объем и конъюнктуру денежного рынка.

Под предложением денег обычно понимают денежную массу в обращении, т. е. совокупность платежных средств, обращающихся в стране в данный момент. Однако ни среди государственных должностных лиц, отвечающих за регулирование денежного предложения, ни среди экономистов нет единой точки зрения на то, из каких отдельных элементов состоит денежное предложение: разнообразие форм вложения финансовых средств достигло такой степени, что переход от собственных денег (банкноты, вклады до востребования) к ликвидным и полуликвидным формам их размещения совершается незаметно. В результате граница между деньгами и неденежными авуарами теперь не такая четкая, как раньше.

Для характеристики денежного предложения применяются различные обобщающие показатели, так называемые денежные агрегаты. К ним обычно относятся следующие:

1) Агрегат М-1 - "деньги для сделок" - это показатель, предназначенный для измерения объема фактических средств обращения. Он включает наличные деньги (банкноты и разменные монеты) и банковские деньги.

2) Агрегаты М-2 и М-3 включают, кроме М-1, денежные средства на сберегательных и срочных счетах, а также депозитные сертификаты. Эти средства не являются деньгами, поскольку их невозможно непосредственно использовать для сделок купли-продажи, а их изъятие подчинено определенным условиям, однако они сходны с деньгами в двух отношениях: с одной стороны, они могут быть в короткие сроки выброшены на рынок товаров и услуг, с другой - позволяют осуществлять накопление денег. Не случайно их называют "почти деньгами".

3) Наиболее полные агрегаты денежного предложения - L и D. L наряду с М-3 включает прочие ликвидные (легко реализуемые) активы, такие, как краткосрочные государственные ценные бумаги. Они называются ликвидными, так как без особых трудностей могут быть превращены в наличность. Агрегат D включает как все ликвидные средства, так и закладные, облигации и другие аналогичные кредитные инструменты.

Агрегаты М-3, L, и D более четко отражают тенденции в развитии экономики, чем М-1: резкие изменения в этих агрегатах часто сигнализируют об аналогичных изменениях в ВНП. Так, быстрый рост денежной массы и кредита сопровождает период подъема, а их сокращение часто сопровождается спадами. Однако большинство экономистов предпочитает использовать агрегат М-1, так как он включает активы, непосредственно используемые в качестве средства обращения. Мы также в дальнейшем будем понимать под предложением денег агрегат М-1.

В различных странах в зависимости от развития финансово-кредитной системы могут быть использованы различные денежные агрегаты. Например, в Узбекистане масса денег имеет следующую структуру:

М0 - наличные деньги;

М1 - М0 + остатки денег на счетах + средства местного бюджета + средства общественных, бюджетных и других организаций;

М2 - М1 + срочные вклады в народном банке;

М3 - М2 + сертификаты + облигации целевых займов + казначейские обязательства.

Каким образом деньги поступают в экономику, позволяя ей функционировать и развиваться с наибольшей эффективностью, или, другими словами, кто определяет денежное предложение? Деньги эмитируются (выпускаются в обращение) тремя типами учреждений: коммерческими банками, государственным казначейством и эмиссионным банком. Однако об их деятельности мы расскажем в следующей главе. А сейчас обратимся к спросу на деньги.

Спрос на деньги вытекает из двух функций денег - как средства обращения и средства сохранения богатства. В первом случае речь идет о спросе на деньги для заключения сделок купли-продажи (трансакционный спрос), во втором - о спросе на деньги как средстве приобретения прочих финансовых активов (прежде всего облигаций и акций). Трансакционный спрос объясняется необходимостью хранения денег в форме наличных или средств на текущих счетах коммерческих банков и иных финансовых институтов с целью осуществления как запланированных, так и незапланированных покупок и платежей. Спрос на деньги для сделок определяется главным образом общим денежным доходом общества и изменяется прямо пропорционально номиналу ВНП. Спрос на деньги для приобретения прочих финансовых активов определяется стремлением получить доход в форме дивидендов или процентов и изменяется обратно пропорционально уровню процентной ставки. Эта зависимость отражается кривой спроса на деньги (Dm). Кривая общего спроса на деньги (Dm) обозначает общее количество денег, которое население и фирмы хотят иметь для сделок и приобретения акций и облигаций при каждой возможной величине процентной ставки.

Спрос на деньги, его виды и факторы

Виды спроса на деньги обусловлены двумя основными функциями денег: 1) функции средства обращения и 2) функции запаса ценности. Первая функция обусловливает первый вид спроса на деньги – трансакционный. Трансакционный спрос на деньги (transaction demand for money)– это спрос на деньги для сделок (transactions), т.е. для покупки товаров и услуг. Этот вид спроса на деньги был объяснен в классической модели, считался единственным видом спроса на деньги и выводился из уравнения количественной теории денег, т.е. из уравнения обмена (предложенного американским экономистом И.Фишером) и кэмбриджского уравнения (предложенного английским экономистом, профессором Кэмбриджского

университета А.Маршалом)

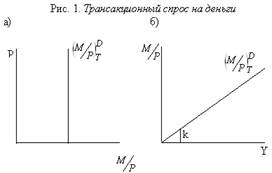

Поскольку трансакционный спрос на деньги зависит только от уровня дохода (и эта зависимость положительная) (рис. 1.(б)) и не зависит от ставки процента (рис. 1.(а)), то графически он может быть представлен двумя способами.

Точка зрения о том, что единственным мотивом спроса на деньги является использование их для совершения сделок существовала до середины 30-х годов, пока не вышла в свет книга Кейнса «Общая теория занятости, процента и денег», в которой Кейнс к трансакционному мотиву спроса на деньги добавил еще 2 мотива спроса на деньги - мотив предосторожности и спекулятивный мотив - и соответственно предложил еще 2 вида спроса на деньги: предусмотрительный и спекулятивный.

Предусмотрительный спрос на деньги (спрос на деньги из мотива предострожности – precautionary demand for money) объясняется тем, что помимо запланированных покупок люди совершают и незапланированные. Предвидя подобные ситуации, когда деньги могут потребоваться неожиданно, люди хранят дополнительные суммы денег сверх тех, которые им требуются для запланированных покупок. Таким образом, спрос на деньги из мотива предосторожности проистекает также из функции денег как средства обращения. По мнению Кейнса, этот вид спроса на деньги не зависит от ставки процента и определяется только уровнем дохода, поэтому его график аналогичен графику трансакционного спроса на деньги.

Спекулятивный спрос на деньги (speculative demand for money) обусловлен функцией денег как запаса ценности (как средства сохранения стоимости, как финансового актива). Однако в качестве финансового актива деньги лишь сохраняют ценность (да и то только в неинфляционной экономике), но не увеличивают ее. Наличные деньги обладают абсолютной (100%-ной) ликвидностью, но нулевой доходностью. При этом существуют другие виды финансовых активов, например, облигации, который приносят доход в виде процента. Поэтому чем выше ставка процента, тем больше теряет человек, храня наличные деньги и не приобретая приносящие процентный доход облигации. Следовательно, определяющим фактором спроса на деньги как финансовый актив выступает ставка процента. При этом ставка процента выступает альтернативными издержками хранения наличных денег. Высокая ставка процента означает высокую доходность облигаций и высокие альтернативные издержки хранения денег на руках, что уменьшает спрос на наличные деньги. При низкой ставке, т.е. низких альтернативных издержках хранения наличных денег, спрос на них повышается, поскольку при низкой доходности иных финансовых активов люди стремятся иметь больше наличных денег, предпочитая их свойство абсолютной ликвидности. Таким образом, спрос на деньги отрицательно зависит от ставки процента, поэтому кривая спекулятивного спроса на деньги имеет отрицательный наклон (рис. 2.(б)). Такое объяснение спекулятивного мотива спроса на деньги, предложенное Кейнсом, носит название теории предпочтения ликвидности. Отрицательная зависимость между спекулятивным спросом на деньги и ставкой процента может быть объяснена и другим способом – с точки зрения поведения людей на рынке ценных бумаг (облигаций). Из теории предпочтения ликвидности исходит современная портфельная теория денег. Эта теория исходит из предпосылки, что люди формируют портфель финансовых активов таким образом, чтобы максимизировать доход, получаемый от этих активов, но минимизировать риск. А между тем именно самые рискованные активы приносят самый большой доход. Теория исходит из уже знакомой нам идеи об обратной зависимости между ценой облигации, которая представляет собой дисконтированную сумму будущих доходов, и ставкой процента, которую можно рассматривать как норму дисконта. Чем ставка процента выше, тем цена облигации меньше. Биржевым спекулянтам выгодно покупать облигации по самой низкой цене, поэтому они обменивают свои наличные деньги, скупая облигации, т.е. спрос на наличные деньги минимален. Ставка процента не может постоянно держаться на высоком уровне. Когда она начинает падать, цена облигаций растет, и люди начинают продавать облигации по более высоким ценам, чем те, по которым они их покупали, получая при этом разницу в ценах, которая носит название capital gain. Чем ставка процента ниже, тем цена облигаций выше и тем выше capital gain, поэтому тем выгоднее обменивать облигации на наличные деньги. Спрос на наличные деньги повышается. Когда ставка процента начинает расти, спекулянты снова начинают покупать облигации, снижая спрос на наличные деньги. Поэтому спекулятивный спрос на деньги можно записать как: (M/P)DA = (M/P)D = - hR.

В современных условиях представители неоклассического направления также признают, что фактором спроса на деньги является не только уровень дохода, но и ставка процента, причем зависимость между спросом на деньги и ставкой процента обратная. Однако они по-прежнему придерживаются точки зрения, что существует единственный мотив спроса на деньги – трансакционный. И именно трансакционный спрос обратно зависит от ставки процента.

Предложение денег.

Предложением денег называется наличие всех денег в экономике, т.е. это денежная масса. Для характеристики и измерения денежной массы применяются различные обобщающие показатели, так называемые денежные агрегаты. В США расчет предложения денег ведется по четырем денежным агрегатам, в Японии и Германии – по трем, в Англии и Франции – по двум. Это объясняется особенностями денежной системы той или другой страны, в частности значимостью различных видов депозитов.

Однако во всех странах система денежных агрегатов строится одинаково: каждый следующий агрегат включает в себя предыдущий.

Компоненты денежных агрегатов делятся на: 1) наличные и безналичные деньги и 2) деньги и «почти-деньги» («near-money»)

К наличным деньгам относятся банкноты и монеты, находящиеся в обращении, т.е. вне банковской системы. Это долговые обязательства Центрального банка. Все остальные компоненты денежных агрегатов (т.е. находящиеся в банковской системе) представляют собой безналичные деньги. Это долговые обязательства коммерческих банков.

Деньгами является только денежный агрегат М1 (т.е. наличные деньги – C (currency), являющиеся обязательствами Центрального банка и обладающие абсолютной ликвидностью и нулевой доходностью, и средства на текущих счетах коммерческих банков – D (demand deposits), являющиеся обязательствами этих банков): М = С + D

Если средства со сберегательных счетов легко переводятся на текущие счета, то показатель D будет включать и сберегательные депозиты.

Денежные агрегаты М2, М3 и L – это «почти деньги», поскольку они могут быть превращены в деньги (так как можно: а) либо снять средства со сберегательных или срочных счетов и превратить их в наличность, б) либо перевести средства с этих счетов на текущий счет, в) либо продать государственные ценные бумаги).

Таким образом, предложение денег определяется экономическим поведением:

Центрального банка, который обеспечивает и контролирует наличные деньги (С);

коммерческих банков (банковского сектора экономики), которые хранят средства на своих счетах (D)

населения (домохозяйств и фирм, т.е небанковского сектора экономики), которые принимают решения, в каком соотношении разделить денежные средства между наличными деньгами и средствами на банковских счетах (депозитами).

Равновесие на денежном рынке

Денежный рынок — это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, «цен» денег, это сеть институтов обеспечивающих взаимодействие спроса и предложения денег.

На денежном рынке деньги «не продаются» и «не покупаются» подобно другим товарам. В этом специфика денежного рынка. При сделках на денежном рынке деньги обмениваются на другие ликвидные средства по альтернативной стоимости, измеренной в единицах номинальной нормы процента.

Представим типичные кривые спроса и предложения денег. Кривая предложения Sm имеет форму вертикальной прямой при допущении, что центральный банк, контролирующий денежное предложение, стремится поддерживать его на фиксированном уровне независимо от изменении номинальной процентной ставки. Как и на любом рынке, равновесие на денежном рынке имеет место в точке пересечения кривых спроса и предложения.

При сокращении предложения денег возникает временный их дефицит. Население пытается преодолеть нехватку денег путем продажи акций и облигаций. Рост предложения на рынке ценных бумаг понизит их рыночную стоимость и одновременно увеличит процентную ставку. Более высокая процентная ставка повышает цену хранения денег и уменьшает их количество, которое люди хотят иметь на руках. Спрос на деньги сокращается, и денежный рынок возвращается к равновесию.

Равновесие денежного рынка устанавливается автоматически за счет изменения ставки процента. Денежный рынок очень эффективен и практически всегда находится в равновесии, поскольку на рынке ценных бумаг очень четко действуют дилеры, которые отслеживают изменения процентных ставок и заставляют их перемещаться в одном направлении.

Закон денежного обращения.

Закон стоимости и форма его проявления в сфере обращения — закон денежного обращения характерны для всех общественных формаций, в которых существуют товарно-денежные отношения. Анализируя пути развития форм стоимости и денежного обращения, К. Маркс открыл закон денежного обращения, сущность которого выражается в том, что количество денег, необходимых для выполнения функции средства обращения, должно быть равно сумме цен реализуемых товаров, деленной на число оборотов (скорость обращения) одноименных единиц. Закон денежного обращения выражает экономическую взаимозависимость между массой обращающихся товаров, уровнем их цен и скоростью обращения денег. Если обращение обслуживается банкнотами, не разменными на золото, или бумажными деньгами (казначейскими билетами), то в этом случае обращение наличных денег совершается в соответствии с законом бумажно-денежного обращения; «Специфический закон обращения бумажных денег может возникнуть лишь из отношения их к золоту, лишь из того, что они являются представителями последнего. И закон этот сводится к тому, что выпуск бумажных денег должен быть ограничен тем их количеством, в каком действительно обращалось бы символически представленное ими золото (или серебро)».

Следовательно, когда количество выпущенных бумажных денег будет равно теоретическому количеству золотых денег, необходимому для обращения, никаких отрицательных явлений не возникнет — бумажные деньги или неразменные банкноты будут исправно играть роль денежных знаков, т.е. заместителей золотых денег. Указанное требование обеспечивает устойчивость денег и имеет силу во всех общественных формациях, где существует денежное обращение. Ничем не ограниченная эмиссия денег приводит к нарушению этого закона, переполнению сферы денежного обращения I излишними денежными знаками и их обесценению.

Условия и закономерности поддержания денежного обращения определяются взаимодействием двух факторов: потребностями хозяйства в деньгах и фактическим поступлением денег в оборот. Если в обороте больше денег, чем требуется хозяйству, то это ведет к обесценению денег — понижению покупательной способности денежной единицы.

Монетарная политика.

Монетарная политика - инструмент, при помощи которого правительства стараются воздействовать на макроэкономические условия, увеличивая или уменьшая денежную массу.

Монетарная политика - один из четырех основных макроэкономических инструментов, опирающийся на способность денежно-кредитной системы влиять на денежное предложение и, соответственно, на ставку процента, а через нее на инвестиции и реальный ВВП.

Различают три основных составляющих монетарной политики:

- эмиссия новых денег;

- прямой контроль над массой денег в денежном секторе;

- операции на открытом рынке.

Различают два вида монетарной политики: 1) стимулирующую и 2) сдерживающую.

Стимулирующая монетарная политикая проводится в период спада и имеет целью «взбадривание» экономики, стимулирование роста деловой активности в целях борьбы с безработицей Сдерживающая монетарная политика проводится в период бума и направлена на снижение деловой активности в целях борьбы с инфляцией .

Стимулирующая монетарная политика заключается в проведении центральным банком мер по увеличению предложения денег. Ее инструментами являются: 1) снижение нормы резервных требований, 2) снижение учетной ставки процента и 3) покупка центральным банком государственных ценных бумаг.

Сдерживающая (ограничительная) монетарная политика состоит в использовании центральным банком мер по уменьшению предложения денег. К ним относятся: 1) повышение нормы резервных требований, 2) повышение учетной ставки процента и 3) продажа центральным банком государственных ценных бумаг.

Методы воздействия Центрального Банка.

Центральный банк играет ключевую роль и занимает монопольное положение не только в сфере эмиссии банкнот, но и в сфере проведения монетарной политики государства, которая рассчитана на краткосрочные периоды и ведется разными методами.

Проводя монетарную политику, Центральный банк стремится обеспечить благоприятные условия экономического роста и преследует следующие цели:

– регулирования темпов экономического роста;

– смягчения циклических колебаний на рынках товаров, капитала и рабочей силы;

– сдерживания инфляции;

– достижения сбалансированности платежного баланса страны.

Главным направлением кредитно-денежной политики Центрального банка являются операции на открытом рынке. Суть этих операций – покупка и продажа государственных облигаций. ЦБ осуществляет регулирование экономики посредством воздействия на денежную массу, V кредита и уровень %. При этом он исходит из того, что увеличение ден. массы, рост объемов кредита и снижение % в конечном счете стимулируют рост инвестиций и потребительский спрос и т.о. является орудиями для увеличения темпов развития экономики. Все методы воздействия ЦБ на экономику в общем делятся на 2 группы: экономические и селективные(которые воздействуют на определенный сектор экономики и по сути являются административными). В развитых странах в основном используются экономические.

Важнейшими экономическими инструментами денежно-кредитной политики ЦБ являются: операции на открытом рынке; учетно-процентная (дисконтная) политика; изменение нормы обязательных резервов для банковских учреждений.

Главным направлением кредитно-денежной политики ЦБ являются операции на открытом рынке. Суть этих операций - покупка или продажа государственных облигаций, гл. образом краткосрочных. Продавая государственные облигации инвестиционным дилерам-брокерам, которые затем перепродают их КБ-м, корпорациям и финансовым учреждениям, ЦБ стремится добиться снижения банковских резервов, что в дальнейшем ведет к серьезному сокращению депозитов. Покупая облигации, ЦБ тем самым расширяет ресурсную базу КБ, т.е. создает основу роста инвестиций и производства. Операции на открытом рынке широко практикуются ЦБ-ми тех стран, где существует емкий рынок государственных облигаций (США, Великобритания, Канада).

Учетно-процентная (дисконтная) политика состоит в регулировании размеров процентной ставки (дисконта), по которой КБ могут заимствовать резервы у ЦБ. Обычной практикой этого заимствования стали кредиты под залог собственных долговых обязательств КБ-в или путем переучета коммерческих векселей. Если ЦБ поднимает ставку по кредитам, КБ вынуждены сократить объем заимствований, что в свою очередь ведет к снижению резервов, повышению процентных ставок и сокращению кредитных операций. Механизм учетно-процентной ставки исправно действовал в начале века, но затем его применение стало наталкиваться на противодействие банковских монополий, которые устанавливали процентные ставки по сговору, а не под влиянием рыночной стихии. Интернационализация хозяйственной жизни также отрицательно повлияла на эффективность учетно-процентной политики. Если снижать учетно-процентную ставку в современных условиях, то это ведет к отливу капиталов из страны, что серьезно ослабляет влияние этой политики на экономическую конъюнктуру. Кроме того учетная политика противоположным образом влияет на внешнеэкономическое и внутриэкономическое положение страны. Так повышение ставки укрепляет внешнеэкономические позиции страны, но ухудшает внутреннее состояние экономики и наоборот. Все это осложняет возможности применения учетной политики и в современных условиях, данный метод как самостоятельный практически не применяется.

Чрезвычайно большое развитие получил метод регулирования нормы обязательных резервов. КБ издавна хранили свои свободные ден. средства на счетах в ЦБ, однако вплоть до 20-х г.г. этого века хранение этих средств было необязательным. С 20-х г.г. ЦБ стали устанавливать нормативы обязательных резервов КБ. Такие нормативы, подлежащих резервированию денежных средств, определялись в определенном % либо к депозитам, либо к активам КБ-в. Каждый банк должен был поддерживать остаток в пределах этого норматива на своем коммерческом счете. Обязательное резервирование части ресурсов КБ преследует цель обеспечить ликвидность этих банков и в дальнейшем стало использоваться и в качестве регулирования денежной массы. Нормы обязательного резерва периодически изменяются ЦБ-м, но не часто и т. ч/з отчисления в обязательные резервы. Т.о. ЦБ регулирует ресурсы КБ, их кредитные возможности и уровень ссудного %.

Наряду с экономическими есть селективные методы регулирования денежной массы ЦБ-ком. Наиболее важным из них является: таргетирование (ден.массы), т.е. определение необходимых объемов денежной массы на конец опр. периода, исходя из существующей степени обеспеченности товаров деньгами и планируемого прироста валового продукта.

|