Министерство образования и науки Российской Федерации

Красноярский государственный технический университет

Кафедра ЭМ

УЧЕБНО-МЕТОДИЧЕСКИЕ МАТЕРИАЛЫ

по дисциплине «Финансы предприятий»

Красноярск, 2006 г.

Говорина О.В. Учебно-методические материалы по курсу «Финансы предприятий», Красноярск 2006 г.

1. ФИНАНСЫ ПРЕДПРИЯТИЙ В ФИНАНСОВОЙ

СИСТЕМЕ СТРАНЫ

1.1. Сущность и функции финансов предприятия

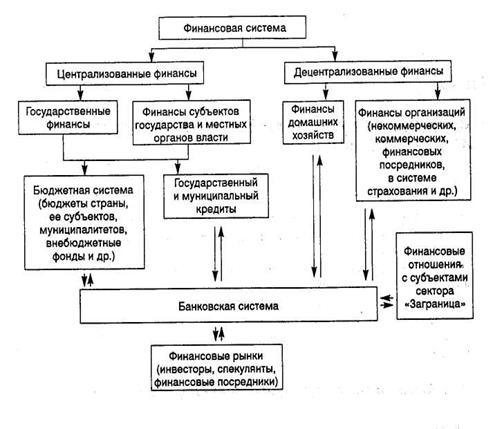

Деятельность любой фирмы, в том числе и финансовая, не может рассматриваться изолированно, в частности, система управления финансами компании является элементом более крупной системы. В этой связи напомним коротко, что с позиции макроэкономики в народном хозяйстве различают четыре экономических субъекта: государственный сектор, предпринимательский сектор, сектор домашних хозяйств и сектор «Заграница». Каждый из этих секторов пронизан сетью финансовых отношений; безусловно, имеется специфика в управлении финансами в отдельном секторе, вместе с тем, очевидно, что финансы каждого из них являются лишь элементом взаимосвязанной системы финансов в целом. Один из вариантов представления системы финансов страны приведен на рис. 1.1.

Рис. 1.1. Структура финансовой системы страны

Логика приведенной схемы достаточно очевидна. На ней представлены все упоминавшиеся выше субъекты финансовых отношений, аккумулирующие фонды денежных средств и использующие их в соответствии с собственными потребностями. Поскольку в развитой рыночной экономике ни один из этих субъектов не может быть самодостаточным и/или не желает самоизоляции от других субъектов, между ними устанавливаются определенные финансовые отношения, осуществляются переливы ресурсов, в том числе финансовых, от одного субъекта к другому. Как правило, коммерческие и финансовые операции между субъектами осуществляются через банковскую систему, которая и представлена в центре схемы.

В нижней части схемы приведен блок «Финансовые рынки». В отличие от субъектов финансовых отношений, представленных в других блоках схемы,

финансовый рынок выполняет посредническую функцию - он не является собственником финансовых ресурсов, а лишь помогает оптимизации

использования совокупных финансовых ресурсов. Обособление этого блока обусловлено тем обстоятельством, что в современной теории финансов именно финансовые рынки рассматриваются как основной элемент системы финансирования крупного частного бизнеса, определяющего по сути как глобальную,

так и национальные экономические системы. Основными участниками финансовых рынков являются инвесторы и финансовые посредники (финансовые и инвестиционные компании, банкирские дома, инвестиционные фонды и др.). Первые предлагают рынку свободные денежные средства, вторые организуют их размещение, а также помогают компаниям, нуждающимся в долгосрочном финансировании, найти оптимальную структуру источников средств.

Реклама

В блоке «Финансы организаций» представлены два типа принципиально различающихся субъектов: некоммерческие и коммерческие организации. Первые получают финансирование в основном из различных бюджетов (безусловно, существуют и некоммерческие организации, создаваемые различными коммерческими структурами, финансируемые ими по сметам и выполняющие предусмотренные учредительными документами услуги в интересах своих учредителей). Вторые генерируют собственные фонды, в том числе и за счет прибыли, которые и используют, основываясь в основном на критериях экономической целесообразности.

Роль всех обособленных на схеме субъектов финансовых отношений не равнозначна, хотя каждый из выделенных блоков играет собственную немаловажную роль в нормальном функционировании финансовой системы, в рыночной экономике финансы хозяйствующих субъектов, точнее, коммерческих организаций, все же имеют вполне очевидную доминанту. Логика здесь достаточно прозрачна.

В организационном плане базовой ячейкой экономической системы в любой стране является хозяйствующий субъект (юридическое лицо). Гражданским кодексом Российской Федерации дается понятие юридического лица, приводятся его типы, классификация, отличительные особенности каждого типа. В зависимости от государственной политики и принципов организации экономики доминирующую роль в ее функционировании и развитии может играть тот или иной тип хозяйствующих субъектов. Как показывает мировой опыт, в реальной рыночной экономике особую роль играют коммерческие организации, т.е. организации, основной целью деятельности которых является извлечение прибыли. Именно эти организации, образно говоря, создают «пирог», т. е. формируют добавочную стоимость, которая в дальнейшем делится между государством, физическими и юридическими лицами. Рассмотрим общие принципы построения организационно-правовых форм в сфере бизнеса.

Реклама

Субъектами гражданских правоотношений выступают физические лица (граждане) и юридические лица. Согласно Гражданскому кодексу юридическим лицом признается организация, которая имеет в собственности, хозяйственном ведении или оперативном управлении обособленное имущество, отвечает этим имуществом по своим обязательствам, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Помимо перечисленных признаков юридическое лицо обязано иметь самостоятельный баланс или смету.

Юридическое лицо подлежит обязательной государственной регистрации и действует на основании учредительных документов, в качестве которых могут выступать устав (для унитарных предприятий и некоммерческих организаций), либо учредительный договор (для хозяйственных товариществ), либо устав и учредительный договор (для других типов юридических лиц).

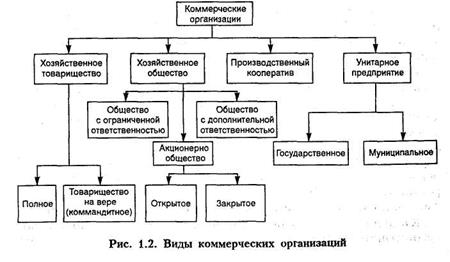

В зависимости от цели их создания и деятельности юридические лица подразделяются на две большие группы: коммерческие и некоммерческие организации. Основная цель коммерческой организации — извлечение прибыли с последующим распределением ее среди участников. Целью некоммерческой организации является, как правило, решение социальных задач; при этом если организация все же ведет предпринимательскую деятельность, то полученная прибыль не распределяется между участниками, а также используется для достижения социальных и иных общественно полезных целей. Поскольку в дальнейшем при изложении материалов мы будем в основном ориентироваться на потребности и особенности функционирования коммерческих организаций, причем, как правило, крупных, приведем классификацию их возможных организационно-правовых форм (рис. 1.2).

|

Одним из основных компонентов финансово-хозяйственной деятельности предприятия являются денежные отношения, сопутствующие практически всем другим аспектам этой деятельности: поставка сырья сопровождается необходимостью его оплаты (авансовой, немедленной или отсроченной), продажа продукции - получением денег в обмен на поставленную продукцию, уплата налогов - платежами в бюджет, получение (погашение) банковского кредита - движением денежных средств на счетах предприятия. Все подобные денежные отношения как раз и реализуются в рамках финансовой системы предприятия.

Таким образом, финансы предприятий

представляют собой совокупность денежных отношений, возникающих у субъектов хозяйствования по поводу формирования фактических и (или) потенциальных фондов денежных средств, их распределения и использования на нужды производства и потребления.

Финансы как общеэкономическая категория выполняют множество функций, т. е. динамических проявлений своих свойств и предназначений. В этих функциях, по сути, и проявляется сущность финансов как одного из важнейших компонентов организационной структуры и процесса регулирования социально-экономической системы того или иного уровня. Применительно к предприятию основными из них являются: инвестиционно-распределительная, фондообразующая (или источниковая), доходо-распределительная, обеспечивающая и контрольная.

Действительно, выделенные функции играют принципиально важную роль в плане функционирования предприятия, поскольку их надлежащая интерпретация позволяет сформировать логику плана действий, направленного на решение следующих основных вопросов:

• куда вложить имеющиеся финансовые ресурсы?

• как сформировать источники финансирования?

• как удовлетворить требования собственников предприятия?

• как обеспечить ритмичность текущей финансово-хозяйственной деятельности?

На первый взгляд кажется, что инвестиционно-распределительная функция финансов

в большей степени свойственна государственным финансам, когда аккумулированные денежные средства распределяются в основном на нужды потребления всех членов общества и финансирование стратегически важных, в том числе и социальных, программ. Тем не менее, эта функция имеет место и в приложении к хозяйствующему субъекту и заключается в распределении финансовых ресурсов внутри предприятия, способствующем наиболее эффективному их использованию.

Безусловно, сущность распределительной функции коренным образом меняется в зависимости от уровня социально-экономической системы - не требует особой расшифровки очевидный тезис о том, что реализация данной функции в системе государственных финансов и в системе финансов предприятий весьма различаются по многим критериям, параметрам, способам реализации и др. В частности, если на уровне государства распределительная функция имеет императивный, т. е. нормативный, предписательный, характер и не всегда исходит из приоритета экономической эффективности, то в приложении к предприятию ее характер - рекомендательный, а мотивировка и реализация принципиально иные - исходя из требований экономической целесообразности. В рамках системы управления предприятием рассматриваемая функция проявляется в распределении его ресурсов исходя из различных классификационных группировок, основными из которых являются: (а) структурные подразделения предприятия и (или) виды деятельности и (б) виды активов.

Распределение совокупного ресурсного потенциала предприятия среди подразделений (видов деятельности) в наиболее синтезированном виде выражается в рамках инвестиционной политики, когда относительно большее или меньшее внимание уделяется тому или иному подразделению, дивизиону, технологической линии и др. Основным критерием в этом случае является, как правило, прогнозируемая рентабельность инвестиций. Если некоторое структурное подразделение «обещает» доход относительно больший по сравнению со средним уровнем, оно получает дополнительные финансовые ресурсы в рамках инвестиционной программы. (Отметим, что в любом случае, исходя из принципа осторожности, при планировании и реализации инвестиционных программ необходимо следовать логике диверсификации финансово-хозяйственной деятельности, согласно которой не рекомендуется «складывать все яйца в одну корзину».)

Распределительная функция финансов предприятия с позиции структуры его активов проявляется в стремлении оптимизировать активную сторону баланса. Наиболее яркий пример такой оптимизации - решение вопроса о величине денежных средств, которыми должно располагать предприятие для нормальной работы. Очевидно, что невыгодно держать на счете чрезмерно большие денежные средства, поскольку в этом случае они, по сути «омертвляются», «не работают»; вместе с тем неоправданно низкий остаток денежных средств может привести к нарушениям платежной дисциплины и, как следствие, к убыткам, осложнению отношений с поставщиками, потере репутации и др.

Фондообразующая, или источниковая функция финансов

предприятия реализуется в ходе оптимизации правой (т. е. источниковой, пассивной) стороны баланса. Любое предприятие финансируется из нескольких источников: взносы собственников, кредиты, займы, кредиторская задолженность, реинвестированная прибыль, пожертвования, целевые взносы и др. Как правило, источники небесплатны, т. е. привлечение любого из них предполагает расходы как плату за возможность пользования средствами. Поскольку источников много, причем стоимость каждого из них различна, возникает естественное желание выбрать наиболее оптимальную их комбинацию. Особенно значим этот аспект при необходимости мобилизации дополнительных финансовых ресурсов в крупных объемах, что имеет место при реализации стратегических инвестиционных программ. Что выгоднее - масштабное реинвестирование прибыли с отказом от выплаты дивидендов, дополнительная эмиссия акций, выпуск долговых ценных бумаг, получение долгосрочного кредита, разработка схемы финансирования за счет пролонгируемых кратко- и среднесрочных кредитов и др. - как раз и оценивается; в терминах финансов и в известном смысле представляет собой реализацию распределительной функции финансов

Суть доходораспределительной функции финансов

предприятия заключается в следующем. Решающую роль в создании, и функционировании предприятия несут его собственники; они могут ликвидировать компанию, поддерживать величину вложенного (принадлежащего им) капитала на уровне, не предусматривающем расширение ее деятельности, изымая избыточную прибыль в виде дивидендов, или могут, напротив, воздержаться от получения дивидендов в надежде, что реинвестированная прибыль принесет большую отдачу в будущем, и т. п. Иными словами, собственники должны иметь определенные количественно выражаемые аргументы в обоснование своего отношения к текущему положению и будущему своей компании. Эти аргументы формируются в рамках дивидендной политики, когда определенная часть ресурсов предприятия изымается из него и выплачивается в виде дивидендов (обычно в денежной форме).

Смысл обеспечивающей функции финансов

достаточно очевиден и определяется, во-первых, целевым предназначением предприятия и, во-вторых, системой сложившихся расчетных отношений. Целевое предназначение предприятия состоит в регулярном генерировании прибыли в среднем, благодаря чему капитал собственников возрастает, что при необходимости проявляется в получении ими дополнительных денежных средств по сравнению с исходными инвестициями. Иными словами, финансы предприятия в данном случае как бы обеспечивают удовлетворение интересов собственников, количественно выражая эти интересы в виде прибыли (косвенное выражение дохода) и (или) дивидендов (прямое выражение дохода).

В чисто процедурном плане гораздо значимее второй аспект - система расчетных отношений, поскольку в современной экономике любые отношения в системах «предприятие - предприятие», «предприятие - государство», «предприятие - работники», «предприятие - собственник» и т. п. чаще всего выражаются в форме денежных отношений. Даже если имеет место движение нефинансовых ресурсов (продукция, услуги, бартер, мена и др.), оно в подавляющем большинстве случаев оформляется соответствующими денежными отношениями, т. е. выражением величины вовлеченных в операцию ресурсов в стоимостной оценке. Финансы предприятий, поэтому как раз и предназначены для обеспечения этой текущей, рутинной деятельности. Нормальная финансово-расчетная (платежная) дисциплина, когда предприятие в срок рассчитывается со своим кредиторами, имеет репутацию Первоклассного заемщика, в полном объеме выполняет свои обязательства, является, вероятно, одним из наиболее важных индикаторов успешности его работы.

Суть контрольной функции финансов

предприятия состоит в том, что именно с помощью финансовых показателей и (или) индикаторов, построенных на их основе, может быть осуществлен наиболее действенный контроль за эффективным использованием ресурсного потенциала предприятия. Контрольная функция реализуется как собственно предприятием, так и его собственниками, контрагентами и государственными органами. В частности, со стороны государства контрольная функция финансов предприятия проявляется в отслеживании ритмичности и своевременности платежей в бюджет; с позиции собственников эта функция реализуется путем регулярно проводимого внешнего аудита; с позиции менеджмента предприятия - организацией системы внутреннего аудита и т. п.

В рамках контрольной функции находит свое отражение и задача по гармонизации интересов собственников и топ-менеджеров предприятия. Напомним, что модель взаимоотношений «принципал - агент», суть которой состоит в том, что принципал (например, собственники предприятия) поручает нанятому им за определенное вознаграждение агенту (управленческий персонал) действовать от его имени в интересах максимизации благосостояния принципала, рассматривается в рамках так называемой агентской теории. Эта теория объясняет, почему в данном случае возникает конфликт интересов между принципалами и агентами, состоящий в том, что последние отклоняются от сформулированной задачи и руководствуются в своей работе, прежде всего принципом приоритета собственных целей, заключающихся, в частности, в максимизации полезности для себя, а не для принципала. Среди основных причин: информационная асимметрия, принципиальная невозможность составления полного контракта и необходимость учета допустимых затрат на создание и поддержание системы контроля за действиями агентов. Если конфликт интересов не носит критического характера, говорят о конгруэнтности целевых установок всех заинтересованных лиц. В хорошо организованной и структурированной компании, как правило, нет серьезных противоречий между целями, стоящими перед самой компанией, ее владельцами и управленческим персоналом. Роль финансовых индикаторов и финансовых рычагов в формулировании данной проблемы и ее решении исключительно высока.

Следует подчеркнуть, что в условиях рынка контрольная функция имеет не столько «карательно-негативный» оттенок (выявить неисполнение финансовых обязательств и применить соответствующие санкции), сколько «поощрительно-позитивный» (своевременность исполнения финансовых обязательств нередко поощряется всевозможными скидками с уплачиваемой цены и относительным снижением расходов). Иными словами, контроль рублем дополняется возможностями снижения расходов и получения прямых и (или) косвенных доходов.

Большинство охарактеризованных функций финансов реализуются на предприятии в рамках финансового менеджмента.

1.2. Принципы организации финансов предприятия

Предприятие как социально-экономическая система, имеющая основной целью генерирование прибыли, целесообразность любых своих действий рассматривает в основном с позиции их экономической выгодности. Безусловно, в отдельных ситуациях могут срабатывать и другие критерии, однако критерий экономической эффективности в приложении к бизнесу с очевидностью является доминирующим.

В терминах финансов предприятие может быть представлено как совокупность притоков и оттоков денежных средств, имеющих место в результате ранее сделанных инвестиций. Для того чтобы совокупность этих потоков была оптимальной, в любом предприятии формируется некая организационная структура управления финансами. Эта структура призвана не только оптимизировать ресурсный поток, но и обеспечить реализацию описанных выше основных функций финансов.

Любая социально-экономическая система в момент ее создания формирует некую систему управления, организующую технологические и финансово-хозяйственные процессы и способствующую их нормальному течению. В основе системы управления - так называемая организационная структура, т. е. совокупность взаимосвязанных и взаимодействующих структурных и функциональных подразделений. Без сомнения, важнейшим компонентом общей системы управления деятельностью предприятия является его система управления финансами. В зависимости от величины предприятия и масштабов его деятельности оргструктура управления финансами может существенно варьировать.

На малом предприятии эта структура может вообще отсутствовать, а все финансовые вопросы могут решаться руководителем предприятия совместно с главным бухгалтером. Более того, напомним, что согласно Федеральному закону «О бухгалтерском учете» руководители предприятий могут в зависимости от объема учетной работы:

- учредить бухгалтерскую службу как структурное подразделение, возглавляемое главным бухгалтером;

- ввести в штат должность бухгалтера;

- передать на договорных началах ведение бухгалтерского

учета централизованной бухгалтерии, специализированной организации или бухгалтеру-специалисту;

- вести бухгалтерский учет лично.

Таким образом, не исключена ситуация, когда какая-либо самостоятельная финансовая служба отсутствует вообще, а все решения финансового характера руководителем принимаются самостоятельно.

| 1.3. Финансовая компонента в организационной структуре управления деятельностью предприятия |

|

Что касается крупного предприятия, то подобная служба в организационном плане обязательно обособляется и, в наиболее общем виде, имеет схему, представленную на рис. 1.3.

В приведенной схеме структурно выделены два крупных подразделения финансовой службы предприятия: планово-аналитическое и учетно-контрольное. Первое подразделение отвечает за вопросы прогнозирования, планирования и организации финансовых потоков; второе организует учет, финансовый контроль и информационное обеспечение различных лиц, заинтересованных в деятельности предприятия. Очевидно, что оба подразделения просто обязаны тесно взаимодействовать - по крайней мере, их связывает общность информационной базы, в основе которой лежат данные системы бухгалтерского учета, и общность главных целевых установок (в частности, обеспечение эффективной работы предприятия и генерирования им прибыли).

Поскольку никакая оргструктура не может быть создана раз и навсегда в неизменной форме, процесс ее формирования и оптимизации протяжен во времени. При этом пытаются соблюдать ряд принципов. Приведем их краткую характеристику.

Принцип экономической эффективности

Его смысловая нагрузка определяется тем обстоятельством, что, поскольку создание и функционирование некоторой системы управления финансами предприятия с неизбежностью предполагает расходы, эта система должна быть экономически целесообразной в том смысле, что прямые расходы оправданы прямыми или косвенными доходами. Поскольку далеко не всегда можно дать однозначные количественные оценки, аргументирующие или подтверждающие эту целесообразность, оптимизация оргструктуры осуществляется на основе экспертных оценок в динамике - иными словами, она формируется постепенно и всегда субъективна.

Принцип финансового контроля

Деятельность предприятия в целом, его подразделений и отдельных работников должна периодически контролироваться. Системы контроля могут быть построены по-разному, однако практика показывает, что финансовый контроль является наиболее эффективным и действенным. В частности, одним из важнейших способов контроля за конгруэнтностью целевых установок собственников компании и ее управленческого персонала является проведение аудиторских проверок. Аудиторская деятельность представляет собой предпринимательскую деятельность аудиторов (аудиторских фирм) по осуществлению независимых вневедомственных проверок бухгалтерской (финансовой) отчетности, платежно-расчетной документации, налоговых деклараций и других финансовых обязательств и требований экономических субъектов, а также оказанию иных аудиторских услуг (бухгалтерский учет, оценка, налоговое планирование, управление корпоративными финансами и др.). Внутренний финансовый контроль осуществляется путем организации системы внутреннего аудита.

В крупных компаниях всегда имеется служба внутреннего аудита; более того, в экономически развитых странах созданы так называемые институты внутренних аудиторов. В качестве примера можно упомянуть об американском Институте внутренних аудиторов (

The

Institute

of

Internal

Auditors

),

членами которого становятся его выпускники - сертифицированные внутренние аудиторы (

certified

internal

auditors

),

являющиеся специалистами по внутрифирменному финансовому анализу и контролю.

Принцип финансового стимулирования (поощрение/наказание).

Этот принцип, по сути, тесно корреспондирует с предыдущим, а смысл его заключается в том, что именно в рамках системы управления финансами разрабатывается механизм повышения эффективности работы отдельных подразделений и оргструктуры управления предприятием в целом. Достигается это путем установления мер поощрения и наказания (речь, естественно, идет о мерах финансового характера). Наиболее эффективно данный принцип реализуется путем организации так называемых центров ответственности.

Под центром ответственности

понимается подразделение хозяйствующего субъекта, руководство которого наделено определенными ресурсами и полномочиями, достаточными для выполнения установленных плановых заданий. При этом:

• вышестоящим руководством определяются один или несколько базовых (системообразующих) критериев и устанавливаются плановые их значения;

• суждение об эффективности работы центра ответственности делается на основании выполнения плановых заданий по системообразующим критериям;

• руководство подразделения наделяется ресурсами в согласованных объемах, достаточных для выполнения плановых заданий;

• ограничения по ресурсам носят достаточно общий характер, т. е. руководство центра ответственности обладает полной свободой действий в отношении структуры ресурсов, организации производственно-технологического процесса, систем снабжения и сбыта и т. п.

Смысл выделения центров ответственности - в поощрении инициативы у руководителей среднего звена, повышении эффективности работы подразделений, получении относительной экономии издержек производства и обращения.

В зависимости от того, какой критерий - затраты, доходы, прибыль, инвестиции - определяется как системообразующий, принято выделять четыре типа центров ответственности.

Затратообразующий центр (

cost

center

)

- подразделение, работающее по утвержденной смете расходов. Для подразделения подобного типа трудно оценить доходы, поэтому внимание концентрируется на затратах. В качестве примера можно привести университетскую кафедру; ее руководство имеет полное право определять направления использования централизованно выделяемых средств (покупка компьютера, приглашение известного профессора для чтения краткосрочного курса, направление сотрудников на научные конференции и т. п.). Еще один пример -бухгалтерия предприятия; трудно оценить, какая часть прибыли предприятия обусловлена работой бухгалтеров, однако можно установить плановые ориентиры по затратам.

Доходообразующий центр (

revenue

center

) -

подразделение, руководство которого несет ответственность за генерирование доходов; примеры - отдел сбыта крупного предприятия, региональный центр продаж. В данном случае руководитель такого подразделения не несет ответственность за основные затраты  хозяйствующего субъекта. Например, при продаже продукции завода руководитель коммерческой службы не несет ответственность за ее себестоимость; главная его задача - организация торговли, работа с клиентами, варьирование скидками в рамках установленной ценовой политики и т. п. Безусловно, в этом случае возникают затраты, но не они являются объектом пристального контроля со стороны вышестоящего руководства. Прибылеобразующий центр (

profit

center

) -

подразделение, в котором в качестве основного критерия выступает прибыль или рентабельность продаж. Чаще всего в.их роли выступают самостоятельные подразделения крупной фирмы: дочерние и зависимые компании, дивизиональные подразделения с замкнутым производственным циклом, технологически самостоятельные производства, обособляемые в рамках диверсификации производственной деятельности, и т. п. В принципе, к прибылеобразующим могут относиться и внутренние подразделения компании в том случае, если ею используется политика трансфертных цен, когда продукция, находящаяся на различных стадиях обработки, не передается от одного подразделения другому, а «продается» по внутренним ценам. хозяйствующего субъекта. Например, при продаже продукции завода руководитель коммерческой службы не несет ответственность за ее себестоимость; главная его задача - организация торговли, работа с клиентами, варьирование скидками в рамках установленной ценовой политики и т. п. Безусловно, в этом случае возникают затраты, но не они являются объектом пристального контроля со стороны вышестоящего руководства. Прибылеобразующий центр (

profit

center

) -

подразделение, в котором в качестве основного критерия выступает прибыль или рентабельность продаж. Чаще всего в.их роли выступают самостоятельные подразделения крупной фирмы: дочерние и зависимые компании, дивизиональные подразделения с замкнутым производственным циклом, технологически самостоятельные производства, обособляемые в рамках диверсификации производственной деятельности, и т. п. В принципе, к прибылеобразующим могут относиться и внутренние подразделения компании в том случае, если ею используется политика трансфертных цен, когда продукция, находящаяся на различных стадиях обработки, не передается от одного подразделения другому, а «продается» по внутренним ценам.

Инвестиционно-развивающий центр (

investment

center

) -

подразделение, руководство которого не только ответственно за организацию рентабельной работы, но и наделено полномочиями осуществлять инвестиции в соответствии с установленными критериями, например, если ожидаемая норма прибыли не ниже установленной границы. В качестве системообразующего критерия здесь чаще всего выступает показатель рентабельности инвестиций; кроме того, могут налагаться ограничения сверху на объем допустимых капиталовложений (имеется в виду, что решение по инвестиции, не превышающей заданную величину, является исключительной компетенцией руководителя этого центра ответственности; превышение границы требует обоснования и согласования с вышестоящим руководством). Центр ответственности данного типа - наиболее общее по функциональным возможностям подразделение, здесь больше и число субкритериев - затраты, доходы, прибыль, объем разрешенных инвестиций, показатели рентабельности и др.

В числе ключевых элементов системы организации управления на базе выделения прибылеобразующих и инвестиционно-развивающих центров ответственности находится политика трансфертных цен. Трансфертной называется цена, используемая для определения стоимости продукции (товаров, услуг), передаваемой прибылеобразующим или инвестиционно-развивающим центром ответственности другому центру ответственности внутри компании. Она, как правило, меньше рыночной цены, используемой при продаже продукции внешним контрагентам.

Трансфертное ценообразование осуществляется при участии трех сторон: высших топ-менеджеров и руководства поставляющего и приобретающего продукцию центров ответственности. Топ-менеджеры определяют основные параметры трансфертной политики, выступают в роли арбитров между руководством центров ответственности и принимают окончательное волевое решение в отношении ценообразования в случае, если конфликт между центрами ответственности не решается полюбовно.

Существуют три основных типа трансфертных цен: рыночно-ориентированные, затратно-ориентированные и компромиссные. В первом случае за ориентир берется рыночная цена. При этом покупающий продукцию центр ответственности внутри компании не должен платить больше, чем внешнему продавцу, а продающий центр не должен получать за нее больше дохода, чем при продаже внешнему покупателю. Во втором случае ориентиром выступают полные или переменные затраты; такой подход достаточно эффективен в системе стандарт-костинга. В третьем случае за основу берется либо рыночная цена, либо себестоимость продукции, а окончательный вариант цены определяется итеративно в ходе переговоров между руководством центров и при активном участии высшего руководства.

Принцип материальной ответственности.

В любом предприятии складывается система мер поощрения и критериев оценки деятельности структурных единиц и отдельных работников. Составным элементом такой системы является идея материальной ответственности, суть которой состоит в том, что отдельные лица, имеющие отношение к управлению материальными ценностями, отвечают рублем за неоправданные результаты своей деятельности. Формы организации материальной ответственности могут быть различными, однако, основные из них две: индивидуальная и коллективная материальная ответственность.

Индивидуальная материальная ответственность означает, что конкретное материально-ответственное лицо (кладовщик, руководитель подразделения, продавец, кассир и др.) заключает договор с руководством предприятия, согласно которому любая недостача товарно-материальных ценностей, т. е. их выбытие, не сопровождающееся оправдательными документами, должна быть возмещена этим лицом. В некоторых ситуациях устанавливаются нормативы, в пределах которых может иметь место отклонение учетных оценок от фактических, в этом случае материально-ответственное лицо должно возместить лишь сверхнормативные потери (в частности, в торговле за счет прибыли до налогообложения делаются резервы на забывчивость покупателей, на усушку и утруску товаров и др.). Перечень материально-ответственных лиц определяется предприятием.

В случае коллективной материальной ответственности за возможные недостачи отвечает уже не конкретное материально-ответственное лицо, а коллектив (например, бригада продавцов, сменяющих друг друга в отделе магазина, когда рабочая смена меньше общей продолжительности рабочего дня магазина в целом). Эта форма ответственности помогает избежать неоправданно частых инвентаризаций.

1.3. Структура системы управления финансами предприятия

С позиции практического управления финансами субъекта хозяйствования ключевым является умение более или менее обоснованно отвечать на следующие вопросы:

• удовлетворены ли стратегические инвесторы деятельностью предприятия, направлением и динамикой ее развития, положением в конкурентной среде?

• каковы должны быть величина и оптимальный состав активов предприятия, позволяющие достичь поставленные перед предприятием цели и задачи?

• где найти источники финансирования и каков должен быть их оптимальный состав?

• как организовать текущее и перспективное управление финансовой деятельностью, обеспечивающее (а) платежеспособность, (б) финансовую устойчивость предприятия, (в) экономически эффективную, рентабельную работу и (г) ритмичность платежно-расчетных операций?

Решаются эти вопросы в рамках финансового менеджмента как системы эффективного управления финансовой деятельностью предприятия. Одна из наиболее распространенных интерпретаций финансового менеджмента такова: он представляет собой систему отношений, возникающих на предприятии по поводу привлечения и использования финансовых ресурсов. Возможна и более широкая его трактовка, расширяющая предмет этого научного и практического направления, начиная с финансовых ресурсов и кончая всей совокупностью отношений, обязательств и результатов деятельности предприятия, поддающихся стоимостной оценке. Учитывая, что любые действия по реализации финансовых отношений, в частности, в приложении к коммерческой организации, немедленно сказываются на ее имущественном и финансовом положении, финансовый менеджмент можно также трактовать как систему действий по оптимизации ее баланса.

Логика функционирования системы управления финансами предприятия представлена на рис. 1.4. Приведем краткую характеристику основных элементов данной системы.

Как известно из теории систем, любая система управления состоит из двух ключевых элементов - субъекта управления и объекта управления; субъект воздействует на объект с помощью так называемых общих функций управления (анализ, планирование, организация, учет, контроль, регулирование), руководствуясь при этом системой целей, стоящих перед хозяйствующим субъектом.

В приложении к управлению финансами предприятия субъект управления, или управляющая подсистема, может быть представлена как совокупность шести базовых элементов: оргструктуры управления финансами, кадров финансовой службы, финансовых методов, финансовых инструментов, информации финансового характера и технических средств управления финансами.

Организационная структура системы управления финанса

ми

хозяйствующего субъекта, а также ее кадровый состав

могут быть построены различными способами в зависимости от размеров предприятия и вида его деятельности. Как отмечалось выше, для крупной компании наиболее характерно обособление специальной службы, руководимой вице-президентом по финансам (финансовым директором) и, как правило, включающей бухгалтерию и финансовый отдел.

Финансовые методы, приемы, модели

представляют собой основу инструментария, практически используемого в управлении финансами. Все приемы и методы, находящиеся в арсенале финансового менеджера, с определенной долей условности можно разделить на три большие группы: общеэкономические, прогнозно-аналитические и специальные.

К первой группе относятся кредитование, ссудозаемные операции, система кассовых и расчетных операций, система страхования, система расчетов, система финансовых санкций, трастовые операции, залоговые операции, трансфертные операции, система производства амортизационных отчислений, система налогообложения и др. Общая логика подобных методов, их основные параметры, возможность или обязательность исполнения задаются централизованно в рамках системы государственного управления экономикой, а вариабельность в их применении достаточно ограниченна.

Во вторую группу входят финансовое и налоговое планирование, методы прогнозирования, факторный анализ, моделирование и др. Большинство из этих методов уже импровизационны по своей природе.

Промежуточное положение между этими двумя группами по степени централизованной регулируемости и обязательности применения занимают специальные методы управления финансами, многие из которых еще только начинают получать распространение в России; это дивидендная политика, финансовая аренда, факторинговые операции, франчайзинг, фьючерсы и т. п. В основе многих из этих методов лежат производные финансовые инструменты.

В финансовом менеджменте широко используются различные виды моделей. В широком смысле модель представляет собой любой образ, мысленный или условный аналог какого-либо объекта, процесса или явления, используемый в качестве его «заместителя» или «представителя». Известны различные классификации моделей в экономике, в частности, весьма распространены дескриптивные, нормативные и предикативные модели, жестко детерминированные и стохастические модели, балансовые модели и др. Модели применяются для описания имущественного и финансового положения предприятия, характеристики стратегии финансирования деятельности предприятия в целом или отдельных ее видов, управления конкретными видами активов и обязательств, прогнозирования основных финансовых показателей, факторного анализа и др.

Финансовые инструменты -

относительно новое понятие в теории финансов, однако значимость его стремительно возрастает. Финансовый инструмент есть любой договор между двумя контрагентами, в результате которого одновременно возникают финансовый актив у одного контрагента и финансовое обязательство долгового или долевого характера - у другого. Финансовые инструменты подразделяются на первичные и вторичные. К первичным относятся кредиты, займы, облигации, другие долговые ценные бумаги, кредиторская и дебиторская задолженность по текущим операциям, долевые ценные бумаги. Вторичные финансовые инструменты - это финансовые опционы, фьючерсы, форвардные контракты, процентные свопы, валютные свопы. Финансовые инструменты являются основой любых операций компании на финансовых рынках, идет ли речь о привлечении капитала (в этом случае осуществляется эмиссия акций или облигаций), операциях спекулятивного характера (приобретение ценных бумаг с целью получения текущего дохода, операции с опционами), финансовых инвестициях (вложения в акции), операциях хеджирования (эмиссия или приобретение фьючерсов или форвардов), формировании страхового запаса эквивалентов денежных средств (приобретение высоколиквидных ценных бумаг) и др.

Информация финансового характера,

или информационная ба

за,

является основой информационного обеспечения системы управления финансами на любом уровне, поскольку всякое обоснованное, неспонтанное решение базируется на некоторых данных. Информационная база весьма обширна и включает обычно любые сведения финансового характера; в частности, сюда относятся бухгалтерская отчетность, сообщения финансовых органов, информация учреждений банковской системы, данные товарных, фондовых и валютных бирж, несистемные сведения.

Технические средства управления финансами

являются самостоятельным и весьма важным элементом. Многие современные системы, основанные на безбумажной технологии (межбанковские расчеты, взаимозачеты, расчеты с помощью кредитных карточек, клиринговые расчеты и др.), невозможны без применения сетей ЭВМ, персональных компьютеров, функциональных пакетов прикладных программ. Для выполнения текущих аналитических расчетов финансовый менеджер может воспользоваться также и стандартным программным обеспечением, в частности пакетами типа Excel

,

Lotus

и др.

Как показано на рис. 1.4, объект системы управления финансами предприятия представляет собой совокупность трех взаимосвязанных элементов: финансовые отношения, финансовые ресурсы, обязательства — именно этими элементами и пытаются управлять менеджеры.

Под финансовыми отношениями

мы будем понимать отношения между различными субъектами (физическими и юридическими лицами), которые влекут за собой изменение в составе активов и (или) обязательств этих субъектов. Эти отношения должны иметь документальное подтверждение (договор, накладная, акт, ведомость и др.) и, как правило, сопровождаться изменением имущественного и (или) финансового положения контрагентов. Слова «как правило» означают, что в принципе возможны финансовые отношения, которые при их возникновении не отражаются немедленно на финансовом положении в силу принятой системы их реализации (например, заключение договора купли-продажи). Финансовые отношения многообразны; к ним относятся отношения с бюджетом, контрагентами, поставщиками, покупателями, финансовыми рынками и институтами, собственниками, работниками и др. Управление финансовыми отношениями основывается, как правило, на принципе экономической эффективности.

Вторым элементом являются финансовые ресурсы,

точнее, ресурсы, выражаемые в терминах финансов. По сути, эти ресурсы представлены в активе баланса; иными словами, они весьма разнообразны и могут быть классифицированы по различным признакам. В частности, это долгосрочные материальные, нематериальные и финансовые активы, производственные запасы, дебиторская задолженность и денежные средства, и их эквиваленты. Естественно, речь идет не о материально-вещественном их представлении, а о целесообразности вложения денежных средств в те или иные активы и их соотношении. Задача финансового менеджмента - обосновать и поддерживать оптимальный состав активов, т. е. ресурсного потенциала предприятия, и по возможности не допускать неоправданного омертвления денежных средств в тех или иных активах.

Источники финансовых ресурсов представлены в балансе предприятия. Проблема заключается в том, что, как правило, не бывает бесплатных источников - поставщику финансовых ресурсов нужно платить. Поскольку каждый источник имеет свою стоимость, возникает задача оптимизации структуры источников финансирования, как в долгосрочном, так и в краткосрочном аспекте.

Функционирование любой системы управления финансами осуществляется в рамках действующего правового и нормативного обеспечения.

Сюда относятся законы, указы президента, постановления правительства, приказы и распоряжения министерств и ведомств, лицензии, уставные документы, нормы, инструкции, методические указания и др.

Рис. 1.4. Структура и процесс функционирования системы управления финансами хозяйствующего субъекта

2. АНАЛИЗ И ПЛАНИРОВАНИЕ В СИСТЕМЕ

УПРАВЛЕНИЯ ФИНАНСАМИ ПРЕДПРИЯТИЯ

2.1. Логика планово-аналитической функции

в рыночной экономике

Любой хозяйствующий субъект можно рассматривать как некую социально-экономическую систему, инициирующую потоки ресурсов и преобразующую их в продукцию или услуги, предложение и реализация которых обеспечивают достижение основных целей, определяющих и оправдывающих сам факт создания данного субъекта. Финансовые ресурсы играют при этом огромную, если не решающую, роль. На момент основания предприятия, а также в первые годы его функционирования приоритетное значение имеет инвестиционный аспект управления финансами; в дальнейшем относительно большее значение приобретают вопросы оптимизации финансирования решения должно предшествовать определенное аналитическое его обоснование.

Роль анализа коренным образом меняется с переходом от централизованно планируемой экономики к рыночной экономике. Дело в том, что в первой доминируют так называемые вертикальные связи, а во второй - горизонтальные связи. Смысловое различие между ними заключаются в следующем. В директивной экономике жестко структурируется вся экономическая система (по отраслевому признаку), при этом главенствующую роль играют министерства и ведомства. Любую отрасль схематично можно представить в виде перевернутого дерева: корень, т. е. основа «дерева» - это министерство, крона - подведомственные управления, объединения, организации, предприятия, «ветвящиеся», т. е. упорядоченные в виде некой иерархической структуры. Министерство определяет плановые задания по наиболее важным показателям, которые в дальнейшем «спускаются» по подведомственным элементам данной структуры. В свою очередь, сведения о выполнении установленных плановых заданий проходят в точности обратный путь и, постепенно агрегируясь, попадают на высший уровень - в министерство.

Подобная схема управления имеет свои достоинства, недостатки и особенности. В частности, здесь осуществлялось централизованное прикрепление поставщиков, подрядчиков, покупателей (имеется в виду, что любой хозяйствующий субъект, по крайней мере, согласовывал эти вопросы с вышестоящим органом управления), жестко контролировалось выполнение плана по фондообразующим показателям, устанавливались нормативы по множеству показателей, например, нормировались оборотные средства предприятий, прибыль практически в полном объеме изымалась вышестоящим органом управления и в дальнейшем подвергалась перераспределению и т. п. Очевидно, что в этом случае особую роль играли плановые задания и контроль за их исполнением. Роль аналитической функции также была специфической. Анализ в основном сосредоточивался на оценке отклонений от плановых заданий и «объяснении» причин имевших место отклонений. Естественно, много говорилось не только о текущем контроле, но и о перспективных анализе и планировании, однако эта сторона деятельности аппарата управления хозяйствующего субъекта в значительной степени была формальной и, по сути, полностью выхолащивалась, поскольку вышестоящая организация «спускала сверху» плановые задания и речь, таким образом, шла лишь об их детализации и планировании мер по их обеспечению. Функция стратегического планирования, в особенности в области финансов, была исключительной прерогативой центральных органов управления.

В рыночной экономике ситуация существенным образом меняется. Появляются предприятия, которые вынуждены самостоятельно планировать свои действия в условиях конкурентной среды. Роль планово-аналитической функции в системе управления предприятием, коренным образом преобразуется - контрольно-аналитический и объясняющий аспекты теряют свою исключительную значимость, более важными становятся коммуникативный и прогнозно-ориентирующий аспекты. Логика перемен достаточно очевидна.

Предприятие в условиях рынка может выжить лишь при условии стабильного генерирования прибыли. Для этого ему нужно таким образом построить свою деятельность, чтобы получаемые доходы превышали его расходы. Извлечение доходов - это риск по своей природе; имеется в виду, что если некая сфера бизнеса является привлекательной, то в нее обязательно попытаются войти конкуренты. Поэтому плановые ориентиры должны подтверждать возможность получения прибыли и в дальнейшем. В этих условиях гораздо важнее перспективный анализ, в результате которого могут быть получены более или менее обоснованные прогнозы изменения в будущем ситуации на рынках и разработаны превентивные меры по нивелированию действия возможных негативных факторов. Значимость ретроспективного анализа, в результате которого выясняются причины имевших место отклонений от плановых заданий, менее существенна, хотя, безусловно, не отвергается. Кроме того, устанавливая деловые связи с контрагентами, предприятие уже не может полагаться на вышестоящий орган управления - вся ответственность за выбор партнера (поставщик, покупатель) лежит на самом предприятии. В этой ситуации резко возрастает значимость умения оценить финансовую состоятельность действующего или потенциального контрагента, поскольку ошибка может дорого сказаться как на ритмичности производства, так и на финансовых результатах. Вот почему роль методик оценки финансового состояния предприятия резко усиливается.

Успешно работающее предприятие сталкивается и еще с одной проблемой - проблемой инвестирования. Речь идет как о развитии собственной базы, т. е. о реинвестировании прибыли с целью наращивания производственных мощностей, так и об инвестировании в другие сферы бизнеса и в финансовые активы. Инвестирование в новые сферы бизнеса представляет собой реализацию идеи разумной диверсификации бизнеса, позволяющей сравнительно безболезненно переносить временные спады, обусловленные снижением спроса на основную продукцию фирмы. Что касается финансовых инвестиций, то имеется в виду формирование инвестиционного портфеля, позволяющего получать дивидендный и процентный доходы. Формирование и поддержание такого портфеля предполагает оценку инвестиционной привлекательности эмитентов.

Таким образом, в условиях рынка планово-аналитическая функция системы управления:

• приобретает большую финансовую ориентированность (поскольку на уровне предприятия финансовые показатели имеют известный приоритет перед производственно-техническими; финансовый план, а также финансовые разделы во всех других видах планов начинают играть решающую роль в

общем процессе планирования - любая деятельность оправдан

на в долгосрочном плане лишь в том случае, если она не является убыточной);

• отдает приоритет прогнозному перспективному анализу

перед ретроспективным (последний не отвергается - он нужен, во-первых, для улучшения системы планирования и, во-вторых, для выяснения причин имевших в отчетном периоде благоприятных или неблагоприятных событий; вместе с тем такой

анализ носит подчиненный характер, поскольку гораздо важнее научиться прогнозировать и объяснять будущее финансовое положение самой компании и ее контрагентов и благодаря этому избегать нежелательных вариантов действий или по возможности минимизировать их негативное влияние);

• уходит от «точных» оценок в сторону задания коридоров варьирования основных показателей («точные» оценки с известной долей условности достижимы лишь в ретроспективном анализе, в перспективном анализе они невозможны в принципе. Кроме того, при разработке перспективных финансовых планов

активно используется метод имитационного моделирования, когда, варьируя значениями ключевых параметров, т. е. задавая коридоры их изменения, пытаются определить наилучшую из возможных их комбинацию. При этом нужно иметь в виду, что абсолютно наилучшей комбинации, т. е. лучшей по всем параметрам, как правило, достичь невозможно;

• совместно с системой учета направлена на более полную

реализацию коммуникативной функции (доступность годового

отчета компании становится одним из ключевых аргументов

при установлении бизнес-контактов).

2.2. Информационное обеспечение анализа

и планирования

Успешность работы линейных и функциональных руководителей и специалистов зависит от различных видов обеспечения их деятельности: правового, информационного, нормативного, технического, кадрового и т. п. К числу ключевых элементовэтой системы, без сомнения, относится информационное обеспечение

системы управления предприятием, под которым следует понимать совокупность информационных ресурсов (информационную базу) и способов их организации, необходимых и пригодных для реализации аналитических и управленческих процедур, обеспечивающих финансово-хозяйственную деятельность данного предприятия.

Что касается организационной стороны информационного обеспечения, то она может быть построена по-разному в зависимости от финансовых, технических и других запросов и возможностей хозяйствующего субъекта. Здесь возможны различные варианты, например создание и постоянная актуализация собственной информационной базы, использование одной из специализированных баз типа «Гарант», «Кодекс» или «Консультант-плюс», сочетание информационных возможностей сторонних организаций и собственных источников данных и др.

Ключевой элемент информационного обеспечения - это информационная база. Один из возможных вариантов ее структурирования представлен на рис. 2.1. К исходным данным, входящим в информационную базу, т. е. потенциально несущим информацию, предъявляются различные требования, в том числе: достоверность, своевременность, необходимая достаточность с позиции аналитичности, достаточная точность, существенность и т. п. Приведем краткую характеристику основных элементов информационной базы, используемой для проведения различных аналитических расчетов.

Все информационные ресурсы можно сгруппировать в пять

крупных блоков: сведения регулятивно-правового характера, сведения нормативно-справочного характера, данные системы бухгалтерского учета, статистические данные и несистемные данные. Информация из первых двух блоков влияет на аналитические процедуры; в трех других блоках накапливаются данные, непосредственно подвергаемые аналитической обработке.

Первый блок

включает в себя законы, постановления, указы, т. е. документы, определяющие, прежде всего правовую основу деятельности предприятия. На первый взгляд подобные сведения не имеют непосредственного отношения к анализу. Однако значимость этого блока с позиции аналитика определяется несколькими обстоятельствами. Во-первых, документы регулятивно-правового характера нередко определяют состав других информационных источников: например, требования к методологии бухгалтерского учета, требования к составу обязательной отчетности и отдельных показателей, рекомендации по публикации отчетных данных и др. Во-вторых, некоторые из документов содержат данные нормативно-рекомендательного характера, существенные для проведения аналитических расчетов: например, ограничения на выплату дивидендов, критерии признания предприятия банкротом и др. Все документы блока можно условно разбить на три группы: регулятивы общеправового характера, бухгалтерское законодательство, прочие регулятивы (например, требования налогового законодательства, законодательство в отношении финансовых институтов, рынка ценных бумаг и др.). Информацию этого блока необходимо принимать в расчет, прежде всего потому, что представленные в нем документы носят обязательный для исполнения характер. Кроме того, никакие хозяйственные операции, равно как и никакая система учета или анализа, не могут надлежащим образом реализовываться без адекватного понимания условий и требований действующего правового пространства.

Во второй блок

входят нормативные документы государственных органов (Министерства финансов, Банка России, Федеральной комиссии по рынку ценных бумаг и др.), международных организаций и различных институтов, в том числе финансовых, содержащие требования, рекомендации и количественные нормативы в области финансов к участникам рынка. Не все документы этого блока являются обязательными для исполнения. В частности, нормативы в отношении признания структуры баланса удовлетворительной носят скорее информационно-справочный характер, однако в аналитическом смысле эти нормативы играют достаточно важную роль при оценке финансового состояния возможного контрагента.

В третьем блоке

обособлены данные системы бухгалтерского учета как единственного систематизированного информационного ресурса. Значимость отдельных элементов этого блока для анализа различна. Например, первичные учетные документы (приходный кассовый ордер, товарно-транспортная накладная и др.), а также регистры бухгалтерского учета (различные таблицы, журналы, ведомости, предусмотренные системой бухгалтерского учета для переноса в них сведений из первичных документов с целью их последующего обобщения) не входят в число общедоступных документов; более того, согласно ст. 10 Федерального закона «О бухгалтерском учете» содержание регистров бухгалтерского учета и внутренней бухгалтерской отчетности является коммерческой тайной. Поэтому перечисленные документы могут использоваться лишь во внутреннем финансовом анализе. На бухгалтерскую отчетность понятие коммерческой тайны не распространяется, а коммерческие организации некоторых форм собственности и видов бизнеса даже обязаны публиковать свою отчетность. Именно этим обстоятельством определяется значимость бухгалтерской отчетности для анализа.

Четвертый блок

включает статистические данные, которые условно можно подразделить на два массива: централизованно формируемые статистические данные (на рис. 2.1 они представлены в виде общеэкономической и финансовой статистики) и внутреннюю статистику. В первый массив входит регулярно публикуемая официальная статистика, имеющая общеэкономическую направленность (индексы цен, динамика общеэкономических показателей в различных разрезах и др.) и финансовая статистика (динамика процентных ставок, данные о рыночных индексах, курсах валют и т. п.). Во втором массиве накапливаются статистические данные по предприятию по основным показателям (выручка от реализации, себестоимость, прибыль, финансовые вложения и т. п.).

В пятом блоке

представлены информационные ресурсы, условно названные несистемными. Смысл названия состоит в том, что эти данные, во-первых, жестко не систематизированы по составу, структуре, обновляемое и, во-вторых, не являются обязательными, т. е. формирование этого ресурса и его использование является исключительной компетенцией самого предприятия. Основные элементы этого блока - внутренние оперативные данные и прочие сведения из внешних источников. Внутренние оперативные данные представляют собой сведения, циркулирующие между линейными и (или) функциональными подразделениями. К прочим сведениям из внешних источников относятся публикации в различных средствах массовой информации, неофициальные данные, информация, почерпнутая в ходе личных контактов, и т. п. Данные этого блока не обязательно имеют финансовую природу. Ярким примером несистемных данных является финансовая пресса (справедливости ради следует заметить, что наиболее солидные информационные источники данной группы, например газета «

Financial

Times

»,

хорошо структурированы и выходят в свет регулярно).

Представление информационной базы на рис. 2.1, естественно, не является единственно возможным или полностью исчерпывающим. Тем не менее, даже такое представление позволяет судить о том, что информационные ресурсы на любом предприятии достаточно обширны. От тщательности их организации в значительной степени зависит успешность работы предприятия, а также и возможности аналитического обоснования управленческих решений. Каждый из приведенных блоков по-своему важен. Тем не менее, с позиции финансовых аналитиков именно бухгалтерская отчетность в виду своей формализовано по обязательности ведения, содержанию, форме и срокам представления имеет безусловный приоритет.

| Рис. 2.1. Структура информационной базы системы управления предприятием |

|

2.3. Методика анализа финансового состояния

Аналитические процедуры, выполняемые топ-менеджерами и финансовыми менеджерами, весьма разнообразны. Вместе с тем в системе финансового анализа есть один блок, знание процедур которого является обязательным практически для любого экономиста; этот блок - анализ финансового состояния субъекта хозяйствования. Элементы данного блока в той или иной комбинации, равно как и результаты анализа, входят в число основных аргументов при принятии весьма разнообразных управленческих решений как в отношении собственно предприятия, так и других субъектов хозяйствования, сегментов рынков, взаимоотношений с бюджетом, кредитными учреждениями и др.

Подобный анализ выполняется по данным публичной бухгалтерской отчетности и потому достаточно хорошо структурирован. Вместе с тем нередка ситуация, когда анализ выполняется бессистемно, например, рассчитываются какие-то аналитические коэффициенты, которые «аналитик» не в состоянии проинтерпретировать и с которыми не знает, что делать. Такая отчетность редко приводит к положительным результатам - нужна определенная система в проведении анализа.

В настоящее время анализ финансового состояния предприятия достаточно хорошо систематизирован, а его процедуры имеют унифицированный характер и проводятся, по сути, по единой методике практически во всех странах мира. Общая идея этого унифицированного подхода к анализу заключается в том, что умение работать с бухгалтерской отчетностью предполагает, по крайней мере, знание и понимание: (а) места, занимаемого бухгалтерской отчетностью в системе информационного обеспечения управления деятельностью предприятия; (б) нормативных документов, регулирующих ее составление и представление; (в) состава и содержания отчетности; (г) методики ее чтения и анализа. Дадим краткую характеристику перечисленных аспектов.

Место бухгалтерской отчетности в информационной системе.

Особая значимость бухгалтерской отчетности состоит в том, что это единственный информационный источник, который, во-первых, хорошо структурирован, во-вторых, по сути, унифицирован (с расширением значимости международных стандартов финансовой отчетности можно даже говорить об унификации в международном масштабе), в-третьих, является обязательным к регулярному появлению (в любой стране бухгалтерская отчетность обязательно составляется хотя бы раз в год) и, в-четвертых, является общедоступным (по крайней мере, не полностью закрытым для пользователей). В России, согласно Федеральному закону «О бухгалтерском учете», годовая отчетность заполняется по рекомендованным

Минфином РФ формам, а отдельные виды предприятий (к ним относятся и акционерные общества открытого типа, которые, как показывает мировой опыт, являются определяющим элементом рыночной организации бизнеса) обязаны подтверждать ее независимым аудитом и публиковать не позднее 1 июня года, следующего за отчетным. Публичность бухгалтерской отчетности заключается в (а) передаче отчетности территориальным органам статистики и (б) ее опубликовании в газетах и журналах, доступных пользователям отчетности, либо распространении среди них брошюр и буклетов, содержащих эту отчетность.

Состав и содержание отчетности.

Согласно нормативным документам в состав годовой бухгалтерской отчетности входят:

а)Бухгалтерский баланс (форма № 1);

б)Отчет о прибылях и убытках (форма №2);

в)Приложения к Бухгалтерскому балансу и Отчету о прибылях и убытках:

- Отчет об изменениях капитала (форма № 3);

- Отчет о движении денежных средств (форма № 4);

- Приложение к Бухгалтерскому балансу (форма №5);

- Отчет о целевом использовании полученных средств (форма №6);

г)пояснительная записка;

д)итоговая часть аудиторского заключения.

Бухгалтерская отчетность включает достаточно много, взаимосвязанных показателей. Любой аналитик или финансовый менеджер должен понимать экономическое содержание и логику формирования отчетных статей, поскольку в противном случае качественный финансовый анализ невозможен.

3. ДОХОДЫ, РАСХОДЫ И ПРИБЫЛЬ ПРЕДПРИЯТИЯ

3.1. Доходы и расходы: понятие, сущность, виды

Любая коммерческая организация строит свою деятельность исходя из перспективы устойчивого генерирования прибыли в будущем. Если предприятие постоянно имеет прибыль (возможно, и не супербольшую, но устраивающую в среднем инвесторов), обремененную, естественно, приемлемым уровнем риска, становится возможным принятие стратегических финансовых решений прогнозного характера, в особенности в отношении привлечения дополнительных источников финансирования. Иными словами, не только текущее финансовое состояние, но и решения стратегического характера в значительной степени зависят от эффективности постоянной рутинной деятельности, сутью которой является генерирование прибыли. Устойчивая текущая прибыль служит индикатором правильности выбранного курса, стратегическая цель которого - повышение уровня благосостояния собственников предприятия.

В наиболее общем виде прибыль (Р) может быть представлена как функция от двух параметров — доходов (R) и расходов (Ex

):

P = f(R, Ex

) = R-Ex

.

Понятия доходов и расходов достаточно неоднозначны. Наиболее четкие их определения можно найти в Положениях по бухгалтерскому учету - ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации».

Доходами

организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества). Не относятся к доходам, а, следовательно, не приводят к увеличению капитала:

• суммы налога на добавленную стоимость, акцизов, налога

с продаж, экспортных пошлин и других аналогичных обязательных сумм, подлежащих перечислению в бюджет;

• поступления по договорам комиссии;

• суммы, полученные предприятием в виде авансов в счет

оплаты продукции, товаров, работ, услуг;

• суммы полученных задатков;

• суммы полученных залогов;

• суммы, полученные в погашение кредита (займа), предоставленного ранее заемщику.

Расходами

организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества).

Не признается расходами и потому не влияет на величину капитала выбытие активов в связи с:

• приобретением (созданием) внеоборотных активов;

• вкладами в уставные (складочные) капиталы других организаций и приобретением акций и иных ценных бумаг не с целью перепродажи;

• перечислением средств в рамках благотворительной деятельности, организации отдыха, мероприятий спортивного и культурно-просветительского характера;

• договорами комиссии;

• перечислением авансов и задатков;

• погашением полученных ранее кредитов и займов.

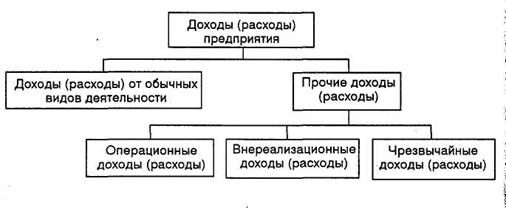

Доходы и расходы могут отображаться в Отчете о прибылях и убытках разными способами и в зависимости от их характера, условий осуществления и направлений деятельности организации подразделяются на несколько видов (рис. 3.1).

Рис. 3.1. Классификация доходов (расходов) предприятия

Доходами от обычных видов деятельности

являются выручка от продажи продукции и товаров, а также поступления, связанные с выполнением работ и оказанием услуг. Выручка отражается в системе учета в сумме, исчисленной в денежном выражении, равной величине поступления денежных средств и иного имущества и (или) величине дебиторской задолженности.

К расходам по обычным видам деятельности

относятся расходы, связанные с изготовлением (или приобретением) и продажей продукции, а также возмещение стоимости амортизируемых активов (например, основных средств и нематериальных активов) в виде амортизационных отчислений. Расходы по обычным видам деятельности отражаются в системе учета в сумме, исчисленной в денежном выражении, равной величине оплаты и (или) величине кредиторской задолженности.

В целях калькулирования себестоимости продукции и выявления эффективности работы основных, вспомогательных и обслуживающих подразделений, а также коммерческой службы и аппарата управления расходы по обычным видам деятельности детализируются. Делается это в системе управленческого учета. В частности, расходы по обычным видам подразделяются на: (а) расходы, связанные с приобретением сырья, материалов, товаров и иных материально-производственных запасов и (б) расходы, возникающие непосредственно в процессе переработки (доработки) материально-производственных запасов, включая управленческие и коммерческие расходы. Предусматривается также группировка расходов на: материальные затраты, затраты на оплату труда, отчисления на социальные нужды, амортизацию, прочие затраты.

К операционным доходам (расходам)

относятся, в частности:

• доходы (расходы), связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации;

• доходы (расходы), связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

• доходы (расходы) от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров;

• результаты переоценки имущества и обязательств, стоимость которых выражена в иностранной валюте;

• проценты, полученные (уплаченные) по предоставленным (полученным) кредитам и займам.

К группе внереализационных доходов (расходов)

относят:

• штрафы, пени, неустойки, начисленные за нарушение условий договоров;

• доходы и расходы от безвозмездной передачи либо получения активов;

• поступления и перечисления в возмещение причиненных организации убытков;

• убытки и прибыль прошлых лет, выявленная в отчетном году;

• суммы кредиторской и дебиторской задолженности, по которым истек срок исковой давности;

• сумма уценки и дооценки активов (за исключением внеоборотных активов);

• иные доходы и расходы, непосредственно не связанные с реализацией продукции, работ, услуг.

Следует отметить, что подразделение доходов и расходов на внереализационные и операционные играет роль лишь при ее составлении отчетности в рекомендуемых ныне форматах. Что касается формирования финансового результата, то приведенная дифференциация не имеет значимости, поскольку и те и другие доходы (расходы) учитываются в системе бухгалтерского учет на одном и том же счете 91 «Прочие доходы и расходы».

Все приведенные выше доходы должны признаваться лишь в том случае, если удовлетворяются следующие условия:

• организация имеет право на получение выручки, вытекающее из конкретного договора или подтвержденное иным

соответствующим образом;

• сумма выручки может быть определена;

• имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации. Подобное имеет место лишь в том в случае, если организация либо получила в оплату актив, либо отсутствует неопределенность в отношении получения актива;

• право собственности (владения, пользования и распоряжения) на продукцию (товар) перешло от организации к покупателю или работа принята заказчиком (услуга оказана);

• расходы, которые произведены или будут произведены в

связи с этой операцией, могут быть определены.

Если в отношении денежных средств и иных активов, полученных организацией в оплату, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается кредиторская задолженность.

Расходы признаются в бухгалтерском учете при наличии следующих условий:

• расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

• сумма расхода может быть определена;

• имеется уверенность в том, что в результате конкретной

операции произойдет уменьшение экономических выгод организации. Это имеет место лишь в том случае, если организация либо передала актив, либо отсутствует неопределенность в отношении передачи актива.

Если в отношении любых расходов, осуществленных организацией, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете предприятия признается дебиторская задолженность.

К чрезвычайным доходам (расходам)

относятся доходы и расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии и т. п.). К чрезвычайным доходам, в частности, относятся: страховое возмещение, стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов, и т. п. Чрезвычайные доходы (расходы) не принимаются во внимание при исчислении налога на прибыль, а их сальдо (т. е. разность между доходами и расходами) просто прибавляется к прибыли после вычета налогов и других обязательных платежей.

Безусловно, доминирующими по значимости являются доходы (расходы) от обычных видов деятельности - именно они дают основной вклад в формирование конечного финансового результата.

3.2. Прибыль: сущность, виды

Представляя собой конечный финансовый результат, прибыль является основным показателем в системе целей предприятия. Вместе с тем прибыль представляет собой весьма сложную экономическую категорию, и потому возможны различные ее определения, интерпретации, представления. В литературе описаны несколько подходов к определению прибыли. Два из них - с условными названиями: экономический и бухгалтерский — можно рассматривать как базовые.

Суть экономического подхода

такова: прибыль (убыток) - это прирост (уменьшение) капитала собственников, имевший место в отчетном периоде. Будем называть прибыль, исчисленную по данному алгоритму, экономической. Приведенное определение выглядит весьма привлекательным; сложность лишь в том, как его наполнить количественно, т. е. как рассчитать прибыль.

Именно поэтому гораздо более обоснованным и реалистичным представляется бухгалтерский подход

к определению прибыли, согласно которому прибыль (убыток) есть положительная (отрицательная) разница между доходами коммерческой организации, понимаемыми как приращение совокупной стои- мостной оценки ее активов, сопровождающееся увеличение капитала собственников, и ее расходами, понимаемыми снижение совокупной стоимостной оценки активов, сопровожу дающееся уменьшением капитала собственников, за исключением результатов операций, связанных с преднамеренным изменением этого капитала. Поскольку понятия доходов и расходов могут быть определены как по существу (логика сущностного определения была сделана в предыдущем разделе), так и количественно (данные о доходах и расходах аккумулируются в системе учета), приведенное определение гораздо менее схоластично и представляется приемлемым для практического использования. Исчисленную таким образом прибыль и называют бухгалтерской.

Можно выделить два основных различия между экономическим и бухгалтерским подходами. Первое заключается в том, что в отличие от экономического в бухгалтерском подходе четко идентифицируются элементы прибыли, т. е. виды доходов и расходов, и ведется обособленный их учет. Таким образом, всегда имеется верифицируемая и объективная информационная база для расчета конечного финансового результата (естественно, речь идет о сделках, выполняемых в рамках действующего законодательства и потому автоматически попадающих в систему двойной записи).

Второе отличие заключается в неодинаковой трактовке так называемых реализованных и нереализованных доходов. Представьте ситуацию, когда рыночная цена на некоторые активы предприятия (например, здание) выросла. В рамках экономического подхода собственники предприятия получили прибыль, что касается бухгалтерского подхода, то он такую прибыль признавать не спешит по многим причинам, в том числе субъективности оценок. По мнению бухгалтера, прибыль будетиметь место лишь в том случае, если здание действительно будет продано по высокой цене.

Таким образом, экономический подход не делает различия между реализованным и нереализованным доходами. Напротив, бухгалтерский подход, руководствуясь принципом осторожности (консерватизма), согласно которому «расходы всегда очевидны, а доходы всегда сомнительны» или «лучше раньше признать расходы, чем позже, и лучше позже признать доходы, чем раньше», не спешит признавать нереализованный доход, точнее, этот доход будет признан как прибыль лишь после его реализации.

Прибыль является одним из ключевых индикаторов успешности финансово-хозяйственной деятельности. Поскольку факторов ее формирования, а таковыми являются, отдельные виды доходов и расходов, много, возможно обособление различных показателей прибыли. Одно из представлений взаимоувязки доходов и расходов в процессе деятельности предприятия, в результате которой как раз и удается обособить те или иные показатели прибыли, приведено на рис. 3.2.

3.3.

Управление прибылью и рентабельностью

Очевидно, что управление прибылью подразумевает такие воздействия на факторы финансово-хозяйственной деятельности, которые способствовали бы, во-первых, повышению доходов и, во-вторых, снижению расходов.

В рамках решения первой задачи - повышение дохо

дов

- должны проводиться оценка, анализ и планирование: выполнения плановых заданий и динамики продаж в различных разрезах; ритмичности производства и продаж; достаточности и эффективности диверсификации производственной деятельности; эффективности ценовой политики; влияния р

азличных факторов (фондовооруженность, загруженность производственных мощностей, сменность, ценовая политика, кадровый состав и др.) на изменение величины продаж; сезонности производства и продаж, критического объема производства (продаж) по видам продукции и подразделениям. Результаты планово-аналитических расчетов обычно оформляются в виде традиционных таблиц, содержащих плановые (базисные) и фактические (ожидаемые) значения объемов производства и продаж и отклонения от них в натуральных и стоимостных показателях, а также в процентах.

Поиск и мобилизация факторов повышения доходов находится в известном смысле в компетенции высшего руководства; компании, а также ее маркетинговой службы; роль финансовой службы сводится в основном к обоснованию разумной ценовой политики, оценке целесообразности и экономической эффективности нового источника доходов, контролю за соблюдением внутренних ориентиров по показателям рентабельности в отношении действующих и новых производств.

Вторая задача - снижение расходов

- подразумевает оценку, анализ, планирование и контроль за исполнением плановых заданий по расходам (затратам), а также поиск резервов обоснованного

снижения себестоимости продукции. Себестоимость продукции (работ, услуг) представляет собой стоимостную оценку ресурсов предприятия, использованных в процессе

производства и реализации данной продукции.

Когда речь идет об осуществлении конкретного производственного процесса, относительно большую значимость имеют