ВВЕДЕНИЕ

Актуальность данной темы состоит в том, что любое предприятие не может существовать, не имея собственных финансовых ресурсов, ведь, как известно, одна из главных составляющих этих ресурсов является уставный капитал, который определяет минимальный размер имущества предприятия.

Первым и обязательным условием нормальной деятельности любого предприятия является наличие у него собственных средств.

Чтобы предприятие нормально функционировало необходимо тщательно проводить анализ его финансовой деятельности, выявлять проблемы и находить пути выхода из них. По сути, основу финансов предприятия должны составлять собственные ресурсы, иначе, базируясь только на привлекаемые (заемные) средства ему грозит крах и банкротство. Ведь в таком случае предприятие просто не сможет погашать свои обязательства и далее свободно заниматься своей производственной деятельностью.

К сожалению, в настоящее время большинство предприятий существуют в основном за счет заемных средств, имея собственных финансовых ресурсов в размере менее 40-30% от общего их количества. Постепенно данные хозяйствующие субъекты подвержены на медленное, а иногда даже и очень быстрое «утопание в долгах» перед кредиторами, поставщиками и т.д.

Целью моей работы является рассмотреть политику формирования собственных финансовых ресурсов, научиться разбираться в главных его источниках и на примере одного из предприятий показать, как проводить анализ формирования собственного капитала.

Я считаю, что, научившись правильно оценивать финансовое состояние предприятия, проанализировав его с самой основы, можно вывести предприятие из состояния падения и даже увеличить его прибыльность.

1. ПОЛИТИКА ФОРМИРОВАНИЯ СОБСТВЕННЫХ ФИНАНСОВЫХ РЕСУРСОВ

1.1 СОБСТВЕННЫЙ КАПИТАЛ И ЕГО ФОРМИРОВАНИЕ

Собственным капиталом называется общая сумма средств, принадлежащих предприятию. Он состоит из вложенных собственниками предприятия при его создании (уставный капитал) и средств, накопленных в процессе хозяйственной деятельности. В свою очередь, накопленные средства подразделяются на дополнительно вложенный капитал, резервный фонд, нераспределенную прибыль.

Собственный основной капитал – это капитал, вложенный в основные средства, нематериальные активы, незавершенное строительство, долгосрочные инвестиции.

Реклама

Собственный оборотный капитал – это капитал, вложенный в запасы сырья и материалов, запасы готовой продукции, текущую дебиторскую задолженность.

Управление собственным капиталом направлено на обеспечение эффективного использования уже накопленной его части и формирование собственных ресурсов, обеспечивающих развитие предприятия.

Формирование собственного капитала предприятия осуществляется по следующим этапам:

· анализ формирования собственного капитала в предыдущем периоде;

· определение общей потребности в собственном капитале;

· оценка стоимости собственного капитала из различных источников;

· обеспечение привлечения собственного капитала за счет внутренних источников;

· обеспечение привлечения собственного капитала за счет внешних источников;

· выбор наилучшего соотношения внутренних и внешних источников формирования собственного капитала.

Анализ формирования собственного капитала в предыдущем периоде проводится с целью выявления собственного потенциала и его соответствия темпам развития предприятия. При этом определяются удельный вес собственного капитала в общем объеме финансовых ресурсов, источники формирования собственного капитала, оценивается достаточность финансовых ресурсов, сформированных в исследуемом периоде, сформированных в исследуемом периоде. [1; 122]

Определение общей потребности в собственном капитале проводят по следующему алгоритму: общая потребность в собственном капитале в планируемом периоде равна сумме собственного капитала на конец планируемого периода минус сумма собственного капитала на начало планируемого периода плюс сумма прибыли, направляемой на потребление в плановом периоде.

Оценка стоимости собственного капитала из различных источников проводится как для внутренних, так и для внешних источников. В результате принимаются решения относительно выбора альтернативных источников формирования собственного капитала.

Анализ возможностей привлечения собственного капитала за счет внутренних источников предшествует анализу привлечения собственного капитала за счет внешних источников. Привлечение собственного капитала за счет внутренних источников осуществляется за счет чистой прибыли и амортизационных отчислений.

Привлечение собственного капитала за счет внешних источников призвано обеспечить ту часть капитала, которую не удалось сформировать за счет внутренних источников. К внешним источникам относятся паевой капитал и дополнительная эмиссия акций.

Реклама

Выбор наилучшего соотношения внутренних и внешних источников формирования собственного капитала основывается на минимизации средневзвешенной стоимости собственного капитала.[5; 280]

1.2 УПРАВЛЕНИЕ СОБСТВЕННЫМ КАПИТАЛОМ

Управление собственным капиталом включает в себя, прежде всего, формирование уставного капитала и распределение его между акционерами (пайщиками). Распределение уставного капитала между акционерами влияет на получение доли дивидендов, как правило, пропорционально доле уставного капитала по обыкновенным и привилегированным акциям, а также дает право на участие в управлении предприятием и доступ к реальным финансовым потокам. [9; 37]

Подавляющее большинство российских предприятий на практике не проводят политики внутренней информационной открытости, и только те предприятия, которые ориентируются на капитализацию на фондовом рынке или участие иностранного капитала, вынуждены быть финансово прозрачными (таких меньшинство). В этих условиях участие в управлении предприятием и реальных финансовых операциях значительно важнее права на получение дивидендов, которые большинством предприятий и не платятся. Это приводит к тому, что значительную стоимость имеют контрольные или блокирующие пакеты акций, а миноритарным акционерам не достается ничего.

Важный вывод следует из формулы Гордона:

r = g + D/P,

где g – рост компании;

D – дивиденд;

P – цена,

т.е. стоимость собственного капитала состоит не только в дивидендной составляющей, но и в росте самой компании.

При обеспечении значительных темпов роста компании акционеры могут заработать на росте курсовой стоимости акций.

Использование прибыли в некоторой степени «затуманено» российской налоговой системой потому, что ряд расходов предприятия, необходимых для ведения бизнеса, относится на прибыль. Один из наиболее ярких примеров – затраты градообразующих предприятий на соцкультбыт. Оставшаяся часть прибыли может распределяться между потреблением (соцкультбыт) и накоплением (инвестирование в основные и оборотные средства, т.е. обеспечение роста компании).

В значительной мере выплаты дивидендов ограничиваются российской налоговой системой и прямым участием собственников в управлении. Поэтому в настоящее время только крупные предприятия имеют осознанную политику распределения прибыли и дивидендную политику, включая модели экономического роста. У большинства же предприятий дивидендная политика отсутствует. [3; 307]

1.3 ФОРМИРОВАНИЕ СОБСТВЕННЫХ ФИНАНСОВЫХ РЕСУРСОВ

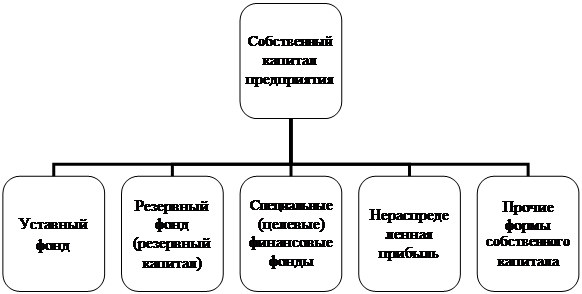

Финансовую основу предприятия представляет сформированный им собственный капитал. На действующем предприятии он представлен следующими основными формами (рис.1.):

Рис.1. Формы функционирования собственного капитала предприятия.

Уставный фонд характеризует первоначальную сумму собственного капитала предприятия, инвестированную в формирование его активов для начала осуществления хозяйственной деятельности. Его размер определяется (декларируется) уставом предприятия. Для предприятий отдельных сфер деятельности и организационно-правовых форм (акционерное общество, общество с ограниченной ответственностью) минимальный размер уставного фонда регулируется законодательством.

Резервный фонд представляет собой зарезервированную часть собственного капитала предприятия, предназначенного для внутреннего страхования его хозяйственной деятельности. Размер этой резервной части собственного капитала определяется учредительными документами. Формирование резервного фонда (резервного капитала) осуществляется за счет прибыли предприятия (минимальный размер отчислений прибыли в резервный фонд регулируется законодательством).

К специальным целевым фондам относятся целенаправленно сформированные фонды собственных средств с целью их последующего целевого расходования. В составе этих финансовых фондов выделяют обычно амортизационный фонд, ремонтный фонд, фонд охраны труда, фонд специальных программ, фонд развития производства и другие. Порядок формирования и использование средств этих фондов регулируется уставом и другими учредительными и внутренними документами предприятия.

Нераспределенная прибыль характеризует часть прибыли предприятия, полученную в предшествующем периоде и не использованную на потребление собственниками (акционерами, пайщиками) и персоналом. Эта часть прибыли предназначена для капитализации, т.е. для реинвестирования на развитие производства. По своему экономическому содержанию она является одной из форм резерва собственных финансовых средств, обеспечивающих его производственное развитие в предстоящем периоде.

К прочим формам относятся расчеты за имущество (при сдаче его в аренду), расчеты с участниками (по выплате им доходов в форме процентов или дивидендов) и некоторые другие, отражаемые в первом разделе пассива баланса. [7; 184]

Управление собственным капиталом связано не только с обеспечением эффективного использования уже накопленной его части, но и с формированием собственных финансовых ресурсов, обеспечивающих предстоящее развитие предприятия. В процессе управления формированием собственных финансовых ресурсов они классифицируются по источникам этого формирования.

В составе внутренних источников формирования собственных финансовых ресурсов основное место принадлежит прибыли, остающейся в распоряжении предприятия, - она формирует преимущественную часть его собственных финансовых ресурсов, обеспечивает прирост собственного капитала, а соответственно и рост рыночной стоимости предприятия. Определенную роль в составе внутренних источников играют также амортизационные отчисления, особенно на предприятиях с высокой стоимостью используемых собственных основных средств и нематериальных активов; однако сумму собственного капитала предприятия они не увеличивают, а лишь являются средством его реинвестирования. Прочие внутренние источники не играют заметной роли в формировании собственных финансовых ресурсов предприятия.

В составе внешних источников формирования собственных финансовых ресурсов основное место принадлежит привлечению предприятием дополнительного паевого (путем дополнительных взносов средств в уставный фонд) или акционерного (путем дополнительной эмиссии и реализации акций) капитала. Для отдельных предприятий одним из важнейших источников формирования собственных финансовых ресурсов может являться предоставляемая им безвозмездная финансовая помощь ( как правило, такая помощь оказывается лишь отдельным государственным предприятиям разного уровня). В число прочих источников входят бесплатно предаваемые предприятию материальные и нематериальные активы, включаемые в состав его баланса.[1; 139]

Основу правления собственным капиталом предприятия составляет управление формированием его собственных финансовых ресурсов. В целях обеспечения эффективности управления этим процессом на предприятии разрабатывается обычно специальная финансовая политика, направленная на привлечение собственных финансовых ресурсов из различных источников в соответствии с потребностями его развития в предстоящем периоде.

Политика формирования собственных финансовых ресурсов представляет собой часть общей финансовой стратегии предприятия, заключающаяся в обеспечении необходимого уровня самофинансирования его производственного развития.

Разработка политики формирования собственных финансовых ресурсов предприятия осуществляется по следующим основным этапам:

1. Анализ формирования собственных финансовых ресурсов предприятия в предшествующем периоде. Целью такого анализа является выявление потенциала формирования собственных финансовых ресурсов и его соответствия темпам развития предприятия.

На первом этапе анализа изучаются общий объем формирования собственных финансовых ресурсов, соответствие темпам прироста собственного капитала темпам прироста активов и объема реализуемой продукции предприятия, динамика удельного веса собственных ресурсов в общем объеме формирования финансовых ресурсов в предплановом периоде.

На втором этапе анализа рассматриваются источники формирования собственных финансовых ресурсов. В первую очередь изучается соотношение внешних и внутренних источников формирования собственных финансовых ресурсов, а также стоимость привлечения собственного капитала за счет различных источников.

На третьем этапе анализа оценивается достаточность собственных финансовых ресурсов, сформированных на предприятии в предплановом периоде. Критерием такой оценки выступает показатель «коэффициент самофинансирования развития предприятия». Его динамика отражает тенденцию обеспеченности развития предприятия собственными финансовыми ресурсами.

2. Определение общей потребности в собственных финансовых ресурсах. Эта потребность определяется по следующей формуле:

Пофр

=(Пк

* Уск

)/100 – СКн

+ Пр

,

где Пофр

– общая потребность в собственных финансовых ресурсах предприятия в планируемом периоде;

Пк

– общая потребность в капитале на конец планового периода;

Уск

– планируемый удельный вес собственного капитала в общей его сумме;

СКн

– сумма собственного капитала на начало планируемого периода;

Пр

- сумма прибыли, направляемой на потребление в плановом периоде.

Рассчитанная общая потребность охватывает необходимую сумму собственных финансовых ресурсов, формируемых как за счет внутренних, так и за счет внешних источников.

3. оценка стоимости привлечения собственного капитала из различных источников. Такая оценка проводится в разрезе основных элементов собственного капитала, формируемого за счет внутренних и внешних источников. Результаты такой оценки служат основой разработки управленческих решений относительно выбора альтернативных источников формирования собственных финансовых ресурсов, обеспечивающих прирост собственного капитала предприятия.

4. Обеспечение максимального объема привлечения собственных финансовых ресурсов за счет внутренних источников. До того, как обращаться к внешним источникам формирования собственных финансовых ресурсов, должны быть реализованы все возможности их формирования за счет внутренних источников. Так как основными планируемыми внутренними источниками формирования собственных финансовых ресурсов предприятия являются сумма чистой прибыли и амортизационных отчислений, то первую очередь следует в процессе планирования этих показателей предусмотреть возможности их роста за счет различных резервов.

Метод ускоренной амортизации активной части основных фондов увеличивает возможности формирования собственных финансовых ресурсов за счет этого источника. Однако следует иметь в виду, что рост суммы амортизационных отчислений в процессе проведения ускоренной амортизации отдельных видов основных фондов приводит к соответствующему уменьшению суммы чистой прибыли. Поэтому при изыскании резервов роста собственных финансовых ресурсов за счет внутренних источников следует исходить из необходимости максимизации совокупной их суммы, т.е. из следующего критерия:

ЧП + АО → СФРмакс

,

Где ЧП – планируемая сумма чистой прибыли предприятия;

АО – планируемая сумма амортизационных отчислений;

СФРмакс

– максимальная сумма собственных финансовых ресурсов, формируемых за счет внутренних источников.

5. Обеспечение необходимого объема привлечения собственных финансовых ресурсов из внешних источников. Объем привлечения собственных финансовых ресурсов из внешних источников призван обеспечить ту их часть, которую не удалось сформировать за счет внутренних источников финансирования. Если сумма привлекаемых за счет внутренних источников собственных финансовых ресурсов полностью обеспечивает общую потребность в них в плановом периоде, то в привлечении этих ресурсов за счет внешних источников нет необходимости.

Потребность в привлечении собственных финансовых ресурсов за счет внешних источников рассчитывается по формуле:

СФРвнеш

= Псфр

– СФРвнут

,

где СФРвнеш

– потребность в привлечении собственных финансовых ресурсов за счет внешних источников;

Псфр

– общая потребность в собственных финансовых ресурсах предприятия в планируемом периоде;

СФРвнут

– сумма собственных финансовых ресурсов, планируемых к привлечению за счет внутренних источников.

Обеспечение удовлетворения потребности в собственных финансовых ресурсах за счет внешних источников планируется за счет привлечения дополнительного паевого капитала, дополнительной эмиссии акций или за сечт других источников.

6. Оптимизация соотношения внутренних и внешних источников формирования собственных финансовых ресурсов. Процесс этой оптимизации основывается на следующих критериях:

· обеспечении минимальной совокупной стоимости привлечения собственных финансовых ресурсов. Если стоимость привлечения собственных финансовых ресурсов за счет внешних источников превышает планируемую стоимость привлечения заемных средств, то от такого формирования собственных ресурсов следует отказаться;

· обеспечении сохранения управления предприятием первоначальными его учредителями. Рост дополнительного паевого или акционерного капитала за счет сторонних инвесторов может привести к потере такой управляемости.

· Эффективность разработанной политики формирования собственных финансовых ресурсов оценивается с помощью коэффициента самофинансирования развития предприятия в предстоящем периоде. Его уровень должен соответствовать поставленной цели.

Коэффициент самофинансирования развития предприятия рассчитывается по следующей формуле:

Ксф

= СФР/ΔА,

где Ксф

– коэффициент самофинансирования предстоящего развития предприятия;

СФР – планируемый объем формирования собственных финансовых ресурсов;

ΔА – планируемый прирост активов предприятия.

Успешная реализация разработанной политики формирования собственных финансовых ресурсов связана с решением следующих основных задач:

· проведением объективной оценки стоимости отдельных элементов собственного капитала;

· обеспечением максимизации формирования прибыли предприятия с учетом допустимого уровня финансового риска;

· формированием эффективной политики распределения прибыли предприятия;

· формированием и эффективным осуществлением дополнительной эмиссии акций (эмиссионной политики) или привлечения дополнительного паевого капитала. [9; 255]

2 АНАЛИЗ ФОРМИРОВАНИЯ СОБСТВЕННОГО КАПИТАЛА (НА ПРИМЕРЕ ОАО «ПТИЦЕФАБРИКА»)

2.1 КРАТКАЯ ХАРАКТЕРИСТИКА ПРЕДПРИЯТИЯ

ОАО «Птицефабрика» создано с целью ведения хозяйственно-коммерческой деятельности, занимается производством продуктов питания..

Рассматриваемое предприятие имеет частную форму собственности. Юридический адрес объединения: г.Казань, ул.Хорошего настроения, 1.

Цель создания - осуществление рыночных взаимоотношений и получение прибыли на основе удовлетворения потребностей граждан в производимой продукции.

Общество является юридическим лицом с момента государственной регистрации, имеет самостоятельный баланс, расчетный счет в банковском учреждении, а также является самостоятельным субъектом хозяйственной деятельности, выступает от своего имени истцом и ответчиком в суде.

Имущество объединения образуется за счет:

· целевых вкладов и вступительных взносов, которые могут вноситься как денежными средствами, так и имуществом;

· доходов от собственной деятельности;

· других поступлений, не запрещенных законодательством.

ОАО «Птицефабрика» имеет право:

· самостоятельно разрабатывать, утверждать и реализовывать хозяйственные и социальных программы деятельности предприятия с учетом планов социально-экономического развития;

· заключать договора, пользоваться кредитом банка;

· может в отдельных случаях компенсировать затраты или убытки входящие в состав его структур, возникших при реализации задач объединения и вызванные действием объективных факторов;

· самостоятельно устанавливать порядок распределения вновь созданных ценностей и услуг, исходя из решений его задач и целей.

Основными видами деятельности, осуществляемыми предприятием в настоящем, являются:

· производство и реализация яиц;

· закладка и выращивание многолетних насаждений;

· растениеводство, животноводство, промышленное, вспомогательное производство и промыслы

Основные пики объемов реализации приходятся на следующие периоды:

· май-июнь - реализация птицы;

· остальное время – обычные виды деятельности.

Прибыль в основном формируется как вознаграждение, получаемое за реализацию продукции. Ее валовую величину в общем случае можно высчитать путем уменьшения размера выручки от реализации на величину стоимости закупки товаров, транспортных расходов, расходов на содержание персонала и других издержек.

Для анализа в качестве отчетного периода взят 2006 год, формы годовой финансовой отчетности за который и будут использоваться в ходе аналитической работы.

ОАО «Птицефабрика» по основным своим показателям деятельности и количеству работников является хозяйствующим субъектом крупного типа. .

Анализ, проводимый далее, позволит выявить положительные и отрицательные элементы в области формирования собственного капитала и дать рекомендации руководству объединения по поводу улучшения финансового состояния.

2.2 АНАЛИЗ ФОРМИРОВАНИЯ СОБСТВЕННОГО КАПИТАЛА ПРЕДПРИЯТИЯ

Развитие предприятия требует, прежде всего, мобилизации и повышения эффективности использования собственного капитала, так как это обеспечивает рост его финансовой устойчивости и уровня платежеспособности. Поэтому первоочередное внимание должно быть уделено оценке стоимости собственного капитала в разрезе отдельных его элементов и в целом.

Политика формирования собственных финансовых ресурсов представляет собой часть общей финансовой стратегии предприятия, заключающаяся в обеспечении необходимого уровня самофинансирования его производственного развития.

На первом этапе следует проанализировать формирование собственных финансовых ресурсов ОАО «Птицефабрика» в 2005 году. Объем собственных финансовых ресурсов сформирован из нескольких источников.

Таблица 1

Изменение капитала

| Показатель |

Уставный капитал, тыс.руб. |

Добавочный капитал тыс.руб. |

Резервный капитал тыс.руб. |

Итого тыс.руб. |

| Результат от переоценки объектов основных средств 2005 г. |

95 |

122348 |

13716 |

136159 |

| Результат от переоценки объектов основных средств 2006 г. |

95 |

127451 |

13716 |

141262 |

На данном предприятии изменение капитала показано в таблице 1. уставный капитал отчетного года по отношению к уставному капиталу прошлого года не претерпел изменений вследствие того, что изменение капитала ведет к перерегистрации предприятия. Величина резервного капитала также не изменилась. Поэтому все изменения показывает формирование итогового капитала добавочным. В результате чего, при переоценки объектов основных средств в 2006 году общая величина капитала увеличилась на 5103 тыс.руб. и говорит о том, что рассматриваемое предприятие является зависимым от привлеченных средств.

Таблица 2

Источники формирования собственных финансовых ресурсов

| Показатель |

2005 год, тыс.руб. |

2006 год, тыс.руб. |

| Уставный капитал |

95 |

95 |

Резервный капитал в т.ч.

- резервы образованные в соотв-ии с законодательством

- резервы, образованные в соотв-ии с учредительными документами

|

13716

1110

12606

|

13622

1110

12512

|

| Нераспределенная прибыль |

- |

7687 |

| Добавочный капитал |

127451 |

127451 |

Исходя из приведенных данных в таблице 2 можно заметить, что уставный и добавочный капитал и в 2005 году, и в 2006 году остался неизменным, но уровень резервного капитала снизился на 94 тыс.руб. и составил в 2006 году 13622 тыс.руб. Изучив структуру резервного капитала выясняется, что объем резервов, образованных в соответствии с учредительными документами понизился, возможно данные средства капитала пошли на какие-либо непредвиденные затраты, к примеру, на выполнение обязательств. Объем нераспределенной прибыли (непокрытый убыток) повысился на 7687 тыс.руб. это немаловажно, т.к. сумма убытка увеличилась. Темпы прироста собственного капитала не соответствуют темпам прироста активов и реализованной продукции. Так, рассмотрев структуру оборотных активов, можно определить, что основную их часть составляют запасы, а, именно, сырье и материалы, животные, а доля готовой продукции настолько мала, что ее уровень в 2006 году оказался в 2 раза меньше.

Только за счет запасов предприятие имеет активы для работы, но о платежеспособности предприятия, однозначно, следует задуматься. Ресурсов, сформированных на предприятии, оказывается недостаточно.

На втором этапе определим общую потребность в собственных финансовых ресурсах. Воспользуемся формулой:

Пофр

=(Пк

* Уск

)/100 – СКн

+ Пр

где Пофр

– общая потребность в собственных финансовых ресурсах предприятия в планируемом периоде;

Пк

– общая потребность в капитале на конец планового периода;

Уск

– планируемый удельный вес собственного капитала в общей его сумме;

СКн

– сумма собственного капитала на начало планируемого периода;

Пр

- сумма прибыли, направляемой на потребление в плановом периоде.

Пофр

= (199711 * 70) / 100 – 95 = 13970,27 (тыс.руб.)

Общая потребность охватывает необходимую сумму собственных финансовых ресурсов и составляет 13970,27 тыс.руб. Это очень много и зависит от того, что потребность в капитале высока и не совпадает с реальным его количеством.

На следующем этапе анализируем обеспечение максимального объема привлечения собственных финансовых ресурсов за счет внутренних источников. Основные источники формирования собственных финансовых ресурсов – это чистая прибыль (в 2005 г. – 7687 тыс.руб., в 2006 г. – 3435 тыс.руб.) и амортизационные отчисления (в 2005 г. – 5081 тыс.руб., в 2006 г. – 4030 тыс.руб.).

ЧП + АО → СФРмакс

,

3435+4030=7465 (тыс.руб.),

Следовательно, максимальная сумма собственных финансовых ресурсов, формируемых за счет собственных внутренних источников равна 7465 тыс.руб. В идеале это должно составлять не менее 50-80%, что не соответствует действительности.

Рентабельность собственного капитала указывает на величину прибыли получаемой с каждого рубля вложенного в предприятие собственником и рассчитывается по формуле:

Рск

= ЧП/СК * 100%,

где ЧП – чистая прибыль,

СК – собственный капитал.

Рск

= 3435/148855 * 100% = 2,3 %.

Исходя из расчетов видно, что собственные средства расходуются не рентабельно.

Рассчитаем эффект финансового рычага

(1 – Снп

) * (Rc

к

– Cпк

) * ЗК/СК,

Где Снп

– ставка налога на прибыль,

Rc

к

– рентабельность собственного капитала,

Cпк

– ставка процентов по предприятию,

ЗК – заемный капитал,

СК – собственный капитал.

(1-0,24) * 2,3 * 58149/141262 = 0,71 (за 2005 год);

(1-0,24) * 2,3 * 97793/148855 = 1,14 (за 2006 год).

При сравнении эффекта финансового рычага двух периодов видно, что его величина возросла почти вдвое. На это повлияло соотношение заемного и собственного капитала. Величина заемного капитала по сравнению с предыдущим годом увеличилась на 39644 тыс. руб., но собственные источники их покрытия практически не увеличились, это и повлекло повышение исследуемого коэффициента. Здесь можно говорить, что предприятие имеет большую зависимость от привлекаемых средств и не имеет возможности их скорого погашения.

Рассмотрев все анализируемые данные можно сделать следующий вывод. Предприятие является неплатежеспособным. При этом имеет малую долю собственных средств, в том числе формируемых за счет внутренних ресурсов. Следовательно, ОАО «Птицефабрика» является убыточным и не способным в полном объеме выполнять свои обязательства. Для решения данной проблемы необходимо тщательно изучить структуру основных средств, рациональное их распределение. Только тогда можно верно решить поставленную задачу по предотвращению зависимости предприятия от заемного капитала и банкротства.

ЗАКЛЮЧЕНИЕ

В ходе написания работы был изложен материал, описывающий сущность, структуру, формирования собственных финансовых ресурсов, а также представлена методика расчета показателей анализа с использованием реальных данных ОАО «Птицефабрика» На основе исследования деятельности фирмы за год разработана реальная картина владения собственным капиталом предприятия и его изменение в течение 2006 года.

На основе теоретического материала работы можно сделать следующие выводы.

Одной из наиболее важных задач анализа является определение устойчивости соотношения структуры собственных средств предприятия и структуры источников их формирования. Основными информационными источниками внешнего финансового анализа, проводимого в данной работе, является “Баланс предприятия” (Форма №1) и “Отчет об изменениях капитала» (Форма №3). Баланс представляет собой фиксированный “снимок” финансового состояния на начало и конец отчетного периода и позволяет анализировать размер, структуру и динамику собственных средств предприятия и их источников. Отчет о финансовых результатах дает информацию для анализа уровня и структуры этих средств, анализа рентабельности и платежеспособности.

Следует отметить, что проведение анализа формирования собственных финансовых ресурсов необходимо не только самому предприятию, но и заинтересованным контрагентам - кредиторам, поставщикам, покупателям и другим лицам. Использование финансовой отчетности в ходе внешнего анализа позволяет корректно оценить финансовое состояние партнера без необходимости вмешательства в его коммерческую тайну.

В практической части работы была подробно изложена методика проведения каждого из этапов анализа с применением практических расчетов по данным деятельности ОАО «Птицефабрика». Результаты анализа вскрыли интересную картину деятельности предприятия в современных условиях.

Для анализируемого предприятия характерен низкий удельный вес основных фондов, а также собственных источников формирования средств в составе имущества, что говорит о предпочтении руководства предприятия работать и рисковать чужим капиталом, нежели своим.

Такие способы функционирования предприятия применимы лишь на локальном уровне и не приводят к улучшению общеэкономической ситуации в государстве. К тому же, на основе данных финансовой отчетности получается довольно сложная картина. Оставляют желать лучшего показатели финансовой устойчивости и ликвидности, нереально низкими являются уровни рентабельности и деловой активности предприятия. Финансовое благополучие субъектов хозяйствования, а также благополучие всей страны зависит от проведения эффективной государственной экономической политики

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Бланк И.А. Основы финансового менеджмента.- Киев: Наука-Центр, 2003.

2. Вахрушина М.А. Бухгалтерский управленческий учет. – М.: Финстатинформ, 2004.

3. Управление финансами (Финансы предприятий): Учебник / Под ред. А.А.Володина. – М.: ИНФРА-М, 2006.

4. Финансовый анализ: Методы и процедуры./ Ковалев В.В. – М.: Финансы и статистика, 2001.

5. Финансовый менеджмент. Учеб. для вузов (Гриф МО РФ)/ Под ред. Е.С. Стояновой.- 5-е изд. Доп. М.: Перспектива, 2000.

6. Финансовый менеджмент: Учебник/ Под ред. Н.Ф.Самсонова. – М.: ЮНИТИ, 2004.

7. Финансы и кредит: учеб. Пособие / Под ред. А.М.Ковалевой. - М.: Финансы и статистика, 2002.

8. Финансы предприятий: Учебник / Под ред. Н.В. Колчиной. – М.: ЮНИТИ, 2002.

9. Шеремет А.В. Методика финансового анализа. – М.: ИНФРА-М, 2005.

10. Экономическая стратегия фирмы: Учебное пособие / Под ред. А.П. Градова. – СПб.: Специальная литература, 2003.

|