Содержание:

введение. 3

Глава 1. Основы формирования доходов государственного бюджета.. 5

1.1. Сущность и виды доходов. 5

1.2. Состав и структура государственного бюджета в мировом проявлении. 11

Глава 2. Современное состояние государственного бюджета России.. 17

Глава 3. Экономическая политика в области формирования доходов государственного бюджета: проблемы и перспективы24

Заключение. 31

Список литературы.. 34

введение

Доходы бюджета выражают экономические отношения, возникающие у государства с предприятиями, организациями, гражданами в процессе формирования бюджетного фонда страны. Формой проявления этих экономических отношений служат различные виды платежей предприятий, организаций и населения в государственный бюджет, а их материально-вещественным воплощением – денежные средства, мобилизуемые в бюджетный фонд. Бюджетные доходы, с одной стороны, являются результатом распределения стоимости общественного продукта между различными участниками воспроизводственного процесса, а с другой – выступают объектом дальнейшего распределения сконцентрированной в руках государственной стоимости, так как последняя используется для формирования бюджетных фондов территориального, отраслевого и целевого назначения. Таким образом, доходы бюджета являются важнейшей часть бюджетной системы и экономики в целом.

Бюджетные доходы – понятие более узкое, чем доходы государства, которые включают помимо средств бюджетов всех уровней власти ресурсы внебюджетных фондов и всего государственного сектора.

Доходы государственного бюджета формируются за счет налогов, акцизных сборов, доходов от внешнеэкономической деятельности, в соответствии с нормативами, которые определяются законодательными актами. Доходы местных бюджетов формируются за счет разных местных налогов и взысканий.

Целью данной курсовой работы является рассмотрение состава и структуры доходов государственного бюджета РФ.

Объектом исследования данной курсовой работы является бюджетная система Российской Федерации, а субъектом исследования – доходы бюджета Российской Федерации.

Задачи курсовой работы:

- рассмотреть определение доходов бюджета, как одной из главных составляющих бюджетной системы РФ;

Реклама

- изучить структуру доходов бюджета;

- подробно исследовать основные виды доходов;

- выяснить особенности доходной части бюджета за рубежом;

- проследить динамику доходов государственного бюджета в РФ;

- рассмотреть проблемы и перспективы формирования доходной части бюджета РФ.

В качестве исходной информационной базы привлекались теоретические материалы исследования различных авторов, учебники и учебные пособия, статистический материал, Законы о бюджетах на очередной финансовый год, Бюджетный Кодекс РФ.

Глава 1. Основы формирования доходов государственного бюджета

1.1. Сущность и виды доходов

Доходы бюджета создают не только материальную основу существования самого государства, но и базу покрытия потребностей в средствах для выполнения основной части возложенных на государство функций. Доходы бюджета необходимо рассматривать, прежде всего, как фактор, влияющий на совокупное потребление путем оказания влияния на уровень доходности социальных групп и виды деятельности. Взимание доходов позволяет оказывать определенное воздействие на выбор направлений использования накоплений, образующихся в ходе хозяйственной деятельности, регулировать спрос и структуру конечного потребления. Доходы бюджета способны воздействовать на хозяйственную активность, на объемы выпускаемой продукции и техническое оснащение производства, на равновесие цен, на отраслевое и территориальное размещение инвестиций.

Регулирующие возможности бюджетных доходов, однако, имеют определенные пределы. Высокий уровень изъятия денежных средств у предприятий и населения ведет к падению хозяйственной активности, уменьшению потребительских расходов, снижению совокупного спроса на рынке, что, соответственно, способствует падению объемов выпускаемой продукции, повышению цен, уменьшению реально произведенного валового национального продукта.

Доходы бюджета выражают экономические отношения, возникающие в процессе формирования основного общегосударственного фонда денежных средств между государством, предприятиями, учреждениями, организациями и гражданами и имеют специфическое общественное назначение, связанное с мобилизацией денежных средств в распоряжение государства. Формой проявления этих отношений выступают различные виды платежей предприятий, организаций и населения в бюджет, поступающие в безвозмездном и безвозвратном порядке в соответствии с действующим в стране бюджетным и налоговым законодательством, в распоряжение органов государственной власти и служат для обеспечения их функций. Бюджетные доходы, с одной стороны, являются результатом распределения стоимости общественного продукта, а с другой – выступают объектом дальнейшего перераспределения.

Реклама

Состав бюджетных доходов, их структура органически связаны с объемами общественного производства и национального дохода и определяются финансовой политикой государства.

В доходах бюджетов могут быть частично централизованы доходы, зачисляемые в бюджеты других уровней бюджетной системы РФ для целевого финансирования предприятий, а также безвозмездные перечисления. [1]

В составе доходов бюджетов обособленно учитываются доходы целевых бюджетных фондов.

Доходы бюджетов образуются за счет налоговых, неналоговых

видов доходов и безвозмездных перечислений.

В доходы бюджета текущего года зачисляется остаток средств на конец предыдущего года.

Налоговые доходы считаются уплаченными доходами соответствующего бюджета, бюджета государственного внебюджетного фонда с момента, определяемого налоговым законодательством РФ, т. е. с момента дачи налогоплательщиком поручения кредитной организации о перечислении денежных средств в бюджет соответствующего уровня при наличии средств на счете плательщика.

Неналоговые доходы и иные поступления считаются уплаченными в бюджет, бюджет государственного внебюджетного фонда с момента списания денежных средств со счета плательщика в кредитной организации.

Денежные средства считаются зачисленными в доход соответствующего бюджета, бюджета государственного внебюджетного фонда с момента совершения Банком России или кредитной организацией операции по зачислению (учету) денежных средств на счет органа, исполняющего бюджет, бюджет государственного внебюджетного фонда.

К налоговым доходам относятся предусмотренные налоговым законодательством РФ федеральные, региональные и местные налоги и сборы, а также пени и штрафы, а также размер предоставленных налоговых кредитов, отсрочек и рассрочек по уплате налогов и других обязательных платежей.

Штрафы и иные суммы принудительного изъятия подлежат зачислению в местные бюджеты по месту нахождения органа или должностного лица, принявшего решение о наложении штрафа.

Суммы конфискаций, компенсаций и иные средства, в принудительном порядке изымаемые в доход государства, зачисляются в доходы бюджетов в соответствии с законодательством РФ и решениями судов.

Размер предоставленных налоговых кредитов, отсрочек и рассрочек по уплате налогов и иных обязательных платежей в бюджет полностью учитывается в доходах соответствующего бюджета.

К неналоговым доходам относятся:

• доходы от использования имущества, находящегося в государственной и муниципальной собственности;

• доходы от продажи или иного возмездного отчуждения имущества, находящегося в государственной и муниципальной собственности;

• доходы от платных услуг, оказываемых бюджетными организациями, находящимися в ведении органов государственной исполнительной власти федерации и субъектов, органов местного самоуправления;

• средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного РФ, субъектам РФ, муниципальным образованиям и иные суммы принудительного изъятия;

• доходы в виде финансовой помощи, полученной от бюджетов других уровней бюджетной системы РФ, за исключением бюджетных ссуд и бюджетных кредитов;

• иные неналоговые доходы.

В доходах от использования имущества, находящегося в государственной или муниципальной собственности учитываются:

• средства, получаемые в виде арендной либо иной платы за сдачу во временное владение или пользование имущества, находящегося в государственной или муниципальной собственности;

• средства, получаемые в виде процентов по остаткам бюджетных средств на счетах в кредитных организациях;

• средства, получаемые от передачи имущества, находящегося в государственной или муниципальной собственности, под залог, в доверительное управление;

• плата за пользование бюджетными средствами, предоставленными другим бюджетам, иностранным государствам или юридическим лицам на возвратной и платной основах;

• доходы в виде прибыли, приходящейся на доли в уставных (складочных) капиталах хозяйственных товариществ и обществ, или дивидендов по акциям, принадлежащим РФ, субъектам РФ или муниципальным образованиям;

• часть прибыли государственных и муниципальных унитарных предприятий, оставшаяся после уплаты налогов и иных обязательных платежей;

• другие предусмотренные законодательством РФ доходы от использования имущества, находящегося в государственной или муниципальной собственности.

Доходы бюджетного учреждения, полученные от предпринимательской и иной деятельности, приносящей доход, в полном объеме учитываются в смете доходов и расходов бюджетного учреждения и отражаются в доходах соответствующего бюджета как доходы от использования имущества, находящегося в государственной или муниципальной собственности, либо как доходы от оказания платных услуг.

Доходы от продажи имущества, находящегося в государственной и муниципальной собственности включают средства, получаемые от его продажи, подлежащие зачислению в соответствующие бюджеты в полном объеме.

Порядок перечисления в бюджеты всех уровней бюджетной системы РФ средств, получаемых в процессе приватизации государственного и муниципального имущества, нормативы их распределения между бюджетами разных уровней, а также размеры затрат на организацию приватизации определяются законодательством РФ о приватизации.

Финансовая помощь от бюджета другого уровня бюджетной системы РФ предоставляется в форме дотаций, субвенций и субсидий либо иной безвозвратной и безвозмездной передачи средств. Она подлежит учету в доходах того бюджета, который является получателем этих средств.

В доходы бюджетов могут зачисляться безвозмездные перечисления от физических, юридических лиц, международных организаций, правительств иностранных государств и безвозмездные перечисления по взаимным расчетам.

Под взаимными расчетами понимаются операции по передаче средств между бюджетами разных уровней бюджетной системы РФ, связанные с изменениями в налоговом и бюджетном законодательстве РФ, передачей полномочий по финансированию расходов или передачей доходов, происшедшими после утверждения закона (решения) о бюджете и не учтенными законом (решением) о бюджете.

Выделяют собственные и регулирующие доходы бюджетов.

К собственным относятся следующие виды доходов, закрепленные на постоянной основе полностью или частично за соответствующими бюджетами законодательством РФ:

• налоговые доходы, закрепленные за соответствующими бюджетами, бюджетами государственных внебюджетных фондов законодательством РФ;

• неналоговые доходы (от использования и продажи имущества, оказания платных услуг и др.), а также безвозмездные перечисления.

Финансовая помощь не является собственным доходом соответствующего бюджета, бюджета государственного внебюджетного фонда.

К регулирующим доходам бюджета относятся:

• федеральные и региональные налоги и иные платежи, по которым устанавливаются нормативы отчислений (в процентах) в бюджеты субъектов РФ или местные бюджеты на очередной финансовый год, а также на долговременной основе (не менее чем 3 года) по разным видам таких доходов.

Нормативы отчислений определяются законом о бюджете того уровня бюджетной системы РФ, который передает регулирующие доходы, либо законом о бюджете того уровня бюджетной системы РФ, который распределяет переданные ему регулирующие доходы из бюджета другого уровня.

Как правило, использование собственных и регулирующих доходов не позволяет в полной мере решить проблему сбалансированности нижестоящих бюджетов. В таких случаях вышестоящий бюджет предоставляет нижестоящему финансовую помощь в виде дотаций, субвенций, субсидий или бюджетных ссуд. Кратко охарактеризуем каждую форму помощи.

Дотации - бюджетные средства, выделяемые бюджету другого уровня на безвозмездной и безвозвратной основе для покрытия текущих расходов. Эта форма была основной до 1994 года.

Трансферт (нормативно-долевая дотация) – сумма, выделяемая без указания конкретной цели на безвозвратной и безвозмездной основе в порядке бюджетного регулирования из Фонда финансовой поддержки регионов или Фонда финансовой поддержки муниципальных образований, создаваемых соответственно в Федеральном бюджете или в бюджетах субъектов Федерации. Методика расчета нормативно-долевой дотации направлена на осуществление горизонтального выравнивания бюджетных доходов территорий на душу населения и оказание им финансовой помощи по единым для всех правилам.

Субвенция – бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы РФ или юридическому лицу на безвозмездной и безвозвратной основе на осуществление целевых расходов. Субвенция выдается на определенный срок, в случае неизрасходования ее в установленный срок или расходования не по назначению, суммы субвенции подлежат возврату в бюджет, из которого она была получена.

Субсидия - бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы РФ, физическому или юридическому лицу на условиях долевого финансирования целевых расходов.

Эти методы несовершенны, лишены стимулирующих свойств и создают у административно-территориальных образований иждивенческое настроение. Как способ наделения территориальных бюджетов необходимыми средствами их исключить нельзя, т.к. это приведет к многократным кассовым разрывам и необходимости обращения за ссудой в вышестояший бюджет.

Бюджетная ссуда - бюджетные средства, предоставляемые другому бюджету на возвратной, безвозмездной или возмездной основах на срок не более шести месяцев в пределах финансового года.

Бюджетные компенсации – суммы, утверждаемые и передаваемые из бюджета одного уровня в другой для возмещения выпадающих доходов или покрытия дополнительных расходов, вызванных решениями органов власти другого уровня.[2]

1.2. Состав и структура государственного бюджета в мировом проявлении

Государственный бюджет США можно считать наиболее точным финансовым выражением существа и характера государственного устройства и власти. Как и во всех развитых странах, бюджет США выполняет три основные функции. Исторически самая давняя – содержание государственной машины: аппарат управления, армия, суды и пр.; вторая возникла на рубеже XIX – XX вв. – перераспределение доходов между социальными слоями населения и территориями в целях обеспечения благоприятного социального климата, предотвращения возможных очагов напряженности. Третья функция, получившая развитие после кризиса 30-х годов, заключается в использовании бюджета в качестве инструмента для стимулирования экономического роста, поддержания условий развития предпринимательства. Опыт США показывает, что при успешно «работающей» экономике государство не должно и не может быть силой, противостоящей частному сектору. Оно выполняет роль естественного и стабильного партнера в хозяйственных делах и охранителя всех укладов хозяйства.

Федеративное устройство Соединенных Штатов обуславливает очень важную особенность бюджетно-налогового процесса: четкое взаимодействие трех систем – государственных доходов, государственных расходов и межбюджетных отношений («бюджетного федерализма»). Система государственных расходов включает подготовку проекта бюджета, его доработку в исполнительных органах («утряску»), утверждение в Конгрессе и контроль за исполнением. Система государственных доходов – это совокупность налогов и неналоговых платежей, существующих в государстве и обеспечивающих его расходы, механизмы сбора доходов и контроля над ними, а также законодательное обеспечение бюджетных поступлений.

Бюджет подразумевает наличие доходной и расходной частей. Мировая теория и практика, которым следуют США, основаны на первоначальном установлении обоснованных расходных потребностей государства с последующим определением суммы доходов и порядка их сбора. Любые изменения в расходной политике должны сразу увязываться с налоговой политикой и наоборот. Бюджетные дефициты допускаются (в идеале) на короткое время и при условии, что они будут в последствии компенсированы в результате более успешного функционирования экономики и увеличения бюджетных поступлений.

Важнейшая и сложнейшая задача – создание и поддержание системы бюджетно-налогового федерализма. В США решение проблемы бюджетного федерализма основано прежде всего на наличии собственных источников поступления у каждого уровня власти, а также на «помощи сверху», которой охвачены все штаты и местные органы власти.

Федеральный бюджет США – часть общего механизма принятия и исполнения экономических решений на высшем уровне. В отличие от другой наиболее значительной части этого механизма – кредитно-денежной системы – бюджет является более гибким и мобильным инструментом, целиком находящимся в распоряжении государства.

Принципиальная особенность бюджетно-налоговой политики и бюджетной системы США – их неразрывная связь с состоянием экономики и хозяйственной политики государства. Разработка и принятие решений о проведении каких-либо важных экономических мероприятий в любой сфере просто невозможны без их увязки с бюджетной политикой страны. И наоборот – все американские бюджетные мероприятия разрабатываются и проводятся в русле общеэкономической государственной стратегии.

Основная доля бюджетных доходов каждого уровня приходится на налоги. Виды взимаемых налогов, их ставки, суммы сборов распределяются по уровням так, чтобы оптимально удовлетворить потребности страны и граждан, избегая в то же время чрезмерного налогового бремени. Структура и размеры всех доходов и расходов складывались десятилетиями. Они определяются экономическими и политическими целями, которые формируются руководством страны на основе разработанных концепций национальных интересов.

В США, как федеративном государстве, существуют три бюджетных уровня: государственный (федеральный) бюджет, бюджеты штатов и местные бюджеты. Налоговые поступления являются основным источником доходной части бюджетов всех уровней, но их характер очень различен. Так, доходная часть федерального бюджета США в основном формируется за счет прямых налогов, что же касается бюджетов штатов, то их доходная часть формируется, прежде всего, за счет косвенных налогов.

Некоторые налоги собираются на всех уровнях (но по разным схемам и ставкам), некоторые — только на одном из уровней. На каждом уровне основу бюджетных доходов образует “опорный налог”. В федеральном бюджете это подоходные налоги (индивидуальные дают 42—47 процентов, налоги с корпораций — 9—12 процентов всех поступлений). Главный доход штатам дает налог на продажи (28—29 процентов совокупных поступлений по всем штатам). До 23 процентов всех поступлений образуют суммы финансовой поддержки из федерального бюджета. Ею охвачены в разной степени все штаты.

Особенность американской системы заключается в том, что полномочия в области налогообложения всех штатов и федерального правительства практически независимы.

В США широкое распространение получил следующий подход: обеспечение сбора налогов на так называемые мобильные объекты обложения (заработная плата, предпринимательский доход) на федеральном уровне. Это связано с попыткой некоторых регионов переложить налоговое бремя на соседний регион.

В бюджетах местного уровня около 29 процентов совокупных поступлений по всей территории США дают налоги на имущество. До трети всех средств местные бюджеты получают от правительств штатов плюс еще 5—6 процентов — из федерального бюджета. Бюджетная помощь обычно носит программно-целевой характер. В частности, федеральная помощь направляется, как правило, на финансирование программ образования, здравоохранения, социальной помощи. Еще при Рональде Рейгане федеральному центру пришлось осуществить болезненное с точки зрения социальной стабильности сокращение доли субсидий федерального правительства в доходах штатов.

Основные статьи расходов на каждом уровне свои. На федеральном уровне это общенациональные задачи — оборона, базовое социальное обеспечение, международные проблемы, фундаментальная наука и т. п. На уровнях штатов и местной власти расходные статьи максимально приближены к функциям жизнеобеспечения населения. Прежде всего это образование и содержание библиотек, социальные пособия, здравоохранение, полиция и исправительная система, дороги, пожарная охрана и коммунальное хозяйство.

Философия немецкого подхода заключается в следующем: страна, которая стремится быть федеративной, единообразие условий жизни (включая обычные общественные услуги) ценит выше разнообразия.

Основой формирования нормально функционирующей системы межбюджетных взаимоотношений является четкое распределение компетенций между административно-территориальными единицами разных уровней, которое происходит в трех сферах: законодательстве, управлении и финансировании. Большинство задач решается федерацией и землями (субъекты федерации) совместно. Федерация финансирует объекты, имеющие общефедеральное значение, земли обеспечивают средствами объекты регионального значения, общины финансируют все местные социально-бытовые, образовательные, культурные и тому подобные мероприятия.

Основным источником доходной части государственного бюджета в Германии (как и в России) являются налоги. Распределение налогов в Германии четко прописано в Основном законе страны. Некоторые из них полностью поступают одному субъекту, другие распределяются в определенной пропорции между несколькими получателями. При этом каждый уровень власти имеет свой источник доходов, достаточный для финансовой автономии. Так, федеральный центр получает полностью акцизы на бензин, табак, кофе, часть таможенных пошлин. Землям достаются налоги на имущество, наследство, автомобили, лотереи и пиво, а общинам – на землю, местные налоги на потребление, большая часть промыслового налога.

Значительная часть налоговых источников в ФРГ закреплена за федеральным центром. В результате, последний получает большие возможности по проведению вертикального и горизонтального выравнивания путем предоставления финансовой помощи землям (т.е. федеральное правительство стремится обеспечить на всей территории страны одинаковые возможности для граждан по получению бюджетных услуг). Значительная часть налоговых источников в ФРГ закреплена за федеральным центром. В результате, последний получает большие возможности по проведению вертикального и горизонтального выравнивания путем предоставления финансовой помощи землям (т.е. федеральное правительство стремится обеспечить на всей территории страны одинаковые возможности для граждан по получению бюджетных услуг).

Особенностью вертикального выравнивания в Германии является то, что доходы от общих налогов за исключением НДС делятся поровну между федерацией и землями. Доля общин в подоходном налоге и налоге на заработную плату составляет 15%, а в налоге на скидку с процентной ставки – 12%. Общины также делают отчисления в бюджеты федерации и земель от одного из общинных налогов – промыслового.

В Германии выравнивание территориальных диспропорций осуществляется за счет разумного распределения налогов, что уменьшает остроту политических проблем. Это выравнивание по своей природе преимущественно горизонтальное.

Опыт ФРГ весьма полезен и интересен для России, особенно интересны некоторые аспекты в области вертикального и горизонтального выравнивания. Но при этом не стоит слепо копировать всю немецкую модель, необходимо адаптировать ее под российские условия.[3]

Глава 2. Современное состояние государственного бюджета России

Фундаментальные условия в области бюджетной политики, необходимые для поддержания макроэкономической стабильности, сформулированы в Бюджетном кодексе. Для федерального уровня положения кодекса предусматривают, начиная с 2011 года, фиксацию размеров нефтегазового трансферта на уровне 3,7 процента ВВП и ограничения на величину не-нефтегазового дефицита в размере до 1%ВВП. Введенный в 2008 году механизм управления нефтегазовыми доходами сделал последствия отклонения фактических цен на нефть от прогнозных значений менее существенными с точки зрения располагаемых средств бюджетной системы.

Поддержание Резервного фонда гарантирует полное исполнение бюджетом своих обязательств даже в случае резкого падения цен на нефть. Использование средств Фонда национального благосостояния (ФНБ) для поддержки пенсионной системы позволит смягчить одну из самых острых проблем, связанную со «старением» населения.

Таблица 1.

Динамика основных показателей бюджетной системы в 2000-2007 годах

| 2000

|

2001

|

2002

|

2003

|

2004

|

2005

|

2006

|

2007

|

| Федеральный бюджет

|

| Доходы |

1 132 100 |

1 593 978 |

2 204 728 |

2 586 191 |

3 428 873 |

5 125 093 |

6 278 888 |

7 779 104 |

| Расходы |

1 029 200 |

1 321 903 |

2 012 151 |

2 358 546 |

2 698 867 |

3 512 183 |

4 284 803 |

5 983 036 |

| Баланс |

102 900 |

272 075 |

192 575 |

227 645 |

730 006 |

1 612 910 |

1 994 085 |

1 796 069 |

| Первичный баланс |

0 |

503 180 |

422 242 |

448 534 |

934 736 |

1 821 277 |

2 162 233 |

1 939 154 |

| ВВП |

7 302 |

9 039 |

10 863 |

13 285 |

17 048 |

21 625 |

26 781 |

32 987 |

| % ВВП

|

2000

|

2001

|

2002

|

2003

|

2004

|

2005

|

2006

|

2007

|

| Федеральный бюджет

|

| Доходы |

15.5% |

17.6% |

20.3% |

19.5% |

20.1% |

23.7% |

23.4% |

23.6% |

| Расходы |

14.1% |

14.6% |

18.5% |

17.8% |

15.8% |

16.2% |

16.0% |

18.1% |

| Баланс |

1.4% |

3.0% |

1.8% |

1.7% |

4.3% |

7.5% |

7.4% |

5.4% |

| Первичный баланс |

0.0% |

5.6% |

3.9% |

3.4% |

5.5% |

8.4% |

8.1% |

5.9% |

В период 2000-2007 год показатели доходов бюджетной системы колебались в диапазоне от 36,4 до 40,2% ВВП. Доходы федерального бюджета с 2000 года постепенно увеличивались год от года и в 2007 году составили 23,6% ВВП, что выше уровня 2000 года на 8,1 п.п. ВВП. Особенно сильный рост доходов бюджетной системы наблюдался в последние годы - в период с 2005 по 2007 год.

Интересно отметить, что в течение последних восьми лет существенно вырос удельный вес доходов федерального бюджета в общих доходах бюджетной системы. Если в 2000 году доля федерального бюджета составляла чуть более 40%, то в 2007 она выросла до 57%.

Основной причиной роста доходов, ровно как и усиления роли федерального бюджета являлось повышение мировых цен на энергоносители. Также, в 2005 и 2007 годах в бюджетную систему поступили дополнительные средства, связанные с погашением налоговой задолженности НК ЮКОС.

Как видно из таблицы выше, уровень расходов бюджетной системы снижался по отношению к ВВП в период с 2002 по 2006 год, однако в 2007 году уровень расходов практически вернулся на уровень начала двухтысячных годов в результате перечисления значительной части средств федерального бюджета в созданные институты развития. По этой причине и уровень расходов федерального бюджета был значительно выше в 2007 году по сравнению с предшествующими годами – он достиг 18,1% ВВП.

Отметим постепенный переход к профициту региональных бюджетов в рассматриваемый период, несмотря на некоторый рост уровня расходов в последние несколько лет.

Несмотря на высокий уровень доходов в 2007 году по сравнению с предыдущим периодом, профицит бюджетной системы в целом, а также консолидированного и федерального бюджета оказался на более низком уровне в связи с упомянутыми выше одноразовыми расходами федерального бюджета на капитализацию институтов развития.

Доходы бюджетной системы в последние годы лежат в пределах от 36,4 до 40,2 процентов ВВП. Это близко к среднему уровню по странам ОЭСР (равному 39% ВВП) и уступает средним по ЕС показателям, составляющим 47% ВВП.

В условиях 2007 года 57% всех доходов поступало в федеральный бюджет, 30% в региональные бюджеты и 13% - во внебюджетные фонды (пенсионный, медицинского и социального страхования). Однако следует отметить, что это распределение существенно зависит от внешней конъюнктуры, поскольку в федеральном бюджете аккумулируются нефтегазовые доходы, существенно зависящие от мировых цен на нефть и газ.

Начиная с 2000 года в России было проведено существенное реформирование налоговой системы. Реформа затронула как институциональные аспекты отношений между налогоплательщиками и государством, так и принципы уплаты и ставки отдельных налогов. Радикальным изменениям подверглись все основные виды налогов. Из основных изменений в налоговом законодательстве необходимо выделить следующие:

-вместо отдельных взносов во внебюджетные фонды с 2001 года был введён Единый социальный налог (ЕСН), призванный упростить администрирование. Ставка первого диапазона налога изначально была установлена на уровне 35,6%, а с 2005 года снижена до 26%;

-унифицирована ставка налога на доходы физических лиц - 13%;

-в 2002 году вместо трех налоговых платежей (плата за пользование недрами при добыче полезных ископаемых; отчисления на воспроизводство минерально-сырьевой базы; акцизы на нефть и стабильный газовый конденсат) был введён налог на добычу полезных ископаемых;

-с 2004 года снижена ставка НДС с 20% до 18%;

- с 2009 года снижена ставка налога на прибыль с 24% до 20%.

Снижение ставок ключевых налогов не привело к сокращению бюджетных доходов благодаря тому, что одновременно было повышено налогообложение нефтегазового сектора. Реформирование экспортных пошлин и налога на добычу полезных ископаемых в этом секторе позволило увеличить изъятие природной ренты, образующейся в результате роста мировых цен на энергоносители. Перенос налоговой нагрузки с обрабатывающего на сырьевой сектор позволил ослабить негативное влияние удорожания сырья на мировых рынках на конкурентоспособность российских товаропроизводителей.

В целом уровень налоговой нагрузки в российской экономике, определяемый как отношение уплаченных налогов к ВВП, остается на уровне 35-37%. Однако необходимо отметить, что такая нагрузка сформировалась в условиях постоянно растущих цен на нефть. Если рассчитать налоговую нагрузку при неизменных ценах на нефть, то она имеет явную тенденцию к снижению. К аналогичному выводу приводит анализ динамики налоговой нагрузки на не-нефтегазовый сектор. Она снизилась с 32-33% добавленной стоимости в начале налоговой реформы до 28-29% в последние годы.

Рисунок 1. Динамика налоговой нагрузки на экономику в целом и на ненефтегазовый сектор (%ВВП)[4]

Таблица 2.

Налоговые доходы бюджетной системы, % в ВВП

| 2000

|

2001

|

2002

|

2003

|

2004

|

2005

|

2006

|

2007

|

| Налоговые доходы всего

|

35.7

|

35.7

|

35.6

|

34.6

|

35.3

|

36.6

|

36.4

|

36.7

|

| Налог на прибыль |

5.4 |

5.7 |

4.3 |

4.0 |

5.1 |

6.2 |

6.2 |

6.6 |

| НДФЛ |

2.4 |

2.9 |

3.3 |

3.4 |

3.4 |

3.3 |

3.5 |

3.8 |

| НДС |

6.2 |

7.2 |

7.0 |

6.7 |

6.3 |

6.8 |

5.6 |

6.9 |

| Акцизы |

2.3 |

2.7 |

2.4 |

2.6 |

1.4 |

1.2 |

1.0 |

1.0 |

| Таможенные пошлины |

3.1 |

3.7 |

3.0 |

3.4 |

5.0 |

7.5 |

8.3 |

7.0 |

| НДПИ и налоги на природные ресурсы |

1.1 |

1.4 |

3.1 |

3.0 |

3.4 |

4.2 |

4.3 |

3.6 |

| ЕСН |

7.3 |

7.2 |

6.9 |

6.6 |

6.3 |

5.4 |

5.4 |

5.6 |

| Прочие налоги |

8.0 |

4.8 |

5.6 |

4.9 |

4.4 |

2.0 |

2.0 |

2.2 |

При сравнении налоговой нагрузки в России и других странах необходимо учитывать, что среди наиболее развитых стран можно выделить две группы: «социально-ориентированные» западноевропейские государства, где типичная налоговая нагрузка составляет 35-45% ВВП (в Швеции и Дании она достигает 50% ВВП) и государства, в меньшей степени возлагающие на себя социальные обязательства по бесплатному социальному и медицинскому обеспечению (такие, как США и Япония), где нагрузка лежит в диапазоне 25-30% ВВП. Средняя по ОЭСР налоговая нагрузка составляет 36% ВВП.

Среди стран категории «развивающиеся рынки» также четко выделяются две группы: бывшие социалистические страны Восточной Европы, как правило, имеющие налоговую нагрузку 30-40% ВВП и остальные, для которых типична нагрузка 20-30% ВВП. Таким образом, по уровню налогов в не-нефтегазовом секторе наша страну можно отнести к категории стран с невысокой нагрузкой (хотя в этой группе есть страны, где нагрузка еще ниже).

Межстрановой анализ структуры налоговой нагрузки показывает, что для развитых стран Западной Европы характерен высокий уровень налогов на потребление и социальных платежей (в сумме они составляют от 18% до 28% ВВП), а также подоходного налога (8-10% ВВП). В переходных экономиках Центральной и Восточной Европы уровень налогов этой группы еще выше (23-28% ВВП), однако подоходный налог не столь велик (3-7% ВВП). Среди государств с относительно легким налоговым бременем США отличаются высоким налогообложением физических лиц (9% ВВП), тогда как другие страны с относительно низкой налоговой нагрузкой (Мексика, Ю.Корея, Япония) имеют умеренные налоги как на потребление и социальные нужды (до 15% ВВП), так и на доходы граждан (3-5% ВВП).

В России налоги на потребление и социальные отчисления составляют в сумме 12,5% ВВП, а налог на доходы физических лиц – менее 4% ВВП. Это позволяет отнести ее к группе стран с невысокой нагрузкой в части налогообложения потребления и социальных отчислений, хотя общий уровень налоговой нагрузки составляет 35-37% ВВП. Это видимое противоречие объясняется значительной ролью, которую играют в российском бюджете налоги на международную торговлю - прежде всего экспортные пошлины - и ресурсные налоги, тогда как в большинстве других странах они полностью отсутствуют либо занимают незначительный удельный вес. В России на эти налоги приходится почти треть всех налоговых поступлений. Более 10,5% ВВП составляют таможенные пошлины и ресурсные налоги, фактически служащие средством изъятия природной ренты, т.е. доходов от использования природных ресурсов, находящихся в государственной собственности.

Наибольший вес в налоговых доходах бюджетной системы по итогам 2007 года занимали таможенные пошлины (19,2%), НДС (18,7%), налог на прибыль организаций (17,9%), ЕСН (15,3%).[5]

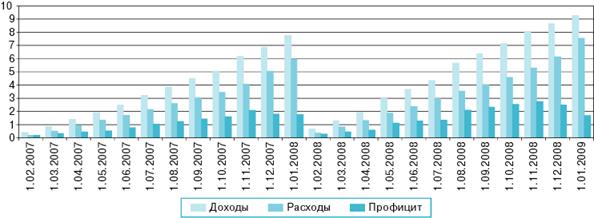

По данным Федерального казначейства, по итогам 2008 г. в федеральный бюджет поступили доходы в объеме 9274,1 млрд. руб., или 22,3% ВВП (в 2007 г. — 7781,1 млрд. руб., или 23,5% ВВП). По отношению к годовым бюджетным назначениям, утвержденным Федеральным законом “О федеральном бюджете на 2008 год и на плановый период 2009 и 2010 годов”, доходы федерального бюджета по итогам 2008 г. составили 103,4% (в 2007 г. — 104,5%). В 2008 г. по сравнению с 2007 г. доля поступлений, администрируемых Федеральной налоговой службой России, в общем объеме доходов федерального бюджета уменьшилась с 48,2 до 44,0%, доля Федеральной таможенной службы России возросла с 41,8 до 50,6%.

Рисунок 2. Динамика доходов, расходов и профицита федерального бюджета (нарастающим итогом, трлн. руб.)[6]

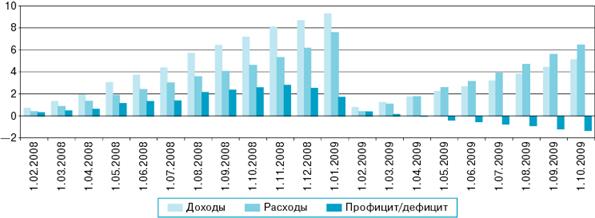

По данным Казначейства России, за январь—сентябрь 2009 г. в федеральный бюджет поступили доходы в размере 18,0% ВВП (за первые три квартала 2008 г. — 23,3% ВВП). По отношению к годовым бюджетным назначениям доходы составили 76,2%.

Рисунок 3. Динамика основных показателей федерального бюджета (нарастающим итогом, трлн. руб.)

Как видно из рисунка с мая месяца 2009 года наблюдается дефицит бюджета, что может негативно сказываться на экономике России. Дефицит бюджета вызван, прежде всего, финансовым кризисом.

Необходимо отметить, что бюджет, как фонд денежных средств, в цельном виде никогда не существует, т. к. по мере поступления доходов они обращаются на покрытие расходов. Он является лишь планом образования и использования общегосударственного фонда денежных средств, то есть росписью доходов и расходов государства, согласованных друг с другом, как по объему, так и по срокам поступления и использования.

Исполнение федерального бюджета по доходам является важной частью процесса исполнения федерального бюджета, поскольку финансирование расходов осуществляется по мере поступления доходов в бюджет. Следовательно, если доходы не поступают в полном объеме, то и расходы не могут быть профинансированы в соответствии с утвержденными бюджетными назначениями.[7]

Глава 3. Экономическая политика в области формирования доходов государственного бюджета: проблемы и перспективы

За 2009 - 2011 годы прогнозируется увеличение общего объема доходов в реальном выражении на 2,0 %, или на 0,7 % в среднем за год (за 2006 - 2008 годы увеличение общего объема доходов в реальном выражении составило 18,5 %, или на 5,8 % в среднем за год).

Динамика поступления доходов в федеральный бюджет в 2009 – 2011 годах представлена на следующей диаграмме.

Рисунок 4. Поступления доходов в федеральный бюджет в 2009-2011 годах

Основную долю доходов федерального бюджета в 2011 году по-прежнему будут составлять доходы от уплаты НДС – 35 % (оценка 2008 года - 23,6 %), таможенных пошлин - 33,4 % (39,4 %), НДПИ – 11,5 % (18 %), налога на прибыль организаций – 7,3 % (6,9 %), акцизов – 2,0 % (1,5 %).

Нормативы распределения доходов между федеральным бюджетом и бюджетами субъектов Российской Федерации, установленные частью первой статьи 2 законопроекта, соответствуют статьям 50, 51, 56 и 57 Бюджетного кодекса Российской Федерации.

В 2010 – 2011 годах предусмотрено снижение до 60 % доли доходов от акцизов на алкогольную продукцию, производимую на территории Российской Федерации, распределяемой между бюджетами субъектов Российской Федерации (частью второй статьи 2 Федерального закона «О федеральном бюджете на 2008 и плановый период 2009 и 2010 годов» от 24 июля 2007 г. № 198-ФЗ указанная доля доходов на 2010 была установлена в размере 80 %).

Структура и динамика нефтегазовых доходов федерального бюджета по видам доходов приведена в следующей таблице 3.

Таблица 3.

Структура и динамика нефтегазовых доходов федерального бюджета по видам доходов

| Наименование налогов и платежей |

Оценка 2008 года, млрд. рублей |

Прогноз 2009 года, млрд. рублей |

Прогноз 2010 года, млрд. рублей |

Прогноз 2011 года, млрд. рублей |

Темп роста к предыдущему году, % |

Темп роста 2011 года к оценке 2008 года, % |

| 2009 год |

2010 год |

2011 год |

| НДПИ при добыче нефти |

1 674,9 |

1 330,6 |

1 314,3 |

1 350,9 |

79,4 |

98,8 |

102,8 |

80,7 |

| НДПИ при добыче природного газа |

91,3 |

92,7 |

93,8 |

94,7 |

101,5 |

101,2 |

101,0 |

103,7 |

| НДПИ при добыче газового конденсата |

8,7 |

10,1 |

11,8 |

13,5 |

116,1 |

116,8 |

114,4 |

155,2 |

| Вывозные таможенные пошлины на нефть сырую |

2 102,9 |

2 089,6 |

1 997,9 |

2 039,3 |

99,4 |

95,6 |

102,1 |

97,0 |

| Вывозные таможенные пошлины на газ природный |

481,0 |

596,4 |

560,5 |

580,6 |

124,0 |

94,0 |

103,6 |

120,7 |

| Вывозные таможенные пошлины на товары, выработанные из нефти |

585,8 |

573,1 |

547,9 |

558,4 |

97,8 |

95,6 |

101,9 |

95,3 |

| ИТОГО доходов |

4 944,6 |

4 692,5 |

4 526,2 |

4 637,5 |

94,9 |

96,5 |

102,5 |

93,8 |

Наиболее значимым источником нефтегазовых доходов бюджета являются доходы, связанные с добычей и экспортом нефти, – их доля в 2008 году составила 76,4 % и сократится в 2011 году до 73,1 %. Доля доходов от добычи и экспорта газа в структуре нефтегазовых доходов в 2011 году прогнозируется в размере 14,6 % и увеличится по сравнению с 2008 годом на 3 процентного пункта.

Снижение доли нефтегазовых доходов в ВВП к 2011 году до 6,9 % свидетельствует о том, что Правительством Российской Федерации в 2009 – 2011 годах прогнозируется снижение зависимости доходной части федерального бюджета от доходов от уплаты ряда налогов и сборов на нефть, газ и нефтепродукты.

Использование нефтегазовых доходов в 2009 - 2011 годах приведено в следующей таблице 4.

Таблица 4.

Использование нефтегазовых доходов в 2009 - 2011 годах

| Показатели проекта федерального бюджета |

2009 год |

2010 год |

2011 год |

| млрд. рублей |

% ВВП |

млрд. рублей |

% ВВП |

млрд. рублей |

% ВВП |

| Нефтегазовые доходы |

4 692,5 |

9,1 |

4 526,2 |

7,7 |

4 637,5 |

6,9 |

| Нефтегазовый трансферт |

2 531,1 |

4,9 |

2 661,6 |

4,5 |

2 501,6 |

3,7 |

| Пополнение Резервного фонда |

1 587,2 |

3,1 |

678,1 |

1,2 |

718,0 |

1,1 |

| Пополнение Фонда национального благосостояния |

197,8 |

0,4 |

809,6 |

1,4 |

1 027,3 |

1,5 |

| Остаток нефтегазовых доходов, поступивших в декабре |

376,4 |

0,7 |

376,9 |

0,6 |

390,6 |

0,6 |

Начиная с 2010 года предусмотрено снижение доли нефтегазового трансферта в ВВП, что ведет к увеличению источников финансирования дефицита федерального бюджета, используемых для финансирования ненефтегазового дефицита. Так, в 2011 году объем привлеченных средств составит 614,6 млрд. рублей, или 0,9 % ВВП, что близко к предельной величине (1 % ВВП), определенной в пункте 3 статьи 94 Бюджетного кодекса Российской Федерации.

Ряд доходов федерального бюджета: налог на прибыль организаций, налог на добавленную стоимость, акцизы, вывозные таможенные пошлины требуют дополнительного обоснования и (или) уточнения.

Счетной палатой установлены расхождения между показателями, содержащимися в прогнозе социально-экономического развития Российской Федерации на 2009 год и на плановый период 2010 и 2011 годов, и показателями, используемыми в расчетах поступлений в федеральный бюджет налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации, акцизов.

В составе доходов от использования имущества, находящегося в государственной и муниципальной собственности, не учтены доходы от управления средствами Резервного фонда и Фонда национального благосостояния.

Потенциальным резервом увеличения доходов федерального бюджета в 2010 году могли бы стать дополнительные доходы, полученные в результате активизации работы по сокращению совокупной задолженности по федеральным налогам и сборам и таможенным платежам, санкциям и пеням в бюджетную систему Российской Федерации, которая по состоянию на 1 июля 2009 года составляла 904,8 млрд. рублей (без учета единого социального налога и задолженности ликвидированных и признанных банкротами организаций).

Как и в предыдущие годы, при формировании доходов федерального бюджета не учтен ряд доходов, что не соответствует Бюджетному кодексу Российской Федерации.

Бюджетным кодексом Российской Федерации установлено, что в законе (решении) о бюджете должны содержаться основные характеристики бюджета, к которым относится общий объем доходов бюджета с выделением объема нефтегазовых доходов. Состав и объем прогнозируемых на 2009 - 2011 годы доходов федерального бюджета по группам, подгруппам, статьям и подстатьям содержатся в приложении к пояснительной записке к закону о федеральном бюджете на 2009 год и на плановый период 2010 и 2011 годов.

Как неоднократно отмечала Счетная палата, в целях обеспечения обоснованности расчетов доходов федерального бюджета Министерству финансов Российской Федерации необходимо разработать и утвердить подробные методические указания по расчету на очередной финансовый год и на плановый период показателей доходов бюджетов Российской Федерации, предусматривающие алгоритмы расчета налоговой базы, налоговых вычетов, средних ставок налогов, а также исходных показателей для прогнозирования неналоговых доходов.

Доходы федерального бюджета на 2009 - 2011 годы рассчитаны с применением уровня собираемости, не предусмотренного ни Налоговым кодексом Российской Федерации, ни бюджетным законодательством Российской Федерации. Расчеты принятых показателей собираемости доходов в материалах, представленных с законопроектом, не приводятся, в то время как имеет место существенное различие в оценке уровня собираемости налогов в указанных расчетах и материалах Федеральной налоговой службы, имеющихся в Счетной палате. Так, собираемость налога на прибыль организаций в расчетах принята на уровне 95,9 %, при том, что, по данным Федеральной налоговой службы, собираемость налога в 2007 году составляла 99,9 %, по налогу на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации, соответственно - 96,9 % и 90,4 %, акцизам на табачную продукцию - 99,0 % и 100,0 %, акцизам на автомобильный бензин - 96,0 % и 97,2 %.

При использовании в расчетах заниженного уровня собираемости при прогнозировании бюджетных доходов по существу закладывается недопоступление доходов федерального бюджета от уплаты налогов и других платежей.

В соответствии со статьей 174 Бюджетного кодекса Российской Федерации доходы федерального бюджета должны прогнозироваться на основе прогноза социально-экономического развития Российской Федерации в условиях действующего на день внесения проекта закона о федеральном бюджете в Государственную Думу Федерального Собрания Российской Федерации законодательства о налогах и сборах и бюджетного законодательства Российской Федерации, а также законодательства Российской Федерации, устанавливающего неналоговые доходы федерального бюджета. Однако это требование при разработке федерального бюджета на 2009 год и на плановый период 2010 и 2011 годов не соблюдено. По мнению Счетной палаты, необходимо обеспечить соответствие между показателями, содержащимися в прогнозе социально-экономического развития Российской Федерации, и показателями, используемыми в расчетах поступлений в федеральный бюджет налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации, акцизов по подакцизным товарам, налога на добычу полезных ископаемых. Также необходимо пересмотреть перечень показателей, по которым производится прогнозирование социально-экономического развития на среднесрочный период, путем включения тех показателей, которые действительно будут использоваться при осуществлении расчетов доходов федерального бюджета.

Одним из принципов бюджетной системы Российской Федерации, установленных Бюджетным кодексом Российской Федерации, является принцип полноты отражения доходов, расходов и источников финансирования дефицитов бюджетов, означающий, что все доходы, расходы и источники финансирования дефицитов бюджетов в обязательном порядке и в полном объеме подлежат отражению в соответствующих бюджетах.

Анализ отчетов об исполнении федерального бюджета за ряд лет свидетельствует, что при проектировании доходов федерального бюджета в их составе не учитываются доходы, впоследствии поступающие в федеральный бюджет.

Потенциальным резервом увеличения доходов федерального бюджета в 2010 году могли бы стать дополнительные доходы, полученные в результате активизации работы по сокращению совокупной задолженности по налоговым и таможенным платежам, санкциям и пеням в бюджетную систему Российской Федерации.

Согласно данным Федеральной налоговой службы, совокупная задолженность по федеральным налогам и сборам (без учета единого социального налога и задолженности ликвидированных и признанных банкротами организаций), администрируемым ФНС России, по состоянию на 1 июля 2009 года составила 828,9 млрд. рублей. Недоимка составляет 149,1 млрд. рублей, или 18,0 % общей суммы задолженности по федеральным налогам и сборам. Сумма реструктурированной задолженности (включая задолженность по пеням и налоговым санкциям) составляет 76,4 млрд. рублей, или 9,2 % совокупной задолженности по федеральным налогам и сборам. Сумма отсроченных (рассроченных) платежей, пеней и налоговых санкций в общей сумме задолженности составляет только 0,3 млрд. рублей. Совокупная задолженность, приостановленная к взысканию в связи с введением процедур банкротства, составляет 208,3 млрд. рублей, или 25,1 %. Задолженность, взыскиваемая судебными приставами по постановлениям о возбуждении исполнительного производства, - 114,3 млрд. рублей, или 13,8 %. Приостановленные к взысканию платежи составляют 107,0 млрд. рублей, или 12,9 % совокупной задолженности по федеральным налогам и сборам.

Структура совокупной задолженности по видам федеральных налогов и сборов, администрируемых ФНС России, приведена на диаграмме.

Рисунок 5. Структура совокупной задолженности по видам федеральных налогов и сборов, администрируемых ФНС России

Согласно данным Федеральной таможенной службы, задолженность по уплате таможенных платежей, пеней и штрафов по состоянию на 1 июля 2008 года составляет 75,9 млрд. рублей.

Закон не содержит сведений о доходах от предпринимательской и иной приносящей доход деятельности. Согласно отчету Правительства Российской Федерации, объем поступлений от указанной деятельности в 2007 году составил 357,8 млрд. рублей, в 2008 году – 412,6 млрд. рублей.

В 2009 году не решены вопросы об отражении внебюджетных средств в федеральном законе о федеральном бюджете на очередной финансовый год и плановый период. Необходимо ускорить разработку федерального закона, определяющего особенности использования бюджетными учреждениями средств от оказания платных услуг, безвозмездных поступлений от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольных пожертвований и средств от приносящей доход деятельности. [8]

Решить названные задачи можно, лишь объединив усилия Президента Российской Федерации, Правительства Российской Федерации и палат Федерального Собрания. Правительство Российской Федерации должно стать организующим центром этой работы.

Заключение

Центральное место в финансовой системе Российской Федерации занимает бюджетная система. Путем ее использования образуются денежные фонды в форме федерального бюджета, бюджетов субъектов РФ и муниципальных образований. Такие денежные фонды необходимы для реализации общегосударственных или территориальных социально-экономических планов и программ, обеспечения обороны и безопасности страны. Одновременно они служат финансовой базой самостоятельности субъектов Российской Федерации, развития местного самоуправления.

Средства бюджетной системы образуются в основном за счет налогов и иных обязательных платежей юридических и физических лиц. Однако используется привлечение средств и на возвратной основе через внутренний и внешний кредит.

Государственный бюджет состоит из 2-х дополняющих друг друга взаимосвязанных частей: доходной и расходной. Доходная часть показывает, откуда поступают средства на финансирование деятельности государства, какие слои общества отчисляют больше из своих доходов. Структура доходов непостоянна и зависит от конкретных экономических условий развития страны, рыночной конъюнктуры и осуществляемой экономической политикой. Любое изменение структуры бюджетных доходов отражает изменения в экономических процессах. Расходная часть показывает, на какие цели направляются аккумулированные государством средства.

Необходимо отметить, что бюджет, как фонд денежных средств, в цельном виде никогда не существует, т. к. по мере поступления доходов они обращаются на покрытие расходов. Он является лишь планом образования и использования общегосударственного фонда денежных средств, то есть росписью доходов и расходов государства, согласованных друг с другом, как по объему, так и по срокам поступления и использования.

Исполнение федерального бюджета по доходам является важной частью процесса исполнения федерального бюджета, поскольку финансирование расходов осуществляется по мере поступления доходов в бюджет. Следовательно, если доходы не поступают в полном объеме, то и расходы не могут быть профинансированы в соответствии с утвержденными бюджетными назначениями.

Доходы бюджетов – денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством Российской Федерации в распоряжение органов государственной власти Российской Федерации, органов власти субъектов Федерации и органов местного самоуправления.

Доходы бюджетов формируются в соответствии с бюджетным и налоговым законодательством РФ. Основными доходами государственного бюджета в Российской Федерации, как и в странах с развитой рыночной экономикой, стали налоги.

Доходы бюджетов формируются в соответствии с бюджетным и налоговым законодательством РФ, за счет налоговых и неналоговых видов доходов, а также за счет безвозмездных перечислений.

В период 2000-2007 год показатели доходов бюджетной системы колебались в диапазоне от 36,4 до 40,2% ВВП. Доходы федерального бюджета с 2000 года постепенно увеличивались год от года и в 2007 году составили 23,6% ВВП, что выше уровня 2000 года на 8,1 п.п. ВВП. Особенно сильный рост доходов бюджетной системы наблюдался в последние годы - в период с 2005 по 2007 год.

Интересно отметить, что в течение последних восьми лет существенно вырос удельный вес доходов федерального бюджета в общих доходах бюджетной системы. Если в 2000 году доля федерального бюджета составляла чуть более 40%, то в 2007 она выросла до 57%.

По данным Федерального казначейства, по итогам 2008 г. в федеральный бюджет поступили доходы в объеме 9274,1 млрд. руб., или 22,3% ВВП (в 2007 г. — 7781,1 млрд. руб., или 23,5% ВВП). По отношению к годовым бюджетным назначениям, утвержденным Федеральным законом “О федеральном бюджете на 2008 год и на плановый период 2009 и 2010 годов”, доходы федерального бюджета по итогам 2008 г. составили 103,4% (в 2007 г. — 104,5%). В 2008 г. по сравнению с 2007 г. доля поступлений, администрируемых Федеральной налоговой службой России, в общем объеме доходов федерального бюджета уменьшилась с 48,2 до 44,0%, доля Федеральной таможенной службы России возросла с 41,8 до 50,6%.

По данным Казначейства России, за январь—сентябрь 2009 г. в федеральный бюджет поступили доходы в размере 18,0% ВВП (за первые три квартала 2008 г. — 23,3% ВВП). По отношению к годовым бюджетным назначениям доходы составили 76,2%.

Потенциальным резервом увеличения доходов федерального бюджета в 2010 году могли бы стать дополнительные доходы, полученные в результате активизации работы по сокращению совокупной задолженности по налоговым и таможенным платежам, санкциям и пеням в бюджетную систему Российской Федерации.

Список литературы

1. Бюджетный кодекс РФ от 31 июля 1998 года N 145-ФЗ (ред. от 09.04.2009)

2. Налоговый Кодекс РФ часть 1–я от 31 июля 1998 года N 146-ФЗ, часть 2-я от 5 августа 2000 года N 117-ФЗ

3. Основные результаты и направления бюджетной политики на 2008 год и период до 2010 года. // www.minfin.ru

4. Основные направления налоговой политики Российской Федерации на 2010 год и на плановый период 2011 и 2012 годов (Одобрено Правительством Российской Федерации 25 мая 2009 г.). // www.minfin.ru

5. Александров И. М. Бюджетная система Российской Федерации: Учебник. - 3-е изд. - М.: Издательско-торговая корпорация «Дашков и К°», 2008. - 486 с.

6. Бабич A.M., Павлова Л.Н. Государственные и муниципальные финансы: Учебник для вузов. - М.: ЮНИТИ, 2008. — 687 с.

7. Бюджетная система России: Учебник для вузов / Под ред. проф. Г.Б. Поляка. – М.: ЮНИТИ-ДАНА, 2008. - 550с.

8. Бюджетная система РФ. / Под. ред. О.В. Врублевской, М.В. Романовского. – М.: Юрайт-Издат, 2007. – 452с.

9. Бюджетная стратегия до 2023 года. // www.minfin.ru

10. Горегляд В., Подпорина И. Бюджетный кризис и пути его преодоления // Российский экономический журнал. - 2008. - № 10. – с.15-19

11. Дмитриева Н.Г. Налоги и налогообложение. - Ростов н/Д: Феникс, 2008. – 612с.

12. Социально-экономическое положение России в 2008 году. // Вестник Банка России. – 2009. - № 18 (1109)

13. Финансы. / Под ред. Ковалева В.В. - 3-е изд., перераб. и доп. - М.: Велби, Проспект, 2009. - 640 с.

14. Финансы. / Под ред. Романовского М.В., Врублевской А.В., Сабанти В.М. - М.: Юрайт-М, 2007. - 504 с.

15. Шуплецова Ю.И. Финансовое право: конспект лекций. 3-е изд., доп. и перераб. - М.: Юрайт-Издат, 2009. — 182 с.

16. Юткина Т.Ф. Налоги и налогообложение. – М.: ИНФРА-М, 2008.- 430 с.

17. Яндиев М.И. Уровни бюджетной системы в России. // Финансы. – 2009. - №9. – с.15-19

18. Эксперты: Россия и при дефиците бюджета сможет обойтись без помощи МВФ. // http://www.rian.ru/crisis_news/20081219/157676743.html - 19.02.2009

19. Дефицит бюджета 2009 года: цифры в реальном выражении. // http://krizis-kopilka.ru/archives/1885#more-1885 – 03.04.2009

20. Дефицит бюджета РФ снизится только при урезании расходов – эксперты. // Вопросы экономики. – 2009. - №5. – с.12-13

21. Информационное сообщение об использовании нефтегазовых доходов федерального бюджета (01.04.2009) // www.minfin.ru

22. Официальный сайт Министерства Финансов РФ: www.minfin.ru

23. Сайт о бюджете РФ www.budgetrf.ru

24. Информационное сообщение об использовании нефтегазовых доходов федерального бюджета (01.04.2009) // www.minfin.ru

25. Счетная палата РФ: http://www.ach.gov.ru/ru/

[1]

Бюджетная система РФ. / Под. ред. О.В. Врублевской, М.В. Романовского. – М.: Юрайт-Издат, 2007. – с.114

[2]

Бюджетная система России: Учебник для вузов / Под ред. проф. Г.Б. Поляка. – М.: ЮНИТИ-ДАНА, 2008. - С.127-128

[3]

Годин А.М., Максимова Н.С., Подпорина И.В. Бюджетная система РФ: Учебник. – 3-е изд., испр и доп – М.: Издательско-торговая корпорация «Дашков и К», 2006. - С.256-258

[4]

Основные результаты и направления бюджетной политики на 2008 год и период до 2010 года. // www.minfin.ru

[5]

Основные результаты и направления бюджетной политики на 2008 год и период до 2010 года. // www.minfin.ru

[6]

Социально-экономическое положение России в 2008 году. // Вестник Банка России. – 2009. - № 18 (1109)

[7]

Социально-экономическое положение России в январе—сентябре 2009 года. // Вестник Банка России. – 2009. - № 69 (1160)

[8]

Основные направления налоговой политики Российской Федерации на 2010 год и на плановый период 2011 и 2012 годов (Одобрено Правительством Российской Федерации 25 мая 2009 г.). // www.minfin.ru

|