План

ВВЕДЕНИЕ. 3

Глава 1. Основная характеристика финансовой устойчивости предприятия. 5

1.1. Понятие финансовая устойчивость и ее факторы.. 5

1.2. Основные показатели финансовой устойчивости. 15

Глава 2. Факторы финансовой устойчивости предприятия в системе его управления19

2.1. Управление финансовой устойчивостью предприятия. 19

2.2. Факторы, оказывающие влияние на экономическое управление предприятием27

Заключение. 31

Список литературы.. 33

ВВЕДЕНИЕ

Актуальность темы исследования. Переход страны на новые экономические отношения привел к усилению роли финансов предприятий и организаций и необходимости их прогнозирования. В современных условиях финансы становятся важной сферой денежных отношений. Это обусловлено тем, что в рыночных отношениях деньги (основа финансов), выполняя функцию средства обращения, становятся капиталом. Происходит смена приоритетов: постепенное снижение роли финансов на макроуровне и увеличение значения финансов на уровне микро.

Финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами предприятия и путем эффективного их использования способствует бесперебойному процессу производства и реализации продукции. Иными словами, финансовая устойчивость фирмы — это состояние ее финансовых ресурсов, их распределение и использование, которые обеспечивают развитие фирмы на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска. Поэтому финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия.

Залогом выживаемости и основой стабильности положения предприятия служит его устойчивость. На устойчивость предприятия оказывают влияние различные факторы:

положение предприятия на товарном рынке;

производство и выпуск дешевой, пользующейся спросом продукции;

его потенциал в деловом сотрудничестве;

степень зависимости от внешних кредиторов и инвесторов;

наличие неплатежеспособных дебиторов;

эффективность хозяйственных и финансовых операций и т. п.

Реклама

В этой связи актуальным является определение финансовой устойчивости предприятий на современном этапе; критериев и системы показателей, ее измеряющих; факторов, на нее влияющих, в том числе инфляции, дестабилизирующей экономику в целом и искажающей оценки результатов финансово-хозяйственной деятельности.

В общетеоретическом плане это убедительно доказали в своих исследованиях Блази Дж., Брэйли Р., Джевонс К., Кейнс Дж., Кузнец С, Майерс С, Маркс К., Фридмен Дж., Хайек Ф., Хикс Дж., Шумпетер И. и др. Но для специфических условий российской экономики проблема финансовой устойчивости предприятий в инфляционной, неравновесной среде является по сути новой.

Степень разработанности проблемы. Проблемы финансовой устойчивости предприятий в современных условиях в различных аспектах рассматривались в научных публикациях Абрамова А.Е., Балабанова И.Т., Баканова М.И., Бокаревой Л., Белоусова А., Вахрина П.И., Владимировой Т.А., Ковалева В.В., Крейниной М.Н., Куликова А.Г., Молякова Д.С., Негашева Е.В., Павлова И.П., Панскова В.Г., Пенькова Б.Е., Павловой Л.Н., Савицкой Г.В., Соколова В.Г., Родионовой В.М., Федотовой М.А., Шеремета А.Д., Шуляка П.Н., Черника Д.Г. и др.

Объект исследования финансовая устойчивость предприятия.

Предмет исследования факторы финансовой устойчивости предприятия.

Цель исследования: рассмотреть факторы, влияющие на управление финансовой устойчивости.

Исходя из цели исследования, мы поставили следующие задачи:

рассмотреть понятие и сущность финансовой устойчивости;

определить внутренние факторы финансовой устойчивости;

определить внешние факторы финансовой устойчивости.

Глава 1. Основная характеристика финансовой устойчивости предприятия

1.1. Понятие финансовая устойчивость и ее факторы

Финансовая устойчивость – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его платежеспособность и инвестиционную привлекательность в долгосрочной перспективе в границах допустимого уровня риска.

Экономическая устойчивость предприятия включает в себя следующие составляющие: производственно-технологическую, финансово-экономическую, социально-экологическую и рыночную устойчивости.

Основным направлением деятельности предприятия является производство продукции (оказание услуг), но без нового современного оборудования и новейших технологий невозможно обеспечить конкурентоспособность национальной продукции, в том числе и в экологическом аспекте. Поэтому одной из составляющих экономической устойчивости предприятия является производственно-технологическая.

Реклама

Производственно-технологическая устойчивость – это рост эффективности использования всех видов ресурсов (материально-технических, информационных, трудовых), внедрение новой техники и технологий, рост уровня механизации производства, выпуск новых видов продукции (в том числе наукоемкой продукции), совершенствование организации труда, производства и управления.

Помимо производственно-технических и технологических факторов экономическая устойчивость предприятия во многом определяется наличием и эффективностью использования финансовых ресурсов.

Финансово-экономическая устойчивость – это повышение рентабельности финансово-хозяйственной деятельности предприятия, рост финансовой устойчивости и деловой активности, сохранение платежеспособности и кредитоспособности в условиях допустимого уровня риска, рост его инвестиционной активности.

Чтобы найти потребителя своей продукции, свою нишу на рынке товаров (работ, услуг), предприятие должно быть конкурентоспособно.

Рыночная устойчивость – это конкурентоспособность предприятия и его продукции, расширение доли продукции предприятия на рынке.

В соответствии с Концепцией устойчивого развития, принятой на Международной конференции по окружающей среде и развитию в 1992 г. в Рио-де-Жанейро, экономика должна обеспечить не только рост экономической эффективности, но и социальную защищенность людей и экологическую безопасность природы [1]. Поэтому предприятия должны обладать социально-экологической устойчивостью.

Социально-экологическая устойчивость – это способность предприятия удовлетворять работающих рабочими местами и заработной платой, улучшать условия труда и отдыха работников, создавать благоприятные условия для роста творческого потенциала личности, социальная обеспеченность и социальная защищенность, высокая мотивация персонала; рациональное использование природных ресурсов, использование ресурсосберегающих и энергосберегающих технологий, снижение негативного воздействия на окружающую среду.

Экономическая устойчивость – это внутреннее состояние хозяйствующего субъекта, которое складывается под воздействием множества факторов.

Устойчивое финансовое состояние достигается при достаточности собственного капитала, хорошем качестве активов, достаточном уровне рентабельности с учетом операционного и финансового риска, достаточности ликвидности, стабильных доходах и широких возможностях привлечения заемных средств.

Для обеспечения финансовой устойчивости организация должна обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самофинансирования.

В результате осуществления какой-либо хозяйственной операции финансовое состояние может оставаться неизменным либо улучшиться или ухудшиться. Поток хозяйственных операции, совершаемых ежедневно, является как бы «возмутителем» определенного состояния финансовой устойчивости, причиной перехода из одного типа устойчивости в другой. Знание предельных границ изменения источников средств, для покрытия вложений капитала в основные фонды или производственные затраты позволяет генерировать такие потоки хозяйственных операций, которые ведут к улучшению финансового состояния организации и повышению ее устойчивости.

Финансовое состояние организации, ее устойчивость и стабильность зависят от результатов е производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение организации. Напротив, в результате спада объемов производства и продаж происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие ухудшение финансового состояния организации и ее платежеспособности. Следовательно, устойчивое финансовое состояние является итогом грамотного, умелого управления всем комплексом факторов, определяющих результаты хозяйственной деятельности организации.

Устойчивое финансовое положение, в свою очередь, оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

В процессе операционной, инвестиционной и финансовой деятельности происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и как следствие – финансовое состояние организации, внешним проявлением которого выступает платежеспособность.

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность организации своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Платежеспособность – форма внешнего проявления устойчивости финансового состояния организации.

Финансовая устойчивость – форма внутреннего проявления устойчивости финансового состояния организации, обеспечивающая стабильную платежеспособность, в основе которой лежит сбалансированность активов и пассивов, доходов и расходов, положительных и отрицательных денежных потоков.

Финансовая устойчивость есть целеполагающее свойство оценки реального финансового состояния организации, а поиск внутрихозяйственных возможностей, средств и способов ее укрепления определяет характер проведения анализа и содержания процесса управления. Таким образом, финансовая устойчивость – это гарантированная платежеспособность и кредитоспособность организации в результате его деятельности на основе эффективного формирования, распределения и использования финансовых ресурсов. В то же время – это обеспеченность запасов собственными источниками их формирования, а также соотношение собственных и заемных средств – источников покрытия активов организации.

Платежеспособность является важным компонентом финансовой устойчивости. Платежеспособность рассчитывается по данным баланса, исходя из характеристики ликвидности оборотных активов. Таким образом, платежеспособность, характеризуя степень ликвидности оборотных активов, свидетельствует прежде всего о финансовых возможностях организации полностью расплатиться по своим обязательствам по мере наступления срока погашения долга.

Финансовая деятельность любого субъекта экономики представляет собой комплекс взаимосвязанных процессов, зависящих от многочисленных и разнообразных факторов. Будучи тесно связанными, эти факторы нередко разнонаправлено влияют на результаты деятельности предприятия: одни из них положительно, другие - отрицательно. Преобладающее действие отрицательных факторов способно снизить положительное влияние других. Кроме того, следует учитывать, что действие даже одного и того же фактора может быть различным в зависимости от конкретных условий и обстоятельств.

Факторы, определяющие возможности увеличения собственных средств предприятия, а соответственно и возможности большего их реинвестирования в производство:

1) соотношение прибыли и выручки от реализации продукции (услуг). Однако стремление предприятия к увеличению рентабельности наталкивается на спросовые ограничения, вызывающие снижение цены;

2) скорость оборота собственных средств. Чем большее число оборотов совершают собственные средства, тем меньшая их величина нужна для обслуживания процесса производства и реализации продукции, а, следовательно, меньшим их объемом может быть обеспечена доходность предприятия. Но и здесь нельзя забывать о колебаниях конъюнктуры на рынке материальных ресурсов;

3) оптимальное соотношение собственных и заемных средств. Слишком большое привлечение заемных средств для формирования активов предприятия уменьшает его финансовую устойчивость, хотя рентабельность собственного капитала может возрасти;

4) увеличение доли прибыли, направляемой на развитие производства.

Чем большая доля прибыли идет на развитие предприятия, тем выше устойчивость, но текущие выплаты по дивидендам могут падать. Все это следует учитывать при оценке финансовой устойчивости предприятия.

В связи с этим необходима группировка факторов, влияющих на устойчивость предприятия, по их значимости. В основу классификации факторов положены различные признаки: - по месту их возникновения: внешние и внутренние факторы;

- по времени их действия: постоянные и переменные;

- по степени значимости: первичные и вторичные.

Выявление и систематизация факторов подчинены определенным целям. Предприятие выступает одновременно и субъектом, и объектом рыночных отношений, обладая разными возможностями влиять на динамику разных факторов, наиболее существенными среди которых являются внутренние и внешние. Внутренние факторы непосредственно зависят от степени управления деятельностью предприятия, вторые являются внешними по отношению к нему, их изменение почти что не подвластно воле предприятия.

К внешним факторам финансовой несостоятельности и неплатежеспособности относятся прежде всего экономические (рост цен, общий спад производства, кризис неплатежей, банкротство должников), политические (политическая нестабильность общества, несовершенство законодательства в области хозяйственного права, включая налогообложение, условия экспорта и импорта), а также уровень развития науки и техники (старение технологии, недостаточность капитальных вложений в наукоемкое производство, неудовлетворительный ход конверсии).

Одной из наиболее серьезных причин, приведших к резкому ухудшению финансовой устойчивости предприятий реального сектора экономики, явилась либерализация цен, включая банковские услуги за кредит, депозит и т.д., когда их цены многократно возросли. Предприятия вступили в эпоху рыночного ценообразования в условиях полного отсутствия конкуренции производителей. Поэтому следствием либерализации цен стал непрерывный рост как потребительских, так и оптовых цен. За счет повышения цен на основные сырьевые товары, энергоносители и тарифов на грузовые перевозки выросли издержки у тех предприятий, которые потребляли эту продукцию (товары, услуги) в дальнейших циклах производства. Следовательно, потребители продукции по цепочке вынуждены были снова повышать цены. Из-за несовпадения циклов производства различных видов продукции по - разному запаздывает и их подорожание. Поэтому цены все время подталкивают друг друга. А так как при этом оборотные средства предприятий обесцениваются быстрее, чем пополняются, в силу инерционности производства не обеспечивается даже простое воспроизводство. Важно отметить, что и платежеспособный спрос на продукцию растет медленнее, чем издержки производства. Предприятия не могут реализовать свою продукцию, в результате происходит спад производства.

Основными факторами, влияющими на уменьшение объемов производства, явились серьезные трудности со сбытом собственной продукции, обусловленные сжатием внутреннего платежеспособного спроса, финансовыми трудностями, вызванными платежеспособным кризисом, а также необеспеченностью предприятии материальными ресурсами.

Неконкурентоспособность большинства российских товаров привела к гипертрофированному росту импортных товаров на внутреннем рынке, что не могло не сказаться отрицательно на развитии этого сектора экономики. Незащищенность российского производителя привела к свертыванию многих производств, в том числе определяющих научно-технический прогресс, а также развитие отраслей промышленности и сельского хозяйства, традиционно обеспечивающих население товарами первой необходимости. Сложное финансовое положение предприятий реального сектора экономики связано также с государственной налоговой политикой.

Финансовое состояние предприятия является определяющей характеристикой его деловой активности и надежности. Оно определяет конкурентоспособность предприятия, его потенциал в деловом сотрудничестве, является гарантом эффективной деятельности как самого предприятия, так и его партнеров.

Устойчивое финансовое положение предприятия — результат успешного просчитанного управления всей совокупностью производственных и хозяйственных факторов, определяющих результаты деятельности предприятия. Это так называемые внутренние факторы, влияющие на состояние активов и их оборачиваемость, состав и соотношение финансовых ресурсов.

Нельзя отрицать всю важность и значимость воздействия на финансовое благосостояние предприятия исследуемых ранее внешних факторов. С этой точки зрения, устойчивость - процесс противодействия предприятия негативным внешним обстоятельствам, его реакция на факторы, выводящие из состояния равновесия.

Финансовую устойчивость отождествляют не только с состоянием пассивной безубыточности, но и со стабильным развитием предприятия. Для рыночной экономики важна стабильность, в основе которой лежит управление

Каждый из факторов имеет свое специфическое влияние, которое следует учесть при разработке плана развития предприятия (например, экономика: динамика ВВП, уровень безработицы, динамика и уровень доходов, уровень инфляции; демография: демографические тренды; культура: здоровый образ жизни, предпочтение в моде и т.д.). Однако, с точки зрения устойчивости предприятия, значимость такого фактора, как динамика спроса, существенна. Большинство товаров и услуг проходят так называемый жизненный цикл. На отдельных этапах этого цикла спрос на продукцию бывает разным: он может расти, падать или держаться на стабильном уровне.

План маркетинга должен учитывать эту цикличность и предусматреть конкретные действия предпринимателя на возможные изменения спроса: будь то изменение спецификации товара или услуги, системы сбыта, цены или рекламной политики.

Политика поддержания финансовой устойчивости предприятия многогранна, но, на наш взгляд, она заключается во взаимодействии внутренних и внешних факторов, влияющих на нее, и в противодействии предприятия отрицательному влиянию внешних факторов.

В основе всего лежит обеспеченность денежными средствами: с одной стороны, оборотные активы, с другой - прибыль, капитал (пассивы). Противоречие между внутренними и внешними факторами состоит в том, что предприятию необходимо сохранение ликвидности и платежеспособности (как внешнего фактора для поставщиков, банков) и рентабельности для покрытия внутренних потребностей (прирост собственного капитала, дивиденды). В системе внешних факторов должен преобладать заряд положительного воздействия для сохранения финансовой устойчивости предприятий, так как это залог устойчивости всей экономической политики государства.

1.2. Основные показатели финансовой устойчивости

Один из важнейших показателей, характеризующих финансовую устойчивость предприятия, его независимость от заемных средств — коэффициент автономии.

Он показывает долю собственных средств в обшей сумме всех средств предприятия, авансированных им для осуществления уставной деятельности. Считается, что чем выше доля собственных средств, тем больше шансов у предприятия справиться с рыночной неопределенностью.

Минимальное пороговое значение коэффициента автономии оценивается на уровне 0,5; его рост свидетельствует об увеличении финансовой независимости, повышая гарантии погашения предприятием своих обязательств и расширяя возможности привлечения средств со стороны.

Коэффициент автономии дополняется коэффициентом соотношения заемных и собственных средств,

равным отношению величины обязательств предприятия по привлеченным заемным средствам к сумме собственных средств. Он указывает, сколько заемных средств привлекло предприятие на рубль вложенных в активы собственных средств. Нормальным считается соотношение I : 2, при котором треть обшего финансирования сформирована за счет заемных средств- Нормальное ограничение для этого показателя — К < 1.

Для сохранения минимальной финансовой устойчивости предприятия коэффициент соотношения заемных и собственных средств должен быть ограничен значением соотношения стоимости мобильных и иммобилизованных средств. Это коэффициент соотношения мобильных и иммобилизованных средств.

Коэффициент имущества производственного назначения

равен " отношению суммы основных средств, капитальных вложений, оборудования, производственных запасов и незавершенного производства к стоимости всего имущества предприятия. Нормальное ограничение — К > 0,5.

Коэффициент кредиторской задолженности

характеризует долю кредиторской задолженности в общей сумме внешних обязательств предприятия.

Важной характеристикой финансовой устойчивости является также коэффициент маневренности,

показывающий, какая доля собственных средств предприятия находится в мобильной форме, позволяющей болбе или менее свободно маневрировать этими средствами. С финансовой точки зрения повышение коэффициента и его высокий уровень всегда положительно характеризуют предприятие; собственные средства при этом мобильны, а большая часть их вложена не в основные средства и иные внеоборотные активы, а в оборотные средства. Оптимальной величиной коэффициента маневренности может считаться К > 0,5. Это означает, что менеджер предприятия и его собственники должны соблюдать паритетный принцип вложения собственных средств в активы мо бильного и иммобильного характера, что обеспечит достаточную ликвидность баланса.

Коэффициент обеспеченности запасов и затрат собственными источниками

показывает долю собственных оборотных средств в общей сумме основных источников средств для формирования запасов и затрат.

Значения вышеперечисленных коэффициентов для условного примера приведены в табл. 14.1, из которой можно сделать следующие выводы.

1. Коэффициент автономии на начало года составил 0,95, на конец — 0,89, т. е. снизился на 0,06. Доля собственных средств в общей сумме всех средств предприятия, авансированных им для осуществления уставной деятельности, превысила минимальное пороговое значение коэффициента (0,5).

2. Коэффициент финансовой устойчивости, или соотношения заемных и собственных средств, на начало года составил 0,05, на конец — 0,98, т. е. увеличился на 0,93. Иными словами, на 1 руб. вложенных в активы собственных средств предприятие к концу года

привлекло 98 коп. заемных средств. Коэффициент финансовой устойчивости не вышел за рамки ограничения.

3. Коэффициент мобильных и иммобилизованных средств на начало года составил 0,35, на конец — 0,64, т. е. увеличился на 0,29. Числовое значение коэффициента на начало и конец года было ниже, чем коэффициент финансовой устойчивости. Такое положение говорит о финансовой нестабильности предприятия.

4. Коэффициент имущества производственного значения на начало года составил 0,83, на конец — 0,73, т. е. снизился на 0,1. Значения коэффициента немного превысили нормальное значение для этого показателя (0,5).

5. Коэффициент кредиторской задолженности на начало года составил 0,8 К на конец — 0,96, т. е. увеличился на 0,15. Наблюдалось повышение кредиторской задолженности в обшей сумме внешних обязательств предприятия, однако величина показателя очень высока.

6. Коэффициент маневренности на начало года составил 0,22, на конец — 0,32.

7. Коэффициент обеспечения запасов и затрат собственными источниками на начало года составил 2,39, на конец — 1,98.

Глава 2. Факторы финансовой устойчивости предприятия в системе его управления

2.1. Управление финансовой устойчивостью предприятия

Управление финансовой устойчивостью производственной системы, как одна из составляющих финансового менеджмента, в настоящее время приобретает особую значимость. На сегодняшний момент вряд ли можно говорить об окончательной разработанности этой проблемы, хотя по некоторым основным направлениям, особенно в области анализа, существуют достаточно четкие взгляды, методики, позиции. Автор рассматривает проблему управления финансовой устойчивостью производственной системы как фундаментальную категорию механизма управления.

Методологическим ключом к рассмотрению данной проблемы является не только категория "финансовая устойчивость", но и целая система взаимосвязанных категорий, позволяющих рассмотреть управление финансовой устойчивостью с точки зрения системного подхода.

Такой подход позволяет рассматривать как единое целое механизм, структуру и процесс управления и требует представления объекта исследования как системы.

Производственная система (ПС) - это совокупность структурных элементов главных подсистем (вход, процесс, выход, обратная связь), находящихся в цепочке причинно-следственных взаимосвязей процесса функционирования системы в рамках осознанного выбора отношений взаимозависимости с внешней средой.

Управление финансовой устойчивостью - целенаправленные действия субъекта управления (представленного в лице финансовой администрации предприятия), направленные на достижение определенного состояния финансовых ресурсов производственной системы.

Следует отметить, что функции субъекта управления - финансовой администрации - по управлению финансовой устойчивостью, должны сводиться не просто к сбору и систематизации информации о состоянии финансовых ресурсов и вычислению на ее основе стандартных показателей. Управление финансовой устойчивостью должно представлять собой циклический процесс, который основан на анализе и диагностике состояния финансовых ресурсов, с целью подготовки прогноза изменения величины и направления движения финансовых потоков и принятия своевременных мер по предупреждению отклонения состояния финансовых ресурсов от желаемого и необходимого.

Устойчивое финансовое положение - результат управления всей совокупностью производственных и хозяйственных факторов, определяющих результаты деятельности системы. Управление финансовой устойчивостью, таким образом, можно представить как процесс противодействия производственной системы отрицательным внешним воздействиям.

Система управления финансовой устойчивостью ПС - упорядоченная совокупность взаимосвязанных и взаимозависимых элементов, совместно функционирующих с целью достижения определенного состояния финансовых ресурсов в пределах (границах) устойчивости производственной системы.

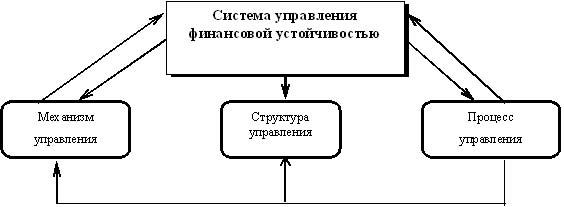

Систему управления финансовой устойчивостью ПС можно представить как единство структуры, механизма и процесса управления финансовой устойчивостью (см. рис. 1).

Рис. 1. Система управления финансовой устойчивостью ПС

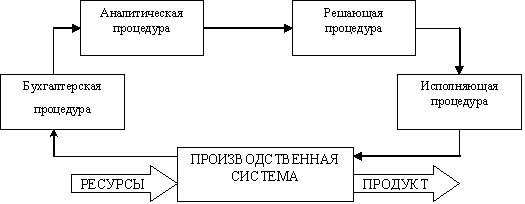

Любой, правильно организованный процесс управления цикличен. Цикл управления финансовой устойчивостью - последовательность функций процесса управления финансовой устойчивостью, однократно выполняемая субъектом управления за определенный промежуток времени, называемый периодом цикла управления.

В целях более глубокого анализа управления финансовой устойчивостью как процесса рассмотрим структурированно процесс с помощью понятия "процедура". Процедура - некоторая совокупность основных функций, используемых в процессе управления финансовой устойчивостью.

Основная функция - это совокупность действий. Каждая основная функция имеет определенную длительность, фиксированное событие, соответствующее началу, и фиксированное событие, соответствующее окончанию основной функции, завершается определенным результатом и требует привлечения ряда исполнителей.

Введенные определения позволяют представить циклический процесс управления финансовой устойчивостью предприятия в виде контура управления, представленного на рис. 2.

Рис. 2. Контур управления финансовой устойчивостью ПС

Задача организации управления финансовой устойчивостью предприятия может быть решена успешно только при ясном понимании содержания и структуры процедуры.

В любой управляющей процедуре можно выделить три составляющие:

1) концептуальную;

2) структурную;

3) методическую.

Концептуальная составляющая включает систему понятий и выражаемые через эту систему понятий основные концепции и принципы, на основании которых формируется и выполняется процедура.

Структурная составляющая включает основные элементы процедуры и отношения между ними.

Методическая составляющая включает рекомендации по способам совершения действий.

Рассмотрим последовательно структуру различных процедур.

Концептуальная составляющая аналитической процедуры включает:

систему понятий, описывающих состояние финансовых ресурсов в "пространстве состояний";

систему показателей, количественно характеризующих финансовое состояние предприятия.

Структурная составляющая аналитической процедуры включает:

взаимосвязь показателей и характеристик состояния финансовых ресурсов производственной системы;

организационную структуру подготовки данных для анализа по результатам хозяйственной деятельности производственной системы.

Методическая составляющая аналитической процедуры включает:

методики подготовки бухгалтерских и других данных для расчета показателей;

методики оценки финансовой устойчивости;

методики диагностики тенденций изменения финансовой устойчивости.

Перейдем к структуре решающей процедуры. Концептуальная составляющая решающей процедуры включает:

стратегические и тактические цели в области финансов;

схемы принятия основных финансовых решений на предприятии.

Структурная составляющая включает организационную структуру принятия решений.

Методическая составляющая решающей процедуры включает:

критерии принятия решений;

методику оценки и выбора вариантов финансовых решений.

Следует отметить, что мы считаем полезным взгляд на управление финансовой устойчивостью с точки зрения теории управления. Такое представление формирует системный подход к процедурам управления в совокупности и позволяет сформулировать новые требования к хорошо освоенным процедурам, вытекающие из необходимости согласования процедур в рамках единого процесса управления финансовой устойчивостью производственной системы.

Управление финансовой устойчивостью организации может решаться разными методами. Первый – коррекцией структуры источников финансирования в направлении увеличения более устойчивых и уменьшения самых краткосрочных, а именно кредиторской задолженности. Второй – сокращением потребности в финансовых источниках за счет избавления от неработающих активов и ускорения оборачиваемости работающих.

Конкретные меры, которые могут быть использованы организацией:

· Увеличение собственного капитала за счет нераспределенной прибыли. Разработка дивидендной политики, обеспечивающей развитие организации за счет нераспределенной прибыли.

· Увеличение уставного капитала собственниками и третьими лицами. Дополнительная эмиссия по закрытой или открытой подписке для акционерных обществ, привлечение вкладов участников и третьих лиц для обществ с ограниченной ответственностью.

· Предоставление организации учредительских займов, желательно долгосрочных. Формально эта мера не улучшает структуру баланса, поскольку увеличивает обязательства организации, но фактически устойчивость бизнеса растет, поскольку увеличиваются средства участников в структуре финансирования.

· Исполнение обязательств организации собственниками, то есть перевод долга организации на ее собственников,

обязательным условием при этом является согласие кредитора на перевод долга.

· Привлечение банковских кредитов, желательно долгосрочных.

· Эмиссия облигаций.

· Прекращение обязательств путем:

§ предоставления взамен исполнения обязательства отступного (уплата денег, передача имущества и т.п.), размер, сроки и порядок предоставления отступного устанавливаются сторонами;

§ обмена требований на доли в уставном капитале, при котором кредиторы организации становятся ее участниками;

§ новации обязательства, при которой обязательство прекращается соглашением сторон о замене первоначального обязательства, существовавшего между ними, другим обязательством между теми же лицами, предусматривающим иной предмет или способ исполнения;

§ прощения долга, при котором обязательство прекращается освобождением кредитором должника от лежащих на нем обязанностей, если это не нарушает прав других лиц в отношении имущества кредитора.

· Заключение договора уступки права требования в обмен на принятие долга (обязательство погасить кредиторскую задолженность). Одновременно снижаются две задолженности (дебиторская и кредиторская).

· Переоценка основных средств с целью увеличения их стоимости. Эта мера формально увеличивает финансовую устойчивость организации, поскольку в результате этого увеличивается стоимость основных средств и величина добавочного капитала (составляющая собственного капитала организации).

Чрезмерная финансовая устойчивость, вызванная низким объемом обязательств при наличии значительных ликвидных активов является серьезной проблемой для организации. Это, как правило, сопровождается стагнацией бизнеса из-за недостаточности источников финансирования для дальнейшего развития и потенциальными потерями прибыли вследствие избытка ликвидных активов, которые обычно являются низкодоходными или вообще не приносят дохода. В этом случае необходимо предусматривать привлечение заемного капитала, в том числе на основе коммерческого кредитования. Если же при этом эффект финансового рычага организации отрицателен, тогда использовать альтернативу – привлечение средств участников для финансирования развития бизнеса.

Так как в современной литературе не определены факторы, оказывающие влияние на ЭУП, то следует выявить их. За основу возьмем факторы, способствующие банкротству предприятия. Этот выбор мотивируется тем, что в основе банкротства [8, 473] лежат преимущественно финансовые причины, которые нарушают равновесное состояние экономических ресурсов, тем самым подрывают экономическую устойчивость предприятия.

2.2. Факторы, оказывающие влияние на экономическое управление предприятием

Факторы можно разделить на две группы:

Не зависящие от деятельности предприятия (внешние или экзогенные факторы). [8, 494]

Общеэкономические факторы:

спад объема национального дохода

рост инфляции

замедление платежного оборота

нестабильность налоговой системы

нестабильность регулирующего законодательства

снижение уровня реальных доходов населения

рост безработицы

Рыночные факторы:

снижение емкости внутреннего рынка

усиление монополизма на рынке

существенное снижение спроса

рост предложения товаров – субститутов

снижение активности фондового рынка

нестабильность валютного рынка

Прочие факторы:

политическая нестабильность

негативные демографические тенденции

стихийные бедствия

ухудшение криминагенной ситуации

Зависящие от деятельности предприятия (внутренние или эндогенные факторы)[8, 495]

Операционные факторы:

неэффективный маркетинг

неэффективная структура текущих затрат (высокая доля постоянных издержек)

низкий уровень использования основных средств

высокий размер страховых и сезонных запасов

недостаточно диверсифицированный ассортимент продукции

неэффективный производственный менеджмент

Инвестиционные факторы:

неэффективный фондовый портфель

высокая продолжительность строительно-монтажных работ

существенный перерасход инвестиционных ресурсов

недостижение запланированных объемов прибыли по реализованым реальным проектам

неэффективный инвестиционный менеджмент

Финансовые факторы:

неэффективная финансовая стратегия

неэффективная структура активов (низкая их ликвидность)

чрезмерная доля заемного капитала

высокая доля краткосрочных источников привлечения заемного капитала

рост дебиторской задолженности

высокая стоимость капитала

превышение допустимых уровней финансовых рисков

неэффективный финансовый менеджмент

Согласно [9, 44] существует такое понятие как “конкурентное преимущество фирмы” (КПФ). Такое состояние предполагает устойчивое финансовое положение фирмы, при котором потребности в финансовых ресурсах для текущего и, особенно, для стратегического, перспективного развития удовлетворяются полностью и главным образом за счет собственных средств. С учетом этапов жизненного цикла КПФ [10, 390], приводятся факторы способствующие банкротству предприятия.

Например, параметры факторов производства (внутренние факторы):

1. Этап зарождения

Неправильное определение миссии и производственного профиля фирмы

Низкие предпринимательские способности

Низкая квалификация управленческого персонала

Неадекватный маркетинг

Высокая доля заемного капитала

Низкая квалификация исполнителей

Неадекватность трансакционных издержек

2. Этап ускорения роста

Высокая доля заемного капитала

Неадекватность трансакционных издержек

3. Этап замедления роста

Высокая степень омертвления оборотного капитала

Потеря гибкости в управлении

Неадекватный маркетинг

Неадекватность трансакционных издержек

4. Этап зрелости

Высокая степень омертвления оборотного капитала

Старение управленческого персонала и потеря гибкости

Старение основного капитала

Неадекватный маркетинг

Неадекватность трансакционных издержек

5. Этап спада

Старение основного капитала

Высокая доля заемного капитала

Неадекватный маркетинг

Неадекватность трансакционных издержек

Исходя из рассмотренных факторов, способствующих банкротству предприятия (в свою очередь, нарушающие внутреннюю сбалансированность предприятия), в дальнейшем следует фыделить те, которые наиболее сильно влияют на ЭУП. При решении этой задачи нужно будет учитывать следующее:

Жизненный цикл предприятия;

Отраслевую принадлежность предприятия.

Таким образом, учитывая главные факторы, можно будет составить перечень показателей и разработать метод оценки ЭУП.

Заключение

Финансовая устойчивость - характеристика, свидетельствующая о стабильном превышении доходов над расходами, свободном маневрировании денежными средствами предприятия и эффективном их использовании, бесперебойном процессе производства и реализации продукции. Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия.

Анализ устойчивости финансового состояния на ту или иную дату позволяет выяснить, насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествующего этой дате. Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная - препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами. Таким образом, сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов.

Одна из важнейших характеристик финансового состояния предприятия - стабильность его деятельности в долгосрочной перспективе. Она связана с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов. Многие бизнесмены в России предпочитают вкладывать в дело минимум собственных средств, а финансировать его в основном за счет денег, взятых в долг. Показатели финансовой устойчивости характеризуют степень зависимости предприятия от внешних источников финансирования. Однако если структура "собственный капитал - заемные средства" имеет значительный перекос в сторону долгов, предприятие может легко обанкротиться, если несколько кредиторов одновременно потребуют свои деньги обратно в одно и то же время.

Финансовая устойчивость предприятия - одна из важнейших характеристик его финансовой деятельности. Финансовая устойчивость - это стабильность деятельности предприятия в долгосрочной перспективе.

При разумном учете факторов финансовой устойчивости в процессе управления предприятием, повышаются уровни ликвидности, платежеспособности и финансовой независимости предприятия.

Список литературы

1. Абрютина М.С. Экономический учет и анализ деятельности предприятий // Вопр. статистики.-2000. № 11. С. 15-24.

2.Акбашев Р.Х., Расчет экономической устойчивости коммерческих организаций // Маркетинг. 2002. № 4. С101-108.

3. Бердникова Т.Б. Анализ деятельности предприятия.

и диагностика финансово-хозяйственной .: ИНФРА-М, 2001. 214 с.

4.Борисов А. Б. Большой экономический словарь М., 1999

5. Бочаров В.В. Финансовый анализ. Санкт-Петербург.Изд-во «Литер», 2001.

6.Бригхеэм Ю.Ф. Энциклопедия финансового менеджмента. М: РАГС-Энциклопедия, 1998. 450 с.

7. Дергачева В. В., Недин И. В., Сенько И. В. Логистические условия обеспечения экономической устойчивости электроэнергетики

8. Зеткина О. В. Об управлении устойчивостью предприятия// http://www.conif.boom.ru/third/section3.htm

9. Канке А, А., Кошекая И. П. Анализ финансово-хозяйственной деятельности предприятия: Учебное пособие. — 2-е изд., испр. и доп. — М.: ИД «ФОРУМ»: ИНФРА-М, 2007. — 288 с.

10. Ковалев Д., Сухорукова Т. Экономическая безопасность предприятия // Экономика предприятия. –2001.- №4 .

11. Крейнина М.Н. Финансовая устойчивость. Принятие решений // Крейнина М.Н. Финансовый менеджмент: Учеб. пособие. - изд. 2-ое., перераб. и доп. -М., 2001. С. 74-102.

12. Рындин А.В., Шамаев Г.А. Организация финансового менеджмента на предприятия. М.: РДЛ, 1997.

13. Севастьянов А. В. Оценка экономической устойчивости предприятия// http://www.mte.ru/w6.nsf

14. Седачев Ю. Экспресс-анализ финансового состояния предприятия в системе оценки кредитоспособности потенциальных заемщиков коммерческого банка // Аудитор. 2000. № 8. С. 32-35.

15. Слипенчук М. Структурные особенности источников инвестиций //Экономист. 2002. № 10. С. 38-42.

16. Соколова Г. Н. Информационные технологии экономического анализа. М.: Экзамен, 2002-

17. Осмоловский В. В., Кравченко Л. И., Русак И. А. и др. Теория анализа хозяйственной деятельности. Под ред. В. В. Осмоловского. Минск: Новое знание, 2001.

18. Остапенко В., Мешков В. Собственные источники инвестиций предприятий // Экономист. 2003. N8. С. 28-36.

19. Пеньков Б.Е. Финансовые резервы в деятельности корпораций и фирм: методы выявления и реализации //Финансы, налоги и кредит: Учеб. / Под общ. ред. A.M. Емельянова. М., 2001. С. 63-72.

20. Петров Ю.В. Финансово-монетарная политика России: стоит ли продолжать льготное кредитование США? // Российский экономический журнал. 2002. № 10. С. 17-21

21. Сотникова Л.В. Методология оценки системы внутреннего контроля в аудите // Бухгалтерский учет. 2003. № 7. С. 48-52.

22. Стратегия и тактика атиккризисного управления фирмой / Под общ. ред. Градова А. П., С.-П., 1996

23. Сумин В. А. Устойчивость системы управления предприятием в условиях экономической безопасности “Материалы международной научно-практической конференции” г. Донецк, 23-24 ноября 2001 г.

24. Указания о порядке составления и представления бухгалтерской отчетности, утвержденные приказом Минфина от 13.01.2000 г. № 4н.

25. Федеральный закон Российской Федерации «О несостоятельности (банкротстве) предприятий» № 6-ФЗ от & января 1998 г.

26. Федотова М. А. Как оценить финансовую устойчивость предприятия // Финансы. 1995. № 6.

27. Хорин А. Н. Финансовая отчетность организации: цель 'составления // Бухгалтерский учет. 2001- № 7. Сосненко Л.С. Аналитические возможности в системе управления экономическим потенциалом предприятия // Аудит и финансовый анализ. 2003 №3. С. 28-36.

28. Фоломьев А.Н. Концепция экономической устойчивостг хозяйственных систем // Экономика и организация рыночного хозяйства I

Под ред. Б.К. Злобина. - 2-е изд., доп. и перераб. М., 2000. С. 252-265.

29. Фомин П.А. Стратегическое финансовое планирование хозяйственного субъекта. // Финансы и кредит. 2003. № 5. С 52-58.

30. Экономическая стратегия фирмы: Учеб. пособие Под ред. Градова А. П.,С.-П., 1995. -411с.

|