Содержание

Введение

1. Понятие, классификация и источники приобретения нематериальных активов

2. Общие вопросы амортизации нематериальных активов

3. Характеристика способов начисления амортизации нематериальных активов

4. Оценка стоимости нематериальных активов

Заключение

Список литературы

К нематериальным активам относятся объекты, которые не обладают физическими свойствами, но обеспечивают возможность получения дохода в течение длительного периода времени или постоянно, а также стоимость права пользования природными ресурсами, землей, права на изобретение, авторского права, патентов, товарных знаков, прав на «ноу-хау», торговых марок, приобретенных брокерских мест или прав пользования брокерским местом и другое.

В российской практике инвестиции в нематериальные активы представляют пока сравнительно небольшую величину и рост их происходит сравнительно низкими темпами. Так, если в 1995 г. инвестиции в нематериальные активы составляли только 1,1% инвестиций в нефинансовые активы, то к 2008 г. эта величина составила 4,1%.

Цель работы – изучение понятие нематериальных активов, особенностей их амортизации.

В соответствии с целью назовем задачи работы:

- раскрыть сущность и представить классификацию нематериальных активов;

- изучить вопросы амортизации нематериальных активов;

- теоретическое изложение вопросов сопровождать практическим примерами.

В процессе написания работы были использованы различные литературные источники, а именно: монографии, а также учебные пособия под редакцией группы авторов. В ходе исследования применялись положения действующего законодательства РФ.

В соответствии с Положением о бухгалтерском учете и отчетности в Российской Федерации к нематериальным активам, используемым в течение длительного периода (свыше одного года) в хозяйственной деятельности и приносящим доход, относятся права, возникающие:

- из авторских и иных договоров на произведения науки, литературы, искусства и объекты смежных прав, на программы для ЭВМ, базы данных и другие;

- из патентов на изобретения, промышленные образцы, селекционные достижения, из свидетельств на полезные модели, товарные знаки и знаки обслуживания и лицензионных договоров на их использование;

- из прав на «ноу-хау» и др.

Кроме того, к нематериальным активам относятся права пользования земельными участками, природными ресурсами и организационные расходы.

Нужно отметить, что стоимость некоторых видов нематериальных ресурсов может в несколько раз превышать продажную цену предприятия по стоимости его активов. Покажем это на примере товарного знака. В соответствии с российским законодательством товарный знак и знак обслуживания - это обозначения, способные отличать, соответственно, товары и услуги одних юридических или физических лиц от однородных товаров и услуг других юридических или физических лиц. Место товарного знака в системе взаимодействия основных субъектов рынка - производителей и потребителей можно проследить на схеме, представленной на рис. 1.

Реклама

Рыночная стоимость, например, товарных знаков водки «Столичная» и «Московская» составляет 400 млн. дол. Рыночная стоимость товарных знаков фирм «Кэмел» и «Кока-кола», оцененных их владельцами, составляет соответственно 10 и 3 млрд. дол.

Рис. 1. Схема воздействия товарного знака на участников рынка

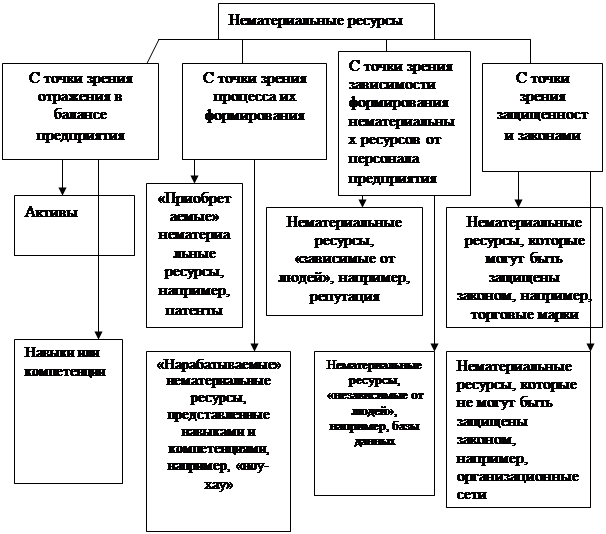

На рис. 2 приведена классификация нематериальных ресурсов. Рассмотрим ее более подробно. Прежде всего, нематериальные ресурсы классифицируют как assets (активы) или competencies (компетенции, способности, умения). Нематериальные ресурсы, которые обладают природой и характерными чертами активов, делятся на две группы в зависимости от защищенности законодательством (табл. 1).

По следующему признаку нематериальные ресурсы делятся на «приобретаемые», например патенты, лицензии, товарные знаки и др., и «нарабатываемые», представленные навыками и компетенциями.

Рис. 2. Классификация нематериальных ресурсов

Таблица 1

Классификация нематериальных активов с точки зрения защищенности законодательством

| Защищенные законом |

Не защищенные законом |

Торговые марки

Патенты

Авторское право

Зарегистрированные модели

Контракты и лицензии

Торговые секреты

Базы данных

|

Информация в общественной

сфере

Репутация продукта и компании

Персональные

и организационные сети

|

Особое значение для промышленных предприятий в современных условиях имеет интеллектуальная промышленная собственность, представляющая собой совокупность прав, относящихся к изобретениям, промышленным образцам, полезным моделям, товарным знакам, знакам обслуживания. Это связано с приватизацией государственного имущества, в частности - объектов научно-технической сферы. Выявление всех объектов интеллектуальной собственности, в отношении которых предприятие обладает исключительными правами, позволит объективно оценить стоимость самого предприятия.

Нематериальные активы отражаются в учете и отчетности в сумме затрат на приобретение, изготовление и расходов по их доведению до состояния, в котором они пригодны для использования в запланированных целях. При реализации (продаже) нематериальных активов, передаче их в аренду применяют цены, установленные по договоренности (рыночные цены), если иное не установлено нормативными актами.

Реклама

В соответствии со ст. 138 ГК РФ за гражданином и юридическим лицом признается исключительное право на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации юридического лица, индивидуализации продукции, выполняемых работ или услуг (фирменное наименование, товарный знак, знак обслуживания и т. п.).

Интеллектуальная собственность - это понятие, применяемое к результатам интеллектуальной деятельности и к объектам индивидуализации юридических лиц и результатов их хозяйственной деятельности. Исключительные права на результаты интеллектуальной деятельности, используемые в производстве, признаются промышленной собственностью. К ней относятся права на изобретения, полезные модели, промышленные образцы, секреты производства, а также используемые в гражданском обороте обозначения в целях индивидуализации отдельных юридических лиц и производимой продукции, выполняемых работ или услуг (фирменное наименование, товарный знак, знак обслуживания).

Основными нормативными актами, регулирующими права предприятий (организаций) в сфере нематериальных активов, являются следующие: Закон РФ об авторских правах и смежных правах, патентный Закон РФ, Закон РФ о товарных знаках, знаках обслуживания и наименованиях мест происхождения товаров, Закон РФ об охране топологии интегральных микросхем, Закон РФ о правовой охране программ для электронных вычислительных машин и баз данных, ГК РФ и др.

Важное место в совокупности нематериальных активов занимают такие объекты промышленной собственности, как изобретения, полезные модели и промышленные образцы. К изобретениям относятся устройство, вещество, способ, штамм микроорганизма, культуры клеток растений и животных, применение указанных объектов по новому назначению. Полезными моделями являются конструктивное выполнение средств производства, предметов потребления и их составных частей. Промышленным образцом является художественно-конструктивное решение изделия, определяющее его внешний вид.

Документами, удостоверяющими приоритет, авторство, исключительное право пользования объектом промышленной собственности, по законодательству, является патент, свидетельство. Патент может действовать от 10 до 20 лет, а свидетельство - в течение 5 лет со дня поступления заявки в Роспатент. Патент выдается на 20 лет, если обеспечиваются следующие условия патентоспособности: новизна, изобретательский уровень и промышленная применимость; на 10 лет - при условии новизны, оригинальности и промышленной применимости. Срок действия данного патента может быть продлен, но не более чем на 5 лет. Свидетельство выдается при условии новизны и промышленной применимости. Срок действия свидетельства может быть продлен до 3 лет.

Патентообладателю принадлежит исключительное право на использование охраняемых патентом изобретения, полезных моделей, промышленного образца по своему усмотрению, если такое использование не нарушает права других патентообладателей. Если же патентообладатель не может использовать объект промышленной собственности, не нарушая при этом прав другого патентообладателя, он имеет право требовать от последнего заключения лицензионного договора. Патентообладатель может уступить полученный патент другому лицу по договору, который должен быть зарегистрирован в Роспатенте.

Лицензионным договором является соглашение, по которому патентообладатель обязуется предоставить право на использование охраняемого объекта промышленной собственности другому лицу, обязанному вносить патентообладателю платежи и осуществлять иные действия согласно данному договору. В соответствии с законодательством в Российской Федерации действуют следующие виды лицензионных договоров: исключительная лицензия, неисключительная лицензия и открытая лицензия, регламентирующие соответственно права патентообладателя (лицензиара) и лицензиата.

Объекты промышленной собственности должны быть зарегистрированы Роспатентом: изобретения - в Государственном реестре изобретений РФ, полезная модель - в Государственном реестре полезных моделей РФ, промышленный образец - в Государственном реестре промышленных образцов РФ.

В соответствии с нормативными актами за все процедуры, осуществляемые органами Роспатента, необходимо уплатить пошлины, размер которых установлен дифференцированно в зависимости от вида процедуры. Так, за подачу заявки на изобретение необходимо уплатить 20 000 руб. и 5000 руб. за каждое изобретение свыше одного; на полезную модель - соответственно 10 000 руб. и 2000 руб.; на промышленный образец и экспертизу его по существу - 40 000 руб. и 32 000 руб., если в заявке указано более 10 вариантов промышленного образца.

Не рассматривая сущность всех видов нематериальных активов, которые могут быть в собственности предприятия, необходимо дать характеристику понятия «ноу-хау».

Под «ноу-хау» понимаются не являющиеся общеизвестными и практически применимые в производстве и хозяйственной деятельности различного рода технические, коммерческие, производственно-экономические знания и опыт, включая методы, способы и навыки, необходимые для проведения проектирования, расчетов, строительства и изготовления каких-либо объектов и изделий, научно-исследовательских, опытно-конструкторских работ, разработки и использование технологических процессов, методы и способы лечения, знания и опыт административного, организационного, управленческого, экономического, финансового или иного порядка.

Нематериальные активы, как отмечалось выше, подлежат отражению в учете в сумме затрат на приобретение, включая расходы по их доведению до состояния, в котором они пригодны к использованию в запланированных целях, а переносят равномерно (ежемесячно) свою первоначальную стоимость на издержки производства или обращения по нормам, определяемым на предприятии, исходя из установленного срока их использования. Если же по отдельным видам нематериальных активов нельзя определить срок полезного использования, то нормы износа устанавливаются в расчете на десять лет, но не более срока деятельности предприятия.

Существуют следующие методы оценки рыночной стоимости интеллектуальной промышленной собственности: метод сравнения продаж, в соответствии с которым рыночная стоимость объекта определяется как соответствующим образом усредненная и скорректированная цена сделок купли-продажи, заключенных на рынке с объектами, которые являются однородными по отношению к оцениваемому объекту; доходный метод, при котором оценивают суммарный доход, который ожидается от объекта в будущем, приведенный к текущей (или современной) стоимости методами прямой капитализации или дисконтирования денежных потоков; затратный метод, где под стоимостью объекта понимается суммa затрат на его создание и продвижение на рынок.

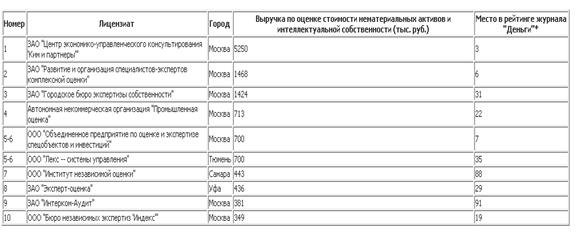

Таблица 2

Десятка крупнейших компаний России по оценке стоимости нематериальных активов в 2008 г.

Нематериальные активы в процессе использования изнашиваются (теряют свою актуальность), их стоимость погашается путем начисления износа (амортизационной стоимости) и списания на издержки производства в течение нормативного срока их полезного использования по нормам амортизации.

Нематериальные активы зачисляются в состав нематериальных активов на основании акта приемки по мере создания или поступления их на предприятие или окончания работ по доведению их до состояния, пригодного к использованию в запланированных целях.

При наличии охранного документа, выданного уполномоченным государственным органом и подтверждающего права на нематериальные активы, в качестве учетной единицы может быть указан охранный документ как эквивалент прав, вытекающих из этого охранного документа.

В случае приобретения нематериальных активов на основании лицензионных, авторских или иных предусмотренных законодательством договоров, в качестве учетных единиц принимаются соответствующие лицензии и договоры.

Существует несколько основных видов поступления нематериальных активов.

1. Приобретение нематериальных активов за плату.

Расходы по приобретению нематериальных активов относятся к долгосрочным инвестициям и отражаются по дебету сч. 08 «Капитальные вложения» с кредита расчетных, материальных и других счетов. После принятия на учет нематериальных активов их отражают по дебету сч. 04 с кредита сч. 08.

2. Поступление нематериальных активов в порядке бартера первоначально отражают по дебету сч. 08 с кредита сч. 60 «Расчеты с поставщиками и подрядчиками» или 76 «Расчеты с разными дебиторами и кредиторами» с последующим оприходованием по дебету сч. 04 с кредита сч. 08. Переданные в порядке обмена объекты списываются с кредита соответствующих счетов (01,10,12,40 и др.) в дебет счетов реализации (46,47,48).

3. На этапе образования предприятие может получить нематериальные активы от учредителя (участника) в качестве вклада в уставный капитал. Размер этого вклада указывают в учредительном договоре. В пределах данной суммы учредитель (участник) может внести свой вклад нематериальными активами. При передаче нематериальных активов приводят их перечень, указывают их первоначальную стоимость, износ и цену соглашения, по которым их относят в счет уставного капитала. В этом случае нематериальные активы оприходуются по дебету сч. 04 с кредита сч. 75 «Расчеты с учредителями», субсч. 1 «Расчеты по вкладам в уставный капитал».

4. Возможно поступление нематериальных активов от юридических или физических безвозмездно в экспертной оценке. Здесь нематериальные активы относят на увеличение добавочного капитала (дебет сч. 04, кредит сч. 87 «Добавочный капитал», субсч. 3 «Безвозмездно полученные ценности»).

5. Поступление нематериальных активов для осуществления совместной деятельности.

В соответствии с изменениями и дополнениями № 6 от 31.05.95 г. к Инструкции ГНС о НДС от 1.05.95. г. учет НДС по приобретенным нематериальным активам осуществляется на сч. 19 «НДС по приобретенным материальным ценностям», субсч. 2 «НДС по приобретенным нематериальным активам» и 68 «Расчеты с бюджетом», субсч. «Расчеты по НДС». По приобретенным нематериальным активам сумму НДС отражают по дебету сч. 19-2 и кредиту сч. 60,76 и др. Ежемесячно после оплаты и принятия на учет нематериальных активов сумма НДС списывается в течение 6 месяцев равными долями с кредита сч. 19 в дебет сч. 68. При приобретении нематериальных активов для непроизводственных нужд сумму уплаченного налога на расчеты с бюджетом не относят и покрывают за счет соответствующих источников финансирования (списывают с кредита сч. 19 в дебет счетов 29 «Непромышленные производства и хозяйства», 88 «Нераспределенная прибыль (Непокрытый убыток)», 96 «Целевые финансирования и поступления»).

Если же нематериальные активы, приобретенные для производства продукции, освобожденной от НДС, то уплаченный при этом НДС включается в первоначальную стоимость нематериальных активов.

В соответствии с Указом Президента РФ «О первоочередных мерах по совершенствованию налоговой системы РФ» от 21.07.95г. № 746 в 1996г. суммы НДС, уплаченные при приобретении нематериальных активов, вычитаются из сумм НДС, подлежащих взносу в федеральный бюджет, в момент принятия на учет приобретенных нематериальных активов.

Стоимость нематериальных активов (НМА) погашается частями в течение всего времени их использования в организации посредством начисления амортизации (п. 14 ПБУ 14/2000).

Для определения суммы амортизационных отчислений за месяц организации необходимо:

- установить срок полезного использования объекта НМА;

- выбрать способ начисления амортизации по объекту;

- рассчитать норму амортизационных отчислений по каждому объекту.

При принятии объекта НМА к бухгалтерскому учету организация самостоятельно устанавливает срок его службы.

В силу того что состав нематериальных активов в бухгалтерском учете неоднороден, определять срок использования конкретного объекта НМА организация должна дифференцированно с учетом условий, перечисленных в п. 17 ПБУ 14/2000.

Наиболее общим критерием определения срока полезного использования объекта НМА является ожидаемый срок его использования, в течение которого организация может получать экономические выгоды (доход). Руководствуясь только этим критерием, организации бывает достаточно сложно установить оптимальный срок использования того или иного объекта НМА.

В том случае, когда речь идет о правах на объекты интеллектуальной собственности, удостоверяемых соответствующим документом (патентом, свидетельством и т.д.), срок полезного использования в бухгалтерском учете определяется периодом действия этого документа.

Например, срок действия свидетельства на полезную модель в соответствии с п. 3 ст. 3 Патентного закона от 23 сентября 1992 г. № 3517-1 не может превышать пяти лет с даты подачи заявки в федеральный орган исполнительной власти по интеллектуальной собственности. Таким образом, в бухгалтерском учете срок полезного использования права на полезную модель устанавливается равным пяти годам.

Для отдельных групп НМА срок полезного использования определяется исходя из количества продукции или иного натурального показателя объема работ, ожидаемого к получению в результате использования этого объекта.

Срок полезного использования такого объекта - величина переменная, которая зависит от ряда показателей функционирования организации, например от объема произведенной продукции за отчетный период.

В случае если возникли затруднения с определением срока полезного использования объекта НМА (или этот срок установить невозможно), нормы амортизационных отчислений по ним устанавливаются в расчете на 20 лет (но не более срока деятельности организации).

Пунктом 15 ПБУ 14/2000 предусмотрены следующие способы начисления амортизации: линейный; уменьшаемого остатка; списания стоимости пропорционально объему продукции (работ, услуг).

ПБУ 14/2000 разрешено использовать один из способов начисления амортизации применительно к группе однородных объектов НМА.

Поэтому перед тем как приступить к выбору способа начисления амортизации, организации целесообразно все свои НМА поделить на группы, объединенные общими признаками (например, исключительные права на товарные знаки - в первую группу, на промышленные образцы - во вторую и т.д.).

Организация вправе выбрать любой способ (способы) начисления амортизации: один - по всем группам однородных объектов, либо различные способы - для разных групп объектов НМА.

Один из способов начисления амортизации по группе однородных нематериальных активов применяется в течение всего срока их полезного использования.

При линейном способе годовая сумма амортизационных отчислений по объекту НМА определяется как произведение его первоначальной стоимости и годовой нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Годовая норма амортизации рассчитывается в процентах как отношение 100% к сроку полезного использования объекта НМА (в годах).

Линейный способ предполагает равномерное начисление амортизации как в течение отчетного года (в размере 1/12 годовой суммы), так и всего срока полезного использования объекта НМА.

ПРИМЕР 1.

Организацией (ООО «Дюна») в декабре 2008 г. зарегистрированы исключительные права на полезную модель, получен патент. В этом же месяце объект НМА введен в эксплуатацию.

Первоначальная стоимость НМА составляла 120 000 руб. Срок полезного использования - 5 лет (60 мес.).

Годовая норма амортизации в этом случае составит 20% (100%: 5 лет).

Ежегодная сумма амортизации будет равна 24 000 руб. (120 000 руб. х х 20%); ежемесячная сумма амортизации - 2000 руб. (24 000 руб.: 12 мес.).

При применении способа уменьшаемого остатка годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта НМА на начало отчетного года и годовой нормы амортизации.

Другими словами, при этом способе годовая сумма амортизации от года к году уменьшается, так как соответственно уменьшается база - остаточная стоимость объекта НМА.

Сумма начисленной амортизации за месяц составляет при этом способе 1/12 часть годовой суммы амортизации.

В условиях примера 1 при применении способа уменьшаемого остатка амортизация будет начисляться следующим образом.

В первый год эксплуатации объекта НМА годовая сумма амортизационных отчислений составит 24 000 руб. (120 000 руб. х 20%); месячная сумма амортизации - 2000 руб. (24 000 руб.: 12 мес.).

Определим остаточную стоимость объекта НМА на начало второго года эксплуатации:

120 000 руб. - 24 000 руб. = 96 000 руб.

Во второй год эксплуатации годовая сумма амортизационных отчислений составит 19 200 руб. (96 000 руб. х 20%); месячная сумма амортизации - 1600 руб. (19 200 руб.: 12 мес.).

В третий год соответственно: годовая сумма амортизации - 15 360 руб. ((96 000 руб. - 19 200 руб.) х 20%); месячная сумма амортизации - 1280 руб. (15 360 руб.: 12 мес.) и т.д.

При способе списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости НМА и предполагаемого объема продукции (работ) за весь срок полезного использования нематериального актива.

Иначе говоря, сумма начисленной амортизации при этом способе напрямую зависит только от натурального показателя объема продукции.

В условиях примера 1 предположим, что выпуск продукции с использованием данного объекта НМА за 5 лет составит 800 000 единиц.

Фактически за первый год выпущено 180 000 единиц.

Сумма амортизационных отчислений за первый год составит 27 000 руб. (180 000 единиц х (120 000 руб.: 800 000 единиц)).

В соответствии с пунктами 18 и 19 ПБУ 14/2000 начисление амортизации по нематериальным активам начинается с 1-го числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и прекращается с 1-го числа месяца, следующего за месяцем полного погашения его стоимости или выбытия этого объекта с учета в связи с уступкой (утратой) организацией исключительных прав на результаты интеллектуальной деятельности.

В бухгалтерском учете согласно п. 21 ПБУ 14/2000 и Инструкции по применению Плана счетов амортизационные отчисления по НМА отражаются одним из двух способов:

- путем накопления соответствующих сумм по кредиту счета 05 «Амортизация нематериальных активов» в корреспонденции со счетами учета затрат (например, 20 «Основное производство», 26 «Общехозяйственные расходы» и т.д.);

- путем уменьшения первоначальной стоимости объекта НМА, т.е. списания начисленных сумм амортизации непосредственно в кредит счета 04 «Нематериальные активы» в корреспонденции со счетами учета затрат.

Выбранный способ должен быть отражен в приказе об учетной политике организации.

Для деловой репутации и организационных расходов ПБУ 14/2000 устанавливает особый порядок начисления амортизации.

Суммы начисленной амортизации по положительной деловой репутации и организационным расходам отражаются в бухгалтерском учете в особом порядке: в течение 20 лет (но не более срока деятельности организации) они равномерно уменьшают первоначальную стоимость.

Таким образом, для вышеуказанных объектов НМА может применяться только линейный способ начисления амортизации.

Амортизационные отчисления по нематериальным активам отражаются в бухгалтерском учете того отчетного периода, к которому они относятся, и начисляются независимо от результатов деятельности организации в отчетном периоде (п. 20 ПБУ 14/2000).

Существуют следующие методы оценки рыночной стоимости интеллектуальной промышленной собственности:

- метод сравнения продаж, в соответствии с которым рыночная стоимость объекта определяется как соответствующим образом усредненная и скорректированная цена сделок купли-продажи, заключенных на рынке с объектами, которые являются однородными по отношению к оцениваемому объекту;

- доходный метод, при котором оценивают суммарный доход, который ожидается от объекта в будущем, приведенный к текущей (или современной) стоимости методами прямой капитализации или дисконтирования денежных потоков;

- затратный метод, где под стоимостью объекта понимается суммa затрат на его создание и продвижение на рынок.

Первоначальная стоимость нематериальных активов, приобретенных за плату, состоит из следующих расходов:

а) суммы, уплачиваемые в соответствии с договором уступки (приобретения) прав правообладателю (продавцу);

б) регистрационные сборы, государственные пошлины, патентные пошлины и другие аналогичные платежи, произведенные в связи с уступкой (приобретением) исключительных прав правообладателя;

в) таможенные пошлины и сборы;

г) суммы налогов, сборов и платежей в связи с приобретением нематериальных активов (если они не возмещаются);

д) суммы, уплачиваемые за информационные и консультационные услуги, связанные с приобретением нематериальных активов;

е) вознаграждения, уплачиваемые посредникам, через которых приобретен нематериальный актив;

ж) расходы по страхованию рисков доставки (создания) нематериальных активов;

з) другие расходы, непосредственно связанные с приведением актива в рабочее состояние для его использования по назначению.

Расходы, связанные с оплатой приобретенных нематериальных активов (расходы по открытию аккредитива, комиссия банка за переводы, комиссия по конвертации валюты при приобретении нематериальных активов за иностранную валюту и другие банковские услуги), с подготовкой, регистрацией и закрытием контрактов по приобретению, другие расходы, не связанные непосредственно с приобретением активов, не включаются в первоначальную стоимость нематериальных активов, а должны признаваться как расходы в том отчетном периоде, в котором они возникли.

При оплате приобретаемых нематериальных активов, если условиями договора предусмотрена отсрочка или рассрочка платежа, фактические расходы принимаются к бухгалтерскому учету по первоначально признанной сумме кредиторской задолженности.

Расходы в виде процентов за пользование кредитом не включаются в первоначальную стоимость нематериальных активов, приобретенных полностью или частично за счет заемного капитала.

В период разработки нематериальных активов начисленные проценты по кредитам, полученным для их разработки, включаются в первоначальную стоимость разработанных нематериальных активов.

Первоначальная стоимость нематериального актива, полученного в обмен на аналогичный нематериальный актив в установленном законодательством порядке, равна остаточной стоимости переданного нематериального актива.

В случае обмена нематериальных активов с доплатой первоначальная стоимость нематериальных активов, приобретенных в обмен на аналогичный нематериальный актив, равна остаточной стоимости переданного нематериального актива, увеличенной (уменьшенной) на сумму денежных средств или их эквивалентов (доплаты), которая была передана (получена) при обмене.

Первоначальная стоимость нематериального актива, полученного в обмен на не аналогичный нематериальный актив в установленном законодательным порядке, равна текущей стоимости переданного нематериального актива.

В случае обмена нематериальных активов с доплатой первоначальная стоимость нематериальных активов, приобретенных в обмен на не аналогичный нематериальный актив, равна текущей стоимости переданного нематериального актива, увеличенной (уменьшенной) на сумму денежных средств или их эквивалентов (доплаты), которая была передана (получена) при обмене.

Первоначальной стоимостью нематериальных активов, полученных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами в установленном законодательством порядке, признается текущая стоимость ценностей, переданных или подлежащих передаче предприятием. Текущая стоимость ценностей, переданных или подлежащих передаче предприятием, устанавливается исходя из цены, по которой в сравнимых обстоятельствах предприятие определяет текущую стоимость аналогичных ценностей.

При невозможности установить текущую стоимость ценностей, переданных или подлежащих передаче предприятием, стоимость нематериальных активов, полученных предприятием по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, определяется исходя из текущей стоимости, по которой в сравнимых обстоятельствах приобретаются аналогичные нематериальные активы.

Первоначальная стоимость каждого из нематериальных активов, приобретение которых осуществлялось на одну общую сумму, определяется распределением этой суммы пропорционально текущей стоимости отдельного нематериального актива.

Применяемый метод отражения в финансовой отчетности нематериального актива после первоначального признания в обязательном порядке должен быть отражен в учетной политике предприятия.

В табл. 3 представлена взаимосвязь между операциями с интеллектуальной промышленной собственностью и методами ее оценки.

Таблица 3

Операции с интеллектуальной промышленной собственностью (ИПС), виды стоимости и метод оценки.

| Операции с ИПС |

Вид оцениваемой стоимости |

Метод сравнения продаж |

Доходный метод |

Затратный метод |

| Купля-продажа |

Инвестиционная

Рыночная

|

Основной |

Основной |

Дополнительный Дополнительный |

| Инвестирование |

Инвестиционная |

Дополнительный |

Основной |

Дополнительный |

| Финансовая отчетность и смежная документация |

Балансовая Рыночная |

Основной |

— |

Основной

Дополнительны й

|

| Ссудное обеспечение |

Инвестиционная Рыночная |

Основной |

Основной |

Дополнительный Дополнительный |

Видно, что почти в каждой из рассмотренных ситуаций у оценщика есть выбор как вида оцениваемой стоимости, гак и метода оценки, причем применение разных подходов к оценке одной и той же ИПС может дать различные результаты.

Порядок оценки нематериальных активов, в основном, аналогичен порядку оценки основных средств, предусмотренному в ПБУ 6/97 «Учет основных средств». Исключением является оценка нематериальных активов, полученных по договорам, предусматривающим исполнение обязательств (оплату) не денежными средствами. В данном случае применяется порядок оценки, предусмотренный пунктом 6.3 ПБУ 10/99 «Расходы организации». Кроме того, оценка нематериальных активов, при оплате которых предусмотрена отсрочка или рассрочка платежа, осуществляется в соответствии с пунктом 6.2 ПБУ 10/99.

В ПБУ 14/2000 сказано, что нематериальные активы считаются созданными самой организацией, если:

1) исключительное право на результаты интеллектуальной деятельности, полученные:

а) в порядке выполнения служебных обязанностей или по конкретному заданию работодателя, принадлежит организации-работодателю;

б) автором (авторами) по договору с заказчиком, не являющимся работодателем, принадлежит организации-заказчику;

2) свидетельство на товарный знак или на право пользования наименованием места происхождения товара выдано на имя организации.

В условиях развития рыночных отношений значительно возрастает роль бухгалтерского учета как важнейшего средства получения полной и достоверной информации об имуществе предприятия и его обязательствах и своевременного доведения этих сведений до пользователей.

Сегодня возникает проблема оптимальной организации учета различных объектов: основных средств, нематериальных активов, процессов производства и реализации, расчетов, капитальных и финансовых вложений и др.

Нематериальный – актив – актив, не обладающей физической субстанцией, который держат для использования в производстве или поставках товаров и услуг, для сдачи в аренду другим или для административных целей.

Нематериальные активы используются длительное время и в течение этого времени их стоимость ежемесячно переносится на производимую продукцию, выполненные работы и оказанные услуги. Экономический механизм постепенного переноса стоимости нематериальных активов на готовый продукт и накопление денежного фонда для замены нематериальных активов называется амортизацией.

Для обобщения информации о накопленных амортизационных отчислениях по объектам нематериальных активов, по которым проводится погашение стоимости предназначен пассивный, регулирующий счет 05 «Амортизация нематериальных активов».

1. Виханский О.С., Наумов А.И. Менеджмент: Учебник 3-е изд. -М.: Гардарники, 2004. - 528 с.

2. Ворст И., Ревентлоу П. Экономика фирмы. - М.: Высшая школа, 2002.-280с.

3. Горфинкель В.Я., Куприкова Е.М. Экономика предприятия. - М.: Юнити, 2006. -368 с.

4. Задковский И.В. Финансы предприятий: учеб. пособие – 2-е изд., перераб и доп. – К.: Кондор – 2003 – 364 с.

5. Предпринимательство: уч. для вузов / под ред. проф. В.Я. Горфинкеля, проф. Г.Б. Поляка – М: Юнити – Дана, 2001.- 581 с.

6. Филимоненков А.С. Финансы предприятия / Учебное пособие. – К.: Ника-центр, Эльга, 2006. – 280 с.

7. Финансы предприятий уч. / под ред. В.В. Буряковского. – Д.: Пороги, 2005. – 427 с.

8. Финансы предприятий: уч. / под ред. проф. А.М. Поддерегина – 3-е изд. – К.: КНЭУ 2004. – 385 с.

9. Финансы предприятий: Учеб. пособие/Е.И. Бородина, Ю.С. Голикова и др.; под ред. Е.И. Бородина. – М.: Банки и биржи, Юнити, 2003. – 208 с.

10. Шеремет А.Д., Сайфулин Р.С. Финансы предприятий.-М., Инфра-М, 2002.-343 с.

11. Экономика предприятия / Под ред. В.М. Семенова. - М.: Центр экономики и маркетинга, 2005. - 184 с.

12. Экономика предприятия: Учебник для вузов / Под ред. Ф.К.Беа, Э. Дихтла, М. Швайтцера. Пер. с нем. - М.: ИНФРА-М, 2003. - 928 с.

|