| Федеральное агентство по образованию

Южно-Уральский государственный университет

Кафедра «Экономической теории и мировой экономики»

Курсовая работа

по экономическому анализу:

Экономический анализ «ОАО РосИнструмент». Управление дебиторской задолженностью как организационная мера по улучшению деятельности предприятия(вариант №18).

Проверила:

________________ /Т. М. Каретникова/

«_____» __________________ 2007 г.

Выполнил:

студент гр. ЭиУ - 438 И.В. Выродов

Челябинск

2007

Экономический анализ: Курсовая работа/ Выродов И.В., ЭиУ-438. – Челябинск: ЮУрГУ, 2007. – 49 с.

В данной курсовой работе производится анализ финансовой сферы деятельности предприятия. Оценивается финансовая устойчивость фирмы по основным показателям. Также в работе предложена мера по улучшению деятельности предприятия на примере управления дебиторской задолженностью «ОАО РосИнструмент». При написании работы использовано 5 источников литературы, 38 таблиц, 30 иллюстраций.

Содержание

Введение . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 4

Глава 1. Анализ финансовых результатов деятельности предприятия . . . . . . 6

Глава 2. Анализ финансовой устойчивости предприятия. . . . . . . . . . . . . . . . .31

Глава 3. Управление дебиторской задолженностью как организационная мера по улучшению деятельности предприятия на примере «ОАО «РосИнструмент». . . . . . . . . . . . . . . .. . . . . . . . . . . . . . . . . . . . . . . . . . . . .43

Заключение. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .47

Список используемой литературы . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .49

Введение

Финансовая отчетность организации является предметом изучения многих заинтересованных пользователей. Кредиторы проводят анализ отчетности с целью минимизации рисков по кредитам, займам и вкладам. Финансовые менеджеры, аудиторы, собственники анализируют финансовые отчеты с целью повышения устойчивости работы предприятия, повышения доходности капитала, принятия обоснованных решений. Публикуемая отчетность содержит информацию для внешних пользователей, например потенциальных деловых партнеров. Наиболее часто источниками финансового анализа являются данные годовых или квартальных отчетов «Бухгалтерского баланса» форма № 1 и «Отчета о прибылях и убытках» форма № 2.

Реклама

В данной курсовой работе выделены три блока задач финансового анализа:

анализ эффективности деятельности;

анализ финансовых результатов деятельности;

мера улучшения финансового состояния предприятия.

Если собственника интересуют, как правило, финансовые результаты деятельности и финансовая устойчивость, то руководитель заинтересован во всей полезной для принятия управленческих решений информации. Для этих целей наиболее важными могут быть следующие процедуры анализа финансово-хозяйственной деятельности (ФХД) предприятия:

оценка платежеспособности(ликвидности);

оценка рентабельности;

оценка финансовой устойчивости.

Финансовый анализ представляет собой достаточно сложную и многогранную систему процедур и методик, но цель настоящей курсовой работы — дать общий обзор наиболее доступных и простых методов решения перечисленных выше задач анализа ФХД предприятия, а также рассмотреть влияние меры – управление дебиторской задолженностью, на финансовой состояние предприятия на примере «ОАО РосИнструмент».

Глава 1. Анализ финансовых результатов деятельности предприятия

1.1. Представить диаграмму: «Доля основного и оборотного капитала в структуре активов».

Таблица 1. Данные по составу активов.

| На н.п.

|

На к.п.

|

| Основной капитал

|

175919

|

185013

|

| Оборотный капитал

|

260338

|

271122

|

| Итого по активам

|

436257

|

456135

|

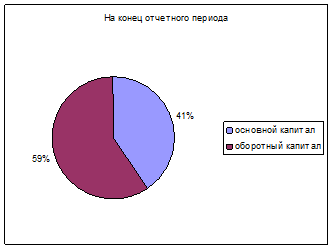

Диаграммы 1.1 и Доля основного и оборотного капитала в структуре активов.

Данные по основному и оборотному капиталу представлены в таблице 1(Данные по составу активов). По данным составлены диаграммы 1.1. и 1.2. (Доля основного и оборотного капитала в структуре активов) соотношения основного и оборотного капитала в активах. Результат сравнения показывает, что структура активов представлена соотношения основного капитала к оборотному как 40% к 60%. Соотношение данных показателей за отчетный период изменилось незначительно, это означает что основной и оборотный капитал изменились незначительно.

1.2. Представить диаграмму: «Уровень и динамика фондоотдачи».

Исходная модель, фондоотдача показывает отношение объема производства к основным фондам предприятия.

Таблица 2. Данные по объему производства, основным средствам и фондоотдаче.

| На н.п.

|

На к.п.

|

| V

|

140866

|

163246

|

| Ф

|

93446

|

95323

|

| ФО

|

150,75%

|

171,26%

Реклама

|

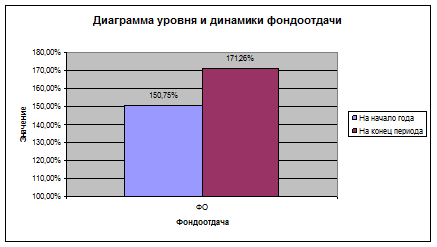

Диаграмма 2. Уровень и динамика фондоотдачи.

Данные по объему производства, основным средствам и фондоотдаче представлены в таблице 2. По данным фондоотдачи на начало и конец отчетного периода составлена диаграмма 2. (Уровень и динамика фондоотдачи). Результаты сравнения показывают, что фондоотдача изменилась более чем на 20%, положительное изменение показателя произошло за счет изменения объема выручки, это означает, что предприятие увеличило объем продаж и стало использовать свои ресурсы рациональнее.

1.3. Представить диаграмму: «Уровень и динамика материалоемкости».

Исходная модель , это показатель отношения уровня материальных запасов к объему производства.

Таблица 3. Данные по объему производства, материальным запасам и материалоемкости.

| На н.п.

|

На к.п.

|

Динамика

|

| V

|

140866

|

163246

|

15,89%

|

| МЗ

|

96159

|

114759

|

19,34%

|

| МЕ

|

68,26%

|

70,30%

|

2,98%

|

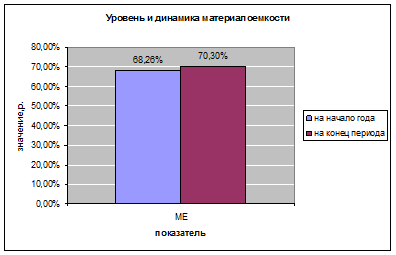

Диаграмма 3. Уровень и динамика материалоемкости.

Данные по объему производства, материальным запасам и материалоемкости представлены в таблице 3. По данным материалоемкости на начало и конец отчетного периода составлена диаграмма 3(Уровень и динамика материалоемкости). Результаты сравнения показывают, что материалоемкость изменилась незначительно, примерно на 2%, такое изменение свидетельствует о пропорциональной динамике роста объема производства и материальных запасов.

1.4. Построить различные детерминированные модели объема продаж (оценка использования ресурсов) и определить влияние факторов на изменение объема продаж.

Влияние изменения экстенсивного и интенсивного фактора на изменение объема продукции:

Исходная модель: Исходная модель:

Таблица 4. Данные по объему производства, основным средствам и фондоотдаче.

| на начало года

|

на конец периода

|

| V

|

140866

|

163246

|

| Ф

|

93446

|

95323

|

| ФО

|

150,75%

|

171,26%

|

Исходные данные представлены в таблице 4.

а) За счет изменения величины фонда:

б) За счет изменения фондоотдачи:

ПРОВЕРКА

Результаты расчетов показывают, что изменение объема производства произошло в основном за счет изменения фондоотдачи (на 19550,44), и в значительно меньшей мере из-за изменения величины фондов(на 2829,56).

Используем интегральный метод для расчета:

а) За счет изменения величины фонда:

б) За счет изменения фондоотдачи:

ПРОВЕРКА

Интегральный метод показал примерно те же результаты.

Влияние изменения материалоемкости на изменение объема продаж:

Исходная модель:

Таблица 4. Данные по объему производства, основным средствам и фондоотдаче.

| на начало года

|

на конец периода

|

| V

|

140866

|

163246

|

| МЗ

|

96159,00

|

114759,00

|

| МО

|

146,49%

|

142,25%

|

Исходные данные представлены в таблице 4.

а) За счет изменения величины материальных затрат:

б) За счет изменения материалоотдачи:

ПРОВЕРКА

Результаты подсчетов показывают, что увеличение объема производства произошло за счет увеличения материальных запасов (на 27247,14), уменьшение фондов же повлияло в отрицательную сторону(-4867,14).

1.5. Представить графически информацию о структуре себестоимости на рубль продаж и динамике компонентов данного показателя.

Таблица 5. Данные по структуре себестоимости (Форма №5) и выручке.

| На н.п.

|

На к.п.

|

На н.г., на р. продаж

|

На к.п., на р. продаж

|

На к.п., в %

|

Динамика

|

| Себестоимость проданных товаров, продукции, работ, услуг

|

120113

|

150609

|

0,853

|

0,923

|

125,39%

|

25,39%

|

| Выручка

|

140866

|

163246

|

1

|

1

|

115,89%

|

15,89%

|

| Структура

|

| Матер.затраты

|

61259

|

85847

|

0,435

|

0,526

|

140,14%

|

40,14%

|

| Затраты на оплату труда

|

12011

|

13555

|

0,085

|

0,083

|

112,85%

|

12,85%

|

| Отчисл.на соц.нужды

|

3603

|

4518

|

0,026

|

0,028

|

125,40%

|

25,40%

|

| Амортизация

|

13212

|

16567

|

0,094

|

0,101

|

125,39%

|

25,39%

|

| Прочие

|

30028

|

30122

|

0,213

|

0,185

|

100,31%

|

0,31%

|

| Итого

|

120113

|

150609

|

0,853

|

0,923

|

125,39%

|

25,39%

|

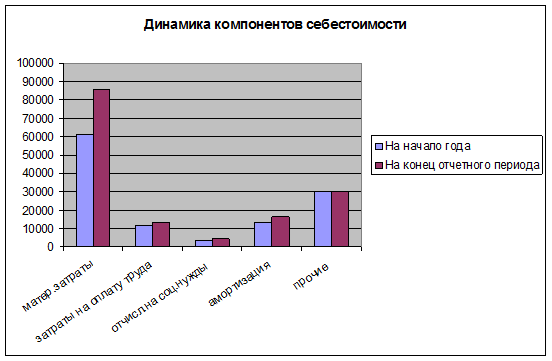

Диаграмма 5.1. Динамика изменения компонентов себестоимости

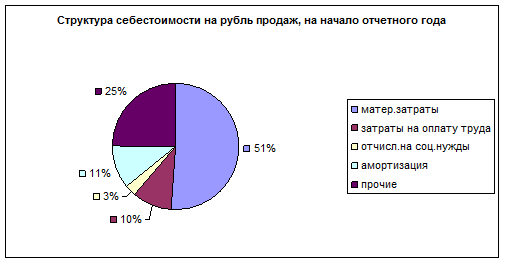

Диаграмма 5.2. Структура себестоимости на начало периода

Диаграмма 5.2. Структура себестоимости на конец периода Диаграмма 5.2. Структура себестоимости на конец периода

Исходные данные представлены в таблице 5. По ним построены диаграммы 5.1, 5.2, 5.3. Анализируя диаграммы, можно сказать, что за отчетный периода структура себестоимости в большей мере изменилась за счет увеличения доли материальных затрат и уменьшения доли прочих затрат. Остальные компоненты себестоимости изменились незначительно.

1.6. Сопоставить темпы роста: а) себестоимости и объема продаж; б) постоянных затрат и объема продаж; в) активов и объема продаж.

а) Сопоставление темпа роста себестоимости и объема продаж

Таблица 6.1. Данные о себестоимости и объеме продаж.

| На н.п.

|

На к.п.

|

Изменение

|

| с/с

|

120113

|

150609

|

25,39%

|

| V

|

140866

|

163246

|

15,89%

|

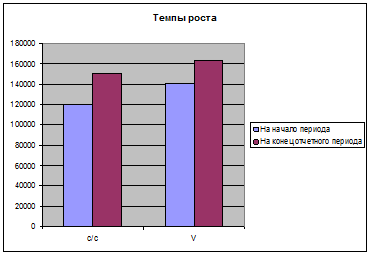

Диаграмма 6.1. Темпы роста себестоимости и объема продаж.

Анализ результатов диаграммы 6.1. показывает, что темпы роста себестоимости(25,39%) на 10% больше темпов роста объема продаж(15,89).

б) Сопоставить темпы роста постоянных затрат т объема продаж

Таблица 6.2. Данные о себестоимости и объеме продаж.

| На н.п.

|

На к.п.

|

Изменение

|

| Пост.затр.

|

260338

|

271122

|

4,14%

|

| V

|

140866

|

163246

|

15,89%

|

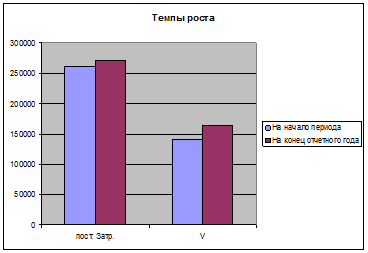

Диаграмма 6.2. Темпы роста постоянных затрат и объема производства.

Анализ результатов диаграммы 6.2. показывает, что темпы роста постоянных затрат (4,14%) в несколько раз меньше темпов роста объема продаж(15,89).

в) Сопоставить темпы роста активов и объема продаж

Таблица 6.2. Данные о себестоимости и объеме продаж

| На н.п.

|

На к.п.

|

Изменение

|

| Активы

|

436257

|

456135

|

4,56%

|

| V

|

140866

|

163246

|

15,89%

|

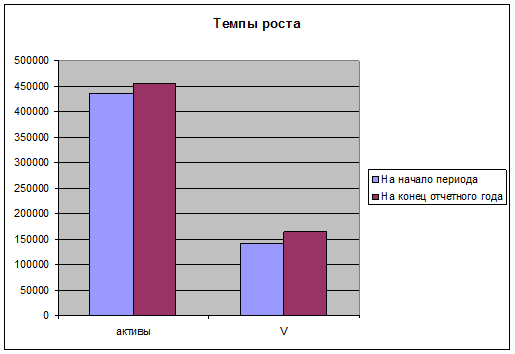

Диаграмма 6.3. Темпы роста активов и объема производства

Анализ результатов диаграммы 6.3. показывает, что темпы роста активов (4,56%) в несколько раз меньше темпов роста объема продаж(15,89).

1.7. Построить диаграмму «Структура текущих активов», в процентах.

Таблица 7. Данные по текущим активам.

| Актив

|

На н.п.

|

На к. п.

|

| II. ОБОРОТНЫЕ АКТИВЫ

|

| Запасы(общие)

|

96159

|

114759

|

| Запасы: сырье, материалы и другие аналогичные ценности

|

63647

|

64717

|

| Запасы: животные на выращивании и откорме

|

| Запасы: затраты в незавершенном производстве

|

5607

|

16023

|

| Запасы: готовая продукция и товары для перепродажи

|

16718

|

18534

|

| Запасы: товары отгруженные

|

0

|

0

|

| Запасы: расходы будущих периодов

|

10187

|

15485

|

| Запасы: прочие запасы и затраты

|

| Налог на добавленную стоимость по приобретенным ценностям

|

17972

|

25975

|

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты)

|

0

|

0

|

| в том числе покупатели и заказчики

|

0

|

0

|

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты)

|

145673

|

129993

|

| в том числе покупатели и заказчики

|

101606

|

89595

|

| Краткосрочные финансовые вложения

|

| Денежные средства

|

534

|

395

|

| Прочие оборотные активы

|

0

|

0

|

| Итого по разделу II

|

260338

|

271122

|

| БАЛАНС

|

436257

|

456135

|

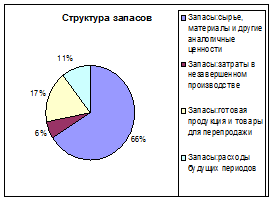

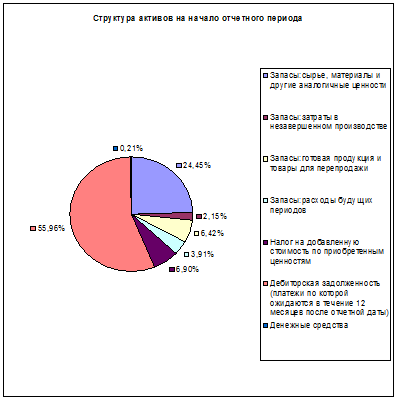

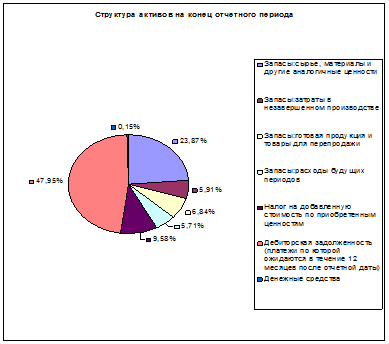

Диаграмма 7.1.1.Структура активов на н.п. Диаграмма 7.1.2. Структура запасов

Диаграмма

7.2.1.Структура активов на н.п. Диаграмма 7.2.2. Структура запасов

Исходные данные представлены в таблице 7. По ним составлены диаграммы структуры активов на начало и конец периода 7.1.1. и 7.1.2., а также структуры запасов на начало и конец периода 7.2.1. и 7.2.2. По результатам анализа диаграмм можно сказать, что большую часть текущих активов составляем дебиторская задолженность(55,96%), запасы же составляют 44,04%. В конце периода соотношение перераспределилось в сторону запасов(52,05%), дебиторская задолженность составляет 47, 95%. В структуре активов на начало периода большую часть составляют сырье, материалы и другие материальные ценности(66%). В конце периода эта статья уменьшилась на 9% вследствие увеличения затрат в незавершенном производстве(с 6% до 14%). Другие компоненты запасов значительно не изменились.

1.8. Рассчитать «Скорость и время оборота оборотных средств».

Оборачиваемость активов показывает среднюю продолжительность (в днях) возврата в денежную форму за отчетный период суммы оборотных средств организации в результате реализации продукции. Исходная модель для скорости оборота оборотных средств: Оборачиваемость активов показывает среднюю продолжительность (в днях) возврата в денежную форму за отчетный период суммы оборотных средств организации в результате реализации продукции. Исходная модель для скорости оборота оборотных средств:

Исходная модель для времени оборота оборотных средств: Исходная модель для времени оборота оборотных средств:

Таблица 8. Данные об объеме производства, текущих активах, скорости и времени оборота оборотных средств.

| На н.п.(1)

|

На к.п.(2)

|

| V

|

140866

|

163246

|

| ТА

|

260338

|

271122

|

| v

|

0,54

|

0,60

|

| t

|

674,57

|

606,20

|

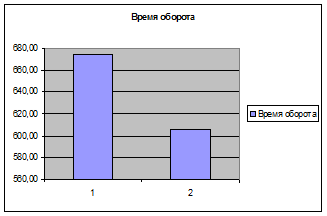

Диаграмма 8.1. Динамика скорости оборота оборотных средств.

Диаграмма 8.2. Динамика скорости оборота оборотных средств.

Исходные данные и рассчитанные показатели представлены в таблице 8. По рассчитанным показателям построены диаграммы 8.1. и 8.2. По результатам построения диаграмм можно сказать, что скорость оборота оборотных средств увеличилась, это произошло за счет того, что объем производства увеличился больше чем значение текущих активов. Время оборота сократилось, Так как время оборота изменяется обратно пропорционально скорости оборота, то если скорость оборота увеличилось, значит время оборота оборотных средств снизилось.

1.9. Рассчитать «Влияние различных факторов на величину потребности в оборотных средствах и в запасах».

Влияние объема продаж и текущих активов на величину оборотного капитала:

а) Исходная модель:

б) Исходная модель: по данной формуле определяется потребность в оборотных средствах.

Таблица 9. Данные об объеме производства, текущих активах, скорости и времени оборота оборотных средств.

| На н.п.

|

На к.п.

|

| V

|

140866

|

163246

|

| ТА

|

260338

|

271122

|

| v

|

0,54

|

0,60

|

| t

|

674,57

|

606,20

|

| ОД

|

385,93

|

447,25

|

а) Изменение ТА за счет изменения ОД:

б) Изменение ТА за счет изменения времени оборота:

ПРОВЕРКА

Исходные данные представлены в таблице 9. Текущие активы увеличились за счет изменения ОД на 41361,04 и в то же время уменьшились за счет изменения времени оборота на 30577,04.

1.10. Рассчитать «Уровень рентабельности предприятия, продукции, собственного капитала».

Анализ рентабельности заключается в определении количества денежных единиц прибыли, приходящегося на одну денежную единицу исследуемого показателя (например, капитала, затрат, выручки и т.п.). Анализ рентабельности заключается в определении количества денежных единиц прибыли, приходящегося на одну денежную единицу исследуемого показателя (например, капитала, затрат, выручки и т.п.).

Исходные модели:

Таблица 10. Данные о ЧП, ВП, активах, себестоимости, СК, показатели рентабельности фирмы.

| На н.п.

|

На к.п.

|

| Чистая прибыль

|

6576

|

1120

|

| Валовая прибыль

|

20753

|

12637

|

| Активы

|

436257

|

456135

|

| Себестоимость

|

120113

|

150609

|

| СК

|

343941

|

345165

|

| Рпредпр

|

4,76%

|

2,77%

|

| Рпрод

|

17,28%

|

8,39%

|

| Рск

|

1,91%

|

0,32%

|

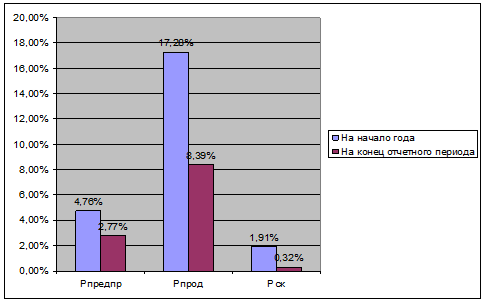

Диаграмма 10. Динамика показателей рентабельности.

Исходные данные представлены в таблице 10. По этим данным найдены коэффициенты рентабельности. Составлена диаграмма 10, по динамике показателей рентабельность. Результаты показывают, что рентабельность предприятия уменьшилась на 2% за счет увеличения активов и значительного уменьшения валовой прибыли предприятия. Рентабельность продукции уменьшилась почти на 10% вследствие значительного уменьшения валовой прибыли (с 20753 до 12637) и единовременного увеличения себестоимости продукции со 120113 до 150609. Рентабельность собственного капитала также уменьшилась на 1,5%, что является значительным изменением, так как на начало периода этот показатель составлял 1,91%. Такое сокращение произошло в большей степени вследствие сокращения чистой прибыли с 6576 до 1120 и одновременном незначительном увеличении СК с 343941 до 345165.

1.11.

Рассчитать «Влияние различных факторов на рентабельность активов фирмы».

Исходная модель: (1)

Таблица 11.1. Данные об основных и оборотных фондах, объеме производства, материальных затратах, затратах на оплату труда, амортизации, прочих затратах.

| На н.п.

|

На к.п.

|

| Основные фонды

|

175919

|

185013

|

| Оборотные фонды

|

260338

|

271122

|

| V

|

140866

|

163246

|

| Материальные затраты

|

61259

|

85847

|

| Затраты на оплату труда

|

12011

|

13555

|

| Амортизация

|

13212

|

16567

|

| Прочие затраты

|

30028

|

30122

|

Для нахождения рентабельности активов предприятия, необходимо рассчитать несколько показателей, указанных в формуле (1).

Таблица 11.2. Показатели для расчета рентабельности активов предприятия.

| МЕ

|

0,435

|

0,526

|

| ЗЕ

|

0,085

|

0,083

|

| АЕ

|

0,094

|

0,101

|

| ПрЕ

|

0,213

|

0,185

|

| ФЕ(осн)

|

1,249

|

1,133

|

| ФЕ(обор)

|

1,848

|

1,661

|

Рассчитаем рентабельность активов предприятия на начало и конец отчетного периода:

Рассчитаем влияние различных факторов на изменение рентабельности активов предприятия:

а) Влияние изменения мат.емкости на рентабельность активов фирмы:

б) Влияние изменения з/п.емкости на рентабельность активов фирмы

в) Влияние изменения аморт.емкости на рентабельность активов фирмы

г) Влияние изменения прочие.расх.емкости на рентабельность активов фирмы

д) Влияние изменения осн.фондоемкости на рентабельность активов фирмы

е) Влияние изменения обор.фондоемкости на рентабельность активов фирмы

ПРОВЕРКА

Как видно из расчетов все факторы примерно одинаково повлияли на изменение рентабельности активов предприятия в сторону увеличения или уменьшения.

1.12.

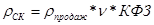

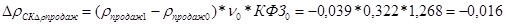

Рассчитать «Влияние факторов на рентабельность собственного капитала фирмы».

Исходная модель: Исходная модель:

Исходные модель компонентов рентабельности СК:

Таблица 12. Данные о чистой прибыли, объеме продаж, активах, СК, компонентах рентабельности СК.

| На н.п.

|

На к.п.

|

| Чистая прибыль

|

6576

|

1120

|

| Объем продаж

|

140866

|

163246

|

| Активы

|

436257

|

456135

|

| Собственный капитал

|

343941

|

345165

|

| Рентабельность продаж

|

0,04668

|

0,00686

|

| v-скорость оборота активов

|

0,32290

|

0,35789

|

| КФЗ

|

1,26841

|

1,32150

|

Рентабельность СК на начало и конец периода:

а) Влияние изменения рентабельности продаж на рентабельность СК фирмы: а) Влияние изменения рентабельности продаж на рентабельность СК фирмы:

б) Влияние изменения скорости оборота на рентабельность СК фирмы:

в) Влияние изменения коэффициента финансовой зависимости на рентабельность СК фирмы:

ПРОВЕРКА

Расчеты показали, что на рентабельность СК фирмы в большей мере повлияло изменение такого фактора как рентабельность продаж.

1.13.

Рассчитать «Критический объем продаж в базовом и в отчетном периоде».

Исходная модель:

Таблица 13. Данные о себестоимости, постоянных затратах, цене, издержках не единицу, объеме производства, материальных затратах и выручке.

| На н.п.

|

На к.п.

|

| Себестоимость

|

120113

|

150609

|

| Постоянные затраты

|

58854

|

64762

|

| Цена

|

704,33

|

709,7652

|

| Издержки на единицу

|

306,295

|

373,24

|

| Объем производства (шт)

|

200

|

230

|

| Материальные затраты

|

61259

|

85847

|

| Выручка

|

140866

|

163246

|

Расчет критического объема продаж в базовом и отчетном периодах в штуках:

Расчет критического объема продаж в базовом и отчетном периодах в денежном выражении:

Исходная модель:

1.14. Рассчитать «Изменение прибыли под влиянием изменения параметров CVP-модели».

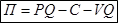

Исходная модель: Исходная модель:

Таблица 14. Данные о цене, объеме производства, постоянных издержках и переменных издержках.

| На н.п.

|

На к.п.

|

| Цена, P

|

704,33

|

709,76

|

| Объем производства, Q

|

200

|

230

|

| Постоянные издержки, C

|

58854

|

64762

|

| Переменные издержки, V

|

306,295

|

373,24

|

Рассчитаем влияние параметров CVP-модели на изменение прибыли:

а) Влияние изменения объема производства на прибыль фирмы:

б) Влияние изменения постоянных издержек на прибыль фирмы:

в) Влияние изменения переменных издержек на прибыль фирмы:

г) Влияние изменения цены на прибыль фирмы:

ПРОВЕРКА ПРОВЕРКА

Исходные данные представлены в таблице 14. Исследовано влияние факторов CVP-модели на прибыли фирмы. По результатам подсчетов можно сказать, что наибольшее влияние на прибыль оказал фактор издержек на единицу (-15380), наименьшее же значение оказало изменение цены.

1.15. Проанализировать производственно-финансовый леверидж (операционно-финансовую зависимость):

a) Рассчитать СОЗ (степень операционной зависимости) и СФЗ (степень финансовой зависимости), СКЗ (степень комбинированной зависимости) и определить тенденцию их изменения;

b) построить график прибыли для отчётного и базового периода (ПДВ=1(V))

Исходная модель СОЗ:

Таблица 15. Данные о цене, объеме производства, постоянных и переменных издержках, процентных платежах и выручке.

| На н.п.

|

На к.п.

|

| Цена, P

|

704,33

|

709,76

|

| Объем производства, Q

|

200

|

230

|

| Постоянные издержки, C

|

58854

|

64762

|

| Переменные издержки, V

|

306,295

|

373,24

|

| Процентные платежи, J

|

0

|

0

|

| ПДВ

|

15269

|

5767

|

| Объем продаж

|

140866

|

163246

|

Рассчитаем СОЗ на начало и конец отчетного периода:

Исходная модель СФЗ: , рассчитаем СФЗ на начало и конец отчетного периода.

Так как процентные платежи равны 0, а числитель и знаменатель модели отличаются именно на эту величину, то СФЗ на начало и конец периода будут одинаковыми и равны 1.

Исходная модель СКЗ:

Значение СКЗ, можно найти, зная значения СОЗ и СФЗ: Значение СКЗ, можно найти, зная значения СОЗ и СФЗ:

Найдем значения СКЗ на начало и конец отчетного периода: Найдем значения СКЗ на начало и конец отчетного периода:

, так как составляющая СФЗ равна 1, то значения СКЗ будут равны значениям СОЗ в начале и конце отчетного периода соответственно.

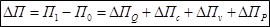

Построим график зависимости ПДВ от объема продаж по данным таблицы 15.

Глава 2. Анализ финансового состояния предприятия

Финансовая устойчивость предприятия находится в прямой зависимости от структуры источников формирования активов. Другими словами, под финансовой устойчивостью может пониматься обеспеченность запасов и затрат источниками для их формирования, то есть капиталом предприятия. В структуре капитала предприятия, прежде всего выделяют собственные и заемные средства.

2.1. Представить диаграмму «Доля собственного и заемного капитала». Определить структуру собственного и заемного капитала. Информацию представить графически.

Таблица 1. Пассивы предприятия.

| Пассив

|

На н.п.

|

На к.п.

|

| III. Капиталы и резервы

Уставный капитал

|

203

|

203

|

| Добавочный капитал

|

193462

|

193477

|

| Резервный капитал

|

15

|

15

|

| в том числе:

резервы, образованные в соответствии с законодательством

|

15

|

15

|

| резервы, образованные в соответствии с учредительными документами

|

| Фонд социальной сферы

|

131608

|

130205

|

| Целевые финансирования и поступления

|

| Нераспределенная прибыль прошлых лет

|

| Непокрытый убыток прошлых лет

|

| Нераспределенная прибыль отчетного года

|

18638

|

21265

|

| Непокрытый убыток отчетного года

|

| Итого по разделу III(собственный капитал)

|

343941

|

345165

|

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Займы и кредиты

|

| в том числе:

кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты

|

| займы, подлежащие погашению более чем через 12 месяцев после отчетной даты

|

| Прочие долгосрочные обязательства

|

| ИТОГО по разделу IV

|

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Займы и кредиты

|

| в том числе:

кредиты банков, подлежащие погашению в течение 12 месяцев после отчетной даты

|

| займы, подлежащие погашению в течение 12 месяцев после отчетной даты

|

| Кредиторская задолженность:

|

92316

|

110970

|

| в том числе:

поставщики и подрядчики

|

38955

|

48613

|

| векселя к оплате

|

| задолженность перед дочерними и зависимыми обществами

|

9834

|

| задолженность перед персоналом организации

|

9160

|

14269

|

| задолженность перед государственными внебюджетными фондами

|

1982

|

12725

|

| задолженность перед бюджетом

|

14673

|

23100

|

| авансы полученные

|

17712

|

12263

|

| прочие кредиторы

|

| Задолженность участникам(учредителям) по выплате долгов

|

| Доходы будущих периодов

|

| Резервы предстоящих расходов

|

| Прочие краткосрочные обязательства

|

| Итого по разделу V(заемный капитал)

|

92316

|

110970

|

| БАЛАНС

|

436257

|

456135

|

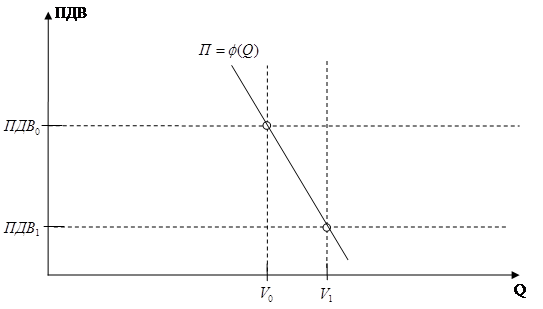

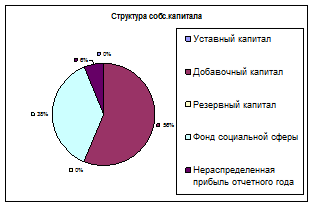

Диаграмма 1.1.1. и 1.1.2. Структура СК на начало и конец отчетного периода.

Из диаграмм 1.1.1. и 1.1.2. видно, что структура СК значительно не изменилась.

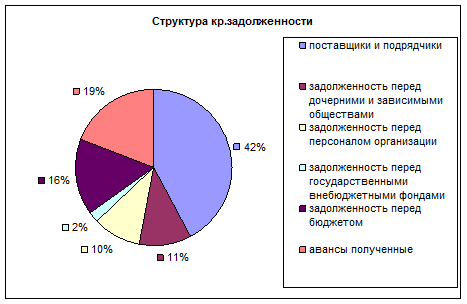

Диаграмма 1.2.1. Структура кредиторской задолженности на начало отчетного периода.

Исходя из данных диаграммы 1.2.1. можно сделать вывод, что большую долю в составе кредиторской задолженности составляют поставщики и подрядчики (42%).

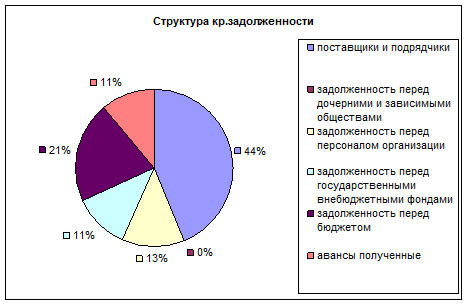

Диаграмма 1.2.2. Структура кредиторской задолженности на конец отчетного периода. Диаграмма 1.2.2. Структура кредиторской задолженности на конец отчетного периода.

Исходя из данных диаграммы 1.2.2. можно сделать вывод, что структура КЗ изменилась за счет сокращения задолженности перед дочерними и зависимыми обществами с 11% до 0, также можно заметить уменьшение доли полученных авансов на 8%, увеличение задолженности перед поставщиками и подрядчиками на 2%, задолженности перед персоналом организации на 2%, задолженности перед бюджетом на 5% и задолженности перед государственными внебюджетными фондами на 9%.

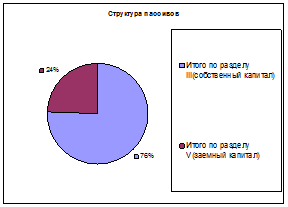

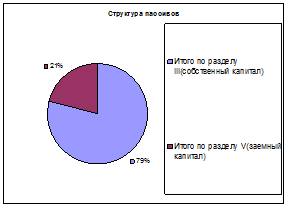

Диаграммы 1.3.1. и 1.3.2. Структура пассивов на начало и конец отчетного периода.

Из диаграмм видно, что структура пассивов изменилась в сторону увеличения доли заемного капитала с 21% до 25%, хотя собственный капитал по-прежнему составляет большую долю в структуре.

2.2. Рассчитать показатели ликвидности фирмы за базовый и отчётный год; темпы их изменения.

Исходные модели:

Таблица 2. Данные о текущих обязательствах и активах, ДС, РЦБ, счетах к оплате и коэффициентах.

| На н.а.

|

На к.п.

|

| Тек.активы

|

260338

|

271122

|

| Тек.обяз-ва

|

92316

|

110970

|

| ДС

|

534

|

395

|

| РЦБ

|

0

|

0

|

| Счета

|

145673

|

129993

|

Изменение

|

| К-т текущей ликвидности

|

2,820075

|

2,443201

|

-15,43%

|

| К-т быстрой ликвидности

|

1,583767

|

1,174984

|

-34,79%

|

| К-т абсолютной ликвидности

|

0,005784

|

0,00356

|

-62,51%

|

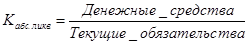

Коэффициент абсолютной ликвидности показывает, какая доля краткосрочных долговых обязательств может быть покрыта за счет легко реализуемых активов, то есть денежных средств, ценных бумаг и депозитов. Данный коэффициент наиболее жесткий для оценки платежеспособности и свидетельствует о возможности или невозможности за короткий срок погасить кредиторские задолженности, требующие немедленного погашения.

Нормативное значение этого коэффициента 0,2–25. В нашем случай он меньше нормативного, это означает что фирма не способна за короткий срок погасить кредиторские задолженности, требующие немедленного погашения.

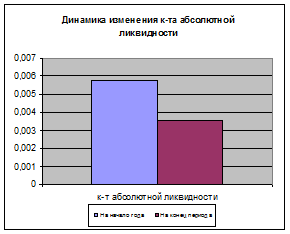

Диаграммы 2.1. и 2.2. Динамика изменений показателей ликвидности предприятия.

Как видно из расчетов и графиков, коэффициенты ликвидности уменьшились, это произошло вследствие значительного увеличения текущих обязательств (примерно на 20000).

2.3. Рассчитать абсолютные и относительные показатели финансовой устойчивости предприятия; дать оценку финансовой устойчивости предприятия. Представить результаты расчета абсолютных показателей финансовой устойчивости графически.

Обобщенным показателем финансовой устойчивости является излишек(недостаток) источников средств для формирования запасов и затрат.

Исходная формула: Исходная формула:

Таблица 3.1. Данные о запасах, НДС и показателе ЗЗ.

| На н.п.

|

На к.п.

|

| Запасы

|

96159

|

114759

|

| НДС

|

17972

|

25975

|

| ЗЗ

|

114131

|

140734

|

Для характеристики источников формирования ЗЗ используются несколько показателей, которые отражают различные виды источников:

1) Наличие собственных оборотных средств

Исходная модель: Исходная модель:

Таблица 3.2. Данные о СК и ВНА.

| На н.п.

|

На к.п.

|

| СК

|

343941

|

345165

|

| ВНА

|

175919

|

185013

|

| СОС

|

168022

|

160152

|

2) Наличие собственных и долгосрочных заемных источников формирования ЗЗ

Исходная модель: Исходная модель:

Таблица 3.3. Данные о СК, ВНА и ДП.

| На н.п.

|

На к.п.

|

| СК

|

343941

|

345165

|

| ВНА

|

175919

|

185013

|

| ДП

|

0

|

0

|

| СДП

|

168022

|

160152

|

3) Величина основных источников формирования ЗЗ

Исходная модель:

Таблица 3.4. Данные о СК и ВНА.

| На н.п.

|

На к.п.

|

| СК

|

343941

|

345165

|

| ВНА

|

175919

|

185013

|

| ДП

|

0

|

0

|

| К/с кр. и займы

|

92316

|

110970

|

| ОИ

|

260338

|

271122

|

Трём показателям наличия источников формирования ЗЗ соответствуют три показателя обеспеченности ЗЗ источниками формирования:

1) Излишек или недостаток собственных оборотных средств 1) Излишек или недостаток собственных оборотных средств

Исходная модель:

Таблица 3.5. Данные о СОС, ЗЗ.

| На н.п.

|

На к.п.

|

| СОС

|

168022

|

160152

|

| ЗЗ

|

114131

|

140734

|

| ф(СОС)

|

53891

|

19418

|

>0

|

2) Излишек или недостаток собственных и долгосрочных заёмных источников формирования ЗЗ

Исходная модель:

Таблица 3.6. Данные о СДП, ЗЗ.

| На н.п.

|

На к.п.

|

| СДП

|

168022

|

160152

|

| ЗЗ

|

114131

|

140734

|

| ф(СДП)

|

53891

|

19418

|

>0

|

3) Излишек или недостаток формирования основных источников ЗЗ

Исходная модель:

Таблица 3.7. Данные о ОИ, ЗЗ.

| На н.п.

|

На к.п.

|

| ОИ

|

260338

|

271122

|

| ЗЗ

|

114131

|

140734

|

| ф(ОИ)

|

146207

|

130388

|

>0

|

С помощью этих показателей можно определить трёхкомпонентный показатель типа финансовой ситуации: С помощью этих показателей можно определить трёхкомпонентный показатель типа финансовой ситуации:

Исходная модель:

Используя данные, полученные вычислениями в таблицах 3.5., 3.6., 3.7. составляем новую таблицу.

Таблица 3.8. Данные о СОС, СДП, ОИ.

| На н.п.

|

На к.п.

|

| СОС

|

168022

|

160152

|

| СДП

|

168022

|

160152

|

| ОИ

|

260338

|

271122

|

Представим значения найденных показателей графически: Представим значения найденных показателей графически:

На графике видно, что все три показателя за отчетный период незначительно снизились.

Формула оценки финансового состояния

по полученным показателям: по полученным показателям:

Так как все показатели получились больше 0, , то получаем значение функции: Так как все показатели получились больше 0, , то получаем значение функции:

Вывод: все три показателя являются положительными, что говорит об абсолютной устойчивости финансового состояния предприятия.

Рассмотрим относительные показатели:

1) Коэффициент финансовой устойчивости: , , должен быть больше 0,75.

Рассчитаем данный коэффициент, используя данные таблицы 3.9.:

Таблица 3.9. Данные о СК, долгосрочных обязательствах и активах.

| На н.п.

|

На к.п.

|

| СК

|

343941

|

345165

|

| Долг.Обяз.

|

0

|

0

|

| Активы

|

436257

|

456135

|

| Кфу

|

0,7884

|

0,7567

|

Коэффициент >0,75, что является положительным показателем для предприятия.

2) Коэффициент состояния ЗК и СК:

Рассчитаем данный коэффициент, используя данные таблицы 3.10.:

Таблица 3.10. Данные о СК и ЗК.

| На н.п.

|

На к.п.

|

| СК

|

343941

|

345165

|

| ЗК

|

92316

|

110970

|

| Ксзск

|

0,2684

|

0,3215

|

3) Коэффициент автономии:

Рассчитаем данный коэффициент, используя данные таблицы 3.11.:

Таблица 3.11. Данные о СК и активах.

| На н.п.

|

На к.п.

|

| СК

|

343941

|

345165

|

| Активы

|

436257

|

456135

|

| Кавт

|

0,7884

|

0,7567

|

4) Коэффициент финансовой зависимости:

Рассчитаем данный коэффициент, используя данные таблицы 3.12.:

Таблица 3.12. Данные о СК и активах.

| На н.п.

|

На к.п.

|

| СК

|

343941

|

345165

|

| Активы

|

436257

|

456135

|

| Кфз

|

1,2684

|

1,3215

|

5) Коэффициент маневренности СК:

Рассчитаем данный коэффициент, используя данные таблицы 3.13.:

Таблица 3.13. Данные о СК и СОС.

| На н.п.

|

На к.п.

|

| СК

|

343941

|

345165

|

| СОС

|

168022

|

160152

|

| Кмск

|

0,4885

|

0,4640

|

6) Коэффициент обеспеченности ОС собственными источниками финансирования(должен быть не менее 10%): 6) Коэффициент обеспеченности ОС собственными источниками финансирования(должен быть не менее 10%):

Рассчитаем данный коэффициент, используя данные таблицы 3.14.:

Таблица 3.14. Данные о текущих активах и СОС.

| На н.п.

|

На к.п.

|

| ТА

|

260338

|

271122

|

| СОС

|

168022

|

160152

|

| Фоб.ос

|

64,54%

|

59,07%

|

Оба значения коэффициента больше 10%, что свидетельствует о хорошем финансовом состоянии предприятия.

7) Коэффициент обеспеченности запасов

собственными источниками:

Рассчитаем данный коэффициент, используя данные таблицы 3.15.:

Таблица 3.15. Данные о ЗЗ и СОС.

| На н.п.

|

На к.п.

|

| ЗЗ

|

114131

|

140734

|

| СОС

|

260338

|

271122

|

| Коб.

|

2,2810

|

1,9265

|

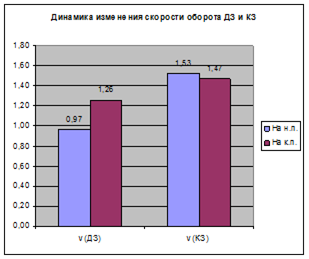

1.4. Рассчитать скорость и время оборота дебиторской и кредиторской задолженности. Информацию представить графически.

Исходные модели для определения скорости и времени оборота ДЗ и КЗ:

\

Исходные данные представлены в таблице 4.

Таблица 4. Данные о выручке, ДЗ, КЗ.

| На н.п.

|

На к.п.

|

| ДЗ

|

145673

|

129993

|

| КЗ

|

92316

|

110970

|

| V

|

140866

|

163246

|

| v(ДЗ)

|

0,97

|

1,26

|

| v(КЗ)

|

1,53

|

1,47

|

| t(ДЗ)

|

377,46

|

290,65

|

| t(КЗ)

|

239,20

|

248,12

|

На основе полученных данных построим графики динамики времени и скорости оборота ДЗ и КЗ: На основе полученных данных построим графики динамики времени и скорости оборота ДЗ и КЗ:

По результатам построения графиков можно сделать вывод, что скорость оборота ДЗ увеличилась на 0,29, а КЗ снизилась на 0,06. Это произошло вследствие того, что за отчетный период ДЗ снизилась, а КЗ возросла. Так как время обратно пропорционально зависит от скорости оборота, то соответственно время оборота ДЗ сократилось на 87%, а время оборота КЗ увеличилось на 10%.

1.5. Рассчитать влияние различных факторов на величину потребности в дебиторской задолженности.

Исходная модель:

Таблица 5. Данные о дебиторской задолженности, выручке и скорости оборота дебиторской задолженности.

| На н.п.

|

На к.п.

|

| ДЗ

|

145673

|

129993

|

| Выручка(V)

|

140866

|

163246

|

| v, скорость

|

0,9670

|

1,2558

|

а) Влияние на потребность в ДЗ выручки:

б) Влияние на потребность в дебиторской задолженности скорости оборота дебиторской задолженности:

ПРОВЕРКА:

Анализ показал, что на потребность в дебиторской задолженности в положительную сторону повлияла выручка (23143,74) и в отрицательную скорость оборота дебиторской задолженности (-38823,33).

Глава 3. Управление дебиторской задолженностью как организационная мера улучшения деятельности предприятия на примере ОАО «РосИнструмент».

В процессе финансово-хозяйственной деятельности у предприятия постоянно возникает потребность в проведении расчетов со своими контрагентами, бюджетом, налоговыми органами. Отгружая произведенную продукцию или оказывая некоторые услуги, предприятие, как правило, не получает деньги в оплату немедленно, т.е. по сути оно кредитует покупателей. Неоплаченные счета за поставленную продукцию (или счета к получению) и составляют большую часть дебиторской задолженности, уровень которой определяется многими факторами: вид продукции, емкость рынка, степень насыщенности рынка данной продукцией, условия договора, принятая на предприятии система расчетов и др. Последний фактор особенно важен для финансового менеджера.

Дебиторская задолженность означает временное отвлечения средств из оборота предприятия и использования их в обороте другого предприятия, это на время уменьшает финансовые ресурсы и возможности и, следовательно, приводит к затруднению в выполнении обязательств предприятием.

Управление дебиторской задолженностью – оптимизация суммы долгов, причитающихся организации от юридических и физических лиц в результате хозяйственных взаимоотношений с ними. Необходимость управления дебиторской задолженностью следует из того, что долги не принимают участия в хозяйственном обороте, и для восполнения недостатка оборотных средств организация вынуждена брать платные кредиты. Поэтому своевременное погашение дебиторской задолженности способствует улучшению финансового состояния организации.

Влияние дебиторской задолженности на финансовые результаты предприятия таково, что при выработке политики платежей предприятие исходит из сравнения прибыли, дополнительно получаемой при смягчении условий платежей и, следовательно, росте объемов продаж, и потерь в связи с ростом дебиторской задолженности.

Рассчитаем, какое влияние окажут принятые меры на финансовое состояние предприятия.

Одним из способов управления дебиторской задолженностью является уменьшение размеров дебиторской задолженности, из аналитической части работы видно, что при общем объеме дебиторской задолженности на начало отчетного периода в размере 145673, основной удельный вес составляет задолженность покупателей 69,7% или 101606, при этом за отчетный период она уменьшилась на 12011.

Для активизации выплаты покупателями задолженности можно предложить назначить скидку на готовую продукцию своим постоянным покупателям при условии оплаты товара в строго установленный срок. Цель представления такой скидки сократить запасы готовой продукции на складе и вернуть денежные средства в оборот.

Предположим, что нашим предложением воспользуется 40% покупателей, средней срок оборота дебиторской задолженности в 2005 г. составил 377 дня, (Таблица №4, Глава 2), выручка от продаж 140866. Уровень рентабельности продаж в 2005 г. 4,66%, скидка предоставляется при условии оплаты в течении 20 дней со дня продажи.

Рассчитаем полученный эффект:

Средний остаток дебиторской задолженности до внедрения скидок

(0,4*140866)/(360/377)=59007.

Средний остаток дебиторской задолженности после внедрения скидок

(0,4*140866)/(360/20)=3130.

Снижение дебиторской задолженности

59007-3130=55877.

Дополнительная прибыль

55877*0,0466=2603.

Так как в данной ситуации вопрос ускорения оборачиваемости оборотных средств, стоит на первом месте, то нужно рассчитать при каком уровне скидки мы добьемся интереса покупателей и не получим убытка от предоставления скидок.

Размер скидки

(X*0,4*140866)=2603.

Х=2603/(0,4*140866)=0,046 или 4,6%

Чтобы убедиться в том, что наше предложение будет выгодно для покупателей необходимо рассчитать цену отказа от скидки.

Данный расчет производится по следующей формуле:

Цена отказа от скидки = процент скидки /(100-процент скидки)*100*360дн./(максимальная длительность отсрочки платежа -период в течении которого предоставляются скидки).

Следовательно: 4,6/(100-4,6)*100*360/(377-20)=4,86%

Предложенная скидка для покупателя выгодна.

Для расчета эффекта от предложенного мероприятия необходимо рассчитать основные показатели, характеризующие уровень управления дебиторской задолженностью:

Таблица 1. Показатели оборачиваемости дебиторской задолженности

| Показатели

|

2005 г.

|

После внедрения мероприятий

|

Отклонения

|

| Выручка от реализации

|

140866

|

143469

|

+2603

|

| Дебиторская задолженность

|

145673

|

87796

|

-55877

|

| Оборачиваемость дебиторской задолженности

|

0,96

|

1,63

|

+0,67

|

| Средний срок оборота дебиторской задолженности, дн. (360:гр.1)

|

377

|

223

|

-154

|

| Доля дебиторской задолженности, в общем объеме текущих активов, %

|

33,3

|

22,9

|

-10,4%

|

| Отношение средней величины дебиторской задолженности к выручке от реализации, %

|

103,4

|

61,1

|

-42,3%

|

Как видно из данных таблицы оборачиваемость дебиторской задолженности увеличилась на 0,67 раза, средней срок оборота сократился на 154 дня, доля дебиторской задолженности в общем объеме текущих активов снижена на 10,4%, средняя величина дебиторской задолженности к выручке от реализации ократилась на 42,3%. Следовательно внедряя данное предложение мы добиваемся значительного эффекта.

Для ОАО «РосИнструмент» выгода продажи готовой продукции со скидкой очевидна, так как сокращение дебиторской задолженности дает возможность уменьшить текущие финансовые потребности на 55877.

Заключение

В современных условиях ведения бизнеса становится очевидным, что предприятия и компании для выживания и сохранения долгосрочной конкурентоспособности должны постоянно корректировать свою деятельность с учетом требований окружающей действительности. Новые условия ведения бизнеса предполагают постоянную готовность к переменам. Организация должна обладать способностью к правильной и своевременной трансформации структуры бизнеса, оперативно проводить адекватные стратегические и оперативные изменения.

В первой главе данной работе были рассчитаны финансовые результаты деятельности предприятия, из которых можно сделать вывод, что:

- большую часть активов составляет оборотный капитал

- фондоотдача предприятия увеличилась, что является положительным моментом

- динамика объема производства примерно равно темпам увеличения материальных запасов

- большую долю в структуре себестоимости занимают материальные затраты

- темпы роста активов в несколько раз меньше темпов роста продаж

- в структуре активов на начло периода большую долю составляла дебиторская задолженность(55,96%), но в конце периода это соотношение изменилось (47,65%)

- на значение прибыли сильнее всего влияет фактор постоянных издержек

Во второй главе проведен анализ финансовой устойчивости предприятия, в результате которого можно сделать выводы, что:

- коэффициент быстрой ликвидности показал, что фирма не способна за короткий срок погасить кредиторские задолженности, требующие немедленного погашения.

- в то же время оценка финансового показателя говорит об абсолютной устойчивости финансового состояния предприятия.

В третьей главе проведен анализ применения меры по улучшению деятельности предприятия «ОАО РосИнструмент». Управление дебиторской задолженностью оказало положительной воздействие на экономические показатели предприятия. Оборачиваемость дебиторской задолженности увеличилась на 0,67 раза, средней срок оборота сократился на 154 дня, доля дебиторской задолженности в общем объеме текущих активов снижена на 10,4%, средняя величина дебиторской задолженности к выручке от реализации сократилась на 42,3%.

Как показал анализ результатов предложенных мероприятий их внедрение позволит обеспечить ОАО «РосИнструмент» собственными оборотными средствами, рассчитаться с кредиторами и восстановить платежеспособность.

Список используемой литературы

1. Журнал «Финансовый Директор» № 1 (январь) 2004

2. Экономический словарь". Под ред. А.И.Архипова, ТК "Велби", издательство "Проспект", 2004 г.

3. Лекции по «Экономическому анализу»

4. Баканов М. И., Шеремет А.Д. Теория экономического анализа М Финансы и статистика, 1999 г.

5.Балабанов Н.П.. Степанов В.Н Анализ расчетов рентабельности предприятия, бухгалтерский учет. 1999 №3.-20с.

|