|

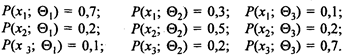

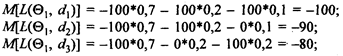

УДК 330.105

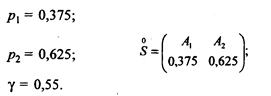

ББК 65.290.2я73

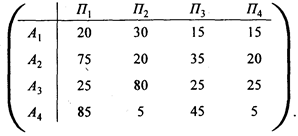

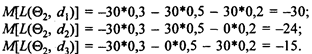

Д79

РЕЦЕНЗЕНТЫ:

кафедра математического моделирования экономических процессов

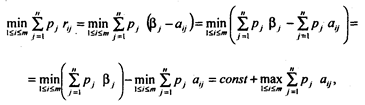

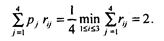

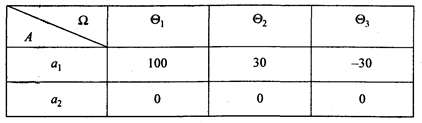

Финансовой академии при Правительстве РФ;

доктор экономических наук, профессор А.В. Мищенко

Дубров А.М.

Д79 Моделирование рисковых ситуации в экономике и бизнесе: Учеб. пособие/А.М. Дубров, Б.А. Лагоша, Е.Ю. Хрусталев; Под ред. Б.А. Лагоши.— М.: Финансы и статистика, 2000.— 176 с.: ил. ISBN 5-279-02068-0.

Рассматриваются подходы к учету факторов неопределенности и риска в экономической практике, а также математические модели, используемые для этих целей. Анализируются ситуации, возникающие в условиях неопределенности и недостатка информации при принятии управленческих решений. Содержание иллюстрируется прикладными задачами с решениями.

Для студентов, обучающихся по специальностям «Статистика», «Математические методы и исследование операций в экономике», «Информационные системы в экономике» и другим экономическим специальностям. Для аспирантов, преподавателей, а также для предпринимателей, организующих свой бизнес.

Д 2404000000-031

136 – 98 УДК 330.105

010(01)-2000 ББК 65.290-2,73

ISBN 5-279-02068-0 © А.М. Дубров, Б.А. Лагоша

Е.Ю. Хрусталев. 1999

ОГЛАВЛЕНИЕ

ПРЕДИСЛОВИЕ................................................................................................................................................................................................... 3

Глава 1 РИСК И ЕГО ИЗМЕРЕНИЕ............................................................................................................................................................... 4

1.1. РИСК И ПРИБЫЛЬ.................................................................................................................................................................................. 4

1.2. МЕРЫ РИСКА.......................................................................................................................................................................................... 6

Глава 2 СТРАТЕГИЧЕСКИЕ ИГРЫ............................................................................................................................................................... 8

Реклама

2.1. ОСНОВНЫЕ ПОНЯТИЯ ТЕОРИИ СТРАТЕГИЧЕСКИХ ИГР.................................................................................................... 8

2.2. СМЕШАННЫЕ СТРАТЕГИИ............................................................................................................................................................ 12

2.3. РЕШЕНИЕ ЗАДАЧ В СМЕШАННЫХ СТРАТЕГИЯХ (ЧАСТНЫЙ СЛУЧАЙ).................................................................... 13

2.4. МАЖОРИРОВАНИЕ (ДОМИНИРОВАНИЕ) СТРАТЕГИЙ....................................................................................................... 16

Задачи для самостоятельного решения............................................................................................................................................ 17

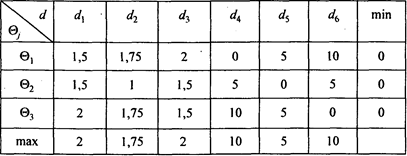

Глава 3 ПРИНЯТИЕ РЕШЕНИЙ В УСЛОВИЯХ НЕОПРЕДЕЛЕННОСТИ И РИСКА (ИГРЫ С ПРИРОДОЙ)........................ 18

3.1. ПОНЯТИЕ ИГРЫ С ПРИРОДОЙ....................................................................................................................................................... 18

3.2. ПРИНЯТИЕ РЕШЕНИЙ В УСЛОВИЯХ ПОЛНОЙ НЕОПРЕДЕЛЕННОСТИ....................................................................... 20

3.3. ПРИНЯТИЕ РЕШЕНИЙ В УСЛОВИЯХ РИСКА.......................................................................................................................... 22

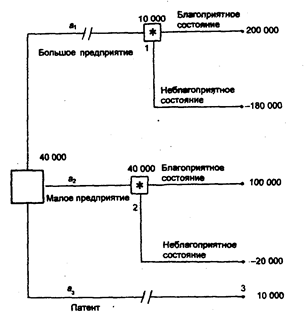

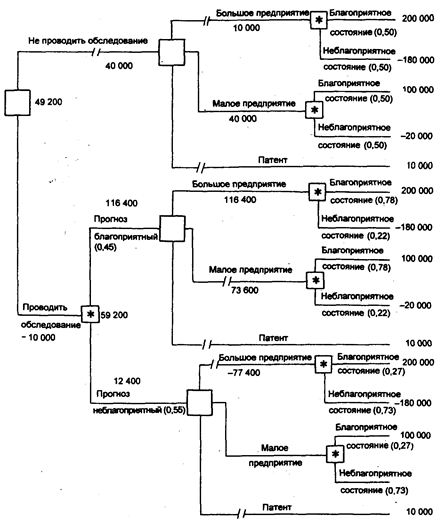

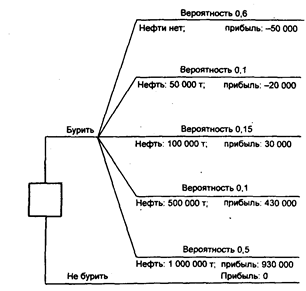

3.4. ВЫБОР РЕШЕНИЙ С ПОМОЩЬЮ ДЕРЕВА РЕШЕНИЙ (ПОЗИЦИОННЫЕ ИГРЫ)........................................................ 23

3.4.1. ПРИНЯТИЕ РЕШЕНИЙ С ПРИМЕНЕНИЕМ ДЕРЕВА РЕШЕНИЙ................................................................................ 23

3.4.2. АНАЛИЗ И РЕШЕНИЕ ЗАДАЧ С ПОМОЩЬЮ ДЕРЕВА РЕШЕНИЙ............................................................................ 24

3.4.3. ОЖИДАЕМАЯ ЦЕННОСТЬ ТОЧНОЙ ИНФОРМАЦИИ.................................................................................................... 27

3.5. ЗАДАЧИ С РЕШЕНИЯМИ.................................................................................................................................................................. 27

Глава 4 ФУНКЦИЯ ПОЛЕЗНОСТИ НЕЙМАНА - МОРГЕНШТЕРНА............................................................................................. 33

4.1. ОСНОВНЫЕ ОПРЕДЕЛЕНИЯ И АКСИОМЫ............................................................................................................................... 33

Реклама

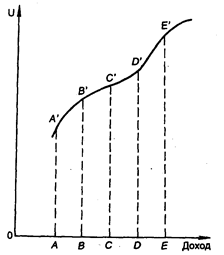

4.2. ИЗМЕРЕНИЕ ОТНОШЕНИЯ К РИСКУ......................................................................................................................................... 36

4.3. СТРАХОВАНИЕ ОТ РИСКА.............................................................................................................................................................. 38

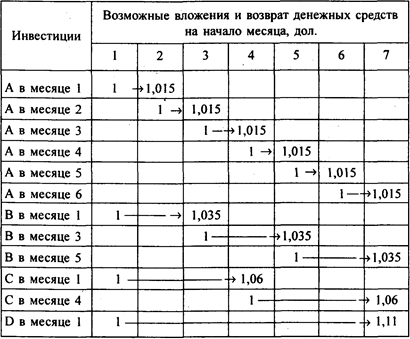

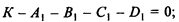

Глава 5 ФИНАНСОВЫЕ РЕШЕНИЯ В УСЛОВИЯХ РИСКА.............................................................................................................. 42

5.1. ДИНАМИЧЕСКИЕ МОДЕЛИ ПЛАНИРОВАНИЯ ФИНАНСОВ............................................................................................. 42

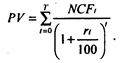

5.2. ОЦЕНКА ТЕКУЩЕЙ СТОИМОСТИ ФИРМЫ.............................................................................................................................. 45

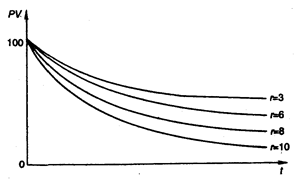

5.2.1. ЧИСТАЯ ПРИВЕДЕННАЯ СТОИМОСТЬ (БЕЗРИСКОВАЯ СИТУАЦИЯ).................................................................. 45

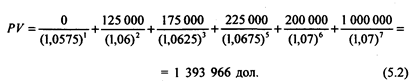

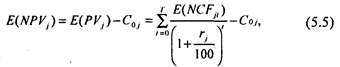

5.2.2. КОЭФФИЦИЕНТЫ ДИСКОНТИРОВАНИЯ ДЛЯ РИСКОВАННОГО ПРОЕКТА...................................................... 47

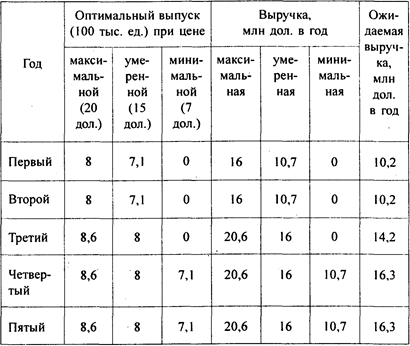

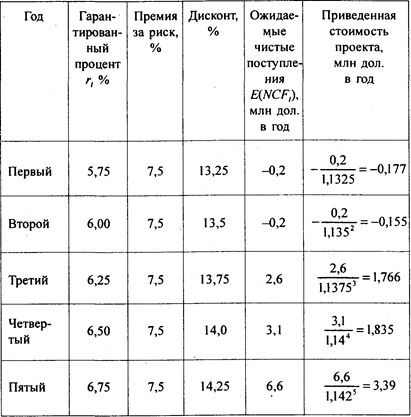

5.3. ОЦЕНКА ПЕРСПЕКТИВНОГО ПРОЕКТА.................................................................................................................................... 48

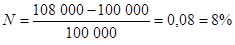

5.4. АЛЬТЕРНАТИВНЫЕ МЕТОДЫ ПРИНЯТИЯ ПРОЕКТА.......................................................................................................... 51

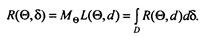

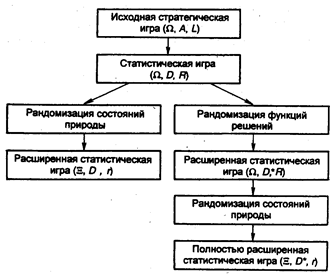

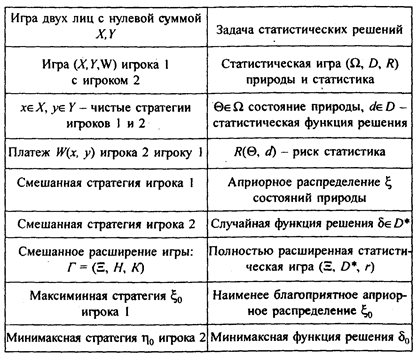

Глава 6 СТАТИСТИЧЕСКИЕ ИГРЫ........................................................................................................................................................... 53

6.1. ОБЩИЕ СВЕДЕНИЯ............................................................................................................................................................................ 53

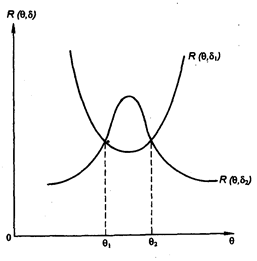

6.2. СВОЙСТВА СТАТИСТИЧЕСКИХ ИГР.......................................................................................................................................... 54

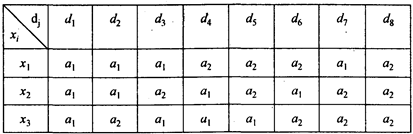

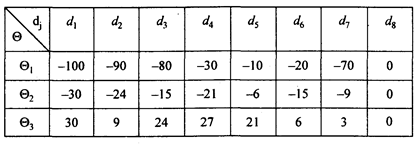

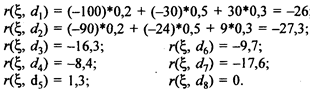

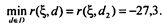

6.2.1. ВЫБОР ФУНКЦИЙ РЕШЕНИЯ................................................................................................................................................ 57

6.2.2. МАКРОЭКОНОМИЧЕСКИЕ РЕШЕНИЯ............................................................................................................................... 60

Глава 7 ИНВЕСТИЦИОННЫЕ РЕШЕНИЯ............................................................................................................................................... 62

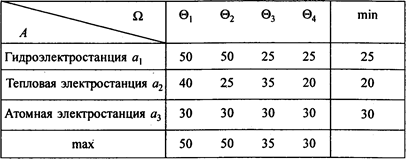

7.1. ВЫБОР ОПТИМАЛЬНОГО ВАРИАНТА КАПИТАЛОВЛОЖЕНИЙ ПРИ СТРОИТЕЛЬСТВЕ ЭЛЕКТРОСТАНЦИЙ......................................................................................................................................................................................... 62

7.2. ИНВЕСТИЦИИ В РАЗРАБОТКУ ПОЛЕЗНЫХ ИСКОПАЕМЫХ............................................................................................. 63

Глава 8 ЗАДАЧИ ИЗ РАЗНЫХ ОБЛАСТЕЙ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ................................................................... 65

8.1. ПРОЕКТИРОВАНИЕ МАРШРУТОВ ГОРОДСКОГО ТРАНСПОРТА.................................................................................... 65

8.2. ПРИНЯТИЕ РЕШЕНИЙ В СЕЛЬСКОМ ХОЗЯЙСТВЕ............................................................................................................... 68

8.3. СТАТИСТИЧЕСКИЙ КОНТРОЛЬ ПАРТИИ ГОТОВЫХ ИЗДЕЛИЙ И ВЕРОЯТНОСТЬ ПЕРЕБОЕВ ПРОИЗВОДСТВА................................................................................................................................................................................................ 70

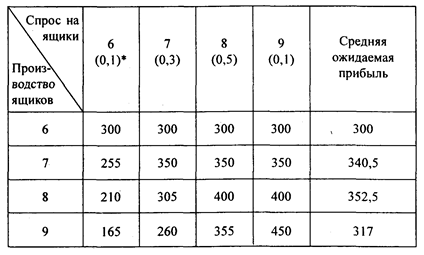

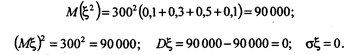

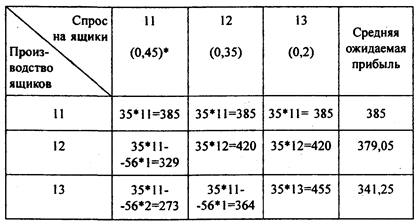

8.4. ОПРЕДЕЛЕНИЕ ОПТИМАЛЬНОГО ЗАПАСА ПРОДУКЦИИ ТОРГОВОЙ ФИРМЫ НА ОСНОВЕ СТАТИСТИЧЕСКИХ ДАННЫХ..................................................................................................................................................................... 75

ПРИЛОЖЕНИЕ.................................................................................................................................................................................................. 78

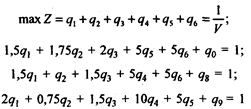

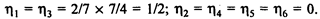

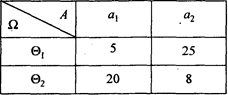

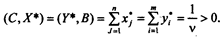

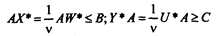

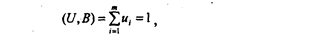

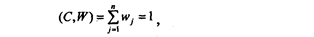

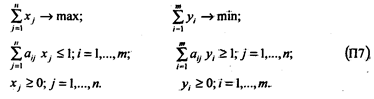

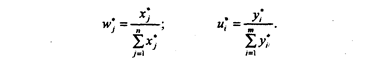

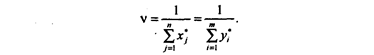

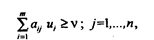

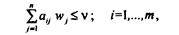

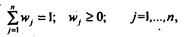

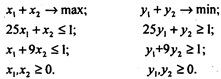

СВЯЗЬ МАТРИЧНЫХ ИГР С ЛИНЕЙНЫМ ПРОГРАММИРОВАНИЕМ (ОСНОВНАЯ ТЕОРЕМА ТЕОРИИ ИГР). ПРИМЕР РЕШЕНИЯ ЗАДАЧИ............................................................................................................................................................................. 78

КРАТКИЙ СЛОВАРЬ ТЕРМИНОВ.............................................................................................................................................................. 82

ЛИТЕРАТУРА.................................................................................................................................................................................................... 83

ПРЕДМЕТНЫЙ УКАЗАТЕЛЬ....................................................................................................................................................................... 84

ПРЕДИСЛОВИЕ

В предлагаемой читателю книге основное внимание уделяется методам решения задач, возникающих в рисковых ситуациях. В Словаре русского языка С. И. Ожегова термин «риск» определяется как «возможная опасность» и «действие наудачу в надежде на счастливый исход». Следовательно, риск предполагает возможность наступления неблагоприятного события. Для любого бизнеса важно не избежать риск вообще, а предвидеть его и принять наилучшее решение относительно определенного критерия, отражающего основной интерес предпринимателя.

Теоретической основой и практическим инструментарием анализа и прогнозирования решений в экономике и бизнесе являются экономико-математические модели и проводимые по ним расчеты.

В настоящем учебном пособии при рассмотрении моделей принятия решений в условиях неопределенности и риска даются практические рекомендации по применению этих моделей в типовых ситуациях. В данном случае основная трудность заключается не в выполнении расчетов, а в построении самих моделей, адекватных реальной обстановке. В силу этого читателю предлагается достаточно большое число примеров построения таких моделей. Разнообразные реальные экономические ситуации - потенциальные объекты моделирования - описаны в задачах. Некоторые из них даются с решениями, другие - предназначены для самостоятельной работы.

В качестве математических средств принятия решений в условиях неопределенности и риска используются: теория стратегических игр, теория вероятностей, математическая статистика, теория статистических решений, математическое программирование, теория полезности Неймана-Моргенштерна.

Книга состоит из восьми глав. Главы 1-5 отражают достаточно элементарный подход к исследуемой области, главы 6 - 8 -более углубленный.

Необходимый для первых пяти глав математический аппарат не выходит за пределы младших курсов экономических вузов. Здесь приводятся задачи с решениями, а в гл. 1-4 - задачи для самостоятельного выполнения. Соответственно данный материал ориентирован на студентов младших курсов обучения и всех желающих получить первоначальное представление о расчете в бизнесе.

Последние три главы, как мы упоминали, дают более углубленное представление об аппарате моделирования рисковых ситуаций. Прежде всего это относится к статистическим играм с природой. Изложение материала сопровождается многими примерами с решениями, доведенными до конкретных цифр и рекомендаций. Эта часть книги ориентирована на студентов старших курсов, аспирантов и преподавателей, может использоваться и практиками.

Различная целевая ориентация учебного материала объясняет, почему в конце каждой из глав 1 - 4 даются вопросы для самопроверки и задачи для самостоятельного решения, а в других главах они отсутствуют, но приводится большое количество задач повышенной трудности с решениями.

Глава 1 «Риск и его измерение» включает общее описание прибыли и риска от реализации проектов, методы оценки эффективности и рисковости проектов, связь этих показателей со склонностью к риску лица, принимающего решение.

Глава 2 «Стратегические игры» содержит описание игр двух лиц с противоположными интересами. Участники игры осознанно противодействуют друг другу, что соответствует, например, конкуренции фирм на одном рынке. Фирмы пытаются реализовать свои интересы и помешать в этом конкурентам. Рассматривается простейший графический метод решения матричных игр и указывается на их связь с линейным программированием в общем случае при произвольном виде платежной матрицы т

х п.

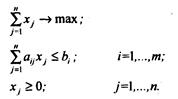

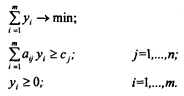

Это универсальный метод решения игр двух лиц с нулевой суммой, позволяющий применить известный математический аппарат линейного программирования и соответствующее программное обеспечение. Доказательство связанной с этим основной теоремы теории игр и пример ее применения вынесены в приложение.

Отличие игр, описанных в главе 3 «Принятие решений в условиях неопределенности и риска (игры с природой)», от стратегических игр состоит в том, что в них один из участников противодействует сопернику неосознанно. В экономике многие решения зависят от конъюнктуры, складывающейся из многих факторов (курса валют, политики правительства, уровня инфляции и т.д.), которые, взаимодействуя друг с другом, влияют на всех участников «игры в экономику» не персонально, а единообразно. Принятие решений в условиях неопределенности и риска получает развитие в виде выбора решений с помощью дерева решений (позиционные игры). Этот метод учитывает, что действия игроков, испытывающих противостояние ряда независимых явлений, могут быть выстроены в некоторую последовательность. Например, геологическая разведка недр может закончиться неудачей (полезных ископаемых не найдено). Если этот этап пройден успешно, то дальнейший риск связан с правильной оценкой мощности открытого месторождения. Можно построить перерабатывающий завод, который будет простаивать, а можно продать месторождение по лицензии и оказаться в проигрыше, если запасы ископаемых превысили ожидаемые значения.

Теория полезности Неймана-Моргенштерна, представленная в гл. 4, учитывает отношение лица, принимающего решения, к риску.

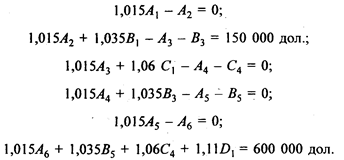

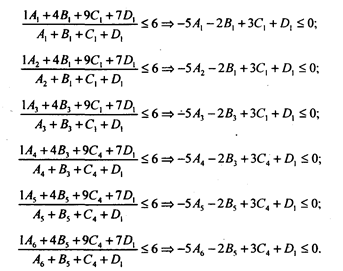

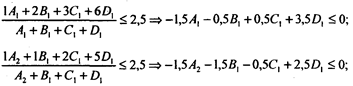

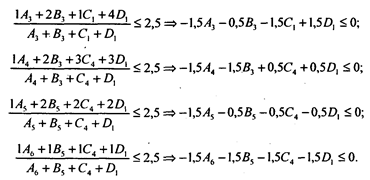

Глава 5 «Финансовые решения в условиях риска» отражает некоторые аспекты банковской и финансовой деятельности, которые в рамках рыночной экономики приобретают особо рисковый характер и поэтому требуют более детального исследования. Приведены две динамические модели планирования финансов в форме задачи линейного программирования с решениями. Рассмотрена методика оценки стоимости фирмы на примере неопределенно долго «живущей» акционерной фирмы. Выработанный при этом критерий живучести сравнивается с альтернативными популярными, но могущими оказаться неточными критериями.

Глава 6 «Статистические игры» дает углубленное изложение теории игр с природой. Используется математический аппарат теории множеств, байесовских функций, условных вероятностей и др. Теория иллюстрируется множеством примеров с решениями.

Глава 7 «Инвестиционные решения» опирается на теорию предыдущих глав. Однако все рассматриваемые прикладные задачи в том или ином плане связаны с моделированием принятия инвестиционных решений. Для практиков, по-видимому, эта глава должна представлять наибольший интерес.

В главе 8 «Задачи из разных областей хозяйственной деятельности» разбираются следующие задачи: возникающие на транспорте при планировании новых пассажирских маршрутов, задачи обоснования выбора участков земли под посадку картофеля в зависимости от погодных условий, статистического контроля партии готовых изделий и оценки вероятности перебоев на производстве, определения оптимального запаса продукции торговой фирмы на основе статистических данных.

Краткий словарь терминов раскрывает основные понятия теории вероятностей, математической статистики и линейного программирования, встречающиеся в данном учебном пособии.

В подготовке глав 4 и 5 принимал участие А. Б. Аронович.

Авторы благодарят доктора технических наук, профессора В.А. Бывшева и доктора экономических наук, профессора А.В. Мищенко за полезные замечания, способствовавшие улучшению содержания учебного пособия.

Глава 1 РИСК И ЕГО ИЗМЕРЕНИЕ

1.1. РИСК И ПРИБЫЛЬ

Любая сфера человеческой деятельности, в особенности экономика или бизнес, связана с принятием решений в условиях неполноты информации. Источники неопределенности могут быть самые разнообразные: нестабильность экономической и/или политической ситуации, неопределенность действий партнеров по бизнесу, случайные факторы, т.е. большое число обстоятельств, учесть которые не представляется возможным (например, погодные условия, неопределенность спроса на товары, неабсолютная надежность процессов производства, неточность информации и др.). Экономические решения с учетом перечисленных и множества других неопределенных факторов принимаются в рамках так называемой теории принятия решений — аналитического подхода к выбору наилучшего действия (альтернативы) или последовательности действий. В зависимости от степени определенности возможных исходов или последствий различных действий, с которыми сталкивается лицо, принимающее решение (ЛПР), в теории принятия решений рассматриваются три типа моделей:

• выбор решений в условиях определенности, если относительно каждого действия известно, что оно неизменно приводит к некоторому конкретному исходу;

• выбор решения при риске, если каждое действие приводит к одному из множества возможных частных исходов, причем каждый исход имеет вычисляемую или экспортно оцениваемую вероятность появления. Предполагается, что ЛПР эти вероятности известны или их можно определить путем экспертных оценок;

• выбор решений при неопределенности, когда то или иное действие или несколько действий имеют своим следствием множество частных исходов, но их вероятности совершенно не известны или не имеют смысла.

Проблема риска и прибыли - одна из ключевых в экономической деятельности, в частности в управлении производством и финансами. Под риском

принято понимать вероятность (угрозу) потери лицом или организацией части своих ресурсов, недополучения доходов или появления дополнительных расходов в результате осуществления определенной производственной и финансовой политики.

Различают следующие виды рисков:

• производственный,

связанный с возможностью невыполнения фирмой своих обязательств перед заказчиком;

• кредитный,

обусловленный возможностью невыполнения фирмой своих финансовых обязательств перед инвестором;

• процентный,

возникающий вследствие непредвиденного изменения процентных ставок;

• риск ликвидности,

обусловленный неожиданным изменением кредитных и депозитных потоков;

• инвестиционный,

вызванный возможным обесцениванием инвестиционно-финансового портфеля, состоящего из собственных и приобретенных ценных бумаг;

• рыночный,

связанный с вероятным колебанием рыночных процентных ставок как собственной национальной денежной единицы, так и зарубежных курсов валют.

Риск подразделяется на динамический и статический. Динамический риск

связан с возникновением непредвиденных изменений стоимости основного капитала вследствие принятия управленческих решений, а также рыночных или политических обстоятельств. Такие изменения могут привести как к потерям, так и к дополнительным доходам. Статический риск

обусловлен возможностью потерь реальных активов вследствие нанесения ущерба собственности и потерь дохода из-за недееспособности организации.

Все участники проекта заинтересованы в том, чтобы не допустить полного провала проекта или хотя бы избежать убытка. В условиях нестабильной, быстро меняющейся ситуации необходимо учитывать все возможные последствия от действий конкурентов, а также изменения конъюнктуры рынка. Поэтому основное назначение анализа риска состоит в том, чтобы обеспечить партнеров информацией, необходимой для принятия решений о целесообразности участия в некотором проекте, и предусмотреть меры по защите от возможных финансовых потерь.

При анализе риска могут использоваться следующие условия или предположения:

• потери от риска не зависят друг от друга;

• потери по одному из некоторого перечня рисков не обязательно увеличивают вероятность потерь по другим;

• максимально возможный ущерб не должен превышать финансовых возможностей участников проекта.

Все факторы, влияющие на рост степени риска в проекте, можно условно разделить на объективные и субъективные. Объективные факторы

непосредственно не зависят от самой фирмы: это инфляция, конкуренция, анархия, политические и экономические кризисы, экология, налоги и т.д. Субъективные факторы

непосредственно характеризуют данную фирму: это производственный потенциал, техническое оснащение, уровень производительности труда, проводимая финансовая, техническая и производственная политика, в частности выбор типа контракта между инвестором и заказчиком. Последний фактор играет особо важную роль для фирмы, поскольку от типа контракта зависят степень риска и величина вознаграждения по окончании проекта.

Исследование риска целесообразно проводить в следующей последовательности:

• выявление объективных и субъективных факторов, влияющих на конкретный вид риска;

• анализ выявленных факторов;

• оценка конкретного вида риска с финансовых позиций, определяющая либо финансовую состоятельность проекта, либо его экономическую целесообразность;

• установка допустимого уровня риска;

• анализ отдельных операций по выбранному уровню риска;

• разработка мероприятий по снижению риска.

Финансирование проекта, являясь одним из наиболее важных условий эффективности его выполнения, должно быть нацелено на обеспечение потока инвестиций для планомерного выполнения проекта, на снижение капитальных затрат и риска проекта за счет оптимальной структуры инвестиции и получения налоговых преимуществ. В плане финансирования проекта должны учитываться следующие виды рисков:

• риск нежизнеспособности проекта;

• налоговый риск;

• риск неуплаты задолженностей;

• риск незавершения строительства.

Высокая степень риска проекта приводит к необходимости поиска путей искусственного снижения его (риска) возможных последствий на состояние фирмы.

В существующей практике применяются главным образом четыре основных способа управления риском: распределение риска между всеми участниками проекта (передача части риска соисполнителям), страхование, резервирование средств на покрытие непредвиденных расходов и диверсификация.

Анализ рисков подразделяется на два взаимно дополняющих друг друга вида: качественный,

главная задача которого состоит в определении факторов риска и обстоятельств, приводящих к рисковым ситуациям, и количественный,

позволяющий вычислить размеры отдельных рисков и риска проекта в целом.

1.2. МЕРЫ РИСКА

Наиболее распространена точка зрения, согласно которой мерой риска

некоторого коммерческого (финансового) решения или операции следует считать среднее квадратичное отклонение (положительный квадратный корень из дисперсии) значения показателя эффективности этого решения или операции. Действительно, поскольку риск обусловлен недетерминированностью исхода решения (операции), то, чем меньше разброс (дисперсия) результата решения, тем более он предсказуем, т.е. меньше риск. Если вариация (дисперсия) результата равна нулю, риск полностью отсутствует. Например, в условиях стабильной экономики операции с государственными ценными бумагами считаются безрисковыми.

Чаще всего показателем эффективности финансового решения (операции) служит прибыль.

Рассмотрим в качестве иллюстрации выбор некоторым лицом одного из двух вариантов инвестиций в условиях риска. Пусть имеются два проекта А

и В,

в которые указанное лицо может вложить средства. Проект А

в определенный момент в будущем обеспечивает случайную величину прибыли. Предположим, что ее среднее ожидаемое значение, математическое ожидание, равно тА

с дисперсией  .

Для проекта В

эти числовые характеристики прибыли как случайной величины предполагаются равными соответственно mB

и .

Для проекта В

эти числовые характеристики прибыли как случайной величины предполагаются равными соответственно mB

и  .

Средние квадратичные отклонения равны соответственно SA

и SB

. .

Средние квадратичные отклонения равны соответственно SA

и SB

.

Подробнее описание числовых характеристик дано, например, в [2, гл.4] и [7, гл. 14].

Возможны следующие случаи:

a) т

A

= mB

, SA

< SB

,

следует выбрать проект А;

b) т

A

> mB

, SA

< SB

,

следует выбрать проект А;

c) т

A

> mB

, SA

= SB

,

следует выбрать проект А;

d)

т

A

> mB

, SA

> SB

;

e) т

A

< mB

, SA

< SB

.

В последних двух случаях решение о выборе проекта А

или В

зависит от отношения к риску ЛПР. В частности, в случае d проект А

обеспечивает более высокую среднюю прибыль, однако он и более рискован. Выбор при этом определяется тем, какой дополнительной величиной средней прибыли компенсируется для ЛПР заданное увеличение риска. В случае е для проекта А

риск меньший, но и ожидаемая прибыль меньшая. Субъективное отношение к риску учитывается в теории Неймана-Моргенштерна и рассматривается в гл. 4.

Пример.

Пусть имеются два инвестиционных проекта. Первый с вероятностью 0,6 обеспечивает прибыль 15 млн руб., однако с вероятностью 0,4 можно потерять 5,5 млн руб. Для второго проекта с вероятностью 0,8 можно получить прибыль 10 млн руб. и с вероятностью 0,2 потерять 6 млн руб. Какой проект выбрать?

Решение. Оба проекта имеют одинаковую среднюю прибыльность, равную 6,8 млн руб. (0,6*15 + +0,4(-5,5)=0,8*10 + 0,2(-6) = 6,8). Однако среднее квадратичное отклонение прибыли для первого проекта равно 10,04 млн руб. ([0,6(15 - 6,8)2

+ 0,4(-5,5 – 6,8)2

]1

/2

= 10,04), а для второго - 6,4 млн руб. ([0,8 (10 - 6,8)2

+ 0,2(-6 – 6,8)2

]1/2

= 6,4), поэтому более предпочтителен второй проект.

Хотя среднее квадратичное отклонение эффективности решения и используется часто в качестве меры риска, оно не совсем точно отражает реальность. Возможны ситуации, при которых варианты обеспечивают приблизительно одинаковую среднюю прибыль и имеют одинаковые средние квадратичные отклонения прибыли, однако не являются в равной мере рискованными. Действительно, если под риском понимать риск разорения, то величина риска должна зависеть от величины исходного капитала ЛПР или фирмы, которую он представляет. Теория Неймана-Моргенштерна это обстоятельство учитывает. Из публикаций, посвященных методам измерения и управления рисками, укажем на [8,9,10,16,18,20].

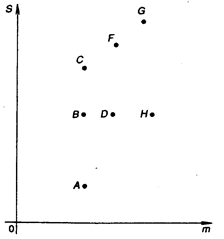

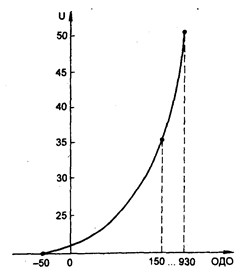

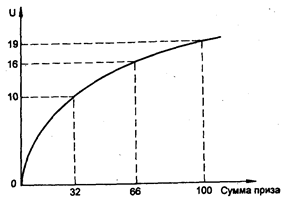

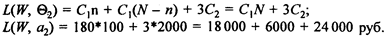

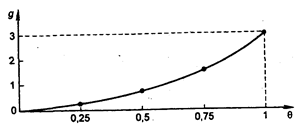

На рис. 1.1 рассмотрен случай выбора из более чем двух вариантов инвестиций. Характеристики вариантов показаны точками на плоскости (т,

S),

где т -

средняя прибыль, получаемая в результате инвестиции, а S-

среднее квадратичное отклонение прибыли.

Рис. 1.1. Варианты выбора инвестиций

Из рис. 1.1 видно, что среди вариантов А, В

и С наиболее предпочтителен А.

Из вариантов В,

D

и Н

следовало бы выбрать Н.

Вариант Н

лучше вариантов С и F.

Однако сравнительная предпочтительность, например, вариантов А, D, F

и G

зависит от склонности ЛПР к риску.

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

1. Что такое риск?

2. Какие бывают виды рисков?

3. Какой параметр наиболее часто используется в качестве меры риска?

4. Акционерному обществу предлагаются два рисковых проекта:

Проект I

Проект 2

Вероятность события ................................. 0,2 0,6 0,2 0,4 0,2 0,4

Наличные поступления, млн руб. ........... 40 50 60 0 50 100

Учитывая, что фирма имеет фиксированные платежи по долгам 80 млн руб., какой проект должны выбрать акционеры и почему?

Глава 2 СТРАТЕГИЧЕСКИЕ ИГРЫ

2.1. ОСНОВНЫЕ ПОНЯТИЯ ТЕОРИИ СТРАТЕГИЧЕСКИХ ИГР

На практике часто появляется необходимость согласования действии фирм, объединении, министерств и других участников проектов в случаях, когда их интересы не совпадают. В таких ситуациях теория игр позволяет найти лучшее решение для поведения участников, обязанных согласовывать действия при столкновении интересов. Теория игр все шире проникает в практику экономических решений и исследований. Ее можно рассматривать как инструмент, помогающий повысить эффективность плановых и управленческих решений. Это имеет большое значение при решении задач в промышленности, сельском хозяйстве, на транспорте, в торговле, особенно при заключении договоров с иностранными государствами на любых иерархических уровнях. Так, можно определить научно обоснованные уровни снижения розничных цен и оптимальный уровень товарных запасов, решать задачи экскурсионного обслуживания и выбора новых линий городского транспорта, задачу планирования порядка организации эксплуатации месторождений полезных ископаемых в стране и др. Классической стала задача выбора участков земли под сельскохозяйственные культуры. Метод теории игр можно применять при выборочных обследованиях конечных со-вокупностей, при проверке статистических гипотез.

Обычно теорию игр определяют как раздел математики для изучения конфликтных ситуаций. Это значит, что можно выработать оптимальные правила поведения каждой стороны, участвующей в решении конфликтной ситуации.

В экономике, например, оказался недостаточным аппарат математического анализа, занимающийся определением экстремумов функций. Появилась необходимость изучения так называемых оптимальных минимаксных и максиминных решений. Следовательно, теорию игр можно рассматривать как новый раздел оптимизационного подхода, позволяющего решать новые задачи при принятии решений.

Игра -

упрощенная формализованная модель реальной конфликтной ситуации. Математически формализация означает, что выработаны определенные правила действия сторон в процессе игры: варианты действия сторон; исход игры при данном варианте действия; объем информации каждой стороны о поведении всех других сторон.

Одну играющую сторону при исследовании операций может представлять коллектив, преследующий некоторую общую цель. Однако разные члены коллектива могут быть по-разному информированы об обстановке проведения игры.

Выигрыш или проигрыш сторон оценивается численно, другие случаи в теории игр не рассматриваются, хотя не всякий выигрыш в действительности можно оценивать количественно.

Игрок -

одна из сторон в игровой ситуации. Стратегия игрока -

его правила действия в каждой из возможных ситуаций игры. Существуют игровые системы управления, если процесс управления в них рассматривается как игра.

Платежная матрица (матрица эффективности, матрица игры) включает все значения выигрышей (в конечной игре). Пусть игрок 1 имеет т

стратегий А

i

,

а игрок 2 - п

стратегий В

j

,

( ; ;  ). Игра может быть названа игрой т

хп.

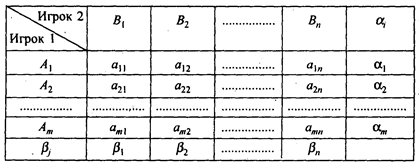

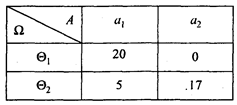

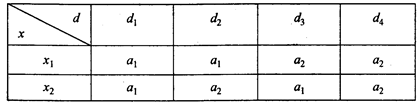

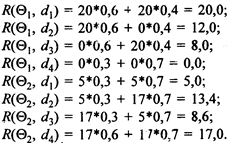

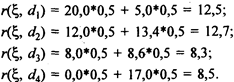

Представим матрицу эффективности игры двух лиц с нулевой суммой, сопроводив ее необходимыми обозначениями (табл. 2.1).

). Игра может быть названа игрой т

хп.

Представим матрицу эффективности игры двух лиц с нулевой суммой, сопроводив ее необходимыми обозначениями (табл. 2.1).

Таблица 2.1

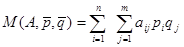

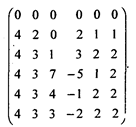

В данной матрице элементы  – значения выигрышей игрока 1 – могут означать и математическое ожидание выигрыша (среднее значение), если выигрыш является случайной величиной. Величины – значения выигрышей игрока 1 – могут означать и математическое ожидание выигрыша (среднее значение), если выигрыш является случайной величиной. Величины  ,– соответственно минимальные значения элементов ,– соответственно минимальные значения элементов  , по строкам и максимальные - по столбцам. Их содержательный смысл будет отражен ниже. , по строкам и максимальные - по столбцам. Их содержательный смысл будет отражен ниже.

В теории игр не существует установившейся классификации видов игр. Однако по определенным критериям некоторые виды можно выделить.

Количество игроков.

Если в игре участвуют две стороны, то ее называют игрой двух лиц. Если число сторон больше двух, ее относят к игре п

игроков. Наибольший интерес вызывают игры двух лиц. Они и математически более глубоко проработаны и в практических приложениях имеют наиболее обширную библиографию [3, 7, 12, 13].

Количество стратегий игры.

По этому критерию игры делятся на конечные и бесконечные. В конечной игре

каждый из игроков имеет конечное число возможных стратегий. Если хотя бы один из игроков имеет бесконечное число возможных стратегий, игра является бесконечной.

Взаимоотношения сторон.

Согласно данному критерию игры делятся на кооперативные, коалиционные и бескоалиционные. Если игроки не имеют право вступать в соглашения, образовывать коалиции, то такая игра относится к бескоалиционным;

если игроки могут вступать в соглашения, создавать коалиции - коалиционной. Кооперативная игра -

это игра, в которой заранее определены коалиции.

Характер выигрышей.

Этот критерий позволяет классифицировать игры с нулевой и с ненулевой суммой. Игра с нулевой суммой

предусматривает условие: «сумма выигрышей всех игроков в каждой партии равна нулю». Игры двух игроков с нулевой суммой относят к классу антагонистических. Естественно, выигрыш одного игрока при этом равен проигрышу другого. Примерами игр с нулевой суммой служат многие экономические задачи. В них общий капитал всех игроков перераспределяется между игроками, но не меняется. К играм с ненулевой суммой также можно отнести большое количество экономических задач. Например, в результате торговых взаимоотношений стран, участвующих в игре, все участники могут оказаться в выигрыше. Игра, в которой нужно вносить взнос за право участия в ней, является игрой с ненулевой суммой.

Вид функции выигрышей.

По этому критерию игры подразделяются на матричные, биматричные, непрерывные, выпуклые, сепарабельные и т. д. Поясним суть некоторых из них.

Матричная игра -

конечная игра двух игроков с нулевой суммой. В общем случае ее платежная матрица является прямоугольной (см.

табл. 2.1). Номер строки матрицы соответствует номеру стратегии, применяемой игроком 1. Номер столбца соответствует номеру стратегии игрока 2. Выигрыш игрока 1 является элементом матрицы. Выигрыш игрока 2 равен проигрышу игрока 1. Как показано в приложении, матричные игры всегда имеют решения в смешанных стратегиях. Они могут быть решены методами линейного программирования.

Биматричная игра -

конечная игра двух игроков с ненулевой суммой. Выигрыши каждого игрока задаются своей матрицей, в которой строка соответствует стратегии игрока 1, а столбец — стратегии игрока 2. Однако элемент первой матрицы показывает выигрыш игрока 1, а элемент второй матрицы - выигрыш игрока 2. Для биматричных игр так же, как и для матричных, разработана теория оптимального поведения игроков.

Если функция выигрышей каждого игрока в зависимости от стратегий является непрерывной, игра считается непрерывной.

Если функция выигрышей выпуклая, то и игра - выпуклая.

Если функция выигрышей может быть разделена на сумму произведений функций одного аргумента; то игра относится к сепарабельной.

Количество ходов.

Согласно этому критерию игры можно разделить на одношаговые и многошаговые. Одношаговые игры

заканчиваются после одного хода каждого игрока. Так, в матричной игре после одного хода каждого из игроков происходит распределение выигрышей. Многошаговые игры

бывают позиционными, стохастическими, дифференциальными и др. Подробнее см.

[3,7,12,13].

Информированность

cmoрон.

По данному критерию различают игры с полной и неполной информацией. Если каждый игрок на каждом ходу игры знает все ранее примененные другими игроками на предыдущих ходах стратегии, такая игра определяется как игра с полной информацией.

Если игроку не все стратегии предыдущих ходов других игроков известны, то игра классифицируется как игра с неполной информацией.

Мы далее убедимся, что игра с полной информацией имеет решение. Решением будет седловая точка при чистых стратегиях.

Степень неполноты и н формации. По этому критерию игры

подразделяются на статистические (в условиях частичной неопределенности) и стратегические (в условиях полной неопределенности, см.

разд. 3.2). Игры с природой (см.

гл. 3, 6) часто относят к статистическим играм. В статистической игре имеется возможность получения информации на основе статистического эксперимента, при котором вычисляется или оценивается распределение вероятностей состояний (стратегий) природы. С теорией статистических игр тесно связана теория принятия экономических решений.

Получив некоторое представление о существующих подходах к классификации игр, можно остановиться на оценках игры.

Рассмотрим матричную игру, представленную матрицей выигрышей т

хп,

где число строк  , а число столбцов , а число столбцов  (см.

табл. 2.1). Применим принцип получения максимального гарантированного результата при наихудших условиях. Игрок 1 стремится принять такую стратегию, которая должна обеспечить максимальный проигрыш игрока 2. Соответственно игрок 2 стремится принять стратегию, обеспечивающую минимальный выигрыш игрока 1. Рассмотрим оба этих подхода.

(см.

табл. 2.1). Применим принцип получения максимального гарантированного результата при наихудших условиях. Игрок 1 стремится принять такую стратегию, которая должна обеспечить максимальный проигрыш игрока 2. Соответственно игрок 2 стремится принять стратегию, обеспечивающую минимальный выигрыш игрока 1. Рассмотрим оба этих подхода.

Подход игрока 1.Он должен получить максимальный гарантированный результат при наихудших условиях. Значит, при выборе отвечающей этим условиям своей чистой стратегии он должен выбрать гарантированный результат в наихудших условиях, т.е. наименьшее значение своего выигрыша а,.,

которое обозначим

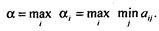

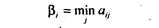

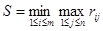

Чтобы этот гарантированный эффект в наихудших условиях был максимальным, нужно из всех а, выбрать наибольшее значение. Обозначим его а и назовем чистой нижней ценой игры («максимин»):

Таким образом, максиминной стратегии отвечает строка матрицы, которой соответствует элемент a

i

. Какие бы стратегии ни применял игрок 2, игрок 1 максиминной чистой стратегией гарантировал себе выигрыш, не меньший, чем a

. Таково оптимальное поведение игрока 1.

Подход игрока 2. Своими оптимальными стратегиями он стремится уменьшить выигрыш игрока 1, поэтому при каждой j

-й чистой стратегии он отыскивает величину своего максимального проигрыша

в каждом j-

м столбце, т.е. определяет максимальный выигрыш игрока 1, если игрок 2 применит j

-ю чистую стратегию. Из всех своих n j-

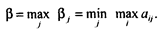

х чистых стратегий он отыскивает такую, при которой игрок 1 получит минимальный выигрыш, т.е. определяет чистую верхнюю цену игры («минимакс»):

Чистая верхняя цена игры показывает, какой максимальный выигрыш может гарантировать игрок 1, применяя свои чистые стратегии, - выигрыш, не меньший, чем a

. Игрок 2 за счет указанного выше выбора своих чистых стратегий не допустит, чтобы игрок 1 мог получить выигрыш, больший, чем b

. Таким образом, минимаксная стратегия отображается столбцом платежной матрицы, в котором находится элемент b

(см.

табл. 2.1). Она является оптимальной чистой гарантирующей стратегией игрока 2, если он ничего не знает о действиях игрока 1.

Чистая цена игры v -

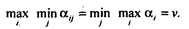

цена данной игры, если нижняя и верхняя ее цены совпадают:

В этом случае игра называется игрой с седловой точкой.

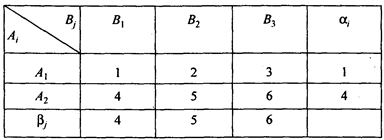

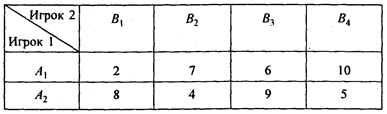

Пример 2.1.

Определить верхнюю и нижнюю цены при заданной матрице игры и указать максиминную и минимаксную стратегии. Представим матрицу игры с обозначениями стратегий b

j

, a

.j

, (табл. 2.2).

Т а б л и ц а 2.2

Решение. Определим нижнюю цену игры:

; ;  ; ;  (см. столбец (см. столбец  ). ).

Определим верхнюю цену игры:

; ;  ; ;  ; ;  (см. строку b

j

). (см. строку b

j

).

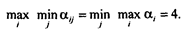

Таким образом,  , т.е. , т.е.

Значит,  – чистая цена игры при стратегиях А

2

и B

1

. Следовательно, имеем игру с седловой точкой. – чистая цена игры при стратегиях А

2

и B

1

. Следовательно, имеем игру с седловой точкой.

Пример

2.2.

Определим максиминную и минимаксную стратегии при заданной матрице эффективности (табл. 2.3).

Решение. Определим максиминную стратегию:

; ;  ; ;

Максиминная стратегия - строка А

2

.

Таблица 2.3

Определим минимаксную стратегию:

Минимаксная стратегия - столбец В

2

.

Здесь  , следовательно, седловой точки нет. , следовательно, седловой точки нет.

Если матрица игры содержит элемент, минимальный в своей строке и максимальный в своем столбце, то он, как уже сказано выше, является седловой точкой. В этом случае мы имеем игру с седловой точкой.

Пусть в игре с седловой точкой один игрок придерживается седловой точки, тогда другой получит лучший результат, если также будет придерживаться этой точки. Лучшее поведение игрока не должно повлечь уменьшение его выигрыша. Зато худшее поведение может привести к этому. В данном случае решением игры являются:

• чистая стратегия игрока 1;

• чистая стратегия игрока 2;

• седловой элемент.

Оптимальные чистые стратегии — это чистые стратегии, образующие седловую точку.

В игре без седловой точки, если игрок 1 информирован о стратегии, принятой игроком 2, он сможет принять оптимальную стратегию, которая не совпадает с максиминной.

Пример

2.3.

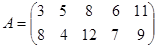

Дана матрица игры

Допустим, игроку 1 стало известно, что игрок 2 принял минимаксную стратегию. Игрок 1 должен выбрать оптимальную стратегию при условии, что B

2

–

стратегия игрока 2 ( = 5). = 5).

Решение. Определим максиминную стратегию игрока 1:

Стратегия игрока 1 – А

2

-

максиминная.

Выберем оптимальную стратегию для игрока 1. Ею будет не максиминная А

2

,

дающая игроку 1 выигрыш  = 4, а та стратегия, которая соответствует = 4, а та стратегия, которая соответствует  . В этом случае его максимальный гарантированный выигрыш будет равен верхней цене игры . В этом случае его максимальный гарантированный выигрыш будет равен верхней цене игры  , поэтому он выберет свою оптимальную стратегию А

1

,

зная, что игрок 2 выбрал свою стратегию В

2

.

Таким образом, рассмотренный пример дает результат, отличный от результата при игре с седловой точкой. , поэтому он выберет свою оптимальную стратегию А

1

,

зная, что игрок 2 выбрал свою стратегию В

2

.

Таким образом, рассмотренный пример дает результат, отличный от результата при игре с седловой точкой.

Стратегия является оптимальной, если ее применение обеспечит игроку наибольший гарантированный выигрыш при любых возможных стратегиях другого игрока.

На примере 2.3 показано, что бывают ситуации, когда игрок 1 может получить выигрыш, превосходящий максиминный, если ему известны намерения игрока 2.

При многократном повторении игры в сходных условиях можно добиться гарантированного среднего выигрыша, превосходящего для игрока 1 максиминный.

2.2. СМЕШАННЫЕ СТРАТЕГИИ

Если в матричной игре отсутствует седловая точка в чистых стратегиях, то находят верхнюю и нижнюю цены игры. Они показывают, что игрок 1 не получит выигрыша, превосходящего верхнюю цену игры, и что игроку 1 гарантирован выигрыш, не меньший нижней цены игры. В примере 2.3 игрок 1 получил по своей оптимальной стратегии А

1

,

отличной от максиминной, выигрыш, равный верхней цене игры. Такова плата за информированность о стратегии игрока 2. Это крайний случай. Не улучшится ли результат игрока 1, если информация о действиях противной стороны будет отсутствовать, но игрок будет многократно применять чистые стратегии случайным образом с определенной вероятностью?

В такой ситуации, оказывается, можно получать выигрыши, в среднем большие нижней цены игры, но меньшие верхней.

Смешанная стратегия игрока - это полный набор применения его чистых стратегий при многократном повторении игры в одних и тех же условиях с заданными вероятностями. Подведем итоги сказанного и перечислим условия применения смешанных стратегий:

• игра без седловой точки;

• игроки используют случайную смесь чистых стратегий с заданными вероятностями;

• игра многократно повторяется в сходных условиях;

• при каждом из ходов ни один игрок не информирован о выборе стратегии другим игроком;

• допускается осреднение результатов игр.

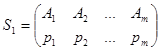

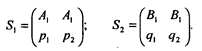

Применяются следующие обозначения смешанных стратегий.

Для игрока 1 смешанная стратегия, заключающаяся в применении чистых стратегий А

1

, А

2

,..., А

m

с соответствующими вероятностями р

1

, р

2

, ..., р

m

,

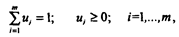

где  , ,

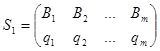

Для игрока 2

где  , ,

qj

–

вероятность применения чистой стратегии В

j

.

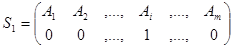

В случае, когда pi

= 1 , для игрока 1 имеем чистую стратегию:

Чистые стратегии игрока являются единственно возможными несовместными событиями. В матричной игре, зная матрицу А

(она относится и к игроку 1, и к игроку 2), можно определить при заданных векторах  и и  средний выигрыш (математическое ожидание эффекта) игрока 1: средний выигрыш (математическое ожидание эффекта) игрока 1:

, ,

где  и и  -

векторы; -

векторы;

р

i

и qj

-

компоненты векторов.

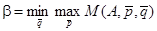

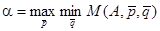

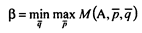

Путем применения своих смешанных стратегий игрок 1 стремится максимально увеличить свой средний выигрыш, а игрок 2 - довести этот эффект до минимально возможного значения. Игрок 1 стремится достигнуть

. .

Игрок 2 добивается того, чтобы выполнялось условие

. .

Обозначим  и и  векторы, соответствующие оптимальным смешанным стратегиям игроков 1 и 2, т.е. такие векторы векторы, соответствующие оптимальным смешанным стратегиям игроков 1 и 2, т.е. такие векторы  и и  ,

при которых будет выполнено равенство ,

при которых будет выполнено равенство

Цена игры g – средний выигрыш игрока 1 при использовании обоими игроками смешанных стратегий. Следовательно, решением матричной игры являются:

1)  - оптимальная смешанная стратегия игрока 1; - оптимальная смешанная стратегия игрока 1;

2)  -

оптимальная смешанная стратегия игрока 2; -

оптимальная смешанная стратегия игрока 2;

3) g - цена игры.

Смешанные стратегии будут оптимальными ( и и  ), если они образуют седловую точку для функции ), если они образуют седловую точку для функции  , т.е. , т.е.

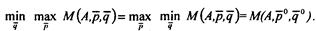

Существует основная теорема математических игр (доказательство см.

в приложении).

Теорема 2.1.

Для матричной игры с любой матрицей A

величины

И

существуют и равны между собой:  . .

Следует отметить, что при выборе оптимальных стратегий игроку 1 всегда будет гарантирован средний выигрыш, не меньший, чем цена игры, при любой фиксированной стратегии игрока 2 (и, наоборот, для игрока 2). Активными стратегиями игроков 1 и 2 называют стратегии, входящие в состав оптимальных смешанных стратегий соответствующих игроков с вероятностями, отличными от нуля. Значит, в состав оптимальных смешанных стратегий игроков могут входить не все априори заданные их стратегии.

2.3. РЕШЕНИЕ ЗАДАЧ В СМЕШАННЫХ СТРАТЕГИЯХ (ЧАСТНЫЙ СЛУЧАЙ)

Решить игру - означает найти цену игры и оптимальные стратегии. Рассмотрение методов нахождения оптимальных смешанных стратегий для матричных игр начнем с простейшей игры, описываемой матрицей 2х2. Игры с седловой точкой специально рассматриваться не будут. Если получена седловая точка, то это означает, что имеются невыгодные стратегии, от которых следует отказываться. При отсутствии седловой точки можно получить две оптимальные смешанные стратегии. Как уже отмечалось, эти смешанные стратегии записываются так:

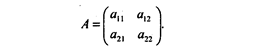

Значит, имеется платежная матрица

При этом

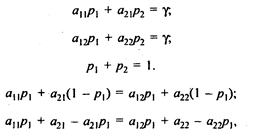

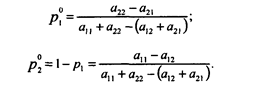

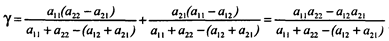

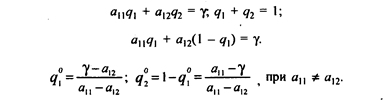

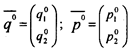

откуда получаем оптимальные значения  и

и  : :

Зная  и

и  находим g: находим g:

Вычислив g, находим  и

и  : :

Задача решена, так как найдены векторы

и цена игры g.

Имея матрицу платежей А,

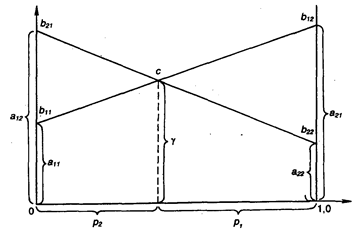

можно решить задачу графически. При этом методе алгоритм решения весьма прост (рис. 2.1):

1. По оси абсцисс откладывается отрезок единичной длины.

2. По оси ординат откладываются выигрыши при стратегии А

1

.

3. На линии, параллельной оси ординат, в точке 1 откладываются выигрыши при стратегии А

2

.

4. Концы отрезков обозначаются для a11

– b11

,

a12

– b21

, a22

– b22

,

a21

– b12

и проводятся две прямые линии b11

b12

и b21

b22

.

5. Определяется ордината точки пересечения с

. Она равна g. Абсцисса точки с

равна р2

(р1

= 1 – р2

)

.

Рис.

2.1. Оптимальная смешанная стратегия

Данный метод имеет достаточно широкую область приложения. Это основано на общем свойстве игр т

´п,

состоящем в том, что в любой игре т

´п

каждый игрок имеет оптимальную смешанную стратегию, в которой число чистых стратегий не больше, чем min(m,n

). Из этого свойства можно получить известное следствие:

в любой игре 2

´п

и т

´2

каждая оптимальная стратегия  и и  содержит не более двух активных стратегий. Значит, любая игра 2´

n

и т

´2

может быть сведена к игре 2´

2. Следовательно, игры 2´т

и т

´2

можно решить графическим методом. содержит не более двух активных стратегий. Значит, любая игра 2´

n

и т

´2

может быть сведена к игре 2´

2. Следовательно, игры 2´т

и т

´2

можно решить графическим методом.

Если матрица конечной игры имеет размерность т

´п,

где т>2

и п>2,

то для определения оптимальных смешанных стратегий, как будет показано в приложении, используется линейное программирование.

Рассмотрим некоторые практические задачи, в которых используются критерии игр для оценки наиболее эффективного поведения оперирующей стороны.

Задача 2.1.

Выбрать оптимальный режим работы новой системы ЭВМ, состоящей из двух ЭВМ типов А1

и А2

.

Известны выигрыши от внедрения каждого типа ЭВМ в зависимости от внешних условий, если сравнить со старой системой.

При использовании ЭВМ .типов А1

и А2

в зависимости от характера решаемых задач В1

и В2

(долговременные и краткосрочные) будет разный эффект. Предполагается, что максимальный выигрыш соответствует наибольшему значению критерия эффекта от замены вычислительной техники старого поколения на ЭВМ А1

и А2

.

Итак, дана матрица игры (табл. 2.4), где А1

, А2

-

стратегии руководителя; В1

, В2

-

стратегии, отражающие характер решаемых на ЭВМ задач.

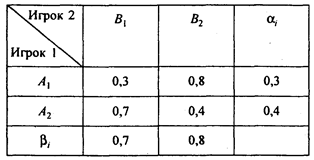

Таблица 2.4

Требуется найти оптимальную смешанную стратегию руководителя и гарантированный средний результат g,

т.е. определить, какую долю времени должны использоваться ЭВМ типов А1

и А2

.

Решение. Запишем условия в принятых индексах:

а11

= 0,3; а12

= 0,8; а21

=

0,7; а22

=

0,4 .

Определим нижнюю и верхнюю цены игры:

a1

= 0,3; a2

= 0,4; a = 0,4;

b1

= 0,7; b2

= 0,8; b = 0,7.

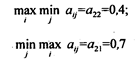

Получаем игру без седловой точки, так как

Максиминная стратегия руководителя вычислительного центра – А2

.

Для этой стратегии гарантированный выигрыш равен a = 0,4 (40 %) по сравнению со старой системой.

Решение для определения g, р1

и р2

проведем графически (рис. 2.2).

Рис. 2.2. Графическая интерпретация алгоритма решения

Алгоритм решения:

1. По оси абсцисс отложим отрезок единичной длины.

2. По оси ординат отложим выигрыши при стратегии А1

.

3. На вертикали в точке 1 отложим выигрыши при стратегии А2

.

4. Проводим прямую b11

b12

,

соединяющую точки а11

,a21

.

5.

Проводим прямую b

21

b

22

,

соединяющую точки а

12

, а

22

.

6. Определяем ординату точки пересечения с линий b11

b12

и b

21

b

22

. Она равна g.

7. Определим абсциссу точки пересечения с.

Она равна р2

,

а р1

=1–р2

Выпишем решение и представим оптимальную стратегию игры:

Вывод. При установке новой системы ЭВМ, если неизвестны условия решения задач заказчика, на работу ЭВМ А1

должно приходиться 37,5 % времени, а на работу ЭВМ А2

-

62,5 %. При этом выигрыш составит 55 % по сравнению с предыдущей системой ЭВМ.

2.4. МАЖОРИРОВАНИЕ (ДОМИНИРОВАНИЕ) СТРАТЕГИЙ

Мажорирование представляет отношение между стратегиями, наличие которого во многих практических случаях дает возможность сократить размеры исходной платежной матрицы игры. Рассмотрим это понятие на примере матрицы

Рассуждая с позиции игрока 2, можно обнаружить преимущество его третьей стратегии перед второй, поскольку при первой стратегии игрока 1 выигрыш игрока 2 равен —3 (вторая стратегия) и 1 (третья стратегия), а при второй стратегии игрока 1 выигрыш игрока 2 равен —2 (вторая стратегия) и - 0,5 (третья стратегия). Таким образом, при любой стратегии игрока 1 игроку 2 выгоднее применять свою третью стратегию по сравнению со второй; при наличии третьей стратегии игрок 2, если он стремится играть оптимально, никогда не будет использовать свою вторую стратегию, поэтому ее можно исключить из игры, т.е. в исходной платежной матрице можно вычеркнуть 2-й столбец:

С позиции игрока 1 его первая стратегия оказывается хуже второй, так как по первой стратегии он только проигрывает. Поэтому первую стратегию можно исключить, а матрицу игры преобразовать к виду:

(0 0,5).

Учитывая интересы игрока 2, следует оставить только его первую стратегию, поскольку, выбирая вторую стратегию, игрок 2 оказывается в проигрыше (0,5 - выигрыш игрока 1), и матрица игры принимает простейший вид: (0), т.е. имеется седловая точка.

Мажорирование можно распространить и на смешанные стратегии. Если элементы одной строки не все меньше (или равны) соответствующих элементов других строк, но все меньше (или равны) некоторых выпуклых линейных комбинаций соответствующих элементов других строк, то эту стратегию можно исключить, заменив ее смешанной стратегией с соответствующими частотами использования чистых стратегий.

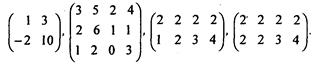

В качестве иллюстрации к сказанному рассмотрим матрицу игры:

Для первых двух чистых стратегий игрока 1 возьмем частоты их применения (вероятности) равными 0,25 и 0,75.

Третья стратегия игрока 1 мажорируется линейной выпуклой комбинацией первой и второй чистых стратегий, взятых с частотами 0,25 и 0,75 соответственно, т.е. смешанной стратегией:

24*0,25 + 0*0,75 = 6 > 4;

0*0,25 + 8*0,75 = 6 > 5.

Поэтому третью стратегию игрока 1 можно исключить, используя вместо нее указанную выше смешанную стратегию.

Аналогично если каждый элемент некоторого столбца больше или равен некоторой выпуклой линейной комбинации соответствующих элементов некоторых других столбцов, то этот столбец можно исключить из рассмотрения (вычеркнуть из матрицы). Например, для матрицы

третья стратегия игрока 2 мажорируется смешанной стратегией из первой и второй его чистых стратегий, взятых с частотами 0,5 и 0,5:

10*0,5 + 0*0,5 = 5 < 6;

0*0,5 + 10*0,5 = 5 < 7.

Таким образом, исходная матрица игры эквивалентна матрице следующего вида:

Как видно, возможности мажорирования смешанными стратегиями в отличие от чистых значительно менее прозрачны (нужно должным образом подобрать частоты применения чистых стратегий), но такие возможности есть, и ими полезно уметь пользоваться.

Задачи для самостоятельного решения

Задача 2.2.

Найдите седловые точки следующих платежных матриц:

Задача 2.3.

Найдите  для платежной матрицы: для платежной матрицы:

Задача 2.4.

Решите аналитически и графически, используя понятие доминирования, игры, определяемые следующими платежными матрицами:

Задача 2.5.

Постройте платежную матрицу двухпальцевой игры Морра, которая заключается в следующем. В игру играют два человека: каждый из них показывает один или два пальца и одновременно называет число пальцев, которое, по его мнению, покажет его противник (естественно, противник этого не видит). Если один из игроков угадывает правильно, он выигрывает сумму, равную сумме пальцев, показанных им и его противником. В противном случае - ничья (выигрыш равен нулю).

Найдите нижнюю и верхнюю цены игры.

Задача 2.6.

Используя понятие доминирования, уменьшите размеры следующей платежной матрицы:

Для задач 2.7-2.12 постройте платежную матрицу игры и сформулируйте соответствующую модель линейного программирования.

Задача 2.7.

Пусть сторона А

засылает подводную лодку в один из п

районов. Сторона В,

располагая т

противолодочными кораблями, желает обнаружить лодку противника. Вероятность обнаружения лодки в j

-м районе (j

= 1,...,п

) равна pj

. Предполагается, что обнаружение подлодки каждым кораблем является независимым событием. Сторона В

может посылать в различные регионы разное количество кораблей (распределение т

кораблей по регионам и есть стратегии стороны В).

Сторона В

стремится максимизировать вероятность обнаружения подлодки. Сторона А

желает противоположного.

Вероятность обнаружения лодки в районе j

, в котором находится rij

кораблей (i

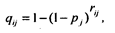

- номер стратегии), равна:

причем  .

Найдите оптимальное распределение противолодочных кораблей по регионам. .

Найдите оптимальное распределение противолодочных кораблей по регионам.

Рассмотреть частный случай: m

= 2, п

= 2, р

1

=

0,6, р

2

=

0,4.

Задача 2.8.

Каждому из игроков выдается по бубновому и трефовому тузу. Игрок 1 получает также бубновую двойку, а игрок 2 - трефовую. При первом ходе игрок 1 выбирает и откладывает одну из своих карт, а игрок 2, не зная карты, выбранной игроком 1, также откладывает одну из своих карт. Если были отложены карты одной масти, то выигрывает игрок 1, в противном случае выигравшим считается игрок 2. Если отложены две двойки, выигрыш равен нулю. Размер выигрыша определяется картой, отложенной победителем (тузу приписывается одно очко, двойке - два).

Задача 2.9.

Фирма изготавливает железобетонные панели, используя в качестве основного сырья цемент. В связи с неопределенным спросом на изделия потребность в сырье в течение месяца также не определена. Цемент поставляется в мешках, причем известно, что потребность может составлять D1

,D2

,...,Dn

мешков. Резервы сырья на складе могут составлять R1

,R2

,...,Rn

мешков в месяц. Учитывая, что удельные затраты на хранение сырья равны с

1

а удельные издержки дефицитности сырья (потери, связанные с отсутствием необходимого количества цемента на складе) равны с

2

, определить оптимальную стратегию управления запасами цемента на складе.

Рассмотреть частный случаи: п =

5, c1

= 5, c2

= 3;

D = (1 500, 2 000, 2 500, 3 500, 4 000), R =

(1 500, 2 000, 2 500, 3 500, 4 000).

Задача 2.10.

Игрок 2 прячет некоторый ценный предмет в одном из п

мест, а игрок 1 этот предмет ищет. Если он его находит, то получает сумму а

i

где i

= 1,2, ..., п,

в противном случае - не получает ничего.

Задача 2.11.

Два игрока независимо друг от друга называют по одному числу из диапазона 1 - 5. Если сумма чисел нечетная, то игрок 2 платит игроку 1 сумму, равную максимальному из чисел; если четная, то платит игрок 1.

Задача 2.12.

Два игрока имеют по п

рублей и предмет ценой с > 0. Каждый игрок делает заявку в запечатанном конверте, предлагая i

руб. (где i

- одно из целых чисел от 0 до п)

за предмет. Записавший большее число получает предмет и платит другому предложенную им сумму. Если оба игрока заявляют одинаковую сумму, то предмет назначается без компенсирующего одностороннего платежа одному из игроков путем бросания монеты, так что ожидаемая доля каждого в предмете составляет в этом случае половину с.

Постройте платежную матрицу игры и определите, имеет ли игра седловую точку.

Глава 3 ПРИНЯТИЕ РЕШЕНИЙ В УСЛОВИЯХ НЕОПРЕДЕЛЕННОСТИ И РИСКА (ИГРЫ С ПРИРОДОЙ)

3.1. ПОНЯТИЕ ИГРЫ С ПРИРОДОЙ

Ситуации, описываемые рассмотренными в гл. 2 моделями в виде стратегических игр, в экономической практике могут не в полной мере оказаться адекватными действительности, поскольку реализация модели предполагает многократность повторения действий (решений), предпринимаемых в похожих условиях. В реальности количество принимаемых экономических решений в неизменных условиях жестко ограничено. Нередко экономическая ситуация является уникальной, и решение в условиях неопределенности должно приниматься однократно. Это порождает необходимость развития методов моделирования принятия решений в условиях неопределенности и риска.

Традиционно следующим этапом такого развития являются игры с природой. Формально изучение игр с природой, так же как и стратегических, должно начинаться с построения платежной матрицы, что является, по существу, наиболее трудоемким этапом подготовки принятия решения. Ошибки в платежной матрице не могут быть компенсированы никакими вычислительными методами и приведут к неверному итоговому результату.

Отличительная особенность игры с природой состоит в том, что в ней сознательно действует только один из участников, в большинстве случаев называемый игроком 1. Игрок 2 (природа) сознательно против игрока 1 не действует, а выступает как не имеющий конкретной цели и случайным образом выбирающий очередные «ходы» партнер по игре. Поэтому термин «природа» характеризует некую объективную действительность, которую не следует понимать буквально, хотя вполне могут встретиться ситуации, в которых «игроком» 2 действительно может быть природа (например, обстоятельства, связанные с погодными условиями или с природными стихийными силами).

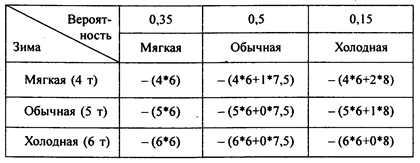

На примере игры с природой рассмотрим проблему заготовки угля на зиму.

Задача 3.1.

Необходимо закупить уголь для обогрева дома. Количество хранимого угля ограничено и в течение холодного периода должно быть полностью израсходовано. Предполагается, что неизрасходованный зимой уголь в лето пропадает. Покупать уголь можно в любое время, однако летом он дешевле, чем зимой. Неопределенность состоит в том, что не известно, какой будет зима: суровой, тогда придется докупать уголь, или мягкой, тогда часть угля может остаться неиспользованной. Очевидно, что у природы нет злого умысла и она ничего против человека «не имеет». С другой стороны, долгосрочные прогнозы, составляемые метеорологическими службами, неточны и поэтому могут использоваться в практической деятельности только как ориентировочные при принятии решений.

Решение. Матрица игры с природой аналогична матрице стратегической игры: А

= ||а

ij

||, где а

ij

- выигрыш игрока 1 при реализации его чистой стратегии i

и чистой стратегии j

игрока 2 (i

= 1, ..., m; j

=

1, ..., п

).

Мажорирование стратегий (см.

разд. 2.4) в игре с природой имеет определенную специфику: исключать из рассмотрения можно лишь доминируемые стратегии игрока 1: если для всех j

=1, ..., п

, k, l

=

1, ..., т,

то k-ю

стратегию принимающего решения игрока 1 можно не рассматривать и вычеркнуть из матрицы игры. Столбцы, отвечающие стратегиям природы, вычеркивать из матрицы игры (исключать из рассмотрения) недопустимо, поскольку природа не стремится к выигрышу в «игре» с человеком, для нее нет целенаправленно выигрышных или проигрышных стратегий, она действует неосознанно*.

, k, l

=

1, ..., т,

то k-ю

стратегию принимающего решения игрока 1 можно не рассматривать и вычеркнуть из матрицы игры. Столбцы, отвечающие стратегиям природы, вычеркивать из матрицы игры (исключать из рассмотрения) недопустимо, поскольку природа не стремится к выигрышу в «игре» с человеком, для нее нет целенаправленно выигрышных или проигрышных стратегий, она действует неосознанно*.

* Впрочем, в матричных представлениях игр с природой значения выигрышей принимающего решения игрока не всегда располагаются по строкам. Это допустимо делать и по столбцам, принимая ЛПР как игрока 2, понимая, однако, что мажорировать можно только стратегии принимающего решения игрока. Такой подход осуществлен в некоторых задачах, представленных в гл. 6 - 8 настоящего учебного пособия.

На первый взгляд отсутствие обдуманного противодействия упрощает игроку задачу выбора решения. Однако, хотя ЛПР никто не мешает, ему труднее обосновать свой выбор, поскольку в этом случае гарантированный результат не известен.

Методы принятия решений в играх с природой зависят от характера неопределенности, точнее от того, известны или нет вероятности состояний (стратегий) природы, т.е. имеет ли место ситуация риска или неопределенности. Ниже будут описаны методы, применяемые в обоих случаях.

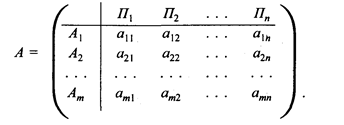

Рассмотрим организацию и аналитическое представление игры с природой. Пусть игрок 1 имеет т

возможных стратегий: А

1

,

A2

, ...

, А

m

,

а у природы имеется п

возможных состояний (стратегий): П1

, П2

, ..., П

n

, тогда условия игры с природой задаются матрицей А

выигрышей игрока 1:

Платит, естественно, не природа, а некая третья сторона (или совокупность сторон, влияющих на принятие решений игроком 1 и объединенных в понятие «природа»).

Возможен и другой способ задания матрицы игры с природой: не в виде матрицы выигрышей, а в виде так называемой матрицы рисков R

=

||rij

||m,n

или матрицы упущенных возможностей. Величина риска - это размер платы за отсутствие информации о состоянии среды. Матрица R

может быть построена непосредственно из условий задачи или на основе матрицы выигрышей А.

Риском r

ij

игрока при использовании им стратегии А

i

и при состоянии среды П

j

будем называть разность между выигрышем, который игрок получил бы, если бы он знал, что состоянием среды будет П

j

, и выигрышем, который игрок получит, не имея этой информации.

Зная состояние природы (стратегию) П

j

, игрок выбирает ту стратегию, при которой его выигрыш максимальный, т.е. rij

=

b

j

– aij

при заданном j

. Например, для матрицы выигрышей

Согласно введенным определениям r

ij

и b

j

получаем матрицу рисков

Независимо от вида матрицы игры требуется выбрать такую стратегию игрока (чистую или смешанную, если последняя имеет смысл), которая была бы наиболее выгодной по сравнению с другими. Необходимо отметить, что в игре с природой понятие смешанной стратегии игрока не всегда правомерно, поскольку его действия могут быть альтернативными, т.е. выбор одной из стратегий отвергает все другие стратегии (например, выбор альтернативных проектов). Прежде всего следует проверить, нет ли среди стратегий игрока мажорируемых, и, если таковые имеются, исключить их.

3.2. ПРИНЯТИЕ РЕШЕНИЙ В УСЛОВИЯХ ПОЛНОЙ НЕОПРЕДЕЛЕННОСТИ

Неопределенность, связанную с отсутствием информации о вероятностях состоянии среды (природы), называют «безнадежной» или «дурной».

В таких случаях для определения наилучших решении используются следующие критерии: максимакса, Вальда, Сэвиджа, Гурвица. Альтернативные подходы, в частности принципы Байеса - Лапласа, рассматриваются в разд. 6.2.1.

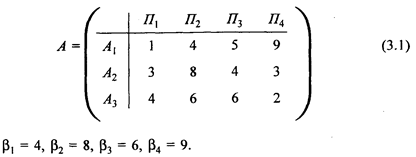

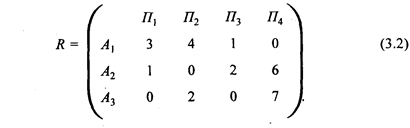

Применение каждого из перечисленных критериев проиллюстрируем на примере матрицы выигрышей (3.1) или связанной с ней матрицы рисков (3.2).

Критерий максимакса.

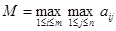

С его помощью определяется стратегия, максимизирующая максимальные выигрыши для каждого состояния природы. Это критерий крайнего оптимизма. Наилучшим признается решение, при котором достигается максимальный выигрыш, равный  . .

Нетрудно увидеть, что для матрицы А

наилучшим решением будет А

1

, при котором достигается максимальный выигрыш - 9.

Следует отметить, что ситуации, требующие применения такого критерия, в экономике в общем нередки, и пользуются им не только безоглядные оптимисты, но и игроки, поставленные в безвыходное положение, когда они вынуждены руководствоваться принципом «или пан, или пропал».

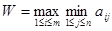

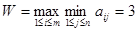

Максиминный критерий Вальда.

С позиций данного критерия природа рассматривается как агрессивно настроенный и сознательно действующий противник типа тех, которые противодействуют в стратегических играх (см.

гл. 2). Выбирается решение, для которого достигается значение  . .

Для платежной матрицы А

(3.1) нетрудно рассчитать:

• для первой стратегии (i

=

1)  ; ;

• для второй стратегии (i

=2)  ; ;

•

для третьей стратегии (i

=3)  . .

Тогда  , что соответствует второй стратегии A2

игрока 1. , что соответствует второй стратегии A2

игрока 1.

В соответствии с критерием Вальда из всех самых неудачных результатов выбирается лучший (W =

3). Это перестраховочная позиция крайнего пессимизма, рассчитанная на худший случай. Такая стратегия приемлема, например, когда игрок не столь заинтересован в крупной удаче, но хочет себя застраховать от неожиданных проигрышей. Выбор такой стратегии определяется отношением игрока к риску.

Критерий минимаксного риска Сэвиджа.

Выбор стратегии аналогичен выбору стратегии по принципу Вальда с тем отличием, что игрок руководствуется не матрицей выигрышей А

(3.1), а матрицей рисков R

(3.2):

Для матрицы R

(3.2) нетрудно рассчитать:

• для первой стратегии (i

=1)  ;

;

•

для второй стратегии (i

=2)  ;

;

• для третьей стратегии (i

=3)  .

.

Минимально возможный из самых крупных рисков, равный 4, достигается при использовании первой стратегии А

1

.

Критерий пессимизма-оптимизма Гурвица.

Этот критерий при выборе решения рекомендует руководствоваться некоторым средним результатом, характеризующим состояние между крайним пессимизмом и безудержным оптимизмом. Согласно этому критерию стратегия в матрице А

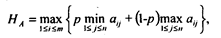

выбирается в соответствии со значением

При p

= 0 критерий Гурвица совпадает с максимаксным критерием, а при р =

1 - с критерием Вальда. Покажем процедуру применения данного критерия для матрицы А

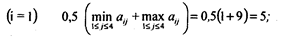

(3.1) при р =

0,5:

• для первой стратегии

• для второй стратегии

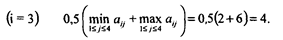

•

для третьей стратегии

Тогда  , т.е. оптимальной является вторая стратегия А

2

. , т.е. оптимальной является вторая стратегия А

2

.

Применительно к матрице рисков R

критерий пессимизма-оптимизма Гурвица имеет вид:

При р

= 0 выбор стратегии игрока 1 осуществляется по условию наименьшего из всех возможных рисков ( ); при р

= 1 - по критерию минимаксного риска Сэвиджа. ); при р

= 1 - по критерию минимаксного риска Сэвиджа.

В случае, когда по принятому критерию рекомендуется к использованию несколько стратегий, выбор между ними может делаться по дополнительному критерию, например в расчет могут приниматься средние квадратичные отклонения от средних выигрышей при каждой стратегии. Данная идея отвечает подходу, рассмотренному в разд.1.2 (см.

рис. 1.1). Еще раз подчеркнем, что здесь стандартного подхода нет. Выбор может зависеть от склонности к риску ЛПР.

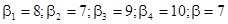

В заключение приведем результаты применения рассмотренных выше критериев на примере следующей матрицы выигрышей:

Для игрока 1 лучшими являются стратегии:

• по критерию Вальда – А

3

,

• по критерию Сэвиджа – А

2

и А

3

,

•

по критерию Гурвица (при р

= 0,6) – А

3

;

•

по критерию максимакса – А

4

.

Поскольку стратегия А

3

,

фигурирует в качестве оптимальной по трем критериям выбора из четырех испытанных, степень ее надежности можно признать достаточно высокой для того, чтобы рекомендовать эту стратегию к практическому применению.

Таким образом, в случае отсутствия информации о вероятностях состоянии среды теория не дает однозначных и математически строгих рекомендации по выбору критериев принятия решений. Это объясняется в большей мере не слабостью теории, а неопределенностью самой ситуации. Единственный разумный выход в подобных случаях - попытаться получить дополнительную информацию, например, путем проведения исследований или экспериментов. В отсутствие дополнительной информации принимаемые решения теоретически недостаточно обоснованы и в значительной мере субъективны. Хотя применение математических методов в играх с природой не дает абсолютно достоверного результата и последний в определенной степени является субъективным (вследствие произвольности выбора критерия принятия решения), оно тем не менее создает некоторое упорядочение имеющихся в распоряжении ЛПР данных: задаются множество состояний природы, альтернативные решения, выигрыши и потери при различных сочетаниях состояния «среда - решение». Такое упорядочение представлений о проблеме само по себе способствует повышению качества принимаемых решений.

3.3. ПРИНЯТИЕ РЕШЕНИЙ В УСЛОВИЯХ РИСКА

Методы принятия решении в условиях риска разрабатываются и обосновываются в рамках так называемой теории статистических решений. При этом в случае «доброкачественной», или стохастической, неопределенности, когда состояниям природы поставлены в соответствие вероятности, заданные экспортно либо вычисленные, решение обычно принимается на основе критерия максимума ожидаемого среднего выигрыша или минимума ожидаемого среднего риска (матрицы типа (3.1) либо (3.2)).

Если для некоторой игры с природой, задаваемой платежной матрицей А

= ||aij

||m,n

, стратегиям природы П

j

соответствуют вероятности р

j

,

то лучшей стратегией игрока 1 будет та, которая обеспечивает ему максимальный средний выигрыш, т.е.

Применительно к матрице рисков (матрице упущенных выгод) лучшей будет та стратегия игрока, которая обеспечивает ему минимальный средний риск:

Заметим, что когда говорится о среднем выигрыше или риске, то подразумевается многократное повторение акта принятия решений. Условность предположения заключается в том, что реально требуемого количества повторений чаще всего может и не быть.

Покажем, что критерии (3.3) и (3.4) эквивалентны в том смысле, что оптимальные значения для них обеспечивает одна и та же стратегия А

i

,

игрока 1. Действительно,

т.е. значения критериев отличаются на постоянную величину, поэтому принятое решение не зависит от стратегии А

i

.

Например, для игры, задаваемой матрицей А

(3.1) или матрицей R

(3.2), при условии, что р

1

= р

2

= р

3

= р

4

= 1/4, А

1

-

лучшая стратегия игрока 1 по критерию (3.3), поскольку

Эта же стратегия является лучшей для игрока 1 по критерию (3.4) относительно обеспечения минимального уровня риска:

На практике целесообразно отдавать предпочтение матрице выигрышей (3.1) или матрице рисков (3.2) в зависимости от того, какая из них определяется с большей достоверностью. Это особенно важно учитывать при экспертных оценках элементов матриц А

и R.

3.4. ВЫБОР РЕШЕНИЙ С ПОМОЩЬЮ ДЕРЕВА РЕШЕНИЙ (ПОЗИЦИОННЫЕ ИГРЫ)

Рассмотрим более сложные (позиционные, или многоэтапные) решения в условиях риска. Одноэтапные игры с природой, таблицы решений (см.

разд.3.3), удобно использовать в задачах, имеющих одно множество альтернативных решений и одно множество состояний среды. Многие задачи, однако, требуют анализа последовательности решений и состояний среды, когда одна совокупность стратегий игрока и состояний природы порождает другое состояние подобного типа. Если имеют место два или более последовательных множества решений, причем последующие решения основываются на результатах предыдущих, и/или два или более множества состояний среды (т.е. появляется целая цепочка решений, вытекающих одно из другого, которые соответствуют событиям, происходящим с некоторой вероятностью), используется дерево решений.

Дерево решений —

это графическое изображение последовательности решений и состояний среды с указанием соответствующих вероятностей и выигрышей для любых комбинаций альтернатив и состояний среды.

3.4.1. ПРИНЯТИЕ РЕШЕНИЙ С ПРИМЕНЕНИЕМ ДЕРЕВА РЕШЕНИЙ

В постановочном плане рассмотрим несколько задач, которые могут быть решены с помощью данного метода.

Задача 3.2.

Разведывательное бурение скважин. Некоторая нефтяная разведывательная партия должна решить, стоит ли бурить скважины на данном участке до того, как истечет срок контракта. Для руководителей партии не ясны многие обстоятельства:

• в какую сумму обойдется стоимость бурения, зависящая от качества грунта, глубины залегания нефти и т.д.;

• на какие запасы нефти в этом месте можно рассчитывать;

• сколько будет стоить эксплуатация скважины.

В распоряжении руководства имеются объективные данные об аналогичных и не вполне похожих скважинах этого типа. При помощи сейсмической разведки можно получить дополнительную информацию, которая, однако, не дает исчерпывающих сведений о геофизической структуре разведываемого участка. Кроме того, получение сейсмической информации стоит недешево, поэтому еще до того, как будет принято окончательное решение (бурить или нет), следует определить, есть ли необходимость собирать эти сведения.

Задача

3.3.