| Государственное образовательное учреждение

высшего профессионального образования

«Российская таможенная академия»

Санкт-Петербургский имени В.Б. Бобкова филиал

Российской таможенной академии

______________________________________________

Кафедра организации таможенного контроля

КУРСОВАЯ РАБОТА

по дисциплине «Таможенно-тарифное регулирование внешнеэкономической деятельности и таможенная стоимость»

на тему «Источники ценовой информации, порядок их использования для целей определения и контроля таможенной стоимости

»

Выполнил: студент 4-го курса

очной формы обучения факультета

таможенного дела, группа

Подпись

Научный руководитель:

Подпись

Санкт-Петербург

2010

Оглавление

Введение…………………………………………………………………………….....….3

1. Теоретические и правовые аспекты определения и контроля таможенной стоимости…………………………………………………………………………….......5

1.1. Нормативно-правовая база, регулирующая определение и контроль таможенной стоимости…………………………………………………………………………….......5

1.2. Определение таможенной стоимости………………………………………...…...8

1.3. Контроль таможенной стоимости……………………………………………......11

2. Практические аспекты использования ценовой информации…………………...13

2.1. Место ценовой информации при контроле таможенной стоимости………….13

2.1.1. Порядок применения ценовой информации…………………………...13

2.1.2. Информационные технологии контроля таможенной стоимости…....20

2.2. Анализ документов, подтверждающих таможенную стоимость………………22

2.3. Учет базисных условий поставки при запросе дополнительных

документов……………………………………………………………………………...26

Заключение……………………………………………………………………………..33

Список использованных источников…………………………………………………36

Введение

Определение таможенной стоимости — одна из важнейших проблем, возникающих у участников ВЭД в процессе осуществления внешнеэкономической деятельности. Главная причина этого состоит в том, что таможенная стоимость товаров является основой для исчисления таможенных платежей, подлежащих уплате в связи с перемещением товаров через таможенную границу.

С другой стороны, контроль таможенной стоимости товаров — это одна из главных составляющих основной функции таможенных органов по взиманию, контролю правильности исчисления и своевременности уплаты, а также взысканию таможенных пошлин и сборов.

Реклама

Среди документов Всемирной таможенной организации особое место занимает Кодекс о таможенной стоимости ГАТТ (Соглашение о применении статьи VII Генерального соглашения по тарифам и торговле). Основным правилом Кодекса о таможенной стоимости ВТО установлено, что общим принципом и наиболее часто применяющимся методом определения таможенной стоимости является определение ее на основании продажной цены, а другие методы определения таможенной стоимости могут применяться только тогда, когда отсутствует либо сделка, либо одна из предпосылок применения основного метода.

Однако, как показывает практика, далеко не всегда декларант может предъявить товарный чек либо иной документ, подтверждающий закупочную цену на товар. Нередки и такие случаи, когда участник ВЭД пытается сознательно занизить таможенную стоимость. Проверяя достоверность данного показателя, заявленного декларантом, таможенник руководствуется не только нормами законодательства, но и ценовой информацией, направленной вышестоящим таможенным органом по различным категориям товаров. Указанная ценовая информация предоставляется сотрудникам таможни в качестве сравнения при проверке достоверности сведений о таможенной стоимости товаров, ввозимых на таможенную территорию РФ.

Примечательно, что большинство споров физических лиц с таможенными органами возникает в случаях, когда уровень таможенной стоимости, заявляемой при декларировании, оказывается ниже контрольного уровня цен, имеющегося в таможне. В случае если лицо, перемещающее товары через таможенную границу, настаивает на заявленной таможенной стоимости, уровень которой ниже имеющейся ценовой информации, должностное лицо таможенного органа рекомендует физическому лицу произвести таможенное оформление непосредственно в таможне.

Совершенно очевидно, что достоверность ценовой информации такого рода – вопрос не праздный ни для экономических агентов, ни для государства, в бюджет которого поступают денежные средства в размере ставок таможенного тарифа на импортируемые товары.

Фактор достоверности и точности ценовой информации на оформляемые в таможне товары тем более важен, что без его соблюдения дорогие «брендовые» товары могут оформляться по заниженной таможенной стоимости, в результате чего таможенные платежи будут взиматься не в полной мере, а в бюджет государства поступят не все денежные средства.

В соответствии с названием темы курсовой работы и вышеизложенным обоснованием ее актуальности автор ставит целью исследования: определить место источников ценовой информации и порядок их использования для целей определения и контроля таможенной стоимости.

Реклама

Для достижения поставленной цели автор предполагает решение следующих задач:

1. Изучить теоретические аспекты таможенной стоимости товаров.

2. Определить место и порядок использования ценовой информации при таможенном контроле.

3. Проанализировать документы, подтверждающие таможенную стоимость.

1. Теоретические и правовые аспекты определения и контроля таможенной стоимости

1.1. Нормативно-правовая база

В настоящее время структуру правовой базы по таможенной стоимости можно представить в следующем виде:

– законодательные акты Российской Федерации – Конституция Российской Федерации, Закон Российской Федерации «О таможенном тарифе», Таможенный кодекс Таможенного союза, Налоговый кодекс Российской Федерации, Гражданский кодекс Российской Федерации, иные федеральные законы, прямо или косвенно затрагивающие вопросы таможенной стоимости;

– указы Президента Российской Федерации, постановления Правительства Российской Федерации прямо или косвенно затрагивающие вопросы таможенной стоимости;

– нормативные и ненормативные акты Минфина России по вопросам определения таможенной стоимости;

– нормативные и ненормативные акты ФТС России, приказы ФТС России, распоряжения и письма ФТС России по таможенной стоимости;

– организационно-распорядительные, информационные и иные правовые акты по таможенной стоимости РТУ и таможен (в пределах их компетенции);

– межведомственные нормативные акты, прямо или косвенно связанные с вопросами таможенной стоимости.

Отдельным блоком идут документы судебных органов по таможенной стоимости, например, такие как постановления Пленума Высшего Арбитражного Суда Российской Федерации[1]

.

Центральное место в правовой системе по таможенной стоимости занимает Закон Российской Федерации «О таможенном тарифе», заложивший правовые основы определения таможенной стоимости и тем самым сформировавший исходные предпосылки контроля таможенной стоимости ввозимых товаров, которые в своей основе соответствуют международному праву – Соглашению по применению статьи VII Генерального соглашения по тарифам и торговле (ГАТТ)[2]

«Оценка товаров в таможенных целях», а также включающий ряд принципиальных положений в части контроля таможенной стоимости, полномочий таможенного органа и декларанта[3]

.

Закон Российской Федерации «О таможенном тарифе»[4]

от 21.05.1993 № 5003-1 был принят в 1993 году и его положения по таможенной стоимости (раздел III и раздел IV) просуществовали в неизменном виде до 1 июля 2006 г. В настоящее время Закон Российской Федерации «О таможенном тарифе» действует в редакции ФЗ Российской Федерации «О внесении изменений в закон Российской Федерации «О таможенном тарифе» от 08.11.2005 № 144-ФЗ[5]

. В соответствии с пунктом 2 статьи 13 и статьей 14 Закона Российской Федерации «О таможенном тарифе» Правительству Российской Федерации законодателем предоставлены полномочия по разработке:

– правил применения методов определения таможенной стоимости ввозимых товаров на основе положений этого Закона в целях обеспечения выполнения международных обязательств Российской Федерации. Такие правила должны разрабатываться на основе положений Закона Российской Федерации «О таможенном тарифе» в целях обеспечения единообразного толкования и применения на практике норм и положений Закона Российской Федерации «О таможенном тарифе». Тем самым предусмотрена возможность введения в национальную нормативно-правовую базу по таможенной стоимости соответствующих документов, разрабатываемых Всемирной таможенной организацией (WCO) по вопросам таможенной стоимости (консультативные заключения, комментарии, пояснительные примечания и т.д.):

– порядка определения таможенной стоимости ввозимых товаров в случаях незаконного перемещения ввезенных товаров через таможенную границу Российской Федерации;

– порядка определения таможенной стоимости ввозимых товаров в случаях их повреждения вследствие аварии или действия непреодолимой силы.

По перечисленным вопросам издано постановление Правительства Российской Федерации от 13.08.2006 № 500 «О порядке определения таможенной стоимости товаров, перемещаемых через таможенную границу Российской Федерации»[6]

.

Кроме этого, статьей 14 Закона «О таможенном тарифе» определено, что Правительство Российской Федерации устанавливает порядок определения таможенной стоимости товаров, вывозимых с таможенной территории Российской Федерации.

Не менее важное место в структуре нормативно-правовой базы по таможенной стоимости занимает Таможенный кодекс Таможенного союза. Нормы кодекса «встраивают» методологию определения таможенной стоимости в процедуру декларирования товаров и таможенного контроля. ТК (в соответствии с пунктом 1 статьи 13 Закона «О таможенном тарифе») устанавливает особенности определения таможенной стоимости применительно к отдельным таможенным режимам[7]

.

Наряду с нормами Таможенного кодекса они могут быть установлены и другими нормами, например, как это сделано в настоящее время Федеральным законом от 22.07.2005 № 116-ФЗ «Об особых экономических зонах в Российской Федерации»[8]

.

Основными нормативно-правовыми актами, которыми руководствуются таможенные органы при осуществлении контроля таможенной стоимости, являются

решение Комиссии Таможенного союза от 20.09.2010 № 376 «О порядках декларирования, контроля и корректировки таможенной стоимости товаров» и Соглашение Таможенного союза от 25.01.2008 «Об определении таможенной стоимости товаров, перемещаемых через таможенную границу Таможенного союза».

1.2. Определение таможенной стоимости

Приступая к вопросу изучения организации контроля таможенной стоимости, необходимо обратиться к понятию таможенной стоимости.

Объектом обложения таможенными пошлинами, налогами являются товары, перемещаемые через таможенную границу. Налоговой базой для целей исчисления таможенных пошлин, налогов являются таможенная стоимость товаров и (или) их количество.

Таможенная стоимость товаров определяется декларантом согласно методам определения таможенной стоимости, установленным законодательством Российской Федерации, и заявляется в таможенный орган при декларировании товаров[9]

.

Порядок определения таможенной стоимости товаров, вывозимых с таможенной территории РФ, устанавливается Правительством РФ.

Методы определения таможенной стоимости ввозимых товаров закреплены в Законе РФ «О таможенном тарифе» от 21.05.1993 № 5003-1.

1 июля 2006 г. вступили в силу изменения, внесенные Федеральным законом от 08.11.2005 № 144-ФЗ в Закон РФ «О таможенном тарифе» (далее - Закон). Следует отметить, что в новой редакции Закона нашли свое отражение принципы международного права, а именно Генерального соглашения о тарифах и торговле (ГАТТ) от 30 октября 1947 г. Изменения призваны существенно сократить объемы так называемого «серого» импорта, когда товары завозятся по заниженной стоимости с целью уменьшения причитающихся таможенных платежей [10]

.

Как и ранее, таможенная стоимость товара используется для следующих целей:

- для обложения товара пошлиной;

- во внешнеэкономической и таможенной статистике;

- для применения иных мер государственного регулирования торгово-экономических отношений, связанных со стоимостью товаров, включая осуществление валютного контроля внешнеторговых сделок и расчетов банков по ним, в соответствии с законодательными актами Российской Федерации[11]

.

На основании Соглашения Таможенного союза от 25.01.2008 г. при ввозе товаров на единую таможенную территорию таможенная стоимость определяется после фактического пересечения единой таможенной границы при помещении товаров под таможенную процедуру.

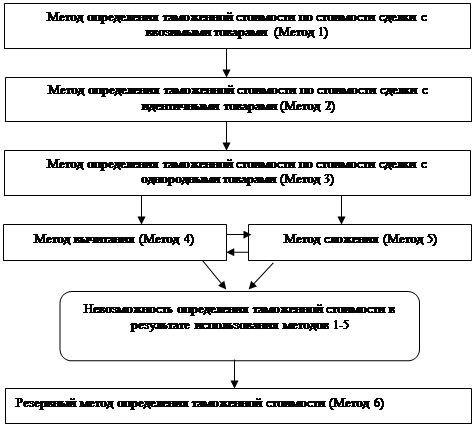

Для определения таможенной стоимости применяются 6 методов строго последовательно, за исключением методов 4 и 5, которые для удобства можно менять местами.

1. Статья 4,5 Соглашения (метода по стоимости сделки с ввозимыми товарами).

2. Статья 6 Соглашения (метода по стоимости сделки с идентичными товарами).

3. Статья 7 Соглашения (метода по стоимости сделки с однородными товарами).

4. Статья 8 Соглашения (метода вычитания).

5. Статья 9 Соглашения (метода сложения).

6. Статья 10 Соглашения (резервного метода).

Алгоритм применения методов определения таможенной стоимости приведен на рис. 1.

Метод по стоимости сделки с ввозимыми товарами. Первоосновой таможенной стоимости товаров, ввозимых на таможенную территорию Российской Федерации, является стоимость сделки, то есть цена, фактически уплаченная или подлежащая уплате за товары при их продаже на экспорт в Российскую Федерацию.

Если таможенная стоимость не может быть определена по стоимости сделки с ввозимыми товарами, то в таком случае последовательно применяются метод по стоимости сделки с идентичными товарами и метод по стоимости сделки с однородными товарами.

Если не удалось определить стоимость сделки с идентичными товарами, используется метод по стоимости сделки с однородными товарами, при этом процедура его применения идентична предыдущему методу.

Рис. 1. Алгоритм применения методов определения таможенной стоимости

Если таможенная стоимость товаров не была последовательно установлена всеми перечисленными выше методами, то в таком случае последовательно применяются метод вычитания и метод сложения, при этом декларанту предоставляется право выбрать очередность их применения [12]

.

В случае, если таможенная стоимость товаров не может быть определена в результате последовательного применения всех указанных методов, то в этом случае применяется резервный метод, характеризующийся гибкостью подхода.

1.3. Контроль таможенной стоимости

Учитывая, что контроль таможенной стоимости товаров – это лишь один, хоть и весьма важный, элемент единого процесса таможенного контроля, нормативно-правовые основы контроля таможенной стоимости товаров должны базироваться на учете общих технологий таможенного контроля и строиться с учетом соответствующих нормативных правовых актов.

В настоящее время контроль таможенной стоимости остается частично неурегулированным вопросом, несмотря на ряд имеющихся правовых актов, регламентирующих контроль таможенной стоимости, имеется ряд пробелов, с которыми ежедневно в своей повседневной работе сталкиваются таможенные инспектора, и из-за которых возникает негативная судебная практика по таможенной стоимости.

Таможенная стоимость товара контролируется в момент таможенного оформления груза, пересекающего таможенную границу РФ. Порядок определения и контроля таможенной стоимости, а также распределение полномочий при контроле таможенной стоимости товаров и транспортных средств определяется в соответствии с действующим таможенным законодательством (ТК ТС, Федеральными законами, постановлениями Правительства, приказами ГТК и ФТС России) и в зависимости от применяемых процедур таможенного оформления товаров, предусмотрен общий порядок контроля таможенной стоимости и специальный порядок контроля таможенной стоимости для отдельных категорий товаров и лиц.

Порядок контроля таможенной стоимости товаров, на таможенное оформление которых распространяется общий порядок и условия тарифного регулирования внешнеэкономической деятельности, утвержден в соответствии с решением Комиссии Таможенного союза от 20.09.2010 № 376 «О порядках декларирования, контроля и корректировки таможенной стоимости товаров». Решением КТС установлено следующее [13]

:

1. Порядок контроля таможенной стоимости товаров возложен на должностных лиц таможенных органов, уполномоченных производить контроль таможенной стоимости товаров, и декларантов (таможенных представителей) при осуществлении таможенного контроля товаров, ввозимых на единую таможенную территорию Таможенного.

2. Контроль таможенной стоимости товаров, вывозимых с единой таможенной территории Таможенного союза, осуществляется в соответствии с законодательством государства - члена Таможенного союза, таможенному органу которого подана таможенная декларация либо иной документ, допускающий вывоз товаров с единой таможенной территории Таможенного союза.

3. Порядок разработан на основании Таможенного кодекса Таможенного союза и Соглашения об определении таможенной стоимости товаров, перемещаемых через таможенную границу Таможенного союза, от 25 января 2008 года, и применяется:

· при осуществлении таможенного контроля до выпуска товаров (раздел II Порядка);

· при проведении дополнительной проверки в целях принятия решения в отношении таможенной стоимости товаров (раздел III Порядка);

· при осуществлении таможенного контроля после выпуска товаров, по которым принято решение в отношении их таможенной стоимости (раздел IV Порядка).

4. Контроль таможенной стоимости товаров осуществляется таможенным органом в рамках проведения таможенного контроля как до, так и после выпуска товаров, в том числе с использованием системы управления рисками.

5. Контроль таможенной стоимости товаров осуществляется с целью проверки соблюдения декларантом (таможенным представителем) требований, установленных таможенным законодательством Таможенного союза и законодательством государств - членов Таможенного союза в части правильности выбора и применения метода определения таможенной стоимости товаров, ее структуры и величины, а также документального подтверждения заявленной таможенной стоимости товаров.

2. Практические аспекты использования ценовой информации

2.1. Место ценовой информации при контроле таможенной стоимости

2.1.1. Порядок применения ценовой информации

При проведении оценки достоверности заявленной декларантом таможенной стоимости с использованием СУР уполномоченные должностные лица таможенного органа осуществляют сравнение и анализ заявленной таможенной стоимости с имеющейся в таможенном органе ценовой информацией. Сравнительный анализ производится в следующем порядке:

1. На основании заявленных декларантом данных рассчитывают таможенную стоимость товара за основную либо дополнительную единицу измерения.

2. Обеспечивают выбор источника информации для сравнения таким образом, чтобы описание выбранного для сравнения товара, его коммерческие, качественные и технические характеристики, условия поставки в наибольшей степени соответствовали описанию, характеристикам, условиям поставки оцениваемых товаров, а также условиям сделки с оцениваемыми товарами; при этом таможенный орган выбирает тот источник ценовой информации, который в наибольшей степени отвечает следующим требованиям:

а) наличие точного описания товара: коммерческое наименование товара, описание на ассортиментном уровне, сведения о фирме-изготовителе, материал, технические параметры и прочие характеристики, которые влияют на стоимость данного вида товара;

б) обеспечение максимального возможного подобия сравниваемых товаров, означающее, что при выборе источника информации таможенный орган подбирает для сравнения идентичные товары, затем однородные товары, а при их отсутствии - товары того же класса или вида.

Для целей проведения объективного анализа и подбора сравниваемых товаров таможенный орган может обратиться к лицам, осуществляющим ввоз и (или) реализацию идентичных, однородных товаров или товаров того же класса или вида, или заводу, осуществляющему их переработку (обработку), для получения консультаций и более подробной информации о физических и иных характеристиках, качестве и репутации таких товаров (например, информационные раздаточные материалы, инструкции по эксплуатации, каталоги с описанием товара и др.).

3. Из выбранного источника ценовой информации определяют цену единицы товара того же класса или вида (идентичного, однородного) (далее - проверочная величина).

4. Проводят при необходимости корректировку проверочной величины для учета различий в коммерческих уровнях продажи (оптовом, розничном и ином) и (или) в количестве, в дополнительных начислениях, указанных в статье 19.1 Закона «О таможенном тарифе» № 5003-1 от 21.05.1993, между оцениваемыми товарами и проверочными величинами.

5. Сравнивают заявленную декларантом величину таможенной стоимости товара с проверочной величиной.

Сравнение и анализ производятся с использованием источников информации, имеющихся в таможенном органе, в том числе полученной от вышестоящих таможенных органов, о конъюнктуре рынка отдельных видов товаров, а также полученной от иных органов информации о среднем уровне прибыли, характерном для рынка товаров того же класса или вида, а также об общих расходах, возникающих в данной отрасли промышленности и (или) торговли.

Учитывая значительные региональные различия в ценах товаров на внутреннем рынке Российской Федерации, в показателях прибыли и общих расходах, влияние на них региональных и местных налогов, соответствующая информация может быть запрошена, например, у налоговых органов в зоне деятельности таможни, проводящей таможенное оформление товаров.

При использовании ценовой информации товаров на внутреннем рынке Российской Федерации необходимо осуществить вычеты следующих сумм:

а) вознаграждений агенту (посреднику), обычно выплачиваемых или подлежащих выплате, либо надбавок к цене, обычно производимых для получения прибыли и покрытия коммерческих и управленческих расходов в связи с продажей в Российской Федерации товаров того же класса или вида, в том числе ввезенных из других стран;

б) обычных расходов на осуществленные на таможенной территории Российской Федерации перевозку (транспортировку), страхование, а также связанных с такими операциями расходов в Российской Федерации;

в) таможенных пошлин, налогов, сборов, а также установленных в соответствии с законодательством Российской Федерации налогов, подлежащих уплате в связи с ввозом товаров на таможенную территорию Российской Федерации или с их продажей на этой территории, включая налоги и сборы субъектов Российской Федерации и местные налоги и сборы.

Проверочные величины, содержащиеся в источниках ценовой информации, используются уполномоченными должностными лицами исключительно в целях сравнения и не могут быть использованы в качестве таможенной стоимости товаров.

Уполномоченные должностные лица таможенного органа принимают решение о принятии заявленной декларантом таможенной стоимости, если соблюдены установленные пунктом 2 статьи 19 Закона «О таможенном тарифе» № 5003-1 от 21.05.1993 условия принятия стоимости сделки в качестве таможенной стоимости и отсутствуют признаки, указывающие на то, что заявленные сведения о таможенной стоимости могут являться недостоверными.

Если по результатам сравнения и анализа заявленной декларантом таможенной стоимости с имеющейся в таможенном органе ценовой информацией выявляется расхождение между ними, то это может служить признаком, указывающим на то, что заявленные сведения о таможенной стоимости могут являться недостоверными или имеются условия, которые повлияли на цену товара.

В таком случае согласно пункту 1 статьи 69 Таможенного кодекса ТС таможенный орган проводит в рамках сроков, установленных статьей 170 ТК ТС, дополнительную проверку, а выпуск товара осуществляется при условии обеспечения уплаты таможенных платежей, которые могут быть дополнительно начислены по результатам проведения указанной проверки[14]

. При этом уполномоченные должностные лица в целях выпуска товаров направляют декларанту требование с приложением расчета суммы обеспечения уплаты таможенных платеже, которые могут быть дополнительно начислены по результатам проверки правильности определения таможенной стоимости.

Такая дополнительная проверка заключается в выяснении дополнительных обстоятельств рассматриваемой сделки и условий продажи товаров, обуславливающих расхождение между величиной таможенной стоимости товара и проверочной величиной.

С этой целью уполномоченные должностные лица дополнительно выясняют следующие обстоятельства сделки и условия продажи товаров:

а) статус и взаимоотношения контрагентов по внешнеторговой сделке: участие посредника в осуществлении внешнеторговой сделки, организационно-правовая форма покупателя, является ли один из контрагентов единственным агентом, единственным дистрибьютором другого контрагента или единственным пользователем по договору коммерческой концессии и др.;

б) условия организации конкретной внешнеторговой сделки: способ выбора и заказа товаров;

в) коммерческие условия внешнеторговой сделки: механизм формирования цены товаров, коммерческий уровень продажи товаров, формы расчета и способ оплаты товаров, виды предусмотренных контрактом скидок и условия их предоставления и др.;

г) условия организации перевозки (транспортировки) товаров: условия поставки товаров, маршрут следования товаров и вид транспорта, хранение товаров в стране транзита, выполнение работ по погрузке, выгрузке или перегрузке товаров, наличие или отсутствие страхования;

д) описание и характеристики товаров: технические, функциональные и качественные характеристики товара, способы его изготовления и упаковки, конъюнктура рынка торговли данными видами товаров и др.;

е) условия реализации товаров на территории (внутреннем рынке) Российской Федерации: товары используются для собственного производства и (или) потребления, лица, которым продаются товары на территории Российской Федерации, размер надбавки к цене и др.

Для выяснения указанных обстоятельств и условий уполномоченные должностные лица осуществляют следующие действия:

а) анализируют пояснения, запрошенные таможенным органом у декларанта;

б) анализируют запрошенные у декларанта пояснения о влияющих на цену физических характеристиках, качестве и репутации на рынке ввозимых товаров;

в) анализируют запрошенные у декларанта дополнительные документы и сведения.

Уполномоченные должностные лица принимают решение о корректировке таможенной стоимости товаров, если по результатам сравнения и анализа представленных декларантом документов, пояснений, дополнительных документов и сведений выявлено несоблюдение установленных пунктом 3 статьи 12 и пунктом 2 статьи 19 Закона «О таможенном тарифе» № 5003-1 от 21.05.1993 условий принятия стоимости сделки в качестве таможенной стоимости. Если такие условия соблюдены, должностные лица принимают таможенную стоимость товаров.

В практике ценообразования во внешнеэкономической деятельности нашли широкое применение периодические материалы по мировым ценам.

При использовании данных по другим сделкам, а также приемлемой ценовой информации необходимо учитывать исходные условия конкретных сделок, а именно:

а) количество закупаемого товара и коммерческий уровень его продажи;

б) наличие скидок с цены;

в) условия поставки;

г) условия платежей по контракту.

Таблица 1

Виды источников ценовой информации

| Источник

|

Описание и использование

|

| 1

|

2

|

| 1. Публикации по ценам биржевых товаров

(биржевым котировкам)

|

Данные цены являются ценами сделок, совершенных на товарных биржах. Как известно, международная практика биржевой торговли имеет место на ограниченном ряде мировых рынков сырьевых товаров, таких как зерно, сахар, кофе, хлопок, натуральный каучук и шелк, цветные металлы. Биржевые котировки устанавливаются с регулярностью работы товарной биржи, например, на Лондонской бирже цветных металлов - два раза в день, на утренней и вечерней сессиях. По правилам работы товарных бирж на них используются типовые контракты. В этом случае коммерческие условия, стандарты качества продаваемого товара, физический объем одной поставляемой партии, так же как и другие условия сделок, способных повлиять на цену, день ото дня, год за годом остаются неизменными.

Благодаря этому, биржевые котировки обладают уникальным свойством: сопоставимости между собой без какой бы то ни было предварительной обработки. Основной периодической публикацией по биржевым котировкам является журнал «Metal Bulletin».

|

| 2. Специальные публикации по справочным ценам

|

Данные ценовые показатели чаще всего являются ценами, по которым предлагается приобрести товар. Вместе с тем цены фактических сделок могут отличаться от них как в большую, так и в меньшую сторону, в том числе за счет системы скидок или надбавок, которую используют экспортеры. Справочные цены распространены на рынках таких товаров, как энергоносители, продукция черной металлургии и сырье для ее производства, химические товары. По нефти и нефтепродуктам примером такой публикации является ежедневный бюллетень «Oilgram Price Report». По другим товарным группам известны такие справочники как, «Public Ledger», «European Chemical News», «Euwid Papier und Zellstoff», «Euwid Timber», «Oil World».

|

| 3. Статистические публикации по индексам экспортных, импортных и внутренних оптовых цен, а также специализированным индексам цен

|

Разработчиками этой ценовой информации являются международные организации, органы официальной государственной статистики и авторитетные издательства.

|

| 4. Цены статистики

внешней торговли зарубежных стран

|

Получают путем деления данных о стоимостных объемах экспортированных или импортированных товаров на их физический объем. Как известно, внешнеторговая статистика включает данные, отражающие географическую направленность экспорта и географическую принадлежность импорта.

Благодаря этому получаемые цены статистики внешней торговли (unit prices) показывают, сколько стоят единицы физического объема, рассчитанные по товарным группам таможенной классификации, при их экспорте или импорте в определенный период времени в конкретную страну.

|

При определении и контроле таможенной стоимости в том случае, если отсутствуют данные по идентичным и однородным товарам в качестве аналога могут рассматриваться товары того же класса или вида, имеющие ту же репутацию на рынке, что и оцениваемые, и являющиеся взаимозаменяемыми у потребителя, а также расчетные данные на основе арендной платы.

Возможно создание базы данных, формируемой за счет информации внутреннего рынка, должна содержать следующие сведения:

1. Наименование товара.

2. Страна происхождения товара.

3. Наименование фирмы-продавца (если имеется).

4. Цена за единицу товара.

5. Источник ценовой информации (наименование ценового справочника /каталога, №, дата).

База данных о ценах мирового рынка должна содержать аналогичные сведения. Предполагается формирование базы данных о ценах мирового рынка по материалам, получаемым из сети ИНТЕРНЕТ, справочников "Цена-Дайджест".

Пополнение баз данных о ценах внутреннего и мирового рынков должно осуществляться централизованно.

2.1.2. Информационные технологии контроля таможенной стоимости

В процессе проведения контроля таможенной стоимости в таможенных органах используются определенные информационные технологии, позволяющие правильно определить таможенную стоимость товара.

Такими информационными программами являются «Мониторинг-анализ» и «Аист-РТ 21». «Мониторинг-анализ» позволяет делать выборки по таможням Северо-Западного региона, а также использовать базы таможни, что значительно облегчает работу инспекторам, а кроме того, появляется возможность контролировать недобросовестных производителей подпольных баз и фирмы, которые ввозят товары через оффшорные зоны.

Программа «Аист-РТ 21» позволяет проводить оценку таможенной стоимости (цены за единицу товара), определять вес товара как в основных, так и в дополнительных единицах. Цену товара инспектор определяет путём вычисления предельной (среднестатистической цены) (по письмам ФТС), средней цены, а затем их сравнения. Необходимо в результате получить похожие цены по сравниваемым фирмам.

Например на Пискарёвском таможенном посту на базе программы «Аист-РТ 21» создана программа «Инспектор ОТО», которая была разработана информационным отделом поста с целью облегчения таможенного оформления товаров инспекторами ОТО и ТК поста. Данная программа позволяет отражать ряд показателей по профилям риска, таможенной стоимости товара, данным электронной декларации, если товар оформляется в электронном виде, иной информации о товаре.

Далее система осуществляет автоматический контроль проверяемых инспектором данных и выдаёт на экран информацию по выявленным нарушениям. В соответствии с отражёнными на экране данными инспектор ОТО и ТК применяет систему управления рисками и минимизирует выявленные риски. Если же на экране высвечивается информация о несоответствии сведений по заявленной участником ВЭД таможенной стоимости в электронной таможенной декларации и бумажной, то таможенный инспектор ОТО и ТК сверяет данные в декларациях и требует предоставления ему участником ВЭД недостающих данных. Предварительно участник ВЭД отправляет в письменном виде запрос начальнику поста или его заместителю о разрешении внесений корректировок в таможенную декларацию электронного вида по ряду граф с указанием номера и наименования этих граф, а также указанием конкретных сведений, которые подлежат корректировке.

Также в таможенных органах существует информационные технологии использования сведений из базы данных ценовой информации – информационная технология контроля таможенной стоимости с использованием комплекса программных средств «Стоимость-Ценовая информация» в процессе таможенного оформления и таможенного контроля товаров и транспортных средств. С 25.06.2008 внедрена Информационная технология контроля таможенной стоимости – План-график, а с 01.07.2008 – автоматизированная информационная система контроля таможенной стоимости – АС «Контроль таможенной стоимости», что позволяет оперативно находить нужную таможенному инспектору ценовую информацию по определённому виду товара и использовать её в ходе контроля таможенной стоимости.

2.2. Анализ документов, подтверждающих таможенную стоимость

При декларировании товаров, ввозимых (ввезенных) на таможенную территорию Российской Федерации в соответствии с выбранным таможенным режимом, в зависимости от применяемого метода определения таможенной стоимости декларантом представляются документы для подтверждения заявленных сведений по таможенной стоимости, если иное не установлено приказом ФТС № 536 от 25.04.2007[15]

.

а) при определении таможенной стоимости по методу по стоимости сделки с ввозимыми товарами:

- учредительные документы декларанта;

- внешнеторговый договор купли-продажи (возмездный договор поставки), действующие приложения, дополнения и изменения к нему;

- счет-фактура (инвойс);

- банковские платежные документы (если счет-фактура оплачен в зависимости от условий внешнеторгового контракта), а также другие платежные документы, отражающие стоимость товара;

- страховые документы в зависимости от установленных договором условий сделки;

- договор по перевозке (договор транспортной экспедиции, если такой договор заключался), погрузке, выгрузке или перегрузке товаров, счет-фактура (инвойс) за перевозку (транспортировку), погрузку, выгрузку или перегрузку товаров или бухгалтерские документы, отражающие стоимость перевозки (если перевозка товара осуществлялась собственным транспортом декларанта) - в случаях, когда транспортные расходы до аэропорта, порта или иного места прибытия товаров на таможенную территорию Российской Федерации не были включены в цену, фактически уплаченную или подлежащую уплате, или из цены, фактически уплаченной или подлежащей уплате, заявлены вычеты расходов по перевозке (транспортировке) товаров после их прибытия на таможенную территорию Российской Федерации;

- котировки мировых бирж в случае, если ввозится биржевой товар;

- договор об оказании посреднических услуг (агентский договор, договор комиссии, договор об оказании брокерских услуг), счета-фактуры (инвойсы), банковские платежные документы за оказание посреднических услуг в зависимости от установленных договором условий сделки;

- договоры, счета-фактуры (инвойсы), счета-проформы, бухгалтерские документы, таможенные декларации, оформленные таможенными органами Российской Федерации на вывоз товаров (если товары поставлялись из Российской Федерации) и другие документы о стоимости товаров и услуг, предоставленных покупателем бесплатно или по сниженным ценам для использования в связи с производством и продажей на экспорт в Российскую Федерацию ввозимых (ввезенных) товаров, если предоставление таких товаров и услуг предусмотрено внешнеторговой сделкой и их стоимость не включена в цену, фактически уплаченную или подлежащую уплате;

- лицензионный договор, счет-фактура, банковские платежные документы, бухгалтерские и другие документы, содержащие сведения о платежах за использование объектов интеллектуальной собственности, которые относятся к ввозимым (ввезенным) товарам (если указанные платежи предусмотрены условиями продажи ввозимых товаров);

- документы (в том числе бухгалтерские) и сведения, содержащие данные о размере дохода, который прямо или косвенно причитается продавцу в результате последующей продажи, распоряжения иным способом или использования ввезенных товаров (если это предусмотрено условиями внешнеторговой сделки);

- договоры, счета, банковские платежные документы о стоимости тары, упаковки, включая стоимость упаковочных материалов и работ по упаковке, в случае, если данные расходы произведены покупателем, но не были включены в цену, фактически уплаченную или подлежащую уплате за ввозимый товар (если это предусмотрено условиями внешнеторговой сделки);

- другие документы и сведения, которые декларант может представить в подтверждение заявленной таможенной стоимости.

В соответствии со статьями 64 и 69 Таможенного кодекса ТС, если представленные декларантом документы и сведения, перечисленные выше, не являются достаточными для принятия решения в отношении заявленной таможенной стоимости товаров и (или) таможенным органом обнаружены признаки, указывающие на то, что заявленные при декларировании товаров сведения могут являться недостоверными или должным образом не подтверждены, по письменному запросу таможенного органа, декларант обязан представить следующие дополнительные документы и сведения в зависимости от обстоятельств конкретной сделки и от выбранного декларантом метода определения таможенной стоимости товаров (т.е. имеющие отношение к рассматриваемой сделке и ввозимым товарам), в частности[16]

:

- прайс-листы производителя ввозимых (ввезенных) товаров либо его коммерческое предложение;

- сведения о стоимости ввозимого (ввезенного) товара в стране отправления: экспортная таможенная декларация страны отправления и заверенный ее перевод на русский язык;

- сведения о стоимости ввозимых (ввезенных) товаров в разрезе торговых марок (брендов), моделей, артикулов, если эти сведения не указаны во внешнеторговом договоре (приложении, спецификации), счете-проформе (инвойсе);

- упаковочные листы (если ранее не представлялись);

- бухгалтерские документы о постановке товаров на учет;

- договоры на поставку товара для его продажи на внутреннем рынке Российской Федерации (калькуляцию цены реализации товара);

- сведения, разъясняющие основания предоставления продавцом скидок покупателю на конкретную партию товара, их величину, если такие скидки предусмотрены внешнеторговым договором, но не определены количественно;

- оферты, заказы, прайс-листы продавцов идентичных (однородных) товаров, а также товаров того же класса или вида на внутреннем рынке Российской Федерации;

- документы и сведения о физических характеристиках, качестве и репутации на рынке ввозимых товаров и их влиянии на ценообразование;

- документы и сведения о перевозке и перегрузке товаров (при транспортировке несколькими видами транспорта);

- документы и сведения, подтверждающие производимые после ввоза на таможенную территорию Российской Федерации оцениваемых товаров, строительство, возведение, монтаж (смета и график проведения монтажных и пуско-наладочных работ с указанием стоимости этих работ, подписанные и заверенные печатями продавца и покупателя);

- документы об урегулировании сторонами внешнеэкономической сделки претензий о несоответствии стоимости фактически поставленного товара и контрактной (инвойсной) стоимости в связи с отклонением количества и (или) качества поставленного товара от количества и качества, исходя из которого определялась контрактная (инвойсная) стоимость товара;

- документы и сведения о принадлежащих декларанту голосующих акций российских и иностранных организаций;

- другие документы и сведения, в том числе полученные декларантом от иных лиц, включая лиц, имеющих отношение к производству, перемещению и реализации ввозимых (ввезенных) товаров.

При определении таможенной стоимости товаров, ввозимых взаимосвязанными лицами по методу стоимости сделки с ввозимыми товарами, если таможенным органом будут обнаружены признаки того, что взаимосвязь между продавцом и покупателем повлияла на стоимость сделки, декларантом представляются следующие документы:

- документы, в соответствии с которыми проводилось таможенное оформление идентичных или однородных товаров, таможенная стоимость которых была определена методом по стоимости сделки с ввозимыми товарами при их продаже на экспорт в Российскую Федерацию покупателям, не являющимся взаимосвязанными лицами с продавцом;

- документы, в соответствии с которыми проводилось таможенное оформление идентичных или однородных товаров, таможенная стоимость которых была определена по методу вычитания;

- документы, в соответствии с которыми проводилось таможенное оформление идентичных или однородных товаров, таможенная стоимость которых была определена по методу сложения.

2.3. Учет базисных условий поставки при запросе дополнительных документов

В качестве ценовой информации при определении таможенной стоимости таможенные органы также могут рассматривать базисные условия поставки, в соответствии с которыми осуществляется доставка товаров от продавца к покупателю. Все тринадцать условий поставки отражены в ИНКОТЕРМС 2000.

Торговые термины, о толковании которых идет речь в ИНКОТЕРМС, представляют собой не что иное, как различные типы основных или, иначе, базисных условий договоров купли-продажи (поставки), в которых фиксируются вопросы, связанные с моментом исполнения продавцом обязанностей по договору, переходом с продавца на покупателя риска случайной гибели (повреждения) товара и др.

Широкое распространение ИНКОТЕРМС при заключении договоров международной купли-продажи товаров во всем мире объясняется рядом причин[17]

:

1. огромный авторитет Международной торговой палаты, под эгидой которой и были разработаны ИНКОТЕРМС;

2. ИНКОТЕРМС получили признание со стороны деловых кругов большинства стран;

3. ИНКОТЕРМС периодически (примерно раз в десятилетие) обновляется, следуя за развитием научно-технического прогресса, учитывая передовой опыт и практику международной торговли, в первую очередь изменения в транспортировке и обработке товара;

4. ИНКОТЕРМС позволяют избежать сторонам споров и различных толкований того или иного термина, условия договора, давая с учетом новейшей международной практики разъяснение по тем или иным базисам поставки;

5. ИНКОТЕРМС позволяют максимально упростить формулировки заключаемого договора купли-продажи, избежать излишних нагромождений в распределении взаимных прав и обязанностей сторон, позволяет им четко определить объем принимаемых на себя обязательств;

6. Выбор того или иного базиса поставки на основе ИНКОТЕРМС во многом определяют цену товара, распределение между покупателем и продавцом расходов по доставке товара, т.е. в конечном счете коммерческую эффективность сделки.

В качестве ценовой информации для определения таможенной стоимости могут применяться документы в зависимости от вида условия поставки товара. Как отмечалось ранее их тринадцать, они, в свою очередь, делятся на четыре группы.

Группа Е содержит одно условий – EXW (с завода или франко завод). Согласно данному термину продавец считается исполнившим свое обязательство по поставке товара, когда он передает товар в распоряжение покупателя в своем коммерческом предприятии (со склада, с завода, из карьера и т.д.).

Группа F. Основная перевозка не оплачена включает три термина: FCA (франко перевозчик), FAS (франко вдоль борта судна), FOB (франко борт).

Термины данной группы предусматривают, что продавец считается выполнившим свое обязательство по поставке с момента передачи его перевозчику в согласованном с покупателем пункте. При этом обязанность по организации основной перевозки лежит на покупателе.

Группа С. Основная перевозка оплачена. Содержит четыре термина: CFR (стоимость и фрахт), CIF (стоимость, страхование и фрахт), CPT (фрахт/перевозка оплачены до), CIP (фрахт/перевозка и страхование оплачены до).

Согласно терминам данной группы продавец считается выполнившим свое обязательство по поставке с момента передачи товара перевозчику в согласованном с покупателем пункте. Однако, в отличие от условий терминов группы F, термины группы С возлагают именно на продавца обязанность заключить договор перевозки до согласованного пункта.

Группа D. Прибытие. Содержит пять терминов. Это так называемые термины

доставки, поскольку на продавца возлагается обязанность за свой счет и риск доставить товар в место, указанное покупателем. DAF (поставка до границы), DES

(поставка с судна), DEQ (поставка с пристани, DDU (поставка без оплаты пошлины), DDP (поставка с оплатой пошлины).

Условия группы D возлагают на продавца наиболее обременительные (по

сравнению с терминами других групп) условия. Продавец отвечает за прибытие товара в согласованное место или пункт назначения на границе или в стране импорта и обязан нести все риски и расходы по доставке товаров до этого места.

В зависимости от условий поставки будут различаться документы, необходимые таможенному органу. Однако есть основной набор документов, который требуется при всех условиях:

1. Договор купли-продажи.

2. Экспортная или импортная лицензия.

3. Коммерческая счет-фактура.

4. Платежные документы.

Условие поставки EXW возлагает на продавца минимальные обязанности, соответственно покупатель должен нести все расходы и риски в связи с перевозкой товара от предприятия продавца к месту назначения. Также покупатель за свой счет выполняет погрузку товара в транспортное средство. Таким образом, данное базисное условие предполагает предоставление декларантом в таможенный орган следующих документов: помимо основных документов все платежные документы, отражающие транспортные и погрузочные расходы.

Условия FAS и FOB предполагают транспортировку товара водным транспортом. Продавец несет обязанности только до указанного морского порта отправления с разгрузкой товаров на пристань или на борт судна. Непосредственно перевозку оплачивает покупатель. Таможенным органам предоставляют следующие документы: договор перевозки товаров от названного порта отгрузки, оборотный коносамент, необоротная морская накладная, транзитные декларации через третьи страны.

Что касается условий поставки CIP и CIF, где главной особенностью является страхование товара продавцом, таможенные органы в качестве основного документа, подтверждающего таможенную стоимость товара, помимо основных трех, требуют страховой полис или сертификат страхования. Относительно базиса CFR не требуется никаких транспортных документов, если местом доставки товара является граница Российской Федерации. В противном случае необходимы документы, подтверждающие транспортные расходы.

Исключительным случаем, когда при предоставлении документов в таможенный орган не требуются транспортные документы, являются базисные условия группы D «прибытие», так как в соответствии с данной группой продавец отвечает за прибытие товара в согласованное место или пункт назначения на границе или в стране импорта. В обязанности покупателя входит таможенная очистка товаров, а в некоторых случаях на нем лежит разгрузка с транспортного средства. Таким образом, в таможенный орган будут представлять лишь коммерческие документы: коммерческая счет-фактура, контракт, импортная лицензия.

Анализ запрашиваемых документов с учетом базисных условий поставок в рамках дополнительной проверки помогут таможенным органам при определении таможенной стоимости товара и вынесении решения о необходимости в некоторых случаях ее корректировки.

В нижеприведенной таблице наглядным образом показано, кто, продавец или покупатель, должен осуществлять перевозку товаров, нести риски потери или повреждения товара, а также на кого возложено обязательство оплачивать расходы, связанные с товаром, его погрузкой или выгрузкой. Таблица также помогает ориентироваться в документах, различных при определенных условиях поставки, которые могут быть запрошены таможенным органом.

Заключение

В соответствии с поставленными целью, задачами автор пришел к следующим выводам:

1. Правовая база, регламентирующая определение и контроль таможенной стоимости, достаточно широка и представлена следующими нормативно-правовыми источниками: Конституция Российской Федерации, Таможенный кодекс Таможенного союза, Гражданский и налоговый кодексы Российской Федерации, указы президента, нормативные и ненормативные акты Минфина и ФТС России, приказы, распоряжения и письма ФТС России по таможенной стоимости. Но ключевое место, по-прежнему, отдается Закону Российской Федерации «О таможенном тарифе» и документам судебных органов по таможенной стоимости.

Постановление Правительства Российской Федерации от 13.08.2006 № 500 «О порядке определения таможенной стоимости товаров, вывозимых с таможенной территории Российской Федерации» определяет объект обложения и налоговую базу для целей исчисления таможенных пошлин и налогов.

Соглашением Таможенного союза от 25.01.2008 г. определены методы определения таможенной стоимости ввозимых на единую таможенную территорию товаров, которые применяются декларантом путем заполнения декларации таможенной стоимости.

ТК ТС, Федеральные законы, постановления Правительства, приказы ГТК и ФТС России определяют порядок определения и контроля таможенной стоимости, а также распределение полномочий при контроле таможенной стоимости товаров и транспортных средств.

2. В процессе контроля ТС сотрудники таможни вынуждены руководствоваться не только положениями таможенного законодательства, но и обязанностью принимать во внимание ценовую информацию, направляемую вышестоящими таможенными органами по различным категориям товаров. Указанная ценовая информация является для сотрудника таможни контрольным уровнем цен.

Анализ заявленной таможенной стоимости с имеющейся в таможенных органах ценовой информацией производится в установленном порядке. Если в результате такого сравнения выявляются расхождения, это может служить первым признаком недостоверности заявленных сведений или наличия условий, которые могли повлиять на цену товара. В таком случае, таможенный инспектор выясняет обстоятельства сделки и условия продажи товаров и запрашивает дополнительные документы для установления объективной цены товара. Результатом вышеуказанный действий может стать корректировка таможенной стоимости товаров, если выявлено несоблюдение установленных пунктом 3 статьи 12 и пунктом 2 статьи 19 Закона «О таможенном тарифе» № 5003-1 от 21.05.1993 условий принятия стоимости сделки в качестве таможенной стоимости.

Проведению контроля таможенной стоимости в таможенных органах способствуют современные информационные технологии, позволяющие правильно определить таможенную стоимость товара. Среди них программные средства: «Мониторинг-анализ», «Аист-РТ 21» и разработанная на ее основе «Инспектор ОТО», «Стоимость-Ценовая информация».

АС «Контроль таможенной стоимости» позволяет оперативно находить нужную таможенному инспектору ценовую информацию по определённому виду товара и использовать её в ходе контроля таможенной стоимости. Однако, в России нет универсального источника ценовой информации по всем группам ввозимых товаров. Фактически и на мировом рынке нет такого рода информации, предоставляемого в оперативной печатной или электронной форме и позволяющего подобрать реальную базу для контроля правильности определения таможенной стоимости товаров. Многочисленные каталоги и справочники содержат сведения о ценах, но эти цены могут выступать как стартовые, с которых начинаются торги. При этом цена реальной сделки может во много раз отличаться от справочной цены как в сторону уменьшения, так и в сторону увеличения и определяется объемом сделки, надежностью партнера, используемыми формами оплаты.

3. Приказ ФТС № 536 от 25.04.2007 г. «Об утверждении перечня документов и сведений, необходимых для таможенного оформления товаров в соответствии с выбранным таможенным режимом» устанавливает документы и сведения для подтверждения заявленных сведений по таможенной стоимости в зависимости от применяемого метода определения таможенной стоимости.

При недостаточности предоставленных документов, перечисленных в приказе ФТС № 536 от 25.04.2007 г., или обнаружении таможенным органом признаков, указывающих на недостоверность указанных в них сведений, по письменному запросу таможенного органа декларант обязан представить документы, перечисленные статьями 64 и 69 Таможенного кодекса ТС.

Существенную роль при определении таможенной стоимости товаров играют базисные условия поставки. Как правило, любой внешнеторговый контракт предусматривает определенные условия поставки в соответствии с Инкотермс - 2000, а также имеется ссылка на то, что конкретно входит в стоимость товара и оплачивается продавцом. Каждое из условий поставки предусматривает предоставление таможенному органу определенного набора документов (коммерческих, транспортных, финансовых), необходимых для определения таможенной стоимости.

Таким образом, ценовая информация при определении таможенной стоимости товаров занимает особое место. Правильно выбранные источники и достоверные сведения помогут декларанту подтвердить заявленную таможенную стоимость или, в противном случае, помогут таможенному инспектору провести ее корректировку.

Положительный результат принесло бы создание единой автоматизированной системы справочно-ценовой информации в общедоступном режиме, то есть как для таможенных органов, так и для участников ВЭД. А законодательное урегулирование использования ценовых источников способствовало бы совершенствованию контроля таможенной стоимости.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Федеральный Закон от 21.05.1993 № 5003-1 «О Таможенном тарифе»//Российская газета.-1993.-5 июня.

2. Федеральный Закон РФ от 08.11.2005 № 144-ФЗ «О внесении изменений в Закон РФ «О таможенном тарифе»// Российская газета.- 1993.-5 июня.

3. ФЗ от 22.07.2005 № 116-ФЗ «Об особых экономических зонах в Российской Федерации»// Российская газета.-2005.-27 июля.

4. Постановление Правительства от 13.08.2006 № 500 «О порядке определения таможенной стоимости товаров, перемещаемых через таможенную границу Российской Федерации»// Российская газета.-2006.-24 октября.

5. Решение Комиссии Таможенного союза от 20.09.2010 № 376 «О порядках декларирования, контроля и корректировки таможенной стоимости товаров».

6. Соглашение Комиссии Таможенного союза от 25.01.2008 «Об определении таможенной стоимости товаров, перемещаемых через таможенную границу Таможенного союза».

7. Письмо ГТК России от 31.03.2003 № 01-06/13615 «О направлении Соглашения по применению статьи VII ГАТТ 1994».

8. Таможенная стоимость: Учебник / Под общ. ред. Л.А. Бондарь, В.А. Шамахов. – М.: Софт Издат, 2007. – 429 с.

9. Бондарь Л. Информационное обеспечение контроля и определения таможенной стоимости – актуальный вопрос настоящего времени // Таможенное обозрение.- 2008.-№ 8. - С.7-8.

10. Таможенный кодекс Таможенного союза [Электрон. ресурс]: Официальный сайт Комиссии Таможенного союза. Режим доступа: World Wide Web. URL: http://www.tsouz.ru/Docs/Kodeks3/Pages/default.aspx

11. ИКОТЕРМС 2000 [Электрон. ресурс]: ТАМОЖНЯ.РУ – аналитический портал. Режим доступа: World Wide Web. URL: http://www.tamognia.ru/incoterms/

[1]

Таможенная стоимость: Учебник / Под общ. ред. Л.А. Бондарь, В.А. Шамахов. – М.: Софт Издат, 2007, – С.64

[2]

Письмо ГТК России от 31.03.2003 № 01-06/13615 «О направлении Соглашения по применению статьи VII ГАТТ 1994».

[3]

Бондарь Л. Информационное обеспечение контроля и определения таможенной стоимости – актуальный вопрос настоящего времени // Таможенное обозрение.- 2008.-№ 8. - С.7-8.

[4]

Федеральный Закон от 21.05.1993 № 5003-1 «О Таможенном тарифе»//Российская газета.-1993.-5 июня

[5]

Федеральный Закон РФ от 08.11.2005 № 144-ФЗ «О внесении изменений в Закон РФ «О таможенном тарифе»// Российская газета.- 1993.-5 июня

[6]

Постановление Правительства от 13.08.2006 № 500 «О порядке определения таможенной стоимости товаров, перемещаемых через таможенную границу Российской Федерации»// Российская газета.-2006.-24 октября.

[7]

Таможенная стоимость: Учебник / Под общ. ред. Л.А. Бондарь, В.А. Шамахов. – М.: Софт Издат, 2007, – С.64.

[8]

ФЗ от 22.07.2005 № 116-ФЗ «Об особых экономических зонах в Российской Федерации»// Российская газета.-2005.-27 июля.

[9]

Постановление Правительства Российской Федерации от 13.08.2006 № 500 «О порядке определения таможенной стоимости товаров, вывозимых с таможенной территории Российской Федерации»// Российская газета.- 2006.-8 августа

[10]

Федеральный закон РФ от 08.11.2005 № 144-ФЗ «О внесении изменений в Закон РФ «О таможенном тарифе»// Российская газета.- 1993.-5 июня.

[11]

Федеральный закон РФ от 08.11.2005 № 144-ФЗ «О внесении изменений в Закон РФ «О таможенном тарифе»// Российская газета.- 1993.-5 июня.

[12]

Федеральный Закон РФ от 08.11.2005 № 144-ФЗ «О внесении изменений в Закон РФ «О таможенном тарифе»// Российская газета.- 1993.-5 июня

[13]

Решение Комиссии Таможенного союза от 20.09.2010 № 376 «О порядках декларирования, контроля и корректировки таможенной стоимости товаров».

[14]

http://www.tsouz.ru/Docs/Kodeks3/razdel1/Pages/tkgl8.aspx - ТК ТС, официальный сайт Комиссии Таможенного союза.

[15]

Приказ ФТС России от 25.04.2007 г. № 536 «Об утверждении перечня документов и сведений, необходимых для таможенного оформления товаров в соответствии с выбранным таможенным режимом»

[16]

http://www.tsouz.ru/Docs/Kodeks3/razdel1/Pages/tkgl8.aspx - ТК ТС, официальный сайт Комиссии Таможенного союза

[17]

http://www.tamognia.ru/incoterms/ - ИНКОРЕРМС 2000, аналитический портал ТАМОЖНЯ.РУ

|