| ПЛАН:

ВСТУП

1 Основи аудиту

1.1 Суть аудиту, його мета і завдання

1.2 Предмет, метод аудиту. Об’єкти аудиторської діяльності

1.3 Види аудиту

2 Загальні підходи до аудиту розрахунків з органами соціального страхування

2.1 Мета та завдання

2.2 Порядок проведення

3 Аудит повноти нарахування й сплати відрахувань на обов’язкове соціально страхування

3.1 Розрахунки з Пенсійним фондом

3.2 Розрахунки з ФССВБ

3.3 Розрахунки з ФССТВП

3.4 Розрахунки з ФССНВ

Висновок

Використана література

ВСТУП

Сьогодні, коли економіка не лише нашої держави переживає складний етап, коли котиться хвиля масових скорочень, рівень безробіття стрімко зростає, а також спостерігається стрімкий ріст заборгованості по заробітній платі, не зникає актуальність теми, що розкрита в даній курсовій. Незалежно від того чи здійснюються виплати заробітної плати внески до Пенсійного фонду та податок з доходів фізичних осіб всеодно сплачуються. Тому є важливим, щоб ці відрахування проводились відповідно до закону у встановлених розмірах та вчасно, оскільки порушення можуть призвести до додаткових витрат на штрафи та пені.

Метою роботи є розкрити особливості аудиту розрахунків підприємства з фондами соціального страхування, оскільки на цій ділянці бухгалтерського обліку є велика кількість “тонкощів”, пов’язаних з нарахуванням та утриманням з заробітної плати. Враховуючи те, що заробітна плата на кожного працівника розраховується індивідуально, то відповідно і аудит цієї ділянки є дуже трудомістким.

У першому розділі розкрите поняття аудиту, його мета, предмет, об’єкти, завдання для більш точного розуміння необхідності проведення аудиту на підприємствах, установах та організаціях.

Другий розділ присвячено висвітленню таких питань як безпосередньо мета і завдання аудиту розрахунків з органами соціального страхування. Також тут розкривається порядок проведення аудиту цієї ділянки бухгалтерського обліку, яка до того ж тісно пов’язана з кадровою службою підприємства.

Аудит розрахунків підприємства з фондами соціального страхування, по кожному фонду, розглядається у третьому розділі. Розрахунки з кожним фондом мають свої особливості у зв’язку з тим, що утримання та нарахування внесків до кожного фонду також мають свої особливості.

Реклама

Предметом дослідження у даній роботі виступають дії аудитора при перевірці розрахунків з фондами соціального страхування, а об’єктом – безпосередньо утримання та нарахування внесків та взаєморозрахунки з фондами підприємства.

РОЗДІЛ І. ОСНОВИ АУДИТУ

1.1 СУТЬ АУДИТУ, ЙОГО МЕТА І ЗАВДАННЯ

Робота підприємств та організацій в умовах ринкових відносин і конкурентної боротьби зумовила виникнення нової форми незалежного контролю – аудиту. Необхідність у послугах аудитора спричинили:

- потреба акціонерів, страхових компаній, банків та інших користувачів у об’єктивній і достовірній інформації про фінансово-господарський стан того чи іншого суб’єкта господарювання;

- залежність наслідків прийняття рішень користувачами інформації (власниками, інвесторами, кредиторами та ін..) від якості отриманої інформації;

- необхідність спеціальних знань та навиків для перевірки інформації;

- можливість надання менеджерами недостовірної інформації власникам, акціонерам, кредиторам та іншим користувачам;

- відсутність у користувачів інформації доступу для оцінки її якості.

Обов’язковим є аудит фінансової звітності щодо підтвердження її достовірності. Проте практика роботи зарубіжних і вітчизняних аудиторів (аудиторських фірм) засвідчує, що ними підтверджується не тільки достовірності фінансової звітності, а й надаються супутні послуги. Аудиторські фірми на замовлення суб’єктів господарської діяльності аналізують бухгалтерську звітність, постановку і відновлення бухгалтерського обліку, погоджені процедури з приватизації державного майна, комерціалізації торгівлі, консультації з випуску акцій і підтвердження при цьому звітності, консультації з бухгалтерського обліку та фінансово-правових питань, менеджменту та маркетингу, податкової політики тощо.

Поняття аудиту часто характеризують як незалежну перевірку фінансових звітів або віднесеної до них фінансової інформації об’єкта незалежно від його прибутковості, розмірів і форми організації, коли така перевірка здійснюється для певних внесків.

Аудит

– це процес, за допомогою якого компетентний працівник збирає і накопичує дані про господарські явища і факти з метою їх об’єктивної кількісної та якісної оцінки, визначення відповідності встановленим критеріям і надання зацікавленим користувачам достовірної інформації про об’єкти дослідження.

Визначення поняття “аудиту”, запропоноване у Законі України “Про аудиторську діяльність”, найбільше стосується аудиту фінансової звітності, де зазначається, що аудит

– це перевірка публічної бухгалтерської звітності, обліку, первинних документів та іншої інформації щодо фінансово-господарської діяльності суб’єктів господарювання з метою визначення достовірності їх звітності, обліку, його повноти і відповідальності чинному законодавству та встановленим нормативам.

Реклама

Метою аудиту фінансової звітності є висвітлення аудитором висновку про те, чи відповідає фінансова звітність в усіх суттєвих аспектах інструкціям, які регламентують порядок підготовки і подання фінансових звітів. За результатами аудиту складається аудиторський висновок про реальний фінансовий стан суб’єкта господарювання. Отже, метою проведення аудиту є вкладання аудиторського висновку про фінансовий стан суб’єкта, що перевіряється.

Основні завдання аудиту – збирання та обробка достовірної інформації про господарсько-фінансову діяльність суб’єкта господарювання та формування на цій основі аудиторських висновків.

При здійсненні аудиту фінансової звітності до завдань аудиту можна віднести:

- вивчення статуту, установчої угоди та інших документів, що засвідчують правове поле діяльності суб’єкта перевірки;

- ознайомлення з бізнесом клієнта, з системою господарювання й управління;

- оцінку ефективності системи внутрішнього контролю;

- контролю здійснення господарських операцій процесів постачання, виробництва, реалізації, інвестування;

- встановлення повноти відображення всіх господарських та фінансових операцій підприємства у бухгалтерському обліку;

- перевірку реальності розрахунків із постачальниками і покупцями;

- встановлення достовірності розрахунків з бюджетом і позабюджетними фондами;

- реальність визначення фінансових результатів.

Крім того, аудит має адекватно відображати всі аспекти діяльності суб’єкта, що перевіряється. Для того, щоб скласти достовірний аудиторський висновок, аудитор повинен отримати безумовну гарантії того, що інформація, яка міститься у бухгалтерській документації та первинних документах, достатня та достовірна.

1.2 ПРЕДМЕТ, МЕТОД АУДИТУ. ОБ’ЄКТИ АУДИТОРСЬКОЇ ДІЯЛЬНОСТІ

Для того щоб визначитись з категоріями “предмет”, “метод”, “об’єкти аудиторської діяльності”, треба з’ясувати, в чому полягає відмінність між аудитом та ревізією (Табл.. 1).

Таблиця 1. Порівняння характеристик ревізії та аудиту

| |

Ревізія

|

Аудит

|

| Мета проведення

|

Усунення недоліків

|

Зменшення недоліків

|

| Ліквідація зловживань

|

Обмеження зловживань

|

| Встановлення законності

|

З’ясування історичних причин недоліків

|

| Забезпечення максимальної точності даних

|

Приблизна точність даних

|

| Гласність

|

Оприлюднення результатів

|

Збереження професійної таємниці

|

| Ініціатори проведення

|

Суб’єкти адміністративного права

|

Аудитора клієнт вибирає сам

|

| Джерела фінансування

|

За рахунок суб’єкта адміністративного права

|

За рахунок суб’єкта, що перевіряється

|

| Часовий чинник

|

Існувала завжди

|

Продукт розвитку ревізії в особливих економічних умовах

|

Усе наведене у таблиці дає можливість визначитися з цими категоріями.

Предмет аудиту

– стан економічних, організаційних, інформаційних та інших характеристик системи, що перебуває в сфері аудиторської оцінки. Як видно з цього формулювання, предмет аудиту (аудиторських послуг) має багато спільного з предметом ревізії та економічного аналізу.

Метод аудиторської діяльності ґрунтується на основних положеннях діалектичного методу пізнання та законах політичної економії. Економічні процеси, які виникають і здійснюються на підприємствах, становлять певне ціле, узагальнене, без відмінностей між окремими частинами та властивостями.

Метод аудиту

– це сукупність способів і прийомів, які використовують для дослідження стану об’єктів, що вивчаються. Ці прийоми можна об’єднати в такі групи:

1. визначення кількісного та якісного стану об’єкта;

2. визначення відхилень дійсного стану досліджуваного об’єкта від норм і нормативів, планових показників та інших правил;

3. оцінка стану об’єкта (в минулому, поточному та майбутньому періодах).

Отже, методом аудиту є визначення реального, якісного та кількісного стану об’єктів, виявлення відхилень від базового нормативного стану й цих відхилень за критеріями доцільності та законності.

В аудиті широко застосовують прийоми та методи, які не є власне аудиторськими. Це передусім прийоми та методи статистики й аналізу господарської діяльності: порівняння, групування, деталізація показників, індекси, елімінування, балансовий, сальдовий тощо.

Об’єкт аудиторської діяльності

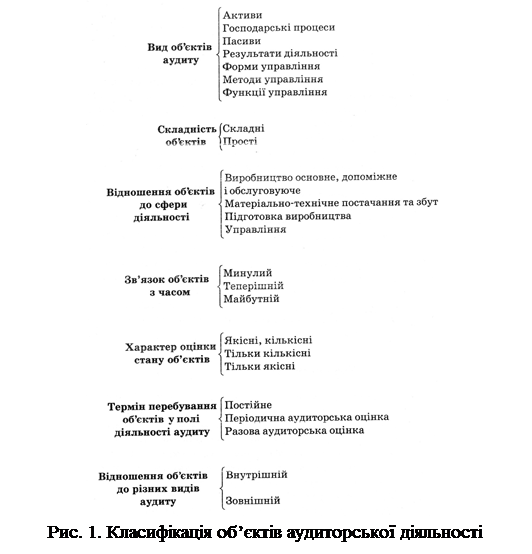

– це взаємопов’язані економічні, організаційні, інформаційні, технологічні та інші сторони функціонування системи, що вивчається, стан якої може бути оцінений кількісно й якісно. Об’єкти аудиту можуть бути різними за складом та структурою, відношенням до різних сфер діяльності, іншими характеристиками. Така широка характеристика об’єктів аудиту потребує їх класифікації. Найбільш вдалою є класифікація об’єктів аудиту, наведена на Рис. 1.

1.3 ВИДИ АУДИТУ

За формою й метою здійснення аудиту розрізняють внутрішній і зовнішній аудит. Основна відмінність між ними полягає в тому, що внутрішній аудит

провадиться всередині самої організації за вимогою та з ініціативи керівництва аудитором, який працює в самій організації. Тому в виконанні своїх функцій він тісно чи іншою мірою с залежним від керівництва підприємства. Внутрішній аудит можна розглядати як невід’ємну частину загально системи контролю, який відповідно до міжнародного нормативу “Використання результатів роботи внутрішнього аудиту” здійснюється за такими напрямами (функціями):

- аналіз системи обліку та внутрішнього контролю;

- вивчення бухгалтерської (фінансової) та оперативної інформації (за окремими статтями та ін.);

- вивчення економічної ефективності управлінських рішень на різних рівнях господарювання;

- аналіз адекватності політики у сфері менеджменту;

- оцінка якості інформації;

- розробка проектів управлінських рішень;

- проведення стратегічного (перспективного) аналізу;

- розробка фінансових прогнозів.

Загалом напрями, за якими здійснюється внутрішній аудит, свідчать про його виняткову важливість для підприємств. Формування та розвиток внутрішнього аудиту є найважливішим завданням фірм. Внутрішній аудит має обов’язковий характер.

Разом із внутрішнім аудитом надзвичайно поширений зовнішній аудит, який проводять окремі аудиторські фірми.

Метою та завданням зовнішнього аудиту

є оцінка і підтвердження достовірності фінансової звітності підприємства. У процесі аудиторської перевірки зовнішній аудит, звичайно, входить до системи внутрішнього аудиту і дуже подібний до прийомів й методів, які застосовують внутрішні аудитори, та до їх оцінок. При цьому зовнішні аудитори не обмежуються питаннями підтвердження фінансової звітності, а оцінюють діяльність усіх систем підприємства.

Зовнішній аудит може бути добровільним (ініціативним), коли він провадиться з ініціативи зацікавленої сторони, та обов’язковим, коли передбачений законом. Відповідно до Закону України “Про аудиторську діяльність” проведення аудиту є обов’язковим для:

- перевірки фінансового стану засновників комерційних банків, підприємств з іноземними інвестиціями, акціонерних товариств, холдингових компаній, інвестиційних фондів, довірчих товариств та інших фінансових посередників;

- емітентів цінних паперів;

- державних підприємств у разі здавання в оренду цілісних майнових комплексів, приватизації, корпоратизації та інших змін форм власності;

- порушення питання про визнання неплатоспроможності або банкрутства.

Згідно із Законом України “Про внесення змін і доповнень до деяких законодавчих актів України” від 14 березня 1995 р. № 90/95-ВР зі змінами і доповненнями, проведення аудиту є обов’язковим також з метою підтвердження:

- достовірності та повноти ліквідаційного балансу, за винятком організацій, що повністю утримуються за рахунок бюджету і не займаються підприємницькою діяльністю;

- достовірності та повноти фінансово звітності підприємств, за винятком товариств з річним господарським оборотом, що не перевищує двісті п’ятдесяти неоподатковуваних мінімумів;

- достовірності та повноти ліквідаційного балансу, за винятком товариств з річним господарським оборотом, що не перевищує двісті п’ятдесяти неоподатковуваних мінімумів;

- достовірності та повноти бухгалтерського балансу й іншої інформації про фінансове і майнове становище боржника незалежно від підстав, за якими порушено справу;

- фінансового стану засновників (крім фізичних осіб) довірчих товариств щодо їх спроможності здійснити відповідні внески до статутного фонду іншого підприємства;

- достовірності та повноти річного балансу і звітності довірчих товариств;

- фінансового стану засновників (українських юридичних осіб) підприємств з іноземними інвестиціями щодо їх спроможності здійснити відповідні внески до статутного фонду підприємства;

- фінансового стану засновників (учасників) страховика щодо їх спроможності здійснити відповідні внески до статутного фонду страхової компанії;

- достовірності та повноти річного балансу і звітності страховика;

- довідки про фінансовий стан засновників страховика.

Обов’язковий аудит може бути організований також за рішенням суду або слідчих органів.

На підставі вивчення функцій внутрішнього та зовнішнього аудиту можна визначити відмінність між ними та оцінити значення кожного з них для становлення та розвитку системи фінансового контролю. Основна відмінність полягає в тому, що внутрішній аудит спрямований на надання допомоги менеджерам у здійсненні ними контролюючих функцій, тоді як зовнішній аудит може бути використаний також в інтересах сторонніх щодо підприємства груп. Можна стверджувати, що функції цих двох видів контролю доповнюють одна одну і водночас використовуються з різними цілями.

РОЗДІЛ ІІ ЗАГАЛЬНІ ПІДХОДИ ДО АУДИТУ РОЗРАХУНКІВ З ОРГАНАМИ СОЦІАЛЬНОГО СТРАХУВАННЯ

2.1 МЕТА ТА ЗАВДАННЯ

Такі загальнодержавні податки і збори, як відрахування на соціальне страхування є складними об’єктами аудиту, оскільки передбачається перевірка насамперед правильності нарахування заробітної плати. Сам аудит розрахунків з персоналом, незважаючи на типовість таких господарський операцій для будь-якого підприємства незалежно від його виду та організаційно-економічних характеристик, є досить трудомістким процесом внаслідок складності трудового законодавства, різноманітних видів і форм оплати праці, її документального оформлення.

Метою аудиту оплати праці та її оподаткування

є встановлення законності, обґрунтованості та правильності нарахування й виплати заробітної плати, нарахування та сплати внесків на соціальне страхування.

Аудит розрахунків з бюджетом і державними цільовими фондами може бути повністю відокремлений в самостійний етап аудиторської перевірки підприємства. При його проведенні аудитор вирішує два завдання:

1 Підтвердити правильність розрахунків з бюджетом та державними цільовими фондами по податках, зборах і обов’язкових платежах, що передбачає перевірку правильності:

а) визначення бази оподаткування, ставок та розрахунку сум податків;

б) застосування пільг у розрізі різних видів податків (за наявності пільг) або можливості застосування пільг (за умови їх відсутності на підприємстві);

в) сплати податків, зборів і обов’язкових платежів.

2 Оптимізувати податкове планування та сплату податків на підприємстві.

Незалежно від організації робіт у процесі аудиту податків, зборів і обов’язкових платежів потрібно виконати такі аудиторські процедури:

1. ознайомитися з усіма податками, платниками яких є підприємство;

2. ознайомитися з актами за результатами перевірок контролюючих органів та перепискою підприємства з ними;

3. ознайомитися з розрахунками податків і перевірити відповідність усіх сум, наведених у них, даних бухгалтерського та податкового обліку;

4. перевірити повноту та правильність визначення оподатковуваного обороту;

5. оцінити правильність застосування ставок податків, зборів і обов’язкових платежів;

6. перевірити обґрунтованість застосування пільг;

7. оцінити правильність ведення бухгалтерського та податкового обліку податків, зборів і обов’язкових платежів, відповідність його організації вимогам законодавства;

8. перевірити своєчасність надання податкової звітності та сплати податків, зборів і обов’язкових платежів у повному обсязі;

9. перевірити правильність самостійного виправлення помилок, допущених при обчисленні та сплаті податків у минулих звітних періодах.

2.2 ПОРЯДОК ПРОВЕДЕННЯ

Аудит відрахувань на соціальне страхування може проводитись за такими етапами:

1. Аудит постановки колективно-договірного регулювання заробітної плати;

2. Аудит організації обліку розрахунків з оплати праці та відрахувань на соціальне страхування;

3. Аудит обліку особового складу;

4. Аудит обліку використання робочого часу та виконаної роботи (виробітку);

5. Аудит нарахування заробітної плати та інших виплат;

6. Аудит утримань обов’язкових податків і зборів із заробітної плати;

7. Аудит здійснення інших утримань із заробітної плати;

8. Аудит нарахування відрахувань на соціальне страхування.

На першому етапі

аудитор перевіряє наявність внутрішнього положення про оплату праці, колективного договору, трудових договорів (контрактів), вивчає порядок їх укладання та відповідність їх змісту і положень чинним нормативним документам з питань трудового законодавства.

На другому етапі

встановлюють, як організовано облік розрахунків з оплати праці та відрахувань на соціальне страхування. При цьому вивчають склад і кваліфікацію працівників бухгалтерії, які займаються цією обліковою роботою, забезпеченість відповідними документами, наявність і кваліфікацію головного фахівця, який здійснює контроль за кадровою роботою, наявність та доцільні межі комп’ютеризації певної ділянки облікової роботи. Перевіряють наявність наказу про облікову політику на підприємстві та зміст його статей, які стосуються оплати праці.

На третьому етапі

ознайомлюються з постановкою кадрового документообороту на підприємстві та додержання законодавчих норм, гарантій та діючого порядку з приймання, звільнення та переведення на іншу роботу працівників підприємства. Як аудиторські докази на цьому етапі використовують організаційні документи з кадрового діловодства та трудових відносин на підприємстві (структура й штатна чисельність, штатний розпис, правила внутрішнього положення й положення про кадрову службу) та розпорядчі накази по особовому складу:

- П-1 “Наказ (розпорядження) про прийняття на роботу”;

- П-5 “Наказ (розпорядження) про переведення на іншу роботу”;

- П-6 “Наказ (розпорядження) про надання відпустки”;

- П-8 “Наказ (розпорядження) про припинення договору (контракту)”, та форми первинного особового складу;

- П-9 “Книга обліку бланків трудових книжок та вкладишів до них”;

- П-10 “Книга обліку руху бланків трудових книжок та вкладишів до них”;

- П-11 “Акт на списання бланків трудових книжок та вкладишів до них”;

- Трудові книжки.

Четвертий етап

включає в себе перевірку порядку ведення первинних документів з обліку робочого часу:

- П-12 та П-13 “Табель обліку використання робочого часу та розрахунків заробітної плати”;

- П-14 “Табель обліку використання робочого часу (працівників з твердим місячним окладом)”;

- П-15 “Список осіб, які працюють в надурочний час”;

- П-16 “Листок обліку простоїв”.

При цьому вивчають також додержання законодавчих норм тривалості робочого часу.

Облік виконаної роботи на кожному підприємстві має свою специфіку, найчастіше для цього використовують такі документи, як наряди, маршрутні листи, акти приймання виконаних робіт, відповідні накази. Однак у будь-яком разі аудитор повинен оцінити, чи надають такі документи всю інформацію, необхідну для розрахунки суми оплати праці.

Найбільш трудомістким є п’ятий етап

, на якому перевіряють порядок нарахування оплати праці та інших виплат працівникам:

- додержання законодавчих норм і гарантій при нарахуванні оплати праці, її соціальні гарантії;

- додержання норм платіжної дисципліни при виплаті заробітної плати;

- правильність розрахунку основної та додаткової заробітної плати, інших виплат, середньої заробітної плати для нарахування відпускних і виплат в інших, передбачених законом, випадках;

- правильність відображення сум нарахованої, виплаченої зарплати та заборгованості по ній в обліку й звітності.

На цьому етапі аудиторськими доказами виступають такі форми первинного та аналітичного обліку:

- П-49 “Розрахунково-платіжна відомість”;

- П-50 “Розрахункова відомість”;

- П-51 “Розрахункова відомість”;

- П-52 “Розрахунок заробітної плати”;

- П-53 “Платіжна відомість”;

- П-54 “Особовий рахунок”;

- П-54а “Особовий рахунок”;

- П-55 “Накопичувальна відомість, картка виробітку та заробітної плати”;

- П-56 “Накопичувальна картка обліку заробітної плати”, а також такі регістри синтетичного обліку:

- Журнал № 1 та відомості № 1.1 та 1.2, де міститься інформація про рух на рахунках 30 “Каса” та 31 “Рахунки в банках”;

- Журнал № 3 (розділ І), відомість № 3.2 (аналітичного обліку з різними дебіторами), відомість № 3.5 (аналітичного обліку розрахунків за іншими операціями), відомість № 3.6 (аналітичного обліку розрахунків з бюджетом), де містяться відомості про рахунки 37 “Розрахунки з різними дебіторами”, 64 “Розрахунки за податками і платежами”, 68 розрахунки за іншими операціями”;

- Журнали № 5 та 5а, в яких наведено інформацію про витрати виробництва в тому числі витрати на оплату праці та відрахування на соціальне страхування;

- Журнал № 7 та відомість № 7.3, призначені для обліку даних рахунку 47 “Забезпечення майбутніх витрат і платежів” (якщо підприємство створює резерв для забезпечення відпусток);

- Реєстр депонованої заробітної плати.

Не можна недооцінювати етапи аудиторської перевірки, оскільки кожна помилка або порушення, що спричиняють неправильне визначення суми заробітної плати, автоматично призводять до помилок при здійсненні відрахувань на соціальне страхування. Крім того, наявність чітко налагодженого аналітичного обліку за видами оплати праці зменшує можливість виникнення помилки при визначенні об’єктів оподаткування визначеними податками та зборами.

Шостий етап

передбачає безпосередньо перевірку повноти здійснення утримань із заробітної плати, відрахувань на державне пенсійне та соціальне страхування.

На сьомому етапі

, здійснивши перевірку інших утримань із заробітної плати працівників, аудитор повинен встановити:

- визначення виплат, на які може бути звернено відповідне стягнення;

- наявність документального підтвердження здійснення утримань (наказів, виконавчих листів);

- правильність розрахунку сум, які утримуються із доходів працівників та додержання законодавчих обмежень щодо розміру утримань із заробітної плати;

- правильність відображення сум утримань у бухгалтерському обліку.

На восьмому етапі

, перевіряючи здійснення нарахування відрахувань на державне пенсійне та соціальне страхування аудитор повинен виконати такі процедури:

- перевірити правильність визначення кола осіб, які підлягають страхуванню об’єкта оподаткування та відповідні ставки;

- визначити правильність нарахування сум зборів, розрахунку виплат по соціальному страхуванню та остаточної величини зборів, які підлягають сплаті до відповідних фондів;

- встановити своєчасність та повноту перерахування сум відрахувань до державних цільових фондів;

- перевірити правильність відображення сум нарахованих відрахувань в обліку та звітності, їх узгодженості між собою.

При нарахуванні внесків на державне пенсійне та соціальне страхування найчастіше спостерігаються такі помилки:

1. неправильне визначення об’єкта оподаткування, наприклад, не включення до його складу наданих підприємством працівникам сум трудових і соціальних пільг, які є складовими фонду оплати праці, як інші заохочувальні та компенсаційні виплати;

2. неправильне застосування механізму визначення максимальної величини доходу, з якого стягуються збори до соціальних фондів;

3. нездійснення нарахування та сплати збору на державне пенсійне страхування в тому випадку, якщо підприємство має найманих працівників, але не здійснює виплат на оплату їх праці. Об’єкт оподаткування в такому разі має бути розрахований множенням розміру мінімальної заробітної плати на кількість таких найманих працівників.

У разі виплати заробітної плати в натуральній формі або продажу продукції (робіт, послуг) в рахунок заробітної плати спостерігається таке порушення, як несвоєчасне перерахування відрахувань на соціальне страхування: в таких випадках вказані збори мають бути перераховані не пізніше наступного дня після здійснення виплат, а підприємства часто перераховують їх пізніше або взагалі не перераховують за відсутності грошових коштів.

Крім того, при нарахуванні оплати праці та відрахувань на соціальне страхування спостерігається неналежне ведення бухгалтерського обліку, наприклад неправильна кореспонденція рахунків, але найчастіше – розбіжності між даними аналітичного, синтетичного обліку та звітності, насамперед щодо заборгованості з оплати парці, перед бюджетом та державними цільовими фондами.

РОЗДІЛ ІІІ АУДИТ ПОВНОТИ НАРАХУВАННЯ Й СПЛАТИ ВІДРАХУВАНЬ НА ОБОВ’ЯЗКОВЕ СОЦІАЛЬНЕ СТРАХУВАННЯ

3.1 РОЗРАХУНКИ З ПЕНСІЙНИМ ФОНДОМ

Суб’єктами проведення аудиторської перевірки щодо повноти нарахування та сплати внесків до Пенсійного фонду України можуть бути юридичні особи – суб’єкти підприємницької діяльності незалежно від форм власності, їх об’єднання, бюджетні, громадські та інші установи та організації, об’єднання громадян та інші юридичні особи, філії, відділення та інші відокремлені підрозділи платників збору, що не мають статусу юридичної особи, розташовані на території іншої, ніж платник зборів, територіальної громади, які:

- використовують працю найманих штатних працівників;

- використовують працю фізичних осіб, залучених за договорами цивільно-правового характеру для виконання окремого об’єму робіт;

- здійснюють операції з купівлі-продажу валют;

- виробляють або імпортують тютюнові вироби (серед них юридичні особи – нерезиденти);

- продають нерухоме майно (за винятком продажу нерухомого майна державним підприємствам, установам і організаціям за рахунок бюджетних коштів та громадянам, які купують житло і перебувають у черзі на одержання житла або купують житло вперше);

- надають послуги стільникового рухомого зв’язку;

- здійснюють торгівлю ювелірними виробами із золота (крім обручок), платини і дорогоцінного каміння;

- здійснюють продаж легкових автомобілів, крім легкових автомобілів, якими забезпечуються інваліди.

Порядок нарахування та сплати відрахувань до Пенсійного фонду регламентується Законом № 400/97-ВР.

Зазначені вище суб’єкти підприємницької діяльності можуть застосовувати спрощену систему оподаткування, обліку та звітності.

Нарахування та утримання внесків до Пенсійного фонду має свої особливості залежно від обраної системи оподаткування.

Тому до початку аудиторської перевірки повноти нарахування та сплати збору необхідно з’ясувати, яку саме систему оподаткування застосовує суб’єкт підприємницької діяльності – спрощену чи повну.

Для підприємств, що оподатковуються на загальних підставах, об’єкт нарахування та утримання внесків визначено статтею 2 Закону № 400/97-ВР. Об’єктом нарахування збору є фактичні витрати на оплату праці працівників, які включають витрати на виплату основної і додаткової заробітної плати та інших заохочувальних та компенсаційних виплат, зокрема у натуральній формі, які визначаються згідно з нормативно-правовими актами, прийнятими відповідно до Закону № 108/95-ВР (крім сум виплат, що не враховуються під час визначення бази нарахування страхових внесків, що виплачуються громадянам за виконання робіт (послуг) за угодами цивільно-правового характеру).

Аудитор повинен з’ясувати, які саме виплати працівникам підприємства належать до фактичних витрат на оплату праці. Насамперед це основна заробітна плата, тобто винагорода за виконану роботу відповідно до встановлених норм праці (норми часу, виробітку, обслуговування, посадові обов’язки). Вона встановлюється у вигляді тарифних ставок (окладів) й/або відрядних розцінок для робітників та посадових окладів для службовців. Наступною складовою фактичних витрат на оплату праці є додаткова заробітна плата, тобто винагорода за працю понад установлені норми, трудові успіхи, винахідливість і особливі умови праці. Вона охоплює доплати, надбавки, гарантії і компенсаційні виплати, передбачені чинним законодавством; премії, пов’язані з виконанням виробничих завдань і функцій, інші заохочувальні та компенсаційні виплати.

На цьому етапі перевірки аудитор бере до уваги такі первинні документи, як відомості нарахування заробітної плати, банківські виписки, видаткові касові ордери та відомості виплати заробітної плати. Спочатку він з’ясовує, які з виплат із каси підприємництва пов’язані з виплатою основної та додаткової заробітної плати. Наступним кроком є ідентифікація сум, виплаченим працівникам, із сумами, наведеними у відомостях нарахування заробітної плати. Якщо розбіжності не встановлено, відрахування на пенсійне страхування у відомостях нарахування заробітної плати зроблено правильно, відображений у відомостях збір у день виплати зарплати сплачено повністю, то аудитор має право скласти позитивне судження щодо результатів перевірки.

Водночас, визначаючи розмір фактичних витрат на оплату праці, аудитор повинен бути уважним, адже до них належать не лише суми заробітної платні, наведені у відомостях нарахування заробітної плати. У повсякденній діяльності трапляються різні операції, внаслідок яких особи, що перебувають у трудових відносинах із суб’єктами підприємництва, набувають додаткових матеріальних благ. Суми, отримані у такий спосіб, теж належать до фактичних виплат на оплату праці і включаються до бази обчислення пенсійного збору. Найчастіше трапляються випадки безоплатного передання працівникам матеріалів, товарів, МШП, основних засобів, надання послуг, не пов’язаних із виплатою заробітної плати у натуральній формі. Бувають випадки видачі проїзних квитків на користування громадським транспортом, списання сум зворотної фінансової допомоги, надано працівникам.

Також аудитор повинен стежити, щоб до складу фактичних витрат на оплату праці помилково не потрапили виплати, не пов’язані з оплатою праці. Відповідно до обмежень статті 5 декрету К 13-92 не нараховується збір на такі види виплат, що найчастіше трапляються у практиці аудиторських перевірок:

- допомогу з державного соціального страхування і державного соціального забезпечення;

- суми одержуваних аліментів;

- компенсаційні виплати в грошовій і натуральній формі у межах норм, передбачених чинним законодавством, за винятком компенсації за невикористану відпустку при звільненні;

- суми, одержані внаслідок відчуження майва, що належить громадянам на правах власності, за нотаріальне посвідчення або за операції з відчуження якого сплачується державне мито чи плата за вчинення нотаріальних дій, крім доходів, одержаних від реалізації продукції та іншого майна в результаті здійснення ними підприємницької діяльності;

- доходи громадян від продажу вирощеної в особистому підсобному господарстві, на присадибній, дачній і садовій ділянці продукції рослинництва і бджільництва, худоби, кролів, нутрій, птиці як у живому вигляді, так і продукції забою в сирому вигляді, а також у вигляді первинної переробки;

- суми доходів, що направляються у джерела їх одержання на придбання акцій, та суми, інвестовані на реконструкцію і розширення виробництва суб’єктів підприємницької діяльності;

- вартість путівок на лікування, відпочинок та у дитячі оздоровчі табори, крім туристських і міжнародних;

- суми плати за утримання та навчання дітей у дошкільних виховних закладах, закладах загальної середньої, професійно-технічної освіти, а також у державних вищих навчальних закладах освіти, розташованих на території України, за рахунок фізичних або юридичних осіб;

- суми дивідендів, оподатковані під час їх виплати відповідно до Закону № 334/94-ВР.

Робота аудитора над визначенням фонду оплати праці є найбільш складною та трудомісткою окрім того, з визначеного фонду оплати праці необхідно вилучити суми заробітної плати окремих працівників, які перевищують максимальну величину витрат, з яких, стягуються внески на державне соціальне страхування та держави пенсійне страхування.

Під час перевірки аудитор визначає базу нарахування пенсійних внесків додаванням фонду нарахованої платником оплати праці, зменшеного на суму перевищень максимальних розмірів оплати праці, та фонду оплати праці, визначеного розрахунковим шляхом. Згодом обчислену у такий спосіб базу аудитор порівнює із зазначеною у звітності, поданій платником до органів пенсійного фонду. На завершальному етапі перевірки обчислюються суми збору за встановленими ставками множенням на визначену аудитором розрахунковим шляхом базу, а також порівнюється отримана величина із сумами, перерахованими суб’єктом підприємництва до Пенсійного фонду.

3.2 РОЗРАХУНКИ З ФССВБ

Під час проведення перевірок повноти та своєчасності нарахування і сплати страхових внесків на випадок безробіття аудитор повинен керуватися такими нормативними актами:

- Законом України “Про загальнообов’язкове державне соціальне страхування на випадок безробіття” від 02.03.2000 р. № 1533-ІІІ;

- Закон України “Про розмір внесків на деякі види загальнообов’язкового державного соціального страхування” від 11.01.2001 р. № 2213-ІІІ;

- Інструкцією про порядок обчислення і сплати внесків на загальнообов’язкове державне страхування на випадок безробіття та обліку їх надходження до Фонду обов’язкового соціального страхування України на випадок безробіття.

Внески сплачуються працедавцями (юридичними особами, приватними підприємцями) і найманими працівниками, що працюють за трудовим договором (утримуються з їхніх доходів). Об’єктом нарахування внесків на соціальне страхування на випадок безробіття є фактичні витрати на оплату праці найманих працівників, які працюють за трудовим договором (зокрема й на умовах неповного робочого дня або неповного робочого тижня), що підлягають обкладенню прибутковим податком. До складу витрат на оплату праці включаються основна та додаткова заробітна плата, заохочувальні й компенсаційні витрати, серед них і натуроплата. Перелік таких виплат встановлено Інструкцією за статистики заробітної плати.

Страхові внески нараховуються й утримуються з сум, що не перевищують максимальної величини, з якої стягуються внески, встановленої Кабінетом Міністрів України.

Не підлягають страхуванню на випадок безробіття:

- пенсіонери, які ще працюють, та особи, в яких відповідно до законодавства виникло право на пенсію;

- іноземці та особи без громадянства, які тимчасово працюють за наймом в Україні.

Від сплати внесків звільнено осіб у період відпустки для догляду за дитиною до трьох років і до шести років (за медичним висновком). Тобто у разі одержання ними доходу протягом вказаного періоду збір із нього не утримується.

Не нараховується збір також на виплату за догодами цивільно-правового характеру (договорами підряду).

Ставка збору, що сплачуються підприємствами від суми фактичних витрат на оплату праці найманих працівників становить 1,3%.

Внески, сплачувані з доходів працівників, обчислюються за ставкою 0,5%.

Страховані внески сплачуються (як нараховані, так і утримані) в день одержання працедавцями (підприємствами) у банках коштів на оплату праці.

Аудиторська перевірка повноти обчислення та сплати збору на страхування на випадок безробіття проводиться за аналогією до перевірки повноти нарахування та сплати внесків до Пенсійного фонду з урахуванням зазначених вище особливостей.

3.3 РОЗРАХУНКИ З ФССТВП

Під час проведення цієї перевірки аудитор повинен керуватися такими законодавчими актами:

- Закон України “Про загальнообов’язкове державне соціальне страхування у зв’язку з тимчасовою втратою працездатності та витратами, зумовленими похованням” від 18.01.2001 р. № 2240-ІІІ;

- Закон України “Про розмір внесків на деякі види загальнообов’язкового державного соціального страхування” від 11.01.2001 р. № 2213-ІІІ.

Відповідно до цих законів внески вплачують працедавці та наймані працівники, які працюють за трудовим договором. Об’єктом нарахування внесків є фактичні витрати на оплату праці найманих працівників, які працюють за трудовим договором, що підлягають обкладенню прибутковим податком. До складу витрат на оплату праці включаються основна й додаткова заробітна плата, заохочувальні й компенсаційні виплати, серед них і натур оплата.

Страхові внески нараховуються й утримуються з сум, що не перевищують максимальної величини, з якої стягуються внески, встановленої Кабінетом Міністрів України.

Ставка збору, що сплачуються підприємствами від суми фактичних витрат на оплату праці найманих працівників становить 1,5%.

Внески, сплачувані з доходів працівників, обчислюються за ставкою 1%.

Аудиторська перевірка нарахування та сплати внесків на соціальне страхування з тимчасової втрати працездатності проводиться за аналогією до перевірки відрахувань на обов’язкове пенсійне страхування. Але на відміну від Пенсійного фонду внески на соціальне страхування з ТВП не нараховуються на винагороди за виконання робіт (послуг) за договорами цивільно-правового характеру (договір підряду).

На наступному етапі проведення аудиторської перевірки взаємовідносин із Фондом соціального страхування з тимчасової втрати працездатності здійснюється перевірка правомірності відшкодувань підприємством за рахунок коштів Фонду сум допомог, передбаченим чинним законодавством.

Насамперед аудитор з’ясовує такі питання:

- якими видами допомоги, виплачуваної з бюджету соціального страхування, мали право скористатися працівники підприємства;

- чи є лікарняні листки, довідки, заяви працівників та інші документи, що надають право на отримання допомоги.

Законодавчі документи, якими слід керуватися під час перевірки правильності виплати допомоги з соціального страхування:

- Закон України “Про загальнообов’язкове державне соціальне страхування у зв’язку з тимчасовою втратою працездатності та витратами, зумовленими похованням” від 18.01.2001 р. № 2240-ІІІ;

- Положення про порядок призначення і виплати державної допомоги сім’ям з дітьми;

- Порядок розслідування та обліку нещасних випадків виробничого характеру;

- Порядок нарахування середньої заробітної плати (доходу)для розрахунку виплат із загальнообов’язкового державного соціального страхування.

Із бюджету державного соціального страхування виплачується така допомога:

- у зв’язку з тимчасовою непрацездатністю;

- у зв’язку з вагітністю й пологами;

- одноразова допомога у зв’язку з народженням дитини;

- одноразова допомога на поховання.

Серед зазначених видів допомоги найбільшу питому вагу має допомога у зв’язку з тимчасовою непрацездатністю. Аудитор перевіряє правильність обчислення середньомісячного заробітку, застосування відсотка середньої заробітної плати залежно від тривалості трудового стажу. Для розрахунку виплат із соціального страхування середня заробітна плата береться за шість попередніх календарних місяців.

Склад виплат для розрахунку середньої заробітної плати визначається згідно з Інструкцією зі статистики заробітної плати, за якими нараховуються страхові внески.

Аудитор під час перевірки повинен також враховувати, що допомога у зв’язку з тимчасовою непрацездатністю нараховується з розрахунку тих доходів, на які нараховується збір. Це потрібно брати до уваги під час обчислення середньої заробітної плати. Допомога у зв’язку з тимчасовою непрацездатністю (крім виплат на догляд за хворою дитиною і у зв’язку з вагітністю та пологами) за перші п’ять днів непрацездатності виплачується за рахунок підприємства, із шостого дня – за рахунок коштів фонду соціального страхування. Допомога на догляд за дитиною і у зв’язку з вагітністю та пологами (декретні) повністю виплачуються Фондом соціального страхування.

3.4 РОЗРАХУНКИ З ФССНВ

Нормативними актами, що регулюють відносини суб’єктів підприємницької діяльності з Фондом соціального страхування від нещасного випадку на виробництві та професійних захворювань, що спричинили втрату працездатності є:

- Закон України “Про загальнообов’язкове соціальне страхування від нещасного випадку на виробництві та професійного захворювання, які спричинили втрату працездатності” від 23.09.1999 р. № 1105-XIV;

- Закон України “Про страхові тарифи на загальнообов’язкове державне соціальне страхування від нещасного випадку на виробництві та професійного захворювання, які спричинили втрату працездатності” від 22.02.2001 р. № 2272-ІІІ;

- Порядок визначення страхових тарифів для підприємств, установ та організацій на загальнообов’язкове соціальне страхування від нещасного випадку на виробництві та професійного захворювання.

Об’єктом нарахування цих внесків є фактичні витрати на оплату праці найманих працівників, що підлягають обкладенню прибутковим податком. До складу на оплату праці входять основна й додаткова заробітна плата, інші заохочення та компенсаційні виплати, зокрема й у натуральній формі. Перелік таких виплат встановлено Інструкцією з статистики заробітної плати. Розмір страхового внеску залежить від класу професійного ризику виробництва, до якого віднесено підприємство, та розміру страхового тарифу. Класифікацію галузей економіки та видів робіт за професійним ризиком виробництва наведено у додатку до Порядку визначення страхових тарифів. В основу класифікації професійного ризику покладено Загальний класифікатор галузей народного господарства.

Страхові внески нараховуються й утримуються із сум, що не перевищують максимальної величини, з якої стягуються внески. Страхові внески сплачуються в день одержання працедавцями у банках коштів на оплату праці.

Аудиторська перевірка повноти обчислення та сплати внесків на соціальне страхування від нещасних випадків на виробництві та професійних захворювань проводиться за аналогією до перевірки повноти нарахування та сплати до Пенсійного фонду з урахуваннями вище зазначених особливостей.

ВИСНОВОК

Аудит, як внутрішній так і зовнішній, а особливо внутрішній, для кожного підприємства є дуже важливим, адже по закінченню аудитор вказує на всі виявлені недоліки, недопрацювання, пропуски в роботі бухгалтерії, що трапляються з різних причин. Як відомо, на підприємствах проводять обов’язкові аудиторські перевірки та перевірки з контрольно-ревізійного управління. Перші проводяться аудиторськими фірмами, а другі – Контрольно-ревізійним управлінням. Причому, перші, не такі “страшні”, як другі, тому що перевірка з КРУ лише виявляє помилки та шахрайства та карає винних, а аудит у своєму аудиторському висновку також дає поради, по виправленню цих помилок, радить, яких заходів необхідно вжити, для того, щоб у подальшому не повторювати цих помилок. Особливу увагу ті й інші приділяють розрахункам підприємства з оплати праці та з фондами соціального страхування.

Отже, як видно з усього вищесказаного, аудит розрахунків підприємства з органами соціального страхування є надзвичайно трудомістким процесом.

ВИКОРИСТАНА ЛІТЕРАТУРА:

І. ПІДРУЧНИКИ ТА ПОСІБНИКИ:

1. Бондар М. Аудит в АПК: Навч. посібник. – К.:КНЕУ. 2003. – 188 с.;

2. Загородній А.Г. та ін.. Аудит: теорія і практика: Навчальний посібник. – 2-ге вид., перероб. і доп. – Львів: Видавництво Національного університету “Львівська політехніка”, 2004. – 456 с.;

3. Ільїна С.Б. Основи аудиту: навчально-практичний посібник. – К.: Кондор, 2006. – 378 с.;

4. Кадуріна Л.О. Основи аудиту: Навчальний посібник. – Київ: Видавничий Дім “Слово”, 2003. – 184 с.;

5. Усач Б.Ф. Аудит: Навч. посіб. – 2-ге вид., стер. – К.: Знання-Прес, 2003. – 223 с.;

ІІ. ЗАКОНОДАВЧА БАЗА:

6. Закон України “Про аудиторську діяльність” від 22 квітня 1993 року № 3125-ХІІ;

7. Закон України “Про збір на обов’язкове державне пенсійне страхування” від 26 червня 1997 року № 400/97-ВР.

|