| План диплома

“Финансовая устойчивость предприятия и методы ее оценки”

Введение

Глава 1. Специфика анализа финансовой устойчивости предприятия

1.1.Оценка финансового состояния предприятия, основные критерии

1.2. Методы оценки финансовой устойчивости предприятия

1.2.1. Оценка финансовой устойчивости предприятия с помощью абсолютных и относительных показателей

1.2.2. Применение матричных балансов для оценки финансового состояния

1.2.3. Балансовая модель оценки финансовой устойчивости предприятия

1.3. Общая оценка финансовой устойчивости предприятия

1.4. Система показателей, отражающих финансовую устойчивость предприятия

1.4.1. Доля собственного капитала в активах

1.4.2. Коэффициент маневренности собственных средств

1.4.3. Расчет показателей (условий) финансовой устойчивости по источникам потребностей предприятия в запасах и затратах

1.4.4. Коэффициент устойчивого роста

1.4.5. Коэффициент покрытия процентов

Глава 2. Анализ финансовой устойчивости предприятия (конкретный пример)

2.1. Общая характеристика деятельности ОАО “Архбум”

2.2. Анализ финансового положения ОАО “Архбум”

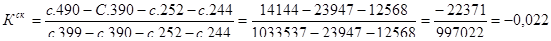

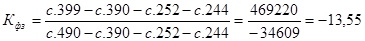

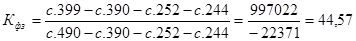

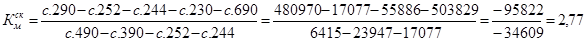

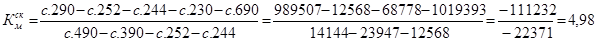

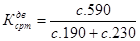

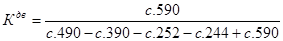

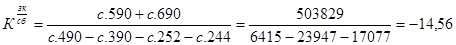

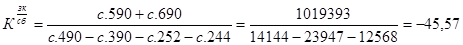

2.2. Расчет основных коэффициентов, отражающих финансовую устойчивость предприятия

Глава III. Общая оценка финансовой устойчивости ОАО “Архбум” и анализ долгосрочных перспектив

3.1. Общая оценка финансовой устойчивости ОАО “Архбум”

3.2. Анализ положения на рынке

3.3. Основные рекомендации по увеличению финансовой устойчивости, более эффективному существованию и прибыльности

Заключение

Список использованной литературы

Приложение

Ведение

В рыночной экономике элементы финансового механизма являются основными регуляторами экономики, а финансовые результаты наиболее полно отражают общие итоги деятельности отдельных предприятий.

Финансовая деятельность предприятий включает:

- обеспечение потребности в финансовых ресурсах;

- оптимизацию структуры финансового капитала по источникам его преобразования;

- обеспечение финансовой дисциплины во взаимоотношениях с другими предприятиями (поставщиками и потребителями), банками, налоговыми службами;

- регламентацию финансовых отношений предприятия с собственниками (акционерами), наемным персоналом, между подразделениями (филиалами) и др.

Реклама

Для определения финансового положения предприятия используется ряд характеристик, которые наиболее полно и точно показывают состояние предприятия как во внутренней, так и во внешней среде.

Финансовая устойчивость предприятия является одной из таких характеристик. Она связана с зависимостью от кредиторов, инвесторов, т.е. с соотношением “собственный капитал — заемный капитал”. Наличие значительных обязательств, не полностью покрытых собственным ликвидным капиталом, создает предпосылки банкротства, если крупные кредиторы потребуют возврата своих средств.

Но одновременно вложение заемных средств позволяет существенно повысить доходность собственного капитала. Поэтому, очень важно при анализе финансовой устойчивости предприятия использовать систему показателей, отражающих риск и доходность фирмы в перспективе.

Цель данной работы — общая характеристика нескольких методов оценки финансовой устойчивости предприятия и выбор основных критериев, которые должны учитываться при анализе и оценке финансовой устойчивости.

Основной задачей данной работы является рассмотрение одного из методов оценки финансовой устойчивости предприятия на примере ОАО “Архбум”, выводы по устойчивости финансового положения данного предприятия и предложения по анализу и функционированию предприятия в целом.

Данная работа имеет следующую структуру:

Глава I. Теоретическая часть, которая нацелена на освещение теоретических вопросов, касающихся финансового анализа и оценки финансовой устойчивости предприятия.

Она состоит из следующих пунктов:

1.1. Оценка финансового состояния предприятия, основные критерии. В данном пункте мы рассмотрим методологию проведения финансового анализа.

1.2. Методы оценки финансовой устойчивости предприятия. В данном пункте мы рассмотрим такие основные методы оценки финансовой устойчивости как: оценка финансовой устойчивости предприятия с помощью абсолютных и относительных показателей; применение матричных балансов для оценки финансового состояния; балансовая модель оценки финансовой устойчивости предприятия.

1.3. Общая оценка финансовой устойчивости предприятия, в данной пункте мы приведем общую методологию оценки финансовой устойчивости предприятия;

1.4. Система показателей, отражающих финансовую устойчивость предприятия, здесь мы рассмотрим систему показателей, состоящую из следующих коэффициентов и показателей: доля собственного капитала в активах; коэффициент маневренности собственных средств, показатель (условие) финансовой устойчивости по источникам потребностей предприятия в запасах и затратах; коэффициент покрытия запасов.

Реклама

Глава II. Имеет практическое назначение. В данной главе мы проведем анализ финансового состояния ОАО “Архбум”, рассчитаем показатели, которые чаще всего используются при оценке финансовой независимости предприятия.

Данная глава имеет следующую структуру:

2.1. Общая характеристика деятельности ОАО “Архбум”;

2.2. Анализ финансового положения ОАО “Архбум”;

2.3. Расчет основных коэффициентов, отражающих финансовую устойчивость предприятия

Глава III. Заключительная глава. Содержит в себе общую методологию по оценке финансовой устойчивости на ОАО “Архбум”, анализ современного положения, занимаемого предприятием на рынке и основные рекомендации для успешного в перспективе функционирования ОАО “Архбум”.

Имеет следующую структуру:

3.1. Общая оценка финансовой устойчивости ОАО “Архбум”, в данном пункте и производится собственно, оценка финансовой устойчивости предприятия по методу абсолютных показателей и анализа баланса;

3.2. Анализ положения на рынке — общие характеристики предприятия, перспективы его развития и показатели, которых удалось достичь ОАО “Архбум”;

3.3. Основные рекомендации по увеличению финансовой устойчивости, более эффективному существованию и прибыльности.

Глава 1. Специфика анализа финансовой устойчивости предприятия

1.1.

Оценка финансового состояния предприятия, основные критерии

Содержание и основная целевая установка финансового анализа - оценка финансового состояния и выявление возможности повышения эффективности функционирования хозяйствующего субъекта с помощью рациональной финансовой политики. Финансовое состояние хозяйствующего субъекта - это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами [2]

В традиционном понимании финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности. Принято выделять два вида финансового анализа - внутренний и внешний. Внутренний анализ проводится работниками предприятия (финансовыми менеджерами). Внешний анализ проводится аналитиками, являющимися посторонними лицами для предприятия (например, аудиторами).

Анализ финансового состояния предприятия преследует несколько целей:

- определение финансового положения;

- выявление изменений в финансовом состоянии в пространственно-временном разрезе;

- выявление основных факторов, вызывающих изменения в финансовом состоянии;

- прогноз основных тенденций финансового состояния [17].

Финансовое состояние фирмы является комплексным понятием и характеризуется системой показателей, отражающих реальные и потенциальные финансовые возможности фирмы как партнера по бизнесу, объекта инвестирования капитала, налогоплательщика. Целью любой фирмы (компании, организации, предприятия) служит такое финансовое состояние, когда происходит эффективное использование ресурсов, когда фирма способна в сроки и полностью ответить по своим обязательствам и т.д. Достаточность собственных средств для исключения высокого риска, хорошие перспективы получения прибыли — также показатели хорошего финансового состояния фирмы (организации, предприятия, компании). Плохое финансовое состояние выражается в неудовлетворительной платежной готовности, в низкой эффективности использования ресурсов, в неэффективном размещении средств, их иммобилизации. Пределом плохого финансового состояния фирмы является состояние банкротства, т.е. неспособность фирмы полностью отвечать по своим обязательствам.

При общей оценке финансового состояния предприятия основной задачей финансиста является выявление и анализ тенденций развития финансовых процессов на предприятии.

Содержание анализа состоит в обработке информации, позволяющей выявить соответствие тех или иных действий фирмы на финансовом рынке ее целям. Таким образом, финансовый анализ дает возможность ответить на следующие вопросы:

- каков риск финансовых отношений с компанией и какова ожидаемая доходность?

- как риск и доходность будут изменяться в перспективе?

- Каковы основные направления улучшения финансового состояния компании?

Информация, необходимая для анализа финансового состояния предприятия, содержится в финансовой отчетности, аудиторских заключениях, оперативном бухгалтерском учете и других источниках.

Основными формами финансовой (бухгалтерской) отчетности российских предприятий являются (приложение 1):

— “Баланс предприятия” (форма №1);

— “Отчет о финансовых результатах и их использовании” (форма №2);

— “Отчет о движении денежных средств” (форма №4);

— “Приложение к балансу предприятия” (форма №5) [7]

Баланс — главная форма бухгалтерской отчетности. Баланс показывает состояние активов предприятия и источники их формирования на определенную дату. В финансовом анализе принято различать бухгалтерский (брутто-) баланс и аналитический (нетто-) баланс.

Отличия нетто-баланса состоят в коррекции отдельных статей бухгалтерского баланса с учетом отличий бухгалтерских оценок от рыночных. Коррекция заключается:

- в списании безнадежной дебиторской задолженности;

- в коррекции стоимости запасов материальных ценностей на темпы инфляции и списании по ценам реализации неликвидов;

- в исключении убытков;

- в учете непрерывности инфляционного удорожания основных фондов;

- в оценке финансовых активов по рыночным ценам [17].

Следует отметить, что до 1993 года важнейшим элементом преобразования бухгалтерских балансов российских предприятий в аналитические балансы было исключение из активов и пассивов износа основных фондов и других внеоборотных активов. Но уже с 1993 года износ стал исключаться и в бухгалтерских балансах из балансовой стоимости активов. Непрерывная модификация бухгалтерской отчетности российских предприятий идет по пути сближения с мировыми стандартами.

Отчет о финансовых результатах (форма №2) содержит информацию о процессе формирования прибыли за определенный период времени. Данные формы №2 объединяют показатели баланса на начало и конец отчетного периода.

Отчет о движении денежных средств (форма №4) отражает остаток денежных средств на начало года, поступления и расход в течения года, остаток на конец года.

Приложение к балансу (форма №5) включает девять разделов, отражающих движение собственного и заемного капиталов, дебиторской и кредиторской задолженности и др.

Для ОАО существует еще один важный источник информации о финансовом состоянии — котировка ценных бумаг на биржевом или внебиржевом рынках. Курс акций на активном рынке объективно отражает финансовое состояние фирм. При снижении доходности акций или повышения их риска спрос снижается, соответственно снижается курс [20].

Существует несколько видов финансового анализа, в зависимости от поставленных перед аналитиком целей:

1. Предварительный анализ (экспресс-анализ);

2. Детализированный анализ финансового состояния фирмы (менее жесткие по сравнению с экспресс-анализом ограничения на время и другие ресурсы).

Таблица 1[8].

Совокупность аналитических показателей для экспресс-анализа

| Направление (процедура) анализа

|

Показатель

|

| 1. ОЦЕНКА ЭКОНОМИЧЕСКОГО ПОТЕНЦИАЛА СУБЪЕКТА ХОЗЯЙСТВОВАНИЯ

|

| 1.1. Оценка имущественного положения

|

1. Величина основных средств и их доля в общей сумме активов.

2. Коэффициент износа основных средств.

3. Общая сумма хозяйственных средств, находящихся в распоряжении предприятия.

|

| 1.2. Оценка финансового положения

|

1. Величина собственных средств и их доля в общей сумме источников

2.Коэффициент текущей ликвидности.

3. Доля собственных оборотных средств в общей их сумме.

4. Доля долгосрочных заемных средств в общей сумме источников.

5. Коэффициент покрытия запасов.

|

| 1.3. Наличие “больных” статей в отчетности

|

1. Убытки.

2. Ссуды и займы, не погашенные в срок.

3. Просроченная дебиторской и кредиторская задолженность.

4. Векселя выданные (полученные) просроченные.

|

| 2. ОЦЕНКА РЕЗУЛЬТАТИВНОСИ ФИНАНСОВО-ЪОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ

|

| 2.1. Оценка прибыльности

|

1. Прибыль

2. Рентабельность общая.

3. Рентабельность основной деятельности.

|

| 2.2. Оценка динамичности

|

1. Сравнительные темпы роста выручки, прибыли и авансированного капитала.

2. Оборачиваемость активов.

3. Продолжительность операционного и финансового цикла.

4. Коэффициент погашаемости дебиторской задолженности

|

| 2.3. Оценка эффективности использования экономического потенциала

|

1. Рентабельность авансированного капитала.

2. Рентабельность собственного капитала.

|

Основными аналитическими процедурами финансового анализа являются горизонтальный и вертикальный анализ финансовых документов и факторный анализ. Горизонтальный анализ состоит в сопоставлении финансовых показателей за ряд лет и расчете индексов изменения. Вертикальный анализ состоит в изучении структуры финансовых показателей, в формировании информативных относительных показателей. Последние сравниваются с некоторыми значениями, принимаемыми в качестве нормативных, со значениями за прошлые периоды или с аналогичными показателями по другим предприятиям.

Экспресс-анализ состоит в обработке небольшого количества существенных и легко определяемых показателей и их мониторинге. Отбор системы показателей для экспресс-анализа всегда субъективен. Какие-либо стандарты здесь отсутствуют. Один из вариантов системы приведен в таблице 1.

Целью экспресс-анализа является наглядная и простая оценка финансового благополучия и динамики развития хозяйствующего субъекта. В процессе анализа можно предположить расчет различных показателей и дополнить его методами, основанными на опыте и квалификации специалиста.

Экспресс-анализ целесообразно выполнять в три этапа: подготовительный этап, предварительный анализ бухгалтерской отчетности, экономическое чтение и анализ отчетности [4].

При проведении экспресс-анализа финансовое положение предприятия оценивают с точки зрения краткосрочной и долгосрочной перспектив. В первом случае критерии оценки финансового состояния – ликвидность и платежеспособность предприятия, т.е. способность своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам.

Ликвидность какого-либо актива — способность его трансформироваться в денежные средства [15]. Степень же ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена.

Платежеспособность — наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения [17]. Основными признаками платежеспособности являются: а) наличие достаточного количества средств на расчетном счете; б) отсутствие просроченной кредиторской задолженности.

Результативность и экономическая целесообразность функционирования предприятия измеряются абсолютными и относительными показателями. В данной контексте выделяют показатель экономического эффекта и экономической эффективности.

Экономический эффект — показатель, характеризующих результат деятельности. В зависимости от уровня управления, отраслевой принадлежности предприятия в качестве показателей эффекта используют показатели валового национального продукта, национального дохода, валового дохода от реализации, прибыли и т.д. [19].

Экономическая эффективность — относительный показатель, соизмеряющий полученный эффект с затратами или ресурсами, использованными для достижения этого эффекта. Наиболее общую оценку уровня экономической эффективности деятельности предприятия дают показатели рентабельности авансированного капитала и собственного капитала, а рост их в динамике рассматривается как положительная тенденция [19].

В рамках экспресс-анализа в дополнение к приведенной выше системе показателей целесообразно использовать следующую последовательность взаимосвязанных показателей:

— хозяйственные средства предприятия и их структура: величина хозяйственных средств в оценке нетто, основные средства, нематериальные активы, оборотные средства, собственные оборотные средства;

— основные средства предприятия: стоимостная оценка основных средств, в том числе активной их части по первоначальной и остаточной стоимости, доля арендованных основных средств, коэффициенты износа и обновления;

— структура и динамика оборотных средств предприятия: укрупненная группировка статей второго и третьего разделов баланса, а также ряд специфических показателей, таких как величина собственных оборотных средств, их доля в покрытии товарных запасов и т.д.;

— основные результаты финансово-хозяйственной деятельности предприятия: выручка от реализации, прибыль, рентабельность, уровень валового дохода, уровень издержек обращения, фондоотдача, выработка, показатели оборачиваемости;

— эффективность использования финансовых ресурсов: показатель финансовых ресурсов всего, в том числе собственных, привлеченных ресурсов, рентабельность авансированного капитала, рентабельность собственного капитала и др. [17].

На рисунке 1 приведена обобщенная блок-схема экспресс-анализа финансового состояния предприятия. Важнейшим атрибутом финансового анализа является его системность. Так как сам объект анализа (предприятие) представляет собой систему, то системным же должен быть подход к его исследованию. Иными словами, финансовый анализ (в том числе экспресс-анализ финансовой отчетности) — это нечто большее, нежели просто набор коэффициентов.

А именно, каждый из коэффициентов (количественных показателей) занимает строго определенное место и имеет четко очерченный экономический смысл и экономическую взаимосвязь с другими коэффициентами в общей (сквозной) блок-схеме анализа. Блок-схема (рисунок 1) представляет собой многоступенчатую иерархию факторов анализа, во главе которой находится результирующий показатель — целевая функция, оптимизация которой является основным критерием для аналитика.

Рисунок 1 [1]

Экспресс-анализ финансовой отчетности

Но финансовый анализ не ограничивает экспресс-анализом. Мы уже упоминали ситуации, когда целесообразен данный вид анализа. Существует также более углубленный — аналитический анализ финансового состояния предприятия. Его цель — более подробная характеристика имущественного и финансового положения хозяйствующего субъекта, результатов его деятельности в истекшем отчетном периоде, а также возможностей развития субъекта на перспективу. Он конкретизирует, дополняет и расширяет отдельные процедуры экспресс-анализа. При этом степень детализации зависит от желания аналитика.

В общем виде программа углубленного анализа финансово-хозяйственной деятельности предприятия представлена в таблице 2.

Таблица 2 [17]

Программа углубленного анализа финансово-хозяйственной деятельности предприятия

| 1. Предварительный обзор экономического и финансового положения субъекта

|

1.1. Характеристика общей направленности финансово-хозяйственной деятельности;

1.2. Выявление “больных” статей отчетности.

|

| 2. Оценка и анализ экономического потенциала субъекта хозяйствования.

|

2.1. Оценка имущественного положения.

2.1.1.Построение аналитического баланса-нетто

2.1.2. Вертикальный анализ баланса

2.1.3. Горизонтальный анализ баланса

2.1.4. Анализ качественных сдвигов в имущественном положении

2.2. Оценка финансового положения

2.2.1.Оценка ликвидности

2.2.2. Оценка финансовой устойчивости

|

| 3. Оценка и анализ результативности финансово-хозяйственной деятельности субъекта хозяйствования

|

3.1. Оценка производственной (основной) деятельности

3.2. Анализ рентабельности

3.3. Оценка положения на рынке ценных бумаг

|

Таким образом, детализированный анализ дает более глубокую и широкую оценку финансового положения фирмы.

Цели и содержание финансового анализа достаточно индивидуальны и чаще определяются тем, кто будет использовать его результаты. В таблице 3 приведены финансовые показатели, представляющие особый интерес для трех основных групп пользователей: менеджеров фирмы, собственников капитала (крупных акционеров), кредиторов (заимодавцев).

Таблица 3

Цели анализа финансового состояния

| Менеджеры

|

Владельцы

|

Заимодавцы

|

| 1-я цель — Анализ производственной деятельности:

- коэффициенты прибыльности;

- анализ издержек;

- операционный рычаг;

- анализ налоговых платежей.

|

1-я цель — Прибыльность:

- доходность собственного капитала;

- прибыль на акцию;

- курс акций;

- доходность акций;

- стоимость бизнеса.

|

1-я цель — Ликвидность:

- коэффициент текущей ликвидности;

- ликвидационная стоимость;

- денежные потоки.

|

| 2-я цель — Управление ресурсами:

- оборачиваемость активов;

- оборачиваемость запасов;

- оборачиваемость дебиторской задолженности;

- управление оборотным капиталом;

- характеристики кредиторской задолженности.

|

2-я цель — Распределение прибыли:

- дивиденды на акцию;

- текущая доходность акций;

- коэффициент выплаты дивидендов;

- коэффициент покрытия дивидендов.

|

2-я цель — Финансовый риск:

- доля долга в активах;

- собственный оборотный капитал.

|

| 3-я цель — Доходность:

- доходность активов;

- маржа прибыли;

- стоимость капитала.

|

3-я цель — Рыночные показатели:

— коэффициент Р/Е;

— соотношение рыночной и балансовой стоимости акций;

— динамику курса акций.

|

3-я цель — Обслуживание долга:

- просроченная задолженность;

- коэффициент покрытия долговых обязательств;

- коэффициент покрытия процентных выплат.

|

1.2.

Методы оценки финансовой устойчивости предприятия

При оценке финансовой устойчивости предприятия не существует каких-либо нормированных подходов. Владельцы предприятий, менеджеры, финансисты сами определяют критерии анализа финансовой устойчивости предприятия в зависимости от преследуемых целей.

Мы выделим несколько основных подходов, которые используются в мировой и отечественной практике.

1.2.1.

Оценка финансовой устойчивости предприятия с помощью абсолютных и относительных показателей.

Метод оценки финансовой устойчивости предприятия с помощью использования абсолютных показателей основывается на расчете показателей, которые с точки зрения данного метода наиболее полно характеризуют финансовую устойчивость предприятия. К абсолютным показателям при оценке финансовой устойчивости предприятия относятся:

- общая величина запасов и затрат;

- общая величина запасов и затрат;

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников:

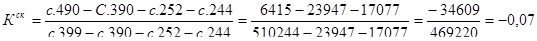

1. Наличие собственных оборотных средств (ст.490-ст.190-ст.390);

2. Наличие собственных и долгосрочных заёмных источников формирования запасов и затрат или функционирующий капитал (ст.490+ст.590-ст.190);

3. Общая величина основных источников формирования запасов и затрат (ст.490+ст.590+ст.610-ст.190).

После расчетов данных показателей, они необходимы для расчета показателей обеспеченности запасов и затрат источниками формирования.

Трём показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками формирования:

1. Излишек (+) или недостаток (-) СОС (Фс= СОС-ЗЗ);

2. Излишек (+) или недостаток (-) собственных и долгосрочных заёмных источников ( Фт=КФ-33);

3. Излишек (+) или недостаток (-) общей величины основных источников (Фо=ВИ-ЗЗ).

С помощью данных показателей определяется трёхкомпонентный показатель типа финансовой ситуации [9]

Четыре типа финансовой устойчивости, при использовании метода абсолютных показателей:

1. Абсолютная устойчивость финансового состояния. Фс ³О; Фт ³О; Фо ³0; т.е. S= {1,1,1};

2. Нормальная устойчивость финансового состояния. Фс< 0; Фт³0; Фо³0; т.е. S={0,1,1};

3. Неустойчивое финансовое состояние: Фс<0; Фт<0;Фо³0;т.е. S={0,0,1};

4. Кризисное финансовое состояние: Фс<0; Фт<0; Фо<0; т.е. S={0,0,0}.

Данный метод анализа финансовой устойчивости достаточно удобен, однако, он не объективен и позволяет выявить лишь только внешне стороны факторов, влияющих на финансовую устойчивость

Анализ с помощью относительных показателей, дает нам базу и для исследований, аналитических выводов. Анализ финансовой устойчивости предприятия с помощью относительных показателей, можно отнести к аналитическим методам, наряду с аналитикой бюджета, расходов, баланса [3].

При данном методе используется более широкий набор показателей:

1. Коэффициент концентрации собственного капитала;

2. Коэффициент финансовой зависимости;

3. Коэффициент маневренности собственного капитала;

4. Коэффициент концентрации заемного капитала;

5. Коэффициент структуры долгосрочных вложений;

6. Коэффициент долгосрочного привлечения заемных средств;

7. Коэффициент структуры заемного капитала;

8. Коэффициент соотношения заемных и собственных средств;

9. Коэффициент реальной стоимости имущества;

10. Коэффициент краткосрочной задолженности;

11. Коэффициент кредиторской задолженности и прочих пассивов [18].

1.2.2. Применение матричных балансов для оценки финансового состояния

В статье КЭН М.И. Литвина, рассматриваются некоторые возможности применения матричных методов оценки и анализа финансовых показателей, увязанных с действующей формой бухгалтерского баланса.

Рассмотрим применение матричных методов, в частности, технологию матричного метода.

Как известно, матричная модель представляет собой прямоугольную таблицу, элементы которой отражают взаимосвязь объектов. Она очень удобна для финансового анализа, поскольку является простой и наглядной формой совмещения разнородных, но взаимосвязанных экономических явлений. Таким образом, применение ее для анализа финансовой устойчивости, тоже вполне оправдано.

Бухгалтерский баланс предприятия можно представить как матрицу, где по горизонтали расположены статьи актива (имущество), а по вертикали – статьи пассива (источники средств). Размерность матрицы бухгалтерского баланса может соответствовать количеству статей по активу и пассиву баланса 42х35, но для практических целей вполне достаточно размерности 10х10 по сокращенной форме баланса

В матрице баланса необходимо выделить четыре квадранта по следующей схеме:

Схема 1

Матрица для анализа финансовой устойчивости предприятия по методу КЭН М.И. Литвина

| Актив

|

Пассив

|

| Внеоборотные средства

|

Собственный капитал

|

| Оборотные средства

|

Обязательства

|

При составлении сокращенной формы баланса следует не только сгруппировать его статьи, но и исключить из сумм уставного и добавочного капитала статьи актива баланса "Расчеты с учредителями" и "Убытки прошлых лет и отчетного года". Понадобятся также данные из отчета о финансовых результатах и их использовании.

На основе выше перечисленных отчетных данных, надо составить четыре аналитические таблицы:

1. Матричный баланс на начало года.

2. Матричный баланс на конец года.

3. Разностный (динамический) матричный баланс за год.

4. Баланс денежных поступлений и расходов предприятия.

Матричный балансы предприятия составляются по единой методике. Первые два баланса носят статический характер и показывают состояние средств предприятия на начало и конец года. Третий баланс отражает динамику – изменение средств предприятия за год (наиболее пригоден для аналитических и прогнозных расчетов).

Правила составления матричной модели для первых трех балансов:

1. Выбирается размер матрицы, статьи актива отражаются по горизонтали матрицы, статьи пассива – по вертикали.

2. Заполняется балансовая строка и графа матрицы в точном соответствии с данными бухгалтерского баланса.

3. Последовательно, начиная с первой строки актива баланса, подбираются источники средств, находящиеся в распоряжении предприятия.

4. Проверяются все балансовые итоги по горизонтали и вертикали матрицы.

Наиболее ответственным является третий этап составления матрицы – подбор источников средств, находящихся в распоряжении предприятия. Здесь следует исходить из круга финансовых прав и полномочий предоставленных предприятию, экономической природы внеоборотных и оборотных, собственных и заемных средств, хозяйственной целесообразности.

Можно предложить следующий вариант подбора средств (таблица 5).

Подбор источников средств проводится в названной последовательности и в пределах остатка средств [23].

Таблица 4

Подбор источников средств, находящихся в распоряжении предприятия

| Статьи актива баланса

|

Источники средств (статьи пассива)

|

| Внеоборотные средства.

|

| 1. Основные средства и нематериальные активы.

|

1. Уставный и добавочный капитал.

2. Долгосрочные кредиты и займы

3. Фонды накопления и нераспределенная прибыль

|

| 2. Капитальные вложения.

|

1. Долгосрочные кредиты и займы

2. Уставный и добавочный капитал

3. Фонды накопления и нераспределенная прибыль

|

| 3. Долгосрочные финансовые вложения.

|

1 .Уставный и добавочный капитал

2. Фонды накопления и нераспределенная прибыль

|

| Оборотные средства.

|

| 1. Запасы и затраты.

|

1. Уставный и добавочный капитал (остаток)

2. Резервный капитал

3. Фонды накопления и нераспределенная прибыль (остаток)

4. Краткосрочные кредиты и займы.

5. Кредиторы

6. Фонды потребления и резервы

|

| 2. Дебиторы.

|

1. Кредиторы

2. Краткосрочные кредиты и займы.

|

| 3. Краткосрочные финансовые вложения.

|

1. Резервный капитал

2. Кредиторы

3. Фонды потребления и резервы

|

| 4. Денежные средства.

|

1.Резервный капитал

2.Фонды накопления и нераспределенная прибыль

3. Кредиты и займы

4. Фонды потребления и резервы

|

Таблица 5

Матричный баланс предприятия

.

Актив

Пассив

|

УК и добавочный капитал

|

Резервный капитал

|

Фонды накопления и прибыли

|

Итого собственный капитал

|

Долгосрочные кредиты

|

Кредиторы

|

Фонды потребления и резервы

|

Итого обязательств

|

БАЛАНС

|

| ОС и НМА

|

х

|

Х

|

х

|

| Кап. вложения

|

х

|

х

|

Х

|

х

|

х

|

х

|

| Долгосрочные фин. вложения.

|

х

|

Х

|

х

|

| Итого внеоборотные активы

|

х

|

х

|

Х

|

х

|

х

|

х

|

| Запасы и затраты

|

х

|

х

|

х

|

Х

|

х

|

х

|

х

|

| Дебиторы

|

х

|

х

|

х

|

| Краткосрочные фен. вложения

|

х

|

х

|

х

|

| Денежные средства

|

х

|

х

|

х

|

х

|

| Итого оборотные активы

|

х

|

х

|

х

|

х

|

х

|

х

|

х

|

х

|

| БАЛАНС

|

х

|

х

|

х

|

Х

|

х

|

х

|

х

|

х

|

х

|

Матричные балансы существенно расширяют информационную базу для финансового анализа, следовательно и для анализа финансовой устойчивости предприятия. С их помощью можно:

— определить увязку статей актива (имущества предприятия) и статей пассива баланса (источники средств);

— рассчитать структуру и определить качество активов по балансу предприятия и достаточность источников их финансирования;

— рассчитать весь набор показателей и коэффициентов, необходимых для оценки финансовой устойчивости, платежеспособности, использования ресурсов предприятия;

— объективно оценить финансовое состояние предприятия, выяснить причины его изменения за отчетный период; установить параметры, характеризующие приближение предприятия к порогу неплатежеспособности (банкротству).

Баланс денежных поступлений и расходов предприятия увязывает бухгалтерский баланс с финансовыми результатами работы, наличием денежных средств на счетах, текущим оборотам денежных средств. Он позволяет реально оценить, сколько денежных средств и на каком этапе требуется предприятию, а также дает наглядное представление о составе и структуре денежных доходов и расходов, факторах, повлиявших на изменение денежных остатков на счетах.

При необходимости информация о доходах и расходах может быть расширена и детализирована по каждой статье.

1.2.2. Балансовая модель оценки финансовой устойчивости предприятия

На протяжении всей работы мы подчеркиваем важность выбора критериев оценки финансовой устойчивости предприятия, выбора метода, способов и показателей, которые будут иметь наибольшее значение при проведении такого рода исследований.

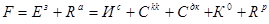

Ответ на все вопросы, пожалуй, находится в использовании балансовой модели, которая в условиях рынка имеет следующий вид:

, ,

где:

— основные средства и вложения; — основные средства и вложения;

— запасы и затраты; — запасы и затраты;

— денежные средства, краткосрочные финансовые вложения, расчеты (дебиторская задолженность) и прочие активы; — денежные средства, краткосрочные финансовые вложения, расчеты (дебиторская задолженность) и прочие активы;

— источники собственных средств; — источники собственных средств;

Сkk

— краткосрочные кредиты и заемные средства;

Сдк

— долгосрочные кредиты и заемные средства;

К0

— ссуды, непогашенные в срок;

Rp

— расчеты (кредиторская задолженность) и прочие пассивы.

По сути дела, модель предлагает определенную перегруппировку статей бухгалтерского баланса для выделения однородных, с точки зрения сроков возврата, величин заемных средств.

Учитывая, что долгосрочные кредиты и заемные средства направляются преимущественно на приобретение основных средств и на капитальные вложения, преобразуем исходную балансовую формулу:

. .

Таким образом, соотношение стоимости материальных оборотных средств и величин собственных и заемных источников их формирования определяет устойчивость финансового состояния предприятия. Обеспеченность запасов и затрат источниками формирования является сущность финансовой устойчивости, тогда как платежеспособность выступает внешние ее проявлением. В то же время степень обеспеченности запасов и затрат источниками есть причина той ли иной степени платежеспособности (или неплатежеспособности), выступающей как следствие обеспеченности.

Наиболее обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат, получаемый в виде разницы величины источников средств и величины запасов и затрат. При этом имеется в виду обеспеченность определенными видами источников (собственными, кредитными и другими заемными), поскольку достаточность суммы всех возможных видов источников (включая краткосрочную кредиторскую задолженность и прочие пассивы) гарантированна тождественностью итогов актива и пассива баланса [15].

Используемый в практике зарубежных фирм показатель стоимости чистых мобильных средств, равный разности оборотных активов и краткосрочной задолженности, соответствует показателю наличия собственных и долгосрочных заемных источников формирования запасов и затрат.

Чтобы снять финансовое напряжение, предприятиям необходимо выяснить причины изменений следующих статей материальных оборотных средств:

- производственные запасы;

- незавершенное производство;

- готовая продукция и товары.

В рамках внутреннего анализа осуществляется углубленное исследование финансовой устойчивости предприятия на основе построения баланса неплатежеспособности, включающего следующие взаимосвязанные группы показателей.

1. Общая величина неплатежей.

- просроченная задолженность по ссудам банка;

- просроченная задолженность по расчетным документам поставщиков;

- недоимки в бюджеты;

- прочие неплатежи в том числе и по оплате труда.

2. Причины неплатежей:

- недостаток собственных оборотных средств;

- сверхплановые запасы товарно-материальных ценностей;

- товары отгруженные, но не оплаченные в срок покупателями;

- товары на ответственно хранении у покупателя ввиду отказа от акцепта;

- иммобилизация оборотных средств в капитальное строительство, в задолженность работников по полученными ими ссудам;

- расходы, не перекрытые средствами специальных фондов и целевого финансирования.

3. Источники, ослабляющие финансовую напряженность:

- временно свободные собственные средства (фонды экономического стимулирования, финансовые резервы и др.);

- привлеченные средства (превышение нормальной кредиторской задолженности над дебиторской)

- кредиты банка на временное пополнение оборотных средств и прочие заемные средства [17].

При полном учете общей величины неплатежей и источников, ослабляющих финансовую напряженность, итог по группе 2 должен равняться сумме итогов по группам 1 и 3.

Вернемcя к балансовой модели.

Опираясь на внешние признаки финансового благополучия, мы определили необходимые критерии и типы финансового благополучия предприятия. Сущность финансовой устойчивости определялась как обеспеченность запасов и затрат источниками формирования средств, т.е.

. .

Однако очевидно, что из условия платежеспособности предприятия в действительности вытекает не одно, а два направления оценки финансовой устойчивости предприятия:

- Оценка финансовой устойчивости предприятия исходя из степени покрытия запасов и затрат источниками средств.

Оценка финансовой устойчивости предприятия исходя из степени покрытия основных средств и иных внеоборотных активов источниками средств. При этом, вложения капитала в основные средства и материальные запасы не должны превышать величину собственного и приравненного к нему капитала.

1.3.

Общая оценка финансовой устойчивости предприятия

Финансовая устойчивость фирмы характеризует ее финансовое положение с позиции достаточности и эффективности использования собственного капитала. Показатели финансовой устойчивости вместе с показателями ликвидности характеризуют надежность фирмы. Если потеряна финансовая устойчивость, то вероятность банкротства высока, предприятие финансово несостоятельно.

Вообще, устойчивость предприятия служит залогом выживаемости и основой стабильности положения. На устойчивость предприятия оказывают влияние различные факторы:

- положение предприятия на товарном рынке;

- производство и выпуск дешевой, пользующейся спросом продукции;

- его потенциал в деловом сотрудничестве;

- степень зависимости от внешних кредиторов и инвесторов;

- наличие неплатежеспособных дебиторов;

- эффективность хозяйственных и финансовых операций и т.п.

Применительно к предприятию финансовая устойчивость в зависимости от факторов, влияющих на нее, может быть:

1. Внутренняя устойчивость – это такое общее финансовое состояние предприятия, при котором обеспечивается стабильно высокий результат его функционирования. В основе ее достижения лежит принцип активного реагирования на изменение внешних и внутренних факторов.

2. Внешняя устойчивость предприятия обусловлена стабильностью экономической среды, в рамках которой осуществляется его деятельность. Она достигается соответствующей системой управления рыночной экономикой в масштабах всей страны.

3. Общая устойчивость предприятия – это такое движение денежных потоков, которое обеспечивает постоянное превышение поступления средств(доходов) над их расходованием(затратами).

4. Финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами предприятия и путем эффективного их использования способствует бесперебойному процессу производства и реализации продукции. Поэтому финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия [6].

Анализ устойчивости финансового состояния на ту или иную дату позволяет ответить на вопрос: насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествующего этой дате. Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная – препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами. Таким образом, сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов, а платежеспособность выступает ее внешним проявлением.

Высшей формой устойчивости предприятия является его способность развиваться в условиях внутренней и внешней среды. Для этого предприятие должно обладать гибкой структурой финансовых ресурсов и при необходимости иметь возможность привлекать заемные средства, т.е. быть кредитоспособным.

Существует также следующая классификация степени устойчивости предприятия:

1. Абсолютная устойчивость предприятия. Все займы для покрытия запасов (ЗЗ) полностью покрываются СОС, то есть нет зависимости от внешних кредиторов. Это условие выражается неравенством: ЗЗ < СОС.

2. Нормальная устойчивость предприятия. Для покрытия запасов используются нормальные источники покрытия (НИП). НИП = СОС + ЗЗ + Расчеты с кредиторами за товар.

3. Неустойчивое состояние предприятия.. Для покрытия запасов требуются источники покрытия, дополнительные к нормальным. СОС < ЗЗ < НИП

4. Кризисное состояние предприятия. НИП < ЗЗ. В дополнение к предыдущему условию предприятие имеет кредиты и займы, не погашенные в срок или просроченную кредиторскую и дебиторскую задолженность [12].

Существует несколько подходов к анализу финансовой устойчивости предприятия.

а) нормативный подход к анализу коэффициентов финансовой устойчивости. Полная формализация решения задачи оптимизации целевой функции (ожидаемой отдачи на собственные средства) предполагает применение позитивного подхода. Этот подход означает, что путем вероятностного анализа и моделирования пар (вероятность исхода i, отдача на собственные средства при исходе i) устанавливается математическая взаимозависимость между показателями финансового состояния и эффективности.

Таким образом, каких-либо нормативных финансовых коэффициентов при позитивном подходе не существует — сколь угодно большое снижение уровня финансовых резервов допустимо, если повышение эффективности таково, что целевая функция возрастает. Вообще говоря, позитивный подход с теоретической точки зрения является наиболее корректным, однако, как уже указывалось, он очень трудоемкий, требует детального информационного обеспечения и поэтому неприменим при проведении экспресс-анализа финансовой отчетности. Чаще используется нормативный подход — более грубый, однако реально осуществимый на практике.

Суть нормативного подхода заключается в том, что для предприятия с учетом его отраслевой и индивидуальной специфики устанавливаются нормативные значения коэффициентов финансовой стабильности. Нормативы фиксируют оптимальное и минимально допустимое значения коэффициента. Цель финансовой политики предприятия — поддерживать показатели финансовой стабильности на уровне, близком к оптимальному, — во всяком случае, не ниже минимально допустимого. Примечательно, что превышение оптимального значения коэффициента не должно приветствоваться, так как оно означает избыточную иммобилизацию средств в финансовых резервах;

б) выделение аспектов краткосрочной и долгосрочной финансовой устойчивости предприятия. Различение кратко- и долгосрочной платежеспособности при проведении анализа необходимо потому, что эти два аспекта финансовой стабильности имеют принципиально различную подоплеку в контексте принятия управленческих решений и по-разному связаны с динамикой эффективности деятельности компании. Долгосрочная платежеспособность — это гарантия предприятия от банкротства в стратегической перспективе.

Цели долгосрочной платежеспособности и цели повышения эффективности деятельности в стратегическом аспекте являются взаимосвязанными (сопряженными), так как капитализация полученной прибыли предприятия увеличивает размер его собственных средств и, следовательно, делает его более устойчивым. Краткосрочная платежеспособность — это гарантия предприятия от неплатежей по текущим обязательствам [17]. Здесь цели повышения эффективности и цели повышения платежеспособности являются конфликтными (противоположными).

Руководство компании, решая вопрос распределения свободных денежных средств, может инвестировать их в прирост основных фондов и капитальное строительство, то есть в увеличение текущей и будущей прибыли. Однако в этом случае величина чистого оборотного капитала (собственных ликвидных ресурсов) может оказаться недостаточной для погашения текущих обязательств (текущих активов). Можно поступить и наоборот, снизив уровень финансового риска, пожертвовав задачами повышения производственной эффективности. Следует отметить и тот факт, что цели и методы повышения кратко- и долгосрочной платежеспособности во многом автономны (независимы) друг от друга.

Так, политика замещения собственных средств долгосрочным привлечением кредитов не отражается на текущей платежеспособности предприятия, но снижает его долгосрочную платежеспособность. Все вышесказанное требует того, чтобы временные горизонты рассмотрения проблем поддержания финансовой устойчивости фирмы разграничивались при проведении анализа.

Таким образом финансовая устойчивость предприятия — это состояние счетов предприятия, гарантирующее его постоянную платежеспособность.

Существует несколько методик оценки финансовой устойчивости предприятия, они построены на применении различного рода показателей. Рассмотрим наиболее распространенные показатели, использующиеся в отечественной и западной практике.

1. Финансовая устойчивость в долгосрочном плане характеризуется соотношением собственных и заемных средств. Однако этот показатель дает лишь общую оценку финансовой устойчивости. Поэтому в мировой и отечественной учетно-аналитической практике разработана система показателей.

2. Коэффициент концентрации собственного капитала характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредитов предприятие. Дополнением к этому показателю является коэффициент концентрации привлеченного (заемного капитала).

3. Коэффициент финансовой зависимости является обратным коэффициенту концентрации собственного капитала. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия.

4. Коэффициент маневренности собственного капитала показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована. Значение этого показателя может ощутимо варьироваться в зависимости от структуры капитала и отраслевой принадлежности предприятия.

5. Коэффициент структуры долгосрочных вложения — логика расчета этого показателя основана на предположении, что долгосрочные ссуды и займы используются для финансирования основных средств и других капитальных вложений. Коэффициент показывает какая часть основных средств и прочих внеоборотных активов профинансирована внешними инвесторами, т.е. (в некотором смысле) принадлежит им, а не владельцам предприятия.

6. Коэффициент долгосрочного привлечения заемных средств характеризует структуру капитала. Рост этого показателя в динамике — в определенном смысле — негативная тенденция, означающая, что предприятие все сильнее зависит от внешних инвесторов.

7. Коэффициент соотношения собственных и привлеченных средств — как и некоторые вышеперечисленные показатели дает общую характеристику финансовой устойчивости предприятия.

8. Коэффициент соотношения мобильных и иммобилизованных средств. При сохранении минимальной финансовой стабильности предприятия коэффициент соотношения заемных и собственных средств должен быть ограничен сверху значением отношения стоимости мобильных средств предприятия к стоимости его иммобилизованных средств.

9. Коэффициент реальность стоимости имущества, равный отношению суммы стоимости (взятой по балансу) основных средств, производственных запасов, незавершенного производства и малоценных быстроизнашиваемых предметов к итогу (валюте) баланса, характеризует производственный потенциал предприятия, обеспеченность производственного процесса средствами производства. Нормальным считается ограничение показателя  0,5. В случае снижения данного показателя ниже критической границы целесообразно привлечение долгосрочных заемных средств для увеличения имущества производственного назначения, если финансовые результаты в отчетном периоде не позволяют существенно пополнить источники собственных средств. 0,5. В случае снижения данного показателя ниже критической границы целесообразно привлечение долгосрочных заемных средств для увеличения имущества производственного назначения, если финансовые результаты в отчетном периоде не позволяют существенно пополнить источники собственных средств.

10. Коэффициент краткосрочной задолженности выражает долю краткосрочных обязательств предприятия в общей сумме обязательств.

11. Коэффициент кредиторской задолженности и прочих пассивов выражает долю кредиторской задолженности прочих пассивов в общей сумме обязательств предприятия [19].

Необходимо еще раз подчеркнуть, что не существует каких-то единых нормативных критериев для рассмотренных показателей. Они зависят от множества факторов: отраслевой принадлежности предприятия, принципов кредитования, сложившейся структуры источников средств, оборачиваемости оборотных средств, репутации предприятия и т.п. Поэтому приемлемость значений этих коэффициентов, оценка их динамики и направлений изменений могут быть установлены только в результате пространственно-временных сопоставлений по группам родственных предприятий.

1.4. Система показателей, отражающих финансовую устойчивость предприятия

Мы рассмотрели наиболее общие показатели финансовой устойчивости предприятия. НА данном этапе, сформулируем систему, которая наиболее обобщенно, на наш взгляд характеризует финансовую устойчивость предприятия. Рассмотрим показатели данной системы несколько более детально.

2.4.1.

Доля собственного капитала в активах

Доля собственного капитала в активах (коэффициент автономии или финансовой независимости) является наиболее общим показателем финансовой устойчивости предприятия. Существуют различные точки зрения относительно порогового значения данного коэффициента, например, в зарубежной практике наиболее распространена точка зрения, что доля собственного капитала в активах предприятия не должна опускаться ниже порога в 60%. Предприятию, доля собственного капитала в активах высока, гораздо легче получить кредитные ссуды, причем, на более выгодных условиях. Но стандартной доли собственного капитала, единой для всех предприятий, отраслей, стран указать нельзя. В Японии, к примеру, доля собственного капитала в среднем на 50% ниже, чем в США и доля заемного капитала составляет около 80%. Это объясняется различными источниками заемного капитала. Так, в Японии это банковский капитал, а в США — средства населения.

Высокая доля заемных капитала японских фирм свидетельствует о доверии банков, а значит о ее надежности. Для населения, наоборот, снижение доли собственного капитала — фактор риска.

На долю собственного капитала в активах влияет также характер реализуемой фирмой финансовой политики. Фирмы с агрессивной политикой всегда увеличиваю долю заемного капитала. Компании, настроенные на долгосрочную успешную перспективу стремятся повысить долю собственных средств в активах фирмы.

В практике российских и зарубежных фирм используется несколько разновидностей этого показателя (доля заемных средств в активах, отношение собственных средств к заемным и др.). Каждый из них, в той или иной форме, отражает структуру капитала фирмы по источникам его формирования.

2.4.2.

Коэффициент маневренности собственных средств

Коэффициент маневренности собственных средств равен доле собственных мобильных активов в общем объеме собственного капитала. По балансу данный коэффициент равен отношению: (стр. 490 – 190 +510)/ стр. 490. Этот показатель по своей сути близок к показателям ликвидности. Однако он дополняет и существенно повышает информативность первого показателя.

2.4.3.

Расчет показателей (условий) финансовой устойчивости по источникам потребностей предприятия в запасах и затратах

Наиболее информативен расчет показателей (условий) финансовой устойчивости по источникам покрытия потребностей предприятия в запасах и затратах (ЗЗ).

Выделяют три источника финансирования:

- источники собственных оборотных средств (ИСОС = стр. 490 – стр. 190 (баланс));

- кредиты банка и займы, используемые для финансирования запасов и затрат (КБЗ). По балансу КБЗ = стр. 510. + стр. 610;

- кредиторская задолженность используемая для формирования запасов (КЗ). По балансу КЗ = стр. 621 + стр. 622 + стр. 627.

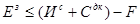

Выше мы уже упоминали, что абсолютная финансовая устойчивость предприятия (фирмы, организации) характеризуется соотношением:

ИСОС  ЗЗ ЗЗ

Предприятие не зависит от внешних кредиторов, запасы и затраты полностью покрываются собственными ресурсами. Но данная ситуация далека от идеала.

Предприятие имеет нормальную финансовую устойчивость, если:

Это соотношение показывает, что предприятие использует все источники финансовых ресурсов и полностью покрывает запасы и затраты.

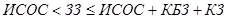

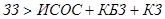

Если:

, ,

то финансовое положение фирмы неустойчиво. Для покрытия запасов и затрат предприятие вынуждено привлекать дополнительные источники, выходящие за рамки “нормальных”. К их числу относят часть внеоборотных активов, просроченную задолженность и др.

Пределом финансовой неустойчивости является кризисное состояние предприятия. Оно проявляется в том, что наряду с нехваткой “нормальных” источников покрытия запасов и затрат предприятие имеет убытки, непогашенные обязательства, безнадежную дебиторскую задолженность.

2.4.4.

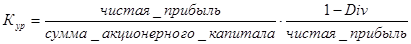

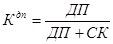

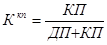

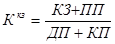

Коэффициент устойчивого роста

Расчет показателей финансовой устойчивости дает менеджеру часть информации, необходимой для принятия решения о целесообразности привлечения дополнительных заемных средств.

Наряду с этим, руководителю важно знать, как компания может расти без привлечения дополнительных внешних источников финансирования. Такую информацию дает коэффициент обеспеченности темпа роста внутренними источниками ( ). Внутренними источниками служит фонд накопления, т.е. чистая прибыль после выплаты дивидендов ( ). Внутренними источниками служит фонд накопления, т.е. чистая прибыль после выплаты дивидендов ( ). ).

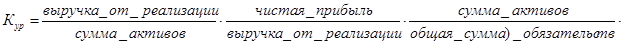

Для выявления взаимосвязи между активами и обязательствами фирмы коэффициент устойчивого роста целесообразно исследовать в следующем виде:

Приведенную сложную формулу можно упростить и получить:

Таким образом рассчитывается коэффициент устойчивого роста. Но первая формула дает большую возможность исследовать основные факторы его увеличения.

2.4.5.

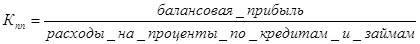

Коэффициент покрытия процентов

Для оценки финансовой устойчивости предприятия в перспективе применяется показатель использования заемных средств или показатель покрытия процентов. Он равен отношению балансовой прибыли к расходам на выплату процентов. Основное название — коэффициент покрытия процентов.

В практике анализа российских фирм расчет этого показателя был затруднен, поскольку в финансовой отчетности ранее отсутствовала информация о процентах по кредитам, а проценты по облигационным займам выплачиваются из прибыли. В практике зарубежных стран считается, что фирма имеет хорошее процентное покрытие, если коэффициент покрытия находится в пределах от 3 до 4. Считается, что в этом случае компания способна выплатить проценты по займам при любых конъюнктурных колебаниях.

Глава 2. Анализ финансовой устойчивости предприятия (конкретный пример)

2.1. Общая характеристика деятельности ОФО “”Архбум”

АЦБК начинает свое существование с 1940 года.

1940 год

- пущены в эксплуатацию первые цеха Архангельского целлюлозно-бумажного комбината. К концу года произведено почти 100 тонн небеленой целлюлозы и более 140 тонн оберточной бумаги.

1942 год

- пущен завод по выпуску этилового спирта.

1944 год

- пущен цех литейных концентратов.

1946 год

- Постановлением ВЦСПС и Министерства целлюлозно-бумажной промышленности за отличную работу в период Великой Отечественной войны Архангельскому ЦБК передано на вечное хранение Красное Знамя Наркомбумпрома.

1948 год

- начат выпуск вискозной целлюлозы.

1954 год

- пущен однорамный лесозавод.

1955 год

- освоено производство целлюлозы для выработки папиросной бумаги.

1960 год

- с пуском бумажной фабрики комбинат начинает осваивать технологию производства высокосортных видов бумаги. Параллельно вводится в строй цех очистки сточных вод.

1961 год

- первые экспортные поставки древесноволокнистых плит.

1962 год

- освоен выпуск писчей бумаги и основы для фотобумаги.

1963 год

- пущен в эксплуатацию тетрадный цех, на экспорт поставлена первая партия писчей бумаги.

1968 год

- построено и сдано в эксплуатацию сульфат-картонное производство. Через год картон начинает поставляться на экспорт.

1972 год

- АЦБК награжден дипломом ВДНХ за разработку технологии выпуска легкого картона.

1975 год

- пущен завод по производству беленой сульфатной целлюлозы, задействована первая автоматизированная система управления производством (АСУП).

1977 год

- указом Президиума Верховного Совета СССР поселок Первомайский, где находится АЦБК, переименован в город Новодвинск.

1981 год

- Указом Президиума Верховного Совета СССР Архангельский ЦБК за большие успехи, достигнутые по увеличению производства и улучшению качества продукции, награжден орденом Ленина.

1983 год

- выработана миллионная тонна белой сульфатной целлюлозы.

1988 год

- осуществлен переход комбината на хозрасчет.

1992 год

- АЦБК становится акционерным обществом.

1994 год

- реструктуризация АЦБК, в ходе которой создается 11 самостоятельных дочерних предприятий. Начало кризиса.

1996 год

- кризис в отечественной промышленности, АЦБК оказывается на грани банкротства

1997 год

- АЦБК становится компанией с почти 100-процентым частным капиталом. Крупный пакет акций концентрируется у производственно-коммерческого предприятия "Титан", значительные доли акций - у западных инвесторов.

1998 год

- реформа организационно-управленческой структуры комбината. Образовано два открытых акционерных общества: "Архангельский ЦБК" (производство) и "Архбум" (снабжение и сбыт).

2000 год

- АЦБК отмечает свое 60-летие.

Открытое акционерное общество “Архбум” было учреждено решением общего собрания акционеров 28 ноября 1994 года. Учредителями и крупнейшими акционерами данного Общества являются:

· ОАО “Архенгельский ЦБК”;

· ООО “Рута”;

· ООО ПКП “Титан”.

На протяжении всего существования функционирование ОАО “Архбум” неразрывно связано с деятельностью ОАО “Архангельский ЦБК”. Днем создания ОАО “Архангельский ЦБК” считают 28 августа 1940 года. В настоящее время ОАО “Архангельский ЦБК” является многопрофильным предприятием по комплексной химической переработке древесины. За 61 год работы комбинат стал градообразующим предприятием. На его базе до 1996 года содержался жилищный фонд города Новодвинска и его социально-культурная сфера. ОАО “Архангельский ЦБК”, как и многие другие крупнейшие предприятия страны, не смогли быстро перестроится на новый тип хозяйствования, возникший в связи с “переходным” состоянием экономики России в начале 90-х годов. К этому периоду комбинат был практически “задушен” чрезмерными налогами, требованиями кредиторов и действиями судебных исполнителей. Такое предприятие просто не могло продолжать свою деятельность. Общим собранием акционеров было принято решение на базе ОАО “Архангельский ЦБК” создать несколько дочерних обществ.

К концу 1994 года были созданы:

- ДАО “Целлюлоза”;

- ДАО “Картон”;

- ДАО “Завод ДВП”;

- ДАО “Энергия”;

- ДАО “ЛЕС”;

- ДАО “Транспорт”;

- ДАО “Бумага”;

- ДАО “БЫТ”;

- ДАО “Трест-Техно-Т”.

ОАО “Архангельский ЦБК” осталось владельцем всех основных фондов, а также взяло на себя функции осуществления финансового планирования и контроля. После реорганизации только некоторые из образовавшихся дочерних предприятий смогли вести свою деятельность самостоятельно и с положительным результатом, т.е. покрывать издержки, получать прибыль и своевременно платить налоги. Данная ситуация зависела от ряда причин: начиная с неточного экономического расчета при создании очередного дочернего акционерного общества и заканчивая личностными характеристиками новых руководителей.

Для решения вышеуказанных проблем было принято решение создать “Управляющую компанию”, которая бы руководила хозяйственной деятельностью АО “Архангельский ЦБК” и дочерних обществ – ЗАО “Архбум”. В конце 1997 года возникла идея объединения ОАО “Архангельский ЦБК” путем присоединения ДАО “Картон”, ДАО “Целлюлоза”, ДАО “Завод ДВП”, ДАО “Энергия”. 15 апреля 2000 года общее собрание акционеров ОАО “Архангельский ЦБК” утвердило договор о присоединении вышеуказанных дочерних акционерных обществ в “Архангельский ЦБК”. В этом же году акционерное общество “Архбум” стало открытым.

Деятельность ОАО “Архбум” как экономического предприятия имеет и общественно значимый характер.

Основными видами деятельности ОАО “Архбум” являются:

- Материально-техническое обеспечение производства продукции ОАО “Архангельский ЦБК”;

- Сбытовая: продажа продукции OАО “Архангельский ЦБК”, в том числе на экспорт;

- Торгово-посредническая;

- Закупочная.

Основные виды продукции, предлагаемые ОАО “Архбум”:

- Картон универсальный;

- Картон для плоских слоев гофрокартона;

- Бумага для плоских слоев гофрокартона;

- Гофрированный картон;

- Гофроящики;

- Целлюлоза лиственная и хвойная;

- Бумага универсальная, писчая, оберточная, этикеточная;

- Бумажно-беловые изделия, древесно-волокнистые плиты и пористые;

- Таловое масло.

ОАО “Архбум” относится к одним из крупнейших предприятий в России. При анализе конкурентов в отрасли, мы приходим к выводу, что в данной отрасли существует достаточно сильная конкуренция, однако у ОАО “Архбум” существуют некоторые преимущества, в основном они связаны со сложившимся авторитетом стабильной и финансово устойчивой компании. ОАО “Архбум” занимается посреднической деятельностью и сбытом производимой продукции. До 1997 года было заключено множество выгодных и долговременных сделок. Однако, резкие темпы роста инфляции в России, в процессе перехода к рыночным отношениям, не делали выгодными и перспективными сделки долговременного характера, особенно, если в условиях контрактов не оговаривались скользящие ставки или использование индексации. Благодаря устойчивому финансовому положению ОАО “Архбум” в 1997 году, после завершения срока действия договоров со многими потребителями, предприятие заключает новые, более выгодные, что позволяет ему выйти на лидирующие позиции и увеличить прибыльность. Также определенные реформы и внедрение новшеств в сфере снабжения и сбыта, централизация сбыта во многом оказали свое благоприятное воздействие на деятельности предприятия в целом.

В настоящее время ОАО “Архбум” работает с постоянной прибылью и имеет постоянных и надежных партнеров и клиентов

Проанализировав все представленные данные, делаем вывод о том, что на рынке данной отрасли ОАО “Архбум” имеет достаточно твердые позиции. Руководящее звено ОАО “Архбум” реально представляет себе ситуацию и положение фирмы, имеет понятия о том, каким образом нужно реагировать на те или иные действия конкурентов.

2.2. Анализ финансового положения ОАО “Архбум”

Финансовое состояние является комплексным понятием, которое зависит от многих факторов и характеризуется системой показателей, отражающих наличие и размещение средств, реальные и потенциальные финансовые возможности.

Основными показателями, характеризующими финансовое состояние предприятия, являются: обеспеченность собственными оборотными средствами и их сохранность; состояние нормируемых запасов материальных ценностей; эффективность использования банковского кредита и его материальное обеспечение; оценка устойчивости платежеспособности предприятия. Анализ факторов, определяющих финансовое состояние, способствует выявлению резервов и росту эффективности производства.

Финансовое состояние зависит от всех сторон деятельности предприятия: от выполнения производственных планов, снижения себестоимости продукции и увеличения прибыли, роста эффективности производства, а также от факторов, действующих в сфере обращения и связанных с организацией оборота товарных и денежных фондов - улучшения взаимосвязей с поставщиками сырья и материалов, покупателями продукции, совершенствования процессов реализации и расчетов [14].

Анализ финансового состояния ОАО “Архбум” включает в себя несколько разделов и основывается на отчетах, предоставленных мне организацией за несколько лет, на основе которых я уже делала выводы о экономической эффективности нашего предприятия.

Основные разделы:

· структура активов и пассивов;

· анализ имущества по составу средств и источникам их формирования;

· расчет и оценка величины собственных оборотных средств по данным баланса;

· анализ ликвидности баланса;

· оценка деловой активности и эффективности деятельности предприятия.

По всем разделам я провела горизонтальный анализ финансовых и экономических показателей, т.е. сравнила показатели на начало и конец 2000 года, сопоставила их показателям прошлых лет, отследила динамику показателей во времени. В каждом разделе вычисляются темпы роста показателей и финансовых коэффициентов за определенный период.

При первичном ознакомлении с бухгалтерской отчетностью за первое полугодие 2001 года удалось установить следующее:

— Валюта баланса за отчетные период увеличилась на 523 млн. руб. или на 103% (523293/510244*100=103%).

— Общая сумма активов ОАО “Архбум” за вычетом статей убытков на конец отчетного периода года составила 1010 млн. руб. Это почти в 2 раза больше чем 1998 году – 590 млн. руб. На основании данного показателя предприятие можно отнести к одному из крупнейших среди аналогичных.

Из данных таблицы 6 видно, что заемный капитал является основным источником формирования хозяйственных средств предприятия. Это означает, что ОАО "Архбум" активно пользуется кредитами банков. Удельный вес краткосрочных кредитов банка увеличился с 35% до 37%. Иными словами, состав привлеченных средств изменился не в лучшую сторону, так как сократилась доля относительно дешевых источников. Структура активов характеризуется значительным преобладанием в их составе доли оборотных средств, которые составили 95,7% в конце года. Большая их часть представлена дебиторской задолженностью, а также запасами и затратами. Этот факт объясняет торгово-посреднический характер деятельности предприятия.

Таблица 6

Укрупненный бухгалтерский баланс ОАО “Архбум” за первое полугодие 2001 года

| Показатели

|

На начало отчетного периода

|

На конец отчетного периода

|

Изменение, тыс. руб.

|

Темп роста,

%

|

| тыс. руб.

|

%к итогу

|

тыс. руб.

|

%к итогу

|

| Актив

|

| 1. Внеоборотные активы

|

5327

|

1,0

|

20083

|

1,9

|

14756

|

3,8

|

| 1.1 НМА

|

251

|

0,0

|

204

|

0,0

|

-47

|

0,8

|

| 1 .2 Основные средства

|

4826

|

1,0

|

18347

|

1,8

|

13521

|

3,8

|

| 1 .3 Долгосрочные фин.

|

| вложения

|

250

|

0,0

|

1532

|

0,1

|

1282

|

6,1

|

| 2. Оборотные активы

|

480970

|

94,3

|

989507

|

95,7

|

508537

|

2,1

|

| 2.1 Запасы, затраты, НДС по

|

| приобретенным ценностям

|

390065

|

76,5

|

198038

|

19,2

|

-192027

|

0,5

|

| 2.2 Дебиторская

|

| задолженность

|

\

55886

|

11,0

|

685778

|

66,3

|

629892

|

12,3

|

| 2.3 Краткосрочные

|

| финансовые вложения

|

28784

|

5,6

|

23718

|

2,3

|

-5066

|

0,8

|

| 2.4 Денежные средства

|

, 6235

|

1,2

|

81973

|

7,9

|

75738

|

13,2

|

| 3. Убытки

|

23947

|

4,7

|

23947

|

2,4

|

-

|

1,0

|

| БАЛАНС

|

510244

|

100

|

1033537

|

100

|

523293

|

2,0

|

| Пассив

|

| 4. Капитал и резервы

|

6415

|

1,3

|

14144

|

1,4

|

7729

|

2,2

|

| 4.1 Уставный капитал

|

500

|

0,1

|

500

|

0,1

|

0

|

1,0

|

| 4.2 Добавочный капитал

|

2

|

0,0

|

2

|

0,0

|

0

|

1,0

|

| 4.3 Резервный капитал

|

75

|

0,0

|

75

|

0,0

|

0

|

1,0

|

| 4.4 Накопленная прибыль

|

1799

|

0,4

|

13288

|

1,3

|

11489

|

7,4

|

| 4.5 Фонды

|

4039

|

0,8

|

279

|

0,0

|

-3760

|

0,1

|

| 5. Долгосрочные пассивы

|

-

|

-

|

-

|

-

|

-

|

-

|

| 6. Краткосрочные пассивы

|

503829

|

98,7

|

1019393

|

98,6

|

515564

|

2,0

|

| 6.1 Заемные средства

|

178367

|

35,0

|

382446

|

37,0

|

204079

|

2,1

|

| 6.2 Кредиторская

|

| задолженность

|

325462

|

63,7

|

636947

|

61,6

|

311485

|

2,0

|

| БАЛАНС

|

510244

|

100

|

1033537

|

100

|

523293

|

2,0

|

В современных условиях структура капитала является тем фактором, который оказывает непосредственное влияние на финансовое состояние предприятия - его платежеспособность и ликвидность, величину дохода, рентабельность деятельности.

Капитал всякого предприятия представлен двумя составляющими собственные и заемные средства. Расчет собственного капитала произведен на основании баланса без учета убытков. Такие статьи баланса как доходы будущих периодов, резервы предстоящих расходов и платежей, фонд потребления, резервы по сомнительным долгам при определенных условиях являются по существу источниками собственных средств. Величина, структура и изменения источников формирования хозяйственных средств представлены в таблице 7

Таблица 7

Источники формирования хозяйственных средств за первое полугодие 2001 года

| Показатель

|

на начало отчетного периода

|

на конец отчетного периода

|

отклонение

|

| Тыс. руб.

|

% к итогу

|

Тыс. руб.

|

% к итогу

|

Тыс. руб.

|

Пунктов

|

| Собственный капитал

|

6415

|

1,3

|

14144

|

1,4

|

7729

|

0,1

|

| Заемный капитал

|

503829

|

98,7

|

1019393

|

98,6

|

515564

|

-0,1

|

| Всего

|

510244

|

100

|

1033537

|

100

|

523293

|

-

|

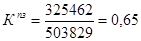

На конец отчетного периода величина источников составила 1033 млн. руб., за год она возросла на 523 млн. рублей. По сравнению с прошлыми периодами (величина источников 692 млн. руб.) – это хороший результат, но рост произошел в основном за счет увеличения заемного капитала на 516 млн. рублей. Принимая во внимание убытки ОАО "Архбум" по итогам первого полугодия 2001 года в сумме 24 млн. руб., можно сделать вывод, что источником всех хозяйственных средств является заемный капитал.

Превышение суммы заемного капитала над суммой собственного говорит о финансовой неустойчивости организации.

Изменения в собственном капитале произошли в основном по статье “Нераспределенная прибыль отчетного года”, так как финансово-хозяйственная деятельность ОАО "Архбум" в 2001 году принесла прибыль. Динамика изменения заемного капитала ОАО "Архбум" в первом полугодии 2001 года представлена в таблице 8

Таблица 8

Состав и структура заемного капитала и обязательств ОАО “Архбум” в первом полугодии 2001 года

| Показатель

|

На начало отчетного периода

|

На конец отчетного периода

|

Отклонение

|

| Тыс. руб.

|

% к итогу

|

Тыс. руб.

|

% к итогу

|

Тыс. руб.

|

Пунктов

|

| Краткосрочные кредиты банков

Краткосрочные займы

|

178367

|

35,4

|

382446

|

37,5

|

204079

|

2,1

|

| Кредиторская задолженность

Прочие обязательства

|

325462

|

64,5

|

636947

|

62,5

|

311485

|

-2,1

|

| Всего

|

503829

|

100

|

1019393

|

100

|

515564

|

-

|

Заемный капитал предприятия представлен краткосрочными кредитами банков и кредиторской задолженностью. Его сумма на конец отчетного периода составила 1019 млн. рублей, что в 2 раза больше чем на начало года и значительно больше, чем в прошлые годы. Основную долю заемного капитала составляет кредиторская задолженность (62,5%), т.е. предприятие в основном пользуется практически бесплатными заемными средствами.

Имущество предприятия в стоимостном выражении представляет собой совокупность оборотных средств, основных средств и иных внеоборотных активов (см. таблицу 9).

Таблица 9

Хозяйственные средства ОАО "Архбум" в первом полугодии 2001 года

| Показатель

|

На начало отчетного периода

|

На конец отчетного периода

|

Отклонение

|

| Тыс. руб.

|

%

к итогу

|

Тыс. руб.

|

%

к итогу

|

Тыс. руб.

|

Пунктов

|

| Основные средства и иные внеоборотные активы (I) Оборотные средства (II+III)

|

5327 504917

|

1,0 99,0

|

20083 1013454

|

1,9 98,1

|

14756 508537

|

0,9

-0,9

|

| Всего

|

510244

|

100

|

1033537

|

100

|

523293

|

-

|

Сумма активов ОАО "Архбум" на конец отчетного периода составила 1033 млн. рублей, что в 2 раза превышает этот показатель на начало этого периода (1033537/510244=2,026). Такой рост суммы активов обусловлен увеличением оборотных средств предприятия, доля которых на конец года в общей сумме активов составила 98,1%.

Таблица 10

Оборотные средства ОАО “Архбум” в отчетном периоде

| Показатель

|

На начало отчетного периода

|

На конец отчетного периода

|

Отклонение

|

| Тыс. руб.

|

% к итогу

|

Тыс. руб.

|

% к итогу

|

Тыс. руб.

|

Пунктов

|

| Запасы

|

335021

|

69,7

|

123961

|

12,5

|

-211060

|

-57,2

|

| НДС по приобретенным ценностям

|