| Министерство сельского хозяйства РФ

ФГОУ ВПО Тюменская Государственная Сельскохозяйственная Академия

Институт дистанционного образования

Кафедра Бухгалтерского учета, финансов и аудита

Контрольная работа

по дисциплине: «Бухгалтерский финансовый учет»

(Вопрос № 39, 16, задача вариант № 4)

Выполнила студентка заочного отделения

Проверил преподавать: _____________________________

Тюмень – 2010 г.

Содержание

| 1.

|

Учет амортизации основных средств, для целей налогового учета (Вопрос № 39)

|

3

|

| 2.

|

Учет векселей выданных и полученных (Вопрос № 16)

|

10

|

| 3.

|

Задача

|

18

|

| Список литературы

|

|

| Приложение

|

|

1.

Учет амортизации основных средств, для целей налогового учета (Вопрос № 39).

Разделим условно все основные средства, принадлежащие предприятию, на две группы: введенные в эксплуатацию до вступления в силу 25 главы Налогового кодекса РФ (НК РФ) и после. Наибольшее количество вопросов возникает именно со "старыми" основными средствами.

I

. Учет ОС, введенных в эксплуатацию до 01.01.2002 г.

1. Бухгалтерский учет ОС, введенных в эксплуатацию до 01.01.2002.

Как известно, бухгалтерский учет ОС регламентируется нормами ПБУ 6/01 (утверждено приказом Минфина России от 30.03.2001 № 26н). Вступление в силу 25 главы НК РФ ничего не изменило в бухгалтерском учете ОС, введенных в эксплуатацию до 01.01.2002 г. Организация не может поменять ни способ начисления амортизации, ни срок полезного использования объекта ОС. В соответствии с п. 18 ПБУ 6/01 "применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу". Согласно п. 20 ПБУ 6/01 срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету и может быть пересмотрен лишь в случае улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации. То есть оснований для изменения оценки ОС, а также порядка начисления амортизации для целей бухучета нет, и все "старые" ОС должны продолжать амортизироваться в 2002-м и последующих годах также, как это делалось до вступления 25 главы НК РФ в силу, несмотря на то, что для целей налогообложения необходимо пересмотреть оценку ОС и срок полезного использования.

Реклама

2. Налоговый учет ОС, введенных в эксплуатацию до 01.01.2002.

В соответствии со статьей 2 Федерального закона от 29.05.2002 № 57-ФЗ, которым были внесены изменения в главу 25 НК РФ, по состоянию на 1 января 2002 года при определении налоговой базы переходного периода налогоплательщикам необходимо включить в состав расходов, уменьшающих доходы, суммы, подлежащие единовременному списанию в результате изменения классификации объектов ОС. Из состава амортизируемого имущества исключаются объекты, введенные в эксплуатацию до вступления в силу главы 25 НК РФ, первоначальная (восстановительная) стоимость которых составляет менее 10 000 рублей (включительно) или срок эксплуатации которых менее 12 месяцев. Кроме того, необходимо отразить в налоговом учете стоимость объектов, относящихся к амортизируемому имуществу в классификации и оценке в соответствии с главой 25 НК РФ, выбрать метод начисления амортизации и срок полезного использования объекта ОС, исчислить сумму ежемесячных амортизационных отчислений. Рассмотрим на примерах отражение в налоговом учете данных показателей.

Для правильного отражения в налоговом учете данного основного средства в программе "1С:Бухгалтерия 7.7" нужно заполнить необходимые реквизиты справочника "Основные средства".

Пример заполнения реквизитов указан на рисунке 1.

Рис. 1 Элемент справочника "Основные средства"

Для корректного принятия к налоговому учету объекта ОС необходимо сформировать проводки по вводу остатков налогового учета. Для этого в меню "Налоговый учет" выбрать пункт "Формирование и контроль налоговых остатков", установить раздел учета "Н05.01 Первоначальная стоимость ОС", нажать кнопку "Обновить", затем кнопку "Сформировать проводки". Первоначальная стоимость по налоговому учету будет рассчитана автоматически как остаточная стоимость по бухгалтерскому учету, начисленная амортизация по налоговому учету устанавливается равной нулю. Срок полезного использования, метод начисления амортизации, амортизационная группа будут установлены в соответствии со значениями справочника.

В соответствии с подпунктом 2 пункта 1 статьи 322 амортизируемые основные средства, фактический срок использования которых больше, чем срок полезного использования, установленный в соответствии с постановлением Правительства РФ № 1, выделяются в отдельную амортизационную группу в оценке по остаточной стоимости, которая подлежит включению в состав расходов в целях налогообложения равномерно в течение срока, определенного налогоплательщиком самостоятельно, но не менее семи лет с даты вступления 25 главы НК РФ в силу. Рассмотрим данную норму на примере.

Реклама

II

. Учет основных средств, введенных в эксплуатацию после 01.01.2002 г.

1. Бухгалтерский учет ОС в соответствии с ПБУ 6/01 (в ред. от 18.05.2002)

До 01.01.2002 г. бухгалтерский учет ОС регламентировался положениями ПБУ 6/01, и именно в соответствии с этим документом организации принимали учетную политику на 2002 год и рассчитывали финансовый результат первого квартала. Приказом Минфина России от 18.05.2002 № 45н в ПБУ 6/01 были внесены изменения, которые вводятся в действие, начиная с отчетности за 2002 год. Так, например, в соответствии с новой редакцией ПБУ организациям разрешено списывать на затраты на производство по мере отпуска их в производство или эксплуатацию объекты основных средств стоимостью до 10 000 рублей за единицу. Однако, если в учетной политике для целей бухучета организация прописала старую норму (2 000 рублей), то в течении всего 2002 года необходимо объекты ОС, стоимостью выше 2 000 рублей и ниже 10 000 рублей принимать к бухгалтерскому учету в общем порядке, а для целей налогового учета в состав амортизируемого имущества не включать. В соответствии с ПБУ 1/98, утвержденным приказом Минфина России от 09.12.1998 № 60н, организация не имеет права менять учетную политику в течение финансового года.

Для организаций, прописавших в учетной политике для бухучета на 2002 г, что при списании на затраты на производство по мере отпуска ОС в производство или эксплуатацию применяется лимит, установленный Минфином России, объекты ОС, стоимостью до 10 000 рублей, включаются в состав расходов в момент ввода в эксплуатацию как для бухгалтерского, так и для налогового учета.

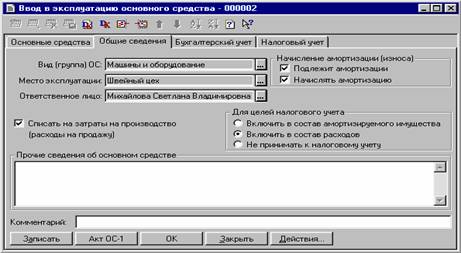

В программе "1С: Бухгалтерия 7.7" для того, чтобы основное средство было списано на затраты на производство для целей бухгалтерского учета, необходимо в документе "Ввод в эксплуатацию основного средства" на закладке "Общие сведения" установить флажок "Списать на затраты на производство (расходы на продажу)" - см рисунок 3, а на закладке "Бухгалтерский учет" указать счет отнесения затрат на производство (расходов на продажу) и аналитику данного счета.

Рис. 2. Документ "Ввод в эксплуатацию основного средства"

2. Налоговый учет ОС в соответствии с НК РФ (в ред. от 29.05.2002)

Для принятия к учету основных средств, приобретенных после вступления в силу 25 главы НК РФ, необходимо правильно заполнить реквизиты документа "Ввод в эксплуатацию основного средства", относящиеся к налоговому учету. На закладке "Общие сведения" устанавливается значение переключателя "Для целей налогового учета". В случае, если приобретенное ОС входит в состав амортизируемого имущества, нужно установить значение "Включить в состав амортизируемого имущества". Когда основное средство не признается амортизируемым имуществом для целей налогового учета (например, если его первоначальная стоимость менее 10 000 рублей), устанавливается значение переключателя "Включить в состав расходов". При приобретении объекта ОС, не влияющего на размер налогооблагаемой базы текущего или будущих периодов, нужно установить значение "Не принимать к налоговому учету".

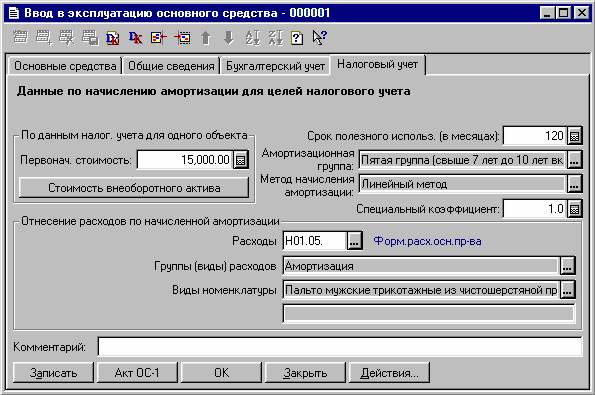

Пример заполнения закладки "Налоговый учет" представлен на рис. 3.

Рис. 3. Документ "Ввод в эксплуатацию основного средства 001"

В реквизите "Расходы" указывается специальный забалансовый счет, на который следует относить амортизацию для целей налогового учета. Так, если ОС непосредственно участвует в процессе производства продукции, работ, услуг, и если можно точно определить вид такой продукции, работ или услуг, выбирается счет Н01.05 "Формирование прямых расходов на производство товаров, работ, услуг основного производства" (аналог бухгалтерского счета 20). В случае, если ОС используется для производства различных видов продукции, работ и услуг, следует указать счет Н01.06 "Формирование прямых расходов на производство товаров, работ, услуг основного производства, подлежащих распределению" (аналог бухгалтерского счета 25). Если ОС не участвует непосредственно в процессе производства продукции, работ или услуг, следует выбрать счет "Н07.04 Косвенные расходы" (аналог бухгалтерских счетов 26, 44).

Начисление амортизации для целей налогового учета производится тем же документом, что и начисление амортизации для бухгалтерского учета, а именно - регламентным документом "Начисление амортизации". Для начисления амортизационных отчислений для налогового учета должен быть установлен флажок "Начислить амортизацию для целей налогового учета". Расчет сумм амортизационных начислений производится в соответствии с заполненными реквизитами налогового учета в документе "Ввод в эксплуатацию основного средства".

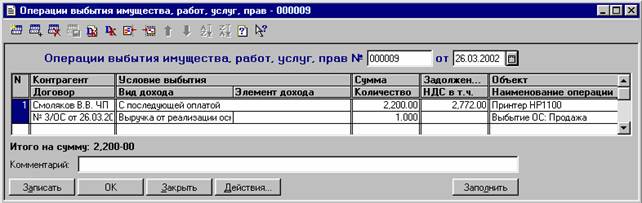

Операции выбытия основных средств для целей налогового учета оформляются документом "Операции выбытия имущества, работ, услуг, прав". Документ формируется в режиме автозаполнения по данным бухгалтерского документа "Передача ОС" - меню "Налоговый учет" пункт "Операции приобретения и выбытия имущества, работ, услуг, прав", подпункт "Журнал учета операций приобретения и выбытия имущества, работ, услуг, прав". Для формирования этого налогового документа в открывшемся журнале следует нажать кнопку "Заполнить". Пример заполненного документа "Операции выбытия имущества, работ, услуг прав" представлен на рисунке 4.

Рис. 4 Документ "Операции приобретения и выбытия имущества, работ, услуг, прав"

В НК РФ (в ред. от 29.05.2002) значительно упрощен учет расходов на ремонт основных средств. Так, теперь организации, независимо от отраслевой принадлежности, могут учесть расходы на ремонт в составе прочих расходов того периода, в котором данные расходы были осуществлены. Кроме того, для обеспечения равномерного включения расходов на проведение ремонта основных средств, налогоплательщики вправе создавать резервы под предстоящие ремонты основных средств.

2.

Учет векселей выданных и полученных (Вопрос № 16)

Вексель – это ничем не обусловленное обязательство векселедателя (простой вексель) либо иного указанного в векселе плательщика (переводной вексель) выплатить при наступлении предусмотренного векселем срока полученные взаймы денежные суммы. Вексельное обязательство является безусловным, т.е. оно не может содержать никаких ссылок на дополнительные условия, выполнение которых необходимо для исполнения денежных обязательств.

Вексель является неэмисссионной ценной бумагой.

В хозяйственной практике выделяют два типа векселей:

· товарные векселя (используются при расчетах предприятиями за поставку товаров, выполненные работы, услуги);

· финансовые векселя (банковские; векселя, обращающиеся при отсутствии между организациями хозяйственных отношений по поставке товаров, продукции, выполнению работ, оказанию услуг; векселя, приобретаемые как финансовые вложения).

Каждый вексель должен содержать шесть обязательных реквизитов:

1. наименование “вексель”, включенное в текст документа и выраженное на том языке, на котором этот документ составлен;

2. указание срока платежа (по предъявлении; во столько-то времени от предъявления; во столько-то времени от составления; на определенный день);

3. указание места, в котором должен быть совершен платеж;

4. указание даты составления векселя;

5. места составления векселя;

6. подпись того, кто выдает вексель (векселедателя).

Вексельная сумму может быть обозначена на векселе цифрами или прописью или цифрами и прописью. В последнем случае при несоответствии цифрового и письменного обозначений вексель имеет силу на сумму, обозначенную прописью.

Правила оформления приема, хранения и выдачи векселей.

1. Все векселя поступают в кассу предприятия и хранятся в сейфе центральной кассы. Поступление векселя в кассу фиксируется оформлением приходного кассового ордера и записью в вексельной кассовой книге по номиналу векселя. Кроме этого поступивший вексель описывается в Книге учета векселей.

2. Векселя выдаются из кассы по расходному кассовому ордеру с отражением в вексельной кассовой книге по номиналу векселя.

Выдача векселя под отчет работнику предприятия для его дальнейшей реализации или расчетов с поставщиком с оформлением документов по передаче векселя в установленном порядке производится по расходному кассовому ордеру, но в балансе проводками не отражается, а учитывается на забалансовом счете 006 “бланки строгой отчетности” субсчет “векселя, выданные под отчет сотрудникам предприятия” по кредиту. Аналитический учет на данном счете ведется по подотчетным лицам. При сдаче в бухгалтерию предприятия подотчетным лицом документов, подтверждающих факт реализации или передачи поставщику векселя, или при возврате в кассу векселя делается запись по дебету счета 006. Записи по счету 006 производятся по номинальной стоимости векселя. Возврат подотчетным лицом векселя в кассу оформляется приходным кассовым ордером. Если же вексель реализован или передан поставщику, то повторно расходный кассовый ордер не выписывается.

3. При реализации векселя в Книге учета векселей делается отметка о дате продажи векселя.

4. Книга учета векселей ведется компьютерным способом и содержит следующие реквизиты:

· наименование векселедателя;

· наименование продавца векселя;

· номинальная цена векселя;

· покупная стоимость;

· серия, номер;

· дата составления векселя;

· место составления векселя;

· срок оплаты векселя;

· дата покупки;

· дата продажи.

Книга учета векселей распечатывается по окончании отчетного года, сброшюровывается, опечатывается, скрепляется подписями руководителя и главного бухгалтера и хранится в архиве предприятия в соответствии с нормативными сроками, устанавливаемыми законодательством.

5.Приобретение и реализация финансовых векселей оформляются договором купли-продажи и актом приема-передачи векселей.

Передача товарных векселей в счет оплаты товаров, работ, услуг оформляется актом приема-передачи векселей. Передача в расчет за товар, выполненные работы, оказанные услуги векселей третьих лиц оформляется договором купли-продажи и актом приема-передачи векселей.

Учет финансовых векселей.

1.Для предварительного учета фактических затрат по приобретению финансовых векселей используется счет 08 “капитальные вложения” субсчет “вложения в ценные бумаги”. К фактическим затратам относятся:

· суммы, уплачиваемые в соответствии с договором продавцу;

· суммы, уплачиваемые специализированным организациям и иным лицам за информационные и консультационные услуги, связанные с приобретением векселей;

· вознаграждения, уплачиваемые посредническим организациям, с участием которых приобретены векселя;

· расходы по уплате процентов по заемным средствам, используемым для покупки векселей, до принятия векселей к бухгалтерскому учету;

· иные расходы, непосредственно связанные с приобретением векселей.

2. Полная стоимость приобретенного финансового векселя отражается по дебету счета 06 “долгосрочные финансовые вложения” субсчет “векселя” (установленный срок погашения векселя превышает один год ) или 58 “краткосрочные финансовые вложения” субсчет “векселя” (установленный срок погашения векселя не превышает одного года или вложения осуществлены без намерения получать доходы по ним более года) в корреспонденции со счетом 08 субсчет :

Дт06,58 Кт 08 стоимость векселя отражается на счете учета финансовых вложений.

Погашение финансового векселя или его реализация до срока погашения отражается на счете 48 “реализация прочих активов” следующими проводками:

Дт 76 Кт 48 на стоимость, по которой предприятие реализует вексель или по которой вексель принимается к погашению;

Дт 48 Кт 06,58 списана учетная стоимость векселя;

Дт 48 Кт 60,76 отражены расходы, связанные с реализацией векселя;

Дт 48 Кт 80 "операционные доходы" - отражена прибыль от сделки;

Дт 80"операционные расходы" Кт 48 отражен убыток от сделки (не уменьшает налогооблагаемую прибыль,если вексель погашен, а не реализован).

Налогообложение результатов реализации финансовых векселей осуществляется в соответствии с п.12.1. настоящего стандарта.

Аналитический учет на счетах 06, 58 ведется по видам ценных бумаг и по предприятиям-продавцам ценных бумаг.

3. Если по векселю предусмотрено начисление процентов, то указанная операция отражается следующими проводками при оприходовании векселя:

Дт 08 Кт 80 начислены проценты, подлежащие уплате одновременно с погашением векселя.

Дт 06,58 Кт 08 проценты, причитающиеся по векселю, отражены в учетной стоимости векселя.

4. Начисление процентов и пеней по просроченным векселям в соответствии с Законом от 11.03.97г. №48-ФЗ в размере учетной ставки, установленной Центральным банком РФ, по правилам статьи 395 Гражданского Кодекса РФ отражается в бухгалтерском учете проводками:

Дт 63 “претензии по векселям” Кт 80 на сумму начисленных за просрочку платежа процентов и пеней ;

Дт 80 Кт 68 начислен НДС со штрафных санкций.

Учет товарных векселей.

1. Получение векселя от предприятия-покупателя товара, работ, услуг отражается в бухгалтерском учете следующими проводками:

Дт 62 “векселя полученные” Кт 62 “расчеты с покупателями и заказчиками” (отражена задолженность покупателя за поставленные товары, работы, услуги);

Дт 62 “векселя полученные” Кт 46 (разность между суммой, указанной в векселе, и суммой задолженности за поставленные товары, работы, услуги);

Дт 62 “векселя полученные” Кт 46 (начислены проценты по векселю, причитающиеся к уплате при погашении векселя)

2. Получение от покупателя векселя третьего лица отражается в бухгалтерском учете следующими проводками:

Дт 08 Кт 62 “расчеты с покупателями и заказчиками” (отражена задолженность покупателя за поставленные товары, работы, услуги);

Дт 08 Кт 46 (разность между ценой векселя, указанной в договоре купли-продажи, и суммой задолженности за поставленные товары, работы, услуги);

Дт 08 Кт 46 (начислены проценты по векселю, причитающиеся к уплате при погашении векселя) ;

Дт 06,58 Кт 08 (вексель учтен на соответствующем счете финансовых вложений в зависимости от срока его погашения).

3. Расчет с поставщиком товара, работ, услуг собственным векселем отражается следующими проводками:

Дт 60 “расчеты с поставщиками” Кт 60 “векселя выданные”(отражена задолженность перед поставщиком за полученные товары, выполненные работы, оказанные услуги);

Дт 01,10,12,41 Кт 60 “векселя выданные”(на сумму процентов, причитающихся к уплате по векселю поставщику материальных ценностей, и сумму разности между номиналом векселя и суммой фактически поступивших материальных ценностей) или

Дт 31 Кт 60 “векселя выданные”(для равномерного списания процентов по векселю в течение срока действия векселя и суммы разности между номиналом векселя и суммой фактически выполненных работ, оказанных услуг на счета учета издержек производства и обращения).

Расчет с поставщиком векселем третьего лица оформляется договором купли-продажи векселя, актом приема-передачи векселя, актом зачета взаимных требований и отражается в бухгалтерском учете проводками:

Дт 60 “расчеты с поставщиками” Кт 48 (стоимость векселя по договору купли-продажи);

Дт 48 Кт 62 “векселя полученные”(списана учетная стоимость векселя, полученного от покупателя) или

Дт 48 Кт 06,58(при расчете с поставщиком финансовым векселем).

Если индоссамент совершен без оговорок, то одновременно вексельная сумма для учета до истечения срока предъявления претензий отражается на забалансовом счете 009 “обеспечения обязательств и платежей выданные”. Так как в данном случае имеет место реализация векселя, то налогообложение результатов реализации векселя осуществляется в соответствии с пунктом 12.1. настоящего стандарта.

4. Недополученная сумма по векселю, в том числе и по недоплаченным процентам по погашенным досрочно векселям, покрывается за счет собственных средств предприятия:

Дт 88 Кт 62 “векселя полученные”.

5. К счету 60 открываются субсчета:

1. векселя выданные, срок оплаты которых не наступил;

2. векселя выданные с просроченным сроком оплаты;

3. проценты по векселю.

К счету 62 открываются субсчета:

1. векселя полученные, срок оплаты которых не наступил;

2. векселя полученные с просроченным сроком оплаты;

3. проценты по векселю.

Для учета векселей, выданных или полученных в качестве аванса, используются счет 76 субсчет “векселя выданные” и счет 76 субсчет “векселя полученные”.

Учет неоплаченных векселей.

1. В случае неоплаты векселедателем векселя в установленный срок задолженность, числящаяся у векселедержателя на счетах 62 “векселя полученные”, 06,58 списывается в дебет счета 63 “расчеты по претензиям”, субсчет “претензии по векселям” следующим образом:

Дт 48 Кт 06,58,62 учетная стоимость векселя

Дт 63 Кт 48 сумма, подлежащая оплате по векселю (равна учетной стоимости векселя).

2. Сумма начисленных расходов по опротестованию векселя отражается по дебету счета 80 “прибыли и убытки” субсчет “внереализационные расходы” и кредиту счета 63 “расчеты по претензиям”.

Учет индоссированных векселей.

Для контроля за индоссированными векселями применяется забалансовый счет 009 “обеспечения обязательств и платежей выданные”. На этом счете индоссированные векселя числятся до истечения срока предъявления в установленном порядке претензий по указанным векселям, получения извещения об их оплате или их оплаты предприятием.

Учет векселей в банке.

1. Учет векселей в банке состоит в том, что векселедержатель передает (продает) векселя банку по индоссаменту до наступления срока платежа и получает за это вексельную сумму за вычетом за досрочное получение определенного процента от этой суммы. Этот процент называется учетным процентом или дисконтом.

2. Бухгалтерские проводки:

Дт 48 Кт 06,58,62 “векселя полученные” списана учетная стоимость векселя;

Дт 76 Кт 48 отражена стоимость векселя, по которой принимает его банк (с учетом дисконта);

Дт 80 Кт 48 отражен убыток (в виде дисконта) от учета “операционные расходы” векселя в банке.

При передаче векселя банку по договору купли-продажи имеет место реализация векселя, налогообложение результатов такой реализации осуществляется в соответствии с пунктом 12.1 настоящего стандарта.

4.

Задача (Вариант № 4)

Входящая аналитическая информация по состоянию на 01.10.2009 г. приведена в сальдовой ведомости по счетам

Сальдовая ведомость

| счет

|

Остатки по счетам по состоянию на 01.10.2009г.

|

| Дебет

|

Кредит

|

| 01

|

59687146

|

|

| 02

|

|

33359863

|

| 10

|

581370

|

|

| 19

|

145896

|

|

| 20

|

881150

|

|

| 23

|

256294

|

|

| 25

|

203748

|

|

| 26

|

126527

|

|

| 41

|

325680

|

|

| 43

|

1256820

|

|

| 50

|

6270

|

|

| 51

|

658960

|

|

| 60

|

|

698360

|

| 62

|

487800

|

|

| 66

|

|

13420000

|

| 68

|

|

346900

|

| 69

|

|

168720

|

| 70

|

|

132640

|

| 71

|

24560

|

|

| 73

|

365780

|

|

| 76

|

158960

|

|

| 80

|

|

17040478

|

| ИТОГО

|

65166961

|

65166961

|

| |

|

|

Тема 1 «Учет основных средств».

Задание: На основании исходных данных составить журнал регистрации

хозяйственных операций и заполнить журнал – ордер № 13 АПК.

Журнал регистрации хозяйственных операций по движению основных средств за октябрь 2009 г.

| Содержание операций

|

Дебет

|

Кредит

|

Сумма, руб.

|

| 1.Принят на учет объект основных средств согласно счету-фактуре, полученный от ООО «Гранит»

|

08

|

60.1

|

445 630

|

| 2. Отражены расходы по транспортировке объекта основных средств по счету ГАТП (в т.ч. НДС)

(Всего)

|

08

19

|

76

76

|

38721

6969

(45 690)

|

| 3. Принято в эксплуатацию производственное оборудование (445 630 + 38 721)

|

01

|

08

|

484 351

|

| 4. В следствии физического износа списан слесарный станок ПА-141

|

91/2

|

01

|

312 000

|

| 5. Продано ООО «ВЕГА» грузовой автомобиль ВАЗ 2110

- первоначальная стоимость

- сумма амортизации

- цена реализации (в т.ч. НДС)

сумма НДС

цена реализации без НДС

|

01

02

62

|

01

01

91/1

|

142 562

65 240

102 560

15 645

86 915

|

| 6. Получено на безвозмездной основе основное средство от ОАО «Стройкомплект», бывшее в эксплуатации 3,5 года

|

08

|

98/2

|

90 230

|

| 7. Начислите амортизацию основных средств:

- вспомогательных производств

- общехозяйственного назначения

- основного производства

|

23

26

20

|

02

02

02

|

|

Линейный метод

Пообъектная расшифровка счета 01 «Основные средства» на 01.10.200х г.

| Наименование

|

Кол-во

|

Первоначальная стоимость

|

Дата принятия объекта к учету

|

Срок полезного использования

|

| Здание конторы 26

|

1

|

4 750 000

|

15.02.2005г.

|

25 лет

|

| Вычислительная техника26

|

5

|

104 640

|

25.04.2007г.

|

5 лет

|

| Мебель26

|

|

389 560

|

05.05.2007г.

|

7 лет

|

| Зерносушилка20

|

1

|

15 348 546

|

15.02.2002г.

|

30 лет

|

| Здание МТФ20

|

1

|

38 560 400

|

20.05.2003г.

|

30 лет

|

| Автобус23

|

1

|

156 000

|

12.03.2006г.

|

15 лет

|

| Трактор ДТ-7520

|

1

|

378 000

|

18.10.2004г.

|

20 лет

|

Тема 2 «Учет материально – производственных запасов».

Задание:

На основании исходных данных составить журнал регистрации

хозяйственных операций и заполнить журнал – ордер № 10 АПК.

Журнал хозяйственных операций по движению МПЗ за октябрь 200хг.

| Содержание операций

|

Дебет

|

Кредит

|

Кол-во

|

Сумма, руб.

|

| 1. Оприходованы:

- строительные материалы от ОАО «Металл»

- топливо от ООО «Дизель»

- запасные части от ОАО «Поставка»

- удобрения от ООО «Эконика»

- семена от ООО «Интерсем»

|

10/8

10/3

10/5

10/1

10/1

|

60/1

60/1

60/1

60/1

60/1

|

47м3

26,8т

28шт.

22,7ц.

36,5ц.

|

114 000

349 000

85 000

245 000

325 000

|

| 2. Отпущено сено покупателям:

-работнику предприятия в счет заработной платы.

- ООО «Конти» (в т. ч. НДС)

|

70

62/1

|

10

10

|

211ц.

2900ц.

|

15 000

243 000

|

| 3. Передан безвозмездно по акту хозяйственный инвентарь детскому саду «Ромашка»

|

91/2

|

10

|

15шт.

|

44850

|

| 4. Отпущено топливо на заправку автомобилей

|

20

|

10/10

|

18т.

|

12800

|

| 5. Списаны семена на посев

|

94

|

10

|

35,1ц.

|

137 890

|

| 6. По акту списаны удобрения

|

94

|

10

|

20,5ц.

|

96 100

|

Расшифровка счета 10 «Материалы» на 01.10.2009 г.

| Наименование

|

Остаток на 01.10.2009 г.

|

| Кол-во

|

Цена за единицу, руб.

|

| Удобрения, ц

|

36,8

|

41 320

|

| Семена, ц

|

125,36

|

31 920

|

| Топливо, т

|

6 36

|

13000

|

| Сено, ц

|

12360

|

800

|

| Хозяйственный инвентарь

|

36

|

2152

|

Тема 3 «Учет расчетов с поставщиками и подрядчиками ».

Задание:

На основании исходных данных составить журнал регистрации

хозяйственных операций и заполнить журнал – ордер № 6 АПК.

Журнал хозяйственных операции по расчету с поставщиками за октябрь 200хг

| Содержание операций

|

Дебет

|

Кредит

|

Сумма, руб.

|

| 1. Акцептован счет ОАО «Горэнерго» за потребление электроэнергии (в т.ч. НДС)

|

26

|

60

60

|

63381

11409 (74 790)

|

| 2. Акцептован счет МУП «Водоканал» за воду, потребленную в основном производстве (в т.ч. НДС)

|

26

19

|

60

60

|

45034

8106

53 140

|

| 3. Акцептован счет-фактура ООО «Пром - аудит» за консультационные услуги (в т.ч. НДС)

|

26

19

|

60

60

|

13670

2460

16 130

|

| 4. Акцептован счет-фактура ОАО «СвязьИнформ» за услуги связи (в т.ч. НДС)

за рекламу по договору № 4 от 02.05. 200х г. с ООО "Реклама" (в т.ч. НДС)

|

26

19

26

19

|

60

60

60

60

|

20432

3678

24 110

5219

939

6 158

|

| 5. Акцептован счет-фактура ООО «Ремстрой» за ремонт здания заводоуправления (в т.ч. НДС)

|

26

19

|

60

60

|

22161

3989

26 150

|

Тема 4 «Учет

кассовых операций

».

Задание:

На основании исходных данных составить журнал регистрации

хозяйственных операций и заполнить журнал – ордер № 1-АПК.

Журнал хозяйственных операций по кассе за октябрь 200хг

| Содержание операций

|

Сумма руб.

|

| 1. Получено по чеку № 265006 01.10.2009 г. на командировочные расходы Петрова Ю.В. и Кузьмина Е.Л.

|

50

|

51

|

9400

|

| 3. Выдан аванс . 01. 10.2009 г.

Петрову Ю.В.

Кузьмину Е.Л.

|

70

|

50

|

4500

4900

|

| 3. Получено по чеку № 265007 05.10.2009 г. на выдачу заработной платы за сентябрь

|

50

|

51

|

973 000

|

| 4. Выдана материальная помощь

Иванову В.Г. 06.10.2009 г.

Клешову Е.А. 15.10.2009 г.

|

70

70

|

50

50

|

12800

3900

|

| 5. Выдана заработная плата за сентябрь: 05.10.2009 г. по ведомости № 43.

|

70

|

50

|

963000

|

| 6. Депонирована не полученная в срок заработная плата.

|

70

|

76

|

10000

|

| 7. Не полученная в срок заработная плата сдана на расчетный счет

|

51

|

50

|

10000

|

| 8. Выданы алименты 14.10.2009 г.:

Кузьминой Н.Л.

Петровой Е.Г.

|

76/2

|

50

|

2350

1960

|

| 9. Принят в кассу от ООО "Автор" авансовый платеж 26.10.2009. г. по договору

|

50

|

62/1

|

58 150

|

| 10. Принято от работника предприятия в погашение займа согласно договору займа

|

50

|

73/1

|

5010

|

| 11. По объявлению на взнос наличными сдана выручка в банк

|

51

|

50

|

40560

|

Тема 5 «Учет

денежных средств на расчетном счете

».

Задание:

На основании исходных данных составить журнал регистрации

хозяйственных операций и заполнить журнал – ордер № 2-АПК.

Журнал хозяйственных операций по по расчетному счету за октябрь 200хг.

| Содержание операции.

|

Дебет

|

Кредит

|

Сумма руб.

|

| 1. Оплачены счета-фактуры поставщиков за поступившие материалы:

ОАО «Металл»

ООО «Дизель»

ОАО «Поставка»

ООО «Эконика»

ООО «Интерсем»

|

60/1

60/1

60/1

60/1

60/1

|

51

51

51

51

51

|

102 100

347 900

80 100

204 500

300 600

|

| 2. Получено в погашение дебиторской задолженности ООО «Конти»

|

51

|

62/1

|

242 420

|

| 3. Оплачен счет-фактура ООО «Гранит» за приобретенный станок

|

60/1

|

51

|

445 630

|

| 4. Оплачен счет-фактура ГАТП за транспортные услуги

|

76

|

51

|

45690

|

| 5. Оплачены счета-фактуры: от 31. 10.2009 г.

ОАО "Горэнерго"

МУП "Водоканал"

ОАО «СвязьИнформ»

|

60/1

60/1

60/1

|

51

51

51

|

73 140

54 090

24 120

|

| 6. Перечислены взносы:

в Пенсионный фонд

в Фонд социального страхования

в Фонд медицинского страхования

|

69/2

69/1

69/3

|

51

51

51

|

76 350

32 450

13 580

|

| 7. Перечислены налоги в бюджет:

налог на прибыль

налог на добавленную стоимость

налог на доходы физических лиц

|

68/4

68/2

68/1

|

51

51

51

|

13 480

26 740

30 200

|

| 8. Зачислен на расчетный счет краткосрочный кредит по кредитному договору № 078 от 05. 10.200х г.

|

51

|

66

|

6 300 000

|

| 9. Зачислен на расчетный счет вклад в уставный капитал предприятия

|

51

|

75

|

140 590

|

| 10. Оплачены расчетно – кассовые услуги

|

91/2

|

51

|

4 180

|

Астахов В.П. «Бухгалтерский, финансовый учёт» Учебное пособие. Москва ИКЦ «МарТ», 2001г

2) Кондраков Н.П. «Бухгалтерский учёт» Учебное пособие, М., Инфра - М, 1997г.

3) Малявкина Л.И. «Бухгалтерский и налоговый учет основных средств». М.: ООО «Вершина», 2004 г.

4) Русаков Е.А. «Учёт основных средств» Москва «Бухгалтерский учёт»1998г.

5) Положение о бухгалтерском учёте «Учёт основных средств» ПБУ 6/01

"Аргументы и Факты", вып. 31 (Август 96), "Что происходит с банками"

"Ведомости СНД РСФСР и ВС РСФСР", N 31, 1991 г., ст. 1024. Постановление "О применении векселя в хозяйственном обороте РСФСР"

"Деловой Юридический журнал" номер 5 от 15-ноябрь-1995 "Деятельность Комиссии по ценным бумагам и биржам"

"КОДЕКСinfo" номер 23(155) от 27-май-1996 "Использование векселей в условиях современной экономики"

"Российская газета", N 188, 01.10.94, Постановление Правительства РФ "Об оформлении взаимной задолженности предприятий и организаций векселями единого образца и развитии вексельного обращения".

"Российская газета", N 79, 25.04.96 закон "О рынке ценных бумаг"

"Экономическое обозрение", вып. 40 (Июль 1996), "Инвестиционные процессы"

Демушкина Е., Черкасский Б. Организация депозитарного учета векселей// Банковское дело в Москве N9(69) 2000

Ефремов И.А "Государственные ценные бумаги и обязательства", М., 1995

Положение "Об обращении бездокументарных простых векселей на основе учета прав их держателей" Утверждено Постановлением Федеральной комиссии по ценным бумагам и фондовому рынку при Правительстве Российской Федерации от 21 марта 1996 г. N 5

Фельдман А.И. "Вексельные обращения"

2

|