Анализ финансового состояния государственного унитарного предприятия «Хабаровский рынок»

Введение

Переход к рыночной экономике требует от предприятия повышения эффективности функционирования, а также роста конкурентоспособности выпускаемой продукции и оказываемых услуг.

В новых экономических условиях усиливается жесткость финансовых организаций хозяйственной деятельности предприятий. Это проявляется, прежде всего, в ликвидации безвозмездной государственной поддержке предприятий. Соответственно, современная финансовая система исключает практику централизованного изъятия средств предприятий, помимо регламентированных расчетов с государственным бюджетом, органами социального и медицинского страхования, внебюджетными фондами. Меняется и банковская система, в рамках которой теперь возможность получения предприятием кредита однозначно обусловлена степенью его финансовой устойчивостью и прибыльностью. Отказ от государственного кредита неизбежно вызывает необходимость коммерческого финансирования предприятий, неотъемлемой чертой которого является знание контрагентами финансово-экономического состояния предприятия и уверенность в его устойчивости. Увеличивается заинтересованность в анализе финансово-хозяйственной деятельности предприятия со стороны поставщиков, подрядчиков, банков, акционеров, налоговых органов, потенциальных инвесторов.

Финансовая стабильность, деловая активность и рентабельность предприятия становится критериями его выживания. В связи с указанными изменениями в экономической ситуации существенно возрастают роль и значение финансово-экономического анализа, как для самого предприятия, так и для его партнеров, собственников, государства. Овладение методиками анализа позволяет формировать аналитическое мышление, умение и навыки, использования аналитических инструментов для объективной оценки складывающейся хозяйственной ситуации, выработки и обоснования оптимальных управленческих решений, а также навыки наиболее полного выявления и использования резервов улучшения финансово-экономической деятельности предприятия.

Исходя из вышеизложенного, очевидны актуальность темы дипломного проекта "Анализ финансового состояния предприятия на примере ГУП "Хабаровский рынок", изучение теоретических, методических аспектов анализа финансово-экономической деятельности и применение изученных методик на практике.

Реклама

В период прохождения преддипломной практики я изучила информационную базу для написания дипломной работы и собрала необходимую отчетность, которая будет использована при подготовке материалов работы.

Целью дипломной работы являются анализ финансового состояния и экономической деятельности гсударственного унитарного предприятия ”Хабаровский рынок”. Для реализации цели поставлены следующие задачи:

- изучить теоретические аспекты анализа финансового состояния, его содержание и роль в современных условиях;

- проанализировать финансовое состояние предприятия "Хабаровский рынок";

- предложить ряд мероприятий по улучшению финансового состояния данного предприятия.

В процессе подготовки дипломной работы использовались материалы бухгалтерской отчетности и различные методические источники (бухгалтерский баланс с приложениями, статистическая отчетность, утвержденные Минфином м Госкомстатом РФ, методика проведения анализа по Ефимовой О.Е.). Анализ финансового состояния предприятий различных форм собственности нашел отражение во многих источниках научной литературы.

Данные проведенного анализа играют решающую роль в деле определения и использования резервов повышения эффективности производства. Анализ финансового состояния содействует экономному использованию ресурсов, выявлению и внедрению передового опыта, новой техники и технологии производства, предупреждению излишних затрат, недостатков в работе и т.д. В результате этого укрепляется экономика предприятия, повышается эффективность производства

Таким образом, анализ финансового состояния является важным элементом в системе управления производством, эффективным средством выявления внутрихозяйственных резервов, основой разработки научно обоснованных планов и управленческих решений.

Структурно дипломная работа состоит из введения, трех глав, заключения, списка использованных источников и 8 приложений. Основной текст изложен на 87 стр., включая 13 таблиц. Список литературы состоит из 35 источников.

Теоретические аспекты анализа финансового состояния

1.1. Финансовые ресурсы предприятия

Финансовые ресурсы предприятия - совокупность собственных денежных доходов и поступлений извне (привлеченные денежные средства), предназначенные для выполнения финансовых обязательств предприятия, финансирования текущих затрат и затрат, связанных с расширением производства.

Реклама

Следует выделить такое понятие, как капитал - часть финансовых ресурсов, вложенных в производство и приносящих доход по завершении оборота. Другими словами, капитал выступает как превращенная форма финансовых ресурсов. Финансовые ресурсы предприятия по своему происхождению разделяются на собственные (внутренние) и привлеченные на разных условиях (внешние).

Собственные финансовые ресурсы включают в себя прибыль и амортизационные отчисления. Необходимо учитывать, что не вся прибыль остается в распоряжении предприятия, часть ее в виде налоговых платежей поступает в бюджет.

Прибыль, остающаяся в распоряжении предприятия, распределяется решением руководящих органов на цели накопления и потребления. Прибыль, направляемая на накопление, используется на развитие производства и способствует росту имущества предприятия. Прибыль, направляемая на потребление, используется для решения социальных задач.

Амортизационные отчисления представляют собой денежное выражение стоимости износа основных производственных фондов и нематериальных активов. Они имеют двойственный характер, так как включают в себестоимость продукции и в составе выручки от реализации продукции возвращаются на расчетный счет предприятия, становясь внутренним источником финансирования как простого, так и расширенного воспроизводства. [32, c. 47]

Привлеченные, или внешние, источникиформирования финансовых ресурсов можно также разделить на собственные, заемные и бюджетные ассигнования. Это деление обусловлено формой вложения капитала. Если внешние инвесторы вкладывают денежные средства в качестве предпринимательского капитала, то результатом такого вложения средств является образования привлечения собственных финансовых ресурсов.

Предпринимательский капитал представляет собой капитал, вложенный в уставный капитал другого предприятия в целях извлечения прибыли или участия в управлении предприятием.

Ссудный капитал представляет собой капитал, вложенный в уставный капитал другого предприятия в целях извлечения прибыли или участия в управлении предприятием.

Ссудный капитал передается предприятию во временное пользование на условиях платности и возвратности в виде кредитов банков, выданных на различные сроки, средств других предприятий в виде векселей, облигационных займов.

Бюджетные ассигнования могут использоваться как на безвозвратной, так и на возвратной основе. Как правило, они выделяются для финансирования государственных заказов, отдельных инвестиционных программ или в качестве краткосрочной государственной поддержки предприятий, производство продукции которых имеет общегосударственное значение.

Финансовые ресурсы используются предприятием в процессе производственной и инвестиционной деятельности. Они находятся в постоянном движении и пребывают в денежной форме лишь в виде остатков денежных средств на расчетном счете в банке и в кассе предприятия. [24, c.67]

Предприятие, заботясь о своей финансовой устойчивости и стабильном месте в рыночном хозяйстве, распределяет свои финансовые ресурсы по видам деятельности и во времени. Углубление этих процессов приводит к усложнению финансовой работы, использованию в практике специальных финансовых инструментов.

Таким образом, финансовые ресурсы предприятия представляют совокупность собственных денежных доходов и поступлений извне (привлеченные денежные средства), предназначенные для выполнения финансовых обязательств предприятия, финансирования текущих затрат и затрат, связанных с расширением производства.

Финансовые ресурсы используются предприятием в процессе производственной и инвестиционной деятельности. Они находятся в постоянном движении и пребывают в денежной форме лишь в виде остатков денежных средств на расчетном счете в банке и в кассе предприятия. Предприятие, заботясь о своей финансовой устойчивости и стабильном месте в рыночном хозяйстве, распределяет свои финансовые ресурсы по видам деятельности и во времени.

1.2 Понятие, содержание и задачи анализа финансового состояния предприятия

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования. финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью. [26, c. 20]

Финансовое состояние может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии.

Финансовое состояние предприятия (ФСП) зависит от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое состояние предприятия. И, наоборот, в результате недовыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие - ухудшение финансового состояния предприятия и его платежеспособности.

Устойчивое финансовое состояние в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования. [16, c. 79]

Главная цель финансовой деятельности - решить, где, когда и как использовать финансовые ресурсы для эффективного развития производства и получения максимума прибыли.

Чтобы выжить в условиях рыночной экономики и не допустить банкротства предприятия, нужно хорошо знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственный средства, а какую - заемные. Следует знать и такие понятие рыночной экономики, как деловая активность, ликвидность. платежеспособность кредитоспособность предприятия, порог рентабельности, запас финансовой устойчивости (зона безопасности), степень риска, эффект финансового рычага и другие, а также методику их анализа. [21, c. 66]

Главная цель анализа - своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшении финансового состояния предприятия и его платежеспособности.

При этом необходимо решать следующие задачи:

- на основе изучения причинно-следственной взаимосвязи между разными показателями производственной, коммерческой и финансовой деятельности дать оценку выполнения плана по поступлению финансовых ресурсов и их использованию с позиции улучшения финансового состояния предприятия;

- прогнозирование возможных финансовых результатов; экономической рентабельности, исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов, разработка моделей финансового состояния при разнообразных вариантах использования ресурсов;

разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.

И.Т. Балабанов в своей работе Финансовый анализ и планирование хозяйствующего субъекта подчеркивает, что при помощи графиков и диаграмм иллюстрируют взаимосвязь между различными финансовыми явлениями, сравнивают отчетные показатели за несколько периодов, отчетные показатели с плановыми, хррактеризуют структуру какого – либо явления. [8, с. 21]

В зависимости от целей и задач анализа применяют различные виды графических изображений: линейные графики, столбиковые, ленточные, круговые диаграммы и т.д.

Диаграммы сравнения величин являются наиболее распространенным способом графического сопоставления. Ленточные диаграммы располагаются горизонтально.

Столбиковые диаграммы имеют вертикальное положение.

Для оценки устойчивости ФСП используется целая система показателей, характеризующих изменения:

а) структуры капитала предприятия по его размещению и источникам образования;

б) эффективности и интенсивности его использования;

в) платежеспособности и кредитоспособности предприятия;

г) запаса его финансовой устойчивости. [7, с. 21]

Анализ ФСП основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции практически невозможно привести сопоставимый вид.

Относительные показатели анализируемого предприятия можно сравнивать:

- с общепринятыми "нормами" для оценки степени риска и прогнозирования возможности банкротства;

- с аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности,

- с аналогичными данными за предыдущие годы для изучения тенденций улучшения или ухудшения ФСП. [15, c. 39]

Анализом финансового состояния занимаются не только руководители и соответствующие службы предприятия, но и его учредители, инвесторы с целью изучения эффективности использования ресурсов, банки для оценки условий кредитования и определения степени риска, поставщики для своевременного получения платежей, налоговые инспекции для выполнения плана поступления средств в бюджет и т.д. В соответствии с этим анализ делится на внешний и внутренний.

Основным признаком разделения анализа на внешний и внутренний является характер используемой информации.

Финансовый анализ, основывающийся на данных только публичной бухгалтерской отчетности, приобретает характер внешнего анализа т.е. анализа, проводимого за пределами предприятия заинтересованными контрагентами, собственниками или государственными органами. При анализе только публичных отчетных данных используется весьма ограниченная часть информации о деятельности предприятия, что не позволяет раскрыть все стороны деятельности фирмы. [35, с. 21]

Внешний анализ осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими, органами на основе публикуемой отчетности. Его цель - установить возможность выгодно вложить средства, чтобы обеспечить максимум прибыли и исключить риск потери.

Задачи внешнего анализа определяются интересами пользователей аналитического материала. В качестве основных здесь можно выделить:

1. Группу таких пользователей, как собственники-акционеры, учредители, для которых важно знать уровень эффективности своих вкладов, размер дивидендов и перспективы развития предприятия;

- Группу многочисленных сторонних хозяйствующих субъектов, которую составляют:

- кредиторы, которые должны быть уверены, что им вернут долг;

- потенциальные инвесторы, намеривающиеся принять решение о вкладе своих средств в предприятие;

- поставщики , которые хотят быть уверенными в платежеспособности своих клиентов;

- аудиторы, которым необходимо распознать финансовые хитрости своих клиентов. Общая задача, которая при этом исследуется, это проведение:

- оценки финансовых результатов;

- оценки имущественного положения;

- анализа финансовой устойчивости, ликвидности баланса, платежеспособности

предприятия;

исследования состояния и динамики дебиторской и кредиторской задолженности;

анализа эффективности вложенного капитала. [6, c. 123]

Внутренний финансовый анализ ставит своей целью более глубокое исследование причин сложившегося финансового состояния, эффективности использования основных и оборотных средств, взаимосвязи показателей объема, себестоимости и прибыли. Для этого в качестве источников информации используются дополнительно данные финансового учета (нормативная и плановая информация).

К внутренним пользователям относятся управляющие всех уровней: бухгалтерия, финансовый, экономический отдел и другие службы предприятия, многочисленные его сотрудники. Каждый из них использует информацию исходя

из своих интересов. Так, финансовому руководителю важно знать реальную оценку деятельности своей фирмы и ее финансового состояния, а руководителю маркетинговой службы не обойтись без нее при разработке стратегии продвижения своей продукции на рынке.

Исключительно внутренним является управленческий анализ. Он использует весь комплекс экономической информации, носит оперативный характер и полностью подчинен воле руководства предприятия. Только такой анализ позволяет реально оценить состояние дел на предприятии, исследовать структуру себестоимости не только всей выпущенной и реализованной продукции, но и отдельных ее видов, состав коммерческих и управленческих расходов с особой тщательностью изучить характер ответственности должностных лиц за выполнение бизнес-плана.

Данные управленческого анализа играют решающую роль в разработке важнейших вопросов конкурентной политики предприятия: совершенствования технологии и организации производства, создание механизма достижения максимальной прибыли. Вот почему результаты управленческого анализа огласке не подлежат, они используются руководством предприятия для принятия управленческих решений как оперативного, так и перспективного характера. [23, c. 54]

Внутренний анализ проводится службами предприятия, а его результаты используются для планирования, контроля и прогнозирования ФСП. Его цель - установить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы обеспечить нормальное функционирование предприятия, получение максимума прибыли и исключение банкротства.

Таким образом, под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования. финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Финансовое состояние предприятия зависит от результатов его производственной, коммерческой и финансовой деятельности.

Главной целью финансовой деятельности - решить, где, когда и как использовать финансовые ресурсы для эффективного развития производства и получения максимума прибыли,а главной целью финансового анализа - своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшении финансового состояния предприятия и его платежеспособности.

1.3. Информационное обеспечение анализа финансового состояния

Основными источниками информации для анализа финансового состояния предприятия служат отчетный бухгалтерский баланс (форма № 1) отчет о прибылях и убытках (форма № 2), отчет о движении капитала (форма № 3) и другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

Применяемый в настоящее время баланс предприятия приближен по своему содержанию к условиям рыночной экономики и международным стандартам, так как активы предприятия отражены в нем как стоимость имущества и долговых прав, которыми располагает предприятие на отчетную дату, а пассивы — источники финансовых ресурсов и обязательства предприятия по займам и кредиторской задолженности. Информация, содержащаяся в балансе, представлена в удобном для проведения анализа виде и может использоваться различными пользователями: руководителями предприятий, экономическими службами, инвесторами, кредиторами, налоговой службой, банками и др. [9, c. 33]

Основными особенностями, которые введены в содержание актива баланса и отражают становление рыночных отношений, являются:

более четкая и конкретная группировка активов (долгосрочные, нематериальные, текущие), которая построена в основномпо принципу возрастающей ликвидности от труднореализуемых к легкореализуемымактивам,что даетвозможность оценить эффективность размещения активов по стадиям кругооборота средств предприятия; выделение в отдельный раздел нематериальных активов, не имеющих натурально-вещественной формы, но приносящих доход предприятию или создающих условия для нормальной деятельности и получения дохода (стоимость приобретенных предприятием за плату прав пользования землей, водой, полезными ископаемыми и другими природными ресурсами, зданиями, сооружениями, оборудованием; патенты, лицензии; права на товарные знаки и торговые марки, а также иные имущественные права (в том числе на использование изобретений, «ноу-хау»); стоимость брокерских мест (приобретенных прав торговли на бирже), ценность предприятия (гудвилл); программное обеспечение, организационные расходы (по подготовке производства и др.)); выделение статьи «Долгосрочные финансовые вложения», на которой отражаются долгосрочные (на срок более года) инвестиции предприятия в акции и иные доходные активы других предприятий, процентные облигации государственных и местных займов, предоставленные другим предприятиям займы.

Таким образом, разделы и статьи актива баланса характеризуют направления вложения средств (инвестиций). [19, с. 26]

В пассиве баланса сосредоточены источники средств предприятия, которые сгруппированы в три раздела:

I. Источники собственных средств;

II. Долгосрочные финансовые вложения;

III. Расчеты и прочие пассивы

Все виды и формы финансового участия сторонних юридических и физических лиц в формировании источников предприятия носят по отношению к нему характер авансирования и являются разновидностями долговых обязательств, которые предприятие обязано удовлетворить к определенному времени. Эти юридические и физические лица выступают по отношению к предприятию не как собственники, а как кредиторы.

Актив баланса дает информацию об общей сумме капитал предприятия и его размещении (основной, оборотный), а пассив - об общей сумме капитала и его составе по источникам (собственный и заемный).

Рассмотренное выше содержание действующего баланса предприятия, несмотря на существенное приближение к международном стандартам, имеет и некоторые расхождения с балансами, применяемыми в практике зарубежных стран.

В активной части баланса принципиальные расхождения наблюдаются в оценке стоимости запасов и затрат (раздел III, подраздел 1). Они оцениваются по фактической стоимости приобретения, и в последующем эта стоимость изменяется. В балансе же предприятия функционирующего в зарубежных странах, они оцениваются по рыночным ценам (хотя это положение и не всегда соблюдается). [21, c. 20]

В связи с изложенным, активная часть действующего в Российской Федерации баланса не дает абсолютно достоверной информации об имущественном состоянии предприятия с точки зрения его реальной стоимости, так как нельзя по данным баланса определить реальную сумму от реализации этого имущества, которая может быть обращена на погашение долгов.

В соответствии с концепцией западных специалистов все источники средств должны быть разделены на две группы — собственный капитал и привлеченный (заемный). Такое деление отражает источники финансирования, что очень важно для определения платежеспособности. Первый раздел пассива баланса по существу не отражает исключительно собственные источники, так как в его состав включены, кроме уставного капитала и прибыли, еще ряд статей, не характеризующих строго собственные источники, например, «Резервы предстоящих расходов и платежей». Реально в балансе собственные источники отражают уставный капитал, нераспределенную прибыль. Другие статьи — это приравненные к собственным, так как они не обладают способностью покрыть долги предприятия. Так, остатки спецфондов, показываемые среди источников собственных средств, отражают лишь право предприятия использовать их, но при отсутствии средств на счетах в банках ни один из этих источников не может быть реализован. [35, c. 157]

Таким образом, основными источниками информации для анализа финансового состояния предприятия служат отчетный бухгалтерский баланс (форма № 1) отчет о прибылях и убытках (форма № 2), отчет о движении капитала (форма № 3) и другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

Система показателей, характеризующих финансовое состояние предприятия

Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые показатели.

Стремясь решить конкретные вопросы и получить квалифицированную оценку финансового положения, руководители предприятий все чаще прибегают к помощи финансового анализа, значение отвлеченных данных баланса или отчета о финансовых результатах весьма невелико, если их рассматривать в отрыве друг от друга. Поэтому для объективной оценки финансового положения необходимо перейти к определенным ценностным соотношениям основных факторов - финансовым показателям или коэффициентам. [26, c. 27]

Финансовые коэффициенты характеризуют пропорции между различными статьями отчетности. Достоинствами финансовых коэффициентов являются простота расчетов и элиминирование влияния инфляции.

Считается, что уровень фактических финансовых коэффициентов хуже базы сравнения, то это указывает на наиболее болезненные места в деятельности предприятия, нуждающиеся в дополнительном анализе. Правда, дополнительный анализ может не подтвердить негативную оценку в силу специфичности конкретных условий и особенностей деловой политики предприятия. Финансовые коэффициенты не улавливают различий в методах бухгалтерского учета, не отражают качества составляющих компонентов. Наконец, они имеют статичный характер. Необходимо понимать ограничения, которые накладывают их использование, и относятся к ним как к инструменту анализа.

Для финансового менеджера Финансовые коэффициенты имеют особое значение, поскольку являются основой для оценки его деятельности внешними пользователями отчетности, акционерами и кредиторами.

Целевые ориентиры проводимого финансового анализа зависит от того, кто его проводит: управляющие, налоговые органы, владельцы (акционеры) предприятия или его кредиторы.

Налоговому органу важен ответ на вопрос способно ли предприятие к уплате налогов. Поэтому с точки зрения налоговых органов финансовое положение характеризуется следующими показателями:

- балансовая прибыль;

- рентабельность активов = балансовая прибыль в процентах к стоимости активов;

- рентабельность реализации = балансовая прибыль в процентах к выручке от реализации;

- балансовая прибыль на 1 тыс. руб. средств на оплату труда.

Исходя из этих показателей, налоговые органы могут определить и поступления платежей в бюджет на перспективу.

Банки должны получить ответ на вопрос о платежеспособности предприятия, т.е. о его готовности возвращать заемные средства, ликвидности его активов.

Управляющие предприятием главным образом интересуются эффективностью использования ресурсов и прибыльностью предприятия.

Акционеров (владельцев) прежде всего заботят его прибыльность и направление использования прибыли, включая выплату дивидендов.

А) Показатели, используемые для оценки имущественного положения предприятия

- “сумма хозяйственных средств, находящихся в распоряжении предприятия” - это показатель обобщенной стоимостной оценки активов, числящихся на балансе предприятия;

-“доля активной части основных средств”. Согласно нормативным документам под активной частью основных средств понимаются машины, оборудование и транспортные средства. Рост этого показателя оценивается положительно;

- “коэффициент износа” - обычно используется в анализе как характеристика состояния основных фондов. Дополнением этого показателя до 100 % (или единицы) является “коэффициент годности”;

- “коэффициент обновления” - показывает, какую часть от имеющихся на конец отчетного периода основных средств составляют новые основные средства;

- “коэффициент выбытия” - показывает, какая часть основных средств выбыла из-за ветхости и по другим причинам.

Б) Показатели оценки ликвидности и платежеспособности предприятия.

- “величина собственных оборотных средств” - характеризует ту часть собственного капитала предприятия, которая является источником покрытия текущих активов. Величина собственных оборотных средств численно равна превышению текущих активов над текущими обязательствами;

- “маневренность функционирующего капитала” - характеризует ту часть собственных оборотных средств, которая находится в форме денежных средств. Для нормального функционирования предприятия этот показатель меняется от 0 до 1;

- “коэффициент покрытия” (общий) - дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Если предприятие имеет превышение текущих активов над величиной текущих обязательств, это предприятие рассматривается как успешно функционирующее;

- “коэффициент быстрой ликвидности” по смыслу аналогичен “коэффициенту покрытия”, однако из расчета исключены производственные запасы. В западной литературе он ориентировочно принимается ниже 1;

- “коэффициент абсолютной ликвидности” (платежеспособности) - показывает, какая часть краткосрочных заемных обязательств может быть погашена немедленно. В международной практике считается, что значение его должно быть больше или равным 0,2 - 0,25;

-“доля собственных оборотных средств в покрытии запасов” - характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами, рекомендуется нижняя граница показателя - 50 %;

- “коэффициент покрытия запасов” - рассчитывается соотнесением величин “нормальных” источников покрытия запасов и суммы запасов. Если значение показателя меньше 1, то текущее финансовое состояние неустойчивое.

В) Показатели оценки финансовой устойчивости предприятия.

- “коэффициент концентрации собственного капитала” - характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Чем выше значение этого коэффициента, тем более устойчиво финансовое положение предприятия;

- “коэффициент финансовой зависимости” - является обратным к коэффициенту концентрации собственного капитала. Рост этого показателя в динамике означает увеличение доли заемных средств;

- “коэффициент маневренности собственного капитала” - показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства;

- “коэффициент структуры долгосрочных вложений” - коэффициент показывает, какая часть основных средств и прочих внеоборотных активов профинансирована внешними инвесторами;

- “коэффициент долгосрочного привлечения заемных средств” - характеризует структуру капитала. Чем выше показатель в динамике, тем сильнее предприятие зависит от внешних инвесторов;

- “коэффициент соотношения собственных и привлеченных средств” - он дает общую оценку финансовой устойчивости предприятия. Рост показателя свидетельствует об усилении зависимости от внешних инвесторов.

Нужно отметить, что единых нормативных критериев для рассмотренных показателей не существует. Они зависят от многих факторов: отраслевой принадлежности, принципов кредитования, сложившейся структуры источников средств, оборачиваемость оборотных средств и др.

Поэтому приемлемость значений этих показателей лучше составлять по группам родственных предприятий. Единственное правило, которое “работает”: владельцы предприятий (инвесторы и учредители) предпочитают разумный рост в динамике заемных средств, а кредиторы отдают предпочтение предприятиям с высокой долей собственного капитал, с большей финансовой автономностью.

Г) Оценка деловой активности.

Качественными критериями оценки являются: широта рынков сбыта продукции, репутация предприятия и т.п. Количественная оценка дается по двум направлениям:

- степень выполнения плана по основным показателям, обеспечение заданных темпов их роста;

- уровень эффективности использования ресурсов предприятия.

В частности, оптимально следующее соотношение:

Тнб > Тр > Так > 100 %;

где Тнб, Тр, Так - соответственно темп изменения финансовой прибыли, реализации, авансированного капитала.

Эта зависимость означает, что:

а) экономический потенциал возрастает;

б) объем реализации возрастает более высокими темпами;

в) прибыль возрастает опережающими темпами.

Это “Золотое правило экономики предприятия”.

Для реализации второго направления могут быть рассчитаны: выработка, фондоотдача, оборачиваемость производственных запасов, продолжительность операционного цикла, оценка авансированного капитала.

К обобщающим показателям относятся “показатель ресурсоотдачи и коэффициент устойчивости экономического роста”:

- “ресурсоотдача (коэффициент оборачиваемости авансированного капитал)” - характеризует объем реализованной продукции на 1 тыс.руб. средств, вложенных в деятельность предприятия.

- “коэффициент устойчивости экономического роста” - показывает какими в среднем темпами может развиваться предприятие.

Д) Основные показатели, применяемые при оценке рентабельности.

К таким показателям относятся рентабельность авансированного капитала и рентабельность собственного капитала. При расчете можно использовать либо балансовую прибыль, либо чистую.

Анализируя рентабельность в пространственно-временном аспекте, следует принимать во внимание три ключевых особенности:

- временный аспект, когда предприятие делает переход на новые перспективные технологии или виды продукции;

- проблема риска;

- проблема оценки, прибыль оценивается в динамике, собственный капитал складывается в течение ряда лет.

Однако далеко не все может быть отражено в балансе, например, торговая марка, суперсовременные технологии, высококвалифицированный персонал не имеют денежной оценки, поэтому при выборе решений финансового характера необходимо принимать во внимание рыночную цену фирмы. [25, c. 52]

Анализ финансового состояния предприятия заканчивается комплексной его оценкой. При анализе финансового состояния своего предприятия после комплексной оценки разрабатывают мероприятия по улучшению финансового состояния, обращая особое внимание на разработку финансовой стратегии предприятия на перспективу и в ближайшие периоды.

Целесообразно свести основные показатели в таблицу:

Таблица 1.1

Нормативные финансовые коэффициенты

| Наименование показателя |

Способ расчета |

Нормальное ограничение |

Пояснения |

| 1.Общий показатель ликвидности |

А1+0.5А2+0.3А3

L1= П1+0.5П2+0.3П3

|

L1>

1

|

-

|

| 2.Коэффициент абсолютной ликвидности |

А1 _

L2= П1+П2

|

L2>0.2-0.7

|

Показывает, какую часть краткосрочной задолженности органи-зация может погасить в бли-жайшее время за счет денежных средств. |

| 3.Коэффициент «критической» оценки |

А1+А2

L3=П1+П2

|

Допустимое ~0.7 : 0.8; желательно L3>

1.5

|

Показывает, какая часть краткосрочных обязательств организации может быть немедленно погашена за счет средств на различных счетах, в кратко-срочных ценных бумагах, а также поступлений по расчетам. |

| 4.Коэффициент текущей ликвидности |

А1+А2+А3

L4= П1+П2

|

Необходимое значение 1; оптимальное не менее 2.0 |

Показывает, какую часть теку-щих обязательств по кредитам и расчетам можно погасить, моби-лизовав все оборотные средства. |

| 5.Коэффициент маневренности функционирующего капитала |

А3_________

L5=[А1+А2+А3]-[П1+П2]

|

Уменьшение показателя в динамике – положительный факт |

Показывает, какая часть функ-ционирующего капитала обезд-вижена в производственных запасах и долгосрочной деби-торской задолженности |

| 6.Доля оборотных средств в активах |

А1+А2+А3

L6= Б

|

Зависит от отраслевой принадлежности организации |

-

|

| 7.Коэффициент обеспеченности собственными средствами |

П4 - А4__

L7= А1+А2+А3

|

Не менее 0.1

|

Характеризует наличие собст-венных оборотных средств у организации, необходимых для ее финансовой устойчивости. |

| 8.Коэффициент восстановления платежеспособности организации |

L4ф+6/t(L4ф-L4н)

L8= 2

|

Не менее 1.0

|

Рассчитывается в случае, если хотя бы один из коэффициентов L4 или L7 принимает значение меньше критериального. |

| 9.Коэффициент утраты платежеспособности организации |

L4ф+3/t(L4ф-L4н)

L9= 2

|

Не менее 1.0

|

Рассчитывается в случае, если оба коэффициента L4 и L7 принимают значение меньше критериального. |

Таким образом, финансовые коэффициенты характеризуют пропорции между различными статьями отчетности. Достоинствами финансовых коэффициентов являются простота расчетов и элиминирование влияния инфляции.

Применяют группы показателей:

А) Показатели, используемые для оценки имущественного положения предприятия

Б) Показатели оценки ликвидности и платежеспособности предприятия.

В) Показатели оценки финансовой устойчивости предприятия.

Г) Показатели оценки деловой активности.

Д) Основные показатели, применяемые при оценке рентабельности.

Таким образом, в этой главе были рассмотрены теоретические основы финансового анализа, то есть виды, приемы и методы финансового анализа, методика анализа финансового состояния - основные показатели оценки финансового положения, их структура и коэффициенты их определяющие, а также факторы, от которых зависят эти показатели

2. Анализ финансового состояния государственного унитарного предприятия «Хабаровский рынок»

2.1. Краткая характеристика сферы деятельности предприятия и условий его работы

Предприятие является правопреемником государственного предприятия «Хабаровский рынок», созданного Комитетом 27 июня 1994 года Приказом № 386, его уставный фонд составляет 3 762–00 рублей.

Предприятие находится в государственной собственности Хабаровского края.

Официальное полное наименование предприятия – Государственное унитарное предприятие «Хабаровский рынок».

Официальное сокращенное наименование Предприятия – ГУП «Хабаровский рынок».

Предприятие является самостоятельным хозяйствующим субъектом, обладает правами юридического лица, имеет самостоятельный баланс, расчетный и иные счета в учреждениях банков, печать со своим наименованием и наименованием вышестоящего ведомства, бланки, фирменное наименование, товарный знак (знак обслуживания).

Предприятие создано и осуществляет свою деятельность в соответствии с законодательством Российской Федерации и настоящим Уставом.

Предприятие осуществляет свою производственно-хозяйственную деятельность с целью выполнения уставных задач, отвечает за результаты своей деятельности и выполнение обязательств перед поставщиками, потребителями, бюджетом, банками всем принадлежащим ему на праве хозяйствования имуществом.

Предприятие от своего имени приобретает имущественные и неимущественные права и несет обязанности, выступает истцом и ответчиком в суде, арбитражном и третейском суде в соответствии с законодательством Российской Федерации.

Предприятие не отвечает по обязательствам государства и его органов. Государство не отвечает по обязательствам предприятия.

Юридический адрес предприятия – 680000, г. Хабаровск, ул. Льва Толстого, 19.

Предметом деятельности предприятия является содержание, техническое и административно-хозяйственное обслуживание имущественного комплекса рынка с целью обеспечения наиболее благоприятных условий для продажи продовольственных товаров, сельскохозяйственной и другой сопутствующей продукции предприятиями и гражданами, а также создания необходимых удобств для приобретения этой продукции населением.

Работа предприятия строится на основе самофинансирования за счет доходов от осуществления следующих основных видов деятельности:

- услуги населению и предприятиям всех форм собственности по предоставлении торговых мест для реализации продуктов питания, мест для хранения товаров в хранилищах и холодильных камерах;

- организация общественного питания;

- торговля, закуп и реализация товаров;

- внешнеэкономическая деятельность в соответствии с действующим законодательством Российской Федерации;

- производство собственной продукции

- и другие виды деятельности, не противоречащие действующему законодательству.

Имущество предприятия находится в государственной собственности Хабаровского края и закрепляется за предприятием на праве хозяйственного ведения в соответствии с Частью 1 Гражданского Кодекса Российской Федерации и на основании с договором, заключенным с Комитетом.

Источником формирования имущества и финансовых ресурсов предприятия являются:

- имущество и другие активы, переданные предприятию в хозяйственное ведение приказом Комитета;

- прибыль, полученная от реализации продукции, работ, услуг, а также от других видов хозяйственной и коммерческой деятельности;

- амортизационные отчисления;

- кредиты банков и других кредиторов;

- капитальные вложения и дотации из бюджета;

- безвозмездные или благотворительные взносы, пожертвования организаций, предприятий и граждан;

- иное имущество, переданное ему собственником или уполномоченным им органом;

- и иные источники, соответствующие законодательству Российской Федерации.

Кроме случаев, установленных законодательными актами Российской Федерации и Хабаровского края, предприятие самостоятельно распоряжается выпускаемой продукцией, полученной в результате хозяйственной деятельности прибылью, оставшейся после уплаты налогов и других обязательных платежей.

Предприятие может образовывать за счет прибыли резервный и другие фонды в соответствии с законодательством Российской Федерации.

Предприятие строит свои отношения с другими юридическими и физическими лицами во всех сферах деятельности исключительно на основе договоров. В своей деятельности предприятие учитывает интересы потребителей, их требования к качеству продукции, работ, услуг.

Предприятие свободно в выборе формы и предмета хозяйственных договоров и обязательств, любых других условий хозяйственных взаимоотношений, не противоречащих законодательству Российской Федерации.

Предприятие реализует продукцию, работы и услуги по ценам и тарифам, устанавливаемым предприятием, если иное не установлено законодательством Российской Федерации.

Для выполнения уставных целей предприятие имеет право самостоятельно:

- в соответствии с п. 7 ст.114 Части 1 гражданского Кодекса Российской Федерации создавать в качестве юридического лица другое унитарное (дочернее) предприятие путем передачи ему в установленном порядке части своего имущества в хозяйственное ведение;

- создавать филиалы, отделения, представительства и другие обособленные подразделения без права юридической лица и принимать решения об их ликвидации;

- осуществлять коммерческую деятельность путем заключения прямых договоров, а также через товарные биржи и другие посреднические организации;

- приобретать и арендовать основные и оборотные средства за счет имеющихся у него финансовых ресурсов, временной финансовой помощи и получаемых для этих целей ссуд и кредитов в банках, в том числе, в иностранной валюте;

- осуществлять внешнеэкономическую деятельность в соответствии с законодательством Российской Федерации;

- осуществлять материально-техническое обеспечение производства и объектов социальной сферы предприятия;

- планировать свою деятельность и определять перспективы развития, исходя из спроса потребителей на продукцию, работы, услуги;

- использовать чистую прибыль;

- определять и устанавливать формы и системы оплаты труда, а также другие формы поощрения;

- в установленном порядке определять размер средств, направляемых на оплату труда работников предприятия. Производственное и социальное развитие.

Предприятие не вправе продавать принадлежащее ему на праве хозяйственного ведения недвижимое имущество. Сдавать его в аренду, отдавать в залог, вносить в качестве вклада в уставной (складочный) капитал хозяйственных обществ и товариществ или иным способом распоряжаться этим имуществом без согласия Комитета.

Предприятие обязано нести ответственность в соответствии с законодательством РФ за нарушение договорных отношений, расчетных и налоговых обязательств, продажу товаров, пользование которыми может принести вред здоровью населения. Возмещать ущерб, причиненный нерациональным использованием земли и других природных ресурсов, загрязнением окружающей среды, нарушением правил безопасности производства, санитарно-гигиенических норм и требований по защите здоровья работников, населения и потребителей продукции. Осуществлять оперативный и бухгалтерский учет результатов производственной и хозяйственной деятельности, вести статистическую и бухгалтерскую отчетность, отчитываться о результатах деятельности в порядке и сроки, установленные законодательством Российской Федерации и договором о закреплении государственного имущества за предприятием на праве хозяйственного ведения.

Прекращение деятельности предприятия может осуществляться в виде его ликвидации либо реорганизации (слиянии, присоединении, выделении, преобразовании в иную организационно-правовую форму) на условиях и в порядке, предусмотренном законодательством Российской Федерации, по решению Комитета, либо по решению суда или арбитражного суда, если иное не установлено законом.

2.2. Формирование аналитического баланса-нетто и предварительная оценка финансовой устойчивости предприятия

При проведении анализа финансового состояния значительный интерес представляют взаимосвязи балансовых статей.

Бухгалтерский баланс как отчетная форма представляет собой характеристику хозяйственных средств предприятия в двух направлениях:

- по составу;

- по источникам образования.

Все статьи актива и пассива баланса взаимосвязаны между собой (табл.2.1)

При проведении анализа необходимо знать, что у безубыточного предприятия в балансе должны соблюдаться следующие взаимосвязи:

- сумма всех разделов актива равна сумме всех разделов пассива (это соотношение выражает основную идею баланса)

А (I + II + III) = П (IV + V + VI) (2.1)

где А - итоги I, II, III разделов актива соответственно, тыс. руб.

П - итоги IV, V, VI разделов пассива соответственно, тыс. руб.

A1998=39890 П1998=39890

А1999=53273 П1999=53273

На анализируемом предприятии значение валюты актива и пассива баланса за 1998-1999 года соответствуют основному правилу составления этой формы отчетности, т.е. А1998=П1998 и А1999=П1999;

Таблица 2.1

Структура имущества ГУП ”Хабаровский рынок” и источников его образования

АКТИВ

|

На начало года

Тыс. руб.

|

На конец года

Тыс. руб.

|

ПАССИВ

|

На начало года Тыс. руб. |

На конец года Тыс. руб. |

1.Внешнеоборотные активы

1.1.Основные и нематериальные активы

1.2.Капитальные и финансовые вложения

|

19925

17869

|

22857

24102

|

4.Источники собственных средств

4.1.Уставный капитал

4.2.Добавочный капитал

4.3.Целевые поступления

4.4.Нераспределенная прибыль

|

4

36246

-

2884

|

4

34440-

600

5669

|

| ИТОГО 1 |

37794 |

46959 |

ИТОГО 4 |

36134 |

40713 |

2.Текущие активы

2.1.Производствен-ные запасы

2.2.НДС

2.3.Дебиторская задолженность менее 12 месяцев

2.5Денежные средства

|

455

218

1387

36

|

495

128

4426

1265

|

5.Долгосрочные пассивы |

-

|

-

|

6. Краткосрочные пассивы и расчеты

6.1. Краткосрочные ссуды и займы

6.2. Расчеты с кредиторами

6.3. Прочие краткосрочные пассивы

|

-

3756

-

|

5510

7050

-

|

ИТОГО 2

|

2096 |

6314 |

ИТОГО 6 |

3756 |

12560 |

| БАЛАНС |

39890 |

53273 |

БАЛАНС |

39890 |

53273 |

- сумма собственных средств должна превышать величину основных средств и вложений

П (IV) > A(I) (2.2)

где (IV) - капитал и резервы, тыс. руб.;

А (I) - внешнеоборотные активы, тыс. руб.

П 1998= 36134 А1998 = 37794

П1999 = 40716 П1999 = 46953

Это соотношение характеризует использование собственных средств ГУП «Хабаровский рынок», согласно формуле (2.2) величина собственных средств на данном предприятии меньше величины внешнеоборотных активов, т.е. П1998>A1998 и П1999>A1999. Следовательно, в 1998-1999 годах не все основные средства были сформированы за счет собственного капитала ГУП «Хабаровский рынок»;

- общая сумма оборотных средств должна превышать величину заемных средств

А(II) > П(V+VI) (2.3)

где А (II) - оборотные активы, тыс. руб.;

П(V) - долгосрочные пассивы, тыс. руб.;

П(VI) - краткосрочные пассивы, тыс. руб.

А1998= 2096 П1998 = 3756

А1999= 63146 П1999 = 46953

Поскольку это соотношение не выполняется (А1998<П1998 и А1999<П1999), то можно сделать вывод, что все оборотные активы приобретены за счет заемных средств, то есть текущая деятельность финансируется за счет заемных и привлеченных средств.

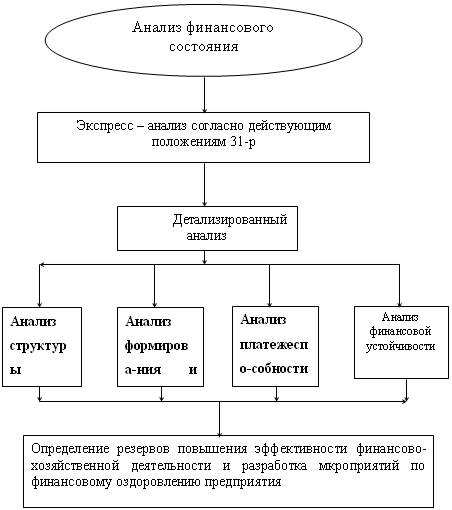

Перед началом более подробного анализа необходимо обратиться к "Методическим положениям по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса" №31-р от 12.08.94 года.

Основной целью проведения анализа финансового состояния предприятия является обоснование решения о признании структуры его баланса неудовлетворительной, а предприятия неплатежеспособным в соответствии с системой критериев “Методических положений по оценке финансового состояния предприятий”, утвержденных Распоряжением Федерального управления №31-Р от 12.08.94 г.

Согласно методике анализ и оценка структуры баланса предприятия проводится на основании двух показателей:

- коэффициента текущей ликвидности (нормативное значение больше либо равно 2);

- коэффициента обеспеченности собственными средствами (нормативное значение 0,1).

Необходимо отметить, что действующая методика имеет большое количество существенных недостатков, главными из которых являются отсутствие учета отраслевой принадлежности предприятия при определении нормативного значения коэффициентов (в то время как множество предприятий продолжают работать со значительным дефицитом собственных оборотных средств) и моментальный характер рассчитываемых показателей (внутри одного периода показатели могут существенно колебаться и отличатся от тех, которые рассчитаны на начало и конец отчетного периода).

Расчет основных показателей представлен в таблице (2.2).

Значение коэффициента текущей ликвидности ниже нормативного и его снижение в динамике является основанием для признания структуры баланса неудовлетворительной, а предприятие - неплатежеспособным. В ближайшие 6 месяцев реальной возможности восстановить платежеспособность у ГУП «Хабаровский рынок» нет, о чем свидетельствует коэффициент восстановления платежеспособности, равный 0,2 (нормативное значение 1).

Таблица 2.2

Оценка реальной платежеспособности и установление неудовлетворительной структуры баланса

| Показатели |

Начало периода |

Конец периода |

Норма |

| Коэффициент текущей ликвидности |

0,56

|

0,5

|

2

|

| Коэффициент обеспеченности собственными средствами |

-0,79

|

-0,99

|

0,1

|

| Коэффициент восстановления платежеспособности |

0,235

|

1

|

2.3. Оценка удовлетворительной или неудовлетворительной структуры баланса предприятия

Целью данного анализа является выявление и оценка причин неудовлетворительного финансового состояния ГУП «Хабаровский рынок». На первом этапе следует проанализировать структуру пассива баланса при помощи таблицы 2.3.

Анализ пассивной части баланса позволяет отметить, что дополнительный приток средств в отчетном периоде в сумме 13383 тыс. руб. связан с увеличением заемных источников на 5510 тыс. руб. и собственных источников на 4579 тыс. руб. при снижении доли собственных средств на 14,16%. Структура источников хозяйственных средств характеризуется преобладающим весом собственного капитала, хотя его доля в общем объеме пассивов сократилась в течение года с 90,58% до 76,42% .

Таблица 2.3

Структура пассива баланса, участие основных разделов в пополнении активной части баланса

| Дата |

На 01.01.98 |

на 01.01.99 |

Изменение |

| Статьи пассива баланса |

Тыс. руб. |

% |

Тыс. руб. |

% |

Тыс. руб. |

% |

Итого собств.

средств

|

36134

|

90,58

|

21116

|

61,6

|

4579

|

-14,16

|

Собств.

Капитал

|

33250

|

83,31

|

40717

|

64,66

|

1194

|

-18,65

|

Целевое фи-

нансирование

|

-

|

-

|

600

|

1,12

|

600

|

1,12

|

| Нераспределен-ная прибыль |

2884

|

7,23

|

5669

|

10,64

|

2785

|

3,41

|

| Итого обязат.

|

3756

|

9,42

|

12560

|

23,58

|

8804

|

14,16

|

Краткосрочные

кред. и займы

|

-

|

-

|

5510

|

10,34

|

5510

|

10,34

|

Кредиторская

зад-ть в том числе:

|

3756

|

9,42

|

7050

|

13,23

|

3294

|

3,81

|

| Пост., подрядч. |

18 |

0,05 |

685 |

1,29 |

667 |

1,24 |

По оплате

Труда

|

383

|

0,96

|

540

|

1,01

|

157

|

0,05

|

| По соц.страх. |

337 |

0,84 |

539 |

1,01 |

202 |

0,17 |

Перед

Бюджетом

|

636

|

1,59

|

745

|

1,39

|

109

|

-0,2

|

| Авансы полученные |

-

|

-

|

3690

|

6,93

|

3690

|

6,93

|

| Прочие кредиторы |

2382

|

5,97

|

851

|

1,59

|

-1531

|

-4,38

|

Валюта

Баланса

|

39890

|

100

|

53273

|

100

|

13383

|

-

|

В составе заемных средств возросла доля задолженности поставщикам и подрядчикам почти на 4%, также перед персоналом на 1,24% снизилась задолженность перед бюджетом на 109 тыс. руб. и в то же время выросла задолженность по социальному страхованию и обеспечению на 202 тыс. руб. В условиях распространенной в нашей стране предварительной оплаты дополнительным дешевым источником финансирования деятельности являются авансы, полученные, поэтому как положительная тенденция рассматривается увеличение статьи авансы полученные на 6,93%.

Увеличение краткосрочных обязательств на 10,34%, не является положительным сдвигом, поскольку кредиты и займы очень дороги. Лучше использовать долгосрочные заемные средства, но таковых на предприятии нет.

В результате общий рост заемных средств в основной массе был связан с увеличением данных источников финансирования.

Рост кредиторской задолженности обеспечил дополнительный приток средств для обеспечения деятельности на сумму 8804 рублей или на 14,16%. С одной стороны, это положительный момент, поскольку средства направляются на обеспечение хозяйственного оборота, но с точки зрения работников бухгалтерии, высокие темпы роста кредиторской задолженности по сравнению с дебиторской, оцениваются отрицательно, поскольку такая ситуация может повлечь финансовые санкции и привести к высокой финансовой зависимости.

Стоит отметить, что ценность собственного капитала относительна, хоть он и преобладает в структуре источников собственных средств (76,42%). Такое положение является результатом переоценки. Включение статей “Расчеты по дивидендам” и “Доходы будущих периодов” в состав собственных средств используется для улучшения финансового состояния предприятия при определении неудовлетворительной структуры баланса. Этот прием применяется только в России, поскольку позволяет хоть как-то улучшить показатели деятельности в период входа из кризиса экономики в целом. На ГУП «Хабаровский рынок» этого показателя нет, поэтому влияния на состояние предприятия он не оказывает.

В целом, хоть структура пассива и отличается существенным превышением собственного капитала над другими источниками средств, основной прирост средств за 1999 год (13383 тыс. руб.) был связан с их привлечением на заемной основе. Высокая доля долга делает опасным привлечение новых заемных средств, поскольку риск неплатежеспособности в таких условиях чрезмерно велик. С другой стороны, в условиях инфляции и невыполнения в срок финансовых обязательств происходит активное перераспределение доходов от кредиторов к предприятию - должнику.

Таблица 2.4.

Оценка структуры кредиторской задолженности

| Статьи кредиторской задолженности |

На 01.01.99

Тыс. руб. %

|

На 01.01.00

Тыс. руб. %

|

Отклонение доли |

| Кредиторская задолженность, всего |

3756

|

100

|

7050

|

100

|

| Поставщикам и подрядчикам |

18

|

0,48

|

685

|

9,72

|

9.24

|

| По оплате труда |

383 |

10,19 |

540 |

7,66 |

-2.53 |

| По социальному страхованию |

337

|

8,97

|

539

|

7,65

|

-1.41

|

| Перед бюджетом |

636 |

16,99 |

745 |

10,57 |

-6.36 |

| Авансы полученные |

- |

- |

3690 |

52,34 |

52.34 |

| Прочие кредиторы |

2382 |

63,4 |

851 |

12,07 |

-51.32 |

В структуре кредиторской задолженности предприятия за период произошли некоторые изменения. По данным таблицы 2.4. наибольший удельный вес составляет по авансам полученным (52,34%) в конце года и задолженность перед прочими кредиторами (63,4) в начале года. Как положительный момент стоит отметить, что все же произошло снижение доли этой статьи в общей сумме кредиторской задолженности.

В то же время доля задолженности по социальному страхованию и обеспечению увеличилась на 202 тыс. руб., это изменение оценивается отрицательно, так как предполагает уплату пени по просроченным платежам.

Как положительный момент можно выделить увеличение доли авансов полученных на так как это практически бесплатные средства для предприятия, этот сдвиг в небольшой степени был компенсирован снижением доли задолженности перед прочими кредиторами на 51,32%.

Общая величина кредиторской задолженности возросла на 3294 тыс. руб. и составила на конец года 40713 тыс. руб.

Таблица 2.5

Анализ участия основных активов ГУП «Хабаровский рынок» в хозяйственной деятельности и получении прибыли

| Дата |

на 01.01.98 |

на 01.01.99 |

Прирост |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| Статьи актива баланса |

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

1.Внеоборотные

активы

|

37794 |

94,75 |

46959 |

88,15 |

9156 |

-6,6 |

1.1.Нематери-

альные активы

|

64 |

0,16 |

115 |

0,22 |

51 |

0,06 |

1.2.Основные

средства

|

19861 |

49,79 |

22742 |

42,69,43,79 |

2881 |

-7,1 |

| 1.3.Незавершенное строительство |

17869 |

44,79 |

769 |

1,44 |

5464 |

-1,0 |

2.Текущие

активы

|

2096 |

5,25 |

6314 |

11,85 |

769 |

1,44 |

2.1.Запасы и

затраты

|

455 |

1,14 |

495 |

0,93 |

4218 |

6,6 |

| 2.1.1Сырье, материалы |

159 |

0,39 |

300 |

0,56 |

40 |

0,21 |

| 2.1.2МБП |

243 |

0,61 |

86 |

0,16 |

141 |

0,17 |

| 2.1.5Товары для перепродажи+НДС |

251 |

0,63 |

129 |

0,24 |

-157 |

0,45 |

2.1.6.Расходы

будущих

периодов

|

20 |

0,05 |

108 |

0,2 |

-122 |

-0,39 |

2.2.1.Расчеты с

дебиторами

|

1387 |

3,48 |

4425 |

8,3 |

88 |

4,82 |

2.2.3.Денежные

средства

|

36 |

0,09 |

1265 |

2,37 |

3038 |

4,82 |

| БАЛАНС |

39890 |

100 |

53273 |

100 |

1229 |

2,28 |

Структура активов предприятия характеризуется преобладанием величины долгосрочных активов (94,75% от общей величины имущества на начало и 88,15% на конец периода или 37794 тыс. руб. и 46959 тыс. руб. соответственно) (см. табл. 2.5.). Возросла доля оборотных средств на 6,6% Прирост имущественной массы в первую очередь связан с ростом текущих активов, удельный вес которых в структуре имущества достиг к концу 1999г. 11,85% и составил 6314 рублей. Этот сдвиг может рассматриваться двояко - как положительная тенденция, поскольку показывает увеличение объемов оборота.

Также является отрицательным рост дебиторской задолженности, она составляет к концу года 8,3% от стоимости валюты баланса, что на 4,82% больше, чем было в начале. Таким образом, отвлекая из оборота средства на кредитование потребителей, предприятие делится с ним частью своей прибыли. Средства, иммобилизованные из оборота предприятия в расчеты, восполняются за счет неуплаты долгов кредиторам, что ведет, в свою очередь, к росту кредиторской задолженности.

Обращает на себя внимание небольшая сумма денежных средств в активах предприятия, особенно на начало года, это снижает и без того низкую ликвидность баланса предприятия.

Наблюдается увеличение запаса сырья и материалов, что является показателем постепенного наращивания объема деятельности.

Прирост валюты баланса (или общей имущественной массы) объясняется ростом основных средств, а также ростом дебиторской и кредиторской задолженности в структуре актива и пассива соответственно. Причем величина кредиторской задолженности (7050 тыс. руб.) превышает долги предприятию (4425 тыс. руб.), что ещё раз свидетельствует о том, что деятельность обеспечивается заёмными средствами.

Таким образом, в составе заемных средств возросла доля задолженности поставщикам и подрядчикам, перед персоналом, снизилась задолженность перед бюджетом и в то же время выросла задолженность по социальному страхованию и обеспечению.

Увеличение краткосрочных обязательств не является положительным сдвигом, поскольку кредиты и займы очень дороги. Лучше использовать долгосрочные заемные средства, но таковых на предприятии нет.

В результате общий рост заемных средств в основной массе был связан с увеличением данных источников финансирования.

Рост кредиторской задолженности на предприятии обеспечил дополнительный приток средств для обеспечения такая ситуация может повлечь финансовые санкции и привести к высокой финансовой зависимости.

В структуре кредиторской задолженности наибольший удельный вес составляет по авансам полученным в конце года и задолженность перед прочими кредиторами в начале года.

Как положительный момент можно выделить увеличение доли авансов полученных на так как это практически бесплатные средства для предприятия.

Прирост имущественной массы в первую очередь связан с ростом текущих активов.

Небольшая сумма денежных средств в активах предприятия, особенно на начало года, это снижает и без того низкую ликвидность баланса предприятия.

Прирост валюты баланса (или общей имущественной массы) объясняется ростом основных средств, а также ростом дебиторской и кредиторской задолженности в структуре актива и пассива соответственно. Причем величина кредиторской задолженности (7050 тыс. руб.) превышает долги предприятию (4425 тыс. руб.), что ещё раз свидетельствует о том, что деятельность обеспечивается заёмными средствами.

Но в целом финансовое положение предприятия ухудшается. Прослеживается неэффективная структура капитала.

2.4. Анализ и оценка финансовой устойчивости предприятия

Залогом выживаемости и основой стабильности положения предприятия служит его устойчивость.

Финансовая устойчивость предприятия - это такое состояние его финансовых ресурсов, их распределение и использование, которое обеспечивает развитие предприятия на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска. На финансовую устойчивость предприятия влияет огромное многообразие факторов.

Целесообразно провести анализ при помощи расчета финансовых коэффициентов, представленных в Приложении Б к диплому.

Коэффициент автономии характеризует долю собственного капитала в общей величине имущества. Поскольку ГУП «Хабаровский рынок» оказывает услуги по предоставлению торговых мест, то преобладание собственных средств в структуре баланса оценивается как положительный момент. С другой стороны, этот капитал не обладает реальной ценностью и не может быть направлен в оборот. Значение коэффициента снижается в динамике на 0,15, увеличивая финансовую зависимость предприятия от других источников финансирования. Зависимость от внешнего капитала подтверждает и коэффициент обеспеченности собственными оборотными средствами. Его значение отрицательно, что показывает недостаточность собственного капитала для хотя бы частичного пополнения запасов и затрат. Поэтому используется привлечённый капитал, обуславливая рост кредиторской задолженности. Значение коэффициента финансирования достаточно высоко -3,24%, хотя этот показатель ниже уровня начала года на 6,38%, но при таком значении сохраняется возможность получения кредитов под залог имущества предприятия. Коэффициент финансовой устойчивости на 01.01.00 составил 76%, что ниже уровня предыдущего года на 15%. Для финансирования текущей деятельности не используется собственный капитал (Кман=-0,15). Коэффициент финансовой зависимости в динамике растёт с 1,1 до 1,31, следовательно, доля привлечения ресурсов для финансирования деятельности увеличивается, снижая финансовую устойчивость. На 01.01.00 на каждый рубль собственных средств сформировано имущества на 1,31 рубля. Таким образом, на каждый рубль собственного капитала на предприятии привлечено 31 копейки заёмных и привлечённых средств. Показатель к концу анализируемого года вырос на 21 коп., характеризуя снижение финансовой устойчивости. В целом на первый взгляд структура источников свидетельствует о достаточно стабильном положении предприятия. Остаток неоплаченной кредиторской задолженности составляет лишь 1/10 возникших обязательств, и поэтому можно утверждать, что его наличие обусловлено соответствующими сроками, а не срывом договорных обязательств. Однако результаты анализа размещения средств в активе вызывают серьёзные опасения относительно его финансовой устойчивости. Более половины имущества характеризуется длительным сроком использования, а значит, и длительным сроком окупаемости. На эту группу имущества не приходится рассчитывать при обеспечении текущей платёжеспособности.

Таким образом, размещение средств, сложившееся на предприятии не является оптимальным. Необходимо отметить, что основной источник дохода предприятия – это организация торговли на имеющихся в его распоряжении площадях. В распоряжении предприятия имеются здание, внутри здания находится торговое оборудование. На прилегающей территории также оборудованы стационарные торговые места и торговые палатки.

Исходя из вышесказанного, арендные платежи являются основным источником прибыли предприятия. Попутно осуществляемая деятельность - услуги платной автостоянки, торговая деятельность являются лишь дополнительными источниками дохода.

Тем не менее, это не является оправданием неудовлетворительной структуры капитала и несоблюдения платежной дисциплины. Независимо от отрасли, предприятие должно вовремя выполнять договорные обязательства и стремиться к наиболее эффективному использованию имеющегося в его распоряжении капитала. Непрофессиональное управление предприятием приводит к росту задолженности, падению прибыли от реализации (получение убытков), и, в конечном итоге, ухудшение финансового состояния и платёжеспособности. Таким образом, очевидно, что на 1 января 2000 года финансовое состояние ГУП «Хабаровский рынок» неустойчивое.

2.5. Оценка платежеспособности предприятия

Платежеспособность - это способность своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам, которые подлежат погашению за счет текущих активов предприятия.

Предприятие должно иметь возможность расплатиться:

- с работниками по оплате труда;

- с поставщиками за полученные товароматериальные ценности;

- с банком по ссудам;

- с бюджетом и внебюджетными фондами.

Платежеспособность устанавливается на определенную дату по данным баланса, т.е. на 1 января 1999 года и 1 января 2000 года соответственно по годовому отчету ГУП «Хабаровский рынок».

Особое внимание необходимо уделить статьям, характеризующим денежные средства, поскольку именно они имеют абсолютную ценность. Средства предприятия, находящиеся в кассе и на расчетном счете, можно сразу непосредственно направить на погашение текущих обязательств. Другие активы обладают относительной ценностью, например, сначала необходимо реализовать. А для погашения дебиторской задолженности необходимо ждать поступления средств на расчетный счет. В России, как правило, это длительный процесс. Поскольку не все текущие обязательства требуют срочного погашения, то на денежных счетах достаточно держать порядка 20% средств, остальная часть должна быть вложена в товарно-материальные ценности и обеспечивать текущую деятельность.

На первое января 1999 года у ГУП «Хабаровский рынок» недостаточно денежных средств. Это значит, что нет возможности полностью осуществить наиболее срочные расчеты и платежи. Предприятие рассчитывает на своевременное погашение дебиторской задолженности.

Для анализа срочной платежеспособности строится аналитическая таблица.

Сумма строк по видам денежных средств должна превышать сумму строк по видам платежей, только в этом случае предприятие может быть признано платежеспособным к погашению наиболее срочных обязательств за счет собственных денежных средств. На основе данных, представленных в таблице 2.6., можно сделать вывод, что предприятие не обладает абсолютной платежеспособностью (см. табл.2.6).

Таблица 2.6

Анализ срочной платежеспособности

| Денежные средства |

Наиболее срочные платежи |

| Вид денежных средств |

На начало года

|

На конец года |

Вид платежа |

На начало года

|

На конец года |

Касса

Расчетный счет

Валютный счет

Прочие денежные средства

Краткосрочные финансовые вложения

|

8

-

1

27

-

|

2

1141

1

121

-

|

Налоги

Расчеты по социальному страхованию

Погашение ссуд

Оплата краткосрочной кредиторской задолженности

Оплата труда

|

636

337

2400

383

|

745

539

5510

5226

540

|

Неспособность предприятия полностью оплатить свои обязательства может быть оценена посредством анализа ликвидности.

Ликвидность означает способность ценностей легко превращаться в деньги, то есть абсолютно ликвидные средства.

Для оценки ликвидности и платежеспособности все активы и обязательства делят на группы по мере возрастания сроков реализуемости.

Для построения баланса введем условные обозначения:

ВЛА – денежные средства и краткосрочные финансовые вложения

ЛРА - краткосрочная дебиторская задолженность и прочие активы.

ТРА - запасы, долгосрочная дебиторская задолженность и НДС;

Н – неликвиды;

ВЛА – высоколиквидные активы;

ЛРА - легкореализуемые активы;

ТРА - труднореализуемые активы;

Н – неликвиды;

П1 - кредиторская задолженность, расчёты по дивидендам, прочие краткосрочные пассивы, ссуды, непогашенные в срок;

П2 - краткосрочные кредиты и займы;

П3 - долгосрочные заёмные средства;

П4 - капитал и резервы, доходы будущих периодов, фонды потребления, резервы расходов и платежей.;

П1

- наиболее срочные обязательства;

П2 - краткосрочные пассивы;

П3 - долгосрочные пассивы;

П4 - постоянные пассивы;

Баланс считается абсолютно ликвидным, если выполняются следующие соотношения:

ВЛА>П1

;

ЛРА>П2

;

ТРА>П3

;

Н<П4

.

Баланс ГУП «Хабаровский рынок» не абсолютно ликвиден, поскольку ВЛА<П1, а второе условие ЛРА>П2 возможно лишь в условиях своевременного погашения дебиторской задолженности. Показатели ликвидности применяют для оценки способности фирмы покрыть свои краткосрочные обязательства. А ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств ГУП «Хабаровский рынок» (согласно таблицы представленной в приложении В) имеет недостаточно денежных средств для погашения наиболее срочных обязательств, и даже легко реализуемых активов недостаточно. Положение затруднительно, в таких случаях можно привлечь труднореализуемые активы (запасы, дебиторская задолженность, незавершенное производство, сырьё, материалы, готовую продукцию). И даже в этом случае величина имеющихся активов не покроет обязательств, поскольку к концу 1999 года возросли в абсолютном выражении долги по социальному страхованию и обеспечению, задолженность перед поставщиками и подрядчиками.

Неликвидность баланса предприятия подтверждают и значения коэффициентов ликвидности, представленных в Приложении Г к диплому.

На момент составления баланса предприятие не может полностью ответить по своим обязательствам (Кабс.ликв=0,1).

В случае погашения краткосрочной дебиторской задолженности могут быть погашены уже 45% обязательств. На 01.01.99 эта цифра была равна 38%. Рост коэффициента свидетельствует о некотором увеличении платёжеспособности. Анализируя коэффициенты необходимо иметь ввиду “качество” дебиторской задолженности. Десять крупнейших дебиторов ГУП «Хабаровский рынок» имеют задолженность в сумме 1131 тыс. руб., что практически составляет всех легкореализуемых активов предприятия. Сроки погашения этих долгов наступят не ранее ближайших трех месяцев от даты составления баланса, следовательно, в ближайшее время на ГУП «Хабаровский рынок» ситуация с платежеспособностью не изменится. Необходимо учитывать и финансовое положение данных дебиторов, т.к. непогашенная в срок задолженность превращает этот актив в труднореализуемый. За 1999 год была списана дебиторская задолженность в сумме 852 тыс. руб., что характеризует часть дебиторов как ненадёжных. Рост ненадёжных клиентов в списке дебиторов ухудшает показатели ликвидности, снижая платежеспособность.

Коэффициент покрытия в отчетном году снизился на 6% и составил 0,5. Это указывает на то, что текущие активы предприятия могут покрыть лишь 50% обязательств, и то в случае их немедленной реализации. Норма коэффициента >=2 намного превышает расчётное значение. Считается, что в этом случае предприятие неплатёжеспособно.

В целом можно сделать вывод, что платёжеспособность ГУП «Хабаровский рынок» в большей степени зависит от своевременного погашения задолженности дебиторами. Погасить обязательства предприятие может лишь за счет собственного капитала, о чем свидетельствует коэффициент финансирования. Но за год этот показатель снизился с 9,62 до 3,24. Таким образом, на отчетную дату на каждый рубль задолженности приходится 3,24 рубля собственных средств, основная доля которых вложена в основные средства, а именно в здания, сооружения, машины и оборудование.

2.6. Анализ состояния и использования оборотных средств предприятия

Термин "оборотный капитал" (его синоним в отечественном учете - оборотные средства) относится к текущим активам предприятия. Оборотные средства обеспечивают непрерывность производственного процесса. Финансовое положение любого предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

На первом этапе необходимо проанализировать наличие, структуру и динамику оборотных средств. В ходе анализа необходимо установить, насколько величина оборотных средств образована за счет собственного капитала и насколько за счет заемного и привлеченного.

Для проведения анализа наличия и движения собственных оборотных средств составим аналитическую таблицу.

Анализируя таблицу, представленную в Приложении Д к диплому, можно сделать вывод, что ГУП «Хабаровский рынок» испытывает нехватку собственных оборотных средств для обеспечения текущей деятельности, строительства, формирования запасов и затрат.

Потребность в оборотных средствах на предприятии обеспечивается за счет заемных и привлеченных средств, причем последние обходятся предприятию практически бесплатно. Структуру текущих активов можно проанализировать при помощи вертикального анализа. Для этого построим аналитическую таблицу 2.7.

В общем, за анализируемый период величина оборотных средств возросла на 4218 тыс. руб. и составила на 1 января 2000 года 6314 тыс. руб. Рост абсолютной величины оборотных активов замедляет их оборачиваемость, что требует дополнительного привлечения средств в оборот для обеспечения потребностей хозяйственной деятельности.