СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ КРЕДИТНОЙ ПОЛИТИКИ КОММЕРЧЕСКОГО БАНКА

1.1 Сущность кредитной политики коммерческого банка

1.2 Факторы, определяющие формирование кредитной политики коммерческого банка

1.3 Методология формирования кредитной политики коммерческого банка

2. ПРАКТИЧЕСКИЕ АСПЕКТЫ КРЕДИТНОЙ ПОЛИТИКИ РОДИОНОВО-НЕСВЕТАЙСКОГО ОТДЕЛЕНИЯ № 5190 ЮГО-ЗАПАДНОГО БАНКА СБЕРБАНКА РФ

2.1 Общая характеристика Родионово-Несветайского отделения № 5190 Юго-Западного банка Сбербанка РФ

2.2 Особенности кредитной политики Родионово-Несветайского отделения № 5190 Юго-Западного банка Сбербанка РФ

2.3 Анализ качества кредитного портфеля Родионово-Несветайского отделения № 5190 Юго-Западного банка Сбербанка РФ

3. СОВЕРШЕНСТВОВАНИЕ КРЕДИТНОЙ ПОЛИТИКИ РОДИОНОВО-НЕСВЕТАЙСКОГО ОТДЕЛЕНИЯ № 5190 С ПОМОЩЬЮ ЭКОНОМЕТРИЧЕСКИХ МЕТОДОВ

3.1 Применение методики стресс-тестирования как инструмента моделирования кризисных ситуаций

3.2 Использование технологии интеллектуального анализа данных, как способ снижения кредитного риска

3.3. Экономический эффект от использования эконометрических методов

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Вопросы совершенствования банковской деятельности и определения приоритетных направлений развития банкой системы находятся сегодня в центре экономической, политической и социальной жизни страны. Банковская система является важнейшим элементом системы национальной экономики. Банки как кредитные посредники выполняют специфические функции, заключающиеся в способности аккумулировать потоки денежных средств и осуществлять их перераспределение между секторами экономики в территориальном и отраслевом аспектах. Реализуя данные функции, банки призваны способствовать устойчивому экономическому росту.

Банки представляют неотъемлемую часть современного денежного хозяйства, их деятельность тесно связана с потребностями воспроизводства. Будучи в центре экономической жизни, обслуживая интересы производителей, банки опосредуют связи между промышленностью и торговлей, сельским хозяйством и населением. Банки – это атрибут не отдельно взятого региона или какой-либо одной страны, сфера их деятельности не имеет ни географических, ни национальных границ. Они играют важную роль в сохранении стабильности денежно-кредитной системы за счет тесного взаимодействия с государственными органами выполнения возложенных на кредитные учреждения контрольных и регулирующих функций. Поэтому трудно переоценить значение стабильности банковской системы.

Реклама

Банковская система является одним из важнейших секторов экономики страны. Во-первых, оказывая услуги юридическим и физическим лицам, банки вносят свой вклад в создание валового национального продукта; во-вторых, направляя денежные потоки банки, являются ключевым звеном финансовой инфраструктуры народного хозяйства; и, в-третьих, чутко реагируя на изменения экономической конъюнктуры, вызываемые действиями государственных органов управления, банки являются проводниками стабилизационной экономической политики государства.

Кредитование является той банковской услугой, которая приносит наибольшее количество прибыли. Между тем при совершении кредитных операций у банка возникают высокие риски.

Банкам приходится проявлять все большую изобретательность в области разработки новых методов кредитования, привлечению наибольшего числа клиентов. Следовательно, перед банком встает вопрос о четко сформулированной и грамотной кредитной политики. Между тем в погоне за клиентами необходимо также уделять внимание и состоянию просроченной задолженности заемщиков банка. Ведь на состояние кредитного портфеля влияет не только количество выданных кредитов и сумма срочной задолженности, но динамика просроченной задолженности.

Важность исследования проблем формирования кредитной политики коммерческого банка связана с серьезным ее влиянием на устойчивость функционирования и результаты деятельности банка. Несовершенная кредитная политика или ее отсутствие ведут кредитную организацию к серьезным финансовым потерям и банкротству. Наоборот, эффективная кредитная политика способствует повышению качества активов, их доходности и обеспечению в итоге положительного финансового результата.

Таким образом, комплексная разработка теоретических и практических вопросов формирования и реализации кредитной политики коммерческого банка является важной банковской проблемой, решение которой позволит обеспечить внедрение системы комплексного банковского обслуживания, адекватной современной экономической ситуации в России, создать механизм для гармонизации этой системы с международно-признанной практикой обслуживания, а также существенно повысить его качество. В этой связи тема дипломной работы является весьма актуальной.

Реклама

Объектом исследования данной дипломной работы является Родионово-Несветайское отделение №5190 Юго-Западного банка Сбербанка Российской Федерации. Предметом исследования выступает кредитная политика коммерческого банка и методы ее реализации.

Целью дипломной работы является разработка мер и рекомендаций по совершенствованию кредитной политики Родионово-Несветайского отделения № 5190 Сбербанка РФ.

Для достижения данной цели были поставлены следующие задачи:

- раскрыть сущность кредитной политики коммерческого банка, функции, виды, цели, принципы и роль;

- выявить факторы, определяющие формирование кредитной политики коммерческого банка

- раскрыть методологию формирования кредитной политики;

- дать общую характеристику Родионово-Несветайского отделения № 5190;

- изложить особенности кредитной политики Родионово-Несветайского отделения № 5190 Юго-Западного банка Сбербанка РФ;

- проанализировать качество кредитного портфеля Родионово-Несветайского отделения № 5190;

- предложить пути совершенствования кредитной политики с помощью применения методики стресс-тестирования;

- предложить использование технологии интеллектуального анализа данных, как способ снижения кредитного риска.

Методологической и теоретической основой данной работы послужили нормативно-правовые акты Центрального банка РФ; труды отечественных экономистов О.И. Лаврушина, Пановой Г.С., Тавасиева А.М.; статьи в таких периодических изданиях как "Банковское дело", "Деньги и кредит" и др.

Фактологическую основу составили данные об основных показателях деятельности банков России по материалам публикаций в периодических изданиях как "Банковское дело", "Деньги и кредит", а также балансовые отчеты и отчеты о прибылях и убытках Родионово-Несветайского отделения № 5190 Юго-Западного банка Сбербанка Российской Федерации на три отчетные даты (2006, 2007 и 2008 гг.).

В данной работе были использованы методы экономического анализа, экономико-математические методы, метод статистической обработки информации, методы структурного анализа (вертикальный и горизонтальный).

Данная дипломная работа включает в себя введение, основную часть, состоящую из глав и разделов, заключение, список использованной литературы и приложения.

Во введении раскрыта актуальность, определены цель и задачи, предмет и объект исследования, структура курсовой работы.

Основная часть делится на три главы: теоретические основы кредитной политики коммерческого банка, практические аспекты кредитной политики Родионово-Несветайского отделения № 5190 Сбербанка РФ и пути совершенствования кредитной политики коммерческого банка с помощью эконометрических методов. В первой главе раскрывается сущность кредитной политики, факторы, ее определяющие, и методология формирования кредитной политики. Во второй главе рассматриваются особенности кредитной политики Юго-Западного банка Сбербанка РФ, проведен анализ качества кредитного портфеля. В третьей главе описываются пути совершенствования кредитной политики с помощью применения эконометрических методов.

В заключении обосновываются выводы по каждой главе в отдельности и по всей дипломной работе в целом.

В библиографии указаны литературные источники, использованные в процессе написания данной дипломной работы.

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФОРМИРОВАНИЯ

КРЕДИТНОЙ ПОЛИТИКИ КОММЕРЧЕСКОГО БАНКА

1.1 Сущность кредитной политики коммерческого банка

В условиях рыночной экономики основной формой кредита является банковский кредит. Позитивный опыт деятельности банков разных стран свидетельствует о том, что эффективное управление кредитами – главный источник банковской прибыли. Поэтому разработка кредитной политики зарубежными банками и реализация ее практических аспектов представляет несомненный практический интерес для совершенствования деятельности банков России.

Кредитная политика определяет задачи и приоритеты кредитной деятельности банков. В вопросе о содержательной стороне кредитной политики банка существуют различные направления. Например, в финансово-кредитном словаре кредитная политика трактуется как составная часть экономической политики, представляющей собой систему мер в области кредитования народного хозяйства. В зарубежной научной литературе кредитная политика трактуется как способ выполнения последовательно связанных действий при кредитовании, где принципы представляют собой основу определения соответствующей политики и способов ее осуществления.

Прежде чем определить понятие "кредитная политика", необходимо уточнить такие термины как "кредит", "политика", "кредитные операции"

Гражданский Кодекс Российской Федерации рассматривает кредит как одну из разновидностей займа с присущими ему особенностями. В соответствии со ст. 819 ГК РФ, по кредитному договору банк или иная кредитная организация обязуются предоставить денежные средства (кредит) заёмщику на условиях, предусмотренных договором, а заёмщик обязуется возвратить полученную сумму и уплатить проценты на неё. [1, с. 4]

Кредитором по Федеральному Закону "О банках и банковской деятельности" может выступать только кредитная организация, которая имеет исключительное право осуществлять в совокупности такие банковские операции, как привлечение во вклады денежных средств физических и юридических лиц, размещение этих средств от своего имени и за свой счёт на условиях возвратности, платности, срочности, открытие и ведение банковских счетов юридических и физических лиц, или небанковская кредитная организация, т. е. кредитная организация, имеющая право осуществлять отдельные банковские операции.

Политика (от греч. politike– искусство управления государством) – образ действий какого – либо субъекта (в нашем случае кредитное учреждение), направленное на достижение определенных целей.

Кредитные операции – это деятельность, в результате которой формируются взаимоотношения кредитора и заемщика по предоставлению финансовых средств. При этом важно, кто из партнеров (банк или клиент) оказывается в роли кредитора. Банковские кредитные операции подразделяются на две большие группы: активные (банк является кредитором) и пассивные (банк является заемщиком). Клиентские операции также могут быть различными. Например, предприятие, размещающее депозит, является кредитором, а получающее коммерческий кредит фактически является заемщиком.

Так, в книге "Банковская система России (Настольная книга банкира)" дается определение: "Кредитная политика - это стратегия и тактика банка в области кредитных операций".

Аналогичный подход в трактовке кредитной политики можно встретить и в современной западной литературе. Например, по мнению, Н. Брука кредитная политика представляет интеграцию организационных потребностей, правил, законов и управленческой философии. Это способствует развитию корпоративной культуры. При выработке политики укрепляется имидж банка и закладывается основа для будущих результатов, а также для внутреннего и внешнего аудита. Потребность в четко определенной политике возрастает по мере расширения, децентрализации и повышения самостоятельности банка. Банковская политика обычно затрагивает основные функции: кредитование, инвестиции в ценные бумаги и дочерние компании, расходы на финансирование капитальных вложений, персонал, внутренний контроль и финансовое управление. Предложения по этим вопросам вырабатываются управляющими и сотрудниками тех отделов, которые они затрагивают. Выработка политики часто основывается на отраслевой политике, традициях и рекомендациях управляющих и Совета директоров. Банк также может воспользоваться помощью из внешних источников. При этом, любые внешние заимствования должны быть адаптированы к потребностям банка. Обычно, новые процедуры и политика одобряются Советом директоров".

По мнению, Норманна Бакстера: кредитная политика определяет задачи и приоритеты кредитной деятельности банка, средства и методы их реализации, а также принципы и порядок организации кредитного процесса. Кредитная политика создает основу организации кредитной работы банка в соответствии с общей стратегией его деятельности, будучи необходимым условием разработки системы документов, регламентирующих процесс кредитования.

Кредитная политика – это совокупность активных и пассивных банковских операции, рассматриваемых на определенную перспективу, обеспечивающих банку достижение целей позволяющих решить задачу оптимального распределения кредитного ресурса в условиях реально имеющихся ограничений (обязательные нормативы Центрального Банка России и фактический объем средств к размещению).

Анализ приведенных выше определений кредитной политики позволяет сделать вывод о неоднозначной трактовке этого понятия в современной российской и зарубежной экономической литературе, в связи с чем возникает необходимость определить сущность кредитной политики.[32, с. 14]

В современной экономической литературе параллельно существует две позиции относительно содержания кредитной политики коммерческого банка.

Во-первых, кредитная политика на макроэкономическом уровне обычно понимается как банковская политика. Во-вторых, кредитная политика на микроэкономическом уровне рассматривается, как правило, как политика конкретного банка в области управления кредитным процессом (в узком смысле).

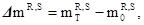

Рисунок 1.1 - Банковская политика, ее составляющие элементы [32, с. 16]

Кредитная политика включает разработку научно–обоснованной концепции организации кредитных отношений, постановку задач в области кредитования народного хозяйства и населения и проведение практических мер по их осуществлению.

В процессе выработки концепции определяются: сфера кредитных отношений; сочетание финансовых и кредитных методов распределения и перераспределения средств; взаимосвязь кредитования с организацией денежного оборота; принципы кредитования; соотношение экономических и организационных методов. Изменение одного из элементов кредитной политики требует частичного или полного пересмотра других элементов.

Сущность кредитной политики определяется как стратегия и так тактика банка по привлечению ресурсов на возвратной основе и их инвестированию в части кредитования клиентов банка. Предметной стороной реализации кредитной политики являются функциональные формы и виды кредитной политики банка. [18, с. 346]

Функции кредитной политики можно условно разделить на две группы: общие, присущие различным элементам банковской политики и специфические, отличающие кредитную политику от других ее элементов. К общим функциям относятся: коммерческая функция, т. е. функция получения банком прибыли (от проведения кредитных расчетных, платежных и прочих операций), стимулирующая и контрольная. Стимулирующая функция проявляется в том, что кредитная политика, отражающая объективные потребности государства, банка, клиентов, стимулирует аккумуляцию временно свободных денежных средств, в банки и их рациональное использование. Контрольная же функция проявляется в том, что кредитная политика позволяет контролировать процесс привлечения и использования кредитных ресурсов банками и их клиентами с учетом приоритетов, определенных в кредитной политике конкретного банка.

Однако если рассматривать функции в качестве специфического проявления сущности явления, что является единственно правильным, то в этом случае кредитная политика выполняет лишь одну, но очень важную функцию — функцию оптимизации кредитного процесса. Действие данной функции направлено на достижение цели банковской политики. [35, с. 156]

Общая цель коммерческого банка, должна определять приоритеты его политики с позиции доходности, рентабельности, ликвидности, минимизации рисков, оптимизации портфеля (депозитного, кредитного и др.), направлений его деятельности (депозитная политика, политика на финансовом рынке, в области кредитования, ссудного процента и др.). Поскольку банк является социальной системой, а люди в своей деятельности руководствуются собственными целями, намерениями, интересами, то цели банка основываются на частных целях его владельцев, руководителей, персонала, а также клиентов банка и органов банковского надзора. Поэтому основной целью коммерческого банка является его развитие, понимаемое в самом широком смысле. Имеется в виду развитие банка как коммерческого предприятия с точки зрения его экстенсивного развития (количественные характеристики) и интенсивного развития — повышения эффективности функционирования (качественные характеристики) а также развитие банка как социального института с позиций обеспечения интересов: акционеров, клиентов, персонала банка; органов банковского надзора. [32, с. 36]

Принципы кредитной политики являются основой кредитного процесса, следовательно, чем полнее ими овладевают, тем эффективнее деятельность коммерческого банка с позиций обеспечения его ликвидности и доходности.

Выделяют общие и специфические принципы кредитной политики.

Под общими принципами кредитной политики понимаются принципы единые для государственной кредитной политики центрального банка, проводимой на макроэкономическом уровне, и для кредитной политики каждого конкретного коммерческого банка. Принципы кредитной политики банка стимулируют экономическую заинтересованность субъектов кредитных отношений в наилучших результатах своей деятельности, с одной стороны, и имеют важное значение при осуществлении кредитной политики в масштабах всего народного хозяйства. Важнейшими общими принципами кредитной политики банка можно считать научную обоснованность, оптимальность, эффективность, а также единство, неразрывную связь элементов кредитной политики. Поскольку только научно-обоснованная кредитная политика, сформированная с учетом объективных реалий жизни и субъективных факторов, ее определяющих, позволяет наиболее полно выразить интересы банка, его персонала и клиентов.

Специфическими принципами кредитной политики коммерческого банка являются: доходность, прибыльность, безопасность, надежность. Соблюдение вышеназванных принципов является важным условием повышения эффективности кредитной политики банка.

Кредитная политика имеет ряд элементов, что позволяет говорить о видах кредитной политики. В основу классификации видов кредитной политики положены различные критерии (таблица 1.1). При этом важно подчеркнуть, что представленная классификация не является исчерпывающей. Возможно конструировать и другие виды кредитной политики в зависимости от иных критериев.

Таблица 1.1 – Виды кредитной политики [32, с. 84]

| Критерии кредитной политики |

Классификация |

| по субъектам кредитных отношений |

политика по отношению к юридическим лицам

кредитная политика во взаимоотношениях с населением

|

| по формам кредита |

по предоставлению потребительского кредита

по государственному кредиту

по ипотечному кредиту

по банковскому кредиту

по международному кредиту

|

| по срокам |

в области краткосрочного кредитования

в области долгосрочного кредитования

|

| по степени рискованности |

агрессивная кредитная политика

традиционная, классическая

|

| по целям |

по предоставлению целевых ссуд

по предоставлению нецелевых ссуд

|

| по типу рынка |

на денежном рынке

на финансовом рынке

на рынке капиталов

|

| по географии |

кредитная политика, проводимая банком:

- на местном, региональном уровне

- национальном уровне

- международном уровне

|

| по отраслевой направленности |

кредитная политика по кредитованию:

- промышленных предприятий (тяжелой, легкой, пищевой промышленности)

- торговых организаций

- строительных организаций

- транспортных предприятий

- сельскохозяйственных организаций

- сбытоснабженческих организаций;

- предприятий связи и др.

|

| по обеспеченности |

по предоставлению обеспеченных ссуд

по предоставлению необеспеченных ссуд

|

| по цене кредита |

кредитная политика по предоставлению:

- стандартных ссуд

- льготных ссуд

- проблемных ссуд (под повышенные проценты)

|

| по методам кредитования |

при кредитовании по остатку

при кредитовании по обороту

|

Независимо от вида кредитная политика банка имеет внутреннюю структуру. Основными элементами кредитной политики коммерческого банка являются: 1)стратегия банка по разработке основных направлений кредитно го процесса; 2)тактика банка по организации кредитования; 3)контроль за реализацией кредитной политики. [12, с. 702]

В зарубежной экономической литературе нередко предлагается разрабатывать документ (меморандум) по кредитной политике (см. приложение А), который позволил бы определить стратегию и тактику банка в части организации кредитного процесса.

Исходя из отечественного и мирового опыта, требований оптимизации кредитной политики в методологическом плане, можно было бы рекомендовать следующую схему формирования кредитной политики коммерческого банка:

I. Общие положения и цели кредитной политики.

П. Аппарат управления кредитными операциями и полномочия сотрудников банка.

III. Организация кредитного процесса на различных этапах реализации кредитного договора.

IV. Банковский контроль и управление кредитным процессом. [12, с. 703]

Данная теоретическая модель, обусловленная методологически обязательными требованиями в процессе формирования кредитной политики и организации кредитного процесса. Каждое направление теоретической модели формирования кредитной политики тесно связано с остальными и является обязательным для формирования кредитной политики и организации кредитного процесса, необходимо для раскрытия сути оптимальной кредитной политики. Для разработки оптимальной кредитной политики коммерческого банка необходимо создание документа "Руководство по кредитной политике" (см. приложение Б), который включает три основных документа: "Кредитная политика", "Нормы кредитования" и "Инструкция по кредитованию". В этих документах находит отражение стратегия и тактика банка в части кредитного процесса в банке.

Элементы кредитной политики (таблица 1.2) находят свое практическое выражение в организационных формах кредитной политики, т.е. приемах, способах, методах реализации кредитной политики.

Необходимо подчеркнуть, что не существует единой (одинаковой) кредитной политики для всех банков. Каждый конкретный банк определяет свою

Таблица 1.2 – Элементы кредитной политики [31, с. 182]

| Этапы кредитования |

Регламентируемые параметры |

| 1. Предварительная работа по предоставлению кредитов |

• состав будущих заемщиков;

• виды кредитов;

• количественные пределы кредитования;

• стандарты оценки кредитоспособности заемщиков;

• стандарты оценки ссуд;

• процентные ставки;

• методы обеспечения возвратности кредита;

• контроль за соблюдением процедуры подготовки выдачи кредита.

|

| 2. Оформление кредита |

• формы документов;

• технологическая процедура выдачи кредита;

• контроль за правильностью оформления кредита.

|

| 3. Управление кредитом |

• порядок управления кредитным портфелем;

• контроль за исполнением кредитных договоров;

• условия продления или возобновления просроченных кредитов;

• порядок покрытия убытков;

• контроль за управлением кредитом.

|

собственную кредитную политику, учитывая экономическую, политическую, социальную ситуацию в регионе его функционирования, или, что более правильно, принимая во внимание всю совокупность внешних и внутренних рисков, влияющих на работу данного банка.

Роль кредитной политики банка заключается в определении приоритетных направлений развития и совершенствования банковской деятельности в процессе аккумуляции и инвестирования кредитных ресурсов, развитии кредитного процесса и повышении его эффективности.

1.2 Факторы, определяющие формирование кредитной политики коммерческого банка

При формировании кредитной политики банки должен учитывать ряд объективных и субъективных факторов (таблица 1.3), имеющих непосредственное влияние на их деятельность.

Таблица 1.3 – Факторы, определяющие кредитную политику [12, с. 203]

| Макроэкономические |

Общее состояние экономики страны

Денежно-кредитная политика Банка России

Финансовая политика Правительства России

|

| Региональные и отраслевые |

Состояние экономики в регионах и отраслях, обслуживаемых банком

Состав клиентов, их потребность в кредите

Наличие банков-конкурентов

|

| Внутрибанковские |

Величина собственных средств (капитала) банка Структура пассивов

Способности и опыт персонала

|

Макроэкономические факторы носят объективный характер, и банк должен максимально приспосабливать к ним свою кредитную политику. Общая экономическая ситуация в стране, в реальном секторе экономики оказывает определяющее влияние и на всю финансово-банковскую систему и определяет направления государственной денежно-кредитной политики.

Основным фактором риска для российского банковского сектора в условиях международного финансового кризиса является существенное ограничение доступа к ресурсам с международных рынков капитала и сокращение возможностей внешнего рефинансирования ранее привлеченных заимствований в связи со значительным подорожанием привлеченных средств для первоклассных заемщиков и фактическим исключением такой возможности для других заемщиков.

Следствием влияния указанного фактора является введение российскими банками более консервативных подходов при кредитовании и при оценке кредитного риска. В свою очередь, это ведет к снижению темпов роста кредитных вложений в экономику и снижению финансового результата (прибыли) кредитных организаций. Одновременно это обусловливает относительное увеличение в портфелях кредитных организаций доли проблемных активов, как накопленных в период кредитной экспансии, так и отражающих ухудшение экономического положения предприятий при ужесточении условий привлечения кредитов.

В этой ситуации на состояние банковского сектора будет оказывать влияние качество функционирования внутрибанковских систем оценки и управления рисками, включая кредитный риск, риск ликвидности, рыночный, операционный и репутационный риски.

В целях снижения негативного влияния международных финансовых потрясений на экономику и финансовые рынки России реализуется комплекс мер по частичному замещению выбывших кредитных ресурсов банков и восстановлению нормального кредитного цикла. Эти меры направлены на исключение системной угрозы устойчивости банковского сектора.

В целях повышения обоснованности денежно-кредитной политики Банк России осуществляет комплекс работ по созданию системы мониторинга и прогнозирования важнейших процессов в экономике России. В основе системы лежит расчет интегрированного индекса (Индекса Банка России — ИБР), отражающего тенденции в отраслях и сферах экономики, в наибольшей степени определяющих ее развитие — реальный и финансовый секторы, внешнеэкономический сектор, социальная сфера. При разработке методологии построения ИБР был всесторонне изучен опыт организации этой работы в центральных банках ряда зарубежных стран.

Центральным банком России разработан Индекс хозяйственной активности (ИХА), который призван служить обобщающим индикатором процессов, характеризующих состояние реального сектора российской экономики. ИХА рассчитывается по данным Госкомстата России, отражающим производство важнейших видов продукции, работ и услуг в промышленности, строительстве, сельском хозяйстве, на транспорте, в связи, торговле и в сфере внешнеэкономической деятельности. Применение системы индексов позволяет Банку России теснее увязать разработку денежно-кредитной политики с другими элементами единой государственной экономической политики. [31, с. 176]

Региональные аспекты кредитной политики. Региональные различия в состоянии экономики очень заметны в такой огромной стране, как Россия. Центральный регион, и в особенности Москва, сосредоточил подавляющую долю всех финансовых ресурсов страны, в то время как периферийные регионы испытывают недостаток в них. Кроме того, в регионах острее проявляются спад производства, безработица, снижение уровня жизни населения. Многие небольшие города зачастую полностью зависят от состояния дел на нескольких крупных предприятиях, где трудится практически все местное население. Все это оказывает огромное влияние на формирование клиентуры банков, возможности привлечения средств и кредитования.

Оценка экономического потенциала региона, в котором действует коммерческий банк, является необходимым элементом разработки стратегии деятельности банка на рынке кредитных услуг. Поскольку общая экономическая ситуация в регионе зависит от состояния "экономического здоровья" местных предприятий, региональные характеристики являются в значительной степени производными по отношению к отраслевым.

Методология индексов хозяйственной активности (ИХА), разработанная Банком России, позволяет рассчитывать соответствующие индексы на региональном уровне — региональные индексы хозяйственной активности (РИХА). Использование их дает реальную возможность исследовать во взаимосвязи следующие процессы, происходящие в регионе: [31, с. 177]

— производство важнейших видов продукции и услуг, составляющих основу формирования валового регионального продукта (ВРП);

— динамику производства продукции структурообразующих отраслей и сфер, определяющих текущее и перспективное развитие экономики региона;

— финансовое положение региона и важнейших предприятий, являющихся потенциальными кредитозаемщиками и во многом определяющих состояние ликвидности банковской системы конкретного региона.

Такой подход ориентирован на раннее обнаружение проблем в сфере финансовых потоков на региональном уровне, возможных диспропорций в развитии реального и финансового секторов, что создает надежную основу для совершенствования пруденциального надзора за состоянием ликвидности кредитных организаций отдельных регионов. Региональные индексы хозяйственной активности позволяют производить межрегиональные сопоставления, объективно оценивать реальные потребности региона в денежных и кредитных ресурсах.

В настоящее время в России развивается методика оценки экономического потенциала региона, разрабатываются рейтинги кредитоспособности регионов, в том числе основанные на методе математико-экономического исследования потенциала региона с использованием системы из 25 показателей, которые разбиты на три группы: 1) общеэкономические (данные о территории, численности населения, доходах, количестве предприятий); 2) производственные (по сельскому хозяйству, промышленности — число предприятий, площадь обрабатываемых земель, объемы производимой продукции, капиталовложений и строительно-монтажных работ); 3) показатели развития экономической инфраструктуры (парк автомобилей, объемы грузоперевозок по видам транспорта, численность студентов и величина расходов на образование, потребление электроэнергии, объемы оптовой и розничной торговли и др.). На основе этих показателей рассчитывается интегральный показатель регионального развития экономического района.

На сегодняшний день в практике широко используются кредитные рейтинги регионов — комплексная оценка способности региональных органов государственной и местной власти к полному и своевременному выполнению долговых обязательств по обслуживанию и погашению займов с учетом прогноза возможных изменений экономической среды и социально-политической ситуации. Согласно Закону РФ "О финансовых основах местного самоуправления", местные органы исполнительной власти могут выступать на кредитном рынке в роли заемщиков (получать кредиты банков, выпускать собственные облигации и векселя), выдавать гарантии и поручительства.

По данным исследований

консорциума "ЭКСПЕРТ РА-АК&M" регионы Российской Федерации ранжируются согласно таблицы 1.4. Кредитный рейтинг отражает мнение аналитиков агентства "АК&М" и рейтингового агентства "Эксперт РА" о платежеспособности субъекта РФ на момент присвоения рейтинговой оценки. [41, URL: http://www.raexpert.ru/ratings/bankcredit/]

Консорциум рейтингует регионы и муниципальные образования по оригинальной методике, адаптированной к специфическим особенностям регионального развития России и не учитывающей суверенного странового риска. Методика представляет собой алгоритм присвоения кредитных рейтингов регионам и местным органам и основывается на использовании объективных и субъективных параметров кредитоспособности, а также прогнозов их изменения (см. приложение В). Каждый из параметров кредитоспособности содержит в себе несколько исходных характеристик, которые в свою очередь состоят из индикаторов оценки. [41, URL: http://www.raexpert.ru/ratings/bankcredit/]

При подсчете значений индикаторов оценки используются пороговые значения, а также отдельные оценочные шкалы.

Итоговая рейтинговая оценка присваивается региону на основании интегрального уровня кредитоспособности и значений исходных параметров в соответствии с национальной рейтинговой шкалой (см. приложение Г).

Таким образом, банки могут воспользоваться вполне обоснованными объективными оценками состояния экономики регионов, кредитоспособности местных администраций в планировании своей деятельности на региональном кредитном рынке и в практике кредитования.

Таблица 1.4 – Действующие кредитные рейтинги консорциума "ЭКСПЕРТ РА-АК&M"

| Регион |

Присвоенный рейтинг |

Прогноз рейтинга |

Дата присвоения рейтинга |

| г. Москва |

А++ |

Позитивный |

Май 2008 года |

| Республика Коми |

А+ |

Позитивный |

Ноябрь 2007 года |

| Ростовская область |

А+ |

Позитивный |

Октябрь 2005 года |

| Калужская область |

А+ |

Стабильный |

Июль 2007 года |

| Кемеровская область |

А |

Стабильный |

Май 2008 года |

| Ульяновская область |

А |

Стабильный |

Октябрь 2007 года |

| Брянская область |

В++ |

Стабильный |

Октябрь 2007 года |

| Смоленская область |

B++ |

Стабильный |

Май 2006 года |

| Ярославская область |

Отозван |

| г. Владикавказ |

Отозван |

| Пермская область |

Отозван |

| Красноярский край |

Отозван |

Отраслевые факторы кредитной политики. С точки зрения предоставления кредитов наиболее привлекательными для банков являются стабильные отрасли с быстрой оборачиваемостью капитала, которых на сегодняшний день очень мало. Отсюда — повышенные кредитные риски. К сожалению, потребность в заемных источниках у российских предприятий в современных условиях чаще всего возникает не в связи с расширением производства и необходимостью финансирования прироста оборотных средств, а по причине финансовых затруднений в связи с неплатежами. В настоящее время широко распространилось вынужденное взаимное финансирование отраслей. Все отрасли производства четко разделились на чистых кредиторов и чистых заемщиков (по сальдо взаимного зачета дебиторской и кредиторской задолженности). Чистые кредиторы — строительство, топливная индустрия, электроэнергетика, транспорт; чистые заемщики — все остальные (машиностроение, сельское хозяйство, химическая, металлургическая и другие отрасли).

Однако всегда существуют и специфические отраслевые особенности, влияющие на процесс банковского кредитования, а именно:

— особенности производственно-коммерческого цикла предприятий отрасли;

— отраслевая структура себестоимости (издержек).

Рентабельные предприятия с быстрым оборотом капитала, коротким периодом производства, равномерным поступлением выручки от реализации продукции являются с точки зрения банков наиболее привлекательными субъектами кредитования. Такими свойствами обладают, прежде всего, предприятия оптовой и розничной торговли или производственные предприятия, выпускающие потребительские, особенно пищевые, продукты, т.е. товары с низкой ценовой эластичностью спроса. Привлекательны для банков и сырьевые отрасли, ориентированные на экспорт. [31, с. 180]

Отраслевые различия в структуре себестоимости могут заключаться в повышенных рисках банков при кредитовании, особенно при общей экономической нестабильности в стране. Дело в том, что банковский кредит оказывает на деятельность предприятия двойственное влияние. С одной стороны, он увеличивает силу финансового рычага предприятия, т.е. заемные средства заставляют предприятие работать на свой финансовый результат, повышая в то же время рентабельность собственного капитала, что оценивается положительно. С другой стороны, банковский кредит одновременно увеличивает силу операционного (хозяйственного) рычага предприятия, которая определяется динамикой показателя прибыли при изменении суммы поступающей выручки, что оценивается отрицательно. Предприятия, имеющие в составе затрат на производство высокую долю постоянных расходов, не зависящих от изменения объема производства (амортизация, аренда, постоянная часть фонда оплаты труда) в случае падения объема реализации быстрее теряют прибыль по сравнению с предприятиями, у которых доля постоянных затрат невелика. Проценты за банковский кредит в размере, равном ставке рефинансирования плюс 3%, относятся на издержки предприятия, увеличивая их постоянную часть. Проценты сверхуказанного предела относятся на финансовый результат, уменьшая прибыль предприятия. Таким образом, предприятия, имеющие высокую долю постоянных издержек в себестоимости, в большей степени подвержены неблагоприятным изменениям рыночной конъюнктуры, что следует учитывать банкам при кредитовании.

Исследование кредитного портфеля банка в отраслевом разрезе, сопоставление эффективности кредитования, доходности, риска по предприятиям различных сфер экономики является необходимым элементом кредитной политики.

Отраслевая специфика проявляется и в дифференциации нормативных финансовых коэффициентов, применяемых при оценке кредитоспособности предприятий в некоторых банках.

Внутрибанковские факторы формирования кредитной политики во многом определяются качеством управления банком, уровнем финансового менеджмента, эффективностью внутреннего контроля, деловыми качествами и опытом персонала.

Важнейшим показателем, определяющим масштабы кредитных операций, является величина собственных средств (капитала) банка, к которому привязана основная масса обязательных экономических нормативов, содержащихся в Инструкции № 110-И ЦБ. Непосредственное влияние на общий суммарный показатель выдачи ссуд оказывает норматив достаточности капитала H1, устанавливаемый как соотношение капитала банка и его активов, взвешенных с учетом риска (в том числе выданных ссуд и учтенных векселей). Ряд нормативов устанавливает ограничения на объем выдаваемых кредитов в зависимости от величины собственного капитала банка, это следующие нормативы: Н6, Н7, Н8, Н9, Н10. Таким образом, от размера собственного капитала банка зависят суммы кредитов, которые банк может выдать заемщикам-клиентам, а также своим акционерам (пайщикам), инсайдерам. [3, с. 2]

Структура пассивов и стабильность депозитов, их структура по срокам привлечения оказывают непосредственное влияние на возможности кредитования. Банк должен стремиться привлекать средства на срочные депозиты, которые являются более надежным кредитным ресурсом, позволяют лучше прогнозировать и планировать размещение этих средств в качестве кредитов. Непосредственную связь между активами (требованиями) и пассивами (обязательствами) банка регламентируют нормативы ликвидности — Н2 (норматив мгновенной ликвидности), НЗ (норматив текущей ликвидности), Н4 (норматив долгосрочной ликвидности). При определении кредитной политики соблюдение этих нормативов позволяет следовать золотому банковскому правилу: требования и обязательства банка должны соответствовать друг другу по суммам и срокам, т.е. поддерживать ликвидность.

В целом можно сделать вывод, что кредитная политика коммерческого банка несет в себе объективное начало (она не должна противоречить единой денежно-кредитной политике ЦБ страны) и одновременно с этим она определяется стратегией и тактикой коммерческого банка, т.е. несет в себе также субъективное начало, что позволяет определить в сущности дуалистическую природу кредитной политики как выражение общегосударственной и индивидуальной политики. Единство объективного и субъективного подходов в процессе формирования кредитной политики коммерческого банка позволяет наиболее полно учесть все факторы, влияющие на деятельность коммерческого банка, обуславливающие его политику, и, как следствие, выработать наиболее рациональную, оптимальную, эффективную кредитную политику банка. [32, с. 55]

1.3 Методология формирования кредитной политики коммерческого банка

Методология формирования кредитной политики банка предполагает формулирование основных принципов, используемых для решения рассматриваемой проблемы. Первый из них определяется необходимостью учета многовекового опыта западной банковской системы. Здесь речь идет в первую очередь об использовании эффективных механизмов управления банковской деятельностью в условиях кризиса, высоких финансовых рисков и неопределенности. Второй заключается в необходимости адаптации этих механизмов к российской экономике, специфика которого заключается в "хроническом" кризисе финансовой системы страны, в становлении банковского сектора в условиях длительного неустойчивого состояния народного хозяйства и падения производства. [31, с. 194]

Указанные принципы должны применяться сбалансировано, т.е. при разработке кредитной политики необходимо достигнуть рационального сочетания преемственности имеющегося опыта и элементов новаторства, отражающего реалии российской экономики.

Кредитная политика — документально оформленная схема организации и контроля кредитной деятельности банка. Обычно этот документ освещает следующие компоненты кредитной политики: 1) общие правила предоставления кредитов; 2) классификация кредитов; 3) конкретные направления кредитной политики; 4) контроль качества; 5) кредитные комитеты.[10, c. 356]

Для банков первоочередным моментом при разработке кредитной политики является ясное понимание глобальных тенденций общественного развития и своей роли (миссии) в этом развитии. Миссия — это то, к чему данный банк призван и может совершить за все время своего существования на выбранном поприще финансовой деятельности; это то, что в конечном счете определяет лицо банка и отличает его от других финансово-кредитных институтов. На основе сформулированной миссии разрабатываются концепции его развития (на более короткий интервал времени), в рамках действующей концепции — цели и задачи развития; затем осуществляется выбор стратегий банковского функционирования как способов реализации этих целей и задач. При этом под банковской стратегией понимается набор возможных вариантов кредитных операций, а множество стратегий, ориентированных на решение конкретных целей и задач образует кредитную политику банка.

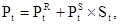

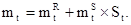

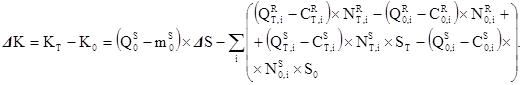

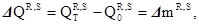

Общая схема формирования миссии, концепции и стратегии развития банка, а также факторы, определяющие этот процесс, показаны на рисунке 1.2.

Рисунок 1.2 - Схема формирования стратегий развития банка и факторы, определяющие этот процесс. [31, c. 190]

Исходя из данной схемы, в процессе разработки концепции развития банка (обычно на 3-5 лет) принимают во внимание:

—исторический опыт банка, который с учетом особенностей текущего момента позволяет находить "новые решения, как хорошо забытые старые";

—государственная политика, которая может оказывать существенную поддержку банку, как материальную (например, путем участия государства в уставном каптале или предоставления льготных кредитов), так и нематериальную (так называемый goodwill). В результате повышается надежность банка, так как государство выступает гарантом возврата вложений населения;

—экономическое состояние народного хозяйства страны, которое может быть благоприятным или неблагоприятным для банковской системы;

—маркетинг банковских услуг, который позволяет сконцентрировать усилия на наиболее перспективных направлениях развития банка.

Заметим, что три последних фактора являются взаимосвязанными и формируют внешнюю экономическую среду функционирования банка.

Кредитная политика банка является частью его общей стратегии развития. Основным стержнем банковской стратегии является прогнозирование разумных альтернатив его развития. При этом следует исходить из того, что, во-первых, банк — это фирма, деятельность которой связана с повышенными рисками, ибо она функционирует в условиях неопределенности. Во-вторых, банк — это фирма, стремящаяся к повышению своей доходности. Из этого вытекает, что двумя основными факторами, оказывающими влияние на стратегию развития банка и его кредитную политику, являются неопределенность и доходность.

Известно, что в сфере кредитной политики банки сталкиваются с тремя основными видами рисков. [35, c. 216]:

1)кредитным риском;

2)риском ликвидности;

3)процентным риском.

Особенно велико значение процентного риска: сама суть финансового посредничества банков предполагает игру на величине процентных ставок. Риск этого вида наиболее высок в периоды с неустойчивой процентной ставкой, когда он становится повседневным банковским риском. Поэтому его прогноз чрезвычайно важен на этапе становления рыночных отношений, который часто характеризуется высокими и нестабильными темпами инфляции и колеблющимися ставками процента. В условиях относительно стабильной экономики наиболее опасным является кредитный риск — именно он является главным виновником краха кредитных учреждений в странах с развитым рынком.

Различные виды риска являются взаимосвязанными: высокий процентный риск (неожиданное изменение ставок) и обусловленная им финансовая нестабильность хозяйственных агентов может по цепочке спровоцировать высокий кредитный риск (большую вероятность невозврата кредитов) и риск ликвидности (отсутствие у банка необходимых средств для выполнения обязательств).

Рассмотрим наиболее значимые механизмы управления активами и пассивами банка — собственно инструментарий формирования кредитной политики. [31, c. 197]

Одним из важнейших механизмов является управление гэпом. Он основывается на понятии спрэд (от англ. spread— размах, разрыв). Спрэд — это разность между кредитной и депозитной ставками, количеством ссужаемых и привлеченных средств, величина которого определяет доход банка. Гэп — более узкое понятие, принятое в банковской практике и относящееся лишь к определенному виду активов и пассивов. Согласно определению, гэп (англ. gap— разрыв, разница, пролом, промежуток) — это разность между величиной активов и пассивов, чувствительных к изменению ставки процента и предназначенных переоценке или погашению к рассматриваемому фиксированному сроку.

Деление на чувствительные к изменению ставки процента активы и пассивы достаточно условно. Обычно к чувствительным активам относятся: выданные кредиты (в рублях и инвалюте), государственные ценные бумаги различных видов, доходы будущих периодов и т.д. К нечувствительным активам — средства, находящиеся в кассовых расчетах, здания, сооружения, хозяйственный инвентарь и т.д. Чувствительные пассивы представляют собой средства, полученные в результате расчетов с другими банками (привлечение кредита в инвалюте и рублях); вклады и остатки на счетах физических и юридических лиц. Нечувствительные пассивы — это главным образом различные фонды банковской фирмы (уставной, резервный, развития и т.п.).

Соотношение этих видов активов и пассивов играет существенную роль в формировании банковского дохода при изменении ставки процента.

Обозначив через t* момент переоценки активов и пассивов, г — ставку процента, чувствительные к изменению ставки процента активы как А r

t

*

и чувствительные к изменению ставки процента пассивы как Пr

t

*

получаем уравнение расчета гэпа Гt

*

:

Гt

*

= А r

t

*

- Пr

t

*

(1.1)

Будем считать, что в соответствии с изменением ставки процента переоценка активов и пассивов осуществляется дискретно в моменты времени t = t, t+1, t+2,... t+n. Считая далее гэп Гt

*

управляющим параметром (Гt

есть Гt

*

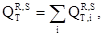

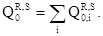

при t* = t) банковской деятельности, рассмотрим его связь с процентным доходом.

В теории банковского дела формулируются следующие основные принципы управления гэпом:

- Изменение процентного дохода DDn

t

получаемого при заданном сочетании активов и пассивов в результате изменения ставки процента Drn

t

является разностной величиной и зависит от величины гэпа, который, как следует из уравнения (1.1), также является разностной переменной:

DDn

t

= Drn

t

* Гt

(1.2)

Уравнение (1.2) получено в предположении постоянства величин А r

t

и Пr

t

, и неизменного спрэда между кредитной и депозитной ставками и может характеризовать изменение процентного дохода при разнонаправленном изменении процентной ставки.

- В случае негативного гэпа (Гt

< 0) при возрастании процентной ставки доход убывает, при ее снижении — возрастает. Наоборот, при позитивном гэпе (Гt

> 0), при возрастании ставки процентный доход увеличивается, а при ее снижении — падает (таблица 1.5).

Таблица 1.5 - Влияние гэпа на изменение дохода при различной динамике процентной ставки [31, c. 198]

| Гэп |

Изменение ставки, Drn

t

|

DDn

t

|

Изменение дохода |

| Негативный |

|

<0 |

¯ |

| Негативный |

¯ |

>0 |

|

| Позитивный |

|

>0 |

¯ |

| Позитивный |

¯ |

<0 |

|

| Нулевой |

|

=0 |

=0 |

| Нулевой |

¯ |

=0 |

=0 |

При нулевом гэпе изменение ставки процента не влияет на получаемый доход (в этом случае он определяется запланированным спрэдом и величиной пассивов и активов), т.е. осуществляется так называемое микрохеджирование от процентного риска. При ненулевом гэпе возникают потери (альтернативные убытки), которые уменьшают собственный капитал банка. При использовании в банковской практике данного финансового инструмента важно установление не только негативной или позитивной позиции гэпа, но и его абсолютной величины.

Другим механизмом кредитной политики является механизм управления ставкой процента.

Важную роль при установлении уровня ставки процента играет учет в ней различных рисков (невозврата кредита, процентного и т.д.). В условиях нестабильной экономики и инфляции важнейшим риском является инфляционный, который подразделяется на риск ожидаемой инфляции и риск неожиданной инфляции (собственно процентный риск), при этом недооценка величины инфляции в кредитной ставке процента, так же как и переоценка ее в депозитной ставке, неблагоприятна для банка.

Управление ставкой процента состоит в том, чтобы, с одной стороны, правильно оценить риск ожидаемой инфляции,реальную ставку или премию за отказ от потребления, надбавку (премию) за риск непогашения обязательства (заметим, что они непосредственно ненаблюдаемы, т.е. требуют экспертной оценки) и включить их в размер общей рыночной ставки процента, а с другой — согласовать полученную величину с требованиями спроса и предложения на рынке денег.

Неправильная оценка этих параметров ведет к потерям дохода (к альтернативным убыткам), которые могут возникнуть либо у кредитора (заимодавца), либо у кредитуемого (заемщика). При этом одна из сторон всегда остается в выигрыше и получает дополнительный доход, равный сумме недополученного дохода партнера по данной кредитной операции.[11, c. 316]

Так как банк постоянно находится в ситуации кредитора (на рынке кредитов) и кредитуемого (на рынке депозитов), правильное назначение ставки процента — необходимое условие безубыточной работы банка.

Для эффективного управления процентной ставкой банком должны соблюдаться следующие принципы:

1)риск невозврата кредита не может быть устранен полностью;

2)рассматриваемый риск может быть уменьшен за счет снижения уровня концентрации неблагонадежных заемщиков в общем числе клиентов;

3)уменьшение риска достигается снижением ставки банковского процента до (или ниже) уровня средней эффективности вложений. В результате банк снижает свою доходность, но одновременно уменьшает кредитный риск, как бы перераспределяя его между благонадежными заемщиками.

Реальная мировая и российская банковская практика строится на этих постулатах: солидные банки, работающие с солидными (надежными) клиентами, характеризуются относительно невысокими ставками процента, учитывающими снижение фактического риска невозврата кредитов.

Третьим механизмом формирования кредитной политики является механизм управления ликвидностью.

Управления ликвидностью включает в себя совокупность действий и методов по управлению активами и пассивами.[36, с. 439]

Под управлением активами понимают пути и порядок размещения собственных и привлеченных средств. Как уже отмечалось, банки должны так размещать средства в активы, чтобы они, с одной стороны, приносили соответствующий доход, а с другой - не увеличивали бы риск банка потерять эти средства. В мировой банковской практике управление активами осуществляется посредством ряда методов, к которым, в частности, относятся метод общего фонда средств и метод распределения активов.

Управление пассивами в широком смысле представляет собой деятельность банка, связанную с привлечение средств вкладчиков и других кредиторов и определением (регулированием) структуры источников соответствующих средств. В более узком смысле под управлением пассивами (пассивными операциями) понимаются действия банка, направленные на поддержание его ликвидности путем активного поиска привлеченных средств по мере необходимости. Подобные операции считаются рискованными, поэтому в процессе управления пассивами необходимо внимательно сравнивать расходы на привлечение средств с доходами, получаемыми от их вложения.

Управление ликвидностью банка включает в себя поиск источников заемных средств, выбор среди них самых надежных с наиболее длительными сроками привлечения, и установление необходимого оптимального соотношения между отдельными видами пассивов и активов, позволяющего банку впредь выполнять свои обязательства перед кредиторами. Кроме того, при формировании кредитных ресурсов следует учитывать все издержки банка, связанные с привлечением средств (включая косвенные, например заработную плату работников банка), с тем расчетом, чтобы они имели минимально допустимый уровень, позволяющий банку не снижать норму прибыли при размещении этих средств в активные операции. Таким образом, процессы управления активами и пассивами взаимосвязаны, взаимозависимы и осуществляются одновременно.

Следующим рассматриваемым элементом кредитной политики будет механизм управления кредитным риском.

Кредитный риск - это опасность, что дебитор не сможет осуществить процентные платежи или выплатить основную сумму кредита в соответствии с условиями, указанными в кредитном соглашении, является неотъемлемой частью банковской деятельности. Кредитный риск означает, что платежи могут быть задержаны или вообще не выплачены, что, в свою очередь, может привести к проблемам в движении денежных средств и неблагоприятно отразиться на ликвидности банка. Несмотря на инновации в секторе финансовых услуг, кредитный риск до сих пор остается основной причиной банковских проблем. Более 80% содержания балансовых отчетов банков посвящено обычно именно этому аспекту управления рисками. Существуют три основных вида кредитного риска:

- личный или потребительский риск;

- корпоративный риск или риск компании;

- суверенный или страновой риск. [30, c. 256]

Из-за потенциально опасных последствий кредитного риска важно провести всесторонний анализ банковских возможностей по оценке, администрированию, наблюдению, контролю, осуществлению и возврату кредитов, авансов, гарантий и прочих кредитных инструментов. Общий обзор управления кредитными рисками включает в себя анализ политики и практики банка. Данный анализ должен также определить адекватность финансовой информации, полученной от заемщика, которая была использована банком при принятии решения о предоставлении кредита. Риски по каждому кредиту должны периодически переоцениваться, так как им свойственно изменяться.

Обзор функции по управлению кредитными рисками производится по следующему плану:

- управление кредитным портфелем;

- кредитная функция и операции;

- качество кредитного портфеля;

- неработающий кредитный портфель;

- политика управления кредитными рисками;

- политика по ограничению кредитных рисков;

- классификация активов;

- политика по резервированию кредитных потерь.

Основная задача в управлении кредитным риском заключается в получении оптимального для банка соотношения доходности и риска. К управлению рисками в банке можно отнести средства, технологии и соответствующие бизнес-процессы, направленные на оценку, мониторинг и контроль за рисками, а в целом – на реализацию избранной банком стратегии в области управления рисками. [25, с. 537]

Ключевым элементами эффективного управления кредитным риском являются: взвешенная кредитная политика, качественное управление кредитным портфелем, эффективный кредитный мониторинг, подготовленный и квалифицированный персонал. Процесс управление кредитным риском заслуживает особого внимания потому, что от его качества зависит успех работы банка.

Важность исследования проблем формирования кредитной политики коммерческого банка связана с серьезным ее влиянием на устойчивость функционирования и результаты деятельности банка. Для анализа банковской деятельности существует целый арсенал экономико-математических методов.

Можно выделить две основные группы моделей, описывающие банковскую деятельность: частные и полные модели. [31, с. 213]

В группе частных моделей могут быть выделены два дивергентных (сходящихся) направления. Они основаны на различных гипотезах о поведении банка на рынке денег и возможностях управления им процессами спроса и предложения на этом рынке. Частные модели анализируют отдельные аспекты деятельности банковской фирмы (концентрируются либо на выборе структуры активов, либо на управлении обязательствами).

В полных моделях используется комплексный подход. Основоположниками данного подхода стали труды Балтенспергера и Сили. Согласно Балтенспергеру, полная модель должна объяснить решение: 1) об активах и обязательствах банка (и их взаимодействии); 2) о размерах банковского капитала. Модель Балтенспергера позволяет определить такое соотношение активов и пассивов, которое обеспечивает максимум прибыли банка.

В квази-полной модели банка, предложенной Сили, определяется портфель кредитов, депозитная ставка и ликвидная позиция банка, однако вопросы банковского капитала остались при этом за пределами модели. В модели Сили определяется портфель кредитов, депозитная ставка и ликвидная позиция банка. Эта модель содержит также функцию риска, увеличивающегося при возрастании объема ссуд. Интервал изменения депозитных ставок при поведении, минимизирующем риск, шире, чем тот же интервал при поведении, нейтральном к риску. В соответствии с принятыми предположениями банковская фирма рассматривается как действующее предприятие.

На современном этапе для анализа банковской деятельности стали использоваться модели линейного программирования и имитационного моделирования, а также моделирование кризисных ситуаций, т.н. стресс-тестирование банков.

Модели линейного программирования применяются для решения задачи оптимального распределения кредитных ресурсов. К числу достоинств этих моделей относятся детально разработанные и хорошо апробированные алгоритмы их реализации. Данные модели позволяют найти оптимальную структуру распределения кредитных средств (с учетом принятой в задаче их классификации) и оценить ожидаемые результаты (максимальную прибыль банка, его устойчивый рост, прирост собственного капитала и т.д.).

Модели имитационного моделирования позволяют адекватно описать динамику функционирования банка. Примером такого рода исследований является имитационная динамическая модель, где кредитно-инвестиционная политика банка зависит как от внутреннего кредитного потенциала банка, так и от спроса на рынке кредитных ресурсов. Спрос на кредитные ресурсы обратно пропорционален ставке за кредит. Кредитные рынки валютных и рублевых ресурсов считаются независимыми. Погашение кредитов отображается в модели с учетом рисков невозврата ресурсов. Согласно этой модели, вклады физических лиц считаются нелинейно зависящими от ставки банковского процента, доходов населения и коэффициента, характеризующего склонность к сбережениям, "вклады" юридических лиц зависят от проводимой банком маркетинговой политики (охват юридических лиц в зоне влияния банка) и от индекса инфляции. Рассматриваемая имитационная модель в качестве составной ее части содержит блок оптимизации, на основе которого осуществляется процесс распределения кредитного ресурса. Оптимизационный блок включает в себя критерий максимизации прибыли банка и систему ограничений по ликвидности, резервному фонду, гэпу, спросу на отдельные виды кредитов и т.д. [31, с. 216]

Реализация модели осуществлялась на основе сценарного (вариантного) подхода. Рассматривались три ординарных сценария развития банка: 1) пессимистический (снижение объема привлекаемых средств); 2) консервативный (объемы привлекаемых средств не изменяются); 3) оптимистический (увеличение объема привлекаемых средств) и один эктраординарный (форс-мажорный), связанный с кризисным состоянием рынка ценных бумаг. Соответственно этому изменяется объем кредитного ресурса банка, а следовательно, и стратегия кредитной политики. Модели стресс-тестов позволяют оценить потери банка в экстремальных ситуациях. Суть стресс-тестирования заключается в том, чтобы понять какие убытки может понести банк в той или иной неожиданной ситуации. Стресс-тестирование используется как для оценки всей финансовой системы, так и для отдельной кредитной организации. [27, c.55]

Существует довольно много различных видов стресс-тестов. Можно использовать однофакторные или многофакторные, систематические или несистематические сценарии. При этом важно определить те факторы риска, которые в наибольшей степени могут повлиять на банк или на финансовую систему в целом. Использование методики стресс-тестирования способно предотвратить банкротство отдельного банка, а также кризис всей финансовой системы.

Таким образом, кредитная политика банка является важнейшим аспектом функционирования, определяющим условия его выживания и будущее финансовое состояние. Недооценка значимости кредитной политики является серьезным стратегическим просчетом. В то же время определение оптимальной кредитной политики представляет собой сложную многоплановую задачу, решение которой лежит в плоскости использования современных концепций анализа банковской деятельности и применения эффективного инструментария.

2. ПРАКТИЧЕСКИЕ АСПЕКТЫ КРЕДИТНОЙ ПОЛИТИКИ РОДИОНОВО-НЕСВЕТАЙСКОГО ОТДЕЛЕНИЯ № 5190 ЮГО-ЗАПАДНОГО БАНКА СБЕРБАНКА РФ

2.1 Общая характеристика Родионово-Несветайского отделения №5190 Юго-Западного банка Сбербанка РФ

Родионово-Несветайское отделение является обособленным подразделением Банка, расположенным вне места его нахождения, отделение входит в единую систему Банка, организационно подчиняется Юго-Западному банку и непосредственно руководит работой подразделений системы Банка, расположенных на обслуживаемой им территории. Банк наделяет отделение имуществом. Отделение приобретает имущество, которым владеет, пользуется и распоряжается в соответствии с указаниями Банка; имеет отдельный баланс; уплачивает налоги, сборы и иные обязательные платежи в государственный бюджет и внебюджетные фонды.

Процентные ставки по кредитам, вкладам и плата за услуги, оказываемые клиентам отделения, определяются Банком или в порядке, им установленном, с соблюдением требований действующего законодательства.

Отношения отделения с клиентами строятся на основе договоров, заключаемых в порядке и на условиях, установленных банком, с обязательным использованием типовых форм договоров, утвержденных Банком, в соответствии с законодательством Российской Федерации. ОСБ обязано принимать все предусмотренные законодательством Российской Федерации меры для улучшения финансового состояния Банка, предотвращения материальных потерь и взыскания дебиторской задолженности, в том числе в судебном порядке. Отделению разрешается реклама и публичная оферта в порядке, установленном законодательством Российской Федерации и нормативными документами Банка; вправе в порядке, предусмотренном законодательством, нормативными актами Банка России, Уставом Банка, его нормативными документами, открывать валютно-обменные пункты и другие внутренние структурные подразделения, расположенные вне места нахождения его офиса. ОСБ осуществляет обслуживание экспортно-импортных операций клиентов с применением различных финансовых инструментов, принятых в международной банковской практике, и валютный контроль за операциями клиентов – физических и юридических лиц. Банк гарантирует тайну об операциях, о счетах и вкладах клиентов и корреспондентов Банка, а также об иных сведениях, устанавливаемых Банком и составляющих его коммерческую тайну. Справки по операциям и счетам клиентов могут выдаваться только в случаях и в порядке, предусмотренных действующим законодательством РФ. Работники несут ответственность за разглашение сведений, составляющих банковскую тайну, включая возмещение нанесенного ущерба, в порядке, установленном федеральным законодательством. Отделение независимо от органов государственной власти и местного самоуправления при принятии им решений.

Юридический адрес и реквизиты.

Родионово-Несветайское отделение №5190 Юго-Западного банка СБ РФ

г. Новошахтинск

Филиал акционерного коммерческого сберегательного банка

Российской Федерации.

(Открытого акционерного общества).

Адрес: 346918 Ростовская обл., г. Новошахтинск, ул. Садовая,34.

Тел.: 2-76-42

Реквизиты:

ИНН 7707083893

БИК 046015602 ЮЗБ СБ РФ

К/СЧ 30101810600000000602 В ГРКЦ ГУ ЦБ ПО РО

Р/СЧ 30301810552000605241 ОСБ 5190 В ТРЦ ЮЗБ СБ РФ

ОКП 02754080 ОКОНХ 96130 ОКАТО 60430000000

КПП 615130007 ОКОГУ 15007 ОКОПФ 90 ОКФС 41

ОКДП 6512000 6519000

Отделение осуществляет банковские операции и сделки на основании Устава Банка, Генеральной лицензии, выданной Банком России, в соответствии с правилами, установленными Банком, с учетом запретов и ограничений, а также доверенностью, выданной его руководителю Банком. Банк осуществляет следующие банковские операции и сделки:

· Привлечение денежных средств физических и юридических лиц во вклады.

· Открытие и ведение банковских счетов физических и юридических лиц.

· Осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам.

· Привлечение во вклады и размещение драгоценных металлов, а также осуществление иных операций с драгоценных металлами.

· Инкассацию денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц.

· Куплю-продажу иностранной валюты в наличной и безналичной формах.

· Приобретение права требования от третьих лиц исполнения обязательств в денежной форме.

· Доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами.

· Предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей.

· Осуществление лизинговых операций.

· Оказание консультационных и информационных услуг.

· Распространение и обслуживание пластиковых карточек международных и российских платежных систем, членом которых является Банк или с которыми Банком подписаны соглашения о сотрудничестве.

· Осуществление покупки, продажи, учета, хранения и иных операций с ценными бумагами, выполняющими функции платежного документа, с ценными бумагами, подтверждающими привлечение денежных средств во вклады и на банковские счета.

· Кредитование физических и юридических лиц.

Отделение вправе осуществлять иные сделки в соответствии с законодательством Российской Федерации, Положением об отделении и в объеме, определенном в доверенности руководителя.

Банковские операции и сделки осуществляются в рублях и иностранной валюте. Филиал обязан при осуществлении банковских операций и сделок соблюдать правила, установленные банком, с учетом запретов и ограничений. Отделение не вправе совершать банковские операции и сделки при отсутствии соответствующих полномочий в доверенности его руководителя, выданной Банком, а также при наличии нормативных или распорядительных документов Банка, ограничивающих или запрещающих проведение данной банковской операции и сделки.

Бухгалтерский учет в Банке осуществляется в соответствии с правилами, установленными Банком Росси. Банк ведет статистическую и иную отчетность, предоставляет государственным органам информацию, необходимую для налогообложения и ведения общегосударственной системы сбора и обработки экономической информации. Отделение публикует информацию, относящуюся к эмитируемым им ценным бумагам, в объеме, в сроки и в порядке, определенные законодательством РФ. Итоги деятельности отражаются в ежемесячных, квартальных и годовых бухгалтерских балансах, в отчете о прибылях и убытках, а также в годовом отчете, представляемых Банк России в установленные им сроки.

Годовой бухгалтерский баланс и отчет о прибылях и убытках Банка после проведения ревизии и проверки аудиторской организацией утверждаются общим собранием акционеров и подлежит публикации в печати.

Финансовый год Банка начинается 1 января и заканчивается 31 декабря. В целях реализации государственной социальной, экономической и налоговой политики обеспечивает сохранность, приведение в надлежащий порядок, длительное хранение и использование (выдачу справок по запросам юридических и физических лиц) документов по личному составу. В порядке, предусмотренном Государственной архивной службой РФ, документы по личному составу Банка передаются на государственное хранение.

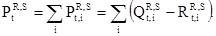

Структура Родионово-Несветайского отделения № 5190 представлена на рисунке 2.1

Рисунок 2.1 - Структура Родионово-Несветайского отделения № 5190 Юго-Западного банка Сбербанка РФ

2.2 Особенности кредитной политики Родионово-Несветайского отделения № 5190

Юго-Западного банка Сбербанка РФ

Родионово-Несветайское отделение № 5190 в своей деятельности опирается на кредитную политику Юго-Западного банка Сбербанка РФ.

Кредитная политика Юго-Западного Банка Сбербанка РФ разрабатывается Управлением кредитования и Отделом инвестиционного кредитования и проектного финансирования совместно с Отделом рисков и Отделом проблемных и просроченных кредитов, одобряется Комитетом по предоставлению кредитов и инвестиций Юго-Западного банка. Кредитная политика утверждается Правлением Юго-Западного Банка Сбербанка России (СБ РФ). В зависимости от изменения экономических условий, правил, устанавливаемых регулирующими органами, вносятся последующие изменения и дополнения в содержание ранее утвержденного документа. Определение приоритетов и наименее рискованных условий выдачи клиентам кредитных ресурсов является основой процесса управления кредитами, определения объективных стандартов и параметров, которыми должны руководствоваться банковские работники, отвечающие за предоставление кредитов и управление ими. Кредитная политика определяет деятельность Правления и служб банка в области кредитования, предоставляет возможность внешним и внутренним аудиторам оценить степень и качество управления кредитами в банке.

Юго-Западный банк Сбербанка РФ осуществляет через свои учреждения и ОПЕРУ кредитные операции исключительно на территории Ростовской области, Краснодарского края и Республики Адыгея. Кредитование экономических субъектов производится отделениями Юго-Западного банка на территориях и в районах по месту их нахождения. Кредитование клиентов за пределами своих территорий учреждениями Юго-Западного банка производится в исключительных случаях и только по решению Комитета по предоставлению кредитов и инвестиций Юго-Западного банка СБ РФ.

Кредиты юридическим лицам и кредиты населению (за исключение кредитов на неотложные нужды) предоставляются на условиях целевого использования. С целью снижения риска невозврата кредитных ресурсов и защиты интересов вкладчиков, обязательными условиями предоставления кредитов являются наличие источников погашения кредитных средств и оформление ликвидного обеспечения (за исключением кредитования в режиме "овердрафт").

Кредитование служит инструментом для установления долгосрочных партнерских отношений между Банком и Клиентом и расширения спектра банковских продуктов и услуг, предоставляемых Клиенту, таких как расчетно-кассовое обслуживание, валютные операции, вексельное обращение, банковские карты и пр. Развитие долгосрочных партнерских отношений с клиентами и комплексность в предоставлении услуг позволят сократить риск колебаний остатков на счетах Клиентов Банка, сделают их более предсказуемыми и планируемыми и тем самым снизят кредитные риски Банка. Приоритетом кредитной политики Юго-Западного банка СБ РФ является развитие взаимоотношений с платежеспособными, финансово устойчивыми заемщиками, осуществляющими активную хозяйственную деятельность, направленную на выполнение разработанных бизнес-планов, включая создание конкурентоспособной продукции, имеющими либо готовыми поддерживать стабильные обороты по счетам в учреждениях СБ РФ.

Объем предоставляемых кредитов зависит от финансового имущественного положения заемщика, при условии, что расходы по обслуживанию ссуды не снижают кредитоспособность заемщика и размера оборотов денежных средств по счетам Клиента в учреждениях Юго-Западного банка СБ РФ. Определяющим фактором при принятии решения о кредитовании является эффективность бизнеса заемщика, рентабельность финансируемого проекта, а также поддержания стабильных оборотов по счетам в учреждениях Юго-Западного банка СБ РФ. Наличие высоколиквидного обеспечения не является достаточным основанием для положительного решения о возможности предоставления кредита.

В зависимости от уровня кредитного риска, определяемого на основании анализа кредитоспособности заемщика, Банк может ограничить размер предоставляемых кредитов путем установления лимитов, а также установить процентную ставку больше действующей на момент выдачи при данном виде и сроке кредитования.

Преимуществами при рассмотрении кредитных заявок в части установления процентных ставок и сроков кредитования пользуются следующие клиенты:

▪ крупные товаропроизводители и коммерческие структуры, относящиеся к категории "VIP-заемщик";

▪ крупные предприятия, оказывающие существенное влияние на региональную экономику и стратегически важные для ЮЗБ СБ РФ предприятия в целях их привлечения из коммерческих банков;

▪ производственные предприятия и организации удельный вес оборотов по расчетным счетам которых в ЮЗБ СБ РФ превышает 70% совокупных оборотов по всем расчетным и текущим валютным счетам предприятия.

С целью развития региональной экономики, стимулирования расширенного воспроизводства, банк осуществляет активную деятельность по расширению кредитного рынка за счет постоянного совершенствования технологий кредитования и повышения качества обслуживания клиентов, строит отношения с клиентами на долгосрочной основе, позволяющей прогнозировать их экономическое состояние и экономическое поведение.

При принятии решения о предоставлении кредитных средств подразделения Юго-Западного банка СБ РФ: специалисты по расчетно-кассовому обслуживанию (в Юго-Западном банке СБ РФ – Управление корпоративных клиентов и бюджетов), службы кредитования, валютного подразделения, отдела ценных бумаг, отдела банковских карт, отдела кассовых операций и инкассации с целью привлечения на комплексное обслуживание Клиентов – Заемщиков Юго-Западного банка СБ РФ оценивают перспективы сотрудничества и разрабатывают возможные мероприятия и сроки их выполнения. При этом своевременность выполнения ряда мероприятий может влиять на процентную ставку, применяемую по кредитному договору, т.е. при невыполнении клиентом условий, предложенных подразделениями Юго-Западного банка, может применяться повышенная процентная ставка.

Поскольку кредитование является одним из основных инструментов по привлечению клиентов на комплексное обслуживание в Юго-Западный банк СБ РФ, приоритетной задачей подразделений Юго-Западного банка СБ РФ, обслуживающих заемщиков (кредитная служба, юридическая служба, операционно-кассовые работники, служба сопровождения банковских операций, служба безопасности, работники бухгалтерии и др.) является повышение качества обслуживания и защиты интересов каждого Заемщика, Клиента Юго-Западного банка СБ РФ.

Важнейшим приоритетом Кредитной политики по кредитованию населения является опережающее развитие данных операций кредитования населения.

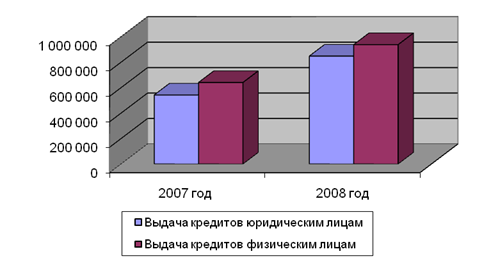

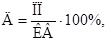

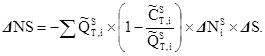

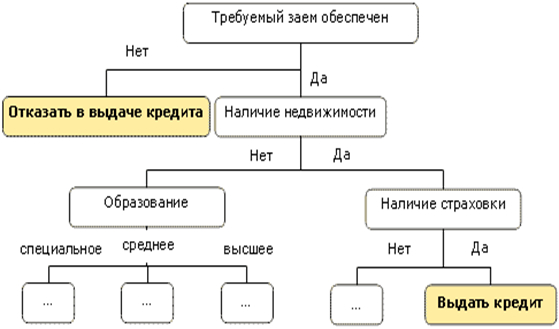

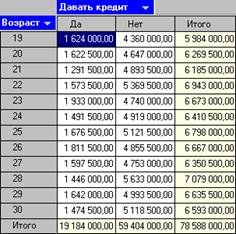

Потребительское кредитование определено как одно из приоритетных направлений деятельности, в связи с чем перед кредитными службами ЮЗБ СБ РФ поставлена комплексная задача по значительному увеличению ссудной задолженности физических лиц с одновременным сохранением качества кредитного портфеля. При этом необходимо обеспечить: сохранение и увеличение достигнутой доли на рынке потребительского кредитования, обеспечение наличия в кредитном портфеле банка всего продуктового ряда по кредитованию физических лиц, опережающие темпы роста непроцентных доходов.