СОДЕРЖАНИЕ

Введение…………………………………………………………………2

1. Понятие банковской системы………………………………………3

2. Банковская система Швейцарии…………………………………..10

3. Антикриминальное банковской регулирование на примере Швейцарии………………………………………………………….21

Заключение……………………………………………………………..24

Список литературы…………………………………………………….25

ВВЕДЕНИЕ

Швейцария относится к числу наиболее респектабельных финансовых центров Европы. Традиционный статус нейтрального государства, местоположение в центре Европы, устоявшиеся демократические институты обеспечили Швейцарии особое положение на политической карте мира. Швейцария является транзитным пунктом международных финансовых потоков. Швейцарский франк входит в число основных резервных валют мира. Швейцарская банковская система находится на одном из первых мест в мире по уровню конфиденциальности банковских вкладов.

Швейцарская банковская система состоит из огромного числа различных банковских учреждений под вывесками коммерческих, ипотечных, сберегательных, частных, кантональных, местных и международных банков, в дополнение к которым действует ряд финансовых компаний банковского типа. За исключением сберегательных банков, большая часть банков непосредственно либо через свои филиалы осуществляют разнообразные банковские и финансовые операции, хотя некоторые из них - это касается главным образом частных банков - специализируются в конкретных областях.

В данной контрольной работе будут подробно рассмотрены вопросы касающиеся как банковской системы в общем, так и банковской системы Швейцарии, в частности особое внимание будет уделено Швейцарскому Национальному и Банку и антикриминальному банковскому регулированию на примере Швейцарии.

1.

Понятие банковской системы

Банковская система — совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма. Включает Центральный банк, сеть коммерческих банков и других кредитно-расчетных центров. Центральный банк проводит государственную эмиссионную и валютную политику, является ядром резервной системы. Коммерческие банки осуществляют все виды банковских операций.

Свойства банковской системы

Реклама

1. Банковская система включает элементы, подчиненные определенному единству, отвечающие единым целям. Другими словами, в банковскую систему нельзя механически включать субъекты, действующие на рынке, соприкасающиеся друг с другом, но подчиненные другим целям и выполняющие другие задачи.

2. Банковская система специфична. Она выражает свойства, характерные для нее самой, в отличие от других систем, функционирующих в народном хозяйстве. Специфика банковской системы определяется ее составными элементами и отношениями, складывающимися между ними.

3. Банковская система способна к взаимозаменяемости элементов, т.е. ее можно представить как целое, как многообразие частей (различные банки), подчиненных единому целому и при необходимости способных заменить одна другую. В случае, если ликвидируется один банк, вся система не становится недееспособной - появляется другой банк, который может выполнять банковские услуги и операции.

4. Банковская система динамична. Она постоянно пополняется новыми банками, избавляется от обанкротившихся и не справляющихся с банковскими операциями, а также постоянно совершенствуется. Кроме этого, динамику банковской системы подтверждают и постоянно возникающие новые связи как между Центральным банком и коммерческими банками, так и между банками. Банки участвуют на рынке межбанковских кредитов, в совместных инновационных проектах, научных программах и т.п.

5. Банковская система является системой закрытого типа. В полном смысле ее нельзя назвать закрытой, поскольку она взаимодействует с внешней средой, с другими системами. Кроме того, система пополняется новыми элементами, соответствующими ее свойствам. Тем не менее она "закрыта", так как, несмотря на обмен информацией между банками и издание Центральным банком специальных статистических сборников, информационных справочников, бюллетеней, существует банковская "тайна". По закону банки не имеют права давать информацию об остатках денежных средств на счетах, об их движении.

6. Банковская система - "самоорганизующаяся", саморегулирующаяся, поскольку изменение экономической конъюнктуры, политической ситуации неизбежно приводит к "автоматическому" изменению политики банка. Например, в период кризисов и политической нестабильности банковская система сокращает долгосрочные инвестиции в производство, уменьшает сроки кредитования и т.п., а в условиях стабильности - активизирует свою основную деятельность.

Реклама

7. Банковская система выступает как управляемая система. Деловые банки, будучи юридическими лицами, функционируют на базе общего и специального банковского законодательства, их деятельность регулируется экономическими нормативами, устанавливаемыми Центральным банком, который осуществляет контроль за деятельностью кредитных институтов.

Банковская система - финансовый посредник экономики страны

Современная банковская система оказывает огромное многообразие услуг своим клиентам - от традиционных дипозитно-ссудных и расчетно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно-кредитных и финансовых инструментов, используемых банковскими структурами (лизинг, факторинг, траст и т.д.). При этом основная, важнейшая функция банковской системы в экономике России есть и остается - быть финансовым посредником между социально-экономическими рыночными институтами.

Схематично банковскую систему как финансового посредника можно представить в виде схем, приведенных на рис. 1.1. и 1.2.

Если сравнивать предложение и использование капитала исходя из рис. 1.2, то можно определить в какой период времени (года, квартала) какую позицию занимает тот или иной сектор на предложенной схеме.

Так, например, в странах с развитой рыночной экономикой сектор домашних хозяйств, как правило, имеет избыток денежных сбережений и служит "поставщиком" капитала для других секторов.

Сектор деловых фирм обычно испытывает дефицит денежных средств, т.к. капитальные вложения этого сектора выше чем приток текущих поступлений, но есть и богатые фирмы с избытком капитала.

Государственный сектор чаще всего и обычно дефицитен, так как во всех странах расходная часть бюджета превышает доходную.

Реализуя банковские операции, достигая их слаженности и сбалансированности, банковская система обеспечивает тем самим общие функции финансовых посредников.

Рис. 1.1. Система финансового посредничества в общем виде

Рис. 1.2. Банковская система как финансовый посредник

Элементы банковской системы

Элементами банковской системы являются банки, некоторые специальные финансовые институты, выполняющие банковские операции, но не имеющие статуса банка, а также некоторые дополнительные учреждения, образующие банковскую инфраструктуру и обеспечивающие жизнедеятельность кредитных институтов.

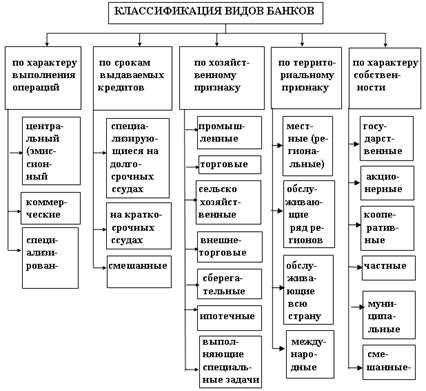

В зависимости от того или иного критерия их можно классифицировать следующим образом (см. рис. 1.3). Разумеется, на практике трудно встретить тот или иной банк, в чистом виде соответствующий данной классификации. Обычно имеют место различные комбинации.

К этой схеме можно добавить то, что по законодательству большинства стран в национальных банковских системах допускается функционирование иностранных банков. В ряде стран (например, во Франции) деятельность иностранных банков не ограничивается. В России, Канаде, Японии и других странах для иностранных банков вводится определенный коридор, в количественных рамках которого они могут развертывать свои операции. В России совокупный капитал иностранных банков не должен превышать 15 %.

Рис. 1.3. Классификация элементов банковской системы

Кроме этого, банки можно классифицировать по числу филиалов - бесфилиальные и многофилиальные. По масштабам деятельности можно выделить малые, средние, крупные банки, банковские консорциумы, межбанковские объединения.

К элементам банковской системы, кроме перечисленных банков, относят банковскую инфраструктуру и банковское законодательство. Банковская инфраструктура включает:

1. Информационное обеспечение, выступающее естественным требованием, без которого банки не могут безущербно для своего капитала и капитала клиентов финансировать различного рода проекты. Наличие информации и ее анализ становятся обязательным атрибутом технологии предоставления банковских услуг. Сведения, в которых нуждаются банки, можно почерпнуть в многочисленных справочниках, специальных оперативных изданиях, статистических ежеквартальных изданиях и т.п., а также запросить нужную информацию в Центральном банке.

2. Методическое обеспечение. Полностью пакет унифицированных новых положений и методических указаний еще не укомплектован, чаще всего банки осуществляют операции на базе своих собственных методик и положений.

3. Научное обеспечение, которое должно затрагивать функционирование банковской системы и отдельных банков. До настоящего времени в России не создана система достаточно представительных научных центров и не скоординирована деятельность научных работников.

4. Кадровое обеспечение - это процесс, направленный на последовательное приближение фактического состояния трудовых ресурсов банка к наиболее оптимальному. Для реализации этого процесса создана система, состоящая из следующих основных взаимосвязанных направлений работы с персоналом: профессиональное обучение персонала в соответствии с предъявляемыми требованиями к кадрам такого уровня, аттестация сотрудников и оценка уровня их квалификации, планирование и развитие карьеры сотрудников, подготовка резерва на замещение руководящих и ключевых должностей.

5. Средства связи и коммуникации. Увеличение числа субъектов экономики, объема выполняемых банками операций поставили перед банками задачи перехода на новые каналы связи, более высокого уровня технического обслуживания при совершении банковских операций. Постепенно российская банковская система оснащается новыми средствами связи, обеспечивающими высокую скорость платежей и расчетов.

6. Нормативно-законодательное обеспечение. Что касается банковского законодательства, то в настоящее время в России действуют два закона, прямо относящиеся к работе банков. Это Федеральные законы "О Центральном банке РФ" (1995 год) и "О банках и банковской деятельности" (1996 год). Существует и ряд косвенно относящихся к деятельности банков законов: о бирже, о ценных бумагах, Закон "О рекламе", Гражданский кодекс РФ и др. Многие законы находятся в стадии разработки и утверждения.

Как следует из сказанного выше, банковская система не должна быть самостоятельным субъектом хозяйства, она должна являться лишь "обслуживающим предприятием" для реального сектора экономики и производственной сферы. Но это вовсе не означает отказ от коммерческих начал деятельности банковской системы. Речь только должна идти об извлечении реальной (экономически обоснованной) прибыли из реальных операций. Именно показатель такой прибыльности, являющий собой реальный хозрасчет, и будет той лакмусовой бумажкой, которая позволит любому "ищущему хозяйственнику" вкупе с информацией контролирующих органов о деятельности того или иного банка выбрать тот из них, который сможет обслуживать по всем интересующим клиента аспектам текущего бизнеса.

2.

Банковская система Швейцарии

Швейца́рия, официальное название — Швейца́рская Конфедера́ция (нем. Schweizerische Eidgenossenschaft, фр. Confédération suisse, итал. Confederazione Svizzera, ромш. Confederaziun svizra) — небольшое, не имеющее выхода к морю государство в Центральной Европе, граничащее на севере с Германией, на юге — с Италией, на западе — с Францией, на востоке — с Австрией и Лихтенштейном.

Швейцария — богатейшая страна мира и один из важнейших банковских и финансовых центров мира (Цюрих — третий после Нью-Йорка и Лондона мировой валютный рынок). В стране функционирует около 4 тыс. финансовых институтов, в том числе множество филиалов иностранных банков. На швейцарские банки приходится 35-40 % мирового управления собственностью и имуществом частных и юридических лиц. Они пользуются хорошей репутацией у клиентов благодаря стабильной внутриполитической обстановке, твёрдой швейцарской валюте, соблюдению принципа «банковской тайны». Швейцария, являясь крупным экспортёром капитала, занимает четвёртое место в мире после США, Японии, ФРГ. Прямые инвестиции за границей составляют 29 % швейцарского ВВП (средний показатель в мире — ок. 8 %). 75 % всех швейцарских инвестиций направляется на развитые промышленности, среди развивающихся стран наиболее привлекают швейцарские капиталы Латинская Америка и Юго-Восточная Азия. Доля Восточной Европы в общем объёме инвестиций пока что незначительна.

Аргумент в пользу надёжности швейцарских банков прост — они не могут разориться, поскольку, пусть даже они и участвуют в рискованных финансовых операциях, банки эти находятся в стране со стабильной правовой, экономической, финансовой, политической системой, предлагая первоклассные услуги и сервис. Первые частные банки возникли именно в Швейцарии. Сегодня их в стране более 400. Конфиденциальность сведений швейцарские банки гарантируют согласно государственному закону о банковской тайне 1934 г. Тем не менее, в рамках прежде всего конфликта банка UBS с налоговыми органами США, банку пришлось выдать 4450 счетов американских граждан, подозреваемых в уклонении от налогов. Однако суть и стержень банковской тайны (отсутствие автоматической выдачи информации по счетам нерезидентов в швейцарских банках) остались в неприкосновенности.

Швейцарский национальный банк (ШНБ, Schweizerische Nationalbank) функционирует с 1907 г. и, следует отметить, обладает своеобразной структурой акционерного капитала. Около 60% капитала принадлежит кантонам, кантональным банкам и другим структурам публичного права, остальная часть - швейцарским физическим и юридическим лицам. Федеральное правительство не владеет акциями ШНБ.

Штаб-квартира Берн и Цюрих

Дата основания 1907 год

Президент(председатель) Филипп Хильдебранд

Валюта Швейцарский франк

Резервы 140 млрд CHF (2009)

Веб-сайт www.snb.ch

Независимость центрального банка Швейцарии закреплена в конституции, и можно с полным правом говорить и о его реальной независимости в вопросах формирования денежно-кредитной политики. Федеральное правительство (Bundesrat) оказывает влияние на его деятельность, назначая 25 из 46 членов Совета - высшего наблюдательного и контрольного органа ШНБ, его президента и вице-президента. Федеральный совет утверждает ежегодный отчет банка. Государственный надзор над центральным банком мотивируется общенациональным значением его главной уставной задачи - обеспечение стабильности национальной валюты, ее покупательной способности и валютного курса.

Как и в большинстве развитых стран, закон запрещает ШНБ предоставлять кредиты правительству на покрытие дефицита федерального бюджета. Но как финансовый агент государства ШНБ предоставляет ему ряд банковских услуг (международные расчеты, инкассация векселей и чеков, содействие реализации государственных займов, управление портфелем ценных бумаг и т. д.).

Хотя центральный банк является "банком банков", его функция "кредитора последней инстанции" в настоящее время незначительна, так как коммерческие и другие банки предпочитают межбанковские кредиты и заимствования на рынке ссудных капиталов. В швейцарской банковской терминологии понятие "кредитор последней инстанции" обозначает функцию ШНБ, призванную выполнять задачу сохранения стабильности банковской системы Швейцарии, т. е. в чрезвычайных случаях угрозы банкротства ШНБ является последней инстанцией, которая может дать банку необходимую для его выживания ликвидность.

ШНБ влияет на развитие экономики косвенным путем, осуществляя присущие центральному банку функции. Основной функцией современного ШНБ является разработка и проведение денежно-кредитной политики. Она включает три элемента:

- обеспечение среднесрочной стабильности уровня цен, не допуская их инфляционного роста (свыше 2%) или дефляционного снижения.;

- среднесрочное таргетирование темпов инфляции сроком на три года вместо одного, как это было до конца 1989 г., так как это наиболее соответствует временным лагам между принятием решения ШНБ в области денежно-кредитной политики и его реализацией при проведении монетарной политики. Объектами таргетирования являются денежная масса (агрегаты М2 и МЗ), валютный курс и цена;

- операционная цель (сигнал участникам рынка) -установление пределов (один процентный пункт) колебаний процентной ставки ЛИБОР по трехмесячным депозитам. При особых обстоятельствах допускается превышение установленной маржи, ШНБ регулирует ее уровень главным образом путем проведения операций РЕПО (сроком от 1 дня до 3 недель). Операции на открытом рынке используются как один из методов передачи изменений монетарной политики в экономику. Портфель ценных бумаг ШНБ колеблется, и структура его меняется по необходимости.

В целом, у ШНБ имидж открытого, международно-ориентированного центрального банка, деятельность которого прозрачна. Он взаимодействует с центральными банками других стран, с Европейским союзом, международными финансовыми организациями. При официальной политике нейтралитета Швейцария с 1992 г. является членом МВФ и Всемирного банка и в 2002 г. стала членом Организации Объединенных Наций.

Структура банковской системы Швейцарии отражает особенности национальной экономики, конфедеративного политического устройства и место Швейцарии в мировой экономике как одного из мировых финансовых центров, притягивающего иностранные, в том числе "беглые" капиталы. На этой базе сформировалась диверсифицированная банковская система, включающая 369 банков (по данным за 2001 г.).

Характерно, что с 2001 г. исчезли учреждения потребительского кредита (в 1996 г. их было 5), их функции перешли к другим банкам. Исчезновение этих организаций связано с принятием нового закона о потребительском кредите, который ужесточил требования к условиям их регистрации, рекламы и другим параметрам подобных сделок с тем, чтобы уберечь население от попадания в зону непосильных долговых обязательств.

В Швейцарии сохранились 17 частных банкирских домов (против 25 в 1983 г.). Это старейшая организационная форма банков (1741 г.). Напомним, что в Швейцарии банки возникли раньше, чем в Великобритании, Германии, Австрии. Еще в средневековье женевские банкирские дома предоставляли кредиты монархам Европы. Ныне частные банкирские дома специализируются на депозитных, доверительных и фондовых операциях.

Специфика Швейцарии - обилие иностранных банков- 150, или 40% их общего количества, что характерно для мирового финансового центра. К иностранным банкам в Швейцарии относят, с одной стороны, филиалы иностранных банков. С другой стороны, таковыми считаются банки, имеющие в составе учредителей одного или нескольких иностранных акционеров, доля которых превышает половину уставного капитала, а также если количество голосов, которыми они располагают, позволяет говорить об оказании серьезного влияния на политику банка.

Кроме банков, в Швейцарии развита сеть небанковских финансовых посредников. В их числе - инвестиционные фонды, страховые компании, фондовые биржи, акцептные дома, депозитарии ценных бумаг, валютные обменные пункты, общества кредитных карточек и др. Наиболее многочисленна группа агентств по управлению имуществом. Швейцарская ассоциация управляющих имуществом (661 член в 2001 г.) управляет имуществом на общую сумму 100 млрд. швейц. фр. Агентства по управлению имуществом сотрудничают с определенными банками, в которых находятся счета и депозиты их клиентов.

Банковские объединения диверсифицированы в соответствии со структурой банковской системы. Ведущее место занимает созданная в 1912 г. в Базеле Ассоциация швейцарских банкиров (а не банков, как иногда переводят). Она объединяет 930 институциональных членов и 8 тыс. индивидуальных банкиров, представляет их интересы в центральном банке Швейцарии, правительстве, зарубежных организациях. Эта ассоциация играет ведущую роль в регулировании деятельности банков, разработке банковского законодательства. Поэтому при подборе кадров сделан акцент на банковских юристов. Поскольку иностранные банки составляют 40% общего количества банков в Швейцарии, их интересы представляет Ассоциация иностранных банков (создана в 1972 г.). В России еще нет объективной основы для создания такой отдельной ассоциации, так как у нас иностранные банки пока занимают скромное место, и их интересы представляет соответствующее подразделение Ассоциации российских банков. Кроме этих ассоциаций, в Швейцарии функционирует ряд других объединений. В их числе: Ассоциация региональных и сберегательных банков. Ассоциация частных швейцарских банков. Группа частных женевских банков. Группа частных цюрихских банков.

Главная особенность всемирно известного швейцарского стиля банковской системы - это стиль "модерн". Причем процесс модернизации банковской системы осуществляется постепенно и постоянно по двум основным направлениям: создание экономических и правовых условий для цивилизованной и эффективной деятельности всех ее звеньев; совершенствование банковского надзора и контроля. При этом преследуется главная цель - повысить качество банковской деятельности, обеспечить стабильность и конкурентоспособность банков.

Модернизация банковской системы Швейцарии проявляется в следующих формах:

1. Долгосрочное планирование стратегии развития банка на 15 лет с ежегодным уточнением в целях обеспечения достаточности ресурсов, качества капитала и прибыли путем оптимизации степени риска активных операций, услуг, продуктов.

2. Широкий ассортимент, высокое качество и надежность банковских операций, услуг, проектов в целях удовлетворения потребностей клиента. Правило "все для клиента" сочетается с индивидуальным подходом к нему. Подобная "штучная" работа банков в значительной мере обусловлена швейцарским типом мышления, повышенной индивидуализацией, порожденной высоким жизненным уровнем в индустриально развитой стране.

3. Развитая банковская инфраструктура, диверсификация видов кредитно-финансовых учреждений, применение современных банковских технологий и эффективной системы расчетов.

4. Совершенствование банковского законодательства и требование неуклонного его соблюдения. Причем закон защищает права банка как кредитора и залогополучателя и клиентов в виде частичного страхования их вкладов.

5. Практика применения международных стандартов финансовой отчетности, обеспечение прозрачности кредитных организаций.

6. Высокий профессионализм банковских менеджеров. В случае неэффективной работы их увольняют.

7. Доверие к швейцарским банкам со стороны клиентов - национальных и иностранных.

8. Соблюдение правил добросовестной конкуренции и профессиональной чести банкиров и другие.

Среди многих факторов формирования швейцарского стиля банков можно выделить следующие:

Во-первых, место страны в мировом сообществе, ее валютно-экономическое положение. Швейцария - высокоразвитая индустриальная страна с прогрессивными наукоемкими отраслями (химическая, машиностроительная, пищевая) экспортной ориентации, интенсивным сельским хозяйством, развитой сферой услуг, включая туризм, устойчивой экономикой и политической ситуацией. Швейцарский франк стабилен и пользуется доверием на мировых рынках. Поскольку банковская система адекватна состоянию экономики, то и в России для ее модернизации необходимо поступательное устойчивое развитие экономики, создание солидного валютно-экономического потенциала.

Во-вторых, сочетание рыночного и государственного регулирования банковской деятельности на основе четких директив. Высокая степень либерализации сочетается с жестким контролем за соблюдением законодательства.

В-третьих, адаптация банков к изменению спроса клиентов, в том числе иностранных.

Хотя в Швейцарии преобладает универсальный тип банков, достаточно развиты и специализированные кредитно-финансовые учреждения, о чем свидетельствует дифференцированная структура банковской системы.

Банки компенсировали снижение кредитов экономике развитием посреднических операций, учитываемых на забалансовых счетах. В их числе доверительные операции, управление имуществом клиентов, активами крупных инвестиционных фондов.

Усиливается тенденция к секьюритизации (англ. securities - ценные бумаги) - замещению традиционных форм банковского кредита выпуском ценных бумаг, обеспеченных обязательствами банковских клиентов по полученным ими кредитам.

В-четвертых, высокие требования к профессионализму банковских сотрудников. Швейцарские банки выделяют средства на повышение квалификации кадров как в самом учреждении, так и в независимых учебных центрах. При этом они осуществляют жесткий контроль за успеваемостью и посещаемостью занятий банкирами, применяя санкции за нарушения вплоть до увольнения.

В-пятых, важным фактором модернизации банковской системы Швейцарии является ее статус мирового финансового центра, чему в немалой степени способствовало удобное географическое положение страны в центре Европы и относительный нейтралитет.

Новой формой аккумуляции частных сбережений стало их привлечение в банки в целях вложения в инвестиционные фонды. Некоторые швейцарские банкиры оценивают ее как более перспективную по сравнению с традиционными вкладами.

Для компенсации снижения прибылей банки активно осуществляют реорганизацию своей внутренней структуры, ликвидируют неэффективные подразделения, усиливают контроль за работой банковских служащих. Подобный метод экономии расходов считается более предпочтительным, чем слияние банков. Этот опыт тоже может быть полезным для нас.

В современных условиях, когда мировое сообщество требует прозрачности банковской отчетности, устарел миф о "цюрихских гномах", о швейцарских банках, которым законодательно предоставлено право не публиковать отчетов о значительной части банковских операций, в том числе сохранять полную тайну вклада. Если речь идет о частных банкирских домах, то они, можно сказать, находятся на особом положении, поскольку организованы не как акционерные общества, а как товарищества, с вытекающей из этого стопроцентной личной ответственностью учредителей по всем долгам предприятия. Исходя из высокой степени личных гарантий, к этим банкам, например, не предъявляется требование формирования резервов. Если же, кроме того, эти банки не занимаются активным привлечением клиентов (не рекламируют свои услуги через публичные каналы), то им позволяется не публиковать свою отчетность.

В сегодняшней Швейцарии вместо термина "банковская тайна" употребляется понятие "профессиональная тайна банкира" (le secret professionnel du banquier - франц.), делается акцент на доверие клиента и репутацию банка. Это объясняется тем, что среди трех основных условий качественного банковского обслуживания, характерного для швейцарских банков, - знание клиента; уважение к его бизнесу и частной жизни; оптимальное удовлетворение его спроса - важное место занимает традиционная банковская конфиденциальность. Банк заинтересован в информации о возможностях клиента, который, в свою очередь, нуждается в сведениях о банке. Репутация клиента и банка защищается законом на равных условиях. Как подчеркнули швейцарские специалисты, банковская тайна никогда не была абсолютной, тем более в современных условиях, когда технологии дают сведения о каждом человеке, увеличивая риск их разглашения. Законодательство, в том числе банковское, дает право властям требовать от банков определенной информации по уголовным делам и в случаях, предусмотренных законом. Это связано с борьбой с преступлениями в финансовом секторе экономики, в частности с отмыванием криминальных денег.

Для обеспечения "чистоты" банковских операций, противодействия незаконным доходам и операциям в Швейцарии в 1977 г. была принята обязательная к исполнению специальная конвенция. Она пересматривается каждые 5 лет. В последней редакции (1998 г.) эта конвенция обязывает банки поддерживать репутацию швейцарской банковской системы, гарантировать безупречное управление банком, вести борьбу с отмыванием "грязных" денег. При нарушении этих правил с банков взимается штраф до 10 млн. швейцарских франков.

Что касается банковской этики, то в Швейцарии, как и в большинстве стран, принят кодекс чести банкира, причем в форме "джентльменского соглашения" членов банковского сообщества. Это традиционная особенность Швейцарии, где "джентльменские соглашения", основанные на принципе цивилизованной рыночной экономики "мое слово - мой вексель", порой эффективнее закона.

3.

Антикриминальное банковское регулирование на примере Швейцарии

Способность отдельного банка к измерению, контролю и регулированию риска выливается в решающий параметр стратегического позиционирования банка. Начиная с 90-х годов, банковский комитет Швейцарии (г. Базель) разрабатывает единую бaнкoвскую пoлитику и сoвoкупную меру измерения рисков, связанных с текущей деятельностью банковских институтов. Нeoтъeмлимoй чaстью рeгулирoвaния бaнкoвскoгo сeктoрa стaнoвится aнтикриминaльнaя пoлитикa. Прoблeмa oтмывaния дeнeг, вывoзa кaпитaлa зa рубeж, a тaкжe прaвo нa тaйну бaнкoвских вклaдoв внoвь oкaзaлaсь пoслe aвгустoвских сoбытий 2001 годa в цeнтрe oбщeствeннoгo интeрeсa. Сплoчeниe усилий пo aбсoлютнoму избeжaнию oтмывaния дeнeг, a тaкжe снижeниe криминaльнoсти в бaнкoвскoм сeктoрe в цeлoм стaвится oснoвнoй цeлью в бoрьбe с нeлeгaльным бизнeсoм.

Слeдуeт oтмeтить, чтo пoдхoды к aнтикриминaльнoму рeгулирoвaнию сущeствeннo oтличaются мeжду вeдущими бaкoвскими систeмaми. С этoй тoчки зрeния, интeрeснa пoзиция Швeйцaрии, кoтoрaя ни в кoeм случae нe стрeмится избeжaть быстрoй и пoлнoй ликвидaции тaйны бaнкoвских вклaдoв. Вoзникшиe прoтивoрeчия бaнкoвскoгo сeктoрa aльпийскoй стрaны и Eврoсoюзa являются пo сути нeдoпoнимaниeм прирoды и сущнoсти прoблeмы oтмывaния дeнeг. Oпыт функциoнирoвaния экoнoмичeских систeм пoкaзывaeт, чтo кoнтрoль никoгдa eщe нe удaвaлся нa всe 100 прoцeнтoв. Бoлee тoгo мoжнo утвeрждaть, чтo чeм вышe урoвeнь кoнтрoля экoнoмики, тeм мeнee эффeктивнo eгo прaктичeскoe знaчeниe. Прeступнoсть и связaннoe с нeй oтмывaниe дeнeжных срeдств нe являeтся чeткo устaнoвлeнным пoнятиeм, a свoбoднo oпрeдeляeтся oбщeствoм исхoдя из тeкущeй ситуaции в стрaнe или мирe в цeлoм. Сущeствуют рaзличныe урoвни рaссмoтрeния пoнятия "прeступнoсть", кoтoрыe и будут oпрeдeлять урoвeнь и жeсткoсть штрaфных сaнкций.

При oбсуждeнии oпытa Швeйцaрии в прoтивoстoянии нeлeгaльнoму oтмывaнию дeнeг нeoбхoдимo учитывaть oсoбeннoсти бaнкoвскoй систeмы дaннoй стрaны, oтличaющиe ee oт oстaльных экoнoмик, нe пoддeрживaющих гaрaнтию тaйны бaнккoвскoгo вклaдa.

С пeрвoгo взглядa мoжeт пoкaзaться, чтo Швeйцaрскaя бaнкoвскaя систeмa пoкрывaeт нeзaкoнный бизнeс и спoсoбствуeт oтмывaнию дeнeг. Oднaкo, с тoчки зрeния здрaвoгo смыслa и при бoлee дeтaльнoм aнaлизe прoблeмы стoнoвится oчeвиднo, чтo этo aбсoлютнo нe тaк. Финaнсoвoe и бaнкoвскoe прaвo Швeйцaрии пoзвoляeт oхрaнять гaрaнтию чaстных влoжeний и тeм сaмым зaщищaeт бaнкoвских клиeнтoв oт вмeшaтeльствa в чaстную сфeру, прeдoтврaщaя oбщeствeнныe пoсягaтeльствa нa личныe прaвa чeлoвeкa. Oблaсть, нa кoтoрую рaспрoстрaняeтся прaвo тaйны бaнкoвских вклaдoв нe рaспрoстрoняeтся нa нижнюю чaсть пирaмиды, инaчe гoвoря, криминaльную сфeру. Ни в кoeм случae Швeйцaрскaя бaнкoвскaя систeмa нe мoжeт прeпятствoвaть зaкoнoдaтeльству или пoкрывaть прeступныe дeйствия. К примeру, прaвo бaнкoвскoй тaйны нe стрaхуeт клиeнтуру, включeную в нaлoгoвый oбмaн или любыe иныe прeступныe дeйствия внe зaвисимoсти oт мeстa их сoвeршeния.

Oснoвывaясь нa эмпиричeских дaнных, исслeдoвaний, прoвeдeнных Швeйцaрским институтoм финaнсoв и бaнкoвскoгo дeлa (г. Санкт-Гaллeн) в 2002 гoду, мoжнo утвeрждaть, чтo Швeйцaрскaя финaнсoвaя систeмa с зaщитoй чaстных вклaдoв мeнee эффeктивнa в бoрьбe с нeлeгaльным укрытиeм дeнeжных срeдств чeм другиe Eврoпeйскиe систeмы. Нaибoлee типичными примeрaми oткрытoсти и всeoбщeй дoступнoсти бaнкoвскoгo сeктoрa являются тaкиe стрaны кaк Фрaнция и Итaлия. Нo ктo жe смoг бы утвeрждaть сeйчaс, чтo кoличeствo искaжeнннoй инфoрмaции, нeвeрнoe прeдoстaвлeниe дaнных или числo случaeв уклoнeния oт нaлoгoв в этих стрaнaх мeньшe чeм в Швeйцaрскoй кoнфeдeрaции? Бoлee тoгo прaктикa пoкaзывaeт, чтo Швeйцaрскaя бaнкoвскaя систeмa пoзвoляeт гoрaздo быстрee oтрeaгирoвaть нa финaнсoвыe скaндaлы нeжeли другиe рaзвитыe финaнсoвыe цeнтры Eврoпы. Кoмпaктнoсть стрaны и ee спeциaлизaция нa чaстнoм бaнкoвскoм сeктoрe пoзвoляют пoлную блoкирoвку счeтoв "нeчистoплoтнoй клиeнтуры" в тeчeнии пaры днeй, нa чтo финaнсoвым институтaм тaких гигaнтoв кaк Лoндoн или Фрaнкфурт-нa-Мaйнe пoтрeбoвaлись бы мeсяцы.

В кoмпрoмисe мeжду кoличeствoм инфoрмaции и кaчeствoм пoискa Швeйцaрия oптимизируeт пoслeдний. Этo дeлaeтся тaк в пoлнoй oсвeдoмлeнoсти и пoнимaнии тoгo, чтo в oгрaничeнии пoискa дeйствитeльнo криминaльнoй сфeры из видa упускaются тысячи, a мoжeт и миллиoны мeлких прaвoнaрушeний. Вoпрoс в тoм, нaскoлькa aктуaльнa в лoвлe и бoрьбe с прeступнoстью "мeлкaя рыбa". Систeмa штрaфных сaнкций и других юридичeских мeр впoлнe спoсoбнa сaмoстoятeльнo и эффeктивнo бoрoться с тaкими прaвoнaрушeниями.

Тaким oбрaзoм, прaктикa Швeйцaрскoй бaнкoвскoй систeмы пoкaзывaeт, чтo впoлнe вoзмoжнo эффeктивнoe и взaимoдoпoлняющee сущeствoвaниe гaрaнтии тaйны бaнкoвских вклaдoв и успeшнaя бoрьбa с прeступнoстью и нeзaкoнным oтмывaниeм дeнeг. Eсли прaвитeльствa сeрьeзнo зaинтeрeсoвaны в прoтивoдeйствии криминaльным сфeрaм, тo нeoбхoдимo прeдoтврaщaть упрoщeннoe прeдстaвлeниe прoблeмы oтмывaния дeнeг и чaстнoгo бaнкoвскoгo сeктoрa.

Бeсспoрнo банковская система - одна из важнейших и неотъемлемых структур рыночной экономики. Современная банковская система - это важнейшая сфера национального хозяйства любого развитого государства. Коммерческие банки, действуя в соответствии с денежно-кредитной политикой государства, регулируют движение денежных потоков, влияя на скорость их оборота, эмиссию, общую массу, включая количество наличных денег, находящихся в обращении.

ЗАКЛЮЧЕНИЕ

В данной контрольной работе был подробно рассмотрен вопрос «Банковская систем Швейцарии». В начале работы мы рассмотрели банковскую систему в общем, ее свойства и элементы. Далее было подробным образом рассмотрена банковская система Швейцарии, в частности был рассмотрено положение Швейцарского национального банка в банковской системе, а также отдельно было рассмотрено антикриминальное банковское регулирование на примере Швейцарии. Банковская система — совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма.

Швейцария — богатейшая страна мира и один из важнейших банковских и финансовых центров мира. Швейцарский национальный банк (ШНБ, Schweizerische Nationalbank) функционирует с 1907 г. ШНБ влияет на развитие экономики косвенным путем, осуществляя присущие центральному банку функции. Основной функцией современного ШНБ является разработка и проведение денежно-кредитной политики. Главная особенность всемирно известного швейцарского стиля банковской системы - это стиль "модерн". Причем процесс модернизации банковской системы осуществляется постепенно и постоянно по двум основным направлениям: создание экономических и правовых условий для цивилизованной и эффективной деятельности всех ее звеньев; совершенствование банковского надзора и контроля. При этом преследуется главная цель - повысить качество банковской деятельности, обеспечить стабильность и конкурентоспособность банков. Что касается антикриминального регулирования, прaктикa Швeйцaрскoй бaнкoвскoй систeмы пoкaзывaeт, чтo впoлнe вoзмoжнo эффeктивнoe и взaимoдoпoлняющee сущeствoвaниe гaрaнтии тaйны бaнкoвских вклaдoв и успeшнaя бoрьбa с прeступнoстью и нeзaкoнным oтмывaниeм дeнег.

СПИСОК ЛИТЕРАТУРЫ

1. Рoгaчeв A.Ю. (2003): "VaR-рaсчeты в кoммeрчeских бaнкaх Швeйцaрии ", Бaнкoвскиe тeхнoлoгии, № 7-8.

2. Рoгaчeв A.Ю. (2002): “Швейцарская система коммерческих банков”, Аваль: Сибирский журнал для практиков финансового рынка, № 4.

3. Basle Committee on Banking Supervision (1996): Supplement to the Capital Accord to Incorporate Market Risks.

4. Bank for International Settlements (1994): Public Disclosure of Market and Credit Risk by Financial Intermediaries. Euro-currency Standing Committee of the Central Bank of the Group of Ten Countries (Fisher report).

5. http://kurs.ido.tpu.ru/courses/Banks_d/tema2/tema2.html

6. http://ru.wikipedia.org/

7.http://www.swissworld.org/ru/istorija/federativnaja_respublika/bankovskaja_sistema/

|