Введение. 2

1. Теоретические и методологические основы учета затрат на производство и калькулирования себестоимости продукции (работ, услуг) 5

1.1 Состав и классификация затрат на производство продукции (работ, услуг) 6

1.2 Калькуляция как основной метод определения себестоимости продукции (работ, услуг) 17

1.3 Современные методы учета производственных затрат и калькулирования себестоимости продукции (работ, услуг) 23

1.4 Задачи учета затрат и анализа себестоимости продукции (работ, услуг) 32

2. Действующая практика построения учета и анализа затрат на предприятии ао «Аркада» 35

2.1 Характеристика исследуемой системы учета затрат и калькулирования себестоимости продукции «стандарт-костинг» 35

2.2 Анализ затрат и прибыли по отклонениям. 51

2.3 Необходимость и условия адаптации учета затрат к системе «Директ-костинг» 66

3. Перспективные направления в учете затрат и методике анализа для совершенствования управления предприятием 82

3.1 Построение маржинальной модели себестоимости продукции и анализ безубыточности производства 82

3.2 Применение усовершенствованной системы учета затрат в процессе принятия оперативных управленческих решений для предприятия АО «Аркада» 96

Заключение. 104

Список использованных источников. 108

Приложения. 111

Введение

В современных условиях становления рыночной экономики и совершенствования управления, выработки новой стратегии развития предприятий усиливаются роль и значение системы бухгалтерского учета.

Проблема повышения уровня подготовленности и профессионализма управленческого персонала обозначена в послании Президента Республики Казахстан Н.А.Назарабаева народу Казахстана от 5 февраля 2008 года. «…Одним из ключевых элементов административной реформы должна стать новая кадровая политика в стране. Человеческий фактор становится определяющим на современном этапе развития. Необходимо разработать современные подходы, направленные на формирование профессионального ядра управленцев новой формации» [1].

Одним из наиболее емких участков бухгалтерского учета является учет затрат на производство и калькулирование себестоимости выпускаемой продукции, выполняемых работ или оказываемых услуг. Недаром в практике работы фирм и предприятий в странах с рыночной экономикой эти участки выделены в системе бухгалтерского учета в управленческий учет.

Реклама

Важной задачей промышленного предприятия является выполнение плана по объему, качеству и ассортименту продукции с наименьшими затратами. Экономичность работы предприятия характеризуется себестоимостью продукции. Себестоимость продукции — это выраженная в деньгах сумма всех затрат предприятия на производство и реализацию продукции. Себестоимость является одной из важнейших категорий, которая наиболее полно проявляется в условиях рыночной экономики во взаимной связи с такими категориями, как цена, доход.

Промышленные предприятия, пользующиеся хозяйственной самостоятельностью, должны иметь четкое представление об окупаемости различных видов готовых изделий, эффективности каждого принимаемого решения и их влияние на финансовые результаты, а также на величину затрат. Необходимость учета затрат на производство растет по мере того, как усложняются условия хозяйственной деятельности и возрастают требования к рентабельности производства.

Таким образом, в условиях жесткой конкуренции одним из основных преимуществ предприятия становится низкая себестоимость продукции. Ошибки при расчете себестоимости могут привести к неверным управленческим решениям: снятию с производства рентабельной продукции или, наоборот, увеличению выпуска неперспективного товара. Этим характеризуется актуальность темы дипломной работы.

Цель дипломной работы – исследовать теоретические основы и практику учета затрат и калькулирования себестоимости продукции (работ, услуг).

В соответствии с целью задачи дипломной работы включают в себя:

1. Исследование теоретических и методологических основ учета затрат на производство и калькулирования себестоимости продукции (работ, услуг);

2.  Анализ применяемого метода калькуляции себестоимости и анализ прибыли по отклонениям на предприятии АО «Аркада»; Анализ применяемого метода калькуляции себестоимости и анализ прибыли по отклонениям на предприятии АО «Аркада»;

3. Изучение возможности адаптации применяемого метода калькуляции в результате внедрения в практику управленческого учета на предприятии системы «директ-костинг»;

4. Исследование методики маржинального подхода к анализу «затраты-объем-прибыль» в условиях системы «директ-костинг»;

5. Проведение анализа безубыточности на материалах объекта исследования и формулирование рекомендаций по принятию оперативных управленческих решений для предприятия на основе результатов анализа.

Реклама

Объектом исследования являются практические материалы действующего предприятия АО «Аркада», видом деятельности которого является производство проката меди и сплавов на основе меди более 30 маркировок.

В настоящее время часто в теории и практике управления себестоимостью и прибылью декларируется и применяется следующий принцип: самая точная калькуляция изделия не та, которая наиболее полно после многочисленных расчетов и распределений включает в себя все виды расходов предприятия, а та, в которую включены только затраты, непосредственно связанные с выпуском данной продукции, выполнением работ и услуг.

Одной из основных проблем отечественного учета является правильная критическая оценка и анализ зарубежного опыта учета затрат и калькулирования себестоимости в целях перенесения на нашу почву наиболее прогрессивных методов.

Важнейшая характеристика западных систем управленческого учета - оперативность учета затрат. С этой точки зрения учет затрат подразделяется на учет фактических (прошлых) затрат и учет затрат по системе «стандарт - костинг». В системе «стандарт-костинг» методика калькулирования себестоимости и анализа прибыли основана на информации о нормативной (стандартной) себестоимости и отклонениях от нее.

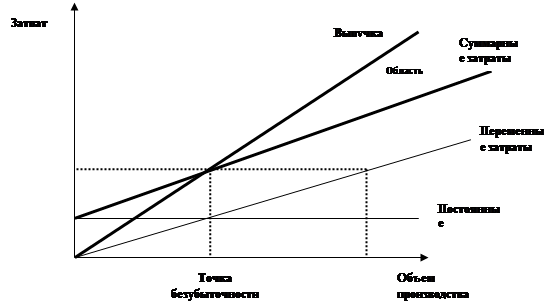

Под другим вариантом учета затрат на производство и калькулирования себестоимости продукции понимается подход в системе «директ-костинг», когда в разрезе объектов калькулирования планируется и учитывается неполная, ограниченная себестоимость. Одной из особенностей применения системы «директ-костинг» является анализ безубыточности производства на базе разделения затрат на переменные и постоянные. Такое деление затрат помогает решить задачу максимизации прибыли за счет сокращения тех или иных расходов.

Практическая значимость дипломной работы заключается в исследовании возможностей применения западных систем учета затрат в действующей практике учета казахстанских предприятий на примере промышленного предприятия АО «Аркада».

Методологической основой для написания дипломной работы послужили нормативно-правовые акты Республики Казахстан, труды отечественных и зарубежных ученых, специализирующихся в области управленческого учета: С.А.Николаевой, М.А.Вахрушиной, К.Ш. Дюсембаева, М.В. Ткачей, А.Д. Шеремета, В.К.Радостовца и др.

1. Теоретические и методологические основы учета затрат на производство и калькулирования себестоимости продукции (работ, услуг)

Производственно-хозяйственная деятельность предприятия складывается из отдельных хозяйственных операций по заготовлению сырья и материалов, изготовления продукции, реализации её потребителям, выплате заработной платы, и т.д. Совершаемые хозяйственные операции отличаются друг от друга по содержанию, продолжительности совершения, техническим средствам, используемым при их выполнении, и по целому ряду других признаков. Однако все они взаимосвязаны и представляют собой составные элементы хозяйственного единого процесса.

Любое производство продукции, выполнение работ и оказание услуг связаны с определенными затратами. Под затратами понимают необходимые ресурсы и деньги, которые следует заплатить за товары и услуги.

Даже из простого перечисления слагаемых затрат, образующих себестоимость продукции (работ, услуг), видно, что они не одинаковы не только по своему составу, но и по значению в изготовлении продукта, выполнении работ и услуг. Одни затраты непосредственно связаны с производством продукции (затраты сырья, материалов, оплата труда рабочих и др.), другие – с управлением и обслуживанием производства (расходы на содержание аппарата управления, на обеспечение производственного процесса необходимыми ресурсами, на содержание основных средств в рабочем состоянии и т.д.), а третьи, не имея непосредственного отношения к производству, все-таки по действующему законодательству включаются в издержки производства (отчисления на воспроизводство минерально-сырьевой базы, социальные нужды населения и др.). Кроме того, часть затрат прямо включается в себестоимость конкретных видов готовых изделий, а другая часть, в связи с производством нескольких видов продукции, – косвенно. Поэтому для эффективной организации управленческого учета необходимо применять экономически обоснованную классификацию затрат по определенным признакам. Это поможет не только лучше планировать и учитывать затраты, но и точнее их анализировать, а также выявлять определенные соотношения между отдельными видами затрат и исчислять степень их влияния на уровень себестоимости и рентабельности производства.

Таким образом, при сборе информации для принятия производственных решений необходимо иметь в виду, что определенный вид затрат может быть важен для одного типа решений и не может быть принят во внимание для другого. В действительности производственные затраты можно классифицировать по многим различным признакам [16, c.279].

Разные затраты – для разных целей - исходный принцип, положенный в организацию управленческого учета [8, с.165].

Классификация - это разделение на классы на основе определенных общих признаков объектов и закономерных связей между ними. Чем больше выделено признаков классификации, тем выше степень познания объектов.

Классификация затрат - группировка их по определенному признаку для использования в оперативном контроле, формировании себестоимости продукции и получения информации, необходимой для принятия управленческих решений. Она лежит в основе организации учета и анализа производственных затрат, калькулирования себестоимости продукции. Классификация должна отражать все характерные признаки, по которым одни затраты отличаются от других, разграничивать их по функциональной роли, в соответствии с которой каждый элемент, каждая сумма затрат выполняет какую-то определенную функцию.

В зависимости от объема производства различают переменные и условно - постоянные затраты, а от способа включения в себестоимость продукции - прямые и косвенные.

Переменные - это такие затраты, которые находятся в прямой пропорциональной зависимости от объема производства. К ним относятся, в частности, затраты на материалы и оплату труда.

Условно - постоянными считаются затраты, которые при изменении объема производства или совершенно не меняются (например, амортизационные отчисления, отчисления в ремонтный фонд) или меняются незначительно (например, общепроизводственные и общехозяйственные расходы).

Прямые затраты обусловлены технологическим процессом изготовления продукции и подлежат прямому включению в состав производственных затрат конкретных видов изделий: расход материалов и топлива на технологические цели, оплата труда на изготовления продукции, отчисления во внебюджетные социальные фонды.

Косвенные затраты связаны с организацией управления производственным процессом предприятия. В себестоимость конкретных видов продукции их включают пропорционально какой - либо базе распределения, установленной отраслевой инструкцией по планированию, учету и калькулированию (например, пропорционально оплате труда, прямым затратам).

Затраты для целей налогообложения прибыли классифицируют на не лимитируемые и лимитируемые.

По лимитируемым затратам утверждены в установленном порядке лимиты, нормы и нормативы. К ним, в частности, относятся компенсации за использование для служебных поездок личных автомобилей; затраты на командировки; представительские расходы; плата за обучение по договорам с учебными заведениями для подготовки, повышения квалификации и переподготовки кадров.

Интерес представляет классификация затрат, предложенная К. Друри, который делит все производственные затраты на 3 группы:

- для определения себестоимости произведенной продукции (работ, услуг);

- для принятия решений и планирования;

- для осуществления процесса контроля и регулирования (таблица 1).

Таблица 1 – Классификация затрат по К.Друри

| Задачи учета

|

Классификация видов затрат

|

| а) расчет себестоимости произведенной продукции, оценка стоимости запасов и произведенной продукции

|

1 . Входящие и истекшие

2. Прямые и косвенные

3. Основные и накладные

4. Входящие в себестоимость (производственные) и затраты отчетного периода (периодические, внепроизводственные)

5. Одноэлементные и комплексные

6. Текущие и единовременные

|

| б) принятие решения и планирование

|

1 . Постоянные (условно-постоянные) и переменные

2. Принимаемые и не принимаемые в расчет при оценках (устранимые и неустранимые)

3. Безвозвратные затраты

4. Вмененные (упущенная выгода)

5. Предельные (маржинальные) и приростные (инкрементные)

6. Планируемые и не планируемые

7. Релевантные и нерелевантные

|

| в) контроль и регулирование

|

1. Регулируемые

2. Нерегулируемые

|

Эта классификация наиболее отвечает требованиям управленческого учета. [7, с.105]

Для определения себестоимости произведенной продукции бухгалтеры классифицируют производственные затраты отчетного периода и затраты, входящие в себестоимость продукции, и затраты отчетного периода. В себестоимость продукции включаются те затраты, которые относятся на товары, купленные или произведенные для перепродажи. На промышленном предприятии под этими затратами понимается себестоимость единицы продукции, которая учитывается при определении себестоимости готовой продукции или незавершенного производства до момента ее реализации (продажи). После продажи продукции эти затраты сравниваются с выручкой от продажи для подсчета прибыли. Затратами отчетного периода считаются затраты, не учитываемые при оценке запасов, поэтому рассматриваются как расходы, приходящиеся на период, когда они были понесены. Следовательно, всякая попытка связать затраты отчетного периода с затратами, учитываемыми при оценке запасов, должна быть исключена.

На промышленных предприятиях в калькуляцию себестоимости продукции включаются три элемента: основные материалы, труд основных производственных рабочих, производственные накладные расходы [16, с.282].

Основными материалами считаются те, которые прямо израсходованы на производство конкретного вида продукта. Например, дерево, используемое для изготовления стола, является частью продукта и, таким образом, квалифицируется как основной материал. В свою очередь материалы, используемые для ремонта станка, при помощи которого производится множество различных столов, представляют собой вспомогательные материалы. Последние не могут рассматриваться как принадлежность какого-то одного продукта, так как они дают возможность изготавливать несколько видов продукции. Однако не все материалы, прямо перенесенные на какой-то конкретный вид продукции, классифицируются как основные. Например, гвозди, используемые для приготовления конкретного стола, могут отождествляться с этим столом, но так как их стоимость, вероятно, будет незначительной, то усилия, потраченные на учет затрат на гвозди как часть прямых затрат на изготовление столов, будут неоправданны, потому что потребуются дополнительные затраты для более точной калькуляции себестоимости продукции. Помните, что вспомогательные материалы составляют часть производственных накладных расходов.

Затраты на труд основных производственных рабочих состоят из таких расходов, которые могут быть отнесены на конкретный произведенный продукт, овеществлены в нем. Примером расходов на производственный персонал является заработная плата рабочих, участвующих в операциях по сборке готовых изделий, или операторов станков (машин и механизмов), непосредственно занятых в производственном процессе. В противоположность этому жалованье среднего руководящего персонала или заработная плата штатного персонала отдела хранения (склада) не могут быть овеществлены в произведенном продукте, поэтому их относят к издержкам на непроизводсвенную рабочую силу. Заработная плата лиц, работающих по найму, которые сами непосредственно не принимают участия в изготовлении продукта, но играют вспомогательную роль в производственном процессе, классифицируется как часть расходов на непроизводственную рабочую силу. Так же как и вспомогательные материалы, расходы на непроизводственную рабочую силу составляют часть производственных накладных расходов.

Основные затраты относятся к прямым затратам на производство продукта и включают в себя расходы на рабочую силу, стоимость основных материалов и прямые расходы. Стоимость проката станка (машины, механизмы) для производства конкретного продукта — пример прямых расходов.

Производственные накладные расходы включают в себя все производственные издержки за исключением стоимости живого труда, основных материалов и прямых расходов. Поэтому к ним относятся все расходы на непроизводственную рабочую силу, на вспомогательные материалы, косвенные производственные расходы.

В системе производственного учета калькулируется фактическая себестоимость продукции (фактические затраты) для оценки запасов произведенной продукции и получения прибыли, а в системе управленческого учета информация подготавливается и предоставляется заинтересованным лицам внутри организации, для принятия правильного решения. Обычные (традиционные) системы сбора данных в рамках производственного учета накапливают информацию по затратам на отдельные виды продукции, чтобы удовлетворить требования финансового учета по распределению производственных затрат за определенный период между проданной продукцией и запасами. Такие системы сбора информации не приспособлены для накопления данных о себестоимости, необходимых при принятии решений. Следовательно, затраты, полученные в системе сбора информации, как правило, не должны использоваться как основа для принятия решений [7].

В целях принятия решений и планирования затраты классифицируются на:

- принимаемые в расчет (релевантные) и непринимаемые в расчет (нерелевантные) затраты и доходы (затраты будущего периода и затраты прошлого периода).

- безвозвратные затраты или затраты истекшего периода.

- устранимые и неустранимые затраты.

- явные и вмененные затраты в результате принятого альтернативного курса.

- инкрементные (приростные) и маржинальные (предельные) затраты (доходы). [7, с.38]

При принятии определенного решения необходимо выяснить, какие затраты имеют отношение к данной проблеме, а какие - нет, т.е. что следует принимать в расчет. В зависимости от специфики принимаемых решений затраты подразделяются на релевантные и нерелевантные. Релевантными (т.е. существенными, значительными) затратами можно считать только те затраты, которые зависят от рассматриваемого управленческого решения. В частности, затраты прошлых периодов не могут быть релевантными, поскольку повлиять на них уже нельзя. В то же время, вмененные затраты (упущенная выгода) релевантны для принятия управленческих решений.

Явные – это предполагаемые затраты, которые должно нести предприятие при выполнении производственной и коммерческой деятельности.

Затраты же, обусловленные отказом от одного товара в пользу другого, называют альтернативными (вмененными) затратами. Они означают упущенную выгоду, когда выбор одного действия исключает появление другого действия. Альтернативные затраты возникают в случае ограниченности ресурсов. Если ресурсы не ограничены, вмененные издержки равны нулю. Альтернативные затраты иногда называют дополнительными.

Инкрементные (иногда их называют дифференциальными) затраты - это дополнительные затраты, возникающие в результате изготовления или продажи группы дополнительных единиц продукции.

Инкрементные затраты могут включаться, а могут и не включаться постоянные затраты. Если постоянные затраты изменяются в результате какого-то решения, то их прирост будет являться инкрементными затратами (поэтому средства, отпущенные на увеличение заработной платы персоналу, занимающемуся непосредственной реализацией товаров (продавцам), должны учитываться как инкрементные затраты). Если постоянные затраты не изменяются в результате принятия решения, то инкрементные затраты будут равняться нулю. Это позволяет говорить, что инкрементные затраты на арендную плату за помещение отдела сбыта продукции также равны нулю.

Инкрементные затраты в принципе во многом сходны с маржинальными затратами. Основное отличие заключается в том, что маржинальные затраты представляют собой дополнительные затраты и доходы на единицу продукта, а инкрементные, также являясь по своей сути дополнительными затратами, есть результат увеличения объема производства целой группы единиц продукта.

Принципы учета затрат путем их распределения между продуктами не подходят для осуществления контроля за ними и их регулирования, так как цикл производства продукта может состоять из нескольких различных технологических операций, за каждую из которых отвечает отдельное лицо. Поэтому, имея сведения о себестоимости продукции, невозможно точно определить, как распределяются затраты между отдельными участками производства (центрами ответственности). Эта проблема решается при установлении взаимосвязи затрат и доходов с действиями конкретных лиц, ответственных за расходование соответствующих средств. Такой подход к учету затрат известен как учет затрат по центрам ответственности за расходование средств. Он основан на принципе выделения зон ответственности согласно организационной структуре предприятия. Эти зоны называются центрами ответственности. Центр ответственности может быть определен как сегмент (участок) организации (предприятия), менеджер которого индивидуально отвечает за его работу. Существует три типа центров ответственности:

1) центр затрат, где менеджеры несут ответственность за расходы, которые они контролируют;

2) центр прибылей, где менеджеры ответственны за доход от продаж и за расходы; например, подразделение компании, несущее ответственность за продажи и производство продукта;

3) центр инвестиций, где менеджеры, как правило, ответственны за доходы от продаж и за расходы, а также за принятие инвестиционных решений, оказывая тем самым влияние на размер инвестиций [7, с.48].

Исходя из сложившейся отечественной практики бухгалтерского учета, в зависимости от состава затрат различают следующие виды себестоимости продукции: цеховая (прямые затраты плюс общепроизводственные расходы) и полная (производственная себестоимость продукции плюс коммерческие расходы).

В условиях развивающихся рыночных отношений согласно требованиям международной практики бухгалтерского учета затраты подразделяют на расходы, обусловленные производством продукции (производственные затраты), и расходы, обусловленные отчетным периодом (месяцем), в котором они возникли (расходы периода).

Для практического использования в системе управления формированием производственных затрат целесообразно рассмотреть классификацию затрат с учетом вида расходов - по элементам затрат. При этом перечень статей калькуляции, их основ и методы распределения по видам продукции определяется отраслевыми методическими рекомендациями по вопросам планирования, учета и калькулирования себестоимости продукции с учетом характера и структуры производства.

Существует примерная номенклатура статей затрат для различных производств:

1. Сырье и материалы (за вычетом возвратных отходов) приобретаемые со стороны, из которых вырабатывается продукция или которые используются для обеспечения нормального технологического процесса, на другие производственные нужды и упаковку продукции.

2. Покупные изделия, полуфабрикаты и услуги производственного характера сторонних предприятий: покупные комплектующие изделия и полуфабрикаты, используемые при производстве продукции, работы и услуги производственного характера, выполняемых сторонними организациями, природное сырье (плата за воду, древесину на корню и т.п.);

3. Топливо и энергия на технологические цели: топливо всех видов, приобретаемое со стороны и используемого на производственные цели, а также покупная энергия всех видов и вырабатываемой самим предприятием;

4. Основная заработная плата производственных рабочих - это оплата труда производственных рабочих, непосредственно участвующих в изготовлении продукции.

5. Дополнительная заработная плата производственных рабочих - оплата очередных и дополнительных отпусков, компенсации за неиспользованный отпуск, оплата льготных часов подросткам, перерывов в работе кормящих матерей, за время выполнения общественных обязанностей; выплаты работникам, освобожденным в связи с реорганизацией предприятия и сокращением штата, выплаты единовременных вознаграждений за выслугу лет, по районным коэффициентам, оплата за время вынужденного простоя, оплата обучающимся по вечерней и заочной формам.

6. Расходы на подготовку и освоение производства: затраты на проектирование и конструирование, а также на разработку технологического процесса изготовления нового изделия, на перестановку и переналадку оборудования, а также стоимость изделия, используемого в качестве образца.

7. Накладные расходы – расходы, которые вызываются функциями управления, которые по своему характеру, назначению и роли отличаются от производственных функций. Эти расходы, как правило, связаны с организацией деятельности предприятия, его управлением.

8. Потери от брака: потери от простоев по внутри производственным причинам; потери от порчи материальных ценностей при хранении в цехах; потери от недостачи материальных ценностей и незавершенного производства в пределах норм естественной убыли.

9. Прочие затраты: налоги, сборы, затраты на командировки, арендная плата, штрафы, пени и прочие [28, с.138].

Первые шесть статей затрат образуют цеховую себестоимость. Цеховая себестоимость плюс накладные расходы и потери от брака составляют производственную себестоимость. Наконец все 9 статей представляют собой полную себестоимость продукции.

Особенно большое значение в планировании, учете и калькулировании себестоимости продукции имеет группировка затрат по экономическим элементам и калькуляционным статьям, так как она позволяет определить планово-расчетные и фактические затраты на производство, планово-расчетные и фактическую себестоимость отдельных видов продукции.

Затраты возобновления возникают при списании на производство сырья, материалов по ценам возобновления. Цена возобновления - это расчетная величина, которая определяется следующим образом: весь имеющийся запас сырья и других компонентов, необходимых для производства, оценивается по текущим рыночным ценам, то есть делается оценка их полного возобновления путем покупки на рынке по актуальным на данный момент ценам. Текущая оценка затрат по ценам возобновления применяются, главным образом, при долгосрочных расчетах, в условиях предполагаемого изменения цен, причем как их общего уровня, так и структурных соотношений.

Затраты воспроизводства также как и затраты возобновления, основываются на стоимости воссоздания ресурсов. Однако сам процесс воссоздания ресурсов заключается не в покупке, а самостоятельном производстве необходимых ценностей.

Общая схема классификации производственных затрат представлена в Приложении А.

Таким образом, исходя из всего вышеперечисленного, ясно, что процесс производства на предприятии требует затрат материальных, трудовых, финансовых ресурсов на простое и расширенное воспроизводство основных фондов и оборотных средств, производство и реализацию продукции, социальное развитие своего коллектива и др. Наибольший удельный вес во всех расходах предприятий занимают затраты на производство продукции, т.е. производственные затраты.

Для правильной классификации и определения производственных затрат необходимо определять к какому направлению учета они относятся, то есть какова цель их учета.

Для того, чтобы знать, во что обходиться изготовление продукта, предприятие должно производить его стоимостную оценку по вещественному и количественному составу (средства и предметы труда), а также по составу и количеству затрат труда, требуемых для его изготовления.

Производственные затраты являются основой калькуляционных расчетов.

Калькулирование представляет собой исчисление себестоимости единицы продукции, работ, услуг.

Приступая к рассмотрению сложных вопросов формирования себестоимости продукции, необходимо рассмотреть основные положения себестоимости как экономико-правовой категории.

Согласно ст.15 Закона Республики Казахстан от 28.02.07г. №234-III «О бухгалтерском учете и финансовой отчетности», определяющей общие принципы построения финансовой отчетности, себестоимость реализованной готовой продукции (товаров, работ, услуг) включает фактические затраты, непосредственно связанные с производством продукции (работ, услуг), которые группируются в соответствии с их экономическим содержанием по следующим элементам: материальные затраты, затраты на оплату труда, отчисления на страхование, износ основных средств, прочие затраты [2].

Себестоимость произведенной продукции - это денежное выражение затрат производственных факторов, необходимых для осуществления предприятием производственной и коммерческой деятельности, связанной с выпуском и реализацией продукции и оказанием услуг, то есть все то, во что обходиться предприятию производство и реализацию продукта (продукции). Себестоимость является одной из важнейших категорий, которая наиболее полно проявляется в условиях рыночной экономики во взаимной связи с такими категориями, как цена, доход.

Себестоимость продукции является качественным показателем, в котором концентрированно отражаются результаты хозяйственной деятельности предприятия, его достижения и имеющиеся резервы. Чем ниже себестоимость продукции, тем больше экономится труд, лучше используются основные фонды, материалы, топливо, тем дешевле производство продукции обходится как предприятию, так и всему обществу [6, с.43].

Себестоимость реализованной продукции, работ, услуг формируется на базе расходов по обычным видам деятельности, признанных как в отчетном периоде, так и в предыдущие отчетные периоды, и переходящих расходов, имеющих отношение к получению доходов в последующие отчетные периоды.

В себестоимость продукции, работ, услуг организации включают расходы, связанные с использованием в процессе производства природных ресурсов, сырья, материалов, топлива, энергии, основных средств, трудовых и финансовых ресурсов и прочих затрат на ее производство и реализацию, в том числе:

- затраты, непосредственно связанные с производством продукции, обусловленные технологией и организацией производства, включая расходы по контролю производственных процессов и качества выпускаемой продукции;

- затраты на подготовку и освоение производства новых видов продукции;

- расходы, связанные с изобретательством и рационализацией, изготовлением и испытанием моделей и образцов, организацией выставок, конкурсов;

- расходы, связанные с обслуживанием производственного процесса;

- затраты по обеспечению нормальных условий труда и техники безопасности;

- расходы, связанные с управлением производством;

- выплаты, предусмотренные законодательством о труде за непроработанное время, оплата очередных и дополнительных отпусков и др.;

- суммы начисленного социального налога;

- затраты на воспроизводство основных производственных фондов, включаемые в себестоимость продукции в форме амортизационных отчислений;

- амортизация нематериальных активов;

- прочие расходы.

В себестоимость продукции также включаются потери от брака, потери от простоев по внутрипроизводственным причинам.

Калькулирование себестоимости имеет важное значение для оперативного руководства работой предприятия, так как позволяет вовремя вскрыть внутренние резервы и использовать их для снижения себестоимости продукции. В калькуляции обобщаются затраты предприятия в денежной форме на производство и реализацию каждого вида продукции. Калькуляции используются для планирования себестоимости продукции и установления обоснованных цен на продукцию.

Схематично калькуляционные расчеты себестоимости представлены в Приложении Б.

Теорией и практикой производственного бухгалтерского учета выработаны общие требования к организации учета затрат и калькулирования себестоимости продукции.

Согласно Национального стандарта финансовой отчетности 2, себестоимость запасов должна включать все затраты на приобретение, переработку и прочие затраты, произведенные в целях доставки запасов до их настоящего местонахождения и доведения их до текущего состояния [3].

Производственные затраты должны включать затраты, непосредственно связанные с единицами продукции, такие, как прямые затраты на материалы и оплату труда. К ним также относится систематическое распределение постоянных и переменных производственных накладных расходов, возникающих при переработке сырья в готовую продукцию. Постоянными производственными накладными расходами являются такие косвенные производственные затраты, которые остаются относительно неизменными независимо от объема производства, например, амортизация и затраты на обслуживание производственных зданий и оборудования, и производственные административно-управленческие расходы. Переменными производственными накладными расходами являются такие косвенные производственные расходы, которые находятся в прямой или почти в прямой зависимости от изменения объема производства, например, затраты материалов и затраты труда.

Субъект должен распределять постоянные производственные накладные расходы на затраты по переработке на основе величины нормальной загрузки производственных мощностей. Нормальная загрузка – это объем производства, достижение которого ожидается в среднем за несколько периодов или сезонов работы в обычных условиях, с учетом потери мощности в результате планового технического обслуживания. Фактический уровень производства может использоваться в том случае, когда он приближенно соответствует нормальной загрузке. Сумма постоянных накладных расходов, относимая на каждую единицу продукции, не увеличивается вследствие низкого уровня производства или простаивающего оборудования. Нераспределенные накладные расходы признаются как расход в периоде их возникновения. В периоды необычно высокого уровня производства сумма постоянных накладных расходов, относимая на каждую единицу продукции, уменьшается таким образом, что запасы не измеряются сверх себестоимости. Переменные производственные накладные расходы относятся на каждую единицу продукции на основе фактического использования производственных мощностей.

При калькулировании важно правильно установить объекты учета затрат и калькуляции себестоимости продукции. Объектами учета затрат являются те объекты, по которым предприятие организует аналитический учет затрат на производство. Объектами калькуляции являются те виды продукции, которое предприятие калькулирует. В промышленности объекты учета и объекты калькуляции обычно совпадают.

Кроме объектов учета и калькуляции необходимо установить перечень калькуляционных единиц. Калькуляционная единица, как правило, должна соответствовать единице измерения, принятой в стандартах или технических условиях на соответствующий вид продукции (изделий) и в плане производства продукции в натуральном выражении. Например, в добывающих производствах в планировании используются две единицы измерения (тонна и м2

), продукции в другом измерении определяется в целом, без выделения отдельных статей расходов. Перечень калькуляционных единиц устанавливается предприятием.

Калькулирование единицы продукции также регулируется нормативно. Согласно НСФО 2, в результате производственного процесса одновременно может производиться более чем один продукт. Например, это происходит в случае совместного производства изделий или когда производство основного продукта сопровождается производством побочного продукта. Когда затраты на переработку каждого продукта не могут быть определены отдельно, субъект должен распределить такие затраты между продуктами на рациональной и последовательной основе. Распределение может основываться, например, на относительной стоимости продаж по каждому продукту, определяемой или на том этапе производственного процесса, когда продукты становятся идентифицируемыми, или по завершении производственного процесса. Большинство побочных продуктов по своей природе несущественны. В случаях, когда побочные продукты несущественны, субъект должен измерять такие продукты по цене возможной продажи за вычетом затрат на завершение и продажу и вычитывать получившуюся сумму из стоимости основного продукта. В результате балансовая стоимость основного продукта незначительно отличается от его себестоимости [3].

Прочие затраты включаются субъектом в себестоимость запасов только в той степени, в которой они связаны с доставкой запасов до их настоящего местонахождения и доведением их до настоящего состояния. Например, может быть уместно включать в себестоимость запасов непроизводственные накладные расходы или затраты по разработке продуктов для конкретных клиентов. В случае, если субъект выбирает метод капитализации затрат по займам, то в МСФО (IAS) 23 «Затраты по займам», указаны те немногочисленные обстоятельства, в которых затраты по займам включаются в себестоимость запасов.

Ниже приведены примеры затрат, исключаемых из себестоимости запасов и признаваемых в качестве расходов в периоде их возникновения:

1)сверхнормативные потери сырья, затраченного труда или прочих производственных затрат;

2)затраты на хранение, если только они не необходимы в производственном процессе для перехода к следующему его этапу;

3)административные накладные расходы, которые не связаны с доставкой запасов до их настоящего местонахождения и доведением их до настоящего состояния; и

4)затраты по сбыту.

На организацию учета затрат и калькулирования себестоимости продукции, как известно, оказывает влияние ряд факторов: вид деятельности предприятия, его размер, структура управления, правовая форма, характер производства, его организация и технология и т.п. В зависимости от этих факторов разрабатываются объекты учета затрат на производство, способы контроля за использованием ресурсов и вариант системы калькулирования себестоимости.

Но, в любом случае, исчисление себестоимости единицы продукции имеет важное значение для оперативного руководства работой предприятия, так как позволяет вовремя вскрыть внутренние резервы и использовать их для дальнейшего снижения себестоимости продукции. Калькуляции также используются для планирования себестоимости продукции и установления обоснованных цен на нее с учетом спроса на них на рынке.

На производственных предприятиях производственный учет можно организовать различными методами и системами в зависимости от: способа оценки затрат, характера производственного процесса, полноты включения затрат в себестоимость продукции. Метод учета затрат на производство и калькулирования себестоимости продукции - это совокупность приемов документирования и отражения производственных затрат, которые определяют фактическую себестоимость продукции. Метод учета затрат и калькулирования выбирается предприятием самостоятельно, так как зависит от ряда частных факторов: отраслевой принадлежности, применяемой технологии, ассортимента продукции и т.п. [19, с.632].

В зависимости от способа оценки затрат, выделяют методы учета затрат по фактической себестоимости, нормативной и плановой.

В зависимости от характера производственного процесса учета затрат выделяют попередельный и позаказный методы.

В зависимости от полноты включения затрат в себестоимость продукции, учет затрат в разрезе полной или сокращенной себестоимости (системы абсорпшен-костинг и директ-костинг).

Раскроем подробнее особенности учета затрат и калькулрования себестоимости при каждом методе.

Нормативный метод учета затрат - система разработки норм и нормативов на используемые в производстве ресурсы; составление на их основе плановых и нормативных калькуляций; отражение фактических затрат с подразделением их на затраты по нормам и отклонения от них.

Сущность метода состоит в раздельном учете затрат по установленным нормам и отклонений от них. Отклонения учитывают так, чтобы можно было выявить места возникновения, виновных лиц, влияние отклонений на себестоимость продукции.

Задача метода - своевременное предупреждение нерационального расходования всех видов ресурсов, выявление резервов. Нормы производственных затрат - важнейший инструмент управления производством.

Основные особенности нормативного метода учета затрат на производство и калькулирования себестоимости продукции состоят в следующем:

а) учет затрат на производство базируется на технически обоснованных нормах расхода материалов, нормах времени и сдельных расценках по отдельным технологическим операциям производства каждого вида изготовляемой продукции;

б) на основе действующих, на данный момент норм расхода материалов, норм выработки и сдельных расценок, смет расходов на обслуживание производства и управление составляют нормативные калькуляции себестоимости изделий, отражающие достигнутый уровень производства:

в) нормы расхода материалов, нормы выработки и сдельные расценки систематически пересматривают и в действующие нормативные калькуляции вносят изменения; одновременно с этим переоценивают остатки незавершённого производства, чем достигается единый уровень норм в учёте незавершённого производства и последующих затрат на производство;

г) первичные документы на прямые затраты производства составляют в соответствии с действующими нормами и отражают в системе учёта затраты по нормам;

д) расход материалов сверх установленных норм (например, при неэкономном раскрое материала или допущенном браке деталей), а также оплату работ, не предусмотренных технологическим процессом, выделяют в особых документах или оформляют отдельными документами с отличительной отметкой «Отклонения от норм»; для принятия к учету документов на расходы с отклонениями от норм требуется разрешительная виза руководящих работников предприятия, благодаря чему облегчается принятие оперативных мер к устранению причин, вызывающих непроизводительные расходы;

е) расходы на содержание и эксплуатацию оборудования, накладные расходы распределяют по видам изделий комплексно, но с выделением суммы расходов по норме и по отклонениям от норм;

ж) аналитический учет затрат на производство ведут по каждому объекту (по заказам, переделам, видам изделий или группам однородных изделий) с выделением затрат по нормам, по изменениям норм и по отклонениям от норм;

з) фактическую себестоимость единицы изделия исчисляют с выделением затрат по нормам, по изменениям норм и по отклонениям от норм; при групповом учёте затрат на производство однородных изделий калькуляция фактической себестоимости может составляться но каждому изделию данной учётной группы.

Основные достоинства метода:

-возможность контроля над затратами путем сопоставления нормативных калькуляций;

-возможность контроля затрат путем сопоставления их фактических значений с нормативными;

-возможность выявления и анализа мест, причин и виновников отклонений фактических затрат от нормативных;

-возможность принять оперативные меры в процессе производства, а не только в конце отчетного периода.

К недостаткам метода относят увеличение трудоемкости учетно-вычислительных работ и необходимость организации учета как в пределах норм затрат, так и по отклонениям.

Попередельный метод учета затрат применяется в производствах, где готовый продукт получается в результате последовательной обработки исходного материала на отдельных стадиях, переделах.

Передел - это совокупность технологических операций, которая завершается выработкой полуфабриката или получением законченной готовой продукцией.

Сущность метода: учет затрат ведется по переделам (процессам), а внутри них по статьям калькуляции и видам продукции. Прямые затраты учитываются по каждому переделу, а косвенные - по цеху, производству, предприятию в целом, с распределением между себестоимостью продукции переделов, согласно принятым базам распределения.

Объект калькуляции - продукция, включаемая в передел, в котором получают несколько продуктов. Чаще всего попередельный метод применяют в металлургии, текстильной, деревообрабатывающей и других отраслях промышленности, для которых характерно разделение технологического процесса на отдельные фазы обработки материала.

Существует два варианта попередельного метода учета затрат: полуфабрикатный и бесполуфабрикатный.

При полуфабрикатном варианте продукция каждого предыдущего передела является полуфабрикатом для последующих переделов или может реализовываться на сторону; расчету себестоимости подлежит не только конечный продукт, но и продукция каждого передела в отдельности.

При бесполуфабрикатном варианте контроль за движением полуфабрикатов внутри цехов и между ними бухгалтерия осуществляет оперативно и в натуральном выражении, без записей по счетам, т.е. по каждому переделу учитываются, главным образом, только затраты на обработку.

Позаказный метод учета затрат можно применять в мелкосерийных, индивидуальных производствах и на ремонтных работах.

Технологический процесс между цехами взаимосвязан; готовую продукцию выпускает последний в технологической цепочке цех. Производственные затраты собирают вначале по цехам, затем суммируют по организации в целом и рассчитывают себестоимость единицы продукции по сумме затрат всех цехов. Все прямые затраты учитывают в разрезе установленной номенклатуры статей по отдельным заказам. Заказы открывают на одно изделие в индивидуальном и на несколько изделий в мелкосерийном производстве.

Объектом калькуляции является отдельный производственный заказ.

Особо важным документом для выполнения работ является договор на производство продукции между заказчиком и производителем. На изготовление одного изделия или серии изделий открывают заказ на основании договора. В заказе указывают, какие изделия нужно изготовить, какими цехами, в какой срок. Оформляют заказ на специальных бланках (регистрах); их закрывают в конце производства конкретного заказа.

Группировку затрат по заказам осуществляют в таблицах распределения расхода материалов, заработной платы в карточках учета производства. Себестоимость одного вида изделия определяют делением суммы затрат по заказу на количество изготовленных изделий. Таким образом, получают фактическую сумму затрат, а при ее сравнении определяют суммы экономии или перерасхода.

Фактическая себестоимость при позаказном методе будет определена после окончания заказа, до этого все затраты составляют незавершенное производство. Недостаток позаказного метода заключается в том, что при изготовлении сложных, неповторяющихся или редко повторяющихся заказов трудно организовать нормирование материальных и трудовых затрат, затруднено составление предварительного контроля и контроля за издержками в ходе производства. В целях его устранения при изготовлении крупных изделий с длительным циклом производства заказы рекомендуется открывать на отдельные его узлы (агрегаты, конструкционные элементы), представляющие собой законченные конструкции. В мелкосерийном производстве в заказ включают такое количество изделий, которое планирует выпустить в текущем месяце. Необходимо подразделить в учете все узлы и детали, используемые для изготовления только конкретного (заказа) или нескольких изделий (заказов).

Система «абзорпшен-костинг» предназначена для исчисления полных затрат. Она предполагает распределение всех затрат между реализованной продукцией и остатками продукции. При этом расходы подразделяются в зависимости от их функциональной роли на производственные, реализационные и административные.

Указанная система основывается на классификации затрат по способу отнесения на себестоимость (прямые и косвенные).

Прямые расходы относятся на конкретный вид продукции экономически обоснованным способом. Общая сумма косвенных затрат распределяется по видам продукции пропорционально выбранным коэффициентам распределения.

Выбор коэффициентов распределения зависит от отраслевых особенностей, размеров предприятия, его организационной структуры, ассортимента выпускаемой продукции и других факторов. Чем больше затрат в структуре расходов предприятия являются прямыми, тем более точной оказывается величина себестоимости конкретных видов продукции.

Принципиальное отличие системы «директ-костинг» от калькулирования полной себестоимости состоит в отношении к постоянным общепроизводственным расходам. При калькулировании полной себестоимости постоянные общепроизводственные расходы участвуют в расчетах, при калькулировании по переменным издержкам они из расчетов исключаются. Общехозяйственные расходы также исключаются из калькулирования. Они являются периодическими и в конце отчетного периода списываются непосредственно на финансовый результат.

Организация учета затрат в системе «директ-костинг» включает в себя несколько обязательных элементов: учет по видам затрат, учет по местам возникновения затрат, учет по носителям затрат, учет результатов за период. Главной особенностью «директ-костинга» является разделение производственных затрат на постоянные и переменные части и осуществление учета планирования и калькулирования себестоимости продукции только на основе переменных затрат. Постоянные затраты при этой системе не включаются в расчет себестоимости продукции, а как расходы данного периода списываются с полученного дохода в течение того периода, в котором они были произведены.

Кроме того, в зарубежной практике учета затрат и калькулирования себестоимости продукции (работ, услуг) применяется также система стандарт-костинг (западный аналог нормативной калькуляции) и АБС-метод (функционально-стоимостная калькуляция).

Цель калькулирования по системе «стандарт-костинг» состоит в оперативном выявлении отклонений фактических затрат от нормативных (стандартов) в ходе производства, и управление затратами по этим отклонениям [10].

Особенности «стандарт-костинг»:

- основой выявления отклонений от стандартов в процессе расходования средств являются бухгалтерские записи в специальных счетах, но не их документирование. Перед управляющим стоит задача не документировать отклонения, а не допускать их;

- не все предприятия отражают в бухгалтерском учете выявленные отклонения, а только которые используют текущие стандарты;

- для отражения отклонений от стандартов выделяют специальные синтетические счета.

В целях управления всегда рассматривается, насколько существенны эти отклонения, чтобы их учитывать; что они показывают; при решении каких проблем они могут быть использованы; насколько они важны при анализе затрат на производство.

Система позволяет:

- выявить устранимые потери, уменьшающие прибыль;

- прогнозировать затраты на будущее;

-минимизировать учетную работу, связанную с калькулированием;

- предоставлять менеджерам точные данные с себестоимости производства.

Недостатки существующих систем учета затрат обусловили поиски новых вариантов учета затрат, одной из которых является функционально-стоимостная система учета затрат и калькулирования себестоимости или система Activity Based Costing, получившая получила широкое распространение в западных компаниях различных отраслей.

В соответствии с методом функционально-стоимостной калькуляции предприятие рассматривается как набор взаимосвязанных операций (функций). В процессе операции потребляются различные ресурсы (материалы, труд, оборудование). Под видом деятельности понимаются все функции, выполняемые для того, чтобы продукт был предоставлен покупателю. Соответственно продукт принимает на себя затраты на все виды деятельности, которые потребуются для его создания и предоставления покупателю.

Принципиальное отличие указанной системы учета затрат от традиционных состоит в порядке распределения косвенных (накладных) расходов.

Вся производственно-хозяйственная деятельность разбивается на функции. Чем сложнее деятельность, тем большее количество функций будет выделено. Первоначально косвенные затраты переносятся на ресурсы пропорционально выбранным драйверам (параметрам распределения), поэтому выделяются все ресурсы, необходимые для выполнения каждый функции.

Каждому виду деятельности выбирается носитель затрат (факторы, вызывающие изменение затрат), который выражается в соответствующих единицах измерения (например, для функции обслуживания оргтехники предприятия носителем затрат может быть количество единиц техники, для функции управления персоналом – количество сотрудников). Через систему носителей затрат косвенные расходы распределятся на конкретные товары (работы, услуги).

Следовательно, функциональная калькуляция себестоимости – метод АВС (Activity-Based Costing) – это метод отнесения расходов от функций, осуществляемых на предприятии, на конечные продукты, при котором рассчитываются индивидуальные ставки распределения таких расходов для каждой функции, основанные на точном потреблении продуктами этих функций. При этом под функцией понимается определенный процесс, происходящий на предприятии.

Таким образом, в зависимости от особенностей организации и технологии производства применяют несколько методов учета затрат на производство и калькулирования себестоимости продукции. Применение того или иного метода на предприятиях различных отраслей экономики устанавливается в соответствии с положениями по планированию, учету и калькулированию себестоимости продукции.

Производственно-хозяйственная деятельность состоит из множества хозяйственных операций, которые выступают объектами бухгалтерского наблюдения. Системный бухгалтерский учет позволяет обобщать разнородные объекты учета как единый взаимосвязанный учетный комплекс, организовать систему показателей, отражающих кругооборот средств предприятия в ходе его производственно-хозяйственной деятельности.

При постановке бухгалтерского учета на предприятиях особое место занимает учет затрат. Его необходимость обеспечивается тем, что производство продукции — основополагающий процесс в хозяйственной деятельности предприятия. Этот процесс влияет на финансовый результат предприятия, т.е. на прибыль или убытки. В связи с этим возникает необходимость управления процессом производства, т.е. затратами, объемом выпуска продукции, ее конкурентоспособностью, качеством и т.д.

Уровень затрат является критерием использования эффективных или неэффективных форм и методов хозяйствования и обусловлен сложившимися производственными отношениями.

Одна из основных задач деятельности промышленных предприятий в современных условиях хозяйствования – достижение наибольших результатов при наименьших затратах. Значительная роль в этом отводится бухгалтерскому учету, отражающему непрерывно и взаимосвязано все хозяйственные операции, обеспечивая при этом достоверность, своевременность и суммарную точность информации на основе документов.

Учет производственных затрат призван обеспечить:

- своевременное полное и достоверное отражение в учете всех фактических затрат, связанных с производством продукции, а также непроизводительных работ и потерь, допускаемых на отдельных участках деятельности предприятия;

- контроль над правильным использованием материальных, трудовых, финансовых и иных ресурсов предприятия;

- выявление резервов сокращения затрат;

- точное формирование себестоимости продукции посредством обоснованного распределения производственных затрат между отчетными периодами, остатками незавершенного производства и готовыми изделиями, между отдельными видами выпускаемой продукции.

Три взаимосвязанных элемента определяют особенности системы учета затрат на производство: учет затрат на производство, учет выхода готовой продукции, определение себестоимости продукции. Следовательно, система учета затрат на производство должна выражать определенную взаимосвязь приемов и способов обобщения издержек по составу, содержанию, назначению, местам возникновения и центрам ответственности, по видам продукции или работ, их однородным группам и способам контроля за использованием производственных ресурсов в соответствии с действующими нормами и планируемой эффективностью.

Таким образом, учет производственных затрат и объективное калькулирование себестоимости продукции играет важную роль при определении, признании доходов предприятия. Правильное, достоверное и объективное исчисление себестоимости произведенной продукции информационно определяет управление хозяйственной деятельностью предприятия, поскольку напрямую влияет на налогооблагаемую базу и на ценообразование.

Анализируемое предприятие АО «Аркада» осуществляет учет затрат и калькулирование себестоимости продукции с использованием системы «Стандарт-костинг», адаптированной к отечественной системе бухгалтерского учета.

В классификации систем калькулирования себестоимости система «стандарт-костинг» выделена как система нормативных затрат. Система стандарт-костинг не является самостоятельной, обособленной от других систем (методов) учета затрат на производство. В принципе, предполагается сочетание ее с попередельным, позаказным, подетальным, простым (попроцессным) и другими методами учета производственных затрат и исчисления себестоимости продукции. Система стандарт-кост может быть использована там, где есть необходимость в строгом режиме контроля за издержками производства или обращения и где есть возможность нормировать производимые расходы.

Система калькуляции себестоимости по нормативным затратам (стандарт-костинг) больше всего подходит для фирм, процесс деятельности которых состоит из ряда общих или повторяющихся операций. Вот почему ее полезно применять на предприятиях обрабатывающей промышленности, где процссы производства часто повторяются. Процедуры калькуляции себестоимости по нормативным затратам могут также применяться в других сферах деятельости, где операции повторяются. Если же операции не повторяются, то процедура калькуляции по нормативным затратам затруднена, так как в этом случае отсутствует основа для установления норм.

Особенности применяемого метода на АО «Аркада» заключаются в том, что учет затрат на производство базируется на попередельном (попроцессном) методе с использованием технически обоснованных норм расхода материальных и трудовых ресурсов и предполагает предварительный расчет нормативной себестоимости, исходя из которой по истечении отчетного периода определяется фактическая себестоимость продукции.

АО «Аркада» производит прокат меди и сплавов на основе меди более 30 маркировок - всего свыше 2000 типоразмеров в виде листов, полос, лент, прутков и проволоки. Основными потребителями являются: автомобильная, автотракторная, часовая, электронная, электротехническая промышленность, приборо- и станкостроение. Кроме того, предприятие выполняет различные специальные заказы и другие услуги.

Завод имеет в своем составе цеха основного производства: литейно-волочильный (плавильный), прокатный, вырабатывающие полуфабрикаты и готовую продукцию, цеха вспомогательного производства, предназначенные для обслуживания основного производства и непромышленного хозяйства.

Литейно-волочильный цех производит плавку, отливку и механическую обработку слитков из цветных металлов и их сплавов. Затем сплавы поступают в прокатный цех, который изготовляет готовую продукцию в виде полос, лент, прутков, проволоки, прутков, а также из отходов основных цехов изготовляют изделия культурно-бытового назначения и хозяйственного обихода.

К цехам вспомогательного производства, продукция, работы и услуги которых предназначены для обеспечения нормальной работы основного производства, относятся: инструментальные, ремонтно-механические, транспортные и центральная заводская лаборатория.

Система «стандарт-костинг» предполагает соблюдение следующих принципов:

1. Составление предварительной калькуляции нормативной себестоимости по каждому изделию на основе действующих на предприятии на начало месяца норм и смет;

2. Ведение в течение месяца учета изменений действующих норм для корректировки нормативной себестоимости на начало следующего месяца, определение влияния этих изменений на себестоимость продукции и эффективности мероприятий, послуживших причиной изменения норм;

3. Документирование фактических затрат в течение месяца с подразделением их на расходы по нормам и отклонения от норм;

4. Установление причин и виновников выявленных отклонений от норм для принятия оперативных мер воздействия;

5. Определение фактической себестоимости выпущенной продукции как алгебраической суммы нормативной себестоимости, отклонений от норм и изменений норм.

Система «станарт-костинг» схожа с отечественным нормативным методом учета затрат и калькулирования себестоимости, но существует несколько различий. В отличие от отечественной системы нормативного учета при системе учета «стандарт-костинг» обособленный учет изменений самих норм в текущем учете не предполагается. Многие нормативы в условиях системы учета «стандарт-кост» применяются месяцами и даже годами без изменений. Только существенные изменения, такие как изменение конструкции изделия, усовершенствование технологии производства, изменение экономических условий, значительное повышение или снижение стоимости материалов, рабочей силы, вызывают необходимость пересмотра нормативов.

При применении нормативного метода учета в калькуляции участвуют показатели изменения норм.

Важным отличием является также то, что при использовании системы учета «стандарт-костинг» нормативные затраты списываются непосредственно на счета производства. Возникающие же в каждом отчетном периоде отклонения между фактическими и предполагаемыми затратами в течение года накапливаются на отдельных счетах отклонений и полностью списываются не на затраты производства, а непосредственно на финансовые результаты предприятия.

Нормативный же метод учета предполагает затраты в пределах норм, а также и отклонения от норм списывать на счета учета производственных затрат.

Планирование, учет и калькулирование себестоимости продукции на заводе при обработке цветных металлов ведется по следующей типовой номенклатуре расходов:

1. Сырье, основные материалы и полуфабрикаты.

2. Возвратные отходы.

3. Брак по цене использования.

4. Вспомогательные материалы на технологические цели.

5. Топливо на технологические цели.

6. Энергия на технологические цели.

7. Основная заработная плата производственных рабочих.

8. Дополнительная заработная плата производственных рабочих.

9. Отчисление на социальное страхование.

10. Расходы на подготовку и освоение производства.

11. Расходы на содержание и эксплуатацию оборудования.

12. Цеховые расходы.

13. Цеховая себестоимость.

14. Незавершенное производство на начало месяца (+) на конец месяца (-).

15. Потери от брака.

16. Прочие производственные расходы.

17. Производственная себестоимость.

18. Непроизводственные расходы.

Первые 6 статей – это расходы на сырье и материалы, которые занимают большой удельный вес в себестоимости продукции. Основным исходным сырьем для производства продукции являются: медь, алюминий, свинец, никель, олово, марганец, магний, слитки и заготовки из металлов и сплавов (полученные со стороны), лом и отходы цветных металлов и сплавов и другие виды цветных и редких металлов, входящие в состав сплавов.

Прямые затраты на рабочую силу - это оплата труда производственных рабочих, непосредственно участвующих в изготовлении продукции. Заработная плата обслуживающего персонала не является прямыми затратами на рабочую силу и включается в состав накладных расходов.

Накладные расходы определяются как все затраты, идущие на производство, за вычетом прямых затрат на материалы и оплату труда. К их числу, помимо прочего, относятся амортизационные расходы, арендная плата, страховые взносы, коммунальные услуги, расходы вследствие простоя и др.

По данным статьям производится калькулирование нормативной себестоимости, которая определяет величину затрат на изделие по статьям по действующим на начало месяца нормам и сметам.

Для исчисления стандартной себестоимости продукции нормативные затраты на материалы, рабочую силу и накладные расходы суммируются.

На первоначальном этапе производится составление предварительной калькуляции нормативной себестоимости продукции на основе действующих на предприятии на начало месяца норм и смет по статьям расходов. Группировка затрат по экономическим элементам и статьям калькуляции соответственно находит отражение в смете затрат и калькуляции продукции.

Рассмотрим на примере одного вида продукции: ленты ЛН-70-2 0.80х150. Нормативные затраты на производство данного вида продукции учитываются на предприятии АО «Аркада» по местам их возникновения, под которыми понимаются производственные цеха предприятия:

- литейно-волочильный цех;

- прокатный цех.

Поскольку учет затрат и калькулирование себестоимости на данном предприятии осуществляется по попроцессному методу, то себестоимость продукции включает в себя: затраты на сырье и материалы и затраты на обработку в первом процессе и затраты на обработку в последующих процессах. Стандартная себестоимость данного вида продукции ленты ЛН-70-2 0.80х150 включает в себя:

- нормативные материальные затраты в литейно-волочильном цехе;

- нормативная стоимость обработки в литейно-волочильном цехе;

- нормативная стоимость обработки в прокатном цехе.

Например, для производства 47 тонн сплава ЛН-70-2, согласно смете, в литейно-волочильном цехе рассчитаны следующие стандартные затраты (таблица 2).

Таблица 2 – Смета стандартных затрат литейно-волочильного цеха на производство сплава ЛН-70-2

| №

|

Наименование

|

Ед.изм.

|

Сумма

|

| 1

|

Объем производимой продукции

|

тонн

|

47

|

| 2

|

Сырье и материалы:

|

тенге

|

1968511

|

| Медь катодная

|

кг

|

6395

|

| Цинк электролитный

|

кг

|

10191

|

| Медные отходы

|

кг

|

18970

|

| МН-19

|

кг

|

10203

|

| Нейзильбер

|

кг

|

6827

|

| 3

|

Затраты на обработку:

|

511824

|

| Заработная плата

|

тенге

|

201256

|

| Социальный налог

|

тенге

|

40251,2

|

| Затраты вспомогательных производств

|

тенге

|

85526

|

| Затраты ЦЗЛ

|

тенге

|

41345

|

| Затраты ремонтного цеха

|

тенге

|

25436

|

| Затраты транспортного цеха

|

тенге

|

18745

|

| Накладные расходы

|

тенге

|

184790,80

|

| Амортизация ОС

|

тенге

|

76543,7

|

| Ремонт ОС

|

тенге

|

25414

|

| Расход ГСМ и прочих мат-в

|

тенге

|

50677

|

| Услуги сторонних орг-й

|

тенге

|

32156,1

|

| 4

|

Всего затрат (2+3)

|

тенге

|

2480335

|

| 5

|

Стоимость 1 тонны сплава (4/1)

|

тенге

|

52773,09

|

В ноябре 2007 года АО «Аркада» было запланировано произвести 47 тонн ленты из сплава ЛН-70-2. Расчет стандартной (нормативной) себестоимости схематично представлен на рисунке 1.

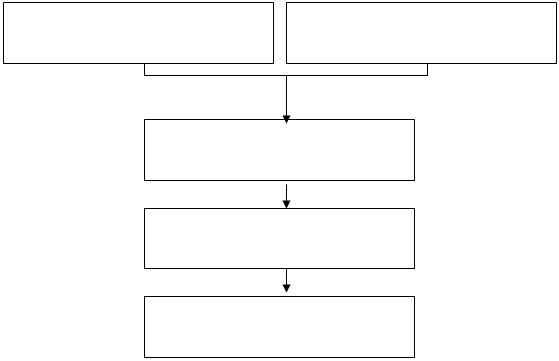

Рисунок 1 – Схема расчета стандартной себестоимости продукции

Учет и документирование фактических затрат в течение месяца на предприятии АО «Аркада» производится с подразделением их на затраты по нормам и отклонения от норм.

Для документирования операций по учету затрат применяются первичные учетные документы. Для учета материальных затрат – лимитно-заборные карты, требования, требования-накладные. Для учета затрат на оплату труда – расчетно-платежные ведомости, разработочные таблицы распределения заработной платы. Учет расходов по обслуживанию производств и управлению – ведомости учета затрат цехов. Учет потерь от простоев и прочих производственных расходов – простойные листки. Учет и инвентаризация незавершенного производства – инвентаризационные описи, сличительные ведомости.

Бухгалтерия предприятия для учета затрат на производство по нормам применяет комплексную систему счетов, в которую входят счета подразделов 8100 «Основное производство», 8200 «Полуфабрикаты собственного производства», 8300 «Вспомогательные производства», 8400 «Накладные расходы» согласно Типового плана счетов от 23.05.2007.

Счета данных подразделов, предназначенные для учета затрат на основное производство, состоят из одного обобщающего счета и нескольких "транзитных", что позволяет группировать расходы по их содержанию, местам возникновения и другим признакам. Информация, отраженная на "транзитных" счетах, представляет собой часть определенной информации о фактически произведенных затратах, обобщив которую (с использованием установленных (выбранных) принципов и правил), можно получить данные о фактической производственной себестоимости всего выпуска продукции, единицы продукции и т.д.

Порядок обобщения производственных затрат и окончательного калькулирования себестоимости продукции зависит от применяемого на субъекте метода учета затрат и калькулирования себестоимости продукции. При попередельном методе затраты учитываются по каждому переделу отдельно. На заводе применяется полуфабрикатный вариант, при котором в каждом цехе (переделе) рассчитывают себестоимость получаемых полуфабрикатов. По мере передачи полуфабрикатов из цеха в цех, затраты на их изготовление также переносятся из цеха-отправителя в цех-получатель. Себестоимость готовой продукции определяется на основе затрат последнего передела из прямых затрат, косвенных затрат, затрат вспомогательного производства. Затем производится корректировка себестоимости готовой продукции.

Таким образом, формирование фактической себестоимости готовой продукции происходит при последовательном выполнении следующих операций:

1. Списание накладных расходов процесса;

2. Списание затрат вспомогательного производства, относимых на данный процесс (передел).

3. Списание прямых затрат и сводный учет затрат процесса (передела).

4. Передача полуфабриката в следующий процесс.

5. Формирование себестоимости готовой продукции.

Рассмотрим порядок калькуляции фактической себестоимости продукции ленты из сплава ЛН-70-2.

В таблице 3 приведена корреспонденция счетов по учету накладных расходов в литейно-волочильном цехе.

Таблица 3 - Корреспонденция счетов по учету накладных расходов литейно - волочильного цеха

|

Содержание операции

|

Корреспонденция

|

Сумма

(тенге)

|

| Дебет

|

Кредит

|

| 1. Амортизация ОС

|

8040

|

2420

|

72069,15

|

| 2. Оплата труда на ремонт ОС

|

8040

|

3350

|

12662,31

|

| 3. Командировочные расходы

|

8040

|

1250

|

15352

|

| 4. Расход материалов на ремонт ОС

|

8040

|

1310

|

6812,1

|

| 5. Расход материалов на технологию

|

8040

|

1350

|

19867,67

|

| 6. Содержание зданий

|

8040

|

1350

|

13412,52

|

| 7. Расход ГСМ

|

8040

|

1310

|

29403,6

|

| 8. Износ ТМЗ

|

8040

|

1360

|

1469,46

|

| 9. Расход прочих материалов

|

8040

|

1350

|

8224,55

|

| 10.Услуги по ремонту ОС

|

8040

|

3310

|

3478,26

|

Далее осуществляется свод затрат. В таблице 4 представлена корреспонденция счетов по сводному учету затрат в литейно-волочильном цехе.

Таблица 4 – Корреспонденция счетов по сводному учету затрат в литейно-волочильном цехе

| №

п/п

|

Содержание

операции

|

Основание

для записей

|

Корреспонденция

|

Сумма

|

| Дебет

|

Кредит

|

| 1

|

Списание сырья

|

Ведомость расхода металла

|

8010

|

1310

|

2016515

|

| 2

|

Начисление заработной платы производствен-ных рабочих

|

Табель рабочего времени

|

8010

|

3350

|

180764

|

| 3

|

Начисление социального налога

|

8010

|

3150

|

36153

|

| 4

|

Списание затрат

вспомогательного производства на затраты цеха

|

8010

|

8030

|

87721

|

| 5

|

Списание накладных расходов

|

8010

|

8040

|

182751,62

|

| 6

|

Списание затрат на незавершенное производство

|

Пропорцио-нально сырью

|

1340

|

8010

|

2503904,6

|

| 7

|

Перемещение сплава в прокатный цех

|

1340

|

1340

|

2503904,6

|

Далее следует определение себестоимости готовой продукции из сплава ЛН-70-2 в прокатном цехе (таблица 5).

Таблица

5 - Корреспонденция счетов по учету накладных расходов прокатного цех

а

| Содержание операции

|

Корреспонденция

|

Сумма

|

| Дебет

|

Кредит

|

| 1

|

2

|

3

|

4

|

| 1. Амортизация ОС

|

8040

|

2420

|

1267181,86

|

| 2. Оплата труда на ремонт ОС

|

8040

|

3350

|

332316,92

|

| 3. Командировочные расходы

|

8040

|

1250

|

23050,00

|

| 4. Расход материалов на ремонт ОС

|

8040

|

1310

|

1646969,9

|

| 5. Расход материалов на технологию

|

8040

|

1350

|

1544928,9

|

| 6. Содержание зданий и оборудования

|

8040

|

1350

|

717743,87

|

| 7. Расход ГСМ

|

8040

|

1310

|

78655,3

|

| 8. Износ ТМЗ длительного пользования

|

8040

|

1360

|

488769,03

|

| 9. Расход прочих материалов

|

8040

|

1350

|

64343,42

|

| 10.Услуги по ремонту ОС

|

8040

|

3310

|

53228,00

|

| 11. Амортизация нематериальных активов

|

8040

|

2740

|

8464,17

|

Себестоимость готовой продукции определяется на основе затрат последнего передела из прямых затрат, косвенных затрат, затрат вспомогательного производства. Затем производится корректировка себестоимости готовой продукции.

В таблице 6 представлена корреспонденция счетов по сводному учету затрат в прокатном цехе.

Таблица 6 – Корреспонденция счетов по сводному учету затрат в прокатном цехе

| №

п/п

|

Содержание

операции

|

Основание

для записей

|

Корреспон-денция

|

Сумма

|

| 1

|

2

|

3

|

4

|

5

|

6

|

| 1

|

Перемещение сплава в прокатный цех

|

1340

|

1340

|

2503904,6

|

| 2

|

Начисление заработной платы производственных рабочих

|

Табель рабочего времени

|

8010

|

3350

|

71762

|

| 3

|

Начисление социального налога

|

8010

|

3150

|

12150

|

| 4

|

Списание затрат

вспомогательного производства на затраты прокатного цеха

|

8010

|

8030

|

70685

|

| 5

|

Списание накладных расходов

|

8010

|

8040

|

98115,6

|

| 6

|

Приход готовой продукции

|

1320

|

1340

|

2756617,2

|

Фактическая себестоимость выпущенной продукции определяется как алгебраическая сумма нормативной себестоимости и отклонений от норм.

Таким образом, в результате выполненных операций фактическая себестоимость ленты из сплава ЛН-70-2 составила, тенге:

1. Фактические затраты - 2756617,2.

2. Объем производства, тонн - 47,132.

6. Себестоимость 1 тонны – 58487,17.

Из приведенной калькуляции видно, что фактическая себестоимость одной тонны ленты 58487,17 тенге и выше нормативной на 68,38 тенге (58487,17 тенге - 58418,79 тенге). Фактическая же себестоимость всей выпущенной продукции за отчетный месяц составляет 2756617,2 тенге и превышает нормативную величину на 10934,2 тенге.

В дебет счета 1320 "Готовая продукция" будет списана фактическая себестоимость выпущенной продукции 2756617,2 тыс.тенге, но руководству предприятия (соответствующим его службам) необходимо принять меры по выявлению причин отклонений, с целью дальнейшего их устранения, а также их виновников.

Все отступления фактических затрат по любой статье от действующих норм рассматриваются как отклонения от норм. Такой подход позволяет не только организовать достоверные учет затрат и калькулирование себестоимости продукции, но и систематически анализировать отклонения от норм для оперативного воздействия на процесс формирования себестоимости.

Учет отклонений от норм является наиболее сложным в организации системы «Стандарт-костинг». Отклонениями являются перерасход или экономия при сравнении фактических затрат с установленными нормами.

Так, в течение отчетного периода предприятие по нормативной себестоимости оприходовало готовую продукцию - 58418,79 тенге за единицу.

При этом в бухгалтерском учете сделаны следующие записи: Дебет счета 1321 «Готовая продукция: лента ЛН-70-2» - кредит счета 8110 «Основное производство».

После того как в конце отчетного периода была определена фактическая себестоимость 1 единицы данного изделия, было установлено, что себестоимость ленты составляет 58487,17 тенге за 1 единицу.