Кафедра міжнародної економіки

Контрольнаробота

з дисципліни:

«Валютне регулювання»

1. Поняття конвертованості валюти. Основні види конвертованості

Валюта

– це грошова одиниця, що використовується для вимірювання величини вартості товару. Поняття «валюта» використовується в трьох значеннях:

- національна валюта – грошова одиниця даної країни (українська гривня, американський долар, російський рубль та ін.);

- іноземна валюта – це грошові знаки іноземних держав;

- міжнародна (регіональна) валюта – це спеціальні права запозичення (СПЗ) та євро.

Валюта, залежно від режиму використання, поділяється на конвертовану і неконвертовану, від сфери і цілей використання – на валюту платежу, валюту ціни, валюту операцій, валюту клірингу, валюту векселя.

Вільно конвертована валюта (ВКВ)

– це валюта, яка вільно і необмежено обмінюється на інші іноземні валюти. Вона володіє повною зовнішньою і внутрішньою зворотністю, тобто однаковим режимом обміну як для резидентів, так і для нерезидентів.

Сфера обміну ВКВ поширюється на поточні операції зовнішньоекономічної діяльності, неторговельні платежі, туризм, а також на операції руху зовнішніх кредитів і закордонних інвестицій. У даний час до числа ВКВ відносяться американський долар, національні валюти країн європейського співтовариства, валюта Японії та інші, усього валюти 22 країн світу. Вільно конвертовану валюту ще називають резервною валютою, оскільки в ній центральні банки інших країн нагромаджують і зберігають резервні кошти для міжнародних розрахунків.

Часткова конвертованість валюти означає, що на деякі галузі зовнішньоекономічної діяльності або на деякі категорії власників режим конвертованості не поширюється.

Замкнута (неконвертована) валюта

– це національна валюта, яка не обмінюється на інші валюти і яка функціонує тільки в межах однієї країни. До замкнутих валют відносяться валюти країн, що розвиваються. У цих країнах застосовуються різні обмеження на ввезення і вивезення валюти, продаж і купівлю, обмін національної валюти та іноземних валют.

Клірингова валюта

– це розрахункова валютна одиниця, в якій ведуться поточні інвалютні розрахунки, здійснюються записи на балансових рахунках.

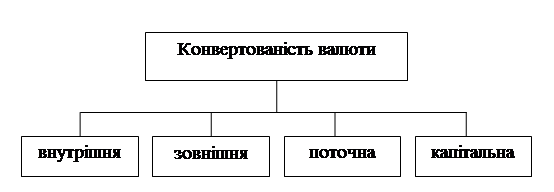

Конвертованість валюти можна прокласифікувати (Рис. 1).

Реклама

Рис. 1. Класифікація конвертованості валюти

Внутрішня (резидентська) конвертованість національної валюти

– це можливість обміну національної валюти на іноземну для резидентів даної країни.

Зовнішня конвертованість національної валюти

спостерігається тоді, якщо в країні надано можливість обміну національної валюти на іноземну тільки нерезидентам.

Поточна конвертованість національної валюти

– це можливість обміну для здійснення платежів за поточними статтями платіжного балансу (торгівля, транспортування, туризм).

Капітальна конвертованість

– це конвертованість за капітальними статтями платіжного балансу (рух інвестицій, кредитів і т.п.).

Перехід до капітальної конвертованості, як правило, відбувається через деякий час після введення поточної конвертованості.

Для забезпечення конвертованості валюти необхідна наявність певних умов:

- реальний та єдиний курс валюти;

- вільний доступ до іноземної валюти;

- офіційний або вільний валютний ринок;

- зняття обмежень на використання національної грошової одиниці в зовнішньоекономічній діяльності;

- виконання грошовою одиницею всіх функцій грошей усередині країни.

Котирування валюти

– це встановлення курсу котирування валют. Пряме і непряме котирування єдині за своєю економічною природою, оскільки відображають курс вартість однієї валюти, виражену через іншу. Пряме котирування – це еквівалент деякої кількості іноземної валюти в одиниці національної валюти. Наприклад, 0,187 USD/1 UAH. Непряме котирування визначає кількість національної валюти за одиницю іноземної, наприклад 5,35 UAH /1 USD. Валютний курс виступає як ціна валюти однієї країни, виражена у валюті іншої країни.

Потреба встановлення валютного курсу зумовлена тим, що національна валюта за межами внутрішнього ринку не може виступати фактичним купівельним платіжним засобом. Розрізняють фіксований та гнучкий (ринковий) валютні курси. Фіксований валютний курс передбачає закріплення золотого вмісту грошових одиниць або фіксацію у твердій валюті. Гнучкий валютний курс поділяється на:

- плаваючий курс, що передбачає режим вільного ринкового коливання курсу і формується під впливом попиту та пропозиції (характерний для твердих валют);

- коливний курс – ринковий курс, що коригується валютними інтервенціями центральних банків.

Процедура котирування, яка складається із визначення та реєстрації курсу шляхом послідовного порівняння попиту і пропозиції валют, називається фіксингом і на основі фіксингу встановлюються курси продавця і покупця на кожну валюту. Курс продавця – це ціна, за якою учасники ринку продають валюту. Курс покупця – це ціна, за якою учасники купують валюту.

Реклама

При прямому котируванні курс покупця вищий, а курс продавця нижчий; при непрямому котируванні, навпаки – курс продавця вищий, а курс покупця – нижчий.

Наприклад, при прямому котируванні:

USD/UAH – 0,185 – курс продавця

USD/UAH – 0,187 – курс покупця.

При непрямому котируванні:

USD/UAH – 5,35 – курс покупця

USD/UAH – 5,40 – курс продавця.

Крос-курс – це співвідношення між двома валютами, яке встановлюється стосовно третьої.

Існує безліч чинників, що впливають на коливання валютних курсів на ринку:

- зміни обсягів ВВП;

- рівень цін і темпи інфляції;

- підсумкове сальдо платіжного балансу;

- процентні ставки;

- ступінь довіри і спекуляції;

- хеджування валютних ризиків;

- інтервенція центрального банку;

- валютне регулювання в державі.

У межах умов діючої валютної системи конвертованою вважається та валюта, країна походження якої взяла на себе зобов'язання, передбачені пунктами 2, 3, 4 ст. VIII Угоди про Міжнародний валютний фонд. Це означає, що відповідні органи цих країн:

- мають право впроваджувати заходи контролю (в тому числі й дискримінаційні) щодо руху капіталу (як відпливу його, так і припливу із-за кордону);

- не повинні обмежувати можливості використання своєї валюти або валюти інших членів Фонду для поточних платежів (хоча вони і правомірні визначати, в яких валютах резиденти одержуватимуть платежі із-за кордону, проте не можуть обмежувати їхнього права віддати перевагу національній валюті);

- зобов'язані викуповувати в інших членів Фонду (їхніх офіційних органів) залишки коштів у своїй валюті, якщо вони утворилися в результаті платежів за поточними операціями і конвертування потрібне для здійснення цих операцій.

Разом із тим багато країн скористалися перехідними положеннями відповідно до ст. XIV, які дають їм змогу без спеціального дозволу МВФ зберігати обмеження на міжнародні платежі та перекази за поточними операціями, які діяли на момент вступу до МВФ. Український парламент також, скориставшись легально існуючою альтернативою, ратифікував у 1992 р. не ст. VIII, а ст. XIV Статуту МВФ, згідно з якою країна лише проголошує своє прагнення до забезпечення конвертованості національної валюти.

Члени Міжнародного валютного фонду, що приєднуються до ст. VIII Статуту МВФ, як уже зазначалося вище, зобов'язуються усунути будь-які обмеження на платежі та перекази за поточними міжнародними валютними операціями, а також не брати участі в дискримінаційних валютних угодах та не вдаватися до практики численних обмінних курсів.

Офіційно про приєднання України до ст. VIII Статуту МВФ Рада директорів Фонду оголосила 8 травня 1997 р. Практично з цього часу відбулося міжнародне визнання гривні валютою з поточною конвертованістю. Усього до ст. VIII на початок 1998 р. приєдналося 138 країн.

Положення ст. VIII Статуту МВФ насамперед спрямовані на розширення та збалансований розвиток міжнародної торгівлі, підтримку високого рівня зайнятості та реального доходу, а також допомогу в організації багатосторонньої системи платежів за валютними операціями між членами МВФ.

Прийняття Україною зобов'язань щодо ст. VIII Статуту МВФ є формою запевнення міжнародного співтовариства в тому, що вона проводитиме здорову економічну політику, уникаючи обмежень у здійсненні платежів та переказів за поточними міжнародними операціями, і завдяки цьому сприятиме ефективній діяльності багатосторонньої системи міжнародних розрахунків.

2. Поняття валютних операцій

В Україні проведення валютних операцій регулюється Декретом Кабінету Міністрів «Про валютне регулювання і валютний контроль». У ньому визначено принципи здійснення юридичними і фізичними особами валютних операцій.

Учасники (суб'єкти) валютних операцій за цим Декретом розподіляються на дві категорії – резидентів і нерезидентів.

До резидентів відносяться:

- фізичні особи (громадяни України, іноземні громадяни, особи без громадянства), які мають постійне місце проживання на території України, у тому числі й ті, що тимчасово перебувають за кордоном;

- юридичні особи, суб'єкти підприємницької діяльності, що не мають статусу юридичної особи (філії, представництва тощо), з місцезнаходженням на території України, які здійснюють свою діяльність на підставі законів України;

- дипломатичні, консульські, торговельні та інші офіційні представництва України за кордоном, які мають імунітет і дипломатичні привілеї, а також філії та представництва підприємств і організацій України за кордоном, що не здійснюють підприємницької діяльності.

До нерезидентів відносяться:

- фізичні особи (іноземні громадяни, громадяни України, особи без громадянства), які мають постійне місце проживання за межами України, у тому числі й ті, що тимчасово перебувають на території України;

- юридичні особи, суб'єкти підприємницької діяльності, що не мають статусу юридичної особи (філії, представництва тощо), з місцезнаходженням за межами України, які створені і діють відповідно до законодавства іноземної держави;

- розташовані на території України зарубіжні дипломатичні, консульські, торговельні та інші офіційні представництва.

Об'єктами валютних операцій є валютні цінності, до яких відносять:

- іноземну валюту, цінні папери в іноземній валюті (чеки, векселі, облігації);

- інші боргові зобов'язання, виражені в іноземній валюті;

- дорогоцінні метали – золото, срібло, платина, природні дорогоцінні каміння.

Операції з валютними цінностями поділяються на два види:

1) поточні валютні операції;

2) операції, пов'язані з рухом капіталу.

До поточних валютних операцій відносяться:

- розрахунки за товари, роботи і послуги,

- за експорт та імпорт,

- перекази;

- погашення (сплата) короткострокових кредитів тощо.

До капітальних валютних операцій відносяться:

- прямі інвестиції, тобто вкладення в статутний;

- капітал підприємств;

- портфельні інвестиції, тобто придбання цінних паперів;

- довгострокове кредитування тощо.

Усі операції комерційних банків, у тому числі й валютні

операції, підлягають ліцензуванню з боку Національного комерційних

банку України.

Комерційні банки можуть проводити валютні операції лише після отримання від НБУ Генеральної ліцензії. Тому ліцензію можуть отримувати банки, які є юридичними особами, існують та здійснюють свої операції на території України не менше одного року, з розміром статутного капіталу та власних коштів, які встановлює НБУ.

Ці банки повинні забезпечити відповідність своїх установ технічним вимогам, які необхідні: для здійснення валютних операцій, для обслуговування валютних рахунків клієнтів, для встановлення кореспондентських відносин з іноземними банками, для проведення кредитних операцій на міжнародних грошових ринках, та мати в штаті кваліфікованих фахівців.

Якщо банки відповідають усім цим вимогам, то в територіальне управління Національного банку України для отримання ліцензії подають такі документи:

- заяву;

- копію нотаріально завіреного статуту;

- перелік операцій з валютними цінностями;

- опис структури та підрозділів банку з переліком технічних засобів;

- довідку про керівників банку, які здійснюють нагляд за валютними операціями, та безпосередніх виконавців і копії їх дипломів;

- баланс установи;

- річний звіт банку;

- письмове підтвердження трьох іноземних банків про згоду на встановлення кореспондентських відносин.

Комерційний банк, що одержав Генеральну ліцензію НБУ на здійснення валютних операцій, називається уповноваженим банком.

На підставі одержаної в Національному банку України ліцензії уповноважені банки мають право здійснювати такі валютні операції:

1. Ведення валютних рахунків клієнтів. Зарахування валютних надходжень на рахунки резидентів та нерезидентів (включаючи транзитні) та списання сум перерахувань, що передбачені чинним законодавством.

2. Встановлення кореспондентських відносин з іноземними банками:

- встановлення прямих і непрямих кореспондентських відносин з іноземними банками – це відкриття банком рахунків самостійно для міжнародних розрахунків в іноземних банках;

- розрахунки через кореспондентські рахунки Центру міждержавних розрахунків Національного банку України.

3. Неторговельні операції.

Операції з перерахування валютних цінностей, не пов'язаних із здійсненням розрахунків за експортом та імпортом товарів чи послуг (у тому числі видача готівки для покриття видатків осіб, що виїжджають у закордонні відрядження).

Купівля та продаж готівкової іноземної валюти та платіжних документів в іноземній валюті. Організація роботи та порядок проведення операцій в обмінних пунктах, інкасо готівкової іноземної валюти та платіжних документів в іноземній валюті.

4. Операції за міжнародними торговельними розрахунками.

Операції за міжнародними розрахунками, що пов'язані з експортом та імпортом товарів і послуг згідно з вимогами чинного законодавства, інструкцій Національного банку України, Уніфікованих правил та традицій Міжнародної торговельної палати.

5. Операції з торгівлі іноземною валютою на внутрішньому валютному ринку.

Купівля та продаж іноземної валюти в готівковій та безготівковій формах за власний рахунок або згідно з дорученням клієнтів (брокерські послуги) на міжбанківському та біржових ринках.

6. Операції щодо залучення та розміщення валютних коштів на внутрішньому ринку, що здійснюються з резидентами України, та зовнішньому ринку, що здійснюються з нерезидентами України, поділяються на:

- пасивні операції – створення валютних резервів в іноземній валюті (приймання депозитів в іноземній валюті, продаж за іноземну валюту цінних паперів, що емітовані резидентами України та номіновані в національній валюті (включаючи власні цінні папери банку), отримання позик в іноземній валюті від інших уповноважених банків;

- активні операції – використання створених резервів (надання кредитів в іноземній валюті, придбання за іноземну валюту цінних паперів, що номіновані в національній валюті).

7. Валютні операції на міжнародних грошових ринках.

Депозитні та конверсійні операції (у тому числі і ф'ючерсні, якщо це не заборонено законодавством відповідних країн), які здійснюються з комерційними банками чи міжнародними організаціями – нерезидентами України.

8. Операції з монетарними металами на внутрішньому ринку.

Купівля чи продаж (у тому числі на строк), приймання на депозити, відповідальне зберігання, використання як застава під наданий кредит монетарних металів або цінних паперів, номінал яких виражений у монетарних металах, коли ці операції здійснюються на території України з резидентами України, та з нерезидентами – на зовнішньому ринку.

Вимоги до розкриття інформації про валютні статті балансу регламентує Міжнародний стандарт бухгалтерського обліку №21 «Наслідки зміни курсів обміну валют», який допомагає банкові визначити політику щодо питань:

- який валютний курс необхідно застосовувати до різних операцій і при перерахунку із однієї валюти в іншу;

- яка правильна база оцінки валютних залишків;

- як необхідно відображати різницю у валютних курсах;

- як необхідно визнавати і відображати в бухгалтерській звітності валютні зобов'язання майбутніх періодів.

МСБО №21 вимагає, щоб на дату складання балансу:

- облік грошових статей здійснювався із застосуванням курсу на дату звіту (поточного курсу);

- облік негрошових статей здійснювався із застосуванням курсу, який існував на дату укладення угоди або на момент визначення вартості;

- різниця у валютних курсах, що виникає при обліку грошових статей, повинна визнаватися як доходи або як витрати того періоду, в якому вони виникли.

Банк для проведення своєї облікової політики повинен визначити організацію, методику проведення обліку іноземної валюти, систему запису і механізм контролю.

Стосовно валютних операцій система організації бухгалтерського обліку повинна:

- вимірювати і контролювати ризики, притаманні даним операціям, і вказувати рекомендовані рівні та межі прийнятного ризику;

- встановити постійну систему внутрішнього контролю;

- своєчасно і точно аналізувати операції та інформацію.

Деякі системи бухгалтерського обліку децентралізовані і мають облікові підрозділи, зокрема, операції з іноземною валютою реєструються у валютному відділі та відділі бухгалтерського обліку.

Однією з особливостей нового Плану рахунків бухгалтерського обліку є мультивалютність, яка полягає в тому, що виникнення вимог (активів) або зобов'язань (пасивів) в іноземній валюті відображатиметься на тих самих рахунках, що й гривневого активу чи зобов'язання. Водночас банки можуть проводити розрахунки у валютах різних іноземних держав. Але ця особливість притаманна не всім класам Плану рахунків. Мультивалютність в обліку розповсюджується тільки на рахунки активів, зобов'язань і позабалансові рахунки. Облік на рахунках капіталу, доходів і витрат ведеться тільки в національній валюті.

Як правило, облік іноземної валюти здійснюється з використанням аналітичних і синтетичних рахунків. У синтетичному облік ведеться тільки в національній валюті. Більш детальними є проведення на аналітичних рахунках, які здійснюються у валюті розрахунків.

В аналітичному облік операцій на валютних рахунках ведеться у двох оцінках: у валюті за номіналом і в гривнях за офіційним курсом НБУ. При зміні курсу залишки на валютних рахунках переоцінюються.

Різниця між активами і зобов'язаннями у відповідних валютах називається валютною позицією банку. Валютна позиція визначається як за балансовими розрахунками, так і враховуючи суму позабалансових вимог і зобов'язань в іноземній валюті. Якщо сума залишків на рахунках активу і зобов'язань у конкретній валюті збалансована, то валютна позиція банку називається закритою.

Відкрита валютна позиція банку виникає в тому разі, якщо є різниця між залишками коштів в іноземній валюті, що формують активи і зобов'язання. При відкритій валютній позиції банк може як отримати додаткові прибутки, так і зазнати збитків у разі зміни обмінних курсів валют. Коли сума зобов'язань в іноземній валюті перевищує суму валютного активу, така відкрита позиція називається короткою (Пв > Ав) і банк може зазнати збитків при зростанні обмінного курсу. Якщо ж сума активів перевищує суму зобов'язань, то при цій ситуації виникає довга відкрита валютна позиція (Пв < Ав) і збитки можуть бути спричинені банкові при зменшенні обмінного курсу.

На валютну позицію банку впливають такі операції:

- купівля-продаж готівкової та безготівкової іноземної валюти, у тому числі строкові операції (на умовах форвард, спот та інші), за якими виникають вимоги та зобов'язання в іноземних валютах, незалежно від способів та форм розрахунків за ними;

- одержана та сплачена іноземна валюта у вигляді доходів, витрат та нарахованих процентних доходів і витрат;

- надходження коштів в іноземній валюті до статутного капіталу;

- погашення безнадійної заборгованості в іноземній валюті;

- купівля-продаж основних засобів та товарно-матеріальних цінностей за іноземну валюту;

- інші обмінні операції з іноземною валютою.

Залежно від типу обмінної операції перерахунок у гривневий еквівалент може здійснюватись у декілька способів:

- за ринковим курсом при купівлі-продажу іноземної валюти за гривню;

- за офіційним курсом при обліку доходів (витрат), отриманих (сплачених) в іноземній валюті, внесків у статутний капітал в іноземній валюті на дату підписання установчого договору, купівлі (продажу) основних засобів і товарно-матеріальних цінностей за іноземну валюту на дату оформлення митної декларації; при купівлі однієї іноземної валюти за іншу на рівні вартості проданої.

3. Задача

Поточні значення валютних курсів складають:

GBP/USD=1,5150-1,5185.

EUR/USD=0,8950–0,8965.

Процентні ставки на міжбанківському ринку позичкових капіталів становлять:

по депозитах у GBP – 2,5%;

по кредитах у GBP – 3,5%;

по депозитах у USD – 4,0%;

по кредитах у USD – 5,0%;

по депозитах у EUR – 5,5%;

по кредитах у EUR – 7,0%;

Термін форвардної угоди становить 3 місяці. Визначити:

Поточне значення крос-курсу GBP/EUR.

Курси «аутрайт» GBP/USD та EUR/USD.

Форвардний крос-курс GBP/EUR та EUR/GBP.

Рішення

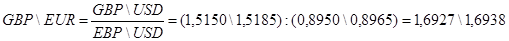

Визначимо поточне значення крос-курсу GBP/EUR.

Поточне значення крос-курсу GBP/EUR=1,6927–1,6938

Форвардний курс відрізняється від поточного на величину форвардної маржі (премія чи дисконт). У професійній термінології для визначення форвардного курсу використовують курс «аутрайт» (outright). Це означає, що покупець хоче у майбутньому купити певну суму валюти (або продавець – продати) без проведення додаткових операцій чи укладення додаткових угод. Цей термін застосовують з метою уникнення плутанини в розумінні умов форвардної операції, якщо йдеться про одну просту форвардну операцію на відміну від складнішої комбінації, пов'язаної з одночасним здійсненням строкової та поточної операцій (операції «своп»).

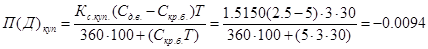

Показник розміру форвардної премії (П) чи дисконту (Д) можна подати у вигляді формули. Для розрахунку премії чи дисконту за визначення курсу «аутрайт» на купівлю валюти вона буде такою:

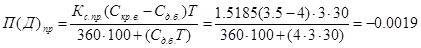

Для GBP/USD:

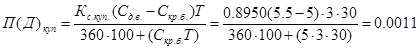

Для EUR/USD:

де П(Д)куп

– премія (або дисконт) для форвардного курсу купівлі певної валюти;

Кс.куп

– спот-курс купівлі певної валюти;

Сд.в

– відсоткова ставка за міжбанківськими депозитами для валюти котирування;

Скр.б

– відсоткова ставка за міжбанківськими кредитами для базової валюти (база котирування);

Т – термін у днях, на який розраховується форвардний курс.

Премію (дисконт) валютного курсу «аутрайт» на продаж валюти можна розрахувати за формулою:

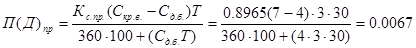

Для GBP/USD:

Для EUR/USD:

де П(Д)пр

– премія (дисконт) для форвардного курсу на продаж певної валюти;

Кс.пр

– спот-курс продажу валюти;

Скр.в

– відсоткова ставка за міжбанківськими кредитами для певної валюти;

Сд.б

– відсоткова ставка за міжбанківськими депозитами для базової валюти.

Тоді курс «аутрайт» на купівлю чи продаж валюти можна визначити так:

Для GBP/USD: Кф.куп

= Кс.куп

+ П(-Д) = 1.5150 – 0.0094 = 1.5056

Для EUR/USD: Кф.куп

= Кс.куп

+ П(-Д) = 0,8950 +0,0011 = 0,8961

К с.куп

– спот-курс на купівлю валюти;

П – премія;

Д – дисконт;

Для GBP/USD: Кф.прод

= Кс.прод

+ П(-Д) = 1.5185 – 0.0019 = 1.5566

Для EUR/USD: Кф.прод

= Кс.прод

+ П(-Д) = 0,8965+ 0.0067 = 0.9032

Кс.прод

– спот-курс на продаж валюти.

Список

літератури

1. Валютне регулювання [Текст]: навчальний посібник / Ю.М. Бездітко, О.О. Мануйленко, Г.А. Стасюк. – Херсон: Олді-плюс, 2004. – 272 с.

2. Віднійчук-Вірван, Л.А. Міжнародні розрахунки і валютні операції [Текст]: навчальний посібник / Л.А. Віднійчук-Вірван. – Львів: Магнолія 2006, 2007. – 214 с.

3. Гребельник, О.П. Основи зовнішньоекономічної діяльності [Текст]: підручник / О.П. Гребельник. – 3-е вид., перероб. та доп. – К.: ЦУЛ, 2008. – 432 с.

4. Дзюблюк, О.В. Валютна політика [Текст]: підручник / О.В. Дзюблюк. – К.: Знання, 2007. – 422 с.

5. Єпіфанов, А.О. Операції комерційних банків [Текст]: навчальний посібник / А.О. Єпіфанов, Н.Г. Маслак, І.В. Сало. – Суми: ВТД «Університетська книга», 2007. – 523 с.

6. Завальна, Ж.В. Валютне право України [Текст]: навчальний посібник / Ж.В. Завальна, М.В. Старинський; УАБС НБУ. – 2-е вид., перероб. і доп. – Суми: Університетська книга, 2006. – 384 с.

7. Михайлів, З.В. Міжнародні кредитно-розрахункові відносини та валютні операції [Текст]: навчальний посібник / З.В. Михайлів, З.П. Гаталяк, Н.І. Горбаль; Мін-во освіти і науки України, Нац. ун-т «Львівська політехніка». – Львів: Львівська політехніка, 2004. – 244 с.

8. Попов, Є.Є. Фактори впливу на валютний курс та його регулювання [Текст] / Є.Є. Попов // Формування ринкових відносин в Україні. – 2007. – №8. – C.31–35

|