| Анотація

У дипломній роботі розглянуто питання системи оподаткування сільськогосподарських підприємств України. Об’єктом дослідження роботи є Учбово-виробничий підрозділ Слов’янського державного аграрного технікуму, на прикладі якого вивчена методика розрахунків з бюджетом; розглянуто характеристику платежів до бюджету та проведено аналіз нарахування і сплати податків та обов’язкових платежів до бюджету. Запропоновано використання розумних ставок податків, сприяючих ефективному виробництву сільськогосподарських господарств, використання законодавчих актів, знайшовши своє відображення в Податковому Кодексі України.

Аннотация

В дипломной работе рассмотрены вопросы системы налогообложения сельскохозяйственных предприятий Украины. Объектом исследования работы является Учебно-производственное подразделение Славянского государственного аграрного техникума, на примере которого изучена методика расчетов с бюджетом; рассмотрена характеристика платежей в бюджет и проведен анализ начисления и выплаты налогов, и обязательных платежей в бюджет. Предложено использование целесообразных ставок налогов, способствующих эффективному производству сельскохозяйственных предприятий, использование законодательных актов, нашедших свое отражение в Налоговом Кодексе Украины.

Введение

Налоги в настоящее время являются важным элементом рыночной экономики. Налоговые отношения, как самый сложный вид экономических отношений, кроме основной функции - пополнение государственного бюджета Украины, выполняют регулирующую и стимулирующую функции, как на макроэкономическом, так и на микроэкономическом уровнях.

Вследствие их специфики, налоги несут большую социальную нагрузку. При правильном их применении и использовании, они снижают социальное напряжение в обществе и, наоборот, при необдуманных действиях - могут спровоцировать социальные конфликты.

Совокупность налогов и сборов (обязательных платежей) в бюджет и государственные целевые фонды, которые уплачиваются в установленных законами Украины порядках, составляет систему налогообложения.

Налоговая система прошла полный период своего становления и на данном этапе совершенствуется.

Реклама

Расчеты с бюджетом являются формой финансовых отношений между государством и членами общества с целью создания общегосударственного централизованного фонда денежных средств, необходимых для осуществления государством его функций.

Задачами налогового учета являются:

1) Организация уплаты надлежащих сумм налогов и сборов в установленные законами сроки;

2) Ведение бухгалтерского учета налогов и сборов согласно действующим национальным стандартам бухгалтерского учета;

3) Составление налоговой отчетности;

4) Предоставление государственным налоговым органам, согласно действующего законодательства Украины декларации, отчетности, ведомости и другие документы, связанные с исчислением и уплатой налогов и сборов.

За последние годы государственный бюджет Украины пополняется за счет новых видов налогов и сборов, это и подкрепляет актуальность данной темы. Особенно в настоящее время это касается предприятий агропромышленного комплекса. Постоянные изменения и дополнения в налоговом законодательстве Украины приводят к несоблюдению спрогнозированных показателей деятельности предприятия.

Действующая налоговая система “ давит” на сельскохозяйственных товаропроизводителей. Она требует от них основательной эрудиции, глубоких юридических и экономических знаний, умения схватывать на лету «усовершенствования» и изменения в законодательстве. Даже крупные коллективные предприятия агропромышленного комплекса не всегда могут позволить себе содержать специалистов соответствующего уровня, а для фермеров, чей штат обычно ограничен собственной семьей, эта задача совсем неподъемная.

В связи с этим возникает вопрос относительно количества налогов и сборов, особенно актуальный для сельского хозяйства, так как именно здесь чаще всего обсуждалась проблема введения единого налога, которым сейчас в Украине выступает фиксированный сельскохозяйственный налог.

В результате этого большая часть сельскохозяйственных предприятий с 1 января 1999 года перешла на уплату единого фиксированного сельскохозяйственного налога, целесообразность использования которого обуславливается необходимостью снижения налогового пресса на сельскохозяйственного товаропроизводителя.

Объектом исследования в данной дипломной работе является изучение осуществления платежей в бюджет Учебно-производственного подразделения Славянского государственного аграрного техникума. Проведен анализ системы налогообложения данного хозяйства за ряд лет и выявлены пути совершенствования действующей системы налогообложения аграрных предприятий.

Реклама

1. Теоретические и правовые аспекты учета налогообложения сельскохозяйственных предприятий

Бюджетно-налоговая система представляет собой сложный экономичный механизм, который по определенным принципам определяет все налоги и обязательные платежи в бюджет. Сложным до сих пор остается вопрос об источниках уплаты прямых налогов. Как известно, одна часть налогов уплачивается за счет прибыли, другая за счет средств, которые относятся на себестоимость продукции. При этом за счет прибыли уплачивается незначительная часть налогов. Основная их часть уплачивается за счет средств, которые относят на себестоимость продукции.

Действительно, если относить налоги на затраты производства, то тем самым уменьшается прибыль. А если уплачивать за счет прибыли, то она увеличивается. По этому поводу В. Бескоровайная в своей статье акцентирует внимание на том, что “если это не имеет никакого значения, то это становится не понятным, почему источники уплаты отдельных налогов изменяются”. Например, раньше плата за землю относилась на затраты производства. А с принятием Закона Украины “О налогообложении прибыли предприятий” эти платежи уплачиваются за счет прибыли [15]. Следует отметить и не согласиться с данным автором, что убедительных обоснований по поводу єтого вопроса не существует. Есть только один аргумент, который заключается в том, что включением налогов в себестоимость продукции достигаются гарантированность и стабильность поступления в бюджет средств.

Законодательной базой учета расчетов с бюджетом является, прежде всего, Закон Украины “О внесении изменений в Закон Украины “О системе налогообложения” от 18. 02.1997г. № 77/97 – ВР.

Порядок расчета и уплаты фиксированного сельскохозяйственного налога регулируется Законом Украины “О фиксированном сельскохозяйственном налоге” от 17. 12. 1998г. № 320 –XIV со всеми его изменениями и дополнениями.

Декрет Кабинета Министров Украины «О налоге с доходов физических лиц» от 22.05.2003 г. №889 - IV со всеми его изменениями и дополнениями утверждает и регулирует порядок расчета и уплаты в бюджет налога с доходов физических лиц.

Законодательной базой для НДС выступает Закон Украины «О НДС» от 03. 04. 1997г. № 168/97 – ВР, также Закон Украины «О внесении изменений в статью 11 Закона Украины «О НДС» от 18. 02. 1999г. № 442 – XIV.

Также используется Закон Украины «О бухгалтерском учете и финансовой отчетности в Украине» от 16. 06. 1999г. № 996 –XIV.

Налоги – это основа государства. Государство может жить без науки и искусства, допускать спад производства, лишая потребительский рынок товаров, но без налогов оно жить не может.

Как отмечает Г. Карпова в своей статье «плата налогов – это основная форма взаимоотношений гражданина с государством. Поэтому система налогообложения должна быть справедливой, основанной на равенстве всех перед законом независимо от формы собственности»[25]. Как свидетельствует мировая практика и в цивилизованном мире давно пришли к выводу о том, что «налогоплательщик – главная фигура в государстве, наделенная правами и защищаемая законом» [30].

В нашей же стране налогоплательщик является бесправным и беззащитным в любом случае, когда налоговая служба находит нарушения. Недоимки, штрафы и пени автоматически снимаются со счета «нарушителя» и могут в одночасье сделать его банкротом. Поэтому многие ученые видят дальнейшее совершенствование системы налогообложения в «поиске оптимальных вариантов правильного соотношения между расходной частью бюджета и размерами налога, взимаемого с налогоплательщика» [36].

В условиях рыночной экономики налоги, помимо фискальной функции, являются важнейшим экономическим инструментом регулирования рыночных отношений.

«Мудрость, - по мнению Р. Дербишева, - законотворчество в области налогообложения состоит в том, чтобы найти оптимальное соотношение между размерами денежных средств, изымаемых с налогоплательщика, и степенью удовлетворенности этими средствами доходной части государственного бюджета [21].

В. Пацкан считает, что налоговая система в Украине не приобрела стабильности, поэтому не стала важным фактором управления народным хозяйством, в том числе его аграрным сектором. Ведь до настоящего времени ведутся дискуссии о направлениях ее дальнейшего развития [30].

Конечно же, с этим следует согласиться и понимать, что действующая на сегодняшний день система налогообложения сельскохозяйственных предприятий требует усовершенствования. Главной причиной этому служит сравнительно высокое налоговое бремя и то, что налоги не стимулируют развитие процессов, которые могут остановить экономический кризис: возрастание объемов производства, структурную перестройку хозяйства, повышение степени деловой активности субъектов хозяйствования, осуществляющих деятельность в сельском хозяйстве.

Существующая система налогообложения не создает свободу предпринимательской деятельности и, к сожалению, не накапливает доходную часть государственного бюджета в необходимом объеме. Это объясняется присущими ей недостатками, которые выделил в своей статье Н. Тарасова:

1. Многоразовое налогообложение

2. Завышенные ставки налогов

3. Излишнее разнообразие путей формирования доходной части бюджета

4. Чрезмерное количество необоснованных и отсутствие необходимых налоговых льгот

5. Порочный характер налоговой системы [39].

Мы считаем, что в Украине сегодня должна идти речь о таком снижении уровня налогов, которое можно компенсировать за счет либо сокращения бюджетных расходов, либо привлечения дополнительных не инфляционных источников финансирования дефицита бюджета. И вот здесь необходимо акцентировать внимание на том, что практически это означает о реальных возможностях сокращения налогового давления как ограниченных, так и относительно предприятий агропромышленного комплекса ударение должно быть сделано на ином аспекте: эволюционном пути ее реформирования за счет усовершенствования состава и структуры налоговой системы, механизма исчисления и уплаты налогов.

И. В. Горский отмечает, что «в Украине нет Налогового Кодекса. Его заменяют более 300 законов, которые противоречат друг другу. Упорядочение законодательной базы и создание методических материалов для установления правильных отношений между налогоплательщиком и налоговым инспектором является необходимым условием стабилизации налоговой политики» [18].

С этим мнением следует согласиться, ведь частые изменения законодательной базы не дают налогоплательщику быстро сориентироваться в уплате того или иного вида налога.

С данным мнением соглашается и М.Романюк, говоря о том, что «современное налоговое законодательство претерпевает серьезные относительно плательщиков изменения. С одной стороны, новыми законами о налогообложении введена новая методология расчета ряда налогов и сборов, которая в ряде случаев значительно усложнила ранее действующую практику. С другой стороны, отдельные нормы принятых законов часто меняются, что порождает нестабильность всего налогового законодательства» [34].

Возрастающий дефицит бюджета и углубляющийся кризис неплатежей, сопровождаемые катастрофическим спадом производства требуют принятия неотложных мер, и, прежде всего, в законодательстве о налогах.

«Их непосильное бремя угнетает производителя – главного налогоплательщика, лишает его возможности преумножать свой доход и пополнять государственный бюджет» - отмечает Л. Бабич[14].

Таким образом, следует отметить, что основным акцентом при реформировании налоговой системы должно быть то, что эта система должна выступать не только главным стимулирующим фактором развития производства, но и обеспечить полное, качественное и своевременное выполнение доходов бюджетов всех уровней.

Если рассмотреть рис. 1. «Место налоговой системы в организационной структуре государственных финансов», то согласно налогового законодательства плательщики налогов дают информацию о суммах начисленных налогов по декларациям органам налоговых служб. В свою очередь, налоговые инспекции перечисляют платежи через отделения банков на имя государственного казначейства, которое, в свою очередь, согласно законов, распределяет платежи, основная часть которых поступает в государственный бюджет Украины (см. приложение 1).

На рисунке 2 отразим налоговую систему в Учебно-производственном подразделении СДАТ (см. приложение 2).

Как было сказано ранее, действующая налоговая система очень «давит» на сельскохозяйственных производителей. Она требует от них основательной эрудиции, глубоких юридических и экономических знаний, умения схватывать на лету своевременные «усовершенствования» и изменения в законодательстве. Как отмечает О. Ищенко в своей статье, - «что даже крупные коллективные сельскохозяйственные предприятия не всегда могут позволить себе содержать специалистов соответствующего уровня, а для фермеров, чей штат обычно ограничен собственной семьей, эта задача совсем неподъемная» [24].

В связи с этим возникает вопрос относительно количества налогов и сборов, особенно актуальный для сельского хозяйства, так как именно здесь чаще всего обсуждалась проблема введения единого налога, которым сейчас в Украине выступает фиксированный сельскохозяйственный налог.

Ведь с 1 января 1999 года у сельскохозяйственного производителя появилась возможность уплаты фиксированного налога. Как отмечает Е. Владимирская в статье «Первые итоги фиксированного сельскохозяйственного налога», - целью этого вида налога является упрощение отчетности и уменьшение налогового пресса. То есть целесообразность введения, и использования фиксированного налога обуславливается необходимостью снижения налогового бремени на аграриев, что вытекает из идей и практики многих американских экономистов [17].

Конечно же, с таким утверждением нельзя не согласиться. Но существуют при этом и недостатки.

А. Редько считает, что в условиях становления биржевого рынка сельскохозяйственной продукции фиксированная и необъективно установленная цена на продукцию сельского хозяйства ставит товаропроизводителя в неконкурирующие условия. Подавляющее большинство субъектов предпринимательской деятельности, работающих в сфере производства сельскохозяйственной продукции, не имеет прямого доступа к биржевым торгам и опыта в этом направлении деятельности [31].

Товаропроизводители вынуждены отдавать свою продукцию в счет уплаты фиксированного налога по ценам, не устраивающих их, или не уплачивают этот налог вообще.

Борин И. констатирует тот факт, что фактически этот налог является налогом на землю и противоречит принципу равенства в налогообложении всех предприятий и граждан [16]. Фиксированный налог не учитывает той ситуации, когда одни предприятия могут иметь низкий урожай и маленькую прибыль, а другие - высокий урожай и большую прибыль.

Ряд авторов пришли к мнению, что поскольку хозяйства ничего не выиграют, то в практическом плане для них не имеет существенного значения, как они будут уплачивать эти налоги - относительно земли или каждый отдельно. Но объективность таких платежей на надлежащем уровне уже не будет обеспечиваться, так как база их исчисления становится искусственной, почти неизменной, тогда как реальная база исчисления таких платежей не является постоянной, она изменяется в процессе хозяйственной деятельности и в определенной степени зависит от ее результатов [28,41].

Мы считаем, что, несмотря на то, что земля имеет денежную оценку, целесообразность выбора земли объектом обложения, фиксированным налогом слишком сомнительна, поскольку такой налог не может учесть многих других факторов, существенно влияющих на хозяйственную деятельность.

«Что касается налога на добавленную стоимость, то именно этот налог, несмотря на большое количество льгот для сельскохозяйственных товаропроизводителей, вызывает недовольство у руководителей и специалистов предприятий агропромышленного комплекса» - так отметил в своей статье В. Шатковская [44].

В отличие от В. Шатковской, В.Жук утверждает, что это не прямой налог, а налог на потребителя. Так как, налог на добавленную стоимость дает основную массу поступлений в бюджет, то нет оснований считать, что с заменой его на другой, налоговое бремя на налогоплательщиков уменьшится. Изменится лишь его форма. Кроме того, следует принять во внимание то, что, по сути, и методологии налог на добавленную стоимость считается одним из прогрессивных налогов и вводится во многих странах мира, а также является одним из условий вступления в страны ЕС. Следовательно, отказ от налога на добавленную стоимость будет шагом назад в экономических преобразованиях [23].

Наряду с этим мнением, возникает и вытекает другое, что налог на добавленную стоимость увеличивает цену товара, стоимость товаров, работ и услуг и «бьет по карману» конечного потребителя. Ставка налога на добавленную стоимость на уровне 20% значительно удорожает продукцию, особенно продукты питания. Отечественная сельскохозяйственная продукция во многих случаях становится неконкурентоспособной, что не только делает невозможным ее экспорт, а и создает трудности реализации на внутреннем рынке.

М. Л. Демьяненко отмечает, что в большинстве стран, применяемых налог на добавленную стоимость, ставки налога формируются по принципу установления трех их групп: минимальной, стандартной и максимальной. По минимальной ставке налога на добавленную стоимость облагается основная масса товаров, по максимальной – предметы роскоши [20].

Мы считаем, исходя из таких предположений, что таким образом удается не сократить поступления в бюджет, а налог на добавленную стоимость, как и должно, быть в нормальной налоговой системе, выполняет не только фискальную, а и регулирующую функции.

Подтверждением этого является механизм действия нулевой ставки налога на добавленную стоимость. Такая ставка во многом выполняет льготные функции и таким образом сокращает потребность в непосредственных льготах. Следовательно, стабильность действия введения льгот следует решать не через варьирование их количества, а через изменение механизма налогообложения, при котором основным регулятором должны быть ставки.

Что касается налога с доходов физических лиц, то «налог с доходов физических лиц должен определяться самими гражданами – путем введения системы обязательного декларирования доходов, что позволит создать нужную государственную систему информационного обеспечения принятия правительством социальных программ занятости, борьбы с безработицей, социальной помощи» - говорит в своей статье И. Борин [16].

Следует немного не согласиться с этим. Ведь здесь главный уклон должен осуществляться на дифференцирование ставок, причем при этом требуя значительного их снижения, а социальные программы правительства действительно нужны.

Необходимо отметить, что прямые налоги должны занимать в структуре налогообложения аграрных предприятий около 80% его общей суммы, а другие виды налогов и платежей, а также отчислений, соответственно, не должны превышать 20% .

Конечно же, одновременно необходимо максимально сократить ряд выплат из бюджета.

Как отмечает В. Мельник в своей статье «возрастающий дефицит бюджета и углубляющийся кризис неплатежей, сопровождаемые катастрофическим спадом производства требуют принятия неотложных мер и, прежде всего, в законодательстве о налогах» [28].

Поэтому аудит расчетов с бюджетом имеет огромное значение в условиях рыночных отношений.

Аудит расчетов с бюджетом осуществляется на основании Закона Украины «Об аудиторской деятельности» от 22. 04. 93 г. Он определяет правовые принципы осуществления аудиторской деятельности в Украине и направлен на создание системы независимого финансового контроля с целью защиты интересов собственника.

Как считает В. Едронова, при проведении проверки расчетов с бюджетом аудитор должен помогать предприятию, избежать финансовых санкций, которые налагаются налоговыми службами за не правильное начисление и несвоевременное перечисление платежей в бюджет [22].

В условиях изменения налогового законодательства необходимо, прежде всего, определить, кто на сегодняшний день имеет право на проведение проверки субъектом предпринимательской деятельности и по каким вопросам. Таким образом, отстаивает свою точку зрения О. Сахненко в своей статье «Проверить плательщика – соблюсти законодательство» [36].

С таким мнением соглашается и А. Редько, который в своей статье констатирует факты необходимости осуществления аудиторской деятельности на Украине, в частности, проведение аудита расчетов, концентрируя внимание на состояние учета расчетов с бюджетом [31].

М. Гурина считает, что аудит расчетов с бюджетом должен быть максимально направлен на выявление наиболее «проблемных» мест в системе налогообложения, в расчете налогов и обязательных платежей в бюджет, их учете, документальном оформлении и предоставлении необходимой отчетности в соответствующие контролирующие органы. А со стороны налоговиков – осуществление содействия стимулирования добровольной уплаты налогов, учитывая, конечно же, совершенствующуюся на данном этапе систему налогообложения [19].

Из всего вышесказанного можно сделать следующие выводы, что сложившаяся в Украине на данный момент налоговая система пока что не в полной мере отвечает общепринятым требованиям демократического общества. По нашему мнению, государство еще должно отрегулировать действующие налоговые законы и создать достаточно- отработанный законодательный пакет, который отвечал бы требованиям Налогового Кодекса преуспевающих стран.

В данный момент система налогообложения не урегулирована, что требует досконального ее изучения и принятия определенных мероприятий.

Сельскохозяйственные товаропроизводители должны стремиться к получению наибольшей прибыли и поступления денежных средств в бюджет.

2. Организационно-экономическая характеристика Учебно-производственного подразделения Славянского государственного аграрного техникума

Землепользование Учебно-производственного подразделения Славянского государственного аграрного техникума расположено севернее города Славянска и находится по адресу: Донецкая область, г. Славянск, пос. Северный, ул. Д. Бедного, 115. На севере граничит с землепользованием СООО «Украина», на западе – с землепользованием СООО «Надия».

Из экономических условий хозяйства на результаты хозяйственной деятельности оказывает влияние месторасположение хозяйства, расстояние до ближайшей железной дороги, рынка сбыта продукции, до районного и областного центров.

Расстояние от Учебного хозяйства СГАТ до железной дороги – 9,4 км; до районного центра г. Славянска – 5 км; до областного центра г. Донецка – 120 км; до ближайшего пристани г. Мариуполя – 330 км.

Общая земельная площадь землепользования составляет 696 га, сельскохозяйственные угодья занимают 616 га, в том числе пашни 595 га, пастбища 21 га, леса и кустарники 67 га, полезащитные лесные полосы 17 км, прочие угодья 33 га.

Среднегодовое количество работников в хозяйстве составляет 65 человек.

В хозяйстве на балансе числятся 5 тракторов, 5 автомобилей, 6 прицепов, 1 косилка, 2 жатки, 3 сеялки, 5 плугов, 3 культиватора.

Для того чтобы определить специализацию хозяйства необходимо провести анализ структуры товарной продукции. Для того используем данные о реализации продукции за 2003 – 2005 гг.

Анализ специализации Учебного хозяйства СГАТ рассмотрим в таблице 1.

Таблица 1

Состав и структура товарной продукции Учхоза за 2003-2005 гг.

| Виды товарной продукции

|

Года

|

| 2003

|

2004

|

2005

|

| Сумма выручки, т. грн.

|

Удельный вес, %

|

Сумма выручки, т. грн.

|

Удельный вес, %

|

Сумма выручки, т. грн.

|

Удельный вес, %

|

| 1. Зерновые

|

25,0

|

13,9

|

14,0

|

6,6

|

19,0

|

6,6

|

| 2. Подсолнечник

|

26,0

|

14,4

|

41,0

|

19,4

|

57,0

|

19,6

|

| 3. Прочая продукция растениеводства

|

6,0

|

3,3

|

2,0

|

0,9

|

-

|

-

|

| Итого по растениеводству

|

57,0

|

31,7

|

57,0

|

27,0

|

76,0

|

26,2

|

| 1. Мясо КРС

|

35,0

|

19,4

|

43,0

|

20,4

|

72,0

|

24,8

|

| 2. Мясо свиней

|

23,0

|

12,8

|

30,0

|

14,3

|

63,0

|

21,7

|

| 3. Молоко

|

63,0

|

35,0

|

79,0

|

37,4

|

7,0

|

24,2

|

| Итого по животноводству

|

121,0

|

67,2

|

152,0

|

72,0

|

205,0

|

70,7

|

| Прочая продукция

|

2,0

|

1,2

|

2,0

|

1,0

|

9,0

|

3,1

|

| Всего по хозяйству

|

180,0

|

100,0

|

211,0

|

100,0

|

290,0

|

100,0

|

Из таблицы 1 видно, что Учебно-производственное подразделение СГАТ за 2003-2005 гг. имеет мясо-зерно-молочное направление, то есть хозяйство специализируется на производстве молока, мяса и зерна подсолнечника. Причем, основной удельный вес (35,0%) в 2003 году в структуре товарной продукции занимает молоко, мясо КРС занимает второе место (его удельный вес в структуре товарной продукции составляет 19,4 %), а подсолнечник (14,4 %) – третье.

Так как за 2003-2005 годы специализация хозяйства не изменилась, то при анализе структуры товарной продукции в 2003 году основной удельный вес приходится на молоко (37,4 %), соответственно, второе место занимает мясо КРС в структуре товарной продукции (20,4 %), а третье (19,4 %) – подсолнечник.

В 2004 году наибольший удельный вес в структуре товарной продукции занимает мясо КРС (24,8 %), затем молоко (24,2 %), третье место в структуре товарной продукции занимает мясо свиней (21,7 %), четвертое место в сумме выручки занимает зерно подсолнечника – 19,6 %.

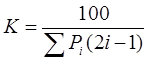

Для более глубокого анализа специализации рассчитаем коэффициент специализации, используя формулу:

, где

, где

К – коэффициент специализации; n - количество элементов ранжированного ряда; i – порядковый номер элемента в ранжированном ряду; Рі – удельный вес Н-го элемента ранжированного ряда в структуре товарной продукции, %.

В нашем случае коэффициент специализации в 2003 году составил 0,2415, в 2004 году он составил 0,2740, а в 2005 году данный показатель равен 0,2484. К 2004 году этот показатель по сравнению с 2003годом увеличился на 0,0325, в 2005 году он снизился на 0, 0256. Эти незначительные колебания не повлияли на изменение уровня специализации и в целом можно сказать, что в Учхозе СГАТ за эти три года наблюдается средний уровень специализации.

Для его повышения, на мой взгляд, в хозяйстве необходимо сократить количество отраслей, не приносящих определенного дохода, способного возместить затраты на производство. При этом можно использовать принципы технологической и внутрихозяйственной специализации. Сокращение не эффективных отраслей повысит концентрацию производства, чем облегчит управление им.

Неотъемлемой частью анализа хозяйства является оценка размеров его производства. Показатели, которые наиболее полно характеризуют размер производства, приведены ниже в таблице 2.

Таблица 2

Размеры производства Учхоза СГАТ за 2003-2005 гг.

| Показатели

|

Ед. измер.

|

Года

|

Отклонение, %

|

| 2003

|

2004

|

2005

|

| А

|

1

|

2

|

3

|

4

|

5

|

| 1. Объем валовой продукции

|

т. грн.

|

256,0

|

205,0

|

260,2

|

126,9

|

| 2. Объем товарной продукции

|

т. грн.

|

180,0

|

211,0

|

290,0

|

137,4

|

| 3. Среднегодовая стоимость ОПФ

|

т. грн.

|

650,0

|

650,0

|

128,0

|

197,0

|

| 4. Среднегодовая численность работников

|

чел

|

65

|

71

|

65

|

91,5

|

| 5. Общая земельная площадь

|

га

|

696

|

696

|

696

|

100,0

|

| в т. ч. с/х угодий

|

га

|

616

|

616

|

616

|

100,0

|

| из них: пашни

|

га

|

595

|

595

|

595

|

100,0

|

| пастбища

|

га

|

21

|

21

|

21

|

100,0

|

| Леса и кустарники

|

га

|

67

|

67

|

67

|

100,0

|

| Полезащитные полосы

|

га

|

17

|

17

|

17

|

100,0

|

| Прочие угодья

|

га

|

33

|

33

|

33

|

100,0

|

| 6. Поголовье КРС, всего

|

гол.

|

273

|

253

|

280

|

110,7

|

| 7. Количество тракторов

|

шт.

|

5

|

5

|

5

|

100,0

|

| 8. Количество автомобилей

|

шт.

|

3

|

5

|

5

|

100,0

|

Из таблицы 2 видно, что объем валовой продукции в 2005 году увеличился на 26,9 %, товарной продукции увеличился на 37,4 % по сравнению с 2004 годом. Среднегодовая стоимость ОПФ выросла на 97 %, почти в 2 раза. Среднесписочная численность работников сократилась на 8,5 %,, то есть на 6 человек. На 10,7 % выросло поголовье КРС.

Остальные показатели по таблице остались неизменными.

В таблице 3 приведем основные экономические показатели по Учебно-производственному подразделению СГАТ за 2003-2005 гг., которые характеризуют экономическое состояние и положение хозяйства.

Таблица 3

Экономические показатели Учхоза СГАТ за 2003-2005 гг.

| Показатели

|

Года

|

Отчетный в % к 2004

|

| 2003

|

2004

|

2005

|

| 1. Производство валовой продукции на 1 среднегодового работника, грн.

|

3906,00

|

2901,00

|

4003,00

|

138,0

|

| 2. Производство валовой продукции на 1 га с/х угодий, грн.

|

250,00

|

206,00

|

422,00

|

204,9

|

| 3. Прибыль - всего, тыс. грн.

|

2,0

|

10,0

|

35,0

|

350,0

|

| 4. Прибыль на 1 среднегодового работника, грн.

|

30,8

|

140,8

|

538,5

|

382,5

|

| 5. Получено на 1 га с/х угодий, грн.

|

| - выручки

|

292,00

|

342,5

|

470,7

|

137,4

|

| - балансовой прибыли

|

3,2

|

16,2

|

56,8

|

350,6

|

| 6. Уровень рентабельности, %

|

1,1

|

5,07

|

12,1

|

238,7

|

| 7. Норма прибыли, %

|

0,06

|

1,04

|

2,7

|

259,6

|

Из таблицы 3 видно, что производство валовой продукции на 1 среднегодового работника увеличилось на 38 %. Производство валовой продукции на 1 га сельскохозяйственных угодий увеличилось на 104,9 %, то есть в 2 раза.

В 2005 году прибыль возросла в 3,5 раза по сравнению с 2004 годом. Соответственно возросла и прибыль на 1 среднегодового работника. На 1 га с/х угодий получили выручки на 37, 4 % больше, а балансовой прибыли в 3,5 раза больше по сравнению с 2004 годом. В 2 раза увеличились уровень рентабельности и норма прибыли.

Учебно-производственное подразделение СГАТ не потерпело на себе событий реформирования как многие сельскохозяйственные предприятия, так как оно относится к государственному учреждению – Славянскому государственному аграрному техникуму. Хозяйство также несет на себе бремя изменений в системе бухгалтерского учета и составления финансовой отчетности, ориентируясь на условия рыночных отношений на Украине.

Учхозу СГАТ предоставлена возможность выбора методов и принципов учета, им была составлена учетная политика, которая определяет:

1. Раскрытие статей формы 1 «Баланс» для предоставления информации пользователям.

2. Порядок определения продолжительности операционного цикла.

3. Порядок признания основных средств, сроков их полезного использования, методов начисления амортизации и ликвидационной стоимости.

4. Порядок признания нематериальных активов, сроков их полезного использования и методов начисления амортизации с учетом норм, установленных П(С)БУ 8 и П(С)БУ 7.

5. Методов оценки выбытия запасов, которые установлены П(С)БУ 9.

6. Перечень и состав статей калькулирования производственной себестоимости продукции (работ, услуг).

7. Перечень и базу распределения постоянных и переменных общепроизводственных расходов.

8. Порядок определения величины резерва сомнительных долгов.

9. Метод оценки степени завершенности операций по предоставлению услуг.

10. Необходимость и порядок создания резервов для обеспечения будущих расходов и платежей.

Предприятие самостоятельно избрало форму бухгалтерского учета – мемориально-ордерную. В хозяйстве строго соблюдается график документооборота.

В бухгалтерии Учхоза СГАТ работает 4 человека:

1. Главный бухгалтер – обязан вести учет и контроль за ведение бухгалтерского учета, обеспечивает соблюдение установленных единых принципов бухгалтерского учета, составление и предоставление в указанные сроки финансовой отчетности, а также ведет учет счетов: 10, 31, 36, 63, 64, 65, 37.

2. Бухгалтер животноводства и расчетного отдела занимается учетом животных, проверяет и обрабатывает первичные документы и отчеты. Ведет учет по начислению и удержанию заработной платы.

3. Бухгалтер растениеводства и материального отдела ведет учет на счетах 20, 26, 70, 23/1.

4. Кассир ведет учет приходных и расходных операций по движению денежных средств в хозяйстве.

Финансовое состояние предприятия более полно характеризует горизонтальный и вертикальный анализ баланса, который отразим в таблице 4.

Таблица 4

Горизонтальный и вертикальный анализ баланса Учебного хозяйства СГАТ за 2005 год

| Показатели

|

На начало года

|

На конец года

|

Горизонтальный анализ

|

Вертикальный анализ

|

| Абсолютн.

|

Относит.

|

На начало года

|

На конец года

|

| Актив

|

| І. Необоротные активы

|

| 1. Незавершенное производство.

|

11

|

11

|

-

|

100,0

|

0,28

|

0,26

|

| 2. Основные средства.

|

3499

|

3871

|

372

|

110,6

|

89,2

|

90,2

|

| Итого по разделу І

|

3510

|

3882

|

372

|

110,6

|

89,2

|

90,5

|

| ІІ. Оборотные средства

|

| 1. Производственные запасы.

|

214

|

271

|

57

|

126,6

|

5,5

|

6,3

|

| 2. Животные на выращивании и откорме

|

87

|

68

|

-19

|

78,2

|

2,2

|

1,6

|

| 3. Незавершенное производство

|

47

|

36

|

-11

|

76,6

|

1,2

|

0,74

|

| 4. Готовая продукция

|

26

|

11

|

-15

|

42,3

|

0,7

|

0,3

|

| 5. Дебиторская задолженность с бюджетом

|

1

|

-

|

-

|

-

|

0,03

|

-

|

| 6. Прочая дебиторская задолженность

|

22

|

16

|

-6

|

72,7

|

0,6

|

0,4

|

| 7. Денежные средства в национальной валюте.

|

15

|

9

|

-6

|

60,0

|

0,4

|

0,2

|

| Итого по разделу ІІ

|

412

|

406

|

-6

|

98,5

|

10,5

|

9,5

|

| ІІ. Затраты будущих периодов

|

-

|

-

|

-

|

-

|

-

|

-

|

| Баланс

|

3922

|

4293

|

371

|

109,5

|

100

|

100

|

| Пассив

|

| І. Собственный капитал

|

| 1. Уставный капитал

|

3718

|

4089

|

371

|

110,0

|

94,8

|

95,2

|

| 2. Прочий дополнительный капитал

|

86

|

128

|

42

|

148,8

|

2,2

|

3,0

|

| Итого по разделу І

|

3804

|

4217

|

413

|

110,9

|

97,0

|

98,2

|

| ІІ. Обеспечение будущих расходов и платежей

|

-

|

-

|

-

|

-

|

-

|

-

|

| ІІІ. Долгосрочные обязательства

|

| 1. Отсроченный налоговые обязательства

|

66

|

18

|

-48

|

27,3

|

1,7

|

0,4

|

| Итого по разделу ІІІ

|

66

|

18

|

-48

|

27,3

|

1,7

|

0,4

|

| IV. Текущие обязательства

|

| 1. Кредиторская задолженность за товары, работы, услуги

|

-

|

2

|

2

|

-

|

-

|

0,04

|

| 2. Текущие обязательства по полученным авансам

|

16

|

-

|

-

|

-

|

0,4

|

-

|

| 3. Текущие обязательства по расчетам с бюджетом

|

20

|

35

|

15

|

175

|

0,5

|

0,8

|

| 4. Текущие обязательства по страхованию

|

-

|

10

|

10

|

-

|

-

|

0,2

|

| 5. Текущие обязательства по оплате труда

|

5

|

11

|

6

|

220

|

0,1

|

0,3

|

| 6. Прочие текущие обязательства

|

11

|

-

|

-

|

-

|

0,3

|

-

|

| Итого по разделу IV

|

52

|

58

|

6

|

111,5

|

1,3

|

1,35

|

| V. Доходы будущих периодов

|

-

|

-

|

-

|

-

|

-

|

-

|

| Баланс

|

3922

|

4293

|

371

|

109,5

|

100

|

100

|

Данные таблицы 4 показали, что основные средства на конец 2005 года увеличились на 10,6 % (372 тыс. грн.), однако их удельный вес в структуре баланса практически остался тем же 90,2 %.

По второму разделу «Оборотные средства» увеличились лишь производственные запасы на 26, % (57 тыс. грн.) и их удельный вес составил 6,3 %. По остальным статьям второго раздела произошло уменьшение. Так, например, денежные средства сократились на 40,0 % (6 тыс. грн.), а их удельный вес занимает всего лишь 0,2 %.

Анализируя пассив баланса, можно отметить, что размер уставного капитала увеличился на 10,0 % (371 тыс. грн.) и занимает наибольший удельный вес в структуре баланса – 95,2 %.

Произошло увеличение по статье «Прочий дополнительный капитал» на 48,8 % (42,0 тыс. грн.), а их удельный вес составил 3,0 %. Первый раздел пассива баланса «Собственный капитал» занимает наибольший удельный вес – 98,2 %.

Произошло сокращение отсроченных налоговых обязательств на 72,7 (48,0 тыс. грн.), а их удельный вес составил всего лишь 0,4 %.

По четвертому разделу «Текущие обязательства» в целом произошел их рост на 11,5 % (6,0 тыс. грн.), а их удельный вес в структуре баланса составляет всего лишь 1,35 %.

Все вышеприведенные изменения повлияли и на валюту баланса, она увеличилась на 9,5 % (371 тыс. грн.).

Оценку уровня платежеспособности и финансовой устойчивости Учебно-производственного подразделения Славянского государственного аграрного техникума приведем в следующей таблице (см. таблицу 5).

Таблица 5

Показатели платежеспособности и финансовой устойчивости Учхоза СГАТ за 2004 – 2005гг.

| Показатели

|

Пороговое значение

|

Года

|

Отклонение

|

| 2004

|

2005

|

2005 от 2004

|

От порогового значения

|

| І. Показатели уровня платежеспособности

|

| 1. Коэффициент абсолютной ликвидности

|

0,2 - 0,25

|

0,29

|

0,26

|

-0,03

|

0,1

|

| 2. Коэффициент общей ликвидности

|

1,25 – 2,5

|

7,9

|

7,1

|

-0,8

|

4,6

|

| ІІ. Показатели уровня финансовой устойчивости

|

| 1. Коэффициент финансовой независимости (автономии)

|

0,7

|

0,97

|

0,98

|

0,1

|

0,28

|

| 2. Коэффициент обязательности

|

1

|

0,03

|

0,01

|

-0,02

|

-0,99

|

Из таблицы 5 можно сделать вывод, что коэффициент абсолютной ликвидности снизился на 0,03 по сравнению с 2004 годом. В 2005 году он составил 0,26, что на 0,1 выше порогового значения. Он показал, что в случае необходимости предприятие погасит 26 % долгов немедленно.

Коэффициент общей ликвидности в Учебном хозяйстве СГАТ составил 7,1. Из этого следует, что предприятие успешно справляется со своими обязательствами, а это говорит о налаженном функционировании хозяйства.

Коэффициент автономии характеризует часть собственных активов в общей сумме всех активов предприятия. В нашем случае он равен 0,98. И показывает, что собственный капитал хозяйства максимально приближен к общей стоимости имущества предприятия.

Коэффициент обязательности показывает, какое количество долгов, имеющихся у предприятия, приходится на 1 грн. собственных и приравненных к ним средств.

Рассчитанный коэффициент обязательности показал, что на каждую гривну собственных средств, приходится 0,01 грн.

3. Организация бухгалтерского учета налогообложения сельскохозяйственных предприятий

3. 1. Характеристика взимаемых налогов и обязательных платежей в бюджет

В связи с переходом на уплату фиксированного сельскохозяйственного налога Учебно-производственное подразделение Славянского государственного аграрного техникума производит отчисления в бюджет следующих видов налогов и обязательных платежей в бюджет:

1. Налог на добавленную стоимость

2. Налог с доходов физических лиц.

3. Фиксированный сельскохозяйственный налог

Вступая во взаимоотношения с различными предприятиями и организациями, Учебное хозяйство СГАТ является плательщиком налога на добавленную стоимость.

Налог на добавленную стоимость является непрямым налогом, который обеспечивает основные поступления в бюджет. Налог на добавленную стоимость включается в виде надбавки в цену товара и полностью оплачивается конечным потребителем товаров, работ и услуг.

Плательщиком налога являются субъекты предпринимательской деятельности, другие юридические лица, не являющиеся субъектами предпринимательской деятельности, которые осуществляют хозяйственную и коммерческую деятельность независимо от формы собственности.

В составе плательщиков налога на добавленную стоимость выделяют три основные группы:

· Лица, у которых объем облагаемых операций по продаже товаров, работ и услуг в течение любых 12 календарных месяцев превышает 7200 необлагаемых минимумов доходов граждан

· Лица, ввозящие на таможенную территорию Украины, либо получающие из–за рубежа товары, работы и услуги для их дальнейшего потребления на территории Украины

· Лица, которые осуществляют торговлю за наличные средства независимо от объемов продаж, за исключением физических лиц, осуществляющих торговлю на условиях уплаты рыночного сбора

· Лица, уплачивающие единый налог по 6% ставке

Объектом обложения налогом на добавленную стоимость являются:

1. операции по продаже товаров, работ и услуг на таможенной территории Украины, в том числе операции по оплате услуг оперативной аренды, операции по передаче права собственности на объекты залога для погашения кредиторской задолженности;

2. операции по ввозу (пересылке) товаров на таможенную территорию Украины и операции по получению работ и услуг от нерезидентов для их дальнейшего использования или потребления на территории Украины, в том числе операции по ввозу имущества на условиях лизинга, залога и ипотеки;

3. операции по вывозу товаров за пределы таможенной территории Украины, а также предоставление работ и услуг для их дальнейшего потребления вне пределах таможенной территории Украины.

Не являются объектом обложения следующие операции:

1. Операции по выпуску, размещению и продаже за средства ценных бумаг;

2. Операции финансового лизинга;

3. Операции по предоставлению услуг по государственному, социальному, пенсионному страхованию;

4. Операции по обращению валютных ценностей, монетарных металлов, банкнот и монет НБУ, за исключением банкнот и монет, реализованных в коллекционных целях;

5. Операции по выпуску, обращению и погашению лотерейных билетов, выпущенных по разрешению Министерства финансов Украины;

6. Операции по привлечению и размещению денежных средств на условиях депозита, вклада, займа или поручения;

7. Операции по оплате стоимости государственных платных услуг, предоставляемых юридическим и физическим лицам органами исполнительной власти и местного самоуправления;

8. Операции по выплате заработной платы, пенсий, субсидий и дотаций;

9. Операции по передаче основных фондов в качестве взноса в Уставные фонды предприятий в обмен на их корпоративные права.

С 1 января 1999 года действует Указ Президента Украины от 02. 12. 98 г. № 1328/28 «О поддержке сельскохозяйственных товаропроизводителей». Одновременно введен в действие Закон Украины от 18. 02. 99 г. № 442 – XIV «О внесении изменений в статью 11 Закона Украины «О Налоге на добавленную стоимость». Согласно Указа от 02. 12. 98 г. № 1328/28 суммы налога на добавленную стоимость, которые должны уплачиваться в бюджет сельскохозяйственными товаропроизводителями по операциям по продаже товаров (работ, услуг) собственного производства, включая продукцию, изготовленную на давальческих условиях, уплате в бюджет не подлежат, а остаются в их распоряжении и используются на приобретение материально – технических ресурсов производственного назначения.

Установлены ограничения по категориям сельскохозяйственных товаропроизводителей, имеющих право пользоваться нормами Указа. Действие Указа распространяется на сельскохозяйственных товаропроизводителей всех форм собственности, у которых по результатам работы предыдущего отчетного (налогового) года объем продажи сельскохозяйственной продукции собственного производства и продуктов ее переработки составляет не менее 50% в составе валового дохода предприятия, то есть на тех сельскохозяйственных товаропроизводителей, которые являются плательщиками единого фиксированного налога.

В отношении налога на добавленную стоимость, применяется 2 ставки: 20% и 0 %.

Нулевая ставка применяется с целью стимулирования развития той или иной отрасли, а также в целях повышения покупательной привлекательности отдельных групп товаров и услуг.

Нулевая ставка налога на добавленную стоимость предполагает возникновение налоговых обязательств в нулевом размере, то есть по этим операциям сумма налогового кредита всегда будет превышать сумму налогового обязательства, что влечет за собой бюджетное возмещение по налогу на добавленную стоимость.

Нулевая ставка налога на добавленную стоимость исчисляется в отношении:

- товаров, работ и услуг, которые экспортируются из Украины за иностранную валюту;

- операций по вывозу товаров и предоставлению работ и услуг за пределы таможенной территории Украины для обеспечения деятельности украинских предприятий, дипломатических представительств и транспорта;

- операций по продаже товаров, работ и услуг в предприятиях розничной торговли, которые расположены в зонах таможенного контроля;

- операций по предоставлению транспортных услуг по перевозке грузов и пассажиров за пределами таможенной территории Украины;

- операций по продаже молока и мяса живым весом сельскохозяйственными товаропроизводителями перерабатывающим предприятиям.

Учитывая то, что Указ предусматривает операции, по которым плательщики не имеют права оставлять в своем распоряжении налог на добавленную стоимость, который подлежит уплате в бюджет, а должны, как и все категории плательщиков, уплачивать его в бюджет, возникает необходимость вести отдельно бухгалтерский и налоговый учет и предоставлять отдельную налоговую отчетность по операциям, на которые распространяется действие Указа, и по операциям, на которые не распространяется действие данного Указа.

С целью налогообложения все операции сельскохозяйственных товаропроизводителей разделены на три группы:

I. Реализация продукции собственного производства, за исключением молока и мяса живым весом

II. Реализация молока и мяса живым весом, перерабатывающим предприятиям

III. Реализация прочей продукции, товаров, работ и услуг, включая подакцизные товары.

По другим операциям, по результатам которых разница между налоговыми обязательствами и налоговым кредитом по налогу на добавленную стоимость согласно Указа остается в распоряжении сельскохозяйственных производителей и направляется на приобретение материально- технических ресурсов, также осуществляется отдельный налоговый и бухгалтерский учет и составляется отдельная налоговая отчетность по налогу на добавленную стоимость.

Учитывая разновидность операций необходим учет, как налоговый, так и бухгалтерский, а также необходимость предоставления трех видов налоговой отчетности по налогу на добавленную стоимость.

К первой группе учета принадлежат операции, по результатам которых разница между налоговыми обязательствами и налоговым кредитом направляется на поддержку собственного производства животноводческой продукции и продукции птицеводства по продаже: молока, скота, птицы, молочной продукции и мясопродуктов, изготовленных в собственных перерабатывающих цехах.

Операции, которые учитываются в первой группе, облагаются по ставке 20%.

Ко второй группе учета принадлежат операции, по результатам которых разница между налоговыми обязательствами и налоговым кредитом направляется на приобретение материально- технических ресурсов - только для плательщиков налога, у которых по результатам работы предыдущего отчетного (налогового) года объем продажи собственного производства составил не менее 50% в составе валового дохода предприятия; по продаже продукции собственного производства (товаров, работ, услуг), кроме операций по продаже подакцизных товаров и операций по продаже молока и мяса живым весом.

Такая реализация облагается по нулевой ставке в том случае, если покупатель - перерабатывающее предприятие имеет собственные перерабатывающие мощности. Таким образом, сельскохозяйственные предприятия получают право на уменьшение сумм налоговых обязательств за счет роста налогового кредита. Вместе с этим переработчики обязаны определять суммы налога на добавленную стоимость от реализации молочных и мясных продуктов. И определенная сумма налога на добавленную стоимость распределяется между сельскохозяйственными производителями пропорционально объему сданной продукции в виде дотаций.

Вместе с первой в отчетном периоде оплатой за поставленную продукцию переработчики обязаны перечислить не менее 20% суммы дотаций каждому из поставщиков. По окончанию отчетного периода производится корректировка плановых показателей до уровня фактических.

К третьей группе учета относятся операции, по результатам которых плательщики налога осуществляют расчеты с бюджетом:

- по продаже подакцизной продукции собственного производства;

- по продаже приобретенной продукции.

Такие операции облагаются по 20% ставке

Суммы превышения налоговых обязательств над налоговым кредитом подлежат перечислению в бюджет, а отрицательная разница переносится на уменьшение налоговых обязательств следующих отчетных периодов.

Учебное хозяйство СГАТ ежемесячно составляет налоговую отчетность по налогу на добавленную стоимость и ежемесячно, состоянием до 20 числа месяца, следующего за отчетным периодом, предоставляет в налоговую инспекцию по месту регистрации:

1) Налоговая декларация по налогу на добавленную стоимость, в которую включаются операции первой группы;

2) Налоговая декларация по налогу на добавленную стоимость, в которую включаются операции второй группы учета;

3) Налоговая декларация по налогу на добавленную стоимость, в которую включаются операции третьей группы (см. приложение 3).

Декларация по налогу на добавленную стоимость состоит из трех разделов:

1. Налоговые обязательства- суммы налога на добавленную стоимость, получаемые предприятием от продажи товаров, работ и услуг. Датой возникновения налоговых обязательств является событие, произошедшее ранее: или дата зачисления на текущий счет, либо в кассу в счет оплаты товаров, услуг; или дата отгрузки товаров, работ и услуг покупателю. Этот раздел декларации составляется согласно Реестров продажи товаров (работ, услуг).

2. Налоговый кредит - суммы налога на добавленную стоимость, уплаченные предприятием при приобретении товаров, работ и услуг. Датой возникновения права на налоговый кредит является дата события, произошедшего ранее: либо дата списания средств со счета или с кассы в оплату товаров, работ и услуг, либо дата оприходования товаров, работ, услуг на предприятии. Этот раздел составляется согласно Реестров приобретения товаров (работ, услуг).

3. Расчеты с бюджетом за отчетный период. Для этого по итогам отчетного периода сравниваются суммы налоговых обязательств и налогового кредита. Если налоговое обязательство больше налогового кредита, то разница до 20 числа месяца, следующего за отчетным подлежит перечислению в бюджет; если же налоговый кредит больше налоговых обязательств - разница подлежит возмещению из бюджета, но реальное бюджетное возмещение осуществляется только в отношении экспорта. На сумму бюджетного возмещения возможно уменьшение обязательств по прочим налогам и сборам в следующем отчетном периоде.

Учебное хозяйство СГАТ является плательщиком налога с доходов физических лиц. Налог с доходов физических лиц является основным прямым налогом с физических лиц в Украине.

Плательщиками этого налога являются:

· Резидент, который получает доход, как на территории Украины, так и за ее пределами;

· Нерезидент, который получает доход только на территории Украины.

Объектом обложения является: общий месячный налогооблагаемый доход; чистый годовой налогооблагаемый доход; иностранные доходы; доходы с источником их происхождения в Украине.

Общий годовой налогооблагаемый доход состоит из суммы общих месячных налогооблагаемых доходов отчетного года, а также иностранных доходов.

К общему месячному налогооблагаемому доходу включаются:

· доходы в виде заработной платы и другие выплаты и награждения;

· доходы от продажи объектов прав интеллектуальной (промышленной) собственности;

· стоимость подарков;

· сумма страховых взносов по договору добровольного страхования;

· сумма страховых выплат, страховых возмещений, полученных плательщиком налога по договорам долгосрочного страхования жизни;

· часть доходов от операций с имуществом;

· доход от сдачи имущества в аренду;

· доход в виде неустойки, штрафов, пени;

· сумма задолженности плательщика налога, за которой срок прошел;

· доход в виде %, дивидендов, роялти, выигрышей, призов;

· инвестиционная прибыль от операций с ценными бумагами;

· доход в виде наследственного имущества;

· денежные средства или имущество, которые получены после их кражи или найдены, как клад, не сданный государству.

В состав месячного или годового налогооблагаемого дохода не включаются такие доходы:

· сумма государственной адресной помощи, субсидий дотаций, компенсаций;

· сумма средств, полученных на командировку или в подотчет;

· сумма доходов, полученных от вложения в ценные бумаги средств, выигрыши в государственную лотерею;

· сумма возмещения плательщику налога, в размере вреда, причиненного Чернобыльской катастрофой;

· суммы выплат, которые даются профессиональными и творческими союзами, обществом Красного Креста и другими соответствующими организациями;

· сумма взносов на обязательное страхование плательщику налога;

· сумма сбора на обязательное пенсионное страхование, взносов на социальное страхование, которые вносятся за счет работодателя, плательщика налога;

· средства или стоимость имущества, которые поступают по решению суда, вследствие разделения общей собственности семьи при расторжении брака;

· алименты;

· стоимость не оплаченного питания;

· средства или стоимость имущества, которые даются как помощь на погребение;

· средства на лечение;

· стоимость путевок;

· сумма стипендии, которая не больше прожиточного минимума;

· сумма за сдачу донорской крови;

· стоимость жилья, которое передается с государственной собственности - в частную, плательщику бесплатно;

· сумма, полученная за сдачу фторматериалов.

· сумма, излишне уплаченных налогов.

При исчислении налога используются социальные льготы.

Согласно Закона Украины «О налоге с доходов физических лиц», вводится в действие налоговая социальная льгота. Она составляет с 1 января 2006 года 50 % минимальной заработной платы (175,00 грн.). Данная социальная льгота применяется только в том случае, если полученный доход плательщика на протяжении отчетного месяца не превышает суммы месячного прожиточного минимума, установленного на 1 января текущего года, умноженной на коэффициент 1,4.

На 1 января 2006 года прожиточный минимум на трудоспособное лицо утвержден в размере 483,00 грн., а с учетом коэффициента- 680,00 грн.

Прежде чем доход (заработная плата) облагается налогом, с него вычитаются взносы в Пенсионный фонд Украины и взносы в Фонды общеобязательного государственного социального страхования.

Ставка налога с доходов физических лиц в 2006 году составляет 13 % от облагаемого дохода.

Для отдельных категорий плательщиков льгота устанавливается в размере 150 % и 200 %.

Льгота в размере 150 % от налоговой льготы предоставляется:

1. Вдовам и вдовцам;

2. Лицам, отнесенным к I и II Чернобыльской категориям;

3. Ученикам, студентам, аспирантам, военнослужащим срочной службы;

4. Инвалидам I и II групп (в т. ч. с детства);

5. Лицам, которым присвоено пожизненную стипендию, как гражданам, которые потерпели преследования за правозащитную деятельность, включая журналистов;

6. На каждого ребенка в возрасте до 18 лет:

-одинокой матери или отцу (опекуну);

- лицам, которые содержат ребенка- инвалида I и II групп;

-лицам, которые имеют трех и более детей.

Льгота в размере 200 % от налоговой льготы предоставляется:

1. Героям Украины, героям Советского Союза, полным кавалерам ордена славы или ордена трудовой славы;

2. Участникам боевых действий II мировой войны;

3. Бывшим узникам концлагерей;

4. Лицам, которые были насильно вывезены с территории бывшего Советского Союза во время II мировой войны на территорию государств, которые пребывали в войне с Советским Союзом или были оккупированы Германией;

5. Лицам, которые пребывали на блокадной территории бывшего Ленинграда с 1941 по 1944 гг.

Суммы рассчитанного налога с доходов физических лиц отражаются в Расчетно-платежной ведомости в разделе «выплаты и удержания». Расчетно-платежная ведомость является регистром аналитического учета.

Хозяйство по окончании каждого месяца, но не позднее срока получения в отделениях банка средств на оплату надлежащих сумм работникам, обязуется перечислять в бюджет суммы начисленного и удержанного налога за прошлый месяц. Одновременно с получением средств хозяйство предоставляет в банк платежные поручения на перечисление в бюджет сумм налога с доходов физических лиц.

На основании Расчетно-платежных ведомостей Учебное хозяйство СГАТ ежеквартально составляет и предоставляет в налоговую инспекцию Налоговый расчет сумм дохода, начисленного (уплаченного) в пользу плательщиков налога, и сумм удержанного с них налога формой № 1-ДФ (см. приложение 4).

Налоговый расчет сумм дохода № 1-ДФ предоставляется в налоговую инспекцию ежеквартально до 15 числа месяца, следующего за отчетным кварталом.

Учебное хозяйство СГАТ с 1999 года является плательщиком фиксированного сельскохозяйственного налога, который заменяет уплату следующих налогов и сборов:

1) Налога на прибыль предприятия;

2) Налога на землю;

3) Налога с владельцев транспортных средств и механизмов;

4) Коммунального налога;

5) Сбора за геологоразведочные работы, выполненные за счет государственного бюджета;

6) Сбора на обязательное социальное страхование;

7) Сбора на строительство, реконструкцию и содержание автомобильных дорог общего пользования Украины;

8) Сбора на обязательное государственное пенсионное страхование;

Плательщиками фиксированного налога являются сельскохозяйственные товаропроизводители независимо от форм собственности при соблюдении двух условий: в собственности либо пользовании плательщика должна быть земля; сумма выручки от реализации продукции собственного производства составляет не менее 75 % валового дохода предприятия.

Объектом обложения является денежная оценка земли, произведенная в соответствии с Методиками Кабинета Министров Украины.

Ставка фиксированного налога с одного гектара сельскохозяйственных угодий устанавливается в процентах к их денежной оценке в следующих размерах:

- для пашни, сенокосов и пастбищ- 0,5;

- для многолетних насаждений- 0,3

Налог уплачивается в денежной форме ежемесячно с разбивкой поквартально в следующих размерах:

I квартал – 10%;

II квартал – 10%;

III квартал – 50%;

IV квартал – 30% .

Начисленный налог распределяется следующим образом:

68% - перечисляется в Пенсионный фонд;

2% - в Фонд социального страхования;

30% -в местные бюджеты с 1 января 2001 года.

Расчет фиксированного налога осуществляется по форме, утвержденной Государственной налоговой администрацией Украины (см. приложение 5) и подается в органы налоговой инспекции до 1 февраля текущего года.

3.2 Первичный учет отражений движения операций по налогообложению Учебного хозяйства СГАТ

Рассмотрев характеристику платежей, которые Учебное подразделение СГАТ уплачивает в бюджет, отметим о первичном учете движения таких операций по расчетам с бюджетом.

Как мы уже знаем, наше хозяйство является плательщиком налога на добавленную стоимость, который является частью вновь созданной стоимости, уплачиваемой в бюджет на каждом этапе производства товаров, выполнения работ, оказания услуг.

Право покупателю на включение в налоговый кредит затрат по оплате налога на добавленную стоимость обеспечивает налоговая накладная. Таким образом, с целью учета налога на добавленную стоимость, согласно законодательных актов Украины, применяется выписка налоговых накладных при реализации товаров (работ, услуг).

Налоговую накладную составляет поставщик (продавец) в двух экземплярах. Оригинал налоговой накладной остается покупателю товаров (работ, услуг), а копия остается у поставщика товаров (работ, услуг).

В налоговой накладной указывается продавец товара и покупатель, их индивидуальные налоговые номера, места нахождения, номера свидетельств о регистрации как плательщика налога на добавленную стоимость. Отмечается также форма проведенных расчетов (бартер, наличными, оплата с текущего счета).

В накладной указывается дата отгрузки товаров, номенклатура поставки товаров, единицы измерения товара, его объем (количество). Цена продажи единицы продукции без налога на добавленную стоимость, сумма налога на добавленную стоимость и общая сумма денежных средств, которая подлежит уплате. В конце ставятся подписи директора, главного бухгалтера, плательщика налога.

Лица, зарегистрированные как плательщики налога на добавленную стоимость, ведут Реестр приобретения товаров (работ, услуг) и Реестр продажи товаров (работ, услуг). Они должны быть пронумерованы, прошнурованы и зарегистрированы в государственной налоговой администрации по месту регистрации плательщика налога на добавленную стоимость.

В Реестрах приобретения и продажи товаров (работ, услуг) указывается налоговая накладная, поставщик или покупатель, база налогообложения, сумма налога на добавленную стоимость, проведение расчетов за приобретенные (проданные) товары, - (форма оплаты, дата оплаты с текущего счета или оформление оплаты векселем, то есть дата выдачи векселя, дата его погашения).

Каждый из вышеперечисленных документов имеет свое назначение и не повторяет свойственные только ему функции.

Учетные документы: налоговые накладные, Реестры приобретения и продажи товаров (работ, услуг) составляются исключительно лицами, которые зарегистрированы в налоговом органе, как плательщики налога на добавленную стоимость и которым, присвоены индивидуальные налоговые номера плательщиков.

Налоговая накладная является очень важным документом для лиц, которые зарегистрированы как плательщики налога на добавленную стоимость, так как одновременно выполняет функции отчетного налогового и расчетного документа, подтверждающего факт продажи или приобретения товаров (работ, услуг), что влечет за собой возникновение права на налоговый кредит и налоговое обязательство.

Налоговые накладные выписываются на различную продукцию или товары (работы, услуги) и регистрируются в отдельных книгах учета:

- по тем видам реализации, по которым налог на добавленную стоимость уплачивается в бюджет;

- по тем видам реализации, по которым налог на добавленную стоимость остается в распоряжении предприятия в зависимости от направлений использования.

Реестры приобретения и продажи товаров (работ, услуг) ведутся с целью учета хозяйственных операций и определяют возможность включения сумм налога на добавленную стоимость в налоговый кредит и, соответственно, в налоговое обязательство в отчетном периоде в связи с приобретением и продажей товаров (работ, услуг). При расчете сумм налога с доходов физических лиц составляются Справки бухгалтерии, Расчеты заработной платы, которые переносятся в Расчетно-платежные ведомости.

3.3. Организация синтетического и аналитического учета налогообложения сельскохозяйственных предприятий

Бухгалтерский учет расчетов с бюджетом ведется на счете 64 «Расчеты по налогам и платежам», который открывает в себе следующие субсчета:

641 «Расчеты по налогам»

642 «Расчеты по обязательным платежам»

643 «Налоговые обязательства»

644 «Налоговый кредит»

Начисленные суммы налогов, сборов и обязательных платежей, которые подлежат уплате в бюджет, отражаются по кредиту счета 64.

Уплаченные в бюджет суммы налогов и сборов отражаются по дебету счета 64.

Аналитический учет в хозяйстве по счету 64 ведется по видам налогов и обязательных платежей в бюджет.

Синтетический учет по счету 64 ведется в Ведомости 8а с. – х. и Главной книге (см. приложение 6,7).

Начисление надлежащей к уплате суммы фиксированного налога отражается в бухгалтерском учете записью:

Дт 91 Кт 641

Если с текущего счета перечислен ежемесячный платеж в бюджет, то составляется следующая бухгалтерская проводка:

Дт 641 Кт 311

В конце года распределена сумма фиксированного налога на отрасли:

- растениеводства: Дт 231 Кт 91

- животноводства: Дт 232 Кт 91

- промышленного

-производства: Дт 233 Кт 91

Учет расчетов с бюджетом по налогу с доходов физических лиц ведется на субсчете 641 «Расчеты по налогам».

Суммы рассчитанного налога с доходов физических лиц отражаются в Расчетно-платежной ведомости в разделе «выплаты и удержания».

Начислена заработная плата работникам основного производства:

Дт 23 Кт 661

Удержанный налог с доходов физических лиц отражается записью:

Дт 661 Кт 641

Сельскохозяйственные товаропроизводители ведут бухгалтерский учет расчетов по налогу на добавленную стоимость на отдельных субсчетах:

643 «Налоговые обязательства»

644 «Налоговый кредит»

В таблице 6 приведем содержание хозяйственных операций по приобретению и реализации с отражением их на счетах бухгалтерского учета.

Таблица 6

Содержание хозяйственных операций по приобретению и реализации товаров

| № п.п.

|

Содержание хозяйственных операций

|

Корреспондирующие счета

|

| Дт

|

Кт

|

| 1

|

2

|

3

|

4

|

| 1

|

Получены от поставщика товары

|

281

|

631

|

| 2

|

Включена в налоговый кредит сумма налог на добавленную стоимость

|

641

|

631

|

| 3

|

Отсторнирован на дату подписания бартерного контракта налоговый кредит

|

641

|

631

|

| 4

|

Включена в стоимость товаров сумма НДС

|

281

|

631

|

| 5

|

Отгружены товары нерезиденту

|

362

|

702

|

| 6

|

Отражена себестоимость реализованных товаров

|

902

|

281

|

| 7

|

Определен финансовый результат

|

-

|

-

|

| 8

|

Списан доход от реализации на финансовый результат

|

702

|

791

|

| 1

|

2

|

3

|

4

|

| 9

|

Списана себестоимость реализации на финансовый результат

|

791

|

902

|

| 10

|

Получена от нерезидента часть товаров Бюджет по бартерному контракту

|

281

|

362

|

| 11

|

Оплачены таможенная пошлина и таможенные сборы

|

377

|

311

|

| 12

|

Отнесены на стоимость товаров бюджет таможенная пошлина и сборы

|

281

|

377

|

| 13

|

Оплачен НДС

|

641

|

311

|

| 14

|

Начислен НДС на товары

|

377

|

641

|

| 15

|

Увеличен на сумму НДС налоговый кредит

|

641

|

377

|

| 16

|

Осуществлен взаиморасчет

|

-

|

-

|

| 17

|

Получена предоплата от нерезидента

|

312

|

681

|

| 18

|

Перечислена предоплата поставщику за основные средства

|

631

|

311

|

| 19

|

Отражена сумма налогового кредита

|

641

|

644

|

| 20

|

Получены основные средства

|

152

|

631

|

| 21

|

Отражены расчеты по налоговому кредиту по НДС

|

644

|

631

|

| 22

|

Предоставлены услуги нерезиденту

|

362

|

703

|

| 23

|

Отражена себестоимость реализованных услуг

|

23

903

|

63,65,66

23

|

| 24

|

Определен финансовый результат

|

-

|

-

|

| 25

|

Списан на финансовый результат доход от реализации услуг

|

703

|

791

|

| 26

|

Списана на финансовый результат себестоимость реализации

|

791

|

903

|

| 27

|

Отсторнирован налоговый кредит, начисленный при приобретении товаров, которые передаются бесплатно

|

641

|

377

|

| 28

|

Включена сумма НДС в стоимость товаров, что передаются бесплатно

|

281

|

377

|

| 29

|

Списана стоимость товаров

|

949

|

281

|

| 30

|

Начислены налоговые обязательства по НДС

|

949

|

641

|

| 31

|

Отражен источник финансирования

|

-

|

-

|

| 32

|

Получены от нерезидента товары

|

281

|

632

|

| 33

|

Выдан налоговый вексель на сумму НДС

|

643

|

621

|

Организация автоматизации учета налогообложения

В настоящие время в экономике Украины происходят существенные изменения, обусловленные глобализацией предпринимательской деятельности, быстрыми темпами роста развития информационных технологий. В связи с этим качественные изменения претерпевают все рычаги управления, в том числе учет, аудит, контроль. Вследствие новых условий в управлении предприятием существенно меняется роль бухгалтерского учета и значительным корректировкам подвергаются методологические и методические аспекты его организации. Прежде всего, необходима коренная реконструкция технической и информационной базы на основе автоматизированной системы учета, контроля и аудита, в состав которой входили бы автоматизированные рабочие места бухгалтера (АРМБ).

В условиях автоматизированной обработки информации бухгалтерский учет бухгалтерская информация используется гораздо шире, чем при ручной обработке данных, это позволяет обрабатывать и сберегать большое количество одинаковой в структурном плане учетной информации, осуществлять выборку информации среди большого количества данных, выполнять сложные математические расчеты, получать в короткий срок бумажные копии какого- либо документа (первичных, сводных документов, форм отчетности), составлять многоразовые различные действия.

Компьютерная информационная система- это совокупность экономико-математических методов и моделей, технических, программных, технологических средств и решений, а также специалистов, предназначенная для обработки информации и принятия управленческих решений. Главной целью функционирования бухгалтерской информационной системы на предприятии является обеспечение руководства предприятия финансовой информацией для принятия обоснованных решений при выборе альтернативных вариантов использования ограниченных ресурсов.

Специализированные бухгалтерские программы позволяют:

· Составлять обратную ведомость и баланс в какой либо момент времени, при любом качестве введенных хозяйственных операций, это позволяет в процессе учета составлять несколько промежуточных ведомостей для исчисления себестоимости продукции, с учетом незавершенного производства, реализации прибыли т.п.

· В любой момент корректировать введенные операции: изменять сумму, дату, содержание и комментарии, дополнять журналы регистрации операций новыми операциями в любом порядке, полностью уничтожать записи, оформлять различные отчеты на основании журнала операций.

Главным назначением бухгалтерской программы является облегчение рутинной работы бухгалтера. При условии правильного разнесения сумм первичных документов на синтетические счета, точного определения аналитических объектов сводные данные рассчитываются компьютером автоматически.

Каждая программа бухгалтерского учета содержит определенный набор инструментов, необходимых для работы пользователя с программой. Каждая программа содержит изначально встроенные сервисные механизмы, которые используются при выполнении учетных операций.

Набор программ «1С: Предприятие 7.7» является универсальной программой автоматизации деятельности предприятия, которая используется для любых резервов экономической деятельности, в том числе для участков бухгалтерского учета. Программа имеет компьютерную структуру:

«1С: Бухгалтерия 7.7»;

«1С: Оперативный учет 7.7»;

«1С: Расчет 7.7».

«1С: Бухгалтерия 7.7» это программа для ведения бухгалтерского учета, которая может применяться на предприятиях различных форм собственности и видов деятельности. В программе реализованы возможности ведения на одном рабочем месте учет нескольких предприятий, ведение учета параллельно в нескольких рабочих планов счетов, многоуровневого аналитического учета. Программа имеет однопользовательскую и сетевую версии. Для пользователей программы существует несколько режимов работы, набор которых различен в зависимости от версии программы.

Бухгалтерский учет в Учебно-производственном подразделении не автоматизирован. Поэтому сбор, обработка, систематизация информации на предприятии осуществляется вручную. Это приводит к снижению оперативности и эффективности принятия управленческих решений, так как при заполнении документы дублируются, многократно повторяются одни и те же расчеты, при которых допускаются ошибки.