Содержание

Введение……………………………………………………………………....2

«Обгон разрешен»……………………………………………………………2

Местные брэнды……………………………………………………………...5

Роль государства……………………………………………………………...8

Конкурентоспособность зависит от предпринимательства……………....10

Перспективы российских производителей………………………………....11

Заключение……………………………………………………………….......15

Список использованной летиратуры……………………………………….16

Введение

Проанализировав ситуацию в автомобильной промышленности развивающихся стран, мы пришли к обнадеживающим для России выводам: во всех странах, где существует автопром, местные производители не только выжили, но и укрепляют свои позиции. Поддержка государства играет положительную роль, но успех в большей степени зависит от самих компаний. Они стали конкурентоспособными, разрабатывая новые модели, создавая базу поставщиков и повышая эффективность предприятий.

«Обгон разрешен»

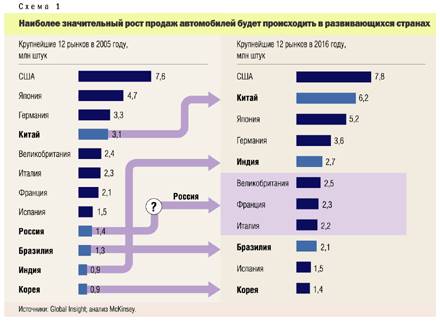

Уже сейчас по количеству продаваемых автомобилей Россия занимает шестое место в Европе; в ближайшие десять лет она вполне может догнать рынки второго уровня — Францию, Италию и Великобританию, уступая только Германии. Объем российского рынка, вероятно, достигнет 2,6 млн единиц в год. Это европейское проявление глобальной тенденции: мировой рынок автомобилей будет расти за счет развивающихся рынков (см. схему 1). Однако, несмотря на благоприятные в целом перспективы развития рынка, у российских производителей легковых автомобилей немало проблем: объемы производства не растут, прибыли падают, нужны большие инвестиции в разработку новых моделей и приобретение новых технологий, давно назрели масштабные преобразования на предприятиях. Иностранные компании тем временем наращивают свое присутствие на российском рынке.

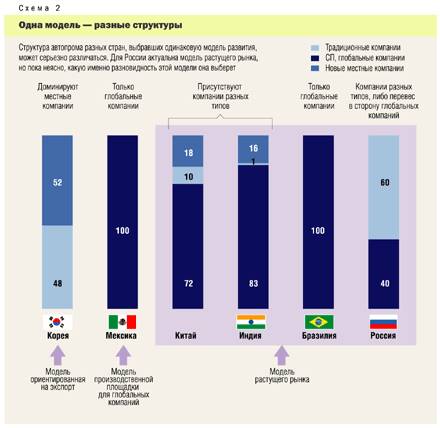

Чтобы лучше понять перспективы российского автопрома, мы проанализировали путь, который уже прошла отрасль в нескольких развивающихся странах Азии, Латинской Америки и Восточной Европы. Ранжируя страны по потенциалу внутреннего рынка и географической близости к развитым странам, мы выявили три модели развития. Первая— модель растущего рынка, наиболее яркие ее примеры — Индия и Китай. Это страны с огромным потенциалом внутреннего рынка, который привлекает международных производителей и в то же время оставляет место для «своих» компаний. Вторая — экспортно ориентированная модель. Потенциала внутреннего рынка в странах, следующих этой модели, недостаточно для развития отрасли в долгосрочном периоде, но преимущество в издержках позволяет производителям осуществлять международную экспансию. Наиболее последовательно реализует эту модель Корея. Не исключено также, что со временем по ее стопам пойдет Бразилия, где автопроизводители изначально работали только на внутренний рынок, но теперь выпускают все больше автомобилей на экспорт. Третью модель — производственной площадки — выбрали страны, потенциал местного рынка которых очень мал, но благодаря низким издержкам и территориальной близости к развитым рынкам у автопрома есть возможность расти. Скажем, Мексика играет роль производственной площадки для Северной Америки, а страны Восточной Европы, такие как Венгрия, — для Евросоюза.

Реклама

Россия, а здесь в 2005 г . было продано 1,3 млн автомобилей, по величине рынка ближе всего к Бразилии и Корее, но в следующие десять лет российский автомобильный рынок будет расти гораздо быстрее, чем в этих двух странах, что позволяет отнести Россию к модели растущего рынка. Впрочем, по какой модели пойдет ее развитие, будет зависеть от судьбы отечественных производителей. Российская автомобильная промышленность — преемница советской, активное развитие которой началось в 1970–е годы. Уже в 1980–х в СССР продавалось примерно 1,3 млн автомобилей год. Но в 1990–е это количество сократилось вдвое. За следующие десять лет российский рынок достиг показателей советского времени, но в основном за счет иностранных производителей. Самые сильные российские игроки по–прежнему преобладают на рынке, но им так и не удалось выйти на прежний уровень продаж. С большой вероятностью в ближайшие десять лет их доля рынка продолжит сокращаться.

Но так ли все безнадежно? Анализ стран со средним или крупным внутренним рынком — Кореи, Бразилии, Индии и Китая — выявил, что универсальной формулы, по которой идет развитие автопрома, не существует (см. схему 2). В Бразилии рынок целиком занят международными автоконцернами, а в Корее, наоборот, преобладают свои производители. В отрасли Китая и Индии царит многообразие: на рынке представлены и местные компании, и совместные предприятия, и глобальные компании. Однако мы выявили три особенности, характерные для всех рынков и важные для местных автопроизводителей.

Реклама

Во–первых, в странах, которые традиционно развивали свой автопром, сегодня есть сильные местные игроки. Более того, почти везде появилось второе поколение звезд.

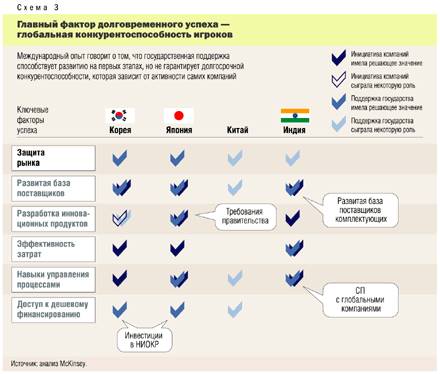

Во–вторых, на начальной стадии государство везде оказывало поддержку автокомпаниям. Но, несмотря на ее значение, важнейшими факторами успеха оказываются в итоге конкурентоспособность местных производителей и их активность.

В–третьих, хотя автопром в каждой развивающейся стране шел своим путем, успеху отрасли и местных производителей способствовали некоторые общие факторы: развитая база поставщиков, разработка новых моделей, высокая эффективность производства.

Местные брэнды

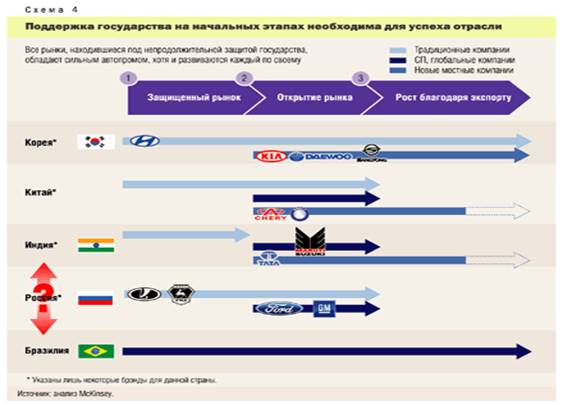

Первый из этих выводов вселяет оптимизм: все развивающиеся страны, где традиционно существовал автопром, похоже, смогли сохранить отрасль. А местные брэнды занимают на рынке устойчивые позиции. Только в Бразилии, у которой никогда не было своей автомобильной промышленности, на рынке господствуют мировые автоконцерны. Свои автопроизводители набирают силу в Корее, где отрасль существует с середины 1970–х годов, а также в Китае и Индии, где она зародилась чуть позже (хотя некоторые компании, такие как Daewoo и Prince, сошли с дистанции или были проданы). Сравнивая процессы развития автопрома в этих странах, трудно выявить общую схему, тем не менее у них есть много общего: значительное регулирование рынка и протекционизм на начальной стадии (10—20 лет), затем постепенная либерализация и, в той или иной степени, переход к стадии глобализации и наращивания экспорта (см. схему 3).

На начальной стадии правительства всех этих стран применяли протекционистские меры. Высокие импортные тарифы, квоты и полный запрет на ввоз иностранных автомобилей в определенные периоды защищали местных производителей от конкуренции извне, позволяя им развиваться, получать экономию на масштабах и накапливать навыки. Так, китайский и корейский рынки были полностью закрыты для импорта до середины 1980–х, индийский — до 1993 г . (Корея еще много лет была закрыта для японских автомобилей.) На ранних этапах эти страны также ограничивали доступ к своим рынкам транснациональных корпораций. Им разрешалось создавать производства только в форме совместных предприятий, чтобы местные компании могли заимствовать у них новые технологии и навыки. Например, в 1983 г . индийские власти объявили о создании СП Maruti–Suzuki, до сих пор лидирующего на рынке, и сделали все возможное, чтобы Suzuki принесла свои лучшие технологии в Индию. Много совместных предприятий появилось и в Китае.

На стадии либерализации разные страны действовали по–разному. Индия и Китай дали зеленый свет новым СП, которым и сегодня принадлежит 70—80% продаж. Корея создавала альянсы с Toyota, Nissan, Fiat и Ford еще в 1960–х годах, на заре развития своего автопрома. С тех пор в стране — как в период протекционизма, так и сегодня — самые сильные позиции на рынке занимают местные производители.

Из сходных черт можно выделить следующие. В Индии и Китае местные брэнды окрепли не в период протекционизма, а на стадии либерализации, когда начала устойчиво увеличиваться их доля рынка. Но еще важнее, что рост доли местных производителей сегодня в первую очередь обеспечивается новыми компаниями. В Китае две из них, Geely и Chery, уже контролируют 20% рынка. Они потеснили и местных «старых» производителей, на которых сегодня приходится лишь 10% рынка, и совместные предприятия. В Индии на фазе либерализации Tata Motors впервые вышла на рынок как производитель легковых автомобилей и сегодня занимает на нем больше 16%. Она практически выжила с рынка традиционные компании, доля которых сегодня не превышает 1%, и подорвала позиции Maruti–Suzuki. Те же тенденции отмечаются и в Корее. Здесь всегда лидировала компания Hyundai: в фазу либерализации в Корее появились новые, получившие мировую известность, брэнды легковых автомобилей — Kia и SsangYong.

На стадию глобализации и экспорта пока, по сути, вышли только корейцы. Они не только первыми начали системно развивать отрасль, но и последовательно стимулировать экспорт на всех стадиях развития автопрома. Индия и Китай вот–вот вступят в эту фазу. Их компаниям еще предстоит доказать свою конкурентоспособность на международной арене.

Роль государства

Во всех проанализированных нами странах[1] государство на определенных этапах играло значительную роль в развитии отрасли (см. схему 4). В то же время роль государства не стоит переоценивать, успех местных компаний не меньше зависит от их собственной активности.

Меры, предпринимаемые государством, можно разделить на две группы:

протекционистские, такие как импортные тарифы, ограничения на участие в собственности;

поддерживающие, в том числе стимулирование партнерства с иностранными компаниями, обеспечение дешевого финансирования.

Все страны применяли примерно одни и те же протекционистские меры: импортные тарифы, квоты или полный запрет импорта. Что касается поддерживающих мер, то они различались степенью интенсивности и временем действия, что привело к разным результатам. Рассмотрим вкратце ситуацию в трех странах

Корея выбрала путь сильного протекционизма (рынок долгое время был полностью закрыт). Кроме того, она применяла поддерживающие меры, поощряла свои компании к тому, чтобы они повышали собственную конкурентоспособность. Корея ограничила количество производителей и целенаправленно поддерживала только нескольких, помогая им получить экономию на масштабах в условиях относительно небольшого рынка. Государство с самого начала стимулировало экспорт: экспортеры получали субсидии благодаря завышенным ценам на внутреннем, закрытом для иностранных компаний, рынке. Корея предпочитала развивать частную автомобильную отрасль. В 1970–е и 1980–е годы технологии заимствовались в основном за счет закупки лицензий: в 1968—1985 гг. Корея приобрела свыше 50 лицензий в восьми странах. Отрасль автокомпонентов была защищена импортными тарифами, но, поскольку поставщиков не закрепляли за крупнейшими автопроизводителями, стране удалось создать внутреннюю конкуренцию и подтолкнуть последовательный рост эффективности.

Китай также закрыл свой рынок, однако здесь государство иначе поддерживало автопроизводителей и меньше стимулировало их конкурентоспособность. В Китае основную роль в регулировании рынка играли не центральные, а региональные власти, поэтому поддержку получали очень многие компании, что не позволило добиться экономии на масштабах. В 1995 г . все 15 предприятий, выпускавших легковые автомобили, вместе производили лишь 326 тыс. машин. Кроме того, поддержка оказывалась государственным компаниям; частные, даже более эффективные, претендовать на нее не могли. Считалось, что для заимствования технологий достаточно создать совместные предприятия с иностранными компаниями, однако этот подход не оправдал себя. Кроме того, эффективность и автопроизводителей, и поставщиков комплектующих растет пока весьма скромными темпами. При существующей системе закрепления поставщиков за крупными СП у производителей комплектующих нет стимула повышать производительность. Если китайские поставщики комплектующих (речь не идет о куда более производительных частных компаниях) и обладают какими–либо конкурентными преимуществами, то это лишь дешевая рабочая сила.

Индия долго была закрыта для импорта. Многие годы на ее рынке господствовало совместное предприятие Maruti–Suzuki. На стадии либерализации правительство особенно не вмешивалось в отрасль и не оказывало ей финансовой поддержки. В результате ее развитие стало делом самих автопроизводителей. После отмены в 1993 г . лицензирования производства легковых автомобилей на этом рынке появились не только транснациональные компании, но и производитель коммерческого транспорта Tata Motors, которая с тех пор стабильно наращивает свое производство. Таким образом, успех индийского автопрома в первую очередь обусловлен действиями самих компаний. Например, новые модели Tata Motors разрабатывала вместе с итальянскими партнерами— конструкторскими бюро I.DE.A Institute и Stile Bertone. Эффективность Tata Motors повысилась также в результате ее целенаправленных усилий — многолетней перестройки работы и обучения персонала. Стремясь создать современный автомобиль, Tata Motors выстроила высококлассную сеть поставщиков. К факторам поддержки местных игроков со стороны государства можно отнести лишь сохранение импортных тарифов на уровне 60%, что сдерживало иностранную конкуренцию.

Конкурентоспособность зависит от предпринимательства

Какой главный урок мы можем извлечь из этих примеров? Государство, конечно, играло важную роль на начальных стадиях развития: оно защищало отрасль, помогало ей приобрести необходимые технологии и навыки, получить экономию на масштабах. Но одно лишь госрегулирование не гарантирует компаниям успеха, им самим пришлось приложить немалые усилия, чтобы стать конкурентоспособными.

Один из самых важных факторов успеха — развитая база местных поставщиков комплектующих. Во всех рассмотренных нами странах сильные местные поставщики, скажем корейская Halla, индийская Bharat Forge и многие частные китайские компании, появились благодаря усилиям предпринимателей, правда, при некоторой государственной поддержке. В Китае правительственные меры по защите рынка не привели к появлению эффективных производителей комплектующих. Эта задача оказалась по плечу лишь частным предпринимателям: несколько высокотехнологичных поставщиков — исключительно их заслуга. То же самое можно сказать про Индию, где государство гораздо меньше защищает автопром. Теперь услугами нового поколения индийских частных поставщиков пользуются даже китайские автосборщики, закупая у них технологичные комплектующие. В Индии международные поставщики и СП также появились благодаря местным автопроизводителям, таким как Tata Motors.

Автопроизводители должны значительно модернизировать технологии и дизайн своих моделей. На первых порах многие местные компании налаживали партнерские отношения с конструкторскими бюро развитых стран и перенимали у них передовой опыт. При разработке новых моделей компании могут опираться на правительственную поддержку НИОКР (как в Корее) либо приобретать иностранные решения (как Tata Motors в Индии, Geely или Chery в Китае). Метод, выбранный Китаем— иностранных производителей заставляли создавать СП с местными госкомпаниями, — похоже, не привел к успеху: технологический уровень последних существенно не поднялся.

Не оправдала себя политика китайского правительства и в другом— в повышении эффективности производителей. Только новые частные компании, такие как Geely или Chery, которые не получают господдержки и субсидий, прикладывают много сил, чтобы конкурировать на внешних рынках. На примере Кореи видно, что регулирование положительно сказывается на рынке, лишь если оно увязано с прозрачной системой стимулов. Что касается Индии, то там именно сами компании последовательно повышают эффективность, стремясь к своей цели— выйти на рынки других стран.

Перспективы российских производителей

Как будет развиваться ситуация в России? Каким окажется соотношение иностранных и отечественных производителей на российском рынке?

Не приходится сомневаться, что в дальнейшем иностранные компании займут существенную долю рынка. Учитывая значительный объем российского рынка легковых автомобилей, можно прогнозировать, что импортировать в страну будут автомобили, продажи которых не превышают 100 тыс. штук в год — эта цифра обычно оказывается критической для принятия решения о создании в стране производства. Однако будет ли оно принято, зависит от того, какую реальную экономию обещает создание местного производства, от возможности использовать российские комплектующие и от уровня экономической стабильности в целом. Анализ данных за последние три года показывает, что компании, сделавшие ставку на местную сборку, по темпам роста существенно опережали производителей, выбравших импорт. Хотя до сих пор лишь несколько мировых автоконцернов нала или свое производство в России, многие компании, в том числе Toyota и Volkswagen, уже объявили о планах строительства здесь заводов. «Отверточная» сборка не столь рискованна и требует меньше инвестиций, чем создание полноценного производства, поэтому компании могут предпочесть именно таким образом сначала выйти на российский рынок. В то же время «отверточная» сборка хороша как альтернатива импорту лишь при высоких тарифах на ввоз автомобилей, и после вступления России во Всемирную торговую организацию она потеряет свою привлекательность.

Теперь взглянем на перспективы развития местных производителей с учетом ситуации на ключевых развивающихся рынках. Начнем с того, что российский рынок гораздо меньше защищен, чем рынки других стран на начальной стадии их развития, а по некоторым параметрам — даже на стадии либерализации. Например, импортные тарифы в Индии по–прежнему достигают 60%, а в Китае — 25%, что соответствует сегодняшнему российскому уровню. В то же время, несмотря на слабую государственную защиту, российские производители контролируют огромную долю рынка— 800 тыс. машин. Это автомобили нижнего ценового сегмента, который в меньшей степени привлекает иностранные компании. Угроза со стороны производителей из развивающихся стран, хотя и вполне реальна, придет не завтра: эти компании пока не могут производить автомобили в больших объемах, и им нужно время, чтобы встать на ноги. На первых этапах новые участники рынка будут испытывать сложности из–за отсутствия дилерских и сервисных сетей, на создание которых уйдет минимум два–три года. Более того, судя по первому сравнению совокупной стоимости владения (учитываются цена модели, налоги, затраты на техобслуживание и т.д.) российского автомобиля с дешевыми марками из развивающихся стран, потребители могут и не отказаться от российского автомобиля. Главная опасность может исходить, скорее, со стороны подержанных иномарок (в том числе российского производства), и постепенно она будет усиливаться.

Трудно однозначно сказать, насколько защищены российские производители. Но препятствия для входа иностранцев в сегмент, где сегодня представлены российские брэнды, непреодолимыми отнюдь не назовешь. Тем более российским производителям важно выполнить основные условия успешного развития автопрома, не связанные с защитой рынка: создать базу поставщиков, разработать новые модели и повысить эффективность предприятий.

«Выращивание» поставщиков зависит и от компаний, и от государства. Российские компании могут, например, стимулировать своих поставщиков к повышению эффективности или предоставить гарантии по закупкам ведущим иностранным корпорациям, что подтолкнет их к созданию производств в России. Государство же может профинансировать необходимую инфраструктуру, создать особые экономические зоны и парки поставщиков.

Для разработки новых моделей большинство преуспевающих компаний из развивающихся стран активно привлекают иностранных партнеров: так делают не только азиатские, но и европейские компании. Самостоятельная деятельность на этом поприще чаще всего оказывается неподъемной с точки зрения финансов, управленческих и технических навыков. Для российских компаний, вероятно, успешной станет стратегия интеграции иностранных разработок и их адаптации к нуждам и предпочтениям своих потребителей.

Что касается повышения эффективности предприятий, то эта задача целиком ложится на плечи компаний. Российские производители, чтобы соответствовать мировым стандартам эффективности и качества, должны привлекать международных экспертов, стремиться к уровню лучших автоконцернов мира, заменять устаревшее оборудование и технологии на самые современные — и делать все это очень быстро. Однако успех тут зависит больше от их желания высоко поставить планку, чем от любых других причин. Роль государства здесь ограниченна, вместе с тем оно может помочь как в подготовке квалифицированных кадров для отрасли, так и в организации переобучения высвобождающегося персонала и тем самым облегчить автомобильным предприятиям их социальную ношу, которая часто лишает их свободы маневра.

Заключение

Проблемы российской автомобильной промышленности не назовешь простыми. Тем не менее российский рынок достаточно велик, и на нем хватит места не одной и не двум, а многим компаниям. Пример других стран свидетельствует о том, что успех местных производителей возможен и достигается он совместными и взвешенными действиями правительства и бизнеса. С другой стороны, мы увидели, что многие местные игроки сошли с дистанции даже в странах с развитым автопромом, например в Корее, а значит, российским компаниям нельзя медлить, если они хотят не только выжить, но и преуспеть.

Список использованой литературы

1) http://www.markus.spb.ru/teach/obgon.shtml

|