| 1. Методика оценки кредитоспособности потенциального заемщика коммерческим банком

Задание №1.

Для определения кредитоспособности заемщика проводится оценка его финансового состояния (количественный анализ). Для оценки финансового состояния Заемщика используются три группы оценочных показателей:

· коэффициенты ликвидности;

· коэффициент соотношения собственных и заемных средств;

· показатели оборачиваемости и рентабельности.

Коэффициенты ликвидности характеризуют обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств. Обычно рассчитывают следующие коэффициенты ликвидности:

1) коэффициент абсолютной ликвидности

(К1) характеризует способность к моментальному погашению долговых обязательств и определяется как отношение денежных средств и высоколиквидных краткосрочных ценных бумаг к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, краткосрочных займов и различных кредиторских задолженностей.

К1

=(Денежные ср. ва + кратко. срочные финансовые вложения в государственные ценные бумаги)/(Кратко.-срочные ср. ва+ кредиторская задолженность + задолженность учредителям)

2) коэффициент текущей ликвидности

или промежуточный коэффициент покрытия

(К2) характеризует способность предприятия оперативно высвободить из хозяйственного оборота ликвидные активы и погасить долговые обязательства и определяется как отношение денежных средств, краткосрочных финансовых вложений и расчетов к краткосрочным обязательствам.

К2

=(Денежные ср. ва + дебиторская задолженность со сроком менее 12 месяцев с отчетной даты + кратко. срочные финансовые вложения)/(Заемные краткосрочные средства

+

кредиторская задолженность + задолженность учредителям)

3) общий коэффициент покрытия

(К3) является обобщающим показателем платежеспособности предприятия, в расчет которого в числителе включаются все оборотные активы, а в знаменателе – краткосрочные обязательства

К3

=(Денежные ср. ва+ запасы готовой продукции + налог на добавленную стоимость по приобретаемым ценностям + дебиторская задолженность со сроком менее 12 месяцев с отчетной даты + дебиторская задолженность со сроком свыше 12 месяцев с отчетной даты + кратко. срочные финансовые вложения + прочие оборотные активы)

Реклама

4) Коэффициент соотношения собственных и заемных средств

(К4) является одной из характеристик финансовой устойчивости предприятия и определяется как отношение собственных средств (за вычетом убытков) ко всей сумме обязательств по привлеченным заемным средствам.

К4

=(Собственный капитал: уставный капитал и фонды – непокрытый убыток)/(Долгосрочные обязательства + заемные краткосрочные средства + кредиторская задолженность + задолженность учредителям)

5) В качестве показателя третьей группы можно использовать рентабельность вложений в предприятие

(К5), которая определяется как отношение прибыли до налогообложения к итогу баланса.

К5

=(Прибыль (убыток) до налогообложения/ Валюту в балансе (актив

(Денежные ср. ва+ запасы готовой продукции + налог на добавленную стоимость по приобретаемым ценностям + дебиторская задолженность со сроком менее 12 месяцев с отчетной даты + дебиторская задолженность со сроком свыше 12 месяцев с отчетной даты + кратко. срочные финансовые вложения + прочие оборотные активы + Внеоборотные активы) /пассив

(Собственный капитал: уставный капитал и фонды – непокрытый убыток + Долгосрочные обязательства + заемные краткосрочные средства + кредиторская задолженность + задолженность учредителям +

резервы предстоящих расходов + доходы будущих периодов))

Оценка результатов расчетов пяти коэффициентов заключается в присвоении заемщику класса по каждому из этих показателей на основе сравнения полученных значений с установленными нормативными. Далее определяется сумма баллов по этим показателям в соответствии с их весами.

Формула расчета суммы баллов S имеет вид:

S = 0,11 * Класс К1 + 0,05 * Класс К2 + 0,42 * Класс К3 + 0,21 * Класс К4 + 0,21 * Класс К5.

Таблица 1.1. Шкала определения класса и веса коэффициентов

| Коэффициент

|

Вес

|

Класс кредитоспособности заемщика

|

| 1

|

2

|

3

|

| К1

|

0,11

|

0,2 и выше

|

0,15 – 0,2

|

менее 0,15

|

| К2

|

0,05

|

0,8 и выше

|

0,5 – 0,8

|

менее 0,5

|

| К3

|

0,42

|

2,0 и выше

|

1,0 – 2,0

|

менее 1,0

|

| К4 кроме торговли

для торговли

|

0,21

|

1,0 и выше

0,6 и выше

|

0,7 – 1,0

0,4 – 0,6

|

менее 0,7

менее 0,4

|

| К5

|

0,21

|

0,15 и выше

|

менее 0,15

|

нерентаб.

|

Сумма баллов S влияет на рейтинг заемщика следующим образом:

S = 1 или 1,05 – заемщик может быть отнесен к первому классу кредитоспособности;

S больше 1, 05, но меньше 2,42 – соответствует второму классу;

S равно или больше 2,42 – соответствует третьему классу.

Вывод

: Заемщик относится ко второму классу кредитоспособности и ему будет предоставлен кредит по i2

=36%.

Реклама

Задание №3.

Объем оборотов потенциального заемщика по счетам в Сбербанке России на конец периода:

2. Оценка эффективности различных методов предоставления кредитов

Сумма начисленных процентов

(I) – это абсолютная величина дохода от предоставления денег в долг.

Проценты различаются по базе для их начисления. Если база для начисления процентов остается постоянной в течение всего срока, то это простые проценты

. Если база для начисления процентов постоянно изменяется за счет присоединения к ней ранее начисленных процентов, то это сложные проценты

.

Также проценты различаются по времени их начисления. Если проценты начисляются в конце каждого интервала (периода) начисления, то это декурсивный способ начисления процентов. Если проценты начисляются в начале каждого интервала (периода), то это антисипативный способ.

Процентная ставка

(i) – это отношение суммы начисленных процентов, уплаченных (полученных) за единицу времени, к первоначальной сумме долга. Начисление процентов по данному виду ставки осуществляется по декурсивному способу.

Процентные ставки различаются по принципу изменяемости. Если процентная ставка фиксированная на весь срок, то это фиксированная процентная ставка. Плавающая процентная ставка, это такая процентная ставка (учетная ставка) по кредитам, размер которой периодически пересматривается через согласованные промежутки времени (процентные периоды).

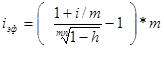

Эффективная процентная ставка (

i

эф

) –

это реальная процентная ставка, которую платит заемщик за приобретение и пользование кредитом.

Период начисления процентов

(n) – это временной отрезок, в течение которого начисляют проценты.

Текущая или современная стоимость

(PV) – это первоначальная сумма вклада (долга).

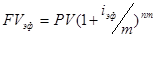

Будущая или наращенная стоимость

(FV) – это первоначальная сумма вклада (долга) с начисленными процентами к концу срока.

Срочная выплата (R)

– денежная сумма, предназначенная для погашения части основного долга и текущих процентов по нему за определенный период времени.

При предоставлении кредита могут использоваться различные способы его погашения. Основными из них являются:

· погашение единовременным платежом, т.е. в конце срока кредита выплачивается сумма кредита и проценты по нему;

· погашение рассроченными во времени платежами, т.е. периодически выплачивается часть долга и процентов по нему.

Задание №2.

На основании определенного класса кредитоспособности заемщика необходимо:

Задание №2.1

. Определить погашаемую сумму и сумму уплаченных процентов при погашении долга единовременным платежом с использованием простой процентной ставки i.

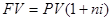

Простая процентная ставка вычисляется по формуле:

FV=

700, 0000*(1+2*0,36)=1204, 0000 (тыс. р)

Сумма начисленных процентов (I) определяется как:

I=

1204, 0000 – 700, 0000=504, 0000 (тыс. р)

Задание №2.2.

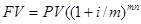

Определить погашаемую сумму и сумму уплаченных процентов при погашении долга единовременным платежом с использованием сложной процентной ставки i, если проценты начисляются m раз в год.

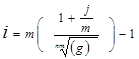

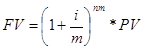

Сложная процентная ставка вычисляется по формуле:

FV=

700, 0000*(1+0,36/4)4*2

=1394, 7938 (тыс. р)

I

=

1394, 7938 – 700, 0000=694, 7938 (тыс. р)

Вывод

: При простой процентной ставки сумма начисленных процентов будет меньше и это выгодно заемщику, но не выгодно для банка. При сложной процентной ставки сумма начисленных процентов будет больше, так как происходит капитализация процентов. Сложная процентная ставка выгоднее для банка, т.е. заемщик должен будет вернуть больше (невыгодно для заемщика)

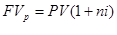

Задание №2.3

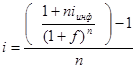

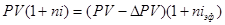

. Определить реальную процентную ставку и покупательную способность денег с использованием простой процентной ставки i, если уровень инфляции f% годовых.

Реальная простая процентная ставка определяется:

i=

(((1+2*0, 36) / (1+0, 19)2

) – 1)/2=0, 1073= 10,7301%

FV

p

=

700, 0000*(1+2*0, 1073)=850, 2200 (тыс. р.)

Задание №2.4.

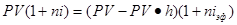

Определить реальную процентную ставку и покупательную способность денег с использованием сложной процентной ставки i, если проценты начисляются m раз в год, а индекс инфляции за весь срок равен g.

i

= 4*((1+0, 36/4)/8

√2, 4) – 1= -0, 0919 = -9, 1950%

FV=

700, 0000*(1+ (-0, 0919)/4)8

= 581, 1641

Вывод

: Банку выгоднее по сложной процентной ставке, а заемщику – по простой. При наличии сложных% на сумму кредита, объявленная банком% ставка будет покрывать уровень инфляции всего 1.3891%, что выгодно для заемщика.

Задание №2.5.

Определить эффективную простую процентную ставку, если банк взимает комиссионные в размере h% от первоначальной суммы кредита и начисляет проценты по простой процентной ставке i.

Простая эффективная ставка определяется путем приравнивания будущих стоимостей без учета и с учетом комиссионных:

i

эф

=

(2*0, 36+0, 009)/2*(1–0,009)= 0,3678= 36,7810%

FV=

(1+2*0,3678)=1214,9200

Задание №2.6.

Определить эффективную сложную процентную ставку, если банк начисляет проценты m раз в год по сложной процентной ставке i и взимает комиссионные в размере h% от первоначальной суммы кредита.

Сложная эффективная ставка определяется:

i

эф

=

(((1+0,36/4)/ (8

√1–0, 009)) – 1)*4=0, 3649= 36,4929%

FV

=700, 0000*(1+0,3649/4)8

=1407, 4610

Вывод:

Сложная эффективная ставка возросла быстрее, чем простая. Для банка выгоднее начисление по сложной процентной ставки, т. к. в этом случае он получит большую доходность по предоставленному кредиту с учетом комиссий. Для заемщика же выгоднее начисление по простой процентной ставке, т. к. в этом случае он заплатит меньшую сумму по кредиту с учетом комиссий.

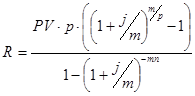

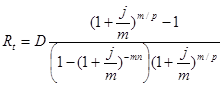

Задание №2.7. Определить размер годовых и разовых взносов, вносимых р раз в год при условии противоположном У (У-в начале периода => в конце периода) и необходимых для погашения кредита, если проценты на долг начисляются m раз в год в конце периода по ставке i.

=

505, 8882 =

505, 8882

505, 8882/ 4=126, 4720

505, 8882/ 4=126, 4720

Вывод:

Чтобы к концу срока кредита в погасительном фонде накопилась сумма, достаточная для единовременного погашения кредита и процентов по нему, необходимо, вносить взносы в размере R=505,8882 тыс. руб. в год.

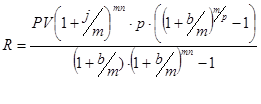

Задание №2.8. Определить размер годовых и разовых взносов, вносимых р раз в год при условии У (У- в начале периода) и необходимых для создания погасительного фонда, если на эти средства m раз в год начисляются проценты по ставке b, а на долг проценты также начисляются m раз в год в конце периода по ставке i и присоединяются к основному долгу.

=572, 4105 =572, 4105

572,4105/ 4=143,1026

572,4105/ 4=143,1026

Вывод:

Чтобы к концу срока кредита в погасительном фонде накопилась сумма, достаточная для единовременного погашения кредита и процентов по нему, необходимо, вносить р=4 разовые взносы в размере 572,4105 тыс. руб. в год.

Задание №2.9. Составить план погашения кредита равными суммами, если долг выплачивается р раз в год при условии противоположном У, а проценты начисляются m раз в год в конце процентного периода по ставке i.

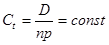

, ,

где D – первоначальная сумма долга;

n – срок погашения долга;

p – количество платежей в течение года.

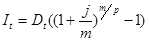

Сумма начисленных за период t процентов (It) равна:

Cрочная выплата (Rt) за период t:

Rt = Ct + It

Остаток основного долга (Dt+1) на период t+1 равен:

Dt+1 = Dt – Ct

Таблица 1.3

| |

Ctconst

|

It

|

Rt

|

Dt

|

| 1

|

87,5000

|

63,0000

|

150,5000

|

612,5000

|

| 2

|

87,5000

|

55,1250

|

142,6250

|

525,0000

|

| 3

|

87,5000

|

47,2500

|

134,7500

|

437,5000

|

| 4

|

87,5000

|

39,3750

|

126,8750

|

350,0000

|

| 5

|

87,5000

|

31,5000

|

119,0000

|

262,5000

|

| 6

|

87,5000

|

23,6250

|

111,1250

|

175,0000

|

| 7

|

87,5000

|

15,7500

|

103,2500

|

87,5000

|

| 8

|

87,5000

|

7,8750

|

95,3750

|

0,0000

|

| Итого:

|

700,0000

|

283,5000

|

983,5000

|

х

|

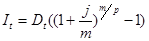

Задание №2.10. Составить план погашения кредита равными срочными выплатами, если долг выплачивается р раз в год при У-ом условии, а проценты начисляются m раз в год в конце процентного периода по ставке i.

При осуществлении платежей в начале периода:

Сумма начисленных за период t процентов (It) равна:

Если оговорено, что выплаты осуществляются в начале периода, а проценты начисляются в конце периода, то в момент первой выплаты проценты еще не начислены, соответственно I1 = 0.

Сумма в счет погашения основного долга (Сt) за период t:

Ct = Rt – It

Остаток основного долга (Dt+1) на период t+1 равен:

Dt+1 = Dt – Ct

Таблица 1.4

| |

Ct

|

It

|

Rtconst

|

Dt

|

| 1

|

116,0294

|

0,0000

|

116, 0294

|

583,9705

|

| 2

|

63,4720

|

52,5573

|

116, 0294

|

520,4985

|

| 3

|

69,1845

|

46,8448

|

116, 0294

|

451,3139

|

| 4

|

75,4111

|

40,6182

|

116, 0294

|

375,9028

|

| 5

|

82,1981

|

33,8312

|

116, 0294

|

293,7046

|

| 6

|

89,5959

|

26,4334

|

116, 0294

|

204,1086

|

| 7

|

97,6596

|

18,3697

|

116, 0294

|

106,4490

|

| 8

|

106,4490

|

9,5804

|

116, 0294

|

0,0000

|

| Итого:

|

700,0000

|

228,2353

|

928,2353

|

х

|

Вывод:

Для заемщика план погашения кредита равными суммами является более выгодным, так как при использовании этого плана сумма процентов по долгу будут меньше аналогичной суммы плана погашения кредита равными срочными выплатами, а кредитору более выгодно использовать план погашения кредита равными срочными выплатами.

3. Комплексная оценка деятельности и финансового состояния коммерческого банка

Комплексная оценка базируется на данных следующих форм бухгалтерской и финансовой отчетности:

· оборотная ведомость по счетам бухгалтерского учета банка (бухгалтерский баланс, форма №101);

· информация о фактических значениях нормативов деятельности банка и отдельных элементах расчета обязательных нормативов (форма №135);

· отчет о прибылях и убытках (форма №102);

· расчет резерва на возможные потери по ссудам (форма №115);

· сведения об активах и пассивах по срокам востребования и погашения (форма №125);

· данные об использовании прибыли и фондов, создаваемых из прибыли (форма №126);

· расчет собственных средств (капитала) банка (форма №134);

· сводный отчет о размере рыночного риска (форма №153);

· сведения о кредитах и задолженности по кредитам, выданным заемщикам различных регионов, и размере привлеченных депозитов банка (форма №302);

· сведения о межбанковских кредитах и депозитах (форма №501);

· отчет об открытой валютной позиции (форма №634);

· данные инспекционных и аудиторских проверок банков.

Показатель №41.

Норматив общей ликвидности (Н5)

–

порядок расчета представлен в группе показателей №5.

Показатель №5.

Уровень собственных средств во всех пассивах:

| ПК 4 =

|

Капитал банка

|

* 100%

|

| Пассивы банка

|

Капитал – собственные средства банка (основной капитал +дополнительный капитал).

Основной капитал(1 пер):

102 + 103 + 10602 + 107+ прибыль текущего года, включаемая в основной капитал + прибыль предшествующих лет, включаемая в основной капитал – 10501 – (60701 + 60901 – 60903) – убыток текущего года – (50606 + 507 (без резервов) + 508 (без резервов) + 601 + 602).

Основной капитал(2 пер):

102 + 103 + 10602 + 107 + прибыль текущего года, включаемая в основной капитал + прибыль предшествующих лет, включаемая в основной капитал – 10501 – (60701 + 60901 – 60903) +прибыль тек. года – (50606 + 507 (без резервов) + 508 (без резервов) + 601 + 602).

Дополнительный капитал:

10601 + (32015 + 32115 + 32311 + 32403 + 44215 + 44415 + 44515 + 44615 + 44815 + 44915 + 45015 + 45115 + 45215 + 45315 + 45515 + 45615 + 45818 + 47008 + 47108 + 47425 + 51210 + 51410 + 51510 + 60324) + 44715 + 45415 – уменьшение основного и дополнительного капиталов.

Прибыль предшествующего года, включаемая в основной капитал

:

70302 – 70402 – 70502

Убыток текущего года, уменьшаемый основной капитал:

(702 + 70401 + 70501 + 50905 + 47502 + 32802 + 52502 + 61403) – (70301 + 32801 + 613 + 701 + 47501)

Уменьшение основного и дополнительного капиталов:

47404 + 47415 + 47417 + 47420 + 60302 + 60304 + 60306 + 60308 + 60310 + 61202

Капитал банка:

1 кв

= 154711 млн. руб.

2 кв = 148600 млн. руб.

Пассив банка

: 1 кв =2799067 млн. руб.

2 кв = 2980367 млн. руб.

Тогда показатель для 1-го квартала: ПК4=

5,5272%

2-го квартала: ПК4=

4,9859%

Вывод: На основании полученных данных норматива общей ликвидности (Н5), видно, что в 1 кв. (5,5272%) и во 2 кв. (4,9859%) значения ниже границы 15–20%, что свидетельствует о наличии риска банкротства банка.

Показатель №35.

Показатель риска на крупных кредиторов и вкладчиков.

|

ПК 34 =

|

Сумма обязательств по кредиторам и вкладчиков, доля которых составляет 10% и более

|

* 100%

|

| Ликвидные активы

|

Ликвидные активы

=

Высоколиквидные активы +

+30110+30114+30115+30119+31903+31904+32001+32002+32003+32004+32104+32310+44201+44501+44601+44701+44901+44903+45103+45403+45502+45509+45203+45101+45303+45201+45301+45401+45001

Высоколиквидные активы

= 202+203 (без 20309)+ 30102+30210+30224+30402+32102+32302

+47423+50104+50205

Ликвидные активы:

1 кв.=

381461 млн. руб.

2 кв.=

410038 млн. руб.

Тогда показатель для 1-го квартала: ПК34=

2-го квартала: ПК34=

Вывод: На основании полученных данных показателя риска на крупных кредиторов и вкладчиков

|