Муниципальное образовательное учреждение высшего профессионального образования Южно-Уральский профессиональный институт

Кафедра «Финансов и бухгалтерского учета»

ОТЧЕТ

по производственной преддипломной практике специальности «Финансы и кредит»

Студент гр.

факультет экономики и управления _______________

«__» __________ 2010

Руководитель практики _______________ О.Л.

«__» __________ 2010

Преподаватель _______________ Е.А.

«__» __________ 2010

Челябинск

2010

Оглавление

Глава 1 Организация деятельности ОАО «ОТП Банк»

1.1 Описание типа кредитного учреждения и его организационно – правовой формы………………………………………………………….4

1.2 Операции, выполняемые банком в соответствии с лицензией………..6

Глава 2

Организация учетно-операционной работы и документооборота в ОАО «ОТП Банк»

2.1 Схема документооборота………………………………………………8

2.2 Особенности организации оформления и проверки расчетно-денежных документов, принятых в ОАО «ОТП Банк»……………………….10

2.3 Функциональные обязанности работников…………………………..12

Глава 3 Организация расчетно-кассового обслуживания клиентов

3.1 Анализ локальных актов, регламентирующих организацию расчетно-кассового обслуживания в ОАО «ОТП Банке»…………………….14

Глава 4 Организация депозитных операций

4.1 Виды открываемых депозитов в ОАО «ОТП Банке»………………16

4.2 Анализ локальных актов по организации депозитных операций в ОТП Банке……………………………………………………………..19

Глава 5 Организация кредитных операций

5.1 Виды кредитов, выдаваемых ОАО «ОТП Банком»; условия по ним..........................................................................................................................20

Глава 6 Операции с векселями

6.1 Порядок выпуска, обращения и погашения собственных векселей……………………………………………………………………….….23

Глава 7 Организация операций с ценными бумагами

7.1 Анализ локальных актов по подходу «ОТП Банка» к формированию инвестиционного портфеля, оценке доходности ценных бумаг……………...25

Глава 8 Организация валютных отношений

8.1 Перечень операций ОТП Банка, осуществляемых в иностранной валюте…………………………………………………………………………….27

Глава 9 Учет имущества и результатов финансовой деятельности ОАО «ОТП Банк»

9.1 Анализ внутренних документов банка по порядку формирования уставного капитала и фондов………………………………………………...…28

Список литературы………………………………………………………...…….30

Реклама

Приложения

Приложение А Генеральная лицензия……………………………………..…...32

Приложение Б Договор срочного вклада «Гибкий подход»………………….33

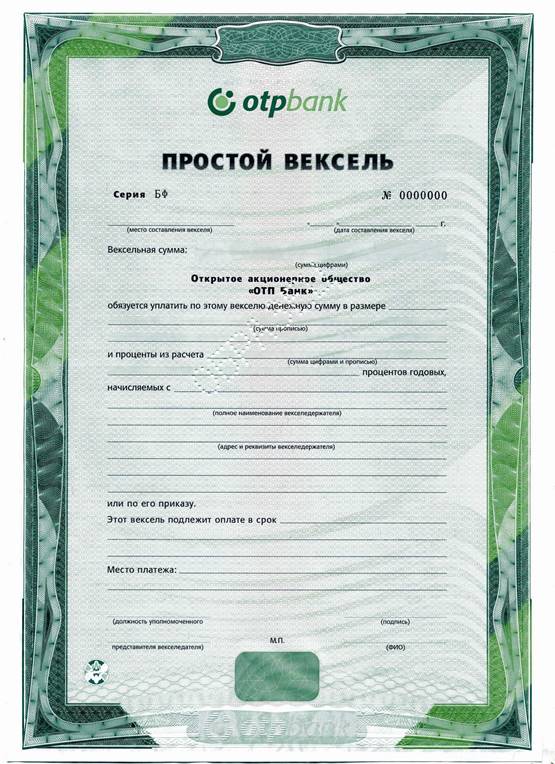

Приложение В Вексель ОАО «ОТП Банк»………………………………….....38

Приложение Г Бухгалтерский баланс ОАО «ОТП Банка»…………………....39

Приложение Д Отчет о прибылях и убытках ОАО «ОТП Банка»……………41

Глава 1 Организация деятельности ОАО «ОТП Банк»

1.1

Описание типа кредитного учреждения и его организационно – правовой формы

«ОТП Банк» создан в марте 1994 года (рег. № 2766) под именем «Сберегательный банк «Гермес» и принадлежал одноименному концерну. Позднее был преобразован в АКБ «Банк инвестиций и сбережений» (Инвестсбербанк). В феврале 2005 года завершилось объединение Инвестсбербанка со столичным Русским Генеральным Банком (РГБ) по инициативе владельцев последнего (совладельцев Новороссийского морского торгового порта Александра Пономаренко и Александра Скоробогатько).

В августе 2006 года к банку были присоединены Омскпромстройбанк и Промфинсервисбанк. В конце октября 2006 года венгерский OTP-Bank завершил сделку по приобретению 96,4% акций Инвестсбербанка.

Инвестсбербанк, в феврале 2008 года переименованный в ОТП Банк, имеет 5 филиалов и 10 представительств, а также более 80 кредитно-кассовых офисов в субъектах РФ и более 20 отделений в г. Москве. Среднесписочная численность персонала — более 3 тысяч человек. На 01.01.2008 ОТП Банк занимал 39-е место по размеру активов (64,2 млрд рублей), при этом более 35% пассивов составляют вклады физических лиц.

OTP-Bank является крупнейшим банком Венгрии, лидирует в розничном бизнесе и является ведущим участником рынка обслуживания и кредитования юридических лиц. Венгерскому правительству принадлежит «золотая акция». Имеет дочерние компании и банки в Болгарии, Хорватии, Румынии, Сербии, Украине и Словакии. Обслуживает более 11 млн клиентов при помощи сети около 1300 точек продаж. По состоянию на 30 июня 2007 года активы OTP Bank составили более 30 млрд евро, а собственный капитал — более 3,4 млрд евро. Рыночная капитализация OTP Bank по состоянию на 30 марта 2007 года составила более 12,8 млрд долларов США. В рейтинге 100 крупнейших компаний Восточной Европы, опубликованном газетой «Ведомости» совместно с Financial Times, OTP Bank (Венгрия) занял 17-е место. OTP-Bank планирует стать крупнейшим банком в Центральной и Восточной Европе.Инвестсбербанк, в феврале 2008 года переименованный в ОТП Банк, имеет 5 филиалов и 10 представительств, а также более 80 кредитно-кассовых офисов в субъектах РФ и более 20 отделений в г. Москве. Среднесписочная численность персонала — более 3 тысяч человек.

Реклама

1.2

Операции, выполняемые банком в соответствии с лицензией

ОТП Банк имеет генеральную лицензию № 2666 на осуществление банковских операций (Приложение А), таким образом, предоставляя услуги частным лицам, корпоративным клиентам, финансовым организациям, малому бизнесу. Имея лицензию профессионального участника рынка ценных бумаг, осуществляет депозитарную, брокерскую, дилерскую деятельность, а также деятельность по управлению ценными бумагами. В 2009 году ОТП Банк активно использовал в своем инструментарии, следующие операции на финансовых рынках:

- привлечение и размещение средств на рынке МБК;

- конверсионные операции;

- операции SWAP;

- банкнотные операции

- срочные операции на валютном рынке;

- срочные операции с процентными ставками;

- операции РЕПО с ценными бумагами: акции, облигации, еврооблигации, векселя;

- собственные операции на рынке ценных бумаг: облигации государственные, корпоративные и муниципальные, векселя, еврооблигации;

- срочные операции на рынке ценных бумаг;

- выпуск векселей Банка.

ОАО ОТП Банк включает все основные направления в сфере финансового, страхового, инвестиционного и банковского бизнеса — от управления активами и лизинга, до факторинга и пенсионного фонда. В рамках стратегии «эффективность и качество» в 2009 году основным приоритетом розничного бизнеса ОТП Банка стало развитие линейки розничных продуктов банка с учетом изменившихся рыночных обстоятельств. Портфель розничных кредитов ОТП Банка на 1 января 2010 года составил 41,1 млрд рублей. А кредиты ОТП Банка стали доступны в более чем 13 тыс. магазинов его партнеров.

На фоне негативных явлений мирового экономического кризиса, оттока денежных средств физических лиц в конце 2008 года, характерного для банковской системы в целом, сокращения спроса населения на наиболее востребованные до этого кредитные продукты, упор в продажах розничной сети был сделан на депозитные и комиссионные продукты. Новые предложения банка позволили увеличить депозитный портфель физических лиц за 2009 год на 52%. Так, например, портфель депозитов физических лиц ОТП Банка превысил 23 млрд рублей по данным уже за 1-ое полугодие 2009 года. В депозитной линейке ОТП Банка появились все виды инструментов для размещения средств. В течение 2009 года шла работа по систематизации и унификации комиссионных продуктов и тарифов банка: расчетно-кассовое обслуживание, аренда индивидуальных банковских сейфов, денежные переводы и др., а также по повышению доходности данных продуктов. Комиссионный доход от операций физических лиц за 2009 год составил 347 млн рублей.

ОТП Банк входит в число 50 крупнейших банков России, а по ряду направлений входит в число лидеров рынка. В частности, ОТП Банк занимает 15 место среди розничных банков и 2 место на рынке pos-кредитования, 3 место на рынке беззалогового кредитования, 5 место на рынке кредитных карт.

Глава 2 Организация учетно-операционной работы и документооборота в ОАО «ОТП Банк»

2.1 Схема документооборота

Прохождение документов в ОТП Банке происходит по инстанциям, в определенной их последовательности, от начала оформления и проведения операции до ее завершения с полным отражением в учете. Документооборот имеет две важнейшие составляющие:

-порядок осуществления документооборота по отдельным операциям (расчетным, кассовым);

-график документооборота.

Ключевым общим интервалом, определяющим все графики документооборота по конкретным операциям, является "операционный день" - время, в течение которого операции проводятся с их последующим отражением в учете текущего дня.

Порядок осуществления документооборота и его графики разрабатывался и утверждался руководителем банка. При этом организация документооборота обеспечивает выполнение следующих основных требований:

-все расчетно-денежные документы, поступившие в банк в течение операционного дня, подлежат приему, оформлению и отражению по счетам бухгалтерского учета в тот же день;

-расчетно-денежные документы, поступившие в банк по истечении времени операционного дня, проводятся по счетам клиентов, как правило, следующим рабочим днем. Конкретное время завершения операционного дня устанавливается руководителем учреждения банка.

При осуществлении обслуживания:

-прием расчетно-денежных документов от клиентов - юридических лиц в течение операционного дня производится непосредственно учетно-операционными работниками (или в централизованном порядке через абонентские ячейки или через специальных работников). Во внеоперационное время документы сдаются в банк через специальные ящики;

-расчетные и кассовые операции для частных лиц производятся в течение операционного дня непосредственно ответственным исполнителем, выполняющим соответствующие операции;

Рабочий день учетно-операционных работников организуется с таким расчетом, чтобы обеспечить своевременное оформление поступающих расчетно-денежных документов и отражение их в бухгалтерском учете по балансовым и внебалансовым счетам с составлением ежедневного баланса. Поступающие документы передаются на ЭВМ в течение всего дня в соответствии с графиком сдачи документов. Передача документов на телетайпные установки и телеграф предусмотрена в графике по мере оформления расчетных документов клиентов к проведению по счетам клиентов и составления по ним телеграмм преимущественно во второй половине дня. Все денежно-расчетные документы, подлежащие отправлению другим учреждениям банков, отправляются в тот же день.

2.2 Особенности организации оформления и проверки расчетно-денежных документов, принятых в ОАО «ОТП Банк

»

Расчетные документы, которые подаются клиентами в банк в бумажной форме, должны отвечать требованиям установленных стандартов и содержать (в зависимости от их формы) такие реквизиты:

а) название документа;

б) номер документа, число, месяц, год его выписки;

в) наименование плательщика и получателя средств (официальные сокращения), которые отвечают зарегистрированным в уставе, их идентификационные коды за Единственным государственным реестром предприятий и организаций Украины (относительно физических лиц - идентификационные номера, которые проставляют на основании соответствующих документов налоговых органов), номера счетов в учреждениях банка;

г) названия банков плательщика и получателя, их местонахождения и условные номера, за МФО (код банка);

д) сумму платежа, написанную цифрами и буквами;

е) назначение платежа: название товара (выполненных работ, предоставленных услуг), ссылки на документ, на основании которой осуществляется операция (договор, счет, товарно транспортный документ и другое), с указанием его номера и дать, название законодательного акта, который дает право на бесспорное взыскание и без акцентное списание средств (дата номер и соответствующий пункт);

ё) на первом экземпляре (независимо от способа изготовления расчетного документа) - отпечаток печати и подписи ответственных лиц плательщика или (но) получателя средств;

ж) подразделы бюджетной классификации и срок наступления платежа (в случае перечисления средств в бюджет);

з) сумму налога на добавленную стоимость (цифрами) или надпись «без налога на добавленную стоимость».

Если хотя бы один из вышеупомянутых реквизитов (когда они предусмотрены формой документа) будет не заполнен или заполнен неправильно, банк такой документ не примет к выполнению. При этом использование факсимиле вместо собственноручной подписи, исправления, в расчетных документах не допускаются. Банк также не имеет права делать любых исправлений в поданных расчетных документах.

2.3 Функциональные обязанности работников

Ответственность за организацию бухгалтерского учета, соблюдение законодательства при выполнении банковских операций несет руководитель банка. Ответственность за формирование учетной политики, ведение учета, своевременное представление полной и достоверной отчетности возлагается на главного бухгалтера банка. Главный бухгалтер имеет заместителей, отвечающих за разные участки работы: учет внутрихозяйственных операций банка, операционный учет, учет валютных операций, учет ценных бумаг, учет доходов, расходов и финансовых результатов, а также составление финансовой и налоговой отчетности. Основные задачи главного бухгалтера — методическое обеспечение учета совершаемых банком операций, аналитические и контрольные функций, обеспечение обязательств банка.

Главный бухгалтер организует учетно-операционную работу, занимается организационными вопросами, обеспечивает: отражение на счетах бухгалтерского учета операций, совершаемых банком; оформление открытия счетов клиентов; контроль исправлений в лицевых счетах; контроль начисления процентов по счетам; контроль за использованием бланков строгого учета; распределение счетов бухгалтерского учета и обязанностей между ответственными исполнителями; представление руководству банка оперативной информации; составление отчетности.

Главный бухгалтер ежедневно проверяет заключение кассовых операций, полноту оприходования денег, сводку оборотов и баланс за день, правильность формирования и хранения денежно-расчетных документов. Однако на него не могут быть возложены обязанности, связанные с непосредственной материальной ответственностью за деньги и материальные ценности. Главный бухгалтер, его заместители и начальники отделов разрабатывают должностные инструкции для бухгалтерских работников, а также порядок ведения и регистрации операций в книгах, журналах или передачи обработанных сведений в вычислительный центр либо в информационную систему, другие внутренние документы, регламентирующие различные стороны работы бухгалтерии, ведения учета и отчетности.

Организация учетно-операционной работы во многом зависит от установленного в банке документооборота, т.е. порядка прохождения документов по всем стадиям их обработки с момента поступления в банк или создания до сдачи в архив (документы дня). Документооборот разрабатывает главный бухгалтер. В целях рационализации этого порядка в банке составляется график документооборота, который утверждает руководитель. Требования главного бухгалтера относительно документального оформления операций и представления в бухгалтерию необходимых документов и сведений обязательны для всех сотрудников банка. Без подписи главного бухгалтера или уполномоченных им должностных лиц денежные и расчетные документы, финансовые обязательства, оформленные документами, считаются недействительными и не должны приниматься к исполнению.

Учетно-операционный аппарат состоит из ответственных исполнителей, и операционных бригад. Ответственными исполнителями назначаются наиболее подготовленные работники, имеющие достаточный опыт работы в банке. Они проверяют и оформляют для отражения в учете документы, поступающие в банк от клиентов, филиалов и других банков. Все счета бухгалтерского учета распределяются между ответственными исполнителями так, чтобы обеспечить систематический контроль, предотвратить задержки в обработке и оформлении документов и обеспечить равномерную нагрузку на каждого работника. Операционные группы создаются в крупных банках, это позволяет повысить производительность труда, ускорить документооборот, усилить внутренний контроль и обеспечить взаимозаменяемость работников. Общее руководство в группе возлагается на более опытного работника, который организует работу и контролирует своевременность оформления операций. Руководитель группы несет ответственность за работу всей группы.

Глава 3 Организация расчетно-кассового обслуживания клиентов

3.1 Анализ локальных актов, регламентирующих организацию расчетно-кассового обслуживания в ОАО «ОТП Банке»

Локальные акты ОТП Банка расчетно-кассового обслуживания строятся в полном соответствии с Положениями Банка России: от 24 апреля 2008 г. № 318-П «О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации»; от 3 октября 2002 г. № 2-П «О безналичных расчетах в Российской Федерации» и Приложением к нему № 33 «Рекомендуемый порядок отражения основных операций в бухгалтерском учете кредитных организаций при совершении расчетов через счета ЛОРО, НОСТРО и через счета межфилиальных расчетов».

В Банке разработаны внутренние документы по учету расчетно-кассовых операций, а именно:

- «Положение о порядке ведения кассовых операций и правилах хранения и перевозки банкнот, монет «ОТП Банка (ОАО)»;

-«Положение об осуществлении безналичных расчетов в «ОТП Банк (ОАО)».

Положение об осуществлении безналичных расчетов определяет форматы, порядок заполнения и оформления используемых расчетных документов, а также устанавливает правила проведения расчетных операций по корреспондентским счетам (субсчетам) кредитных организаций (филиалов), в том числе открытых в Банке России, и счетам межфилиальных расчетов.Расчетные операции по перечислению денежных средств через кредитные организации (филиалы) могут осуществляться с использованием:

1) корреспондентских счетов (субсчетов), открытых в Банке России;

2) корреспондентских счетов, открытых в других кредитных организациях;

3) счетов участников расчетов, открытых в небанковских кредитных организациях, осуществляющих расчетные операции;

4) счетов межфилиальных расчетов, открытых внутри одной кредитной организации.

Списание денежных средств со счета осуществляется по распоряжению его владельца или без распоряжения владельца счета в случаях, предусмотренных законодательством и/или договором между банком и клиентом, а также на основании расчетных документов, в пределах имеющихся на счете денежных средств, если иное не предусмотрено в договорах, заключаемых между Банком России или кредитными организациями и их клиентами.При недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований списание средств осуществляется по мере их поступления в очередности, установленной законодательством.

Глава 4 Организация депозитных операций

4.1 Виды открываемых депозитов в ОАО «ОТП Банке

На фоне негативных явлений мирового экономического кризиса, оттока денежных средств физических лиц в конце 2008 года, характерного для банковской системы в целом, основной упор в продажах розничной сети был сделан на депозитные и комиссионные продукты. В рамках данной работы была обновлена линейка депозитных продуктов. Были, в частности, запущены актуальные и удобные опции, например максимальная ставка при минимальном сроке размещения, авансовая выплата дохода по вкладу, подарки клиентам при открытии вклада, мультивалютные вклады в 4 валютах. Новые предложения банка позволили увеличить депозитный портфель физических лиц за 2009 год на 52%. Кредитные продукты для физических лиц, предоставляемые банком.

Срочный вклад "Точный расчет" – это вклад позволяет выбрать конкретную дату окончания срока вклада. При этом обеспечен высокий процент по вкладу. Срок вклада от 31 дня до 732 дней.

Срочный вклад "Оптимальный результат" – проценты по данному в вкладу капитализируются, т.е. процентная ставка по вкладу будет увеличиваться на 0,25% годовых при переходе в новую суммовую градацию.

Срочный вклад "Гибкий подход" - дает возможность снять деньги с вклада на льготных условиях до окончания срока вклада, при этом, чтобы процентная ставка по вкладу увеличивается. По условиям этого вклада клиент может снимать деньги с вклада до суммы неснижаемого остатка (Приложение Б).

Срочный вклад "Особое отношение" для состоятельных клиентов - дает возможность снимать средства вклада без штрафных санкций (до суммы неснижаемого остатка), высокую процентную ставку, увеличение процентной ставки при пополнении вклада, а также получение карты Visa Gold с лимитом кредитования.

Срочный вклад "Заботливый" (для клиентов филиалов "Омский" и "Ростовский") – вклад для пенсионеров, который позволит сохранить свои сбережения. Вклад является пролонгируемым. Минимальная сумма вклада – 1 000 рублей РФ или 50 долларов США/евро/швейцарских франков.

Вклады до востребования - по условиям данного вклада клиент оперативно и безо всяких штрафных санкций распоряжаться своими деньгами. Кроме того, на хранящиеся во вкладе средства начисляются проценты.

Примечательно, что высокие темпы привлечения сохранялись в течение всего года и превышали среднерыночные в 2 раза. Так, например, портфель депозитов физических лиц ОТП Банка превысил 23 млрд рублей по данным уже за 1-ое полугодие 2009 года. Локомотивом роста стал, в частности, вклад «Радушный». За полгода на данный вклад было привлечено около 5 млрд рублей и открыто более 25 тыс. счетов.

В депозитной линейке ОТП Банка появились все виды инструментов для размещения средств. Так, вклад «ОТП - Долгосрочный» предназначен в первую очередь для их сбережения. Регулярное отслеживание рыночной конъюнктуры подходит не для всех клиентов, многие стремятся положить средства в надежном банке и получать хороший процент вне зависимости от экономических явлений. Для такой категории клиентов и был запущен данный вклад. В течение года был отмечен спрос на индивидуальные финансовые решения. В 2009 году ОТП Банк также модернизировал линейку продуктов и услуг, стремясь предложить особые решения для VIP-клиентов. В частности, был запущены вклады «Премиальный», «Эксклюзивный» и «ОТП-Персона». Еще одним слагаемым успеха депозитных продуктов ОТП Банка стали яркие и запоминающиеся рекламные кампании. Например, лицом рекламной кампании вклада «Радушный» стала русская красавица с традиционным символом доброго отношения и доверия – караваем. А депозит «Венгрия ближе» представлял житель этой страны в национальном костюме. Разрабатывая обновленную продуктовую линейку, ОТП Банк предлагал не только высокие проценты и удобные опции, но и новые для рынка продукты. Одним из таких инновационных проектов стал вклад «Мобильный бонус» оператора «Мегафон»: клиент ОТП Банка, размещающий денежные средства на срочном депозите «Мобильный бонус», получил возможность помимо начисленных процентов получать на свой мобильный счет средства для оплаты услуг связи. В рамках программы по повышению качества клиентского сервиса в ОТП Банке было внедрено «сквозное обслуживание» вкладчиков, которые получили возможность управлять своими счетами и вкладами в любом отделении банка своего города, независимо от того, в каком дополнительном офисе они были открыты. Портфель депозитов физических лиц ОТП Банка к концу 2009 года составил 29 млрд рублей.

4.2 Анализ локальных актов по организации депозитных операций в ОАО ОТП Банк

Основные внутренние документы, регламентирующие организацию депозитных операций ОАО ОТП Банк, разработаны в соответствии с Гражданским Кодексом РФ, Законом РФ «О банках и банковской деятельности», Положением ЦБ РФ от 05.12.2002 № 205-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ», положением № 54-П «Порядок предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)», положением № 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками, и отражения указанных операций по счетам бухгалтерского учета» и иными нормативными документами.

Данные локальные акты определяют порядок привлечения денежных средств во вклады (депозиты) от юридических и физических лиц в ОАО «ОТП Банк», а также порядок документооборота и бухгалтерского учета данных операций. Положения о порядке привлечения денежных средств в депозит (вклад) от физических и юридических лиц содержат в себе следующие пункты:

- порядок заключения депозитного договора и открытия депозитного счета;

- исчисление сроков депозита (вклада);

- порядок возврата;

- порядок начисления и выплаты процентов по депозитам (вкладам) и иные условия.

Глава 5 Организация кредитных операций

5.1 Виды кредитов, выдаваемых ОАО «ОТП Банком»; условия по ним

В течение 2009 года ОТП Банк предлагал своим клиентам выгодные и удобные решения и, несмотря на рыночную конъюнктуру, предпринимал меры по увеличению доступности автокредитов. ОТП Банк вошел в число банков, которые получили право выдавать льготные автомобильные кредиты. Это государственная программа, которая предусматривает компенсацию ставки при покупке автомобиля в кредит. В 2009 году была запущена кредитная программа «Купи авто за 10%», с которой появилась возможность получить автокредит с минимальным первоначальным взносом 10%. Разработка и успешный запуск специальной акции «Дисконт – кредит на покупку автомобиля» позволил увеличить количество выданных автокредитов. Среди продуктов ОТП Банка также необходимо выделить кредит для клиентов, желающих приобрести автомобиль марок Land Rover или Jaguar. Особенностью данного автокредита стала выгодная процентная ставка, ниже среднерыночной. Портфель автокредитов ОТП Банка составил на 1 января 2010 года около 2,5 млрд руб.

2009 год стал для ОТП Банка годом интенсивного развития кредитования в торговых точках. Несмотря на негативную рыночную конъюнктуру, ОТП Банк смог значительно увеличить свою долю на рынке кредитования в торговых точках с 13% до 25%, заняв по итогам года 2 место в России. В течение 2009 года ОТП Банк выдал в торговых точках более 2 млн кредитов на общую сумму, превышающую 28 млрд рублей.Программа потребительского кредитования населения является одним из основных направлений розничного бизнеса «ОТП Банка». На сегодняшний день количество магазинов-партнеров, в которых клиентам оформляются потребительские кредиты, превышает 15000 торговых точек по всей стране. В число ключевых партнеров ОТП Банка входят такие крупные компании, как сеть магазинов «Эксперт», «СИБВЕЗ», «Сателлит», «ДОМО», «Электрофлот», «Электрик Сити», «Домострой», «Домотехника», «Кузбасская мебельная компания» и другие крупные участники потребительского рынка. Технология оформления и выдачи кредитов, используемая Банком скорринговая система имеют неоспоримые конкурентные преимущества. Благодаря им, кредиты ОТП Банка оформляются в точках продаж в течение 15 минут, а сами кредитные продукты отличает разнообразие и удобство для клиентов — в зависимости от выбранного кредита заемщик не только получает график платежей сразу, при оформлении кредита, но и может подобрать наиболее удобный для себя платеж по кредиту. Банк предлагает клиенту множество продуктов POS- кредитования, которые определяются следующим параметрами: срок кредита, минимальный первоначальный взнос, категория товаров, минимальная и максимальная сумма кредита (от 2000 р. до 300000р.). Несмотря на столь разнообразный перечень продуктов, есть самые «популярные» из них.

Продукт «10-10-10» – оформляется на срок 10 месяцев, 10% - удорожание кредита, 10% - первый взнос. Таким образом, клиент переплачивает лишь 1% в месяц.

Продукт «Безотказный» - минимальная стоимость товара 6700 руб. Клиент выбирает взнос и размер ежемесячного платежа (от 500 р. до 5000 кратный 500). Срок кредита от 3 до 24 месяцев. Есть возможность оформления без первоначального взноса.

Продукт «Универсальный 2%» - первый взнос 10%, 2% удорожание покупки. Оформляется на срок от 6 до 24 месяцев, а также на 36 месяцев.

Продукт «20-10-10» - кредит с 20% взносом на 10 месяцев, платеж 1/10 от стоимости товара. Оформив кредит 20% первым взносом, клиент может подстраховаться с наименьшими выплатами.

Продукт «Простой кредит №3» - кредит до 36 месяцев без первого взноса, распространяется на все товары без ограничений. Получив отказ по какой-либо акции, клиент может оформить в этот же день Простой кредит. Таким образом, банк не теряет клиента и дает ему дополнительную возможность.

По желанию клиент может оформить потребительский кредит с услугой страхования, причем двух видов: страхование жизни и здоровья клиента, а также страхование финансовых рисков заемщика.

ОАО «ОТП Банк» предоставляет кредиты наличными частными лицам.

Оптимальным потребительским кредитом будет нецелевой кредит "ОТП Стандарт". Сумму до 100 000 рублей можно получить, предъявив один документ – паспорт РФ. Если же Вам нужна более крупная сумма, то предоставив в дополнение к паспорту копию трудовой книжки, можно получить сумму до 200 000 рублей РФ. Благодаря длительному сроку кредитования (до 5 лет) ежемесячные платежи будут меньше и позволят сохранить неизменным образ жизни. Процент по кредиту – от 21,9% годовых в рублях РФ.

ОТП Банк предлагает наилучшее решение – потребительский кредит на любые цели "Наличные под 15%" - это наличные деньги под 15% годовых в рублях РФ и сумма до 100 000 рублей по одному документу – паспорту РФ. Если Вы хотите получить большую сумму в кредит, то достаточно дополнить пакет предоставляемых в банк документов. Максимальная сумму кредита – 200 000 рублей РФ.

ОТП Банк доверяет своим клиентам, и именно поэтому мы приготовили специальное предложение в рамках потребительского кредитования – кредит наличными "ОТП Доверие". Нецелевой кредит "ОТП Доверие" - это кредит наличными до 750 000 рублей РФ под процент 16,9% годовых, сумму до 100 000 рублей Вы также можете получить, предъявив паспорт РФ.

Корпоративным клиентам банк предлагает различные кредитные продукты, такие как овердрафт, кредитная линия - кредитование на приобретение основных средств; кредитование на пополнение оборотных средств; выдача гарантий и поручительств,кредитование под залог векселей и депозитов. Малому бизнесу предоставляет кредит под залог векселя «ОТП Банк»,кредит «Бизнес-ипотека»,овердрафт для малого бизнеса,микрокредит.

Глава 6 Операции с векселями

6.1 Порядок выпуска, обращения и погашения собственных векселей

ОТП Банк предлагает клиентам разместить временно свободные денежные средства в векселя банка (Приложение В). Векселя ОТП Банка – это не только дополнительный доход от размещенных средств, но и возможность воспользоваться ими в качестве гарантий или залога для быстрого кредитования. Бланки векселей ОТП Банка соответствуют высокому комплексу защиты категории «А», необходимой для обеспечения их безопасного обращения. Векселя выполнены в фирменном стиле ОТП Банка с изображением логотипа банка. Банк предлагает контрагентам взаимовыгодные условия сотрудничества, основаные на следующих принципах:

1) Рыночная ликвидность векселей. Вместе с рыночными участниками Банк ежедневно выставляет котировки на покупку/продажу собственных векселей в системе РВС-векселя.

2) Котировки Банка - твёрдые. Рыночные участники при сделках с векселями Банка всегда могут осуществить проверку подлинности бланков векселей у сотрудников сектора криминалистической экспертизы Банка. Вексельный бланк содержит 21 степень защиты.

3) Возможность выписывания векселей в любой валюте. Помимо основных используемых валют: рубль, доллар США и евро, банк может рассмотреть возможность выпуска векселей в любой другой валюте, удобной контрагенту.

4) Выдача векселей со сроком погашения, по требованию контрагента. Гибкий подход банка к сроку выписываемого векселя позволяет контрагенту самому определять срочность ценной бумаги.

5) Погашение или досрочный учёт векселей ОАО "ОТП Банк" возможен в центральном офисе или филиалах банка. Контрагенты могут предъявить векселя ОАО "ОТП Банк" к погашению или досрочному учёту в центральный офис (г. Москва) или в филиалах банка.

6) Удобный документооборот. Для проведения операций с контрагентами банк стремится разрабатывать документы и соглашения, обеспечивающие максимально комфортные условия работы всем сторонам в сделке. Длительные партнёрские отношения и высокий оборот по сделкам обеспечиваются подписанием генеральных соглашений и использованием минимального бумажного документооборота по сделкам.

ОТП Банк предоставляет возможность кредитования под залог векселей Банка. Данной услугой удобно воспользоваться, когда временно размещённые в векселях средства неожиданно понадобились на короткий период времени. Основные условия кредита обсуждаются индивидуально, при этом существуют особенности по срочности и сумме привлекаемого кредита:

- максимальный срок выдаваемого кредита не должен превышать срочность векселя(-ей);

- максимальная сумма выдаваемого кредита не должна превышать цену приобретения векселя(-ей).

Под залог векселя Банка Клиент имеет возможность оформить банковскую гарантию. Банковские гарантии могут выдаваться в следующих случаях:

- по требованию таможенных органов;

- для гарантирования оплаты контрагентам Клиента;

- для предоставления в тендерные комитеты или комиссии.

Срок предъявления векселя(-ей) используемого(-ых) в залоге должен превышать дату исполнения банковской гарантии минимум на три дня.

Клиенты могут воспользоваться векселями Банка в расчётах за поставки товаров и услуг со своими партнёрами и контрагентами. Используемые в обороте векселя могут быть предъявлены держателями к погашению или досрочному учёту в центральный офис (Москва).

Глава 7 Организация операций с ценными бумагами

7.1 Анализ локальных актов по подходу «ОТП Банка» к формированию инвестиционного портфеля, оценке доходности ценных бумаг

Основные положения по формированию инвестиционного портфеля содержатся в Учетной политике ОТП Банка, в разделе «Учет ценных бумаг, приобретаемых Банком» и содержат основные принципы формирования инвестиционного портфеля ценных бумаг и учета. Вложения (инвестиции) в ценные бумаги (за исключением чеков, складских свидетельств, сберкнижек, векселей), в зависимости от целей приобретения и котируемости ценных бумаг подразделяются на три категории с формированием трех портфелей ценных бумаг:

- торгового портфеля;

- инвестиционного портфеля;

- портфеля контрольного участия.

В инвестиционный портфель зачисляются все некотируемые ценные бумаги, а также котируемые ценные бумаги, приобретенные для получения инвестиционного дохода, либо в целях удержания их в портфеле 180 дней.

Все приобретаемые Банком ценные бумаги первоначально относятся в торговый портфель. Приобретение ценных бумаг в инвестиционный портфель в соответствии со стратегическими интересами банка осуществляется на основании принятия решений уполномоченным подразделением (исполнительным органом) банка. Этапы формирования и управления инвестиционным портфелем

1. Постановка целей и выбор адекватного типа портфеля.

2. Анализ объектов инвестирования.

3. Формирование инвестиционного портфеля.

4. Выбор и реализация стратегии управления портфелем.

5. Оценка эффективности принятых решений.

Формирование инвестиционного портфеля базируется на ряде основополагающих принципов, наиболее существенными из которых являются:

· соответствие типа портфеля поставленным целям инвестирования;

· адекватность типа портфеля инвестируемому капиталу;

· соответствие допустимому уровню риска;

· обеспечение управляемости (соответствия числа и сложности используемых инструментов возможностям инвестора по организации и осуществлению процессов управления портфелем) и др.

Доходность Портфель ценных бумаг представляет собой совокупность различных ценных бумаг, и доходность его можно определить по следующей формуле:

Доходность портфеля = (Стоимость ценных бумаг на момент расчета – Стоимость ценных бумаг на момент покупки) / Стоимость ценных бумаг на момент покупки.

Инвестиционной портфель имеет ограничения по сроку жизни, а также по минимальной и максимальной сумме инвестиций. Его доходность определяют тремя величинами: ожидаемой, возможной и средней.

Ожидаемая (минимальная) доходность представляет собой величину, которая будет получена по окончании наименее благоприятного обстоятельства.

Возможная (максимальная) доходность - это величина, получаемая при наиболее вероятном позитивном развитии событий. Более высокая доходность связана с повышенным риском для инвестора. Поэтому в процессе инвестирования следует учитывать оба фактора, которые сравнивают со среднерыночным уровнем доходности.

Глава 8 Организация валютных отношений

8.1 Перечень операций ОТП Банка, осуществляемых в иностранной валюте

Открытие и ведение валютных счетов:

1. Открытие счетов в иностранной валюте для резидентов и нерезидентов.

2. Зачисления валютных поступлений на текущие счета и их использование в соответствии с действующим законодательством.

3. Предоставление выписок по валютным операциям, осуществление запросов о предполагаемом зачислении сумм в пользу клиента и других сведений по валютным операциям.

4. Предоставление справочных материалов по операциям, совершенным в иностранной валюте.

5. Осуществление почтовых и телекоммуникационных услуг при проведении валютных операций.

Операции по покупке и продаже безналичной иностранной валюты

1. Покупка и продажа валюты по поручению клиентов:

- на торгах Московской Межбанковской Валютной Биржи (ММВБ);

- внутри банка по двухсторонним сделкам по договорному курсу.

2. Валюта, купленная на бирже и у банка по двухсторонней сделке, а также рублевая выручка от продажи валютных средств зачисляются в день осуществления сделки.

3. Осуществление оплаты импортных контрактов в день приобретения валюты.

4. Предоставление справочной информации клиентам по совершенным операциям покупки-продажи иностранной валюты.

Операции с наличной иностранной валютой

1. Прием и выдача наличной иностранной валюты в установленном порядке.

2. Доставка наличной иностранной валюты и платежных документов через службу инкассации.

Глава 9 Учет имущества и результатов финансовой деятельности ОАО «ОТП Банк»

9.1 Анализ внутренних документов банка по порядку формирования уставного капитала и фондов

Порядок формирования уставного капитала и фондов утверждены в «Положении о формировании фондов», которое утверждается общим собранием акционеров банка, и «положении об использовании фондов банка», которое утверждается общим собранием или советом директоров банка. В положении о формировании фондов четко определяются периодичность формирования (ежеквартально) и сроки формирования (в течение 10 дней после окончания отчетного квартала)

Резервный фонд служит для покрытия возможных непредвиденных убытков банка в процессе осуществления своей деятельности, а также для погашения облигаций и выкупа акций в случае отсутствия иных средств, и формируется за счет чистой прибыли.

Фонды специального назначения создаются банком для материального поощрения (например, премирование, материальную помощь, поддержку ветеранов банка) и социального развития (подготовка кадров, повышение квалификации, компенсационные выплаты на питание).

Источником формирования фондов является чистая прибыль. Порядок их формирования и направления использования определяются банком самостоятельно на основе решений соответствующего органа управления согласно полномочиям, утвержденным внутренними документами банка, и указывается в положениях о фондах.

Уставный капитал ОАО «ОТП Банк» составляется из величины вкладов ее участников и определяет минимальный размер имущества, гарантирующего интересы ее кредиторов. Банк России устанавливает предельный размер имущественных (неденежных) вкладов в уставный капитал кредитной организации, а также перечень видов имущества в неденежной форме, которое может быть внесено в оплату уставного капитала.

Не могут быть использованы для формирования уставного капитала кредитной организации привлеченные денежные средства. Оплата уставного капитала кредитной организации при увеличении ее уставного капитала путем зачета требований к кредитной организации не допускается. Банк России вправе установить порядок и критерии оценки финансового положения учредителей (участников) кредитной организации.

Уставный капитал банка формируется денежными средствами в национальной и иностранной валюте и материальными активами. В качестве материальных активов может быть передано в оплату части уставного капитала здание, в котором будет располагаться банк.

Список литературы

I.

Нормативно-правовые акты

Инструкция Банка России от 10.03.2006 N 128-И «О правилах выпуска и регистрации ценных бумаг кредитных организаций на территории Российской Федерации»;

Положение Банка России от 5.12.2002 N 205-П «О правилах ведения бухгалтерского учёта в кредитных организациях, расположенных на территории Российской Федерации»;

Положение Банка России от 09.10.2002 N 199-П «О порядке ведения кассовых операций в кредитных организациях на территории Российской Федерации»;

Положение Банка России от 31.08.1998 N 54-П «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)»;

Федеральный закон от 2.02.1990 N 395-1 «О банках и банковской деятельности»;

Федеральный закон от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг»;

Федеральный закон от 11.03.1997 N 48-ФЗ «О переводном и простом векселе»;

Федеральный закон от 29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге)»;

Указание Банка России от 16.01.2004 N 1375-У «О правилах составления и представления отчётности кредитными организациями в Центральный Банк Российской Федерации»;

II.

Литература

Лаврушин О.И. Банковское дело: учебник / О.И.Лаврушин, И.Д.Мамонова, Н.И.Ваянцева.-4-е изд. – М.: КНОРУС, 2006. – 768 с.;

Печникова А.В. Банковские операции: учебник / А.В.Печникова, О.М.Маркова, Е.Б.Стародубцева. – М.: ФОРУМ – ИНФРА-М, 2005. – 368 с.;

Бор, В.В. Пятенко, "Менеджмент банков: организация, стратегия, планирование", М, ИКЦ ДИС, 2003г.;

Букато В.И., Львов Ю. И. "Банки и банковские операции в России", ФИС, М, 2000г .;

Ефимова Л.Г. "Банковское право", издательство "Бек", М, 2001г.;

Кирисюк Г.М., Ляховский В.С. Оценка банком кредитоспособности Заемщика // «Деньги и кредит». - 1998, №4;

Козлова О.И., Сморчкова М.С, Голубович А.Д. Оценка кредитоспособности предприятий -М,2002г.;

Крейнина М.Н. Финансовое состояние предприятия. Методы оценки - М :ИКЦ “Дис”,2001г.;

Ольшаный А.И. Банковское кредитование: российский и зарубежный опыт -М:Русская деловая литература, 2004 г.;

Остапенко В.В., Мешков В.М. Кредитование банками предприятий: потребности, возможности, интересы.// «Финансы». –2003, №8;

Панова Г.С. Кредитная политика коммерческого банка - М: ИКЦ Дис,2001г.;

Русанов Ю.Ю. "Банковский менеджмент", Уч. пособие, М, 2001г.;

Савицкая Г. В. Анализ хозяйственной деятельности предприятия.– 2000г.;

Севрук В. "Банковские риски", М, 2004 г.;

Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа - М Инфра - М 2002г.

Приложение А

Приложение Б

ДОГОВОР №

СРОЧНОГО ВКЛАДА

«

ГИБКИЙ ПОДХОД

»

.______________ «______»________________ 20 г.__ г

ОАО «ОТП Банк», именуемый в дальнейшем "Банк", в лице _______________________________________,

действующего (ей) на основании доверенности №______ от "____"_________________20__г.,

и _________________________________________________, именуемый (ая) в дальнейшем «Вкладчик», совместно

именуемые в дальнейшем «Стороны», заключили настоящий Договор о нижеследующем.

1.

ПРЕДМЕТ ДОГОВОРА

1.1.Вкладчик вносит, а Банк принимает денежные средства (далее - «Вклад»)

в _______________________

(наименование валюты)

в сумме ______________________

(сумма цифрами и прописью)

на срок _____________________.

(количество дней)

1.2.Денежные средства зачисляются на депозитный счет № ________________ (далее Счет), открываемый Вкладчику.

Банк вправе изменять номер счета Вкладчика в связи с изменением срока настоящего Договора, в случаях, когда в

соответствии с настоящим Договором Банк хранит денежные средства на условиях вклада «до востребования» или в

связи с изменениями в законодательстве РФ. Новый номер сообщается Вкладчику при его явке в Банк. При изменении

номера счета Банк вправе совершать по счету операции на основании платежных документов, содержащих прежние

платежные реквизиты Вкладчика.

1.3.Течение срока вклада начинается со дня, следующего за днем поступления суммы Вклада, указанной в п.1.1.

настоящего Договора, на Счет.

1.4. Дата окончания срока Вклада _____________.

1.5.Банк начисляет проценты по Вкладу в валюте Вклада в соответствии с условиями настоящего Договора. На дату

подписания настоящего Договора ставка по Вкладу составляет ______ % годовых. Размер процентной ставки по

Вкладу зависит от остатка денежных средств на Счете на начало каждого операционного дня и не может быть менее

________% годовых.

Сумма остатка денежных средств на Счете по Вкладу Годовая процентная ставка по Вкладу

Указываются интервалы сумм вклада в

соответствующей валюте на указанный срок

Указывается соответствующий размер процентной

ставки

2.

ПРАВА И ОБЯЗАННОСТИ СТОРОН

2.1. Банк обязуется:

2.1.1. Зачислять на Счет денежные средства, поступающие как в наличной форме, так и /или в форме безналичного

перечисления в соответствии с п.1.1. и 2.4.4. настоящего Договора.

2.1.2. Возвратить сумму Вклада и начисленные проценты по требованию Вкладчика в соответствии с условиями

настоящего Договора.

2.1.3. Начислять и уплачивать проценты по Вкладу в порядке, установленном Договором.

2.1.4. Гарантировать тайну Вклада и предоставлять сведения по нему только в случаях и в порядке, предусмотренных

законодательством Российской Федерации.

2.2. Банк имеет право:

2.2.1. Удерживать по операциям с Вкладом комиссионное вознаграждение, установленное Тарифами Банка,

действующими на дату заключения договора. Тарифы являются неотъемлемой частью настоящего Договора. О

действующих Тарифах Банк информирует Вкладчика на информационных стендах в операционных залах Банка.

2.2.2. Удерживать в безакцептном порядке из сумм, находящихся на счете Вкладчика, налоги или иные обязательные

платежи с каких-либо операций или доходов Вкладчика, обязанность удержания которых будет возложена на Банк

нормативными актами.

2.3. Вкладчик обязуется:

2.3.1.Внести на Счет денежные средства в наличной форме и/или в форме безналичного перечисления в соответствии

с п.1.1. настоящего Договора. В случае непоступления денежных средств до истечения рабочего дня, в который

подписан Договор, Договор будет считаться незаключенным, права и обязанности Сторон, предусмотренные

Договором, не возникают.

2.3.2.Для открытия и осуществления операций по Счету предоставлять Банку документы, предусмотренные

действующим законодательством Российской Федерации и внутренними документами банка.

2.3.3. Информировать Банк об изменении реквизитов документа, удостоверяющего личность, имени, фамилии, адреса

места жительства, адреса фактического проживания.

2.3.4. При изменении места жительства, других реквизитов, при изменении или прекращении полномочий доверенных

лиц незамедлительно сообщать об этом Банку и представлять соответствующие документы о произведенных

изменениях. До получения указанных документов Банк в любых взаимоотношениях с Вкладчиком, в том числе и не

связанных с настоящим Договором, вправе руководствоваться документами, имеющимися в его распоряжении, в том

числе считать полномочия доверенных лиц Вкладчика действующими, при этом Банк не несет ответственности за

возможные негативные последствия.

2.4. Вкладчик вправе:

2.4.1. Получить сумму Вклада и причитающиеся по Вкладу проценты на условиях настоящего Договора, в

соответствии с режимом работы соответствующих подразделений Банка. В случаях, когда востребуемая со счета

сумма превышает лимит, установленный Тарифами для снятия без предварительного заказа, Вкладчику следует

оформить в Банке предварительный заказ на денежные средства.

2.4.2. Выдавать третьим лицам доверенности на распоряжение вкладом, оформленные нотариально или равнозначным

способом, а также удостоверенные Банком.

2.4.3. Расторгнуть досрочно настоящий договор и востребовать всю сумму Вклада в любое время (с учетом п.2.4.1.)

2.4.4. Вносить дополнительные взносы во вклад. При этом минимальный размер дополнительного взноса должен

составлять не менее ___________________________________________________.

(сумма цифрами и прописью)

Прием Банком дополнительных взносов прекращается за 30 (тридцать) календарных дней до даты окончания срока

Вклада. Внесение дополнительных взносов может производиться как наличными денежными средствами, так и в

безналичном порядке.

2.4.5. Совершать расходные операции по счету. При этом размер неснижаемого остатка денежных средств на Счете не

может быть менее суммы, указанной в п.1.1. настоящего Договора.

Подача Вкладчиком требования о досрочном возврате части вклада и исполнение данного требования Банком,

в результате чего остаток денежных средств на счете станет менее суммы неснижаемого остатка, влечет за

собой расторжение настоящего Договора по инициативе Вкладчика, моментом расторжения Договора

считается дата списания со счета всех денежных средств.

3.

ПОРЯДОК РАСЧЕТОВ

3.1.Проценты по Вкладу начисляются со дня, следующего за днем поступления суммы Вклада на Счет, до дня ее

фактического возврата Вкладчику либо списания со Счета по иным основаниям включительно. Проценты по Вкладу

начисляются из расчета ежедневного остатка денежных средств на Счете на начало операционного дня. Для

начисления процентов за базу берется действительное число календарных дней в году (365 или 366 соответственно).

3.2. Проценты, начисленные на сумму Вклада, выплачиваются Вкладчикупо истечении каждого месяца нахождения

денежных средств во Вкладе и в день окончания срока вклада путем:

- перечисления на счет №____________________________________ Вкладчика;

( текущий счет, счет вклада до востребования)

- причисления к сумме Вклада.

3.3. В случае невостребования Вклада, в день окончания его срока, Договор Вклада считается перезаключенным на

срок, указанный в п. 1.1. настоящего Договора. При этом условия, процентная ставка и тарифы устанавливаются в

соответствии с действующими в Банке условиями, процентной ставкой и тарифами по данному виду Вклада на день

перезаключения Договора.

3.4. В случае, если в день истечения основного или дополнительного срока Договора прием средств в данный вид

Вклада в Банке прекращен, договор считается продленным на условиях вклада «до востребования» в

соответствующей валюте, действующий в Банке на момент продления Договора.

3.5.В случае досрочного востребования Вкладчиком суммы Вклада (в течение основного или дополнительного срока

Договора в соответствии с п. 3.3. настоящего Договора), проценты по Вкладу начисляются и уплачиваются исходя из

фактического срока хранения денежных средств на депозитном счете следующим образом:

- в случае, если Вклад находился на счете менее половины срока либо половину срока, указанного в п.1.1. настоящего

договора, проценты выплачиваются по действующей в Банке ставке вклада «до востребования»;

- в случае, если Вклад находился на счете более половины срока, указанного в п.1.1. настоящего договора, проценты

выплачиваются в размере . ставки, указанной в п. 1.5, в зависимости от остатка денежных средств на счете на начало

каждого операционного дня в течение фактического срока нахождения денежных средств на счете.

При этом производится пересчет процентов: разница между ранее начисленными и уплаченными процентами

и процентами, подлежащими к выплате в соответствии с условиями настоящего пункта Договора, подлежит

возврату Банку. Банк имеет право удержать сумму излишне выплаченных процентов из суммы Вклада.

3.6.Банк осуществляет списание денежных средств со счета по Вкладу без распоряжения Вкладчика в случае

ошибочного зачисления Банком денежных средств на счет по Вкладу, а также при обращении взыскания на основании

исполнительных документов.

4.

ДЕЙСТВИЕ ДОГОВОРА

4.1.Настоящий Договор вступает в силу со дня поступления суммы вклада, указанной в п.1.1. на Счет и действует до

исполнения Сторонами своих обязательств.

4.2.Настоящий Договор расторгается на основании письменного заявления Вкладчика или в порядке,

предусмотренном действующим законодательством и настоящим Договором.

5.

ДОПОЛНИТЕЛЬНЫЕ УСЛОВИЯ

5.1.Операции с денежными средствами Вкладчика производятся в соответствии с действующим законодательством

Российской Федерации, правилами и Тарифами, утвержденными Банком.

5.2. Основанием для совершения расходных операций по вкладу являются: расходный кассовый ордер – при выдаче

наличных денежных средств, поручение на безналичное перечисление денежных средств со счета (далее по тексту

«платежный документ») – при списании денежных средств со счета. Банк путем обычного визуального контроля (без

использования специальных средств и способов) проверяет соответствие подписи Вкладчика, (доверенного лица

Вкладчика) на представленном платежном документе образцу его подписи, имеющемуся в карточке с образцами

подписей и оттиска печати, а в случаях, установленных требованиями нормативных актов Банка России, - образцу

подписи Клиента (доверенного лица) в документе, удостоверяющем его личность, Банк не несет ответственности за

возможные негативные последствия, если указанным выше способом было невозможно установить, что платежный

документ был подписан неуполномоченным лицом.

5.3.При предоставлении Вкладчиком поручения на безналичное перечисление денежных средств со счета составление

необходимого расчетного документа может быть осуществлено Банком.

5.4. Вкладчик выражает свое согласие на обработку Банком своих персональных данных (любой информации,

относящейся к Вкладчику, в том числе фамилии, имени, отчества, года, месяца, даты и места рождения, адреса,

номеров телефонов), в том числе на их передачу иным организациям, в целях заключения и исполнения Договора, а

также в целях продвижения Вкладчику услуг Банка и иных организаций, в том числе путем осуществления прямых

контактов с Вкладчиком с помощью средств связи; на обработку иными организациями персональных данных

Вкладчика в указанных выше целях. Банк и иные организации имеют право осуществлять следующие действия с

персональными данными – сбор, систематизация, накопление, хранение, уточнение (обновление, изменение),

использование, распространение (в том числе передачу), обезличивание, блокирование, уничтожение персональных

данных. Согласие на обработку персональных данных дается с даты подписания настоящего Договора и действует в

течение срока действия Договора, а также в течение 10 лет после прекращения действия указанного Договора.

Настоящее согласие может быть отозвано Вкладчиком путем подачи в Банк письменного заявления.

5.5.Банк удерживает и перечисляет в бюджет, в установленном порядке налог на доходы физических лиц с суммы

процентного дохода в части, превышающей не подлежащий налогообложению процентный доход, который получит

Вкладчик по настоящему Договору, в соответствии с действующим налоговым законодательством Российской

Федерации.

5.6.Настоящий Договор может быть изменен и дополнен по взаимному соглашению Сторон. Все изменения и

дополнения к настоящему Договору будут действительны при условии, если они совершены в письменной форме и

подписаны Сторонами.

5.7. Стороны освобождаются от ответственности за неисполнение или ненадлежащее исполнение обязательств по

настоящему Договору в случае, если надлежащее исполнение оказалось невозможным вследствие непреодолимой

силы, то есть чрезвычайных и непредотвратимых при данных условиях обстоятельств.

5.8.В части, не урегулированной настоящим Договором, отношения Сторон регламентируются действующим

законодательством РФ.

5.9.Все споры и разногласия, возникающие между сторонами в процессе исполнения, расторжения настоящего

Договора, Стороны обязуются разрешать путем переговоров.

В случае недостижения согласия споры подлежат рассмотрению в судебных инстанциях по месту нахожденияБанка в

порядке, предусмотренном действующим законодательством Российской Федерации с соблюдением претензионного

порядка. Применимое право – право Российской Федерации.

5.10.Банк является участником системы страхования вкладов. Возврат вклада гарантирован страхованием вкладов в

соответствии с Федеральным Законом от 23.12.2003 г. № 177-ФЗ «О страховании вкладов физических лиц в банках

Российской Федерации». Информацию о страховании вкладов Вкладчик может получить во всех подразделениях

Банка.

5.11.Настоящий Договор составлен и подписан в двух имеющих одинаковую юридическую силу экземплярах на

русском языке, по одному для каждой из Сторон.

6.

МЕСТО НАХОЖДЕНИЯ И РЕКВИЗИТЫ СТОРОН

Банк: __________________________________________________________________________________________

Реквизиты:_____________________________________________________________________________________

Вкладчик______________________________________________________________________________________-:

Документ, удостоверяющий личность:________________________________ ______________________________

выдан «___»____________ _____г. _________________________________________________________________

Место жительства _______________________________________________________________________________

Место пребывания _______________________________________________________________________________

ИНН (при наличии) ______________ Телефон/факс (при наличии) (______)_______________________________.

«С условиями Договора и Тарифами Банка ознакомлен и согласен»

От Банка Вкладчик

____________________________ __________________________

Приложение В

Приложение Г

Бухгалтерский баланс

(публикуемая форма)

на 1 июля 2010 года

Кредитной организации

Открытое акционерное общество «ОТП Банк»

ОАО «ОТП Банк»

Почтовый адрес: 125171, г.Москва, Ленинградское шоссе, д.16А, стр.1.

Код формы 0409806

Квартальная

тыс. руб.

| Номер п/п

|

Наименование статьи

|

Данные на отчетную дату

|

Данные на соответствующую отчетную дату прошлого года

|

| 1 |

2 |

3 |

4 |

| I. АКТИВЫ

|

| 1 |

Денежные средства |

2 737 871 |

3 069 538 |

| 2 |

Средства кредитных организаций в Центральном банке Российской Федерации |

1 716 569 |

864 482 |

| 2.1 |

Обязательные резервы |

442 151 |

114 963 |

| 3 |

Средства в кредитных организациях |

106 724 |

1 935 221 |

| 4 |

Чистые вложения в ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток |

241 386 |

1 453 173 |

| 5 |

Чистая ссудная задолженность |

75 897 742 |

50 680 385 |

| 6 |

Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи |

8 776 820 |

5 102 435 |

| 6.1 |

Инвестиции в дочерние и зависимые организации |

12 549 |

12 552 |

| 7 |

Чистые вложения в ценные бумаги, удерживаемые до погашения |

422 811 |

1 383 704 |

| 8 |

Основные средства, нематериальные активы и материальные запасы |

1 920 060 |

2 180 022 |

| 9 |

Прочие активы |

3 428 265 |

6 963 562 |

| 10 |

Всего активов |

95 248 248 |

73 632 522 |

| II. ПАССИВЫ

|

| 11 |

Кредиты, депозиты и прочие средства Центрального банка Российской Федерации |

0 |

150 000 |

| 12 |

Средства кредитных организаций |

26 177 148 |

26 466 477 |

| 13 |

Средства клиентов, не являющихся кредитными организациями |

54 223 292 |

34 435 107 |

| 13.1 |

Вклады физических лиц |

32 984 829 |

23 113 078 |

| 14 |

Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток |

0 |

0 |

| 15 |

Выпущенные долговые обязательства |

1 614 677 |

983 355 |

| 16 |

Прочие обязательства |

965 373 |

794 249 |

| 17 |

Резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и операциям с резидентами офшорных зон |

128 089 |

61 090 |

| 18 |

Всего обязательств |

83 108 579 |

62 890 278 |

| III. ИСТОЧНИКИ СОБСТВЕННЫХ СРЕДСТВ

|

| 19 |

Средства акционеров (участников) |

2 797 888 |

2 618 014 |

| 20 |

Собственные акции (доли), выкупленные у акционеров (участников) |

0 |

0 |

| 21 |

Эмиссионный доход |

2 143 992 |

2 143 992 |

| 22 |

Резервный фонд |

708 566 |

708 566 |

| 23 |

Переоценка по справедливой стоимости ценных бумаг, имеющихся в наличии для продажи |

1 206 334 |

502 819 |

| 24 |

Переоценка основных средств |

722 528 |

876 500 |

| 25 |

Нераспределенная прибыль (непокрытые убытки) прошлых лет |

4 388 834 |

3 825 862 |

| 26 |

Неиспользованная прибыль (убыток) за отчетный период |

171 527 |

66 491 |

| 27 |

Всего источников собственных средств |

12 139 669 |

10 742 244 |

| IV. ВНЕБАЛАНСОВЫЕ ОБЯЗАТЕЛЬСТВА

|

| 28 |

Безотзывные обязательства кредитной организации |

42 107 895 |

25 656 581 |

| 29 |

Выданные кредитной организацией гарантии и поручительства |

76 720 |

30 596 |

Заместитель Председателя Правления ОАО «ОТП Банк» Ромаков Е.А.

Главный бухгалтер ОАО «ОТП Банк» Карпов Д.И.

Приложение Д

Отчет о прибылях и убытках

(публикуемая форма)

за 6 месяцев 2010 года

Кредитной организации

Открытое акционерное общество «ОТП Банк»

ОАО «ОТП Банк»

Почтовый адрес: 125171, г.Москва, Ленинградское шоссе, д.16А, стр.1.

Код формы 0409807

Квартальная

тыс. руб.

| Номер п/п

|

Наименование статьи

|

Данные за отчетный период

|

Данные за соответствующий период прошлого года

|

| 1 |

2 |

3 |

4 |

| 1 |

Процентные доходы, всего, в том числе: |

8 348 000 |

6 692 559 |

| 1.1 |

От размещения средств в кредитных организациях |

312 355 |

46 313 |

| 1.2 |

От ссуд, предоставленных клиентам, не являющимся кредитными организациями |

7 703 506 |

6 292 713 |

| 1.3 |

От оказания услуг по финансовой аренде (лизингу) |

146 |

0 |

| 1.4 |

От вложений в ценные бумаги |

331 993 |

353 533 |

| 2 |

Процентные расходы, всего, в том числе: |

2 490 389 |

2 140 955 |

| 2.1 |

По привлеченным средствам кредитных организаций |

599 281 |

1 063 115 |

| 2.2 |

По привлеченным средствам клиентов, не являющихся кредитными организациями |

1 802 254 |

1 033 005 |

| 2.3 |

По выпущенным долговым обязательствам |

88 854 |

44 835 |

| 3 |

Чистые процентные доходы (отрицательная процентная маржа) |

5 857 611 |

4 551 604 |

| 4 |

Изменение резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности, средствам, размещенным на корреспондентских счетах, а также начисленным процентным доходам, всего, в том числе: |

-2 754 515 |

-2 196 065 |

| 4.1 |

Изменение резерва на возможные потери по начисленным процентным доходам |

-183 764 |

-309 704 |

| 5 |

Чистые процентные доходы (отрицательная процентная маржа) после создания резерва на возможные потери |

3 103 096 |

2 355 539 |

| 6 |

Чистые доходы от операций с ценными бумагами, оцениваемыми по справедливой стоимости через прибыль или убыток |

7 908 |

56 887 |

| 7 |

Чистые доходы от операций с ценными бумагами, имеющимися в наличии для продажи |

48 654 |

-7 516 |

| 8 |

Чистые доходы от операций с ценными бумагами, удерживаемыми до погашения |

0 |

0 |

| 9 |

Чистые доходы от операций с иностранной валютой |

73 781 |

240 372 |

| 10 |

Чистые доходы от переоценки иностранной валюты |

164 618 |

-97 153 |

| 11 |

Доходы от участия в капитале других юридических лиц |

38 |

33 |

| 12 |

Комиссионные доходы |

899 822 |

692 968 |

| 13 |

Комиссионные расходы |

385 276 |

241 117 |

| 14 |

Изменение резерва на возможные потери по ценным бумагам, имеющимся в наличии для продажи |

61 239 |

-361 |

| 15 |

Изменение резерва на возможные потери по ценным бумагам, удерживаемым до погашения |

4 796 |

-55 079 |

| 16 |

Изменение резерва по прочим потерям |

-35 222 |

15 117 |

| 17 |

Прочие операционные доходы |

34 690 |

46 383 |

| 18 |

Чистые доходы (расходы) |

3 978 144 |

3 006 073 |

| 19 |

Операционные расходы |

3 283 238 |

2 777 840 |

| 20 |

Прибыль (убыток) до налогообложения |

694 906 |

228 233 |

| 21 |

Начисленные (уплаченные) налоги |

523 379 |

161 742 |

| 22 |

Прибыль (убыток) после налогообложения |

171 527 |

66 491 |

| 23 |

Выплаты из прибыли после налогообложения, всего, в том числе: |

0 |

0 |

| 23.1 |

Распределение между акционерами (участниками) в виде дивидендов |

0 |

0 |

| 23.2 |

Отчисления на формирование и пополнение резервного фонда |

0 |

0 |

| 24 |

Неиспользованная прибыль (убыток) за отчетный период |

171 527 |

66 491 |

Заместитель Председателя Правления ОАО «ОТП Банк» Ромаков Е.А.

Главный бухгалтер ОАО «ОТП Банк» Карпов Д.И.

|