|

Министерство образования и науки РФ

ГОУ ВПО «Сочинский государственный университет туризма и курортного дела»

Филиал ГОУ ВПО «Сочинского государственного университете и туризма и курортного дела» в г. Нижний Новгород Нижегородской области

Факультет менеджмента

КАФЕДРА МЕНЕДЖМЕНТА

Дисциплина Антикризисное управление

Контрольная работа

Тема Реструктуризация задолжности кризисного предприятия

Выполнила студентка 6 курса

Группа М 61-05

Солнышкова Т О.

Проверила: к.э.н. Мингалева Е.В.

Оценка___________________

Дата « » 2010

Подпись преподавателя Подпись преподавателя

Дата поступления работы « » 2010 Дата поступления работы « » 2010

г. Нижний Новгород

2010

Содержание

- Введение………………………………………………………………………...3

Глава 1 Основы реструктуризации предприятия………………..4

1.1 Особенности и виды кризисов на предприятии……………………………7

1.2 Понятие и концепция реструктуризация…………………………………..11

1.3 Основные направления предотвращения банкротства предприятия……14

Глава 2 Реструктуризация задолжности кризисного предприятия………………………………………………………………..16

2.1 Реструктуризация кредиторской и дебиторской задолжности………….18

2.2 Финансово-экономический анализ деятельности кризисного

предприятия и план финансового оздоровления…………………………….19

- Заключение……………………………………………………………………23

- Список литературы…………………………………………………………...26

Введение

Условия ускоряющейся изменчивости промышленных технологий и экономических систем на мега-, макро- и микроуровне формируют необходимость активных действий по реструктуризации хозяйственных организаций. Повышенную потребность в реструктуризации испытывают кризисные машиностроительные фирмы, особенно стоящие перед необходимостью полномасштабной конверсии производства.

В широком смысле слова реструктуризация означает изменение структуры, способа организации системы. Реструктуризация системы управления компанией — это изменение:

— целей и стратегии;

— организационной структуры управления (для реализации новой стратегии);

— бизнес-процессов (для обеспечения функций исполнительных звеньев новой организационной структуры).

Наряду с изменением системы управления, реструктуризации могут быть подвержены финансы, информационное обеспечение, технология производства и номенклатура продукции, система материально-технического снабжения, система маркетинга, кадровые процессы и др.

Реклама

В общем плане реструктуризация может рассматриваться в качестве одного из мощных рычагов антикризисного менеджмента.

Она включает:

1) совершенствование структуры и функций управления;

2) преодоление отставания в технико-экономических аспектах деятельности;

3) совершенствование финансово-экономической политики и

достижение на этой основе повышения эффективности производства.

Для того чтобы реструктурировать систему, ее необходимо описать и оценить. Поэтому первым этапом реструктуризации организации является технико-экономический анализ ее состояния (как есть). На основе результатов анализа состояния организации можно обрисовать достижимую в рамках имеющихся ресурсов ее максимальную перспективную картину (как нужно). Смоделировав варианты развития событий при различных комбинациях внутренних и внешних факторов, можно составить план действий как директивный документ, определяющий задачи исполнителей в осуществлении реструктуризации кризисной фирмы.

Глава 1

Основы реструктурирования предприятия

Стремительный переход России к рыночным отношениям хозяйствования, формирование товарных и финансовых рынков, конкуренция предъявили новые, жесткие требования к предприятиям. Успех прогрессивного развития предприятия во многом зависит от того, насколько быстро и активно предприятие воспринимает рыночные перемены и адаптируется к новым условиям производственно-хозяйственной деятельности. Не все предприятия готовы к быстро меняющейся рыночной конъюнктуре, и многие из них оказываются на грани банкротства, но очень часто предотвратить банкротство, оздоровить и вывести предприятие из состояния кризиса можно при помощи его реструктурирования.

Наиболее характерными для современных предприятий проблемами, препятствующими их эффективному функционированию в условиях сложившихся рыночных отношений, как было отмечено выше, являются следующие:[6]

1. Неэффективность системы управления предприятием, обусловленная следующими факторами:

• отсутствием стратегии деятельности предприятия, ориентацией на краткосрочные результаты в ущерб среднесрочному и долгосрочному развитию предприятия;

• отсутствием эффективной маркетинговой системы;

• низким уровнем квалификации персонала, в том числе менеджеров, отсутствием трудовой мотивации работников, падением престижа рабочих и инженерно-технических профессий;

Реклама

• неэффективностью финансового менеджмента и управления издержками производства;

• недостатком оборотных средств, необходимых для бесперебойной работы предприятия;

2. Низкий уровень ответственности руководителей предприятий перед акционерами за последствия принимаемых решений, сохранность и эффективное использование его имущества, а также финансово-хозяйственные результаты деятельности предприятия.

3. Несмотря на наличие в законодательных и иных правовых актах ряда положений, позволяющих акционерам контролировать деятельность исполнительных органов предприятия, действенный механизм разграничения функций, полномочий и ответственности между собственниками и управляющими еще не отлажен;

4. Отсутствие эффективного механизма исполнения решений судов, особенно в части обращения взыскания на имущество должника;

_________________________

6. Юн Г.Б. Ю49 Методология антикризисного управления: Учеб.-практич. пособие. — М.: Дело, 2004. — 432 с.

5. Необеспеченность в большинстве случаев единства предприятия как имущественного комплекса, что снижает его инвестиционную привлекательность (нельзя рассчитывать на серьезные долгосрочные инвестиции, если не оформлено право собственности на землю);

6. Высокие расходы на содержание объектов социально-культурного назначения и жилищно-коммунального хозяйства;

7. Практика перекрестного субсидирования и деформированная структура издержек производства вследствие дифференциации (по потребителям) цен и тарифов на товары и услуги естественных монополий, оказывающих существенное влияние на конкурентоспособность продукции российских предприятий.

Под реформированием предприятий понимаются изменение принципов их функционирования, способствующее улучшению управления, повышению эффективности производства и конкурентоспособности выпускаемой продукции, росту производительности труда, снижению издержек производства, улучшению финансово- экономических результатов деятельности, а также меры государственной поддержки указанных изменений.

Основные цели реформирования предприятий достигаются путем разработки и производства новых товаров и услуг, пользующихся спросом, создания на базе неплатежеспособного предприятия самостоятельных рентабельных бизнес-единиц, вхождения в состав экономически более сильной структуры; продажи излишнего имущества; сокращения численности и т.д. Эти меры можно реализовать либо в соответствии с гражданским законодательством, регулирующим деятельность предприятия без применения процедур банкротства, либо при проведении процедур, предусмотренных законодательством о несостоятельности (банкротстве), в том числе в процессе внешнего управления несостоятельным предприятием.

Реструктурирование предприятия заключается в любом изменении в производственной и организационной структурах, а также в структурах активов и капитала, которые не являются частью повседневного делового цикла предприятия.

В процессе достижения целей реструктурирования предприятия оказывается определенное воздействие на само предприятие и его внешнюю среду.

Процессы реструктурирования предприятия возможно классифицировать по нескольким критериям:

• по сферам приложения;

• по срокам воздействия на результаты деятельности предприятия;

• по направлениям и способам проведения реструктурирования;

• по отношению к финансово-экономическому состоянию хозяйствующего субъекта;

• по отношению к размерам капиталовложений.

Процесс реструктурирования предприятия включает комплексные процедуры по совершенствованию производственных и организационных структур управления, а также структур уставного капитала и собственности активов и пассивов. В соответствии с этим основными объектами исследования при реструктурировании предприятия являются система управления предприятием, производственная система, структуры уставного капитала и собственности, в которые входят производственная структура, организационная структура управления, персонал, управленческие функции, финансовая, информационная и другие обеспечивающие подсистемы.

Cогласно практике хозяйствования в России реструктурирование крупных предприятий производится в основном по следующим четырем схемам[6]:

1) создание на базе хозяйственных структур предприятия децентрализованных производств с широкой экономической самостоятельностью, но без права юридического лица;

2) образование дочерних обществ с правами юридических лиц, арендующих у основного предприятия часть имущественного комплекса;

3) создание дочерних обществ с правами юридических лиц и наделение их собственностью в виде оборотных и основных средств, принадлежавших ранее основному предприятию;

4) формирование холдинговой компании, имеющей контрольные пакеты акций дочерних обществ, которая в отношении последних осуществляет контрольные, управленческие и другие функции. Преимуществом этой схемы реструктурирования является то, что она сочетает элементы дезинтеграции и интеграции структурных единиц крупного предприятия в рамках единой корпоративной системы управления.

Однако в настоящее время разработано значительное число схем реструктурирования предприятий, которые изучены и применяются и в нашей стране, и за рубежом.

___________________________

6. Юн Г.Б. Ю49 Методология антикризисного управления: Учеб.-практич. пособие. — М.: Дело, 2004. — 432

1.1 Особенности и виды кризисов на предприятии

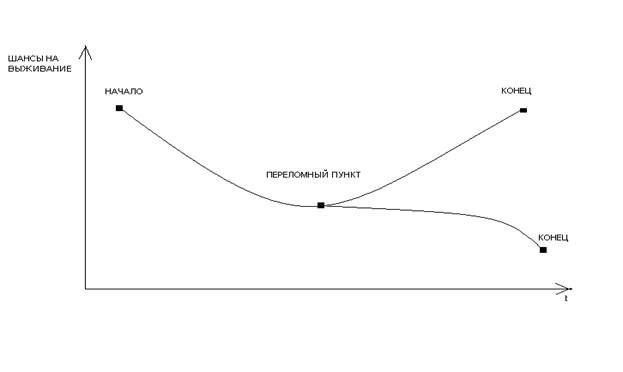

Кризис предприятия представляет собой переломный момент в последовательности процессов событий и действий. Типичным для кризисной ситуации является два варианта выхода из нее: или это ликвидация предприятия как крайняя форма, или успешное преодоление кризиса (рис. 1)[1].

Рисунок 1.1 Начало, переломный пункт и конец кризиса на предприятии.

Промежутки между началом и завершением кризиса бывают разной длительности. С одной стороны есть продолжительные, слабо ускоряющиеся кризисные процессы, с другой стороны существуют неожиданно возникающие кризисные процессы, высокой интенсивности и с коротким сроком развития. Кризис может абсолютно неожиданно проявиться во время гармоничного развития предприятия и носить характер непреодолимой катастрофы или возникнуть в соответствии с предположениями и расчетами. Но в редких случаях кризис появляется неожиданно, т.е. без какого-либо предупреждения для специалистов предприятия.

При кризисе господствует дефицит времени и решений. Оценка ограниченного времени для принятия решений зависит от состояния кризиса и определяет этим недостаток времени или срочность решения проблем.

При кризисе важным является проблема управления. Высокая комплексность управления в условиях кризиса позволяет, с одной стороны, оказывать

влияние на развитие автономных процессов и охватывает, с другой стороны, специфическую проблематику руководства: необходимость его высокого

___________________________

¹В.В. Пилипчук. Антикризисное управление : Учебное пособие / Под. Ред. В.В. Пилипчук. – ТИДОИТ, 2003. – 123 с: Владивосток

качества и наличие только двух вариантов конечного результата действий менеджмента, т.е. возможно либо банкротство, либо успешное преодоление кризиса.

Наиболее полное представление признаков кризиса дает Винер и Каан. С помощью 12 признаков Винеру и Каану удалось наиболее полно описать понятие кризиса. На их взгляд, кризис:

1. Часто переломный пункт в развивающейся смене событий и действий.

2. Он часто образует ситуацию, при которой огромное значение играет неотложность/срочность действий.

3. Он угрожает целям и ценностям.

4. Его последствия носят тяжелый характер для будущего задействованных в нем участников.

5. Он состоит из событий, которые создают новые условия для достижения успеха.

6. Он привносит неопределенность в оценку ситуации и в разработку необходимых альтернатив для преодоления кризиса.

7. Он снижает контроль над событиями и влиянием на них.

8. Он снижает время на реакцию до минимума, вызывает стресс и страх у участников.

9. Имеющаяся в распоряжении участников информация, как правило, недостаточна.

10. Он вызывает нехватку имеющегося в распоряжении у участников времени.

11. Он меняет отношения между участниками.

12. Он повышает напряжение, особенно в политических кризисах, которые затрагивают нации.

Выше перечисленных признаков вполне достаточно для того, чтобы в полной мере охарактеризовать кризис.

В литературе по экономике предприятия виды кризисов излагаются по-разному, различными способами и учитывая различные критерии. Представим многообразие форм проявления кризиса на предприятии, классифицируя кризисы по различным критериям. Возможно использовать следующую классификацию:

• кризис стратегического развития предприятия;

• кризис на стадии жизненного цикла предприятия;

• основные причины кризисов;

• агрегированное состояние кризиса;

• степень угрозы целям предприятия.

Кризис стратегического развития предприятия. Здесь может идти речь о кризисе роста, стагнации или упадка.

___________________________

¹В.В. Пилипчук. Антикризисное управление : Учебное пособие / Под. Ред. В.В. Пилипчук. – ТИДОИТ, 2003. – 123 с: Владивосток

Кризис на стадии жизненного цикла предприятия. В этом смысле возможно

разделение на кризис основания фирмы, роста и старости.

Основные причины кризисов. Здесь возможно разделение причин на внутренние и

внешние.

Агрегированное состояние кризиса.

Различают латентный и острый кризисы.

Степень угрозы целям предприятия.

Обязательными предпосылками нормального состояния предприятия является:

а) поддержание платежеспособности,

б) исключение обременения предприятия долгами, т.е. превышения пассивов над активами. С учетом системных целей возможно определение видов кризисов как кризисы стратегии, достижений (результатов) и ликвидности.

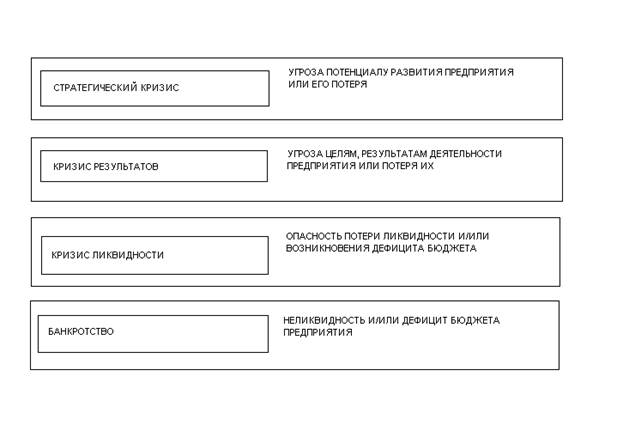

Далее рассмотрим классификацию по целям предприятия, находящимся под угрозой в связи с кризисом. Это позволит нам в дальнейшем определить стратегический кризис/кризис стратегий, кризис результатов и кризис ликвидности (рис. 2).

Рисунок 2. Виды кризисов по целям предприятия, находящимся под угрозой

О кризисе стратегий/стратегическом кризисе речь идет тогда, когда потенциал развития предприятия (инновационного потенциала), который мог бы быть использован в течение продолжительного времени, существенно поврежден, исчерпан и/или нет возможности создать новый.

Причины стратегического кризиса различны, к примеру, это упущенное технологическое развитие, или отставание от него, не адекватная изменяющимся требованиям рынка стратегия маркетинга.

Кризис результатов/результативный кризис, или еще возможно его назвать

оперативный кризис, описывает состояние, при котором предприятие имеет убытки и из-за постоянного уменьшения собственного капитала движется к ситуации дефицита баланса/превышения пассивов над активами. Примером причин вызывающих кризис результатов могут являться: потери, как последствие отсутствия потенциала развития предприятия (инновационного потенциала), недостаточная эффективность оперативных мероприятий или менеджмента, который не в состоянии в достаточной мере использовать потенциал развития предприятия для повышения доходов.

При кризисе ликвидности из-за увеличивающихся убытков предприятию грозит потеря платежеспособности или платежеспособность уже отсутствует. В дополнении к этому предприятию грозит опасность дефицита баланса/превышения пассивов над активами.

1.2 Понятие и концепция реструктуризации

За рубежом понятие «реструктуризация» давно превратилось в образ жизнедеятельности предприятий, в постоянный процесс, без которого невозможно удержаться на рынке.

В нашей стране осознание необходимости реструктуризации кризисных предприятий подкреплено регулирующими постановлениями, целый ряд предприятий активно проводят практическую реструктуризацию, в том числе с помощью международных программ.

Становление эффективного руководства и грамотного акционера в российских условиях еще только начинается. Приватизация без притока денежных средств, в значительной степени затормозила процесс созревания эффективного собственника, а экономический кризис привел многие предприятия к банкротству. Последнее обстоятельство породило российские схемы реструктуризации предприятий.

В результате рыночных преобразований экономики структура активов, капитала и долгов предприятий оказалась нарушенной. Необходимость реструктуризации большинства кризисных предприятий обусловлена ряда причин:

- физическим и моральным старение активов предприятий;

- высокой себестоимостью продукции по отношению к цене спроса;

- несовершенством системы организации и управление предприятием в рыночных условиях;

- невостребованностью на рынке производимой товарной массы.

Реструтктуризация нормально работающих и несостоятельных предприятий, несмотря на различия в условиях функционирования, имеет много общего. В первом случае цель реструктуризации – это стратегические цели компании (рост отдачи на инвестиции, прибыли на акцию, богатства акционеров). Реструктуризация нормально функционирующего бизнеса носит профилактический характер предупреждения возможных кризисов, направлена на сохранение достигнутых размеров или увеличение прибылей. Во втором случае преобладает цели среднесрочного характера – восстановление платежеспособности, превращение в нормально работающее предприятие или ликвидация его. В реструктуризации кризисных предприятий преобладает оперативный характер. Реструктуризация зачастую оказывается не только эффективным, но и единственным способом избежать возможность банкротства и ликвидации.

Основные задачи реструтктуризации состоят в следующем:

- привлечение кредитных и инвестиционных ресурсов;

- поиск партнеров для совместного бизнеса;

- расширение и укрепление производства;

- внедрение новых технологий;

- диверсификация и монополизация производства;

- дробление имущественного комплекса на отдельные предприятия.

Характерная структура задолжности большинства кризисных предприятий включает следующие виды задолжностей:

- денежные обязательства бюджетам всех уровней;

- обязательные платежи государсвтеннным внебюджетным фондам;

- денежные обязательства предприятиям топливно-энергетическим комплексам.

К основной реструктуризации предприятия относят реструктуризацию задолжности. Финансовая реструктуризация, как правило, не меняет статуса юридического лица предприятия. Она может проявляться в следующих формах:

- дотации и субвенции за счет средств бюджета на безвозмездной и безвозвратной основе. Относительно редкий для нынешней экономики вид реструктуризации и применяется, как правило, для стратегических и социально-значемых предприятий и организаций;

- государственное льготное кредитование осуществляется для стратегических предприятий и субъектов естественных монополий. Отличительным признаком этой формы является возвратность и платность финансовых ресурсов;

- государственная гарантия коммерческим банкам по кредитам, выдаваемым санируемому предприятия, используется при отсутствии у государства возможностей осуществить прямое финансирование или кредитование санируемому предприятию;

- целевой банковский кредит осуществляется коммерческим банком, работающим с предприятием, после тщательной проверки. Так как предоставление такого целевого санационного кредита имеет очень высокий уровень риска, ставка процента по нему достигает максимального уровня, используемой в кредитной политике банка. Для осуществления контроля и помощи предприятию коммерческий банк при высоком размере кредита в перечне условий реструктуризации может потребовать введение в состав его руководства представителя или уполномоченного лица;

- перевод долга на другое юридическое лицо. Таким юридическим лицом может быть любой хозяйствующий субъект, который пожелал принять участие в финансовом оздоровлении предприятия-должника. Условия такого перевода долга прописываются специальным договором, и для этой формы рефинансирования долги требуется обязательное согласие кредитора;

- выпуск облигаций и других долговых ценных бумаг под гарантию осуществляется , как правило, коммерческим банком, обслуживающим предприятие, если по каким-либо причинам предоставление ему прямого банковского кредита или реструктуризация его долга не возможна;

- списание части долга, такая форма реструтктуризации предприятия предпринимается кредитором в том случае, если требование о полном погашении долга нереально и приведет предприятие к финансовому краху с его ликвидацией. Обычно реструктуризация в форме списания части долга сопровождается соглашением между кредитором и предприятием об иных формах его компенсации на последующих этапах деятельности предприятия;

- увеличение уставного капитала путем размещения дополнительных, обыкновенных акций.

План внешнего управления по ходатайству органа управления должника может включать такую форму финансовой реструктуризации для восстановления платежеспособности предприятия. Размещение дополнительных акций осуществляется только по закрытой подписке, в течение трех месяцев, с преимущественным правом прежних акционеров на приобретение этих акций. Оплата акций осуществляется денежными средствами.

Исполнение должником обязательств, в процессе финансового оздоровления может быть обеспечено залогом (ипотекой), банковской гарантией, государственной или муниципальной гарантией, поручительством или иными способами.

1.3 Основные направления предотвращения банкротства предприятия

При разработке путей вывода предприятия из кризисного состояния важной значение имеет возможность реструктуризации предприятий – реформирование его в целом в результате эффективной антикризисной политики в области снабжения, сбыта, цен, финансов, инвестиций и кадров.

Реструктуризацию предприятия осуществляют самостоятельно. С этой целью могут быть привлечены средства бюджета, а также средства кредиторов и инвесторов. В осуществлении программы реструктуризации могут принимать участие органы исполнительной власти. Необходимость реструктуризации предприятий определяется рядом факторов. К ним относится:

1. невостребованность на рынке, низкие потребительские качества товаров, высокий уровень затрат на их производство;

2. конкуренция с зарубежными и российскими производителями;

3. существование предприятий-монополистов;

4. недостатки в действующей системе управления;

5. физический и моральный износ актов и др.

Формы и методы реструктуризации должны соответствовать, законодательной базе с учетом социальной защиты работников предприятия.

Реструктуризация предприятий предполагает улучшения системы управления, повышение эффективности используемых финансовых и материальных средств на основе оптимального сочетания вложений с достаточным уровнем рентабельности.

Объектом реструктуризации имущественного комплекса предприятия являются все активы предприятия (внеоборотные и оборотные). При проведении реструктуризации имущественного комплекса необходимо:

1. определить рыночную позицию предприятия по каждому виду выпускаемой продукции;

2. выявить части имущественного комплекса соответственно видам выпускаемой продукции;

3. выделить центры ответственности для различных частей имущественного комплекса;

4. разработать производственную стратегию для каждой части имущественного комплекса;

5. реализовать излишнее имущество.

В рамках реструктуризации активов может проводится изменение системы управления предприятием, разделение имущественного комплекса на отдельные предприятия при соблюдении интересов заинтересованных сторон, а также продажа, передача в аренду или залог части активов, ввод новых производственных мощностей, организация новой рыночной инфраструктуры, развитие региональных связей и др.

Права и обязанности реорганизуемого предприятия переходят к вновь возникшему юридическому лицу, в то время как ликвидация предприятия не предполагает такого правопреемства.

Предприятие считается реорганизованным, за исключением случаев реорганизации в форме присоединения, с момента государственной регистрации вновь возникших юридических лиц.

При слиянии или присоединении предприятий, сумма активов которых по последнему балансу превышает 100 тыс. минимальных размеров оплаты труда, государственная регистрация, а также запись об исключении из единого государственного реестра юридических лиц осуществляется только с предварительного согласия федерального антимонопольного органа.

Вновь образованным юридическим лицам может быть отказано в государственной регистрации, если вместе с учредительными документами не будет представлены передаточный акт или разделительный баланс, либо документы не будут содержать положений о правопреемстве по обязательствам реорганизованного предприятия.

При разделении права и обязанности предприятия переходят к вновь возникшим юридическим лицам согласно разделительному балансу.

Реформирование предприятия предполагает: улучшение управления, повышение эффективности производства и конкурентоспособности выпускаемой продукции, повышение производительности труда, снижение издержек производства, улучшение финансово-экономических результатов деятельности.

Целями антикризисной стратегии предприятия являются:

· обеспечение их ликвидации и платежеспособности на основе оптимального сочетания собственных и заемных источников средств;

· получение прибыли и уровня рентабельности, достаточного для удовлетворения всех потребностей основной, инвестиционной и финансовой видов деятельности.

Выбор стратегии предотвращения банкротства и эффективность мер по внедрению рыночных механизмов зависят от системы управления финансами на предприятия. Основой этой системы должен быть финансовый анализ, по итогом которого предприятие может осуществлять регулярную оценку своего финансового состояния.

Причины неплатежеспособности предприятия могут быть как объективные, так и субъективные: непрофессиональный менеджмент, изношенное оборудование, падение спроса на выпускаемую продукцию, убытки, несоразмерный фонд потребления, отвлечение средств в краткосрочные финансовые вложения, неправильный выбор форм безналичных расчетов, большая дебиторская и кредиторская задолженность и др. После объявления предприятия неплатежеспособным администрация должна провести детальный финансовый анализ с целью точного определения причин этого положения.

Глава 2

Реструктуризация и задолженность предприятия

Для успешного функционирования рыночной экономики огромное значение имеют процессы реструктуризации и банкротства предприятий, проводимые на основе законодательных актов.

Институт банкротства известен всем странам с рыночной экономикой. Ликвидация безнадежно неплатежеспособных должников является положительной мерой, которая выводит неэффективные предприятия из числа действующих. Однако признание должника банкротом имеет и негативные последствия, поскольку затрагивает не только имущественные интересы должника, но и права и интересы большого круга лиц – его работников, партнеров, кредиторов и других, порождая значительные социальные издержки. Законодательство предусматривает комплекс мер по восстановлению платежеспособности должника, направленных на предотвращение массовых банкротств. В свою очередь угроза банкротства побуждает не только предприятия, но и органы государственного управления принимать активные меры к восстановлению активного баланса и улучшению деятельности коммерческих организаций.

В то же время процедура банкротства часто является положительной мерой для должника. Она позволяет ему погасить свои обязательства за счет оставшегося имущества и затем, освободившись от долгов, начать новое дело.

В законодательстве Российской Федерации институт банкротства получил правовое закрепление в Законе РФ от 19 ноября 1992 г. № 3929-I «О несостоятельности (банкротстве) предприятий», а затем в ст. 61 и 65 Гражданского кодекса Российской Федерации.

Новый Федеральный закон от 8 января 1998 г. № 6-ФЗ «О несостоятельности (банкрротстве)» в большей степени соответствует современным условиям экономического развития страны и значительно лучше регулирует различные отношения при банкротстве.

Под несостоятельностью (банкротством) понимается признание арбитражным судом или объявленная должником неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей. Предприятие считается не способным удовлетворить требование кредиторов, если его обязательства не исполнены в течение трех месяцев с момента наступления даты их исполнения. Арбитражный суд возбуждает дело о банкротстве, если требования к должнику в совокупности составляет не менее 500 минимальных размеров оплаты труда.

Гражданским кодексом РФ предусмотрено, что предприятие (кроме казенного) может быть объявлено банкротом по решению суда или по своему собственному совместно с кредиторами решению. В любом случае оно должно быть ликвидировано принудительно или добровольно.

Вместе с тем банкротство может быть преднамеренным или фиктивным. Фиктивное банкротство представляет собой случай, когда у должника при подаче заявления в арбитражный суд есть возможность удовлетворить требования кредиторов в полном объеме. Это делается, как правило, с целью получения у кредиторов отсрочки (рассрочки) платежей или скидок с долгов. Должник, подавший такое заявление, несет перед кредиторами ответственность за ущерб, причиненный его подачей. Преднамеренное банкротств возникает по вине учредителей (участников) должника, когда руководитель или собственник умышленно делает предприятие неплатежеспособным.

В этом случае на собственника или иных лиц при недостаточности имущества должника может быть возложена субсидиарная ответственность по его обязательствам.

Закон о несостоятельности (банкротстве) много внимания уделяет вопросам предупреждения банкротства, предусматривая меры по финансовому оздоровлению должника, проводимые собственниками имущества, органами федеральной исполнительной власти субъектов Российской Федерации, а также органами местного самоуправления. Эти меры следует применять к неплатежеспособному должнику до момента подачи в арбитражный суд заявление о признании его банкротом. Инициатива по оздоровлению должника может исходить от кредиторов либо от иного лица по соглашению с должником. Однако финансовая и другая помощь может осуществляться лишь с согласия должника. При этом важно до определенного момента не разглашать информацию о финансовом положении должника, чтобы не усугубить его положение и не снизить эффективность мер по оздоровлению.

К мерам по предотвращению банкротства следует отнести в первую очередь оказание финансовой помощи должнику (на возмездной или безвозмездной основе), предоставление инвестиций под гарантии (залог, поручительство) определенных лиц, а также организационные меры по укреплению руководства неплатежеспособных должников. Кроме того, в Законе о банкротстве выделяется досудебная социально-финансовая помощь должнику (досудебная санация) в необходимом размере, достаточном для выхода из неплатежеспособного положения и погашения задолжности по денежным обязательствам, в том числе по обязательным платежам.

Финансовая помощь может быть оказана собственниками имущества должника, учредителями, а также иными лицами.

Досудебная санация предприятий может быть проведена за счет средств федерального бюджета и государственных внебюджетных фондов.

2.1 Реструктурирование кредиторской и дебиторской задолжности

Характерная структура задолженности большинства предприятий включает следующие основные ее виды, реструктурирование которых может существенно улучшить финансовое состояние предприятия:

• задолженность в бюджеты различных уровней;

• задолженность во внебюджетные фонды;

• краткосрочные кредиты банков;

• задолженность поставщикам, предприятиям топливно-энергетического комплекса (ТЭК) и транспорта, а также прочим кредиторам;

• задолженность по оплате труда;

• дебиторская задолженность.

По долгам в федеральный, областной и местные бюджеты уже сегодня существуют многочисленные нормативные документы, позволяющие проводить их реструктурирование, например постановление Правительства РФ № 1002 от 3 сентября 1999 г., а также другие ежегодные постановления Правительства РФ по этому вопросу.

При реструктурировании задолженностей используются следующие механизмы:

• погашение;

• списание;

• отсрочка;

• рассрочка;

• продажа;

• обмен;

• конвертация и др.

2.2 Финансово-экономический анализ деятельности кризисного предприятия и план финансового оздоровления

Основная функция кризисного предприятия — разработка и реализация плана финансового оздоровления (плана внешнего управления), целью которого является восстановление платежеспособности предприятия; погашение кредиторской задолженности; создание новых рабочих мест; организация эффективной деятельности предприятия после окончания периода внешнего управления.

План финансового оздоровления предприятия представляет собой описание различных стратегий финансового оздоровления. Он позволяет определить основные направления работ и их ожидаемую общую эффективность. Для потенциальных инвесторов такие планы служат ориентирами при выборе объектов инвестирования, для самих предприятий — основой для разработки более конкретных плановых документов: планов маркетинга, производственных планов, графиков работ и т. д.

План финансового оздоровления автор рекомендует разрабатывать с учетом Типовой структуры программы финансового оздоровления неплатежеспособной организации, приложения 2 к приказу Минэкономики России № 497 и приказу Федеральной службы России по финансовому оздоровлению и банкротству № 136 от 19 ноября 1999 г., распоряжения ФСДН от 5 декабря 1994 г

.

№ 98-р «Об утверждении типовой формы плана финансового оздоровления (бизнес-плана), порядка его согласования и методических рекомендаций по разработке планов финансового оздоровления».

План финансового оздоровления — эффективный инструмент планирования финансово-экономических, технических и управленческих мероприятий по реформированию несостоятельного предприятия в соответствии с потребностями рынка. Его основными целями являются восстановление платежеспособности и повышение конкурентных преимуществ предприятия-должника. (Данное определение плана финансового оздоровления относится в основном к несостоятельному предприятию, находящемуся в арбитражном процессе. Однако почти все положения по формированию этого плана справедливы и для предприятий, не находящихся в арбитражном процессе.)

План финансового оздоровления выполняет следующие функции:

• используется для разработки и реализации плана внешнего управления — восстановления платежеспособности и конкурентных преимуществ на рынке; появляется возможность тщательно продумать и сформулировать стратегию и тактику предприятия и таким образом избежать серьезных ошибок при реформировании этого предприятия;

• является инструментом, с помощью которого кредиторы-инвесторы и другие пользователи плана финансового оздоровления могут оценить текущее и будущее финансовое состояние предприятия, достоверность и обоснованность планируемых мероприятий, а также проконтролировать процесс реализации данного плана;

• является основным документом, необходимым для привлечения инвестиций в производство. Инвестор, не зная стратегии и тактики развития предприятия, будет не уверен в эффективности инвестиций и коммерческой привлекательности, поэтому он не станет вкладывать финансовые средства в предприятие;

• позволяет создать имидж стабильного предприятия на основе рекламного материала, предполагаемых мероприятий по финансовому оздоровлению несостоятельного предприятия;

• обеспечивает вовлечение всего персонала предприятия в согласованные действия по его реформированию, что служит дополнительной гарантией эффективности этих действий.

Перечисленные выше функции плана финансового оздоровления предприятия не исчерпывают всего их перечня, однако свидетельствуют о важности этого документа и его значительной роли в реформировании несостоятельных предприятий и оздоровлении экономики страны.

Исследуя сферы применения плана финансового оздоровления в антикризисном управлении, отметим, что он может разрабатываться на этапах как досудебной санации, так и наблюдения, финансового оздоровления и внешнего управления. И если цель планов, разработанных на разных этапах антикризисного управления, одна — восстановление платежеспособности предприятия и повышение его конкурентоспособности, то содержание планов финансового оздоровления на этих трех этапах антикризисного управления различно.

Платежеспособность кризисного предприятия за период внешнего управления считается восстановленной, если отсутствуют признаки несостоятельности, т.е. предприятие-должник к концу периода внешнего управления приобретает способность:

• удовлетворять требования кредиторов с учетом процентов, начисленных за период моратория;

• исполнять обязанности по уплате обязательных платежей в течение срока не менее чем три месяца;

• вносить текущие платежи по налогам, коммунальным услугам, заработной плате и пр.

Для погашения кредиторской задолженности с пенями и штрафами, а также процентами, которые начисляются в период внешнего управления на так называемую замороженную задолженность, предприятию-должнику предоставляется шесть месяцев после периода внешнего управления.

Итак, перед внешним управляющим стоят две главные задачи:

1)

организовать деятельность несостоятельного предприятия таким образом, чтобы иметь возможность рассчитываться с кредиторами, бюджетом и внебюджетными фондами по текущим платежам (за весь период внешнего управления);

2)

аккумулировать на счете предприятия денежные средства, необходимые для того, чтобы в течение шести месяцев после окончания срока внешнего управления рассчитаться с кредиторской задолженностью (в том числе обязательной кредиторской задолженностью), имевшейся на момент введения внешнего управления.

Необходимость решения перечисленных выше задач обусловливает состав и содержание плана финансового оздоровления на этапе внешнего управления, в который могут включаться все мероприятия, сформулированные выше для первых трех этапов антикризисного управления — досудебной санации, финансового оздоровления и наблюдения.

Кроме того, дополнительно возможна реализация следующих мероприятий по реформированию предприятия:

1. Инвентаризация имущества и обязательств;

2. Аудиторская проверка;

3. Формирование новой команды управленцев;

4. Финансовый анализ, выявление и контроль действующих (в том числе скрытых) финансовых потоков;

5. Внедрение на несостоятельном предприятии системы маркетинга;

6. Разработка и реализация оптимального производственного плана в соответствии с результатами маркетинговых исследований;

7. Выпуск новой продукции (услуг), пользующейся спросом на рынке;

8. Реструктурирование предприятия в соответствии с новой производственной программой (без применения реорганизационных процедур);

9. Создание новой системы управления предприятием;

10. Реструктурирование дебиторской и кредиторской задолженности предприятия;

11. Пересмотр действующих арендных договоров;

12. Поиск новых источников инвестиций;

13. Внедрение системы финансового управления на предприятии (в том числе подсистем оптимального налогового планирования и экономии текущих затрат предприятия);

14. Замещение активов;

15. Продажа предприятия.

Реализация вышеуказанных мероприятий позволяет внешнему управляющему обеспечивать оплату текущих издержек предприятия и накапливать денежные средства для покрытия кредиторской задолженности.

Срок, в течение которого планируется осуществлять данные мероприятия, как правило, составляет 18 месяцев. Он определяется в основном периодом внешнего управления, на который суд назначает внешнего управляющего. Для крупных предприятий сроки могут быть увеличены.

При составлении и реализации плана финансового оздоровления необходимо руководствоваться принципами, изложенными ниже, которые представляют собой совокупность основных требований, предъявляемых к разработке и реализации плана.

1. Целевой характер разработки и реализации плана финансового оздоровления.

При разработке и реализации плана необходимо помнить о главной цели, стоящей перед управляющим. Например, в период внешнего управления предприятием главная цель деятельности внешнего управляющего — восстановление платежеспособности предприятия. Этот принцип предполагает, что все планируемые мероприятия по финансовому оздоровлению и деятельность по их реализации должны быть направлены на восстановление платежеспособности предприятия-должника.

2. Принцип адекватности.

Он означает максимальное приближение планируемых мероприятий к реальным социально-экономическим и финансовым условиям функционирования предприятия-должника. Для реализации данного принципа проводится глубокий анализ финансового и технико-экономического состояния предприятия, его финансовых потоков и на этой основе выбираются вышеприведенные мероприятия по финансовому оздоровлению. Иногда для восстановления платежеспособности достаточно скорректировать прежнюю маркетинговую политику предприятия. При этом приходится долго «лечить» несостоятельное предприятие, чтобы его финансово оздоровить.

3. Системный подход к разработке плана.

Этот принцип предполагает рассмотрение предприятия-должника как сложной социально-экономической системы, имеющей различные подсистемы деятельности: юридические, социальные, финансовые, технические, экономические и пр. Поэтому при разработке плана необходимо предусмотреть мероприятия, оздоравливающие отдельные подсистемы предприятия-должника.

4. Структурный принцип.

Он предполагает наличие в плане не менее трех обязательных разделов. Это разделы, характеризующие текущее и будущее состояние предприятия, и раздел, в котором формулируются мероприятия по финансовому оздоровлению, необходимые для достижения планируемого будущего состояния предприятия.

5. Содержательный принцип.

План финансового оздоровления должен быть обоснованным и достоверным, логично и ясно изложенным.

283

6. Командный принцип разработки и реализации.

Он предполагает, что разработка и реализация плана должны осуществляться командой профессиональных консультантов вместе с руководителями предприятия-должника. Только в этом случае произойдет реальное финансовое оздоровление предприятия.

Выше приведены не все принципы разработки плана финансового оздоровления, а только наиболее важные из них, однако данные требования являются основными для получения содержательного и достоверного плана, а также успешного результата от его реализации.

Заключение

Реструктуризация —

изменение структуры чего-либо по определенным параметрам (сроку, назначению, величине, льготам, выплатам и т. д.) в связи с изменившимися условиями и в целях позитивного решения проблемы. Один из методов антикризисного управления – реструктуризация долгов, предприятия, финансов, технологии, персонала и пр., изменение структуры управления организацией; предполагает совершенствование структурных взаимосвязей, видоизменение звеньев структуры.

Характерная структура задолженности большинства предприятий включает следующие основные ее виды, реструктурирование которых может существенно улучшить финансовое состояние предприятия:

• задолженность в бюджеты различных уровней;

• задолженность во внебюджетные фонды;

• краткосрочные кредиты банков;

• задолженность поставщикам, предприятиям топливно-энергетического комплекса (ТЭК) и транспорта, а также прочим кредиторам;

• задолженность по оплате труда;

• дебиторская задолженность.

За рубежом понятие «реструктуризация» давно превратилось в образ жизнедеятельности предприятий, в постоянный процесс, без которого невозможно удержаться на рынке.

В нашей стране осознание необходимости реструктуризации кризисных предприятий подкреплено регулирующими постановлениями, целый ряд предприятий активно проводят практическую реструктуризацию, в том числе с помощью международных программ.

Становление эффективного руководства и грамотного акционера в российских условиях еще только начинается. Приватизация без притока денежных средств, в значительной степени затормозила процесс созревания эффективного собственника, а экономический кризис привел многие предприятия к банкротству. Последнее обстоятельство породило российские схемы реструктуризации предприятий.

В результате рыночных преобразований экономики структура активов, капитала и долгов предприятий оказалась нарушенной. Необходимость реструктуризации большинства кризисных предприятий обусловлена ряда причин:

- физическим и моральным старение активов предприятий;

- высокой себестоимостью продукции по отношению к цене спроса;

- несовершенством системы организации и управление предприятием в рыночных условиях;

- невостребованностью на рынке производимой товарной массы.

Реструтктуризация нормально работающих и несостоятельных предприятий, несмотря на различия в условиях функционирования, имеет много общего. В первом случае цель реструктуризации – это стратегические цели компании (рост отдачи на инвестиции, прибыли на акцию, богатства акционеров). Реструктуризация нормально функционирующего бизнеса носит профилактический характер предупреждения возможных кризисов, направлена на сохранение достигнутых размеров или увеличение прибылей. Во втором случае преобладает цели среднесрочного характера – восстановление платежеспособности, превращение в нормально работающее предприятие или ликвидация его. В реструктуризации кризисных предприятий преобладает оперативный характер. Реструктуризация зачастую оказывается не только эффективным, но и единственным способом избежать возможность банкротства и ликвидации.

Основные задачи реструтктуризации состоят в следующем:

- привлечение кредитных и инвестиционных ресурсов;

- поиск партнеров для совместного бизнеса;

- расширение и укрепление производства;

- внедрение новых технологий;

- диверсификация и монополизация производства;

- дробление имущественного комплекса на отдельные предприятия.

Характерная структура задолжности большинства кризисных предприятий включает следующие виды задолжностей:

- денежные обязательства бюджетам всех уровней;

- обязательные платежи государсвтеннным внебюджетным фондам;

- денежные обязательства предприятиям топливно-энергетическим комплексам.

К основной реструктуризации предприятия относят реструктуризацию задолжности. Финансовая реструктуризация, как правило, не меняет статуса юридического лица предприятия. Она может проявляться в следующих формах:

- дотации и субвенции за счет средств бюджета на безвозмездной и безвозвратной основе. Относительно редкий для нынешней экономики вид реструктуризации и применяется, как правило, для стратегических и социально-значемых предприятий и организаций;

- государственное льготное кредитование осуществляется для стратегических предприятий и субъектов естественных монополий. Отличительным признаком этой формы является возвратность и платность финансовых ресурсов;

- государственная гарантия коммерческим банкам по кредитам, выдаваемым санируемому предприятия, используется при отсутствии у государства возможностей осуществить прямое финансирование или кредитование санируемому предприятию;

- целевой банковский кредит осуществляется коммерческим банком, работающим с предприятием, после тщательной проверки. Так как предоставление такого целевого санационного кредита имеет очень высокий уровень риска, ставка процента по нему достигает максимального уровня, используемой в кредитной политике банка. Для осуществления контроля и помощи предприятию коммерческий банк при высоком размере кредита в перечне условий реструктуризации может потребовать введение в состав его руководства представителя или уполномоченного лица;

- перевод долга на другое юридическое лицо. Таким юридическим лицом может быть любой хозяйствующий субъект, который пожелал принять участие в финансовом оздоровлении предприятия-должника. Условия такого перевода долга прописываются специальным договором, и для этой формы рефинансирования долги требуется обязательное согласие кредитора;

- выпуск облигаций и других долговых ценных бумаг под гарантию осуществляется , как правило, коммерческим банком, обслуживающим предприятие, если по каким-либо причинам предоставление ему прямого банковского кредита или реструктуризация его долга не возможна;

- списание части долга, такая форма реструтктуризации предприятия предпринимается кредитором в том случае, если требование о полном погашении долга нереально и приведет предприятие к финансовому краху с его ликвидацией. Обычно реструктуризация в форме списания части долга сопровождается соглашением между кредитором и предприятием об иных формах его компенсации на последующих этапах деятельности предприятия;

- увеличение уставного капитала путем размещения дополнительных, обыкновенных акций.

План внешнего управления по ходатайству органа управления должника может включать такую форму финансовой реструктуризации для восстановления платежеспособности предприятия. Размещение дополнительных акций осуществляется только по закрытой подписке, в течение трех месяцев, с преимущественным правом прежних акционеров на приобретение этих акций. Оплата акций осуществляется денежными средствами.

Исполнение должником обязательств, в процессе финансового оздоровления может быть обеспечено залогом (ипотекой), банковской гарантией, государственной или муниципальной гарантией, поручительством или иными способами.

Список литературы

1. В.В. Пилипчук. Антикризисное управление : Учебное пособие / Под. Ред. В.В. Пилипчук. – ТИДОИТ, 2003. – 123 с: Владивосток

2. Шохин Е.И. Финансовый менеджмент: Учебное пособие / Под ред. Проф. Е.И. Шохина. – М.: ИД ФБК-ПРЕСС, 2005. – 408 с.

3. Бурмистрова Л.М. Финансы организаций (предприятий): Учебное пособие . – М.: ИНФРА-М, 2007. – 240 с. – (Высшее образование).

4. Попов, Р.А.Антикризисное управление: Учебник/Р.А. Попов. — М:

Высш. шк., 2005. — 429 с : ил.

5. Антикризисное управление: Учебное пособие / Сост. Т.И. Островских , Т.Н. Плотникова. Красноярск: КГТУ, 2006. 152 с.

6. Юн Г.Б. Ю49 Методология антикризисного управления: Учеб.-практич. пособие. — М.: Дело, 2004. — 432 с.

|