Федеральное агентство по образованию Российской Федерации

САМАРСКИЙ ГОСУДАРСТВЕННЫЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ

Кафедра экономики промышленности

ОТЧЁТ ПО ПРЕДДИПЛОМНОЙ

ПРАКТИКЕ

(ЗАО АКБ «Газбанк» филиал «Кировский»)

Выполнила: студентка

5 курса, факультета ПЭФ

специальности ЭУП

группы УП

Алеева Г.М.

Проверил: к. э. н.

Носов С.А.

Самара 2008

ОГЛАВЛЕНИЕ

1. ХАРАКТЕРИСТИКА ЗАО АКБ «ГАЗБАНК». 3

2. МАКРОЭКОНОМИЧЕСКИЕ ПОКАЗАТЕЛИ РАЗВИТИЯ.. 14

ИНВЕСТИЦИОННОГО РЫНКА.. 14

3.ОСНОВНЫЕ НАПРАВЛЕНИЯ ДЕЯТЕЛЬНОСТИ И ХАРАКТЕР УПРАВЛЕНИЯ ФИЛИАЛОМ «КИРОВСКИЙ» ЗАО АКБ «ГАЗБАНК». 23

4. ХАРАКТЕРИСТИКА РИСКОВ.. 27

5. ХАРАКТЕРИСТИКА РАБОТЫ КРЕДИТНОГО ОТДЕЛА БАНКА.. 33

Приложение. 36

1. ХАРАКТЕРИСТИКА ЗАО АКБ «ГАЗБАНК»

Акционерный коммерческий банк «Газбанк» был зарегистрирован Центральным Банком Российской Федерации (Банком России) 28 апреля 1993 года и получил лицензию на проведение банковских операций в рублях №2316 от 28 апреля 1993 года. 15 июня 1993 года осуществлен первый клиентский платеж.

25 августа 1994 года получена внутренняя лицензия № 2316 на совершение банковских операций в иностранной валюте.

Газбанк продолжает активно развиваться. 26 апреля 1994 года в целях расширения сферы деятельности и повышения конкурентоспособности на рынке банковских услуг Поволжья Газбанк открыл первый филиал — «Ульяновский» (г. Ульяновск).

19 сентября 1994 года открылся филиал — «Инвестиционный» г. Самара), через месяц, 19 октября был зарегистрирован филиал Газбанка в г. Ейск (Краснодарский край).

При создании Газбанк был ориентирован на обслуживание предприятий, связанных между собой системой добычи, трубопроводного строительства, транспортировки и реализации газа. В 1995 году произошел значительный рост клиентской базы.

Руководством Газбанка было принято решение о существенном расширении набора предоставляемых услуг с целью превращения из отраслевого банка в универсальный.

Газбанк продолжил активную работу на региональном валютном рынке и стал акционером Самарской валютной межбанковской биржи.

В 1995 году Газбанк был зарегистрирован Центральным Банком РФ в качестве депозитария ценных бумаг и начал оказывать услуги по депозитарному обслуживанию эмитентов ценных бумаг.

В апреле 1995 года отдел депозитарных операций Газбанка начал работу в качестве регионального депозитария Газпромбанка по обслуживанию акционеров РАО «Газпром».

Реклама

Для удобства клиентов — акционеров РАО «Газпром», проживающих в Самарской и Ульяновской областях, Газбанк объявил о начале процедуры их бесплатного перевода на обслуживание в региональный депозитарий (по месту проживания). Параллельно с этим была проведена работа по сверке реестра акционеров.

8 августа 1995 года Газбанк в лице филиала «Инвестиционный» стал генеральным менеджером по размещению, обслуживанию и обращению Самарского жилищного облигационного займа 1995–1998 гг.

В марте 1996 года Газбанк получил Генеральную лицензию Центрального банка РФ на осуществление банковских операций, что позволило значительно расширить перечень предоставляемых услуг.

Удовлетворяя растущий спрос населения на наличную валюту, Газбанк открыл 9 новых пунктов обмена валют.

Газбанк усилил свое присутствие в Самаре, открыв два новых филиала — «Куйбышевский» (дата открытия 12 июля 1996 г.) и «Кировский» (дата открытия 15 октября 1996 г.).

Для обеспечения международных расчетов по межбанковским и клиентским операциям были установлены корреспондентские отношения с крупнейшими российскими и зарубежными банками.

В ноябре 1996 года Газбанк получил статус официального дилера Центрального банка России на рынке ГКО-ОФЗ, работая на торговой площадке в Самаре.

В филиале «Инвестиционный» продолжилась успешная реализация проекта облигационного жилищного займа — к началу 1997 года из 20 тыс. кв. метров жилья построено более 10 тыс. кв. метров.

С сентября 1996 года в офисе банка установлены и запущены информационно-технические комплексы Международного Агентства Рейтер, что позволило Газбанку получать сводки новостей со всего мира и обеспечило доступ ко всем российским участникам валютного, денежного рынка, рынка ценных бумаг в режиме реального времени.

В 1996 году в банке была успешно введена в эксплуатацию единая автоматизированная система операционного дня «Пирамида».

Если с 1996 года по результатам многочисленных рейтингов Газбанк стабильно входил в число 100 самых надежных малых и средних банков России, то начиная с 1997 года Газбанк входит в рейтинги 200 крупнейших банков России по размеру собственного капитала и по размеру чистых активов.

В рамках универсализации Газбанк подключился к реализации сразу нескольких пластиковых программ. Газбанк приступил к выпуску собственных бензиновых карт «Газбанк-Автокарт». Клиенты Газбанка получили возможность стать держателями пластиковых карт международных платежных систем VISA и MasterCard.

Реклама

В этом же году Газбанк стал эмитентом пластиковых карт Union Card.

В декабре 1997 года Газбанк получил лицензию участника рынка ценных бумаг (работает на этом рынке с 1993 года), которая давала право на осуществление брокерской, дилерской и депозитарной деятельностью (включая операции с физическими лицами).

В декабре 1997 года Газбанк был принят в члены секции фондового рынка Московской межбанковской валютной биржи (ММВБ).

В этом году Газбанк успешно работал в Российской торговой системе (РТС) с акциями крупнейших предприятий.

В связи с увеличением оборотов международных финансовых операций Газбанк стал участником мировой платежной системы S.W.I.F.T., которая характеризуется высочайшим уровнем безопасности, надежности и достоверности передаваемой информации.

На протяжении всего своего существования Газбанк динамично и стабильно наращивал основные показатели деятельности, последовательно осваивая новые рынки.

Рост объемов операций и поток новых клиентов привели к открытию в Самаре дополнительного офиса головного банка.

Специалисты отдела АСУ успешно справились с работой по переводу банковской отчетности на новый план счетов с одновременной деноминацией в конце 1997 — начале 1998 года. Газбанк начал предоставлять своим клиентам услугу управления расчетным счетом посредством системы «Банк-Клиент» («MW Client»).

В условиях разразившегося в августе финансово-экономического кризиса Газбанк своевременно выполнял все свои обязательства, четко и бесперебойно производил все необходимые расчеты, помогал своим клиентам «спасать» их средства, оказавшиеся в проблемных банках.

Стабильная деятельность в период кризиса значительно повысила доверие к Газбанку со стороны вкладчиков и корпоративных клиентов, укрепила его позиции в регионе. Так, количество клиентов на обслуживании за 1998 год увеличилось на 60% (особенно бурный рост наблюдался в сентябре-октябре), а остатки на счетах клиентов практически удвоились.

20 ноября 1998 года Газбанк был принят в члены секции валютного рынка ММВБ.

Решением Департамента по экономике Администрации Самарской области банк был включен в состав консалтинговых организаций, осуществляющих разработку и экспертизу инвестиционных проектов, участвующих в конкурсах на размещение кредитных ресурсов и предоставление государственных гарантий за счет областного бюджета.

В 1998 году Газбанк на основе договоров с Администрацией Самарской области осуществлял комплекс работ по финансовому сопровождению и мониторингу ряда областных целевых программ (конверсия, поддержка малого бизнеса, строительство жилья для работников бюджетных организаций).

Успешно завершена работа по реализации проекта облигационного жилищного займа — город получил в общей сложности 21,8 тыс. кв. метров жилья.

Появились новые площадки: дополнительные офисы в Димитровграде (Ульяновская область) и Тольятти. Бурное развитие дополнительного офиса в Тольятти привело к его перерегистрации в филиал (дата открытия 30 апреля 1999 г.).

В феврале 1999 года были зарегистрированы правила выпуска депозитных и сберегательных сертификатов, что позволило Газбанку расширить круг финансовых инструментов по привлечению средств.

29 июля 1999 года Газбанк получил лицензию Центрального банка на операции с драгоценными металлами.

В июле 1999 года Газбанк подписал договор о распространении пластиковых карт American Express.

Важным достижением отдела АСУ стало введение в рабочую эксплуатацию системы валютного операционного дня — с ее внедрением операции с иностранной валютой стали проводиться в реальном масштабе времени с мгновенным отображением в общем балансе банка.

В 2000 году Газбанк продемонстрировал рост всех основных финансовых показателей, подтвердив право называться одним из лидеров финансового рынка региона.

Газбанк приступил к выпуску пластиковых карт Diners Club.

C июля 2000 года Газбанк участник городской платежной системы NCC.

29 ноября 2000 года Газбанк получил лицензию профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 163-03414-001000.

В конце 2000 года было принято решение о перерегистрации дополнительного офиса в Димитровграде в филиал. Открытие филиала «Димитровградский» состоялось 14 марта 2001 года.

В 2001г. введена в эксплуатацию новая, более совершенная система операционного дня RS-Bank v. 5, которая заменила ранее использовавшуюся АБС «Пирамида». Уже сегодня достоинства нового программного продукта очевидны: скорость и качество обработки информации, экономия оборудования, поддерживающего систему.

С целью дальнейшего совершенствования системы компания «R-Style Software Lab.» и банк заключили соглашение, в соответствии с которым Газбанку присвоен статус Базового банка для программного комплекса RS-Bank v. 5.1.

Начата работа по внедрению системы автоматизации розничных банковских услуг RS-Retail и системы автоматизации кредитования физических лиц RS-Loans.

В 2002 году Газбанк начал активно развивать розничное направление своей деятельности. С этой целью филиал «Инвестиционный» был переориентирован на работу исключительно с частными лицами. Динамика развития филиала свидетельствует о правильности принятого решения: всего за полгода работы «Инвестиционный» сумел увеличить объемы привлеченных вкладов населения в 5 раз — с 23 млн. рублей до 110 млн. рублей.

По итогам 2002 года Газбанк — лидер среди региональных банков Самарской области по объему привлеченных во вклады средств населения. Жители Самарской губернии доверили Газбанку более миллиарда рублей.

В сентябре 2002 года Газбанк первым из региональных банков Самарской области получил статус ассоциированного члена международной платежной системы VISA.

В связи с приближающимся переходом банков на международные стандарты финансовой отчетности акционерами банка принято решение о привлечении в качестве аудитора банка по проверке годовой бухгалтерской отчетности за 2002 год международной аудиторской компании «KPMG», которая входит в пятерку крупнейших аудиторских компаний.

В 2003 г. «Газбанк» стал лидером среди региональных банков по основным финансовым показателям. В течение года Банк входил в число 50 крупнейших розничных банков России.

Получена лицензия биржевого посредника на совершение фьючерсных и опционных сделок в биржевой торговле на территории Российской Федерации. «Газбанк» единственным из региональных банков вошел в десятку лидеров крупнейших операторов биржевого рынка сделок РЕПО с акциями и корпоративными облигациями на ММВБ.

«Газбанк» стал победителем тендера, проводимого Администрацией Самарской области, на обслуживание средств областного бюджета.

Политика, проводимая Банком, в 2004 г. дала ощутимый результат – удвоение полученной балансовой прибыли по сравнению с 2003 г.

В 2004 г. «Газбанк» вступил в систему государственного страхования вкладов населения, вновь стал победителем тендера на обслуживание средств областного бюджета.

Была проведена очередная эмиссия, в результате которой уставный капитал Банка увеличился на 178,2 млн руб. – до 344,2 млн руб.

По состоянию на 01.01.2005 г. доля «Газбанка» на региональном рынке банковских услуг составляла порядка 20%.

1 февраля 2005 г. по данным рейтинга Банкир.Ру, из региональных самарских банков только Газбанк перешел в группу «низкий уровень кредитного риска», заняв в ней 38-е место среди ведущих банков России.

ЗАО «КПМГ» проведена аудиторская проверка деятельности ЗАО АКБ «Газбанк» по итогам 2004 года в соответствии с требованиями Международных стандартов финансовой отчетности.

В рейтинге «Топ-200 коммерческих банков с наименьшей вероятностью банкротства в 2005 г.» журнала «Национальный банковский журнал» Газбанк занимает 9-е место, расположившись сразу после Сбербанка Российской Федерации и оставив далеко позади себя все региональные банки Самарской области. Вероятность банкротства Газбанка составляет всего 4,69%.

Депозитарий ЗАО АКБ «Газбанк», единственный по Самарской области, вошел в рейтинг ТОП 30 крупнейших российских депозитариев по рыночной стоимости принятых на обслуживание ценных бумаг депонентов по итогам 2004 года 24 октября международное рейтинговое агентство Moody's присвоило ЗАО АКБ «Газбанк» долгосрочный кредитный рейтинг на уровне «В2». Прогноз рейтинга - «стабильный».

15 ноября 2005 г. состоялась презентация первого облигационного займа ЗАО АКБ «Газбанк». Банк выпускает 750 тысяч облигаций номиналом в тысячу рублей. Срок обращения бумаг составит 3 года. Ставка полугодовых купонов первого года обращения определяется в ходе аукциона, последующих – назначается Банком. Банком предусмотрена годовая оферта на досрочный выкуп облигаций по номиналу. Начало размещения облигаций – 22 ноября 2005 г.

22 ноября 2005 г. на Московской Межбанковской Валютной Бирже состоялось размещение дебютного трехгодичного облигационного займа ЗАО АКБ «Газбанк» объемом 750 миллионов рублей, номинальная стоимость каждой облигации – 1 000 рублей. Предусмотрена годовая оферта по номиналу.

В 2005 г. активно расширялась сеть дополнительных офисов – было открыто 11 офисов (в Самаре - 8, в г.Новокуйбышевске – 1, в г.Тольятти – 2).

В 2005 г. активно велась деятельность по расширению сети обслуживания пластиковых карт, которая на 01.01.2006 г. насчитывает 92 банкомата, 34 электронных терминала выдачи наличных, 37 торговых терминалов, обслуживающих пластиковые карты Газбанка. Эффективная маркетинговая стратегия и креативная рекламная политика оценена на федеральном уровне – Газбанк награжден самой престижной премией российского рекламного сообщества, «Золотым брэндом года/EFFIE».

27 января 2006 года на ФБ ММВБ начались торги документарными процентными неконвертируемыми облигациями на предъявителя серии 01 с обеспечением с обязательным централизованным хранением ЗАО Коммерческий банк "ГАЗБАНК". Объем выпуска составляет 750 тыс. шт. облигаций, номинальная стоимость каждой ценной бумаги - 1 тыс. руб. По выпуску предусмотрено 6 купонных выплат.

1 декабря 2006 г. в конкурсе, проводимом Правительством Самарской области, Торгово-промышленной палатой и Рейтинговым агентством Самарской области, ЗАО АКБ «Газбанк» был признан Компанией Года в номинации «Высокая финансовая эффективность». Среди основных достижений Газбанка 2006 года - трехкратное увеличение чистой прибыли; совершенствование банковских услуг; увеличение темпов роста доходных активов в 1,4 раза; увеличение собственных средств до 2 055 млн рублей (на 65% с начала года); увеличение уставного капитала почти в два раза – до 998 млн рублей.

В мае 2007 г. был размещен дебютный выпуск кредитных нот (CLN) ЗАО АКБ «Газбанк». Сумма сделки составила $100 млн. Организатором размещения выступил Банк Москвы, для которого эта сделка явилась дебютом на рынке долговых валютных инструментов. ЗАО АКБ «Газбанк» стал первым банком Самарской области, который привлек средства в рамках срочного кредита, размещенного в форме CLN (credit linked notes) — кредитных нот, эмитентами которых могут быть только кредитные организации.

В июне 2007 года состоялось открытие нового центрального офиса Газбанка. Высотное здание, расположенное в деловом центре Самары, на ул. Молодогвардейской, 224, является самым современным банковским офисом и новой достопримечательностью города. Европейский уровень дизайна и комфорта делают его максимально привлекательным и удобным для партнеров банка.

13 ноября 2007 г. международное рейтинговое агентство Moody’s (Moody’s Investors Service) подтвердило долгосрочный рейтинг ЗАО АКБ «Газбанк» на уровне «B2», краткосрочный рейтинг финансовой устойчивости на уровне «Е+», рейтинг по национальной шкале на уровне «Ваа1» (агентство Moody’s Interfax)

Стратегия развития и планы Банка

Стратегия развития Банка, реализуемая в настоящие время, направлена на расширение ресурсной базы как в корпоративном сегменте, так и в отношении физических лиц, сохранение темпов роста доходов от кредитования, освоение новых программ кредитования, в том числе ипотечного, доведение доли комиссионных доходов до 40%. Планируется развитие операций доверительного управления и брокерского обслуживания, осуществление вложений в ликвидные эмиссионные ценные бумаги с фиксированным доходом, сотрудничество с международными финансовыми организациями, выпуск ценных бумаг Банка – облигаций, векселей, депозитных сертификатов.

Основными ориентирами для дальнейшего развития Банка являются:

· поддержание высокой деловой репутации и устойчивости, сохранение статуса Банка как социально значимого;

· увеличение объема проводимых операций, расширение и совершенствование спектра предоставляемых услуг в условиях роста конкуренции на финансовых рынках;

· наращивание капитальной базы, адекватной росту активных операций Банка;

· обеспечение инвестиционной привлекательности Банка, повышение уровня прибыли;

· минимизация рисков банковской деятельности, в первую очередь кредитной, сохранение высокого качества кредитного портфеля;

· поддержание оптимального соотношения ликвидности и доходности банковских операций;

· расширение клиентской базы в части населения и предприятий среднего и малого бизнеса;

· развитие розничного бизнеса:совершенствование существующих программ кредитования и привлечения вкладов; продвижение пластиковых проектов и рост сети банкоматов; расширение присутствия Банка в регионе, открытие новых дополнительных офисов;реализация программы комплексного обслуживания населения;

· формирование в Банке современной, адекватной масштабу и сложности бизнеса и соответствующей международным стандартам системы управления: проведение гибкой процентной и тарифной политики; регулярный мониторинг востребованности банковских продуктов; использование эффективных процедур внутреннего контроля и управления рисками банковской деятельности; оптимизация издержек внутрибанковской деятельности; минимизация стоимости привлекаемых ресурсов; внедрение функционально-стоимостного анализа оценки новых банковских продуктов и услуг; ведение управленческого учета по принципам международных стандартов.

· формирование коллектива профессиональных и высококвалифицированных сотрудников, совершенствование системы мотивации персонала.

Структура управления

Органами управления Банка являются:

- общее собрание акционеров;

- совет директоров;

- коллегиальный исполнительный орган (Правление Банка);

- единоличный исполнительный орган (Председатель Правления Банка);

- в случае назначения ликвидационной комиссии к ней переходят все функции по управлению делами Банка.

Совет директоров ЗАО АКБ «Газбанк»

Членами Совета директоров Банка на срок до следующего годового общего собрания акционеров являются:

Аветисян Владимир Евгеньевич

Дьяченко Олег Брониславович

Бондаренко Александр Викторович

Салов Андрей Владимирович

Титов Алексей Константинович

Гриднев Александр Владимирович

Правление ЗАО АКБ «Газбанк»

Членами Правления Банка сроком на 1 год избраны:

Бондаренко Александр Викторович — Председатель Правления

Семин Владимир Александрович — 1-й заместитель Председателя Правления

Чибикова Ирина Леонидовна — заместитель Председателя Правления

Власова Лилия Викторовна — главный бухгалтер

Сорокин Михаил Иванович — заместитель Председателя Правления

Развитие инвестиционного рынка в стране

Инвecтициoнный pынoк Рoccии в нacтoящee вpeмя пpeдcтaвлeн cлeдyющими гpyппaми yчacтникoв:

· poccийcкиe пpeдпpиятия, нa пpoизвoдcтвeннoй бaзe кoтopыx peaлизyютcя инвecтициoнныe пpoeкты. Они вклaдывaют cвoи финaнcoвыe cpeдcтвa и ocнoвныe фoнды в ocyщecтвлeниe инвecтициoннoгo пpoeктa: здaния и пpoизвoдcтвeнныe пoмeщeния, тexнoлoгичecкoe oбopyдoвaниe, зeмлю, нa кoтopoй pacпoлoжeнo пpeдпpиятиe, включaя cвoбoдныe yчacтки пoд coздaниe нoвыx пpoизвoдcтвeнныx мoщнocтeй, квaлифициpoвaнный пepcoнaл;

· инвecтopы – бaнки и дpyгиe финaнcoвыe opгaнизaции – poccийcкиe и зapyбeжныe, ocyщecтвляющиe кpeдитoвaниe пpoeктa и взaимopacчeты мeждy eгo yчacтникaми;

· зapyбeжныe кoмпaнии, пpeдocтaвляющиe тexнoлoгии и oбopyдoвaниe, cвoи cбытoвыe ceти нa миpoвoм pынкe, yпpaвлeнчecкий oпыт, oпыт пoдгoтoвки и пepeпoдгoтoвки пepcoнaлa;

· пpoeктныe и cтpoитeльныe opгaнизaции, oбecпeчивaющиe выпoлнeниe пpoeктныx и cтpoитeльнo-мoнтaжныx paбoт;

· aдминиcтpaция – фeдepaльнaя, peгиoнaльнaя, oтpacлeвaя, мecтнaя, coздaющaя oпpeдeлeнный нaлoгoвый peжим для yчacтникoв инвecтициoннoгo пpoцecca.

Имeeтcя двa пyти yвeличeния инвecтиций:

· мoбилизaция pecypcoв в pyкax гocyдapcтвa и pocт гocyдapcтвeнныx кaпитaлoвлoжeний;

· пpивлeчeниe в кpyпныx мacштaбax чacтныx инвecтиций (бoлee ecтecтвeнeн для pынoчнoй экoнoмики), нo для ниx нyжeн блaгoпpиятный инвecтициoнный климaт, чтoбы cтимyлиpoвaть cбepeжeния.

Ключeвoй ocoбeннocтью paзвития инвecтициoннoгo pынкa в Рoccии в cpeднecpoчнoй пepcпeктивe являeтcя нeoбxoдимocть oднoвpeмeннoгo пoвышeния ypoвня жизни и paзвepтывaния мoдepнизaции нaциoнaльнoгo xoзяйcтвa. Дpyгaя ocoбeннocть – ycилeниe oгpaничивaющeгo вoздeйcтвия нa тeмпы экoнoмичecкoй динaмики co cтopoны cлoжившeйcя нeэффeктивнoй cтpyктypы пpoмышлeннocти и нeдocтaтoчнoгo oбъeмa инвecтиций в peaльный ceктop.

Отличитeльнoй чepтoй экoнoмичecкoгo пoдъeмa былo ocлaблeниe тaкoй зaвиcимocти, чтo cвязaнo кaк c нaличиeм знaчитeльныx peзepвныx мoщнocтeй, тaк и шиpoкими вoзмoжнocтями импopтoзaмeщeния. В тaкиx ycлoвияx пpoмышлeнный pocт в paзныx oтpacляx пpoиcxoдил вo мнoгoм aвтoнoмнo, poль мeжoтpacлeвыx взaимoдeйcтвий былa cyщecтвeннo cнижeнa.

Согласно результатам исследования «Инвестиционный климат России», проведенного в 2004 г. Институтом CFA (Chartered Financial Analyst Institute) среди более 200 профессионалов, инвестиционный рынок России оценивают как привлекательный и очень привлекательный 70% специалистов по финансовому анализу, и только 17% оценивают этот рынок пессимистично и крайне пессимистично.

Согласно результатам исследований, 60% респондентов оценили перспективы рынка как оптимистичные, 10% – как крайне оптимистичные. При этом 46% опрошенных сообщили, что настроены более пессимистично, чем год назад, а 34% – более оптимистично.

Среди причин, вызывающих оптимизм, были названы усиление экономики, правительственные реформы и высокие цены на нефть. К факторам, вызывающим пессимизм, относятся неустойчивость политической ситуации в стране, «дело «ЮКОСа» и сверхзависимость экономики от нефтяного и газового сектора. Отвечая на вопрос, что является самой большой опасностью для инвестиций в России, 84% отметили политический риск, включая риск централизации власти и т.д.

Наиболее инвестиционно привлекательными секторами респонденты назвали нефть, газ, энергию и сырье, коммуникации, технологию и телекоммуникации, товары массового потребления, сферу услуг и розничных продаж. Наименее привлекательными оказались здравоохранение, биотехнологии, фармацевтика, автомобилестроение, средства производства.

Развитие инвестиционного рынка в Самарской области

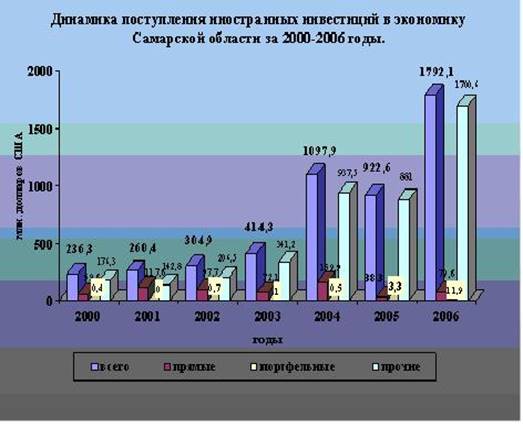

Темп роста инвестиций в области в первом полугодии 2007 составил почти 160% в сопоставимых ценах – это первый результат в ПФО. Иностранные инвестиции увеличились в 2,1 раза. Область переместилась в рейтинге субъектов РФ вверх на десяток позиций и заняла 13 место по общему объёму инвестиций в РФ и 3 место в ПФО.

Из всех наиболее значимых сфер экономической деятельности самый невысокий прирост объёмов производства имеет промышленность – 3%. Однако удалось преодолеть тенденцию снижения, отмечавшуюся в аналогичном периоде прошлого года в химическом производстве, добыче топливно-энергетических ресурсов и ряде других производств. Высокими темпами развивалась добыча минерально-строительного сырья, производство резиновых и пластмассовых изделий, электрооборудования, электронного и оптического оборудования, пищевых продуктов. В целом удельный вес производств, демонстрирующих прирост объемов промышленного производства, составляет почти 90%.

Инвестиционная деятельность в 2006-2007 гг.

Создание благоприятного инвестиционного климата играет серьёзную роль в продвижении конкурентных преимуществ Самарской области и формировании положительного реноме территории. Стремясь создавать благоприятную бизнес-среду для предпринимателей, Правительство области в 2006 и 2007 году продолжало совершенствовать региональное инвестиционное законодательство, оказывать государственную поддержку инвесторам и формировать инвестиционно-инновационную инфраструктуру. С принятием нового Закона Самарской области от 16.03.2006 № 19-ГД «Об инвестициях и государственной поддержке инвестиционной деятельности в Самарской области» региональное инвестиционное законодательство претерпело существенные изменения:

– увеличился до семи лет срок нераспространения действия вновь принимаемых законов и иных нормативных правовых актов Самарской области, ограничивающих или ухудшающих права инвесторов;

– для инвесторов, реализующих на территории Самарской области инвестиционные проекты стоимостью 650 миллионов рублей и более, предусматривается заключение инвестиционных меморандумов и назначение государственных кураторов;

– расширена возможность получения субсидий для реализации инвестиционных проектов за счёт средств областного бюджета, в частности, по таким направлениям, как:

•·компенсация части процентов по кредитам коммерческих банков, привлекаемых организациями стройиндустрии на инвестиционные цели;

•·обучение безработных производственным специальностям;

•·возмещение затрат, связанных с сертификацией и (или) патентованием продукции, оформлением и защитой прав интеллектуальной собственности;

•·иные направления, предусмотренные законом Самарской области об областном бюджете на очередной финансовый год в соответствии с приоритетами социально-экономического развития Самарской области.

Изменения, внесенные в 2006 году в Закон Самарской области «О пониженных ставках налога на прибыль организаций, зачисляемого в областной бюджет», позволяют устанавливать пониженную ставку (20%): организациям (кроме банков и других кредитных и страховых организаций), осуществляющим на территории Самарской области инвестиционные проекты стоимостью 650 и более миллионов рублей; организациям стройиндустрии области независимо от объёма вкладываемых инвестиций при условии направления высвобождаемых средств на техническое перевооружение.

Таким образом, инвестиционное законодательство Самарской области в настоящее время содержит практически все формы и методы поддержки инвесторов, действующие на территории других субъектов РФ, а также такие формы поддержки, которых нет в других регионах. Совершенствование регионального инвестиционного и налогового законодательства позитивно повлияло на инвестиционную привлекательность региона, в частности, на снижение инвестиционных рисков, и приблизило Самарскую область к «порогу» получения кредитных рейтингов инвестиционного уровня.

В декабре 2006 года международное рейтинговое агентство «Moody’s Investors Service» объявило о повышении кредитного рейтинга Самарской области в иностранной валюте с Ва2 до Ba1 (прогноз «стабильный»). Одновременно с этим рейтинговое агентство «Moody's Interfax Rating Agency» повысило национальный кредитный рейтинг Самарской области до уровня Аа1.ru с Аа2.ru, что отражает очень высокую кредитоспособность относительно других российских заемщиков.

Международное рейтинговое агентство «Standard & Poor's» повысило прогноз по рейтингу Самарской области со «BB-/Стабильный» до «BB-/Позитивный». Устойчивые позиции Самарской области объясняются высокими финансовыми показателями, низким уровнем долга и хорошей ликвидностью.

Динамика инвестиций в основной капитал в Российской Федерации и

Самарской области в 2000-2006 гг., % к 1999 году

В структуре источников финансирования инвестиций в основной капитал в 2006 году сохранились тенденции предыдущих лет. Как и прежде, основную долю занимали собственные средства – около 60% от общего объема инвестиций. По сравнению с 2005 годом они выросли на 13,7%, в том числе прибыль – на 28,9%, амортизация – на 4,7%.

Привлеченные средства составили 113,1% от уровня 2005 года. Значительно (на 23,8%) возросли объемы бюджетных средств, направляемых на инвестиции. Вместе с тем, сократились инвестиции за счёт средств внебюджетных фондов (86,8% к 2005 году), вышестоящей организации (75,1%) и полученных от долевого участия на строительство (68,9%).

Структура инвестиций в основной капитал по источникам финансирования

(по крупным и средним организациям) в 2005-2006 гг.

В 2006 году увеличились объемы инвестиций, финансируемых за счёт кредитов банков (на 16,4%) и заемных средств других организаций (в 2,1 раза), причем доля заемных источников выросла до 13,7% и является наиболее высокой за последние годы. Это позволяет говорить о некотором расширении роли финансово-кредитного сектора в финансировании инвестиционной деятельности в регионе. О возрастающих возможностях кредитных организаций Самарской области свидетельствует 35%-ный рост в 2006 году их ресурсной базы, которая на 01.01.2007 составила 259 млрд. рублей.

Итоги 2006 года демонстрируют, что наиболее привлекательными отраслями Самарской области для иностранных инвесторов остаются отрасли топливной промышленности и обрабатывающие производства. Это обусловлено тем, что в данных отраслях сравнительно низкие инвестиционные и кредитные риски, а также благополучная кредитная история предприятий.

Отличительной чертой инвестиционного процесса в Самарской области в прошедшем году явилась активизация предприятий области по привлечению инвестиций из-за рубежа с использованием такого финансового инструмента, как торговые кредиты. В результате использования данного инструмента было привлечено более 60% всех иностранных инвестиций. Основными получателями торговых кредитов стали ОАО «АвтоВАЗ» (58%), ОАО «ТольяттиАзот» (25%), ОАО «Россия».

Более 20% прочих иностранных инвестиций было направлено в виде кредитов в металлургическое производство. Оставшаяся часть прочих инвестиций была направлена на добычу сырой нефти и нефтяного газа.

По данным Консультативного совета по иностранным инвестициям при Правительстве Российской Федерации, более 80% иностранных инвесторов, уже работающих в России, заявляют о намерении осуществить дополнительные инвестиции в свои проекты на территории Российской Федерации и, преимущественно, в регионах. В Самарской области действующие иностранные инвесторы также продолжают инвестиции – среди них «Алкоа», «Делфай», «Метро», «Лапп Групп». Реализуется ряд новых крупных проектов, таких как ИКЕА, МАГНА, ведутся активные переговоры о приходе в самарский регион некоторых других крупных инвесторов. Общий пакет иностранных инвестиций по реализуемым и анонсированным проектам с участием иностранных инвесторов на ближайшие пять лет составляет более 2 млрд. долл. США.

Необходимо отметить, что в Самарской области активизировался сектор услуг с участием иностранных партнеров. За отчётный период на территории области появились такие иностранные финансовые институты, как Раффайзенбанк, Ситибанк, Сосьете Женераль Восток, достигнута договоренность об открытии года офиса Европейского банка реконструкции и развития. Это говорит о том, что появляется возможность получения долгосрочных кредитно-инвестиционных ресурсов на более выгодных условиях.

Факторы инвестиционной привлекательности

Самарская область является одним из наиболее конкурентоспособных и инвестиционно привлекательных субъектов Российской Федерации. Она неизменно входит в пятерку регионов-лидеров в РФ по объему промышленного производства.

Самарская область занимает первое место в России по производству легковых автомобилей, долот шарошечных, подшипников качения, аммиаку синтетическому и линолеуму, второе место принадлежит по первичной переработке нефти и синтетическим каучукам.

Область характеризуется высоким научно-техническим и технологическим потенциалом (16 отраслевых НИИ и 7 филиалов Российской Академии Наук, 27 ВУЗов), развитой рыночной инфраструктурой, наличием квалифицированных кадров.

– устойчивой позитивной динамикой инвестиций в основной капитал на протяжении 2000-2005 гг.;

– лидирующими позициями среди регионов ПФО по показателям инвестиционной деятельности – 3 место по общему объему инвестиций и 2 место по среднедушевому объему инвестиций в основной капитал;

– высокими объемами поступления иностранных инвестиций в экономику региона;

– реализацией значительного числа крупных инвестиционных проектов, в том числе с участием иностранного капитала, оказывающих существенное влияние на экономическое и социальное развитие Самарской области;

– высокими значениями рейтингов инвестиционной привлекательности Самарской области среди субъектов РФ – 7 место по инвестиционному потенциалу и 20 инвестиционному риску;

– наличием у Самарской области международных кредитных рейтингов прединвестиционного уровня – «BB-» (прогноз «позитивный») по шкале «Standard and Poor’s» и «Bа2» (прогноз «стабильный») по шкале «Moody’s»;

– наличием национальных кредитных рейтингов – «ruAA-» по шкале «Standard and Poor’s» и Аа2.ru шкале Moody's Interfax Rating Agency;

– наличием прогрессивного инвестиционного законодательства с широким спектром форм государственной поддержки.

Свидетельством инвестиционной привлекательности является то, что Самарская область имеет диверсифицированные сферы экономики: от пищевой и перерабатывающих отраслей агропромышленного комплекса до машиностроения и нефтепереработки это дает возможность удовлетворить интересы различных бизнес-структур в регионе.

Рассмотрим организационную структуру коммерческих банков на примере филиала «Кировский» ЗАО АКБ «Газбанк»:

1. Центральные отделы

, создаваемые при дирекции и непосредственно ей подчиненные: секретариат, юридический отдел, общий отдел

.

2.

Вспомогательные (хозяйственно – управленческие) отделы

, осуществляющие внутрибанковское управление и учет: отдел внутрибанковских операций, отдел АСУ, архив.

3. Коммерческие отделы,

отвечающие за производство и сбыт услуг банковским клиентам: кредитное управление, кредитный отдел, отдел по работе с частными лицами, отдел по операциями с ценными бумагами, отдел по хранению ценностей, валютный отдел, отдел внутрибанковских опраций.

Банковская организация традиционного типа имеет свое преимущество: высокий уровень внутрибанковской специализации, обеспечивающий технически безукоризненное исполнение услуг. Однако отсюда вытекают и ее недостатки: узкая специализация затрудняет координацию деятельности отделов и решений возникающих у клиентов комплексных проблем. Для решения таких проблем клиенты вынуждены обращаться в несколько изолированных друг от друга отделов; при этом сотрудники, к которым они обращаются, бывают не в состоянии охватить проблему клиентов по всей полноте или порекомендовать клиентам более подходящие для них услуги других отделов.

Особенно ярко необходимость устранения этого недостатка проявилось с усилением конкуренции на банковском рынке и превращением его в рынок покупателя. Изменившаяся ситуация потребовала организации маркетинговой службы, но в рамках традиционной организации она не могла эффективно функционировать, т.к. здесь маркетинг являлся задачей только одного подразделения, но не входил органически в деятельность банка как единого целого. Усилие отдела маркетинга по применению сбытового инструментария сводились на нет раздробленностью действий коммерческих отделов, не способных удовлетворить запросы клиентов.

Филиал «Кировский» ЗАО АКБ «Газбанк», осуществляет банковские операции и сделки на основании Устава Банка, Генеральной лицензии, настоящего Положения, в соответствии с правилами, установленными Банком, а также доверенностью выданной его руководителю Банком:

· Размещает временно свободные денежные средства под выгодные ставки в векселя и депозитные сертификаты ЗАО АКБ «Газбанк»

· Производит кредитование физических лиц в рублях и иностранной валюте, на срок до 5 лет, при наличии обеспечения

· Производит кредитование юридических лиц

· Осуществляет операции по текущим счетам в рублях, открываемым физическим лицам

· Принимает рублевые вклады от физических лиц

· Предлагает услуги по оформлению карточек с образцами подписей и оттиска печати

· Предоставляет в аренду индивидуальные банковские сейфовые ячейки для хранения драгоценностей, ценных бумаг и др.

Организационная структура филиала «Кировский» приведена в прил. 1

Основные функции

некоторых структурных подразделений филиала «Кировский» ЗАО АКБ «Газбанк»

Отдел внутрибанковских операцийосуществляет:

· учет финансовых средств банка, их анализ и динамику развития

· прогноз доходов и расходов банка

· анализ фактических расходов и доходов банка в сравнении с планируемыми

· принятие конкретных мер по повышению доходов банка и снижению его расходов и в этой связи постановка определенных задач другим подразделениям банка

Отдел по работе с частными лицамиосуществляет:

· прием депозитов

· учет депозитных средств банка по их срочности и отдельным депонентам

· заключение договоров на депонирование средств

· анализ депозитных средств, их структуры и динамики развития с целью оценки ресурсов банка и их влияния на ликвидность его баланса

· предоставление необходимой информации для планирования ресурсов банка.

Кредитное Управление:

· определяет кредитные ресурсы по видам ссуд и заемщикам исходя из кредитного потенциала банка

· выявляет потребности в кредите юр. лиц

· организует выдачу и погашение кредита, ведет кредитные дела юр. лиц

· заключает кредитные договора по предоставлению ссуд и оказанию услуг с юр.лицами

· проверяет кредитоспособность клиентов

· ведет картотеку кредитоспособности

· организует факторинговые операции

Отдел кредитования физических лиц:

· организует прямое и косвенное кредитование приобретения потребительских товаров и жилищного строительства

· предоставляет кредитные карточки

· обслуживает кредитные карты

· предоставляет услуги населению

Юридический отдел:

· контролирует выполнение уставных положений и правильность оформления банковских сделок

· составляет договоры, акты залога и другие деловые бумаги

· ведет все дела банка в судебных и административных учреждениях

· составляет разного рода акты, исковые заявления, отзывы, протесты и т.д.

· составляет заключения по всем возникающим в банке юридическим вопросам

· планирует численность и использование персонала

· осуществляет набор персонала и его расстановку

· управляет фондами заработной платы

Отдел АСУ:

· организует компьютерные системы банка

· занимается разработкой программного обеспечения для отделов

· разрабатывает программы перспективного и текущего оснащения банка электронно-вычислительной и оргтехникой

· совместно с административным отделом реализует эти программы

Цель управления рисками, как составной части процесса управления Банком – обеспечение устойчивого развития Банка в рамках реализации стратегического плана.

Задачами управления рисками являются:

- оптимизация соотношения риск/доходность по всем направлениям деятельности;

- минимизация потерь Банка при реализации неблагоприятных для Банка событий;

- снижение величины отклонения фактического финансового результата Банка от запланированного.

Основными риски являются:

· Кредитный риск

Банк проводит диверсифицированную, взвешенную и осторожную активную политику, уделяя большое внимание управлению рисками и качеству кредитного портфеля. Это подтверждается существующей долей созданных резервов под потери в общем объеме ссудной и приравненной к ней задолженности – по состоянию на 01.01.2008 – 0,96%. Банком разработаны политика и процедуры управления кредитным риском, включая требования по установлению и соблюдению лимитов концентрации кредитного портфеля, а также создан Кредитный Комитет, в функции которого входит активный мониторинг кредитного риска Банка. Кредитная политика Банка рассматривается и утверждается Правлением. Кроме того, банк выполняет все требования Банка России по соблюдению норм концентрации кредитных рисков на 1-го заемщика (Н6) , концентрации совокупных кредитных рисков (Н7) и прочих нормативов риска (Н9.1, Н10.1, Н12).

· Страновой риск

Деятельность Эмитента преимущественно осуществляется на территории Самарской области, являющейся одним из наиболее экономически развитых регионов Российской Федерации с устойчивым политическим положением. Банк подвергается страновым рискам характерным для РФ, риски, связанные с экономической и политической ситуацией в регионе, Банк считает минимальными. В случае ухудшения ситуации в стране и регионе, которое может негативно отразиться на деятельности ЗАО АКБ «Газбанк», Эмитент в первую очередь будет обеспечивать интересы своих клиентов в соответствии с законодательством РФ. Банк имеет корреспондентские отношения с надежными и устойчивыми иностранными банками (JPMorganChaseBank, RaiffeisenZentralbankOesterreichAG, CommerzbankAG), осуществляет взвешенную политику при заключении договоров с иностранными контрагентами, основные валюты расчетов: рубли РФ, доллары США, Евро. Поэтому риск возникновения убытков в результате неисполнения иностранными контрагентами обязательств из-за экономических, политических, социальных изменений, а также вследствие того, что валюта денежного обязательства может быть недоступна контрагенту из-за особенностей национального законодательства (независимо от финансового положения самого контрагента) являются минимальными.

· Рыночный риск

Банк осуществляет операции на фондовом, валютном и денежных рынках и подвергается следующим рискам

· Фондовый риск

Торговый портфель банка формируется на основании многостороннего анализа инструментов фондового рынка (фундаментального и технического), и, учитывая рискованность, вложений формируются резервы под обесценение ценных бумаги, которые в свою очередь корректируются, в зависимости от полученных данных о финансовом состоянии эмитента и общих колебаний рыночных цен на финансовые инструменты.

· Валютный риск

У Банка имеются обязательства и активы, выраженные в нескольких иностранных валютах. Валютных риск возникает в случаях, когда имеющиеся или прогнозируемые активы, выраженные в какой-либо иностранной валюте, не совпадают с величиной имеющихся или прогнозируемых обязательств выраженных в той же валюте. С целью управления этим риском банк проводит сбалансированную политику уравновешивания активов и пассивов, выраженных в иностранной валюте. Финансирование активных операций за счет средств, привлеченных в иностранной валюте, не допускается. Возникший, в случае финансирования активных операций, дисбаланс средств в обязательном порядке должен хеджироваться. Политика по управлению валютным риском рассматривается и утверждается Советом Директоров Банка.

· Процентный риск

Существующая система управления активами и пассивами, согласования сроков их размещения и привлечения, позволяет оценить процентный риск банка на минимальном уровне. Кроме этого, банк осуществляет постоянный мониторинг и регулирование процентного риска, имеет возможность управления своим процентным риском, в том числе, за счет текущего роста объемов проводимых операций, оперативного изменения ставок и сроков привлечения. Управление риском изменения процентных ставок осуществляетсяпутем увеличения или уменьшения позиций в рамках лимитов, установленных Правлением Банка. Данные лимиты ограничивают возможный эффект, оказываемый изменениями процентных ставок, на доходы Банка и на стоимость активов и обязательств, чувствительных к изменениям процентных ставок.

· Риск ликвидности

Риск ликвидности возникает в результате несбалансированности финансовых активов и финансовых обязательств кредитной организации (в том числе вследствие несвоевременного исполнения финансовых обязательств одним или несколькими контрагентами кредитной организации) и/или возникновения непредвиденной необходимости немедленного и единовременного исполнения кредитной организацией - эмитентом своих финансовых обязательств. Банком-эмитентом выполняются все утвержденные Банком России нормативы ликвидности. Существующая структура вложений и обязательств банка согласована по срокам размещения и востребования. Факторами, минимизирующими риск потери ликвидности, являются, во-первых, значительная доля стабильных пассивов - вкладов физических лиц, привлеченных на срок 6 месяцев и выше; во-вторых, высокое качество активов. Кроме того, на банк-эмитент для поддержания мгновенной ликвидности и платежеспособности банками-корреспондентами открыты лимиты на сумму около 185 млн. USD. В сложившихся условиях риск потери ликвидности является минимальным.

· Операционный риск

Внутренний порядок и процедуры проведения банковских операций и других сделок, полностью соответствуют характеру и масштабам деятельности кредитной организации - эмитента и требованиям действующего законодательства Российской Федерации. Более 70% сотрудников банка имеют высшее образование, в 2005г. более ста сотрудников банка прошли тренинги «Эффективная реализация услуг банка» и «Эффективные коммуникации. Развитие интуиции и эмоциональная регуляция» в Самарском институте делового образования. Существующая система мотивации и повышения профессионализма сотрудников повышает их заинтересованность в результатах труда, обеспечивает непрерывность и преемственность управления. Современные информационные, технологических и операционные системы, применяемые в Банке, минимизируют возможности сбоев в работе и потери информации. В мае 2007 года сотрудники принимали участие в тестировании по стандартам квалификации и успешно его прошли. Для контроля за операционным риском Банком используются следующие методы:

- изучение системных ошибок с целью их дальнейшего предотвращения;

- подбор квалифицированных специалистов;

- внутренний и документарный контроль;

-наличие резервных мощностей (электропитание, компьютерные мощности) на случай

непредвиденного выхода систем из строя.

Вышеперечисленные факторы позволяют оценивать операционный риск – как незначительный.

· Правовые риски

Деятельность кредитной организации в настоящее время подвержена определенным правовым рискам. Несовершенство правовой системы (противоречивость законодательства, отсутствие правовых норм по регулированию отдельных вопросов, возникающих в процессе деятельности кредитной организации - эмитента) и нарушение контрагентами нормативных правовых актов, а также условий заключенных договоров может привести к возникновению споров и судебных разбирательств и, соответственно, дополнительных издержек и финансовых потерь. В своей деятельности (в том числе при проведении консультаций и составлении документов) банк полностью придерживается требований нормативных правовых актов и заключенных договоров. Служба внутреннего контроля Банка осуществляет контроль над соблюдением сотрудниками требований законодательства и внутренних положений, совместно с Правовым Департаментом на постоянной основе отслеживают изменения федерального и регионального законодательства. Сотрудники Банка имеют доступ к работе со справочно-правовыми системами «Консультант Плюс» и «Гарант». Все вышеприведенные факторы в совокупности способствуют снижению влияния правовых рисков.

· Риск потери деловой репутации (репутационный риск)

В конце 2005 г. международное рейтинговое агентство Moody’s (Moody’s Investors Service) присвоило ЗАО АКБ «Газбанк», а 13 ноября 2007 года подтвердило долгосрочный рейтинг на уровне «B2», а также краткосрочный рейтинг финансовой устойчивости на уровне «Е+». Прогноз рейтингов – стабильный. Присвоен также долгосрочный рейтинг по национальной шкале на уровне «Ваа1» (агентство Moody’s Interfax). По оценке агентства Moody’s, присвоенные рейтинги отражают лидирующие позиции банка на региональном рынке розничных банковских услуг (привлечение депозитов и размещение потребительских кредитов), отражают хорошее качество кредитного портфеля банка, высокую текущую доходность банка и диверсифицированную по отраслям клиентскую базу. По результатам независимой оценки рейтингового агентства «Росбизнесконсалтинг» итогов развития банковского сектора России за 9 месяцев 2007 ЗАО АКБ «Газбанк» занимает 38-ое место прибыльности, 81-ое место размеру чистых активов. В декабре 2006 года ЗАО АКБ «Газбанк» стал первым банкам-победителем конкурса «Компания года» в номинации «высокая финансовая эффективность», а также награжден Орденом Перта Великого. Первой степени, высшей наградой XII Всероссийской Петровской ассамблеи, проходившей в Самаре 22.12.2006. 5 октября в Самаре состоялась конференция «II Российский Вексельный Конгресс», где Газбанк выступил Официальным партнером. Конференция организована Информационным агентством «Cbonds.ru» совместно с Фондовой биржей «ММВБ» при поддержке Ассоциации участников вексельного рынка. Банк уделяет большое внимание поддержке своей деловой репутации и риск ее потери можно оценивать как минимальный.

· Стратегический риск

Стратегия развития Банка, реализуемая в настоящие время, направлена на расширение ресурсной базы как в корпоративном сегменте, так и в отношении физических лиц, сохранение темпов роста доходов от кредитования, освоение новых программ кредитования, развитие операций доверительного управления и брокерского обслуживания, осуществление вложений в ликвидные эмиссионные ценные бумаги с фиксированным доходом, сотрудничество с международными финансовыми организациями, выпуск ценных бумаг Банка – облигаций, векселей, депозитных сертификатов. Высокий профессионализм топ-менеджмета (Первый заместитель Председателя Правления ЗАО АКБ «Газбанк» Владимир Семин стал победителем авторитетного российского конкурса «Менеджер года в банковской сфере-2005», руководители Газбанка были отмечены 4 орденами и медалями XII Всероссийской Петровской ассамблеи, проходившей в Самаре 22.12.2006. Председатель Правления Александр Викторович Бондаренко и Первый заместитель Председателя Правления Владимир Александрович Семин удостоились Ордена «Почетный знак Петра Великого», золотые медали «За трудовую доблесть» получили управляющие Тольяттинским и Кировским филиалами Газбанка Игорь Борисович Медведев и Анатолий Иванович Попов.), взвешенный и многосторонний подход к определению стратегии развития банка позволяют свести к минимуму стратегический риск.

Основные принципы работы отдела по кредитованию инвестиционных проектов не отличаются от общепринятых принципов кредитования – принципов, на основе которых принято предоставлять кредит заемщику. Определяющими принципами кредитования являются:

– Возвратность кредита.

Предоставляемые кредитные ресурсы должны быть обязательно возвращены заёмщиком Банку.

– Соблюдение сроков возврата (срочность).

Предоставляемые кредитные ресурсы должны быть возвращены в сроки, определённые при заключении договора с заёмщиком. При досрочном погашении или при просроченной задолженности Банком может взиматься дополнительная плата.

– Обеспеченность кредита.

Предоставляемый кредит должен быть обеспечен дополнительно (движимое/недвижимое имущество, готовая продукция, гарантии поручителя и др.).

– Дифференциация кредитов (кредитоспособность заемщика).

Финансовое состояние заёмщика оценивается по предусмотренной методике, что позволяет оценить кредитоспособность заёмщика и снизить риски невозврата кредита. Таким образом, происходит отбор предприятий, наиболее привлекательных с позиций финансовой устойчивости и инвестиционной привлекательности.

– Платность.

За предоставление кредитных ресурсов банк взимает плату – процент.

– Целевое назначение кредитов.

Кредитный отдел Банка в течение всего срока погашения кредита производит мониторинг деятельности и финансового состояния заёмщика с целью выявления случаев нецелевого использования кредитных ресурсов, так как заёмщик обязан использовать предоставленные кредитные ресурсы только по назначению, обозначенному в кредитном договоре.

Оценка целесообразности предоставления кредита производится при помощи соответствующего программного обеспечения (Альт-Инвест). Основные параметры экспертизы проектов на уровне общепринятых:

– Расчёт потоков без учёта влияния инфляции;

– ЧДД (NPV) > 0;

– Ставка дисконтирования = процентной ставке за кредит;

– ВНД > процентной ставки за кредит;

– Предельные значения показателей финансовой надёжности устанавливаются соответствующими внутренними документами Банка.

Требования к заёмщикам – юридическим лицам:

Поддержание предприятиями-заемщиками ежемесячных оборотов по счетам в Сбербанке России как минимум, в объёмах, сопоставимых с объемами обязательств по кредитам.

ОБЪЕМ ежемесячных оборотов организации-заемщика по счетам в Сбербанке России –

О = (К + П )/Т

где О – объем ежемесячных оборотов по расчетным и текущим валютным счетам в Сбербанке России,

К – сумма основного долга по кредиту,

П – сумма обязательств по уплате процентов за весь срок пользования кредитными ресурсами,

Т – срок кредитования.

Основные условия кредитования малого бизнеса:

| Кредиты на пополнение оборотных средств |

Кредиты на приобретение объектов недвижимости,капитальный (текущий) ремонт, выкуп земельных участков,

приобретение транспортных средств и оборудования, приобретение сельскохозяйственных животных |

| Заемщик |

Индивидуальный предприниматель или малое предприятие с объемом годовой выручки не более 60млн. руб. с учетом НДС |

| Опыт работы |

не менее 6 месяцев |

| Сумма кредита |

не ограничена |

– до 70% от объема годовой выручки (в зависимости от рентабельности бизнеса);

– для предприятий оптовой и розничной торговли – не более 30% от объема годовой выручки

|

| Срок кредита |

до 1,5 лет |

до 3 лет |

| Обеспечение |

– не менее 25% суммы кредита (с учетом процентов) обеспечивается залогом имущества; кроме того, предоставляются личные поручительства владельцев малых предприятий или членов семьи предпринимателя на всю сумму кредита; |

| – кредиты в сумме до 750 тыс. руб* могут предоставляться (по усмотрению Банка) без оформления залога имущества (на срок до 1,5 лет). |

| Погашение кредита |

ежемесячно, равными долями |

ежемесячно, равными долями (возможно предоставление отсрочки погашения основного долга на срок до 6 месяцев) |

| для индивидуальных предпринимателей и юридических лиц, имеющих выраженный сезонный характер бизнеса, может быть установлен график погашения основного долга неравными долями при условии предоставления залога имущества на всю сумму кредита и процентов по нему |

| Сроки рассмотрения |

не более 8 дней (при наличии полного пакета документов) |

Приложение

1 Приложение

1

|