Оглавление

Введение

Глава 1. Содержание и принципы организации межбанковских расчетов

1.1 Организация межбанковских расчетов

1.2 Виды межбанковских расчетов

1.3 Клиринговые расчеты

Глава 2. Место и роль электронных расчетов в платежных системах

2.1 Электронные расчеты и их преимущества

2.2 Зарубежные системы межбанковских расчетов

2.3 Национальная платежная система: формирование и направления развития

Глава 3. Анализ межбанковских расчетов, проводимых в банковских учреждениях Омской области

3.1 Характеристика платежей по видам платежных инструментов

3.2 Роль электронных расчетов в межбанковских корреспондентских отношениях

3.3 Направления развития банковского сектора Омской области в 1 квартале 2009 года и перспективы развития электронных расчетов

Заключение

Список использованной литературы

Введение

Корреспондентские отношения - традиционная форма банковских связей, используемая в основном при обслуживании внешней торговли и включающая в себя совокупность всех возможных форм сотрудничества между банками. Установление корреспондентских отношений между двумя банками предполагает заключение корреспондентского соглашения[1]

, что в свою очередь означает, что банки, обменявшись контрольными документами (альбомами образцов подписей лиц[2]

, уполномоченных подписывать банковскую документацию и ключом для идентификации телеграфной переписки), выполняют различные операции по поручению друг друга в пределах установленных друг другу лимитов на проведение тех или иных операций. Корреспондентское соглашение содержит в себе все условия и порядки на основании которых будут строиться взаимоотношения банков.

В рамках корреспондентского соглашения производятся акцепты тратт, аккредитивные операции, выплата переводов, выдача гарантий инкассирование документов и т.п. Для удобства расчетов банки-корреспонденты открывают друг другу корреспондентские счета в различных валютах. Для торговых партнеров наличие корреспондентских отношений между банками экспортера и импортера имеет большое значение, поскольку позволяет осуществлять без задержек международные расчеты и избегать включения в них третьих банков (и тем самым избегать дополнительных расходов).

Реклама

Увеличение объемов международных банковских операций, расширение их видов при одновременном увеличении рисков по подобным операциям вызвали изменение традиционных взглядов на корреспондентские отношения. Если ранее банки отводили корреспондентским отношениям второстепенную, чисто техническую роль, то в настоящее время они рассматриваются банками как инструмент снижения рисков по операциям, важный источник получения дополнительной прибыли.

Значение корреспондентских отношений возросло в связи с тем, что банки, выступая одновременно заемщиками и заимодавцами, сами являются крупнейшими потребителями банковских услуг. По данным газеты «Коммерсант Дейли», 90% валютных операций осуществляется на межбанковской основе.

Привлеченные возможностью получения высоких доходов от кредитных операций, многие банки (в том числе мелкие и средние, не имеющие достаточных резервных средств и опыта) стали участниками рынков капиталов. Поэтому корреспондентские отношения явились гибким инструментом приспособления к новым условиям. Важное значение приобрели личные связи, и в поисках надежных партнеров банки стали обращаться в первую очередь к своим традиционным корреспондентам.

В рамках работы по развитию корреспондентских отношений банки разрабатывают и реализуют свою политику по отношению к другим банковским учреждениям, определяют, с какими банками, в каких областях и на каких условиях развивать операции. Эта работа включает в себя анализ финансового положения банков-корреспондентов, их репутации и платежеспособности, разработку мер по обеспечению интересов банков, защите от риска неплатежа по операциям с корреспондентом, совершенствование условий межбанковских расчетов и повышение их эффективности[3]

.

Таким образом, понятие «корреспондентские отношения» в настоящее время вышло за традиционные рамки только договоренности между банками о порядке совершения взаимных операций и распространилось практически на все сферы банковской деятельности, включая широкий комплекс межбанковских взаимоотношений, работу по совершенствованию практики международных расчетов, качество банковского обслуживания клиентуры. Под корреспондентскими отношениями в их современном выражении следует понимать отношения, опосредствующие проведение между банками взаимных операций, которые они совершают по поручению своих клиентов и от собственного имени. Понятие «корреспондентские отношения» включает формы, методы и условия совершения операций, порядок их проведения.

Реклама

Если раньше установление корреспондентских отношений предполагало получение чисто технической возможности проведения расчетов с тем или иным банком, обеспечивало определенные гарантии четкости и своевременности осуществления расчетов, снижение рисков неплатежей, конкурентоспособность предоставляемых банком услуг, то теперь в рамках корреспондентских отношений становится возможным извлечение дополнительной прибыли, в частности путем получения оперативной информации о движениях средств на корреспондентских счетах.

Объектом исследования

данной работы явилась деятельность банковских организаций Омской области в системе межбанковских корреспондентских отношений.

Предмет исследования

– система электронных расчетов в межбанковских корреспондентских отношениях.

Цель работы -

изучение основ организации межбанковских расчетов в коммерческих банках и роль электронных расчетов в межбанковских корреспондентских отношениях.

Для реализации этой цели необходимо разрешить следующие задачи

:

- изучить содержание и принципы организации межбанковских расчетов;

- рассмотреть виды и способы организации межбанковских расчетов;

- определить значение электронных расчетов в системе межбанковских корреспондентских отношениях;

- проследить развитие электронных расчетов на примере кредитных учреждений Омской области.

Информационной базой для написания данной дипломной работы послужили: Федеральный закон от 2 декабря 1990 г. N 395-I "О банках и банковской деятельности" (с изменениями и дополнениями), Федеральный закон от 27.07.2006 N 149-ФЗ "Об информации, информатизации и защите информации", Федеральный закон № 1-ФЗ от 10.01.2002 «Об электронной цифровой подписи», Положение ЦБ РФ "О правилах обмена электронными документами между ЦБ РФ, кредитными организациями (филиалами) и другими клиентами ЦБ РФ при осуществлении расчетов через расчетную сеть Банка России" от 12.03.98 № 20-П, Положение ЦБ РФ от 23.06.98 № 36-П "О межрегиональных электронных расчетах, осуществляемых через расчетную сеть ЦБ РФ", Положение ЦБ РФ от 03.10. 2002 г. № 2-П " О безналичных расчетах в РФ", а также учебные пособия под редакцией д.эк. наук, проф. О.И. Лаврушина, Л.Н. Красавиной, Г.С. Пановой, О.С. Рудаковой, З.Г. Ширинской и др.

Структура работы

состоит из введения, трех глав, заключения и списка использованной литературы.

В первой части данной работы рассмотрены все теоретические аспекты необходимые для понимания организации межбанковских расчетов в коммерческом банке. Вторая глава посвящена электронным расчетам и развитию международных и национальных платежных систем. В третьей, практической части, рассматриваются межбанковские расчеты на примере банковских учреждений Омской области.

Глава1. Содержание и принципы организации межбанковских расчетов

1.1 Организация межбанковских расчетов

Осуществление безналичных расчетов в хозяйстве между поставщиками и потребителями продукции обусловливает взаимные расчеты между банками. Межбанковские расчеты возникают тогда, когда плательщик и получатель средств обслуживаются разными банками, а также при взаимном кредитовании банков. Межбанковские расчеты представляют собой совокупность расчетов между кредитными учреждениями и между их филиалами. Оба уровня межбанковских расчетов имеют как общие черты, так и определенные различия. Данные виды взаимоотношений кредитных учреждений различаются по форме организации и по экономическому содержанию.

Организационные различия заключаются в том, что при расчетах между кредитными организациями реализуются отношения экономически обособленных субъектов, а межфилиальные расчеты осуществляются в границах одного банка. Наиболее существенным является различие в этих видах расчетов по их экономическому содержанию. Внутреннее содержание расчетов между кредитными учреждениями и межфилиальных расчетов характеризуется границей платежа, способом взаимоотношений участников и техникой осуществления расчетов. Под границей платежа понимается количество денежных средств, максимально возможных к переводу. При межфилиальных операциях такое количество фактически не ограничено. Платежи между кредитными организациями могут осуществляться лишь в рамках имеющихся у последних денежных средств[4]

.

Юридически независимые участники расчетов — кредитные организации — самостоятельно определяют источники и пути размещения денежных средств. Следовательно, межбанковские отношения могут возникать только на договорных началах. Межфилиальные отношения, в том числе и расчетные, строятся на единых правилах, устанавливаемых головным банком для всех его подразделений. Различия к технике построения расчетных операций между банками вытекают из способа их взаимоотношений. Филиалы одного банка довольно жестко ограничены в выборе способов проведения платежа.

Осуществление межбанковских расчетов предполагает перевод денежных средств между обособленными банковскими учреждениями. Исполнение переводной операции происходит в рамках установленных правил, обязательных для всех сторон, участвующих в этой операции. Таким образом, организация межбанковских расчетов базируется на специфических отношениях, возникающих между банками - корреспондентских отношениях[5]

.

При проведении межбанковских расчетов используются три основных метода.

Первый метод состоит в списании и зачислении средств по счетам, открытым банками в центральном банке. Второй метод включает проведение межбанковских платежей по счетам НОСТРО и ЛОРО, которые открываются банками друг у друга на двусторонней основе. Третий метод заключается в том, что расчеты между банками осуществляются через счета, открытые либо в банке-корреспонденте, являющемся третьей стороной, либо в специализированной расчетной или клиринговой организации. Использование названных методов проведения межбанковских платежей обусловлено структурой платежной системы, характерной для всех стран с двухуровневой банковской системой. В число основных участников платежной системы входят центральный банк, коммерческие банки и небанковские учреждения.

В России межбанковские расчеты через корсчета осуществляются с 1991 г. Из всего многообразия подсистем межбанковских расчетов можно представить в укрупненном виде следующие подсистемы, применяемые каждым коммерческим банков России.

1. Валовые (брутто) расчеты:

- через РКЦ;

- при прямых корреспондентских отношениях сбанками.

2. Неттинг (клиринг) - расчеты внутри России через:

- РКП в порядке эксперимента;

- расчетные центры крупных банков по некоторому объему платежей;

- клиринговые центры по некоторому объему платежей;

- головной банк с другими филиалами банка (межфилиальные расчеты).

Несмотря на то, что порядок расчетов в каждой из подсистем имеет существенные отличия и особенности, они базируются на единых принципах. Основными требованиями к расчетам являются достаточная их оперативность и предсказуемость платежей, высокая надежность, безопасность, экономическая эффективность и широкое разнообразие в соответствии с потребностями пользователей. Межбанковские расчеты осуществляются согласно принципам, которые свойственны системе безналичных расчетов в целом, однако их проявление в расчетах между банками имеет определенную специфику[6]

.

Поскольку банки являются начальным и конечным звеном в цепи расчетов между различными экономическими субъектами, их невозможно было бы завершить, если бы не существовала система расчетов между самими банками. В связи с этим огромное значение для организации межбанковских расчетов имеет принцип поддержания банками своей ликвидности

на уровне, обеспечивающем бесперебойное и в полном объеме проведение расчетов с другими банками. Банк должен в любой момент суметь удовлетворить требования своих клиентов о снятии денег со счетов и осуществлении платежей по их поручениям. Он стремится совместить получение прибыли, требующее замораживания активов на относительно долгий срок, с гарантией надежности и ликвидности. Отсутствие средств на корреспондентском счете банка и несбалансированность его ликвидности даже в течение непродолжительного времени может вызвать серьезные негативные последствия, яркий пример чему — разразившийся в 90-е годы двадцатого столетия глубокий экономический кризис, характеризовавшийся неплатежеспособностью большинства российских предприятий. Поэтому банку необходимо осуществлять управление своей ликвидностью, что диктует необходимость своевременного поступления средств на корсчета и рационального их использования.

Соблюдение рассмотренного принципа межбанковских расчетов является залогом предотвращения платежных рисков (рисков неликвидности и кредитных рисков), которые наиболее опасны для экономики, если они перерастают в системные риски.

Большое значение имеет и принцип контроля за правильностью совершения межбанковских расчетов.

Специфика его и особая роль заключается в постоянном взаимном контроле за синхронностью и полной идентичностью проводимых сумм, во-первых, по счетам клиентов в банках и по корсчетам банков в РКЦ (или в банках-корреспондентах), во-вторых, по счетам и по балансам собственно самих участников расчетов — коммерческих банков-корреспондентов при расчетах их между собой, а также при расчетах между РКЦ. По мере развития межбанковских расчетов, особенно широкого распространения межбанковского клиринга, усиливается значение принципа контроля за технологическими рисками, также отражающего специфику этих расчетов:

Общим принципом организации межбанковских расчетов является принцип безусловного платежа по межбанковским обязательствам.

Предоставляя платежные услуги своим клиентам, коммерческие банки выступают в роли финансовых посредников. Согласившись осуществлять платежные операции своих клиентов, банки принимают на себя обязательства по межбанковским платежам и расчетам. Эти обязательства в большинстве случаев связаны с согласием плательщика на списание средств с его счета в определенный срок. Однако списание сумм задолженности по налоговым платежам, искам, рассмотренным в арбитражном суде, может быть осуществлено с корреспондентского счета в безакцептном порядке.

Платеж по обязательствам имеет два аспекта, особенно важных при осуществлении межбанковских расчетов: окончательность платежа и необходимость подтверждения его исполнении. Окончательность платежа служит гарантией завершения расчетной операции. При наличии такой гарантии исключается вероятность того, что сделка не будет завершена.

Наиболее важным принципом межбанковских расчетов является платеж в пределах средств корреспондентского счета.

Этот принцип состоит в поддержании оптимального остатка средств на корреспондентском счете кредитной организации и соблюдении нормативов ликвидности баланса банка. С принципом платежа в пределах остатка средств на корреспондентском счете тесно связано понятие «управление наличной позицией банка». Под управлением наличностью понимаются операции, осуществляемые банком с целью регулирования предназначенных для платежей активов и контроля над этими активами. Актуальность соблюдения принципа платежа в пределах остатка средств на корреспондентском счете объясняется тем, что проведение банком рискованной политики в области активных операций может привести к возникновению системного риска, который через каналы межбанковских отношений вызовет цепную реакцию, распространившись на другие банки и поразив другие сферы экономики регионов и страны в целом.

Таким образом, существующие принципы межбанковских расчетов помогают кредитным организациям своевременно и в полном объеме проводить расчетные операции, переводы платежей по системам корреспондентских счетов.

Для понимания порядка организации межбанковских расчетов важно знать и понимать экономическое содержание корреспондентского счета банка. Корреспондентский счет,

по существу, выполняет те же функции, что и расчетный счет предприятия, но с учетом специфики деятельности банка. На счете (главным образом в РКЦ) хранятся временно свободные собственные и привлеченные средства коммерческих банков. Круг отражаемых здесь операций довольно широк. Во-первых, это операции по кредитно-расчетному, кассовому и иному обслуживанию клиентуры самого банка: перечислению и взысканию денежных средств, обусловленных куплей-продажей товаров и услуг, расчетам с бюджетом по уплате налогов, сборов и пошлин, внебюджетными фондами, страховыми компаниями по всем видам страхования. Часть операций обусловлена приемом и выдачей клиентами наличных денег для выплаты заработной платы и премий работающим и для административно-хозяйственных расходов. Во-вторых, это операции по межбанковским займам и депозитам, с ценными бумагами, по покупке-продаже валют, перечислению резервных требований. В-третьих, это собственно хозяйственные операции банка, например платежи в бюджет и внебюджетные фонды, управленческие расходы и др. Следует учитывать, что каждый банк может иметь не один корсчет, а несколько. В связи с этим все изложенные выше виды операций распределяются между всеми счетами банка. Характер и число счетов зависят от того, в каких подсистемах межбанковских расчетов задействован коммерческий банк. Организация корреспондентских отношений в банках осуществляется соответствующими отделами, управлениями или секторами в составе операционно-расчетных центров. Огромное значение имеет управление банком своими корсчетами, представляющими по сути основу его хозяйственной деятельности[7]

.

В Российской Федерации расчеты между банками осуществляются через расчетно-кассовые центры, созданные Центральным банком РФ в республиках, краях, областях, городах и районах. Кроме того, банковские операции по расчетам могут проводиться и по корреспондентским счетам банков, открываемым ими друг у друга на основе межбанковских соглашений. Расчетно-кассовый центр выступаете в качестве посредника в переводе денежных средств при использовании первого метода межбанковских расчетов. Второй метод проведения расчетов между кредитными организациями базируется на открытии ими взаимных корреспондентских счетов или установлении прямых корреспондентских отношений.

Процесс установления корреспондентских отношений разбивается на три стадии: выбор банка-корреспондента, подготовка необходимых для открытия корреспондентского счета документов и, самое главное, разработка и подписание корреспондентского договора. Выбор корреспондента начинается с анализа потоков платежей клиентов и выявления регионов либо городов, куда эти платежи в основной своей массе направлены. Важным моментом является оценка объемов поступлений на корреспондентский счет банка в РКЦ платежей из интересующих регионов.

Учет встречных потоков платежей необходим для оперативного поддержания остатка вновь открываемого корреспондентского счета и для создания благоприятных условий проведения взаимозачетов межбанковских обязательств. Вторая стадия установления корреспондентских отношений заключается в обмене банковскими документами и информацией о финансовом положении сторон. На этом этапе производится предварительная оценка степени риска размещения средств на счете в банке-корреспонденте на основе балансовых данных партнера. Стандартная процедура включает в себя проверку соответствия показателей ликвидности баланса на последнюю отчетную дату нормативным требованиям, установленным Банком России. Завершающей стадией установления корреспондентских отношений является подписание корреспонденте ко го договора и открытие на балансе кредитных организаций корреспондентских счетов.

Содержание корреспондентского договора определяет все дальнейшие взаимоотношения сторон. Предмет корреспондентского договора определяет:

- порядок открытия и закрытия счетов;

- перечень необходимых документов;

- операции, проводимые по корреспондентским счетам;

- режим корреспондентского счета;

- технологию электронного обмена информацией.

Порядок совершения операций, а также права и обязанности сторон регламентируют правила и график списания и зачисления средств по счетам, устанавливают документооборот, возможность предоставления расчетного кредита, порядок сверки остатков счетов, необходимость соблюдения банковской тайны. Отдельно оговариваются размер и порядок оплаты услуг банка по проведению операций по счету корреспондента, а также условия начисления процентов на кредитный остаток счета. Наконец, ответственность сторон отражается в договоре в виде штрафов и пени за несвоевременное исполнение поручений корреспондента и его клиентов по зачислению либо уплате средств со счета корреспондента.

1.2 Основные виды межбанковских расчетов

Расчеты через расчетно-кассовые центры

В настоящее время межбанковские расчеты в Российской Федерации осуществляются в основном через корреспондентские счета, открытые в расчетно-кассовых центрах, являющихся структурными подразделениями Банка России. Межбанковскую операцию, проводимую через систему РКЦ можно разделить на три фазы:

- инициирование платежа (начальный провод);

- расчет по платежу (ответный провод);

- урегулирование расчетов (взаимная выверка).

Такое разделение позволяет четко проследить и разграничить функции контрагентов и посредников при платеже и их ответственность. Поэтому механизм расчетов между коммерческими банками на основе движения средств по счетам, открытым в центральном банке, является основой для регулирования последним деятельности банков второго уровня и, в конечном счете, всей экономики.

Основная функция РКЦ — проведение расчетов между учреждениями разных банков с необходимым ведением корсчетов. Расчеты производятся на валовой основе. Вместе с тем РКЦ занимаются эмиссионно-кассовыми, а также многими другими операциями. В РКЦ по месту нахождения правлений коммерческих банков открываются корреспондентские счета банков. Филиалы банков имеют корреспондентские счета типа субсчетов. Порядок открытия корреспондентских счетов в коммерческом банке определяется теми же нормами, которые действуют в отношении расчетных счетов клиентов банка. В договоре предусматриваются процедуры всех операций по корреспондентскому счету, а также ответственность сторон за нарушение условий договора. Через корреспондентские счета банки осуществляют весь круг операций, связанных с обслуживанием своих клиентов, а также операции самого банка как хозяйствующего субъекта. Для учреждения банка корреспондентский счет — это своего рода «расчетный счет», на нем хранятся все средства коммерческого банка (как собственные, так и неиспользованные им деньги своих клиентов, а также неиспользованные деньги, полученные в ссуду от других кредитных учреждений). Порядок осуществления расчетных операций через корреспондентские счета (субсчета) кредитных организаций (филиалов), открытые в Банке России, регламентируется Положением Банка России от 03.10.2002 №2-П «О безналичных расчетах в РФ». Данное Положение регламентирует организацию расчетов кредитных организаций через корреспондентские счета (субсчета), открытые в подразделениях расчетной сети Банка России (ГРКЦ, РКЦ), на валовой основе. Проведение расчетов на валовой основе предусматривает совершение перевода денежных средств индивидуально и последовательно по каждому расчетному документу.

Для проведения расчетных операций каждая кредитная организация, расположенная на территории Российской Федерации и имеющая лицензию Банка России на осуществление банковских операций, открывает по месту своего нахождения один корреспондентский счет в подразделении расчетной сети Банка России. Кредитная организация (филиал) имеет право открыть этот счет с момента внесения соответствующей записи в Книгу государственной регистрации кредитных организаций и присвоения ей регистрационного номера. Основанием для открытия корреспондентского счета (субсчета) кредитной организации (филиала) в Банке России является заключение договора счета. Корреспондентский счет (субсчет) открывается по распоряжению руководителя подразделения расчетной сети Банка России.

Кредитная организация вправе открыть на имя каждого филиала по месту его нахождения один корреспондентский субсчет в подразделении расчетной сети Банка России, за исключением филиалов, обслуживаемых в одном подразделении расчетной сети Банка России с головной кредитной организацией или другим филиалом кредитной организации, В этом случае расчетные операции осуществляются через корреспондентский счет головной кредитной организации или корреспондентский субсчет другого филиала кредитной организации.

Договор счета заключается на согласованный сторонами срок. В нем определяются порядок расчетного обслуживания, права и обязанности сторон при совершении по корреспондентскому счету (субсчету) расчетных операций, способ обмена расчетными документами с Банком России, порядок оплаты предоставляемых Банком России расчетных услуг, ответственность сторон за неисполнение или ненадлежащее исполнение обязательств по договору.

Прием расчетных документов Банком России осуществляется независимо от остатка средств на корреспондентском счете кредитной организации на момент их принятия. Платежи осуществляются в пределах средств, имеющихся на момент оплаты. При этом принимается в расчет сумма средств, поступающих в течение операционного дня, с учетом кредитов, полученных от Банка России.

Проведение операций по корреспондентским счетам, открытым в учреждениях Банка России, осуществляется в день поступления платежного поручения банка-отправителя платежа. На платежном поручении банка-респондента при проведении расчетов через РКЦ дата перечисления платежа не указывается. Зачисление и списание средств на корреспондентский счет банка в РКЦ осуществляется на балансе коммерческого банка на основании выписок из корреспондентского счета, полученных от РКЦ, не позднее следующего рабочего дня после списания (поступления) средств на счет. До получения выписки от РКЦ банки отражают операции по списанию и зачислению средств на счете незавершенных расчетов "Средства клиентов по незавершенным расчетным операциям при осуществлении расчетов через подразделения Банка России".

Платежные поручения и реестры предстоящих платежей на проведение операций по корреспондентскому счету (субсчету), а также выписки (подтверждения) о проведении операций по корреспондентским счетам (субсчетам) могут составляться на бумажных носителях или в электронном виде.

Электронные платежные документы (ЭПД) могут составляться в виде полноформатных ЭПД или ЭПД сокращенного формата[8]

.

Полноформатный ЭПД содержит все реквизиты платежного поручения и имеет равную юридическую силу с платежным поручением на бумажном носителе. ЭПД сокращенного формата имеет часть реквизитов, обязательных для совершения операций по корреспондентским счетам, открытым в учреждениях Банка России. При применении ЭПД сокращенного формата кредитная организация-плательщик обязана самостоятельно направлять расчетные документы на бумажных носителях, на основании которых составлено ЭПД сокращенного формата, банку-получателю для отражения расчетных операций по счетам клиентов.

Получение от кредитной организации необходимых расчетных документов является основание для проведения операций по корреспондентскому счету. Платеж, осуществляемый кредитной организацией (филиалом) через расчетную сеть Банка России, считается:

- безотзывным — после списания средств с корреспондентского счета (субсчета) кредитной организации (филиала) плательщика в подразделении расчетной сети Банка России, подтвержденного в зависимости от способа обмена расчетными документами выпиской или электронными служебно-информационными документами (ЭСИД);

- окончательным — после зачисления средств на счет получателя, подтвержденного в зависимости от способа обмена расчетными документами выпиской или ЭСИД.

Закрытие корреспондентского счета (субсчета) может происходить как по инициативе самой кредитной организации, так и на основании заявления ликвидационной комиссии (конкурсного управляющего, ликвидатора) при ее ликвидации.

Межфилиальные расчеты

В общую систему межбанковских расчетов входят расчеты между филиалами одного банка, так называемые межфилиальныс расчеты. Эти расчеты связаны преимущественно с корреспондентскими отношениями между коммерческими банками[9]

. Взаимные расчеты между филиалами коммерческого банка подразделяются на два вида. Первый вид связан с перемещением ресурсов, а второй охватывает все другие операции, включая расчетные, осуществляемые по поручениям клиентов.

а) внутри города

б) внутри России

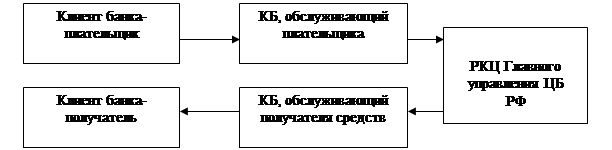

Рисунок 1. Схемы документооборота по межбанковским расчетам при централизованных корреспондентских отношениях

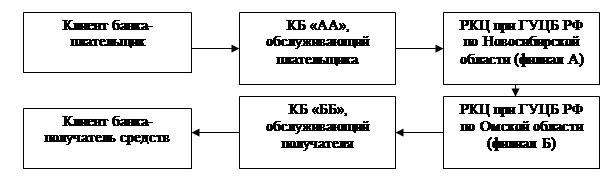

Расчеты между РКЦ по операциям коммерческих банков, а также по их собственным операциям осуществляются через систему межфилиальных оборотов[10]

. На балансе ЦБР открываются два счета по межбанковским расчетам: «Начальные межфилиальные обороты» и «Ответные межфилиальные обороты». Расчетный центр, начавший операцию по расчетам (начальный провод), условно называется филиалом А, а принявший документы к ответному проводу – филиалом Б.

Операции банков осуществляются на основании специальных документов - авизо (

официальное извещение о выполнении расчетной операции). Они могут быть дебетовыми или кредитовыми (в зависимости от содержания операции).

Правильность совершения расчетов РКЦ подтверждается совпадением начальных и ответных оборотов в процессе квитовки, т.е. сопоставления каждого ответного провода с начальным. Иными словами, должно быть обеспечено равенство общего итога остатков по счету начальных МФО через РКЦ общему итогу остатков по счету сквитованных ответных МФО. Такое соответствие достигается на балансах главных управлений ЦБ РФ только после завершения квитовки в межфилиальных оборотах за истекший год. Контроль за правильностью совершения расчетов между хозяйственными органами осуществляют коммерческие банки и их учреждения. В необходимых случаях привлекаются РКЦ и РЦИ Банка России.

Деятельность РКЦ тесно связана и напрямую зависит от качества работы вычислительных центров (ВЦ). В настоящее время коммерческие банки имеют возможность использовать для автоматизации своей деятельности как централизованную систему обработки информации, так и различные варианты локальных сетей либо сочетание обеих этих систем.

Централизованная система обработки информации (через ВЦ) имеет один недостаток: относительно низкую скорость совершения расчетных операций. Проблемы проведения расчетов связаны также с уровнем технической оснащенности РКЦ. Кроме того, сама технология этих расчетов основана на использовании большого числа бумажных носителей информации, что приводит к ошибкам и задержкам в почтовом обороте между РКЦ. Замедление платежей крайне негативно отражается на финансовом состоянии предприятия, формировании доходной части бюджета, приводит к осложнению взаимоотношений коммерческих банков с их клиентами.

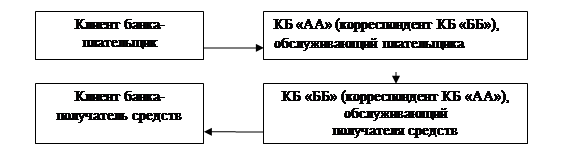

Прямые корреспондентские отношения

Прямые корреспондентские отношения

представляют собой договорные отношения между двумя или несколькими кредитными учреждениями об осуществлении платежей и расчетов одним из них по поручению и за счет другого, а также о предоставлении кредитов, оказании инвестиционных и иных услуг (см. рис.2.). Эти отношения возникают: между кредитными учреждениями, находящимися как внутри страны, так и за ее пределами. В современных условиях практически каждый коммерческий банк связан корреспондентскими отношениями не с одним, а с десятками банков[11]

.

Предметом этих отношений являются главным образом два вида операций: по обслуживанию клиентов и собственные межбанковские операции. К первым относятся операции по коммерческим сделкам клиентов и оказанию им трастовых услуг, платежи на основе различных форм расчетов (дебетовых и кредитовых переводов, аккредитива, инкассо), клиринг, операции с ценными бумагами, предоставление гарантий. Собственные операции банка включают активные и пассивные кредитные операции, покупку и продажу валют, ценных бумаг.

Рисунок 2. Схема документооборота при прямых корреспондентских отношениях между коммерческими банками России

Корреспондентские отношения обычно сопровождаются открытием счетов (отношения со счетом) на взаимной основе (друг у друга) или в одностороннем порядке (только у одного из партнеров, как правило, у крупного банка). Выбор в пользу взаимных или односторонних корреспондентских отношений зависит от различных факторов, к которым следует отнести такие: объем взаимных потоков платежей, иена и спрос на рынке кредитных ресурсов, возможность участия в торгах на региональных валютных биржах, а также возможность оперативного отзыва находящихся на корреспондентских счетах средств.

Возможно установление отношений между корреспондентами без открытия счета, когда взаимные расчеты осуществляются по счетам, открытым ими в третьем кредитном учреждении. Частный случай такой структуры договорных связей — расчеты через корреспондентские счета, открытые в подразделениях банков. Однако они могут проводиться и через счета, открываемые в каком-либо коммерческом банке, обычно являющемся крупным центром межбанковских расчетов.

Установление корреспондентских отношений оформляется обменными письмами или заключением корреспондентского договора, в которых предусматриваются порядок и условия выполнения соответствующих банковских операций. Для этого банки представляют друг другу следующие документы, необходимые для изучения надежности и состоятельности партнеров:

- нотариально заверенные копии уставов и лицензий на проведение различных операций;

- отчеты о деятельности, включая балансы;

- справки о соблюдении экономических нормативов и др.

На основании заключенного межбанковского соглашения банки открывают корреспондентские счета. Счет одного банка в другом имеет два разных названия в зависимости от того, идет ли речь с точки зрения банка, предоставляющего услугу по счету, или же банка, пользующегося услугой по счету. Допустим, банк «АА» пользуется услугой другого банка по счету и является владельцем средств на этом счете. Банк «ББ» предоставляет услугу по счету и является банком, в котором открыт этот счет. Для банка «АА» счет будет называться счетом НОСТРО, а сам банк «АА» — банком-респондентом. Для банка «ББ» счет будет называться счетом ЛОРО, а сам банк «ББ» будет именоваться банком-корреспондентом. Банк-респондент является владельцем средств на счете НОСТРО и может самостоятельно распоряжаться ими. Банк-корреспондент является лишь администратором платежных поручений банка-респондента, однако ему принадлежит право устанавливать условия использования счета НОСТРО. К примеру, банк-корреспондент определяет уровень предоставляемого им обслуживания, включая своевременность и точность обработки зачисления и снятия средств со счета. Он также устанавливает расценки на комиссионные сборы за предоставляемые им платежные услуги и может ввести требование о минимальном уровне остатков. И наконец, самое главное состоит в том, что банк-корреспондент осуществляет контроль размеров предоставляемого банку-респонденту кредита по счету, ограничивая при этом объем разрешенных им овердрафтов.

Договором могут устанавливаться как односторонние, так и взаимные корреспондентские отношения. В первом случае банк-корреспондент открывает счет ЛОРО для своего респондента и производит по нему операции, а банк-респондент ведет учет операций по соответствующему счету НОСТРО. При взаимных корреспондентских отношениях счета ЛОРО и НОСТРО появляются на балансе обоих банков.

Преимущества расчетов по межбанковским корреспондентским счетам заключаются в следующем.

Во-первых, это отвечает интересам клиентов, которые имеют устойчивые контрактные отношения с клиентами других банков. При открытии корсчета банк может купить определенные услуги для клиентов гораздо дешевле, нежели осуществлял бы их сам, главным образом за счет экономии на масштабах. Имеют место случаи, когда банк открывает корсчет в другом банке для обслуживания даже одного крупного клиента. Известно, что организация расчетов, как в рублях, так и в валюте, является ключевым моментом в выборе клиентами обслуживающего банка. В условиях усиления конкуренции зa привлечение и удержание клиентов после августовского (1995 г.) кризиса рынка МБК этот фактор стал одним из важнейших.

Вторым немаловажным преимуществом прямых корреспондентских отношений является обеспечение ускорения расчетов. Это достигается за счет того, что расчеты осуществляются напрямую, без промежуточных звеньев. Оперативности расчетов способствует использование в отношениях между корреспондентами системы электронных платежей или телексной связи.

В-третьих, при развитых прямых корреспондентских отношениях создаются условия для проведения клиринга — зачета взаимных поручений банков, как правило, посредством открытия счетов в одном каком-либо крупном банке. Проведение клиринга между банками-корреспондентами позволяет минимизировать остатки средств на корсчетах, а значит, высвободить часть их в расчетах и использовать для получения дохода. Клиринговые банки, имеющие у себя сотни счетов других банков, играют значимую роль в экономике благодаря четкой работе и устойчивости. Они организуют транзитные платежи: перечисления средств по поручению банков в различные регионы, с банками которых налажены корреспондентские отношения. Однако нормативная база такого рода платежей практически отсутствует, что затрудняет внедрение их в практику и создает в случае использования дополнительные риски.

В-четвертых, расширяются возможности для активной работы банков на рынке и применения целого набора финансовых инструментов. С одной стороны, крупный банк может привлечь на корреспондентский счет значительные дополнительные средства и использовать их на разнообразные операции. Широкая корреспондентская сеть позволяет крупному банку развивать вексельное обращение. С другой стороны, банки-клиенты могут, имен в качестве обеспечения на корсчетах неснижаемые остатки, получать кредиты под операции, которые осуществляет основной банк.

Крупные банки, устанавливая корреспондентские отношения, как правило, обмениваются корсчетами, а более мелкие открывают счета в

более крупных банках и проводят расчеты аналогично порядку осуществления расчетов через РКЦ. Открытие корсчета для банка-корреспондента означает то же самое, что открытие отделения банка. В то же время он. сохраняет право собственности в отношении средств на этом корсчете и возможность контроля за своими операциями без лишних затрат.

Многие банки для поддержания и расширения полезных банковских связей идут на сокращение стоимости услуг в пользу корреспондентов. Известно, что банки, не имеющие достаточного престижа, не избираются в качестве корреспондентов и рискуют потерять свои позиции в деловом мире. Степень развития и количество корреспондентских связей могут стать основой для более глубокого подчинения одних банков другими. Практически все банки, осуществляющие расчеты при прямых корреспондентских отношениях с другими банками, проводят их с электронным исполнением платежей преимущественно на валовой основе. В целом сроки платежей здесь минимальные. Вместе с тем электронный способ перевода финансовой информации у нас не получил еще твердого юридического обоснования. Имеет место также и замедление движения средств, когда эти расчеты являются многоступенчатыми (в одной операции могут участвовать 3 — 4 банка). Однако разветвленная система прямых корреспондентских отношений приводит к рассредоточению денежных средств по многочисленным банкам-корреспондентам. Расчетные операции в этом случае носят локальный характер, так как затрагивают платежи клиентов ограниченного числа банков. Для полного удовлетворения потребностей клиентов банка в организации платежного оборота коммерческому банку необходимо было бы устанавливать прямые корреспондентские отношения условно с тысячей банков, т.е. открыть тысячу корсчетов, что для среднего банка неприемлемо. Кроме того, партнерство между банками в процессе установления корреспондентских отношений связано с рисками финансовой надежности контрагентов .и требует квалифицированного анализа результатов их деятельности. В ряде случаев такие расчеты при использовании кредитных линий могут быть даже опасны: неплатежеспособность одного из банков способна вызвать цепочку неплатежей, в результате чего пострадают клиенты банка. В конечном счете, при установлении корреспондентских отношений получение пользы для банка должно сопоставляться с издержками. Количество корсчетов должно быть оптимальным для обеспечения нормального процесса кредитно-расчетных взаимоотношений. Список банков-корреспондентов периодически должен пересматриваться для исключения наименее активных банков.

Возникают проблемы и в процессе проведения контроля за финансовым состоянием банков-корреспондентов. Анализ сложившейся системы проведения расчетов через взаимные корсчета банков показывает, что она менее эффективна по сравнению с глобальной валовой системой на базе РКЦ в связи с разрозненностью корсчетов и слабым взаимодействием между основными банками (банками, имеющими межбанковские расчетные центры по корсчетам). Корреспондентские банковские связи должны использоваться параллельно с последней и дополнять ее, что будет способствовать повышению эффективности функционирования российской платежной системы.

1.3 Межбанковский клиринг

Главным направлением коренного улучшения расчетов между банками в нашей стране является развитие межбанковского клиринга.

Клиринг

представляет собой систему экономических отношений, при которых денежные претензии (дебиторская задолженность) участников погашаются их же денежными обязательствами (кредиторская задолженность) без использования реальных денег или с их минимальным использованием. Следовательно, клиринг можно рассматривать как одну из форм проведения безналичных расчетов юридических и физических лиц за товары (услуги), ценные бумаги, основанную на зачете их взаимных требований и обязательств.

Концентрация платежей при клиринге позволяет значительно уменьшить баланс платежей и общую сумму обращающихся платежных средств, расширяет сферу безналичного оборота и облегчает расчеты. Посредством клиринга упрощаются, удешевляются и ускоряются расчеты, сохраняется имеющаяся денежная наличность, что в конечном счете способствует повышению уровня стабильности и ликвидности участников расчетов.

Клиринг в банковской сфере может проводиться как внутри страны, так и между странами (международный валютный клиринг). Организация межбанковского клиринга в каждой стране зависит от исторических особенностей развития банковской системы, модели ее построения, степени концентрации и централизации банковского дела, политики центрального банка в области денежно-кредитного регулирования экономики.

При организации клиринга деньги как средство обращения не участвуют, а присутствуют идеально как мера стоимости, которая проявляется в иенах товаров, работ и услуг, зафиксированных обслуживанием сферы обращения, что. в свою очередь, сокращает общую потребность предприятия в собственных оборотных средствах и обеспечивает экономию кредитных ресурсов банков.

Многие российские банки проводят между собой расчеты в порядке непосредственного перевода денег с использованием взаимных корреспондентских счетов. Это способствует более четкой организации расчетов, но не сокращает массу реальных денег, а скорее способствует их иммобилизации, так как расчеты через корсчета заставляют банки хранить крупные суммы в банках-корреспондентах. Размеры этих средств сравнимы с текущими денежными запасами, включая их остатки в РКЦ. В 1992 г. Центральный банк РФ совместно с группой коммерческих банков провел исследование возможностей осуществления межбанковского клиринга в новых условиях хозяйствования. В результате было выработано временное положение о клиринговом учреждении.

Положение предусматривало, что клиринговое учреждение создается на основе любой формы собственности и осуществляет свою деятельность на коммерческой основе. Деятельность клирингового учреждения определяется его уставом и осуществляется на основе лицензии, выдаваемой Центральным банком РФ. Учредителями клирингового учреждения могут быть коммерческие банки, Центральный банк РФ и другие юридические и физические лица, за исключением органов власти, политических организации и специализированных общественных фондов. Организацией клиринговых расчетов могут заниматься и специальные (внебанковские) структуры — клиринговые учреждения (клиринговые центры, клиринговые расчетные палаты). Целью создания таких учреждений является проведение клиринговых расчетов не только между местными банками. В сферу их деятельности включаются также и межрегиональные расчеты.

Основныезадачи клиринговых учреждений сводятся к следующему:

- ускорение и оптимизация расчетов между банками и иными кредитными учреждениями в Российской Федерации и с другими государствами;

- повышение достоверности и надежности расчетов;

- развитие и обеспечение новых форм безналичных расчетов (чеков, векселей, кредитных карт и др.);

- наиболее рациональное использование временно свободных ресурсов банков;

- внедрение современных международных технологий, стандартов, протоколов, постепенное вхождение в мировую банковскую систему;

- создание современной информационной банковской структуры;

- прием, передача данных по каналам связи с использованием аппаратных и программных средств криптозащиты (электронная подпись), способов шифрования данных, сертифицированных уполномоченным органом, надежная многоуровневая зашита данных от несанкционированного доступа, использования, искажения и фальсификации на этапах обработки и хранения;

- контроль достоверности данных на всех этапах.

Главное назначение любого многостороннего, в том числе и банковского, клиринга заключается в том, что только дебетовое сальдо, выявленное на лицевом счете по зачету, должно с определенной периодичностью погашаться реальными деньгами, которые передаются в распоряжение клирингового учреждения, и использоваться им для оплаты кредитового сальдо, образовавшегося у других участников клиринга.

У этой системы есть ряд преимуществ. Прежде всего, она значительно упрощает процесс расчетов. Кроме того, центральный банк может способствовать снижению риска для клиринговой палаты, обеспечив достаточные остатки на счетах участников, положение которых является нестабильным, или участников, деятельность которых находится на уровне риска. Причем в большинстве стран коммерческим банкам разрешено использовать клиринговые счета в центральном банке для выполнения резервных требований.

Второй вариант окончательного расчета по счетам основывается на методе авансирования. Клиринговая палата создается в форме акционерного общества банками данного региона и действует как специальный клиринговый банк. Банки — участники системы взаимозачета открывают в клиринговой палате корреспондентские счета, на которые переводят часть своих средств, образующих первоначальный капитал клиринговой палаты. В свою очередь, клиринговая палата открывает свой корреспондентский счет в центральном банке.

Организация подобных систем помимо их прямого назначения способствует существенному прогрессу в развитии всего банковского дела. Осуществляется стандартизация первичной банковской документации, улучшается веление учетно-операционной работы, а для центральных банков, помимо этого, обеспечивается косвенный контроль за состоянием ликвидности обслуживаемых клиринговыми системами коммерческих банков. Клиринговый режим предусматривает возможность образования на корсчете дебетового сальдо вследствие автоматизма производства операций, поэтому возрастают требования к управлению рисками в таких системах.

Клиринг предполагает полную компьютеризацию всей банковской инфраструктуры, что позволяет производить расчеты практически мгновенно. Таким образом, он должен включать электронно-телекоммуникационные системы: клиент - банк, банк - филиал, банк — клиринговый центр[12]

. Сеть клиринговых учреждений, оснащенных современными программно-техническими средствами и системами передачи данных, функционирующих на единой нормативно-правовой базе, образует клиринговую систему. Развертывание банковских корреспондентских связей, изучение зарубежного опыта межбанковских расчетов, подавляющую часть которых (до 80%) в развитых странах составляет клиринг, позволили приступить в России с конца 1992 г. к созданию соответствующих технологий и программных продуктов, к организации клиринга через крупнейшие коммерческие банки, клиринговые центры (КЦ) локального характера.

Высокий уровень рисков обусловил лицензирование частной клиринговой деятельности со стороны ЦБ РФ. В феврале 1993 г. департаментом информатизации ЦБ РФ были утверждены Временное положение о клиринговом учреждении и Временное положение о порядке выдачи лицензии клиринговым учреждениям. С их утверждением российские клиринговые центры получили официальное право на существование.

Впоследствии нормативная база клиринга была расширена. Клиринговому центру необходимо получить две лицензии: на совершение банковских (в том числе клиринговых) операций, поддерживающих выполнение клиринга, и техническую лицензию, подтверждающую готовность КЦ к включению расчетов в систему электронных расчетов. Клиентами клирингового учреждения могут быть его учредители, а также другие коммерческие банки и иные кредитные учреждения.

Первым клиринговым учреждением в России стала Центральная расчетная палата (ЦРП). В начале 1993 г. ряд кредитных учреждений получил техническую лицензию ЦБ РФ на клиринговую деятельность, что дало им право проводить электронные платежи. 19 ноября 1993 г. четыре организации: Межбанковский финансовый дом (МФД). Московский клиринговый центр (МКЦ), Банковские информационные технологии (БИТ, г. Тула) и Финансовая группа Урала (ФГУ, г. Челябинск) получили первые банковские лицензии на право открытия и ведения счетов, проведения межбанковских расчетов и клиринговых операций, В середине 90-х годов насчитывалось 10 клиринговых центров.

В России приняты две базовые модели клиринга. По первой модели клиринг производится без предварительного депонирования средств на счетах участников расчетов в клиринговом учреждении (ЦРП, БИТ, ФГУ). Рассмотренные выше клиринговые учреждения развиваются от валовой системы осуществления платежей между банками к собственно клирингу. Дальнейшее совершенствование состоит в создании на базе каждого такого КЦ так называемого «банка банков». Последний, как свидетельствует мировая практика, является исторически более высокой ступенью развития по сравнению с клиринговыми палатами, поскольку представляет собой высокотехнологичную и гибкую банковскую структуру, которой другие банки передают некоторые платежные полномочия. Совмещая в своей операционной среде тесно связанные между собой информационный, дилинговый и расчетный (клиринговый) сегменты, она освобождает банки от больших финансовых затрат на разработку некоторых новейших банковских технологий, доступ к которым происходит через «банк банков».

Такая специализация и экономное расходование ресурсов выгодны всем. Черты «банка банков» ярко проявляются уже сейчас в деятельности Центральной расчетной палаты, Межбанковского финансового дома.

Учитывая сложность, масштабность (территорию страны пересекают 11 часовых поясов) и капиталоемкость этой работы, ведущая роль в совершенствовании платежной системы России отводится Банку России. Результаты проводимых Банком России экспериментов показали необходимость создания в рамках электронной системы межбанковских расчетов (ЭЛСИМЕР) двух систем:

- системы переводов платежей (СПКСП) с особыми требованиями к защите информации, технологии ее обработки;

- системы электронного межбанковского клиринга (СЭМКЛИР) для обработки мелких платежей.

Такое разделение клиринговых систем принято во многих развитых странах мира[13]

. СПКСП — это совокупность средств и методов обработки платежных документов в реальном масштабе времени, основанная на комплексном решении проблем зашиты и передачи банковской информации и предназначенная для совершенствования межбанковских внутрирегиональных платежей, нижняя граница суммы которых определяется ЦБ РФ. а также всех срочных и межрегиональных платежей.

Под государственной системой электронного межбанковского клиринга понимается система автоматизированного многостороннего взаимозачета на неттинговой основе электронных платежей, документов коммерческих банков, накопленных в течение определенного промежутка времени и проходящих через клиринговый центр с отражением чистых позиций на корсчетах банков. При этом учреждения Банка России (РКЦ, ГРКЦ) не только выступают в качестве расчетного агента, выполняющего окончательные расчеты по клирингу, но и функционируют в качестве клиринговых палат. Общенациональный клиринг, осуществляемый учреждениями центрального банка, выгоден коммерческим банкам в связи с упрощенной инкассацией расчетно-платежных документов и ускоренным получением платежей по ним.

Все системы клиринговых расчетов имеют много общих технологических и функциональных аспектов. Схема создания клиринговой системы включает следующие основные элементы:

- автоматизированные рабочие места (АРМ) в банках, на предприятиях и в РКЦ;

- транспортную среду для соединения АРМ с центрами коммуникаций;

- центры коммуникации, организующие прием и передачу финансовых документов;

- клиринговые центры, выполняющие взаимозачеты встречных потоков межбанковских платежей.

Эффективность взаимных расчетов между банками путем зачета финансовых требований и обязательств во многом определяется правильностью выбора схемы клиринговой обработки экономической информации. Электронный клиринг позволяет финансовым организациям на базе АРМов открывать кредиты вплотную к дате расчетов, тем самым сокращая время возврата неуплаченных дебетовых платежей за счет оперативного получения кредитов и уменьшения временных рисков неплатежей.

С целью совершенствования организации межбанковских расчетов и широкого внедрения в практику межбанковского клиринга Банком России разработана долговременная программа по созданию систем локальных клирингов и общегосударственного клиринга.

Глава 2. Место и роль электронных расчетов в платежных системах

2.1 Электронные расчеты и их преимущества

Сферу осуществления электронных расчетов в настоящее время следует выделить особо в силу принципиальной новизны и ряда существенных преимуществ, в частности безопасности, и удобства в применении.

В Российской Федерации электронные расчеты «начали внедряться сразу в двух звеньях системы безналичных платежей — во взаимоотношениях коммерческих банков со своей клиентурой (уровень банк- клиент) и в межбанковских расчетах (уровень банк- банк)». Правовой основой их осуществления является договор на расчетно-кассовое обслуживание с использованием документов в электронной форме, который представляет собой разновидность договора банковского счета, предмет его составляют услуги по осуществлению безналичных платежей с использованием в ряде случаев расчетно-кассовых документов в электронной форме. На сегодняшний день использование электронных расчетов в банковской практике получает все более широкое распространение[14]

.

Основное преимущество электронной формы расчетов заключается в том, что расчетно-кассовые документы изготавливаются с помощью персонального компьютера в виде файла, содержащего соответствующую информацию о платежах, которая передается от одного участка производства расчетов к другому по модему. Использование возможностей компьютерной техники «значительно ускоряет процесс изготовления, обработки и передачи расчетно-кассовых документов, удешевляет процесс расчетов».

Благодаря указанным выше преимуществам, на настоящий момент электронная форма расчетов представляет собой современную, взаимовыгодную для всех ее участников систему, которая при наличии соответствующего правового регулирования будет способствовать решению многих насущных проблем как в области расчетов, так и в сфере банковского права в целом.

Однако, законодательное регулирование указанного круга вопросов, к сожалению, сегодня продолжает оставаться на необоснованно низком уровне. В сущности, до сих пор отсутствует единый нормативно-правовой акт, принятый па федеральном уровне, в котором бы нашли отражение основы правового положения электронных расчетов, определены их виды, установлен правовой статус, определены круг субъектов, корреспондирующие права и обязанности участников, схема осуществления расчетов и ответственность сторон за ненадлежащее исполнение требований действующего законодательства.

Так или иначе, при неурегулированности многих вопросов в законодательном порядке становится невозможным правомерное применение электронных расчетов и недопущение тех или иных злоупотреблений либо иных мошеннических действий при их использовании[15]

.

2.2 Зарубежные системы межбанковских расчетов

В любой экономической системе за исключением полностью закрытых существует необходимость производить платежи, пересекающие национальную границу. Для внутренних платежей используются официальные платежные системы, расчетные центры и т.д. В отличие от них для международных платежей платежные механизмы традиционно основаны на двусторонних корреспондентских отношениях банков[16]

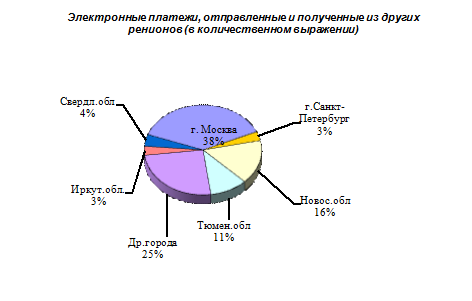

. В последнее время растет взаимозависимость национальных платежных систем (рис. 3

), связанная с потребностями международной торговли и финансов, что становится все более очевидным на примере иностранного участия во внутренних платежных системах и во внутренних финансовых рынках в целом. В действительности складывается мировая глобальная платежная система. Для каждой национальной платежной системы, имеющей связь с глобальной платежной системой, появляется потребность работать в соответствии с общими высокими стандартами надежности. В ноябре 1990 года перечень стандартов был опубликован центральными банками «группы десяти». Перечень стандартов появился в ответ на инициативу коммерческих банков по созданию расчетных палат для многостороннего взаимозачета контрактов в иностранной валюте. Один из таких проектов осуществлен в Лондоне под названием “Организация расчетных палат для валютных операций” (ECHO).

Все ныне действующие системы банковских операций подразделяются на системы банковских сообщений и системы расчетов. Различие между ними заключается в том, что в рамках системы банковских сообщений осуществляются только оперативная пересылка и хранение расчетных документов, а урегулирование платежей предоставлено банкам-участникам, функции же системы расчетов непосредственно связаны с выполнением взаимных требований и обязательств членов расчетной системы.

К первой группе относятся такие системы, как SWIFT – система международных финансовых телекоммуникаций и BankWire - частная электронная сеть банков США, ко второй - FedWire - сеть федеральной резервной системы США; CHIPS - Нью-йоркская Международная платежная система расчетных палат; Лондонская автоматическая система расчетных палат CHAPS. В Японии действует система межбанковских безналичных переводов «Зенчинкио».

Электронные системы различаются по количеству сторон, участвующих в переводах и расчетах: SWIFT организует пересылку банковских сообщений на двусторонней основе, системы ФРС, CHIPS, CHAPS регулируют платежные обязательства на многосторонней основе.

Английская электронная система автоматизированных клиринговых расчетов CHAPS, представляющая собой систему перевода кредита в течение одного дня, связывает 12 банков, включая Английский банк. Банки, получающие сообщения о переводе средств через данную систему, должны предоставить средства кредитуемой стороне в течение дня. Это способствует повышению эффективности CHAPS для деловых и финансовых кругов. Перевод средств через систему является безусловным и безотзывным.

Во Франции с 1984 г. функционирует система перевода средств Sagritter (Сажиттер). Система была задумана как филиал SWIFT. Банки-участники направляют поручения о переводе средств во Французский банк, используя Сажиттер, указывая одну из трех дат проводки: сегодняшнего дня, следующего дня или спустя два дня. «Псевдосчет» банка-отправителя немедленно дебетуется согласно дате проводки, а «псевдосчет» банка-получателя кредитуется согласно дате поступления, поручение о переводе направляется в банк-получатель. В конце рабочего дня дебеты и кредиты, связанные с «псевдосчетами» на конкретную дату, записываются на счет участвующего банка во Французском банке вместе с результатами других операций. Но Французский банк не разрешает банкам иметь дебетовые сальдо по счету. Если дебетовое сальдо не покрывается в начале следующего дня, то Французский банк может аннулировать дебетовые проводки, выполненные Сажиттер, а также кредиты в порядке, обратном приему поручений[17]

.

Среди электронных систем переводов, действующих в США, наиболее крупными являются FedWire и CHIPS. Они обслуживают свыше 90% всех межбанковских внутренних расчетов с США.

FedWire - самая большая коммуникационная банковская сеть. В федеральной резервной системе (ФРС) FedWire участвуют около 5,5 тыс. кредитно-финансовых институтов. Принцип работы электронной системы расчетов ФРС обусловлен самой структурой ФРС США. Каждый банк участвует в системе через свой региональный федеральный резервный банк. Действуя от своего имени или от имени своего клиента, один банк просто перемещает часть средств от своего резервного счета на резервный счет банка-бенефициара, последний же принимает их от своего имени или от имени бенефициара (в зависимости от того, кому адресован платеж). Данный способ расчетов приводит к тому, что средства на резервном счете банка-участника FedWire оборачиваются в течение дня до 12 раз. На банковском уровне платеж совершается практически моментально - резервный счет одного банка дебетуется, а другого кредитуется.

Каждый федеральный резервный банк обслуживает региональную компьютерную сеть и балансирует платежи и переводы банков внутри своего региона. Если платеж адресован кредитно-финансовому учреждению другого региона, то резервный банк плательщика обращается к резервному банку получателя через центральный процессор в г. Калпеппере.

Каждый из участников системы расчетов ФРС обслуживает все нижестоящие уровни. Однако главным звеном является перемещение средств на резервных счетах банков. Фактически система принимает на себя ответственность только за движение средств в федеральных резервных банках и между ними, т.е. в сетях первого и второго уровня.

Ответственность за компьютерную связь банков-участников с клиентами несут сами банки. Платеж считается завершенным с момента перечисления средств на резервный счет банка-получателя, отозвать его невозможно.

Система CHIPS начала свою работу в 1970г. Создание электронной сети нью-йоркских банков было вызвано необходимостью обрабатывать быстрорастущий объем расчетов по международным сделкам. Поскольку совершение всех расчетов в полном объеме в едином центре затруднительно, система CHIPS разрабатывалась как система децентрализованная. Из всех банков-участников были выбраны 12 крупнейших для осуществления расчетов между всеми остальными. Участниками CHIPS могут быть банки с капиталом не менее 250 млн. долл. Все участники CHIPS должны иметь отделения в Нью-Йорке, соединенные с компьютерами расчетных банков. Система CHIPS имеет существенные отличия от остальных. Дело в том, что межбанковские обязательства и требования не регулируются ею немедленно после выставления соответствующих документов в виде электронных сообщений, а накапливаются в течение рабочего дня, по окончании которого подводится баланс. Окончательные платежи проводятся расчетными банками путем перевода средств на резервных счетах в Федеральном резервном банке Нью-Йорка по сети Fed-Wire. Таким образом, расчетные банки в системе CHIPS выполняют те же функции, что и федеральные резервные банки в системе ФРС и расчетные банки в CHAPS с тем отличием, что платежи не исполняются немедленно. Система накопления взаимных обязательств удобна для банков-участников, все платежи регулируются в течение одного дня; федеральный резервный банк Нью-Йорка определяет резервную позицию Банков по окончании рабочего дня.

Однако для клиентов банка такая система создает определенные затруднения, так как бенефициару деньги могут поступить только после 18 час. Тем не менее, данная система удобна тем, что все совершенные в течение дня переводы средств на сумму около 400 млрд. долл. сведутся к нескольким окончательным платежам на сумму в 4-5 млрд. долл.

Основная проблема расчетных электронных систем - большой объем дневных овердрафтов, возникающих при превышении резервного счета, при задержке поступлений от клиентов и т.п. Общая величина дневных овердрафтов в системе ФРС и CHIPS достигает 80 млрд. долл.[18]

.

Система международных финансовых телекоммуникаций

SWIFT

В мае 1973 г. 239 банков из 15 стран в соответствии с бельгийским законодательством учредили SWIFT с целью разработки формализованных методов обмена финансовой информацией и создания международной сети передачи данных с использованием стандартизированных сообщений. Последующие четыре года были посвящены решению организационных и технических вопросов, и 9 мая 1977 г. состоялось официальное открытие сети. К концу года число банков-членов увеличилось до 586. Они обеспечивали ежедневный трафик до 500 000 сообщений.

В настоящее время SWIFT объединяет 4800 банков и финансовых организаций, расположенных в 155 странах мира (среди них более 2700 банков), у которых насчитывается более 20 000 терминалов. Все они, независимо от их географического положения, имеют возможность круглосуточного взаимодействия друг с другом 365 дней в году. Сейчас по сети SWIFT ежедневно передается 3,3 млн. финансовых сообщений; к 2000 г. ожидается рост объема ежедневно передаваемых до 5 млн. сообщений.

SWIFT не выполняет клиринговых функций, являясь лишь банковской коммуникационной сетью. Передаваемые поручения учитываются в виде перевода по соответствующим счетам «ностро» и «лоро», так же как и при использовании традиционных платежных документов.

SWIFT - это акционерное общество, владельцами которого являются банки-члены[19]

. Зарегистрировано общество в Бельгии и действует по бельгийским законам. Высший орган - общее собрание банков-членов или их представителей (Генеральная ассамблея). Все решения принимаются большинством голосов участников ассамблеи в соответствии с принципом: одна акция - один голос. Главенствующее положение в совете директоров занимают представители банков стран Западной Европы и США. Количество акций распределяется пропорционально трафику передаваемых сообщений. Наибольшее количество акций имеют США, Германия, Швейцария, Франция, Великобритания.

Членом SWIFT может стать любой банк, имеющий в соответствии с национальным законодательством право на осуществление международных банковских операций. Наряду с банками- членами имеются и две другие категории пользователей сети SWIFT - ассоциированные члены и участники. В качестве первых выступают филиалы и отделения банков-членов. Ассоциированные члены не являются акционерами и лишены права участия в управлении делами общества. Так называемые участники SWIFT - всевозможные финансовые институты (не банки): брокерские и дилерские конторы, клиринговые и страховые компании, инвестиционные компании. В каждой стране, в которой развертывается система SWIFT, общество создает свою региональную администрацию.

Через SWIFT осуществляются такие операции, как переводы денежных средств, передача информации о состоянии счетов в банках, подтверждение валютных сделок, расчеты по инкассо, аккредитивам, торговле ценными бумагами, согласование спорных вопросов, ведение электронных счетов клиентов и управление их средствами[20]

.

2.3 Национальная платежная система: формирование и направления развития

Национальная платежная система (НПС) является одним из основных компонентов денежно-кредитной и финансовой системы страны и, следовательно, важным фактором ее экономического развития.

Национальная платежная система включает в себя все формы институционального и инфраструктурного взаимодействия в финансовой системе при переводе денежных средств от плательщика к получателю.

Вклад центрального банка в формирование национальной платежной системы представляется ключевым, так как он является оператором своей системы, органом наблюдения в отношении значимых частных платежных систем, пользователем платежных услуг, а также катализатором модернизации и развития системы в целом.

Для принятия мер по развитию НПС необходимо охарактеризовать ее устройство. Международными организациями установлены следующие элементы национальной платежной системы, которые в их взаимодействии и определяют направления ее развития.

1. Платежные инструменты, используемые для инициирования и направления перевода денежных средств со счетов плательщиков на счета получателей в финансовых учреждениях.

2. Платежные инфраструктуры для инициирования и клиринга платежных инструментов, обработки и передачи платежной информации, а также перевода денежных средств между учреждениями-плательщиками и получателями.

3. Финансовые учреждения, которые включают центральный и коммерческие банки, открывающие счета для осуществления платежей, предоставляющие платежные инструменты и услуги потребителям, а также предприятия и организации, являющиеся операторами сетей операционных, клиринговых и расчетных услуг по платежам для этих финансовых учреждений.

4. Рыночное взаимодействие через соглашения, договоренности или договоры по созданию различных платежных инструментов и услуг, формированию цен на них, а также их предоставлению и приобретению.

5. Консультации с заинтересованными сторонами, являющиеся важным инструментом стратегического планирования и развития эффективных рынков платежных услуг. Они также способствуют получению информации для центральных банков и иных ключевых заинтересованных сторон о возникающих тенденциях и процессах развития.

6. Законы, стандарты, правила и процедуры, установленные законодательными, судебными и регулирующими органами, которые определяют и регулируют механизм перевода платежей и рынки платежных услуг.

7. Наблюдение и другая государственная политика для обеспечения эффективного и бесперебойного функционирования НПС.

Последние мировые тенденции в развитии национальной платежной системы включают в себя инициативы по:

– расширению перечня платежных инструментов и услуг;

– повышению рентабельности, в частности, с точки зрения операционных затрат и доступа к ликвидности, а также использования ликвидности;

– усилению операционного взаимодействия и устойчивости банковских, платежных инфраструктур и инфраструктур для расчетов по операциям с ценными бумагами;

– более эффективному сдерживанию правовых, операционных, финансовых и системных рисков в платежных инфраструктурах;

– созданию более подходящего режима наблюдения и регулирования для национальной платежной системы;

– повышению эффективности и стабильности рынков платежных услуг.

Наиболее распространенными проблемами для эффективного развития НПС в мире являются:

– недостаточное знание о всей широте национальной платежной системы и ограниченность концептуального видения и руководства;

– ограниченная информация о возникающих платежных потребностях и системных возможностях;

- слабые поддержка и принятие реформ заинтересованными сторонами вследствие недостаточных консультаций с ними;

– ограниченные ресурсы развития;

– законодательные, иные регулятивные, политические и рыночные барьеры текущему развитию национальной платежной системы.

Более подробно стоит рассмотреть четыре основных направления институциональной структуры, осветив деятельность Банка России по этим направлениям, так как эти пункты являются объектами качественного измерения и не всегда корректно понимаются.

Практическая стратегия по реализации эффективного согласованного рыночного взаимодействия должна быть сосредоточена на четырех ключевых позициях:

– координации действий пользователей и провайдеров услуг на отдельных и взаимосвязанных рынках платежных услуг;

– условиях эффективного ценообразования на рынке;

– прозрачности и рыночном информировании о платежных инструментах и услугах;

– справедливых и равных возможностях и стимулах для участия аналогичных категорий физических и юридических лиц на тех же рынках платежных услуг.

В 2007 г. Банк России осуществил ряд мероприятий, направленных на совершенствование информационно-аналитической работы в области платежных систем и расчетов, а также повышение транспарентности своей деятельности в этой области.

С этой целью с 2007 г. Банк России начал публикацию специализированного издания «Платежные и расчетные системы», направленного на обобщение и распространение лучшего зарубежного и отечественного опыта в области платежных систем. К настоящему времени выпущены 4 номера издания, посвященные наиболее актуальным проблемам развития национальных платежных систем. Эти материалы направляются бесплатно по системе Банка России (в том числе территориальным учреждениям), в кредитные организации, в органы государственной власти. Они размещены на сайте Банка России в сети Интернет и, таким образом, доступны широкому кругу заинтересованных лиц. Первый номер был посвящен терминам и определениям, используемым в платежных и расчетных системах, и был подготовлен при сотрудничестве с Мировым банком. Участники рынка выразили признательность Банку России за эту работу. В 2008 г. Банк России продолжает выпуск этого издания.

Важное значение для совершенствования деятельности Банка России в области платежных систем и расчетов имеет также создание соответствующего информационного ресурса на корпоративном портале Интранет Банка России, что позволило сделать доступной информацию по актуальным вопросам развития платежных систем и расчетов, в которой особенно нуждаются специалисты территориальных учреждений.

В рамках мероприятий Банка России по разработке системы мер, направленных на повышение финансовой грамотности и информированности населения в области банковской деятельности и банковских услуг, был подготовлен ряд предложений, учитывающих передовой зарубежный опыт центральных банков в области финансового образования. Также был учтен опыт территориальных учреждений в этой сфере. Мероприятия, направленные на повышение финансовой грамотности населения, системно и наиболее активно проводятся в следующих территориальных учреждениях: главных управлениях Банка России по Пермскому краю, Архангельской области, Оренбургской области, Омской области, Самарской области, Национальном банке Республики Коми Банка России.

Консультации с заинтересованными сторонами являются важным инструментом стратегического планирования и развития рынков платежных услуг. Они способствуют сотрудничеству и повышению ответственности в качестве средства информирования центральных банков и иных ключевых заинтересованных сторон по вопросам политики, предложениям и инициативам для развития платежных систем. Они также являются эффективным средством для получения информации о возникающих тенденциях и процессах развития.

Важными заинтересованными сторонами, вовлеченными в консультационный процесс, помимо центрального банка могут быть:

– банковские и платежные ассоциации, ассоциации по ценным бумагам, а также некоторые из их основных отраслевых участников;

– организации финансовой инфраструктуры, такие, как операторы платежных систем, и, по ряду вопросов, операторы фондовых бирж и систем расчетов по ценным бумагам;

– потребительские, розничные ассоциации, ассоциации частного и государственного секторов по казначейским операциям.

В целях успешной модернизации национальной платежной системы Банк России организует взаимодействие с участниками рынка платежных услуг. За последние полгода были проведены консультации с кредитными организациями, представителями международных платежных систем, операторами платежных услуг, ФГУП «Почта России», исследовательскими компаниями, по итогам которых был выработан комплекс мер, реализация которых позволит минимизировать факторы, сдерживающие развитие розничных платежей, новации в данной сфере, сформировать национальную систему платежных карт.

Совершенствование нормативно-правовой базы национальной платежной системы снижает правовую неопределенность и риск для участников платежных инфраструктур и рынков услуг.

Решая данные задачи, Банк России совместно с Минфином России начал разработку концепции проекта федерального закона «О национальной платежной системе», в котором будут определены организационные и правовые основы НПС с учетом комплексности возникающих отношений, необходимости обеспечения перспективного развития НПС, межгосударственной интеграции и соответствия общепризнанным международным стандартам в сфере платежных систем.

С этой целью был развернут целый комплекс новых направлений деятельности, связанных с регулированием расчетов, платежных систем и организацией процесса наблюдения за ними. Основным из них является создание нормативной базы, охватывающий полный круг вопросов, касающихся данного направления деятельности. В результате проведенной работы подготовлены проекты Положения Банка России «О правилах осуществления безналичных расчетов в Российской Федерации», в котором даны основополагающие понятия, такие, как «безналичные расчеты», «платеж», «перевод», «система перевода», «безотзывность», «безусловность», «окончательность платежа», и Положения «О платежных системах в Российской Федерации», в котором предусмотрены порядок создания платежных систем, их классификация, а также, в целях минимизации рисков, установлены требования к их правилам.

Следует отметить, что в настоящее время ряд банковских операций фактически перешел в сферу деятельности коммерческих организаций, не являющихся кредитными, т. е. так называемых платежных агентов, что, безусловно, повышает риски в платежной системе, поскольку этот сегмент рынка не регулируется никаким государственным органом или саморегулируемой организацией. В этой связи Банк России предпринимает меры для внесения в законодательство соответствующих норм, позволяющих Банку России осуществлять эту деятельность по регулированию в целях обеспечения целостности и надежности НПС, частью которой являются и сеть платежных терминалов, и расчеты с применением «электронных» денег.

Глава 3. Анализ межбанковских расчетов, проводимых в банковских учреждениях Омской области

3.1 Характеристика платежей по видам платежных инструментов

Платежи, проведенные с использованием электронной технологии.