Содержание

Содержание. 1

Введение. 2

1. Теоретические основы управления финансами в газовой отрасли. 4

1.1 Системный подход к финансовому менеджменту газовой отрасли. 4

1.2 Методика анализа финансового состояния. 10

2. Анализ управления финансами по данным финансовой отчетности ОАО «Газпром». 13

2.1 Анализ и оценка финансовой устойчивости предприятия. 13

2.2 Анализ прибыли и рентабельности. 20

Заключение. 23

Список литературы.. 27

Приложение. 29

Введение

Утвержденная распоряжением правительства РФ энергетическая стратегия развития России до 2020 года предусматривает существенный рост добычи газа независимыми производителями, что может в ближайшей перспективе привести к переходу на рыночные принципы формирования цен на газ. Очевидно, что такой переход возможен в том случае, если вопросы тарифной политики в газовой отрасли будут полностью решены. Для перехода на рыночное формирование цен на газ важнейшим условием является прозрачная тарифная политика. Чтобы экономически обоснованно формировать тарифы в газовой отрасли необходимо вести раздельный учет затрат и доходов по видам деятельности.

Финансы – это совокупность денежных отношений, возникающих в процессе производства и реализации продукции включающих формирование и использование денежных доходов, обеспечение кругооборота средств в воспроизводственном процессе, организацию взаимоотношений с другими организациями.

Финансовое состояние характеризует, насколько успешно все процессы идут на предприятии. Показатели финансового состояния отражают наличие, размещение и использование финансовых ресурсов.

Устойчивое финансовое состояние формируется в процессе всей экономической деятельности предприятия, определение его на ту или иную дату помогает ответить на вопрос, насколько правильно фирма управляло финансовыми ресурсами в течении периода.

Актуальность исследования заключается в том, что организация эффективного управления финансами – одна из наиболее приоритетных задач любого предприятия. Наличие системы управления финансами, ориентированной на комплексное решение задач учета, контроля и планирования доходов и затрат, позволяет предприятию эффективно использовать собственные средства и привлеченные инвестиции, повысить в целом управляемость бизнеса, его рентабельность и конкурентоспособность.

Реклама

Как известно, комплексный экономический анализ хозяйствующего субъекта начинается с изучения его деятельности. Причем на начальном этапе дается оценка сложившегося финансового положения и выявляются основные тенденции его изменения. Такой анализ получил название общей оценки финансового состояния.

Информация, необходимая финансовому менеджеру для анализа, в обобщенном виде систематизирована в бухгалтерском балансе, являющемся наглядной финансовой моделью предприятия.

Анализ финансового состояния — очень важная составляющая любого экономического исследования. Под термином «финансовое состояние предприятия» понимается экономическая категория, отражающая состояние капитала в процессе его кругооборота, и способность субъекта хозяйствования к развитию на фиксированный момент времени.

С помощью анализа финансового состояния обосновывается целесообразность осуществления конкретных хозяйственных, инвестиционных и финансовых решений, устанавливается степень их соответствия целям развития предприятия.

Целью работы, является анализ управления финансами предприятия по средствам финансового анализа на основании бухгалтерской отчетности хозяйствующего субъекта газовой отрасли. Для достижения цели были поставлены следующие задачи:

- проведение основ управления финансами предприятия, литературный обзор;

- провести анализ финансового состояния предприятия.

Объектом исследования являются предприятия торговли – ОАО «Газпром».

1. Теоретические основы управления финансами в газовой отрасли

1.1 Системный подход к финансовому менеджменту

газовой отрасли

Управление предприятием заключается в умении рационально распоряжаться денежными средствами и другими ресурсами. Вместе с системой прогнозирования и планирования и методами принятия решений в области менеджмента понимание принципов и технологий финансового управления деятельностью предприятия является необходимым условием развития бизнеса.

Специфические особенности предприятий газовой отрасли должны найти свое отражение в номенклатуре статей затрат на производство, в методах распределения косвенных затрат, а также содержании отдельных калькуляционных статей, с учетом того, что на каждом этапе деятельности (добыча, транспорт и реализация) эти методы и показатели эффективности должны отличаться друг от друга.

Реклама

Особенно остро стоит вопрос распределения затрат вспомогательных подразделений. Зачастую, на одном и том же предприятии, аналогичные по характеру работ цеха, службы, производственные участки применяют различные базы распределения. На практике имеют место случаи, когда выбор количественного показателя в качестве базы распределения носит стихийный и экономически необоснованный характер.

Термин “финансовый менеджмент” в 90-х годах XX-го столетия пришел в Россию из зарубежной практики. Но специфика условий отечественного рынка, быстро меняющееся экономическое законодательство, особенности налогообложения, бухгалтерского учета и отчетности делают прямое использование зарубежных моделей управления финансами для российских условий неприемлемыми. Кроме того, нет единого подхода к определению термина “финансовый менеджмент”.

“Менеджмент” — термин американского происхождения и его применяют лишь в том случае, когда речь идет о бизнесе. В литературе “менеджмент” рассматривается как форма управления социально-экономическими процессами посредством и в рамках предпринимательской деятельности коммерческой организации.

Исходной позицией при рассмотрении понятия “финансовый менеджмент” является функционирование его в экономике рыночного типа. На этом строится различие понятий “финансовый менеджмент” и “управление финансами”. Последнее является более широким понятием по отношению к финансовому менеджменту. Финансовое управление присутствует во всех экономических формациях, в том числе и в плановой экономике. Управление финансами осуществляется как на уровне государства, так и на уровне организации; это направление управленческой деятельности свойственно и коммерческим, и некоммерческим организациям.

Управление финансами присутствовало в плановой экономике и представляло собой финансово-кредитный механизм как часть хозяйственного механизма государства. Его основу составляла централизованная система планирования, форм, методов и условий финансирования и кредитования общественного производства.[8, стр.29]

В Российской Федерации отдельные элементы финансового менеджмента присутствовали на разных этапах экономического развития, но в полном смысле этого понятия финансовый менеджмент не был реализован.

С другой стороны, финансовый менеджмент сам является системой взаимосвязанных элементов. В его рамках можно выделить следующие элементы: организационная структура, кадры, методы, инструментарий, информационное обеспечение, технические средства, которые оказывают воздействие на решение стратегических и оперативных вопросов финансового менеджмента, тем самым формируется финансовая политика организации, которая опосредует решение производственных вопросов и взаимоотношения с бюджетом, инвесторами, собственниками и контрагентами. Решения последних, в свою очередь, корректируют функционирование системы финансового менеджмента, что необходимо для приспособления к изменениям внешней среды.

Важно отметить, что элементы системы финансового менеджмента должны работать не по отдельности, а в комплексе с учетом фаз жизненного цикла развития организации. Только тогда мы можем говорить о системе, и тогда возникает синергетический эффект, что приведет к росту производительности труда и (или) снижению издержек производства. Этот эффект совместных действий выше простой суммы индивидуальных усилий.

При построении подсистемы финансового менеджмента необходимо учитывать несколько принципов:

- адаптивность: подсистема финансового менеджмента не обособлена рамками предприятий, а постоянно учитывает изменения внешней среды и своевременно вносит коррективы в систему;

- функциональность: соответствие реализации механизма финансового менеджмента (и изменения в нем) поставленным общим целям организации;

- комплексность: взаимодополнение отдельными приемами и методами друг друга.

Построение системы финансового менеджмента через выделение ее основных элементов и определение их взаимосвязей является необходимым, но не достаточным условием эффективного управления в области финансов. Хотя общий состав элементов один и тот же, специфические приемы, которые должен использовать руководитель для эффективного достижения целей организации, могут сильно варьировать.

Динамичность системы финансового менеджмента обусловлена тем, что на нее воздействует постоянно меняющаяся величина финансовых ресурсов, расходов, доходов, колебания спроса и предложения на капитал. Эти изменения во многом определяются цикличностью экономического развития каждого производства и зависимостью функционирования организации от этого фактора.

Цикличность экономического развития в рыночной экономике рассматривалась многими экономистами, начиная с Адама Смита. Но наиболее весомый вклад в рассмотрение этого вопроса внес российский экономист Н.И.Туган-Барановский, который доказал неизбежность периодического чередования оживления и застоя в торговле и, как следствие, в производстве. Циклическое движение конъюнктуры проявляется в изменении цен товаров и сильно сказывается на экономическом состоянии предприятия. [19, стр.16]

Предприятию необходимо учитывать волнообразность своего экономического развития и приспосабливаться к изменению условий и фазы цикла внешней среды. Кризис в организации — это свидетельство того, что хозяйственная система столкнулась с серьезными ограничениями в своем развитии. Мелкие изменения в рамках сложившейся системы управления хозяйственным субъектом при кризисе не дают результатов. Кризис провоцирует, подталкивает хозяйство и отдельные организации к поиску новых путей развития. На этапе “спада” необходимо уже иметь в организации внедренные инновации (технические, экономические, организационные), которые смогут обеспечить более высокую эффективность капитала.

В своем развитии любая организация проходит несколько фаз.

0 фаза — регистрация,

становление нового продукта, новой технологии, новых основных фондов, нового персонала, новой системы управления.. Цель фазы — выживаемость организации в условиях конкурентной борьбы, осуществление нововведений. В финансовых подцелях она реализуется как оптимизация риска при осуществлении нововведений.

1 фаза — рост

производства продукции, выручки, прибыли, рост самой организации (реорганизация), увеличение численности управленческого персонала, расширение их функций, происходит децентрализация полномочий. Цель этой фазы— увеличение объема выручки, рост прибыли для выплаты дивидендов и осуществления будущих нововведений. Финансовые подцели — оптимизация прибыли, организация финансового контроля.

2 фаза — стабилизация

производственного процесса и процесса управления. Цель фазы — сокращение текущих издержек, поддержание приемлемых объемов продаж для загрузки оборудования. Финансовые подцели — организация финансового контроля, обеспечение финансовой гибкости.

3 фаза — кризис

в развитии организации, выражающийся в снижении объемов производства, сокращении выручки, росте издержек, снижении и отсутствии прибыли, что находит выражение в отрицательной величине денежного потока или росте задолженности организации. В управлении происходит сокращение персонала, концентрация полномочий в верхних уровнях иерархии. Организация осуществляет жесткий контроль за издержками. Цель фазы — избежание банкротства и крупных финансовых неудач, что определяет финансовые подцели: организация финансового контроля, оптимизация риска осуществляемых мероприятий.

На каждой фазе жизненного цикла организации работают практически все методы и инструменты финансового менеджмента. Но можно выделить наиболее важные из них, исходя из целей этапа. Для каждой организации из этого набора необходимо выбрать методическое обеспечение, соответствующее той фазе, на которой она находится.

В зависимости от фазы цикла развития организации изменяется и структура распределения ответственности и полномочий во всей системе менеджмента и в подсистеме финансового менеджмента (табл. 1).

Таблица 1

Изменение структуры управления организацией и подсистемой финансового менеджмента

| Простая (линейная, функциональная) |

Ответственность по установлению финансовых отношений берет на себя главный бухгалтер |

| Расширение полномочий, рост количества отделов (линейно-штабная, дивизиональная) |

Обособление специальной финансовой службы под руководством финансового директора |

| Создание корпораций (дивизиональная) |

Сохранение в центральном аппарате управления централизованной службы финансового директора и выделение финансовых отделов в дивизиональных подразделениях |

| Простая (за счет отделения юридических лиц, продажи бизнесов, сокращения подразделений) |

Сокращение структуры финансового менеджмента за счет передачи части финансовых служб в обособленные предприятия и уменьшения численности аппарата финансового управления |

На фазе кризиса, стремясь избежать убытков, руководство осуществляет реструктуризацию своего предприятия. В соответствии с изменением организационной структуры изменяются информационные потоки, концентрируются полномочия по принятию финансовых решений в верхних эшелонах власти. [8, стр.35]

В заключение отметим, что финансовый менеджмент, с одной стороны, — это искусство, поскольку большинство финансовых решений ориентировано на будущие финансовые успехи компании, что предполагает иногда чисто интуитивную комбинацию методов финансового менеджмента, основанную, однако, на знании тонкостей экономики рынка. С другой стороны, — это наука, т.к. принятие любого финансового решения требует не только знаний концептуальных основ финансового менеджмента фирмы и научно обоснованных методов их реализации, но и научных знаний общих закономерностей развития рыночной экономики.

1.2 Методика анализа финансового состояния

Содержание анализа. Движение любых товарно-материальных ценностей, трудовых и материальных ресурсов сопровождается образованием и расходованием денежных средств, поэтому финансовое состояние хозяйствующего субъекта отражает все стороны его деятельности. Характеристика финансового состояния включает анализ:

1. доходности (рентабельности),

2. финансовой устойчивости,

3. кредитоспособности,

4. использования капитала,

5. уровня самофинансирования,

6. валютной самоокупаемости.

Источником для информации являются:

1. бухгалтерский баланс (форма №1);

2. отчет о финансовых результатах и их использовании(форма №2и №5);

3. государственная статистическая отчетность.

Анализ финансового состояния проводится с целями определения достаточности собственного имущества, привлечения заемных средств, принятия решения по объему производства и т.д.

Одной из оценок деятельности предприятия является признание арбитражным судом банкротства. Внешний признак банкротства — неспособность удовлетворять требования кредиторов или производить обязательные платежи в течение 3-х месяцев с момента наступления даты их исполнения. Постановлением Правительства РФ от 20.05.94 №498 «О некоторых мерах по реализации законодательства о несостоятельности(банкротстве) предприятий» утверждена система критериев для определения неудовлетворительной структуры баланса неплатежеспособных предприятий. Для оценки удовлетворительности структуры баланса и возможности восстановить (утратить) платежеспособность предприятия используются показатели:

- коэффициент текущей ликвидности;

- коэффициент обеспеченности собственными средствами;

- коэффициент восстановления(утраты) платежеспособности.

Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств.

Ктек.лик

=  , ,

где ОбСр — оборотные средства в виде производственных запасов, готовой продукции, денежных средств, дебит. задолженности и прочих оборотных активов(А2 + А3);

КрП — срочные обязательства предприятия в виде краткосрочных кредитов банков, краткосрочных займов и различных кредиторских задолженностей.

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости:

Кобесп

=  , ,

где И — источники собственных средств( П1);

ОсСр — стоимость основных средств и прочих внеоборотных активов (А1);

ОбСр — оборотные средства в виде производственных запасов, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов (А2 + А3).

Коэффициент восстановления платежеспособности характеризует наличие реальной возможности у предприятия восстановить(утратить) свою платежеспособность в течение определенного периода:

Кплат

=  , ,

где Зн — установленное значение коэффициента текущей ликвидности.

Основанием для признания структуры баланса неудовлетворительной, а предприятия неплатежеспособным, является выполнение одного из следующих условий:

Ктек.лик

< 2 на конец отчетного периода;

Кобесп

< 0,1 на конец отчетного периода.

При наличии по этим коэффициентам оснований для признания структуры баланса неудовлетворительной, если Кплат

> 1 (определяется исходя из значения периода восстановления платежеспособности, равного 6 месяцам) и Ктек.лик

= 2, то может быть принято решение о реальной возможности у предприятия восстановить свою платежеспособность.

При отсутствии по указанным выше коэффициентам оснований для признания структуры баланса неудовлетворительной, если Кплат

< 1 (определяется исходя из значения периода восстановления платежеспособности, равного 3 месяцам) и Ктек.лик

= 2, то может быть принято решение об утрате предприятием платежеспособности.

2. Анализ управления финансами по данным финансовой отчетности ОАО «Газпром»

2.1 Анализ и оценка финансовой устойчивости

предприятия

В целях выявления оптимального результата управления финансами предприятия, проведем анализ финансового состояния организации. Начнем с оценки имущественного положения, а именно проанализируем структуру и состав баланса предприятия (приложение), и отчета о прибылях за 2007 год (самостоятельно для более полного выявление проблем до формируем отчет о прибылях и убытках компании).

Исходными данными финансового анализа являются формы годового отчета №1 «Баланс предприятия» на 01.01.2007 г. №2 Приложение к балансу «Отчет о прибылях и убытках». Предварительная оценка финансового состояния проводится по данным баланса предприятия ОАО «Газпром», используя горизонтальный (или агрегированный баланс) анализ.

Проведя расчеты, в табл. 2, по данным одного года, на начало и конец 2007 года, можно сделать некоторые выводы: структура актива предприятия, значительно изменилась, на 216 млр.руб.

По данным пассива баланса, табл. 3, можно также сказать, что в целом – структура удовлетворительна. По всем статьям наблюдается положительная динамика, а именно: произошло наращивание собственного капитала, но при этом увеличились и долгосрочные долговые обязательства, но части сокращены краткосрочные долги. В целом по предварительной оценке можно сказать что предприятие находиться в удовлетворительном состоянии.

Таблица 2

Аналитический актив – баланс ОАО «Газпром» 2007 гг., тыс.руб.

| АКТИВ

|

код строки |

Начало года

|

Конец года

|

Начало года

|

Конец года

|

В абс.вел.

|

В структуре

|

В % к величине на начало года

|

| I. ВНЕОБОРОТНЫЕ АКТИВЫ

|

| Нематериальные активы |

110 |

455 |

436 |

0,00 |

0,00 |

-19,00 |

0,00 |

-4,18 |

| Основные средства |

120 |

1291754066 |

1327803000 |

56,27 |

52,86 |

36048934,00 |

-3,41 |

2,79 |

| Незавершенное строительство |

130 |

107749025 |

132066873 |

4,69 |

5,26 |

24317848,00 |

0,56 |

22,57 |

| Долгосрочные финансовые вложения |

140 |

274031296 |

300807912 |

11,94 |

11,98 |

26776616,00 |

0,04 |

9,77 |

| Прочие внеоборотные активы |

150 |

303834 |

945515 |

0,01 |

0,04 |

641681,00 |

0,02 |

211,19 |

| ИТОГО по разделу I

|

190

|

1680129456 |

1768746026 |

73,19

|

70,41

|

88616570,00 |

-2,78 |

5,27 |

| II. ОБОРОТНЫЕ АКТИВЫ

|

| Запасы |

210 |

60308703 |

79301180 |

2,63 |

3,16 |

18992477,00 |

0,53 |

31,49 |

| НДС по приобретенным ценностям |

220 |

22971816 |

24665563 |

1,00 |

0,98 |

1693747,00 |

-0,02 |

7,37 |

| Дебиторская задолженность |

230 |

106796580 |

133500702 |

4,65 |

5,31 |

26704122,00 |

0,66 |

25,00 |

| Дебиторская задолженность |

240 |

341870136 |

399475807 |

14,89 |

15,90 |

57605671,00 |

1,01 |

16,85 |

| Краткосрочные фин.вложения |

250 |

35520443 |

41402857 |

1,55 |

1,65 |

5882414,00 |

0,10 |

16,56 |

| Денежные средства |

260 |

47965712 |

64814577 |

2,09 |

2,58 |

16848865,00 |

0,49 |

35,13 |

| Прочие оборотные активы |

270 |

1491 |

2036 |

0,00 |

0,00 |

545,00 |

0,00 |

36,55 |

| ИТОГО по разделу II

|

290

|

615434881

|

743162722

|

26,81

|

29,59

|

127727841,00 |

2,78 |

20,75 |

| БАЛАНС

|

300

|

2295564337

|

2511908748

|

100,00

|

100,00

|

216344411,00 |

0,00 |

9,42 |

Таблица 3

Аналитический пассив – баланс ОАО «Газпром», 2007 гг.

| ПАССИВ

|

код строки |

Абсолютные величины

|

Относительные величины

|

Изменения

|

| Начало года

|

Конец года

|

Начало года

|

Конец года

|

В абс.вел.

|

В структуре

|

В % к величине на начало года

|

| III. КАПИТАЛ И РЕЗЕРВЫ

|

| Уставный капитал |

410 |

118367564 |

118367564 |

4,39 |

#ДЕЛ/0! |

0,00 |

#ДЕЛ/0! |

0,00 |

| Добавочный капитал |

420 |

1252976071 |

1252736131 |

46,48 |

49,87 |

-239940,00 |

3,39 |

-0,02 |

| Резервный капитал |

430 |

8636001 |

8636001 |

0,32 |

0,34 |

0,00 |

0,02 |

0,00 |

| Нераспределенная прибыль |

470 |

327231444 |

472220683 |

12,14 |

18,80 |

144989239,00 |

6,66 |

44,31 |

| ИТОГО по разделу III

|

490 |

1707211080 |

1851960379 |

63,33 |

73,73 |

144749299,00 |

10,39 |

8,48 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

| Займы и кредиты |

510 |

253502573 |

381563594 |

9,40 |

15,19 |

128061021,00 |

5,79 |

50,52 |

| Отложенные Нал.обяз. |

515 |

57384658 |

77359788 |

2,13 |

3,08 |

19975130,00 |

0,95 |

34,81 |

| Прочие долгосрочные обязательства |

520 |

1709826 |

610118 |

0,06 |

0,02 |

-1099708,00 |

-0,04 |

-64,32 |

| ИТОГО по разделу IV

|

590 |

312597057 |

459533500 |

11,60 |

18,29 |

146936443,00 |

6,70 |

47,01 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

| Займы и кредиты |

610 |

528794382 |

57924045 |

19,62 |

2,31 |

-470870337,00 |

-17,31 |

-89,05 |

| Кредиторская задолженность: |

620 |

146932274 |

138148438 |

5,45 |

5,50 |

-8783836,00 |

0,05 |

-5,98 |

| Задолженность перед участниками |

630 |

27525 |

832473 |

0,00 |

0,03 |

804948,00 |

0,03 |

2924,43 |

| Доходы будущих периодов |

640 |

2019 |

1006 |

0,00 |

0,00 |

-1013,00 |

0,00 |

-50,17 |

| Резервы предстоящих расходов |

650 |

0 |

3448907 |

0,00 |

0,14 |

3448907,00 |

0,14 |

#ДЕЛ/0! |

| ИТОГО по разделу V

|

690 |

675756200 |

200354869 |

25,07 |

7,98 |

-475401331,00 |

-17,09 |

-70,35 |

| БАЛАНС

|

700 |

2695564337 |

2511848748 |

100,00 |

100,00 |

-183715589,00 |

0,00 |

-6,82 |

Для оценки финансовой устойчивости используется 3 показателя:

Фс = СОС –ЗЗ (8)

где Фс – излишек (+) или недостаток (-) собственных оборотных средств

СОС – наличие собственных оборотных средств (Капитал и резервы – Внеоборотные активы)

СОС = стр.490 – стр.190. (9)

ЗЗ – общая величина запасов и затрат

ЗЗ = стр.210

Фт = КФ – ЗЗ (10)

где Фт – излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов и затрат

КФ – функционирующий капитал (Капитал и резервы + Долгосрочные пассивы)

КФ = [стр.490 + стр.590] – стр.190 (11)

Фо = ВИ –ЗЗ (12)

где Фо – излишек (+) или недостаток (-) общей величины основных источников для формирования запасов и затрат, ВИ – общая величина основных источников формирования запасов и затрат (Капитал и резервы + Долгосрочные пассивы + Краткосрочные кредиты и займы) – Внеоборотные активы

ВИ = (стр. 490 + стр.590 + стр.610) – стр.190 (13)

Раскрытие расчеты представлены в приложении 2.

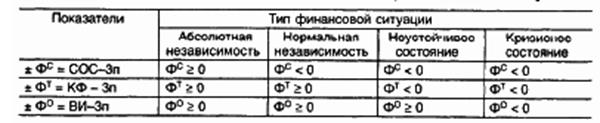

После расчета показатели сверяются с таблицей (смотри табл. 8-10)

Таблица 8

Типы финансовой устойчивости

1. ФСнг =27081624-60308703=-33227079

2. СОСнг=1707211080-1680129456=27081624

3. ЗЗнг =60308703

4. КФнг =27081624+312597057-1680129456=279369978

5. ФОнг =-811656393-60308703=-871965096

6. ВИнг =27081624+312597057+528794382-1680129456=-811656393

7. ФСкг =83214353-79301180=3913173

8. СОСкг=1851960379-1768746026=83214353

9. ЗЗкг =79301180

10. КФкг =1851960379+459533500-1768746026=542747853

11. ФОкг =600671898-79301180=521370718

12. ВИкг =1851960379+459533500+57924045-1768746026 =600671898

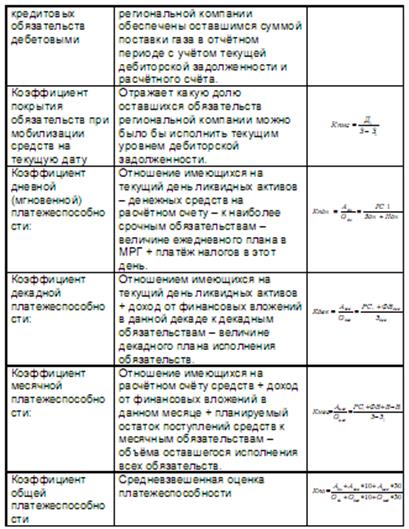

Таблица 4

Классификация типов финансовой устойчивости ОАО "Газпром"

| Показатели |

Начало года |

Конец года |

| 1. Общая величина запасов и затрат (ЗЗ) |

60308703 |

79301180 |

| 2. Наличие собственных оборотных средств (СОС) |

27081624 |

83214353 |

| 3. Функционирующий капитал (КФ) |

279369978 |

542747853 |

| 4. Общая величина источников (ВИ) |

-811656393 |

600671898 |

| 5. Фс= СОС-ЗЗ |

-33227079 |

3913173 |

| 6. Фт = КФ-ЗЗ |

219061275 |

463446673 |

| 7. Фо=ВИ-ЗЗ |

-871965096 |

521370718 |

| 8. Трехкомпонентный показатель типа финансовой ситуации |

(0;1;0) |

(1; 1; 1) |

Таким образом, по данным показателям финансовое состояние предприятия в целом можно охарактеризовать как абсолютно устойчивое, т.к. при оценке финансовой устойчивости по трехфакторной модели выполняются все условия.

Таблица 1.

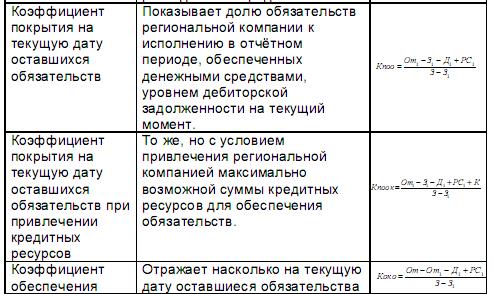

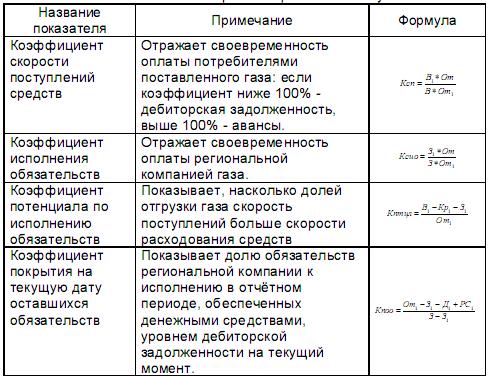

Показатели исполнения операционного бюджета движения денежных средств региональной газовой компании, используемые в ОАО «Газпром»

Понятия платежеспособности и ликвидности близки по содержанию, но не идентичны. При достаточно высоком уровне платежеспособности предприятия его финансовое положение характеризуется как устойчивое. В то же время высокий уровень платежеспособности не всегда подтверждает выгодность вложений средств в оборотные активы, в частности, излишний запас товарно-материальных ценностей, затоваривание готовой продукцией, наличие безнадежной дебиторской задолженности снижают уровень ликвидности оборотных активов.

13. К.кл.нг=35520443+47965712/528794382+146932274,00+27525,00+0,00=0,12

14. К.аб.л.нг=35520443+341870136+47965712,00/528794382,00+146932274+27525 =0,63

15. К.т.л.нг=615434881/528794382+146932274,00+27525,00+0,00=0,91

16. К.м.нг=60308703+22971816+106796580,00/615434881,00-528794382-146932274-27525= -3,15

17. ДоляОАнг=615434881/2295564337= 0,27

18. К.о.с.снг=1707211080-1680129456/615434881,00 = 0,04

19. К.кл.кг =41402857+64814577 /57924045+138148438+832473+0,00 = 0,54

20. К.аб.л.кг=41402857,00+399475807+64814577/57924045+138148438+832473 =2,57

21. К.т.л.кг =743162722/57924045+138148438+832473+0,00 = 3,77

22. К.м.кг = 79301180+24665563+133500702/743162722,00-57924045-138148438-832473,00-0,00= 0,43

23. ДоляОАкг= 743162722/2511908748 = 0,30

24. К.о.с.скг= 1851960379-1768746026/743162722,00=0,11

2.2 Анализ прибыли и рентабельности

По данным отчета о прибылях можно сказать, что предприятию удалось увеличить как товарооборот, так и общий финансовый результат. Также рассчитаем показатели рентабельности компании.

25. РПнг =207554883/780612980=26,5

26. ЧРнг =129670841/780612980 =16,61

27. ЭРнг =129670841/2295564337=5,65

28. РСКнг=129670841/1707211080=7,60

29. ВРнг =525626183/780612980 =67,34

30. Зонг =207554883/254986797 +309923956+8147344=36,22

31. Куэрнг=129670841/1707211080=7,60

32. РПкг= 211592552 / 887230674 = 23,85

33. ЧРкг= 161084023 / 887230674 = 18,16

34. ЭРкг= 161084023 / 2511908748 = 6,41

35. РСКкг= 161084023 / 1851960379 = 8,70

36. ВРкг= 569824627 / 887230674 = 64,23

37. ЗОкг= 211592552/317406047+347190966+11041109 =31,32

38. Куэркг= 161084023/1851960379 = 8,70

Таким образом, выручка за последний год (2007 г.) увеличилась более чем в полтора раза, что соответсвенно отразилось и на увеличении рентабельности продаж с 16% до 18%.

Таким образом, по данным финансовой отчётности, за последний года, можно охарактеризовать предприятие как абсолютно финансово устойчивое, не кризисное.

Таблица 7

Прогнозный анализ прибыли по данным не полной отчетности ОАО «Газпром» за 2007г.

| Код строки |

Наименование показателя |

За отчётный период |

За аналогичный период |

Отклонение |

Уровень в % к выручке в отчётном периоде |

Уровень в % к выручке в базисном периоде |

Оклонеие уровня |

| 10 |

Выручка от продажи товаров |

887230674 |

780612980 |

106617694 |

100 |

100 |

0 |

| 20 |

Себестоимость |

317406047 |

254986797 |

62419250 |

35,77 |

32,66 |

3,11 |

| 29 |

Валовая прибыль |

569824627 |

525626183 |

44198444 |

64,23 |

67,34 |

-3,11 |

| 30 |

Коммерческие расходы |

347190966 |

309923956 |

37267010 |

39,13 |

39,70 |

-0,57 |

| 40 |

Управленческие расходы |

11041109 |

8147344 |

2893765 |

1,24 |

1,04 |

0,20 |

| 50 |

Прибыль (убыток) от продаж |

211592552 |

207554883 |

4037669 |

23,85 |

26,59 |

-2,74 |

| 60 |

Проценты к получению |

2829159 |

2495106 |

334053 |

0,32 |

0,32 |

0,00 |

| 70 |

Проценты к уплате |

27779295 |

26071052 |

1708243 |

3,13 |

3,34 |

-0,21 |

| 80 |

Доходы от участия в других организациях |

5239571 |

1913945 |

3325626 |

0,59 |

0,25 |

0,35 |

| 90 |

Прочие операционные доходы |

791309012 |

694769989 |

96539023 |

89,19 |

89,00 |

0,19 |

| 100 |

Прочие операционные расходы |

766339051 |

705203294 |

61135757 |

86,37 |

90,34 |

-3,97 |

| 120 |

Внереализационные доходы |

63347801 |

65556885 |

-2209084 |

7,14 |

8,40 |

-1,26 |

| 130 |

Внереализационные расходы |

69465468 |

59771355 |

9694113 |

7,83 |

7,66 |

0,17 |

| 140 |

Прибыль (убыток) до налогообложения |

210717877 |

181245873 |

29472004 |

23,75 |

23,22 |

0,53 |

| 141 |

Отложенные налоговые активы |

831510 |

5209084 |

-4377574 |

0,09 |

0,67 |

-0,57 |

| 142 |

Отложенные налоговые обязательства |

19975130 |

27350152 |

-7375022 |

2,25 |

3,50 |

-1,25 |

| 150 |

Текущий налог на прибыль |

26157309 |

14539463 |

11617846 |

2,95 |

1,86 |

1,09 |

| 190 |

Чистая прибыль (убыток ) отчетного периода |

161084023 |

129670841 |

31413182 |

18,16 |

16,61 |

1,54 |

Заключение

В процессе выполнения работы, был проведен сравнительный анализ управления финансами по данным бухгалтерской отчетности фирмы ОАО «Газпром». Управление финансами в фирмы мы провели по средствам комплексного финансового анализа: оценки имущественного положения, ликвидности и финансовой устойчивости, и рентабельности.

По нашим оценкам установлено, что фирма значительно ухудшилась своей финансовое положение: баланс компании ликвидный, фирму можно считать абсолютно финансовой устойчивой.

В рамках формирования программы по оптимизации управлению финансами предприятия можно порекомендовать следующие мероприятия:

Разработку рекомендаций по повышению эффективности управления финансами ОАО «Газпром» необходимым разбить на подразделы, отдельно для сокращения дебиторской задолженности, мероприятия по эффективности управления оборотными активами и оперативное управление, по оптимизации внеоборотных средств.

Попытаемся выработать верное направление для грамотного, с экономической точки зрения, управления дебиторской задолженностью.

Ключевым моментом в управлении дебиторской задолженностью ОАО «ГАЗПРОМ» должно являться определение сроков кредитов, снижение ненадежных долгов, которые ведут к большим затратам, связанные с тем, что малоэффективные покупатели затягивают оплату. Необходимо использовать краткосрочную дебиторскую задолженность и по возможности практиковать оплату при поставке. Необходимо уделять больше внимания при оценке платежеспособности потенциального клиента. Следует учитывать честность, финансовую устойчивость и имущественную дебиторскую задолженность; разработку политики авансовых расчетов и предоставления коммерческих кредитов клиентам.

Следить за соотношением дебиторской и кредиторской задолженности.

Важно не допустить дальнейшего роста доли дебиторской задолженности в общем объеме оборотных активов ОАО «ГАЗПРОМ». Это может повлечь за собой снижение всех финансовых показателей, замедление оборота ресурсов, простои вследствие не внутренних проблем, а внешних, снижение возможности оплачивать свои обязательства перед кредиторами.

Анализ дебиторов предполагает, прежде всего, анализ их платежеспособности с целью выработки индивидуальных условий представления коммерческих кредитов и условий договоров факторинга. Уровень и динамика коэффициентов ликвидности могут привести менеджера к выводу о целесообразности продажи продукции только при предоплате или, наоборот - о возможности снижения процента по коммерческим кредитам и т.п.

В основе управления дебиторской задолженности для ОАО «ГАЗПРОМ» должны лежать два подхода: проведение анализа сравнения и оптимизации величины и сроков дебиторской и кредиторской задолженностей. Данные сравнения проводятся по уровню кредитоспособности, времени отсрочки платежа, стратегии скидок, доходам и расходам по инкассации.

Рекомендации по взысканию задолженности ОАО «ГАЗПРОМ». Основная цель при этом – это ускорение оборачиваемости денежных средств предприятия:

Во первых, создание стимулов клиентам быстрее платить по счетам. За счет разработки специальной системы скидок.

Во-вторых, создать собственную современную и актуальную систему оценки клиентов. Основная цель которой была, свести к минимуму риски, также выступать в роли своеобразного кредитного досье на клиентов.

Необходимо разработать в рамках этой программы «Кредитное досье» следующие нормы: установить лимиты кредита каждому клиенту. Которые будут определяться общими отношениями с этим клиентом, потребностями в денежных средствах, оценкой финансового положения конкретного клиента. Общая зависимость от такого партнера будет включать его дебиторскую задолженность, товары на складе, подготовленные к отгрузке, продукцию в производстве, предназначаемую этому клиенту.

Ещё одним вариантом снижения долгов, можно предложить проведение реструктуризации долгов. Возможна и продажа долговых обязательств участникам финансового рынка, здесь могут выступать и коммерческие банки, и кредитные брокеры, и потенциальные инвесторы. Всё это позволит значительно снизить дебиторскую и кредиторскую задолженность ОАО «ГАЗПРОМ».

Ещё одним не маловажным фактором снижения долгов – является проведение аудиторских проверок, которые помогут:

Во первых выявить основные проблемы предприятия;

Во вторых провести анализ правильности ведения бухгалтерского и налогового учета;

В третьих обращение к профессиональным независимым аудиторам, позволит провести проверку и получить реальные данные по предприятию;

В четвертных аудиторское заключение позволит выявить проблемы и возможно сформировать предложениям по оптимизации налогообложения ОАО «ГАЗПРОМ»;

В пятых проведение аудиторской проверки, подтолкнет руководство фирмаа к обращению в консалтинговой комплексной оценке предприятия, которая возможно приведёт к реальным мерам оптимизации фирмаа. Возможно это будет заключаться даже в реструктуризации фирмаа в комплексе.

Также одним из главнейших проблем малых предприятий – является система налогообложениям. Которая в свою очередь и формирует нарастание крупных долгов по НДС, и соответственно кредиторской и дебиторской задолженности, и как следствие увеличение долгов перед внебюджетными и бюджетными фондами.

Таким образом, руководству ОАО «ГАЗПРОМ» следует пересмотреть систему налогообложения фирмы, возможно переход на УСН, что значительно сократит налоговые отчисления компании.

Для это цели фирме необходимо проведение комплексной консалтинго – аудиторской проверки.

С целью максимизации притока денежных средств, ОАО «ГАЗПРОМ» следует использовать разнообразные модели договоров с гибкими условиями формы оплаты и ценообразования. Возможны различные варианты: от предоплаты или частичной предоплаты до передачи на реализацию и банковской гарантии.

Определение минимально необходимой потребности в денежных активах для осуществления текущей хозяйственной деятельности направлено на установление нижнего предела остатка необходимых денежных средств в национальной и иностранной валютах, проведение дифференциации. Цель такой дифференциации заключается в том, чтобы из общей минимальной потребности в денежных активах выделить валютную часть для формирования необходимых предприятию валютных фондов. Основой такой дифференциации является планируемый объем расходования денежных активов по внутренним и внешнеэкономическим операциям.

Большую роль в оптимизации управления активами предприятия играют грамотные и опытные финансовые кадры ОАО «ГАЗПРОМ». Финансовые менеджеры фирмы должен уделять особое внимание структуре и движению оборотных средств, дебиторской и кредиторской задолженности, структуре запасов и отдельно системе логистики дабы избежать затаривания складов. Это позволит не только поддерживать непрерывный процесс производства, но и повысить эффективность работы предприятия.

На основании вышесказанного следует отметить, что поставленные в работе задачи выполнены,

а цель достигнута.

Список литературы

1. Гражданский кодекс РФ, часть первая, - М.: Проспект, 2004.

2. Федеральный закон «О бухгалтерском учете» от 21.11.1996 № 129-ФЗ

3. Федеральный Закон «О несостоятельности (банкротстве)» № 127-ФЗ от 26 октября 2002 года

4. Анализ и диагностика финансово-хозяйственной деятельности предприятия / Учебное пособие для ВУЗов. - Ростов н/Д.: Феникс, 2004. – 231 с.

5. Артеменко В.И. Финансовый анализ. - М.: Статистика, 2004. – 1501 с.

6. Бланк И. А. Финансовый менеджмент. – Киев.: Ника-Центр, 2002.– 631 с.

7. Булатов А.С. Экономика. – М.: 2007. – 314 с.

8. Донцова Л.В., Никифорова Н.А. Анализ финансовой отчетности. Учебное пособие. 2-е издание. – М., 2004. - 336 с.

9. Ефимова О.В. Финансовый анализ. - М.: Бухгалтерский учет, 2007. – 400 с.

10. Ефимова М.Р., Петрова Е.В., Румянцев В.Н. Общая теория статистики.- М.: ИНФРА-М, 2005. – 416 с.

11. Ковалев В.В. Введение в Финансовый менеджмент. - М.: ФиС, 2004 – 199 с.

12. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. - М.: ТК Велби 2004. С.256

13. Ковалев В.В. Финансовый анализ. - М.: Финансы и статистика, 2005. – 512 с.

14. Козлова Е.П. Бухгалтерский учет. – М.: Финансы и статистика, 2005. – 556 с.

15. Кондратов Н.П. Бухгалтерский учет. Учебное пособие. – М.: ИНФРА– М, 2004. – 554 с.

16. Любушин Н. П. Комплексный экономический анализ хозяйственной деятельности: Учебное пособие – 2 -е изд., перераб и доп. – М.: ЮНИТИ-ДАНА, 2005 – 574 с.

17. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Уч. Пособие 6-е издание перераб. и доп. – М.: Новое знание, 2001.- 637 с.

18. Самочкин В.Н. Гибкое развитие предприятия. Анализ и планирование. – М.: ЮНИТИ, 2003. – 208 с.

19. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. – М.: ИНФРА-М, 2005. – 774 с.

Приложение

|