Курсова робота

на тему: «Основні шляхи підвищення прибутковості комерційного банку»

Банківська система є важливою складовою економічної системи держави. Забезпечення стабільного прозорого функціонування банківських установ є однією з умов забезпечення конкурентоспроможності української економіки. У вітчизняній економічній літературі до останнього часу відсутні комплексні дослідження з питань формування та розподілу прибутку від діяльності комерційних банків. Відкритим залишається питання щодо узгодження таких понять як прибутковість та ліквідність банківської установи, адже ці поняття є тісно корельованими і безпосередньо впливають на стабільність банківських установ, стабільність економіки та захист інтересів кредиторів, і насамперед, вкладників банку.

Тому метою даної роботи є узагальнення і систематизація теоретичних знань щодо існуючих шляхів підвищення прибутковості комерційних банків, а також їх практичне застосування.

В умовах швидкоплинного зовнішнього середовища на фоні світової кризи, що безперечно негативно впливає на діяльність фінансового сектору економіки, банки повинні звернути особливу увагу на проблему оптимізації структури доходів та підвищення ліквідності, адже банки, як регулятори грошового обігу й посередники в акумуляції та перерозподілі грошових ресурсів, відіграють важливу роль в економічних перетвореннях України. Вони володіють дієвими важелями впливу на фінансову, виробничу та інші сфери економіки, їх діяльність впливає на формування й розвиток практично всієї системи відносин в країні. Без стабільного, надійного та сильного банківського сектора не може нормально функціонувати економіка країни. В умовах ринку банківська діяльність характеризується впровадженням нової організації систем менеджменту, нагляду і моніторингу, розробкою дієвих механізмів управління фінансовими потоками. Упродовж 2000–2008 років банківська система України мала стійку тенденцію до зростання основних фінансово-економічних показників – капіталу, зобов'язань, активів. Але водночас спостерігався високий ступінь ризику банківської системи, скорочення кількості банків і низький рівень їх капіталізації, велика частка проблемних позичок у кредитних портфелях, недостатній розвиток асортименту банківських послуг, що призвело до погіршення фінансового стану банків, їх неплатоспроможності та ліквідації. Протягом 1995–2003 років з Державного реєстру було виключено 87 банків, значна кількість банків знаходилась у стадії ліквідації. На сьогоднішній день в умовах фінансової кризи банки взагалі призупинили свою діяльність, зменшилась кількість депозитів, почали збільшуватися ставки по кредитам, що негативно впливає на діяльність банківського сектору. Вище означені аспекти вимагають від банків підвищення ефективності діяльності, удосконалення методичних підходів до забезпечення фінансової стійкості шляхом більш повного використання банківських інструментів і послуг, правильного управління банківською діяльністю в умовах нестабільного зовнішнього середовища, входження банків до різного виду фінансово-промислових об'єднань, фінансове оздоровлення на основі реорганізації: злиття й приєднання, створення банківських корпорацій і холдингів. Це питання на сьогоднішній день є дуже актуальним для банківського сектору, фінансової сфери в країні та економіки в цілому.

Реклама

Отже, об'єктом дослідження є прибутковість комерційних банків.

Предметом дослідження є практичні і теоретичні проблеми при підвищенні прибутковості комерційних банків у сучасних умовах в Україні.

Завданнями курсової роботи є: дослідження суті прибутку як економічної категорії; виділення основних шляхів підвищення прибутку комерційними банками; пропозиція найбільш раціональних шляхів підвищення прибутку комерційними банками в умовах трансформації економіки України.

1

.

Сутність та поняття прибутковості

комерційних банків

1.1

Економічна характеристика прибутку

Прибуток, будучи головною рушійною силою економіки ринкового зразка, характеризується різноманіттям змісту форм.

Розглядаючи суть прибутку, слід в першу чергу відзначити такі її характеристики:

1. Прибуток є формою доходу підприємця, що здійснює певний вид діяльності. Ця поверхова, найбільш проста форма виразу прибутку є разом з тим недостатньою для її повної характеристики, оскільки у ряді випадків активна діяльність в якій-небудь сфері може і не мати нічого пов'язаного з отриманням прибутку (наприклад, діяльність політична, добродійна і ін.).

2. Прибуток є формою доходу підприємця, що вклав свій капітал з метою досягнення певного комерційного успіху. Категорія прибутку нерозривно пов'язана з категорією капіталу – особливим чинником виробництва – і в усередненому вигляді характеризує ціну функціонуючого капіталу.

Реклама

3. Прибуток не є гарантованим доходом підприємця, що вклав свій капітал в той або інший вид бізнесу. Вона є результатом тільки умілого і успішного здійснення цього бізнесу. Але в процесі ведення бізнесу підприємець унаслідок своїх невдалих дій або об'єктивних причин зовнішнього характеру може не тільки позбутися очікуваному прибутку, але і повністю або частково втратити вкладений капітал.

Тому прибуток є до певної міри і платнею за ризик здійснення підприємницької діяльності.

4. Прибуток характеризує не весь дохід, одержаний в процесі підприємницької діяльності, а тільки ту частину доходу, яка «очищена» від понесених витрат на здійснення цієї діяльності. Іншими словами, в кількісному виразі прибуток є залишковим показником, що є різницею між сукупним доходом і сукупними витратами в процесі здійснення підприємницької діяльності.

5. Прибуток є вартісним показником, вираженим в грошовій формі. Така форма оцінки прибутку пов'язана з практикою узагальненого вартісного обліку всіх пов'язаних з нею основних показників – вкладеного капіталу, одержаного доходу, понесених витрат і т. п., а також з діючим порядком податкового її регулювання.

З урахуванням розглянутих основних характеристик прибутку це поняття в найбільш узагальненому вигляді може бути сформульовано таким чином: «Прибуток є вираженим в грошовій формі чистим доходом підприємця на вкладений капітал, що характеризує його винагороду за ризик здійснення підприємницької діяльності, що є різницею між сукупним доходом і сукупними витратами в процесі здійснення цієї діяльності».

У Законі України «Про оподаткування прибутку підприємства» дано визначення прибутку як зменшення суми скоригованого валового доходу звітного періоду на суму валових витрат платника податку на суму амортизаційних відрахувань.

Прибуток підприємства характеризується не тільки своєю багатоаспектною роллю, але і різноманіттям облич, в яких він виступає. Під загальним поняттям «прибуток» розуміються самі різні його види, що характеризуються в даний час декількома десятками термінів. Все це вимагає певної систематизації використовуваних термінів.

Розглянемо детальніше окремі види прибутку підприємства.

1. За джерелами формування прибутку, використовуваним в її обліку, виділяють прибуток від реалізації продукції, прибуток від реалізації майна і прибуток від позареалізаційних операцій.

Прибуток від реалізації продукції – товарів, робіт, послуг – результат господарювання по основній виробничо-збутовій діяльності підприємства.

Прибуток від реалізації майна є доходом від продажу зношених або невживаних видів основних фондів і нематеріальних активів, а також надмірно куплених раніше запасів сировини, матеріалів і деяких інших видів матеріальних цінностей, зменшений на суму витрат, понесених підприємством в процесі забезпечення їх реалізації.

Прибуток від позареалізаційних операцій за своїм сутнісним змістом відноситься до категорії прибутку, оскільки відображається в звітності у вигляді сальдо між одержаними доходами і понесеними витратами по цих операціях.

2. За джерелами формування прибутку в розрізі основних видів діяльності підприємства виділяють прибуток від операційної, інвестиційної і фінансової діяльності. Операційний прибуток є результатом операційної (виробничо-збутової або основної для даного підприємства) діяльності. Результати інвестиційної діяльності відбиті частково в прибутку від позареалізаційних операцій, а частково – в прибутку від реалізації майна.

Прибуток від фінансової діяльності – основні грошові потоки, які пов'язані із забезпеченням підприємства зовнішніми джерелами фінансування. Під прибутком від фінансової діяльності може розумітися непрямий ефект від залучення капіталу із зовнішніх джерел на умовах вигідніших ніж середньо ринкові.

3. По складу елементів, що формують прибуток, розрізняють маргінальний, валовий(балансовий) і чистий прибуток підприємства. Під цими термінами розуміють звичайно різний ступінь «очищення» одержаних підприємством чистих доходів від понесених їм в процесі господарської діяльності витрат.

Маргінальний прибуток характеризує суму чистого доходу від операційної діяльності за вирахуванням суми змінних витрат. Валовий прибуток характеризує суму чистого доходу від операційної діяльності за вирахуванням всіх операційних витрат, як постійних, так і змінних. Чистий прибуток характеризує суму балансового (або валового) прибутку, зменшену на суму податкових платежів.

4. По характеру оподаткування прибутку виділяють оподатковану і не оподатковану податком його частини. Таке ділення прибутку грає важливу роль у формуванні податкової політики підприємства, оскільки дозволяє оцінювати господарські альтернативні операції з позицій кінцевого їх ефекту. Склад прибутку, що не підлягає оподаткуванню, регулюється відповідним законодавством.

5. По характеру інфляційного «очищення» прибутку виділяють номінальний і реальний його види. Реальний прибуток характеризує розмір номінально одержаної його суми, скоректованої на темп інфляції у відповідному періоді.

6. По даному періоду формування виділяють прибуток попереднього періоду (тобто періоду, передуючого звітному), прибуток звітного періоду і прибуток планового періоду (планований прибуток). Таке ділення використовується в цілях аналізу і планування для виявлення відповідних трендів її динаміки, побудови відповідного базису розрахунків і т. п.

7. По характеру використання у складі прибутку, що залишається після сплати податків і інших обов'язкових платежів (чистого прибутку), виділяють той, що капіталізується і споживану його частини.

Капіталізований (нерозподілений) прибуток характеризує ту його суму, яка направлена на фінансування приросту активів підприємства, а спожитий (розподілений) прибуток – ту його частину, яка витрачена на виплати власникам (акціонерам), персоналу або на соціальні програми підприємства.

8. По значенню підсумкового результату господарювання розрізняють позитивний прибуток (або власне прибуток) і негативний прибуток (збиток). У нашій практиці ця термінологія набула поки обмеженого поширення, хоч і зустрічається в економічних публікаціях останніх років з питань бухгалтерського обліку.

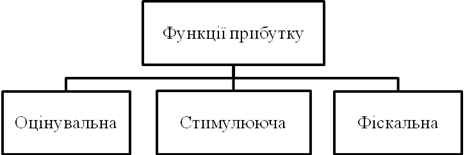

Прибуток як найважливіша категорія ринкових відносин виконує наступні основні функції (Рис. 1.1):

Рис. 1.1. Функції прибутку

1. Прибуток є показником, що якнайповніше відображає ефективність виробництва і що оцінює господарську діяльність підприємства (оцінювальна функція).

2. Прибуток надає стимулюючу дію на підвищення ефективності фінансово-господарської діяльності підприємства (стимулююча функція).

3. Прибуток є джерелом формування бюджетних ресурсів і позабюджетних фондів (фіскальна функція).

1.2

Формування прибутку комерційними банками

Величина прибутку банку залежить від його доходу, який в свою чергу залежить насамперед від обсягу кредитних вкладень та інвестицій банку, розміру відсоткової ставки за наданими кредитами та величини і структури активів банку.

Доходи – це збільшення економічних вигод протягом звітного періоду у формі припливу, або зростання активів або зменшення зобов'язань, що спричиняють збільшення капіталу і не є внесками акціонерів. Усі доходи діляться на:

· банківські;

· небанківські операційні;

· непередбачені.

До банківських доходів належать ті, які безпосередньо пов'язані з банківською діяльністю, визначеною Законом України «Про банки і банківську діяльність».

Небанківські доходи можуть включати інші доходи, які не відносяться до основної діяльності банку, але забезпечують здійснення банківської діяльності.

Банківські доходи поділяються на:

· процентні;

· комісійні;

· торгівельні;

· інші банківські операційні доходи.

До процентних відносяться доходи, які обчислюються пропорційно до часу і суми та є компенсацією банку за взятий на себе кредитний ризик.

До них належать:

· доходи за кредитами і депозитами та за іншими процентними фінансовими інструментами, в тому числі за цінними паперами з фіксованим прибутком, що так чи інакше підраховані;

· доходи у вигляді амортизації дисконту за цінними паперами;

· комісійні, подібні за природою до процентів. Наприклад, доходи від розміщення коштів у вигляді позики або за зобов'язання її надати, що визначаються пропорційно до часу і суми вимоги, встановлені пропорційно до суми вимоги.

Проценти та прирівняні до них комісійні складають основну частину банківських доходів. Проценти за користування кредитами мають найбільшу питому вагу у доходах банку. Після доходів за кредитами наступними за значенням виступають надходження за інвестиційними цінними паперами, процентний дохід за міжбанківськими позиками (без забезпечення та під забезпечення державних цінних паперів).

Доходи банку:

1. Процентні доходи:

· за коштами, розміщеними в НБУ;

· за коштами, розміщеними в інших банках;

· за кредитами суб'єктам господарської діяльності;

· за кредитами органам загального державного управління;

· за кредитами фізичним особам;

· за цінними паперами;

· за операціями з філіями та іншими установами банку;

· інші процентні доходи.

2. Комісійні доходи:

· за операціями з банками;

· за операціями з клієнтами;

· за операціями з філіями та іншими установами банку.

3. Результат від торгівельних операцій.

4. Інші банківські операційні доходи:

· дивідендний дохід;

· інші банківські операційні доходи.

5. Інші небанківські операційні доходи:

· за операціями з філіями та іншими установами банку;

· інші небанківські операційні доходи.

6. Зменшення резервів за заборгованістю.

7. Непередбачені доходи.

Дохід від операцій із цінними паперами може складатися з дисконту та купона, але до процентного доходу за борговими цінними паперами включаються тільки проценти, які були нараховані за такими цінними паперами після їх придбання.

Процентні доходи доцільно класифікувати за такими критеріями:

· строковість;

· резидент / нерезидент;

· фінансовий інструмент (депозити, кредити або цінні папери).

До процентного також входить дохід за строковими депозитами, що розміщені в інших банках. Значення складових процентного доходу може змінюватися щорічно залежно від змін процентних ставок і попиту на кредити, але дохід за кредитами практично завжди залишається важливим для кожного банку. Проценти та прирівняні до них комісії повинні обліковуватися регулярно не рідше одного разу на місяць, як правило, в останній його день, незалежно від періодичності розрахунків, яка вказана в угоді з контрагентом.

Комісійні – це доходи за усіма послугами, наданими контрагентам, окрім комісійних, що подібні за природою до процентів.

До категорії комісійних належать:

· комісійні за гарантії розміщення позик від імені інших кредиторів та за операціями з цінними паперами;

· комісійні доходи від операцій за розрахунково-касове обслуговування, обслуговування кредитних рахунків, за зберігання цінностей та здійснення операцій із цінними паперами;

· комісійні за проведення операцій з іноземною валютою та за продаж або купівлю монет і коштовних металів для третіх сторін;

· інші комісійні доходи за операціями, що визначаються Законом України «Про банки і банківську діяльність».

Торгівельні прибутки – це чисті прибутки від операцій купівлі-продажу різних фінансових інструментів. До них належать:

· чисті прибутки від діяльності на валютному ринку і ринку банківських металів;

· чисті прибутки від операцій із цінними паперами на продаж;

· чисті прибутки від торгівлі іншими фінансовими інструментами.

До інших банківських операційних доходів відносяться ті, що не включені у перелічені вище групи. До них належать доходи від цінних паперів із непередбаченим доходом: дивіденди від акцій, що зберігаються як об'єкт торгівлі, та капіталовкладень.

Останнім часом банкіри поставили мету зробити непроцентні надходження основним джерелом майбутніх банківських доходів. Це дасть можливість поліпшити підсумкові характеристики роботи комерційних банків, диверсифікувати джерела доходів і надійніше захистити банки від коливання процентних ставок.

Небанківськими операційними доходами вважаються доходи, які не стосуються основної діяльності банку, але забезпечують її здійснення (доходи від продажу основних засобів – від орендних операцій), доходи від продажу окремих небанківських послуг (аудиторські послуги, програмне забезпечення, консультації не фінансового характеру тощо) та інших операцій.

Непередбаченими вважаються доходи, які за змістом відповідають таким ознакам:

· виникають у разі надзвичайних подій і мають одноразовий характер – прибуток буде визначений тільки за фактом подій;

· не повторюються по суті (наприклад, виникли через зміни у правилах бухгалтерського обліку активів і пасивів).

Непередбачені доходи не можуть бути прийняті до уваги для фінансової оцінки банку.

Витрати банку поділяються на відносно постійні та змінні.

Відносно постійними витратами комерційного банку є:

· заробітна плата;

· придбання або виготовлення бланків і канцелярських товарів;

· утримання приміщень, охорони та протипожежної сигналізації;

· амортизаційні відрахування та інші.

Змінними витратами банку є:

· виплата процентів по вкладах, депозитах і міжбанківському кредиту;

· плата за послуги регіональної розрахункової палати і регіонального розрахунково-касового центру;

· витрати на рекламу;

· витрати на відрядження;

· поштово-телеграфні витрати та інші.

Усі доходи (витрати) банку поділяються на операційні: банківські та небанківські. До банківських доходів (витрат) належать доходи (витрати), безпосередньо пов'язані з банківською діяльністю, визначеною Законом України «Про банки і банківську діяльність». В свою чергу, банківські доходи (витрати) поділяються на: процентні, комісійні, торговельні прибутки (збитки) та інші.

До небанківських доходів (витрат) належать доходи і витрати, які не стосуються основної діяльності банку, але забезпечують здійснення банківських операцій (адміністративні та інші небанківські операційні доходи і витрати).

Фінансові результати діяльності комерційного банку відбиваються у звіті про прибутки та збитки. Звіт про прибутки та збитки ґрунтується на концепції грошових потоків за доходами та витратами, які групуються за їхнім економічним характером. Дохідні статті форми розміщені у її лівій частині, а витратні – у правій. При цьому кожній групі доходів по горизонталі відповідає аналогічна група витрат. Це дає змогу оцінювати собівартість формування різних груп ресурсів і безпосередній чистий прибуток (збиток) від операцій. Доходи і витрати відбиваються в обліку в тому періоді, в якому були зроблені чи здійснені, незалежно від фактичного отримання чи сплати грошових коштів. Якщо очікується, що економічні вигоди будуть виникати протягом кількох звітних періодів і зв’язок з доходом може бути визначений попередньо, витрати відображаються у звіті про прибутки та збитки на основі систематичних процедур часткового розподілу. У таких випадках витрати розглядаються як зношення або амортизація.

У загальному вигляді звіт про прибутки та збитки комерційного банку можна подати як відображено у таблиці 1.

Таблиця 1. Структура звіту про прибутки та збитки комерційного банку

| Д о х о д и |

В и т р а т и |

| Відсоткові доходи |

Відсоткові витрати |

| Комісійні доходи |

Комісійні витрати |

| Результат від торговельних операцій |

| Інші банківські операційні доходи |

Інші банківські операційні витрати |

| Інші небанківські операційні доходи |

Інші небанківські операційні витрати |

| Зменшення резервів за заборгованістю |

Відрахування в резерви |

| Непередбачені доходи |

Непередбачені витрати |

| Прибуток (збиток) до сплати податку |

| Податок на прибуток |

| Чистий прибуток (збиток) |

Різниця між вхідними фінансовими потоками та вихідними фінансовими потоками дає прибуток до сплати податку. Від останнього віднімають податок на прибуток і отримують чистий прибуток банку.

Доходи та витрати обліковуються наростаючим підсумком з початку року на рахунках 6 і 7 класу, а прибуток – на рахунках 5 класу. В останній робочий день року рахунки доходів і витрат закриваються. Залишки за цими рахунками відносять на рахунок результатів поточного року і, таким чином, досягається відображення фінансового результату в балансі банку.

На проміжні звітні дати (місяць, квартал) фінансовий результат визначається шляхом порівняння доходів звітного періоду з витратами, при цьому закриття рахунків доходів і витрат не проводиться.

1.3

Розподіл прибутку комерційними банками

Розподіл прибутку банку здійснюється за результатами діяльності за рік згідно з рішенням загальних зборів акціонерів (пайовиків) банку. Прибуток, що підлягає розподілу, розраховується таким чином: чистий прибуток після оподаткування за звітний рік збільшується на розмір нерозподіленого і невикористаного прибутку за результатами попереднього фінансового року і зменшується на розмір відрахувань у офіційні резерви, які формуються згідно з чинним законодавством (резервний фонд та загальний резерв). Решта суми розподіляється на виплату дивідендів власникам і на капіталізацію банку. Сума чистого прибутку, що залишається для розвитку банківського бізнесу, називається нерозподіленим прибутком.

Протягом року прибуток, як правило, розподіляється у вигляді авансу на основі встановлених зборами акціонерів (пайовиків) пропорцій. Комерційні банки та їх установи працюють на принципах комерційного розрахунку, тобто в процесі виконання своїх функцій вони одержують прибуток.

Банківський прибуток є одним із найважливіших показників ефективності функціонування банку, його стабільності. У ньому зацікавлені всі учасники економічного процесу. Розмір банківського прибутку хвилює акціонерів, тому що є показником отриманого доходу на інвестований ними капітал. Вкладникам прибуток гарантує стабільний дохід і впевненість у завтрашньому дні, оскільки збільшення резервів і власних коштів банку свідчить про його стабільність. Позичальники також зацікавлені в прибутках банку, адже таким чином зростають їх власні накопичення.

Банківський прибуток формується у результаті здійснення кредитних, розрахункових, грошових операцій та інших видів діяльності банків. Він є джерелом виплати дивідендів акціонерам, створення фондів банку, базою підвищення добробуту банківських працівників. Прибуток банку складають:

· прибуток від основної діяльності;

· валовий прибуток, до якого, крім прибутку від основної діяльності, входять небанківські операційні доходи і витрати, відрахування в резерви, непередбачені доходи і витрати;

· чистий прибуток, який залишається у розпорядженні банку після сплати податку на прибуток.

Прибуток розподіляється таким чином (рис. 2):

· сплата податку на прибуток (в нашій країні ставка податку дорівнює 25%);

· відрахування до резервного фонду банку;

· відрахування до фонду матеріального заохочення;

· відрахування у фонд виробничого та соціального розвитку;

· відрахування в інші фонди банку;

· сплата дивідендів акціонерам.

Рис. 2. Схема розподілу прибутку комерційного банку

Прибутковість банку залежить від ефективності використання його власних і залучених коштів. Рівень доходності банк може підняти шляхом зміни структури активних операцій і співвідношення між позичковими та інвестиційними операціями на користь більш вигідних, а також через регулювання своєї короткострокової заборгованості й депозитних рахунків.

Потрібно раціонально й ефективно розміщувати кошти банку для забезпечення його фінансової стійкості. Виконання цієї умови дозволить позбавитися суперечностей між ліквідністю, надійністю із прибутковістю комерційного банку.

2

.

Аналіз прибуткових операцій комерційних банків в Україні

2.1 Аналіз ситуації на банківському ринку України

З розвитком інтеграційних процесів, вступом України до СОТ відбувається поступове збільшення присутності на вітчизняному ринку іноземних банків. Цейпроцес зумовлюється цілою низкою чинників, серед яких слід виділити збільшення присутності іноземних компаній у реальному секторі економіки. Приплив іноземного капіталу з належною репутацією має розглядатися як важливий чинник розвитку банківського сектору країни. В найближчому майбутньому головним стимулюючим фактором капіталізації банків шляхом злиття та поглинання, буде перехід на нові принципи достатності капіталу «Базель II». Передумовою та концептуальною основою діяльності банківських установ за умов фінансової глобалізації має бути інтегральна стратегія, яку слід вважати альтернативою злиття і поглинання нежиттєздатних банківських установ з боку великих і значно потужних представників фінансово-кредитного сектору економіки, адже забезпечувати зниження витрат і збільшуючи прибутки за рахунок масштабу, вона надає учасникам інтеграції певну самостійність, зберігає ринкову ініціативність і відповідальність при прийнятті управлінських рішень. В Україні немає суттєвих законодавчих бар'єрів входження іноземного капіталу в національну банківську сферу Закон України «Про внесення змін до Закону України «Про банки і банківську діяльність», який було прийнято 16 листопада 2006 р., значно розширює можливості проникнення філій іноземних банків.

Таблиця 2. Кількість діючих банків в Україні

| № |

Показники |

Дата |

| з/п |

01.01.2007 |

01.01.2008 |

01.01.2009 |

| 1. |

Кількість зареєстрованих банків |

193 |

198 |

198 |

| 2. |

Виключено з Державного реєстру банків |

6 |

1 |

7 |

| 3. |

Кількість банків, що знаходиться у стадії ліквідації |

19 |

19 |

13 |

| 4. |

Кількість діючих банків |

170 |

175 |

184 |

| з них: з іноземним капіталом |

35 |

47 |

53 |

| у т.ч. зі 100% іноземним капіталом |

13 |

17 |

17 |

| 5. |

Частка іноземного капіталу у статутному капіталі банків, % |

27.0 |

35.0 |

36.7 |

Як бачимо, з вищенаведених даних (табл. 2), зростає активність іноземних банків, що може бути залежне від істотного поліпшення вітчизняного законодавчого середовища. Основними причинами консолідації банків є прагнення отримати: зниження витрат за рахунок економії на масштабах; отримання великих кредитів за рахунок комбінування взаємодоповнюючих фінансових ресурсів; збільшення прибутку шляхом диверсифікації кредитних ризиків. В Україні на ринку злиття і поглинання було укладено близько 110 угод загальною вартістю майже 5 млрд.дол. США. Усього за роки активної купівлі вітчизняних банків іноземцями (останні 3 роки) було укладено угод на загальну суму близько 10 млрд.дол.США. Іноземний капітал займає дедалі більше місце в банківській системі України. Іноземні банки та їхні філії, використовуючи дешевші ресурси, а саме кредити витісняє українські банки з найприбутковіших ніш банківського ринку і, як наслідок, отримують контроль над українською банківською системою другого рівня.

Слід зазначити, що іноземні інвестори приходять на український банківський ринок не з метою підвищити його капіталізацію, а з метою збільшення активних операцій та отримання прибутку.

Інтеграційні процеси національного та іноземного банківського капіталу мають враховувати, насамперед, інтереси вітчизняних банків, оскільки входження філій іноземних банків структурно змінить модель кредитування економіки. По-перше, банки перерозподілять активи у секторі обслуговування на користь великих корпоративних клієнтів за рахунок фінансування малого і середнього бізнесу. По-друге, іноземні банки, пов'язані нерозривно з національною економікою, можуть зменшити кредитування непривабливих, але стратегічно важливихсекторів економіки, для яких буде обмежений доступ до фінансових ресурсів.

Зростання кількості банків з іноземним капіталом має більше позитивних наслідків, сприяючи поглибленню економічної інтеграції України з розвинутими країнами. Але слід враховувати, що головною проблемою у діяльності філій іноземних банків є недосконалість законодавства у частині визначення інструментів впливу, за необхідності на діяльність філії, яке не є юридичною особою. Викладене вище дає підстави для узагальнення, що питання консолідації банків шляхом злиття та поглинання є ефективними способом випадку, коли інтеграційний процес максимально враховуватиме особливості банків, які прагнуть цього. Стратегічною метою банківської діяльності на сучасному етапі має стати забезпечення системної стабільності банків на ринку банківських послуг. Для України це означає: необхідність відмови від практики створення захисних бар'єрів для збереження слабких банків; необхідність зосередитися на показниках ефективності банківської діяльності з метою створення банків, здатних до стабільного розвитку, до розвитку в міжнародному масштабі.

Банківську систему на сьогодні характеризують такі дані:

За станом на 1 листопада 2009 року ліцензію Національного банку України на здійснення банківських операцій мали 185 банків, у тому числі: 173 банки (93,5% від загальної кількості банків, що мають ліцензію) – акціонерні товариства (з них: 96 банків (51,9%) – відкриті акціонерні товариства, 4 банки (2,2%) – закриті акціонерні товариства, 72 банки (38,9%) – публічні, 1 банк (0,5%) – приватне), 12 банків (6,5%) – товариства з обмеженою відповідальністю.

У стані ліквідації перебуває 12 банків, з них 9 банків ліквідуються за рішеннями НБУ, 3 – за рішеннями господарських (арбітражних) судів.

За станом на 01.11.2009 власний капітал банків склав 126,9 млрд. грн. або 14,5% пасивів банків.

Власний капітал банків має таку структуру. Сплачений зареєстрований статутний капітал складає 86,9% від капіталу; дивіденди, що спрямовані на збільшення статутного капіталу – 0,3%; емісійні різниці – 5,0%; загальні резерви, резервний фонд та інші фонди банків – 13,4%; результати минулих років – 0,5%; результати звітного року, що очікують затвердження – 0,1%; результати поточного року – (-14,3%); результат переоцінки основних засобів, нематеріальних активів, цінних паперів у портфелі банку на продаж та інвестицій в асоційовані компанії – 8,1%. Зобов’язання банків за станом на 01.11.2009 становили 748,7 млрд. грн. Кошти фізичних осіб складають 203,0 млрд. грн., або 27,1% загального обсягу зобов’язань, кошти суб’єктів господарювання – 112,8 млрд. грн., або 15,1%. Банки мають таку структуру коштів населення з точки зору строковості. Строкові кошти складають 154,6 млрд. грн., або 76,2% від загальної суми коштів населення, а кошти на вимогу – 48,4 млрд. грн., або 23,8%. За станом на 01.11.2009 активи банків становили 875,6 млрд. грн., загальні активи – 974,2 млрд. грн. Більшу частину загальних активів складають кредитні операції – 77,1%.

2.2 Аналіз джерел доходів комерційних банків

Доходи– це збільшення економічних вигод протягом звітного періоду у формі припливу або зростання активів, або зменшення зобов`язань, що спричиняють збільшення капіталу і не є внесками акціонерів.

Для підвищення фінансової стійкості банку важливе значення має зростання його доходів, а як наслідок – і прибутковості банку, що є одним із основних, джерел поповнення власного капіталу банку. Для підвищення фінансової стійкості банку важливе значення має зростання його доходів, а як наслідок – і прибутковості банку, що є одним із основних, джерел поповнення власного капіталу банку.

У світовій практиці спостерігається як постійне зростання банківських активів, так і рівня дохідності за ними. І хоча збільшується частка доходів, отриманих у вигляді комісійної винагороди від надання банківських послуг, проценти, тримані під кредитних операцій банку, становлять значну частку банківських доходів. Ця тенденція спостерігається і в Україні. При цьому внаслідок слабкого розвитку ринку банківських послуг основна маса банківських доходів одержується у вигляді процентів за користування кредитними коштами, що були надані банком платоспроможним клієнтам.

Структура банківських доходів має такий вигляд:

1) доходи від проведення активних операцій:

– доходи від кредитування;

– доходи від інвестиційних операцій;

2) доходи від комісійних операцій:

– доходи від розрахунково-касового обслуговування;

– доходи від трастових операцій;

– доходи від факторингових операцій;

– доходи від лізингових операцій;

– інші доходи від комісійних операцій;

3) інші доходи.

Доходи від кредитування складаються з процентів за банківськими позиками, а також з облікових процентів, що одержуються при обліку векселів. Близько 70% доходів банки отримують саме від надання позик.

Основну масу доходу від комісійних операцій банки отримують у вигляді комісійної винагороди за розрахунково-касове обслуговування своїх клієнтів. Інші види комісійних доходів становлять незначну частку в загальному обсязі доходів через нерозвинутість ринку таких послуг, як трастові, факторингові, лізингові та ін.

До інших видів доходу від комісійних операцій належать: комісія за надання гарантій та порук; плата за акцептні операції банку; плата за фінансування капітальних вкладень та інші інвестиційні послуги; комісійні за здійснення валютних операцій; комісійна винагорода за консалтинговими послугами.

Доходи банку – це загальна сума грошових коштів, отриманих від проведення активних операцій. Валові доходи банку підрозділяються на процентні і непроцентні.

До процентних доходів банку відносяться:

- відсотки по міжбанківських кредитах;

- відсотки по кредитах підприємств;

- відсотки по кредитах населення;

- доходи по залишках на кореспондентських рахунках;

- доходи по цінних паперах (процентні).

До непроцентних доходів банку відносяться:

- доходи від інвестиційної діяльності (участі в спільній діяльності підприємств), дивіденди по цінних паперах;

- доходи по валютних операціях;

- доходи від отриманих комісій і штрафів;

- інші.

Аналіз банківських доходів припускає визначення питомої ваги окремого виду доходів у їхній загальній сумі або групі доходів. Потім необхідно проаналізувати зміну дохідних статей за визначений період, вивчити структуру доходів банку. Для оцінки середнього рівня прибутковості кредитних операцій застосовуються відносні показники:

- співвідношення отриманих відсотків і середніх залишків по короткостроковим позикам;

- співвідношення отриманих відсотків і середніх залишків по довгостроковим позикам;

- співвідношення валових процентних доходів і середніх залишків

по всіх позикових рахунках;

- співвідношення отриманих відсотків по окремих групах позичок

і середніх залишків по аналізованій групі.

Аналіз приведених показників у динаміку дозволяє визначити, за рахунок яких кредитних операцій зросли процентні доходи.

До інших доходів відносяться комісійні, котрі можуть нараховуватися у відсотках від суми кожної операції, здійсненої по рахунку клієнта, або у твердій сумі, що сплачується періодично.

На кінець 2007 року доходи банків України становили 59,9 млрд. грн., в т.ч. процентні доходи становили 44,7 млрд. грн. (або 74,6% від загальних доходів), комісійні доходи – 10,9 млрд. грн. (18,3%), результат від торговельних операцій – 2,8 млрд. грн. (4,7%), інші операційні доходи – 1,1 млрд. грн. (1,9%), інші доходи – 345,7 млн. грн. (0,5%), повернення списаних активів – 21,1 млн. грн.

На кінець 2008 року доходи банків склали 104,6 млрд. грн., в т.ч. процентні доходи становили 77,5 млрд. грн. (або 74,0% від загальних доходів), комісійні доходи – 17,6 млрд. грн. (16,8%).

На кінець 2009 року доходи банків склали 119,8 млрд. грн., з них: процентні доходи становили 101,7 млрд. грн. (або 84,8% від загальних доходів), комісійні доходи – 13,6 млрд. грн. (11,3%).

Як показує статистика, основну частину доходів банків становлять процентні та комісійні доходи.

2.3 Аналіз видатків комерційних банків

Оскільки прибуток банку – це різниця між валовими доходами та валовими витратами банку, розглянемо структуру його витрат.

Витрати банку включають:

1) Операційні витрати:

- сплачені проценти за залученими банком коштами;

- сплачена комісія;

- витрати на операції з цінними паперами;

- витрати на валютні операції;

- витрати на розрахунково-касове обслуговування;

- витрати на страхування майна, цінностей ризику;

- інші операційні витрати;

2) Неопераційні витрати:

- витрати на утримання персоналу;

- витрати, пов'язані з експлуатацією основних фондів банку;

- інші витрати.

Найбільшу частку в загальній сумі витрат банку становлять витрати на виплату процентів за залученими банком ресурсами (виплати за депозитами, за рахунками до запитання, за депозитними сертифікатами тощо). Ці виплати набагато перевищують виплати за іншими статтями і становлять більш як половину операційних витрат.

Комісійні виплати – це виплати, які здійснює банк у процесі проведення своїх активних операцій і надання послуг клієнтам, а також витрати з ведення кореспондентських рахунків.

Витрати на валютні операції – це витрати на розрахункове обслуговування зовнішньоекономічної діяльності.

Неопераційні витрати включають: заробітну плату працівників банку, витрати на утримання приміщень, витрати на устаткування й інше.

До складу інших витрат належать витрати, які непередбачені іншими статтями. Це: судові витрати; сплачені банком штрафи; пеня, неустойки тощо.

На кінець 2007 року в Україні витрати банків склали 53,7 млрд. грн., в т.ч. процентні витрати – 25,4 млрд. грн. (або 47,3% від загальних витрат), комісійні витрати – 1,2 млрд. грн. (2,2%), інші операційні витрати – 2,7 млрд. грн. (5,1%), загальні адміністративні витрати – 16,3 млрд. грн. (30,5%), відрахування в резерви – 6,5 млрд. грн. (12,1%), податок на прибуток – 1,5 млрд. грн. (2,8%).

На кінець 2008 року витрати банків склали 94,5 млрд. грн., в т.ч. процентні витрати – 44,5 млрд. грн. (або 47,1% від загальних витрат), комісійні витрати – 1,9 млрд. грн.

На кінець 2009 року витрати банків склали 138,0 млрд. грн., з них: процентні витрати – 56,0 млрд. грн. (або 40,6% від загальних витрат), відрахування в резерви – 51,7 млрд. грн. (37,4%), комісійні витрати – 2,5 млрд. грн. (1,8%).

Якщо врахувати доходи за попередні роки, то відразу помітно, що прибутки комерційних банків мають тенденцію до зниження: у 2007 році загальний прибуток банків України становив 6,3 млрд. грн., у 2008 році – 10,1 млрд. грн., а у 2009 році збиток становив 18,2 млрд. грн.

3

.

Шляхи підвищення прибутковості комерційних банків

3

.1

Вплив НБУ на прибутковості комерційних банків

Функції банківського регулювання та впливу у різних країнах світу виконує центральний банк держави або міністерство фінансів чи незалежне агентство. Центральний банк є основою фінансово-кредитної системи, чинним законодавством на нього покладається обов’язок стежити за станом і стабільністю фінансового сегмента економіки. В Україні відповідальність за банківський нагляд несе Національний банк.

Загалом у світі надають перевагу опосередкованому економічному регулюванню банківських операцій, встановлення прямих заборон або лімітів здебільшого не допускається.

НБУ, як і Центробанк будь-якої країни, вирішує задачу контролю обсягу і структури грошової маси в обороті.

Одна з ключових задач НБУ по керуванню грошово-кредитними відносинами – забезпечення надійності і підтримка стабільності банківської системи, що дозволяють уникнути руйнівних для економіки банкрутств банків та підвищити їх прибутковість. Надійність і стабільність банківської системи, а отже її прибутковість, необхідна по наступним причинах:

– без них узагалі неможливе виконання НБУ своїх задач;

– комерційні банки відіграють істотну роль у процесі суспільного виробництва і від їхньої стабільності залежить розвиток економіки;

– діяльність комерційних банків характеризується підвищеною фінансовою уразливістю через високу питому вагу в їх пасивних притягнутих засобах, у тому числі централізованих банківських кредитів.

Розглянута задача НБУ досягається в процесі рішення таких двох конкретних проблем, як регулювання ринку кредитних ресурсів і захисту вкладників комерційних банків від фінансових втрат, дуже ймовірних, поки ці банки ще дуже слабкі.

Вирізняють три основні види економічних методів регулювання: податкові, нормативні (коли розміри обмежень або пільг, що вводяться, пов’язані з кількісними характеристиками операцій, які регулюються) і коригуючи (їм притаманні гнучкість та оперативність, можливість стимулюючого впливу залежно від ситуації). Для центрального банку держави оптимальними є нормативні та коригуючи методи, для фінансових органів – податкові.

Методи регулювання використовуються при застосуванні тих чи інших видів державного регулювання банківської діяльності. В економічній літературі зустрічаються різноманітні критерії класифікації видів регулювання діяльності комерційних банків. Вплив Центробанку на діяльність комерційних банків здійснюється по наступним основним напрямках:

1. Створення загальних законодавчих, виконавчих, судових умов, що дозволяють комерційним банкам реалізувати свої економічні інтереси.

2. Проведення мір грошово-кредитного регулювання, що роблять вплив на обсяг і структуру грошової маси в обороті через зміну розмірів ресурсів комерційних банків, що можуть бути використані для кредитних вкладень в економіку.

3. Встановлення економічних нормативів і нагляд за їхнім дотриманням з метою забезпечення ліквідності банківських балансів.

Вплив Центробанку на діяльність комерційних банків може здійснюватися методами, що носять як сугубо економічний (непрямий), так і економіко-адміністративний (прямий).

Превентивні заходи застосовуються для уникнення тієї чи іншої економічної ситуації (наприклад кризи неплатежів тощо). До цих заходів зокрема належать:

– вимоги щодо розміру та структури власного капіталу;

– вимоги щодо ліквідності банку;

– диверсифікація банківських знаків (максимальний розмір позики на одного позичальника та інші види диверсифікації);

– обмеження виконуваних операцій.

Для зниження ризику функціонування можуть бути встановленні обмеження на деякі види діяльності комерційних банків або на окремі види активних операцій.

Так, доволі часто, обмежується право банків на безпосереднє володіння нерухомістю у зв’язку з високим ризиком та низьким рівнем її ліквідності. У деяких країнах (наприклад у США) банкам не дозволяється мати цінні папери підприємств, вартість яких зазнає великих коливань. Також існують обмеження прав гарантування на розміщення окремих цінних паперів або на надання кредитів особам, які мають доступ до конфіденційної інформації (інсайдерам).

Фактична дія превентивних заходів реалізується шляхом затвердження обов’язкових до виконання норм. У свою чергу норми поділяються на функціональні та інституційні і призначені для регулювання ризиків за операціями комерційних банків.

Інституційні норми відображаються у відносних величинах, які регулюють в основному організаційні питання, визначення цілей кредитування, операційну діяльність, порядок проведення ревізій тощо.

На відміну від інституційних, функціональні норми мають визначене цифрове значення і можуть мати загальний або селективний характер. Загальні методи, є переважно непрямими, що стосуються кредитного ринку в цілому. Селективні – спрямовані на конкретні види кредиту (визначаються коефіцієнти ризику за окремими операціями банку). Їхнє призначення пов'язане з розширенням приватних задач (скажемо, обмеження видачі деяким банкам позичок чи видачі окремих видів останніх). Селективні методи відносяться до прямих способів регулювання діяльності комерційних банків. Найбільш популярні з загальних методів впливу, застосовувані в закордонній банківській практиці:

– облікова (дисконтна) політика;

– операції на відкритому ринку;

– зміна норм обов'язкових резервів банків.

Ці методи використовуються й у практиці діяльності НБУ.

Протекційні заходи вживають для захисту від уже існуючої (загрозливої для банку) ситуації, яка може спричинити неплатоспроможність, збитки, банкрутство. Тобто за допомогою цих заходів здійснюється захист банків та їх клієнтів від можливих наслідків фінансових ускладнень. До протекційних заходів належать:

– створення та функціонування фонду гарантування вкладів фізичних осіб;

– формування комерційними банками резерву для відшкодування можливих втрат за позичками та іншими активами;

– рефінансування комерційних банків центральним банком;

– цільова допомога інших державних органів тощо.

Спеціальними протекційними заходами передбачається використання різних видів резервних фондів або інших коштів цільового призначення. Залежно від окремого банку і конкретної ситуації можуть застосовуватися так звані договірні дії, зокрема підтримка регулюючими органами окремих банківських установ у вигляді рефінансування, надання гарантій, купівлі акцій тощо.

Два зазначені вище способи регулювання банківської діяльності, безперечно тісно пов’язані між собою: протекційні заходи підвищують довіру вкладників до банківської системи, впливають на стабільність макроекономічних показників господарської діяльності; превентивні – забезпечують ефективність перших.

Отже, встановлення стабільності у банківській системі прямо залежить від заходів НБУ, основною метою яких є забезпечення високого рівня економіки. Стабільність банківської системи включає збільшення прибутковості цієї сфери, як однієї із найголовніших у економіці країни.

3.2 Зарубіжний досвід підвищення прибутковості банків

При формуванні і вдосконаленні банківської системи України обов'язковою умовою повинно бути використання світового досвіду. Звичайно, банки розвинутих країн працюють в інших економічних умовах, але їх методи роботи можуть бути адаптовані до застосування і в нашій державі.

Дуже великий вплив на банківську систему має документ «Базель ІІ», який визначає мінімальний власний капітал банку та його резерви, з метою зменшення ризиків. Оскільки Україна перебуває в умовах світової інтеграції, дуже важливим є прийняття «Базель ІІ», що обов’язково вплине і на прибутковість комерційних банків, адже Центробанк контролюватиме їх фінансовий стан.

Суть Базель ІІ ґрунтується на трьох опорах:

– Опора І. Вимоги щодо мінімального розміру власного капіталу з метою покриття:

1) кредитних ризиків;

2) ринкових ризиків;

3) операційних ризиків;

4) ризики сек’ютиризації;

– Опора ІІ. Перевірка з боку органів банківського нагляду, яка передбачає:

1) оцінку ризиків та формування підвищених резервів для окремих банків;

2) інтенсивний та постійний контакт з банками;

3) дискреційні елементи нагляду;

– Опора ІІІ. Прозорість та ринкова дисципліна, які вимагають:

1) розкриття банківської фінансової звітності для широкого загалу.

Найбільше уваги приділяється першій опорі, яка містить:

1) змінені вимоги щодо формування резервів для покриття збитків із кредитних ризиків. Головними ризиками вважаються кредитні, які можуть охоплювати ризик неплатоспроможності контрагента, ризик його ліквідності, ризик країни (якщо контрагент походить з іншої країни) тощо. Тепер банки власноруч можуть при виконанні певних умов розраховувати резерви для покриття збитків із ризиків на базі показників внутрішніх систем оцінки ризиків. Щоб надати банкам стимул розвивати власні системи менеджменту ризику, Комітет оформив підходи таким чином, що резерви капіталу є тим меншими, чим більш удосконалений підхід застосовується з боку банку. В січні 2004 року було також визначено, що в «Базель ІІ» охоплюватимуться тільки неочікувані ризики, а очікувані ризики повинні бути врахованими як спеціалізовані резерви в рамках бухгалтерського обліку та вирахуваними з власного капіталу банку. Цікаво зазначити, що коефіцієнт платоспроможності все ще залишився на 8% рівні (для порівняння: в Україні він знаходиться на рівні 10%).

2) Застосування інструментів пом'якшення ризику. Охоплюються гарантії та кредитні деривати, хоча тільки типу «кредитний дефолтний своп», «кредитно-дефолтне боргове зобов'язання» (як грошове забезпечення) та «своп повного повернення».

3) Вимоги щодо формування резервів для покриття збитків із операційних ризиків. Операційні ризики визначаються як «ризики збитків в результаті неадекватних або помилкових внутрішніх процесів, дій працівників та систем або зовнішніх подій» (в тому числі і юридичний ризик).

4) Положення щодо операцій з сек’юритизацією активів. Цей пункт спрощує використання «AssetBackedSecurities», водночас Комітет намагається усунути джерело регулятивного арбітражу. Експерти вважають, що зменшаться операції з сек’юритизацією активів, які проводяться банками з метою вивільнення регулятивного капіталу. «Базель ІІ» в основному звертає увагу на традиційну сек’юритизацію.

5) Положення щодо операцій торгового портфелю. Уточнюються основні вимоги до позицій торгового портфелю, зокрема підкреслюється потреба в пруденційній оцінці таких позицій, особливо менш ліквідних.

Друга опора регулює процес перевірки банку органами банківського нагляду. По-перше, передбачається формування підвищених резервів для окремих банків, якщо рівень резервів банку не відповідає його ризиковому профілю. По-друге, органи нагляду отримують повноваження втручатися в діяльність банків з метою уникнення зниження капіталу нижче від мінімального рівня. По-третє, підкреслюється необхідність забезпечення інтенсивного та постійного контакту з банками. Ці положення можна тлумачити як тенденцію банківського нагляду в напрямку дискреційного нагляду.

Третя опора вимагає розкриття банківської фінансової звітності для широкого загалу. Такий інструмент застосовується з метою створення основи саморегуляції банків. Деякі експерти вважають таку форму регулювання для банківського сектору неадекватною. Ця опора виконує роль додатку до опор І-ІІ.

Отже, для підвищення стійкості банків у несприятливих економічних умовах створено спеціальний документ «Базель ІІ», орієнтований для всіх країн світу. Для підвищення стабільності, тому і прибутковості, у західних країнах використовують диверсифікацію ризиків банку, створення спеціальних резервів для різних установ, обмеження певних операцій, публічність звітів банків про фінансовий результат тощо.

3.3 Власні погляди на можливості підвищення прибутковості

Хотілося б виділити такі основні напрямки підвищення прибутковості банків:

1. Загальне зростання групи активів, що приносять процентний дохід та зростання власного капіталу, насамперед правильне проведення зваженої маркетингової і процентної політики, наслідком цього стане підвищення числа банківських вкладників. Цією групою активів є кредитні операції банку. Для їх проведення банку необхідні, по-перше, залучення клієнтів, які бажають отримати кредит. У теперішній час для банків України це є проблемою, так як у світі спостерігається нестабільна фінансова ситуація.Напевно недоцільно буде перераховувати заходи щодо залучення нових клієнтів, адже в Україні крім безробіття і неможливості виплачувати кредити також спостерігається величезний підрив довіри населення до банківських установ.

2. Збільшення питомої ваги доходних активів в сукупних активах. Іншими словами банк повинен нарощувати так звані «працюючі» активи, які приносять найбільші доходи банку і скорочувати до можливого мінімуму «непрацюючі». До доходних активів відносять кредитний та інвестиційний портфель банку, депозити та кредити в інших банках. Всі інші активи є недоходними. Вкладення коштів у недоходні активи погіршує структуру активів та їх дохідність. Однак, саме «непрацюючі» активи забезпечують ліквідність банку. Таким чином, банківська ліквідність досягається при максимізації залишків в касах та на кореспондентських рахунках по відношенню до інших активів. Але саме в цьому випадку прибуток банку буде мінімальний. Максимізація прибутку вимагає не збереження коштів, а їх використання для видачі позик і здійснення інвестицій (з урахуванням резервів). Оскільки для цього треба звести касову готівку і залишки на кореспондентських рахунках до мінімуму, то максимізація прибутку ставить під загрозу безперервність виконання банком своїх зобов’язань перед клієнтами. Таким чином, занадто висока (понаднормативна) ліквідність негативно впливає на дохідність банку, а занадто низька – свідчить про погіршення надійності банку.

Отже, сутність банківського управління полягає в гнучкому співвідношенні протилежних вимог ліквідності і прибутковості. Загалом фахівці вважають, що частка доходних активів у загальних активах банку повинна бути на рівні 0,75–0,85. Зменшення частки доходних активів нижче 0,7 свідчить про можливі проблеми в діяльності банку.

3. Зміна загального рівня процентної ставки по активних операціях банку. Потрібне дослідження та врахування крім специфічних факторів, що визначають розмір процента по активних операціях, також попит на кредитному ринку і ставки конкуруючих банків та інших фінансово-кредитних установ.

Працюючи в цьому напрямку банки намагаються збільшити рівень процентної ставки по активних операціях, тобто тут спрацьовує принцип будь-якого комерційного підприємства: «дешевше купити, дорожче продати». З іншого боку, в умовах жорсткої конкуренції між кредитними установами та боротьби за розширення обслуговування ринків банкам дуже важко це робити. Таким чином, щоб отримати більший доход, банк повинен враховувати крім специфічних факторів, що визначають розмір процента по активних операціях (облікова ставка, рівень інфляції, термін позики, її розмір, ризик, характер забезпечення, витрати по оформленню позики та контроль, контроль та інші), також попит на кредитному ринку і ставки конкуруючих банків та інших фінансово-кредитних установ.

4. Зміна структури портфелю доходних активів, тобто підвищення питомої ваги ризикових кредитів в кредитному портфелі банку, наданих під високі проценти. Ризикові операції можуть принести банку значний дохід, якщо він буде правильно ними управляти. Банк повинен правильно дослідити допустимість ризику, розробити проект прийняття негайно практичного рішення, спрямованого або на використання ризикових операцій, або на виробітку системи заходів, що знижують можливість появи витрат банку від проведення тієї чи іншої операції.

Існує декілька способів захисту від кредитного ризику:

1) диверсифікація позик – розподіл кредитного портфеля серед широкого кола позичальників, які відрізняються один від одного як за характеристиками, так і за умовами діяльності.;

2) постійний контроль банку за станом справ позичальника на протязі всього терміну користування позикою і у випадку виникнення у нього проблемних ситуацій, які можуть привести до несплати боргу, прийняття попереджувальних заходів щодо захисту своїх інтересів;

3) установлення лімітів – встановлення максимально допустимих розмірів наданих позичок, що дозволяє обмежити ризик. Лімітування використовується для визначення повноважень кредитних працівників різних рангів щодо обсягів наданих позичок. Лімітування як метод зниження кредитного ризику широко застосовується у практиці як на рівні окремого банку, так і на рівні банківської системи в цілому. Дотримання відповідних нормативів кредитного ризику контролюється НБУ;

4) резервування – створення резерву для відшкодування можливих втрат за кредитними операціями. Резерв під кредитні ризики поділяється на дві частини: під стандартну і нестандартну заборгованість; і відповідно до цього різні й норми резервування. Якщо під стандартну заборгованість коефіцієнт резервування становить 1%, то під нестандартну («під контролем» – 5%, «субстандартну» – 20%, «сумнівну» – 50%, «безнадійну» – 100%). Як бачимо, чим гірше якість кредитного портфелю, тим більші відрахування до резервного фонду;

5) сек’юритизація активів – передбачає перетворення наданих банками позичок на ліквідні цінні папери (наприклад, облігації чи векселі), котрі обертаються на вторинному ринку. У процесі сек’юритизації беруть участь кілька сторін: банк, як ініціатор продажу пакету кредитів; компанія, яка займається емісією цінних паперів; гарант (страхова компанія); інвестори (фізичні чи юридичні особи), котрі купують цінні папери на ринку. Процедура сек’юритизації починається з того, що банк, який є ініціатором продажу кредитів, укладає договір з компанією, котра на загальну суму сек’юритизованих кредитів робить емісію цінних паперів. Перед розміщенням пакету цінних паперів на ринку, компанія емітент має здобути підтримку гаранта, який виконує функцію страхування емітованих цінних паперів. Відтак цінні папери розміщуються на ринку, а отримані від їх продажу грошові кошти починають надходити до гаранта та компанії – емітента, які передають їх банку – ініціатору. Таким чином, банк отримує готівкові кошти на загальну суму пулу сек’юритизованих кредитів. При цьому банк продовжує обслуговувати ці кредити (які стають позабалансовими зобов’язаннями банку), тобто проводити розрахунки з позичальниками, отримувати кошти від погашення основної суми боргу та процентні платежі. Отримані грошові потоки банк направляє емітенту цінних паперів, який, у свою чергу, переводить їх інвесторам, тобто виплачує дохід за цінними паперами. Отже, потік грошових коштів починає надходити до інвестора, коли позичальники виплачують основну суму боргу та проценти банку-ініціатору. Коли кредит сек’юритизовано, тобто перетворено в пакет цінних паперів, власність на ці кредити та відповідні потоки грошових надходжень переходить до інвесторів. Прикладом сек’юритизованих активів є іпотечні кредити, автомобільні позички, кредити на придбання обладнання. Процедура сек’юритизації дозволяє банку здійснити трансферт кредитних ризиків (передати ризик іншим учасникам ринку). У разі неповернення кредитів збитки зазнають інвестори.

5. Забезпечення зростання непроцентних доходів, а саме приділення більшої уваги доходам від надання послуг «небанківського» характеру, оптимізація пасивів, зменшення загально адміністративних витрат, зменшення витрат на створення банківської послуги, що дасть змогу знизити її ціну.

Це означає збільшення комісійних, торгівельних, інших банківських операційних доходів, інших доходів. Перш за все, збільшення доходів від розрахунково-касового обслуговування, шляхом надання більш якісного обслуговування, збільшення обсягу та спектру послуг, що надаються суб’єктам господарювання, впровадження нових банківських продуктів, розвиток «зарплатних проектів», збільшення обслуговування клієнтів по системі «Клієнт-Банк», впровадження системи «Інтернет-Банкінг», що дасть змогу більш оперативного обслуговування клієнтів. Треба приділяти більш уваги доходам, які банки можуть отримувати від надання послуг «небанківського» характеру – консультаційних, аудиторських, а також доходам від проведення факторингових і лізингових операцій, доходів від надання поручительств гарантій. Але проблемою є те, що всі ці доходи, в першу чергу залежать від розширення клієнтської бази банку.

6. Зменшення витрат на створення банківської послуги дає відповідно знизити її ціну. Зниження цін на пропоновані послуги – вагомий аргумент у конкурентній боротьбі, важливий елемент створення позитивного іміджу банківської установи, що великою мірою забезпечує їй прихильність клієнтів. Здешевлення послуг може забезпечити банку вищий, ніж у конкурентів прибуток за рахунок більшого обсягу їх пропозицій. Тому особливого значення слід надавати скороченню витрат при наданні послуг без погіршення їх якості.

7. Правильне управління активами і пасивами банку, а також ризиками.

В сучасних умовах нестабільного зовнішнього середовища управління активами і пасивами банку має забезпечувати:

1) розподіл економічного капіталу банку під ризики і підтримку адекватної платоспроможності з урахуванням балансових, ринкових і інших ризиків;

2) моніторинг і управління активами і пасивами банку відповідно до поточних, середньо – і довгострокових бізнес-планів банку;

3) визначення політики і інструкцій з управління ризиком ліквідності і фондами банку. Визначення процедури антикризового управління у разі виникнення кризи ліквідності (системної кризи або близької до системної);

4) управління ринковими ризиками банку, зокрема процентним ризиком, валютним і ціновим ризиками;

5) встановлення лімітів по ринкових ризиках і ризику ліквідності;

6) контроль за операціями казначейства;

7) моніторинг результатів по шести вищевказаних цілях і проведення низки управлінських заходів, які приводять структуру банківського балансу і позабалансових позицій у відповідність з його стратегічними цілями і пріоритетами довгострокової політики банку.

При управління ризиками варто рекомендувати наступне:

1) використання принципу зважених ризиків;

2) здійснення систематичного аналізу фінансового стану клієнтів банку;

3) здійснення систематичного аналізу платоспроможності і кредитоспроможності банку;

4) застосування принципу поділу ризиків;

5) рефінансування кредитів;

6) проведення політики диверсифікації (широкий перерозподіл кредитів у дрібних сумах, наданих великій кількості клієнтів, при збереженні загального обсягу операцій банку);

7) страхування кредитів і депозитів;

8) застосування застави;

9) застосування реальних персональних і «уявних» гарантій;

10) хеджування валютних операцій;

11) збільшення спектру здійснюваних операцій (диверсифікація діяльності).

8. Управління ризиком процентних ставок:

1) досягнення цільового рівня чистої процентної маржі, спреду, чистого процентного доходу;

2) передбачення руху процентних ставок, встановлення процентних ставок за залученими та наданими коштами;

3) визначення динамічної структури активів і пасивів на підставі геп-аналізу та дюрації, використання засобів хеджування.

Висновок

Банківська система є однією із найважливіших сфер економіки ринкового зразка. Її стабільність – це гарант розвитку країни, тому першочергові заходи щодо поліпшення економічного стану мають бути спрямовані на досягненні та збільшенні прибутковості комерційних банків.

На сьогоднішній день в умовах нестабільного середовища є надзвичайно важливими дослідження та впровадження заходів, які допомогли б досягти мінімізації ризиків банку.

При можливості банк повинен зменшувати збиткові та малоприбуткові операції.

Також важливими є зростання групи активів, що приносять процентний дохід, зміна загального рівня процентної ставки по активних операціях банку, а також зменшення ризиків, тобто диверсифікація позик, встановлення ліміту надання позик, резервування у найбільш раціональних межах, постійний контроль банку за станом справ позичальника на протязі всього терміну користування позикою.

Важливим є завданням політики управління ліквідністю та прибутковістю у вирішення конфлікту цілей ліквідності та прибутковості. Як відомо, найбільш ліквідні кошти приносять у кращому випадку низькі доходи, а тому визначати оптимум ліквідності необхідно одночасно з встановленням оптимуму прибутковості. Надліквідність негативно впливає на прибутковість, а надто низький показник ліквідності не узгоджується з вимогами платоспроможності, що може призвести до досить значних втрат у майбутньому.

Список використаної літератури

1. Закон України «Про банки та банківську діяльність» від 7.12.2000 р.

1. Банківські операції: Підручник. – 2-ге вид., випр. і доп./ А.М. Мороз, М.І., Савлук, М.Ф. Пуховкіна та ін.; За ред. д-ра екон. наук, проф. А.М., Мороза. – К.:КНЕУ, 2002. – 476 с.

2. Бланк І. А. Основи фінансового менеджменту. Т. 1. – К.: Ніка-Центру, 1999. – 592 с.

3. Васюренко О.В. Банківські операції. Навчальний посібник – 4-те вид. – К.: Знання. – 2004 – 324 с.

4. Дзюблюк О. Глобалізаційні процеси та участь іноземного капіталу у розвитку вітчизняних банках // Банківська справа. – 2008. – №2. – С. 375.

5. Крилова В.В., Крилова А.А. Перспективи консолідації банківського сектора України // Вісник Української академії банківської справи. – 2008. – №1 (24). – С. 76–80.

6. Лютий І., Юрчук О. Особливості глобального економічного середовища

діяльності банків // Вісник Національного банку України. – 2008. – №4. -

С. 46–51.

7. Примостка Л.О. Фінансовій менеджмент банку: Навч. посібник. – К.:КНЕУ, 1999–280 с.

8. Савлук М.І., Мороз А.М., Пуховкіна М.Ф. та ін. Гроші та кредит: Підручник. – 4-те вид., перероб. і доп. / За заг. ред. М.І. Савлука. – К.: КНЕУ, 2006. – 744 с.

9. Слобода Л.Я., Банах Ю.В. Класифікація ризиків зростання іноземного капіталу у банківській системі країни // Вісник Української академії банківської справи. – 2008. – №1 (24). – С. 97–104.

10. ХамицькаВ.С., СавінаЛ.О. Проблеми консолідації українського банківського ринку в умовах глобалізації // Економічний простір №23/2 2009.

11. Шаповалов А. Присутність іноземного капіталу в банківському секторі

України // Вісник Національного банку України. – 2008. – №4. – С. 2–7.

|