СОДЕРЖАНИЕ

1.Введение………………………………………………………………………..3

2. Формирование инвестиционного портфеля…………………………………..4

2.1.Понятие и типы инвестиционного портфеля…………………………..4

2.2.Исторические модели формирования инвестиционного портфеля….8

2.3. Этапы и принципы формирования инвестиционного портфеля…....11

3. Методы оценки эффективности инвестиционного портфеля……………...15

3.1. Оценка эффективности управления инвестиционным портфелем…15

3.2. Активное и пассивное управление портфелем ценных бумаг……...20

3.3. Проблемы инвестиционного портфеля…………………………......22

4. Заключение…………………………………………………………………….24

5. Расчетная часть………………………………………………………………..26

6. Список использованной литературы………………………………………...31

1. Введение

После всех потрясений, пережитых российской экономикой и благодаря титаническим усилиям правительства по ее укреплению, построение цивилизованной рыночной экономики, для которой необходимым условием является мощный рынок ценных бумаг, и энергичная инвестиционная деятельность в условиях долговременной финансовой стабильности перестает быть чисто теоретическим вопросом, постепенно выходя из тени. Отечественным инвесторам потребуются экономические технологии, разработанные и испытанные в странах с длительной историей высокоразвитых рыночных отношений. И одной из таких технологий является портфельное инвестирование.

Как правило, портфель представляет собой определенный набор из корпорати

вных акций, облигаций с различной степенью обеспечения и риска, а также бумаг с фиксированным доходом, гарантированным государством, то есть с минимальным риском потерь по основной сумме и текущим поступлениям.

Портфельное инвестирование позволяет планировать, оценивать, контролировать конечные резу

льтаты всей инвестиционной деятельности в различн

ых секторах фондового рынка.

Основная задача портфельного инвестирования — улучшить условия инвестирования, придав совокупности ценных бумаг такие инвестиционные характеристики, которые нед

остижимы с позиции отдельно взятой ценной бумаги, и возможны только при их комбинации.

В процессе формирования портфеля достигается новое инвестиционное качество с заданными характе

ристиками. Таким образом, портфель ценных бумаг является тем инструмен

том, с помощью которого инвестору обеспечивается требуемая устой

чивость дохода при минимальном риске.

Реклама

2. Формирование инвестиционного портфеля.

2.1

.Понятие и типы инвестиционного портфеля

Инвестиционный портфель

(англ. portfolio) — набор реальных или финансовых инвестиций. В узком смысле — совокупность ценных бумаг разного вида, разного срока действия и разной ликвидности, принадлежащая одному инвестору и управляемая как единое целое. (10, стр. 56)

Портфельное инвестирование позволяет планировать, оценивать, контролировать конечные результаты всей инвестиционной деятельности в различных секторах фондового рынка.

Как правило, портфель представляет собой определенный набор из корпоративных акций, облигаций с различной степенью обеспечения и риска, а также бумаг с фиксированным доходом, гарантированным государством, то есть с минимальным риском потерь по основной сумме и текущим поступлениям. Теоретически портфель может состоять из бумаг одного вида, а также менять

свою структуру путем замещения одних бумаг другими. Однако каждая ценная бумага в отдельности не может достигать подобного результата.

Основная задача портфельного инвестирования — улучшить условия инвестирования, придав совокупности ценных бумаг такие инвестиционные характеристики, которые недостижимы с позиции отдельно взятой ценной бумаги, и возможны только при их комбинации. (6, стр. 34)

Только в процессе формирования портфеля достигается новое инвестиционное качество с заданными характеристиками. Таким образом, портфель ценных бумаг является тем инструментом, с помощью которого инвестору обеспечивается требуемая устойчивость дохода при минимальном риске.

Доход от владения ценными бумагами может быть получен различными способами. К ним относятся:

· установление фиксированного процентного платежа;

· применение ступенчатой процентной ставки;

· использование плавающей ставки процентного дохода;

· индексирование номинальной стоимости ценных бумаг;

· реализация долговых обязательств со скидкой (дисконтом) против их номинальной цены;

· проведение выигрышных займов;

· использование дивидендов.

Фиксированный процентный платеж – это самая простая форма платежа. Однако в условиях инфляции и быстро меняющейся рыночной конъюнктуры с течением времени неизменный по уровню доход потеряет свою привлекательность. Применение ступенчатой процентной ставки заключается в том, что устанавливается несколько дат, по истечению которых владелец ценной бумаги может либо погасить ее, либо оставить до наступления следующей даты. В каждый последующий период ставка процента возрастает. Плавающая ставка процента дохода изменяется регулярно (например, раз в квартал, в полугодие) в соответствии с динамикой учетной ставки Центрального банка России или уровнем доходности государственных ценных бумаг, размещаемых путем аукционной продажи. В качестве антиинфляционной меры могут выпускаться ценные бумаги с номиналом, индексируемым с учетом индекса потребительских цен. По некоторым ценным бумагам проценты могут не выплачиваться. Их владельцы получают доход благодаря тому, что покупают эти ценные бумаги со скидкой (дисконтом) против их номинальной стоимости, а погашают по номинальной стоимости.

Реклама

Основным преимуществом портфельного инвестирования является возможность выбора портфеля для решения специфических инвестиционных задач. Выделяют два основных типа портфеля: портфель, ориентированный на преимущественное получение дохода за счет процентов и дивидендов (портфель дохода); портфель, направленный на преимущественный прирост курсовой стоимости входящих в него инвестиционных ценностей (портфель роста). Было бы упрощенным понимание портфеля как некой однородной совокупности, несмотря на то, что портфель роста, например, ориентирован на акции, инвестиционной характеристи

кой которых является рост ку

рсовой стоимости. В его состав могут входить и ценные бумаги с иными инвестиционными свойствами. Таким образом, рассматривают еще и портфель роста и дохода.

Портфель дохода

. Целью этого типа портфелей является получение дохода за счет дивидендов и процентов. Объектами инвестирования данного типа портфелей выступают высоконадежные ценные бумаги. Особенностью этого типа портфеля является то, что цель его создания получение соответствующего уровня дохода, величина которого соответствовала бы минимальной степени риска, приемлемого для консервативного инвестора.

Можно выделить виды портфелей: конвертируемые, денежного рынка, облигаций.

Конвертируемые портфели

состоятиз конвертируемых привилегированных акций и облигаций. Такой портфель может принестидополнительный доход за счет обмена ценных бумаг, составляющих портфель, на обыкновенные акции, если этому благоприятствует рыночная конъюнктура.

Портфели денежного рынка

имеют целью полное сохранение капитала. В их состав включаются денежная наличность и быстрореализуемые активы. Денежная наличность может быть конвертируема в иностранную валюту, если курс национальной валюты ниже, чем иностранной. Таким образом, помимо сохранения средств достигается увеличение вложенного капитала за счет курсовой разницы.

Портфели облигаций

формируются за счет облигаций и приносят средний доход при почти нулевом риске.

Портфель роста

формируется из акций компаний, курсовая стоимость которых растёт. Цель данного типа портфеля рост капитальной стоимости портфеля вместе с получением дивидендов. Однако дивидендные выплаты производятся в небольшом размере.

Портфель агрессивного роста

нацелен на максимальный прирост капитала. В состав данного типа портфеля входят акции молодых, быстро растущих компаний. Инвестиции в данный тип портфеля являются достаточно рискованными, но вместе с тем они могут приносить самый высокий доход.

Портфель консервативного роста

является наименее рискованным среди портфелей данной группы. Состоит, в основном, из акций крупных, хорошо известных компаний, характеризующихся, хотя и невысокими, но устойчивыми темпами роста курсовой стоимости. Состав портфеля остается стабильным в течение длительного периода времени.

Портфель среднего роста

имеет одновременно инвестиционные свойства агрессивного и консервативного портфелей. В егосостав входят акции, как надежных предприятий, так и растущих молодых предприятий. Такой портфель обладает достаточно высокой доходностью и средней степенью риска, при этом доходность портфеля обеспечивается агрессивными акциями, а умеренная степень риска — оборонительными.

Для портфелей роста свойственно быстрое изменение их структуры в зависимости от изменения курсов входящих в портфель цепных бумаг. Портфели дохода имеют почти постоянные состав и структуру.

На практике инвесторычасто формируют портфели смешанного типа, например портфели роста и дохода.

Портфель роста и дохода

. Формирование данного типа портфеля осуществляется во избежание возможных потерь на фондовом рынке, как от падения курсовой стоимости, так и от низких дивидендных или процентных выплат. Одна часть финансовых активов, входящих в состав данного портфеля, приносит владельцу рост капитальной стоимости, а другая доход. Потеря одной части может компенсироваться возрастанием другой.

2.2.

Исторические модели формирования инвестиционного портфеля

Проблема формирования и управления инвестиционным портфелем стала перед инвесторами давно. Своими историческими корнями данная проблема восходит с середины ХХ века. Американские ученые-экономисты Марковитц и Шарп являются создателями теоретических концепций формирования и управления портфеля ценных бумаг. Впервые модель оценки инвестиционного портфеля была разработана Марковитцем.

Модель Марковитца. Основная идея модели Марковитца заключается в том, чтобы статистически рассматривать будущий доход, приносимый финансовым инструментом, как случайную переменную, т.е. доходы по отдельным инвестиционным объектам случайно изменяются в некоторых пределах. Тогда, если неким образом определить по каждому инвестиционному объекту вполне определенные вероятности наступления, можно получить распределение вероятностей получения дохода по каждой альтернативе вложения средств.

По модели Марковитца определяются показатели, характеризующие объем инвестиций и риск, что позволяет сравнивать между собой различные альтернативы вложения капитала с точки зрения поставленных целей и тем самым создать масштаб для оценки различных комбинаций.

В качестве, масштаба ожидаемого дохода из ряда возможных доходов на, практике используют наиболее вероятное, значение, которое в случае нормального распределения совпадает с математическим ожиданием.

Для измерения риска служат показатели рассеивания, поэтому, чем больше разброс величин возможных доходов, тем больше опасность, что ожидаемый доход не будет получен. Таким образом, риск выражается отклонением (причем более низких) значений доходов от наиболее вероятного значения. Мерой рассеяния является среднеквадратичное отклонение и, чем больше это значение, тем больше риск.

При помощи разработанного Марковитцем метода критических линий можно выделить неперспективные портфели, не удовлетворяющие ограничениям. Тем самым остаются только эффективные портфели, т.е. портфели, содержащие минимальный риск при заданном доходе или приносящие максимально возможный доход при заданном максимальном уровне риска, на который может пойти инвестор.(8, cтр. 463)

Индексная модель Шарпа. Как следует из модели Марковитца, задавать распределение доходов отдельных ценных бумаг не требуется. Достаточно определить только величины, характеризующие это распределение: математическое ожидание; дисперсию и вариацию между доходами отдельных ценных бумаг. Это следует проанализировать до составления портфеля. На практике для сравнительно небольшого числа ценных бумаг произвести такие расчеты по определению ожидаемого дохода и дисперсии возможно. При определении же коэффициента корреляции трудоемкость весьма велика. Так, например, при анализе 100 акций потребуется оценить около 500 вариаций.

Во избежание такой высокой трудоемкости Шарп предложил индексную модель. Причем он не разработал нового метода составления портфеля, а упростил проблему таким образом, что приближенное решение может быть найдено со значительно меньшими усилиями. Шарп ввел так называемый В-фактор, который играет особую роль в современной теории портфеля.

В индексной модели Шарпа используется тесная (и сама по себе нежелательная из-за уменьшения эффекта рассеивания риска) корреляция между изменением курсов отдельных акций. Предполагается, что необходимые входные данные можно приблизительно определить при помощи всего лишь одного базисного фактора и отношений, связывающих его с изменением курсов отдельных акций. Предположив существование линейной связи между курсом акции и определенным индексом, можно при помощи прогнозной оценки значения индекса определить ожидаемый курс акции. Помимо этого можно рассчитать совокупный риск каждой акции в форме совокупной дисперсии.

Модель выровненной цены. Целью арбитражных стратегий является использование различий в цене на ценные бумаги одного или родственного типа на различных рынках или сегментов рынков с целью получения прибыли (как правило, без риска). Тем самым при помощи арбитража удается избежать неравновесия на рынках наличных денег и в отношениях между рынками наличных денег и фьючерсными рынками. Итак, арбитраж является выравнивающим элементом для образования наиболее эффективных рынков капитала.

В качестве основных данных в модели используются общие факторы риска, например показатели: развития экономики, инфляции и т.д. Проводятся специальные, исследования: как курс определенной акции в прошлом реагировал на изменение подобных факторов риска. При помощи полученных соотношений предполагается, что можно рассчитать поведение акций в будущем. Естественно, для этого используют, прогнозы факторов риска. Если рассчитанный таким образом курс акций выше настоящего курса, это свидетельствует о выгодности покупки акции.

В данной модели ожидаемый доход акции зависит не только от одного фактора, как в предыдущей модели, а определяется множеством факторов. Вместо дохода по всему рынку рассчитывается доля по каждому фактору в отдельности. Исходным моментом является то, что средняя чувствительность соответствующего фактора равна 1,0. В зависимости от восприимчивости каждой акции к различным факторам изменяются соответствующие доли доходов. В совокупности они определяют общий доход акций. (1, cтр. 286)

2.3.

Этапы и принципы формирования инвестиционного портфеля

При формировании инвестиционного портфеля следует руководствоваться следующими соображениями:

· безопасность вложений (уязвимость инвестиций от потрясений на рынке инвестиционного капитала);

· стабильность получения дохода;

· ликвидность вложений, то есть их способность участвовать в немедленном приобретении товара (работ, услуг), или быстро и без потерь в цене превращаться в наличные деньги.

Ситуация, когда все три условия соблюдены, попросту невозможна. Поэтому неизбежен компромисс. Если ценная бумага надежна, то доходность будет низкой, так как те, кто предпочитают надежность, будут предлагать высок

ую цену и собьют доходность. Главная цель при формировании портфеля состоит в достижении наиболее оптимального сочетания между риском и доходом для инвестора. Иными словами, соответствующий набор инвестиционных инструментов призван снизить риск вкладчика до минимума и одновременно увеличить его доход до максимума.

Чтобы эффективно вести портфель инвестиций финансовый менеджер должен использовать следующие принципы, которые широко применяются в мировой практике при формировании инвестиционного портфеля:

1. Риск инвестиций в определенный тип ценных бумаг определяется вероятностью отклонения прибыли от ожидаемого значения. Прогнозируемое значение прибыли можно определить на основе обработки статистических данных о динамике прибыли от инвестиций в эти бумаги в прошлом, а риск - как среднеквадратическое отклонение от ожидаемой прибыли.

2. Общая доходность и риск инвестиционного портфеля могут меняться путем варьирования его структурой. Существуют различные программы, позволяющие конструировать желаемую пропорцию активов различных типов, например минимизирующую риск при заданном уровне ожидаемой прибыли или максимизирующую прибыль при заданном уровне риска и др.

3. Оценки, используемые при составлении инвестиционного портфеля, носят вероятностный характер. Конструирование портфеля в соответствии с требованиями классической теории возможно лишь при наличии ряда факторов: сформировавшегося рынка ценных бумаг, определенного периода его функционирования, статистики рынка и др.

Успех инвестиций в основном зависит от правильного распределения средств по типам активов на 94% выбором типа используемых инвестиционных инструментов (акции крупных компаний, краткосрочные казначейские векселя, долгосрочные облигации и др.); на 4% выбором конкретных ценных бумаг заданного типа,на 2% оценкой момента закупки ценных бумаг. Это объясняется тем, что бумаги одного типа сильно коррелируют, т.е. если какая-то отрасль испытывает спад, то убыток инвестора не очень зависит от того, преобладают в его портфеле бумаги той или иной компании. (7, cтр. 112)

Формирование инвестиционного портфеля осуществляется в несколько этапов:

· формулирование целей его создания и определение их приоритетности (в частности, что важнее - регулярное получение дивидендов или рост стоимости активов), задание уровней риска, минимальной прибыли, отклонения от ожидаемой прибыли и т. п.;

· выбор финансовой компании (это может быть отечественная или зарубежная фирма; при принятии решения можно использовать ряд критериев: репутация фирмы, ее доступность, виды предлагаемых фирмой портфелей, их доходность, виды используемых инвестиционных инструментов и т. п.);

· выбор банка, который будет вести инвестиционный счет.

Основной вопрос при ведении портфеля - как определить пропорции между ценными бумагами с различными свойствами. Так, основными принципами построения классического консервативного (малорискового) портфеля являются: принцип консервативности, принцип диверсификации и принцип достаточной ликвидности.

Принцип консервативности

. Соотношение между высоконадежными и рискованными долями поддерживается таким, чтобы возможные потери от рискованной доли с подавляющей вероятностью покрывались доходами от надежных активов.

Инвестиционный риск, таким образом, состоит не в потере части основной суммы, а только в получении недостаточно высокого дохода.

Естественно, не рискуя, нельзя рассчитывать и на какие-то сверхвысокие доходы. Однако практика показывает, что подавляющее большинство клиентов удовлетворены доходами, колеблющимися в пределах от одной до двух депозитных ставок банков высшей категории надежности, и не желают увеличения доходов за счет более высокой степени риска.

Принцип диверсификации

. Диверсификация вложений - основной принцип портфельного инвестирования. Идея этого принципа проста: не кладите все яйца в одну корзину.

Диверсификация уменьшает риск за счет того, что возможные невысокие доходы по одним ценным бумагам будут компенсироваться высокими доходами по другим бумагам. Минимизация риска достигается за счет включения в портфель ценных бумаг широкого круга отраслей, не связанных тесно между собой, чтобы избежать синхронности циклических колебаний их деловой активности. Оптимальная величина — от 8 до 20 различных видов ценных бумаг.(15, cтр. 233)

Распыление вложений происходит как между активными сегментами, так и внутри них. Для государственных краткосрочных облигаций и казначейских обязательств речь идет о диверсификации между ценными бумагами различных серий, для корпоративных ценных бумаг - между акциями различных эмитентов.

Принцип достаточной ликвидности

. Он состоит в том, чтобы поддерживать долю быстрореализуемых активов в портфеле не ниже уровня, достаточного для проведения неожиданно подворачивающихся высокодоходных сделок и удовлетворения потребностей клиентов в денежных средствах. Практика показывает, что выгоднее держать определенную часть средств в более ликвидных (пусть даже менее доходных) ценных бумагах, зато иметь возможность быстро реагировать на изменения конъюнктуры рынка и отдельные выгодные предложения. Кроме того, договоры со многими клиентами просто обязывают держать часть их средств в ликвидной форме.

Доходы по портфельным инвестициям представляют собой валовую прибыль по всей совокупности бумаг, включенных в тот или иной портфель с учетом риска. Возникает проблема количественного соответствия между прибылью и риском, которая должна решаться оперативно в целях постоянного совершенствования структуры уже сформированных портфелей и формирования новых, в соответствии с пожеланиями инвесторов. Надо сказать, что указанная проблема относится к числу тех, для решения которых достаточно быстро удается найти общую схему решения, но которые практически не решаются до конца.(5, cтр. 466)

Рассматривая вопрос о создании портфеля, инвестор должен определить для себя параметры, которыми он будет руководствоваться:

· необходимо выбрать оптимальный тип портфеля;

· оценить приемлемое для себя сочетание риска и дохода портфеля и соответственно определить удельный вес портфеля ценных бумаг с различными уровнями риска и дохода;

· определить первоначальный состав портфеля;

· выбрать схему дальнейшего управления портфелем.

3.

Методы оценки эффективности инвестиционного портфеля

3.1. Оценка эффективности управления инвестиционным портфелем

Оценка эффективности управления портфелем, проведенная определенным образом, может заставить менеджера лучше соблюдать интересы клиента, что, вероятно, скажется на управлении его портфелем в будущем. Инвестиционный менеджер может выявить причины своей силы или слабости, проводя оценку эффективности деятельности.

Инвестор выберет свой оптимальный портфель из множества портфелей, каждый из которых: (12, стр. 38)

1. Обеспечивает максимальную ожидаемую доходность для некоторого уровня риска;

2. Обеспечивает минимальный риск для некоторого значения ожидаемой доходности.

По истечении определенного времени первоначально сформированный портфель уже не может рассматриваться менеджером в качестве оптимального, наилучшего для инвестора в связи с изменением его отношения к риску и доходности, а также инвестиционных предпочтений или изменением прогнозов самого менеджера.

В этом случае менеджер должен пересмотреть портфель. Во-первых, он должен определить, каким будет новый оптимальный портфель; во-вторых, выявить те виды бумаг в существующем портфеле, которые необходимо продать, и виды бумаг, которые следует купить взамен; в-третьих, переструктурировать имеющийся портфель.

Основная цель менеджера состоит в том, чтобы подобрать такие бумаги, которые с учетом дополнительных издержек, связанных с пересмотром, позволят максимально улучшить показатели риска и доходности портфеля. Для снижения издержек многие менеджеры прибегают к стратегии пересмотра не в отношении отдельных бумаг, а целых классов активов, используя рынок свопов.(3, стр. 56)

Свопы

в чистом виде представляют собой контракты между двумя сторонами, которые обмениваются денежными потоками в течение определенного периода времени. Рынок свопов не регулируется со стороны государства. Динамичность, появление новых типов и видов свопов и отсутствие гарантий надежности партнеров являются его основными характеристиками. Участвующие в свопе лица сами несут риск надежности партнера и поэтому должны обращать особое внимание на его кредитоспособность, чтобы уменьшить риск неплатежа по контракту. Нередко дилером по свопам выступает банк, который организует свопы для своих клиентов, выступая стороной контракта.

Наиболее распространенными являются свопы на акции и на процентную ставку.

В свопе на акции одна сторона соглашается уплатить другой сумму средств, величина которой зависит от изменения согласованного фондового индекса. Вторая сторона в свою очередь соглашается уплатить первой фиксированную сумму средств исходя из текущей процентной ставки. Оба потока платежей согласно контракту должны быть осуществлены в течение конкретного периода и предполагают выплату определенной ставки процента от номинала, указанного в контракте (ставка процента является плавающей для одной стороны и фиксированной для другой). По сути, с помощью свопа первая сторона продает акции и покупает облигации, а вторая сторона – продает облигации и покупает акции. Обе стороны эффективно пересматривают свои портфели с минимальным дополнительными издержками, которые определяются только размером комиссионных, уплачиваемых банку за организацию свопа. (13,стр.90)

В свопе на процентную ставку одна сторона соглашается осуществить в пользу другой стороны поток платежей, величина которого устанавливается на основе представительной процентной ставки (популярной является лондонская ставка предложения по межбанковским депозитам- LIBOR). Вторая сторона соглашения осуществить в пользу первой стороны поток фиксированных платежей, который основан на уровне процентных ставок в момент подписания контракта. Оба потока платежей должны быть осуществлены в течение конкретного периода и определяются в виде процентов от номинала контракта. Для одной стороны процент носит плавающий характер, для другой стороны – фиксированный. С помощью свопа на ставку процента первая сторона, по существу, продает краткосрочные бумаги с фиксированным доходом. В результате обе стороны эффективно и с минимальными дополнительными издержками пересматривают свои портфели.

Обычно эффективность управления портфелем оценивается на некотором временном интервале (один года, два года и т.д.), внутри которого выделяются периоды (месяцы, кварталы). Этим обеспечивается достаточно представительная выборка для осуществления статистических оценок. (13, стр.96)

Для оценки эффективность управления портфелем необходимо измерить доходность и уровень его риска.

Определение доходности не представляет сложности, если на протяжении всего периода владения и управления портфелем он оставался неизменным, т.е. не было дополнительных инвестиций или изъятия средств. В этом случае доходность определяется на основе рыночной стоимости портфеля в начале и в конце рассматриваемого периода: (9, стр.71)

, где , где

r – доходность портфеля;

V1

– конечная стоимость портфеля;

V0

– начальная стоимость портфеля.

Рыночная стоимость портфеля

вычисляется как сумма рыночных стоимостей ценных бумаг, входящих в портфель в данный момент времени.

Если на протяжении анализируемого периода портфель менялся, важно, в какой момент времени в него вносились изменения (т.е. вкладывались или изымались средства).

Если дополнительные инвестиции (или, наоборот, изъятие средств) осуществлялись непосредственно перед концом анализируемого периода, то при исчислении доходности должна быть скорректирована конечная стоимость портфеля. Она должна быть уменьшена на величину дополнительно внесенной суммы или увеличена на сумму изъятых средств.

Корректировка в расчетах доходности портфеля необходима, т.к. это делает оценки корректными. Дополнительные инвестиции (или, наоборот, изъятие средств) меняют рыночную стоимость портфеля, следовательно, и его доходность и не имеют никакого отношения к инвестиционной активности менеджера, управляющего портфелем. (4, стр.54)

Определение годовой доходности

портфеля может быть осуществлено двумя способами. Можно использовать обыкновенное суммирование квартальной доходности. Однако более точным значением годовой доходности будет являться ставка, исчисленная по формуле сложных процентов, так как в ней учитывается стоимость одного рубля в конце года при условии, что он был вложен в начале года, и предполагается возможность, реинвестирования как самого рубля, так и любой прибыли, полученной на него в начале каждого нового квартала:

Для оценки эффективности управления портфелем необходимо также оценить уровень его риска за выбранный временной интервал. Обычно оценивают два вида риска: рыночный с помощью бета-коэффициента, и общий, измеряемый стандартным отклонением. Правильный выбор анализируемого риска имеет большое значение. Если оцениваемый портфель инвестора является его единственной инвестицией, то наиболее подходящей мерой риска будет общий риск, измеряемый стандартным отклонением. Если же инвестор имеет несколько финансовых активов, то правильным будет оценка рыночного риска портфеля, измеряемого бета-коэффициентом, и его влияния на общий уровень риска.

Для оценки общего риска портфеля за выбранный временной интервал используется формула:

, где , где

rpt

– доходность портфеля за период t;

arp

- средняя доходность портфеля;

T – количество периодов, на которые разбит временной интервал.

Средняя доходность портфеля определяется по формуле:

Из двух портфелей, обладающих одинаковым уровнем дохода наиболее эффективен тот, который обеспечивает наименьший риск и/или срок инвестирования, т.е. из двух портфелей с одинаковым сроком и/или риском выбирают тот, который обладает наибольшей доходностью.

Для этого инвестор должен оценить ожидаемую доходность, дюрацию, и стандартное отклонение каждого портфеля, а затем выбрать «лучший» из них. Дюрация — важный показатель, позволяющий выбрать вариант формирования портфеля долговых ценных бумаг. Если сравнивать портфели только по их абсолютным значениям, то, как правило, сложно сделать правильную оценку. Например, доходность одного портфеля составляет 150% годовых, а второго — 100%. Результаты по формированию первого портфеля кажутся более предпочтительными. Однако, если его риск в два раза выше риска второго портфеля, то второй более эффективен.

3.2. Активное и пассивное управление портфелем ценных бумаг

Существуют две тактики управления портфелем ценных бумаг: пассивная и активная.

Спор между сторонниками активного и пассивного управления продолжается уже более двух десятилетий без каких-либо видимых результатов. На карту поставлены миллиарды долларов комиссионных, взимаемых за управление, профессиональная репутация и даже, как утверждают некоторые, эффективное функционирование рынков капиталов. (11, стр. 78-94)

Пассивное управление

заключается в приобретении бумаг на длительный срок. Инвестор выбирает в качестве цели некий показатель и формирует портфель, изменение доходности которого соответствует динамике данного показателя. После приобретения портфеля ценных бумаг дополнительные сделки с ними (за исключением реинвестирования доходов и некоторой корректировки портфеля для достижения точного соответствия выбранному показателю) совершаются редко. Поскольку выбранный в качестве цели показатель (хотя и не всегда) представляет собой широко диверсифицированный рыночный индекс, пассивное управление иногда называют индексированием, а сами пассивные портфели именуют индексными фондами.

Сторонники такого управления не отрицают, что существуют возможности получения дополнительных доходов. Они утверждают, что рынки капитала являются достаточно эффективными, чтобы позволить постоянно получать сверхвысокие доходы только отдельным лицам, которые обладают внутрифирменной информацией. Они утверждают, что примеры прошлых успехов, скорее всего, являются результатом удачи, а не мастерства.

Активное управление

включает систематические усилия для получения результатов, превышающих выбранный в качестве цели показатель. Существует большое разнообразие в подходах к активному управлению. Любое активное управление включает поиск неверно оцененных ценных бумаг или групп бумаг. Точное выявление и удачная покупка или продажа таких неверно оцененных бумаг открывает для активного инвестора потенциальную возможность получить лучшие результаты по сравнению с пассивным инвестором.

Сторонники активного управления, оправдывая поиск неверно оцененных бумаг, утверждают, что рынки капитала не являются эффективными. Их мнения могут различаться только в степени оценки неэффективности рынков. Например, специалисты по техническому анализу предполагают, что конъюнктуру рынка определяют предсказуемые и движимые эмоциями инвесторы. Это создает многочисленные возможности получения доходов для творческих и дисциплинированных инвесторов. Напротив, менеджеры, использующие преимущественно количественные инструменты инвестиционного анализа, часто обнаруживают более узкие и менее очевидные возможности для получения доходов. Тем не менее, активные менеджеры считают, что можно постоянно использовать ситуацию неверной оценки стоимости бумаг. В качестве подтверждения они часто указывают на выдающиеся результаты особенно удачливых менеджеров и различные исследования, в которых говориться о неэффективности рынка.

Некоторые сторонники активного управления привносят в дискуссию об активном и пассивном управлении моральный аспект. Они утверждают, что в конечном итоге инвесторы обязаны заниматься поиском неверно оцененных бумаг, поскольку их действия ведут к более эффективного размещению капитала. Кроме того, некоторые защитники иронически утверждают, что пассивное управление предполагает бесталантную и посредственную деятельность.

Спор между сторонниками активного и пассивного управления никогда не будет решен окончательно. В результате в споре доминируют субъективные моменты, и поэтому ни одна из сторон не может убедить другую в верности ее точки зрения.

3.3. Проблемы инвестиционного портфеля

Проблема – это проблема внутренней организации тех структур, которые занимаются портфельным менеджментом. Как показывает опыт общения с нашими клиентами, особенно региональными, даже во многих достаточно крупных банках до сих пор не решена проблема текущего отслеживания собственного портфеля (не говоря уж об управлении). В таких условиях нельзя говорить о каком-либо более или менее долгосрочном планировании развития банка в целом. (1, стр. 174)

Хотя нельзя не отметить, что в последнее время во многих банках создаются отделы и даже управления портфельного инвестирования, однако нормой жизни это еще не стало, и в результате отдельные подразделения банков не осознают общую концепцию, что приводит к нежеланию, а в ряде случаев и к потере возможности эффективно управлять как портфелем активов и пассивов банка, так и клиентским портфелем. (14, стр. 78)

В 1998 году остро стояла проблема прозрачности действий управляющих и их низкой ответственности перед клиентами. Практика показывает, что существует определенная тенденция (особенно среди небанковских доверительных управляющих), когда четкое разделение собственных средств управляющего и средств клиентов не проводится, а ведется синтетический учет одновременно нескольких портфелей, и группировка договоров и платежей осуществляется не по принадлежности операции к портфелю того или иного клиента, а по типу актива.

Большой блок проблем связан с процессом математического моделирования и управления портфелями ценных бумаг. Портфель финансовых активов - это сложный финансовый объект, имеющий собственную теоретическую базу. Таким образом, при прогнозировании встают проблемы моделирования и применения математического аппарата, в частности, статистического. В ряде случаев, когда можно говорить не о портфеле, а о некоторых элементах «портфельного подхода», удается обойтись более простыми приемами, но перед каждым, кто занимается данной проблематикой, рано или поздно встают серьезные расчетные и исследовательские задачи. Причем универсального подхода к решению всех возникающих задач не существует, и специфика конкретного случая требует модификации базовых моделей.

Независимо от выбираемого уровня прогнозирования и анализа, для постановки задачи формирования портфеля необходимо четкое описание параметров каждого инструмента финансового рынка в отдельности и всего портфеля в целом, т.е. точное определение таких понятий, как доходность и надежность отдельных видов финансовых активов, а также конкретное указание, как на основании этих параметров рассчитывать доходность и надежность всего портфеля. Возможны два подхода: эвристический - основанный на приблизительном прогнозе динамики каждого вида активов и анализе структуры портфеля, и статистический - основанный на построении распределения вероятности доходности каждого инструмента в отдельности и всего портфеля в целом.

Второй подход практически решает проблему прогнозирования и формализации понятий риска и доходности, однако степень реалистичности прогноза и вероятность ошибки при составлении вероятностного распределения находятся в сильной зависимости от статистической полноты информации, а также подверженности рынка влиянию изменения макропараметров.

Следующая проблема связан непосредственно с решением оптимизационных задач. Необходимо определиться с главным критерием оптимизации в процедуре формирования портфеля. Как правило, в качестве целевых функций (критериев) могут выступать лишь доходность и риск (или несколько видов рисков), а все остальные параметры используются в виде ограничений. (2, стр. 71)

4. Заключение

Внимание, которое уделяется портфельным инвестициям, вполне соответствует радикальным изменениям, произошедшим во второй половине двадцатого столетия в экономике промышленно развитых стран. На месте отдельных изолированных региональных финансовых рынков возник единый международный финансовый рынок. К традиционному набору «основных» финансовых инструментов (иностранная валюта, государственные облигации, акции и облигации корпораций) добавился постоянно расширяющийся список новых «производных» инструментов, таких как депозитарные расписки, фьючерсы, опционы, варианты, индексы, свопы. Эти инструменты позволяют реализовать более сложные и тонкие стратегии управления доходностью и риском финансовых сделок, отвечающие индивидуальным потребностям инвесторов, требованиям управляющих активами, спекулянтов и игроков на финансовом рынке.

Глобализация мировой экономики привела, в том числе и к глобализации инвестиционных возможностей. Весьма широкий класс российских инвесторов сейчас имеет возможности, совершенно реальные и законные, инвестировать не только в акции и облигации российских эмитентов, но и в широчайший перечень активов других стран.

Обстоятельства, в которых находятся инвесторы, различны, поэтому портфели ценных бумаг должны составляться с учетом таких различий. При этом определяющими факторами являются допустимый уровень риска и период инвестирования, которые зависят от предпочтений конкретного инвестора. Необходимо учесть и другие факторы, включая вопросы налогообложения и законодательного регулирования.

Смысл создания портфеля и управления ценными бумагами именно как единым портфелем заключается в том, чтобы придать всей совокупности ценных бумаг такие инвестиционные характеристики (доходность и риск), которые недостижимы с позиции отдельно взятой ценной бумаги и возможны только при их комбинации. Цель формирования портфеля - улучшить условия инвестирования, достигнуть нового инвестиционного качества с заданными характеристиками.

Портфель ценных бумаг является тем инструментом, с помощью которого инвестору обеспечивается оптимальное для него соотношение доходности и риска инвестиций.

Поскольку все финансовые инвестиции (ценные бумаги) различаются по уровню доходности и риска, их возможные сочетания в портфеле изменяют эти характеристики, а в случае оптимального их сочетания можно добиться значительного снижения риска инвестиционного портфеля. (10, стр.193)

Широко известен принцип диверсификации при формировании портфеля ценных бумаг, согласно которому увеличение числа включаемых в портфель типов ценных бумаг приводит к снижению риска данного портфеля.

Изменение курсов акций на рынке происходит не изолированно друг от друга, а охватывает весь рынок в целом. Риск портфеля во многом зависит от того, как ценные бумаги, входящие в состав портфеля, одновременно понижаются или повышаются по курсу, т.е. от корреляции (взаимосвязи) между изменениями курсов отдельных ценных бумаг. При сильной корреляции между отдельными курсами (если все акции одновременно понижаются или повышаются) риск за счет вложений в различные ценные бумаги нельзя ни уменьшить, ни увеличить. Если же курсы акций абсолютно не коррелируют между собой, то в идеале, риск можно было бы исключить полностью.

В этом и состоит смысл эффективности управления инвестиционным портфелем - найти комбинацию с удовлетворительным соотношением риск/доходность.

5. Расчетная часть

Задача 5.

Коммерческий банк предлагает два вида сберегательных сертификатов номиналом 100000 со сроком погашения через 5 лет по которым он обязуется: а) выплачивать доход из расчёта 15% годовых; б) или выплатить через 5 лет сумму в 200000 руб.

А) Проведите анализ эффективности операции для вкладчика.

В) Определите справедливую цену данного предложения?

Дано: Решение: Дано: Решение:

PV=100000 FV = PV*(1+k) = PV*(1+k) = =

FV =200000 =100 000 * (1+0.15) =200000 =100 000 * (1+0.15) =100 000*2.0113571875= =100 000*2.0113571875=

n=5 лет =201 135.72 руб.

k=15%=0.15 k=15%=0.15  FV= FV FV= FV -FV -FV =201 135.72-200 000= 1 135.72 руб. =201 135.72-200 000= 1 135.72 руб.

FV -? -?

Вывод:

Данная операция для вкладчика не выгодна, т.к. сумма, которую он может получить по сберегательным сертификатам в будущем, больше, чем сумма, которую обязуется выплатить по ним банк на 1 135,72 руб.

Задача 9.

Имеется следующий прогноз относительно возможной доходности акции ОАО «Золото».

| Вероятность

|

0,1 |

0,2 |

0,3 |

0,2 |

0,1 |

| Доходность

|

-10% |

0% |

10% |

20% |

30% |

А) Определите ожидаемую доходность и риск данной акции.

Решение:

Ожидаемая доходность актива определяется как среднеарифметическая взвешенная доходность. Весами выступает вероятность каждого возможного исхода.

= 0.1*(-10) + 0.2*0 + 0.3*10 + 0.2*20 + 0.1*30 = 9% = 0.1*(-10) + 0.2*0 + 0.3*10 + 0.2*20 + 0.1*30 = 9%

Риск является мерой неуверенности в том, что инвестиции принесут в точности ожидаемый результат. Мерой риска принято считать стандартное отклонение доходности (σ).

=

=

= =

= = =

11% 11%

Вывод:

Ожидаемая доходность равна 9%, при риске равном 11%.

Задача 13.

Имеются следующие данные о риске и доходности акций «А», «В» и «С».

Сформируйте оптимальный портфель при условии, что максимально допустимый риск для инвестора не должен превышать

15%.

Решение:

Обозначим:

1

– доля акций А в портфеле; 1

– доля акций А в портфеле;

2

– доля акций В в портфеле; 2

– доля акций В в портфеле;

3

– доля акций С в портфеле. 3

– доля акций С в портфеле.

Для портфеля, состоящего из трех акций, риск портфеля определяется по следующей формуле:

При этом,  . .

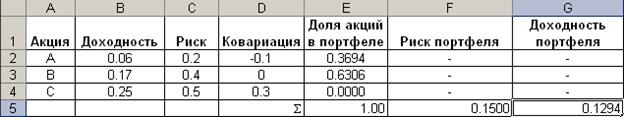

Для решения этой задачи воспользуемся пакетом прикладных программ обработки электронных таблиц MSExcel в среде Windows. Расположение на рабочем листе исходных данных и расчетных формул представлено в таблице 1.

Таблица 1

Исходные данные и расчетные формулы

| Акция

|

Доходность

|

Риск

|

Ковариация

|

Доля акций в портфеле

|

Риск портфеля

|

Доходность портфеля

|

| А |

0.06 |

0.2 |

-0.1 |

- |

- |

| В |

0.17 |

0.4 |

0 |

- |

- |

| С |

0.25 |

0.5 |

0.3 |

- |

- |

| Σ |

=E2+E3+E4 |

=КОРЕНЬ(C2^2*E2^2+C3^2*E3^2+C4^2*E4^2+ +2*D2*E2*E3+2*D3*E2*E4+2*D4*E3*E4) |

=B2*E2+B3*E3+B4*E4 |

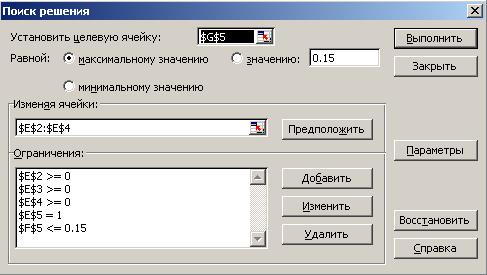

Затем воспользуемся функцией «Поиск решения» (см. табл. 2).

Результаты расчетов приведены в таблице 3.

Таблица 2

Функция «Поиск решения»

Таблица 3

Результаты расчетов

Вывод:

Оптимальный портфель при риске в 15% состоит из 36,94 % акций А, 63,06 % акций В и 0,00 % акций С. Доходность данного портфеля составляет 12,94%.

Задача 20.

Стоимость хранения одной унции золота равна 2,00. Спотовая цена на золото составляет 450,00, а безрисковая ставка – 7% годовых. На рынке имеются также фьючерсные контракты с поставкой золота через год.

А) Определите справедливую фьючерсную цену золота исходя из заданных условий.

В) Какие действия предпримет арбитражер, если фьючерсная цена в настоящее время ниже справедливой?

С) Какие действия предпримет арбитражер, если фьючерсная цена на момент сделки будет выше справедливой?

Какие сделки должен осуществить инвестор, чтобы осуществить возможность арбитража и какова его максимальная прибыль при разовой сделке?

Дано: Решение: Дано: Решение:

S = 450,00 F = (1 + r ) * S +s = (1 + 0,07) * 450 + 2 = 485,5

r = 0,07

s = 2 s = 2

Вывод:

Если фьючерсная цена превышает 485,5 за унцию, для арбитражера имеет смысл купить золото по цене спот и одновременно продать контракт для поставки его в будущем по фьючерсной цене. Если же фьючерсная цена окажется меньше 485,5 за унцию, арбитражеру следует совершить короткую продажу золота на рынке спот (т.е. взять его взаймы и тут же продать), вложить вырученную сумму в безрисковые активы и занять длинную позицию по фьючерсному контракту.

6. Список использованной литературы

1. Аньшин А.В. «Инвестиционный анализ» - М.: 2004;

2. Бочаров В.В. «Инвестиции: Учеб. пособие для вузов» – СПб.: Питер, 2003;

3. Брейли Р., Майерс С. «Принципы корпоративных финансов» - М.:Олимп-бизнес, 1997;

4. Буренин А.Н. «Рынок ценных бумаг и производных финансовых инструментов»/ Учеб. пособие. - М.: Открытое общество, 2008;

5. Галанов В.А. «Рынок ценных бумаг»-М.,2003;

6. Гатман Л.Дж., Джонк М.Д. «Основы инвестирования» / Пер. с англ. – М: Дело 1999;

7. Горелов М. «Построение оптимального портфеля ГКО: как максимизировать прибыль» журнал «Рынок ценных бумаг»№12, 2004;

8. Гудков Ф.А. «Инвестиции в ценные бумаги. Руководство по работе с долговыми обязательствами для бухгалтеров и руководителей предприятий»- М.:ИНФРА-М , 2003;

9. Жуков Е.Ф. «Рынок ценных бумаг: учебник для студентов вузов, обучающихся по экономическим специальностям» – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2006;

10. Ильина Л.И. «Организация и финансирование инвестиций»/ Учебное пособие - Сыктывкар, 2002;

11. Ковалев В.В. «Финансы», учеб. – 2-е изд., перераб. и доп. – М.: ТК Велби, Изд-во Проспект, 2006;

12. Когут А.Е. «Управление инвестиционной деятельностью предприятия» - М.: Перспектива, 1997;

13. Котова Н.Н. «Инвестиционная деятельность фирмы» - М.: Перспектива, 1996;

14. Фабоцци Ф. «Управление инвестициями». Учебное пособие: Перев. с англ. – М.: Инфра-М, 2000;

15. Эрлих Анна «Технический анализ товарных и финансовых рынков», М., Инфра-М, 2002.

|