Сделки на фондовой бирже

Под сделками понимаются действия участников операций с ценными бумагами, направленные на установление, прекращение или изменение их прав и обязанностей в отношении ценных бумаг.

Поскольку сделки могут совершаться как в биржевом помещении, так и вне его, различают биржевые и внебиржевые сделки.

В зависимости от риска выполнения сделки на фондовой бирже делятся на кассовые и срочные.

Кассовые сделки —

это обычные сделки, полный расчет по которым, включая сверку, перерегистрацию ценных бумаг и их перемещение, происходит в течение определенного срока, равного Т + п

дней, где Т —

день совершения сделки (от англ. trade — сделка). Для Российской торговой системы п

= 3 дня, т.е. полный срок равен Т + 3.

Сделки в свою очередь могут быть простые и с маржой. Размер первоначальной маржи определяет сама биржа или брокерская контора. Величина маржи колеблется в пределах 45-50% от номинальной стоимости контракта и зависит от его стоимости.

Срочные сделки —

это сделки, исполнение которых предполагается осуществить в будущих периодах времени.

Исполнение срочных сделок строго привязано к конкретной дате, установленной в контракте. Например, сделки при месячном контракте, заключенные 1 июня, будут исполняться 1 июля, а 10 июня — 10 июля и т.д.

Срок исполнения срочных сделок зависит от их сложности. Поэтому если сделку можно завершить за 2-3 дня, то нет смысла ее «растягивать» па месяц.

Особое место в срочных сделках занимают опционные и фьючерсные сделки.

Под опционом

понимается контракт, заключенный между двумя лицами, в соответствии с которым одно лицо предоставляет другому право купить или продать ценные бумаги по установленной цене в течение определенного времени. Это право продается и покупается.

Существует большое число опционов: американский, двойной, европейский, покупателя (опцион «колл»), продавца (опцион «пут»). Все они по доходности занимают более высокое место, чем простое помещение средств в акции или облигации.

Рассмотрим обязательства сторон при исполнении опционных сделок.

Опцион американский

(americanoption) — это опцион, который может быть реализован в любое время до окончания срока его действия.

Опцион двойной

(doubleoption) — это опцион, дающий право покупателю или продавцу на сдвоенную сделку с премией, т.е. покупку- продажу того же самого количества ценных бумаг. Покупателю может быть предоставлено право на совершение однократной дополнительной сделки с премией (callofmore) или двухкратной дополнительной сделки с премией (calloftwicemore).

Реклама

Двойной опцион может быть с одновременной продажей или покупкой «пут»-опциона и «колл»-опциона с одной и той же ценой реализации (в литературе он иногда называется стредл

— straddle) или с одновременной покупкой-продажей соответственно «пут»-опциона и «колл»-опциона (стренгл —

strangle) с разными ценами. При этом цена реализации «пут»-опциона обычно ниже цены реализации «колл»-опциона.

Опцион покупателя,

или опцион «колл»

(colloption), — это сделка с предварительной премией, в которой покупателю предоставляется право купить определенный фьючерсный контракт по обусловленной цене.

Опцион продавца,

или опцион «пут»

(putoption) — это сделка, в которой покупателю предоставляется право продать определенный фьючерсный контракт по обусловленной цене с обратной премией.

Опционы покупателя и продавца отражают психологию «быка» и «медведя». Как уже отмечалось, первый заключается с расчетом на повышение курса ценных бумаг, второй — с расчетом на понижение.

В настоящее время опционные сделки заключаются в большинстве стран на специальных биржах либо отделениях бирж и детально регламентируются. Как правило, они заключаются сроком на 3, 6 или 9 месяцев. Эмитенты, на акции которых продаются опционы, должны удовлетворять определенным требованиям.

В последнее время среди опционных контрактов наиболее популярными стали так называемые индексные контракты.

Они дают право на покупку или продажу портфеля ценных бумаг, составленного по принципу построения биржевых индексов. Такие контракты стандартизированы, и реализовать их намного легче, чем опцион на отдельные «индивидуальные» акции.

Торговля опционами значительно упрощается с помощью клиринговой палаты. К примеру, в США клиринговой корпорацией опционов (ОСС) совместно владеют несколько бирж. Как правило, современные клиринговые центры располагают компьютерной системой, позволяющей отслеживать позиции каждого инвестора и своевременно «гасить» контракты, т.е. освобождаться от потенциальных обязательств по поставке акций, а также постоянно обновляя информацию, следить за позициями покупателей и продавцов опционов.

Другой особенностью клиринговых центров является строгий контроль за выполнением условий контрактов как продавцом, так и покупателем. Биржи установили при торговле опционами залоговые требования. В случае опциона «колл» продавец должен поставить акции в обмен на уплачиваемую цену исполнения. По опциону «пут» деньги вносит продавец в обмен на акции. В любом случае чистые затраты продавца опциона составят абсолютную разницу между ценой исполнения и ценой акции на рынке в момент исполнения. В целях защиты на ряде бирж США существует подсистема «маржи», которая выполняет роль залога в обычных сделках с ценными бумагами.

Реклама

В США существуют биржи, где постоянно определяются цены в процессе аукциона. Например, на известной Чикагской бирже опционов (СВОЕ) торговля осуществляется с помощью голоса и жестов (выкриков), которые при этом сочетают умственную гимнастику принятия молниеносных решений с великолепными физическими качествами, позволяющими правильно выбрать нужное место в «торговой яме» для выкриков предложений и яростного жестикулирования руками.

«Торговые ямы», где, как правило, проводятся аукционы, представляют собой большое углубление в полу биржи, окруженные несколькими уровнями ступеней, на которых стоят члены биржи. И хотя не существует определенных правил, трейдеры

(floortraders) — члены бирж, обычно осуществляющие операции за собственныйсчет или по поручению, — как правило, соблюдают в «яме» территориальную дисциплину. У трейдеров обычно имеются определенные маркет-мейкеры, с которыми они предпочитают вести торговлю, и поэтому последние занимают место в «яме» с учетом этого обстоятельства. Далее располагаются самые старшие и важные трейдеры, занимающие удобные позиции для осуществления наиболее эффективных контактов со своими контрагентами. Молодым же членам предоставляются менее удобные места, где они в меньшей степени привлекут внимание других трейдеров.

В «торговых ямах» обычно бывает много людей, стоит шум. Здесь даже члены биржи могут бороться друг с другом за место, а поскольку таким качествам, как физическая сила и выносливость, придается далеко не последнее значение, в «ямах» преобладают мужчины.

Участники торговли сообщают о своих намерениях голосом и сигналами рук. Например, брокер можетвойти в «яму», где в данный момент продаются акции определений компании и заявить о своем желании приобрести июльский опцион «колл» на акции IBM по определенной цене. В то же время он, скорее всего, повторит приказ на покупку и желаемую цену жестами. Если маркет-мейкер хочет продать по данной цене, то он также выразит свое согласие жестом. В этом случае пальцы, поставленные вертикально, указывают на количество от одного до пяти; пальцы, расположенные горизонтально, — от шести до девяти. Один палец, обращенный ко лбу, означает десять контрактов. Примерно таким же образом трейдер обозначает цену покупателя и продавца. Прежде чем назвать свою цену, покупателю и продавцу нужно осведомиться о текущих курсах.

Покупатель может назвать свою цену лишь в том случае, если она в настоящий момент не ниже текущей. Делая заявку, покупатель сначала называет цену, а затем количество, например: «40,55 за 2» или «Плачу 05 за 7». При этом он держит вытянутую перед собой руку ладонью к себе, показывая пальцами количество покупки.

Продавец может назвать свою цену лишь в том случае, если она в данный момент не выше текущей. Сначала он называет количество, а затем цену, например: «2 по 40,55» или «Продаю 16 по 10». При этом продавец держит вытянутую перед собой руку ладонью от себя, указывая количество пальцами.

Если трейдер желает купить по текущей цене, он должен заявить об этом выкриком (например, «Покупаю») и назвать требуемое количество. При продаже трейдер также оповещает присутствующих выкриком (например, «Продаю») и называет предлагаемое количество.

По некоторым контрактам сделки совершаются на месяцы, отстоящие от текущего момента на год и более. Для обозначения таких контрактов используются цвета: 2-й год — красный, 3-й — зеленый, 4-й —синий, 5-й — золотой. При объявлении своей цены трейдер сначала называет год контракта, например: «Синий, декабрь, плачу 05 за 40».

Наряду с непосредственными участниками биржевых сделок с опционами (трейдерами, маркет-мейкерами) у края «ямы» толпятся помощники, регистраторы цены, держатели книг лимитных приказов, которые передают сообщение брокерам.

Понятно, что на пороге XXI века аукцион по типу открытого выкрика — это противоречивый торговый механизм. Его постоянно критикуют как архаичный метод, призванный в первую очередь сохранить контроль за прибыльной опционной торговлей со стороны членов биржи. В настоящее время существуют электронные системы, которые позволяют лучшим образом проводить аукционы и привлекать на них более широкий круг желающих. Например, в 1992 г. Чикагская торговая биржа учредила торговую систему, известную под названием «Globex». Эта система предназначена для ведения электронной торговли по ряду фьючерских контрактов, котируемых на нескольких биржах, в то время, когда эти биржи закрыты. Когда же биржи открыты, они используют такой же аукцион по системе выкрика, как на Чикагской бирже опционов. Вместе с тем, преимущества системы электронного аукциона состоят в более низких торговых издержках и более высокой ликвидности.

Защитники метода проведения аукциона с выкриками утверждают, что такой способ является более эффективным для установления равновесной цены. Они также полагают, что при прозрачности торгов непосредственное общение участников позволяет трейдерам лучше оценить действительные намерения покупателей и продавцов. Однако насколько это верно, американскими учеными и специалистами до сих пор выяснить не удалось.

До недавнего времени фьючерсные сделки на покупку-продажу финансовых активов или собственно товаров для поставки в будущем заключались на товарной бирже. В начале 1970-х гг. появились фьючерсные сделки, представляющие собой соглашение между двумя сторонами, заключенное на фондовой бирже, о будущей поставке предмета контракта. Биржа разрабатывает условия контракта, стандартные для каждого конкретного вида финансового актива. В связи с этим фьючерсные сделки всегда ликвидные. Будучи стандартизированными, эти контракты могут переходить из рук в руки неоднократно. Существует метод определения окончательных продавца и покупателя для осуществления поставки.

Кроме того, на бирже может вообще отсутствовать фьючерсный контракт на актив, в котором заинтересованы контрагенты. В связи с этим заключение фьючерсных сделок, как правило, проводится не для реальной поставки или приемки каких-либо конкретных ценных бумаг, а для хеджирования (страхования) позиций контрагентов или игры на разнице цен, что сродни опционам. Однако основное различие фьючерсных от опционных контрактов

состоит в том, что финансовые фьючерсные контракты никогда не завершаются реальными поставками и полной оплатой. Не существует также, как и при опционе, сертификатов, удостоверяющих права продавца и покупателя, которые затем продавались бы на специальном рынке. Поэтому фьючерсные сделки принято считать более простой формой финансовой операции.

Таким образом, основными признаками фьючерсных сделок

следует признать:

· фиктивный характер сделок, т.е. осуществление купли-продажи, при которой обмен финансовыми активами практически отсутствует. Это возможно потому, что обязательства сторон могут прекращаться путем обратной операции (хеджирования) с выплатой разницы в ценах;

· обезличенность не только сделок, но и стоимости товара (ценных бумаг), определенное количество которого представляет биржевой контракт;

· ограниченная свобода в выборе срока поставки;

· строгая регламентация условий контракта.

Самыми популярными в последнее время стали индексные фьючерсные сделки.

Они представляют собой договор о купле-продаже некого гипотетического пакета ценных бумаг, составленного из акций крупнейших компаний, рыночная цена которых суммируется при исчислении биржевых индексов. Такие сделки заключаются на многих биржах мира, но около 60% из них приходится на две специализированные биржи в Чикаго. Серьезную конкуренцию им составляет Лондонская и Парижская биржи финансовых фьючерсных сделок. Успешно развиваются подобные биржи в Японии, Германии, Испании и ряде других стран.

Рынок опционов

Торговля на биржах новыми опционами открывается через каждые три месяца. К биржевой торговле могут быть допущены только те опционы, в основе которых лежат отобранные администрацией биржи базовые акции. Компании, чьи акции могут быть проданы или куплены, не должны иметь в течение определенного срока нарушений по выплате дивидендов и кроме того должны котироваться на фондовой бирже не менее двух лет. Существуют также требования к размерам самой компании. После начала торговли могут предлагаться новые опционы на тех же условиях, но с другими ценами исполнения. Это происходит в том случае, если курс акции компании-эмитента возрастет или понизится и при этом выйдет за пределы первоначального интервала.

Торговля опционами продолжается до момента истечения контракта. Клиенты могут отдавать такие же приказы (заявки), что и по акциям, т.е. как показано ранее — рыночный, лимитный, «стоп»-приказ и «стоп»-лимитный. При этом само исполнение приказов по опционам несколько отличается от техники исполнения приказов по акциям.

Существуют и отличия в организации торговли, которая осуществляется в основном методом «свободного выкрика». При этом в США существуют две системы торговли опционами с участием специалистов и маркет-мейкеров.

Специалисты, как правило, выполняют в опционной торговле две функции: они действуют одновременно и как дилеры, и как брокеры. Действуя как дилеры, они располагают запасами акций, за которые несут ответственность, устанавливают цены при покупке и продаже. Участвуя в качестве брокеров, они располагают книгой лимитных приказов. Существуют также на ряде опционных бирж биржевые трейдеры (floortraders), ведущие торговлю только за свой счет, покупая по низким и продавая по высоким ценам контракты, и биржевые брокеры, выполняющие приказы клиентов.

Маркет-мейкеры действуют только в качестве дилеров и держателей лимитных книг, у которых находится книга лимитных приказов. Располагая запасом опционных контрактов, маркет-мейкеры занимаются котировкой, объявляя цены продажи и покупки акций. Причем если специалист работает только с одной данной акцией, то опционами на акции занимаются несколько маркет-мейкеров. При этом маркет-мейкеру запрещено исполнять приказы клиентов по закрепленным за ним опционом, т.е. выступать в этом случае в качестве брокера. Вместе с тем ему не запрещается исполнять такие приказы по другим опционам.

Надо отметить, что в торговле опционами принимают участие посредники любых юридических и физических лиц, нуждающихся в брокерских услугах для приобретения или продажи опционов, а также брокерско-дилерские фирмы. При этом работа посредников оплачивается непосредственно клиентами, в то время как деятельность брокерско-дилерских фирм осуществляется за счет их собственных средств, причем большинство фирм-членов бирж сочетает брокерские и дилерские функции, выступая исключительно в интересах своих фирм. Брокеры, желающие в отдельных случаях выполнять дилерские функции, в обязательном порядке должны получить регистрационное прикрепление к двум видам базовых акций по своему выбору. Это регистрационное прикрепление позволяет брокерам выставлять заявку на куплю и продажу не менее одного опциона в каждой серии по этим акциям. Помимо этого обязательного участия они имеют право осуществлять сделки во всех прочих опционных классах по своему усмотрению.

Держатель книги лимитных приказов не имеет права участвовать в торговле. Он может лишь знакомить с лимитными приказами других членов биржи. Поскольку сделки с опционами совершаются в одной или нескольких секциях биржевого зала или в отдельном помещении, удобном с точки зрения наблюдения за отдельными операциями с акциями для брокеров и дилеров, то держатель книги лимитных приказов располагается непосредственно на торговом месте.

Как и фондовые биржи, все биржи опционов являются непрерывными

рынками, т.е. приказы исполняются в любой момент времени, когда работает биржа.

Торговля опционами начинается с ротации, т.е. выяснения цены опциона в расчете на 1 акцию в зависимости от вида опциона, месяца поставки и цены исполнения. Биржевой чиновник, выступающий в качестве распорядителя, последовательно добивается сделок от серии к серии до тех пор, пока не исчерпает весь класс. Все дилеры должны не только принимать участие, но и в любой момент времени, когда возникнет в этом необходимость, приступить к дополнительной ротации.

Во время ротации по одной какой-либо серии предложения по другим сделкам не рассматриваются.

Начав с ротации, в течение которой подача заявок от посредников прекращается, распорядитель объявляет максимальную цену спроса и минимальную цену предложения, что и составляет котировку опционов на начало дня. В зависимости от участников торгов реакция на объявленные котировки может быть воспринята новыми сближающими ценами предложения. При этом некоторые брокеры могут получить от своих клиентов приказ «по усмотрению».

После того как первая сделка пройдет, распорядитель предложит всем желающим заключить и другие сделки по этой цене (но не по другим ценам), после чего переходит к следующей серии и т.д. После окончания ротации все ее участники могут делать предложения на куплю-продажу в любых сериях и в соответствии с определенным регламентом, присущим конкретной бирже. Суть регламента заключается в выполнении определенных правил при совершении сделок дилерами и брокерами.

Распорядитель

в опционных торгах, наряду с организацией ротации, может при необходимости остановить торги. К таким причинам следует отнести:

· отсутствие сделок с базовыми акциями данного класса;

· быстрое изменение цен на опционы, что не позволяет брокерско-дилерским фирмам выполнить заказы клиентов;

· возникновение определенных обстоятельств, затрудняющих осуществление сделок.

Возобновление торговли опционами обязательно должно начинаться с ротации и завершаться до момента истечения контракта. Например, опционы на обыкновенные акции в США обычно истекают в 22 ч. 59 мин. среднеамериканского времени в субботу после третьей пятницы соответствующего месяца.

Опционная торговля на биржах значительно облегчается благодаря стандартному характеру контрактов.

Торговля опционами может происходить также и вне бирж, на так называемом внебиржевом или свободном рынке. Здесь нет каких-либо стандартов и ограничений за исключением тех, которые касаются общих норм и правил, установленных федеральными органами на сделки с ценными бумагами и работу брокерско-дилерских фирм. Размер опционного контракта зависит от согласия сторон, однако чаще всего используется торговая единица, равная 100 акциям. Причем акции могут входить или не входить в число допущенных, к биржевой торговле, т.е. это могут быть акции, сделки с которыми осуществляются только вне бирж. При этом они должны иметь официальный зарегистрированный статус.

Другой немаловажной особенностью внебиржевого фондового рынка является возможность включать в контракт любые дополнительные условия и тем самым находить компромисс между продающими и покупающими сторонами.

Технология опционных сделок на внебиржевом рынке может включать в себя, к примеру, ранее упомянутую компьютеризированную систему, в памяти которой существуют определенные опционы.

С помощью такой системы происходит отслеживание позиции каждого инвестора и подбор заинтересованных в сделке сторон. Система осуществляет полный комплекс операций, включая выдачу извещения об исполнении сделки и гарантию поставки акций.

Существуют также и специальные брокерские фирмы, занимающиеся сведением покупателей и продавцов опционов. После получения согласия договаривающихся сторон в дело вступает фирма-индоссант,

которая берет на себя гарантии по выполнению сторонами своих обязательств. Выступая в роли посредника и гаранта, фирма стремится к получению от подписчика опциона маржи и премии, учитываемых как при выполнении, так и при невыполнении сторонами своих обязательств. Функции индоссанта выполняет клиринговая корпорация,

которая проводит взаимозачеты между сторонами и окончательный расчет по проводимым сделкам.

Внебиржевой рынок жестко связывает стороны, заключающие опционные контракты, не предоставляя им возможности изменить первоначальные условия. Во многом это связано с компьютеризированной системой, которая не предусматривает возможных маневров сторон при анализе условий контракта.

С другой стороны, при всех преимуществах внебиржевого рынка он, в отличие от биржевой торговли, требует большего времени на сделку. Видимо этим можно объяснить тот факт, что посреднические услуги на внебиржевом рынке оказываются в 1,5-2,5 раза выше, чем на бирже.

В приведенной ниже таблице показаны основные показатели торговли опционами (табл. 10.1).

Таблица 10.1

Показатели биржевой и внебиржевой торговли опционами

| Показатели

|

Биржа

|

Внебиржевой рынок

|

| 1. Типы опционов |

На покупку, на продажу, комбинации |

На покупку, на продажу, комбинации, дополнительные условия |

| 2. Цена «страйк» |

Должна оканчиваться на 0, 2,5 или 5 (в дол.). Цена новых серий вводится по специальным правилам |

Любая по договоренности сторон |

| 3. Срок жизни |

3, 6, 9 месяцев |

Любой в пределах 9 месяцев по договоренности сторон |

| 4. Начало действия |

Начало месяца |

Любая дата |

| 5. Продление |

Не допускается |

Допускается с согласия подписчика |

6. Ограничения на куплю-продажу опционов с данными базовыми акциями

одним лицом

|

Устанавливаются администрацией биржи (обычно 1000 опционных контрактов на один вид

сделок)

|

Отсутствуют |

| 7. Торговая единица |

1000, реже 100 акций |

Любая, однако на практике чаще всего применяется 100 акций |

| 3. Акции, допускаемые к опционам |

Подлежат специальному отбору (в США их количество на начало 90-х годов составляло немногим более 200) |

Любые |

| 9. Вторичный рынок (перепродажа) |

Очень активен

|

Весьма ограничен; соответствующие предложения делаются через специальные газетные объявления |

| 10. Гарант выполнения контракта |

Клиринговая корпорация (центр), функционально связанная с биржей |

Брокерская фирма-индоссант |

| 11 . Информация о текущих ценах |

Представляется в дневных отчетах о биржевых сделках |

Публикуется в печати в виде индикативных цен |

| 15. Плата за брокерские услуги по сделкам |

Умеренная |

Высокая |

| 16. Налогообложение доходов по сделкам |

Осуществляется по общим правилам |

Завершая освещение в основном зарубежного опыта торговли опционами, необходимо отметить, что рынок опционов в России находится в стадии развития, торги ведутся но акциям всего лишь 10-15 эмитентов (1998 г.). Основными препятствиями на его пути являются:

· несовершенство законодательной базы. В законе РФ « О рынке ценных бумаг» отсутствует упоминание об опционах;

· отсутствие квалифицированных кадров, способных работать на рынке опционов;

· отсутствие залогового обеспечения;

· несовершенство налогового законодательства, в соответствии с которым налоги от торговли опционами значительно превышают доходы.

Между тем торговля опционами представляет огромный интерес для зарубежных и отечественных трейдеров. Не случайно ряд зарубежных компаний заинтересованы в оказании консультационной помощи с тем, чтобы создать технологически отлаженный и юридически зафиксированный механизм опционной торговли.

Как уже отмечалось ранее, опционом называется стандартный контракт, в соответствии с которым одно лицо предоставляет другому лицу право купить

определенный актив по определенной цене в рамках определенного периода времени или право продать

определенный актив по определенной цене в рамках определенного периода времени. Соответственно лицо, которое получило опцион и таким образом реализовало свое право, называется покупателем

опциона или его держателем.

Лицо, которое продало опцион и таким образом реализовало свое право, называют продавцом

или подписчиком.

В мировой практике существует большое количество разнообразных контрактов, имеющих черты опционов: индексные, валютные, фондовые и фьючерсные. Однако только но отношению к определенным инструментам (акциям, облигациям, индексам) используются термины «опционы», что дословно переводится как «выбор».

Таким образом, существует два вида опционов: опцион на покупку, или, если пользоваться англоязычной терминологией, опцион «колл»

(calloption), который дает его держателю право купить актив; опцион на продажу, или опцион «пут»

(putoption). В дореволюционной России на биржевом языке такие контракты назывались соответственно «с премией на прием»,

или «с предварительной премией»,

и «с премией на сдачу»,

или «с обратной премией».

В дальнейшем при изложении материала мы будем оперировать понятиями опциона «колл» и «пут».

С точки зрения сроков исполнения, как уже отмечалось, опционы подразделяются на два типа: американские

и европейские.

Американский опцион может быть исполнен в любой день до срока истечения контракта или в этот день. Европейский — только в день истечения срока контракта. Большая часть контрактов, заключаемых в мировой практике, относятся к американским опционам. При этом названия опционов не имеют отношения к географическому месту совершения сделок.

Опционы разделяются па классы

и серии. Классом

принято называть совокупность всех опционов, в основе которых лежат одни и те же базовые акции. При этом опционы на покупку и опционы на продажу образуют отдельные классы, определяемые: компанией, акции которой участвуют в сделке; ценой исполнения или ценой «страйк»; датой истечения (expirationdate).

Серия

представляет собой множество опционов из данного класса с одинаковыми ценами «страйк» и сроками исполнения. Формально серия может состоять из одного опциона. Однако, как правило, число предлагаемых опционов превышает спрос, поэтому при каждой покупке администрация биржи путем жребия решает, на счет какого именно поставщика отнести очередную продажу. Причем при постоянстве классов серии могут меняться, т.е. их количество может либо уменьшаться, либо увеличиваться.

Новые серии выпускаются обычно первого числа каждого месяца, а срок их может истекать в зависимости от условий контракта через 3,6 и 9 месяцев, в последний день месяца, за которым следует еще два календарных торговых дня. В ряде случаев для активно продаваемых акций могут вводиться опционы сроком действия только в один или два месяца.

Несмотря на стандартные в биржевой торговле сроки опционов, покупатели последних в силу их перепродажи стремятся к приобретению опционов с более коротким чем 3 месяца остающимся сроком исполнения. В действительности можно купить любой новый опцион на смену истекшему девятимесячному и тем самым продлить условия контракта.

Функцию цены контракта выполняет премия,

которую покупатель опциона уплачивает его продавцу за свое право выбора: исполнить опцион, если это ему выгодно, или отказаться от его исполнения, если это принесет покупателю убыток.

На протяжении всего срока исполнения опциона в рыночном статусе базового актива могут происходить различные изменения.

Например, став владельцем опциона, физическое или юридическое лицо приобретает право на дивиденды по базовым акциям. Такая возможность служит дополнительным фактором привлечения покупателей опционов.

Выплата дивидендов по опционам в отличие от денежных выплат акционерам осуществляется не в денежной форме, а в виде дополнительных акций.

Если же объявляется дополнительный выпуск

базовых акций, т.е. дополнительная эмиссия, то размер партии акций, указанный в контракте, пропорционально увеличивается, а цена опциона уменьшается.

При дроблении акций,

означающем замену корпорацией своих акций на большое их число с меньшим номиналом и выплате дивидендов акциями, не происходит пропорционального изменения цены опциона.

Иногда компания-эмитент объявляет о продаже дополнительных акций старым акционерам. Последние в свою очередь могут перепродавать свои права. Выпуск

«рае влечет за собой снижение курса уже действующих акций. Теоретический курс рассчитывается по формуле:

где X — число льготных акций, которые можно приобрести, имея одну старую акцию; У — цена льготных акций; С — цена старых акций.

Пример.

Курс старых акций составлял 100 дол. Компания объявила дополнительный выпуск с правом на покупку 1 новой акции по цене 50 дол. И соотношения — одна новая на одну старую. Согласно формуле (10.1) теоретический курс составит (50 + 100)/2 = 75 дол.

Соответственно этому новому курсу устанавливается новый размер контракта, который рассчитывается по формуле

В нашем примере новый размер контракта будет равен 133 акциям (100/75 ∙ 100).

Как было сказано ранее, контракты на опционы могут заключаться как на свободном рынке (вне биржи), так и на бирже. При этом биржевая торговля обычно оперирует партиями в 1000 акций, но возможна также и торговля меньшими партиями, например 100.

Акции, по которым разрешается заключение биржевых опционов, как правило являются наиболее ликвидными.

Биржевые опционы могут включать в себя продажу определенного количества одинаковых партий (по 100 акций), из которых лишь часть будет приобретена.

Необходимо особо подчеркнуть, что внутри опционов на покупку и продажу акций «колл» и «пут» существуют три вида различных опционов, каждый из которых имеет присущие ему особенности. К ним следует отнести:

· внутренние опционы;

· рыночные опционы;

· внешние опционы.

Внутренние опционы

имеют цену исполнения ниже действующей рыночной цены базовых акций для опциона «колл» и выше рыночной цены для опциона «пут». Это означает, что покупатель такого опциона может немедленно воспользоваться своим правом и получить чистый доход. Однако если учесть, что каждый участник торговли опционами заинтересован в выгодных сделках, то, как правило, премия по внутренним опционам всегда перекрывает указанную разницу цен.

Пример.

Опцион «колл» сценой исполнения 210 дол. за акцию при рыночной цене акций 240 дол. в зависимости от спроса и предложения, а также возможного роста акций в ближайшие 6 месяцев может иметь премию 35,40,60 дол.

В отношении таких опционов действует понятие внутренняя цена.

Она равна разнице между рыночной ценой и ценой исполнения.

В нашем примере она составляет 30 дол. (240-210 дол.). Внутренняя цена может быть самой разной и ее соотношения не регулируются какими-либо правилами.

Рыночные опционы

имеют цену исполнения, равную или очень близкую к курсу базовых акций на момент продажи опциона.

Пример.

Опцион «пут» по цене исполнения 210 дол. с премией 17 дол. при рыночной цене 215 дол. или опцион «колл» по цене «страйк» 250 дол. с премией 14 дол. при рыночной цене 246 дол.

Внешние опционы

характеризуются тем, что их цены исполнения значительно выше курса базовых акций при опционе «колл» и значительно ниже для опциона «пут».

Пример.

Опцион «колл» с ценой исполнения 290 дол. с премией 8 дол. при рыночной цене 260 дол.

Нетрудно заметить, что премия в каждом из указанных опционов изменялась в меньшую сторону: от самой большой во внутреннем опционе до наименьшей — во внешнем. И это не случайно, поскольку каждый из приведенных видов опционов отражает зависимость между ценой контракта и риском. Так, например, большая цена и малый риск относятся к внутренним опционам; средние значения платы и риска в большей части выражают рыночные опционы; малая плата и большой риск относится к внешним опционам.

Опционные премии иногда оказываются чаще всего заниженными. Особенно это обстоятельство касается внутренних опционов «колл». Практически все, занимающиеся профессиональной деятельностью на рынке опционов, совершают покупку заниженных опционов в постоянном базисе.

Премия или цена опциона при прочих равных условиях увеличивается с удлинением срока существования опциона. Соответственно, по мере уменьшения сроков жизни опционов цены на них снижаются. Характер этой зависимости обусловлен многими факторами: надежностью эмитентов акций, облигаций и прочих ценных бумаг; целями инвесторов; возможностями альтернативных вариантов вложения средств; ситуацией на рынке. Поскольку не всегда представляется возможным достаточно точно для практических целей оценить влияние каждого из указанных факторов, те или иные опционы оказываются недооцененными.

Нужно указать также на то, что небольшие изменения курсов акций чаще всего никак не сказываются на премиях. В то же время существенное изменение курса базовых акций в одном из направлений, т.е. в уменьшении или в увеличении, влечет за собой изменение размера премии.

Пример.

Если рыночный опцион «колл» на акции компании при цене «страйк» 210 дол. и курсе 200 дол. продавался с премией на одну акцию 10 дол. и курс начал расти, то, соответственно, и премия начнет также увеличиваться. Причем если этот процесс будет устойчивым и продолжаться в течение трех-четырех недель, то рыночная цена акций превзойдет цену «страйк». Рыночный же опцион при этом превратится во внутренний.

Как показывает биржевая практика торговли опционами, нередки случаи, когда и внешние опционы «колл» при длительном росте цен базовых акций, проходя стадию рыночных опционов, превращаются во внутренние опционы. Аналогично указанному происходит и с опционами «пут» при снижении цен. Понятно, что до тех пор пока опцион не продан, подписчик вправе снять свою заявку с тем, чтобы избежать серьезной потери средств или изменения планов. В этой связи более привлекательным является внебиржевой рынок, где продавцы опционов в ответ на новую создавшуюся ситуацию могут изменить практически полностью свои предложения.

При покупке и продаже опционов «колл» или «пут» существуют такие понятия как покрытая

или непокрытая продажа.

Под покрытым,

к примеру опционом

«колл» понимается ситуация, когда продавец опциона владеет базисными акциями, указанными в контракте.

Если же выписывается непокрытый

опцион «колл», то это означает, что продавец опциона не располагает базисными акциями, указанными в контракте. Не следует думать, что непокрытые продажи представляют собой нечто противозаконное и несоответствующее определенной биржевой морали.

Покрытая

или непокрытая

продажа опционов определяет соответствующие действия брокерских фирм. Так, например, если продавец опциона «пут» или «колл» имеет денежные средства (или другие ценные бумаги) в размере цены исполнения опциона, то внесения маржи

не требуется. Напротив, ему перечисляется премия,

уплаченная покупателем опциона. Если же срок опциона «колл» истек или продавец закрывает свою позицию покупкой, то продавцу возвращаются его акции. При этом вместо продажи самих акций инвестор может продать внутренний опцион «колл», т.е. отдать разницу между рыночной ценой и ценой исполнения. Если же подписчик не выполнит своих обязательств, то брокерская фирма вправе присвоить себе залог (маржу) подписчика. Размер залога зависит напрямую от курса базовых акций, и в процессе их роста подписчик должен дополнительно вносить соответствующие суммы, так как вместе с ценами растет объем принятых им обязательств.

Как показывает зарубежный опыт, продажа непокрытых опционов «колл» допустима и доходна для крупных дилерских фирм, имеющих наряду с высококвалифицированными специалистами еще и финансовые ресурсы.

Покупка опциона «пут», т.е. приобретение права по цене исполнения, также тесно связана с возможностями покрытия покупателем опциона.

Покрытый покупатель —

это, по сути, инвестор, имеющий базовые акции, которые он, согласно контракту, может продать. При этом он может воспользоваться любым из трех опционных видов (внутренним, рыночным, внешним) в зависимости от того, какое именно снижение полагает наиболее реальным и какими именно средствами он располагает для выплаты премии.

Покупка опциона «пут» без покрытия направлена исключительно на то, чтобы заработать на разнице цен покупки и продажи. При этом размер маржи и премии по сравнению с опционами «колл» несколько ниже.

Продажей покрытых опционов «колл» чаще всего занимаются инвесторы, предполагающие, что покупатели опциона не смогут реализовать свое право, а также за счет премии, если курс понизится.

Продажа опционов «колл» без покрытия предполагает высокую профессиональную подготовку инвестора, поскольку при этом потери при неудачных сделках оказываются гораздо выше прибылей при их успешном окончании.

Резкое повышение цен базовых акций угрожает непокрытому подписчику большими потерями, которые нельзя заранее предугадать.

При всех прочих условиях для приобретения опционов «колл» или «пут» существуют определенные правила, выполнение которых позволяет инвесторам избежать потери денежных средств, вложенных в опционную торговлю. К этим правилам относятся следующие.

· Если рынок является стабильным, т.е. отсутствуют явно выраженные тенденции снижения или повышения цен на базовые акции, не следует соблазняться низкими ценами на опционы «пут» или «колл» и покупать их.

· Если курс акций совпал с вашими расчетами, то не следует дожидаться лучшей позиции, поскольку можно в конечном итоге проиграть.

· Нельзя подписывать контракты даже на самые привлекательные внешние опционы, если на рынке появились тенденции к повышению или понижению курса.

· Всегда следует быть готовым выкупить опцион (или заключить противоположную внебиржевую сделку), если ситуация на рынке стала угрожающей для вас. При этом непокрытый подписчик опциона «колл» никогда не должен ждать улучшения рыночной ситуации. Он должен сразу же идти на сравнительно небольшие убытки и выходить из игры.

Наряду с указанными правилами существуют залоговые требования, которые устанавливаются на фондовых биржах ряда стран в целях защиты от действий продавца. Система, получившая название «маржа»,

является неотъемлемой частью всякого кредита. В США, например, используется следующая методика расчета маржи.

Если выписывается покрытый опцион «колл»,

т.е. продавец владеет базисными акциями, он не вносит денежный залог. Более того, ему перечисляется премия, уплачиваемая покупателем. При этом акции продавца хранятся у посреднической брокерской фирмы. Тем самым достигается гарантия того, что если покупатель решит исполнить опцион, то требуемые акции будут ему поставлены.

Если выписывается непокрытый опцион «коли»,

т.е. продавец опциона не располагает базисными акциями, то расчет маржи включает в себя выбор одного из двух вариантов гарантированного взноса по максимуму полученного результата. Расчет выполняется по схеме: премия опциона плюс 20% (I вариант) или 10% (II вариант) рыночной стоимости базисных акций, минус разница между ценой исполнения и рыночным курсом акций только в случае первого варианта расчета при условии, что цена исполнения больше, чем рыночный курс акции.

Пример.

Допустим, что выписывается опцион «колл» на 100 акций с премией по 5 дол. за акцию с ценой исполнения 80 дол. и рыночным курсом акции 75 дол.

Тогда согласно первому варианту расчета получим:

Как показали результаты расчетов, маржа в первом варианте больше, чем во втором. Следовательно, продавец должен передать своему брокеру 1500 дол. Поскольку для этой цели может быть использована премия, равная 500 дол., то продавцу следует внести лишь 1000 дол. (1500 дол. - 500 дол.).

Сумма маржи, требуемая для продавца непокрытого опциона «пут»,

рассчитывается точно так же, как для непокрытого опциона «кол».

Пример.

Допустим, что выписывается опцион «колл» на 100 акций с премией 6 дол. за акцию с ценой исполнения 60 дол. и рыночным курсом акции 53 дол.

Тогда согласно первому варианту расчета получим:

Так как второй вариант расчета дает большую величину, то для гарантийного взноса он и используется. Это значит, что продавец должен передать своему брокеру 1200 дол. При условии, что для этой цели можно использовать премию, продавцу следует внести 600 дол. (1200 дол. - 600 дол.).

В биржевой торговле опционами могут встречаться более сложные случаи, когда клиринговые службы, осуществляя взаимозачеты между покупателями и продавцами, могут уменьшить маржу. При этом в каждом конкретном случае размер сокращения (редукции) маржи устанавливается и уточняется правилами биржи.

Инвестор, внесший маржу, не получает никаких процентных начислений и выплат, в то время как дивиденды, которые выпадают на акции в момент их пребывания в качестве залога, возвращаются инвестору.

В любом случае маржа, временно находясь в распоряжении брокерской фирмы, остается собственностью клиента. При этом фирма может объединить маржу клиентов и внести ее в один из банков. Денежная сумма затем служит дополнительным источником получения дохода.

В качестве залога могут быть использованы:

· деньги в любой твердой валюте;

· депозитные сертификаты;

· акции, по которым осуществляется опционная сделка;

· отдельные ценные бумаги, допускаемые в качестве залога правилами биржи.

Наряду с маржей, учитываемой в сделках с опционами, инвестору необходимо при исполнении контракта уплатить комиссионные и налоги. Размер комиссионных (комиссии) устанавливается брокерскими фирмами и зависит от величины сделки и ценности базовых акций.

Таким образом, основные преимущества опционов состоят в высокой их рентабельности и минимальном риске, достигаемом за счет оптимального выбора стратегии купли и продажи контрактов. Причем в отличие от обычной, традиционной торговли ценными бумагами опционные сделки по способам и приемам биржевой игры значительно богаче. И как следует из сказанного, каждый участник опционной торговли, занимая определенную позицию, в худшем случае может выиграть ровно столько, сколько сможет и проиграть.

Завершая рассмотрение опционов «колл» и «пут», необходимо особо подчеркнуть, что многие инструменты фондового рынка имеют черты опционов на акции и особенно опционов «колл». К примеру, варрант

на акцию может быть и варрант на облигацию, который но своей сути является опционом «колл», выписанным эмитентом на свои акции, которые может купить владелец варранта.

Отличием варрантов от опционов «колл» является их более длительный срок исполнения, составляющий порой 5 и более лет. Однако обычно варранты могут и исполняются до даты истечения контракта, как американские опционы.

Цена исполнения, или цена «страйк», может быть как фиксированной, так и переменной в течение срока действия контракта. Как правило, начальная цена исполнения в момент выпуска варранта устанавливается выше рыночной цены базисного актива. Один варрант дает право держателю купить одну акцию по соответствующей цене исполнения. Цену варранта акций можно определить по формуле:

где Рв

— цена варранта; Еа

— цена исполнения; К

— коэффициент, характеризующий увеличение количества акций в случае исполнения варранта; N

— число единиц актива, дающее право приобрести варрант.

Стоимость опциона непосредственно связана со стоимостью базисного актива акций. Эта связь становится наиболее очевидной непосредственно в период истечения опциона. Для выявления этой связи воспользуемся такими понятиями, как внутренняя и временная

стоимость опциона. Под внутренней стоимостью опциона,

как уже упоминалось, понимается разница между рыночной ценой актива и ценой исполнения, или ценой «страйк». Если цена исполнения больше или равна рыночной цене актива, то внутренняя стоимость

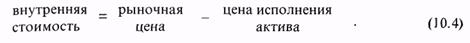

опциона равна нулю, т.е. чистый выигрыш не является для покупателя опциона привлекательным. Указанную зависимость можно записать в виде:

Временная стоимость

опциона при одном и том же сроке исполнения может существенно отличаться: по мере завершения опциона уменьшаться, в начальный момент времени может быть максимальной. Для покупателя опциона, занявшего длинную позицию, каждый день действия опциона сокращает возможность с выгодой для себя его реализовать. Продавцу же ситуация удешевления опциона весьма выгодна, поскольку он, продав его первоначально за одну цену, с приближением срока действия опциона может выгодно его выкупить. Разница между ценой продажи и покупки является прибылью продавца.

Пример.

Текущий курс акции равен 10 дол. Цена исполнения 9,8 дол. Премия за опцион «колл» была уплачена 0,5 дол. за акцию.

Внутренняя стоимость одной акции по формуле 10.4 составит:

10 дол. - 9,8 дол. = 0,2 дол.

Тогда временная стоимость согласно формуле 10.5 будет равна:

0,5 дол. - 0,2 дол. = 0,3 дол.

В ряде случаев опцион «колл» называют опционом без выигрыша

(atthemoney), поскольку цена рыночного базисного актива примерно равна цене исполнения опциона «колл». Если цена актива ниже цены исполнения, то такой опцион исполнения называют опцион с проигрышем

(outofthemoney). Существует и такое понятие как опцион с выигрышем

(inthemoney). В этом случае рыночная цена опциона выше цены исполнения.

Опционы «колл» и «пут» не могут быть меньше их внутренней стоимости. Однако они могут продаваться по более высокой цене, чем их внутренняя стоимость, с учетом наличия временной стоимости. Используемая при этом цена актива, лежащего в основе опциона в случае его роста, влечет за собой повышение риска, а следовательно, и увеличение премии, выплачиваемой продавцу. Уменьшение же цены актива сказывается на понижении риска и, соответственно, на сокращении премии, выплачиваемой продавцу. Поэтому до недавнего времени для прогнозирования размера колебаний цены актива и премии использовалась экстраполяция, т.е. «перенос» прошлых значений актива, премий на будущее с некоторыми поправками.

Если возникает необходимость узнать, чему равна внутренняя (действительная) стоимость опциона в момент времени 0, то для оценки стоимости опциона «колл» или «пут» может быть использована «биноминальная» модель (ВОРМ) оценки стоимости американского опциона, состоящего из акций, по которым не выплачиваются дивиденды, и акций с дивидендами.

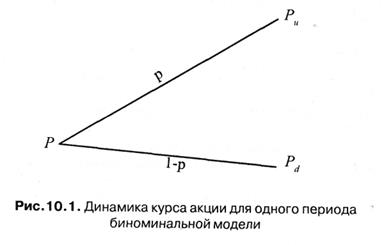

Биноминальная модель основывается на концепции формирования инвестиционного портфеля без риска (более подробно рассмотрено в главе 12). Поэтому для дисконтирования используется процент, равный ставке без риска для инвестиций, соответствующих времени действия опционного контракта. Для этого весь период действия опционного контракта разбивается на ряд интервалов времени t

,

в течение каждого из которых курс акций может «пойти» вверх с вероятностью р

или вниз с вероятностью 1-р

(см. рис. 10.1). В конце периода акция соответственно стоит Ри

или Р

d

,

где и -

процент прироста курсовой стоимости акций, поэтому u

>

1,

ad

- процент падения курсовой стоимости, т.е. d

<

1.

Анализируя динамику курса акций без дивидендов на каждом временном периоде, можно построить дерево распределения цены акции для всего периода действия опционного контракта (рис. 10.2). Если известна начальная цена акции, равная Ра

,

то за первый период t

l

ее курс может составить Ри

или Pd

.

За второй период t

2

соответственно или Ри

2

или Р

d

2

и т. д.

Поскольку период действия опционного контракта рассчитан, как правило, на большое число интервалов времени, то делается допущение, что прирост курсовой стоимости и

равен 1, деленной на процент падения курсовой стоимости, т.е. и =

1/

d

.

К моменту истечения срока действия контракта цена опциона может принимать два значения, а именно, О

или Р-Е

для опциона «колл» и О

или E

-

P

для опциона «пут», где Е —

цена исполнения опциона; Р —

курс акции. Для того чтобы рассчитать стоимость опциона в начале периода Т,

необходимо определить стоимость опциона для начала каждого периода t

,

т.е. в каждой точке пересечения ветвей дерева. Эту задачу решают последовательным дисконтированием.

Если известна стоимость опциона в конце периода Т,

то для получения его стоимости в начальном периоде выполняется дисконтирование.

В условиях отсутствия риска ожидаемый доход от акции на период t

должен составить Се

rt

,

где r

— непрерывно начисляемая с помощью сложных процентов ставка без риска.

С учетом значения математического ожидания ожидаемый доход будет равен:

или

Из формулы (10.7) найдем:

Прирост или падение курсовой стоимости акции, как отмечалось ранее, зависит от фактора времени, в течение которого могут наблюдаться изменения курса ценной бумаги и ее стандартного отклонения. Отсюда вытекают следующие зависимости:

где и

и d

— соответственно «верхнее» и нижнее положение курсовой стоимости акции.

Таким образом, формулы (10.8) позволяет оценить вероятность повышения или понижения курса акций.

Пример.

Пусть курс акций в начале периода равен 40 дол., стандартное отклонение цены акции — 35%, непрерывно начисляемая ставка без риска 10%. Определить вероятность повышения и понижения курса акций через месяц.

Используя указанные формулы (10.8 и 10.9) расчета, получим:

Следовательно, вероятность повышения курса акции через один месяц составляет 0,5163, а вероятность его понижения — 0,4837.

Зная значения и

иd

,

можно рассчитать курсовую стоимость акции для любого периода времени, т.е. для каждой точки пересечения ветвей дерева, к примеру указанного на рис. 10.2.

Если же рассматривается биноминальная модель для акций, по которым выплачиваются дивиденды, что в основном сказывается на размере премии, то курс акций на дату учета снижается на величину выплачиваемого дивиденда.

Соответственно, дерево распределения цены акции принимает с учетом допущения вид, аналогичный указанному выше. При этом чистая цена акции уменьшается на величину приведенной (дисконтированной) стоимости дивиденда, имеющего место в течение срока исполнения опциона.

Американскими профессорами Фишером Блэком и Майроном Шоулзом в 1973 г. была опубликована статья, в которой авторы предлагали расчет стоимости (теоретической премии) опциона «колл» при большом числе возможных стоимостей актива (больше чем два), часть из которых может быть ниже цены исполнения опциона.

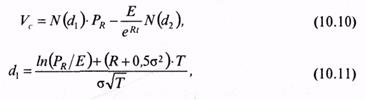

Получившая в честь своих авторов название формула Блэка-Шоулза имеет следующий вид:

где

где V

с

— текущая цена опциона «колл»; Ра

—

текущая рыночная цена базисного актива; Е —

цена исполнения опциона; R

— непрерывно начисляемая ставка без риска в расчете на год; Т —

время до истечения, представленное в долях в расчете на год; σ — риск базисной обыкновенной акции, измеренный стандартным отклонением доходности акции, представленной как непрерывно начисляемый процент в расчет на год; Е/е

Rt

—

дисконтированная стоимость цены исполнения на базе непрерывно начисляемого процента; N

(

d

1

)

и N

(

d

2

) —

вероятности того, что при нормальном распределении со средней величиной, равной 0, и стандартным отклонением, равным 1, результат будет соответственно меньше d

1

и d

2

.

Данная формула (10.10) до недавнего времени имела ограниченное применение, поскольку в США опционы являются американскими, т.е. могут исполняться в любой момент времени до даты истечения, тогда как модель Блэка-Шоулза применима для европейских опционов. Вместе с тем это ограничение легко снимается, поскольку инвестору, купившему американский опцион, нет смысла исполнять его раньше даты истечения из-за отсутствия дивидендов на акции.

Опцион, который продается по гораздо более низкой цене, чем полученной по формуле Блэка-Шоулза, является кандидатом на покупку. Опцион, который продается по более высокой цене, — кандидат на продажу.

Формула Блэка-Шоулза, как показано выше, применима только к опционам на акции, по которым не выплачиваются дивиденды в течение срока действия опциона. Однако по большинству обыкновенных акций, на которые выписываются опционы, дивиденды, как правило, уже выплачены. Вместе с тем, чтобы обойти этот недостаток применения указанной формулы расчета стоимости опциона, в нее должны быть внесены некоторые изменения, связанные с ценой исполнения опциона.

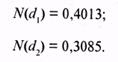

Пример.

Рассмотрим опцион «колл», который истекает через три месяца (Т =

0,25) и имеет цену исполнения 40 дол. (Е =

40 дол.), текущий курс 36 дол. (V

с

= 36 дол.), риск базисной обыкновенной акции 50% (σ = 0,5), a ставка без риска равна 5% (R

= 0,05).

С помощью уравнений (10.11) и (10.12) получим следующие значения d

1

, и d

2

:

По специальной таблице находим величины N

(

d

1

)

и N

(d

2

)

Используя уравнение (10.10), получим действительную стоимость опциона «колл»:

Если учесть то, что в настоящее время опцион продается за 5 дол. и в ближайшее время цена его, по-видимому, упадет, то продавец получит премию 5 дол. и сможет также рассчитывать на закрывающую позицию покупки по более низкой цене, что принесет вред доходу от разницы цен. До тех пор пока цена акции не превысит 40 дол., покупатель опциона «колл» не будет его исполнять, а следовательно, ему нет смысла платить высокую премию за опцион.

Действительная стоимость опциона «колл» зависит от пяти переменных,

к которым следует отнести:

· рыночную стоимость обыкновенной акции (Ра

);

· цену исполнения опциона (E

);

· продолжительность времени до даты истечения (T

);

· ставку без риска (

R

);

· риск обыкновенной акции (σ).

Каждая из указанных переменных оказывает разное влияние на действительную цену опциона «колл». Так, чем выше цена базисной акции, тем больше стоимость опциона «пут». При высокой цене исполнения — меньше стоимость опциона «колл». Чем больше времени остается до даты истечения опциона «колл», тем больше его стоимость. Высокая ставка без риска обыкновенной акции а определяет повышенную стоимость опциона «колл». Высокий риск обыкновенной акции соответствует большей стоимости опциона «колл».

Из указанных пяти переменных влияние первых трех (Р

a

, Е

u

, Т)

определить сравнительно легко. Для оценки ставки без риска и риска обыкновенной акции используются другие методы. Так, например, для определения ставки без риска производится сравнение анализируемого опциона «колл» с доходностью к погашению векселя, дата которого близка к дате истечения опциона.

Для нахождения риска обыкновенной акции, как правило, используется множество методов: сравнения, аналогий, экстраполяции, экспертные, моделирования. Каждый из указанных методов позволяет получить оценку s, которая затем анализируется с точки зрения достоверности и надежности на других прошлых опционах «колл». Полученное значение s не является само по себе точным, поскольку всегда были и будут существовать факторы, определяющие вероятность наступления какого-то события, влияющего на курс ценных бумаг.

Анализ действительной стоимости опциона «пут» показывает, что он зависит от тех же пяти переменных, которые формируют опцион «колл». При этом стоимость опциона «пут» зависит от них следующим образом:

· чем выше цена базисной акции Рa

,

тем меньше стоимость опциона «пут»;

· чем больше цена исполнения Е,

тем больше стоимость опциона «пут»;

· чем больше остается времени до даты истечения Т,

тем, как правило, больше стоимость опциона «пут»;

· чем выше ставка без риска R

,

тем меньше стоимость опциона «пут»;

· чем больше риск обыкновенной акции о, тем больше стоимость опциона «пут».

Практически все методы, используемые для оценки влияния переменных на действительную цену опциона «колл», могут быть применены для определения цены опциона «пут». Вместе с тем, если учесть выплаты по опциону и занять средства под процент без риска, тогда покупка акции и продажа опциона «колл» будут аналогичны инвестированию в безрисковый актив.

Применение модели Блэка-Шоулза позволяет графически отразить зависимость между стоимостью опциона «колл» и ценой акции (рис.10.3). Наклон кривой стоимости опциона связан с ожидаемым изменением цены базисной обыкновенной акции на 1 дол.

Опцион «пут» будет без выигрыша, если рыночный курс базисной акции будет равен цене исполнения (рис. 10.4). Если рыночный курс базисной акции выше цены исполнения, то этот опцион «пут» будет с проигрышем. И наоборот, если рыночный курс акции ниже цены исполнения, то опцион «пут» — с выигрышем.

Зная действительныецены опционов «колл» и «пут», с целью получения максимального дохода можно построить различные их стратегии.

Сделки с опционами в сочетании с самими акциями позволяют создавать всевозможные стратегии. При этом одинаковым доходам могут соответствовать различные степени риска и наоборот. При одном и том же риске расходы могут существенно различаться. В условиях меняющейся рыночной ситуации всегда возникает задача минимизации ошибок, приводящих к снижению доходности инвестиций, а порой и полной потере вложенного капитала. Вместе с тем ответа на вопрос: как, совершая срочные сделки на фондовом рынке и распределяя деньги между различными ценными бумагами, быть постоянно в выигрыше? — к сожалению, не знает никто. Справедливости ради, надо отметить, что существует множество правил, соблюдение которых может значительно уменьшить вероятность потери денег. Однако при этом следует помнить, что любая взятая за основу апробированная на практике стратегия требует соответствующей «привязки» к конкретным условиям рынка. И лишь используя надежную информацию о состоянии рынков ценных бумаг и стратегию, не вызывающую сомнений, можно рассчитывать на успех.

Опционные стратегии можно разделить на следующие основные группы:

· простые;

· спрэд;

· комбинированные;

· синтетические.

Простые стратегии —

это открытие одной позиции, т.е. покупка или продажа опционов «колл» или «пут».

Спрэд —

это портфель опционов, состоящий из опционов одного вида, на одни и те же активы, но с разными ценами исполнения и (или) датами истечения. Причем одни из них являются длинными,

а другие — короткими.

В свою очередь спрэд

подразделяется на вертикальный

(цилиндрический или денежный), горизонтальный

и диагональный.

Вертикальный спрэд

в свою очередь может объединять опционы с одной и той же датой истечения контрактов, но с различными ценами исполнения и наоборот.

Например:

· продажа опциона «колл» («пут») и покупка опциона «колл» («пут») с одинаковой датой исполнения, но цена исполнения продаваемого опциона больше, чем цена исполнения покупаемого опциона;

· продажа опциона «колл» («пут») и покупка опциона «колл» («пут») с одинаковой датой исполнения покупаемого опциона.

Горизонтальный (календарный) спрэд

состоит из опционов с одинаковыми ценами исполнения, но с различными датами истечения контрактов, а именно:

· продажа краткосрочного опциона «колл» («пут») и покупка долгосрочного опциона «колл» («пут») или продажа опциона «колл» («пут») и покупка опциона «колл» («пут») с одинаковой ценой исполнения. При этом дата исполнения продаваемого опциона ближе, чем дата исполнения покупаемого опциона;

· продажа долгосрочного опциона «колл» («пут») и покупка краткосрочного опциона «колл» («пут») с одинаковой ценой исполнения. При этом дата исполнения продаваемого опциона дальше, чем дата исполнения покупаемого опциона.

Диагональный спрэд

строится на основе опционов с различными ценами исполнения и сроками истечения контрактов. Например:

· цена исполнения продаваемого опциона выше цены исполнения покупаемого опциона, а дата исполнения продаваемого опциона раньше даты исполнения покупаемого опциона;

· цена исполнения продаваемого опциона выше цены исполнения покупаемого опциона, а дата исполнения продаваемого опциона дальше даты исполнения покупаемого опциона;

· цена исполнения продаваемого опциона ниже цены исполнения покупаемого опциона, а дата исполнения наступает раньше даты исполнения покупаемого опциона;

· цена исполнения продаваемого опциона ниже цены исполнения покупаемого опциона, а дата исполнения продаваемого опциона находится дальше даты исполнения покупаемого опциона.

Каждый из указанных видов спрэда имеет две разновидности: повышающуюся

и понижающуюся.

При создании, к примеру, повышающегося вертикального спрэда

тот опцион, который приобретается, имеет более низкую цену исполнения по сравнению с тем опционом, который продается. А у повышающегося

диагонального спрэда приобретаемый опцион имеет более низкую цену исполнения и более отдаленную дату истечения контракта по сравнению с тем опционом, который выписывается.

Комбинированные стратегии —

это одновременная покупка (продажа) опциона «колл» и опциона «пут» на один и тот же актив.

Синтетические стратегии —

это одновременное открытие противоположных позиций на разные виды опционов с одним и тем же активом.

На рис. 10.5 показаны различные стратегии, позволяющие отразить выигрыши и потери покупателя и продавца опционов. Рассмотрим последовательно основные варианты.

На вертикальной оси отображается прибыль инвестора, зависящая от цены акций и той стратегической позиции, которую инвестор занимает в рассматриваемом варианте. На горизонтальной оси каждого графика отображается рыночная цена акции.

Наиболее простыми стратегиями

являются покупка опциона «колл» или «пут». При покупке, к примеру, опциона «колл» (Рис. 10.5 а) инвестор может получить максимальный доход

при риске потерять уплаченную премию.

Как следует из приведенных примеров (Рис. 10.5), возможные выигрыши (потери) зависят в каждом конкретном случае от вида опциона, его цены исполнения и даты исполнения.

Покупка опциона «колл»

(Рис. 10.5 а).

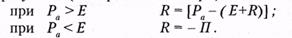

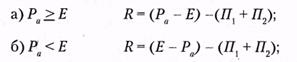

Формула расчета выигрыша (потери):

Ра

—

рыночная цена акции;

Е

— цена исполнения опциона;

П —

премия;

R

— результат (выигрыш или потери):

Данная стратегия используется при росте цен на рынке. При этом доход неограничен,

в то время как минимальный риск —

это величина уплаченной прибыли.

Потенциальная прибыль владельца опциона в целом включает в себя стоимость ценной бумаги на момент истечения срока действия опциона минус цена исполнения и минус выплаченная премия.

Продажа опциона «колл»

(Рис. 10.5 б).

Формула расчета выигрыша (потери) соответствует покупке опциона «колл», но со знаком минус:

Данная стратегия чаще всего используется тогда, когда на рынке цены имеют тенденцию к снижению. Максимальный доход — это величина полученной премии, где максимальный риск неограничен.

Как уже отмечалось в параграфе 10.2, продажа опциона «колл» может быть покрытая или непокрытая. При покрытой продаже риск инвестора заключается в том, что если на рынке цены бумаг начнут расти, то он может потерять возможный доход от своих ценных бумаг. Однако прямых убытков продавец опциона «колл» в этом случае все же не несет.

При непокрытой продаже продавец опциона подвергается риску убытков, значительно превосходящих полученную им премию.

Покупка опциона «пут»

(Рис. 10.5в).

Формула расчета выигрыша (потери):

Данная стратегия используется при снижении цен на рынке. При этом максимальный доход равен цене исполнения минус премия.

Продажа опциона «пут»

(Рис.10.5г).

Формула расчета выигрыша (потери) соответствует покупке опциона «пут», но со знаком минус:

Обычная спекулятивная стратегия продажи опционов «пут», в основе которой лежит предположение о том, что курс ценной бумаги не упадет, а следовательно, опцион останется относительно стабильным.

Как видно из формулы расчета, максимальный доход

— это полученная премия. Максимальный риск соответственно — это цена исполнения минус премия.

Сравним указанные выше результаты по всем видам базисных опционных стратегий (табл. 10.2).

Таблица 10.2

Результаты осуществления базисных опционных стратегий

Как следует из данных таблицы 10.2 пары стратегий: покупка и продажа опционов «колл» и покупка и продажа опционов «пут» имеют одинаковые результаты по абсолютной величине, но противоположные по знаку. Кроме того, если учесть, что R

1

= Ра

- (Е + П)

и R

2

= - П,

то R

1

- R

2

= Ра

- Е,

и следовательно, R

2

=

R

1

+ (Е - Ра

).

В итоге получается, что если известен результат по опциону «колл» (

R

1

или R

2

,

где R

1

—

прибыль, aR

2

— убыток), то результат по опциону «пут» с той же ценой исполнения (Е)

и датой исполнения отличается от первого лишь на величину разности между ценой исполнения опциона (Е)

и рыночной ценой актива (Р

a

).

Ожидаемые результаты от вида стратегий можно представить в следующей таблице (табл. 10.3).

Покупка одной акции и продажа одного опциона «колл»

(Рис. 10.5 ж).

Чаще всего инвестор осуществляет данную стратегию в целях страхования своей позиции по акциям. Выигрыши и потери представляют не что иное, как продажу опциона «пут». Этот и три последующих варианта, по сути дела, являются иллюстрацией к пройденному.

Таблица 10.3

Результаты сделок базисных опционных стратегий

Обозначения: Р

a

—

цена актива, лежащего в основе опциона в момент его исполнения; Е

— цена исполнения опциона; R

1,2

— результат (прибыль или убыток) опциона в зависимости от соотношения цены актива и цены исполнения опциона.

Линия (цена акции) содержит три главных участка, которые всегда надо иметь в виду:

· тот, на котором изменения цен не влияют на положение инвестора;

· следующий, на котором изменения цен выводят инвестора на нулевой баланс;

· и последний, где размер выигрыша или потерь идет пункт-в-пункт с изменениями цен на акции.

Как следует из рис. 10.5 ж, з, и, к, в приведенных примерах вкладчик прибегает каждый раз к такой стратегии, которая позволяет с одной стороны — заработать на разнице цен исполнения, а с другой — обезопасить себя от больших финансовых потерь.

Наиболее интересные стратегии формируются за счет различных комбинаций и спрэдов. Рассмотрим некоторые из них.

Стеллажная сделка стрэддл

(straddle) представляет собой комбинацию опционов «колл» и «пут» на одни и те же акции с одинаковой ценой исполнения и сроком истечения контрактов (см. рис. 10.5 л и 10.5 м).

Покупатель платит по данной сделке две премии. Если премия по опционам различается существенным образом, то такая ситуация называется искусственным стеллажом.

Пример.

Цена акции составляет 30 дол. Инвестор ожидает значительного изменения курса акций и приобретает стеллаж с ценой исполнения 31 дол. и сроком истечения контракта через три месяца. Премия опционов «колл» и «пут» составляет по 3 дол. каждая.

К моменту истечения контрактов на рынке возможны следующие ситуации:

а) цена акций поднялась до 31 дол. В этом случае опционы не исполняются и инвестор несет потери в размере 6 дол. с каждой акции;

б) цена акции повысилась до 37 дол. Инвестор исполняет опцион «колл» и получит доход, равный 37 дол. —31 дол. = 6 дол. Однако в качестве премии он уже уплатил 6 дол. продавцу стеллажа, поэтому общий итог по сделке равен 0;

в) цена акции достигла 40 дол. Инвестор исполняет опцион «колл» и получит прибыль в размере:

40 дол. — 31 дол. — 6 дол. = 3 дол.;

г) цена акции опустилась до 25 дол. Инвестор исполняет опцион «пут». Однако его доход полностью компенсируется уплаченной за стеллаж премией и поэтому

31 дол. — 25 дол. — 6 дол. = 0;

д) цена акции достигла 20 дол. Инвестор исполняет опцион «пут» и получает прибыль, равную:

31 дол. — 20 дол. — 6 дол. = 5 дол.

Таким образом, инвестор получит прибыль по сделке, если курс акций будет выше 37 дол. или ниже 25 дол. При курсе, равном 37 дол. или 25 дол., инвестор завершит сделку с нулевым результатом. Если курс будет больше 25 дол., но меньше 37 дол., покупатель стеллажа несет потери. Их максимальный размер при курсе, равном 37 дол., составит 6 дол. При отклонении стоимости ценной бумаги от этого уровня вверх или вниз инвестор исполнит один из опционов, чтобы уменьшить свои потери. Например, курс составляет 33 дол. Покупатель исполняет опцион «колл» и сокращает свои потери до уровня, равного:

6 дол. - 33 дол. + 31 дол. = 4 дол.

Если курс понизился до 28 дол., то показатель исполняет опцион «пут» и уменьшает потери до размера:

6 дол. - 31 дол. + 28 дол. = 3 дол.

Продавец стеллажа получит прибыль при условии:

25 дол. < цена акции < 27 дол.

То есть тогда, когда цена акции станет равной 26 дол.

Для расчета выигрыша (потерь) покупателя стеллажа можно использовать следующую формулу расчета:

где Ра

—

цена акции; Е —

цена исполнения опционов; П

1

— премия опциона «колл»; П

2

— премия опциона «пут»; R

—

результат (выигрыш или потери).

Максимальный риск — сумма уплаченных премий. При этом доход в данной стратегии — неограничен.

Комбинацию, подобную стеллажной сделке, можно получить с помощью приобретения (продажи) одной акции и покупки (продажи) двух опционов «колл» или «пут» (Рис. 10.6 а, б, в, г).

* Инвестор получает одну акцию и продает два опциона «колл» (рис. 10.6 а).

Эта комбинированная позиция аналогична короткому стеллажу.

· Инвестор покупает одну акцию и два опциона «пут» (рис. 10.6 б). Эта стратегия аналогична длинному стеллажу.

· Инвестор продает одну акцию и покупает два опциона «колл» (рис. 10.6 в). Стратегия подобна длинному стеллажу.

· Инвестор продает одну акцию и два опциона «пут» (рис. 10,6 г). Стратегия аналогична короткому стеллажу.

Обобщив сказанное, можно отметить, что стеллажные сделки

в виде стрэддла

отражают комбинацию опционов при занятии инвестора длинной

или только короткой позиции.

Вкладчик же выбирает данную стратегию, когда ожидает изменения курса акций.

Стратегия «стрэнгл».

Представляет собой сочетание опционов «колл» и «пут» на одни и те же бумаги, с одинаковым сроком истечения контрактов, но с разными ценами исполнения. По технике исполнения данная комбинация подобна стеллажу (рис. 10.7). При этом если цена исполнения опциона «колл» выше цены исполнения опциона «пут», то максимальный риск — сумма уплаченных премий, доход не ограничен.

Если же цена исполнения опциона «колл» ниже цены исполнения опциона «пут», то максимальный риск — сумма уплаченных премий минус разница между исполнением опциона «пут» и ценой исполнения опциона «колл». Доход не ограничен.

Стратегия «стрэнгл» используется при большой колеблемости цен на рынке. Комбинация строится на том предположении, что цены исполнения опциона «колл» будут выше цен исполнения опциона «пут».

Возможные выигрыши (потери) покупателя стрэнгла показаны в табл. 10.4.

Таблица 10.4

Прибыль покупателя от комбинации «стрэнгл»

Обозначения, принятые в табл. 10.4: Е

1

— цена исполнения опциона «пут»; Е

2

—

цена исполнения опциона «колл»; П

— сумма уплаченных премий.

Пример.

Инвестор покупает «стрэнгл». Цена исполнения опциона «колл» — 40 дол., опциона «пут» — 35 дол. Величина премии — 5 дол. по каждому опциону. Текущая цена акций — 33 дол. Срок контрактов истекает через три месяца.

Покупатель получит прибыль, если цена будет больше 50 дол. или меньше 25 дол. Он понесет потери, если цена будет больше 25 дол., но меньше 50 дол.

Максимальные потери составят 10 дол. при цене 25 дол. < Ра

<

40 дол.

При цене 25 дол. < Ра

< 35 дол. держатель исполнит опцион «пут», а при цене 40 дол. < Ра

< 50 дол. — опцион «колл», чтобы уменьшить свои потери.

При цене Ра

= 25 дол., Ра

=

50 дол. инвестор получит нулевой результат по сделке. Продавец опционов получит прибыль при цене 25 дол.< Ра

<

50 дол.

Ожидаемые выигрыши (потери) покупателя «стрэнгла» можно показать на рис. 10.8.

Стратегия «стрэп»

-это комбинация из одного опциона «пут» и двух опционов «колл». Даты истечения контрактов одинаковые, а цены исполнения могут быть одинаковыми или разными. При этом инвестор может занимать как короткую, так и длинную позицию. Покупатель полагает, что курс акций должен повыситься.

Пример.

Инвестор покупает два опциона «колл» и один опцион «пут» с ценой исполнения 50 дол. Существующий курс — 49 дол. Премия по каждому опциону составляет 4 дол. Срок контракта истекает через 3 месяца.

Покупатель получит прибыль, если Ра

<

38 дол. или Ра

>

56 дол.; понесет потери при цене 38 дол. < Ра

< 56 дол.

Соответственно продавец «стрэпа» получит прибыль при цене

38 дол. < Ра

< 56 дол.

При Ра

=

38дол. и Ра

=

56 дол. обе сделки получат нулевой результат. Ожидаемые выигрыши (потери) показаны в табл. 10.5, рис. 10.9. Как видим из рисунков, график «стрэна» похож на стеллаж, но только с более крутой правой веткой вследствие покупки двух опционов «колл».

Таблица 10.5

Прибыль покупателя от комбинации «стрэп»

Стратегия «стрип»

состоит из одного опциона «колл» и двух опционов «пут». Они имеют одинаковые даты истечения контрактов, цены исполнения могут быть одинаковыми или разными. Инвестор занимает одну и ту же позицию по всем опционам. «Стрип» приобретается в том случае, когда есть основания полагать, что наиболее вероятно понижение курса акций.

Пример.

Инвестор приобретает два опциона «пут» с ценой исполнения 40 дол. и опцион «колл» с ценой исполнения 50 дол.

Премия по каждому опциону составляет 4 дол. Срок истечения контракта через три месяца.

Чтобы определить прибыль покупателя, воспользуемся данными табл. 10.6.

Таблица 10.6

Прибыль покупателя по комбинации «стрип»

Здесь Е

1

— цена исполнения опциона «пут»; Е

2

— цена исполнения опциона «колл».

В соответствии с приведенными в табл. 10.6 формулами покупатель получит прибыль при цене 62 дол.< Ра

<

34 дол. и понесет потери, если 34 дол.< Ра

<

62 дол. Максимально они составят 12 дол., когда 40 дол. < Ра

<

50 дол. Продавец получит прибыль при цене 34 дол. < Ра

< 62 дол. При цене, равной 34 дол. или 62 дол., обе стороны сделки будут иметь нулевой результат.

На рис. 10.10 показана данная ситуация.

Стратегия спрэд «быка»

включает приобретение опциона «колл» с более низкой ценой исполнения и продажу опциона «колл» с более высокой ценой исполнения. Контракты имеют одинаковый срок истечения. Такая стратегия требует от инвестора первоначальных вложений, поскольку премия опциона «колл» с более низкой ценой исполнения будет всегда больше, чем опциона с более высокой ценой исполнения. Поэтому когда вкладчик формирует данную стратегию, говорят, что он покупает спрэд.

Спрэд «быка» можно построить, купив опцион «пут» с более низкой ценой исполнения и продав опцион «пут» с более высокой ценой исполнения. В этом случае инвестор имеет положительный приток средств в момент создания спрэда. Когда вкладчик формирует таким способом данную стратегию, говорят, что он продает спрэд.

Формируя спрэд «быка», инвестор рассчитывает на повышение курса акций. Поскольку возможны и потери, он ограничивает их определенной суммой денег, которая в свою очередь уменьшает возможность выигрыша.

Спрэд имеет конфигурацию, показанную на рис. 10.11.

Формулы для расчета прибыли по позиции спрэд «быка» приведена в табл. 10.7.

Таблица 10.7

Прибыль по позиции спрэд «быка»

Здесь Е

1

— цена исполнения длинного опциона «колл»; Е

2

—

цена исполнения короткого опциона «колл»; П —

сумма уплаченных премий.

Обратный спрэд «быка»

строится на основе короткого опциона «пут» с более низкой ценой исполнения и длинного опциона «колл» с более высокой ценой исполнения. При таком сочетании премия опциона «пут» должна быть больше премии опциона «колл». В результате инвестор имеет положительный приток финансовых ресурсов. Конфигурация данного спрэда представлена на рис. 10.12. Выигрыш (потери) можно рассчитать с помощью табл. 10.8.

Таблица 10.8

Прибыль по позиции обратный спрэд «быка»

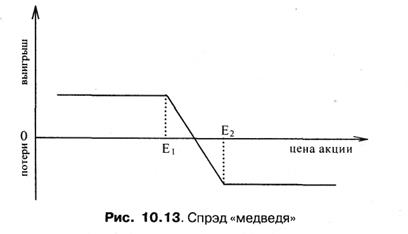

Стратегия спрэд «медведь»

представляет собой сочетание длинного опциона «колл» с более высокой ценой исполнения и короткого опциона «колл» с более низкой ценой исполнения. Инвестор прибегает к такой стратегии, когда ожидает понижения курса акций, но одновременно стремится ограничить свои потери в случае его повышения. Поскольку цена длинного опциона «колл» ниже цены короткого опциона «колл», то заключение подобных сделок означает первоначальный приток средств инвестору.

Спрэд «медведя» можно сформировать на основе короткого опциона «пут» с более низкой ценой исполнения и длинного опциона «пут» с более высокой ценой исполнения. В этом случае инвестор несет первоначальных затрат больше, чем в указанном выше варианте спрэда. В таком случае говорят, что он покупает спрэд.

Спрэд «медведя» показан на рис. 10.13.

Прибыль от позиции спрэд «медведя» можно рассчитать с помощью табл. 10.9.

Таблица 10.9

Прибыль по позиции спрэд «медведя»

Обратный спрэд «медведя»

представляет собой сочетание длинного опциона «пут» с более низкой ценой исполнения и короткого опциона «колл» с более высокой ценой исполнения. Главная цель инвестора получить прибыль на отрезке Е

1

Е

2

(см. рис. 10.14). Выплаты по спрэду можно рассчитать с помощью таблицы 10.10.

Таблица 10.10

Прибыль по позиции обратный спрэд «медведя»

Здесь Е

1

— цена исполнения длинного опциона «пут»; Е

2

—