Дипломная работа

по дисциплине «Банковское дело»

на тему

Формирование программы деятельности филиала банка на примере Тюменского филиала ЗАО «СтарБанк»

Оглавление

Введение

1. Исследование эффективности деятельности филиала банка

1.1 Анализ производственно-экономических показателей деятельности филиала

1.2 Оценка эффективности использования ресурсов филиала

1.3 Выявление резервов повышения эффективности деятельности филиала

2. Характеристика технологии разработки программы деятельности филиала

2.1 Обоснование методики расчета показателей деятельности подразделения

2.2 Характеристика нормативной базы для формирования программы деятельности

3. Формирование программы деятельности филиала

3.1 Обоснование управленческих решений по повышению эффективности деятельности филиала

3.2 Разработка программы деятельности филиала

3.3 Определение ресурсов и затрат на реализацию программы

Заключение

Список использованной литературы

Введение

После начала стремительного перехода отечественной экономики на принципы рыночного функционирования, все эти годы банковская система фактически догоняла развитие системы хозяйствования, пытаясь своими преобразованиями удовлетворить все новые запросы экономики. И именно огромный спрос на банковские услуги в начале 90-х годов обусловил бурный рост числа коммерческих банков в России в период 1991-96 годов (с 1360 до 2600 единиц), породил развитие многочисленных сетей банковских филиалов и других структурных банковских подразделений, заставил банки расширять спектр операций, повышать качество обслуживания клиентуры и приближать к ней предлагаемые к продаже финансовые продукты. Как правило, делалось это на том этапе стихийно и интуитивно, лишь путем решения текущих, насущных задач, которые нужно было решить «вчера». В отсутствие хорошо проработанной нормативной и законодательной базы развитие банковских подразделений каждым банком проводилось в большинстве своем на собственных регламентирующих документах и технологиях.

Не только отмеченные выше причины определяли быстрый рост количества банков и филиалов. Много было создано и банков-однодневок, предназначенных в основном для достаточно легкого обналичивания денежных средств и получения доходов в период передела бывшей госсобственности. Часть из них имела и явно криминальный характер.

Реклама

В настоящее время в банковской системе России продолжают происходить серьезные изменения, но уже, в основном, не количественного, а качественного и, в частности, структурного характера. В основном они связаны с финансовым кризисом августа 1998 года и последовавшим за ним банковским кризисом, не закончившимся до сих пор. В условиях массовых банкротств банков значительная их часть поглощается более сильными и устойчивыми банковскими структурами, переходя в разряд филиалов последних. Особенно этому подвержена банковская структура регионов России. Если 1993-95 годы характеризовались массовым образованием региональных банков, то в 1996-97 годах и, особенно, в 1998 году большая их часть была ликвидирована, и они превратились в филиалы крупных, в большинстве случаев московских банков. На сегодняшний день банковская система регионов, особенно центральной части России, на 80-90% представлена филиалами банков и при этом порой объемы операций филиалов превышают объемы центральных офисов банков. В этих условиях проблемы систематизации и регламентации деятельности, выработки тактики и стратегии работы, рационального и эффективного функционирования филиалов коммерческих банков приобретают особую актуальность. Отмеченное в полной мере относится и к крупнейшему банковскому учреждению Российской Федерации - СтарБанку, который занимает 196 место в рейтинге «Крупнейшие кредитующие банки» в РФ, что говорит о его высокой степени надежности.

В свете нынешних условий рыночной системы хозяйствования и функционирования двухуровневой банковской системы вопросы эффективности банковских подразделений и перспективности их развития выходят на передний план. Вопросы оценки деятельности и управления банковскими филиалами и подразделениями, а также тенденции и пути их развития активно обсуждаются российскими экономистами, поскольку это тесно связано, в первую очередь, с перспективами розничного рынка банковских услуг, а также развитием и судьбой банков как таковых. Существенный вклад в изучение этих проблем внесли многие российские ученые и прежде всего Лаврушин О.И., Жуков Е.Ф., Усоскин В.М., Ширинская Е.Б., Пантелеева В.Б., Симонов В.В., Москвин В.А., Романов М.Н., Гусева К.Н, Ванин А.С., Сумманен К.Т.

Хотелось бы отметить, что подобные вопросы актуальны и для современною банковского сектора зарубежных стран, где система предоставления банковских услуг через сеть банковских подразделений функционирует уже не одно десятилетие, постоянно совершенствуясь исходя из требований текущего момента. Особенно актуальны эти вопросы именно на данном этапе вследствие стремительного развития электронных способов предоставления розничных услуг и, в первую очередь, Интернета. Тематике оценки деятельности филиалов, их роли и месту в современной экономике посвящены работы таких зарубежных исследователей, как Матук Ж., Хильдебрандт С, Квак 3., Айке КХ, Таймуэл С, Эндрес М, Деринг X., Рог X., Штайнер А., Уле К., Вайс У., Шюллер Ш. и др.

Реклама

Вышесказанное определяет выбор темы дипломной работы, а также цель и задачи исследования.

Основной целью дипломного исследования является определение путей и разработка способов формирования программы деятельности Тюменского филиала ЗАО «СтарБанк» на основе изучения особенностей функционирования филиала коммерческого банка.

Для достижения поставленной цели в работе решаются следующие задачи:

- выявить место и роль Тюменского филиала в деятельности ЗАО «СтарБанк» и рассмотреть основные направления деятельности Тюменского филиала ЗАО «СтарБанк»;

- проанализировать эффективность деятельности филиала;

- обосновать методику расчета показателей деятельности подразделения;

- описать нормативную базу для формирования программы деятельности Тюменского филиала ЗАО «СтарБанк»;

- обосновать управленческие решения по повышению эффективности деятельности филиала;

- разработать программу деятельности филиала, определить ресурсы и затраты на ее реализацию.

Предметом дипломного исследования является разработка эффективной программы деятельности филиала банка. Объектом исследования является деятельность Тюменского филиала ЗАО «СтарБанк».

ЗАО "СтарБанк" предоставляет все основные виды банковских продуктов и услуг в рублях и валюте, а также работает на рынке ценных бумаг. В числе основных направлений выделяются кредитование (физических и юридических лиц) и работа с ценными бумагами. Банк активно работает с населением (депозиты, денежные переводы, кредиты) и развивает ипотечное кредитование.

Основными клиентами банка являются физические лица, индивидуальные предприниматели, а также малые и средние предприятия.

ЗАО "СтарБанк" имеет лицензии ЦБ РФ № 548 от 14 октября 2008 года и лицензии профучастника рынка ценных бумаг на ведение брокерской и дилерской деятельности, а также деятельности по управлению ценными бумагами и осуществлению депозитарной деятельности.

Банк является участником системы страхования вкладов.

В марте 2009 года рейтинговое агентство AK&М повысило позиции кредитоспособности ЗАО «СтарБанк» по национальной шкале с «В+» с позитивными перспективами до «В++» со стабильными перспективами. Основанием для повышения рейтинга стал ряд позитивных изменений и тенденций в деятельности СтарБанка. В июне 2009 года «Эксперт РА» присвоило банку рейтинг «В+» - достаточный уровень кредитоспособности. СтарБанк достиг этой оценки благодаря высокому уровню достаточности собственного капитала, умеренно низкому размеру просроченной задолженности по портфелю и высоким показателям мгновенной и текущей ликвидности.

В настоящий момент, по данным Национального рейтингового агентства, СтарБанк занимает 196 место в рейтинге «Крупнейшие кредитующие банки», что также говорит о его высокой степени надежности.

По состоянию на 1 апреля 2010 года активы СтарБанка составили 6,6 миллиарда рублей, собственный капитал - 1,1 миллиарда рублей.

СтарБанк имеет 19 точек продаж в 4 федеральных округах РФ: Центральном, Приволжском, Уральском и Сибирском. Города присутствия офисов СтарБанка: Москва, Екатеринбург, Челябинск, Магнитогорск, Уфа, Омск, Тюмень, Сургут, Ноябрьск, Губкинский, Муравленко, Салехард.

Теоретической основой исследования являются труды современных отечественных и зарубежных ученых и специалистов в области банковского дела, экономического анализа, финансов, кредитно-денежной политики, теории управления, а также законодательные акты Центрального банка Российской Федерации (Банка России), аналитические и статистические данные Банка России, СтарБанка, материалы периодических изданий по изучаемой проблематике. Методологическую основу исследования составили принципы и методы анализа и синтеза, сравнения, противопоставления и прогноза, научной абстракции и моделирования.

Научная новизна проведенного исследования заключается в обосновании методики формирования программы деятельности филиала банка для повышения эффективности его деятельности. Предложены способы повышения эффективности деятельности Тюменского филиала ЗАО «СтарБанк» на основе его всесторонней оценки, улучшения управления финансовым состоянием и повышения эффективности кредитных операций.

Практическая значимость дипломного исследования состоит в реальном использовании содержащихся в настоящей работе аналитических выводов и практических рекомендаций:

- Тюменского филиала ЗАО «СтарБанк»;

- при определении кредитными организациями стратегии и тактики расширения своей деятельности за счет создания сети филиалов и других банковских подразделений;

- при проведении анализа эффективности деятельности существующих сетей филиалов банков, других банковских подразделений.

Объем и структура дипломной работы. Дипломная работа содержит 80 страниц печатного текста и имеет следующую структуру: введение, три главы, заключение, список используемой литературы и 2 приложения. Текст сопровождается пояснительными схемами, таблицами, графиками и диаграммами.

1. Исследование эффективности деятельности филиала банка

1.1 Анализ производственно-экономических показателей деятельности филиала

Прибыль Тюменского филиала СтарБанка – одна из основных целей его деятельности. Полученная прибыль является базой для увеличения и обновления основных фондов филиала банка, прироста его собственного капитала, гарантирующего стабильность финансового положения и ликвидность баланса, обеспечения соответствующего уровня дивидендов, развития и повышения качества банковских услуг.

За счет доходов Тюменского филиала покрываются все его операционные расходы, включая административно-управленческие, формируется прибыль банка, размер, которой определяет уровень дивидендов, увеличение собственных средств и развитие пассивных и активных операций.

Для полного анализа прибыльности Тюменского филиала СтарБанка необходимо провести оценку эффективности его деятельности и финансовых коэффициентов на основе бухгалтерских документов (ПРИЛОЖЕНИЕ А-Б). Результаты расчетов представлены в таблице 1.1.

К1 увеличивается на 0,81 это говорит об эффективности работы активов, которые приносят банку прибыль, в частности за счет: чистых вложений в торговые ценные бумаги; чистую ссудную задолженность; чистых вложений в инвестиционные ценные бумаги, удерживаемые до погашения; чистых вложений в ценные бумаги, имеющиеся в наличии для продажи.

К2 этот показатель также увеличился на 9,96. Этот показатель показывает сколько прибыли получается с каждого рубля доходов. В данном случае банк попадает в оптимальное значение показателя.

Таблица 1.1. Анализ эффективности деятельности Тюменского филиала СтарБанка

| Показатель |

Оптимальное значение |

Данные на отчетную дату |

Данные на соответствующую отчетную дату прошлого года |

Изменения |

| К1 = Прибыль / Активы |

1,0–4,0 |

3,02% |

2,21% |

-0,81% |

| К2 = Прибыль / Доход |

8,0–20,0 |

27,26% |

17,30% |

-9,96% |

| К3 = Прибыль / Капитал |

14,0–22,0 |

7,64% |

8,82% |

1,18% |

| К4 = Мультипликатор капитала |

15,0–40,0 |

73,69% |

49,86% |

-23,83% |

К3 показывает эффективность использования собственного капитала банком. Данный показатель снизился на 1,18% и не достигает предельного значения вследствие опережающего роста капитала по сравнению с прибылью.

К4 этот показатель отвечает за управление структурой собственного и заемного капитала. Тюменский филиал СтарБанка соблюдает соотношение собственного и заемного капитала – 10%:90%.

Итак, можно сказать, что у банка существуют доходные активы, которые приносят ему прибыль, так же банк начал рационально использовать собственный капитал, который также привел к увеличению прибыли.

В общем виде схема анализа прибыльности банковской деятельности включает следующие характеристики:

• анализ доходов и расходов;

• оценку источников формирования и динамики прибыли;

• систему показателей рентабельности.

Типовая классификация доходов, предусмотренная нормативными документами по составлению публикуемой отчетности банков, разграничивает следующие основные виды доходов:

1. Проценты полученные и аналогичные доходы от:

1.1) размещения средств в банках в виде кредитов, депозитов и на счетах в других банках;

1.2) ссуд, предоставленных другим клиентам;

1.3) средств, переданных в лизинг;

1.4) ценных бумаг с фиксированным доходом;

1.5) других источников.

2. Комиссионные доходы.

3. Прочие операционные доходы:

3.1) доходы от операций с иностранной валютой и с другими валютными ценностями, включая курсовые разницы;

3.2) доходы от операций по купле-продаже драгоценных металлов, ценных бумаг и другого имущества, положительные результаты переоценки драгоценных металлов, ценных бумаг и другого имущества;

3.3) доходы, полученные в форме дивидендов;

3.4) другие текущие доходы.

4. Непредвиденные доходы.

Оценка пользователями финансовой отчетности эффективности банка в его главной сфере деятельности предполагает перегруппировку доходных статей отчета, т.е. доходы банка разделяют на процентные и непроцентные. По материалам публикуемой отчетности к первой группе соответственно можно отнести проценты полученные и аналогичные доходы, а группа непроцентных доходов будет включать комиссионные доходы, прочие операционные дохода и непредвиденные доходы. Предварительный анализ проводится по этим укрупненным статьям доходов.

Схема расчетов следующая:

D = Dn + DH, (1.1)

где D — общая сумма доходов банка;

Dn — процентные доходы;

DH — непроцентные доходы.

Роль каждой группы доходов в формировании совокупного дохода оценивается через удельный вес соответствующих групп в общей сумме полученных доходов.

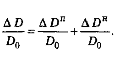

В динамике сумма абсолютных приростов по группам равна общему приросту дохода:

∆D = ∆Dn + ∆DH (1.2)

В целях пространственно-временных сравнений предлагается проводить ряд производных от общей схемы расчетов:

1. Определяется отношение абсолютного прироста каждого из факторов к общему приросту результативного показателя, т.е. доля прироста каждого вида доходов в величине прироста совокупного дохода может быть рассчитана по формуле:

∆Di / ∆D, (1.3)

где ∆Di — изменение конкретного вида доходов банка.

2. Оценивается влияние изменения величины каждого фактора на темп прироста результативного показателя. Иными словами, можно рассчитать, на сколько процентов к базисному уровню изменился общий объем дохода под влиянием конкретного вида дохода по следующей формуле:

∆Di / D0 , (1.4)

где ∆Di — изменение отдельного вида дохода;

D0 — общий объем дохода за базисный период.

Применительно к рассматриваемой нами модели может быть записана система вида

(1.5) (1.5)

Влияние на динамику совокупного дохода изменения величины отдельных видов доходов и одновременно структуры доходов показывает индексный метод анализа, который можно рассчитать так:

(1.6) (1.6)

где  , ,  , ,  - индексы, показывающие темп изменения соответственно общей суммы дохода, суммы процентных доходов и суммы непроцентных доходов; - индексы, показывающие темп изменения соответственно общей суммы дохода, суммы процентных доходов и суммы непроцентных доходов;

- доля в общем объеме доходов величины соответственно процентных и непроцентных доходов в базисном периоде. - доля в общем объеме доходов величины соответственно процентных и непроцентных доходов в базисном периоде.

Расчет этих показателей представлен в таблице 1.2

Таблица 1.2

| Показатель |

2009 г. |

2008 г. |

| Dn, тыс. руб. |

1438065 |

1196927 |

| Dr, тыс. руб. |

787146 |

578875 |

| D, тыс. руб. |

2225211 |

1775802 |

| Удельный вес Dn в 2009 г., % |

65 |

67 |

| Удельный вес Dr в 2009 г. , % |

35 |

33 |

| ∆D, тыс. руб. |

449409 |

| ∆Dn, тыс. руб. |

241138 |

| ∆Dr, тыс. руб. |

208271 |

| ∆Dn/ ∆D, % |

53,66 |

| ∆Dr/ ∆D, % |

46,34 |

| ∆Dn/ D0, % |

13,58 |

| ∆Dr/ D0, % |

11,73 |

, % , % |

125 |

Как видим из табл. 1.2, в 2009 г. в сравнении с 2008 г. соотношение процентных и непроцентных доходов филиала изменилось: удельный вес процентных доходов уменьшился на 67-65=2%, а непроцентных – увеличился на 35-33=2%.

Доля прироста каждого вида доходов в величине прироста совокупного дохода: процентных доходов - 53,66%, а непроцентных – (-46,34%)

Процентные доходы увеличили общий объем дохода на 13,58%, а непроцентные уменьшили на 11,73%.

Темп изменения общей суммы дохода от изменения величины отдельных видов доходов и одновременно структуры доходов по индексному методу равен 125%.

Именно структура совокупного дохода банка в базисном периоде объясняет несоответствие между темпами роста отдельных видов доходов и уровнем влияния этих изменений на темпы роста общей суммы дохода.

Дальнейший анализ проводится в разрезе каждой группы доходов, прежде всего — это процентные доходы. Расчет оформим в таблице (табл. 1.3).

Таблица 1.3. Анализ в разрезе группы процентных доходов

| Статьи доходов |

2009 г. |

2008 г. |

Изменение |

Влияние на темп прироста D, % |

| всего, тыс. руб. |

в % к итогу |

всего, тыс. руб. |

в % к итогу |

абсолютное, тыс. руб. |

относительное, % |

| Проценты полученные и аналогичные доходы — всего |

1438065 |

100% |

1196927 |

100% |

241138 |

120,146425 |

13,58 |

| В том числе полученные от: |

| размещения средств в банках в виде кредитов, депозитов, займов и на счетах в других банках |

36598,00 |

2,54 |

30299,00 |

2,53 |

6299,00 |

120,79 |

0,35 |

| ссуд, переданных другим клиентам |

1332036,00 |

92,63 |

1120525,00 |

93,62 |

211511,00 |

118,88 |

11,91 |

| средств, выданных в лизинг |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

| ценных бумаг с фиксированным доходом |

65050,00 |

4,52 |

43082,00 |

3,60 |

21968,00 |

150,99 |

1,24 |

| других источников |

4381,00 |

0,30 |

3021,00 |

0,25 |

1360,00 |

145,02 |

0,08 |

Как видим из таблицы 1.2, наибольшее влияние на темп роста общей суммы доходов среди процентных доходов имеют ссуды, переданные другим клиентам (15,63%).

Насколько банк использует нетрадиционные источники получения доходов, показывает анализ непроцентных доходов на основе структурно-динамических таблиц, схема которых соответствует табл. 1.4.

Таблица 1.4. Анализ в разрезе группы непроцентных доходов

| Статьи доходов |

2009 г. |

2008 г. |

Изменение |

Влияние на темп прироста D, % |

| всего, тыс. руб. |

в % к итогу |

всего, тыс. руб. |

в % к итогу |

абсолютное, тыс. руб. |

относительное, % |

| Всего непроцентных доходов |

787146,00 |

100,00 |

578875,00 |

100,00 |

208271,00 |

135,98 |

11,73 |

| Чистые доходы от операций с ценными бумагами |

19904,00 |

2,53 |

265,00 |

0,05 |

19639,00 |

7510,94 |

1,11 |

| Чистые доходы от операций с иностранной валютой |

124680,00 |

15,84 |

57290,00 |

9,90 |

67390,00 |

217,63 |

3,79 |

| Чистые доходы от операций с драгоценными металлами и прочими финансовыми инструментами |

1572,00 |

0,20 |

1326,00 |

0,23 |

246,00 |

118,55 |

0,01 |

| Чистые доходы от переоценки иностранной валюты |

3593,00 |

0,46 |

3016,00 |

0,52 |

577,00 |

119,13 |

0,03 |

| Комиссионные доходы |

654158,00 |

83,11 |

535923,00 |

92,58 |

118235,00 |

122,06 |

6,66 |

| Чистые доходы от разовых операций |

3708,00 |

0,47 |

-643,00 |

-0,11 |

4351,00 |

-576,67 |

0,25 |

| Прочие чистые операционные доходы |

-20469,00 |

-2,60 |

-18302,00 |

-3,16 |

-2167,00 |

111,84 |

-0,12 |

Как видим из таблицы 1.4, наибольшее влияние на общую сумму доходов филиала среди непроцентных доходов имеют комиссионные доходы (6,66%).

Сравнив таблицу 1.3 и 1.4 можно увидеть, что влияние процентных доходов только незначительно выше влияния непроцентных доходов на темп роста общей суммы доходов (13,58-11,73=1,85%), что говорит о большем весе непроцентных доходов, связанных с обслуживанием клиентов.

В целом изменение объема доходов филиала банка зависит от изменения объема операций, уровня их доходности и структуры с разным уровнем доходности.

Необходимо учитывать, что с точки зрения оценки качества доходной базы банков не менее важное значение, чем высокий уровень доходов, имеет стабильный и долговременный характер их получения, что объясняется спецификой банковских операций. Дело в том, что потенциально более прибыльные операции имеют, как правило, повышенный риск. В частности, доходы, полученные банком по ссудным операциям, по операциям с ценными бумагами, от участия в деятельности других предприятий, относятся к числу переменчивых и более рисковых. Если в структуре доходов банка наметилась устойчивая тенденция к значительному росту доли указанных статей доходов, то это свидетельствует и о повышении риска в деятельности банка.

Повышение надежности филиала банка зависит от того, насколько диверсифицирована структура источников его доходов. Банкам рекомендуется расширять спектр платных услуг и прочих операций, брокерские и трастовые операции, оказание консультативной помощи и т.д. Банки, создавая дополнительный доход от предоставления такого рода услуг, могут значительно увеличить свою прибыль без увеличения объема статей баланса. Однако устойчивая тенденция высоких темпов роста данной группы доходов может свидетельствовать и об ухудшении управления активными операциями банка либо об ухудшающейся конъюнктуре рынка кредитных услуг. Кроме того, может иметь место и неоправданно высокий рост непроцентных расходов, связанных с обслуживанием клиентов.

Влияние деятельности Тюменского филиала СтарБанка на результативность функционирования банка существенна, филиал имеет средние показатели в рейтинге филиалов банка.

1.2 Оценка эффективности использования ресурсов филиала

Финансовый анализ деятельности коммерческого банка – важнейшее направления его работы. Для формирования объективного представления о финансово-экономическом состоянии банка используется модель, состоящая из двух частей анализа.

Первая часть анализа представлена показателями качества активов и пассивов, их ликвидности.

Вторая часть анализа включает в себя оценку эффективности деятельности банка и дополнительные показатели эффективности.

Для данного анализа использовались три формы отчетности:

– бухгалтерский баланс (форма №1)

– отчет о прибыли и убытках (форма №2)

– отчет об уровне достаточности капитала (форма №4)

Анализ активов и пассивов

Исследование структуры баланса коммерческого банка целесообразно начинать с пассива, отражающего источники собственных и привлеченных средств, поскольку объем и структура пассивов в значительной части определяют объем, структуру активов. Анализ структуры пассивов начинается с выявлением размера собственных средств, определения их доли в общей сумме баланса. В настоящее время Тюменский филиал СтарБанка за счет собственных средств формирует 10% всех пассивов, привлеченные ресурсы в структуре пассивов занимают 90%.

Источником анализа состояния собственных средств банка является первый раздел баланса, где открыты счета по учету всех фондов банка.

При анализе структуры пассива важное значение имеет определение средств банка, которые состоят из собственных средств (брутто) и собственных средств (нетто). В данном случае в Тюменском филиале СтарБанка за рассматриваемый период произошло увеличение собственных средств (брутто) на 600891 тыс. руб. это связанно в первую очередь с изменением прибыли (см. табл. 1.5). Собственные средства (нетто) также выросли на 467438 тыс. руб. Это связанно с ростом собственных средств (брутто) и увеличением иммобилизованных средств.

Таблица 1. 5. Собственные средства банка

| Статьи пассива баланса |

Данные на отчетную дату |

Данные на соответствующую отчетную дату прошлого года |

Изменения |

| Собственные средства-брутто |

1995709 |

1394818 |

-600891 |

| Сумма иммобилизации |

1207557 |

1074104 |

-133453 |

| Собственные средства-нетто |

788152 |

320714 |

-467438 |

Собственные средства-брутто являются ресурсом доходных активных операций банка лишь потенциально, так как часть их отвлекается (иммобилизуется) в статьи по активу баланса.

Собственные средства-нетто определенно играют ключевую роль в проведении анализа баланса. На основе их анализа должны устанавливаться нормативы ликвидности, используемые банками. Иммобилизация собственных средств снижает ликвидность и доходность банковских операций, поэтому их размеры должны находиться под постоянным контролем руководства банка.

Помимо этого анализу пассивов сопутствуют следующие коэффициенты (табл. 1.6):

Таблица 1.6. Анализ пассивов банка

| Показатель |

Оптимальное значение |

Данные на отчетную дату |

Данные на соответствующую отчетную дату прошлого года |

Изменения |

| К1 = Капитал / Активы |

0,08–0,15 |

0,10 |

0,10 |

0,00 |

| К2 = Онкольные и срочные обязательства / Активы |

0,5–0,7 |

0,88 |

0,88 |

0,00 |

| К3 = Онкольные обязательства / Все обязательства |

0,2–0,4 |

0,99 |

0,98 |

-0,01 |

| К4 = Прочие обязательства / Все обязательства |

min |

0,01 |

0,02 |

0,01 |

Коэффициент К1 характеризует финансовую устойчивость банка, его значения соответствуют оптимальным, отсюда следует, что банк является конкурентоспособным.

Коэффициент К2 характеризует уровень срочности и надежности и имеет значение, превышающее норму. Это связанно с резким увеличением онкольных и срочных обязательств и говорит о том, что банк выдает больше срочных обязательств и до востребования, так как они являются наиболее ликвидными, а значит, банк меньше подвергается риску потери ликвидности, т.е. является конкурентоспособным.

Коэффициент К3 определяет степень минимизации риска устойчивости или затрат и показывает, какую долю занимают обязательства до востребования к общей сумме обязательств. В данном случае этот показатель превышает норму более чем в 2 раза.

Коэффициент К4 показывает степень пассивной устойчивости и качество управления прочими обязательствами (штрафы, пени, неустойки). Он стремится к минимуму. Исходя из значений коэффициента, можно сказать, что анализируемый банк укрепляет свою правовую политику и тем самым уменьшает количество штрафов, пений и неустоек.

Таким образом, можно сделать вывод о том, что Тюменский филиал СтарБанка обладает стратегией и возможностями по размещению активов исходя из существующей ресурсной базы банка, также банк благоразумно использует платные привлеченные средства, а это позволяет избежать убытков.

Активы банка играют также важную роль в проведении анализа банка, так как они влияют на доходность, ликвидность и риски банка.

Состояние активов банка можно проследить с помощью анализа коэффициентов, их характеризующих (табл. 1.7).

К1 – показывает какую долю в активах занимают доходнее активы (т.е. активы приносящие банку доход). Т.к. все доходные активы в основном являются рисковыми, то необходимо, чтобы их доля была невысокая, но достаточная для обеспечения безубыточности банка В данном случае, наблюдается снижение доходных активов на 0,05, что говорит о том, что у банка на балансе находится достаточное количество доходных активов, которые обеспечивают хорошую функциональность банка.

Таблица 1.7. Анализ активов

| Показатель |

Оптимальное значение |

Данные на отчетную дату |

Данные на соответствующую отчетную дату прошлого года |

Изменения |

| К1 = Доходные активы / Активы |

0,75–0,85 |

0,76 |

0,81 |

0,05 |

| К2 = Доходные активы / Платные пассивы |

>=1,0 |

0,85 |

0,90 |

0,05 |

| К3 = Ссуды/ Обязательства |

0,6<…>0,7 |

0,74 |

0,80 |

0,06 |

| К4 = Ссуды / Капитал |

<=8,0 |

6,35 |

7,03 |

0,68 |

К2 – определяет долю платных привлеченных ресурсов в доходные активы. Данный показатель так же уменьшился за рассматриваемый период на 0,05 – это говорит о рациональном использовании банком платных средств.

К3 – показывает, какую долю занимают ссуды в обязательствах банка. В данном случае наблюдается понижение данного показателя, это связанно с увеличение ссуд, выданных банком. Данный показатель необходимо держать в рамках 0,6–0,7, т. к. резкое его уменьшение или увеличение приведет к убыткам банка.

К4 – определяет рискованность политики, которую определяет банк в своей деятельности. За рассматриваемый период коэффициент уменьшился на 0,68. Это говорит об увеличении дополнительного капитала, опережающего рост общего числа ссуд банка.

Отсюда можно сделать вывод, что Тюменский филиал СтарБанка целесообразно размещает платежные средства в активные операции, стремится к минимизации риска, а также использует активы, приносящие доход.

Устойчивость финансового положения

После анализа активов и пассивов важной задачей оценки финансового состояния является исследование финансовой устойчивости Тюменского филиала СтарБанка (табл. 1.8).

Таблица 1.8 Показатели устойчивости финансового положения.

| Показатель |

Данные на отчетную дату |

Данные на соответствующую отчетную дату прошлого года |

отклонения |

| К1 Состояние собственных оборотных средств |

0,65 |

0,30 |

-0,35 |

| К2 Маневренность |

0,39 |

0,23 |

-0,16 |

| К3 Автономность |

0,05 |

0,03 |

-0,02 |

| К4 Финансовая напряженность |

1,12 |

1,12 |

0,00 |

Наиболее обобщающим показателем отражающим политику финансовой устойчивости является К1, за рассматриваемый период произошло увеличение данного коэффициента на 0,35. Это говорит в первую очередь о достаточной обеспеченности денежных средств, отвлеченных из непосредственного производительного оборота собственными оборотными средствами.

К2 показывает соотношение собственных средств-нетто и брутто. Данный коэффициент имеет тенденцию к росту – это свидетельствует о мобильности средств банка.

Оценка независимости и, следовательно, устойчивости по отношению к конъюнктурным сдвигам на рынке осуществляется с помощью анализа соотношения собственных и заемных средств К3. Данный коэффициент за анализируемый период увеличивается – это говорит о финансовой устойчивости банка.

Рост уровня обеспеченности собственными средствами банка привлекаемых ресурсов (К4) отражает повышение устойчивости финансового положения, но может уменьшить эффективность его деятельности.

Т.о., Тюменский филиал СтарБанка обеспечен собственными и заемными средствами и соблюдает их соотношение, так же за счет собственных средств он является мобильным, т.е. способен справляться с изменениями на рынке банковских услуг.

Для более полного выявления зависимости рассматриваемого банка от рынка, необходимо провести анализ деловой активности (табл. 1.9).

К5 направлен на отражение прибыльности активов. Как уже описывалось в анализе активов, Тюменский филиал СтарБанка имеет достаточное количество доходных активов, которые приносят ему доход, от участия на рынке и не подвергают банк риску, т. к. значение данного показателя >0,7.

Таблица 1.9. Показатели деловой активности

| Показатель |

Данные на отчетную дату |

Данные на соответствующую отчетную дату прошлого года |

отклонения |

| К5 Эффективность использования активов |

0,76 |

0,81 |

0,05 |

| К6 Использование привлеченных средств |

0,75 |

0,82 |

0,07 |

| К7 Доходность привлеченных средств |

0,09 |

0,10 |

0,01 |

К7 показывает активность КБ по эффективному использованию заемных средств и свидетельствует об эффективной деловой активности по управлению сбалансированным кредитно-депозитным портфелем.

На основе анализа вышеперечисленных коэффициентов можно сказать, что банк целесообразно использует как свои активы, так и пассивы. Одним словом, банк обладает деловой активностью на рынке банковских услуг.

Так же неотъемлемым составляющим в анализе финансовой устойчивости является эффективность управления (табл. 1.10)

К8 – отражает способность менеджмента контролировать свои расходы, исключая фактор – рыночный уровень процентной ставки. В данном случае произошло увеличение показателя – это связано с увеличением доходов банка и свидетельствует о гармонизации структуры ресурсной базы, т.е. уменьшении, насколько это возможно, доли дорогостоящих инструментов.

Таблица 1.10. Показатели эффективности управления

| Показатель |

Данные на отчетную дату |

Данные на соответствующую отчетную дату прошлого года |

отклонения |

| К8 Рентабельность дохода |

0,40 |

0,25 |

-0,15 |

| К9 Рентабельность общего капитала |

0,03 |

0,02 |

-0,01 |

| К10 Рентабельность собственных средств |

0,10 |

0,11 |

0,01 |

К9 – характеризует деятельность банка с точки зрения эффективности управления по размещению активов, т.е. возможности приносить доход, что подтверждается ростом данного показателя.

К10 – отражает эффективность использования собственных средств. За рассматриваемый период данный показатель снизился вследствие влияния рыночной конъюнктуры.

Вследствие проведенного анализа показателей можно сказать, что Тюменский филиал СтарБанка является рентабельным.

Завершающим фактором в исследовании финансовой устойчивости является ликвидность (табл. 1.11). Ликвидность-способность быстро и с минимальными издержками превращать банковские активы в деньги для выполнения возникающих обязательств. Для этого необходимо соблюдать выполнение обязательных экономических нормативов.

Таблица 1.11. Ликвидность банка

| Наименование показателя |

Формула |

Предельное значение |

Данные на отчетную дату |

Данные на отчетную дату прошлого года |

Отклонения |

| Н2 Норматив мгновенной ликвидности |

Н2=ЛАм / Овм |

min 15% |

19,40% |

12,57% |

-6,83% |

| Н3 Норматив текущей ликвидности |

Н3=ЛАт / Овт |

min 50% |

19,40% |

12,57% |

-6,83% |

| Н4 Норматив долгосрочной ликвидности |

Н4=Кр/д/(К+ОД) |

min 120% |

19,26% |

12,39% |

-6,87% |

На основе данной таблицы можно сделать вывод, что за 2007 год ликвидность банка увеличилась на 6,83%. Это является как положительным, так и отрицательным фактором, так как чем выше ликвидность, тем быстрее активы превращаются в наличные деньги, но с другой стороны, увеличение ликвидности приводит к сокращению доходности.

Н3 не достигает предельного значения – это свидетельствует о том, что у банка существует недостаток среднесрочных привлеченных средств.

Н4 также не достигает минимального значения и отсюда можно сделать вывод, что у банка также мало долгосрочных привлеченных средств.

Финансовая устойчивость банка очень высока, т. к. имеет место рациональное размещение и использование банком своих активов и пассивов. Так же Тюменский филиал СтарБанка сохраняет соотношение собственных и заемных средств. Банк является рентабельным по всем показателям он увеличивает свои доходы и стремится к уменьшению своих расходов. Помимо этого банк является мобильным, т.е. способен справляться с изменениями на рынке, которым он подвержен вследствие своей политики. Так же банк имеет очень ликвидные активы – обязательства до востребования, которые хоть и не являются источником получения дохода, зато сокращают риск неплатежеспособности до минимума.

Анализ агрегированного баланса

Для данного анализа использовалась модель расчета показателей по Лаврушину (табл. 1.12).

В результате анализа агрегированного баланса Тюменского филиала СтарБанка выявлено, что собственный капитал в структуре пассивов данной кредитной организации занимает 9% в 2006 г. и 10% и в 2007 г. Значение данного показателя увеличивается за счет увеличения капитала, при этом общая доля пассивов так же растет, но этого роста недостаточно, чтобы снизить тенденцию к росту коэффициента достаточности капитала, который, в свою очередь, превышает минимально возможное значение (min=0,1 max=90%) – это свидетельствует об увеличении устойчивости и надежности банка. Но все же, несмотря на положительную тенденцию, уровень капитала банка еще недостаточен.

Таблица 1.12. Анализ агрегированного баланса

| Расчет |

Значение |

Показатель |

Формула |

01.01.2010 |

01.01.2009 |

+/- |

| Показатель |

01.01.2010 |

01.01.2009 |

01.01.2010 |

01.01.2009 |

К1 |

К/П |

0,1017 |

0,0932 |

0,0086 |

| Капитал |

1 940 548 |

1 264 326 |

1 940 548 |

1 264 326 |

К2 |

У.Ф/К |

0,1015 |

0,1558 |

-0,0543 |

| Итого Пассивов |

19 074 089 |

13 572 018 |

19 074 089 |

13 572 018 |

К3 |

Доходные А / А |

0,7610 |

0,8066 |

-0,0456 |

| Уставный фонд |

197 000 |

197 000 |

197 000 |

197 000 |

К4 |

Платн.привл. ср. / Дох.А |

1,1709 |

1,1065 |

0,0644 |

| Доходные Активы |

1844142+12670797 |

1147318+9799871 |

14 514 939 |

10 947 189 |

К5 |

ДС, счета в ЦБ / Платн.привл. ср. |

0,1335 |

0,1079 |

0,0256 |

| Итого Активов |

19 074 089 |

13 572 018 |

19 074 089 |

13 572 018 |

К6 |

Ликвидные А/платн привл. ср |

1,0508 |

1,0309 |

0,0199 |

| Платные привлеченные средства |

125385+356146+

+16513618

|

172066+292677+

+11648063

|

16 995 149 |

12 112 806 |

К7 |

Прибыль/А |

0,0302 |

0,0221 |

0,0081 |

| Денежные средства и Счета в центральном банке |

1175972+1092632 |

811057+495381 |

2 268 604 |

1 306 438 |

К8 |

Прибыль/У.Ф |

2,9229 |

1,5222 |

1,4008 |

| Прибыль |

575 821 |

299 869 |

575 821 |

299 869 |

К9 |

Доходы / Дох.акт. |

0,1441 |

0,1583 |

-0,0141 |

| Ликвидные активы |

1175972+1092632+

+1844142+1001367+

+12670797+72972

|

811057+495381+

+1147318+194425+

+9799871+38561

|

17 857 882 |

12 486 613 |

К10 |

Р/Д |

0,6337 |

0,7366 |

-0,1029 |

| Доходы банка |

1438065+654158 |

1196927+535923 |

2 092 223 |

1 732 850 |

К11 |

%Р/%Д |

0,4030 |

0,3662 |

0,0368 |

| Расходы банка |

579556+18308+

+727992

|

438360+16285+821798 |

1 325 856 |

1 276 443 |

| Процентные доходы |

1 438 065 |

1 196 927 |

1 438 065 |

1 196 927 |

| Процентные расходы |

579 556 |

438 360 |

579 556 |

438 360 |

Коэффициент К2, показывающий долю уставного фонда в капитале банка, снизился на 5% в 2009 г. по сравнению с 2008 г., это свидетельствует о том, что капитал банка сформирован из средств учредителей на 10% в 2009 г. и на 15% в 2008 г. На общем фоне роста капитала уставный фонд данной кредитной организации остается неизменным.

Уровень доходных активов снизился на 4% по сравнению с 2008 г. В целом доходные активы растут, однако на фоне роста общей суммы активов, доля доходных в структуре активов почти не меняется (80% в 2008 г.; 76% в 2009 г.). Поскольку практически все доходные активы являются рискованными, их чрезвычайно высокая доля (выше 75% – как в данном случае) увеличивает неустойчивость банка и риски неплатежей, как по текущим операциям, так и по своим обязательствам.

Коэффициент размещения платных средств показывает, что платные ресурсы в основном используются по назначению (направлены в доходные (платные) операции) и не отвлекаются на собственные нужды, либо внедоходные операции. За исследуемый период этот показатель увеличился на 6%, что вызвано ростом платных привлеченных средств.

Коэффициент мгновенной ликвидности растет – это значит, что увеличилась доля обязательств банка, которые могут быть погашены по первому требованию. Это произошло из-за роста ликвидных активов «первой очереди», а именно – денежных средств (в том числе и в ЦБРФ), за анализируемый период.

Коэффициент общей ликвидности вырос на 2% – это свидетельствует о росте ликвидных активов, «перекрывающем» собой рост платных привлеченных средств. В обоих рассматриваемых периодах этот показатель превышал 0,95 – значит, банк стремится достигнуть оптимальной ликвидности, и именно на это направлена его «активная» и «пассивная» политика.

Коэффициент рентабельности активов незначительно увеличился из-за увеличения прибыли за исследуемый период, и он остался в рамках нормы: (0,005<0,02<0,05) в 2006 и (0,005<0,03<0,05) в 2007 г. Это говорит о том, что деятельность банка эффективна, ставка дохода от активов высока, ссудная и инвестиционная политика банка не консервативна, операционные расходы обоснованы.

Анализ коэффициента рентабельности уставного фонда показывает, что эффективность использования средств собственников увеличилась более чем в 2 раза. Это произошло из-за того, что величина прибыли за рассматриваемый период увеличилась, а величина уставного фонда осталась неизменной.

Снижение показателя коэффициента рентабельности доходных активов на 1% говорит о том, что увеличение доходных активов банка происходит быстрее, чем увеличение доходов. Это, в свою очередь, свидетельствует о том, что банк снижает объем высокодоходных и, как правило, рискованных сделок, среди всех проводимых операций.

Коэффициент дееспособности банка показывает, что работа банка достаточно стабильна, однако этот показатель за анализируемый период снизился на 10%. Это произошло в результате увеличения расходов банка (из-за роста привлеченных средств кредитных организаций).

Коэффициент дееспособности по кредитным операциям вырос на 3%. Это вызвано тем, что процентные расходы банка растут быстрее, чем его процентные доходы.

Анализ вышеперечисленных коэффициентов позволяет сделать вывод о том, что за период 2008–2009 гг. кредитная организация Тюменский филиал СтарБанка прогрессивно развивается в отношении ссудной и инвестиционной политики, увеличивая количество высокодоходных и рисковых операций. Это не так плохо с точки зрения банковской конкуренции и при умелом управлении активными операциями может привести к увеличению доходов и укреплению репутации данной кредитной организации на рынке банковских услуг. Однако, в погоне за большой прибылью, не стоит забывать об элементарной безопасности и все же стоит ограничить количество высокорисковых операций.

1.3 Выявление резервов повышения эффективности деятельности филиала

Собственного капитала банку, как и большинству кредитных организаций в РФ, явно недостаточно, это отражается на всех операциях банка, его кредитной политике, это во многом ограничивает его возможности при предоставлении капитала.

Следует обратить внимание на коэффициент размещения платных средств. Пока они, в основном, используются по назначению, но имеется некоторая возможность отвлечения этих средств на собственные нужды, либо на внедоходные операции. Доля средств собственников в капитале растет, а прибыль падает – это, скорее всего, свидетельствует о неправильном распоряжении капиталом.

Банк привлекает средства других кредитных организаций из-за нехватки собственных ресурсов. Возможно, это отрицательно сказывается на размере получаемой им в результате прибыли. Коммерческая организация очень рискует, увеличивая количество выданных ссуд путем привлечения капитала других кредитных организаций.

Резервы роста доходности банка следует искать в повышении эффективности использования активов и снижении расходов банка. С точки зрения доходности при определении оптимальной структуры пассивных депозитных операций филиал должен ориентироваться на привлечение ресурсов во вклады от населения, предприятий, организаций.

Что касается эффективности использования активов, то здесь следует обратить внимание на оптимизацию структуры кредитного портфеля с целью увеличения доли "работающих" активов. Кроме того, следует помнить, что немаловажным источником дохода банка являются комиссионные, взносы, платежи за банковские услуги.

Повышение эффективности деятельности филиала я вижу в комплексном подходе к улучшению филиала. Надо обратить внимание не только на управление финансовой деятельностью филиала (управление ликвидностью, доходностью, банковскими рисками и т.п.), но и на такие моменты, как: эффективное управление персоналом банка, мотивация его труда, банковский маркетинг (регулярные исследования банковского рынка, на котором действует филиал, изучение конкурентов, разработка банковской маркетинговой стратегии в регионе и ее реализация), организация всех видов контроля в филиале, использование современных методов ведения банковского бизнеса с использованием компьютерных технологий.

2. Характеристика технологии разработки программы деятельности филиала

2.1 Обоснование методики расчета показателей деятельности подразделения

Филиалы являются частью единой экономической системы СтарБанка и его основными центрами прибыли. Очевидно, что финансовое состояние СтарБанка в целом зависит от результатов деятельности его филиалов. Поэтому осуществление мониторинга и проведение экономической оценки эффективности деятельности филиалов является насущной необходимостью.

Основными показателями, отражающими итоги деятельности филиала, являются:

– депозитный портфель, остатки на р/сч и векселя банка;

- кредитный портфель;

- операционная прибыль без резервов (включая трансферты и аллокации 1-го порядка);

- экономия накладных расходов (не включая Заработную плату и другие вознаграждения сотрудникам).

Порядок расчета комплексного показателя филиала по итогам работы за отчётный период.

1. Коэффициент выполнения плана по депозитному портфелю, остаткам на р/сч, векселям банка (K1). Этот коэффициент характеризует прирост пассивов Филиала, расширение пассивных операций.

Рассчитывается по выражению:

K1= Дф/Дп, %

где: Дф - фактическая величина депозитного портфеля, остатков на р/сч, векселей банка на дату окончания отчетного периода;

Дп – плановая величина депозитного портфеля, остатков на р/сч, векселей банка на дату окончания отчётного периода по утвержденному бюджету.

2. Коэффициент выполнения плана по кредитному портфелю (К2). Этот коэффициент характеризует прирост активов Филиала, расширение активных операций.

Рассчитывается по выражению:

K2= Kф/Kп, %

где: Kф - фактическая величина кредитного портфеля на дату окончания отчетного периода;

Kп – плановая величина кредитного портфеля на дату окончания отчётного периода по утвержденному бюджету.

3. Коэффициент выполнения плана по операционной прибыли без резервов (включая трансферты и аллокации 1-го порядка)

K3= OP(ф)/ OP(п), %

где: OP(ф) – фактическая операционная прибыль отчетного периода без резервов (включая трансферты и аллокации 1-го порядка).

OP(п) – плановая операционная прибыль отчетного периода без резервов (включая трансферты).

4. Коэффициент экономии накладных расходов (не включая заработную плату и другие вознаграждения сотрудникам)

K4= 1- Н(ф)/ Н(п),

где: Н(ф) – фактические накладные расходы отчетного периода (не включая Заработную плату и другие вознаграждения сотрудникам) с учетом аллокаций 1-го уровня.

Н(п) – плановые накладные расходы отчетного периода(не включая Заработную плату и другие вознаграждения сотрудникам).

Рассмотрим веса этих показателей в табл. 2.1

Табл. 2.1. Веса показателей

| Наименование показателя |

Вес показателя, V |

| K1 |

Коэффициент выполнения плана по депозитному портфелю и остаткам на расчетных счетах |

V1 = 40% |

| K2 |

Коэффициент выполнения плана по кредитному портфелю |

V2 = 20% |

| K3 |

Коэффициент выполнения плана по операционной прибыли без резервов |

V3 = 30% |

| K4 |

Коэффициент экономии накладных расходов* |

V4 = 10% |

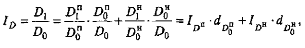

Итоговый KPI = Min(K1*V1, V1) + Min(K2*V2, V2) + Min(K3*V3, V3) + Min(V4/2+V4/2*K4/НормаЭкономии, V4)

Норма Экономии – нормативная экономия накладных, принимается на уровне 15%. При расчете показателя учитываются накладные расходы без расходов на ФОТ. Зависимость вклада в КРI от экономии накладных демонстрируется на рис. 2.1.

Как видим, основными показателями, отражающими итоги деятельности Тюменского филиала СтарБанка, являются: депозитный портфель, остатки на р/сч и векселя банка; кредитный портфель; операционная прибыль без резервов (включая трансферты и аллокации 1-го порядка); экономия накладных расходов (не включая Заработную плату и другие вознаграждения сотрудникам).

Рис. 2.1. Зависимость вклада в КРI от экономии накладных

2.2 Характеристика нормативной базы для формирования программы деятельности

Общественность давно и прочно привыкла связывать специальную деятельность кредитных организаций, прежде всего коммерческих банков, с разнообразными количественно выраженными нормативами, в которые они обязаны укладываться, если желают и дальше сохранять статус банка. Указанные нормативы - это по сути целый комплекс требований, как правило, получающих количественное выражение, которые Центральный банк предъявляет к коммерческим банкам от имени общества и которые касаются главным образом большинства важнейших аспектов деятельности банков (правил, условий и процедур их деятельности) и почти не касаются ее результатов Таких централизованно устанавливаемых для банков нормативов довольно много (значительно больше, чем принято считать, если исходить из их официальной трактовки в нормативных документах) и все они весьма жесткие. Последнее обстоятельство лишь иллюстрирует общеизвестный во всем мире тезис о том, что регулирование (управление) банковской деятельности - самое жесткое из всех направлений такого регулирования, что в свою очередь объясняется спецификой данной деятельности - той исключительной ролью, которую банки (и в меньше мере НКО) играют или должны играть в составе национальной экономики.

Законодательная база отражена в следующих нормах банковских законов.

Из Закона «О Центральном банке РФ»

Ст. 18. Совет директоров выполняет следующие функций:

9) принимает решения:

- об установлении обязательных нормативов для КО и банковских групп;

- о величине резервных требований.

Ст. 62. В целях обеспечения устойчивости КО Банк России может устанавливать следующие обязательные нормативы:

1) минимальный размер УК для создаваемых КО, размер собственных средств (капитала) для действующих КО в качестве условия создания на территории иностранного государства их дочерних организаций и/или открытия их филиалов, получения небанковской кредитной организацией статуса банка, а также получения кредитной организацией статуса дочернего банка иностранного банка;

2) предельный размер имущественных (неденежных) вкладов в УК КО;

3) максимальный размер риска на одного заемщика или группу связанных заемщиков;

4) максимальный размер крупных кредитных рисков;

5) нормативы ликвидности КО;

6) нормативы достаточности собственных средств (капитала);

7) размеры валютного, процентного и иных финансовых рисков;

8) минимальный размер резервов, создаваемых под риски;

9) нормативы использования собственного капитала КО для приобретения акций (паев) других юридических лиц;

10) максимальный размер кредитов, банковских гарантий и поручительств, предоставленных кредитной организацией (банковской группой) своим участникам.

Обязательные нормативы, указанные в части 1 настоящей статьи, Банк России может устанавливать для банковских групп.

Ст. 80. <…> Общий срок осуществления платежей по безналичным расчетам не должен превышать двух операционных дней, если указанный платеж осуществляется в пределах территории субъекта РФ, и пяти операционных дней, если указанный платеж осуществляется в пределах территории РФ.

К ст. 62 см. также ст. 63—71 Закона, в которых в определенной мере расшифровывается смысл перечисленных нормативов.

Из Закона «О банках и банковской деятельности»

Ст. 20. Основания для отзыва у КО лицензии на осуществление банковских операций. Банк России обязан отозвать лицензию на осуществление банковских операций в случаях:

1) если достаточность капитала КО становится ниже 2 процентов;

2) если размер собственного капитала КО ниже минимального значения УК, установленного Банком России на дату регистрации КО. Указанное основание для отзыва лицензии не применяется к КО в течение первых двух лет со дня выдачи лицензии;

3) если КО не исполняет в установленный срок требования Банка России о приведении в соответствие величины УК и размера собственного капитала;

Ст. 24. Обеспечение финансовой надежности КО. КО обязана соблюдать обязательные нормативы, устанавливаемые в соответствии с Законом «О Центральном банке РФ». Численные значения обязательных нормативов устанавливает Банк России в соответствии с указанным Законом.

Ст. 25. Норматив обязательных резервов банка. Банк обязан выполнять норматив обязательных резервов, депонируемых в Банке России, в том числе по срокам, объемам и видам привлеченных денежных средств. <…>

Кроме того, следует принять во внимание Закон № 152-ФЗ от 11.11.2003 г. «Об ипотечных цепных бумагах» (см. ниже выдержку из Закона).

Ст. 7. Эмитенты облигаций с ипотечным покрытием. 2. КО, эмитирующие облигации с ипотечным покрытием, обязаны выполнять установленные в соответствии с федеральными законами требования Центрального банка РФ, а также выполнять следующие дополнительные обязательные нормативы (соотношение определенных активов и пассивов), величину и методики определения которых устанавливает Центральный банк РФ:

- минимальное соотношение размера предоставленных кредитов с ипотечным покрытием и собственного капитала;

- минимальное соотношение размера ипотечного покрытия и объема эмиссии облигаций с ипотечным покрытием;

- максимальное соотношение совокупной суммы обязательств КО перед кредиторами, которые в соответствии с федеральными законами имеют приоритетное право удовлетворения своих требований перед владельцами облигаций с ипотечным покрытием, и собственного капитала.

Центральный банк РФ вправе устанавливать для КО, эмитирующих облигации с ипотечным покрытием, особенности расчета и значений следующих обязательных нормативов, определенных в Законе «О Центральном банке РФ»:

- норматив достаточности собственного капитала;

- нормативы ликвидности;

- размер процентного и валютного риска.

Видимо, в особую группу нормативов (стандартов) можно выделить устанавливаемые либо в законах, либо Центральным банком требования к раскрытию банками информации о своей деятельности.

Нормативная база

В части установления нормативов она включает в себя следующие документы Банка России (основные):

V Инструкцию № 110-И от 16.01.2004 г. «Об обязательных нормативах банков»;

V Положение № 215-П от 10.02.2003 г. «О методике определения собственных средств (капитала) кредитных организаций»;

V Указание № 1346-У от 1.12.2003 г. «О минимальном размере усЛ тавного капитана для создаваемых кредитных организаций, размере собственных средств (капитала) для действующих кредитных организаций в качестве условия создания на территории иностранного государства их дочерних организаций и/или открытия их филиалов, в размере собственных средств (капитала) для небанковских кредитных организаций, ходатайствующих о получении статуса банка» плюс текущие требования к размерам капиталов (ежеквартально выходящие документы оперативного характера);

V Инструкцию № 76-И от 24.08.1998 г. «Об особенностях регулирования деятельности банков, создающих и имеющих филиалы на территории иностранного государства» (п. 2.2, подпункты 4.2.1—4.2.3);

"V Положение № 254-П от 26.03.2004 г. «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» (нормативы создания резервов под кредиты);

V Указание № 1584-У от 22.06.2005 г. «О формировании и размере резерва на возможные потери под операции кредитных организаций с резидентами офшорных зон»;

V Положение № 232-П от 9.07.2003 г. «О порядке формирования кредитными организациями резервов на возможные потери» (нормативы создания резервов под так называемые прочие возможные потери);

V Инструкцию № 109-И от 14.01.2004 г. «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций» (п. 4.9 — норматив неденежной части УК создаваемой кредитной организации);

V Положение № 255-П от 29.03.2004 г. «Об обязательных резервах кредитных организаций» плюс текущие значения резервных требований, периодически устанавливаемые документами оперативного характера;

V Положение № 199-П от 9.10.2002 г. «О порядке ведения кассовых операций в кредитных организациях на территории РФ» (норматив минимально допустимого остатка наличных денег в операционной кассе КО на конец дня);

V Инструкцию № 124-И от 15.07.2005 г. «Об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях... надзора за их соблюдением кредитными организациями»;

V Инструкцию № 114-И от 1.06.2004 г. «О порядке резервирования и возврата суммы резервирования при осуществлении валютных операций» (норматив резервирования под определенные валютные операции);

V Указание № 1412-У от 30.03.2004 г. «Об установлении суммы перевода физическим лицом-резидентом из РФ без открытия банковских счетов» (норматив вывоза при проведении валютных операций валюты и рублей без открытия банковского счета);

V Инструкцию № 111-И от 30.03.2004 г. «Об обязательной продаже части валютной выручки на внутреннем валютном рынке РФ» (норматив обязательной продажи части валютной выручки);

V Инструкцию № 112-И от 31.03.2004 г. «Об обязательных нормативах кредитных организаций, осуществляющих эмиссию облигаций с ипотечным покрытием»;

V Положение № 516 от 8.09.1997 г. «О пруденциальном регулировании деятельности небанковских кредитных организаций, осуществляющих операции по расчетам, и организаций инкассации» (нормативы деятельности НКО, лицензируемых Банком России).

Что касается применения нормативов, т.е. того, насколько дисциплинированно банки соблюдают обязательные нормативы, то в этой части главный «стимулирующий» документ ЦБ — Инструкция № 59 от 31.03.1997 г. «О применении к банкам мер воздействия».

Этим документом Банк России сам себе разрешил применять к банкам, виновным в тех или иных нарушениях, в т.ч. не выполняющим обязательные нормативы, меры воздействия двух типов:

• предупредительные;

• принудительные (от штрафов до отзыва лицензии).

По данному вопросу следует смотреть также Кодекс РФ об административных правонарушениях (Закон № 195-ФЗ от 30.12.2001 г.), прежде всего главу 15 «Административные правонарушения в области финансов, налогов и сборов, рынка ценных бумаг».

Обязательные нормативы

Все обязательные нормативы деятельности банков с определенной долей условности можно разделить на следующий ряд групп.

• Нормативы технологические, предназначенные для того, чтобы банк изначально возникал как достаточно надежная специализированная организация, а в дальнейшем по роду своей деятельности оставался именно банком и функционировал так, чтобы оправдывать общественные ожидания.

К данной широкой группе можно отнести, в частности, такие нормативы:

• минимально необходимых размеров уставного и собственного капиталов;

• неденежной части капитала;

• достаточности собственного капитала;

• деления активов банка на группы с разным уровнем рискованности;

• использования собственного капитала для участия в уставных капиталах других хозяйствующих юридических лиц;

• срока проведения безналичных платежей.

• Нормативы резервирования (норматив или нормативы резервов, депонируемых в Центральном банке), которые в принципе должны применяться для сдерживания кредитной и иной активности банков, если такая активность может вести к «перегреву» экономики или определенных ее частей.

• Нормативы ликвидности (включая и норматив количества наличных денег в операционных кассах банков), представляющие собой специальные требования, соблюдение которых позволяет банку оставаться способным удовлетворять потребности клиентов в платежных средствах.

• Нормативы резервов под возможные потери, представляющие собой инструмент, с помощью которого общество (Центральный банк) пытается не допустить такой ситуации, когда банки, преследуя свои коммерческие цели, могут «зарываться» и вести излишне рискованные активные операции, грозящие потерями не только им самим, но и их клиентам и тем самым могущие дестабилизировать экономику.

• Нормативы отчетности и информационной открытости.

• Другие.

Назначение всех подобных нормативов в целом и каждого из них в отдельности одно — обеспечение надежной деятельности кредитных организаций и всей их совокупности, т.е. всего банковского сектора страны (естественно, при наличии в стране всех иных условии для того, чтобы этот сектор мог работать устойчиво и надежно).

Что касается числовых значений обязательных нормативов, то их следует рассматривать только как минимальные общественные требования к соответствующим параметрам деятельности кредитных организаций.

Ни сам набор обязательных нормативов, ни конкретные их значения не остаются неизменными. При этом в долговременном плане в таких их изменениях трудно обнаружить какую-либо общую закономерность, поскольку каждая страна на каждом этапе своего исторического развития пытается решать с помощью данных нормативов совершенно конкретные проблемы, связанные с банковской деятельностью и экономикой в целом, которые у каждой страны, как правило, свои, особенные.

Важнейшие нормативы (группы нормативов)

Важнейшими обязательными нормативами деятельности банков традиционно считаются нормативы достаточности капитала, нормативы ликвидности, нормативы резервов под возможные потери (нормативы рисков). Столь же традиционно указанные нормативы (кроме нормативов по валютным рискам) излагаются в Инструкции ЦБ, которая ныне называется «Об обязательных нормативах банков» (№ 110 от 16.01.2004 г.). К этой Инструкции сейчас и необходимо обратиться.

Нормативы достаточности собственного капитала Собственный капитал коммерческого банка (свободные и не обремененные претензиями средства), как и любой другой организации или предприятия, должен выполнять ряд функций. В данном случае определяющее значение имеют:

• функция капитала как амортизатора, последнего (после резервных фондов) буфера, временно позволяющего банку покрывать убытки и продолжать операции в случае крупных непредвиденных потерь или чрезвычайных расходах;

• функция капитала как регулятора деятельности банка (органы надзора, выдвигая определенные требования к достаточности капитала, тем самым задают нормы экономического поведения, призванные оберегать банк от неустойчивости и чрезмерных рисков).

Наличие у банка капитала определенной величины и качества рассматривается как средство защиты интересов кредиторов и вкладчиков банка и снижения вероятности его несостоятельности. Чем больше при прочих равных условиях удельный вес рисковых операций в балансе банка и чем выше риски его забалансовых операций, тем большие требования предъявляются к его собственному капиталу.

Таким образом, «достаточность (адекватность) капитала» отражает общую оценку (главным образом, регулирующими органами) надежности банка. То есть банк будет считаться надежным в части его капитала, если параметры последнего укладываются в расчетные нормативы «достаточности», выработанные эмпирическим путем либо самим банковским и вообще предпринимательским сообществом ил органом, регулирующим банковскую деятельность.

В этом смысле пользуются термином «регулятивный капитал», понимая под ним капитал, которым банк должен располагать для проведения соответствующих операций, поскольку этого требует регулирующий орган. Здесь не важно, почему и на каких основаниях указанный орган требует именно такой величины капитала, а не другой. С этих позиций «достаточность капитала банка» — понятие субъективное, отражающее взгляд на проблему того, кто оценивает банк или кто вправе давать ему соответствующие указания. Однако этот взгляд может приобрести черты объективности, если разделяется многими или большинством либо если он предписан в нормативных актах.

В современной теории существует также понятие экономического капитала. Экономический капитал — это капитал, необходимый для адекватного покрытия рисков, принимаемых конкретным банком.

Риски банка и связанные с ними возможные потери можно разделить на ожидаемые и неожиданные (превышающие ожидаемые или вообще непредвиденные). Все ожидаемые потери (стандартные для данных условий) должны компенсироваться за счет доходов банка (цена банковских продуктов и резервы на возможные потери). Потери, превышающие ожидаемый нормальный (стандартный) уровень, должны возмещаться за счет капитала. Капитал, необходимый для покрытия именно и только неожиданных потерь, и именуют экономическим, i следовательно, вопрос упирается в надежную идентификацию и оценку неожиданных рисков и связанных с ними возможных потерь.

То есть экономический капитал зависит от того, насколько хорошо распознаны такие риски и насколько адекватно оценен уровень предполагаемых потерь. Зависимость здесь обратная: если ожидаемые риски хорошо распознаны, т.е. надлежащим образом учтены в ценах (тарифах) банка и в его резервах (при условии, что это возможно), то капитала требуется меньше, а если плохо — то больше.

Таким образом, при определенных обстоятельствах экономического капитала может требоваться меньше либо больше, чем капитала регулятивного.

Можно ли надежно распознать неожиданные риски и дать хорошую количественную оценку связанным с ними возможным потерям?

Абстрактно рассуждая — да, практически же — маловероятно. Дело в том, что концепция экономического капитала базируется на двух ключевых идеях: на определении и оценке стандартных рисков (как ожидаемых, совсем вероятных, так и «неожиданных», менее вероятных) и на использовании представительных статистических рядов, В современных российских условиях практическая реализация обеих идей представляется проблематичной.

Таким образом, разрешить самостоятельно регулировать свой экономический капитал если и можно, то лишь отдельным банкам, т.е. лишь в порядке исключения из правила. С другой стороны, сам регулирующий орган тоже не в состоянии рассчитывать экономические капиталы для всех банков. Следовательно, основным его инструментом и впредь остается «регулятивный капитал».

Так или иначе, фактическое значение норматива достаточности капитала банков, по мнению надзорных органов, является важнейшей характеристикой финансового состояния, а тем самым и качества их управления. Тем не менее в 1998 г. среди разорившихся отечественных банков немало было и таких, к которым у ЦБ не было никаких претензий в плане достаточности капитала. Кстати, такие явления наблюдаются не только в России. Установление разными странами индивидуальных норм достаточности банковского капитала, как свидетельствует практика, не обеспечивает стабильности международной финансовой системы и более справедливой конкуренции. Вопрос о минимально необходимой величине (стандарте) этого норматива был, является и останется дискуссионным, т.е. таким, на который нельзя дать однозначного и приемлемого для всех ответа.

Итак, наличие «достаточного» капитала не является строгим показателем надежности банка и защиты интересов его вкладчиков и кредиторов. Величина данного показателя имеет реальное значение только при системном анализе деятельности банка, т.е. лишь в совокупности с другими аналитическими показателями.

Каждое государство законодательно или иным путем устанавливает стандарты минимального капитала для кредитных организаций.

Как правило, для вновь создаваемых банков эти стандарты предусматривают определение минимального размера стартового капитала в денежном выражении, а для других банков — фиксацию коэффициента достаточности (адекватности) капитала.

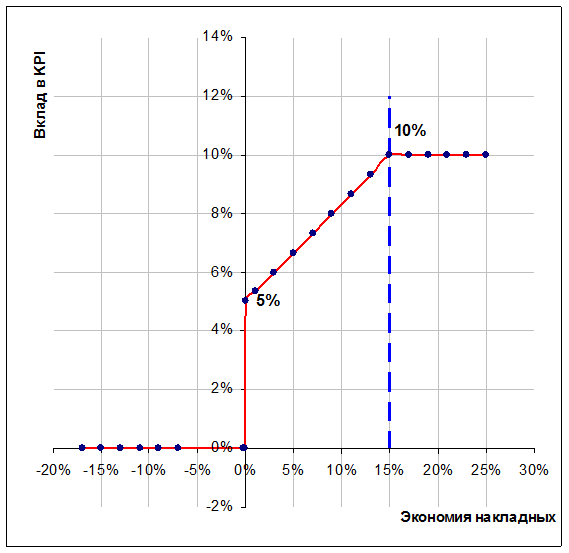

Определение достаточности собственного капитала банка заключается в исчислении относительной величины капитала, посредством которой, как полагают регулирующие органы, обеспечивается контроль за качеством управления и финансовой устойчивостью банка.

Мировой банковский опыт выработал метод, исходящий из целесообразности увязывания суммы капитала с уровнем рисков активных операций банка. Эта связь, выражающая способность капитала выдерживать потери, выражается формулой (коэффициентом) Кука в виде отношения величины собственного капитала к суммарному объему активов, взвешенных по уровням риска (умноженных на индивидуальные весовые коэффициенты риска со значениями от 0 до 100%):

Суммарный объем потенциальных потерь кредитов, инвестиций и других вложений, умноженных на индивидуальные весовые категории риска. Именно эту способность капитала закрепил в 1988 г. Базельский комитет в методике, в соответствии с которой собственный капитал банка не может быть меньше 8% от суммы активов, скорректированной с учетом рисков, т.е. на каждые 100 единиц потенциальных потерь банк должен иметь не менее 8 единиц собственного капитала. Для развивающихся стран этот показатель, по мнению Комитета, должен быть выше.

В соответствии с Инструкцией ЦБ № 110 минимально допустимое числовое значение норматива достаточности капитала для отечественных банков (норматив HI) устанавливается в зависимости от размеров собственных капиталов банков и составляет:

- для относительно крупных банков (с капиталом, равным или большим, чем сумма, эквивалентная 5 млн. евро) — 10%;

- для более мелких банков (с капиталом менее суммы, эквивалентной 5 млн. евро) — 11%.

Почему за точку отсчета взята сумма в 5 млн. евро, объяснить рационально невозможно. Если принять во внимание, что указанная сумма является минимально необходимой и для УК вновь создающего банка (в I квартале 2005 г. это составляло более 189 млн. руб., в последующие 2 квартала -*- более 180 и более 172 млн. руб. соответственно), то получается, что в большинстве регионов России, во-первых, почти невозможно создать новый банк (поскольку в экономике нет таких свободных денег), во-вторых, таким банкам не во что было бы размещать свои ресурсы (местные рынки и население вполне могут обойтись услугами и более мелких банков).

Фактические значения норматива HI, которые наши действующие банки в целом выдерживают в последние годы (2000—2004 гг.), не опускаются ниже 18—19%, что говорит об их повышенной осторожности, скорее даже чрезмерной.

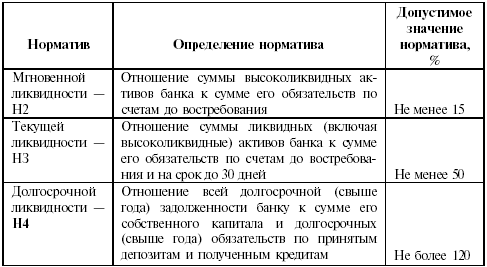

На практике проблема ликвидности банка включает в себя проблемы эффективной организации его пассивов (собственные и привлеченные средства), проблемы активов (размещение имеющихся ресурсов в те или иные операции) и проблемы их соответствия по суммам и срокам. С учетом этого указанные требования ЦБ сводятся к двум основным моментам. Во-первых, как уже отмечалось, ЦБ предписывает всем банкам классифицировать их активы в зависимости от степени связанных с ними рисков на 5 групп, каждая из которых имеет нормативный коэффициент риска (от 0 до 100%). Во-вторых, ЦБ обязывает все банки соблюдать следующий ряд нормативов ликвидности (табл. 2.2).

Таблица 2.2 Обязательные нормативы ликвидности банков

Но что реально означают данные нормативы? Смысл их достаточно простой. К примеру, Н2 означает, что банк в любой рабочий день (это относится и ко всем остальным обязательным нормативам) должен держать в оперативной готовности такую сумму денег (в наличной и безналичной формах), чтобы в гипотетическом случае, когда в один и тот же день к нему с требованием вернуть им их деньги обратятся физические и юридические лица — владельцы 15% вкладов и депозитов, принятых банком на счета до востребования, иметь возможность немедленно выполнить такие требования. Между прочим, это означает, что указанную сумму банк фактически ни в какие операции не может направить (если не считать таких случаев, когда он выдаст кредит на несколько недолгих часов в течение рабочего дня) и она доходов не приносит.

Таблица 2.3. Обязательные нормативы кредитной деятельности банков

| Норматив |

Определение норматива |

Допустимое значение норматива |

| Размер риска на одного заемщика или группу связанных заемщиков — Н6 |

Отношение суммы кредитных требований банка к одному заемщику (группе взаимосвязанных заемщиков), включаемых в расчет с учетом соответствующих коэффициентов риска, к величине собственного капитала банка. |

Не более 25 |

| Размер крупных кредитов (кредитных рисков)—Н7 |

Отношение суммы крупных кредитов к величине собственного капитала банка. |

Не более 800 |

| Размер кредитов, банковских гарантий и поручительств, выданных банком своим участникам — Н9.1 |

Отношение суммы кредитов, гарантий и поручительств, выданных банком своим участникам, к величине его собственного капитала. |

Не более 50 |

| Совокупная величина кредитных рисков по инсайдерам банка — Н10.1 |

Отношение суммы кредитов, выданных банком своим инсайдерам, к величине его собственного капитала. |

Не более 3 |

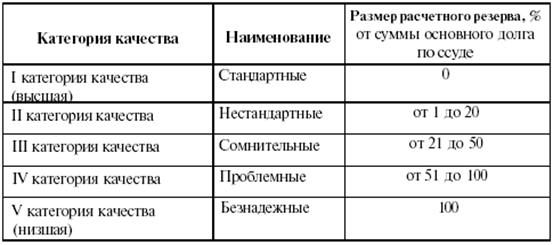

Исходя из результатов классификации кредитов (кроме кредитов, сгруппированных в однородные портфели) определяется размер расчетного резерва под каждый из них в соответствии со следующей таблицей.

Таблица 2.4. Величина расчетного резерва по классифицированным ссудам

С общественной точки зрения (имея в виду, что банки в известном смысле представляют собой публичные институты) с обязательными нормативами все же надежнее, даже если они ограничивают «свободную волю» каждого отдельного банка. Хотя, конечно, эта надежность относительная. Поэтому можно сказать так: полной гарантии надежности, бескризисного развития банков выполнение указанных нормативов не может дать, однако без таких нормативов их надежность определенно была бы меньше. Важно лишь, чтобы нормативов было минимально достаточное количество, а их значения — более обоснованными.

Внутренние нормы

Излишняя внутренняя регламентация, как кажется большинству управленческого персонала, может приводить к дополнительным издержкам, но большей частью она все-таки повышает ответственность исполнителей и экономит время для принятия новых решений, как правило, представляющие собой «забытое старое», которое при хорошей организации дела вы всегда найдете в архиве.

Внутренняя нормативная база является одним из существенных элементов системы управления любой организации и системы управления рисками в частности. Качество нормативной базы — это показатель качества управления.

Если документам, выходящим за пределы организации, уделяется более или менее значительное внимание, то к внутренним документам иногда относятся недостаточно серьезно. (Часто о них вспоминают накануне, а иногда и в процессе проверки.) И совершенно напрасно. Кроме соблюдения требований регуляторов, внутренние документы выполняют огромной важности роль в жизни кредитной организации. По большому счету, они являются основным средством минимизации операционных рисков.

Специалисты утверждают, что большая часть ошибок в банковской деятельности связана с некачественной нормативной базой. В частности, А. Белоцветов при классификации ошибок, возникающих в процессе работы кассового подразделения, которые повышают риск возникновения прямых и косвенных убытков для кредитной организации, в качестве первой причины указывает неправильную организацию внутренних процессов и процедур проведения банковских операций и других сделок, иначе говоря, плохое методологическое обеспечение.

Помимо этого «несоответствие внутренних документов кредитной организации законодательству Российской Федерации, а также неспособность кредитной организации своевременно приводить свою деятельность и внутренние документы в соответствие с изменениями законодательства» является одним из факторов возникновения правового риска (п. 2.1.1 Приложения к Письму ЦБ РФ от 30.06.2005 № 92-Т «Об организации управления правовым риском и риском потери деловой репутации в кредитных организациях и банковских группах»).

Наличие качественной внутренней нормативной базы (если не считать соблюдение прямых требований надзорных органов) является одним из показателей культуры бизнеса, обеспечивает унификацию процессов, исключает неоднозначность понимания сотрудниками своих задач, гарантирует соответствие конечного продукта организации внутренним стандартам и требованиям регуляторов. Что в конечном итоге обеспечивает качество управления.