| ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ИНСТИТУТ ПОВЫШЕНИЯ КВАЛИФИКАЦИИ

ГОСУДАРСТВЕННЫХ СЛУЖАЩИХ

ИПКгосслужбы

Научно-учебный центр

«Современные образовательные технологии»

Н.А. Лапина

ТЕОРИЯ БУХГАЛТЕРСКОГО УЧЕТА

Учебное пособие

МОСКВА

2008

УДК Одобрено и рекомендовано

к изданию Редакционно-издательским

советом ИПКгосслужбы

Лапина Н.А. Теория бухгалтерского учета. Учебное пособие. – ИПКгосслужбы, 2008. – ____с.

Учебное пособие «

Теория бухгалтерского учета» подготовлено заместителем директора Научно-учебного центра «Современные образовательные технологии» ИПКгосслужбы Н.А. Лапиной.

Учебное пособие имеет непосредственную практическую направленность и ориентировано не только на начинающих изучение бухгалтерского учета, но и для тех, кому необходимо восстановить знания теории бухгалтерского учета на новой основе в условиях рыночной экономики с использованием зарубежных принципов учета и отчетности.

Материал данного учебного пособия излагается в соответствии с Государственным образовательным стандартом высшего профессионального образования и Программой подготовки и аттестации профессиональных бухгалтеров. В нем рассматриваются основные понятия, принятые в теории и практике современного бухгалтерского учета.

Предложенные материалы увязаны с действующими законодательными и нормативными актами.

Россия активно включается в процесс международной экономической интеграции, идет формирование рыночной инфраструктуры и развитие экономики на качественно новом уровне. Реформа экономики не могла не затронуть систему бухгалтерского учета. В учебном пособии автор попытался раскрыть основные проблемы бухгалтерского учета в современных условиях хозяйствования.

На современном этапе развития учет должен принимать во внимание стратегические вопросы, что возможно в рамках глобальной модели информационной технологии, объединяющей единую систему финансового и управленческого учета.

Бухгалтерский учет представляет огромный интерес для всех людей, которые имеют отношение к предпринимательству, управлению собственностью, инвестированию и финансированию. Всем необходимо знать «язык бизнеса», каким по праву является бухгалтерский учет.

Первую часть курса “Бухгалтерский учет” называют теорией, основами и принципами бухгалтерского учета. Эти названия вполне правомерны, так как именно здесь изучаются теоретические основы этой науки, излагается ее азбука, одинаковая для всех стран и народов, закладывается фундамент, на котором этаж за этажом будет воздвигаться здание счетоводства и всех других видов учета. Слово счетоводство приведено не случайно. Давно забытое, оно снова возрождается в нашей экономической литературе и как дань исходным истокам науки о бухгалтерском учете, и как основа современного финансового учета в части порядка ведения счетов (счетоведения).

Реклама

При написании учебного пособия были учтены опыт и традиции, накопленные как в нашей стране, так и за рубежом.

Введение

Любую науку следует изучать, начиная с ее истории. Ведь не зная истории, трудно понять основы науки, ее методы и средства. На протяжении многих веков история ставила и продолжает ставить различные вопросы перед бухгалтерским учетом. Многие из них остались без ответа. Очень долго люди, занятые хозяйственной деятельностью, в поисках ответа довольствовались методом проб и ошибок. Дух эпохи оказывал огромное, иногда всепоглощающее влияние на содержание и структуру учета. Точно сказать, когда возник учет невозможно. Учет возникал постепенно, долго и неопределенно. Известны эпохи, когда его не было, и мы знаем эпохи, когда он уже существовал. Но разграничить их не только трудно, но и немыслимо. В истории бухгалтерского учёта принято выделять два основных периода – долитературный и литературный. Первый период характеризуется отсутствием учебной литературы, второй – её наличием. В 1494 г. вышла книга Л. Пачоли о бухгалтерском учете (трактат). Началось литературное осмысление бухгалтерского учета. Сто лет назад возникли первые теоретические конструкции бухгалтерского учета (счетоведение).

История бухгалтерского учета – это поиск разумных ответов. Иногда он шел успешно, порой приводил к разочарованию, люди впадали в заблуждения, однако, осознав это, начинали поиск заново. История учета – это не путь от победы к победе, а летопись его взлетов и падений.

На гербе бухгалтеров, признанном интернациональной эмблемой счетных работников, изображены солнце, весы, кривая Бернулли и начертан девиз: «Наука – Добросовестность – Независимость». Солнце символизирует освещение бухгалтерским учетом финансовой деятельности, весы – баланс, а кривая Бернулли – символ того, что учет, возникнув однажды, будет существовать вечно.

Реклама

История развития бухгалтерского учета

1.

Бухгалтерский учет в древности

2. Эпоха Средневековья

3. Двойная бухгалтерия: Флорентийский вариант

4. Эпоха Ренессанса и развитие двойной бухгалтерии

5. Вторая половина XIX века (рождение науки)

6. Бухгалтерский учет в России в 19 веке: рождение науки

7. Послеоктябрьская эволюция учета

1.

Бухгалтерский учет в древности

Учет, его техника всегда зависели от вида учетных регистров. Регистры, предопределяя технику учета на многие века, оказывали влияние и на учетную мысль. Первые торговые операции были зарегистрированы в Шумере на камнях около 3600 г. до н. э. С 3200 г. до н. э. там возникло счетоводство на глиняных табличках. Это предопределяло систематическую регистрацию в учете. Напротив, папирусы древнего Египта (3400–2980 гг. до н. э.) способствовали развитию хронологической регистрации, причем за довольно значительный отчетный период. Первые инвентаризационные описи также появились в Египте, где каждые два года проводилась инвентаризация всего движимого и недвижимого имущества (дискретная инвентаризация), затем она была заменена текущей инвентаризацией (постоянной).

В Древней Греции учет велся на дощечках, выбеленных гипсом. Велась хронологическая запись всех фактов хозяйственной жизни, а затем делалась рекапитуляция – систематическая разноска всех записей, сделок в хронологическом порядке. Были введены зачетные платежи, существовали переводы платежей в другие кассы. Существовала периодическая публичная отчетность.

В Риме встречаются более развитые формы учетных регистров в виде кодексов – книг. Полагают, что греки использовали два регистра: эфемериды (журнал) и трапецитика (книга счетов – Главная), римляне же только заимствовали эту практику. В системе учетных регистров древнеримской бухгалтерии первой книгой была Adversaries,

которая предназначалась для ежедневной записи фактов хозяйственной жизни. Эту книгу в дальнейшем назовут памятной, или Мемориалом. Далее необходимо выделить две книги (кодекса): Codex accepti et expensi

и Codex rationum domesticorum.

Исследователи связывали первый кодекс с журналом, второй – с Главной книгой.

Учет древнего мира – это учет фактов, и в целом он статичен. Инвентаризация и прямая регистрация имущества лежат в его основе. Со временем появится регистрация косвенная. Бухгалтерия станет только вероятной, а инвентаризации только будут указывать на репрезентативность информации.

2. Эпоха Средневековья

24 августа 1476 г. был низложен последний император Римской империи – Ромул Август. Согласно историческому календарю Античный мир кончился. Начиналось новое время. Можно предположить, что все началось сначала, а можно допустить, что некоторые традиции римской бухгалтерии продолжали теплиться в монастырях. Вплоть до IX в. встречаются лишь хаотические инвентарные описи. И только после IX в. отчетливо выделяются 4 группы ценностей: здания, сооружения; хозяйственный инвентарь; продукты; скот.

Наиболее развит учет был в Англии. (В основу была положена инвентарная опись, которая называлась "Книга страшного суда" 1086 г.). Зародился регистр шахматной формы, в Англии была развита система учета кассовых операций. Велись книги, где в одной части записывали приход, во второй – расход.

В Северной Италии около 1250–1350 гг. появляется система Двойной записи

. Суть Двойной записи (двойной бухгалтерии) – введение в простую бухгалтерию счета собственных средств. В результате все факты хозяйственной жизни дважды отражаются в учете.

3. Двойная бухгалтерия: Флорентийский вариант

Франческо ди

Марко Датини

(1335–1410) – знаменитый купец-банкир из Прато (под Флоренцией) – был одним из богатейших людей своего времени. Не имея наследника, Датини оставил большую часть своего состояния, включая и дворец, благотворительной организации Чеппо де Повери. Немалый интерес представляют условия, на которых было передано это состояние: преемники обязались продолжать принятый у Датини порядок ведения учётных книг. Названная благотворительная организация существует и поныне, причём воля её основателя неукоснительно выполняется.

Архивы Датини по-прежнему хранятся в его бывшем дворце и являются уникальными по полноте: они включают почти 500 учётных книг и около 130 тысяч деловых писем, не говоря о множестве векселей, страховых полисов, оплаченных чеков, коносаментов и других первичных документов. Эти архивы на протяжении нескольких десятков лет являются объектом изучения для многих историков экономики и бухгалтерского учёта. Помимо центрального отделения во Флоренции, Датини были созданы шесть отделений в Венеции, Генуе, Авиньоне, Барселоне, Валенсии и Мальорке. Каждое из этих отделений занималось как торговой, так и банковской деятельностью; в центральном отделении, кроме этого, велось производство сукна из английской шерсти. Отделения регулярно отчитывались перед руководством о своей деятельности.

Отчётность барселонского отделения состояла из бухгалтерского баланса и отчёта о прибылях и убытках, полностью согласующихся между собой. Так, показатели чистой прибыли в барселонской валюте в обоих документах совпадали. Внеоборотные активы в балансе отделены от оборотных, на них начислялась амортизация. В отчётности присутствовали такие статьи, как расходы будущих периодов и резервы по неоплаченным налогам и непредвиденным расходам.

В бухгалтерском учёте Нового времени все эти понятия и соответствующие им счета начали появляться лишь во второй половине XIX века. Особо отметим и то, что прибыль от торговой деятельности отделена от прибыли по валютным (банковским) операциям. Отдельно показываются и издержки, общие для обоих видов деятельности.

Ещё более сложным был учёт в центральном отделении, где велась и производственная деятельность. В документах этого отделения встречаются примеры калькуляции себестоимости, однако они до сих пор мало исследованы. Бухгалтерами Датини использовался современный подход к оценке активов. Собственные (не комиссионные) товары показывались по цене приобретения или по рыночным ценам; если последние были ниже, разница относилась на счёт убытка по товарам. В то же время внеоборотные активы всегда оценивались по цене приобретения.

Приведённые факты позволяют прийти к выводу: учёт в компании Датини принципиально не отличался от современного. Более того, такой постановке учёта могло бы позавидовать немало современных предприятий. Книги Датини являются наиболее полными и совершенными образцами двойной бухгалтерии долитературного периода из всех известных к настоящему времени. Французский историк Фернан Бродель называет книги Датини шедеврами. Видимо, и сам Датини чрезвычайно высоко оценивал постановку учета в своей компании. Об этом можно судить по его завещанию, главной целью которого было сохранение учетных книг для будущих поколений. Однако существует предположение, что Датини не был создателем своей системы учёта, она заимствована им извне. Так, с 1367 по 1383 гг. в компании Датини велась не двойная, а простая бухгалтерия, причём весьма архаичная и неудобная. Дебеты всех счетов помещались в первой половине Главной книги, а кредиты тех же счетов – во второй. С 1383 по 1386 гг. был осуществлён переход к более удобной двусторонней форме счёта, когда дебет и кредит его располагаются рядом, на левой и правой страницах развёрнутого листа (фолио).

В это же время в Главной книге появляются и результативные счета. Именно в этот период в компании начался переход от простой бухгалтерии к двойной. И лишь после 1390 г. в компании применяется современная двойная бухгалтерия, соответствующая приведённым выше образцам. Вряд ли бухгалтеры Датини сумели в течение десятка лет самостоятельно изобрести столь сложные учётные методы и перейти к двойной бухгалтерии такого высокого уровня.

За столь короткий период, в условиях работающего предприятия, возможно лишь внедрение уже разработанной и проверенной на практике системы, причём с активной помощью специалистов, хорошо знающих её. Книги ещё нескольких флорентийских компаний свидетельствуют о том, что такой удивительно высокий для того времени уровень учёта существовал и в первой половине XIV в.

В средневековье формируются две основные парадигмы учета – камеральная

и простая

бухгалтерия. Первая исходила из того, что основным объектом учета является касса и ожидаемые поступления, а также выплаты из нее. Вторая предполагала учет имущества, включая кассу, а доходы и расходы становились для бухгалтера искомыми. Но, так или иначе, рост товарного хозяйства выдвигал на первое место учет денежной наличности и денежных обязательств (векселей, чеков).

4. Эпоха Ренессанса и развитие двойной бухгалтерии

Счета возникли очень давно. Они велись в первичном измерителе, т. е. материальные ценности – в натуральных единицах; расчеты, касса – в денежных. Одно не сводилось к другому. Результат хозяйствования выражался приростом богатства, а не косвенными категориями, такими, как прибыль.

Уже К. Ирсон

(1678) отмечал, что с XIII в. существуют три учетные парадигмы: камеральная (по кассе ведется регистрация поступления и выплат денег); простая, включающая все имущественные и личные счета; они ведутся по принципу дебет-кредит, но в учетную совокупность не входят счета собственных средств, еще нет системы; двойная – она уже включает счета собственных средств. Все три парадигмы веками сосуществовали рядом без какого-либо соучастия.

Понятие “двойная запись” возникло не сразу и связывается с трудом Д. А. Тальспте

(1525), но получило всеобщее распространение благодаря Пиетро Паоло Скали

(1755). Идея двойной бухгалтерии – это средство познания, обладающее творческой силой, она создавала и продолжает создавать условия для управления хозяйственными процессами и одновременно для своего самосовершенствования.

С XIII века до середины XIX в. двойная бухгалтерия завоевывает одну отрасль народного хозяйства за другой, страну за страной. Решающим моментом в ее успехах был выход в 1494 г

. книги великого итальянского математика Луки Пачоли

(1445–1517) “Сумма арифметики, геометрии, учения о пропорциях и отношениях”, трактат которой “Трактат о счетах и записях”, содержит подробное описание применения двойной бухгалтерии к практике торгового предприятия. Книга оказала огромное влияние на все последующее развитие учетной мысли. Эта экспансия была связана с распространением двойной записи в ее старой и новой формах итальянской бухгалтерии. При их рецепции в различных странах возникали модификации. Развивались не учетные идеи, а процедурные приемы бухгалтерского учета.

В Трактате описан «венецианский способ» – предельно упрощенный вариант двойной бухгалтерии. Простота объяснялась тем, что венецианский вариант не предусматривал того, что является смыслом современной бухгалтерии – составления бухгалтерской отчетности. Благодаря своей простоте венецианский вариант был широко распространен среди мелких и средних торговых компаний и даже преподавался наряду с арифметикой в коммерческих училищах ряда городов Северной Италии.

Однако этот вариант двойной бухгалтерии не был единственным для того времени. В ряде крупных торгово-банковских компаний Флоренции задолго до появления Трактата применялась двойная бухгалтерия необычайно высокого уровня.

Уже в XIV в. счетоводы этих компаний систематически использовали почти все известные в настоящее время методы ведения учета, регулярно составляли бухгалтерскую отчетность. Они умели классически правильно решать самую трудную для бухгалтеров задачу – исчислять финансовый результат и даже дифференцировать его по видам деятельности.

Выдающимся автором после Л. Пачоли был Жак Савари

(1622–1690), главная работа которого – “О совершенном купце”. Савари навсегда останется в истории учета как человек, который разделил счета на синтетические и аналитические, практиковал торговую калькуляцию, классифицировал балансы на инвентарные (оценка по себестоимости) и конкурсные (оценка по текущим ценам), последний включал и личное имущество собственника, так как иск мог быть обращен и на все достояние купца. Конец XVII и начало XVIII вв. – эпоха большого влияния Савари.

Главным достижением Дегранжа

считается разработка им американской формы счетоводства. Дегранж исходил из того, что для бухгалтерии одинаково важны и хронологическая, и систематическая записи и что их можно объединить в одном регистре – Журнал-Главной книге. Записи в этой книге позволяют достичь две важнейшие цели учета: выявление на любой момент времени состояния расчетов и определение величины капитала собственника. Дегранж считал возможным ограничить бухгалтерский учет пятью счетами.

В середине XVIII в. в Англии пытаются применять двойную бухгалтерию в промышленном учете. В это время складывается система учета производственных затрат. Один из первых теоретиков промышленного учета Ф. В. Кронхейльм

(1818) утверждал, что двойная бухгалтерия родилась в торговом учете из описания обменных операций (покупка и продажа товаров) и оказалась, по его мнению, не в состоянии раскрыть внутрипроизводственные процессы. В результате Кронхейльм разделил учет на две части: производственный

и бухгалтерский

. Первый предусматривал три счета, которые велись только в натуральном измерении, второй – традиционную бухгалтерскую систему счетов.

5. Вторая половина XIX века (рождение науки)

Середина XIX в. – вот тот рубеж, когда в различных странах Европы стала развиваться научная мысль. При этом зарождение теории учета коренным образом изменило характер представлений об учитываемых объектах. Первоначально использовался только прямой учет (инвентаризация). Потом возникли документы и объектом учета стали выступать уже не сами факты хозяйственной жизни, а информация о них.

Наконец, во второй половине XIX в. возникают различные теории учета, позволяющие по-новому истолковать значение того или иного информационного показателя. Это время, когда выдвигаются свои теоретические взгляды, отстаивая свои интересы, утверждает свою истину. Но истин не может быть много. Истина одна, много ее искажений, много ошибок. Задача бухгалтера-практика: руководствоваться только теми теориями, против которых нет достаточно сильных возражений.

6. Бухгалтерский учет в России в 19 веке: рождение науки

В первой половине 19 века в бухгалтерскую жизнь России вошли идеи, которые обсуждались очень долго, многие из них обсуждаются и сейчас. Три бухгалтера положили начало нашей науки: К. И. Арнольд, И. Ахматов, Э. А. Мудров.

Арнольд первым различал теорию и практику бухгалтерского учета. Под первой он понимал “способность составлять счета, их вести и пересматривать”, а под второй – “круг всех к счетам принадлежащих дел ”; первая выступает как счетная наука, вторая – как счетная часть. Ахматов полагал, что эта наука есть самая нужная, важная и полезная. Он утверждал, что бухгалтерский учет должен рассматриваться как часть политической экономики. Мудров смотрел на дело проще: “Счетоводство есть искусство записывать какое-либо имущество так, чтобы, несмотря на происходящие в нем перемены, всегда можно было усмотреть настоящее его положение со значением того, что последовало от перемен, произведенных в нем”.

Мудров может считаться автором постулата: алгебраическая сумма сальдо вспомогательных счетов равна сумме сальдо имущественных счетов, сложенной с разностью между дебиторской и кредиторской задолженностью по личным счетам.

В это время баланс становился объектом экономического анализа. Сама трактовка Арнольдом бухгалтерского учета как науки, занимающейся верным сличением прихода и расхода, подчеркивала роль анализа в управлении финансовыми результатами. Большое внимание уделялось и учетным регистрам, на основе которых делался анализ. Совокупность этих регистров составляла форму счетоводства. Арнольд считал ее методом бухгалтерского учета.

В те времена бухгалтера сталкивались и с негативными явлениями. Двойная бухгалтерия использовалась как средство регламентации экономического грабежа и как средство фальсификации данных. Борьба с фальсификацией учетных данных, со злоупотреблениями требовала специальных приемов. Арнольд первым выступил с учением о ревизии и методах ее проведения.

Придавая огромное значение такой бухгалтерской категории, как счет, авторы того времени предприняли первые попытки классифицировать счета. Арнольд делил все счета на личные (расчетов) и безличные. Последние делились на имущественные, включая счет капитала, и результатные. Их называли счета приращений и уменьшений. Несколько по-иному подходил к проблеме Ахматов. Он выделял три основания для определения трех классификаций:

· по степени обобщения: основные (синтетические) и вспомогательные (аналитические);

· по содержанию фактов хозяйственной жизни (товаров, личные – дебиторов и кредиторов, счета за границей);

· по характеру сальдо (дебетовые – активные и кредитовые – пассивные).

Мудров все счета делил на имущественные, личные и вспомогательные, к которым автор относил счета собственных средств и результатов. Счета “Основные средства” в нашем понимании не было. Но можно было встретить счета отдельных видов имущества, например, мебель. Арнольд предлагал купленную мебель записывать в дебет одноименного счета с кредита счета “Касса”. Счет “Товары” был центральным как в системе учета материальных ценностей, так и в отражении финансовых результатов. В целом счет “Товары” рассматривался не только как средство для учета движения товарной массы, но и как условие исчисления финансового результата – валовой прибыли или убытка.

Таким образом, первая половина ХIХ в. была временем, когда западная бухгалтерская мысль была окончательно усвоена, переработана и развита. Это было время формирования систематических знаний о бухгалтерском учете, что позволило говорить о рождении новой науки. Отмена крепостного права и развитие капитализма явились мощным стимулом бухгалтерской мысли в России. В своем развитии она прошла несколько этапов, первый из которых начинается с трудов двух крупных ученых второй половины XIX в. П. И. Рейнбота и А. В. Прокофьева. Они представляли традиционное знание и были их выразителями. Вместе с тем именно им пришлось столкнуться с первыми попытками «бунта в теории», с новаторскими предложениями, направленными на пересмотр бухгалтерской мысли.

П. И. Рейнбот

(1839–1916), строго следуя принятой парадигме, сводил предмет бухгалтерского учета к изменениям в имуществе предприятия. В объяснении причин двойной записи он исходил из принципов персонификации, а целью ее считал недопущение ошибок регистрации и системное выяснение причин прибылей и убытков. Синтетический учет П. И. Рейнбот трактовал как контрольный, ибо, в самом деле, сальдо и обороты счета товаров контролируют остатки и движение по аналитическим товарным счетам. При этом ведение последних отличалось и сложностью и консерватизмом.

Представляют интерес мысли П. И. Рейнбота о промышленном учете. Аналитические счета он открывал не на все виды производимой продукции, а на участки (цехи, мастерские и т. д.), то, что теперь стало называться центрами ответственности. К прямым затратам он относил: 1) материалы, 2) жалованье, 3) погашение (амортизация). Остальные расходы рассматривались как общие и один раз в год (в конце) распределялись пропорционально сумме оборотных средств, закрепленных за данным подразделением. Результаты показывали по счету «Товары (готовая продукция)», причем в течение года готовая продукция учитывалась только в натуральном (количественном) измерении. По окончании года выполнялась калькуляция путем деления прямых и части накладных расходов, относящихся к данной мастерской, на объем готовой продукции, и таким образом определялась себестоимость, которую заносили в книги складского учета готовой продукции. Баланс он рассматривал как счет, закрывающий другие синтетические счета. П. И. Рейнбот сформулировал четкое правило, согласно которому составлению баланса должно предшествовать составление инвентаря. Впоследствии этот взгляд будет отстаивать Н. С. Лунский

и критиковать Е. Е. Сиверс

. С работ П. И. Рейнбота начинается оперативный учет, к которому он относил все, что учитывается на предприятии, но не в бухгалтерских регистрах. Так, он считал, что кассовая книга не входит в систему бухгалтерских записей, а относится к оперативному учету, и к этому же учету относится контроль выполнения заказов.

А. В. Прокофьев

взамен распространенной в то время теории персонификации, разделяемой П. И. Рейнботом, развивал взгляды, похожие на экономическую теорию, и исходил из того, что приход ценностей всегда вызывает их расход. В противовес всем теоретикам, которые писали до него на русском языке и отстаивали немецкую форму, в которой широко использовался метод накапливания однородных операций и записи в Главной книге выполнялись итогами, А. В. Прокофьев взялся насаждать новую итальянскую форму. Он требовал, чтобы каждая операция записывалась в журнал отдельно и заносилась в Главную книгу тоже отдельно. Его пропаганда имела успех. Среди новаторов самой яркой фигурой был Ф. В. Езерский

(1836–1916). Всю силу своего незаурядного таланта самоучки он направил на критику двойной бухгалтерии. И ввел так называемую тройную русскую бухгалтерию

. Иногда эта критика носила курьезный характер, но иногда отмечались недостатки, многие из которых не преодолены до сих пор: 1) совпадение итогов в регистрах двойной бухгалтерии создает иллюзию безошибочности работы счетоводов, однако самые существенные ошибки, связанные с отнесением сумм не на те счета, а также ошибки в натуральных единицах не раскрываются через механизм двойной записи; 2) выведение финансового результата возможно только путем инвентаризации и за истекший период времени и др.

Расправившись с двойной итальянской системой он спешит прославить свое детище – тройную русскую. Название тройная вызывалось тремя обстоятельствами: 1) регистрация велась по трем группировочным совокупностям: приход, расход, остаток; 2) регистрами выступают три книги: журнал, Главная, по терминологии Ф. В. Езерского книга учетов и отчетная, заменяющая баланс; 3) используются только три счета: касса, ценности, капитал.

Оппоненты Ф. В. Езерского, присмотревшись к этой форме, вскоре заметили, что речь идет не о новой системе учета, а только об одной из новых форм той же двойной бухгалтерии. Однако значение идей, заложенных в русской бухгалтерии, было не в том, что она отменяла двойную или являлась новой формой последней, а в том, что она, значительно опережая свое время, выдвигала перед учетом ряд новых целей, которые не могли быть решены старыми традиционными бухгалтерскими методами. Назовем несколько из них: 1) определение посредством учетных записей результатов хозяйственной деятельности на любой момент времени; 2) органическое объединение аналитического и синтетического учета; 3) использование только покупных цен и общая оценка ценностей по себестоимости; 4) проведение инвентаризации не сплошным методом на определенный момент времени, а последовательно и постоянно, т. е. сегодня проверяется наличие чая и кофе, завтра – спичек и сахара и т. д.; 5) достижение внутреннего «автоматического» контроля путем заранее заданного в учете совпадения контрольных сумм. В своей форме Ф. В. Езерский насчитал таких сумм 19 и форму охарактеризовал как самопроверочную.

Все идеи были совершенно новыми для современников. Им было трудно оценить их, и, тем не менее, бухгалтерский конгресс в Шарлеруа (1912 г.) в Бельгии рекомендовал наряду с логисмографией Д. Чербони и статмографией Э. Пизани изучение во всем мире русской бухгалтерии.

Одни считали Ф. В. Езерского Колумбом бухгалтерского учета, другие – шарлатаном. Но чем больше говорили о нем, тем больше была его слава, которая не давала спокойно спать многим. Среди многих был и И. П. Шмелев.

В 1895 г. была издана в Москве его работа «Новая четвертная бухгалтерия», а в 1897 г. вышло ее второе издание. Сущность теории И. П. Шмелева составляет четкое разграничение в учете пермутаций

(движения ценностей, не меняющие итога баланса) и модификаций

(движения ценностей, изменяющие итог баланса). Основной регистр – книга операционно-функциональная. Бухгалтерский баланс – документ, отражающий движение капитала. Под объектом учета понимаются не сами ценности, а их движение, статика – только часть, момент динамики. В связи с этим можно сформулировать постулат Шмелева:

сумма оборотов по кредиту имущественных и личных счетов, а также по кредиту счетов собственных средств равна сумме оборотов по дебету имущественных и личных, а также по дебету счетов собственных средств

.

Если Ф. В. Езерский и И. П. Шмелев пытались и верили в то, что им удалось разрушить парадигму двойного учета и заменить ее тройным или четвертным счетоводством, то И. Ф. Валицкий, с одной стороны, С. Ф. Иванов и Э. Э. Фельдгаузен – с другой, хотели изнутри старой парадигмы изменить ее – один вширь, два других – и вглубь, и вширь. И. Ф. Валицкий

попытался создать макроучет. Макроучет он понимал как бухгалтерию, ведущуюся с помощью статистических методов, ибо в основе записей лежат не документы бухгалтерской регистрации, а акты (сообщения присутственных мест) статистического исчисления. Техника учета состояла в выписке мемориальных ордеров по поступающим первичным документам. Счета, по которым должен был вестись учет, делились на два ряда: счета народного дохода и счета народного богатства.

Если И. Ф. Валицкий раздвигал границы двойной парадигмы, то С. Ф. Иванов и Э. Э. Фельдгаузен и расширяли их, и углубляли ее. В центре внимания обоих были принципы промышленного учета. Еще в 1872 г. С. Ф. Иванов

писал о необходимости «иметь возможность показать не только количество выработанного материала, но и количество оставшегося в производстве, а главное – стоимость того и другого». Таким образом, была выдвинута задача создания специальных счетов для учета затрат, они получили название счетов производства. Потом их назовут калькуляционными. Ему же принадлежит идея нормирования затрат, под которой он понимал определение «приблизительной нормы издержек», и отнесения всех общих затрат на специальный счет без распределения их по вырабатываемым видам изделий, т. е. предполагал включение в себестоимость, по нашей терминологии, только прямых расходов. Много внимания С. Ф. Иванов уделял популяризации истории науки. Он оставил заметный след в области судебно-бухгалтерской экспертизы. Его труд переведен на несколько иностранных языков. Благодаря этой работе к нему пришло международное признание. Он был действительным членом международного библиографического института, членом-корреспондентом Академического общества бухгалтеров в Париже, членом-корреспондентом Академического общества бухгалтеров в Бельгии, членом главного совета Международной ассоциации бухгалтеров.

Э. Фельдгаузен

видел в учете средство управления предприятием, отождествляя при этом такие понятия, как контроль и учет. Ему принадлежит первая попытка введения в калькуляцию методов, получивших развитие в стандартности и нормативном учете. Он пользовался термином «нормальная отчетность». Сущность его подхода сводилась к тому, что на все затраты заранее определяются нормы один раз в десятилетие. Далее в учете регистрируются отклонения от этих норм, причем все отклонения показываются как прибыли и убытки. Общий расчет выполняется один раз в месяц.

Структура себестоимости у Э. Фельдгаузена выглядит так: (материалы + топливо + жалованье – стоимость побочных продуктов + брак и угар) = цеховая цена + % прямых расходов, распределяемых пропорционально цеховым ценам, = техническая цена + % косвенных расходов, распределяемых пропорционально техническим ценам, = коммерческая цена. Здесь амортизация рассматривается как накладные расходы. Эти предложения не нашли признания со стороны современников, но это было новое слово в учете. Оно углубляло понятие учета затрат, расширяло объект счетоводства, вводя в него ожидаемые (нормируемые) события.

Парадигма двойного учета оказалась достаточно прочной, но для защиты и развития она нуждалась в новых людях. Эти люди нашлись. Они объединились в журнале «Счетоводство» (1888–1904). Во главе журнала стоял замечательный бухгалтер, человек с международной известностью – член Болонской академии счетоводов, действительный член национального общества итальянских счетоводов, член-корреспондент Коллегии бухгалтеров Урбино, с 1894 г. – член-корреспондент Института нидерландских счетоводов – А. М. Вольф

(1854–1920).

Из его идей особенно плодотворным оказалось противопоставление науки, получившей в дальнейшем именование счетоведения, практике, получившей название счетоводства. А. М. Вольфу принадлежит своеобразная классификация ценностей: 1) ценности вещественные, 2) деньги и 3) ценности условные. В связи с этим выделяются три группы счетов: имущества, услуг (результативные), расчетов (личные). Представляют интерес и идеи А. М. Вольфа в части предмета науки, под которым он понимал различные стадии кругооборота капитала. Это положение впоследствии стало основным, благодаря популяризации В. Д. Беловым и развитию Е. Е. Сиверсом. В учении о балансе мы находим весьма «легкое» определение: «Равенство между активом и пассивом, которое должно получаться к каждому времени, называется балансом». А. М. Вольф противопоставил счет балансу, трактовал баланс как следствие ведения счетов. Это утверждение дискутируется до сих пор.

Ближайшим союзником и помощником А. М. Вольфа был В. Д. Белов

– первый русский чистый теоретик учета. Сущность бухгалтерской работы он видел в классификации счетов, сводя последнюю к трем группам: материальные, личные, операционные. Признавая бухгалтерский учет дедуктивной наукой, он писал: «Всякая дедукция стремится к выводу, как к конечному результату...», «Вывод этот называется счетом баланса... Этот счет господствует над всеми другими счетами... Баланс есть последнее слово, а, следовательно, и цель всего бухгалтерского труда».

Самым плодовитым автором был С. М. Барац

(1850–1913). Он любил говорить о наружной правдивости учета, понимая под ней аккуратное заполнение регистров, но истинную задачу науки видел в построении счетов. Природу двойной записи он сводил к движению ценностей (отпущено-принято). Специально надо подчеркнуть заслуги С. М. Бараца во введении понятия времени в систему учета, так как ни одна операция не может ни совершаться, ни регистрироваться без определенной привязки к временной координате. Для него эта временная координата имела практический смысл в связи с тем, что некоторые бухгалтеры высказывались за необходимость привязки бухгалтерского отчета к окончанию хозяйственного цикла. С. М. Барац хотел дифференцировать бухгалтерские данные, он видел различия в учетных приемах различных отраслей хозяйства, различных предприятий, и стал первым проводить мысль, что нет единого промышленного учета, а есть учеты, связанные с различными отраслями промышленности. Эта идея имела успех и оказала влияние на развитие учетной мысли.

Среди авторов журнала «Счетоводство» надо назвать М. Я. Батенькова, А. А. Беретти, А. З. Попова, Н. И. Попова и И. П. Руссияна. М. Я. Батеньков

(1844–1896) считал контроль неотъемлемой частью бухгалтерии, был одним из создателей новой бухгалтерской дисциплины – ревизии. А. А. Беретти

известен как автор метода «цветного провода», дошедшего до нас под названием «красное сторно». Н. И. Попов

известен своей довольно оригинальной трактовкой бухгалтерского учета и широким применением в нем математических методов. При этом он трактовал науку как чисто экономическую, а двойную запись считал объективным законом. Он сформулировал целый ряд математических постулатов, среди которых следует отметить постулат «недоверия»: Сумма сальдо материальных счетов всегда равна алгебраической сумме сальдо личных счетов.

В этом случае счета собственных средств рассматриваются как счета личные. Много внимания уделял Н. И. Попов вопросу классификации счетов, которые он делил на 1) частные (статистические, реальные): а) материальные (объективные), б) личные (субъективные, юридические); 2) общие (отвлеченные, экономические). В дискуссии о порядке закрытия счетов Н. И. Попов доказывал необходимость записи сальдо на слабую сторону счета. Такой подход он именовал теорией «баланса в счете», запись в этом случае предполагает уравнение: «остаток + приход = расход + остаток новый». Противоположный подход, консервативный, по его мнению, назывался «балансом счетов» и строился по схеме: «остаток + приход-расход = остаток новый». Имя Н. И. Попова как инициатора использования алгебры для объяснения двойной записи известно за пределами нашей страны.

Самым талантливым человеком в журнале «Счетоводство» был Л. И. Гомберг

– член-корреспондент Академического общества бухгалтеров в Париже и действительный член Международной Ассоциации бухгалтеров. Л. И. Гомберг является автором оригинального метода последующей (рыночной) калькуляции, сущность которого заключается в следующем: из всей валовой выручки от реализации готовой продукции вычитается себестоимость отходов и сумма полученной прибыли, и таким образом определяется сумма затрат на производство основной продукции. Далее из валовой выручки от реализации готовой продукции вычитается сумма затрат и определяется сумма прибыли от реализации основной продукции. Затем эта сумма делится на число калькуляционных единиц и определяется прибыль, приходящаяся на одну единицу. Из стоимости товаров каждого калькулируемого вида (продажная цена, умноженная на число выработанных проданных единиц) вычитают величину полученной прибыли и определяют себестоимость единицы каждого изделия. Это предложение получило золотую медаль во Франции.

Русская бухгалтерия благодаря трудам Л. И. Гомберга вышла на мировую арену и стала оказывать достаточно сильное влияние на интеллектуалов европейского учета. Л. И. Гомберг – вершина русской учетной мысли конца XIX–начала XX вв.

В 1904 г. журнал «Счетоводство» прекратил свое существование. На смену авторам журнала «Счетоводство» пришли новые люди – Е. Е. Сиверс, А. И. Гуляев, Н. Ф. фон Дитмар, создавшие новую петербургскую школу, и Н. С. Лунский, Г. А. Бахчисарайцев, Ф. И. Белмер, создавшие московскую школу. Эти школы разделяло учение о счетах и балансах.

Главой новой петербургской школы бухгалтеров был Е. Е. Сиверс

(1852–1917). В области чистой теории двойной записи Е. Е. Сиверс известен как автор меновой теории, сущность которой заключается в том, что в основе двойной записи лежит обмен (мена) благами. Получили товары, а взамен выдали обязательство эти блага оплатить. Теория эта имела большое распространение. Значение, придаваемое Е. Е. Сиверсом мене в образовании двойной записи, привело его к выводу, что сама двойная запись является основным законом бухгалтерского учета. Е. Е. Сиверс дал весьма детальную классификацию счетов, предвосхитив в этом направлении тенденции 30–40-х гг. XX в. Его классификация выглядит так:

I. Вещественные счета:

1) основные;

2) переходные (калькуляционные):

а) заготовок, б) сооружений, в) производства.

II. Личные счета:

1) предпринимательского капитала:

а) основные, б) переходные (результативные);

2) ссудного капитала:

а) счета лиц и учреждений, б) счета кредитных запасов.

Для своего времени эта классификация была большим достижением. Ближайшим помощником Е. Е. Сиверса был А. И. Гуляев.

Своей специальностью он избрал промышленный учет, и его учение о структуре себестоимости пользовалось достаточно широким распространением. В состав себестоимости он включал: материалы, заработную плату, затраты механической и электрической силы и амортизацию.

Н. С. Лунский

(1867–1956) был одним их первых, кто создал новое методологическое направление в области учета. Именно ему принадлежит право считаться автором балансовой теории учета, широко признанной и распространенной в нашей стране и весьма популярной за рубежом. Н. С. Лунский ввел несколько классификаций счетов: 1) простые и сборные; 2) главные и вспомогательные (переходные); 3) активные, пассивные, переменные; 4) чистые и смешанные; 5) вещные, личные, результативные. Ввод нескольких классификаций в теорию учета был большим достижением. Заслугой Н. С. Лунского было введение в теорию учета категорий сущего и должного. Категории сущего соответствует инвентарь, должного – баланс.

Представитель московской школы – Ф. И. Белмер

– издал свой основной труд в Болгарии. Он, развивая учение о балансе как независимом от плана счетов документе, первым сказал, что в балансе нет счетов и что «отчетная балансовая таблица может не быть тождественной с главным балансом Главной книги ни по содержанию, ни по итогам». Он же в консервативном духе считал, что только хронологическая запись может быть основной и в связи с этим подчеркивал примат журнала над Главной книгой.

Подводя итоги развития бухгалтерского учета в России, можно к чести их представителей отметить, что отечественная учетная мысль отвечала уровню мировых стандартов, а во многом и превосходила их.

7. Послеоктябрьская эволюция учета

Великая Октябрьская социалистическая революция привела к огромным социально-экономическим изменениям, которые не могли не отразиться на ведении учета.

Эта эволюция прошла несколько этапов:

· 1917–1918 – попытки стабилизации хозяйства, пути адаптации традиционных методов учета в новой системе хозяйствования;

· 1918–1921 – подходы к формированию коммунистического, развал старых систем и форм бухгалтерского учета, создание принципиально новых учетных измерителей;

· 1921–1929 – новая экономическая политика (НЭП), реставрация традиционной системы бухгалтерского учета;

· 1929–1953 – построение социализма, деформация принципов бухгалтерского учета;

· 1953–1984 – совершенствование производственного учета, анализ его организационных структур и распространение механизированной обработки экономической информации;

· с 1984–1992 – перестройка всех социально-экономических отношений в стране, попытка возрождения классических принципов бухгалтерского учета.

С распадом Союза Советских Социалистических Республик (СССР) и выделением России как нового государства в ее экономической политике произошли значительные изменения. Переход от командно-административной системы управления к рыночным отношениям не мог не сказаться и на системе бухгалтерского учета. Произошел переход к приятой во всем мире системе Международных стандартов. Становление и развитие новых рыночных отношений, управление экономикой, использование Международных стандартов бухгалтерского учета предопределяют усиление

Введение в бухгалтерский учет

1. Понятие о хозяйственном учете

2. Измерители, применяемые в учете

3. Виды учета

4. Задачи бухгалтерского учета

5. Пользователи бухгалтерской информации

6. Принципы (правила) бухгалтерского учета

1.

Понятие о хозяйственном учете

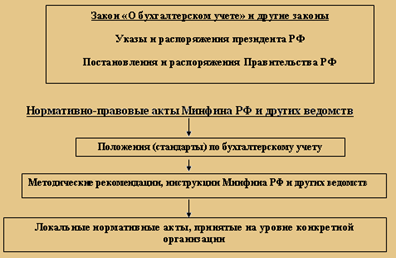

Основным документом, регулирующим ведение бухгалтерского учета в Российской Федерации, является Федеральный закон №129-ФЗ от 21.11.1996 «О бухгалтерском учете».

Хозяйственный учет возник с возникновением материального производства. Современное производство включает в себя две взаимосвязанные и дополняющие друг друга сферы:

а) материальное производство

, которое является основой жизни любого общества. Здесь создаются имущественные блага (в отраслях промышленности, строительства, сельского хозяйства и иных), а также производятся материальные услуги (транспорт, торговля, коммунальное хозяйство, бытовое обслуживание);

б) нематериальное производство

. Эта сфера занята формированием духовных, нравственных и иных ценностей и предоставлением аналогичных услуг (здравоохранение, образование, научное консультирование и др.)

Для получения необходимых сведений о ходе хозяйственных процессов организуется хозяйственный учет. Он возник из потребностей в управлении материальным производством. Хозяйственный учет представляет собой полное количественное отражение и качественную характеристику учитываемых объектов.

Хозяйственный учет ведут путем наблюдения, измерения и регистрации

. Основными этапами учетного процесса является: обработка информации и передача ее пользователям.

2. Измерители, применяемые в учете

В учете применяется 3 вида измерителей:

1) натуральные

измерители (м, см, г, кг, т, л, штуки и т.д.);

2) денежные

измерители (рубли);

3) трудовые

измерители (чел/час, чел/день и т.д.).

Натуральные измерители используют для учета всех видов материалов, топлива, запчастей для машин и оборудования. Они нужны для контроля за сохранностью имущества, измерения объемов заготовленных и использованных средств производства, для характеристики однородных предметов.

Денежный измеритель – это универсальный обобщающий учетный измеритель. Он позволяет суммировать наличие всех хозяйственных средств, источников их образования, объемов выполненных работ и оказанных услуг, реализованной продукции.

Трудовые измерители – это разновидность натуральных измерителей. Они используются для исчисления количества затрат рабочего времени, выраженного в определенных единицах времени, для подсчета заработной платы работников организации, для исчисления производительности труда.

3. Виды учета

В Российской Федерации действует система хозяйственного учета, в которой выделяют четыре взаимосвязанных вида учета (см. рис. 1):

1) оперативный учет

является системой текущего наблюдения, контроля над отдельными хозяйственными операциями и управления ими в ходе их осуществления. Он ограничивается рамками организации, ведется на местах совершения хозяйственных операций (цех, склад, магазин, касса). Этот вид учета является простым по технике исполнения (по сравнению с другими видами учета) и осуществляется по мере необходимости. Его данные не обязательно фиксируются в документах, они могут быть получены в устной беседе или с помощью технических средств и устройств. Оперативная информация

используется управленческим персоналом для повседневного, текущего руководства деятельностью организации.

2) статистический учет

(статистика) представляет собой систему регистрации, обобщения и изучения массовых, качественно однородных социально-экономических явлений (в масштабе предприятия, отрасли, экономического региона, страны).

На основе статистической систематизации и обработки данных оперативного и бухгалтерского учета, а также сплошных и выборочных наблюдений изучают и анализируют возникающие закономерности развития процессов и явлений, характер экономических потоков и тенденций, дают количественные и качественные характеристики различным сторонам производственно-хозяйственной деятельности предприятия. Для этого применяются различные статистические методы: группировки, динамические ряды, средние величины, экономические индексы, корреляция.

Статистика собирает и готовит информацию, которая используется органами власти и управления для принятия управленческих решений на государственном и региональном уровнях.

Для статистической информации характерны приблизительные вычисления, сравнительные величины и рассмотрение явлений в динамике, документально оформляется не всегда.

3) бухгалтерский учет

представляет собой упорядоченную систему сбора, регистрации и обобщения информации в денежном выражении об имуществе, обязательствах организации и их движении путем сплошного, непрерывного и документального учета всех хозяйственных операций. Для него характерно применение особых приемов и способов обработки экономической информации: счета бухгалтерского учета, двойная запись хозяйственных операций, бухгалтерский баланс.

Бухгалтерский учет имеет свои особенности, отличающие его от остальных видов учета, а именно:

- является документально-обоснованным учетом;

- непрерывный во времени и сплошной по охвату всех изменений, происходящих в финансово-хозяйственной деятельности предприятия;

- применяет особые, только ему присущие способы обработки данных;

- является стоимостным учетом.

Бухгалтерский учет подразделяется на теорию, финансовый учет и управленческий учет.

Теория бухгалтерского учета

– это теоретические, методологические и практические основы организации системы бухгалтерского учета.

Финансовый учет

представляет собой процесс подготовки учетной информации, которая используется как внутренними так и внешними ее пользователями. Финансовый учет основан на общепринятых международных стандартах и принципах. Правила его ведения и порядок составления бухгалтерской (финансовой) отчетности регламентируются государством. Ведение финансового учета обязательно для всех организаций. Финансовый учет отражает «историческую» информацию о производственно-коммерческой деятельности организации, его информация носит объективный характер и поддается проверке.

Управленческий учет

представляет собой процесс идентификации, измерения, сбора, анализа, подготовки, интерпретации и передачи управленческому персоналу информации, необходимой для планирования, контроля текущей производственно-коммерческой деятельности и управления организацией. Информация управленческого учета является внутренней, она используется менеджерами организации для принятия управленческих решений. В отличие от финансового учета ведение управленческого учета не является обязательным, оно зависит от решения администрации организации. Посторонние органы не могут оказывать влияние на систему управленческого учета.

| ХОЗЯЙСТВЕННЫЙ УЧЕТ

|

| ОПЕРАТИВНЫЙ

УЧЕТ

Система наблюдения и текущего контроля за отдельными фактами или процессами с целью руководства ими в момент их совершения.

|

СТАТИСТИЧЕСКИЙ

УЧЕТ

Система сбора и обобщения информации о массовых явлениях, фактах или процессах с целью управления и контроля за ними.

|

БУХГАЛТЕРСКИЙ

УЧЕТ

Система непрерывного и взаимосвязанного отображения экономической информации с целью управления и контроля за финансовой хозяйственной деятельностью.

|

НАЛОГОВЫЙ

УЧЕТ

Система обобщения информации для определения налоговой базы в соответствии с НК РФ

|

Рис. 1

4) налоговый учет

- это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным Налоговым кодексом. Налоговый учет осуществляется в целях формирования полной и достоверной информации о порядке учета для целей налогообложения хозяйственных операций, осуществленных налогоплательщиком в течение отчетного (налогового) периода, а также обеспечения информацией внутренних и внешних пользователей для контроля над правильностью исчисления, полнотой и своевременностью исчисления и уплаты в бюджет налога. Система налогового учета организуется налогоплательщиком самостоятельно, исходя из принципа последовательности применения норм и правил налогового учета, т.е. применяется последовательно от одного налогового периода к другому. Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя. Если порядок группировки и учета объектов и хозяйственных операций для целей налогообложения соответствует порядку группировки и отражения в бухгалтерском учете, то регистры бухгалтерского учета могут быть заявлены налогоплательщиком как регистры налогового учета.

4. Задачи бухгалтерского учета

Основными задачами бухгалтерского учета являются:

1) формирование полной и достоверной информации о деятельности организации и ее имущественном положении, необходимой внутренним пользователям бухгалтерской отчетности, - руководителям, учредителям, участникам и собственникам имущества организации, а также внешним – инвесторам, кредиторам и другим пользователям бухгалтерской отчетности;

2) обеспечение информацией внешних и внутренних пользователей бухгалтерской отчетности для контроля над соблюдением законодательства Российской Федерации при осуществлении организацией хозяйственных операций и их целесообразностью, наличием и движением имущества и обязательств, использованием трудовых, финансовых и материальных ресурсов в соответствии с утвержденными нормами, нормативами, сметами;

3) предотвращение отрицательных результатов хозяйственной деятельности и выявление внутрихозяйственных резервов обеспечения ее финансовой устойчивости.

5. Пользователи бухгалтерской информации

Пользователей бухгалтерской информации можно разделить на две группы: внутренних и внешних (см. рис.2).

Пользователи бухгалтерской информации

Рис 2 Рис 2

Внутренние пользователи

- лица, занятые в аппарате управления, собственники, менеджеры, которым необходима учетная информация для осуществления планирования, контроля и оценки деловых операций.

В отношении информации для внутренних пользователей следует учитывать, что ее состав для каждого представителя администрации определяется в зависимости от занимаемой должности и функций, выполняемых им. Для менеджеров наиболее важной является информация о сумме прибыли, достаточности денежных средств, рентабельности. Собственников и совладельцев больше всего интересуют прибыльность и ликвидность организации. Работников организации интересует стабильность и способность организации гарантировать оплату труда и сохранение рабочих мест.

Руководство организации заинтересовано в информации, предоставляемой внешним пользователям, и в разнообразной информации, необходимой для планирования, анализа и контроля.

Внешние пользователи

- сторонние потребители информации с прямым или косвенным финансовым интересом. Они подразделяются на следующие группы:

- лица, не работающие в организации, но прямо заинтересованные в успешной ее деятельности (акционеры, инвесторы, кредиторы, покупатели и др.);

- лица, непосредственно не принимающие участия в работе организации, но имеющие косвенный финансовый интерес: налоговая служба, государственные органы управления, различные финансовые институты и участники фондового рынка (страховые компании, биржи, дилеры, брокеры и др.);

- лица, не имеющие финансового интереса, кроме делового сотрудничества: аудиторские фирмы, органы статистики, арбитраж и др.

6. Принципы (правила) бухгалтерского учета

Основные правила ведения бухгалтерского учета определены Федеральным законом «О бухгалтерском учете» и Положением по ведению бухгалтерскому учету и бухгалтерской отчетности в Российской Федерации. Эти правила

следующие.

1. Обязательность двойной записи хозяйственных операций на счетах рабочего плана счетов, составляемого на основе Плана счетов, утвержденного Минфином РФ.

2. Учет объектов учета осуществляется в валюте Российской Федерации, т.е. в рублях и на русском языке. Первичные учетные документы, составленные на иных языках, должны иметь построчный перевод на русский язык.

3. В бухгалтерском учете текущие затраты на производство продукции, выполнение работ и оказание услуг осуществляются раздельно от затрат, связанных с капитальными и финансовыми вложениями.

4. Обязательность документирования хозяйственных операций. Первичные документы должны быть составлены в момент совершения хозяйственной операции или сразу после ее завершения. Они должны содержать обязательные реквизиты и составляться по типовым формам или формам, утвержденным руководителем организации. Руководитель утверждает также правила документооборота организации и технологию обработки учетной информации.

5. Для систематизации и накопления информации, содержащейся в учетных документах, используются учетные регистры, формы которых разрабатываются Минфином РФ, органами, которым предоставлено право регулирования бухгалтерского учета, федеральными органами исполнительной власти или самой организацией при соблюдении ими общих методических принципов бухгалтерского учета. Содержание регистров бухгалтерского учета и внутренней бухгалтерской отчетности является коммерческой тайной организации.

6. Объекты учета подлежат оценке в денежном выражении.

7. Обязательность проведения инвентаризации имуществ и обязательств. Порядок проведения инвентаризации определяется руководителем организации, за исключением случаев обязательного проведения инвентаризации, установленных действующими законодательными и нормативными актами по бухгалтерскому учету.

8. Для ведения бухгалтерского учета в организации формируется учетная политика в соответствии с установленными допущениями и требованиями

.

Понятия «допущения» и «требования» также являются правилами ведения бухгалтерского учета.

Допущения:

1) допущение имущественной обособленности

означает, что имущество и обязательства организации существуют обособленно от имущества и обязательств собственников этой организации и имущества других юридических лиц, находящегося у данной организации;

2) допущение непрерывности деятельности

означает, что организация будет продолжать свою деятельность в обозримом будущем, у нее отсутствует намерение и необходимость ликвидации или существенного сокращения деятельности, следовательно, обязательства будут погашаться в установленном порядке;

3) допущение последовательности применения учетной политики

означает, что принятая организацией учетная политика применяется последовательно от одного отчетного года к другому;

4) допущение временной определенности фактов хозяйственной деятельности

означает, что все факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами.

Требования:

1) требование полноты

означает необходимость отражения в бухгалтерском учете всех фактов хозяйственной деятельности;

2) требование своевременности

означает необходимость своевременного отражения фактов хозяйственной деятельности в бухгалтерском учете и бухгалтерской отчетности;

3) требование осмотрительности

(осторожности,

в западной практике консерватизма

) означает большую готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов;

4) требование приоритета содержания перед формой

означает, что в бухгалтерском учете факты хозяйственной деятельности должны отражаться исходя не только из их правовой формы, но и из экономического содержания фактов и условий хозяйствования;

5) требование непротиворечивости

означает необходимость равенства данных аналитического учета оборотам и остаткам по счетам синтетического учета на последний календарный день каждого месяца, показателей бухгалтерской отчетности данным синтетического и аналитического учета, а также показателей отчетности на начало и конец периода;

6) требование рациональности

означает рациональное и экономное ведение бухгалтерского учета, исходя из условий хозяйственной деятельности и величины организации.

Предмет и метод бухгалтерского учета

1.

Хозяйственные процессы и их характеристика.

2.

Понятие предмета бухгалтерского учета.

3.

Элементы метода бухгалтерского учета.

4.

Классификация хозяйственных средств предприятия по составу и размещению (актив, имущество).

5.

Классификация хозяйственных средств предприятия по источникам образования (пассив, обязательства).

1. Хозяйственные процессы и их характеристика

Предприятие (организация), производя продукцию, выполняя работы или оказывая услуги, совершает огромное количество хозяйственных операций. Эти хозяйственные операции в совокупности составляют хозяйственные процессы, которые подразделяются на:

1. процесс снабжения;

2. процесс производства;

3. процесс реализации – продажа.

В результате производственной деятельности хозяйственные средства находятся в постоянном кругообороте.

Кругооборот хозяйственных средств совпадает с хозяйственными процессами (см. рис. 3).

На первой стадии кругооборота (процессе снабжения

) денежные средства предприятия превращаются в необходимые материальные ценности (сырье), необходимые для процесса производства.

На второй стадии кругооборота (процессе производства

) происходит превращение хозяйственных средств (материальных ценностей), которые соединяются с рабочей силой, в новый товар, в новую продукцию предприятия, которая отличается по своему внешнему виду, назначению и стоимости.

На третьей стадии (процессе реализации – продаж

) продукция предприятия превращается в денежные средства, но большего размера, чем их первоначально затрачено.

Рис. 3

2. Понятие предмета бухгалтерского учета

Предметом бухгалтерского учета

является хозяйственная деятельность организации. Объектами или составными частями предмета являются: имущество (хозяйственные средства, активы организации); капитал и обязательства организации (источники формирования имущества); хозяйственные операции, вызывающие изменение имущества и источников его формирования.

По источникам образования и целевому назначению имущество организации подразделяют на собственное и заемное.

Каждый отдельный вид средств и источников называется объектом учета

.

3. Элементы метода бухгалтерского учета

Метод бухгалтерского учета

– это совокупность способов и приемов, с помощью которых познается предмет (объекты) бухгалтерского учета. Он позволяет изучить явления в движении, изменении, взаимосвязи и взаимодействии. Метод бухгалтерского учета зависит от предмета учета, от отражаемых и контролируемых объектов, а также от поставленных перед учетом задач и предъявляемых к нему требований.

Основными элементами метода бухгалтерского учета являются документация, инвентаризация, счета, двойная запись, баланс, отчетность, оценка и калькуляция.

1) Документация

– это способ сплошного и непрерывного отражения движения объектов учета с целью получения необходимой информации и ведения текущего бухгалтерского учета.

Документ

– это любой материальный носитель данных, который позволяет юридически доказательно подтвердить хозяйственные факты и право на их совершение.

Документирование

– оформление хозяйственных явлений документами.

Каждая хозяйственная операция, подлежащая отражению в бухгалтерском учете, должна быть оформлена документами, в которых отражается содержание операции, ее точное количественное выражение и денежная оценка. Правильность сведений, приводимых в документе, подтверждается подписями лиц, составивших документ и ответственных за совершение операции. Все записи в регистрах бухгалтерского учета выполняются на основании первичных учетных документов, прошедших проверку правильности и объективности их оформления, а также законности совершенных операций.

Проверка документов состоит из:

· формальной проверки (на наличие реквизитов);

· арифметической проверки (на правильность арифметических действий);

· проверки «по существу» (на законность совершенных операций).

При обнаружении ошибок в документах они возвращаются исполнителям для исправления. Документы, свидетельствующие о незаконных операциях, задерживаются с целью выяснения обстоятельств и принятия необходимых мер.

Обработка проверенных и принятых бухгалтерией документов состоит из трех этапов:

1) таксировка, т. е. оценка операции в стоимостном измерении;

2) группировка, т.е. сортировка по однородным операциям;

3) контировка, т.е. указание корреспонденции счетов.

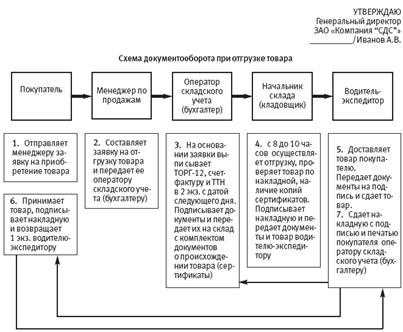

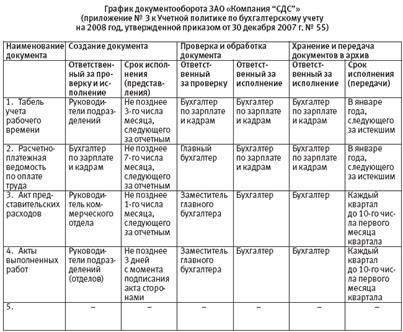

Документооборот

– это организованная система создания, проверки и обработки всех бухгалтерских документов с момента их составления до сдачи в архив. График документооборота оформляется в виде схемы, либо в виде перечня работ по формированию, проверке и обработке документов, заполняемых каждым подразделением. Контроль над соблюдением графика документооборота осуществляет главный бухгалтер.

Для выполнения всех присущих бухгалтерским документам функций, они должны содержать все необходимые сведения (реквизиты). Реквизиты (лат. – «требуемые, необходимые») являются составными элементами документа и могут быть обязательными и специфическими.

Все учетные документы принимаются к бухгалтерскому учету, если они составлены по форме, содержащей в альбомах унифицированных форм первичной учетной документации. Если форма документов не предусмотрена в таких альбомах, то она должна быть утверждена руководителем и содержать следующие обязательные реквизиты:

- наименование документа;

- номер документа;

- дата составления, что необходимо, прежде всего, для исключения повторного использования документа;

- наименование организации и ее адрес, что обеспечивает доказательность;

- содержание и количественная характеристика хозяйственной операции;

- измерители в натуральном и стоимостном выражении;

- подписи лиц, ответственных за совершение операции и правильное оформление.

Руководитель организации по согласованию с главным бухгалтером утверждает перечень лиц, имеющих право подписи первичных учетных документов.

2) Инвентаризация

– это регламентная процедура периодической проверки и документального подтверждения наличия, состояния и оценки имущества и обязательств организации, проводимая для подтверждения достоверности данных бухгалтерского учета и бухгалтерской отчетности (см. табл.2).

Основными целями инвентаризации являются:

- выявление фактического наличия имущества предприятия;

- сопоставление фактического наличия имущества с данными бухгалтерского учета;

- выявление некондиционных материальных ресурсов, формирование обоснованных заключений с привлечением необходимых специалистов и специальных организаций, а также подготовка документов для их уценки или списания (утилизации);

- определение виновных лиц в случае обнаружения недостач, излишков, порчи материальных ценностей;

- проверка полноты отражения обязательств в учете, соблюдения исполнителями сроков и обязательств по заключенным договорам, принятия мер по взысканию дебиторской и погашению кредиторской задолженностей, списания в установленном порядке обязательств по истечении сроков исковой давности. Порядок проведения инвентаризации определяется руководителем организации, за исключением случаев, когда проведение инвентаризации обязательно.

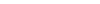

Таблица 2

| Признаки

Классификации

|

Виды

инвентаризаций

|

Характеристика

|

| 1. в зависимости

от полноты охвата

объектов

|

а) полная

|

охватывает все категории средств,

прав и обязательств;

обычно проводится один раз в год перед составлением годового баланса;

|

| б) выборочная

(частичная)

|

охватывает отдельные категории

(наличность в кассе, товары);

проводится при смене материально

ответственных лиц;

по решению руководства

|

| 2. по характеру

проведения

|

а) плановая

|

проводится в намеченные сроки.

|

| б) внезапная

|

проводится по решению руководства или ревизора, следственных органов, после форс-мажорных

обстоятельств.

|

Проведение инвентаризации обязательно:

1) при передаче имущества организации;

2) перед составлением годовой бухгалтерской отчетности;

3) при смене материально-ответственных лиц;

4) при установлении фактов хищения или злоупотребления, порчи ценностей;

5) в случае форс-мажорных обстоятельств;

6) при ликвидации организации и др. случаях, предусмотренных законодательством

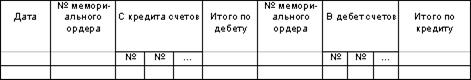

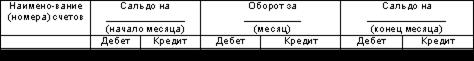

3) Счета

– способ группировки и текущего учета однородных хозяйственных операций, а также информации о состоянии и изменении объектов бухгалтерского учета с целью текущего контроля. На каждый вид хозяйственных средств и их источников открывается отдельный бухгалтерский счет.

4) Двойная запись

– способ регистрации хозяйственных операций на счетах бухгалтерского учета. Особенность двойной записи состоит в том, что сумма каждой хозяйственной операции записывается в двух счетах – по дебету одного и кредиту другого счета. Двойная запись обеспечивает возможность контроля над правильностью отражения в учете хозяйственных операций.

5) Бухгалтерский баланс

– способ обобщения и группировки хозяйственных средств организации (по видам и размещению, источникам формирования и целевому назначению) в денежном измерителе на определенный момент времени. Он содержит информацию об имущественном и финансовом положении организации.

Бухгалтерский баланс должен отвечать следующим требованиям:

правдивость, реальность, единство, преемственность, ясность. Условие правдивости

баланса - обоснование его показателей документами, записями на бухгалтерских счетах, бухгалтерскими расчетами и инвентаризацией. Под реальностью

баланса понимают соответствие оценок его статей объективной действительности. Единство

баланса заключается в построении его на единых принципах учета и оценки. Это означает применение во всех структурных подразделениях предприятия единой номенклатуры счетов бухгалтерского баланса, одинаковое содержание счетов, их корреспонденции и т.п. Преемственность

баланса на предприятии, существующем несколько лет, выражается в том, что каждый последующий баланс должен вытекать из баланса предыдущего.

6) Бухгалтерская

отчетность

– совокупность показателей учета, отраженных в форме определенных таблиц и характеризующих движение имущества, обязательств и финансовое положение организации за отчетный период.

Годовая бухгалтерская отчетность российских организаций (за исключением бюджетных и общественных организаций, не осуществляющих предпринимательской деятельности), как единая система данных об их имущественном и финансовом положении и результатах хозяйственной деятельности формируется на основе данных бухгалтерского учета и состоит из следующих отчетных:

- бухгалтерского баланса (форма № 1);

- отчета о прибылях и убытках (форма № 2);

- отчета об изменении капитала (форма № 3);

- отчета о движении денежных средств (форма № 4);

- приложения к бухгалтерскому балансу (форма № 5);

- отчета о целевом использовании средств (форма № 6);

- пояснительной записки

- аудиторского заключения, подтверждающего достоверность бухгалтерской отчетности организации, если она в соответствии с федеральными законами подлежит обязательному аудиту.

Стандартный состав бухгалтерской отчетности в России совпадает с составом финансовой отчетности по МСФО. Отличия заключаются в наполнении форм отчетными показателями и пояснениями и в методике формирования отдельных показателей.

Отчетным годом для всех организаций является календарный год - с 1 января по 31 декабря включительно. Первым отчетным годом для вновь созданных организаций считается период с даты их государственной регистрации по 31 декабря соответствующего года, а для организаций, созданных после 1 октября, - по 31 декабря следующего года. Данные о хозяйственных операциях, проведенных до государственной регистрации организаций, включаются в их бухгалтерскую отчетность за первый отчетный год. Месячная и квартальная отчетность является промежуточной и составляется нарастающим итогом с начала отчетного года.

Организации обязаны представлять квартальную бухгалтерскую отчетность в течение 30 дней по окончании квартала, а годовую - в течение 90 дней по окончании года, если иное не предусмотрено законодательством Российской Федерации.

Бухгалтерская отчетность должна давать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении.

При формировании бухгалтерской отчетности организацией должна быть обеспечена нейтральность информации, содержащейся в ней.

По каждому числовому показателю бухгалтерской отчетности, кроме отчета, составляемого за первый отчетный период, должны быть приведены данные минимум за два года - отчетный и предшествующий отчетному.

При составлении бухгалтерской отчетности необходимо руководствоваться следующими требованиями к ней:

- соблюдение в течение отчетного периода неизменной утвержденной учетной политики организации;

- полнота отражения в учете за отчетный период всех совершенных хозяйственных операций и результатов инвентаризаций;

- правильное отнесение доходов и расходов к смежным отчетным периодам;

- разграничение в учете текущих и капитальных затрат;

- тождество соответствующих данных аналитического и синтетического учета.

Качественными характеристиками бухгалтерской отчетности являются:

а) уместность (значимость, своевременность и ценность содержащейся информации);

б) достоверность, надежность (правдивость, преобладание содержания над формой, нейтральность, осмотрительность, возможность проверки и сопоставимость содержащейся в отчетах информации);

в) публичность (опубликование в печати, доступной пользователям).

7) Оценка

– способ, с помощью которого хозяйственные средства получают денежное выражение.

Бухгалтерский учет должен обеспечить обобщенное отражение состояния и движения имущества в денежном измерении. Это достигается путем использования такого элемента метода бухгалтер

ского учета

, как оценка. Основными принципами оценки имущества организации являются реальность и единство оценки. Единство оценки достигается тем, что все организации в обязательном порядке осуществляют оценку своих средств на основе единых правил. Оценка имущества, приобретенного за плату, определяется путем суммирования фактически произведенных затрат на его покупку; имущества, полученного безвозмездно – по рыночной стоимости на дату оприходования; имущества, произведенного в самой организации – по стоимости его изготовления.

8) Калькуляция

– способ группировки затрат и определения себестоимости приобретенных материальных ценностей, изготовленной продукции, выполненных работ, оказанных услуг. Калькулирование – это исчисление себестоимости единицы продукции, работ, услуг в денежном выражении, т.е. расчет себестоимости продукции.

Различают фактическую, плановую и нормативную калькуляцию. Требования, предъявляемые к калькулированию: реальность группировки затрат; точность подсчета затрат на калькулируемый объект; обоснованность выбора метода распределения косвенных расходов. Сложность калькулирования заключается в необходимости разграничения затрат между законченными и незаконченными объектами, в оценке брака, побочной продукции и отходов производства, группировке расходов по местам возникновения и т. п. В качестве объекта калькулирования могут быть представлены группа или одно изделие, комплекс продуктов, часть изделия, вид работ и услуг.

В калькулировании различаются группировки затрат по:

- экономическим элементам (материальные, трудовые затраты, амортизация отчисления и налоги, прочие затраты), которые укрупненно отражают величину издержек организации без учета их направления в производственном процессе;

- статьям калькуляции в себестоимости, которые являются детализацией, отражают назначение и связь затрат с объектами калькулирования.

Кроме определения расходов по статьям затрат, относящихся к каждому калькулируемому объекту, калькулирование включает в себя и такие трудоемкие работы, как разграничение затрат между готовой продукцией и незавершенным производством, определение затрат на брак в производстве, оценку отходов производства и побочной продукции.

4. Классификация хозяйственных средств предприятия по составу и размещению (актив, имущество)

По составу и характеру использования все имущество предприятия подразделяют на две группы: внеоборотные активы (основной капитал) и оборотные активы (оборотный капитал; см. рис. 4).

Внеоборотные активы

включают в себя основные средства, оборудование к установке, нематериальные активы, незавершенные капитальные вложения, долгосрочные финансовые вложения и некоторые другие.

Основные средства

– это имущество со сроком полезного использования более одного года (средства труда). Их используют в различных сферах приложения общественного труда: материального производства, товарного обращения и непроизводственной. Основные средства участвуют в процессе производства длительное время, сохраняя при этом натуральную форму. Их стоимость переносится на создаваемую продукцию не сразу, а постепенно, частями, по мере амортизации (износа).

Имущество организации Имущество организации

|

Материальные оборотные средства Основные средства Материальные оборотные средства Основные средства

Денежные средства Нематериальные активы Денежные средства Нематериальные активы

Краткосрочные финансовые вложения Капитальные вложения Краткосрочные финансовые вложения Капитальные вложения

Средства в расчетах Долгосрочные финансовые вложения Средства в расчетах Долгосрочные финансовые вложения

Рис. 4

Нематериальные активы –

это объекты долгосрочного пользования, не имеющие физической основы, но имеющие стоимостную оценку и приносящие доход (исключительное право патентообладателя на изобретение, промышленный образец, полезную модель; исключительное авторское право на программы ЭВМ, базы данных; исключительное исключительное право владельца на товарный знак, знак обслуживания и т.д.). Как и основные средства, нематериальные активы переносят свою стоимость на создаваемый продукт не сразу, а постепенно, частями, по мере начисления амортизации.

В состав капитальных вложений

включают затраты на строительно-монтажные работы, приобретение оборудования, инструмента, проектно-изыскательские и прочие капитальные работы и затраты.

К финансовым вложениям

относят инвестиции организации в государственные ценные бумаги (облигации и другие долговые обязательства), ценные бумаги и уставные капиталы других организаций, предоставленные другим организациям займы. В состав внеоборотных активов включают только долгосрочные финансовые вложения (на срок более одного года).

Оборотные активы

состоят из материальных оборотных средств, денежных средств, краткосрочных финансовых вложений и средств в текущих расчетах.

В состав материальных

оборотных средств входят сырье и материалы, топливо, полуфабрикаты, незавершенное производство, животные на выращивании и откорме, расходы будущих периодов, готовая продукция, предназначенная для реализации, т.е. на складе и отгруженная покупателям.