| Зміст

Вступ

1. Теоретичні основи фінансового інжинірингу

1.1 Передумови виникнення фінансового інжинірингу

1.2 Розвиток фінансового інжинірингу з використанням цінних паперів на ринках зарубіжних країн

2. Аналіз практики та розвитку фінансового інжинірингу в українських комерційних банках

3. Проблеми та перспективи розвитку фінансового інжинірингу у банківський системі України

Висновок

Список використаної літератури

Актуальність теми дослідження пов'язана з нестабільним станом міжнародних фінансових ринків, неповнотою досліджень в цій області, можливостями, що відкриваються, для використання методів фінансового інжинірингу в українській економіці.

Зокрема, актуальність фінансового інжинірингу на міжнародних ринках пов’язана з тим, що ризики збільшуються, сталася їх глобалізація, скоротилися цінові спреди при тому, що збільшилася волативність валют, процентних ставок, курсів цінних паперів і цін на сировинні товари. В цілому, фінансові ринки стали не стабільнішими, складнішими, ризикованішими і дерегульованими.

В зв'язку з цим найважливішого значення набувають теоретичний аналіз і розробка практичних методів діяльності по створенню нових фінансових продуктів, здатних зробити ринки стабільнішими і прогнозованими хоч би в короткостроковому періоді часу.

Фінансовий інжиніринг як діяльність по створенню нових фінансових продуктів є ще недостатньо вивченою галуззю економічної науки.

Загальновизнаних теоретичних концепцій фінансового інжинірингу немає. Зарубіжні дослідження в цій області мають або прикладний зміст, або зводять теоретичний зміст фінансового інжинірингу до окремих економічних, організаційних або правових аспектах цієї діяльності.

Вітчизняні дослідження фінансового інжинірингу ще тільки починаються. Значних українських публікацій в цій області немає. Ситуація, коли фінансовий інжиніринг як явище економічного життя існує, але при цьому відсутня єдина система наукових поглядів на фінансовий інжиніринг, зумовлює значний теоретичний і практичний інтерес до теми дослідження.

Українська економіка являється перехідною, поєднуючи в собі риси відкритої ринкової і адміністративної систем. Процес реформ виявився пов'язаний з найбільшими макроекономічними проблемами: інфляція, інвестиційна криза, бюджетний дефіцит, швидко зростаючий державний борг, бартеризація і демонетизація економіки, високі ризики і нестабільність.

Реклама

Метою курсової роботи є наукове узагальнення і аналіз зарубіжних концепцій, міжнародної і української практики фінансового інжинірингу, розробка теоретичної концепції і методології фінансового інжинірингу для використання у вітчизняній банківській практиці.

Для реалізації поставленої мети в курсовій роботі будуть висвітлені та роз’яснені наступні завдання:

вивчення основних передумов виникнення і розвитку фінансового інжинірингу у світовій практиці

критичний аналіз зарубіжних концепцій фінансового інжинірингу

дослідження сучасної практики фінансового інжинірингу у банківській системі України.

Розгляд проблем та перспектив фінансового інжинірингу для застосування в українській банківській практиці.

1. Теоретичні основи фінансового інжинірингу

1.1 Передумови виникнення фінансового інжинірингу

Сучасні національні економіки і світове господарство в цілому не можуть повноцінно розвиватися без наявності добре розвиненого фінансового ринку. Проте ці ринки не є структурою, що раз і назавжди сформувалася. Вони постійно видозмінюються, удосконалюють інституціональну структуру і інструментарій для гнучкішого реагування на зміни, що відбуваються в економіці. У останні десятиліття, в результаті дерегулювання 90-х і середини 2000-х рр. докорінно змінився масштаб інноваційних процесів. Ніколи раніше за такий короткий проміжок часу не відбувалося так багато змін. Тому тільки поява нових фінансових продуктів і послуг допомогла ринкам зберегти стабільність і керованість, незважаючи на усі зміни.

Найважливішими причинами виникнення фінансового інжинірингу є: міжнародна інтеграція і глобалізація господарської діяльності (загальна об'єктивна тенденція розвитку світової економіки), дестабілізація міжнародних ринків і посилення нерівномірності економічного розвитку.

Говорячи про дестабілізацію на міжнародних ринках необхідно відмітити:

1) Високий рівень коливань валютних ставок

2) Коливання процентних ставок.

3) Нестабільність фондових ринків провідних індустріальних країн

4) Глобалізаційні процеси 90-х років.

5) Стрімкий розвиток фінансових ринків 2000-2008 років.

Відповідно, потреба у фінансовому інжинірингу викликалася також періодичними фінансовими кризами в різних країнах, концентрацією ризиків у банківських позичальників і глобалізацією ризиків господарської діяльності на ринках, що формуються, розвитком позабалансових операцій у банків, ускладненням фінансових потреб їх клієнтів.

Реклама

Потреба зробити більш ліквідними довгострокові позики привела до зростання секютиризації.

Так, подальшому розвитку фінансового інжинірингу також сприяв процес швидкого розвитку комп'ютерних технологій, інформатизація, інтенсивне розширення можливостей математичного моделювання (що не є метою розгляду в цій роботі).

Відповідно, і економічна наука не стояла на місці, і услід за інноваційними змінами на ринках, услід за появою нових "продуктів", які були наслідком фінансового інжинірингу, стали публікуватися перші теоретичні дослідження, що стосуються в основному окремих аспектів фінансового інжинірингу і їх практичного застосування.

Піонерами в цій галузі науки стали дослідники із США. Особливої уваги, заслуговують на роботи М. Гудфренда, Ж. Партемоса і Б. Сандерса[1], Д. Джермани і Ж. Нортона[2], В. Сильбера[3], Дж. Маршала і В. Бансала[4], а також аналітичне дослідження Банку Міжнародних Розрахунків "Сучасні фінансові інновації в міжнародній банківській справі"[5].

Необхідно відмітити відмінності в підході авторів до розгляду питань фінансового інжинірингу. Більшість зарубіжних досліджень мають практичну спрямованість, їх автори бачать своїм завданням вироблення конкретних схем і механізмів застосування окремих фінансових інновацій в повсякденній економічній дійсності. Зміст робіт відноситься, в основному, до різних форм секюритизаційних угод і міжнародних банківських операцій, а також застосування того або іншого банківського інструментарію.

При цьому зарубіжні дослідники, що проводять аналіз змін, що відбуваються на ринках капіталів (якихось глобальних тенденцій), зазвичай використовують термін "інновація". У тому випадку, якщо розглядаються нові фінансові інструменти, поширенішим є термін "фінансовий інжиніринг".

Таким чином, західні дослідники ділять зміни, що відбуваються на ринках, на два типи:

Фінансові інновації - як процес, що проявляється в довготривалих тенденціях розвитку фінансового ринку в цілому.

І фінансовий інжиніринг - як розвиток конкретних банківських і фондових інструментів.

В той же час, на мою думку, це ділення умовне. Процес змін, що відбуваються в цілому на ринку (інновації) і в його мікроструктурі (фінансовий інжиніринг) розмежовувати дуже складно, оскільки поява окремих фінансових інструментів (наприклад, похідних цінних паперів) або "фінансових технологій" (секюритизація) здатна "революціонізувати" усі ринки.

З усіх цих визначень виходить, що фінансовий інжиніринг є ще недостатньо вивченою галуззю економічної науки, це область фінансових стосунків, яка не є теоретично визначеною (вітчизняні дослідження в області фінансового інжинірингу ще тільки починаються).

Розглянемо тепер концепції фінансового інжинірингу, розроблені в західній фінансовій теорії.

Концепція 1

Зміст фінансового інжинірингу полягає в створенні, "управлінні" і використанні похідних цінних паперів. Якнайповніше ця точка зору представлена в статтях Поля Кудре[7] - економічного редактора спільних випусків Женевського журналу і Лозаннської газети, присвяченого фінансовому інжинірингу.

Ось основні положення цієї концепції:

Технології" створення похідних цінних паперів - прикладна математика, інформаційні технології, традиційні банківські продукти.

Похідні продукти є занадто складними для "традиційного" банкіра або "людини з вулиці" - клієнта банку.

Похідні папери використовуються для вирішення високо складних завдань, як правило, задовольняють потреби або великих клієнтів, або великих фінансових інститутів.

Створення нових похідних цінних паперів є переважно банківською діяльністю через їх "складність".

Цілі, які досягаються за допомогою нових похідних продуктів, - це отримання прибутку (арбітраж і спекуляція) і управління ризиками. Існують 2 види управління ризиками:

а) швидке і інтенсивне управління ризиками (наприклад, протягом однієї торговельної сесії);

б) якісне управління ризиками, розраховане на довгострокові тенденції.

Потрібне їх розумне поєднання, щоб не вийшло, як у разі банкрутства банку Barings Brothers[7] (швидкість і нестримність падіння цієї фінансової установи показала, що ризиками не можна управляти тільки оперативним шляхом, реагуючи на дії окремих трейдерів протягом торговельної сесії).

Уся негативна дія похідних інструментів на фінансові інститути пов'язана з їх "неправильним використанням".

У зв'язку із складністю і високою ризикованою похідних цінних паперів, в основі їх використання повинен лежати здоровий глузд.

Концепція 2

Зміст фінансового інжинірингу — конструювання фінансових інструментів і "фінансових технологій" для управління портфелем цінних паперів.

Ця точка зору якнайповніше викладена Мішелем Кьепертом, президентом Швейцарської асоціації фінансових інженерів[7].

Основні положення цієї концепції наступні:

1. У основі управління портфелем цінних паперів лежить створення нових математичних моделей і фінансових інструментів, як мета діяльності фінансового інженера. Як теоретична база фінансового інжинірингу розглядаються моделі оцінки капітальних активів (САРМ), арбітражного ціноутворення (APT), моделі оцінки окремих інструментів (наприклад, модель Блека - Шоулза) та ін.

2. Висувається теза про те, що в сучасних умовах при управлінні портфелем йдеться вже не про напрям руху цін, а про міру їх коливання. Управління відбувається "на рівні кореляції" (тобто дія рух цін на один актив з урахуванням цін на інші активи).

Методологія управління портфелем: математичні формули і системний підхід.

Дві основних мети управління портфелем: отримання прибутку і диверсифікація ризиків.

Диверсифікація ризиків переслідує цілі стабілізації ризиків і правильного управління ними.

Контроль ризиків при управлінні портфелем здійснюється на 2 рівнях: внутрішній контроль і зовнішній.

Принцип маніпулювання грошима як "сировиною" при управлінні портфелем.

Фінансовий інженер створює нові "фінансові продукти і послуги", які в чомусь "схожі на інші товари", наприклад, ті, які виробляються на заводі (товарна форма послуги) [6]. Їх також хтось повинен придумати, зробити і продати. Можна з упевненістю говорити про цілу (переважно банківською) індустрію по виробництву "фінансових товарів".

Прокоментуємо цю думку: в більшості випадків фінансовий інженер "купує" (акумулює на відшкодувальній основі) грошові кошти і продає фінансові продукти. Мета фінансового інженера - уникнення витрат.

Ще одна мета фінансового інженера полягає в тому, щоб розділити прибуток, ризики і ліквідність в різних пропорціях між різними гравцями: банками і фінансовими компаніями, інвесторами, емітентами, дебіторами і так далі. Співвідношення доходу (прибутку), ліквідності і ризику лежить в основі ціноутворення на продукти фінансового інжинірингу.

За основу хронології я узяв роки найбільшого поширення на ринку фінансових продуктів. У цій роботі я розглянув дві хронологічно не пов'язані групи інструментів фінансового інжинірингу:

група 1 — ф'ючерси, опціони і свопи, а також продукти, в основі яких лежать похідні цінні папери;

група 2 — банківські акцепти, комерційні папери, єврооблігації, депозитарні розписки.

Ф'ючерсні контракти Ф'ючерсні контракти з'явилися як позитивна реакція фінансового ринку на недоліки форвардних контрактів: не стандартизованість форвардних контрактів і, як наслідок, відсутність ліквідності і організованого ринку таких контрактів, а також високі ризики невиконання зобов'язань контрагентами за контрактом.

Тому перші зернові ф'ючерсні контракти з'явилися на біржових ринках в Чикаго (Chicago Board of Trade) ще в 1848 році. Але тоді вони не набули великого поширення.

З'явилися ф'ючерсні контракти майже на усі види біржових товарів: метали, нафта, зерно і інші продовольчі товари. У 60-і - 70-і роки багато в чому схожі процеси відбувалися на світових грошових ринках (та ж нестабільність вартості фінансових активів і зростаюча інтеграція ринків).

Потреба зробити ринок передбачуваним, хоч би в короткостроковому плані, привела до того, що в 1972 році, знову в Чикаго на біржі Chicago Mercantile з'явилися перші контракти на валюту. У 1972 році нестабільність грошового ринку також викликала до життя ф'ючерсні контракти на золото і срібло.

Опціони У зв'язку з тим, що найважливішим стимулом ринкової економіки є прагнення заробляти прибуток (додатковий продукт), а не тільки бажання уникнути витрат, неминучою стала поява в результаті фінансового інжинірингу, в умовах украй нестабільних ринків, спекулятивних фінансових інструментів. Звичайно, економіка - багатофакторна система, тому появу опціонних контрактів не можна звести тільки до спекуляції. Їх виникнення гостро потребували учасники економічного процесу, хеджування, що проводили на ринку стратегії, і арбітражу.

Як результат, в 70-х роках з'явилися перші опціоні контракти. Одним з піонерів серед бірж по організації звернення нового виду похідних цінних паперів стала в Сполучених Штатах Chicago Board Options Exchange.

Ф'ючерси і опціони стали широко використовуватися в усіх областях грошового ринку.

Процентні ф'ючерси і опціони Протягом усього двадцятого століття відбувався поступовий відрив грошових систем від їх золотої бази. Це привело не лише до сильних коливань курсів основних валют, але і до малопрогнозованих коливань процентних ставок. У результаті, в 1976 році з'явилися перші процентні ф'ючерси, як реакція у відповідь на нестабільність процентних ставок. У міру посилення нестабільності в 80-і і 90-і роки ринок процентних ф'ючерсів і опціонів розвивався швидкими темпами.

Свопи На початку восьмидесятих років стартував ринок валютних і процентних свопів. У основі цього зростання лежала зміна грошових систем індустріальних країн з ринковою економікою. У ці роки рухливість валют призводила до погіршення положення міжнародних корпорацій (валютні риски іноземних філій, управління грошовими потоками, деномінованих в декількох валютах). Розвивалися варіанти "паралельного" кредитування, коли двома іноземними корпораціями видавалися один одному кредити в різних валютах на одну і ту ж суму. Фірми страхувалися, але виникала проблема штучного збільшення балансових активів і зобов'язань за рахунок цих позик.

Комерційні папери Перш ніж перейти до розгляду еволюції комерційних паперів, необхідно, на наш погляд, сказати декілька слів про їх попередників - перевідні і прості векселі. Річ у тому, що вексель, як фінансовий інструмент історично завжди обслуговував, з одного боку, комерційний кредит, з іншою, на пізніших стадіях свого розвитку виступав інструментом фінансових позик, не пов'язаних прямо з рухом товарів у сфері звернення.

Що стосується комерційного кредиту, то зараз, в більшості індустріально розвинених країн вексель майже повсюдно витиснений з внутрішнього обороту і використовується тільки в зовнішній торгівлі.

При цьому існувало і існує досі, умовно кажучи, два зовнішньоторговельні ринки векселів:

1 - ринок авальованих векселів, при цьому векселі звертаються переважно в Європі (банки авалюють векселя своїх клієнтів);

2 - ринок банківських акцептів (банки акцептують векселі своїх клієнтів).

Зараз вексель поступово втрачає свої позиції, поступаючись місцем таким інструментам зовнішньоторговельних розрахунків, як акредитив, інкасо і документарні гарантії.

Що стосується фінансових векселів, то вони набули форми комерційних паперів, які придбавають як банки, так і інші сторонні інвестори (найчастіше в зарубіжній практиці, це, по суті, незабезпечені фінансові векселі).

Таким чином, комерційні папери виникли як відповідь на потребі корпорацій в акумуляції короткострокових позикових засобів, із залученням максимального числа інвесторів і без такої жорсткої регламентації процедури емісії, як у облігацій.

Єврооблігації і єврокомерційні папери.

"Єврооблігації - цінні папери, випущені у валюті, іноземній, що являється, для емітента (як правило), і які розміщуються за допомогою міжнародного синдикату андерайтерів серед зарубіжних інвесторів, для яких ця валюта, як правило, є іноземною "[8].

Потреба корпорацій в альтернативі банківському кредиту, але більш довгострокового характеру привела до швидкого розвитку облігаційних ринків, у рамках яких, в контексті інтеграції міжнародної господарської діяльності, формувався (починаючи з кінця 60-х років) самостійний сегмент єврооблігацій на ринку європаперів.

Ринок єврооблігацій з'явився як відповідь на інтернаціоналізацію міжнародних фінансових ринків. Цей інструмент повинен був мати стандартизований набір властивостей, здатних задовольнити потреби інвесторів і емітентів різних країн.

У 2000-х роках на долю міжнародних облігаційних позик доводиться вже приблизно 75-80% позикових капіталів, що притягаються ззовні. Евроблігації дозволили не лише сек’юритизувати міжнародний ринок позикових капіталів, але і надавати позики в різних валютах.

Зазвичай в західній економічній літературі розділяють єврокомерційні папери з термінами погашення до 1 року, євроноти (з різними термінами погашення від короткострокових до довгострокових) і єврооблігації (програми MTN - medium term notes з термінами погашення від 1 до 10 років), хоча зустрічаються облігації з термінами погашення через 30 років.

Американські депозитарні розписки

Потреба в глобалізації ринку акцій і виходу їх на міжнародний ринок привела до виникнення ADR (американських депозитарних розписок). Перший випуск АДР був здійснений в 1927 році Morgan Guaranty. Але тоді ADR не набули великого поширення.

""Законодавчим поштовхом" до розвитку цього ринку послужило прийняття в 1955 році правил реєстрації ADR в Комісії з цінних паперів і фондових бірж США. У 90-і роки сталося значне падіння процентних ставок в США, це змусило інвесторів виходити на інші національні ринки акцій. ADR були для цього найбільш відповідним інструментом.

По суті, американські депозитарні розписки - це американські похідні цінні папери; вони емітують ся американськими інвестиційними банками і звертаються на фондовому ринку США відповідно до американських правил торгівлі. Придбаваючи ADR, інвестори стають не прямими, а непрямими власниками іноземних цінних паперів, а депозитарні розписки виступають субститутів (замінників) акціями іноземних компаній для американських інвесторів. Американські інвестори, купуючи ADR, дістають можливості:

диверсифікувати свій інвестиційний портфель за рахунок вкладень в акції іноземних емітентів;

позбавитися від іноземних юридичних ризиків.

Не будь депозитарних розписок, деякі інвестори (наприклад, інвестиційні банки США), що мають обмеження на вкладення в іноземні папери, взагалі не мали б можливості інвестувати в ринки, що розвиваються, у тому числі в Україну.

Підводячи підсумки аналізу розвитку фінансового інжинірингу в зарубіжній практиці, необхідно відмітити наступне.

Аналіз розвитку фінансового інжинірингу на ринках індустріальних країн підтвердив теоретичний висновок про те, що поява фінансового інжинірингу пов'язана з посиленням нестабільності, глобалізацією світової економіки і фінансових ринків, з прискоренням інноваційних процесів.

Проведено дослідження того, як потреби економіки в різні періоди і на різних етапах розвитку викликали до життя через фінансовий інжиніринг нові фінансові продукти, що забезпечують в умовах нестабільності ринків незмінні рівні ризику, ліквідності і прибутковості.

Похідні цінні папери як типовий продукт фінансового інжинірингу стали наслідком нестабільності світової економіки в цілому (валютні курси, процентні ставки, ціни на сировину і т. д.).

Поява нових базових фінансових продуктів (таких як депозитарні розписки, єврооблігації і єврокомерційні папери) задовольняла потребам інвесторів в міжнародній "інтеграції" капіталів, а також в зниженні витрат при перерозподілі грошових ресурсів.

Отже, підводячи підсумки теоретичного аналізу, слід ще раз підкреслити:

Поява фінансового інжинірингу пов'язана з посиленням нестабільності, глобалізацією світової економіки і фінансових ринків, з прискоренням інноваційних процесів. Тема роботи є перспективною через і швидкі темпи змін і появи нових фінансових продуктів на міжнародних фінансових ринках.

У роботі я намагався дати нове визначення поняття фінансового інжинірингу, яке в найбільш стислій формі, полягає в створенні нових "фінансових продуктів і послуг" в процесі перерозподілу через фінансові інститути грошових ресурсів, ризиків, ліквідності і інформації.

Фінансовий інжиніринг в українських банках, пригальмувася через глобальну фінансову нестабільність, що проявилася в Україні у кінці 4-го кварталу 2008 року. Але не зважаючи на це актуальність фінансового інжинірингу не зменшилась. Розглянемо універсальну технологію фінансового інжинірингу у банку. Розробка нового банківського продукту / послуги проходить через усю корпоративну архітектуру банку зверху вниз, включаючи в цю діяльність велику кількість відділів і управлінь.

Виділимо основні елементи корпоративної архітектури банку, організаційні ланки і їх функції, задіяні в технології. [10]

1. Стратегічна архітектура.

Управління стратегічного розвитку, Правління банку. Постановка цілей на розробку нових продуктів / послуг, ухвалення рішення про розробку і впровадження нового продукту / послуги.

2. Бізнес-архітектура.

— Управління маркетингу. Проведення маркетингових досліджень, розробка і реалізація маркетингового забезпечення.

— Відділи ціноутворення і фінансового планування. Розробка тарифів, розрахунок економічних результатів і прогнозів впровадження нового продукту / послуги.

— Управління бізнес-процесів і стандартизації. Розробка бізнес-процесів реалізації продукту / послуги, регламентів.

— Управління методології. Розробка форм документів, методик, інструкцій, пам'яток для співробітників.

— Управління персоналом. Визначення і навчання виконавців за поданням продукту / послуги. Розробка учбових матеріалів.

— Управління проектами і змінами. Контроль проекту і аналіз можливостей впровадження продукту / послуги.

3. Системна архітектура.

— Управління ІТ. Автоматизація бізнес-процесів реалізації продукту / послуги.

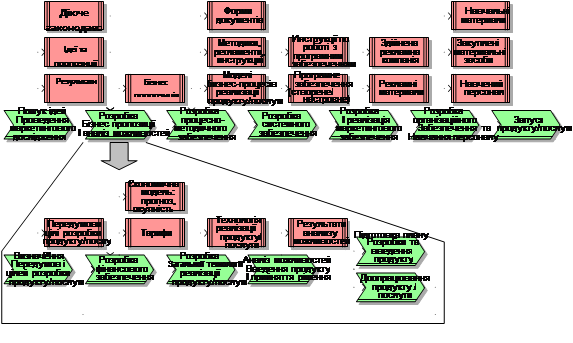

Отже, розглянемо детально пропоновану технологію, схема якої показана на Мал. 1. Фігурними об'єктами у вигляді стрілок показано 7 основних етапів технології. По цих етапах показані входи-виходи і їх взаємозв'язок. Етап 2 "Розробка бізнес-пропозиції і аналіз можливостей" декомпозируваний, тобто описаний детальніше у вигляді технології другого рівня.

Мал. 1. Технологія розробки нових банківських продуктів / послуг

1. Пошук ідей, проведення маркетингового дослідження. Банкам рекомендується регулярно проводити заходи щодо пошуку ідей для розвитку як продуктового ряду, так і діяльності в цілому. Відмітимо найбільш ефективні і часто вживані заходи.

— Мозковий штурм. Генерація інноваційних ідей на основі спеціальної техніки, творчого підходу, системного аналізу. Цей метод детально висвітлений в літературі.

— Бенчмаркинг. Пошук і запозичення успішних рішень усередині банку, у партнерів, у конкурентів, за допомогою ділових зв'язків, "Mystery Shopping" та ін. По цьому методу є також велика кількість інформації в літературі.

За відсутності ідей можуть з'явитися явні приводи і необхідність в розробці нових продуктів / послуг.

— Зміна законодавства, у тому числі нормативно-правових актів Банку Росії.

— Стратегія і цілі, затверджені керівництвом Банку.

— Посилення конкуренції на ринку, зміна попиту.

У банку рекомендується регулярно проводити маркетингові дослідження по різних напрямах:

— дослідження і аналіз діяльності і продуктів / послуг банків-конкурентів

— дослідження і аналіз потреб клієнтів

— дослідження і аналіз ринкового середовища (ринки збуту, нові перспективні ринки і сегменти)

Результати досліджень повинні містити необхідну маркетингову інформацію для розробки нового продукту / послуги: майбутній попит, характеристики потенційних клієнтів і сегментів продажів, попередні тарифи.

Дослідження можуть проводитися як силами фахівців банку, так і із залученням зовнішніх компаній. У обох випадках джерелами даних для досліджень зазвичай виступають: "польові" опитування населення і цільових фокус-групп, дані НБУ, Держкомстату, звіти і дослідження аналітичних агентств, публікації в ЗМІ, думки і ув'язнення експертів.

Приступимо до розгляду завдань розробки нових продуктів / послуг в 2-х банках (невеликий багатопрофільний банк - далі банк А, великий роздрібний банк - далі банк Б).

Отже, за підсумками першого етапу банки отримали наступні результати.

Банк А вирішив розробити і впровадити продукт "Зарплатний проект". Суть продукту полягає в тому, що співробітники клієнта (юридичної особи) банку отримуватимуть зарплату на банківські карти (і відповідні рахунки, відкриті в банку).

Банк Б вирішив розробити і впровадити продукт "Кредит готівкою для спроможних клієнтів". Суть продукту в тому, щоб видавати спроможним клієнтам банку (фізичним особам) великі кредити без обмеження на меті використання і на певних взаємовигідних умовах.

2. Розробка бізнес-пропозиції і аналіз можливостей

Бізнес-пропозиція - це документ, що включає необхідний і достатній опис нового продукту / послуги для ухвалення рішення про його розробку і впровадження. Ухвалення рішення виробляється на основі комплексного аналізу цього документу на предмет можливості впровадження нового продукту / послуги[11].

Проводиться аналіз і виносяться експертні ув'язнення по наступних аспектах:

— Економічна доцільність.

— Ризики: ринкові, кредитні, операційні та ін.

— Реальність: по бізнес-процесах, по програмному забезпеченню і технічним засобам, по персоналу, юридична (відповідність законодавству).

— Безпека: інформаційна, економічна та ін.

— Вплив на інші підрозділи банку.

— Відповідність політиці і стратегії банку.

У бізнес-пропозиції вказується:

— Ініціатор розробки нового продукту / послуги, розробник бізнес-пропозиції.

— Цілі бізнес-пропозиції, передумови і обґрунтування розробки нового продукту / послуги, критерії оцінки ефективності впровадження нового продукту / послуги.

— Економічна модель: тарифи, прогноз продажів, витрати, окупність та ін.

— Загальна технологія реалізації продукту / послуги.

— План розробки нового продукту / послуги, виконавці, терміни, ресурси, що притягаються.

— Результати аналізу можливостей.

За підсумками другого етапу банки отримали наступні результати.

Для Банку А. Передумови і обґрунтування розробки: потреба клієнтів (юридичних осіб) у видачі зарплати співробітникам через банківські карти. Цілі: залучення нових клієнтів (фізичних осіб) в банк. Результати аналізу можливостей позитивні.

Для Банку Б. Передумови і обґрунтування розробки: зростання прибутків і потреб клієнтів.

Цілі: вихід на новий сегмент надійних клієнтів з високим рівнем життя і соціальним статусом, впровадження конкурентного продукту під вимоги ринку і потреби клієнтів. Результати аналізу можливостей позитивні

3. Розробка процесно-методичного забезпечення.

У рамках процесно-методичного забезпечення розробляються.

— Моделі бізнес-процесу реалізації продукту / послуги. [9]

Необхідно описати наскрізний бізнес-процес, який проходить через усі підрозділи банку, послуги, що беруть участь в реалізації продукту. Слід чітко визначити функції і відповідальність підрозділів в бізнес-процесі. Часто при розробці нового продукту / послуги досить модифікувати один з існуючих бізнес-процесів, а не проектувати його з нуля.

— Методики, регламенти, інструкції.

На основі моделей бізнес-процесів пишуться регламенти, інструкції, пам'ятки для виконавців. Наприклад, інструкція для співробітника бек-офісу по реалізації Продукту. Ці документи містять детальні текстові описи і специфікації бізнес-процесів, які відсутні на моделях. При необхідності готуються методики для окремих процедур. Наприклад, методика бухгалтерського і податкового обліку операцій у рамках реалізації Продукту.

— Форми документів.

У бізнес-процесі реалізації продукту / послуги циркулюють документи. Необхідно розробити і погоджувати списки і форми цих документів.

За підсумками третього етапу банки отримали наступні результати.

Для Банку А. Оскільки банк уперше почав займатися цим продуктом, то необхідно розробити з нуля наступні бізнес-процеси: укладення договорів по зарплатних проектах, випуск / перевипуск / блокування / анулювання банківських карт, внесення / перерахування / видача грошових коштів по банківських картах, взаємодія з банком-партнером (процесинговий центр, коррахунки і тому подібне), обробка транзакцій і інші процеси.

Оскільки невеликі банки не мають власного процесингового центру, то деякі бізнес-процеси частково віддаються на аутсорсінг.

Для Банку Б. Оскільки в банку вже є лінійка продуктів "Кредити готівкою", то вимагається лише невелика модифікація вже описаних і працюючих бізнес-процесів, регламентів і форм документів.

4. Розробка системного забезпечення.

Для того, щоб бізнес-процес реалізації продукту / послуги був ефективним слід автоматизувати його основні процедури, якщо це можливо.

На основі регламентів бізнес-процеси готуються технічні завдання на розробку / доопрацювання / налаштування програмного забезпечення. Після виконання відповідних робіт з програмним забезпеченням проводиться його тестування і розробка необхідних інструкцій для користувачів.

За підсумками четвертого етапу банки отримали наступні результати.

Для Банку А. Придбаний і впроваджений новий модуль АБС (автоматизованої банківської системи) "Банківські карти".

Для Банку Б. Зроблені додаткові необхідні налаштування кредитного модуля АБС.

5. Розробка і реалізація маркетингового забезпечення.

Для нового продукту / послуги потрібні маркетингові матеріали, які зможуть донести його основні конкурентні переваги, викликати інтерес і необхідність в придбанні у потенційних клієнтів.

Велике значення має ретельно продумана і якісно проведена рекламна компанія. Вона може в себе включати наступні заходи: розсилка клієнтам банку інформаційних листів кур'єрської і електронною поштою, запрошення клієнтів "з вулиці", зовнішня реклама, спеціальне оформлення банківських офісів і точок продажів, спільні акції з партнерами, реклама в ЗМІ.

За підсумками п'ятого етапу банки отримали наступні результати.

Для Банку А. Банк направив своїм клієнтам (юридичним особам) офіційні пропозиції нового продукту "Зарплатний проект", після чого клієнтські менеджери почали індивідуальну роботу з кожним клієнтом (зустрічі, телефонні переговори) по цьому продукту. Також банк розмістив рекламні брошури і плакати у своїх банківських офісах, обслуговуючих юридичних осіб.

Для Банку Б. Банк для розкручування нового продукту "Кредит готівкою для VIP клієнтів" також зробив поштову розсилку по постійних спроможних клієнтах банку (фізичним особам). Банк провів широку рекламну компанію нового продукту через інтернет, радіо, журнали.

6. Розробка організаційного забезпечення і навчання персоналу.

Навчання співробітників банку по реалізації нового продукту / послуги є одним з найважливіших етапів. Якими б ефективними не були бізнес-процеси, програмне забезпечення, маркетингова компанія і інші складові нового продукту / послуги, персонал — це головна ланка, яка безпосередньо взаємодіє з клієнтом і виконує продажі. Навчанням і тестуванням співробітників в банках зазвичай займається спеціалізований підрозділ — Корпоративний університет. Цей підрозділ готує підручники, електронні курси, практичні завдання і тести по новому продукту / послузі. У основу цих учбових матеріалів лягають усі інформаційно-методичні матеріали, розроблені на попередніх етапах справжньої технології.

За підсумками шостого етапу банки отримали наступні результати.

Для Банку А. Були придбані банкомати і відповідні інженерні комплекси. Організована структурна одиниця - Управління банківських карт, підібрані і навчені співробітники.

Для Банку Б. Банк обмежився доопрацюванням підручників по кредитних продуктах і інформуванням кредитних експертів і консультантів про новий продукт.

7. Запуск продукту / послуги.

Запуск продукту / послуги означає фактичну дату початку продажів продукту / послуги банком. До цього моменту мають бути виконані усі етапи технології. Запуск нового продукту / послуги супроводжується рішенням правління банку і внесенням змін у відповідні нормативні документи банку.

Підведемо підсумок реалізації запропонованої технології і перерахуємо 5 основних блоків, необхідних для запуску нового банківського продукту / послуги і які описуються в технології. Ці блоки перераховані в тій послідовності, в якій вони представлені в технології.

1. Фінансове забезпечення: тарифи, фінансова модель (розрахунок окупності, економічний прогноз і тому подібне).

2. Процесно-методичне забезпечення: моделі бізнес-процесів, регламенти, форми документів, методики, інструкції і правила для співробітників.

3. Системне забезпечення: програмне забезпечення (розроблене / налагоджене).

4. Маркетингове забезпечення: рекламні матеріали, рекламна компанія.

5. Організаційне забезпечення: учбові матеріали, навчений персонал, куплені матеріальні засоби.

Пропонована технологія може послужити хорошим допоміжним інструментом для вирішення практичних завдань розробки нових, або модифікації існуючих банківських продуктів / послуг. Важливо розуміти, що тільки системний підхід в застосуванні цієї технології, тобто без упущення якихось етапів і з урахуванням великої кількості чинників і особливостей конкретного банку, може дати реальний, відчутний результат банку.

Як приклад застосування фінансового інжинірингу у банках я хотів би навести витяг із фінансового звіту банку «Діамантбанку» за 2008 рік[12]

Бізнес-напрямок «фінансовий інжиніринг» передбачає поєднання стандартних фінансових інструментів, розроблення нових фінансових інструментів та на базі них створення операційних схем, придатних для здійснення фінансово-кредитних операцій з метою оптимізації грошових потоків клієнтів Банку.

ПРОДУКТИ ТА ПОСЛУГИ

Фінансовий інжиніринг включає наступні банківські продукти:

1. проектне фінансування;

2. фонди фінансування будівництва виду А;

3. структурне кредитування VIP-клієнтів Банку;

4. індивідуальні схемні рішення;

5. консорціумне кредитування.

Проектне фінансування в 2008 року включало інвестиційні проекти у сфері житлового та комерційного будівництва в місті Києві та місті Рівне. Основні інвестиційні проекти, що фінансувалися банком у 2008 році:

- буріння газоносних свердловин в Полтавській області;

- оновлення обладнання підприємства лісопереробної промисловості.

- завершено будівництво першої черги унікального торгово-розважального комплексу в місті Рівне, загальною площею 20’000 квадратних метрів;

- будівництво житлово-офісного комплексу в місті Києві Premium класу, загальною площею 80’000 кв.м.;

- будівництво житлового комплексу в місті Києві Premium класу, загальною площею 30’000 кв.м.;

- запуск та реконструкція бази відпочинку у Харківській області;

- завершено будівництво та запуск клініки клітинної терапії (м. Київ).

На початок 2008 року в Діамантбанку функціонувало чотири фонди фінансування будівництва виду А для трьох Забудовників (місто Київ). Житло за створеними ФФБ орієнтоване на клас DeLuxe та Premium клас. В рамках ФФБ розроблені індивідуальні програми кредитування довірителів ФФБ.

В вересні 2008 року “Діамантбанк” завершив фінансування будівництва елітного житлового будинку в місті Києві. Для даного об’єкту в рамках створеного фонду фінансування будівництва проведені кінцеві розрахунки з довірителями, оформлено право власності на житло.

Як додаткові банківські продукти в рамках співпраці з VIP-клієнтами банку активно розвивалось в 2008 році відкриття покритих на непокритих акредитивів та надання банківських та тендерних гарантій. Реалізовані схеми трансферабельних (перевідних) акредитивів. В цілому за 2008 рік обсяг відкритих акредитивів VIP-клієнтам склав близько 60 млн.грн., надано гарантій на суму понад 12 млн. гривень

КЛІЄНТИ

В 2008 році на обслуговування було залучено ряд великих компаній, які працюють в нафтоторгівлі, енергетиці, машинобудуванні, торгівлі автомобілями, для яких були розроблені індивідуальні схемні рішення.

У 2008 році в рамках фінансового інжинірингу, банк супроводжував операції нерезидентів-інвесторів стосовно інвестування та повернення інвестицій, консультував з питань інвестицій на території України.

На протязі 2008 Банк активно надавав послуги для VIP-клієнтів щодо супроводу та обслуговування позик від іноземних інвесторів. За підтримки бізнесу «Фінансовий інжиніринг» надано позик українським підприємствам близько 250 млн. грн. в еквіваленті.

Станом на 31.12.2008 року кількість клієнтів бізнесу «Фінансовий інжиніринг» склала 137 клієнтів.

3. Проблеми та перспективи розвитку фінансового інжинірингу у банківський системі України

Як уже зазначалось фінансовий інжиніринг як процес створення нових фінансових інструментів можна умовно розбити на 2 групи:

група 1 — ф'ючерси, опціони і свопи, а також продукти, в основі яких лежать похідні цінні папери;

група 2 — банківські акцепти, комерційні папери, єврооблігації, депозитарні розписки.

Розвиток цих груп був призупинений світовою фінансовою нестабільністю, а на інструменти 1 групи наклались також низка факторів, що гальмують їх розвиток в Україні та імплементацію у діяльність українських банків, а саме:

- Відсутність поглибленого комплексного вивчення сучасних теорій і практики їх функціонування ринку деривативів за кордоном

- Активній роботі на ринку термінових контрактів перешкоджає відсутність обґрунтованої законодавчої бази, яка відповідала б реальній економічній ситуації в Україні та загальноприйнятим у світовій практиці поняттям і регулятивним механізмам, що діють на ринку деривативів, починаючи від самого тлумачення ф'ючерсного контракту до вирішення проблем мита й оподаткування (нині прибуток, який оподатковується, не зменшується на суму від'ємної варіаційної маржі) [13].

- Недостатність фінансових ресурсів та невміння працювати із форвардними та ф'ючерсними контрактами.

- Курсові індекси можуть бути базисним активом опціонів і ф'ючерсів у випадку присвоєння цим індексам офіційного статусу відповідно до нормативних вимог

- Досі не вирішено питання бухгалтерського обліку операцій із ф'ючерсними контрактами та іншими похідними фінансовими інструментами [13].

- Відсутність розрахункових центрів для розрахунків за біржовими контрактами

Підґрунтям процесу формування в Україні ринку похідних фінансових інструментів є прийняття відповідних указів Президентом України та концепцій розвитку товарних біржових ринків. Проте успішна реалізація цього завдання неможлива без впровадження у біржову практику на міжбанківському валютному ринку власних фінансових інструментів, ф'ючерсів і валюти, державних цінних паперів; безпосередньої участі українських інвесторів у міжнародних ф'ючерсних ринках через укладення угод на провідних ф'ючерсних біржах світу.

Отже, обґрунтовуючи вищезазначений матеріал, можна стверджувати, що стан розвитку ринку фінансових ф'ючерсів та опціонів України є задовільним і вимагає суттєвих коректив та розробки нових підходів щодо шляхів його становлення.

Першочерговим завданням Національного банку України, Міністерства фінансів, Державної комісії з цінних паперів та фондового ринку, для забезпечення нормального функціонування ф'ючерсного ринку України, є не лише внесення змін у біржове та банківське законодавство, а й вироблення положення про розрахунково-клірингові установи всіх бірж і доручення їм виняткової діяльності щодо біржових розрахунків.

Що ж до 2 групи в умовах світової фінансової кризи зменшення попиту на банківські продукти та зниження доходів банків, на мою думку, необхідні зміни й у політиці продажу банківських продуктів. Так, для підвищення продажу продуктів банку необхідно зменшити роль традиційних каналів продажу, зокрема відділень, точок продажу та фінансових посередників у той час, як привабливість наступних нетрадиційних каналів, внаслідок відносно невеликих витрат на їх обслуговування та розширення кількості потенційних клієнтів, буде тільки зростати: інтернет-портали, фінансові інформаційні портали та сall-center. Так, зокрема, у січні-лютому 2009 р. провідний банк України УкрСиббанк припинив діяльність 100 відділень, причому деякі з них були адаптовані до центрів самообслуговування [14].

В умовах світової фінансової кризи виживають та досягають успіху ті банківські установи, що займаються бізнесом найефективнішим способом, досягаючи зниження витрат при збереженні високої якості продуктів. Однією з найсучасніших та найефективніших бізнес-моделей, що дають змогу банківській установі досягти реальних конкурентних переваг, є аутсорсінг. Він активно використовується у багатьох сферах діяльності, але особливе значення має в непромислових сферах, так обсяг ринку аутсорсінгу в США у 2005 році досягнув 25,7 млрд. дол. США” [15, c. 154].

Отже, у керівництва банку є широкий вибір механізмів фінансового інжинірингу для підвищення ефективності управління банківськими продуктами на кожній стадії управління продуктами банку: розробка та впровадження банківських продуктів (розробка універсальних депозитних продуктів, короткострокових депозитів, спеціальних програм із зовнішніми контрагентами, реструктуризація проблемної кредитної заборгованості, акційних пропозицій та програм лояльності). Що ж до банківської системи загалом, то в неї є значний потенціал для розвитку фінансово інжинірингу як національному так і на міжнародному фінансових ринках.

Висновок

Фінансовий інжиніринг — це цілеспрямоване розроблення та реалізація нових фінансових інструментів та/або нових фінансових технологій, а також творчий пошук нових підходів до вирішення фінансових проблем за допомогою уже відомих фінансових інструментів та технологій. Можна сказати, що фінансовий інжиніринг допомагає банкам та іншим фінансовим посередникам оперативніше та ефективніше реагувати на зміни, що відбуваються у світі, в законодавстві та економіці конкретної країни, всередині конкретного суб’єкта господарювання.

Одержані в результаті пошуку нові дані, ідеї, проекти схем та інструменти банку необхідно оцінити, зокрема, з погляду:

1. Відповідності стратегії та тактиці банку;

2. Впливу ідеї на потенційну конкурентоспроможність банку і його клієнта;

3. Впливу, який може справити реалізація схеми фінансового інжинірингу, на активи та пасиви банку, його ліквідність та платоспроможність;

4. Економічної ефективності схеми фінансового інжинірингу як для банку, так і для інших учасників схеми;

5. Перспективності використання схеми фінансового інжинірингу у майбутньому для інших клієнтів;

6. Доцільності взяття банком на себе відповідних видів ризику, способам їх зменшення.

Розвиток фінансового інжинірингу зумовлений низкою факторів, які умовно можна поділити на дві групи: екзогенні, що діють ззовні відносно фірми, та ендогенні, що є внутрішніми відносно неї і які вона одночасно може контролювати.

Підсумовуючи вище сказане для банківської системи України є актуальним питання фінансового інжинірингу як можливості гнучкого оперування наявними ресурсами та розробку нових джерел їх надходження. Фінансовий інжиніринг може стати інструментом, який дозволить одержати банкам конкурентні переваги та вийти на якісно новий етап їх функціонування як у національній так і у міжнародній економіках.

Список використаної літератури

1) Гудфренд М., Партемос Ж. и Сандерс Б. Современные финансовые инновации. - 1986, перевод с английского, - М.: Инкомбанк, 1997.

2) D. Germany, J. Norton. Financial Innovation and Deregulation in Foreign Industrial Countries.-Washington: Federal Reserve Bulletin. 1985.

3) V. Silber. The Process of Financial Innovation. -Washington: American association economic review. 1983

4) Джон Ф. Маршалл, Викул К. Бансал. Финансовая инженерия. - М.:Инфра-М, 1998.

5) Recent Innovation in International Banking. -Basle: Bank for International Settlements. 1986

6) Капелинский Ю.И. «Финансовый инжиниринг с использованием ценных бумаг» Москва 1989 г.

7) Une publication financiere// du journal de Geneve et Gazette de Lausanne - Septembre.- 1995-1997

8) Рубцов Б.Б. Банковские услуги. -1997, номер 5, стр12. и материалы Московского агенства ценных бумаг "Порядок работы при организации эмиссии долговых обязательств на внешних рынках"

9) Комплексная типовая бизнес-модель коммерческого банка: http://betec.ru/index.php?id=47&sid=02

10) Исаев Р.А. Бизнес-инжиниринг и управление в коммерческом банке – М.: ГОЛОС-ПРЕСС, 2009. – 318 с. Ил.

11) Исаев Роман, “Методика разработки новых банковских продуктов услуг” www.bankclub.ru/files/ray-banking.doc

12) http://2008.diamantbank.ua/?p=243 “Фінансовий інженіринг”, витяг із звіту «Діамантбанк», 2008 р.

13) Васильєва В. В., Васильченко О. Р. Фінансовий ринок: Навч. посіб.- К.: Центр учбової л-ри, 2008.368 с

14) www.ukrsibbank.com

15) Савельєв, Є. В. Новітній маркетинг [Текст]: навч. посібник / Є. В. Савельєв, С. І. Чоботар, Д. А. Штефанич. – К.: Знання, 2008. – 420 с.

|