| МІНІСТЕРСТВО ОСВІТИ ТА НАУКИ УКРАЇНИ

ДНІПРОПЕТРОВСЬКИЙ НАЦІОНАЛЬНИЙ УНІВЕРСИТЕТ

КУРСОВА РОБОТА

з дисципліни „Банківські операції”

тема : „БАНКІВСЬКІ ОПЕРАЦІЇ З КРЕДИТУВАННЯ ЮРИДИЧНИХ ОСІБ”

Дніпропетровськ

2005

ЗМІСТ

ВСТУП

РОЗДІЛ 1. ТЕОРЕТИЧНІ ОСНОВИ БАНКІВСЬКИХ ОПЕРАЦІЙ КРЕДИТУВАННЯ В КОМЕРЦІЙНОМУ БАНКУ

1.1 Сутність кредиту як економічної категорії

1.2 Процес кредитування в комерційному банку

1.3 Облік кредитів банків підприємствам – юридичним особам

1.4 Статистична звітність банків про кредитні операції

РОЗДІЛ 2. АНАЛІЗ ОРГАНІЗАЦІЇ КРЕДИТУВАННЯ ЮРИДИЧНИХ ОСІБ В КОМЕРЦІЙНОМУ БАНКУ АППБ „АВАЛЬ”

РОЗДІЛ 3. ОСНОВНІ ТЕНДЕНЦІЇ РОЗВИТКУ КРЕДИТУВАННЯ В БАНКІВСЬКІЙ СИСТЕМІ УКРАЇНИ

3.1 Загальні тенденції розвитку кредитування в банківській системі України на протязі 2005 року

3.2 Індивідуальні тенденції розвитку кредитування в комерційному банку АППБ „Аваль” на протязі 2005 року

ВИСНОВКИ

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

ДОДАТКИ

ВСТУП

Кредитні операції це відносини між кредитором і позичальником (дебітором) по наданню першим останньому визначеної суми коштів на умовах платності, терміновості, зворотності. Банківські кредитні операції підрозділяються на дві великі групи:

активні, коли банк виступає в особі кредитора, видаючи позики;

пасивні, коли банк виступає в ролі позичальника (дебітора), залучаючи гроші від клієнтів і інших банків у банк на умовах платності, терміновості, зворотності

Виходячи з зазначених характеристик можна умовно підкреслити розходження між кредитними і позиковими операціями, кредитом і позикою. Кредит більш широке поняття, що припускає наявність різних форм організації кредитних відносин, як формуючі джерела коштів банку, так і представляють одну з форм їхнього вкладення. Позик ж є лише однієї з форм організації кредитних відносин, виникнення яких супроводжується відкриттям позикового рахунка. Крім того, кредитні відносини можуть бути організовані не тільки в рамках банківського кредиту, але і як комерційне кредитування, коли в особі і позичальника, і кредитора виступають підприємства, а кредитні відносини між ними оформляються векселем. Надалі комерційний кредит може трансформуватися в банківський за допомогою надання позики під заставу векселя чи його обліку.

Реклама

Головною ланкою кредитної системи у будь-якій країні є банки, які здійснюють основну масу кредитних і фінансових операцій. Під терміном «БАНК» розуміють установу, яка створена для залучення грошових коштів і розміщення їх від свого імені на умовах поверненості, платності і терміновості. Основне завдання банку здійснювати посередництво в переміщенні коштів від кредиторів до позичальників.

Актуальність теми курсової роботи полягає в оцінці структурної ролі кредитування юридичних осіб в активних операціях комерційних банків України та основні тенденції розвитку цього сегменту кредитування.

Мета дослідження курсової роботи — виявлення динаміки обсягів та структурних співвідношень в операціях кредитування юридичних осіб в банківській системі України та індивідуально в комерційному банку АППБ „Аваль”.

Об’єктом досліджень курсової роботи є банківські операції кредитування юридичних осіб.

Методи дослідження – методи історичного та структурного аналізу, методи ретроспективного економічного аналізу результатів (горизонтально-вертикальні статистичні розрізи).

Інформаційно-методологічна база досліджень — звітні документи АППБ „Аваль”, статистичні таблиці Мінстату України за 19922005 роки, статистичні та нормативні документи Національного банку України, статистичні таблиці Асоціації українських банків.

РОЗДІЛ 1

ТЕОРЕТИЧНІ ОСНОВИ БАНКІВСЬКИХ ОПЕРАЦІЙ КРЕДИТУВАННЯ В КОМЕРЦІЙНОМУ БАНКУ

1.1 Сутність кредиту як економічної категорії

Кредит (від лат. Creditum – позичка, борг) є однією з найскладніших економічних категорій[1]

. Передумовою його виникнення послужило майнове розмежування суспільства в період розкладання первіснообщинного ладу. Одначе виникнення умов, що додали кредиту характер об'єктивної необхідності, обумовлено становленням і розвитком товарно-грошових відносин.

Як економічна категорія кредит являє собою сукупність визначених економічних відносин. Їхнє відокремлення в окремий вид відбувається на основі особливостей суб'єктів і об'єктів цих відносин. З цих позицій кредит можна характеризувати як відносини між кредитором і позичальником із приводу зворотного руху вартості .

Кредитор – це суб'єкт кредитних відносин, що надає вартість у тимчасове користування. Джерелом засобів для видачі позички можуть бути як власні засоби кредитора, так і позикові.

Позичальник – суб'єкт кредитних відносин, що одержує позичку. Позичальниками можуть бути юридичні і фізичні особи, що мають недолік власних засобів, держпідприємства, акціонерні товариства, приватні фірми, банки, держава, громадяни і т.д.

Реклама

Банківський кредит дуже зручна й у багатьох випадках незамінна форма фінансових послуг, яка дозволяє гнучко враховувати потреби конкретного позичальника і пристосовувати до них умови одержання позики (у відмінність, наприклад, від ринку цінних паперів, де терміни й інші умови позики стандартизовані) [10].

Відповідно виділяється пряме банківське кредитування, коли кредитні відносини підприємства споконвічно виникають як відносини з банком, і непряме банківське кредитування, коли первісно виникають кредитні відносини між підприємствами, що згодом звертаються в банк у пошуках способу дострокового одержання коштів комерційного кредиту (за векселем).

Банківський кредит надається суб'єктам кредитування усіх форм власності у тимчасове користування на умовах раціонального кредитування , передбачених кредитним договором. Основними із них є: забезпеченість, повернення, строковість, платність та цільова направленість .

Принцип забезпеченості кредиту означає наявність у банку права для захисту своїх інтересів, недопущення збитків від неповернення боргу через неплатоспроможність позичальника.

Принцип повернення, строковості та платності означає, що кредит має бути поверненим позичальником банку у визначений у кредитному договорі строк з відповідною сплатою за його користування.

Цільовий характер використання передбачає вкладення позичкових коштів на конкретні цілі, передбачені кредитним договором.

До кредитних операцій належать активні операції банку, що пов'язані з наданням клієнтам залучених коштів у тимчасове користування (надання кредитів у готівковій або безготівковій формі, на фінансування будівництва житла та у формі врахування векселів, розміщення депозитів, проведення факторингових операцій, операцій репо, фінансового лізингу тощо) або прийняттям зобов'язань про надання коштів у тимчасове користування (надання гарантій, поручительств, авалів тощо), а також операції з купівлі та продажу цінних паперів за дорученням клієнтів і від свого імені (включаючи андеррайтинг), будьяке продовження строку погашення боргу, яке надано в обмін на зобов'язання боржника щодо повернення заборгованої суми.

Форми кредиту класифікуються за принципами [11]:

1. За джерелами кредитів :

- зовнішнє кредитування;

- внутрішнє кредитування;

2. За строками кредити поділяються на :

- надстрокові – добові, тижневі, до трьох місяців;

- середньострокові – між 15 роками;

- довгострокові – понад 57 років;

3. За валютою позики :

- у валюті країнипозичальника;

- у валюті країникредитора;

- у валюті третьої країни;

- у міжнародній розрахунковій грошовій одиниці (СДР);

4. За забезпеченістю :

- забезпечені (товарними документами, цінними паперами, векселями, нерухомістю тощо);

- бланкові – під зобов ' язання боржника;

5. За суб'єктами кредитних відносин :

- державний;

- приватний;

- кредит міжнародних фінансових організацій;

7. За видом ставки кредита :

- фіксована;

- плаваюча;

- комбінація ставок;

8. За способом погашення кредита:

- з рівномірним погашенням;

- з нерівномірним погашенням;

- з одночасним погашенням;

- з ануїтентним погашенням ( відсотки погашаються разом з основним боргом);

9. За технологією реалізації кредиту :

кредитна лінія ;

револьверний кредит ;

консорціумний кредит ;

кредит «овернайт»;

кредит «овердрафт»;

1.2 Процес кредитування в комерційному банку

Процес кредитування складається з ряду етапів, кожний з який окремо забезпечує рішення конкретних задач, а в сукупності вони спрямовані на досягнення мети банківського кредитування – одержання банківського прибутку [13].

На першому етапі банківського кредитування аналізуються і відбираються заявки клієнтів на одержання кредиту. У заявці визначаються цільове призначення кредиту, його сума, термін використання, дата погашення, характеристика і економічний ефект проекту від кредитування, форми забезпечення кредиту.

Після ознайомлення з документами службовець розмовляє з майбутнім позичальником, що має велике значення для наступного рішення питання про надання кредиту. На цьому етапі банк повинний приділити увагу вірогідності документів і інформації, на підставі яких зважується питання про надання кредиту.

Другий етап процесу кредитування припускає вивчення кредитоспроможності клієнта, тобто наявність передумов для одержання кредитів, здатності їхнього одержання. Кредитоспроможність позичальника визначається показниками, що характеризують його акуратність при розрахунках за раніше отримані кредити, його поточне фінансовий стан і перспективи змін, здатність при необхідності мобілізувати кошти з різних джерел. Комерційний банк аналізує, вивчає діяльність потенційного позичальника, визначає його кредитоспроможність, прогнозує ризик неповернення кредиту і приймає попереднє розрахункове рішення про надання або відмову у наданні кредиту.

Позичкова операція – це акт комерційного продажу коштів на визначений термін. Тому в умовах ринкових відносин плата за кредит(процент) стає об'єктивним супутником кредиту, складовою частиною позичкової операції [17].

Вартість кредиту складається з процентної ставки, комісії за видачу й оформлення кредиту та інших елементів.

Основним видом плати за користування банківським кредитом є процент. Поряд з процентом банки можуть установлювати комісію, що застосовується як додатковий елемент ціни банківського кредитування. Комісія встановлює, як правило, у тих випадках, коли в процесі кредитування банк виконує додаткову роботу, пов’язану з оформленням позички і контролем, або наглядом за здійсненням проекту, що кредитується. Комісія може сплачуватися окремо, або додаватися до процента.

Рівень процентної ставки залежить від таких факторів [16]:

- облікова ставка центрального банку;

- рівень інфляції;

- строк позички;

- ціна сформованих ресурсів;

- ризик;

- розмір позички;

- попит на банківські позички;

- якість застави;

- зміст заходів, що кредитуються;

- витрати на оформлення позички і контроль;

- ставка банку-конкурента;

- характер відносин між банком і клієнтом;

- норма прибутку від інших активних операцій.

Вплив цих факторів на рівень процентної плати за користування банківськими позичками є взаємозв’язаним, тому важко визначити кількісне значення кожного з них, але враховувати їх у сукупності доцільно.

Резерв для відшкодування можливих втрат за кредитними операціями банків [6] (далі резерв під кредитні ризики) є спеціальним резервом, необхідність формування якого обумовлена кредитними ризиками, що притаманні банківській діяльності. Створення резерву під кредитні ризики це визнання витрат для відображення реального результату діяльності банку з урахуванням погіршення якості його активів або підвищення ризиковості кредитних операцій.

Банки самостійно визначають рівень ризику кредитних операцій, оцінюють фінансовий стан позичальників (контрагентів банку) та вартість застави в межах чинного законодавства.

З метою розрахунку резерву під кредитні ризики банки мають здійснювати класифікацію кредитного портфеля за кожною кредитною операцією залежно від фінансового стану позичальника, стану обслуговування позичальником кредитної заборгованості та з урахуванням рівня забезпечення кредитної операції. За результатами класифікації кредитного портфеля визначається категорія кожної кредитної операції: "стандартна", "під контролем", "субстандартна", "сумнівна" чи "безнадійна".

Загальна заборгованість за кредитними операціями становить валовий кредитний ризик для кредитора.

Для цілей розрахунку резервів на покриття можливих втрат за кредитними операціями визначається чистий кредитний ризик (в абсолютних показниках) шляхом зменшення валового кредитного ризику, класифікованого за ступенями ризику, на вартість прийнятного забезпечення.

Банки зобов'язані створювати та формувати резерви для відшкодування можливих втрат на повний розмір чистого кредитного ризику за основним боргом, зваженого на відповідний коефіцієнт резервування, за всіма видами кредитних операцій у національній та іноземних валютах [6].

Резерв під кредитні ризики поділяється на резерви під стандартну та нестандартну заборгованість за кредитними операціями. Резерви під нестандартну заборгованість формуються за кредитними операціями, класифікованими як "під контролем", "субстандартні", "сумнівні", а також "безнадійні".

1.3 Облік кредитів банків підприємствам – юридичним особам

Первинний облік кредитів банку формується у вигляді робочих документів „кредитної справи” за кожним позичальником (контрагентом), яка в обов'язковому порядку має містити [6]:

назву клієнта, його місцезнаходження (місце проживання);

номер основного поточного, додаткового поточного та позичкового рахунків;

письмове клопотання (заявка) про надання кредиту та техніко-економічне обґрунтування потреби в кредиті на відповідні цілі;

кредитну угоду та зміни до неї;

угоду про заставу (забезпечення) та зміни до неї;

дату видачі та погашення кредиту (за угодою);

початкову суму кредиту в гривнях або гривневому еквіваленті та код валюти (у разі видачі кредиту в іноземній валюті);

відсоткову ставку, про всі її зміни та на звітну дату;

фінансову звітність позичальника (контрагента), що подається до банку-кредитора;

інформацію про результати оцінки фінансового стану позичальника (Контрагента), встановлені Положенням [6] та внутрішньобанківським положенням про кредитування і методикою проведення оцінки фінансового стану (на час здійснення кредитної операції та всі наступні дати проведення оцінки, у тому числі на дату зарахування заборгованості на рахунки пролонгованої, простроченої, сумнівної заборгованості або визнання її безнадійною);

документи, що свідчать про перенесення суми боргу за кредитною операцією на рахунки пролонгованої (із зазначенням номерів рахунків, сум і термінів кожної пролонгації), простроченої чи сумнівної заборгованості (із зазначенням номерів рахунків, дати, суми);

дату прийнятого рішення про визнання заборгованості безнадійною із зазначенням суми основного боргу та суми відсотків, відповідну виписку з протоколу засідання кредитного комітету банку;

інформацію про стан погашення заборгованості із зазначенням дат і сум;

залишкову суму кредитної заборгованості на звітну дату (у гривнях та гривневому еквіваленті в разі видачі валютного кредиту), номер рахунку, на якому обліковується заборгованість на звітну дату;

вид та суму забезпечення за угодою;

документи, що свідчать про стан забезпечення за кредитною угодою;

суму забезпечення, що береться до розрахунку резерву;

клас позичальника на кожну звітну дату та документи, що його підтверджують;

категорію ризику ("стандартна", "під контролем", "субстандартна", "Сумнівна", "безнадійна") за кредитною операцією;

розрахункову суму чистого ризику за кредитною операцією;

інформацію про вжиті банком заходи для погашення заборгованості (документи або їх копії, що засвідчують процедуру повернення або стягнення боргу).

Робочі документи заповнюються після подання потенційним позичальником (контрагентом) заявки на одержання кредиту та є обов'язковими для розгляду кредитним комітетом для прийняття рішення про здійснення кредитної операції.

Аналітичний облік операцій кредитування в комерційному банку здійснюється згідно Інструкції [4], яка визначає порядок відображення в бухгалтерському обліку інформації про надання (отримання) кредитів, гарантій, авалів, поручительств, здійснення факторингових операцій, операцій репо, врахування векселів та формування і використання резервів під кредитні ризики в банках України.

Згідно Інструкції в бухгалтерському аналітичному обліку кредитна заборгованість за „життєвим циклом” кредиту розрізняється як:

довгострокові кредити надані або отримані кредити на строк більше ніж один рік;

зобов'язання з кредитування зобов'язання банку надати клієнту кредит на певних умовах;

короткостроковий кредит наданий або отриманий кредит на строк, що не перевищує один рік;

прострочена заборгованість заборгованість, яка не погашена в термін (строк), установлений договором;

сумнівна заборгованість заборгованість, за якою в банку є сумнів щодо її погашення.

Кредитні операції відображаються за відповідними рахунками Плану рахунків бухгалтерського обліку банків України, затвердженого постановою Правління Національного банку України від 17.06.2004 N 280 [5] (далі План рахунків), залежно від категорії контрагентів, виду кредиту та строків їх використання.

Облік кредитних, вкладних (депозитних) операцій та нарахованих доходів і витрат за такими операціями в іноземній валюті та банківських металах здійснюється аналогічно до порядку обліку кредитних, вкладних (депозитних) операцій у національній валюті. Курсові різниці від переоцінки суми кредиту , а також нарахованих за ними процентів в іноземній валюті та банківських металах у зв'язку із зміною офіційного валютного курсу відображаються за рахунком 6204 "Результат від торгівлі іноземною валютою та банківськими металами".

Надані (отримані) кредити первісно оцінюються і відображаються в бухгалтерському обліку за собівартістю (в сумі фактично наданих (отриманих) коштів, уключаючи комісійні та інші витрати, що безпосередньо пов'язані з цими операціями) відповідно як актив та зобов'язання і не підлягають взаємозаліку.

На дату балансу кредити оцінюються за амортизованою собівартістю з використанням ефективної ставки відсотка під час здійснення амортизації дисконту (премії) та нарахування процентів.

Якщо балансова вартість активів (наданих кредитів ) перевищує оцінену суму очікуваного відшкодування, то визнається зменшення їх корисності. Зменшення корисності в бухгалтерському обліку відображається шляхом формування спеціальних резервів за рахунок витрат банку.

У бухгалтерському обліку операції з продовження строку дії (пролонгації) кредитних договорів відображаються за відповідними рахунками з обліку короткострокової або довгострокової заборгованості Плану рахунків бухгалтерського обліку банків України залежно від строку, що визначається від дати пролонгації договору до дати їх погашення.

За кредитними операціями (наприклад, факторинговими, гарантійними, з урахування векселів), за якими кошти надаються одній особі, а погашення заборгованості здійснюється іншою, аналітичний облік ведеться щодо тієї особи, яка має здійснювати погашення кредитної заборгованості.

Бухгалтерський облік нарахованих, отриманих (сплачених), наперед отриманих (сплачених) доходів за кредитними операціями здійснюється згідно з порядком, визначеним Правилами бухгалтерського обліку доходів і витрат банків України, затвердженими постановою Правління Національного банку України від 18.06.2003 N 255.

Структура аналітичного кредитного рахунку складається з можливої комбінації цифрових полів до 14 знаків, де обов’язковими є [5]:

ХХХХ КННННННННН

ХХХХ – синтетичний балансовий рахунок

К – ключ рахунку

Значення полів 9 символів ННННННННН самостійно вибираються банком у обліковій політиці і предназначені для ідентифікації філіалу банку та номеру клієнта в ньому. Інші кодові поля аналітичного рахунку, звичайно, не входять до номеру рахунку, а виносяться в додаткові параметри рахунку в „Операційному дні банку”. Додаткові параметри аналітичного рахунку використовуються автоматизованою системою банку для формування статистичної звітності.

Синтетичний облік кредитів здійснюється згідно Плану рахунків бухгалтерського обліку банків України [5] систематизованим переліком синтетичних рахунків бухгалтерського обліку, що використовуються для детальної та повної реєстрації всіх банківських операцій з метою забезпечення потреб складання фінансової звітності.

Аналітичний облік є складовою системи бухгалтерського обліку, що надає детальну інформацію про кожного контрагента та кожну операцію. Ведення аналітичного обліку забезпечується за допомогою аналітичних рахунків. Відкриття аналітичних рахунків передбачає наявність обов'язкових параметрів згідно з вимогами Національного банку України. Додаткова інформація, що необхідна для складання звітності та управління банком, забезпечується за допомогою додаткових параметрів, які визначаються банком самостійно, зокрема щодо реквізитів клієнтів та договорів.

Вимоги до нумерації рахунків аналітичного обліку, класифікації загальних та спеціальних параметрів цих рахунків викладені в окремих нормативно-правових актах Національного банку України.

У Плані рахунків наведені номери та найменування синтетичних рахунків II, III, IV порядків, що забезпечують запис інформації про наявність і рух активів, зобов'язань, капіталу та результати від операційної, інвестиційної та фінансової діяльності банків. Першою цифрою номера визначено клас рахунків.

План рахунків складається з дев'яти класів:

Клас 1. Казначейські та міжбанківські операції.

Клас 2. Операції з клієнтами.

Клас 3. Операції з цінними паперами та інші активи і зобов'язання.

Клас 4. Фінансові та капітальні інвестиції.

Клас 5. Капітал банку.

Клас 6. Доходи.

Клас 7. Витрати.

Клас 8. Управлінський облік.

Клас 9. Позабалансові рахунки.

Кожний клас розподілений на:

рахунки II порядку (двозначні розділ);

рахунки III порядку (тризначні група);

рахунки IV порядку (чотиризначні балансовий рахунок).

У класі 2 Плану рахунків відображаються операції з клієнтами, зокрема операції за розрахунками, наданими кредитами та залученими вкладами (депозитами). Рахунки цього класу використовуються для обліку операцій за розрахунками з клієнтами (крім банків) суб'єктами господарювання, органами державної влади та самоврядування, фізичними особами.

За рахунками суб'єктів господарювання обліковуються кошти юридичних осіб та фізичних осіб підприємців.

У класі 9 обліковуються позабалансові операції. Бухгалтерський облік операцій за позабалансовими рахунками ведеться за системою подвійного запису. Позабалансові рахунки кореспондують тільки між собою.

Синтетичний облік кредитів та зобов’язань з кредитування ведеться за об’єднанням аналітичних рахунків в балансові та позабалансові групи згідно Плану рахунків [3] (табл.А.1 Додатку А).

1.4 Статистична звітність банків про кредитні операції

Правила організації статистичної звітності [7], що подається до Національного банку України (далі Правила), визначають наступний перелік форм статистичної звітності по кредитним операціям комерційних банків та порядок їх заповнення, періодичність їх складання, терміни та способи подання даних до Національного банку України.

Правила передбачено надання наступних статистичних форм звітності комерційних банків про кредитні операції :

а) Звіт про класифіковані кредитні операції за формами власності (форма № 302 – табл.А.2 Додатку А)

Зазначена інформація банків використовується для визначення заборгованості за кредитними операціями, відповідно до яких нараховується резерв на можливі втрати. Інформація надається в розрізі наданих кредитів, гарантій та розміщених депозитів. Розподіл кредитної заборгованості за категоріями ризику здійснюється згідно з параметрами аналітичного обліку на підставі рішень кредитного комітету банку, який зобов'язаний розглядати кредитний портфель для оцінки кредитних ризиків за станом на перше число місяця.

б) Звіт про суми і процентні ставки за кредитами (форма №310Д – табл.А.3 Додатку А)

в) Звіт про суми і процентні ставки за наданими кредитами № 310 – табл.3.3(за видами економічної діяльності)

г) Звіт про вимоги за кредитами, наданими в економіку України – Форма №317 – табл.А.4 Додатку А(класифікація за організаційно-правовими формами господарювання),

Звіт передбачає надання банками даних про вимоги за кредитами, наданими в економіку України, у розрізі організаційно-правових форм господарювання. Під час складання звіту доцільно користуватися Державним класифікатором України "Класифікація організаційно-правових форм господарювання ДК 002:2004", затвердженим наказом Держспоживстандарту України від 28.05.2004 N 97.

Д) Звіт про вимоги за кредитами, наданими в економіку України (класифікація за видами економічної діяльності) – Форма № 320

Звіт передбачає надання банками даних про вимоги за кредитами, наданими в економіку України, у розрізі видів економічної діяльності. Під час складання звіту доцільно користуватися Державним класифікатором України ДК 00996 "Класифікація видів економічної діяльності", затвердженим наказом Держстандарту України від 22.10.96 N 441.

Е) Звіт про вимоги за наданими кредитами (класифікація за секторами економіки) – Форма № 321

Під час складання звіту доцільно користуватися Методичними рекомендаціями щодо класифікації інституційних секторів економіки України, затвердженими наказом Міністерства статистики України від 25.07.94 N 172.

Дані про вимоги за кредитами, наданими резидентам та нерезидентам, складаються за даними балансів банків та даними аналітичного обліку з урахуванням параметрів резидентності K030, коду валюти R030, строковості S181, інституційних секторів економіки K071 та параметра аналітичного обліку R011.

Ж) Звіт про вимоги за кредитами, наданими в економіку України (класифікація за цільовим спрямуванням) Форма № 322

Звіт передбачає надання банками даних про вимоги за кредитами, наданими в економіку України за цільовим спрямуванням, а саме кредити, що надані в поточну та в інвестиційну діяльність, у тому числі іпотечні кредити.

З) Звіт про вимоги за кредитами, наданими в економіку України (класифікація за формами власності) – Форма № 323

І) Звіт про формування резерву на відшкодування можливих втрат за кредитними операціями – Форма № 604(табл.А.5 Додатку А)

РОЗДІЛ 2

АНАЛІЗ ОРГАНІЗАЦІЇ КРЕДИТУВАННЯ ЮРИДИЧНИХ ОСІБ В КОМЕРЦІЙНОМУ БАНКУ АППБ „АВАЛЬ”

Кредитні операції в АППБ “Аваль” для юридичних осіб сконцентровані в наступних напрямках кредитування [20]:

а) Короткострокові кредити

б) Генеральна кредитна угода

в) Довгострокові кредити

г) Технічний кредит

д) Автомобілі у кредит

е) Міжнародні кредитні лінії

ж) Овердрафт

з) Кредитування сільгоспвиробників

В додатку Г наведений баланс АППБ „Аваль” станом на 01.01.2005 року, який дозволяє провести оцінку обсягів операцій кредитування.

а) Короткострокові кредити

Виходячи з потреб у позикових ресурсах, особливостей бізнесу і фінансового стану підприємства, банк «Аваль» готовий запропонувати кілька варіантів кредитування.

Кредит у разовому порядку передбачає одноразове надання кредитних коштів для оплати конкретного товару (послуги). При цьому погашення заборгованості за кредитом може здійснюватися як наприкінці терміну користування кредитом, так і згідно з встановленим графіком погашення.

Кредит згідно із затвердженим графіком передбачає надання кредитних коштів відповідно до графіку вибірки ресурсів. Порядок погашення такого кредиту встановлюється кредитним договором.

Кредитні кошти надаються як у національній, так і в іноземній валюті під заставу нерухомості, устаткування, транспортних засобів, товарів в обороті, майнових прав на термін від 1 дня до 3 років.

Короткострокові кредити (на термін до 1 року) допомагають заповнити тимчасовий розрив у русі оборотних коштів.

Довгострокові кредити (від 1 року до трьох років) надаються для придбання (модернізації) основних засобів підприємства.

Базові умови надання:

- Задовільний фінансовий стан клієнта

- Надання достатнього і ліквідного забезпечення

- Ефективність запропонованого проекту

- Процентна ставка за користування кредитом: 21 — 24% річних у національній валюті, 14 — 15% річних в іноземній валюті

Остаточний термін і процентна ставка по кредиту визначаються у кожному конкретному випадку залежно від цілей кредитування, окупності кредитованого проекту тощо.

б) Генеральна кредитна угода

Генеральна кредитна угода — найоптимальніша форма роботи для клієнтів, які регулярно користуються кредитними продуктами банку.

У цьому разі банк на основі аналізу фінансового стану клієнта встановлює для нього кредитний ліміт. Після чого клієнт може користуватися будь-якими кредитними продуктами у межах суми, що не перевищує встановлений ліміт, та протягом зазначеного в угоді терміну.

Переваги для позичальника:

- можливість оперативного одержання нової кредитної послуги чи зміни складу послуг, що використовуються;

- істотна економія часу і коштів при прийнятті рішень, підготовці і розгляді документів, підписанні договорів забезпечення тощо.

в) Довгострокові кредити

Для модернізації чи придбання основних засобів вітчизняного чи іноземного виробництва, банк «Аваль» готовий надати унікальну можливість: довгостроковий кредит у національній валюті за мінімальною на українському ринку процентною ставкою у сумі від 500 тис. грн. до 50 млн. грн.

Базові умови надання кредиту:

- Термін кредитування визначається виходячи з окупності фінансованого проекту, і може досягати 3 років.

- Сума кредиту може досягати 50 проц. ринкової вартості активів підприємства на момент звернення по кредит, що визначається експертами банку.

- Підприємство-позичальник повинне профінансувати за рахунок власних коштів не менше 20 проц. загальної вартості проекту.

- Процентна ставка встановлюється залежно від конкретних умов кредитування у рамках 2223 проц. річних, однак може бути знижена за рішенням кредитного комітету банку в кожному конкретному випадку. Виплата відсотків за користування кредитом проводиться щомісяця.

- Існуючий бізнес підприємства на момент звернення по кредит повинен забезпечувати можливість обслуговування кредиту (сплата відсотків) протягом усього терміну дії кредитної угоди незалежно від доходів, що прогнозуються інноваційно-інвестиційним проектом.

- Вартість і вид забезпечення повернення кредиту банк «Аваль» визначає залежно від конкретного проекту.

- Надання коштів на погашення вже існуючих боргів підприємства, а також на поповнення оборотного капіталу умовами програми не передбачається.

Переваги довгострокового кредитування в банку «Аваль»:

- Можливість надання відстрочки погашення основної суми кредиту терміном до 18 місяців.

- Мінімальна для українського ринку кредитна ставка, що не може бути підвищена протягом усього терміну дії кредитного договору.

- Заявки на одержання кредиту приймаються у кожному з близько 1400 відділень банку «Аваль» по всій Україні.

- Кошти надаються для придбання товарів капітального призначення як вітчизняного, так і іноземного виробництва.

- Гнучкий підхід при визначенні терміну кредиту, процентної ставки за його використання, вартості і виду забезпечення повернення кредиту визначається банком у кожному окремому випадку.

Для участі у програмі підприємство повинне надати необхідний пакет документів у будь-яку з 1400 установ АППБ «Аваль» у всіх регіонах України. Базовими підрозділами для безпосереднього розгляду проектів є Центральний офіс банку «Аваль» (м. Київ), обласні дирекції і філіали.

Кредитні ресурси надаються після ухвалення позитивного рішення кредитного комітету банку «Аваль» і затвердження проекту Нацбанком України.

г) Технічний кредит

Основна мета технічного кредитування — прискорення розрахунків з контрагентами, а також проведення взаємозаліків для оптимізації структури дебіторської і кредиторської заборгованості.

Кредити для прискорення розрахунків в інвалюті у разі якщо у вашого підприємства виникла необхідність терміново зробити платіж за зовнішньоекономічним контрактом, а придбання інвалюти на міжбанківському валютному ринку в цей день з технічних причин неможливе (наприклад, необхідну суму в національній валюті було перераховано у банк із запізненням), або

— розрахунки по внутрішніх або зовнішньоекономічних контрактах, а кошти, перераховані контрагентом на ваш рахунок у банк за зовнішньоекономічним контрактом, з технічних причин ще не надійшли, банк готовий оперативно розглянути питання про надання підприємству короткострокового кредиту для прискорення розрахунків в операціях з іноземною валютою під заставу коштів, зачислюваних в описаних вище випадках на рахунки в банку «Аваль».

Кредити для проведення взаємозаліків у разі, якщо у вашого підприємства накопичилася дебіторсько-кредиторська заборгованість, що стикається із групою інших підприємств, оптимальним рішенням може стати використання кредитних коштів нашого банку. Протягом одного банківського дня кредитні кошти, отримані одним з підприємств, пройдуть по рахунках усіх підприємств групи, відкритих у банку «Аваль», і погасять взаємну заборгованість.

д) Автомобілі у кредит

Програма діє для юридичних осіб і передбачає кредитування на купівлю автомобілів у автодилерів* — партнерів АППБ «Аваль».

Базові умови:

1. Особистий внесок позичальника складає 1040% від вартості автомобіля.

2. Одним з головних забезпечень повернення кредиту є застава автомобіля, придбаного на кредитні кошти. Договір застави завіряється нотаріально.

3. Термін кредитування для всіх автомобілів — до 60 місяців;

4. Розмір процентної ставки залежить від терміну кредитування і марки автомобіля.

5. Обов’язкове страхування громадянської відповідальності власника та повне КАСКО за рахунок позичальника на весь термін дії кредиту.

Для участі у програмі «Автомобіль у кредит» необхідно:

1. Звернутися до автодилера (згідно з переліком), визначитися з маркою, комплектацією та ціною автомобіля й одержати перелік документів, необхідних для надання кредиту, а також акт вибору автомобіля зі специфікацією та вказанням повної вартості автомобіля.

2. Звернутися до ближчого до Вас відділення банку.

3. Після одержання позитивного рішення банку щодо кредитування укласти з автодилером договір купівлі-продажу автомобіля й оплатити автодилеру власний внесок.

4. Оформити постійне реєстраційне посвідчення на транспортний засіб й укласти договір застави автомобіля з банком і договір страхування майна з погодженими банком страховими компаніями, після чого вам будуть надані кредитні кошти.

Загальні умови кредитування юридичних осіб за програмою «Автомобіль у кредит» представлені в табл.Б.1 Додатку Б.

е) Міжнародні кредитні лінії

Крім кредитних продуктів за рахунок власних коштів, банк «Аваль» пропонує юридичним особам-резидентам України кредити в рамках кредитних ліній західних фінансово-кредитних інститутів, зокрема:

- для малого і середнього бізнесу — Європейського банку реконструкції і розвитку;

- для імпортерів товарів капітального призначення — банку "Bankgesellschaft Berlin" (ФРН).

Переваги кредитування у рамках міжнародних кредитних ліній:

- можливість одержання ресурсів на придбання основних засобів як вітчизняного, так і західного виробництва;

- можливість довгострокового кредитування (на термін до п'яти років);

- мінімальна процентна ставка за користування ресурсами (1012 % річних).

Малим і середнім приватним підприємствам банк «Аваль» готовий надати кредити від 125 тис. дол. США до 2,5 млн. дол. у рамках кредитних ліній Європейського банку реконструкції і розвитку (ЄБРР) для малих і середніх приватних підприємств для:

- короткострокового фінансування витрат на сировину і запасні частини для подальшої переробки чи використання у виробництві;

- довгострокового фінансування засобів виробництва і зв'язаного з ним збільшення нормативного оборотного капіталу;

- фінансування лізингу;

- короткострокового фінансування експортних контрактів.

Відповідно до вимог ЄБРР, кредити у рамках цієї лінії не можуть бути надані:

- для покриття існуючих зобов'язань приватних підприємств перед банківськими закладами;

- для інвестицій у цінні папери.

Базові умови надання кредитів:

- Кредити на відновлення основних засобів надаються на термін до 5 років (у т.ч. пільговий період без погашення основної суми — до двох років), кредити для поповнення оборотного капіталу — до 1 року.

- Процентна ставка по кредиту не перевищує LIBOR + 8%.

- Надані у заставу активи повинні покривати не менше 120 % від початкового розміру кредиту.

- Позичальник повинен підтримувати страхування застави у повному обсязі протягом усього терміну дії кредиту.

Додаткові платежі:

- одноразова комісія за надання кредиту в розмірі 2% від затвердженої суми кредиту (може бути включена до суми кредиту, і в такий спосіб реально оплачуватися протягом усього терміну погашення кредиту);

- плата за зобов'язання у розмірі 0,5% річних від суми будьякої затвердженої, але не обраної частини кредиту.

Вимоги до проектів, для реалізації яких надаються кредити:

1. Проект не повинен бути зв'язаний з ігровим бізнесом, виробництвом тютюнових виробів, міцних (із вмістом алкоголю >15%) напоїв, зброї і військового спорядження, а також товарами чи діяльністю, внесеною у Природоохоронний список ЄБРР.

2. Кожен проект затверджується на основі оцінки, проведеної банком і кредитним радником ЄБРР, включаючи перегляд детального бізнес-плану.

3. Мінімальний розмір проекту — 180 тис. дол. США.

4. Максимальний розмір проекту — 4 млн. дол. США.

5. Позичальник (спонсор) повинен внести не менше 30% вартості проекту за рахунок власних ресурсів (у вигляді основних фондів, сировини й ін. активів, включаючи значну суму в грошовій формі).

6. Закупівля товарів і послуг повинна здійснюватися за ринковими цінами і за принципом тендера відповідно до правил ЄБРР; рішення про капітальні інвестиції повинно прийматися з урахуванням ефективності вкладень коштів на конкурентній основі.

Вимоги до позичальників:

- Підприємство повинно бути зареєстровано в Україні як юридична особа і відноситися до приватного сектора чи контролюватися ним.

- Кількість постійних працівників не повинна перевищувати 500 чол.

- Підприємство не повинно бути зв'язано з банком, що надає кредит.

- Активи підприємства перед упровадженням проекту не повинні перевищувати 4 млн. дол. (на основі залишкової балансової вартості, без обліку вартості землі і будинків).

- Співвідношення «Борг/Капітал» (з урахуванням потенційного кредиту) протягом терміну впровадження проекту не повинно перевищувати 70:30.

- Значення коефіцієнта обслуговування боргу повинно бути не меншим за 1,5.

Для опису цілей проекту і способів їхнього досягнення найкраще використовувати рекомендації НБУ й ЄБРР для складання бізнес-плану і затверджені таблиці для розрахунку прогнозних показників по інвестиційних проектах і проектам для поповнення оборотних коштів.

Банк „Аваль” готовий надати кредит на закупівлю імпортного устаткування в Німеччині на суму від 250 тис. євро у вигляді акредитиву за зовнішньоекономічними контрактами на термін від 2 до 5 років у рамках кредитної лінії банку "Bankgesellschaft Berlin" (ФРН).

У цьому разі Вам доведеться оплатити у вигляді передоплати лише 15 проц. вартості партії товарів капітального призначення. Тоді як на 85 проц., що залишилися, банк «Аваль» виставить на користь німецького експортера безвідкличний акредитив. Відкриття акредитиву буде зроблено за рахунок кредиту банку "Bankgesellschaft Berlin" тільки після одержання і перевірки документів, що підтверджують факт 100процентного відвантаження товару на користь українського імпортера.

Погашення кредиту здійснюється не рідше, ніж раз у півроку пропорційними платежами. Орієнтовна процентна ставка за кредитом складає 12 проц. річних і може змінюватися залежно від рішення кредитного комітету банку «Аваль», особливостей і термінів кожного окремого проекту, а також змін процентної ставки EURIBOR.

Фінансування в рамках даної програми надається за умови:

- успішного проходження позичальником усіх кредитних процедур;

- одержання позитивного рішення кредитного комітету банку «Аваль»;

- згоди Національного страхового експортного агентства Німеччини "Yermes" застрахувати ризики за зовнішньоекономічним контрактом між українським імпортером і його німецьким контрагентом.

Як забезпечення повернення кредиту банк приймає в заставу:

- нерухомість (квартири, частини будинку, дачі, магазини та інші об'єкти)

- автотранспорт

- товари в обороті, сировині (але не більше 25 проц. від суми кредиту)

- устаткування, оргтехніку

- інше майно

Оцінка заставного майна проводиться оцінювачами банку без додаткової оплати з боку позичальника, виходячи з існуючої ринкової (а не балансової) вартості на конкретний вид застави за винятком дисконту банку. Оціночна вартість застави повинна перевищувати суму кредиту в 1,52 рази.

Якщо ж у вас не вистачає застави чи забезпечення на необхідну вам суму кредитних коштів, ми готові прийняти в заставу майнові права за контрактами на придбання техніки чи устаткування, що фінансуються у рамках даної програми, а також саме устаткування — після його постачання на територію України.

Необхідні документи:

- договір на одержання кредиту і відкриття акредитиву;

- зразок договору купівлі-продажу сільськогосподарської техніки з іноземним контрагентом можна одержати в установах банку «Аваль».

Кредити за рахунок міжнародних кредитних ліній ЄБРР

Базові умови:

1. Мета кредитування — закупівля сільгосптехніки як вітчизняного, так і іноземного виробництва.

2. Максимальна сума кредиту — 3,7 млн. дол. США.

3. Мінімальний внесок позичальника за рахунок власних коштів — 30% від вартості техніки.

4. Відсоткова ставка — 8% річних.

5. Забезпечення — застава техніки.

6. Валюта кредитування — долари США.

7. Погашення кредиту здійснюється згідно з узгодженим із позичальником графіком, що може передбачати один-два платежі на рік.

Кредити за рахунок міжнародних кредитних ліній „Bankgeselshaft Berlin”

Базові умови:

1. Мета кредитування — закупівля сільгосптехніки німецького виробництва.

2. Мінімальний внесок позичальника за рахунок власних коштів — 25% вартості техніки в Україні (з урахуванням митних платежів та розмитнення).

3. Сума кредиту — 64,2 проц. ціни в Україні з урахуванням митних платежів. *

4. Термін кредитування — 5 років.

5. Відсоткова ставка — 8% річних.

6. Валюта кредитування — євро.

7. Забезпечення кредиту — застава техніки.

8. Погашення кредиту здійснюється згідно з узгодженим із позичальником графіком, що може передбачати один-два платежі на рік.

Строк розгляду документів та прийняття рішення кредитним комітетом банку про надання цільового кредиту складає 21 робочий день з моменту отримання банком повного пакету документів від позичальника.

* Залишок кредиту (10,8 проц. вартості техніки в Україні) надається за рахунок власних коштів Банку на базових умовах.

Кредити за рахунок власних коштів Банку АППБ „Аваль”:

Базові умови:

1. Сума кредиту — необмежена (залежить від фінансового стану позичальника).

2. Мінімальний внесок позичальника за рахунок власних коштів — 2530% вартості техніки.

3. Відсоткова ставка на термін:

- до 1 року

- 8% річних (дол. США, євро);

- 16% річних (у гривні);

- від 1 до 2х років

- 8% річних (у дол. США, євро);

- 17,3% річних (у гривні);

- від 2 до 3х років

- 10% річних (дол. США, євро);

- 18% річних (у гривні).

4. Термін кредиту — до 3х років.

5. Валюта кредитування — гривня, дол. США та євро.

6. Забезпечення по кредиту — застава техніки.

7. Погашення кредиту здійснюється згідно з узгодженим із позичальником графіком, що може передбачати один-два платежі на рік.

ж) Овердрафт

Банк «Аваль» пропонує послугу овердрафт — короткостроковий кредит, що перевищує залишок коштів на поточному рахунку клієнта, що надається у межах обговореної заздалегідь суми.

Овердрафт надається у розмірі до 15% середньомісячних надходжень на рахунок клієнта протягом останніх шести місяців на термін до 1 року.

Умови одержання овердрафту:

- Задовільний фінансовий стан.

- Стабільні надходження на поточний рахунок.

- Період погашення заборгованості 7 — 30 днів.

- Процентна ставка за користування овердрафтом — 2325% річних.

Забезпечення кредиту заставою можуть бути наступні варіанти майна:

- нерухомість: квартири, частини будинку, дачі, магазини та інші об’єкти;

- автотранспорт;

- товари в обороті, сировину (але не більш 25% від суми кредиту);

- ювелірні вироби, брухт кольорових металів;

- аудіо, відео, побутова техніка та інше особисте майно;

- устаткування, оргтехніка;

- майнові права на об’єкти кредитування;

- інше майно.

Оцінка заставного майна визначається оцінювачами банку без додаткової оплати з боку позичальника, виходячи з існуючої ринкової (а не балансової) вартості на конкретний вид застави за винятком дисконту банку. Оціночна вартість застави повинна перевищувати суму кредиту в 1,5—2 рази.

з) Кредитування сільгоспвиробників

Банк «Аваль» є лідером кредитування агропромислового комплексу в Україні: з початку 2002 року банк надав підприємствам АПК, у тому числі сільгоспвиробникам і переробникам, близько 2 млрд. грн. кредитних ресурсів.

На сьогодні банк «Аваль» пропонує сільгосппідприємствам короткострокові і довгострокові кредити за зниженою процентною ставкою на поповнення основних і оборотних коштів, кредитні лінії, банківські гарантії й ін. кредитні продукти, а також пакет цільових спеціальних програм з фінансування закупівель сільськогосподарської техніки підприємствами АПК.

- «Лізинг сільгосптехніки»

- «Сільгосптехніка у розстрочку»

- «Сільгосптехніка в кредит»

Лізинг сільгосптехніки Банк «Аваль» разом з компанією «УкрАгроЛіз» реалізує лізингову програму «Перспектива1». Завдяки їй ви зможете одержати необхідну вам сільськогосподарську техніку, не витрачаючи значних власних коштів на придбання техніки.

У рамках програми «Перспектива1» Українська Аграрна Лізингова компанія готова

- передати вам у лізинг сільгосптехніку від безпосередніх виробників:

- ВАТ «Ростсільмаш»,

- ВАТ «Красноярський завод комбайнів»,

- ПО «МТЗ» (Мінський тракторний завод),

- КЛААСПМЗ (Павлоградський механічний завод),

- Харківський тракторний завод,

- Кіровський завод,

- Могилівський автомобільний завод ім. С.М. Кірова.

а також:

- провести діагностику, підготовку і введення техніки в експлуатацію;

- надати технічну підтримку техніки на увесь час реалізації лізингового проекту;

- навчити при необхідності персонал (двох механізаторів на одиницю техніки).

У цьому разі вам доведеться оплатити лише 2325 проц. вартості обраної техніки, тоді як на суму не менше 20 проц. вартості банк «Аваль» готовий надати банківську гарантію на весь термін дії лізингового договору. Загальне збільшення вартості об’єкта лізингу при цьому не перевищить 2426 проц. Первісної вартості техніки.

Умови передачі техніки в лізинг:

- термін лізингу — три роки;

- процентна ставка на суму несплаченої вартості техніки — 1518 проц. річних;

- початковий платіж — 2325 проц.;

- одноразовий обов’язковий платіж (страхування; нотаріальні послуги) — 4,5 проц.;

- наявність гарантії банку «Аваль» на суму не менше 20 проц. вартості техніки, що надається у лізинг.

Умови надання гарантії банку «Аваль»:

- стабільний фінансовий стан підприємства лізингоотримувача;

- наявність ліквідного забезпечення (рухоме і нерухоме майно підприємств, майнові права на майбутній урожай, товари в обороті);

страхування об’єкта застави по ризику «КАСКО» на весь термін дії лізингового договору.

Банк «Аваль» разом з компанією «УкрАгроЛіз» реалізує програму «Сільгосптехніка у розстрочку». Завдяки їй ви зможете придбати необхідну вам сільськогосподарську техніку, не витрачаючи значних власних коштів на її придбання.

У рамках програми Українська Аграрна Лізингова Компанія готова

- передати вам у розстрочку сільгосптехніку від безпосередніх виробників:

- ВАТ «Ростсільмаш»,

- ВАТ «Красноярський завод комбайнів»,

- ВО «МТЗ» (Мінський тракторний завод),

- КЛААСПМЗ (Павлоградський механічний завод),

- Харківський тракторний завод,

- Кіровський завод,

- Могилівський автомобільний завод ім. С.М. Кірова.

а також:

- провести діагностику, підготовку і введення техніки в експлуатацію;

- надати технічну підтримку техніки на увесь час реалізації проекту;

- навчити за необхідності персонал (двох механізаторів на одиницю техніки).

У цьому разі вам доведеться оплатити лише 23 проц. вартості обраної техніки, тоді як на суму, не меншу 20 проц. вартості, банк «Аваль» готовий надати банківську гарантію на весь термін дії договору про розстрочку.

Переваги програми «Сільгосптехніка у розстрочку»:

- дає покупцю право на податковий кредит уже після першого платежу;

- термін договору визначається самим покупцем техніки, виходячи із його фінансових можливостей (до 3 років);

- загальне збільшення вартості техніки не перевищує 2426 проц. первісної суми.

Умови передачі техніки у розстрочку:

- процентна ставка на суму несплаченої вартості техніки — 1518 проц. річних;

- первісний платіж — 23 проц.;

- одноразовий обов’язковий платіж (страхування; нотаріальні послуги) — 4,5 проц.;

- наявність банківської гарантії банку «Аваль» на суму, не меншу 20 проц. вартості техніки.

Умови надання гарантії банку «Аваль»:

- стабільний фінансовий стан підприємства лізингоотримувача;

- наявність ліквідного забезпечення (рухоме і нерухоме майно підприємств, майнові права на майбутній врожай, товари в обороті);

страхування об’єкта застави на весь термін дії лізингового договору по ризику «КАСКО».

Кредити для мікробізнесу

Банк «Аваль» активно здійснює кредитування малих і мікропідприємств за програмою IPC (International Project Consultants), у тому числі за програмами мікрокредитування Європейського банку реконструкції і розвитку і Німецько-українського фонду.

За листопад місяць 2004 року банк видав 1133 кредитів на суму понад 6,259 млн. дол. США.

Одержати кредит за програмою мікрокредитування сьогодні можна у підрозділах банку «Аваль» у Дніпропетровську, Харкові, Кривому Розі, Хмельницькому, Львові, Миколаєві, Херсоні, Сімферополі, Запоріжжі, Чернівцях, Нікополі, Павлограді, Броварах і Білій Церкві.

Переваги програми мікрокредитування АППБ «Аваль»:

- Максимально спрощена процедура оформлення кредиту, що не потребує бізнес-плану і техніко-економічного обґрунтування.

- Мінімальний термін оформлення і видачі кредиту (до 5 днів).

- Відсутність комісійних з боку банку за оформлення і видачу кредиту.

- Мінімальна процентна ставка по кредиту, що протягом усього терміну залишається незмінною (1414,5% — по валютних кредитах, 1820% — по гривневих).

- Сума кредиту може коливатися від 100 доларів США до 125 тис. доларів США, від 100 євро до 125 тис. євро., від 1 тис. до 600 тис. гривень.

- Одержати кредит можна як у безготівковій, так і в готівковій формі.

РОЗДІЛ 3

ОСНОВНІ ТЕНДЕНЦІЇ РОЗВИТКУ КРЕДИТУВАННЯ В БАНКІВСЬКІЙ СИСТЕМІ УКРАЇНИ

3.1 Загальні тенденції розвитку кредитування в банківській системі України на протязі 2005 року

За станом на 1 листопада 2005 року в Державному реєстрі банків значиться 185 банків, з них 163 банки мають ліцензію Національного банку України на здійснення банківських операцій, у тому числі: 133 банки – акціонерні товариства (з них: 92 – відкриті акціонерні товариства (2 банки – державні), 41 – закриті акціонерні товариства), 30 банків – товариства з обмеженою відповідальністю [22].

З початку року в Державному реєстрі банків зареєстровано 5 банків (ЗАТ "Міжнародний Іпотечний Банк", ТОВ КБ "Євробанк", ЗАТ "Внєшторгбанк (Україна)", ТОВ КБ "Фінансова Ініціатива", ТОВ "Банк інвестицій та заощаджень").

В стані ліквідації перебуває 20 банків (10,8 % від загальної кількості банків у Державному реєстрі банків), з них 14 банків ліквідуються за рішенням Національного банку України, 5 банків – за рішенням господарських (арбітражних) судів та 1 банк – за рішенням зборів акціонерів (власників) банку.

З початку 2005 року продовжувала тривати тенденція зростання основних показників діяльності банків :

1. Капітал (балансовий) банків збільшився на 25,2 % і становить 23058,4 млн. грн. Зростання капіталу банків відбулося за рахунок збільшення статутного капіталу – на 2783,4 млн. грн. або на 24,0 %, загальних резервів, резервного фонду та інших фондів банку – на 699,1 млн. грн. або на 38,0%, емісійних різниць – на 44,7 млн. грн. або на 10,7%.

Капітал (балансовий) банків має таку структуру. Статутний капітал складає 62,4 % від капіталу, результат минулих років – 7,0 %, результат переоцінки основних засобів, нематеріальних активів та інвестицій в асоційовані та дочірні компанії – 9,2 %, результат поточного року – 8,4 %, загальні резерви та фонди банків – 10,9 %, емісійні різниці – 2,0 %, результат звітного року, що очікує затвердження – 0,1 %.

2. З початку року зобов'язання банків (первинне кредитування ресурсної бази банків) України збільшилися на 45,7 % (за відповідний період минулого року – на 34,6 %) і на 01.11.2005 становили 168950,9 млн. грн., в т.ч. нерезиденти – 15,8 % від зобов'язань.

Збільшення зобов'язань банків відбулось за рахунок збільшення вкладів фізичних осіб – на 22705,9 млн. грн. або на 55,1 %, коштів суб'єктів господарювання – на 17260,7 млн. грн. або на 43,0 %, строкових вкладів (депозитів) інших банків та кредитів, що отримані від інших банків – на 10837,5 млн. грн. або на 82,8 %, кредитів, що отримані від міжнародних та інших фінансових організацій – на 1215,9 млн. грн. або на 73,7 %, цінних паперів власного боргу – на 1209,6 млн. грн. або в 3 рази, субординованого боргу – на 1084,7 млн. грн. або на 78,2 %, нарахованих витрат до сплати – на 691,0 млн. грн. або на 69,2 %, кредиторської заборгованості за операціями з банками та клієнтами банку – на 498,8 млн. грн. або на 41,6 %, коштів бюджету та позабюджетних фондів України – на 447,0 млн. грн. або на 27,3 % та інших зобов'язань – на 1624,5 млн. грн. або на 83,8 %.

Зобов'язання банків мають таку структуру:

Вклади фізичних осіб складають 37,8 % від загальної суми зобов'язань банків;

Кошти суб'єктів господарської діяльності – 34,0 %;

Міжбанківські кредити та депозити – 14,2 %;

Кошти Національного банку України – 0,6 %;

Кошти небанківських фінансових установ – 2,4 %;

Кошти бюджету та позабюджетних фондів – 1,2 %;

Субординований борг – 1,5 %;

Цінні папери власного боргу – 1,1 %;

Кредити, отримані від міжнародних та інших фінансових організацій – 1,7 %;

інші зобов'язання – 5,5 %.

Банки мають таку структуру вкладів населення з точки зору строковості. Строкові вклади складають 49716,8 млн. грн. або 77,8 % від загальної суми вкладень, а вклади до запитання – 14196,0 млн. грн. або 22,2 %. Населення віддає перевагу вкладам в національній валюті, які складають 55,4 % від загальної суми вкладів фізичних осіб.

3. Збалансоване зростання активів та покращення їх структури і якості є необхідною умовою стабільного функціонування і розвитку банків. За 10 місяців 2005 року чисті активи (загальні активи за мінусом сформованих резервів за активними операціями) збільшилися на 42,9 % і становлять 192009,3 млн. грн. Загальні активи збільшились на 41,8 % (за відповідний період минулого року – на 33,5 %) і складають 200598,0 млн. грн., в т.ч. нерезиденти – 6,2 % від загальних активів.

Збільшення загальних активів відбулось:

за рахунок збільшення кредитів, наданих банками – на 48541,2 млн. грн. або на 49,9 % (з них: кредитів, що надані суб'єктам господарської діяльності – на 28153,7 млн. грн. або на 38,6 %, кредитів фізичним особам – на 13547,6 млн. грн. або на 92,8 %);

вкладень в цінні папери – на 3356,6 млн. грн. або на 41,1 %;

дебіторської заборгованості – на 863,9 млн. грн. або на 69,8 %;

основних засобів та нематеріальних активів – на 1474,6 млн. грн. або на 16,4 %;

нарахованих доходів до отримання – на 671,3 млн. грн. або на 47,2 %.

Банки мають таку структуру загальних активів. Високоліквідні активи складають – 13,9 % від суми загальних активів, кредитні операції – 72,7 %, вкладення в цінні папери – 5,7 %, дебіторська заборгованість – 1,0 %, основні засоби та нематеріальні активи – 5,2 %, нараховані доходи до отримання – 1,0 %, інші активи – 0,5 % від суми загальних активів.

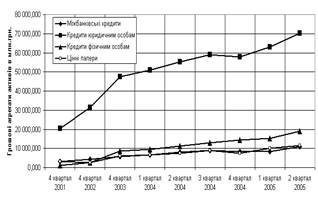

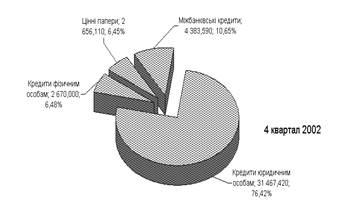

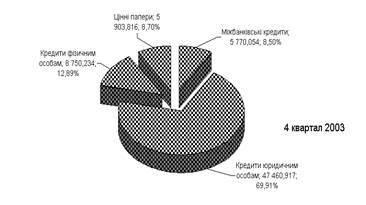

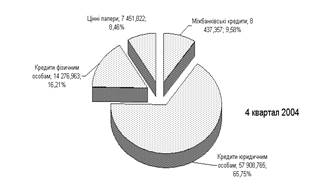

Рис.3.1 Динаміка обсягів та структури активних операцій в банківській системі України

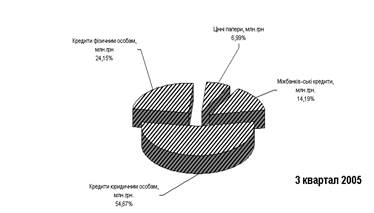

Надані банками кредити мають таку структуру:

Кредити, що надані суб'єктам господарювання, складають 69,3 % від загального обсягу кредитного портфеля;

Строкові вклади (депозити), що розміщені в інших банках та в НБУ, і кредити, що надані іншим банкам – 11,3 %;

Кредити, надані фізичним особам – 19,3 %;

кредити, надані органам державного управління – 0,1 %.

Продовжували зростати довгострокові кредити та кредити в інвестиційну діяльність. З початку року довгострокові кредити збільшилися на 68,2 % і на звітну дату становили 76570,0 млн. грн. або 52,5 % від наданих кредитів. Кредити в інвестиційну діяльність збільшилися на 93,8 % і складають 11743,1 млн. грн. (11,6 % від кредитів, наданих суб'єктам господарської діяльності)

.

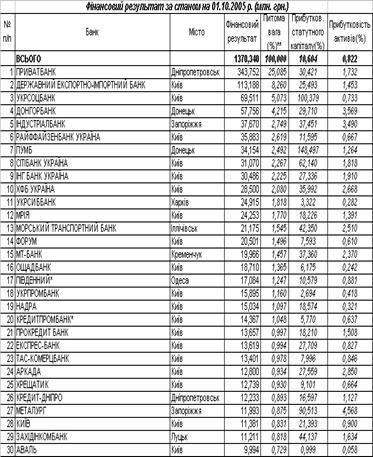

Рис.3.2. Структура та обсяги активних операцій в банківській системі України

4. Одним з важливих завдань для банків залишається забезпечення прибуткової діяльності та підвищення ефективності діяльності банків. За 10 місяців 2005 року прибуток банків склав 1929,0 млн. грн., що у 1,8 разів більше ніж за відповідний період 2004 року (1093,3 млн. грн.). Позитивним є те, що доходи банків зростають більш високими темпами порівняно з витратами.

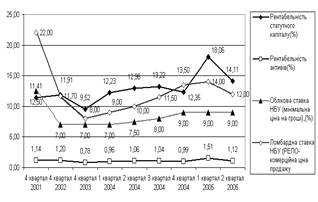

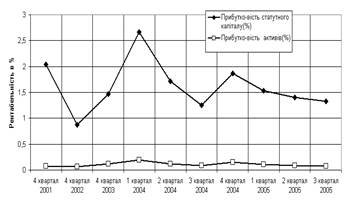

Рентабельність активів збільшилась з 1,07 % до 1,29 %, рентабельність капіталу – з 8,43 % до 10,02 % (за станом на 01.10.2005 р.).

Порівняно з відповідним періодом минулого року доходи банків збільшились на 5711,2 млн. грн. або на 35,6 % і склали 21740,6 млн. грн., в т.ч. процентні доходи становили 15062,3 млн. грн. (або 69,3 % від загальних доходів), комісійні доходи – 4564,8 млн. грн. (21,0 %), результат від торговельних операцій – 932,0 млн. грн. (4,3 %), інші операційні доходи – 971,6 млн. грн. (4,5 %), інші доходи – 200,7 млн. грн. (0,9 %), повернення списаних активів – 7,9 млн. грн., непередбачені доходи – 1,4 млн. грн.

Рис.3.3. Динаміка рентабельності активів та власного капіталу в банківській системі України

3.2 Індивідуальні тенденції розвитку кредитування в комерційному банку АППБ „Аваль” на протязі 2005 року

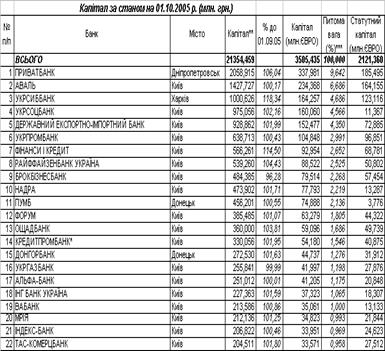

Банк “Аваль” є одним із найбільших банків у нашій країні. Він посідає перше місце серед усіх банків України за розміром статутного капіталу, а також займає провідні позиції на ринку фінансових послуг (Додаток В).

Послугами Банку користуються більш ніж 3,2 млн. приватних клієнтів та близько 210 тис. корпоративних клієнтів. Серед них такі відомі в Україні та за кордоном підприємства як ВАТ «Алчевський металургійний комбінат», ВАТ «Дніпровський металургійний комбінат»,СП "UMC", ВАТ «Укртелеком», ВАТ «Галактон», НАЕК «Енергоатом», ДП «Суднобудівний завод ім. 61 комунара», ЗАТ «Росинка» тощо.

Загальнонаціональна мережа Банку Аваль включає 1400 структурних підрозділів, розташованих у великих містах, обласних та районних центрах, містах обласного підпорядкування та окремих селах у всіх регіонах України. Переважна більшість із них є повнофункціональними відділеннями, що надають приватним та корпоративним клієнтам повний перелік стандартних та новітніх банківських послуг на найвищому рівні [20].

Високоякісне оперативне обслуговування клієнтів по всій Україні забезпечується власними мережами наземного цифрового та супутникового зв’язку, системою електронного обігу, використанням передових банківських та інформаційних технологій у бізнес-процесах Банку. На стадії впровадження знаходиться інтегрована система роздрібного бізнесу на основі програмного комплексу Bankmaster RS. Повномасштабне втілення цієї системи дозволить значно прискорити обслуговування клієнтів та забезпечити їм можливість користування банківськими продуктами у будь-якому підрозділі Банку, незалежно від того, в якому з них було відкрито рахунок.

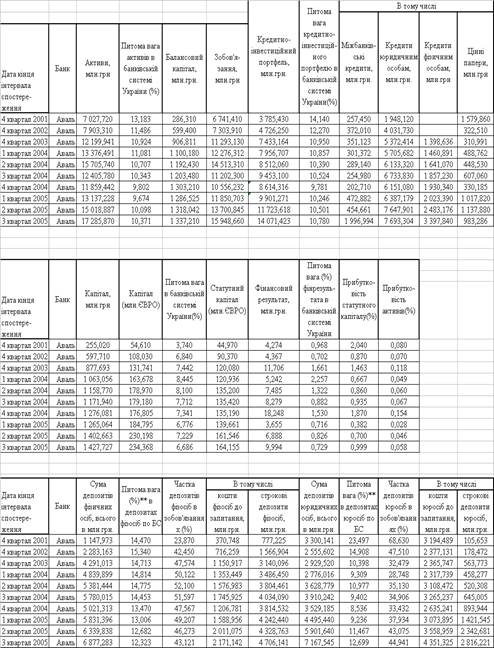

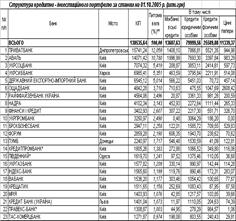

В табл..3.1 та на рис.3.4 3.5 наведені результати аналізу кредитної діяльності АППБ „Аваль” у 2001 – 2005 роках [20 22].

Таблиця 3.1

Динаміка основних показників агрегатів балансу АППБ „Аваль” у 2001 2005 роках

Рис.3.4 Динаміка обсягів та структури активних операцій в АППБ „Аваль” у 2001 2005 роках

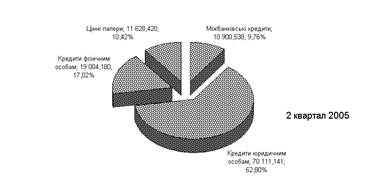

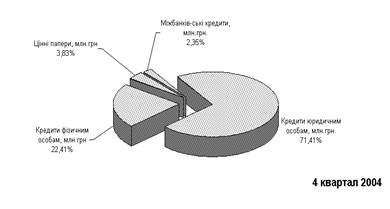

Як показує спільний аналіз даних табл.3.1 та графіків рис.3.4, 3.5 операції кредитування юридичних осіб в АППБ „Аваль” у 2005 році характеризуються наступними показниками:

- абсолютний обсяг кредитів юридичним особам зріс з рівня 6,151 млрд. грн.(4 квартал 2004 року) до рівня 7,693 млрд. грн.(3 квартал 2005 року), тобто на +25,07 %;

- відносний структурний рівень кредитів юридичним особам в кредитно-інвестиційному портфелі банку знизився з 71,41%(4 квартал 2004 року) до 54,67%(3 квартал 2005 року);

- при загальному рості обсягу кредитно-інвестиційного портфелю банку у 2005 році з рівня 8,614 млрд. грн.(4 квартал 2004 року) до 14, 071 млрд. грн., тобто на + 63,35%, переважний зріст мали сектори:

а) міжбанківського кредитування (з 0,202 млрд. грн. до 1,997 млрд. грн.), тобто в 9,88 разів;

Рис.3.5 Динаміка структури кредитноінвестиційного портфелю в АППБ „Аваль” у 2005 році

б) інвестування в цінні папери (з 0,33 млрд. грн. до 0,98 млрд.

грн.), тобто в 3 рази;

в) кредитування фізичних осіб ( з 1,93 млрд. грн. до 3,4 млрд. грн.), тобто в 1,76 разів;

Звертає на себе увагу, що проведена реструктуризація сегментів кредитно-інвестиційного портфелю привела до подальшого зниження рентабельності активів АППБ „Аваль”.

Рис.3.6 Динаміка рентабельності статутного капіталу та активів в АППБ „Аваль” у 2001 2005 роках

Як показують результати табл.3.1 та таблиць В.1 – В.5 Додатку В на фоні середніх показників по банківській системі України за 3 квартал 2005 року:

- рентабельність статутного капіталу в АППБ „Аваль” становить 1,33% при рівні 10,02% по банківській системі України;

- рентабельність активів становить 0,08% при рівні 1,29% по банківській системі України;

Таким чином, зміна кредитної політики АППБ „Аваль” на переважне кредитування фізичних осіб та передача активів у міжбанківське кредитування показує свою неефективність для індивідуальних умов менеджменту АППБ „Аваль”.

ВИСНОВКИ

Результати проведених досліджень показали, що загальний обсяг активів (активних операцій) банківської системи України зріс з кінця 2001 року з рівня 51,7 млрд. грн. до рівня в 200,6 млрд. грн. у 3 кварталі 2005 року, тобто практично в 3,9 рази. Враховуючи, що на протязі 2001 – 2005 років девальвація курсу гривні відносно долара США відсутня, а курс навіть зріс з рівня 5,44 грн./дол. США до 5,05 грн./дол. США, можна констатувати, що зростання обсягів активів має реальний (а не інфляційний) характер, який відповідає росту економічного потенціалу України.

Збалансоване зростання активів та покращення їх структури і якості є необхідною умовою стабільного функціонування і розвитку банків. За 10 місяців 2005 року чисті активи (загальні активи за мінусом сформованих резервів за активними операціями) збільшилися на 42,9 % і становлять 192,0 млрд. грн.

Збільшення загальних активів відбулось:

за рахунок збільшення кредитів, наданих банками – на 48541,2 млн. грн. або на 49,9 % (з них: кредитів, що надані суб'єктам господарської діяльності – на 28153,7 млн. грн. або на 38,6 %, кредитів фізичним особам – на 13547,6 млн. грн. або на 92,8 %);

вкладень в цінні папери – на 3356,6 млн. грн. або на 41,1 %;

дебіторської заборгованості – на 863,9 млн. грн. або на 69,8 %;

основних засобів та нематеріальних активів – на 1474,6 млн. грн. або на 16,4 %;

нарахованих доходів до отримання – на 671,3 млн. грн. або на 47,2 %.

Банки мають таку структуру загальних активів. Високоліквідні активи складають – 13,9 % від суми загальних активів, кредитні операції – 72,7 %, вкладення в цінні папери – 5,7 %, дебіторська заборгованість – 1,0 %, основні засоби та нематеріальні активи – 5,2 %, нараховані доходи до отримання – 1,0 %, інші активи – 0,5 % від суми загальних активів.

Надані банками кредити мають таку структуру:

Кредити, що надані суб'єктам господарювання, складають 69,3 % від загального обсягу кредитного портфеля;

Строкові вклади (депозити), що розміщені в інших банках та в НБУ, і кредити, що надані іншим банкам – 11,3 %;

Кредити, надані фізичним особам – 19,3 %;

кредити, надані органам державного управління – 0,1 %.

Продовжували зростати довгострокові кредити та кредити в інвестиційну діяльність. З початку року довгострокові кредити збільшилися на 68,2 % і на звітну дату становили 76570,0 млн. грн. або 52,5 % від наданих кредитів. Кредити в інвестиційну діяльність збільшилися на 93,8 % і складають 11743,1 млн. грн. (11,6 % від кредитів, наданих суб'єктам господарської діяльності).

На фоні середніх показників для банківської системи України індивідуальний аналіз операцій кредитування юридичних осіб в АППБ „Аваль” у 2005 році виявив інші тенденції:

- за рівнем обсягу валюти балансу 17,285 млрд. грн. за результатами 3 кварталу 2005 року АППБ „Аваль” займає 2 місце у рейтингу комерційних банків України ( 1 місце – АКБ „Приватбанк” (20,01 млрд. грн.), 3 місце – АКБ „Промінвестбанк”(13,84 млрд. грн.));

- абсолютний обсяг кредитів юридичним особам зріс з рівня 6,151 млрд. грн.(4 квартал 2004 року) до рівня 7,693 млрд. грн.(3 квартал 2005 року), тобто на +25,07 %;

- відносний структурний рівень кредитів юридичним особам в кредитно-інвестиційному портфелі банку знизився з 71,41%(4 квартал 2004 року) до 54,67%(3 квартал 2005 року);

- при загальному рості обсягу кредитно-інвестиційного портфелю банку у 2005 році з рівня 8,614 млрд. грн.(4 квартал 2004 року) до 14, 071 млрд. грн., тобто на + 63,35%, переважний зріст мали сектори:

а) міжбанківського кредитування (з 0,202 млрд. грн. до 1,997 млрд. грн.), тобто в 9,88 разів;

б) інвестування в цінні папери (з 0,33 млрд. грн. до 0,98 млрд. грн.), тобто в 3 рази;

в) кредитування фізичних осіб ( з 1,93 млрд. грн. до 3,4 млрд. грн.), тобто в 1,76 разів;

Звертає на себе увагу, що проведена реструктуризація сегментів кредитно-інвестиційного портфелю привела до подальшого зниження рентабельності активів АППБ „Аваль”.

Як показують результати аналізу рентабельність роботи АППБ „Аваль” на фоні середніх показників по банківській системі України за 3 квартал 2005 року має наступний рівень показників:

- рентабельність статутного капіталу в АППБ „Аваль” становить 1,33% при рівні 10,02% по банківській системі України;

- рентабельність активів становить 0,08% при рівні 1,29% по банківській системі України;

Таким чином, зміна кредитної політики АППБ „Аваль” на переважне кредитування фізичних осіб та передача активів у міжбанківське кредитування показує свою неефективність для індивідуальних умов менеджменту АППБ „Аваль”, а комерційний банк продовжує враховуватися за нормативами НБУ як дуже малорентабельний банк, що знижує його загальний рейтинг.

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

1. ЗАКОН УКРАЇНИ «Про банки і банківську діяльність» // від 7 грудня 2000

року N 2121III (Із змінами і доповненнями, внесеними Законами України станом від 2 червня 2005 року N 2631IV )

2. Закон України “Про Національний банк України” // від 20 травня 1999 року

N 679XIV (Із змінами і доповненнями, внесеними Законами України станом від 3 лютого 2004 року N 1416IV)

3. Інструкція про порядок регулювання діяльності банків в Україні // Постанова

Правління Національного банку України від 28 серпня 2001 року № 368 (Із

змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 12 серпня 2005 року N 290 )

4. Інструкція з бухгалтерського обліку кредитних, вкладних (депозитних)

операцій та формування і використання резервів під кредитні ризики в банках України // Постанова Правління Національного банку України від 15 вересня 2004 року N 435

5. План рахунків бухгалтерського обліку банків України // Постанова Правління Національного банку України від 17.06.2004 № 280 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 16 червня 2005 року N 222)

6. Положення про порядок формування та використання резерву для відшкодування можливих втрат за кредитними операціями банків // Постанова Правління Національного банку України від 6 липня 2000 року N 279 (Із змінами і доповненнями, внесеними постановами Правління Національного

банку України від 10 червня 2005 року N 210)

7. Правила організації статистичної звітності, що подається до Національного

банку України // Постанова Правління Національного банку України від 19 березня 2003 року N 124 (Із змінами і доповненнями, внесеними

постановами Правління Національного банку України станом від 16 червня 2005 року N 223)

8. Про заходи щодо підвищення рентабельності діяльності банків // НАЦІОНАЛЬНИЙ БАНК УКРАЇНИ, КОМІСІЯ З ПИТАНЬ НАГЛЯДУ ТА

РЕГУЛЮВАННЯ ДІЯЛЬНОСТІ БАНКІВ РІШЕННЯ від 26 листопада 2003 року N 277

9. Аналіз банківської діяльності: Підручник / А.М. Герасимович та ін.; За ред. А.М. Герасимовича. — К.: КНЕУ, 2003.— 599 с.

10. Банківські операції. Під ред. А.М.Мороз, М.І.Савлук, М.Ф. Пудовкіна та інші — Київ: КНЕУ, 2000.

11. Банковское дело: Учебник. — 2е изд., перераб. и доп. / Под ред. О.И. Лаврушина. — М.: Финансы и статистика, 2000.— 672 с.

12. Банківський нагляд:Навчальний посібник / Міщенко В.І.;Яценюк А.П.; Коваленко В.В.;Коренєва О.Г. К.: Знання, 2004. 406 с.(Вища освіта ХХI століття)

13. Банківський нагляд:Навчальний посібник / Мінво освіти і науки України;

Унт економіки та права "Крок";Грушко В.І.;Лаптєв С.М.; Любунь О.С.; Раєвський К.Є. К.: ЦНЛ, 2004. 264 с.

14. Коцовська Р., Ричаківська В та інш. Операції комерційних банків – Львів: ЛБІ НБУ, 2001

15. Примостка Л.О. Аналіз банківської діяльності: сучасні концепції, методи та моделі: Монографія. — КНЕУ, 2002.— 316 с.

16. Примостка Л.О. Фінансовий менеджмент у банку: Підручник. — 2е вид.,

доп. і перероб. — К.: КНЕУ. 2004. — 468 с.

17. Роуз П.С. Банковский менеджмент . Пер. с англ. со 2го изд.— М.: «Дело ЛТД»,1995.— 768 с.

18. Синки, Дж. мл. Управление финансами в коммерческих банках. Пер. с англ. 4го переработанного изд. / под ред. Р.Я.Левиты, Б.С.Пинкерса. — М.: 1994, Catallaxy.— 820 c.

19. Фінансово-банківська статистика. Практикум :Навч.посібник // під ред. Ткача Є.І. – К.: Либідь, 2002. – 324 с.

20. HTTP://WWW.AVAL.COM.UA – Офіційний вебсайт АППБ „Аваль”

21. HTTP://WWW.AUB.COM.UA – Офіційний вебсайт Асоціації українських банків

22. HTTP://WWW.BANK.GOV.UA – Офіційний вебсайт Національного банку України

ДОДАТКИ

Додаток А

Таблиця А.1

Балансові рахунки синтетичного обліку кредитних операцій банку [5]

| Клас 2. Операції з клієнтами

|

| 20

|

Кредити, що надані суб'єктам господарювання

|

| 201

|

Кредити, що надані за операціями репо суб'єктам господарювання

|

| 2010

|

А

|

Кредити, що надані за операціями репо суб'єктам господарювання

|

| 2018

|

А

|

Нараховані доходи за кредитами, що надані за операціями репо суб'єктам господарювання

|

| 202

|

Кредити, що надані за врахованими векселями суб'єктам господарювання

|

| 2020

|

А

|

Кредити, що надані за врахованими векселями суб'єктам господарювання

|

| 2026

|

КА

|

Неамортизований дисконт за врахованими векселями суб'єктів господарювання

|

| 2027

|

А

|

Прострочена заборгованість за кредитами, що надані за врахованими векселями суб'єктам господарювання

|

| 2028

|

А

|

Нараховані доходи за кредитами, що надані за врахованими векселями суб'єктам господарювання

|

| 2029

|

А

|

Прострочені нараховані доходи за кредитами, що надані за врахованими векселями суб'єктам господарювання

|

| 203

|

Вимоги, що придбані за операціями факторингу із суб'єктами господарювання

|

| 2030

|

А

|

Вимоги, що придбані за операціями факторингу із суб'єктами господарювання

|

| 2036

|

КА

|

Неамортизований дисконт за вимогами, що придбані за операціями факторингу із суб'єктами господарювання

|

| 2037

|

А

|

Прострочена заборгованість за вимогами, що придбані за операціями факторингу із суб'єктами господарювання

|

| 2038

|

А

|

Нараховані доходи за вимогами, що придбані за операціями факторингу із суб'єктами господарювання

|

| 2039

|

А

|

Прострочені нараховані доходи за вимогами, що придбані за операціями факторингу із суб'єктами господарювання

|

| 206

|

Кредити в поточну діяльність, що надані суб'єктам господарювання

|

| 2062

|

А

|

Короткострокові кредити в поточну діяльність, що надані суб'єктам господарювання

|

| 2063

|

А

|

Довгострокові кредити в поточну діяльність, що надані суб'єктам господарювання

|

| 2066

|

КА

|

Неамортизований дисконт за кредитами в поточну діяльність, що надані суб'єктам господарювання

|

| 2067

|

А

|

Прострочена заборгованість за кредитами в поточну діяльність, що надані суб'єктам господарювання

|

| 2068

|

А

|

Нараховані доходи за кредитами в поточну діяльність, що надані суб'єктам господарювання

|

| 2069

|

А

|

Прострочені нараховані доходи за кредитами в поточну діяльність, що надані суб'єктам господарювання

|

| 207

|

Кредити в інвестиційну діяльність, що надані суб'єктам господарювання

|

| 2072

|

А

|

Короткострокові кредити в інвестиційну діяльність, що надані суб'єктам господарювання

|

| 2073

|

А

|

Довгострокові кредити в інвестиційну діяльність, що надані суб'єктам господарювання

|

| 2074

|

А

|

Довгострокові кредити, що надані суб'єктам господарювання за участю кредитів Національного банку України

|

| 2075

|

А

|

Фінансовий лізинг (оренда), що наданий суб'єктам господарювання

|

| 2076

|

КА

|

Неамортизований дисконт за кредитами в інвестиційну діяльність, що надані суб'єктам господарювання

|

| 2077

|

А

|

Прострочена заборгованість за кредитами в інвестиційну діяльність, що надані суб'єктам господарювання

|

| 2078

|

А

|

Нараховані доходи за кредитами в інвестиційну діяльність, що надані суб'єктам господарювання

|

| 2079

|

А

|

Прострочені нараховані доходи за кредитами в інвестиційну діяльність, що надані суб'єктам господарювання

|

| 209

|

Сумнівна заборгованість за кредитами, що надані суб'єктам господарювання

|

| 2092

|

А

|

Сумнівна заборгованість за врахованими векселями суб'єктів господарювання

|

| 2093

|

А

|

Сумнівна заборгованість за операціями факторингу суб'єктів господарювання

|

| 2096

|

А

|

Сумнівна заборгованість за кредитами в поточну діяльність, що надані суб'єктам господарювання

|

| 2097

|

А

|

Сумнівна заборгованість за кредитами в інвестиційну діяльність, що надані суб'єктам господарювання

|

| 2099

|

А

|

Сумнівна заборгованість за виплаченими гарантіями, виданими суб'єктам господарювання

|

| 21

|

Кредити, що надані органам державної влади

|

| 210

|

Кредити, що надані органам державної влади

|

| 2100

|

А

|

Короткострокові кредити, що надані органам державної влади

|

| 2105

|

А

|

Довгострокові кредити, що надані органам державної влади

|

| 2106

|

КА

|

Неамортизований дисконт за кредитами, що надані органам державної влади

|

| 2107

|

А

|

Прострочена заборгованість за кредитами, що надані органам державної влади

|

| 2108

|

А

|

Нараховані доходи за кредитами, що надані органам державної влади

|

| 2109

|

А

|

Прострочені нараховані доходи за кредитами, що надані органам державної влади

|

| 211

|

Кредити, що надані органам місцевого самоврядування

|

| 2110

|

А

|

Короткострокові кредити, що надані органам місцевого самоврядування

|

| 2115

|

А

|

Довгострокові кредити, що надані органам місцевого самоврядування

|

| 2116

|

КА

|

Неамортизований дисконт за кредитами, що надані органам місцевого самоврядування

|

| 2117

|

А

|

Прострочена заборгованість за кредитами, що надані органам місцевого самоврядування

|

| 2118

|

А

|

Нараховані доходи за кредитами, що надані органам місцевого самоврядування

|

| 2119

|

А

|

Прострочені нараховані доходи за кредитами, що надані органам місцевого самоврядування

|

| 219

|

Сумнівна заборгованість за кредитами, що надані органам державної влади

|

| 2190

|

А

|

Сумнівна заборгованість за кредитами, що надані органам державної влади

|

| 2191

|

А

|