Содержание

Введение

1 Фискальная политика и ее инструментарий

1.1 Понятие фискальной политики

1.2 Инструментарий фискальной политики

2. Налоги

2.1. Функции налогов

2.2. Виды налогов

2.3. Классификация налогов

2.4. Развитие концепции налогообложения

2.5. Принципы налогообложения

2.6. Система выплаты налогов

3. Государственные расходы

3.1. Государственные расходы и совокупный спрос

3.2. Воздействие фискальной политики на уровень ВНП

3.3. Мультипликатор государственных расходов

3.4. Действие фискальной политики в экстремальных ситуациях:

ликвидная ловушка и классический случай

3.5. Мультипликатор сбалансированного бюджета

3.6. Дискреционная фискальная политика и встроенные стабилизаторы

3.7. Направления совершенствования налоговой системы

Заключение

Библиографический список использованных источников

Введение

В данной курсовой работе мне хотелось бы раскрыть роль фискальной политики в государственной экономике и рассмотреть её цели и структуру. Эта тема очень актуальна сегодня, так как наша экономика, бюджет и налоговая сфера, в частности, находятся ещё в неустойчивой стадии формирования.

В прошлом, в течение длительного времени, экономисты понимали лишь тот факт, что государство через бюджетно-налоговую политику определяет, в какой пропорции объем производства страны должен быть распределен между коллективным и частным потреблением, а также каким образом бремя платежей за коллективные блага следует разделить среди населения. Только после разработки кейнсианской макроэкономической теории была обнаружена неожиданная закономерность: бюджетно-налоговая политика правительства оказывает большое воздействие на краткосрочную динамику выпуска, занятости и цен.

Бюджет играет важную роль в жизни каждого государства. Он является статьей доходов и расходов государства, в большей или меньшей степени волнующей каждого гражданина, оказывающей влияние на благосостояние каждого.

Функционирование государственного бюджета происходит посредством особых экономических форм – доходов и расходов, выражающих последовательные этапы перераспределения стоимости общественного продукта, концентрируемого в руках государства. Доходы служат финансовой базой государства, а расходы – удовлетворению общественных потребностей. Доходы бюджета выражают экономические отношения, возникающие у государства с организациями, предприятиями и гражданами в процессе формирования бюджетного фонда страны.

Реклама

Фискальная политика является ключевым элементом государственного финансового регулирования.

Применение налогов является одним из экономических методов управления и обеспечения взаимосвязи общегосударственных интересов с коммерческими интересами предпринимателей и предприятий, независимо от ведомственной подчиненности, форм собственности и организационно-правовой формы предприятия. С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия.

С помощью налогов государство получает в свое распоряжение ресурсы, необходимые для выполнения своих общественных функций. За счет налогов финансируются также расходы по социальному обеспечению, которые изменяют распределение доходов. Система налогового обложения определяет конечное распределение доходов между людьми.

Ныне экономисты самых различных школ безоговорочно признают, что фискальная политика оказывает сильнейшее воздействие на любую экономическую систему.

1. Фискальная политика и ее инструментарий

1.1 Понятие фискальной политики

Фискальная политика, называемая также финансовой и финансово-бюджетной, распространяет свое действие на основные элементы государственной казны (фиска). Она непосредственно связана с государственным бюджетом, налогами, государственными денежными доходами и расходами. В условиях рыночной экономики это стержневая часть государственной экономической политики. Фискальная политика объединяет в себе такие крупные виды, формы финансовой политики, как бюджетная, налоговая, политика доходов и расходов.

В целом фискальная политика проявляется в совокупности государственных мероприятий по организации управления финансовыми ресурсами государства, их использовании в целях решения социально-экономических проблем страны. Фискальная политика распространяется на мобилизацию, привлечение необходимых государству денежных средств, их распределение, обеспечение применения этих средств по назначению.

Реклама

Одна из важнейших задач фискальной политики состоит в поиске источников и способов формирования централизованных государственных денежных фондов, средств, позволяющих реализовать цели экономической политики. Посредством проведения финансово-бюджетной политики государство регулирует глобальные экономические процессы в стране, поддерживает устойчивость финансов, денежного обращения, обеспечивает финансирование государственного сектора, способствует лучшему использованию производственно-экономического и научно-технического потенциала. Инструменты фискальной политики используются государством, чтобы оказать влияние на совокупный спрос и совокупное предложение, воздействуя тем самым на общую экономическую конъюнктуру, способствовать стабилизации экономической ситуации, проводить антициклические меры, противодействующие чрезмерным колебаниям экономических параметров, угрожающим возникновением кризисных явлений.

Доля государственного сектора в расходах на товары и услуги весьма велика, государство выступает на рынке в качестве самого крупного покупателя, расходующего в течение года суммы, составляющие в экономически развитых странах около половины валового внутреннего продукта. Закупки осуществляются государством как внутри страны, так и на внешних рынках. Таким образом, государство обладает колоссальными возможностями влияния на объем и структуру совокупного спроса, если только оно не связало себя по рукам и ногам заранее обусловленными жесткими ограничениями.

Кроме того, государство обладает возможностями косвенно воздействовать на спрос со стороны частных предприятий и домашних хозяйств, сдерживая или стимулируя его с помощью налогов и таких трансфертных платежей, как пенсии, стипендии, пособия.

1.2 Инструментарий фискальной политики

В макроэкономической финансово-бюджетной политике принято разделять две генеральные линии, складывающиеся в зависимости от общей экономической ситуации в стране, фазы колебательного цикла, в которой находится экономика. В период экономического бума, резкого подъема деловой активности, бурного экономического роста фискальная политика носит ограничительную направленность,

сдерживает параметры роста в допустимых пределах. В более опасные периоды экономического кризиса, обусловленного нарастающим спадом производства, затуханием экономической активности, государственная фискальная политика носит расширительный характер,

то есть направлена на расширение производства и других видов экономической деятельности, преодоления спада, депрессии, постепенный переход от спада к подъему.

Между этими двумя курсами, соответствующими и противоположными фазам экономического цикла, пролегает третий курс действий, именуемый стабилизационной фискальной политикой.

Политика стабилизации

— это действия правительства по регулированию финансовых потоков, денежного обращения с целью приблизить объем валового национального продукта страны к его возможному в данных условиях, потенциальному уровню и с целью удержать при этом в допустимых пределах инфляцию, обеспечить высокий уровень занятости. Политика стабилизации — наиболее типичная форма проявления фискальной политики, соответствующая более или менее устойчивому состоянию экономики. Она призвана, с одной стороны, предотвратить переход в неустойчивое кризисное состояние, для чего надо удерживать экономические параметры в определенных пределах, и, с другой стороны, улучшать сложившуюся экономическую ситуацию, стремясь приблизить макроэкономические показатели к оптимальным.

Принято различать автоматическую и регулируемую стабилизацию. Автоматические (встроенные) стабилизаторы

представляют собой принятые, действующие в экономике правила, нормы, позволяющие автоматически, без вмешательства правительства реагировать на отклонения от устойчивого положения и приводить хозяйство страны в стабильное состояние. Автоматические стабилизаторы предусмотрены, задуманы заранее, введены в законодательные акты, регулирующие экономическую деятельность, отражены в действующих положениях, нормативных документах.

Например, при уменьшении доходов автоматически снижается величина налога, взимаемого с дохода. Если люди потеряют работу и заработок, им без указаний на то правительства выплачивают пособие по безработице. При наступлении определенного возраста автоматически возникает право на получение пенсии. Существует минимальный уровень заработной платы, который устанавливается директивно. Можно назвать великое множество других подобных автоматически действующих стабилизаторов, предотвращающих возникновение экономических катаклизмов при возникновении новых обстоятельств, отклонений от ранее существовавших условий.

Однако встроенные в экономическую систему внутренние стабилизаторы, уменьшающие возможные колебания в экономике, не обеспечивают требуемого уровня стабилизации, в ряде случаев они просто не способны гасить возникающие колебания, предотвращать потерю устойчивости. Так что заранее вписать в законодательные акты и другие нормативные документы правила и нормы, гарантирующие от выхода экономики из стабильного состояния, не удается. На помощь приходит оперативное регулирование, текущая реакция правительственных органов на возникающие отклонения в виде инструментов дискреционной политики.

Дискреционная фискальная политика

представляет совокупность оперативных финансовых мер правительства, принимаемых в дополнение или хозяйственной жизни. Точно так же, как летчик, чувствуя, что автопилот не справляется с управлением самолета, берет штурвал в свои руки, правительство, видя, что принятые ранее законы, решения не обеспечивают поддержания стабильной ситуации в хозяйстве страны, прибегают к дискреционной политике. Применение разных дискретных мер, характер которых зависит от складывающейся обстановки, называют регулируемой стабилизацией.

К числу наиболее распространенных способов, средств осуществления дискреционной фискальной политики относят общественные работы, программы материальной помощи, изменение налоговь1х ставок и другие аналогичные инструменты воздействия. Привлечение безработных к выполнению общественных работ с оплатой за государственный счет служит оперативным средством борьбы с резко нарастающей безработицей. В период обострения социальной ситуации, обусловленной обнищанием определенных групп граждан, наряду с такими автоматическими стабилизаторами, как предусмотренные законом пособия, правительство прибегает к оказанию материальной помощи, увеличению пособий, дополнительным выплатам. Чтобы предотвратить неожиданное резкое снижение доходов предприятий и граждан, временно уменьшают налоговые ставки, вводят частичные льготы.

Дискретные фискальные меры позволяют погасить очаги экономической напряженности. Однако введенные временно послабления, льготы, дополнительную помощь затем бывает трудно отменить. Иногда приходится дискретные, временные стабилизаторы превращать в автоматические, постоянные, хотя по своей природе они не таковы.

Бюджетная политика

государства как часть фискальной политики ориентируется в основном на достижение уравновешенного бюджета, сбалансированного по государственным доходам и расходам на протяжении всего бюджетного периода. Иногда осуществляется ориентация на построение бюджета полной, высокой или структурной занятости, при которой может даже иметь место выпуск избыточной продукции и превышение доходов бюджета над его расходами.

В условиях высокой экономической конъюнктуры потенциальный избыток бюджета (превышение государственных доходов над расходами) может быть направлен на погашение предыдущих долгов, создание компенсационных резервных фондов, осуществление дополнительных социальных мероприятий. В периоды спада деловой активности органы государственной власти должны увеличивать совокупный спрос даже ценой бюджетных дефицитов, чтобы преодолеть спад и стабилизировать затем экономические процессы.

Чаще всего задачей государственной бюджетной политики становится преодоление бюджетных дефицитов, достигающих критического уровня. Бюджетные дефициты в пределах 5% общего объема государственного бюджета и до 1—2% валового внутреннего продукта не считаются опасными. Так что в большинстве случаев бюджетная политика может быть ориентирована на поддержание и даже разработку, принятие подобного бюджета. Но если дефицит бюджета достигает десяткой процентов его величины, приближается к 10% ВВП, это свидетельствует о крупнейших промахах в бюджетной политике и острой необходимости стабилизации бюджета. Наличие крупного бюджетного дефицита ведет к росту внутреннего государственного долга, что дестабилизирует денежную систему государства, приводит к инфляции.

Стремление государства погасить дефицит бюджета денежной эмиссией ведет к инфляции, а выпуск и продажа государственных ценных бумаг как средство преодоления бюджетного дефицита порождает будущий долг, ведь бумаги придется погашать и платить по ним проценты. Поэтому для достижения сбалансированности государственного бюджета бюджетная политика должна теснейшим образом сопрягаться с политикой доходов и расходов государства.

Политика государственных расходов

призвана прежде всего удовлетворять спрос государственного сектора, то есть удовлетворять потребности в расходах на неотложные государственные нужды-, отражаемые в расходных статьях бюджета. Вместе с тем приходится учитывать, что многие государственные (общественные, социальные) потребности растут непрерывно, поэтому необходимо ограничивать их с учетом настоятельности и приоритетов других потребностей. Государственная политика расходов может находиться на грани возможного, но переходить эту грань не следует. Главным ограничителем государственных расходов служат доходы бюджета.

Политика государственных доходов

исходит из имеющихся и потенциальных источников поступления денежных средств в государственный бюджет с учетом ограниченных возможностей использования этих источников, превышение которых способно подорвать экономику и в конечном счете привести к истощению каналов получения доходов. Так как государственный бюджет наполняется в основном налоговыми поступлениями, то политика формирования доходов государства тесно сплетается с налоговой политикой.

это это

Инструменты инструменты

| Общественные работы |

Изменение трансфертных платежей |

Манипулирование налоговыми ставками |

Рисунок 1

Налоговая политика

— часть фискальной экономической политики, проявляющаяся в установлении видов налогов, объектов налогообложения, налоговых ставок, условий взимания налогов, налоговых льгот. Все эти параметры государство регулирует таким образом, чтобы поступление денежных средств за счет уплаты налогов обеспечивало финансирование государственного бюджета. Но при этом приходится встречаться с главным противоречием налоговой и всей фискальной политики.

Налоговая политика государства связана не только с обеспечением поступлений в бюджет, но и с проводимой структурно-инвестиционной политикой. Регулируя налоги, налоговые ставки, налоговые льготы, государство способно стимулировать тем самым развитие определенных видов производств, оказывать воздействие на структуру потребления, поощрять вложение средств в развитие экономики.

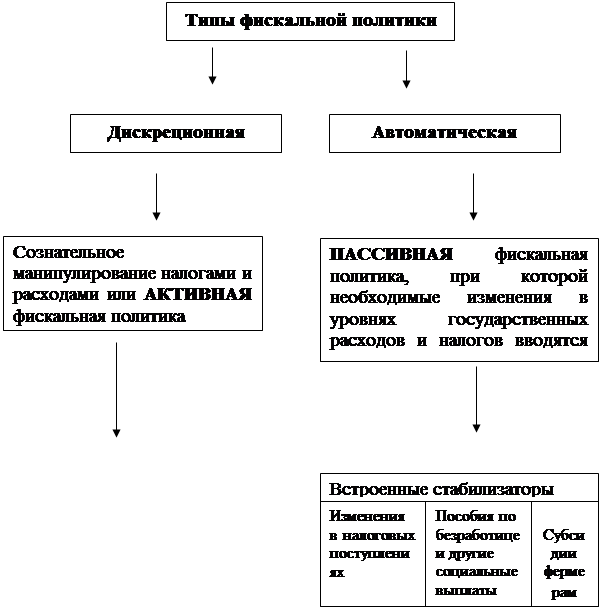

Детализируя типы фискальной политикимы приходим к инструментарию, представленному на рисунке 1.

Основные цели фискальной политики иллюстрирует рисунок 2.

Рисунок 2

Таким образом, фискальная политика, будучи самым мощным направлением государственной экономической политики в целом, сочетает в себе набор самых разнообразных инструментов финансирования, бюджетирования, налогообложения.

2. Налоги

Государство признано вносить в экономику стабилизирующее воздействие, обеспечивая наилучшие условия для экономического роста. Для выполнения задач оно должно располагать необходимыми ресурсами. Частично они могут быть найдены за счет ценных источников, например доходов государственных предприятий. Однако в рыночной экономике основной производственной единицей является не государственное, а частное предприятие. Поэтому для формирования государственных ресурсов правительство изымает часть доходов предприятий и граждан. Изъятый доход, меняя собственника, превращается в налог.

Налоги —

обязательные платежи физических и юридических лиц, взимаемые государством.

2.1 Функции налогов

В современных условиях налоги выполняют двеосновные

функции: фискальную и экономическую

.

Фискальная функция

-

основная, характерная для всех государств. С её помощью создаются государственные денежные фонды и материальные условия для функционирования государства.

Экономическая функция

означает, что налоги как активный участник перераспределительных отношений оказывают серьезное влияние на воспроизводство, стимулируя или сдерживая его темпы, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения. Расширение налогового метода в мобилизации для государства национального дохода вызывает постоянное соприкосновение государства с участниками производства, что обеспечивает ему реальные возможности влиять на экономику, на все стадии воспроизводственного процесса.

2.2 Виды налогов

Современная налоговая система включает различные виды налогов. Основнуюих группу составляют прямые

и косвенные

налоги.

Прямые налоги

устанавливаются непосредственно на доход или имущество.

Косвенные налоги

— это налоги на товары и услуги, оплачиваемые в цене товара или включенные в тариф. Владелец товара или услуг при их реализации получает налоговые суммы, которые перечисляет государству. В данном случае связь между плательщиком и государством опосредована через объект обложения.

В современных условиях в связи с расширением социальных функций государства широкое распространение получили взносы в фонд социального страхования.

Они по своей сущности являются целевыми налогами, поскольку имеют определенное назначение.

В зависимости от органа, который взимает налог и распоряжается его суммой, различают государственные и местные налоги. Государственные налоги

взимаются центральным правительством на основании государственного законодательства и направляются в государственный бюджет. К ним относятся подоходный налог, налог на прибыль корпораций, таможенные пошлины и т. п. Местные налоги

взимаются местными органами власти на соответствующей территории и поступают в местный бюджет. Местные власти взимают преимущественно индивидуальные акцизы и поимущественный налог.

Налоги по их использованию подразделяются наобщие,

они поступают в единую кассу государства, испециальные

(целевые) (например, налог на продажу бензина, топлива, смазочных масел в США направляется в дорожный фонд).

В зависимости от характера взимания налоговых ставок налоги подразделяются на:пропорциональные, прогрессивные и регрессивные.

Пропорциональный налог

- это налог, ставка которого одинакова для всех облагаемых сумм. Налог, средняя ставка которого повышается по мере роста суммы, называется прогрессивным

. Регрессивный налог

предполагает уменьшение процента изъятия из суммы по мере ее роста.

К последнему виду налогов относятся, как правило, косвенные налоги

.

Соотношение различных видов налогов на различных ступенях развития общества менялось. В ХIХ -начале XX веков главную роль играли косвенные налоги, после Второй мировой войны ведущую роль стали играть прямые налоги. Для современной налоговой системы характерен рост взносов в фонд социального страхования, который по темпам роста опережает как прямые, так и косвенные налоги.

Можно выделить три ступени развития взглядов на роль налогов в реализации государственных интересов:

на начальных этапах рыночной экономики налоги рассматривались исключительно в фискальных интересах как средство пополнения государственной казны;

затем пришли к выводу о необходимости ввести ограничения в фискальную функцию налогообложения. Таким ограничением стало требование не подрывать воспроизводительный процесс в микроэкономике;

для настоящего времени стало характерным стремление все в большей использовать налоги для корректировки хозяйственных пропорций в обществе.

2.3 Классификация налогов

| Прямые налоги |

Косвенные налоги |

Взносы в фонд социального страхования

|

| Реальные налоги |

Личные налоги |

Акцизы |

Фискальные монопольные налоги |

Таможенные пошлины |

Взносы наёмного труда

Взносы предприятий

|

поземельный

подомовой

промысловый

на ценные бумаги

|

подоходный налог с населения

налог на прибыль корпораций

налог на сверх-прибыль

налог на доходы от добычи нефти

налог на доходы от денежных капиталов

налог с наследства и дарений

поимущественный налог

|

индивидуальные:

на пиво, на сахар, на бензин

и т. д.

Универсальный (налог с оборота):

Однократный, многократный

Налог на добавленную стоимость

|

на соль

на табак

на спички

на спирт

и т.д.

|

по происхождению:

экспортные, импортные, транзитные

по целям:

фискальные,

протекционные,

сверхпротекционные,

антидемпинговые,

преференциальные

по ставкам:

специфические,

адвалерные,

смешанные

|

2.4 Развитие концепции налогообложения

В РК крайнее направление первого подхода к налогообложению было характерно для эпохи Петра I, когда налоговая политика была направлена исключительно для финансирования военных действий. Налоги как из худого решета, посыпались на головы русских плательщиков, приведя к оскудению крестьянских хозяйств, сокращению населения страны и уменьшению собираемости налогов.

Экономика требовала более мудрой налоговой политики, которая бы не подрывала условий воспроизводства. Примером ориентации на такие минимальные требования можно назвать налоговую политику советского периода, начиная с 30-х гг. Тогда действующим предприятиям оставлялись доходы, обеспечивающие лишь простое воспроизводство, оставшаяся часть доходов уходила государству. С середины 60-х гг. стали предприниматься робкие попытки оставить предприятиям часть дохода для обеспечения расширенного воспроизводства за счет собственных источников.

В развитых странах это направление налоговой политики получило более широкое развитие. Считается, что налоги не должны гасить стремление производителя наращивать выпуск продукции. Это позволит ему нащупать и рассчитать зону положительного эффекта масштаба производства, при котором возможно получать наибольшую прибыль на вложенный капитал. В этом случае возрастают не только доходы предпринимателя, но и государства, казна которого пополнится дополнительными ресурсами, ибо возросшие доходы позволяют увеличить сумму собираемых налогов.

Следующая ступень развития концепции налогообложения связана с пониманием того, что манипуляция налоговыми ставками, увязка налогов с использованием ресурсов превращает их в мощный регулятор хозяйственных пропорций. Например, введение платы за ресурсы (землю, чистую воду и др.) способствует экономии ресурсов в хозяйственной деятельности. Плата за землю обычно ведет к увеличению высоты производственных зданий. Снижение налоговых ставок или введение режима ускоренной амортизации стимулирует рост производства. Ужесточение же налоговых ставок его тормозит.

Во второй половине XX в. налоги активно используются как регулятор общего равновесия рыночного хозяйства. В частности, такое использование налогов предусматривается в многочисленных антициклических программах. Эти программы отводят различную роль налогам как регуляторам экономики, что зависит от концепции, которой руководствуется правительство.

По Keйнcy, вo время спада налоги снижаются для стимулирования производства. Во время подъема, наоборот, - налоги возрастают, что позволяет затормозить рост инвестиций, предупредив перегрев экономики нарастающими диспропорциями. Рост налоговых поступлении во время подъема позволит выплатить, государственную задолженность, которая образовалась в депрессивный период для финансирования государственных расходов.

По теории монетаристов и концепции экономики предложение о снижении налогов становится значительным стимулом эффективного производства. М. Фридмен - идеолог монетарной школы - рекомендует снижать налоговое бремя, когда экономический кризис пройдет свою низшую точку и оставит на рынке только эффективных производителей, разорив остальных. В этом случае более низкие ставки налогов для сильных производителей предоставят им большие возможности для инвестирования и позволят стране перейти на более высокую ступень эффективности производства.

Теория предложения рекомендует поддерживать режим конкуренции, облегчая налоговое бремя, вплоть до применения налоговых каникул для малого бизнеса, или для тех, кто осуществляет выпуск товаров, в наибольшей степени отвечающих интересам общества.

2.5 Принципы налогообложения

Принципы налогообложения

проявляются в способах взимания налогов.

Таких принципов достаточно много:

принцип выгоды;

принцип пожертвования;

прогрессивность ставок налогообложения доходов;

равенство налогов на доходы предприятий разной формы собственности;

сочетание устойчивости налоговой системы с ее гибкостью;

определение уровня налоговых ставок, не подрывающих воспроизводственного процесса;

исключение возможностей переложения налогового бремени;

простота и ясность системы и процедуры налогообложения.

Принцип выгоды

предполагает увязку налога с используемым ресурсом. Например, тот, кто использует чистую питьевую воду в технических целях, должен платить налог за нее.

Принцип пожертвования

исходит из того, что за использование благ, предоставляемых государством отдельным гражданам или предприятиям, платят все, в том числе те, кому эти блага не достаются. Таковым является налог на фонд заработной платы, отчисляемый в пенсионный фонд.

Современное налогообложение доходов опирается на использование прогрессивных ставок. Ставки возрастают по мере увеличения доходов. Прогрессивное налогообложение

учитывает разные возможности социальных слоев населения в финансировании государственных расходов.

Принцип равенства.

Равенство налогов на доходы предприятий разной формы собственности обеспечивает равные стартовые условия для их развития. В таком случае конкуренция должна реально отразить заложенные в налогах условия для эффективного хозяйствования.

В командно-административной системе, которая не учитывала законы рынка, налоговые привилегии всегда сопровождали государственное и коллективное хозяйствование. Частное хозяйство, по существу, было «задушено» налогами.

Среди принципов налогообложения

обычно называют гибкость и адаптивность его к меняющимся общественно-политическим потребностям

.

Однако в этой гибкости следует соблюдать меру, не подрывая устойчивость действующего налогообложения. Если ставки налогов постоянно меняются, как в современной РК, да еще и задним числом, бизнес теряет ориентиры, необходимые для выработки долгосрочной стратегии. Инвестиционная деятельность обрастает дополнительными рисками, что укрепляет стремление бизнеса ограничиваться исключительно спекулятивными операциями.

Уровень налоговой ставки

должен устанавливаться с учетом возможностей налогоплательщика, величины получаемых им доходов. Нарушение этого принципа подрывает действия рынка, уменьшает количество налогоплательщиков, уменьшает предложение товаров. У потребителей чрезмерная тяжесть налогообложения уменьшает спрос, что ведет к сокращению емкости рынка и тем самым угнетающе действует на стимулы производства.

Очень сложен для выполнения принцип исключения двойного и многократного налогообложения. Необходимость соблюдения этого принципа осознается всеми государствами, но редко кому удается полностью ему следовать. Например, налогообложение акционерных компаний обычно строится на двойном налогообложении. Налогом облагаются нераспределенная прибыль компании и дивиденды ее членов. Такая система действует в странах Бенилюкса, США, Швеции, Швейцарии, РК. Решением исключения многократного налогообложения используемого сырья является введение налога на добавленную стоимость. При использовании этого налога надбавка к цене сырья, возникающая при прохождении продукта по производственной цепочке, облагается налогом всего один раз. Налогом облагаются только те результаты деятельности, которые добавляются к полученному из вне полуфабрикату.

В налогообложении важно соблюсти принцип, исключающий возможность переложения налогового бремени.

В странах с развитой рыночной экономикой налог на прибыль считается не самым лучшим налогом, так как предприниматель обычно пытается включить этот налог в цену в целях компенсации удорожания издержек. В результате налоговое бремя перекладывается на покупателя. Именно он оплачивает налог, а предприниматель выступает, по существу, собирателем этого налога.

2.6 Система выплаты налогов

Система и процедура выплаты налогов

должны быть простыми, удобными и понятными для всех субъектов налогообложения. В странах развитого рынка основным налогом является личный подоходный налог или налог на физических лиц. В США доля налога на прибыль составляет в системе государственных налогов всего лишь 10 %, в то время как налог на личный доход приближается к его половине. В РК же доля подоходного налога с физических лиц составляет чуть более 3 % в общем объеме всех платежей. Такая структура налогообложения в РКобъясняется ее корнями, которые десятилетиями питали общество государственного социализма, организованного на принципах хозяйствования, противоречащих рынку. В результате налоговая система в РК становится источником хозяйственных деформаций. Это проявляется по следующим направлениям:

государство сталкивается со слабой собираемостью налогов, поскольку бизнес имеет множество способов укрыть налоги;

налогообложение провоцирует инфляционные процессы, так как предприниматели стремятся переложить налог на отпускные цены;

возможность переложения налогов на плечи покупателей усиливает социальную дифференциацию общества, поляризацию величин реальных доходов граждан, что обостряет социальную напряженность.

В дальнейшем, по мере роста доходов населения, РК должна сместить акценты налогообложения, увеличив налоги на доходы физических лиц, смягчая налогообложение бизнеса.

3. Государственные расходы

Наряду с налогами важнейшим инструментом воздействия государства на развитие экономики являются государственные расходы. Через систему расходов происходит перераспределение значительной части национального дохода, осуществляется реализация экономической и социальной политики государства. Все расходы можно подразделить на следующие группы:

— военные;

— экономические;

— на социальные цели;

на внешнеэкономическую и внешнеполитическую деятельность;

на содержание аппарата управления.

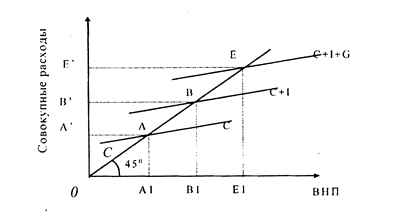

3.1 Государственные расходы и совокупный спрос

Прежде чем перейти к рассмотрению этого вопроса, нужно остановиться на ряде ограничений.

Во-первых, нужно брать в расчет государственные закупки по импорту и экспортные поставки.

Во-вторых, нужно исходить из того, что государственные расходы не оказывают воздействия на потребление и инвестиции.

В-третьих, налоги рассмотрим, как налоги на доход населения.

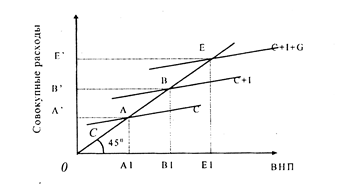

Исходя из данных ограничений влияния фискальной политики на совокупный спрос, предположим, что налоги равны нулю. По оси Х

отложим величину ВНП, по оси Y

-

совокупные расходы, которые состоят из расходов населения, предприятий и государства на приобретение материальных благ и услуг (рисунок 4). Состояние, при котором вся величина ВНП будет потреблена населением, предприятиями и государством, т. е. будет равна их расходам, можно графически изобразить в виде прямой линии, идущей к оси Х

под углом 45°. В любой точке этой прямой совокупные расходы равны ВНП в этой точке. Теперь введем график потребления СС.

Точка А

показывает то состояние, когда расходы населения равны его потреблению. В результате закупок предприятий спрос на рынке увеличивается на величину инвестиций C

+

I

.

Теперь совокупные расходы будут равны потреблению населения и инвестициям предприятий. В точке В

достигается такое состояние, когда на весь произведенный ВНП в объеме ОВ -

будет предъявлен спрос населения и предприятий. Введение государственных расходов, которые оказывают воздействие, подобное потребительским расходам и инвестициям, вызовет перемещение точки макроэкономического равновесия вверх по линии 45°. Государственные расходы увеличивают величину совокупных расходов на рынке и стимулируют рост совокупного спроса, а, следовательно, стимулируют производство ВНП. В результате государственных закупок спрос увеличивается на величину государственных расходов под эти закупки. Теперь совокупные расходы будут равны потреблению населения, инвестициям предприятий и государственным расходам и будут представлены графически в виде прямой C

+

I

+

G

.

Расстояние между C

+

I

+

G

и С+I

показывает величину государственных расходов на товары и услуги. Таким образом, государственные расходы оказывают точно такое же влияние на совокупный спрос, что и потребительские расходы и инвестиции. Точка Е

показывает равновесный уровень ВНП, при котором общие расходы равны объему производства. Исходя из данных рассуждений можно записать, что BH

П=

C

+

I

+

G

,

где С

- потребительский расход населения, I

-

инвестиции предприятия, G

-

государственные расходы на закупку товаров и услуг. Фискальная политика воздействует, прежде всего, на совокупный спрос. Рост правительственных расходов повышает совокупный спрос, стимулирует выпуск продукции.

Рисунок 4 - Влияние государственных расходов на совокупный спрос.

3.2 Воздействие фискальной политики на уровень ВНП

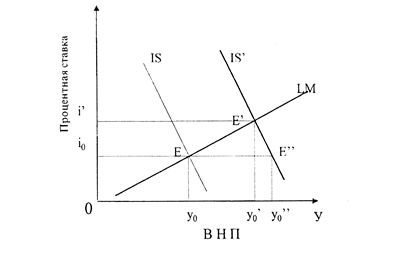

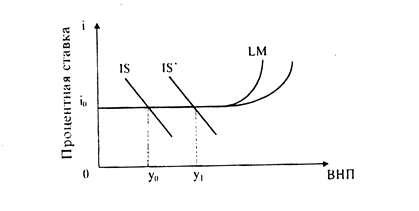

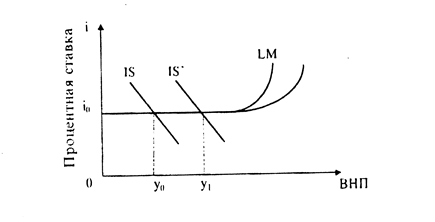

Но более высокий уровень ВНП увеличивает процентную ставку на фондовых рынках, которая, снижая действенность фискальной политики, снижает уровень инвестиционных расходов. Фискальная политика, таким образом, воздействует на товарные рынки, сдвигая кривую IS

,

которая демонстрирует равновесие на товарных рынках. При неизменной ставке процента более высокий уровень государственных расходов будет увеличивать уровень совокупного спроса. Покрывая рост спроса, выпуск продукта должен увеличиваться. Это отражается сдвигом IS

в положении IS

' (

рисунок 5). Экспансионистская фискальная политика сдвигает кривуюIS

вверх вправо, она увеличивает равновесный доход, но растет и равновесная ставка процента.

Если экономика первоначально находилась в равновесии в точке Е,

томы движемся (при постоянной ставке процента) к точке Е".

В точке Е"

рынок товаров находится в равновесии, плановые расходы равны выпуску продукции. Но на фондовом рынке нет равновесия. Доход увеличивается и, следовательно, спрос на деньги становится выше. При ставке процента io

спросна деньги превышает предложение денег. Этот избыток спроса на реальные денежные балансы увеличивает ставку процента. Но когда ставка процента растет, частные расходы сокращаются. Фирмы снижают планируемые инвестиции и, таким образом, совокупный спрос понижается. Регулирование завершается в точке Е',

где и товарный, и денежный рынки находятся в равновесии - это новая точка равновесия. Сравнивая положение в точке Е'

с первоначальным равновесным положением Е

видно, что рост государственных расходов увеличивает и доход, и ставку процента

.

Рисунок 5- Воздействие фискальной политики на уровень ВНП

3.3 Мультипликатор государственных расходов

Итак, государственные расходы оказывают непосредственное влияние на объемы национального производства и занятость населения. Подобно инвестициям, они также обладают мультипликационным или множительным эффектом, порождая цепочку вторичных, третичных и.т. д. потребительских расходов, а также приводят к множительному эффекту самих инвестиций. Мультипликатор государственных расходов

показывает приращение ВНП в результате приращения государственных расходов на закупку товаров и услуг:

Прирост ВНП

MPG =

Прирост государственных расходов

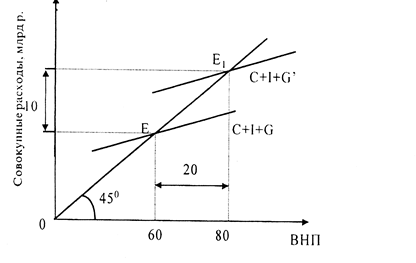

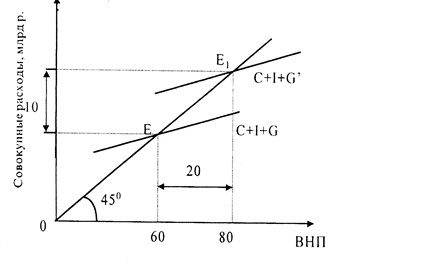

Покажем суть этого мультэффекта. Предположим, что при данном уровне потребления, инвестиций и государственных расходов равновесное состояние макроэкономики достигается в точке Е

при объеме ВНП, равном 60 млрд. р. (рисунок 6).

Рисунок 6 - Мультипликатор государственных расходов

Пусть объем государственных расходов вырос на 10 млрд. р., следовательно прямая С + I

+ G

сдвигается вверх на 10 млрд. р. Теперь состояние макроэкономического равновесия будет достигаться в точке Е1

, в которой ВНП уже составляет 80 млрд. р. Таким образом, приращение государственных расходована 10 млрд. р. привело к увеличению ВНП на 20 млрд. р. Исходя из этого можно сказать, что МР

G

в данном случае равен 2. По сути дела, МР

G

по своей модели полностью совпадает с мультипликатором инвестиций. И если исходить из того, что МРС=1/2,

то МР

G

=

I

/(

I

-

MPC

)=2.

где MPC

–

предельная склонность к потреблению. Каждый тенге, израсходованный государством на закупку товаров и услуг, увеличил ВНП на 2р., т. е. вызвал приращение вторичных расходов в народном хозяйстве.

Таким образом, рост объема государственных закупок увеличивает равновесный уровень выпуска продукции.

Подобный механизм влияния государственных закупок на выпуск продукции предполагает, что во время спада государственные закупки могут быть использованы для того, чтобы увеличить выпуск продукции. И, наоборот, в период бума правительство может снизить уровень своих расходов, сократив тем самым объем совокупного проса и выпуска продукции.

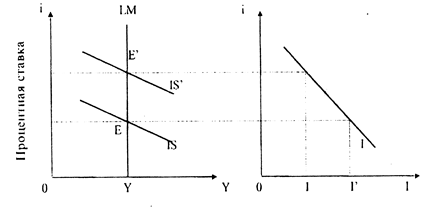

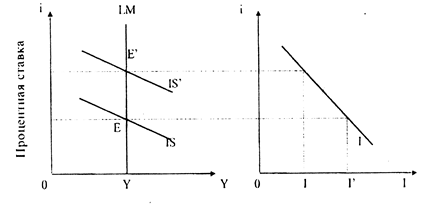

3.4 Действие фискальной политики в экстремальных ситуациях: ликвидная ловушка и классический случай

Если экономика находится в ликвидной ловушке

, при которой кривая LM горизонтальна, рост государственных расходов имеет максимальное влияние на равновесный уровень дохода. Ставка процента не меняется, следовательно, нет тормозящего действия роста госрасходов на национальный доход.

Рисунок 7 -Ликвидная ловушка

Классический случай и эффект вытеснения частных инвестиций

.

Сначала рассмотрим, что собой представляет эффект вытеснения. Эффект вытеснения

возникает тогда, когда в результате экспансионистской фискальной политики ставка процента повышается до такого размера, что уменьшаются частные расходы, особенно инвестиции. Если кривая LM проходит вертикально, то рост госрасходов не увеличивает равновесный уровень дохода, а лишь увеличивает ставку процента.

Рост госдоходов сдвигает кривую IS

до положения IS

',

но не оказывает влияния на доход. Если спрос на деньги не восприимчив к изменению ставки процента (как подразумевает вертикальная LM),

то существует единственный уровень дохода, при котором денежный рынок находится в равновесии. Таким образом, рост правительственных расходов не изменяет равновесный уровень дохода, а только увеличивает равновесную ставку процента. Но если госрасходы увеличиваются, а уровень доходов неизменен, то это должно компенсироваться снижением личных доходов. Рост ставки процента вытесняет частные инвестиции. Эффект вытеснения

, точно определяя значение этого термина, означает снижение частных расходов (особенно инвестиций), в соответствии с ростом ставки процента в случае фискальной экспансии

. Когда кривая LM

вертикальна, эффект вытеснения будет максимальным. График инвестиций показывает это. Если положительный наклон графика кривой сильнее, чем вертикальный, ставка процента при воздействии фискальной политики увеличивается медленно, и как результат, инвестиции снижаются незначительно. Размеры эффекта вытеснения, таким образом, зависят от наклона кривой LM

и, следовательно, от процентной зависимости спроса на деньги. Если в экономике наблюдается полная занятость, то рост товаров и услуг, закупаемых государством, должен означать, что любые другие сектора покупают меньше товаров и услуг в размере, равном наиболее высокомууровню госрасходов.

В экономике с недоиспользованными ресурсами не может наблюдаться полный эффект вытеснения. Если фискальная экспансия увеличит ставку процента, то и доход также увеличится. Рост совокупного спроса вызывает увеличение дохода, а с увеличением дохода увеличивается уровень сбережений. Это расширение сбережений делает возможным финансирование дефицита бюджета без полного вытеснения частных инвестиций.

При неполной занятости и, следовательно, при возможности увеличения выпуска продукта, ставка процента может и не расти, т. е. нет и вытеснения (что верно для случая, когда монетаристские авторитеты приспосабливают финансовую экспансию к росту денежного предложения).

Рисунок 8 -Классический случай

3.5 Мультипликатор сбалансированного бюджета

Налоги и государственные расходы предполагают друг друга. Каждый является экономическим рычагом, воздействующим на рост валового национального продукта. Но действие этих рычагов противоположно, поэтому эффекты их одновременного использования могут взаимо погашаться. Рост налогов подавляет динамику ВНП, а увеличение государственных закупок, создавая дополнительный спрос, может вести к увеличению предложения товаров, т. е. к росту ВНП. Если степень воздействия указанных рычагов одна и та же, то эффекты их применения будут бесполезными.

Для эффективного использования налогов и государственных расходов важно точно определить силу воздействия каждого из них на динамику ВНП. Для решения этой проблемы применяется анализ мультипликатора сбалансированного бюджета

, представляющий своеобразный вектор действия противоположных сил,— налогового мультипликатора и мультипликатора государственных расходов. Сопоставим их между собой, чтобы найти мультипликатор сбалансированного бюджета. Для решения этой задачи предположим, что суммы государственных расходов и величина собранных налогов равны между собой и составляют 20 единиц.

Если известна предельная склонность к потреблению (МРС)

и предельная склонность к сбережению (MPS),

можно определить мультипликационные эффекты. Пусть МРС

будет равна 3:4, aMPS

- 1:4.

Увеличение государственных расходов (

G

)

вызовет цепную реакцию роста совокупного спроса и увеличения ВНП. В этом примере прирост на 20 единиц приведет к приросту ВНП на 80 единиц, так как мультипликатор государственных расходов MGобратно пропорционален предельной склонности к сбережениям (если MPS =-1:4,

то Мц = 4).

Рост налоговых поступлений также вызовет цепную реакцию изменений в экономике, так как произойдет сокращение объёма потребления, а значит и падение совокупного спроса и величины ВВП. Силу этой цепной реакции отобразит налоговый мультипликатор МТ. Налоговый мультипликатор имеет отрицательный знак, так как отражает процесс сжатия ВНП при росте налогов.

Увеличение налогов сокращает личные расходы, которые население реализует через личное потребление и сбережения. Если сбережения не вкладываются, то они не способны оказать влияние на динамику ВНП. Это означает, что такие сбережения не обладают мультипликативным эффектом. Сокращение потребления же такой эффект даст. Увеличение налогов на 20 единиц сократит потребление, но не на всю указанную величину, а только на 15 единиц (-

DС= Т

·

МРС).

Еще на 5 единиц сократятся сбережения.

Сжатие потребления на 15 единиц приведет к последующему сокращению совокупного спроса, что, с учетом мультипликативного эффекта, приведет к сжатию ВНП на 60 единиц (-15 • 4).

Итак, прирост государственных расходов на 20 единиц увеличил ВПП на 80 единиц, а увеличение налогов на 20 единиц сократило ВНП на 60 единиц. В результате действии, указанных взаимно погашающихся эффектов, ВНП увеличился всего на 20 единиц, что равно размеру первоначального прироста государственных расходов и налогов, т. е. мультипликатор сбалансированного бюджета равен единице.

Т = +20

S = -

5 ВНП=-60

C

=-15

Чистый прирост ВНП

= +20,

G = +20 ВНП = +80

где Т — налоги; G —

госрасходы; S —

сбережения; С — потребление.

Предыдущий анализ показал, что множительный эффект прироста государственных расходов М

G

оказался мощнее множительного эффекта сжатия налогом потребления, т. е. налогового мультипликатора МТ (МG>

MT).

Налоговый мультипликатор представляет меньшую величину по сравнению с мультипликатором государственных расходов, поскольку множителем MTявляется МРС —

доля, приходящаяся на прирост потребления в общем приросте дохода. Эта доля меньше единицы.

Итак, при обозначении мультипликатора государственных расходов через МGформула налогового мультипликатора

MT

приобретает следующий вид:

MT= -МРС

·

М

G

,

где МТ —

налоговый мультипликатор; МG - мультипликатор государственных расходов; МРС— предельная склонность к потреблению.

3.6 Дискреционная фискальная политика и встроенные стабилизаторы

Под дискреционной фискальной политикой

понимается сознательное манипулирование налогами и правительственными расходами с целью изменения реального объема национального производства и занятости, контроля над инфляцией и ускорения экономического роста. В рамках дискреционной политики рассматриваются различные социальные программы, государственная программа занятости, изменения налоговых ставок.

Государственная программа занятости является одной из мер в борьбе с безработицей и стабилизации экономики. Осуществляется эта программа за счет средств государства и местных органов власти. Например, широкое применение в рыночной экономике в период кризиса 1929-1933 гг. нашла программа организации общественных работ. По этой программе государство за счет бюджетных средств организовало различные виды работ для населения по принципу «лишь бы занять» — иногда одни копали ямы, а другие их закапывали. Поэтому довольно часто, с точки зрения экономики, эти программы были малоэффективны. Главная задача этих программ состояла в том, чтобы стимулировать совокупный спрос и снять социальное напряжение в обществе в условиях массового роста безработицы. Поскольку эти программы довольно расточительны, гораздо эффективнее проводить регулярную антициклическую политику, чем бороться с последствиями кризиса не самым эффективным способом. Конечно, эти программы занятости могут модифицироваться. Так, для роста занятости можно поощрять мелкие предприятия, обеспечивающие максимальную занятость на своем производстве. Такая практика используется в Китае.

В условиях нормального экономического развития правительство должно иметь стратегическую и четкую программу в области занятости, чтобы эффективно использовать ее в условиях спада, когда люди теряют работу. Программы занятости обычно носят довольно гибкий характер. Весьма эффективны они в том плане, что в отличие от программ общественных работ требуют меньше затрат и могут применяться местными властями на каком-либо локальном рынке.

Расходы на социальные программы включают в себя выплаты пенсий, различные программы помощи малоимущим слоям населения, расходы на образование, медицину и т. д. Эти программы позволяют стабилизировать экономическое развитие, когда сокращаются доходы населения. Главнымнедостатком всех этих программ является то, что они вводятся в условиях спада и их тяжело отменить, когда экономика находится на подъеме.

Изменение налоговых ставок, с этой точки зрения, является более эффективным инструментом в стремлении стабилизировать экономику. Так, снижение ставок подоходного налога в условиях кратковременного спада может удержать доходы от сокращения, предотвращая тем самым нарастание кризисов, увеличивая потребительские расходы. Но есть здесь и недостаток. Временное снижение налогов не всегда приемлемо для борьбы со спадом, так как в демократическом обществе, как правило, сложнее повысить налоги после преодоления спада, гораздо проще бывает организовать политические настроения на борьбу с безработицей, чем на борьбу с инфляционным разрывом и чрезмерной занятостью.

Эффективная дискреционная фискальная политика

предполагает грамотную диагностику происходящих экономических процессов, на основе которой правительство настраивает свои рычаги: налоги и государственные расходы на прогнозируемую хозяйственную конъюнктуру. Однако узнать, во что выльются возникшие тенденции макроэкономики, полностью не удается. Поэтому правительство не всегда может предугадать действительные направления развития экономики, что вынуждает его принимать решения по настройке фискальной политики с известным запозданием. Образуется временной лаг

между необходимостью настройки экономических рычагов фискальной политики и принятием решений правительства.

Запаздывание действия необходимых рычагов дискреционной политики связано также с обычными административными процедурами по организации мероприятий, обусловленных проведением новой хозяйственной политики.

Эффект от принятия новой фискальной политики обычно приходит не сразу, потому что вложения средств в развитие производства окупаются по истечении достаточно большого срока времени.

Отмеченные запаздывания, временные лаги

, между периодом возникновения потребности в новых направлениях фискальной политики и получением ожидаемого положительного эффекта от их применения накладываются друг на друга

. Это, безусловно, ухудшает возможности дискреционной фискальной политики быстро настраиваться на происходящие изменения в экономике и эффективно их корректировать.

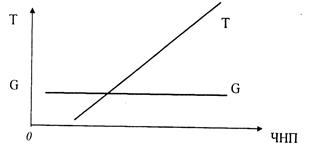

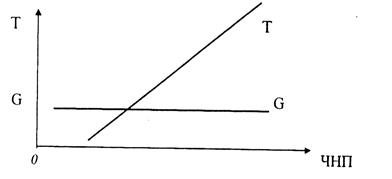

Встроенные стабилизаторы.

Ограниченные возможности дискреционной фискальной политики адаптироваться к потребностям, вызванным новыми хозяйственными пропорциями, делает необходимым дополнить ее иным видом фискальной политики, способным непрерывно корректировать налоговые поступления. Это осуществляется автоматически с помощью так называемых встроенных стабилизаторов. Их суть заключается в увязке ставок налогов с величиной получаемого дохода

. Почти все налоги построены таким образом, что позволяют обеспечить рост налоговых поступлений с увеличением чистого национального продукта. Это касается подоходного налога с физических лиц, который имеет прогрессивный характер; налога на прибыль; на добавленную стоимость; налога с продаж, акцизов.

Рисунок 9- Встроенные стабилизаторы:

где G —

государственные расходы; Т—

налоговые поступления

На графике размеры государственных расходов постоянны. На самом же деле они меняются. Но эти изменения зависят от решений парламента и правительства, а не от роста ВНП. Поэтому график не показывает прямой связи государственных расходов от увеличения ЧНП. Налоговые же поступления во время подъема растут. Это происходит потому, что увеличиваются продажи и доходы. Изъятие же части доходов налогами сдерживает темпы экономического роста и инфляции. В результате действующих сил, помимо усилий правительства, предотвращается перегрев экономики из-за диспропорций во время подъема.

В этот период налоговые поступления превышают государственные расходы (

T

>

G

).

Возникает излишек

— профицит государственного бюджета

, который позволяет расплатиться по долговым государственным обязательствам, взятым в депрессивный период экономики.

График отображает и падение налоговых поступлений в период, когда ЧНП уменьшается, т. е. падает производство, что ведет к образованию дефицита государственного бюджета (

G

>

T

).

Если бы объем налоговых поступлений сохранился на прежнем уровне во время экономического кризиса, то хозяйственная конъюнктура для бизнеса означала бы более высокие экономические риски, что спровоцировало бы дальнейшее свертывание производства. Значит, уменьшение налоговых поступлений в этот период объективно оберегает общество от нарастания кризиса и ослабляет падение производства.

3.7 Направления совершенствования налоговой системы

Налоговая система должна совершенствоваться по следующим важнейшим направлениям:

• требуется уменьшение налогового бремени. Оно является чрезмерным, поскольку налоговые изъятия при составлении бюджета государства до сихпор планировались в размере около половины ВНП. Мировой опыт и теоретические разработки, отраженные в виде «кривой Лаффера», показывают, что тот уровень, с которого начинается массовое бегство от налогов, обусловливает низкий уровень собираемости налогов. Кроме того, в результате кризиса неплатежей предприятий подрываются условия непрерывного производства;

• необходимо изменение структуры налоговых поступлений за счет поэтапного увеличения уровня налогообложения физических лиц (доходов и имущества), а также налогов на имущество и рентных платежей в природо эксплуатирующих отраслях, что обеспечит рост платежей за использование природных ресурсов. Резкий переход на преимущественное налогообложение физических лиц невозможен, так как невысокие доходы основной массы населения пока не позволяют про платить такие налоги;

• назрела необходимость сокращения налоговых льгот. В сегодняшний период, когда происходит глобальный пересмотр налоговой системы, индивидуализация налоговых льгот оборачивается неразберихой и коррупцией. Данная индивидуализация налоговых ставок возможна лишь в хорошо отработанной, налаженной налоговой политике.

Заключение

Подводя итоги рассмотрения бюджетно-налоговой политики, мною был сделан вывод, что воздействие на экономику государственных расходов и налогов противоречиво: с одной стороны, государственные расходы создают дополнительный платёжеспособный спрос и тем самым позволяют стимулировать экономический рост, но с другой стороны, используемое для этой цели налогообложение населения может сокращать его потребительский спрос. Государство пытается вовлечь в оборот временно свободные средства, создать, посредством перераспределения оптимальные условия для воспроизводственного процесса.

Как крупнейшая экономическая реальность, охватывающая все сферы жизни страны, государственные расходы играют центральную роль при определении структуры потребления, инвестиций и прибыли в экономике.

Изменение государственных расходов и налогов оказывает влияние на величину дохода. Это повышает возможности использования фискальной политики для стабилизации экономики. Когда экономика переживает спад, возможно, для расширения выпуска следует снижать налоги или увеличивать государственные расходы. А когда экономика на подъёме, следовало бы повышать налоги и сокращать расходы, чтобы вернуть экономику к состоянию полной занятости.

На практике фискальная политика активно используется в целях стабилизации экономики. Расширение государственных расходов и снижение налогов применяется, когда надо помочь экономике выбраться из кризиса. Снижение расходов и увеличение налогов практикуется, когда надо затормозить чрезмерный подъём.

В настоящее время бюджетно-налоговая политика и бюджет неотделимы друг от друга. Эта политика является важнейшим инструментом формирования государственного бюджета. С другой стороны она включает в себя теоретическую основу и на практике определяет статьи расхода бюджетных средств.

Также хочу отметить, что через налоговую политику и бюджетное финансирование предоставляется возможность влиять на различные стороны хозяйствования, способствуя ускорению обновления производственных фондов, быстрейшему внедрению в производство научно-технического прогресса.

Однако не во всех странах бюджетно-налоговая политика способна обеспечить стабильное поступление денежных средств в государственную казну. Ряду стран, особенно развивающихся, приходится сталкиваться с таким явлением, как бюджетный дефицит. В настоящее время очень насущной является проблема государственного долга. Особенно остро этот вопрос стоит в странах с развивающейся экономикой.

Меры фискальной политики не всегда успешны. Порой они сопровождаются обременительными проявлениями, могут даже препятствовать стабилизации национальной экономики. Иногда это неизбежные болезни роста, а конечный результат будет благотворным.

Изучение источников формирования государственного бюджета, а также факторов, влекущих за собой дефицит бюджета, является одной из важнейших задач ряда государственных институтов. Также отмечу, что рациональное использование государством своего бюджета ведёт к повышению уровня жизни населения.

Я считаю, что необходимо совершенствовать бюджетный механизм и укреплять его доходную базу для укрепления денежного обращения и финансового положения.

Всестороннее изучение этого вопроса, а также грамотное использование механизмов бюджетно-налоговой политики позволяет обеспечить стабильные темпы экономического роста, возможность использования государством экономических рычагов регулирования.

Подводя итоги, хочу отметить, что проблема госбюджета, независимо от места и времени, будет оставаться актуальной. Но грамотно сформированная и последовательно проводимая бюджетно-налоговая политика, как правило, характеризуется достижением макроэкономической стабильности, сбалансированностью государственных финансов и ведет к стабильному, уравновешенному и не побоюсь этого слова процветающему образу жизни всех субъектов государства.

Библиографический список использованных источников

1. Макроэкономика: Учебник. Т.А. Агапова, С.Ф. Серегина. – М.: Изд-во «ДИС», 2007г.

2. Макроэкономика: И.Р. Бугаян. – Ростов-на-Дону: «Феникс», 2008г.

3. Макроэкономика: М.К. Бункина, А.М. Семёнов. – М.: «Дело и Сервис», 2008г.

4. Макроэкономика: М.К. Бункина, А.М. Семёнов. – Москва, 2005г.

5. Макроэкономика: Р.Дорнбуш, С.Фишер. – М.: «Инфра». – М., 2007г.

6. Макроэкономика: Эдвин Дж. Долан. – Санкт-Петербург: «Литера плюс», 2004г.

7. Налоги и налогообложение: Учебник для вузов. – М.: Инфра – М., 2008г.

8. Финансы: Учебник для вузов. П.И. Вахрин, Ф.С. Нешитой. – М.: Информационно-внедренческий центр «Маркетинг», 2005г.

9. Финансы: Практ. пособ. Л.А. Ханкевич. – Мн.: «Молодёжное научное общество», 2005г.

10. Фишер С., Дорнбуш Р., Шмалензи Р. Экономика: пер. с английского со 2-го изд. – М.: «Дело ЛТД», 2003.

11. Общая экономическая теория (политэкономия): Учебник / под общей ред. акад.В.И. Видяпина, акад. Г.П. Журавлёвой. М.: ПРОМО-Медиа, 2005.

12. Экономическая теория: Учебник: В 2 ч. Ч. 2. 2-е изд., испр. и доп./ Под общ. ред. М.А. Винокурова, М.П. Дёминой. – Иркутск: Изд-во ИГЭА, 2006.

13. Налоги и налогообложение: Учебник для вузов. – М.: Инфра – М., 2008.

14. Налоговые системы зарубежных стран: Учебник / под ред. В.Г. Князева, Д.Г. Черника – 2-е изд., перераб. и допол. –М.: Закон и право, 2007

Выносной лист 1

инструментыинструменты

| Общественные работы |

Изменение трансфертных платежей |

Манипулирование налоговыми ставками |

Выносной лист 2

Основные цели фискальной политики

Выносной лист 3

Классификация налогов.

| Прямые налоги |

Косвенные налоги |

Взносы в фонд социального страхования

|

Реальные налоги

|

Личные налоги

|

Акцизы |

Фискальные монопольные налоги |

Таможенные пошлины |

Взносы наёмного труда

Взносы предприятий

|

поземельный

подомовой

промысловый

на ценные бумаги

|

подоходный налог с населения

налог на прибыль корпораций

налог на сверх-прибыль

налог на доходы от добычи нефти

налог на доходы от денежных капиталов

налог с наследства и дарений

поимущественный налог

|

индивидуальные:

на пиво, на сахар, на бензин

и т. д.

Универсальный (налог с оборота):

Однократный, многократный

Налог на добавленную стоимость

|

на соль

на табак

на спички

на спирт

и т.д.

|

по происхождению:

экспортные, импортные, транзитные

по целям:

фискальные,

протекционные,

сверхпротекционные,

антидемпинговые,

преференциальные

по ставкам:

специфические,

адвалерные,

смешанные

|

Выносной лист 4

Влияние государственных расходов на совокупный спрос

Воздействие фискальной политики на уровень ВНП

Выносной лист 5

Мультипликатор государственных расходов

Ликвидная ловушка

Выносной лист 6

Классический случай

Т = +20

S = -

5 ВНП=-60

C

=-15

Чистый прирост ВНП

= +20,

G = +20 ВНП = +80

где Т — налоги; G —

госрасходы; S —

сбережения; С — потребление

Встроенные стабилизаторы:

где G —

государственные расходы; Т—

налоговые поступления

|