| ДКБ. Вопросы для подготовки к экзамену (часть 1):

1. Характеристика денег и их роль в воспроизводственном процессе

2. Сущность и свойства денег как самостоятельной экономической категории. Эволюция видов денег.

3. Функции денег и их применения в современном обществе.

4. Денежная масса в обороте и ее структура.

5. Денежный мультипликатор: понятие, механизм действия.

6. Теории денег и их развитие в современных условиях

7. Денежная система: ее элементы.

8. Типы денежных систем, их разновидности.

9. Предложение и спрос на деньги. Закон денежного обращения

10. Перспективы развития безналичных расчетов в РФ

11. Аккредитивная форма расчетов и ее характеристика.

12. Денежный оборот: понятие, структура.

13. Налично - денежный оборот и его организация

14. Формы международных расчетов.

15. Сущность и формы проявления инфляции.

16. Виды инфляции и факторы ее возникновения.

17. Основные направления антиинфляционной политики

18. Формы и методы стабилизации денежного обращения.

19. Необходимость и сущность кредита

20. Функции и законы кредита

21. Принципы кредитования и их оценка.

22. Формы и виды кредита

23. Рынок судных капиталов.

24. Ссудный процент, его сущность, порядок исчисления.

25. Наличные электронные деньги.

26. Сущность и виды электронных денег.

1. Характеристика денег и их роль в воспроизводственном процессе

Деньги

— специфический товар, который является универсальным эквивалентом стоимости других товаров или услуг.

Через деньги выражают стоимость других товаров, поскольку деньги легко обмениваются на любой из них. Такая денежная оценка делает разнородные товары легко сопоставимыми при обмене. Однако не деньги делают товары соизмеримыми, а наоборот: именно потому, что все товары представляют собой овеществлённый человеческий труд и, следовательно, сами по себе соизмеримы по количеству затраченного труда, стоимость всех товаров измеряется одним и тем же специфическим товаром, превращая этот последний в общую для них меру стоимости, то есть в деньги.

Обычно, деньгами становится товар с высокой ликвидностью, то есть тот товар, который легче всего обменять на другой товар. Помимо меры стоимости для других товаров, деньги являются средством обращения (посредником в процессе обмена). Кроме того, роль денег могут исполнять различные вещи, иные вещные права, обязательства и вещно-обязательственные комплексы.

Реклама

В современных условиях в роли денег выступают не столько конкретные товары (например, золото или иные драгоценные металлы, из которых делаются инвестиционные монеты), сколько обязательства государства или центрального банка в форме банкнот. Самостоятельной стоимости такие деньги не имеют и являются эквивалентом лишь номинально. Государство обязывает граждан принимать банкноты и монеты в качестве законного средства платежа на данной территории.

Результаты применения и воздействие денег на различные стороны деятельности и развития общества характеризуют их роль

.

Роль денег

прежде всего проявляется:

1. участие денег в установлении цены товара. В условиях рыночной экономики эта величина складывается, исходя из стоимости товара, с возможным отклонением цены от стоимости. На цену товара влияют соотношение спроса и предложения и конкуренция, что позволяет снижать цену товара. Однако снижение цен могут допустить производители, у которых уровень издержек ниже. Напротив, производители, у которых уровень издержек выше, вынуждены либо добиться снижения издержек, либо сократить или прекратить производство таких товаров. Механизм ценообразования направлен, следовательно, на повышение эффективности производства, на снижение уровня издержек.

2. Большое значение имеют деньги в процессе денежного оборота, когда они выполняют функцию средства обращения, или средства платежа. При оплате приобретаемых ценностей или оказанных услуг покупатель контролирует уровень цен и качество товаров и услуг, что вынуждает изготовителей снижать цены и повышать качество своей продукции. В итоге это направлено на повышение эффективности производства.

3. Роль денег меняется в связи с изменениями условий развития экономики. При переходе к РЫНОЧНОЙ экономике их роль повышается. Так, расширяется сфера применения денег при приватизации предприятий и имущества, включая недвижимость. Усиливается роль денег в оценке имущества, а также при приобретении имущества (включая недвижимость). Повышается роль денег в улучшении работы предприятий, использовании имущества.

4. Деньги играют важную роль в хозяйственной деятельности предприятий, в функционировании органов государства, в усилении заинтересованности людей в развитии и повышении эффективности производства, экономном использовании ресурсов. С помощью денег можно определить не только суммарную величину издержек (материалы, амортизация, электроэнергия, зарплата и др.) на производство каждого вида продукции и совокупного их объема, но и результаты производства посредством цены отдельных видов продукции, всего ее объема, величину полученной прибыли. Без использования денег, лишь по различным натуральным показателям определить совокупный объем затрат на изготовление отдельных видов продукции и совокупного ее объема не представляется возможным. Применение денег позволяет сопоставить выручку от реализации продукции и отдельных ее видов с издержками на ее производство, оценить выгодность производства каждого вида продукции. Тем самым создаются предпосылки для усиления заинтересованности в расширении производства наиболее выгодных видов продукции, что направлено на снижение издержек, рост прибыли и повышение эффективности производства.

Реклама

5. Важную роль выполняют деньги в экономических взаимоотношениях с другими странами. Деньги используются для оценки и определения выгодности операций по экспорту и импорту товаров, а также для денежных расчетов по таким операциям.

6. Деньги применяются также при проведении расчетов между странами в связи с кредитными и другими нетоварными операциями. Для характеристики роли денег во внешнеэкономических отношениях важно и следующее. В каждой стране периодически составляется торговый баланс, в котором сопоставляются выраженные в деньгах операции по экспорту и импорту товаров. В результате сопоставления объема экспорта и импорта за определенный период подводятся итоги таких операций в виде активного (превышение экспорта над импортом) либо пассивного (превышение импорта над экспортом) торговых балансов.

Повышение эффективности развития экономики обусловливает проведение мероприятий по усилению роли денег. Для этой цели первостепенное значение имеет преодоление инфляции, а также расширение сферы применения денег, совершенствование организации их обращения, последовательная увязка денежной массы с потребностями оборота.

Вместе с тем следует учитывать, что для последовательного усиления роли денег в повышении эффективности развития экономики необходимы обоснованные меры по обеспечению денежного оборота платежными средствами в соответствии с потребностью в них, а также меры по достижению устойчивости денежной единицы, выражающейся в постоянной покупательной ее способности.

2. Сущность

денег заключается в том, что они служат необходимым активным элементом и составной частью экономической деятельности общества, отношений между различными участниками и звеньями воспроизводственного процесса.

Характеристика денег как экономической категории

Деньги – особый вид универсального товара, используемого в качестве всеобщего эквивалента, посредством которого выражается стоимость всех других товаров. Следует обратить внимание, что деньги являются хотя и достаточно специфическим, но тем не менее товаром.

Признаки денег как товара:

1) высокая ликвидность (возможность быстрого участия в процессе обмена);

2) всеобщая эквивалентность (являются измерителем всех других благ);

3) всеобщее расчетное средство.

Таким образом, деньги являются в первую очередь специфическим товаром, основное назначение которого с точки зрения экономики состоит в экономии трансакционных издержек, возникающих в процессе рыночного взаимодействия субъектов экономики.

Деньги как экономическая категория выполняют определенные функции в экономике и играют весьма значительную роль в хозяйственной жизни.

Сущность денег

характеризуется их участием в:

• осуществлении различных видов общественных отношений;

• распределении валового национального продукта (ВНП), в приобретении недвижимости, земли. Здесь проявление сущности неодинаково, так как различные возможности денег объясняются разными социально-экономическими условиями;

• определении цен, выражающих стоимость товаров. Изготовление товаров (оказание услуг) осуществляется людьми с помощью орудий труда, с использованием предметов труда. Произведенные товары обладают стоимостью, которая определяется совокупным объемом перенесенной стоимости орудий и предметов труда, и вновь созданной живым трудом стоимости.

Однако величина стоимости определенного товара, изготовленного отдельным товаропроизводителем, выражается ценой, зависящей не столько от индивидуальных затрат отдельного товаропроизводителя, сколько от существующего в обществе уровня затрат на изготовление тех или иных товаров. Поэтому при реализации товара его владелец может претендовать лишь на цену, обусловленную общественно необходимым уровнем затрат на изготовление определенного товара.

Это означает, что цена, определяемая в соответствии с общественно необходимым уровнем затрат на изготовление отдельных товаров, позволяет товаровладельцам претендовать на получение других товаров в сумме, равной стоимости произведенных товаров. Этому способствует соблюдение требования эквивалентности, выполняемое с помощью денег. Последние также создают возможность регулирования оценки отдельных товаров и приобретения (покупки) лишь определенной части общественного продукта. Деньги являются всеобщим товарным эквивалентом.

Кроме того, сущность денег характеризуется тем, что они:

• служат средством всеобщей обмениваемости на товары, недвижимость, произведения искусства, драгоценности и др. Эта особенность денег становится заметной при сравнении с непосредственным обменом товаров (бартером). Дело в том, что отдельные товары также способны обмениваться на другие на условиях бартера. Однако, как уже отмечалось, подобные возможности обмена ограничены рамками взаимной потребности и соблюдением требования эквивалентности таких операций. Только деньгам присуще свойство всеобщей непосредственной обмениваемости на товары и другие ценности.

В различных социально-экономических условиях проявление данного свойства денег меняется. Если при административно-командной модели экономики возможности непосредственной обмениваемости денег на товары были ограничены, то при переходе к рыночной экономике такие возможности существенно расширились, значение денег в обменных операциях повысилось. Изменения были обусловлены различиями товарно-денежных отношений и сфер их применения;

• улучшают условия сохранения стоимости. При сохранении стоимости в деньгах, а не в товарах уменьшаются издержки хранения и предотвращается порча. Поэтому предпочтительнее сохранять стоимость в деньгах.

Сущность денег проявляется через их свойства

:

1. Деньги - это постоянно признаваемая ценность.

2. Деньги обладают свойством обмениваемости.

3. Деньги имеют свою самостоятельную меновую стоимость.

4. Деньги - это самое ликвидное имущество.

Качественные свойства

денег. деньги должны иметь целый спектр специфических свойств, которые в совокупности определяют определенную форму денег, вызывают их эволюцию, предоставляют деньгам качественное отличие от обычных благ. Наиболее актуальными в современных условиях есть такие свойства

денег: стабильность стоимости, экономичность, продолжительность использования, однородность, делимость, портативность.

Базовым свойством денег есть стабильность стоимости

. Любая форма денег, если она обесценивается, не может эффективно выполнять функцию средства платежа и накопление стоимости. Такие деньги превращаются в тормоз экономического развития, поскольку кредиторы перестают предоставлять ссуды через риск потери одолженной стоимости, а инвесторы из той самой причины перестают накапливать стоимость в денежной форме. В меру развития потребности в накоплении стоимости и платежных отношений общество вынуждено было отказаться от всех денежных форм с нестабильной стоимостью и признать деньгами лишь золото, которое к тому времени имело самую стабильную стоимость. Опираясь на стабильные золотые деньги, страны, которые их ввели, достигли в XIX ст. огромных экономических успехов.

Тем не менее по мере развития экономики, формирование мирового рынка стабильность стоимости золота оказалась недостаточной для обеспечения указанного свойства денег. Колебание спроса и предложения на золото служили причиной важные изменений стоимости полноценных денег. Это стало одной из причин перехода к неполноценным кредитным денег, стабильность стоимости которых можно поддерживать на нужном уровне усилиями государства и межгосударственных органов. Главным механизмом решения этой задачи стало регулирование спроса и предложения денег на финансовых рынках, в частности их количества в обороте, усилиями уполномоченных государством органов, прежде всего центрального банка. Поддержание постоянно стабильной стоимости денег стало в новых условиях одним из центральных экономических задач современных государств.

Важным свойством денег есть их экономичность

, которая дает возможность обществу минимизировать расхода на изготовление денег и обеспечить ими потребности оборота. Пока деньги были полноценными, решить эту задачу было невозможно, поскольку снижение расходов на обеспечение оборота деньгами имело объективную границу, которая определялась внутренней стоимостью металла, из которого они изготовлялись. Это послужило ключевой причиной демонетизации золота и появления неполноценных денег. Но и после этого требование экономичности денег не было снято. Изготовление банкнот и неполноценных монет требует довольно значительных расходов государства, в связи с чем денежная наличность в обороте постепенно заменяет безналичными (депозитными) деньгами. Но обеспечение оборота такими деньгами требует тоже определенных расходов (на ведение счетов, осуществление платежей, организацию межбанковских расчетов и т.п.). Для сокращения этих расходов движение депозитных денег стали осуществлять средствами электронных технологий.

Важным способом обеспечения экономичности денежной наличности есть долгосрочность

ее использование, которую можно считать еще одним свойством денег. Это свойство имели полноценные деньги, а сейчас имеют наличные деньги. Говорить об этом свойстве депозитных денег нет оснований, поскольку они не снашиваются в обороте.

Однородность

денег является свойством, которое требуется от всех форм денег. Но не все эти формы ее обеспечивают. Особенно остро вопрос однородности решался, когда носителем денег выступали обычные товары (скот, меха, драгоценности и т.п.), поскольку каждый экземпляр таких денег существенным образом отличался от других. Этот недостаток натуральных денег был послаблен переходом к золотым денег. Золотые монеты стали однородными, взаимозаменяемыми. Количественно одинаковая сумма их во всех случаях представляла одинаковую ценность. Тем не менее однородность и золотых денег могла подниматься, если рядом с золотой монетой в обороте была серебряная, или золотые монеты имели неодинаковые доли примесей неблагородных металлов или имели разную степень изношенности.

Деньги должны иметь и такое свойство, как делимость

. Для осуществления платежей быстро, без дополнительных расходов, деньги должны легко делиться на любые части. При таком делении можно легко заплатить любую сумму, получить сдачу и т.п.. Чтобы обеспечить такое свойство, изготовляются деньги разных номиналов - от малых до больших, а денежная единица еще делится на несколько одинаковых частей, как правило на 100. На этом основании выпускаются разменные монеты разных номиналов, которая дает возможность при расчетах разделить денежную единицу на любые части.

Еще одним свойством денег есть их портативность

. Они должны быть такими, чтобы их легко было носить, удобно ими пользоваться в повседневной жизни. С каждой новой формой, которую приобретали деньги в процессе исторического развития, их портативность возрастала. Высокую портативность имеют современные наличные деньги - банкноты и разменная монета. Тем не менее на этом не закончился процесс усовершенствования портативности денег. Чековая книжка, которая обеспечивает движение депозитных денег, значительно портативнее, чем денежная наличность. А пластиковые карточки, которые используются для переведения денег по каналам электронной связи, еще портативнее, чем чековые книжки.

В литературе случаются ссылка и на такое свойство денег, как приемлемость

. На наш взгляд, это скорее всего главный признак денег, а не отдельное качественное свойство. Если любая форма денег переставала приниматься в платеже, это означало, что она переставала быть деньгами вообще, а не только изменяла одну со своих свойств. И наоборот, любой предмет, который выдвигался на роль денег, успешно взыскивался с ней лишь при условии широкомасштабного приема в платеже. А это становилось возможным, если данный предмет имел указанные выше свойства сполна. Итак, приемлемость - это скорее всего результат формирования у денежного носителя определенных свойств, который свидетельствует о превращении его в деньги, а не еще одно свойство.

узнаваемость (можно легко и быстро определить, что это за предмет);

безопасность (защищенность от хищения, подделки, изменения номинала и т. п.).

Сейчас все современные денежные системы основываются на фиатных (символических) деньгах. Но исторически выделяют четыре основных вида денег: товарные, обеспеченные, фиатные и кредитные.

** Товарные деньги

Товарные (вещественные, натуральные, действительные, настоящие) деньги — деньги, в роли которых выступает товар, обладающий самостоятельной стоимостью и полезностью. Они могут использоваться не только в качестве денег: например, золотую монету можно переплавить в ювелирное украшение. Именно такими деньгами являются все виды товаров, которые выступали эквивалентами на начальных этапах развития товарного обращения (скот, зерно, меха, жемчужины, ракушки и т. п.), а также металлические деньги — медные, бронзовые, серебряные, золотые, платиновые полновесные монеты.

Адам Смит рассказывал, что в его время (XVIII век) в некоторых шотландских селениях был распространён между рабочими обычай платить торговцам вместо мелкой монеты железными гвоздями, которые охотно принимались и имели вполне определённую стоимость. То же самое говорит и Шевалье про каменноугольные округа Франции. В конце XIX века Швейнфурт нашёл у племени бонго (в Судане) использование в качестве денег железных наконечников копий и лопаты.

Разные товары и сегодня выполняют роль денег в специфических условиях. Например, сигареты у заключённых и военнопленных, водка и сахар в периоды экономических кризисов, оружие и боеприпасы в местах вооружённых конфликтов. В условиях голода и инфляции продукты длительного хранения могут стать средством накопления для зажиточных людей.

Но постепенно товарные деньги уходят из оборота. Они неудобны для частого обращения, так как слишком тяжелы, неделимы или портятся при хранении. Но самое главное — они слишком дороги в изготовлении. Ведь стоимость их изготовления должна соответствовать их номиналу, иначе натуральные деньги не будут исполнять роль идеального товара, выступающего эквивалентом стоимости других товаров. В то же время, с развитием экономики потребность в деньгах увеличивается, что делает денежную систему государства слишком дорогой. Стоимость денег в такой экономике всегда сопоставима с размерами ВВП, то есть слишком много ресурсов направляется не на производство товаров и услуг, а на производство денег, что сокращает общий производственный потенциал страны.

В настоящее время товарные деньги используются как средство сбережения и для коллекций (инвестиционная монета).

**Обеспеченные деньги

Обеспеченные (разменные, представительские) деньги — деньги, в роли которых выступают знаки или сертификаты, которые могут быть обменены по предъявлению на фиксированное количество определенного товара или товарных денег, например на золото или серебро. Фактически, обеспеченные деньги являются представителями товарных денег.

Считается, что первые обеспеченные деньги появились в Древнем Шумере, где для оплаты использовались фигурки овец и коз из обожжённой глины. Эти фигурки могли быть обменены по предъявлению на живых овец и коз.

Первоначально банкноты удостоверяли наличие соответствующего количества полновесной монеты и являлись обеспеченными деньгами. Однако на сегодня, после отмены золотого стандарта, банкноты больше не гарантируются обменом на фиксированный товар и превратились в символические деньги, сохранив прежнее название.

**Фиатные

(символические, бумажные, декретированные, ненастоящие) деньги — деньги, не имеющие самостоятельной стоимости или она несоразмерна с номиналом. Фиатные деньги имеют ценность и способны выполнять функции денег, поскольку государство принимает их в качестве уплаты налогов, а также объявляет законным платёжным средством на своей территории.

На сегодня основной формой фиатных денег являются банкноты и безналичные деньги, находящиеся на счете в банке. При этом понятие «безналичные деньги» условно, так как речь идет по существу о безналичных (безденежных) расчетах, то есть о расчетах должников с кредиторами без использования наличных денег. При расчетах наличными деньгами собственник денежных купюр (банкнот) непосредственно использует их по своему усмотрению, а при безналичных расчетах управомоченное лицо предъявляет к банку соответствующие требования, исполнение которых от него уже не зависит. Это же относится к единицам стоимости электронных нефиатных платёжных систем (разновидность электронных денег).

С распространением платежных карт и электронных денег, банкноты постепенно вытесняются из обращения.

**Кредитные деньги

— это права требования в будущем в отношении физических или юридических лиц (специальным образом оформленный долг, обычно в форме передаваемой ценной бумаги), которые можно использовать для покупки товаров (услуг) или оплаты собственных долгов. Оплата по таким долгам обычно производится в определённый срок, хотя есть варианты, когда оплата производится в любое время по первому требованию. Кредитные деньги несут в себе риск неисполнения требования.

Примеры кредитных денег: вексель, чек.

Формы денег: * простая – товар на товар, разовая, по потребностям

* развернутая – товар на ряд товаров (как на мех, так на ракушки, камушки и тд; применение у многих)

* всеобщая – все товары на один

*металлическая – все товары на металл

3. Функции денег:

Основные функции денег. Деньги проявляют себя через свои функции.

· Мера стоимости

. Разнородные товары приравниваются и обмениваются между собой на основании цены (коэффициента обмена, стоимости этих товаров, выраженных в количестве денег). Цена товара выполняет такую же измерительную роль, как в геометрии длина у отрезков, в физике вес у тел. Для измерений не требуется досконально знать, что такое пространство или масса, достаточно уметь сравнивать искомую величину с эталоном. Денежная единица является эталоном для товаров.

· Средство обращения

. Деньги используются в качестве посредника в обращении товаров. Для этой функции крайне важны лёгкость и скорость, с которой деньги могут обмениваться на любой другой товар (показатель ликвидность). При использовании денег товаропроизводитель получает возможность, например, продать свой товар сегодня, а купить сырьё лишь через день, неделю, месяц и т. д. При этом он может продавать свой товар в одном месте, а покупать нужный ему совсем в другом. Таким образом, деньги как средство обращения преодолевают временны́е и пространственные ограничения при обмене.

· Средство платежа

. Деньги используются при регистрации долгов и их уплаты. Эта функция получает самостоятельное значение для ситуаций нестабильных цен на товары. Например, был куплен в долг товар. Сумму долга выражают в деньгах, а не в количестве купленного товара. Последующие изменения цены на товар уже не влияют на сумму долга, которую нужно оплатить деньгами. Данную функцию деньги выполняют также при денежных отношениях с финансовыми органами. Сходную по смыслу роль играют деньги, когда в них выражают какие-либо экономические показатели.

· Средство накопления

. Деньги, накопленные, но не использованные, позволяют переносить покупательную способность из настоящего в будущее. Функцию средства накопления выполняют деньги, временно не участвующие в обороте. Однако нужно учитывать, что покупательная способность денег зависит от инфляции.

Прочие функции денег

· Средство формирования сокровищ

. Если в условиях натуральных денег для сохранения баланса, между денежной и товарной массами требовалось уменьшить количество денег в обращении, они начинали откладываться в виде сокровищ. Сокровища отличаются от накоплений тем, что накопления являются формой аккумуляции средств для конкретной цели; при достижении необходимого размера или в нужное время они тратятся. Сокровища делают без конкретной цели. Основная причина их образования — невозможность (либо нежелание) эффективного использования всего объёма наличных денег. Сокровища начинают тратить, когда потребность экономики в денежной массе увеличится. В современных условиях символических денег роль сокровищ в регулировании денежной массы незначительна.

· Функция мировых денег

. Проявляется во взаимоотношениях между экономическими субъектами: государствами, юридическими и физическими лицами, находящимися в разных странах. До XX века роль мировых денег играли благородные металлы (в первую очередь золото в форме монет или слитков), иногда, драгоценные камни. В наши дни эту роль обычно выполняют некоторые национальные валюты — доллар США, фунт стерлингов, евро и иена, хотя экономические субъекты могут использовать в международных сделках иные валюты. В некоторых странах законы запрещают использовать для сделок внутри страны иностранную валюту, в других это не запрещено. Евро является примером объединения валютных систем ряда стран, которое позволило решить проблему межгосударственных платежей между этими странами путём перехода на единую валюту.

4. Денежная масса в обороте и ее структура.

Денежный оборот

— это процесс беспрерывного движения нал и безнал денег во всех их формах между субъектами экономических отношений. Он обслуживает потоки продуктов и доходов в общественном воспроизведении.

Денежный оборот состоит из множества разнообразных денежных потоков, которые между собой тесно связаны, постоянно переходят один в другого, взаимобалансуя. Это предоставляет денежному обороту характера замкнутого, единого, сбалансированного процесса, независимо от того, в какой форме деньги выступают и какими способами они приводятся в движение.

Денежное обращение

, - оборот наличных денег, - часть денежного оборота. Обращение денежных знаков предполагает их постоянный переход от одних юридических или физических лиц к другим.

Денежная масса

является ключевым индикатором денежного оборота, а регулирование ее объема — решающий способ достижения целей денежно-кредитной политики. Денежная масса

— совокупность наличных и безналичных средств, находящихся в обращении, которыми располагают физические, юридические лица и государство.

Денежная база (в узком смысле)

- это совокупность наличных денег в обращении и общего объема резервов коммерческих банков, находящихся на счетах в центральном банке.

Денежная база (в шир.смысле) –

наличные деньги в обращении с учетом остатков средств в кассах кредитных орг-ций (кроме ЦБ), корреспондентские счета и депозиты кредитных орг-ций в ЦБ, обязательные резервы (2,5%), облигации ЦБ, обязательства ЦБ по обратному выкупу ЦБ и ср-ва резервирования по валютным операциям.

Денежные агрегаты.

Показателями структуры денежной массы являются денежные агрегаты. Денежными агрегатами называются виды денег и денежных средств, отличающиеся друг от друга степенью ликвидности (возможностью быстрого превращения в наличные деньги). В разных странах выделяются денежные агрегаты разного состава.

Денежные агрегаты РФ

представляют собой иерархическую систему — каждый последующий агрегат включает в свой состав предыдущий.

М0 = наличные деньги в обращении

М1 = М0 + чеки, вклады до востребования в СБ; РС; счета б-тов, вклады в КБ.

М2 = М1 + срочные вклады в СберБанке

М3 = М2 + депозитные сертификаты, гос облигации, ценные бумаги

5. Денежный мультипликатор: понятие, механизм действия.

Мультипликатор Денежный - коэффициент, характеризующий способность экономики увеличивать денежную массу в обороте благодаря обязательному резервированию части денежных средств в виде депозитов, на специальных счетах в Центральном банке.

Сущность и механизм банковского (денежного, депозитного) мультипликатора

При существовании двухуровневой банковской системы механизм эмиссии действует на основе банковского (кредитного, депозитного) мультипликатора.

Банковский мультипликатор представляет собой процесс увеличения (мультипликации) денег на депозитных счетах коммерческих банков в период их движения от одного коммерческого банка к другому. Банковский, кредитный и депозитный мультипликаторы характеризуют механизм мультипликации с разных позиций.

Банковский

мультипликатор характеризует процесс мультипликации с позиции субъектов мультипликации. Здесь дается ответ на вопрос: кто мультиплицирует деньги? Такой процесс осуществляется коммерческими банками. Один коммерческий банк не может мультиплицировать деньги, их мультиплицирует система коммерческих банков.

Кредитный

мультипликатор раскрывает двигатель процесса мультипликации, то, что мультипликация может осуществляться только в результате кредитования хозяйства.

Денежный\Депозитный

мультипликатор отражает объект мультипликации - деньги на депозитных счетах коммерческих банков (именно они увеличиваются в процессе мультипликации).

Как же действует механизм банковского мультипликатора? Этот механизм может существовать только в условиях двухуровневых (и более) банковских систем, причем первый уровень - центральный банк управляет этим механизмом, второй уровень - коммерческий банк заставляет его действовать, причем действовать автоматически независимо от желания специалистов отдельных банков. Механизм банковского мультипликатора непосредственно связан со свободным резервом.

Свободный резерв представляет собой совокупность активов коммерческих банков, которые в данный момент времени могут быть использованы для активных банковских операций.

МЕХАНИЗМ:

ЦБ дал КБ №1 кредит на 10 млн. КБ №1 дал фирме А кредит на 10млн., она купила станки у фирмы Б на эту сумму. Фирма Б получила эти 10 млн. как доход и положила в КБ №2. (при этом фирма А осталась должна еще банку, а тот – ЦБ). КБ №2 отчислил 20% в ЦБ, осталось 8млн., он дал их фирме В, та купила что-то у фирмы Г за 8 млн., та положила их в другой банк, тот снова отчислил в резерв и дал кредит другой фирме, и тд.. В итоге вместо 10 млн. прошло потоков гораздо больше.

Поскольку процесс мультипликации непрерывен, коэффициент мультипликации

рассчитывается за период (год) и характеризует, насколько увеличилась денежная масса в обороте.

Управление механизмом банковского мультипликатора, следовательно, эмиссией безналичных денег осуществляется исключительно ЦБ, в то время как эмиссия производится системой КБ. ЦБ, управляя механизмом банковского мультипликатора, расширяет или сужает эмиссионные возможности коммерческих банков, тем самым выполняя одну из основных своих функций - функцию денежно-кредитного регулирования.

6. Теория денег

или денежная теория — экономическая теория, изучающая воздействие денег на экономическую систему. Исторически различают семь основных теории денег.

Металлическая теория денег

Покупательную способность денежной единицы определяет металл, из которого сделана монета. Соответственно банкноты металлической теорией денег не признаются. Наиболее ценятся монеты из благородных металлов (золото и серебро). Они имеют высокую стоимость благодаря своим природным свойствам, а не развитию отношений обмена.

Номиналистическая теория денег

Покупательная способность денежной единицы определяется её номиналом, то есть суммой, указанной на монете или банкноте. То есть деньги являются сугубо условными номинальными знаками, стоимость которых не зависит от материального содержания.

Первыми представителями раннего номинализма были англичане Дж. Беркли (1685—1753) Дж. Стюарт (1712—1780). В основе их теории лежали два следующих положения: деньги создаются государством и стоимость денег определяется их номиналом.

Основной ошибкой номиналистов является положение теории о том, что стоимость денег определяется государством. А означает отрицание теории трудовой стоимости и товарной природы денег.

Дальнейшее развитие номинализма (особенно в Германии) приходится на конец XIX — начало XX вв. Наиболее известным представителем номинализма был немецкий экономист Г. Кнапп (1842—1926). Деньги, по его мнению, имеют покупательную способность, которую придаёт им государство.

Эволюция номинализма проявилась в этот период в том, что Г. Кнапп основывал свою теорию не на полноценных монетах, а на бумажных деньгах. При этом при анализе денежной массы он учитывал лишь государственные казначейские билеты (бумажные деньги) и разменные монеты. Кредитные деньги (векселя, банкноты, чеки) он исключал из своего исследования, что обусловило несостоятельность его концепции по мере распространения кредитных денег.

Основная ошибка номиналистов состояла в том, что, оторвав бумажные деньги не только от золота, но и от стоимости товара, они наделяли их «стоимостью», «покупательной силой» путем акта государственного законодательства.

Большую роль номинализм сыграл в экономической политике Германии, которая широко использовала эмиссию денег для финансирования Первой мировой войны. Однако период гиперинфляции в Германии в 20-х гг. положил конец господству номинализма в теориях денег.

Современные экономисты не разделяют основных взглядов Г. Кнаппа. Сохранив от номинализма отрицание металлической концепции теории трудовой стоимости, они стали искать определение стоимости денег не в декретах государства, а в сфере рыночных отношений путем субъективной оценки их «полезности», покупательной способности. В результате ведущую позицию в теориях денег заняла количественная теория.

Количественная теория денег

Здесь утверждается, что покупательная способность денежной единицы и уровень цен определяются количеством денег в обороте.

Монетаризм

Это экономическая теория, в соответствии с которой денежная масса, находящаяся в обращении, играет определяющую роль в стабилизации и развитии рыночной экономики. Основоположником монетаризма является М. Фридмен. Монетаризм возник в 50-е годы. Вершиной теоретических разработок монетаризма стали концепция стабилизации американской экономики и известная "рейганомика", реализация которых помогла США ослабить инфляцию и укрепить доллар.

Кейнсианская теория денег

Эта теория о сущности денег и их воздействии на производство, была предложена английским экономистом Дж.М.Кейнсом (1883-1946) в конце 1920-х-начале 1930-х гг. Скорость обращения денег в движении доходов рассматривается как переменная величина, изменяющаяся совокупно с изменениями доходов, нормы процента и других параметров экономики.

Функциональная теория денег

Функциональная теория денег рассматривает покупательную силу денег как результат их обращения, или функционирования. Функциональная теория денег обосновывает несущественность для денег их металлического содержания вследствие выполнения ими функций в сфере обращения.

Государственная теория денег

Согласно этой теории, государство не только создаёт деньги, но и предписывает им платёжную силу. Трактуя чисто юридическую природу денег, Государственная теория денег отрицает всякое значение для платежной силы денег их металлического содержания, утверждая, что бумажные деньги так же хороши, как металлические. Основной функцией считается функция платёжного средства, и игнорируется функция денег как меры стоимости, сокровища и мировых денег.

C — количество денег, S — сумма цен товаров, V — скорость обращения денег. C — количество денег, S — сумма цен товаров, V — скорость обращения денег.

Постепенно количественная теория денег трансформировалась в монетаристическую концепцию современной экономической теории.

7. Денежная система: ее элементы. Денежная система

— это устройство денежного обращения в стране, сложившееся исторически, закрепленное национальным законодательством. Денежная система определяет денежный знак, имеющий хождение в данном государстве.

Элементы:

Денежная единица

- это установленный в законодательном порядке денежный знак, который служит для соизмерения и выражения цен всех товаров и услуг. Она, как правило, делится на мелкие пропорциональные части. В большинстве стран действует десятичная система деления (1 доллар равен 100 центам, 1 англ. Фунт равен 100 пенсам и т.д.).

Масштаб цен - это

выбор денежной единицы страны.

Виды денежных знаков

- это кредитные деньги и в первую очередь банкноты, разменная монета, а также бумажные деньги. Например, в США в обращении находятся банковские билеты в 100, 50, 20, 10, 5, 2 и 1 доллар, а также серебряно-медные и медно-никелевые монеты в 1 доллар, 50, 25, 10 и 1 цент.

Эмиссионная система

- это законодательно установленный порядок выпуска и обращения денежных знаков. Эмиссионные операции в государствах осуществляют:

·ЦБ, пользующийся монопольным правом выпуска банковских билетов (банкнота);

·казначейство (государственный исполнительный орган), выпускающее мелкокупюрные бумажно-денежные знаки (казначейские билеты и монеты из дешевых видов металла).

регламентацию безналичного оборота

;

государственный аппарат, осуществляющий регулирование денежного обращения.

8. Типы денежных систем, их разновидности.

Различают два типа денежных систем: системы металлического обращения

и системы обращения денежных знаков

, когда золото и серебро вытеснены из обращения неразменными на них кредитными и бумажными деньгами. Системы металлического денежного обращения, в свою очередь, делятся на биметаллические

и монометаллические

системы. Биметаллические — это денежные системы, при которых государство законодательно закрепляет роль всеобщего эквивалента (то есть денег) за двумя благородными металлами золотом и серебром. При этом осуществляется свободная чеканка монет из этих металлов и их неограниченное обращение. При монометаллизме всеобщим эквивалентом служит один денежный металл (золото или серебро). Одновременно в денежном обращении функционируют другие денежные знаки: банкноты, казначейские билеты, разменная монета. Эти денежные знаки свободно обмениваются на денежный металл (золото или серебро).

Наибольшее распространение в мире получил золотой монометаллизм. Различается три вида золотого монометаллизма: золотомонетный, золотослитковый и золотодевизный стандарты.

При золотомонетном монометаллизме (существовавшем в России до 1914—1918 гг.) цены товаров исчисляются в золоте, во внутреннем обращении страны функционируют полноценные золотые монеты, золото выполняет все функции денег. Производится свободная чеканка золотых монет; все денежные знаки (банкноты, разменные монеты) свободно обмениваются на золото; допускается свободный вывоз и ввоз золота и функционирование свободных рынков золота. После Первой мировой войны вместо золотомонетного монометаллизма были установлены золотослитковый и золотовалютный (золотодевизный) виды монометаллизма. При золотослитковом стандарте обмен банкнот и других денег осуществляется только на слитки весом 12,5 кг; при золотодевизном — обмен банкнот и других денег стал проводиться на валюту девизов стран, где разрешался обмен на золотые слитки. После 1929—1933 гг. были ликвидированы все формы золотого монометаллизма, а после Второй мировой войны на конференции в Бреттон-Вудсе (США) в 1944 г. была оформлена так называемая Бреттон-Вудская денежная система, характеризующаяся следующими чертами: золото вытесняется из свободного оборота и выступает лишь средством окончательного расчета между странами; наряду с золотом международным средством и резервной валютой выступают доллар (США) и фунт стерлингов (Великобритания); на золото обмениваются только резервные валюты по установленному соотношению, а также на свободных золотых рынках; межгосударственное регулирование валютных отношений осуществляется МВФ (Международным валютным фондом). Бреттон-Вудская денежная система представляла Собой систему международного золотодевизного монометаллизма на основе доллара.

В 70-е гг. XX в. в связи с Сокращением золотых запасов в США эта система потерпела крах. В 1976 г. на смену Бреттон-Вудской денежной системе пришла Ямайская денежная система, оформленная Соглашением стран — членов МВФ (о. Ямайка) в 1976 г. и ратифицированная странами — членами МВФ в 1978 г.

Согласно Ямайской валютной системе мировыми деньгами были объявлены специальные права заимствования (СДР), которые стали международной единицей. При этом доллар сохранил важное место в международных расчетах и валютных резервах других стран. Кроме того, юридически была завершена демонетизация золота, то есть утрата золотом денежных функций. В то же время золото остается резервом государства, оно необходимо для приобретения валюты других стран.

В настоящее время ни в одной стране нет металлического обращения

; основными видами денежных знаков являются кредитные банковские билеты (банкноты), государственные деньги (казначейские билеты) и разменная монета.

Официальной денежной единицей России является рубль. Официальный курс рубля к иностранным денежным валютам определяется Центральным банком и публикуется в печати. На территории России функционируют наличные деньги (банкноты и монеты) и безналичные деньги (в виде средств на счетах в кредитных учреждениях). Исключительным правом эмиссии наличных денег, организации их обращения и изъятия на территории России обладает Банк России.

9. Предложение и спрос на деньги. Закон денежного обращения

Денежная масса, которой располагает народное хозяйство для осуществления операции обмена и платежа, зависит от предложения

денег банковским сектором и от спроса на деньги

, т. е. стремления учреждении небанковского сектора иметь у себя определенную денежную сумму в виде наличных денег или вкладов до востребования.

Спрос на деньги

- количество денег, которое хотело бы иметь население и государство для удовлетворения своих потребностей. Спрос на деньги включает: 1) текущий спрос - потребность покрытия текущих расходов, связанных с осуществлением хозяйственной деятельности субъектами экономики; 2) отложенный спрос, обусловленный необходимостью покрытия будущих затрат за счет накопления и сбережения денег. Отложенный спрос обусловлен периодичностью получения денег и необходимостью покрытия расходов, превышающих текущие доходы; 3) спекулятивный спрос, обусловленный ожиданием изменения доходности альтернативных денежных инструментов.

Под предложением денег

обычно понимают денежную массу в обращении, т. е. совокупность платежных средств, обращающихся в стране в данный момент. Что касается предложения денег, то оно задается государством, то есть центральным банком страны или уполномоченными на то структурами. Так как деньги находятся на руках у населения или в банковской системе, то совокупное предложение денег можно описать с помощью следующей формулы: М = С + D, Где М (money) - объем денежной массы; С (cash)- величина наличных денег у населения; D (deposits) деньги на счетах в банках.

В теории денег традиционно существуют два основных подхода к оценке факторов, формирующих спрос на деньги. Первый подход

основан на классической количественной теории денег, представленной в виде формулы (ЗАКОН ДЕНЕЖНОГО ОБРАЩЕНИЯ):

М х V = Р х Q,

где М — количество денег, находящихся в обращении или вообще, необходимых для поддержания нормального обращения; V — скорость обращения одной денежной единицы в среднем за год; Р - уровень цен; Q - физический объем товаров. Отсюда следует, что величина спроса на деньги зависит от следующих основных факторов: а) скорости обращения денег (чем выше скорость обращения денег, тем меньше при прочих равных условиях спрос на деньги); б) абсолютного уровня цен (чем выше уровень цен, тем выше спрос на деньги, и наоборот); в) уровня реального объема производства (с ростом производства увеличивается количество сделок, следовательно, увеличивается спрос на деньги).

Второй подход

основан на том, что изменение уровня цен и объемов производства происходит под воздействием различных факторов, в числе которых количество денег и скорость их обращения не всегда являются главными. Большое внимание уделяется политике государственных расходов, стимулированию производства посредством налоговых льгот и других финансовых преференций.

В современных теориях

спроса на деньги в числе факторов, формирующих спрос на деньги, рассматриваются также такие, как: спрос на финансовые активы; динамика процентной ставки; применение современных финансовых и банковских технологий. Кроме того, современная теория денег учитывает фактор инфляции, четко разграничивая при этом такие понятия, как реальный и номинальный доход, реальная и номинальная ставка процента, реальные и номинальные величины денежной массы.

10. Перспективы развития безналичных расчетов в РФ

Безналичные деньги

- это масса денежных средств на банковских счетах, они обслуживают оптовый товарооборот и платежно-расчетные операции между предприятиями, корпорациями и банками

В РФ установлены следующие виды безналичных расчетов:

· Расчёты платёжными поручениями

. Платёжное поручение — это распоряжение владельца счёта (плательщика) обслуживающему его банку, перевести определённую денежную сумму на счёт получателя средств, открытый в этом или другом банке. Платёжные поручения могут быть в бумажном и электронном виде. Платёжные поручения принимаются банком независимо от наличия денежных средств на счёте плательщика, но исполняются только при наличии достаточных средств на нём. Платежное поручение может обслуживать оплату товара, возврат или % по кредиту, взносы в бюджет и фонды.

· Расчёты платёжными требованиями.

Платёжное требование — это расчётный документ, содержащий требование кредитора (поставщика) к должнику (плательщику) об уплате определённой денежной суммы через банк. Для расчетов по платежному требованию необходим акцепт плательщика (совершение действий, говорящих о согласии с условиями договора – прием товара, уплата суммы).

· Расчёты по аккредитивам.

Аккредитив — это денежное обязательство, принимаемое банком-эмитентом по поручению приказодателя (плательщика по аккредитиву), осуществить платеж в пользу бенефициара (получателя средств по аккредитиву) указанной суммы по представлении последним в банк документов в соответствии с условиями в указанные сроки. (Может быть связано с векселями).

Объяснение на примере: Компания А хочет купить у компании Б мешок цемента. Однако компания А не хочет платить деньги сразу компании Б. Она идет в Банк и говорит: «Банк, заплати компании Б за мешок цемента, как будто от меня, и только по предъявлении компанией Б моей расписки в получении мешка», и при этом даёт Банку расписку, что деньги вернёт ему когда-нибудь потом. Эта расписка и называется Аккредитив. Банк соглашается, платит свои деньги компании Б за мешок цемента, когда последняя предъявит банку расписку компании А в получении этого мешка. С компании А банк потом эти деньги требует, предъявляя ей её расписку, и берёт определённую плату за услугу. Преимущества

: гарантия платежа поставщику; контроль за выполнением условий поставки и условиями аккредитива банками; как правило не отвлекаются средства из хозяйственного оборота. Недостатки

: сложный документооборот; высокие комиссии банков.

· Расчёты чеками.

Чек — ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платёж указанной суммы чекодержателю. Чекодатель - лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путём выставления чеков, чекодержатель — лицо, в пользу которого выдан чек, плательщик — банк, в котором находятся денежные средства чекодателя. Чекодатель не вправе отозвать чек до истечения установленного срока для предъявления его к оплате.

· Расчёты по инкассо

. Инкассо — банковская расчётная операция, посредством которой банк по поручению своего клиента получает на основании расчётных документов причитающиеся клиенту денежные средства от плательщика за отгруженные в адрес плательщика товаро-материальные ценности и оказанные услуги и зачисляет эти средства на счёт клиента в банке.

Безналичные расчеты все плотнее входят в нашу жизнь, чем более развита информационная инфраструктура страны, тем меньше людей регулярно пользуется наличными. Например, в США можно без проблем жить, годами не используя ни одного наличного доллара: по всем услугам и покупкам можно расплатиться с помощью банковских карт, которые произведут перевод безналичных денег с вашего счета на счет продавца.

В последнее время и в России растет доля безналичных расчетов физических лиц. Многие получают свою зарплату на пластиковую карту

банка. Активно развиваются системы электронных денег

, которые представляют собой систему оплаты услуг на просторах Интернета. В сети вы можете не только тратить, но и зарабатывать деньги, несмотря на их виртуальность вы можете купить на них реальные вещи.

В 2010 - 2012 годах Банк России будет осуществлять мероприятия по совершенствованию платежной системы в целях обеспечения ее эффективного функционирования, способствующего устойчивому развитию банковской системы и поддержанию макроэкономической стабильности.

* совершенствование законодательства,

* модернизация платежных инструментов и совершенствование правил осуществления платежей с учетом международного опыта и российской банковской практики.

* сокращение текущих издержек и снижение рисков

* с целью ускорения безналичных расчетов через Банк России будет организован электронный документооборот между его клиентами по поводу реквизитов и прочих документов.

* развитие розничных платежных услуг банковского сектора и повышение финансовой грамотности населения

* в будущем с помощью сотовой связи станет возможна оплата не только услуг связи, но и других услуг, причем без использования дополнительных банковских счетов.

11.

Аккредитивная форма расчетов и ее характеристика.

Аккредитив

— это условное денежное обязательство, принимаемое банком (банком-эмитентом) по поручению приказодателя (плательщика по аккредитиву), осуществить платеж в пользу бенефициара (получателя средств по аккредитиву) указанной в аккредитиве суммы по представлении последним в банк документов в соответствии с условиями аккредитива в указанные в тексте аккредитива сроки, или оплатить, акцептовать или учесть переводной вексель, или предоставить полномочия другому банку (исполняющему банку) произвести такие платежи или оплатить, акцептовать или учесть переводной вексель.

Объяснение на примере:

Компания А хочет купить у компании Б мешок цемента. Однако компания А не хочет платить деньги сразу компании Б. Она идет в Банк и говорит: «Банк, заплати компании Б за мешок цемента, как будто от меня, и только по предъявлении компанией Б моей расписки в получении мешка», и при этом даёт Банку расписку, что деньги вернёт ему когда-нибудь потом. Эта расписка и называется Аккредитив. Банк соглашается, платит свои деньги компании Б за мешок цемента, когда последняя предъявит банку расписку компании А в получении этого мешка. С компании А банк потом эти деньги требует, предъявляя ей её расписку, и берёт определённую плату за услугу.

Аккредитивы используются как форма расчетов в торговой сделке, наряду с авансом, инкассо и открытым счетом (или оплатой по факту). Кроме того, в международной торговле, в отличие от внутрироссийской практики, аккредитив используется в качестве средства финансирования сделки по аналогии с банковской гарантией.

Международные аккредитивы выпускаются в соответствии с Унифицированными правилами и обычаями для документарных Аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г. (действует с 1 июля 2007 г.) и другими документами Международной торговой палаты; аккредитивы для расчетов на территории Российской Федерации выпускаются в соответствии с нормативными документами Центрального Банка Российской Федерации, нормы которых существенно отличаются от общепринятой мировой практики.

Преимущества

данной формы безналичных расчетов: гарантия платежа поставщику; контроль за выполнением условий поставки и условиями аккредитива банками; как правило не отвлекаются средства из хозяйственного оборота.

Недостатки

: сложный документооборот; высокие комиссии банков.

Виды аккредитивов

· Отзывной аккредитив — это аккредитив, который может быть отозван (аннулирован) плательщиком или банком, выписавшим его. В международной практике отзывные аккредитивы не применяются. (Более не используется. см. статья 3 Унифицированных правил и обычаев для документарных Аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г.)

· Безотзывный аккредитив

— аккредитив, который не может быть отозван (аннулирован).

· Аккредитив с красной оговоркой

— аккредитив, согласно которому банк-эмитент уполномочивает исполняющий банк произвести авансовый платеж на оговоренную сумму до представления торговых документов. Во времена, когда аккредитивы выпускались в виде письма банка, такая оговорка, в силу своей особой важности, выделялась в документе красным цветом, откуда и название. В настоящее время аккредитивы выпускаются преимущественно по телекоммуникациям, поэтому данный термин следует рассматривать как профессиональный жаргон.

· Аккредитив покрытый (депонированный

) — аккредитив, при открытии которого банк-эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива. Покрытый аккредитив применяется в расчетах на территории Российской Федерации. В международных расчетах банки действуют в соответствии с межбанковскими соглашениями, согласно которым покрытие либо отсутствует (чистая кредитная линия), либо размещается в согласованных формах (депозиты, ценные бумаги или иные активы). (Данный термин отсутствует в международной практике).

· Аккредитив непокрытый (гарантированный

) — аккредитив, при открытии которого банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счёта в пределах суммы аккредитива или договаривается с исполняющим банком об иных условиях возмещения средств уплаченных бенефициару. В международной практике термины непокрытый или гарантированный не используются в виду того, что таковыми является абсолютное большинство аккредитивов.

· Аккредитив подтвержденный

— аккредитив, при котором исполняющий банк принимает на себя обязательства произвести платеж указанной в аккредитиве суммы независимо от поступления средств от банка, где был открыт А.п.

· Аккредитив револьверный

— аккредитив, открываемый на часть суммы платежей и автоматически возобновляемый по мере осуществления расчетов за очередную партию товаров. А.р. открывается при равномерных поставках, растянутых во времени, с целью снижения указанной в нем суммы.

· Аккредитив циркулярный

— аккредитив, позволяющий получить деньги в пределах данного кредита во всех банках-корреспондентах банка, выдавшего своему клиенту этот аккредитив.

· Резервный аккредитив

, иначе именуемый аккредитив Stand-By — разновидность банковской гарантии, носящей документарный характер (то есть допускающей представление документов иных, чем требование платежа) и подчиняющейся документам Международной торговой палаты для аккредитивов. Резервные аккредитивы используются для финансирования международной торговли со странами, где запрещено использование банковских гарантий в торговых сделках (США), запрещен документарный характер гарантий, или при осуществлении операций с международными организациями (Европейский банк реконструкции и развития, Мировой банк и др.)

· Кумулятивный аккредитив

— в случае такого аккредитива приказодателю разрешается неистраченную сумму денег текущего аккредитива зачислить к сумме нового, который открывается в том же самом банке, в то время как за некумулятивным аккредитивом неистраченная сумма возвращаются банку-эмитенту для начисления на текущий счет приказодателя.

12. Денежный оборот: понятие, структура.

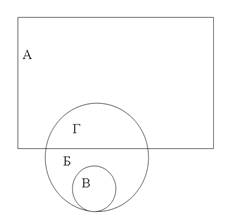

Денежный

оборот (Б)

- это движение денег в наличной и безналичной форме, обслуживающее реализацию товаров, а также нетоварные платежи и расчеты в хозяйстве.

Платежный

оборот

(А) - процесс движения средств платежа, применяемых в данной стране. Он включает не только движение денег как средств платежа в налично-денежном и безналичном оборотах, но и движение других средств платежа (чеков, депозитных сертификатов, векселей и т.д.). Определенная часть расчетов между их участниками осуществляется без денежных оборотов, в форме бартера, зачета.

Понятие "денежный оборот" более узкое, чем понятие "платежный оборот". Денежный оборот является составной частью платежного оборота. Понятие "денежный оборот" более узкое, чем понятие "платежный оборот". Денежный оборот является составной частью платежного оборота.

Денежное обращение (В)

, подразумевающее оборот наличных денег, в свою очередь служит составной частью денежного оборота. Обращение денежных знаков предполагает их постоянный переход от одних юридических или физических лиц к другим.

Обращаться могут только наличные деньги. Движение денежной единицы в безналичном обороте отражается в виде записей по счетам в банке. В подобной ситуации движение наличных денег замещается кредитными операциями, выполняемыми при участии банка, по счетам участников соответствующих операций. Поэтому понятие "денежное обращение" можно отнести только к части денежного оборота, а именно - к налично-денежному обороту.

Под денежно-платежным оборотом

(Г) понимается часть денежного оборота, где деньги функционируют как средство платежа независимо от того, безналичный это оборот или наличный.

Денежный оборот складывается из определенных каналов движения денежных средств:

1) движение средств между центральным банком и коммерческими банками. Данное движение связано с процессами эмиссии денежных средств и перемещением средств коммерческих банков в фонд обязательного резервирования Центробанка. Сюда же можно включить перемещение денежных средств в связи с процессами кредитования коммерческих банков;

2) движение денежных средств между коммерческими банками. В данном случае имеются в виду перемещения, связанные с обслуживанием клиентов данных банков или взаимного кредитования коммерческих банков;

3) между фирмами и организациями. Движение денежных средств между данными экономическими субъектами связано с товарооборотом и процессом оплаты данного товарооборота, а также при учете взаимных требований;

4) между банками, фирмами и организациями. Движение денежных средств между данными субъектами связано в основном с операциями кредитования и учета долговых обязательств, а также операций по хранению и перемещению денежных средств;

5) между банками и населением. Денежные средства перемещаются в связи с активным процессом предоставления потребительского кредита и движением средств в целях хранения и увеличения доходов населения;

6) между фирмами, организациями и населением. Данный денежный канал представлен передвижением средств по поводу оплат товарооборотных операций и оплаты труда работников, который предоставляется домохозяйствами;

7) между банками и финансовыми институтами. Движение денежных средств между данными субъектами экономических отношений осуществляется в рамках операций взаимного кредитования и других финансовых действий, способствующих экономической выгоде или оформлению определенных операций третьих субъектов;

8) между финансовыми институтами и населением. Движение денежных средств в данном случае связано с выполнением населением определенных финансовых операций, как правило, с целью увеличения собственного дохода;

9) между физическими лицами. Данный канал движения денежных средств является самым незаметным, но одним из важнейших в системе перераспределения денежных средств, поскольку представляет собой перемещение средств между населением. Как правило, данное перемещение носит своей целью решение бытовых вопросов и поддержание определенного уровня благосостояния членов собственной семьи.

По каждому из каналов денежные средства осуществляют встречное движение. Другими словами, денежный оборот является много направленным и охватывает все субъекты хозяйственной деятельности.

Структура денежного оборота.

Структуру денежного оборота можно определить по разным признакам. Из них наиболее распространенными является классификация денежного оборота в зависимости от формы функционирующих в нем денег

. По этому признаку денежный оборот подразделяется на безналичный и налично-денежный обороты. Однако, несмотря на все важность такой классификации, она не отражает экономического содержания отдельных частей денежного оборота. Поэтому наряду с данным признаком классификации денежного оборота следует использовать и другой признак – характер отношений

, которые обслуживает та или иная части денежного оборота.

В зависимости от этого признака денежный оборот разбивается на три части:

- денежно-расчетный оборот, который обслуживает расчетные отношения за товары и услуги и по нетоварным обязательствам юридических и физических лиц;

- денежно-кредитный оборот, обслуживающий кредитные отношения в хозяйстве;

- денежно-финансовый оборот, обслуживающий финансовые отношения в хозяйстве.

Наконец, можно классифицировать денежный оборот в зависимости от субъектов

, между которыми двигаются деньги. По этому признаку структура денежного оборота будет такова:

- оборот между банками (межбанковский оборот)

- оборот между банками и юридическими и физическими лицами (банковский оборот)

- оборот между юридическими лицами

- оборот между юридическими и физическими лицами

- оборот между физическими лицами

13. Налично - денежный оборот и его организация

Налично-денежный оборот представляет собой процесс движения наличных денежных знаков (банкнот, казначейских билетов, разменной монеты). Несмотря на то, что налично-денежный оборот во всех странах как с рыночной, так и с административной моделями экономики составляет меньшую часть, он имеет большое значение. Именно этот оборот обслуживает получение и расходование большей части денежных доходов населения. Именно в налично-денежный оборот складывается постоянно повторяющийся кругооборот наличных денег

налично-денежный оборот начинается в расчетно-кассовых центрах Центрального банка РФ. Наличные деньги переводятся из их резервных фондов в оборотные кассы, тем самым они поступают в обращение. Из оборотных касс РКЦ наличные деньги направляются в операционные кассы коммерческих банков. Часть этих денег банки могут передавать друг другу на платной основе, но большая часть наличных денег выдается клиентам - юридическим и физическим лицам (либо в кассы предприятий и организаций, либо непосредственно населению). Часть наличных денег, находящихся в кассах предприятий и организаций, используется для расчетов между ними, но большая часть передается населению в виде различных видов денежных доходов (заработной платы, пенсий и пособий, стипендий, страховых возмещений, выплаты дивидендов, поступлений от продажи ценных бумаг и т. д.).

Население также использует наличные деньги для взаиморасчетов, но большая их часть расходуется на выплату налогов, сборов, страховых платежей, квартплаты и коммунальных платежей, погашение ссуд, покупку товаров и оплату различных платных услуг, покупку ценных бумаг, лотерейных билетов, арендные платежи, уплату штрафов, пени и неустоек и т.д.

Таким образом, деньги поступают либо непосредственно в операционные кассы коммерческих банков, либо в кассы предприятий и организаций (прежде всего предприятий торговли и предприятий, оказывающих услуги населению).

В соответствии с действующим порядком организации налично-де-нежного оборота для каждого предприятия устанавливаются лимиты остатка наличных денег в их кассах и деньги, превышающие лимит, должны сдаваться в обслуживающий данное предприятие коммерческий банк. Для коммерческих банков также устанавливаются лимиты их операционных касс, поэтому в сумме, превышающей лимит, они сдают наличные деньги в РКЦ. Последним также устанавливается лимит их оборотных касс, поэтому деньги в сумме, превышающей лимит, переводятся в резервные фонды, т.е. изымаются из обращения.

14. Международные расчеты

- регулирование платежей по денежным требованиям и обязательствам, возникающим в связи с экономическими, политическими, культурными отношениями между юридическими и физическими лицами разных стран.

Порядок проведения расчетов за импортируемые и экспортируемые товары регламентируются законодательством страны, а также подчиняется международным правилам документарного оформления и оплаты платежных документов.

Формы международных расчетов, порядок их применение и недостатки

В соответствии со сложившейся практикой в настоящее время применяются следующие основные формы международных расчетов: документарный аккредитив, инкассо, банковский перевод, открытый счет, аванс. Кроме того, в расчетах используются векселя и чеки.

Банковский перевод

представляет собой поручение одного банка другому выплатить переводополучателю определенную сумму. В форме банковского перевода осуществляются оплата инкассо, платежи в счет окончательных расчетов, авансовые платежи. Кроме того, посредством перевода производятся перерасчеты и другие операции. В настоящее время банковский перевод осуществляется по системе СВИФТ. Банковские переводы могут сочетаться с другими нормами расчетов (например, с инкассо), а также с гарантиями. Экспортер предпочитает сочетать переводы с гарантией банка, который в случае неоплаты товара импортером производит платеж в счет гарантии. Для осуществления перевода за товары импортер часто прибегает к банковскому кредиту, срок которого короче, чем по кредиту для открытия аккредитива.

Инкассо

- банковская операция, посредством которой банк по поручению клиента и на основании его инструкций получает платеж от импортера за отгруженные в его адрес товары и оказанные услуги, зачисляя эти средства на счет экспортера в банке в соответствии с Унифицированными правилами по инкассо Международные валютно-кредитные и финансовые отношения под ред. Л. Н. Красавиной М.: «Финансы и статистика» 2006, с.200.

Расчеты в форме инкассо дают определенные преимущества импортеру, основное обязательство которого состоит в осуществлении платежа против товарных документов, дающих ему право на товар, при этом нет необходимости заранее отвлекать средства от своего оборота. Однако экспортер продолжает сохранять юридически право распоряжаться товаром до оплаты импортером, если не практикуется пересылка непосредственно покупателю одного из оригиналов коносамента для ускорения получения товара.

Вместе с тем инкассовая форма расчетов имеет существенные недостатки для экспортера. Во-первых, риск экспортер несет, связанный с возможным отказом импортера от платежа, что может быть связано с ухудшением конъюнктуры рынка или финансового положения плательщика. Поэтому условием инкассовой формы расчетов является доверие экспортера к платежеспособности импортера и его добросовестности. Во-вторых, существует значительный разрыв во времени между поступлением валютной выручки по инкассо и отгрузкой товара, особенно при длительной транспортировке груза.

Аккредитив

- это соглашение, в силу которого банк обязуется по просьбе клиента произвести оплату документов бенефициару, в пользу которого открыт аккредитив, или произвести оплату, акцепт тратты, выставленной бенефициаром, или негоциацию (покупку) документов, если выполнены все условия аккредитива. Обязательство банка по аккредитиву является самостоятельным и не зависит от правоотношений сторон по коммерческому контракту. Это положение направлено на защиту интересов банков и их клиентов: экспортеру обеспечивает ограничение требований к оформлению документов и получению платежа только условиями аккредитива; импортеру - четкое выполнение экспортером всех условий аккредитива.

Аккредитивная форма расчетов - наиболее сложная и дорогостоящая. За выполнение аккредитивных операций (авизование, подтверждение, проверку документов, платеж) банки взимают более высокую комиссию. Кроме того, для открытия аккредитива импортер обычно прибегает к банковскому кредиту, платя за него процент, что удорожает его форму расчетов. Для импортера аккредитивная форма расчетов ведет к иммобилизации и распылению его капиталов, поскольку он должен открыть аккредитив до получения и реализации товаров, но одновременно дает ему возможность контролировать (через банки) выполнение условий сделки экспортером. Для экспортера после авансовых платежей расчеты в форме аккредитива являются наиболее выгодными, так как это единственная форма расчетов (кроме гарантийных операций банков), содержащая обязательство банка произвести платеж. Таким образом, для экспортера безотзывный аккредитив Гражданский кодекс Российской Федерации гл. 46, параграф 3, ст. 868, 869 имеет следующие преимущества по сравнению с инкассовой формой расчетов: надежность расчетов и гарантия своевременной оплаты товаров, так как ее осуществляет банк; быстрота получения платежа, если банк производит выплату немедленно после отгрузки товара против представления отгрузочных документов; получение разрешения импортером на перевод валюты в страну экспортера при выставлении аккредитива в иностранной валюте.

Расчеты в форме аванса

. Термин «Аванс» означает платежи, осуществляемые импортером до отгрузки товара/оказания услуг экспортером. В соответствии со сложившейся практикой авансовые платежи рассматриваются, с одной стороны, в качестве условия платежа, с другой - как форма расчетов. Эти расчеты наиболее выгодны для экспортера, так как оплата товаров производится импортером до отгрузки, а иногда даже до их производства. Если импортер оплачивает товар авансом, он кредитует экспортера. Согласно международной практике платежи в форме аванса составляют 10-33% суммы контракта. По поручению экспортера на сумму авансового платежа банк экспортера обычно выдает в пользу импортера гарантию возврата полученного аванса в случае невыполнения условий контракта и непоставки товара. Согласие импортера на эти условия расчетов связано либо с его заинтересованностью в поставке товара, либо с давлением экспортера, заинтересованного в гарантиях платежа.

Сущность расчетов по открытому счету

состоит в периодических платежах импортера экспортеру после получения товара. Сумма текущей задолжности учитывается в книгах торговых партнеров. Данная форма международных расчетов связана с кредитом по открытому счету.

Открытый счет используется при расчетах между фирмами, связанными традиционными торговыми отношениями. Обычно расчеты по открытому счету применяются при регулярных поставках, когда доверие подкрепляется деловыми длительными отношениями, а покупатель - солидная фирма. Особенностью данной формы расчетов является то, что движение товаров опережает движение денег. Расчеты при этом оторваны от товарных поставок и связаны с коммерческим кредитом, причем обычно экспортер односторонне кредитует импортера. Если поставки товаров осуществляются взаимно с последующими расчетами по открытому счету, то происходит двустороннее кредитование каждой из сторон и зачет взаимных требований.

Расчеты по открытому счету наиболее выгодны для импортера, так как он производит последующую оплату полученных товаров, а процент за предоставленный кредит при этом отдельно не взимается: отсутствует риск оплаты непоставленного или непринятого товара. Для экспортера эта форма расчетов наименее выгодна, поскольку не содержит надежной гарантией своевременности платежа, замедляет оборачиваемость его капитала, иногда вызывает необходимость прибегать к банковскому кредиту. Риск неоплаты импортером товара при одностороннем использовании этой формы расчетов аналогичен риску недопоставки товара экспортером при авансовых платежах. Фактически эта форма расчетов сочетается с кредитованием импортера и отражает доверие к нему со стороны экспортера. Поэтому эта форма расчетов обычно применяется лишь при встречных поставках, когда контрагенты попеременно выступают в роли продавца и покупателя и невыполнение обязательств импортером влечет за собой приостановку товарных поставок экспортером. При односторонних поставках расчеты по открытому счету применяются редко.

В международных расчетах применяются переводные векселя

, выставляемые экспортером и импортером. Тратта - документ, составленный в установленной законом форме и содержащий безусловный приказ одного лица (трассанта) другому (трассату) об уплате в указанный срок определенной суммы денег названному в векселе третьему лицу (ремитенту) или предъявителю. Трассант и ремитент могут быть одним лицом, если тратта выписывается на «себя». За оплату векселя ответственность несет акцептант, в качестве которого выступает экспортер или банк. Акцептованные банком тратты легко превратить в наличные деньги путем учета. С развитием товарно-денежных отношений и глобализацией хозяйственных связей вексель стал универсальным кредитно-расчетным документом.

В международных расчетах используются чеки

. Если платеж осуществляется с помощью чека (чек клиента), либо поручает его выписку банку (чек банка), чек подлежит оплате (инкассации) по предъявлении.

Под влиянием научно технической революции в международные расчеты активно внедряются ЭВМ, используются электронные сигналы в виде записей в памяти банковских компьютеров, передаваемых по каналам дистанционной связи сети Интернет. Передача информации по межбанковским расчетам осуществляется через СВИФТ.

15.

Сущность и формы проявления инфляции.

1.

ИНФЛЯЦИЯ

(от лат. Inflatio -вздутие) - переполнение сферы обращения избыточной денежной массой при отсутствии адекватного увеличения товарной массы, что вызывает обесценивание денежной единицы. Инфляция проявляется в форме роста цен на товары и услуги, не обусловленного повышением их качества.

Инфляция

(лат. Inflatio — вздутие) — повышение общего уровня цен на товары и услуги. При инфляции за одну и ту же сумму денег по прошествии некоторого времени можно будет купить меньше товаров и услуг, чем прежде. В этом случае говорят, что за прошедшее время покупательная способность денег снизилась, деньги утратили часть своей реальной стоимости.

Противоположным процессом является дефляция — снижение общего уровня цен (отрицательный рост). В современной экономике встречается редко и краткосрочно, обычно носит сезонный характер.

Причины инфляции

В экономической науке различают следующие причины инфляции:

1 - Рост государственных расходов, для финансирования которых государство прибегает к денежной эмиссии, увеличивая денежную массу сверх потребностей товарного обращения. постоянное увеличение расходов государства на программы социальной направленности (пособия по безработице, выплаты пенсионерам и молодежи, издержки на науку, образование, культуру, на экологию), финансирование прочих национальных проектов. Это порождает «инфляцию спроса», так как увеличивает платежеспособный потенциал совокупного покупателя.

2-

это спрос на денежные знаки со стороны поставщиков. Объективное увеличение цен начинает раскручивать маховик «цены – заработная плата»: чем выше цены, тем выше должна быть заработная плата, а чем выше заработная плата, тем выше затраты производства. Это и есть «инфляция издержек».

3 - Инфляционное ожидание

.

Это, скорее всего самая распространенная причина инфляции в нашей стране. Возникновение самоподдерживаемого характера инфляции.

Население, напуганное постоянным ростом цен, приобретает товары впрок, сверх своих текущих потребностей, ожидая нового повышения цен. Одновременно с этим требуя повышения заработной платы, подталкивая потребительский спрос к расширению. Производители опасаются повышения цен со стороны поставщиков, и закладывают в цену своих товаров прогнозируемый ими рост цен на комплектующие.

Банкиры закладывают предполагаемую инфляцию в процент, под который дает кредит. Предприниматели - в планы сделок, будущие цены.

Формы проявления инфляции:

1.

рост цен на товары и услуги, причем неравномерный, что приводит к обесценению денег, снижению их покупательной способности;

2.

понижение курса национальной денежной единицы по отношению к иностранной. Например, в 1991 г. 1 долл. США приравнивался к 0,90 руб., а на 10.03.2004 г. 1 долл. США был равен 28 руб. 51 коп.;

3.

увеличение цены золота, выраженной в национальной денежной единице.

Как экономическая категория

инфляция существует уже длительное время. Считается, что она появилась с возникновением денег, с функционированием которых неразрывно связана. Инфляция как экономическая категория

отражает перераспределение национального дохода между сферами общественного воспроизводства, отраслями и регионами народного хозяйства, между классами и социальными группами населения, осуществляемое через механизм изменения цен.

16. Виды инфляции и факторы ее возникновения.

Типы и виды инфляции, отличительные особенности современного этапа. Инфляция спроса и инфляция издержек, факторы, их определяющие.

В зависимости от причин возникновения различают два типа инфляции

: инфляция спроса; инфляция предложения.

Инфляция спроса

возникает, если спрос на товары больше, чем предложение товаров.

Под влиянием увеличения совокупного спроса и избытка денег начинается рост цен. Инфляция спроса обусловлена: милитаризацией экономики; дефицитом бюджета и ростом государственного долга; кредитной экспансией банков (выпуском кредитных денег в качестве средства платежа); притоком иностранной валюты, т. е. увеличением денежной массы без увеличения объема товаров.