Контрольная работа

Финансовая стратегия предприятия

Содержание:

1. Выбор главной финансовой стратегии предприятия……………………..3

2. Методический инструментарий учета фактора риска при подготовке стратегических финансовых решений…………………………………….6

1.

ВЫБОР

ГЛАВНОЙ

ФИНАНСОВОЙ

СТРАТЕГИИ

ПРЕДПРИЯТИЯ

Выбор главной финансовой стратегии характеризует основной стратегический выбор предприятия в системе путей достижения стратегических финансовых целей, определяя направленность всех последующих действий по принятию стратегических финансовых решений.

Главная финансовая стратегия предприятия представляет

собой избираемое генеральное направление его финансового

развития, касающееся всех важнейших аспектов его финансо

вой деятельности и финансовых отношений, обеспечивающее реализацию его основных стратегических финансовых целей.

Выбор главной финансовой стратегии предприятия в первую очередь зависит от принятой им базовой корпоративной стратегии. Такая зависимость определяется тем, что финансовая стратегия носит подчиненный характер по отношению к базовой корпоративной стратегии и, как и любой другой вид функциональной стратегии, призвана обеспечивать эффективную ее реализацию. Исходя из системы рассмотренных ранее видов базовых корпоративных стратегий предприятия, предлагается следующая система адекватных им видов главной финансовой стратегии.

Рекомендуемая

система

видов

главной

финансовой

стратегии

предприятия

,

адекватной

соответствующим

видам

его

базовой

корпоративной

стратегии

| Приоритетные доми- |

| нантные сферы (направ- |

| Виды главной |

ления) стратегического |

| Виды базовой |

финансовой |

финансового развития |

| корпоративной |

стратегии |

предприятия, |

| стратегии |

предприятия |

обеспечивающие |

| реализацию его главной |

| финансовой стратегии |

| 1. "Ускоренный |

Стратегия финан- |

Ускоренное возра- |

| рост" |

совой поддержки |

стание потенциала |

| ускоренного |

формирования |

| роста предприя- |

финансовых ресур- |

| тия |

сов предприятия |

| 2. "Ограничен- |

Стратегия финан- |

Обеспечение эф- |

| ный рост" |

сового обеспече- |

фективного рас- |

| ния устойчивого |

пределения и |

| роста предприя- |

использования |

| тия |

финансовых ресур- |

| сов предприятия |

| 3. "Сокраще- |

Антикризисная |

Формирование до- |

| ние" |

финансовая |

статочного уровня |

| стратегия пред- |

финансовой без- |

| приятия |

опасности пред- |

| приятия |

"Стратегия финансовой поддержки ускоренного роста

предприятия "

(СФПУР) направлена на обеспечение высоких темпов его операционной деятельности, в первую очередь, — объемов производства и реализации продукции. В этих условиях существенно увеличивается потребность в финансовых ресурсах, направляемых на прирост оборотных и внеоборотных активов предприятия. Соответственно, приоритетной доминантной сферой (направлением) стратегического финансового развития предприятия, в наибольшей степени обеспечивающей данный вид главной финансовой стратегии, является возрастание потенциала формирования финансовых ресурсов.

Реклама

"Стратегия финансового обеспечения устойчивого рос

та предприятия "

(СФОУР) направлена на сбалансирование параметров ограниченного роста операционной деятельности и необходимого уровня финансовой безопасности предприятия. Стабильная поддержка таких параметров в процессе стратегического финансового развития предприятия выдвигает в качестве приоритетной доминантную сферу обеспечения эффективного распределения и использования его финансовых ресурсов.

"Антикризисная финансовая стратегия предприятия"

(АФС) призвана обеспечить финансовую стабилизацию предприятия в процессе выхода из кризиса операционной его деятельности, вызывающего необходимость сокращения объемов производства и реализации продукции (т.е. процессов выхода из отдельных рынков или их сегментов, сокращения определенных производственных его единиц и т.п.). В этих условиях приоритетной доминантной сферой стратегического финансового развития становится

формирование достаточного уровня финансовой безопасности предприятия.

Наряду с видом базовой корпоративной стратегии важным фактором, определяющим выбор главной финансовой стратегии предприятия, является исходная модель его стратегической финансовой позиции. Это связано с тем, что не все варианты этой модели могут поддерживать реализацию тех или иных видов базовой корпоративной стратегии, а соответственно и адекватных им видов главной финансовой стратегии предприятия. Так, например, модель стратегической финансовой позиции предприятия, характеризуемая квадрантом "слабость и угрозы", не может обеспечить базовую корпоративную стратегию "ускоренного роста", т.е. вступает в противоречие и с главной финансовой стратегией — СФПУР.

Ряд моделей стратегической финансовой позиции неэффективны в процессе осуществления отдельных видов главной финансовой стратегии по обратной причине — они не позволяют реализовать в достаточной степени финансовый потенциал предприятия. В качестве примера можно привести модель стратегической финансовой позиции, отражаемой квадрантом "сила и возможности", используемой в процессе реализации базовой корпоративной стратегии "сокращение" и соответственно главной финансовой стратегии — АФС.

Следовательно, для того чтобы главная финансовая стратегия могла быть эффективно реализована в предстоящем периоде, она должна учитывать возможности конкретной модели стратегической финансовой позиции предприятия. Рекомендации по возможным сочетаниям избираемой главной финансовой стратегии предприятия и конкретных моделей его стратегической финансовой позиции.

Реклама

Как видно из приведенной таблицы, отдельные виды главной финансовой стратегии предприятия могут избираться при различных моделях его стратегической финансовой позиции (но в рамках определенного их диапазона). Конкретная взаимосогласованность этих параметров определяется с учетом степени проявления факторов внешней и внутренней среды предприятия в предстоящем периоде в рамках каждой модели стратегической финансовой позиции предприятия.

Модели стратегической финансовой

позиции предприятия, обеспечивающие реализацию отдельных видов его главной финансовой стратегии

| Виды главной финансовой стратегии предприятия |

Модели стратегической финансовой позиции, согласуемые с его главной финансовой стратегией |

| Наилучшие |

Возможные |

| 1. Стратегия финансовой поддержки ускоренного роста предприятия |

"Сила и возможности" |

"Стабильность и возможности" "Сила и угрозы" |

| 2. Стратегия финансового обеспечения устойчивого роста предприятия |

"Стабильность и возможности" "Сила и угрозы" |

"Стабильность и угрозы" |

| 3. Антикризисная финансовая стратегия предприятия |

"Слабость и угрозы" |

"Слабость и возможности" |

В процессе выбора главной финансовой стратегии предприятия могут учитываться и другие факторы, в частности, стадия его жизненного цикла, финансовый менталитет его собственников, уровень квалификации финансовых менеджеров.

2.

МЕТОДИЧЕСКИЙ ИНСТРУМЕНТАРИЙ УЧЕТА ФАКТОРА РИСКА

ПРИ ПОДГОТОВКЕ СТРАТЕГИЧЕСКИХ

ФИНАНСОВЫХ РЕШЕНИЙ

Стратегическое управление финансовыми рисками базируется на обширной методическом инструментарии учета фактора риска, позволяющем решать связанные с ним конкретные задачи перспективного финансового развития предприятия. Дифференциация этого методического инструментария отражает следующую систематизацию задач учета фактора риска при подготовке стратегических финансовых решений.

I

. Методический инструментарий оценки уровня финансового риска

является наиболее обширным, так как включает в себя разнообразные экономико-статистические, экспертные, аналоговые методы осуществления такой оценки. Выбор конкретных методов оценки определяется наличием необходимой информационной базы и уровнем квалификации менеджеров.

1. Экономико-статистические методы

составляют основу проведения оценки уровня финансового риска. К числу основных расчетных показателей такой оценки относятся:

а) Уровень финансового риска.

Он характеризует общий алгоритм оценки этого уровня, представленный следующей формулой:

УР = ВР х РП ,

где УР — уровень соответствующего финансового риска;

ВР — вероятность возникновения данного финансового риска;

РП — размер возможных финансовых потерь при реализации данного риска.

В практике использования этого алгоритма размер возможных финансовых потерь выражается обычно абсолютной суммой, а вероятность возникновения финансового риска — одним из коэффициентов измерения этой вероятности (коэффициентом вариации, бета-коэффициентом и др.) Соответственно уровень финансового риска при его расчете по данному алгоритму будет выражен абсолютным показателем, что существенно снижает базу его сравнения при рассмотрении альтернативных вариантов.

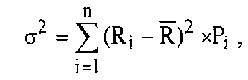

б) Дисперсия.

Она характеризует степень колеблемости изучаемого показателя (в данном случае — ожидаемого дохода от осуществления финансовой операции) по отношению к его средней величине. Расчет дисперсии осуществляется по следующей формуле:

где а2

— дисперсия;

Rj — конкретное значение возможных вариантов ожидаемого дохода по рассматриваемой финансовой операции;

r— среднее ожидаемое значение дохода по рассматриваемой финансовой операции;

Рi — возможная частота (вероятность) получения отдельных вариантов ожидаемого дохода по финансовой операции

n — число наблюдений.

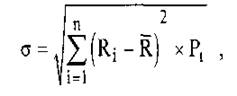

в) Среднеквадратическое (стандартное) отклонение.

Этот показатель является одним из наиболее распространенных при оценке уровня индивидуального финансового риска, так же как и дисперсия определяющий степень колеблемости и построенный на ее основе. Он рассчитывается по следующей формуле:

где  — среднеквадратическое (стандартное) отклонение; — среднеквадратическое (стандартное) отклонение;

Rj — конкретное значение возможных вариантов ожидаемого дохода по рассматриваемой финансовой операции;

r— среднее ожидаемое значение дохода по рассматриваемой финансовой операции;

Pj — возможная частота (вероятность) получения отдельных вариантов ожидаемого дохода по финансовой операции; п — число наблюдений.

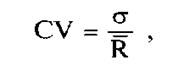

г)Коэффициент вариации.

Он позволяет определить уровень риска, если показатели среднего ожидаемого дохода от осуществления финансовых операций различаются между собой. Расчет коэффициента вариации осуществляется по следующей формуле:

где CV — коэффициент вариации;

s — среднеквадратическое (стандартное) отклонение; r— среднее ожидаемое значение дохода по рассматриваемой финансовой операции.

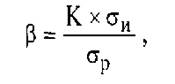

д)Бета-коэффициент (или бета).

Он позволяет оценить индивидуальный или портфельный систематический финансовый риск по отношению к уровню риска финансового рынка в целом. Этот показатель используется обычно для оценки рисков инвестирования в отдельные ценные бумаги. Расчет этого показателя осуществляется по формуле:

где  — бета-коэффициент; — бета-коэффициент;

К — степень корреляции между уровнем доходности по индивидуальному виду ценных бумаг (или по их портфелю) и средним уровнем доходности данной группы фондовых инструментов по рынку в целом;

— среднеквадратическое (стандартное) отклонение доходности по индивидуальному виду ценных бумаг (или по их портфелю в целом); — среднеквадратическое (стандартное) отклонение доходности по индивидуальному виду ценных бумаг (или по их портфелю в целом);

—среднеквадратическое (стандартное) отклонение доходности по фондовому рынку в целом. —среднеквадратическое (стандартное) отклонение доходности по фондовому рынку в целом.

Уровень финансового риска отдельных ценных бумаг определяется на основе следующих значений бета-коэффициентов:

Р = 1 — средний уровень;

Р > 1 — высокий уровень;

Р < 1 — низкий уровень.

2. Экспертные методы оценки уровня финансового рис

ка

применяются в том случае, если на предприятии отсутствуют необходимые информативные данные для осуществления расчетов экономико-статистическими методами. Эти методы базируются на опросе квалифицированных специалистов (страховых, финансовых, инвестиционных менеджеров соответствующих специализированных организаций) с последующей математической обработкой результатов этого опроса.

В целях получения более развернутой характеристики уровня риска по рассматриваемой операции опрос следует ориентировать на отдельные виды финансовых рисков, идентифицированные по данной операции (процентный, валютный, инвестиционный и т.п.).

В процессе экспертной оценки каждому эксперту предлагается оценить уровень возможного риска, основываясь на определенной балльной шкале, например:

—риск отсутствует:0 баллов;

—риск незначительный:10 баллов;

—риск ниже среднего уровня: 30 баллов;

—риск среднего уровня:50 баллов;

—риск выше среднего уровня: 70 баллов;

—риск высокий:90 баллов;

—риск очень высокий:100 баллов.

3. Аналоговые методы оценки уровня финансового риска

позволяют определить уровень рисков по отдельным наиболее массовым финансовым операциям предприятия. При этом для сравнения может быть использован как собственный, так и внешний опыт осуществления таких финансовых операций.

II

.

Методический инструментарий формирования необходимого уровня доходности финансовых операций с учетом фактора риска

позволяет обеспечить четкую количественную пропорциональность этих двух показателей в процессе управления финансовой деятельностью предприятия.

1. При определении необходимого уровня премии за риск

%

используется следующая формула:

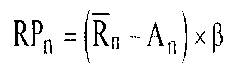

где RPn

—уровень премии за риск по конкретному финансовому (фондовому) инструменту;

Rn

—средняя норма доходности на финансовомрынке;

Ап

— безрисковая норма доходности на финансовомрынке;

—бета-коэффициент, характеризующий уровень систематического риска по конкретному финансовому (фондовому) инструменту. —бета-коэффициент, характеризующий уровень систематического риска по конкретному финансовому (фондовому) инструменту.

2.

При определении необходимой суммы премии за риск

используется следующая формула:

RPS

= SI х RPn

,

где RPS

—сумма премии за риск по конкретному финан совому (фондовому) инструменту в настоящей стоимости;

SI — стоимость (котируемая цена) конкретногофинансового (фондового) инструмента;

RPn

—уровень премии за риск по конкретному финансовому (фондовому) инструменту, выраженный десятичной дробью.

3.При определении (необходимого) общего уровня доходности финансовых операций с учетом фактора риска

используется следующая формула:

RDn

= An

+ RPn

,

где RDn

—общий уровень доходности по конкретному финансовому (фондовому) инструменту с учетом фактора риска;

Ап

— безрисковая норма доходности на финансовом рынке;

RPn

— уровень премии за риск по конкретному финансовому (фондовому) инструменту.

При определении уровня избыточной доходности (премии за риск) всего портфеля ценных бумаг на единицу его риска используется "коэффициент Шарпа", определяемый по следующей формуле:

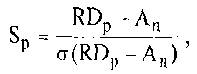

где Sp

— коэффициент Шарпа, измеряющий избыточную доходность портфеля на единицу риска, характеризуемую среднеквадратическим (стандартным) отклонением этой избыточной доходности;

RDp

—общий уровень доходности портфеля;

Ап

— уровень доходности по безрисковому финансовому инструменту инвестирования;

— среднеквадратическое отклонение избыточной доходности. — среднеквадратическое отклонение избыточной доходности.

III

. Методический инструментарий оценки стоимости де

нежных средств с учетом фактора риска

дает возможность осуществлять расчеты как будущей, так и настоящей их стоимости с обеспечением необходимого уровня премии за риск.

1.При оценке будущей стоимости денежных средств с

учетом фактора риска

используется следующая формула:

SR

= Р * [(1 + Аn) * (1 + RPn

)]n ,

где Sr— будущая стоимость вклада (денежных средств),учитывающая фактор риска;

Р — первоначальная сумма вклада;

Ап

— безрисковая норма доходности на финансовомрынке, выраженная десятичной дробью;

RPn

— уровень премии за риск по конкретному финансовому инструменту (финансовой операции), выраженный десятичной дробью;

n— количество интервалов, по которым осуществляется каждый конкретный платеж, в общем обусловленном периоде времени.

2.

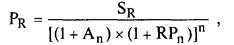

При оценке настоящей стоимости денежных средств с учетом фактора риска

используется следующая формула:

где Pr— настоящая стоимость вклада (денежных средств),

учитывающая фактор риска;

Sr— ожидаемая будущая стоимость вклада (денежных средств);

Ап

— безрисковая норма доходности на финансовом

рынке, выраженная десятичной дробью;

RPn

— уровень премии за риск по конкретному финансовому инструменту (финансовой операции), выраженный десятичной дробью;

n — количество интервалов, по которым осуществляется каждый конкретный платеж, в общем обусловленном периоде времени.

Проведенный обзор показывает, что методический инструментарий учета фактора риска при подготовке стратегических финансовых решений является довольно обширным и позволяет решать многообразные задачи в этой сфере стратегического финансового менеджмента.

|