СОДЕРЖАНИЕ

Введение

1. ОСНОВНЫЕ ВИДЫ ДЕЯТЕЛЬНОСТИ И ОРГАНИЗАЦИОННАЯ СТРУКТУРА АО «БАНК ЦЕНТРКРЕДИТ»

1.1 Характеристика АО «БЦК» на банковском рынке Казахстана

1.2 Операции с ценными бумагами как вид инвестиционной деятельности АО «БЦК» и его дочерней компании «BCC- Invest»

2. АНАЛИЗ ДЕЯТЕЛЬНОСТИ ПО ПРОВЕДЕНИЮ ОПЕРАЦИЙ КОММЕРЧЕСКИХ БАНКОВ С ЦЕННЫМИ БУМАГАМИ

2.1 Оценка пруденциальных нормативов и финансовых показателей АО «БЦК»

2.2 Анализ портфеля ценных бумаг банка

3. ОПЕРАЦИИ КОММЕРЧЕСКИХ БАНКОВ С ЦЕННЫМИ БУМАГАМИ

3.1 Деятельность коммерческого банка на рынке ценных бумаг

3.2 Модели портфельного инвестирования3.3 Этапы проведения инвестиционного процесса в коммерческом банке

3.4 Управление и оценка портфеля на рынке ценных бумаг

Заключение

Приложение А

Приложение Б

Приложение В

Список использованной литературы

ВВЕДЕНИЕ

Многие коммерческие банки в настоящее время имеют достаточно большой объем свободных средств, которые возможно как инвестировать в различные виды деятельности, так и направить на приобретение ценных бумаг. При осуществлении инвестирования в ценные бумаги банк, как и любой другой инвестор, сталкивается с различными целями инвестирования.Именно портфель ценных бумаг является тем инструментом, с помощью которого может быть достигнуто требуемое соотношение всех инвестиционных целей, которое недостижимо с позиции отдельно взятой ценной бумаги, и возможно только при их комбинации.Портфели ценных бумаг коммерческих банков являются частьювзаимосвязанной системы портфелей более высокого уровня. Функционирование всей системы портфелей подчинено интересам обеспечения устойчивости и рентабельности института, обеспечения устойчивости всей финансовой системы.Этими факторами обусловлен выбор темы курсового проекта –«Операции коммерческих банков с ценными бумагами».Объектом исследования является деятельность АО «Банк ЦентрКредит» и его дочерней компании АО «BCC- Invest» при осуществлении деятельности на фондовом рынке Казахстана. Предметом исследования является организация, технология, управление и методика портфельного инвестирования на рынке ценных бумаг.Основная задача данного курсового проекта заключается в изучении поведения коммерческих банков на РЦБ, исследования моделей портфельного инвестирования, и этапов проведения инвестиционного процесса. В соответствии с этими задачами построены главы и параграфы данной работы.Данная курсовая работа была выполнена на материалах, предоставленных АО «Банк ЦентрКредит» а также использована специализированная литература по банковскому делу.

1. ОСНОВНЫЕ ВИДЫ ДЕЯТЕЛЬНОСТИ И ОРГАНИЗАЦИОННАЯ СТРУКТУРА АО «БАНК ЦЕНТРКРЕДИТ»

1.1 Характеристика АО «БЦК» на банковском рынке Казахстана

АО «Банк ЦентрКредит» был основан 19 сентября 1988 году на самом пике кооперативного движения, предвестника рыночных перемен. В то время, в Казахстане были только государственные банки и появление первых частных банковских структур, стало неординарным событием, так было положено начало появлению частных банков. В 2003 году Банк «ЦентрКредит» признан самым динамично развивающимся банком в Казахстане по программе кредитования малого бизнеса, а в январе 2005 года банк вошел в пятерку лидеров банковского рынка Казахстана. По состоянию на 30 марта 2007 года уставный капитал составил 21 400 000 000 тенге. В течение следующих двух лет планируется осуществление нескольких эмиссий акций Банка с целью увеличения уставного капитала.

AO "Банк ЦентрКредит" имеет головной офис в городе Алматы и содержит собственную широкую филиальную сеть по республике, обслуживает юридических и физических лиц в свыше 120 филиалах и отделениях. Каждый филиал имеет по два и более РКО занимающиеся не только обслуживанием населения, но выдачей кредитов, открытием депозитов и обменов валюты.

Стратегической линией банка является всемерная поддержка малого и среднего бизнеса. Привлекает клиентов то, что Банк «ЦентрКредит» практически не ограничен в ресурсах и, в свою очередь, заинтересован в хороших, солидных заемщиках. Сегодня банк входит в пятерку крупнейших банков республики, являясь при этом банком системообразующим. «Банк ЦентрКредит» старается работать на опережение. Так было, например, в случае с корпорацией Western Union. «Банк ЦентрКредит» оказался первым представителем этой всемирно известной компании в Казахстане и Средней Азии. Благодаря внедрению этой системы, клиенты банка получили возможность практически без ограничений отправлять и получать деньги в любой точке земного шара.

Реклама

За годы своего существования список продуктов и услуг, предоставляемых клиентам, увеличился до 30. В число эти продуктов и услуг входят:

-CallCenter, телефонный банкинг, торговое финансирование, кассовые операции, розничное кредитование, гарантии, инкассация, домашний банкинг, платёжные карточки, сейфовые услуги, дорожные чеки, депозиты физических и юридических лиц, факторинг, кредитование малого и среднего бизнеса, денежные переводы, ПИФы, векселя, операции на рынке ценных бумаг. Одним из приоритетных направлений в деятельности банка является кредитование малого и среднего бизнеса. АО «Банк ЦентрКредит» осуществляет краткосрочное, средне- и долгосрочное финансирование, как за счет собственных средств, так и с привлечением международных источников финансирования.

При кредитовании юридических лиц банком осуществляются следующие услуги:

1. Овердрафт-форма краткосрочного займа, предоставляемого ОАО “Банк Центр Кредит” заемщику на доверительной основе (бланковый кредит) для обеспечения текущей деятельности при возникновении у него потребности в денежных средствах в случаях их временной недостаточности или отсутствия на счете для завершения текущих расчетов.

2. Кредитная линия - по определению Национального банка РК, приведенному в Правилах ведения документации по кредитованию банками второго уровня, - это обязательство банка кредитовать заемщика на условиях, позволяющих заемщику самому определять время получения кредита, но в пределах суммы и времени, определенных внутренней кредитной политикой банка для такой формы кредитования и договором. Кредитная линия устанавливается при финансировании проектов компаний по закупу, монтажу оборудования, налаживанию отдельных этапов производства в рамках установленной суммы в режиме поэтапного предоставления займа.

3. Лимит кредитования - устанавливается под текущую деятельность для финансирования оборотных средств компании в рамках установленной суммы. Лимит кредитования используется в отношениях с надежными и постоянными клиентами. При утверждении лимита кредитования на компанию возможно финансирование отдельных контрактов, договоров по закупке сырья и материалов без изучения условий реализации каждого отдельного проекта. При этом проводится анализ структуры предприятия, его финансового состояния и определяются направления финансирования. Лимит кредитования предполагает финансирование на возобновляемой основе в сумме, не превышающей установленный лимит. Компания имеет право на получение кредитов в рамках установленного лимита. По мере погашения обязательств заемщик может вновь оформить кредиты на высвободившуюся сумму.

Реклама

А еще «Банк ЦентрКредит» предлагает самые разнообразные депозиты, которые учитывают интересы практически всех категорий вкладчиков, активно внедряет более совершенные виды услуг на основе информационных технологий, такие, как домашний банкинг, интернет-банкинг и телефонный банкинг, которые позволяют получать информацию прямо через компьютер и интернет, не посещая банк.

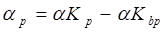

Организационная структура банка и филиалов позволяет распределить обязанности между подразделениями и отделами, что способствует повышению качества обслуживания населения и позволяет охватить банку большую долю рынка (Приложение А).

Ведя правильную политику на рынке, оказывая новые услуги, банк стал одним из сильнейших в Республике Казахстан. Активы АО "Банк ЦентрКредит" за 9 месяцев 2007 года увеличились на 336,498 млрд, или 58,9%. И по состоянию на 1 октября они достигли 907,452 млрд.

По данным пресс-службы, ссудный портфель банка с начала текущего года увеличился на 247,141 млрд, или 61,2%, и достиг уровня в 651,068 млрд. Собственный капитал по состоянию на 1 октября составил 64,440 млрд, увеличившись по сравнению с началом года на 24,671 млрд, или 62%.

Чистая прибыль банка за 9 месяцев составила 9,541 млрд, что значительно - на 4,169 млрд, или 77,6%, - превышает прибыль за аналогичный период 2006 года (5,372 млрд). Финансовые аналитики отмечают, что по темпам роста активов и собственного капитала АО "Банк ЦентрКредит" занимает одно из ведущих мест среди крупных банков Казахстана. Положительная динамика особенно заметна на фоне негативных тенденций на финансовом рынке.

1.2 Операции с ценными бумагами как вид инвестиционной деятельности АО «БЦК» и его дочерней компании «

BCC

-

Invest

»

Своему успеху банк обязан и своим дочерним компаниям, таким как:

- АО « ВСС- Invest»

-ТОО «Центр Лизинг»

-АО НПФ «Капитал»

АО «BCC Invest» фактически осуществляет свою деятельность с 1998 года. Компания образована путем перерегистрации АО «KIB Asset Management» и является дочерней компанией АО «Банк ЦентрКредит». Создание компании было вызвано потребностями рынка, растущим потенциалом инвестиционного банкинга. В настоящее время компания оказывает услуги в следующих видах деятельности:

-Брокерско-дилерская деятельность

-Управление активами клиентов

-Корпоративное финансирование

-Прямые инвестиции

«BCC Invest» обладает всеми законодательно закрепленными лицензиями и разрешениями:

-Государственная лицензия № 0401201249 от 31.07.2006 года на занятие брокерской и дилерской деятельностью на рынке ценных бумаг с правом ведения счетов клиентов в качестве номинального держателя.

-Государственная лицензия № 0403200488 от 31.07.2006 года на занятие деятельностью по управлению инвестиционным портфелем на рынке ценных бумаг.

На протяжении ряда лет компания занимает одно из лидирующих мест среди операторов биржевого рынка. «BCC Invest» входит в первую тройку ведущих операторов вторичного биржевого рынка негосударственных ценных бумаг в Республике Казахстан. Так, по итогам 2005 года было занято второе место среди наиболее активных операторов Казахстанской Фондовой Биржи по категориям «Р» и «Н». Рыночная доля компании в брутто - объеме по сделкам с НЦБ составила 10,6 %.

В целях качественного обеспечения своей основной деятельности компания является акционером и членом АО «Казахстанская фондовая биржа», депонентом АО «Центральный депозитарий ценных бумаг», имеет счета в банках-кастодианах, сотрудничает со многими финансовыми структурами Республики Казахстан, ведущими финансовыми компаниями России и дальнего зарубежья.

По данным независимого информационного ресурса Investfunds.kz интервальный паевой инвестиционный фонд «Премиум» («Чемпион»), находящийся под управлением инвестиционной компании АО «BCC Invest»-дочерней организации АО «БанкЦентрКредит», занял первое место в рейтинге ПИФов по доходности по итогам месяца. Прирост стоимости пая составил 2,11% по итогам месяца. Прирост стоимости пая на фоне нестабильности фондовых рынков стал возможным благодаря сбалансированной политике управляющей компании. На 01.08.2007 общее количество публичных фондов по Казахстану составляет 32 фонда.

BCC Invest оказывает широкий спектр брокерских услуг для инвесторов (юридическим и физическим лицам без ограничения по сумме инвестирования). Клиентам доступны следующие услуги:

- Открытие и обслуживание брокерских и депозитарных счетов;

- Проведение операции купли-продажи ценных бумаг на организованном рынке;

- Проведение операции купли-продажи ценных бумаг вне биржи;

- Финансирование под обеспечение ценных бумаг;

- Услуги номинального держателя ценных бумаг;

- Организация скупки акций (формирование контрольного пакета);

- Услуги по маржинальной торговле;

- Услуги андеррайтингового агента;

- Услуги маркет-мейкера;

- Получение информации о котировках в режиме реального времени;

- Возможность Интернет-торговли;

-Брокерские услуги для управляющих компаний инвестиционных фондов, паевых инвестиционных фондов, негосударственных пенсионных фондов, а также для доверительных управляющих, включая не только исполнение поручений, но и предоставление рекомендаций по составляющим портфеля, основанных на аналитических материалах и поведении рынка;

- Участие в интересах клиента в первичных размещениях ценных бумаг;

-Участие в интересах клиента в первичных размещениях ценных бумаг;

-Информационно-аналитическая поддержка и рекомендации по осуществление операций с ценными бумагами.

BCC Invest является акционером и членом Казахстанской фондовой биржи по следующим категориям:

- К - с правом участия в торгах государственными ценными бумагами, обращаемыми (торгуемыми) на Бирже,

-Р - с правом участия в торгах негосударственными эмиссионными ценными бумагами, включенными в официальный список Биржи,

- Н - с правом участия в торгах негосударственными эмиссионными ценными бумагами, допущенными к обращению в секторе "Нелистинговые ценные бумаги" Биржи и государственными пакетами акций приватизируемых организаций.

Инвестиционное подразделение АО « BCC Invest » ставит своей главной целью реализацию стратегии роста стоимости инвестируемых компаний и основывается на принципах долгосрочного партнерства и участия в управлении компании. Направлениями инвестиционной деятельности Компании являются:

- Прямые Инвестиции

- Международное акционерное финансирование

- Аналитика

Стратегия заключается в инвестировании в акционерный капитал компаний, которые имеют большой потенциал роста. Участвуя в капитале инвестируемых компаний, обеспечивается рост стоимости компании. Достигая поставленной цели, осуществляется выход из проекта путем размещения акций на фондовых биржах, привлечения стратегического партнера/инвестора, или выкуп акций менеджментом компании.

Успех деятельности компании можно подтвердить следующими результатами предоставленными в таблице 1.

Таблица 1 - Результаты деятельности АО « BCC Invest ».

| Наименование организации |

Вид ЦБ |

Срок обращения |

Сумма |

| АО «Казахстанская ипотечная компания» |

Облигации именные купонные обеспеченные |

3 года

10 лет и 51 день

10 лет и 121 день

|

1 500 000 000 тенге

3 000 000 000 тенге

10 000 000 000 тенге

|

| ОАО ДБ «Альфа-Банк» |

Облигации именные купонные, индексированные |

6 лет |

1 500 000 000 тенге |

АО «Банк ЦентрКредит»

|

Облигации именные купонные,субординированный долг

Облигации именные купонные, обеспеченные

Облигационная программа

|

5 лет, купон - 12% годовых

5 лет, купон - 10% годовых от индексированной номинальной стоимости

5 лет, купон – уровень инфляции в годовом выражении плюс 6%

7 лет, купон – уровень инфляции в годовом выражении плюс 2,5%

10 лет, купон – уровень инфляции в годовом выражении плюс 1%

3 года, купон - 8,5% годовых

10 лет, купон - уровень инфляции в годовом выражении плюс 1%

|

4 500 000 долларов

1 500 000 000 тенге

2 000 000 000 тенге

2 000 000 000 тенге

2 000 000 000 тенге

500 000 000 тенге

50 000 000 000 тенге

4,5 млрд. тенге

|

| АО «Казцинк» |

Простые именные акции |

20 600 000 000 тенге |

2. АНАЛИЗ ДЕЯТЕЛЬНОСТИ ПО ПРОВЕДЕНИЮ ОПЕРАЦИЙ КОММЕРЧЕСКИХ БАНКОВ С ЦЕННЫМИ БУМАГАМИ

2.1 Оценка пруденциальных нормативов и финансовых показателей АО ПФ «БЦК»

Анализ финансового состояния «Банка ЦентрКредит» и дочерней компании “BCC- Invest” строится на основе ряда показателей, важнейшими из которых являются экономическая рентабельность, качество активов, ликвидность баланса, эффективность деятельности и уровень управления. В данной работе мы будем рассматривать деятельность «Банка ЦентрКредит» и компании “ BCC- Invest ” по консолидированной финансовой отчетности АО «БЦК», обосновав это тем, что ТОО “ BCC- Invest ” не имеет выделенной финансовой отчетности

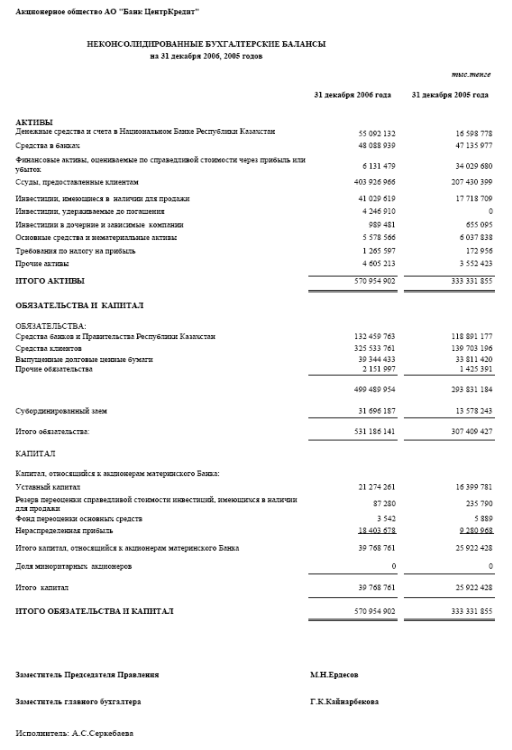

АО « Банк Центр Кредит» ежегодно представляет балансовый отчет, в котором отображены результаты деятельности банка за период. Баланс банка состоит из трех разделов: активов, обязательств и собственного капитала.

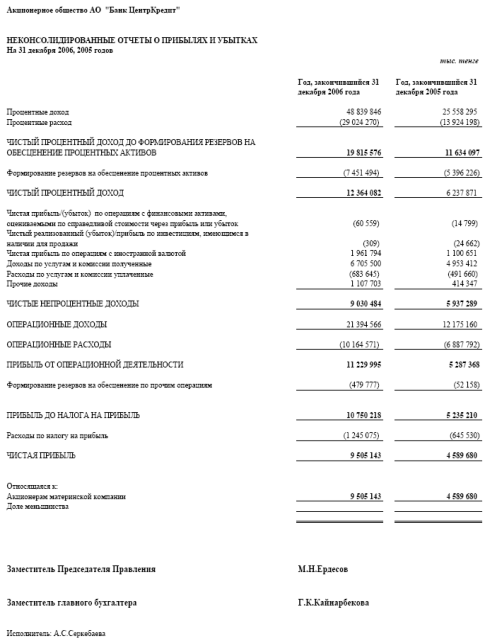

По статьям баланса произведем оценку финансовых показателей АО «Банк ЦентрКредит» на основании данных Бухгалтерского баланса (приложение Б) и отчета о доходах и расходах (приложение В) по состоянию на 31 декабря 2006 года.

По результатам 2006 года банк сохранил тенденцию роста по размерам капитала, объему активов, объему ссуд клиентов, а также по объему депозитной базы.

В течение 2006 года объем активов банка увеличился на 71 процент (на 283,6 млрд. тенге) и составил 570,954 млрд. тенге, в то время как объем активов в 2005 году составил 333, 331 млрд. тенге.

Ссудный портфель банка, предоставляемые клиентам, увеличился на 51,3% (196,5 млрд. тенге) и составил 403,926 млрд. тенге. Собственный же капитал банка достиг в 2006 году дату был равен 39,769 млрд. тенге, увеличившись за год на 13,847 млрд. тенге, или на 53,4%. Что касается объема «реализованных» денег, то можно отметить, что ссудный портфель банка за 2006 год увеличился на 200,173 млрд. тенге (на 94,1%) и составил 412,965 млрд. тенге, что обусловлено увеличившимся объемом ипотечного кредитования и кредитования субъектов малого и среднего бизнеса на развитие и реструктуризацию.

Под ликвидностью банка понимают наличие средств, достаточных для удовлетворения банком своих обязательств перед клиентами по их вкладам и прочим финансовым обязательствам. Основными качественными факторами, определяющими ликвидность являются виды привлеченных депозитов, их источники и стабильность - объем привлеченных банком депозитов на конец 2006 года составил 216,282 млрд. тенге, из них срочных депозитов – 145,763 млрд. тенге, до востребования – 5,542 млрд. тенге.

Дополнительными факторами поддержания ликвидности являются:

- ограничение размера кредита, предоставленного одному заемщику;

- диверсификация активных операций;

- формирование резервов на возможные потери и др.

Ежегодно банки второго уровня предоставляют расчеты коэффициентов ликвидности, по результатам которых можно сделать вывод, что ликвидность АО «Банк Центр Кредит» не претерпела значительных изменений в период 2005- 2006 годов и данные результаты предоставлены в следующей таблице.

Таблица 2 – Расчет пруденциальных нормативов 2005 – 2006 гг.

| К 4 (коэффициент текущей ликвидности НБ РК не менее 0.3)

|

| 2005

|

2006

|

| 1 |

Альянс банк |

2,87 |

2,15 |

| 2 |

Нурбанк |

1,25 |

1,44 |

| 3 |

Банк ТуранАлем |

0,65 |

1,61 |

| 4 |

Банк Каспийский |

0,50 |

1,89 |

| 5 |

Темирбанк |

0,64 |

1,37 |

| 6 |

АТФ |

1,69 |

2,03 |

| 7

|

БЦК

|

1,60

|

1,59

|

| 8 |

Народный банк |

0,91 |

1,58 |

| 9 |

Евразийский |

0,63 |

1,07 |

| 10 |

Казкоммерцбанк |

1,44 |

1,24 |

| К 1 (коэффициент достачности СК первого уровня не менее 6% - НБРК)

|

| 2005

|

2006

|

| 1 |

Нурбанк |

9,0% |

10,3% |

| 2 |

Темирбанк |

16,9% |

11,9% |

| 3 |

Банк ТуранАлем |

8,0% |

8,5% |

| 4 |

Альянс банк |

7,6% |

8,5% |

| 5 |

Банк Каспийский |

7,3% |

8,6% |

| 6 |

Евразийский |

8,0% |

9,1% |

| 7 |

Народный банк |

8,5% |

9,5% |

| 8 |

Казкоммерцбанк |

5,8% |

9,8% |

| 9 |

АТФ |

6,8% |

6,3% |

| 10

|

БЦК

|

6,2%

|

6,2%

|

| K 2 ( коэффициент достачности СК первого уровня не менее 12% - НБРК)

|

| 2005

|

2006

|

| 1 |

Нурбанк |

15,5% |

16,1% |

| 2 |

Евразийский |

18,0% |

19,9% |

| 3 |

Банк Каспийский |

12,5% |

17,0% |

| 4 |

Альянс банк |

14,7% |

13,7% |

| 5 |

Народный банк |

15,7% |

16,6% |

| 6 |

Банк ТуранАлем |

14,1% |

13,5% |

| 7 |

АТФ |

12,8% |

14,5% |

| 8 |

Темирбанк |

21,3% |

14,9% |

| 9

|

БЦК

|

13,5%

|

14,1%

|

| 10 |

Казкоммерцбанк |

11,7% |

13,1% |

| К 5 (коэффициент краткосрочной ликвидности НБ РК не менее 0.5)

|

| 2005

|

2006

|

| 1 |

Альянс банк |

1,03 |

1,44 |

| 2 |

Нурбанк |

1,92 |

1,60 |

| 3 |

Банк ТуранАлем |

0,70 |

1,43 |

| 4

|

БЦК

|

1,44

|

1,42

|

| 5 |

Евразийский |

0,63 |

0,69 |

| 6 |

Народный банк |

0,72 |

1,05 |

| 7 |

Банк Каспийский |

0,58 |

1,33 |

| 8 |

Казкоммерцбанк |

1,34 |

1,07 |

| 9 |

Темирбанк |

0,72 |

1,07 |

| 10 |

АТФ |

1,20 |

0,91 |

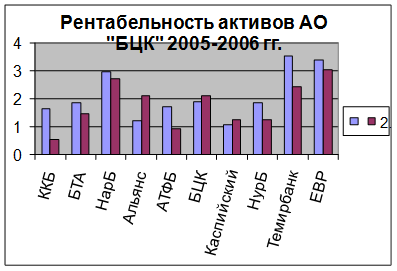

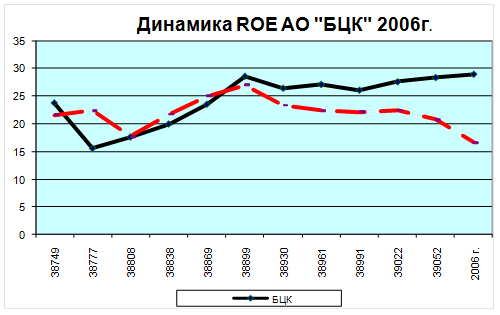

Что касается показателей рентабельности, то здесь картина выглядит еще более оптимистично – в 2006 году «Банк ЦентрКредит» по рентабельности собственного капитала занимает 1-е место среди первой десятки казахстанских банков. Так, по результатам 2005 года показатель доходности активов (ROA) у БЦК составил 1,91%, в то время как за аналогичный период 2006 года – уже 2,1%; показатель рентабельности собственного капитала же (ROE) вырос с 24,10% до 28,94% на 2005г. и 2006г. соответственно (таблица 5,6; рисунок 4,5):

Таблица 3 - Показатели доходности активов

| ROA % |

ККБ |

БТА |

НарБ |

Альянс |

АТФБ |

БЦК |

Каспийский |

НурБ |

Темирбанк |

ЕВР |

Среднее |

| 2005 г |

1,66 |

1,85 |

2,95 |

1,22 |

1,73 |

1,91 |

1,07 |

1,88 |

3,52 |

3,38 |

2,1 |

| 2006 г. |

0,56 |

1,48 |

2,70 |

2,11 |

0,93 |

2,10 |

1,27 |

1,26 |

2,43 |

3,03 |

1,8 |

Таблица 4 - Показатели рентабельности собственного капитала

| ROE % |

ККБ |

БТА |

НарБ |

Альянс |

АТФБ |

БЦК |

Каспийский |

НурБ |

Темирбанк |

ЕВР |

Среднее |

| 2005 г |

24,33 |

20,34 |

29,80 |

12,29 |

19,63 |

24,10

|

11,02 |

17,69 |

18,38 |

28,67 |

20,6

|

| 2006 г. |

6,39 |

15,92 |

23,82 |

23,68 |

14,13 |

28,94

|

12,82 |

10,72 |

16,22 |

26,09 |

17,9

|

Рисунок 3 - Рентабельность активов АО "БЦК" 2005-2006 гг

Рисунок 4 - Динамика ROE АО «БЦК» 2006г.

По результатам проведенного анализа можно сделать вывод о том, что АО «Банк ЦентрКредит» в 2005-2006 годах продолжил укрепление своих позиций на финансовом рынке Казахстана за счет эффективной финансовой и кредитной политики, а также четко обозначенных стратегических финансовых целей. Поддерживая агрессивную политику развития, «Банк ЦентрКредит» и в будущем будет стремиться повысить показатели своей деятельности на качественно новых уровень для «завоевания» еще большего количества клиентов.

2.2 Анализ портфеля ценных бумаг банка

Проводя анализ операций с ценными бумагами банка, можно рассматривать АО «Банк ЦентрКредит» и его дочернюю компанию АО «BCC Invest» с трех различных позиций:

- как эмитента ценных бумаг;

- как профессионального участника рынка ценных бумаг;

- как инвестора.

В настоящее время АО «Банк ЦентрКредит» провел 3 эмиссии облигаций на общую сумму 64 800 000 000 тенге и несколько эмиссий акций. Структура ценных бумаг, эмитированных АО «Банк ЦентрКредит», существенно менялась. В зависимости от цели эмиссии в различные периоды времени преобладающую роль играют то облигации, когда банк нуждается в привлечении дополнительного заемного капитала, то акции, когда преследуется цель увеличения собственного капитала.

АО «Банк ЦентрКредит» проводит операции на рынке ценных бумаг. Банк, являясь первичным дилером на рынке государственных бумаг, предлагает брокерские услуги для различных инвесторов: банков, организаций осуществляющих инвестиционное управление пенсионными активами, страховых компаний. Портфель на 01 июля 2006 г. составил 69,2 млрд. тенге.

Таблица 5 - Финансовые показатели Акционерного общества «BCC Invest» - дочерней организации АО «Банк ЦентрКредит». тыс. тенге

| На 01.01.2004 |

На 01.01.2005 |

На 01.01.2006 |

На 01.07.2006 |

| Собственный капитал |

325 659 |

367 611 |

418 495 |

418 495 |

| Активы |

437 382 |

380 202 |

440 243 |

440 243 |

| Объем реализованной продукции (оказанных услуг) |

18 222 |

83 833 |

210 718 |

549 322 |

| Чистый доход (убыток) |

42 958 |

41 952 |

50 855 |

196 110 |

По данным финансовых показателей видно увеличение собственного капитала на период 2004– 2006 годов составило 93 млн. тенге, объем реализованной продукции увеличился на 531 млн., чистый доход увеличился на 154 млн. тенге

АО «Банк ЦентрКредит» является активным оператором биржевого рынка иностранных валют. Банк стремится поддерживать оптимальный портфель ценных бумаг по таким показателям как ликвидность и доходность. На 01 июля 2006 г. наибольший удельный вес в портфеле Банка занимают ноты Национального Банка Республики Казахстан – 74,74 % от общей стоимости портфеля.

АО «Банк ЦентрКредит» придерживается политики диверсификации портфеля с равномерным распределением риска и доходности, при этом основной задачей является определение ценности портфеля- банк отдает предпочтение ценным бумагам с хорошей ликвидностью, возможностью рефинансирования на рынке и хорошей доходностью.

Таблица 4 Портфель ценных бумаг АО «Банк ЦентрКредит» тыс.тенге

| ЦЕННАЯ БУМАГА |

01.01.2004 |

01.01.2005 |

01.01.2006 |

01.07.2006 |

| Сумма |

Доля

|

Сумма |

Доля

|

Сумма |

Доля

|

Сумма |

Доля

|

| ГЦБ иностранных государств |

288 975 |

2,83%

|

516 046 |

2,14%

|

30 000 575 |

58.15%

|

568 373 |

0.82%

|

| Облигации Министерства Финансов РК |

1 911 943 |

18,75%

|

6 145 626 |

25,44%

|

6 585 917 |

12.77%

|

4 589 045 |

6.63%

|

| Ноты НБ РК |

2 348 494 |

23,03%

|

9 787 145 |

40,52%

|

3 025 037 |

5.86%

|

51 733 498 |

74.74%

|

| Евроноты РК |

1 769 905 |

17,36%

|

1 267 458 |

5,25%

|

2 186 597 |

4.24%

|

1 871 059 |

2.7%

|

| Корпоративные облигации и Евроноты |

3 583 631 |

35,14%

|

6 290 187 |

26,04%

|

9 632 083 |

18.67%

|

10 319 033 |

14.91%

|

| Акции |

294 000 |

2,88%

|

0,00%

|

0 |

0%

|

0 |

0%

|

| Прочие (муниципальные) |

0 |

0,00%

|

146 972 |

0,61%

|

160 206 |

0.31%

|

140 607 |

0.2%

|

| ИТОГО |

10 196 948 |

100, 0%

|

24 153 435 |

100,0%

|

51 590 415 |

100, 0%

|

69 221 616 |

100, 0%

|

Для снижения внешних и внутренних рисков банк устанавливает лимиты на формирование портфеля ценных бумаг. Лимиты подлежат обязательному пересмотру с периодичностью один раз в полугодие в соответствии с утвержденными Методиками, а также в случае наступления экстренных событий.

Таблица 5 - Лимиты и ограничения к портфелю ценных бумаг

.

| Вид портфеля ценных бумаг |

Цели инвестирования |

Вид ценных бумаг |

Ограничения |

Требуемый объем |

| по ликвидности |

по эмитенту |

| Ликвидный |

поддержание определенного уровня ликвидности |

облигации |

Срок реализации не более трех суток и/или возможность совершения сделки РЕПО под наименьший процент |

ГЦБ РК с стран имеющих суверенный рейтинг не ниже AA- (S&P или аналогичные рейтинги от "Fitch" и «Moody's») |

≥ 50% от портфеля ЦБ

|

Инвестиционный

|

Получение процентного дохода |

Акции, облигации |

В соответствии с требованиями Регулятора |

≥ 10% от портфеля ЦБ

|

| Трейдерский |

Получение спекулятивного дохода в результате купли – продажи ценных бумаг |

Акции, облигации, производные ценные бумаги |

В соответствии с требованиями Регулятора

|

сумма в числовом выражении, утвержденная на последнем АЛКО |

Акции

|

<30% от торгового портфеля |

| ИТОГО:

|

≥ 10% от Активов |

Инвестирование в ценные бумаги находится на втором месте по доходности наряду с такими важнейшими направлениями деятельности как кредитование. Считается, что ссудные операции несут в себе значительный риск, именно поэтому определенная доля ресурсов банка находится в форме высоколиквидных активов, в частности вложений в ценные бумаги. Инвестирование в ценные бумаги позволяет банку наиболее эффективно использовать временно свободные денежные средства и в короткие сроки получать стабильные и высокие доходы.

3 ОПЕРАЦИИ КОММЕРЧЕСКИХ БАНКОВ С ЦЕННЫМИ БУМАГАМИ

3.1 Деятельность коммерческого банка на рынке ценных бумаг

Рынок, на котором происходит обмен финансовыми активами, называется финансовым рынком. Финансовые активы, свободно обращающиеся на этом рынке, называются также инструментами финансового рынка, или просто финансовыми инструментами. Важнейшими из них являются ценные бумаги. Рынок ценных бумаг или фондовый рынок – наиболее значительная и мобильная часть финансового рынка в развитых странах.В рынке ценных бумаг выделяют первичный рынок, на котором происходит размещение вновь выпущенных ценных бумаг. Вторичный рынок связан с дальнейшим обращением ценных бумаг, т.е. с их последующей куплей-продажей.Существуют две формы организации рынка ценных бумаг: биржевой (централизованный) и внебиржевой (децентрализованный).На биржевом рынке торговля происходит на фондовых биржах – специальных финансовых торговых центрах. Торговля на биржах ведется по строго установленным правилам и к торговле допущены лишь ценные бумаги, прошедшие процедуру специального отбора – листинга.Внебиржевой рынок не имеет определенной локализации, его участники связаны коммуникационными сетями, с помощью которых получается необходимая информация, осуществляются и регулируются сделки.Участниками рынка ценных бумаг являются:Эмитенты – государство, государственные органы, органы местнойадминистрации, предприятия и другие юридические лица, включая совместные предприятия, инвестиционные фонды, коммерческие банки;Инвесторы – граждане или юридические лица, приобретающие ценные бумаги от своего имени и за свой счет ;Инвестиционные институты – в качестве посредника (финансовогоброкера), инвестиционного консультанта и инвестиционного фонда.Операции с ценными бумагами проводят фондовые биржи и инвестиционные институты. Фондовая биржа представляет собой организованный и регулярно функционирующий рынок по купле-продаже ценных бумаг. Участниками фондовой биржи являются продавцы, покупатели и посредники (финансовый брокер или маклер, дилер).Среди участников рынка ценных бумаг очень важная роль принадлежит государству. Государство для финансирования своих нужд выпускает долговые ценные бумаги различного типа от краткосрочных на несколько месяцев до облигаций со сроком погашения 20–30 лет. Государство во многом является органом, регулирующим, контролирующим и направляющим деятельность всех остальных участников рынка.Одним из участников на рынке ценных бумаг выступают коммерческие банки. В зависимости от модели организации фондового рынка роль банков на этом рынке различна. В международной практике различают три модели организации рынка ценных бумаг:

Американская модель организации рынка ценных бумаг характеризуется максимальным ограничением, накладываемым на деятельность коммерческих банков на этом рынке. Основными операторами на фондовом рынке выступают крупные брокерские компании, которые и составляют основную функциональную среду фондового рынка.

Европейская модель, наоборот, исходит из того, что крупнейшими

участниками рынка ценных бумаг являются универсальные коммерческие банки. Именно банками непосредственно организуется сам фондовый рынок. Они же формируют деятельность фондовой биржи.

Смешанная модель фондового рынка предполагает присутствие на нем одновременно и банков и небанковских инвестиционных институтов. При этом и те, и другие имеют равные права на операции с ценными бумагами.

С момента возрождения современной банковской системы законодательство придерживалось третьего подхода – универсальности банков.

Казахстанские банки осуществляют непрофессиональные операции с ценными бумагами по общим правилам, действующим для инвесторов и эмитентов, а также в рамках нормативов и по дополнительным правилам, установленным Народным Банком . При этом Банк применяет ряд встроенных ограничений на инвестиционные операции банков – повышенные коэффициенты рискованности при расчете коэффициентов соотношения собственных средств банков и различных статей их активов, а также значительные требования к созданию внутренних банковских резервов под потенциальное обесценение вложений в ценные бумаги.

Коммерческие банки могут выполнять одну, несколько или все из

рассмотренных ниже основных операций с ценными бумагами. Эмиссия банком собственных ценных бумаг направлена на привлечение денежных средств для пополнения ресурсов или финансирования инвестиций. Коммерческие банки могут выступать эмитентами не только акций и облигаций, но и инструментов денежного рынка – депозитных сертификатов, векселей, чеков.

Выкуп банком на рынке собственных ранее выпущенных ценных бумаг с возможной последующей перепродажей может преследовать одну или несколько из нижеперечисленных целей:

а) поддержание рыночного курса своих ценных бумаг;

б) выкуп акций для последующей льготной перепродажи сотрудникам и руководству банка;

в) выкуп акций для последующего их погашения;

г) выкуп (отзыв) облигаций для их досрочного погашения;

д) изъятие ценных бумаг у инвесторов для замены другими типами бумаг.

Посредничество банка между эмитентами ценных бумаг и инвесторами заключается в распространении среди инвесторов максимально возможного количества ценных бумаг эмитента. Банки вправе по соглашению с эмитентом организовывать выпуск ценных бумаг и их первичное размещение.

Банки, выступая в качестве инвестиционных компаний, могут выдавать гарантии в пользу других лиц – посредников, занимающихся размещением ценных бумаг, – по размещению ими ценных бумаг эмитента. Такая операция – своего рода страхование рисков. Содержание гарантии сводится к тому, что гарант обязуется принять на себя по обусловленному курсу бумаги, если посредникам не удастся их разместить. Если же размещение состоится, то гарант вправе рассчитывать на комиссионные и вознаграждение за свой риск.

Хранение и учет ценных бумаг по поручению клиентов, а также ценных бумаг, купленных за свой счет, позволяют получить максимальное вознаграждение за точное и быстрое обслуживание клиента.

Управление ценными бумагами предполагает исполнение по поручению клиентов тех функций, которые вытекают из владения ценными бумагами. При предоставлении клиентам услуг, обеспечивающих исполнение их поручений наилучшим образом, банк получает комиссионное вознаграждение. При купле и продаже ценных бумаг на вторичном рынке за счет и по поручению клиента банк стремится получить вознаграждение от клиентов за точное и быстрое исполнение указаний по покупке или продаже ценных бумаг. Эти посреднические операции банками могут выполнятся в двух вариантах:

- на основании договора комиссии;

- на основании договора поручения.

При покупке и продаже банком ценных бумаг от своего имени и за свой счет достигаются следующие цели: формирование собственного инвестиционного портфеля ценных бумаг. Банк получает доходы от ценных бумаг, находящихся в портфеле, и поэтому ориентируется на долгосрочные факторы доходности, проведение спекулятивных операций с ценными бумагами. В данном случае банк ориентирован на краткосрочные колебания цен и старается максимизировать разницу между ценой покупки и продажи ценных бумаг, проведение "котировки" определенных ценных бумаг. Банк на основе анализа рынка старается предугадать движение рыночной цены ценных бумаг и назначает цены так, чтобы получить доход на разнице в ценах.

Торговля корпоративными ценными бумагами на фондовой бирже является основным и наиболее сложным бизнес-процессом на рынке ценных бумаг. Сделка состоит из двух этапов:

–заключение сделки и ее исполнение. Торговая система обеспечивает выставление котировок. Заключение сделок происходит в ходе телефонных переговоров трейдеров. Заключенные сделки подлежат немедленной (в течение 10 минут) регистрации в торговой системе. В день заключения сделки контрагенту или клиенту направляется подтверждение. Договор купли-продажи как правило должен быть подписан не позднее следующего дня. Основными моментами исполнения сделки являются перерегистрация реестродержателем ценных бумаг со счета продавца на счет покупателя или счет номинального держателя, указанного покупателем, и оплата сделки покупателем. НАУФОР (Национальная ассоциация участников фондового рынка) определила стандарты исполнения сделок: 2 дня на оплату, 3 дня на перерегистрацию. После этого при отсутствии штрафных санкций (стандарт – 0,5% за день просрочки) сделка считается закрытой.

Торги по государственным ценным бумагам происходят на KASE. По правилам торгов ценные бумаги и денежные средства депонируются заранее. Факт заключения сделки гарантирует, что, во-первых, у продавца депонировано достаточное количество бумаг, а у покупателя – денег, а во-вторых, бумаги и деньги в тот же момент будут переведены соответственно на счета покупателя и продавца в торговой системе KASE. Кроме того, сделки производятся в одно действие, что существенно упрощает ведение внутреннего учета этих операций, так как по итогам сделки изменения вносятся сразу в портфель, а не в обязательства.

С целью уменьшения потерь от обесценения ценных бумаг коммерческие банки должны создавать резервы, относящиеся на затраты банка. Банки корректируют эти резервы в первый рабочий день каждого месяца.

Окончательный выбор банком конкретных видов операций с ценными бумагами зависит от типа политики банка на рынке ценных бумаг. Консервативная политика предполагает осуществление отдельных традиционных операций на рынке ценных бумаг, не связанных с повышенными рисками. Умеренная политика направлена на постепенное расширение операций с ценными бумагами, но при этом не проводятся рискованные и спекулятивные операции с ценными бумагами. Агрессивная политика на рынке ценных бумаг выбирается банком в том случае, если он выполняет или стремится выполнять все операции с ценными бумагами. Последний тип политики коммерческого банка на фондовом рынке связан с повышенной рискованностью операций банка в целом, так как риски по операциям с ценными бумагами не отграничены от рисков по кредитно- депозитной и расчетной деятельности.

Кроме того в настоящее время, для банков СНГ, существуют следующие препятствия активизации деятельности на рынке ценных бумаг.

3.2 Модели портфельного инвестирования

Одним из преимуществ портфельного инвестирования является возможность выбора портфеля для решения специфических инвестиционных задач. Тип портфеля – это его инвестиционная характеристика, основанная на соотношении дохода и риска. При этом важным признаком при классификации типа портфеля является то, каким способом и за счет какого источника данный доход получен: за счет роста курсовой стоимости или за счет текущих выплат – дивидендов, процентов.Портфель роста формируется из акций компаний, курсовая стоимость которых растет. Цель данного типа портфеля – рост капитальной стоимости портфеля вместе с получением дивидендов. Однако дивидендные выплаты производятся в небольшом размере. Темпы роста курсовой стоимости совокупности акций, входящей в портфель, определяют виды портфелей, входящие в данную группу.Портфель агрессивного роста нацелен на максимальный прирост капитала. В состав данного типа портфеля входят акции молодых, быстрорастущих компаний. Инвестиции в данный тип портфеля являются достаточно рискованными, но вместе с тем они могут приносить самый высокий доход.Портфель консервативного роста является наименее рискованным среди портфелей данной группы. Состоит, в основном, из акций крупных, хорошо известных компаний, характеризующихся хотя и невысокими, но устойчивыми темпами роста курсовой стоимости. Состав портфеля остается стабильным в течение длительного периода времени. Нацелен на сохранение капитала.Портфель среднего роста представляет собой сочетание инвестиционных свойств портфелей агрессивного и консервативного роста. В данный тип портфеля включаются наряду с надежными ценными бумагами рискованные фондовые инструменты, состав которых периодически обновляется. Данный тип портфеля является наиболее распространенной моделью портфеля и пользуется большой популярностью у инвесторов, не склонных к высокому риску.Портфель дохода. Данный тип портфеля ориентирован на получение высокого текущего дохода – процентных и дивидендных выплат. Портфель дохода составляется в основном из акций дохода, характеризующихся умеренным ростом курсовой стоимости и высокими дивидендами, облигаций и других ценных бумаг, инвестиционным свойством которых являются высокие текущие выплаты. Особенностью этого типа портфеля является то, что цель его создания – получение соответствующего уровня дохода, величина которого соответствовала бы минимальной степени риска, приемлемого для консервативного инвестора. Поэтому объектами портфельного инвестирования являются высоконадежные инструменты фондового рынка с высоким соотношением стабильно выплачиваемого процента и курсовой стоимости.Портфель регулярного дохода формируется из высоконадежных ценных бумаг и приносит средний доход при минимальном ровне риска. Портфель доходных бумаг состоят из высокодоходных облигаций корпораций, ценных бумаг, приносящих высокий доход при среднем уровне риска.Портфель роста и дохода. Формирование данного типа портфеля осуществляется во избежание возможных потерь на фондовом рынке как от падения курсовой стоимости, так и от низких дивидендных или процентных выплат. Одна часть финансовых активов, входящих в состав данного портфеля, приносит владельцу рост капитальной стоимости, а другая – доход. Потеря одной части может компенсироваться возрастанием другой.Портфель двойного назначения. В состав данного портфеля включаются бумаги, приносящие его владельцу высокий доход при росте вложенного капитала. В данном случае речь идет о ценных бумагах инвестиционных фондов двойного назначения. Они выпускают собственные акции двух типов, первые приносят высокий доход, вторые – прирост капитала.Сбалансированный портфель предполагает сбалансированность не только доходов, но и риска, который сопровождает операции с ценными бумагами, и поэтому в определенной пропорции состоит из ценных бумаг с быстрорастущей курсовой стоимостью и из высокодоходных ценных бумаг. Как правило, в состав данного портфеля включаются обыкновенные и привилегированные акции, а также облигации.Выбор ценных бумаг для портфельного инвестирования зависит от целей инвестора и его отношения к риску. Для всех инвесторов принято выделять три типа целей инвестирования и связанного с ними отношения к риску.Инвестор стремится защитить свои средства от инфляции; для достижения цели он предпочитает вложения с невысокой доходностью, но с низким риском. Этот тип инвестора называют консервативным.Инвестор пытается произвести длительное вложение капитала, обеспечивающее его рост. Для достижения этой цели он готов пойти на рискованные вложения, но в ограниченном объеме, подстраховывая себя вложениями в слабодоходные, но и малорискованные ценные бумаги. Такой тип инвестора называют умеренно- агрессивным.Инвестор стремится к быстрому росту вложенных средств, готов для этого делать вложения в рискованные ценные бумаги, быстро менять структуру своего портфеля, проводя спекулятивную игру на курсах ценных бумаг. Этот тип инвестора принято называть агрессивным.Если рассматривать типы портфелей в зависимости от степени риска, который приемлет инвестор, то результаты можно свести в таблицу 7. Таблица 7 – Связь между типом инвестора и типом портфеля| Тип инвестора |

Цель инвестирования |

Степень риска |

Тип ценной бумаги |

Тип портфеля |

| Консервативный |

Защита от инфляции |

Низкая |

Государственные

ценные бумаги, акции и облигации крупных стабильных эмитентов

|

Высоконадежный, но низко доходный |

Умеренно-

агрессивный

|

Длительное вложение капитала и его рост |

Средняя |

Малая доля ГЦБ,

большая доля ценных бумаг крупных и средних, но надежных эмитентов с тигельной рыночной историей

|

Диверсифицированный |

| Агрессивный |

Спекулятивная игра, возможность быстрого роста |

Высокая |

Большая доля

Высокодоходных ЦБ небольших эмитентов, венчурных

|

Рискованный, но высокодоходный |

Рассматривая вопрос с точки зрения практики отечественного фондового рынка, необходимо, прежде всего, решить проблему: а имеется ли на нем достаточное количество качественных ценных бумаг, инвестируя в которые можно достигнуть вышеприведенных норм. В частности, на отечественном фондовом рынке разновидностей портфелей не так уж и много. 3.3 Этапы проведения инвестиционного процесса в коммерческом банке

Инвестиционный процесс представляет собой принятие инвестором решения относительно ценных бумаг, в которые осуществляются инвестиции, объемов и сроков инвестирования. Следующая процедура, включающая пять этапов, составляет основу инвестиционного процесса. Данные этапы отражены в рисунке 5.   |

Выбор инвестиционной политики |

| Этапы проведения |

Анализ рынка ценных бумаг |

| инвестиционного |

| процесса в |

|

Формирование портфеля ценных бумаг |

| коммерческом банке |

|

Пересмотр портфеля ценных бумаг |

| Оценка эффективности портфеля |

| ценных бумаг |

Рисунок 5 - Этапы проведения инвестиционного процесса. Первый этап – выбор инвестиционной политики – включает определение цели инвестора и объема инвестируемых средств. Цели инвестирования должны формулироваться с учетом как доходности так и риска.Необходимо оценить имеющиеся свободные ресурсы, которые должны играть роль инвестиционного капитала, необходимо собрать достаточную информацию о доступных инвестиционных средствах, оценить предварительно экономическую конъюнктуру и прогнозы на будущее и т. п. На этом этапе инвестор с той или иной степенью точности определяет свой инвестиционный горизонт, т.е. промежуток времени, на который распространяется его стратегия и по отношению к которому оцениваются результаты инвестиционного процесса. Величина временного горизонта определяется как целями инвестора, так и его способностью прогнозировать будущее положение дел.Разработка инвестиционной стратегии всегда основывается на анализе доходности от вложения средств, времени инвестирования и возникающих при этом рисков. Эти факторы во взаимосвязи определяют эффективность вложений в тот или иной инструмент фондового рынка. Принятая инвестиционная стратегия определяет тактику вложения средств: сколько средств и в какие ценные бумаги следует инвестировать и, следовательно, всегда является основой операций с ценными бумагами. Эффективность инвестирования различается в зависимости от того, используются ли для вложений только собственные средства или привлекаются и заемные ресурсы.Этот этап инвестиционного процесса завершается выбором потенциальных видов финансовых активов для включения в основной портфель. Так, на современном рынке ценных бумаг имеются десятки тысяч различных облигаций и акций, о большинстве которых средний инвестор обычно ничего не знает. Даже профессионалы финансового рынка ограничивают свой круг внимания не слишком большим числом бумаг, о которых они имеют достаточно информации, за поведением которых они тщательно следят. Первичный отбор основывается на финансовом положении инвестора, на его осведомленности о тех или иных бумагах, о различных аспектах налогообложения, связанного с ценными бумагами, недвижимостью, на доступности и легкости реализации операции с этими активами и т. п. Сделав такой отбор, инвестор сужает все многообразие инвестиционного рынка до обозримого множества инвестиционных активов, которые он может оценивать, сравнивать и с которыми он реально может осуществлять сделки.Второй этап инвестиционного процесса, известный как анализ ценных бумаг, включает изучение отдельных видов ценных бумаг (или групп бумаг) в рамках основных категорий, указанных выше. Одной из целей такого исследования является определение тех ценных бумаг, которые представляются неверно оцененными в настоящий момент. Существует много различных подходов к анализу ценных бумаг.Традиционный анализ ценных бумаг обычно предусматривает подход "сверху вниз", начинающийся с экономического анализа, а затем переходящий к анализу состояния отрасли и, наконец, к фундаментальному анализу.Экономический анализ направлен на оценку общего состояния экономики и ее потенциального воздействия на доходы, получаемые по ценным бумагам. Как правило, при стабильной экономике курсу акций свойственна тенденция роста, а при нарушении стабильности экономики курсы акций падают. Несомненно, что эта взаимосвязь не является совершенной, но она тем не менее сильна.Отраслевой анализ связан с отраслью экономики, в рамках которой функционирует конкретная компания, а также с перспективами данной отрасли.Технический анализ в простейшей его форме включает изучение конъюнктуры курсов рынка акций, с тем, чтобы дать прогноз динамики курсов акций конкретной фирмы. Инструменты для проведения технического анализа – графики. Они наглядно отражают итоговую картину движения рынка и курсов отдельных выпусков. Информация о движении цен представлена графиком (кривой), в котором аналитик пытается найти устойчивые, повторяющиеся конфигурации. Основные типы таких конфигураций (типов поведения) классифицируются, и в текущей информации о ценах пытаются обнаружить одну из них. Если это удается, то будущее поведение цен предсказывается на основе такой конфигурации.Альтернативный способ изучения рынка построен на использовании разных видов статистических данных. Следовательно, технический анализ – это анализ данных во времени; для него необходимо иметь информацию за какой либо промежуток времени, чтобы проанализировать ее техническими методами.Первоначально проводится исследование курсов за прошедший период с целью выявления повторяющихся тенденций или циклов в динамики курсов. Затем анализируются курсы акций за последний период времени, с тем чтобы выявить текущие тенденции, аналогичным обнаруженным ранее. Это сопоставление существующих тенденций с прошлыми осуществляется, исходя из предположения, что ценовые тренды периодически повторяются. Таким образом, выявляя текущие тенденции, аналитик надеется дать достаточно точный прогноз будущей динамики курсов рассматриваемый акций.Обычно техническим анализом акций занимаются до более глубокого фундаментального анализа. Если с точки зрения технического анализа данный выпуск акций кажется интересным, тогда они продолжают его изучение средствами фундаментального анализа. Если же с точки зрения технического анализа выпуск не представляет интереса, их внимание переключается на другие акции.Фундаментальный анализ предусматривает глубинное изучение финансового положения конкретной компании и вытекающего из него поведения ее ценных бумаг. При этом информация извлекается прежде всего из изучения финансовых отчетов корпорации за текущий и прошлые годы. Положение компании сравнивается с аналогичными компаниями в отрасли с помощью так называемых коэффициентов эффективности: показателей, вычисляемых по данным баланса и других финансовых отчетов. Эти коэффициенты характеризуют различные относительные характеристики эффективности деятельности предприятия (коэффициент ликвидности, коэффициент финансового рычага, прибыли на акцию и др.). Но основной целью фундаментального анализа является прогноз величины будущих прибылей компании и связанных с ними дивидендов и роста балансовой стоимости акции. Последняя является отношением текущей рыночной стоимости собственного капитала компании к числу всех выпущенных акций.Фундаментальный анализ исходит из того, что «истинная» (или внутренняя) стоимость любого финансового актива равна приведенной стоимости всех наличных денежных потоков, которые владелец актива рассчитывает получить в будущем. В соответствии с этим аналитик стремится определить время поступления и величину этих наличных денежных потоков, а затем рассчитывает их приведенную стоимость. После того, как внутренняя стоимость акции данной фирмы определена, она сравнивается с текущим рыночным курсом акций с целью выяснить, правильно ли оценена акций на рынке. Акции, внутренняя стоимость которых меньше текущего рыночного курса, называются переоцененными, а те акции, рыночный курс которых ниже внутренне стоимости – недооцененными. Разница между внутренней стоимостью и текущим рыночным курсом также представляет собой важную информацию, т.к. обоснованность заключения аналитика о неправильности оценки данной акции зависит в значительной степени от этой величины. Считается, что любые случаи существенно неверной оценки исправляются впоследствии рынком: курсы недооцененных акций растут быстрее, а переоцененных – медленнее, чем средние рыночные курсы.И фундаментальный, и технический анализы имеют множество горячих сторонников и не менее убежденных противников. Оба эти подхода имеют долгую практику (на Западе) и представляют собой два традиционных метода инвестиционного анализа.Третий этап инвестиционного процесса – формирование портфеля ценных бумаг – включает определение конкретных активов для вложения средств а также пропорций распределения инвестируемого капитала между активами. При этом инвестор сталкивается с проблемами селективности, выбора времени операций и диверсификации. Селективность, называемая также микропрогнозированием относится к анализу ценных бумаг и связана с прогнозированием динамики цен отдельных видов бумаг. Выбор времени операций, или макропрогнозирование, включает прогнозирование изменения уровня цен на акции по сравнению с ценами для фондовых инструментов с фиксированным доходом, такими, как корпоративные облигации. Диверсификация заключается в формировании инвестиционного порфеля таким образом, чтобы при определенных ограничения минимизировать риск.Четвертый этап инвестиционного процесса – пересмотр портфеля – связан с периодическим повторение трех предыдущих этапов. То есть через некоторое время цели инвестирования могут измениться, в результате чего текущий портфель перестанет быть оптимальным. Другим основанием для пересмотра портфеля является изменение курса ценных бумаг с течением времени. Решение о пересмотре портфеля зависит помимо прочих факторов от размера трансакционных издержек и ожидаемого роста доходности пересмотренного портфеля. Лица, профессионально занимающиеся инвестициями в ценные бумаги, часто проводят различие между пассивным и активным управлением.Основополагающий принцип в инвестировании с пассивным управлением можно сформулировать так: «купил и храни». Однако его реализация предполагает формирование широко диверсифицируемого портфеля. Однако, если рыночные изменения приводят к неадекватности его инвестиционным целям, состав портфеля изменяется. Для обеспечения своевременной ревизии осуществляется мониторинг фондового рынка. Пассивное управление портфелем требует издержек: снижение риска сопровождается увеличением затрат на его сокращение и поэтому данная инвестиционная стратегия применяется банковскими и крупными корпоративными инвесторами.Портфельное инвестирование с активным управлением основано на постоянном переструктурировании портфеля в пользу наиболее доходных в данный момент ценных бумаг. Схема наиболее сложна, так как требует не только большой аналитической работы на основе постоянно получаемой и обрабатываемой информации с биржи, но и дорогостоящих технических систем и технологий, обеспечивающих поступление и обработку информации с рынка в режиме реального времени. Активное управление – самый затратный вариант инвестирования, и для инвестора возможность активного управления портфелем существенно ограничивается комиссионными, взимаемыми дилерами. Поэтому эту схему, как правило, используют крупные инвестиционные компании, банки- дилеры и другие профессионалы, располагающие специальными аналитическими отделами и достаточными средствами.Пятый этап инвестиционного процесса – оценка эффективности портфеля – включает периодическую оценку как полученной доходности, так и показателей риска, с которыми сталкивается инвестор. При этом необходимо использовать приемлемые показатели доходности и риска, а также соответствующие стандарты («эталонные» значения) для сравнения.3.4 Управление и оценка портфеля на рынке ценных бумаг

Инвестор выберет свой оптимальный портфель из множества портфелей, каждый из которых:

1. Обеспечивает максимальную ожидаемую доходность для некоторого уровня риска;

2. Обеспечивает минимальный риск для некоторого значения ожидаемой доходности.

По истечении определенного времени первоначально сформированный портфель уже не может рассматриваться менеджером в качестве оптимального, наилучшего для инвестора в связи с изменением его отношения к риску и доходности, а также инвестиционных предпочтений или изменением прогнозов самого менеджера. В этом случае менеджер должен пересмотреть портфель. Во-первых, он должен определить, каким будет новый оптимальный портфель; во-вторых, выявить те виды бумаг в существующем портфеле, которые необходимо продать, и виды бумаг, которые следует купить взамен; в-третьих, переструктурировать имеющийся портфель.

Пересмотр портфеля связан с определенными дополнительными расходами, например, на комиссионные брокерам, потери от изменения цен на бумаги, разницу между ценами покупки и продажи и т.д. Для того чтобы пересмотр был эффективным, выгоды от пересмотра портфеля должны превышать издержки, обеспечивать увеличение ожидаемой доходности, а также уменьшение стандартного отклонения портфеля.

Основная цель менеджера состоит в том, чтобы подобрать такие бумаги, которые с учетом дополнительных издержек, связанных с пересмотром, позволят максимально улучшить показатели риска и доходности портфеля. Для снижения издержек многие менеджеры прибегают к стратегии пересмотра не в отношении отдельных бумаг, а целых классов активов, используя рынок свопов.

Свопы в чистом виде представляют собой контракты между двумя сторонами, которые обмениваются денежными потоками в течение определенного периода времени. Рынок свопов не регулируется со стороны государства. Динамичность, появление новых типов и видов свопов и отсутствие гарантий надежности партнеров являются его основными характеристиками. Участвующие в свопе лица сами несут риск надежности партнера и поэтому должны обращать особое внимание на его кредитоспособность, чтобы уменьшить риск неплатежа по контракту. Нередко дилером по свопам выступает банк, который организует свопы для своих клиентов, выступая стороной контракта.

Наиболее распространенными являются свопы на акции и на процентную ставку.

В свопе на акции одна сторона соглашается уплатить другой сумму средств, величина которой зависит от изменения согласованного фондового индекса. Вторая сторона в свою очередь соглашается уплатить первой фиксированную сумму средств исходя из текущей процентной ставки. Оба потока платежей согласно контракту должны быть осуществлены в течение конкретного периода и предполагают выплату определенной ставки процента от номинала, указанного в контракте (ставка процента является плавающей для одной стороны и фиксированной для другой). По сути, с помощью свопа первая сторона продает акции и покупает облигации, а вторая сторона – продает облигации и покупает акции. Обе стороны эффективно пересматривают свои портфели с минимальным дополнительными издержками, которые определяются только размером комиссионных, уплачиваемых банку за организацию свопа.

В свопе на процентную ставку одна сторона соглашается осуществить в пользу другой стороны поток платежей, величина которого устанавливается на основе представительной процентной ставки (популярной является лондонская ставка предложения по межбанковским депозитам- LIBOR). Вторая сторона соглашения осуществить в пользу первой стороны поток фиксированных платежей, который основан на уровне процентных ставок в момент подписания контракта. Оба потока платежей должны быть осуществлены в течение конкретного периода и определяются в виде процентов от номинала контракта. Для одной стороны процент носит плавающий характер, для другой стороны – фиксированный. С помощью свопа на ставку процента первая сторона, по существу, продает краткосрочные бумаги с фиксированным доходом. В результате обе стороны эффективно и с минимальными дополнительными издержками пересматривают свои портфели.

Обычно эффективность управления портфелем оценивается на некотором временном интервале (один года, два года и т.д.), внутри которого выделяются периоды (месяцы, кварталы). Этим обеспечивается достаточно представительная выборка для осуществления статистических оценок.

Для оценки эффективность управления портфелем необходимо измерить доходность и уровень его риска.

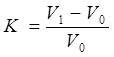

Определение доходности не представляет сложности, если на протяжении всего периода владения и управления портфелем он оставался неизменным, т.е. не было дополнительных инвестиций или изъятия средств. В этом случае доходность определяется на основе рыночной стоимости портфеля в начале и в конце рассматриваемого периода:

где

К – доходность портфеля;

V1

-конечная стоимость портфеля;

V0

– начальная стоимость портфеля.

Рыночная стоимость портфеля вычисляется как сумма рыночных стоимостей ценных бумаг, входящих в портфель в данный момент времени.

Если на протяжении анализируемого периода портфель менялся, важно, в какой момент времени в него вносились изменения (т.е. вкладывались или изымались средства).

Если дополнительные инвестиции (или, наоборот, изъятие средств) осуществлялись непосредственно перед концом анализируемого периода, то при исчислении доходности должна быть скорректирована конечная стоимость портфеля. Она должна быть уменьшена на величину дополнительно внесенной суммы или увеличена на сумму изъятых средств.

Корректировка в расчетах доходности портфеля необходима, т.к. это делает оценки корректными. Дополнительные инвестиции (или, наоборот, изъятие средств) меняют рыночную стоимость портфеля, следовательно, и его доходность и не имеют никакого отношения к инвестиционной активности менеджера, управляющего портфелем.

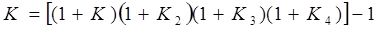

Определение годовой доходности портфеля может быть осуществлено двумя способами. Можно использовать обыкновенное суммирование квартальной доходности. Однако более точным значением годовой доходности будет являться ставка, исчисленная по формуле сложных процентов, так как в ней учитывается стоимость одного рубля в конце года при условии, что он был вложен в начале года, и предполагается возможность, реинвестирования как самого рубля. Так и любой прибыли, полученной на него в начале каждого нового квартала:

Для оценки эффективности управления портфелем необходимо также оценить уровень его риска за выбранный временной интервал. Обычно оценивают два вида риска: рыночный с помощью бета-коэффициента, и общий, измеряемый стандартным отклонением. Правильный выбор анализируемого риска имеет большое значение. Если оцениваемый портфель инвестора является его единственной инвестицией, то наиболее подходящей мерой риска будет общий риск, измеряемый стандартным отклонением. Если же инвестор имеет несколько финансовых активов, то правильным будет оценка рыночного риска портфеля, измеряемого бета-коэффициентом, и его влияния на общий уровень риска.

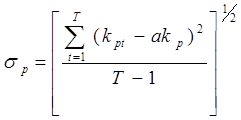

Для оценки общего риска портфеля за выбранный временной интервал используется формула:

где

kpt

– доходность портфеля за период t;

akp

- средняя доходность портфеля;

T – количество периодов, на которые разбит временной интервал.

Средняя доходность портфеля определяется по формуле:

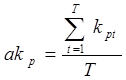

Мера эффективности управления портфелем, основанная на учете риска, построена таким образом, чтобы показать насколько он эффективен по сравнению с эталонным портфелем и набором других портфелей.

Мерой эффективного управления портфелем, построенной на принципе учета риска, является разность между средней доходностью портфеля (αКр

) и доходностью эталонного портфеля (αКb

р

). Эта разность носит название дифференцированной доходности:

Положительное значение величины αр

портфеля означает, что его средняя доходность с учетом риска превосходила доходность эталонного портфеля, а значит, управление было высокоэффективным. Отрицательное значение показывает низкоэффективное управление портфелем, так как средняя его доходность была ниже доходности эталонного портфеля.

Эталонным называют портфель, который обычно состоит из сочетания акций, являющихся базой для определения рыночного индекса, и безрисковых ценных бумаг. Каждая конкретная комбинация активов выбирается таким образом, чтобы риск эталонного портфеля равняется риску инвестора. Поэтому, например, портфель инвестора с бета-коэффициентом 0,8 сравнивается с эталонным портфелем, который на 80% состоит из акций выбранного рыночного индекса и на 20% из безрисковых активов.

ЗАКЛЮЧЕНИЕ

В настоящей курсовой работе рассмотрены пассивы, и пассивные операции коммерческого банка на примере деятельности АО «Казкоммерцбанк».

В целях раскрытия теоретического аспекта в работе определена роль пассивных операций в достижении целей коммерческого банка. Стремление коммерческих банков расширить пассивные операции стимулируется, во-первых, повышающейся доходностью, во-вторых, относительным сокращением сферы эффективного использования прямых банковских кредитов. Выбирая то или иное направление деятельности, коммерческий банк преследует следующие цели:

формирование или увеличение уставного капитала;

привлечение дополнительных денежных средств для традиционной кредитной и расчетной деятельности;

получение прибыли от собственных инвестиций в ценные бумаги за счет выплачиваемых банку процентов, дивидендов и также курсовой стоимости ценных бумаг;

поддержание собственного инвестиционного портфеля ценных бумаг;

поддержание необходимого запаса ликвидности;

получение прибыли от предоставления клиентам услуг по операциям с ценными бумагами.

Объектом исследования выступали пассивные операции АО «Казкоммерцбанка». По данным годовой финансовой отчетности проведена оценка текущего финансового состояния АО «Казкоммерцбанк». В результате проведенного анализа было четко видно улучшение всех финансовых показателей и как следствие укрепление позиций банка на рынке Казахстана.

Основная задача банка по работе с пассивными операциями - увеличение рентабельности операций. За последние годы наблюдается тенденция роста пассивных операций.

Изучение операций коммерческого банка, является фактором позволяющим совершенствовать финансовою систему банковской структуры, прохождение адаптации инвестиционной деятельности банков в новых экономических условиях.

ПРИЛОЖЕНИЯ

Приложение А

Приложние Б

Приложение В

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Гражданский Кодекс Республики Казахстан от 27 декабря 1994 г. (Общая часть) (с изменениями по состоянию на 13 октября 2003), (ЮРИСТ 4)

2. Закон Республики Казахстан от 13 мая 2003 года N 415-II Об акционерных обществах (с изменениями, внесенными Законом РК от 29.11.03 г. N 500-II), (ЮРИСТ 4)

3. Закон Республики Казахстан «О рынке ценных бумаг» от 2.07.2003, № 461-II., (ЮРИСТ 4)

4. Закон Республики Казахстан «О финансовом лизинге» (с изменениями, внесенными Законом РК от 10.07.03 г. № 483-II) Закон Республики Казахстан от 5.07.2000, № 78-II., (ЮРИСТ 4)

5. Закон Республики Казахстан 6.12.2001, № 264-II. «О членстве Республики Казахстан в Международном валютном фонде, Международном банке реконструкции и развития, Международной финансовой корпорации, Международной ассоциации развития, Многостороннем агентстве гарантии инвестиций, Международном центре по урегулированию инвестиционных споров, Европейском банке реконструкции и развития, Азиатском банке развития, Исламском банке развития», (ЮРИСТ 4)

6. Указ Президента Республики Казахстан от 17 мая 2003 года N 1096 О Стратегии индустриально-инновационного развития Республики Казахстан на 2003-2015 годы (ч/з)

7. Аньшин В.М. Инвестиционный анализ. Учебное пособие. - М.: «Дело», 2000 .-280с. (ч/з ПаУ)

8. Бланк И.А. Основы финансового менеджмента. Т.1,2. – К.: Ника – Центр, 1999.- 1104с. (ч/з ПаУ)

9. Давлетова М.Т. Кредитная деятельность банков в Казахстане: Учеб. Пособие – Алматы, Экономика, 2001, 580с. (ч/з ПаУ, медиатека ПаУ)

10. Костин А.А. и др. Инвестиции и финансовые активы: справочное пособие/ А.А. Костин, П.А.Кохно, В.В. Николаевский. – М.:Перспектива, 1999-592с. (ч/з ПаУ)

11. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности.- М.: Финансы и статистика, 1996.- 432с. (ч/з, аб. ПаУ)

12. Мамырова М.К. Эффективность инвестиций в промышленном производстве. Монография. – Алматы: Экономика, 2001.-192с. (аб., ч/з ПаУ)

13. Сейтказиева А.М. и др. Инвестиционная деятельность предприятия: учеб. Пособие/А.М. Сейтказиева, А.Б.Байкадамова, Ж.Н. Сариева.- Алматы: Экономика, 1998-172с. (ч/з ПаУ)

14. Финансово-инвестиционный толковый словарь:CDROM-М.:2002-(словари, справочники, энциклопедии), медиатека ПаУ

15. Шарп У., Александер Г., Бейли Дж. Инвестиции: Пер. с англ. – М.:ИНФРА-М, 1999.-1028 с. (ч/з ПаУ).

16. Аленичева Т.Д. Инвестиционная деятельность финансово-кредитных учреждений.// Деньги и кредит, 10,1995. (ч/з ПаУ)

17. Аманбаев У. Банковская оценка инвестиционных проектов стала намного жестче. //Азия: Экономика и жизнь, 19,1997 (ч/з ПаУ)

18. Артеменко В.Г., Беллендир М.В. Финансовый анализ: учеб. пособие.- М.: Изд. «Дело и сервис», 1999.-160с. (аб., ч/з ПаУ)

19. Брейли Р., Майерс С. Принципы корпоративных финансов. - Москва: ЗАО «Олимп-Бизнес, 1997.- 1087 с. (ч/з ПаУ)

20. Ван Хорн Дж. К. Основы управления финансами.- М.: Финансы и статистика, 1996-799с. (ч/з ПаУ)

21. Гранатуров В.М. Экономический риск: сущность, методы измерения, пути снижения: Учеб. пособие. – М.: Дело и сервис, 1999. – 112с. (ч/з ПаУ)

22. Градов А.П. Экономическая стратегия фирмы. СШ, 1996. (ч/з ПаУ)

23. Давильбекова Ж.. Роль иностранных инвестиций в экономике Казахстана. //Аль- Пари , №1-2, 12 сентября 2001г.

24. Джей К. Шим, Джоэл Г. Сигел. Основы коммерческого бюджетирования. Пер. с англ.- СПБ.: Азбука, 2001. –496 с. (ч/з ПаУ)

25. Джей К. Шим, Джоэл Г. Сигел. Финансовый менеджмент / Перевод с англ. – М.: Филинь, 1996. – 400с. (ч/з. ПаУ)

26. Деловое планирование (методы, организация, современная практика): учебное пособие под ред. В.М. Попова – М.: «Финансы и статистика», 1997 – 368с. (ч/з ПаУ)

27. Инвестиционно-финансовый портфель: Книга инвестиционного менеджера, книга финансового менеджера, книга финансового посредника. Отв. Ред. Ю.Б. Рубин, В.И.Солдаткин. –М.:СОМИНТЕК, 1993г.-752с. (ч/з ПаУ)

28. Ковалев В.В. Практикум по финансовому менеджменту. Конспект лекций с задачами. - М.: Финансы и статистика, 2002.-288с. (ч/з ПаУ)

29. Крейнина М.Н. Финансовый менеджмент: Учебное пособие. - М.: Дело и сервис, 1998.-304с. (ч/з, аб. ПаУ)

30. Колтынюк Б.А. Инвестиционные проекты: конспект лекций.- Спб: Михайлов В.А., 2000.-422с. (ч/з ПаУ)

31. Лещенко М.И. Основы лизинга: Учебное пособие для вузов.- М.: Финансы и статистика, 2001-336с. (ч/з ПаУ)Лукасевич И.Я. Анализ финансовых операций. Методы, модели, техника вычислений. – М.: Финансы, ЮНИТИ, 1998. – 4000с. (ч/з, ПаУ)

32. Миркин Я.М. Ценные бумаги и фондовый рынок: Профессиональный курс в финансовой Академии при Правительстве РФ – М.: Перспектива, 1995. – 532с. (хранилище и ч/з ПаУ)

33. Салин В.Н. и др. Техника финансово-экономических расчетов.- М.: Финансы и статистика, 1998. (ч/з ПаУ)

34. Стоянова Е.С., Штерн М.Г. Финансовый менеджмент для практиков: Краткий профессиональный курс. – М.: Перспектива, 1998. – 239с. (ч/з , аб. ПаУ).

35. Хелферт Э. Техника финансового анализа / Пер. с англ. – М.: Аудит, ЮНИТИ, 1996. – 663с. (ч/з ПаУ)

|