Оперативное планирование

Оперативное планирование

Текущее производственно-финансовое и исполнительское планирование на короткие отрезки времени, ориентированное на дополнение, детализацию, внесение корректив в намеченные ранее перспективные планы и графики работ.

Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.

В целях контроля за поступлением фактической выручки на расчетный счет и расходованием наличных финансовых ресурсов предприятию необходимо оперативное планирование, которое дополняет текущее. Это связано с тем, что финансирование плановых мероприятий должно осуществляться за счет заработанных предприятием средств, что требует эффективного контроля за формированием и использованием финансовых ресурсов. Система оперативного планирования финансовой деятельности заключается в разработке комплекса краткосрочных плановых заданий по финансовому обеспечению основных направлений хозяйственной деятельности фирмы.

Оперативное финансовое планирование включает составление и исполнение платежного календаря, кассового плана и расчет потребности в краткосрочном кредите.

В процессе составления платежного календаря решаются следующие задачи:

организация учета временной стыковки денежных поступлений и предстоящих расходов предприятия;

формирование информационной базы о движении денежных потоков и оттоков;

ежедневный учет изменений в информационной базе;

анализ неплатежей (по суммам и источникам возникновения) и организация конкретных мероприятий по их преодолению;

расчет потребности в краткосрочном кредите в случаях временной «нестыковки» денежных поступлений и обязательств и оперативное приобретение заемных средств;

расчет (по суммам и срокам) временно свободных денежных средств фирмы;

анализ финансового рынка с позиции наиболее надежного и выгодного размещения временно свободных денежных средств фирмы.

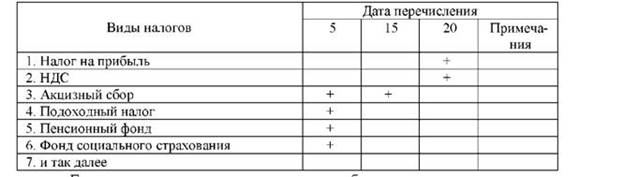

На многих фирмах наряду с платежным календарем составляется налоговый календарь, в котором указывается, когда и какие налоги в соответствии с законодательством должно уплатить предприятие, что позволяет избежать просрочек и санкций. Некоторые фирмы разрабатывают платежные календари по отдельным видам движения денежных средств, например платежный календарь по расчетам с поставщиками, платежный календарь по обслуживанию долга и т.п.

Реклама

Кроме платежного календаря на предприятии должен составляться кассовый план — план оборота наличных денежных средств, отражающий поступление и выплаты наличных денег через кассу. Кассовый план необходим для контроля за поступлением и расходованием наличных средств. Исходные данные для составления кассового плана:

предполагаемые выплаты по фонду заработной платы и фонду потребления в части денежных средств;

информация о продаже материальных ресурсов или продукции работникам;

сведения о командировочных расходах;

сведения о прочих поступлениях и выплатах наличными деньгами.

Кассовый план должен представляться всеми предпринимательскими фирмами за 45 дней до начала планируемого квартала в банк, с которым фирма заключила договор о расчетно-кассовом обслуживании.

Кассовый план необходим фирме для того, чтобы по возможности более точно представлять размер обязательств перед работниками фирмы по заработной плате и размер других выплат. Банку, обслуживающему предпринимательскую фирму, также необходим его кассовый план, чтобы составить сводный кассовый план на обслуживание своих клиентов в установленные сроки.

Использование рассмотренных систем и методов финансового планирования позволяет обеспечить целенаправленность финансовой деятельности предпринимательской фирмы и повысить ее эффективность.

Содержание

ВВЕДЕНИЕ

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ СИСТЕМЫ ОПЕРАТИВНОГО ФИНАНСОВОГО ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИИ

1.1. Значение финансового планирования для эффективного управления финансовыми ресурсами предприятия

1.2. Особенности оперативного финансового планирования

1.3. Методы финансового планирования

2. АНАЛИЗ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ООО «»

2.1. Организационная характеристика ООО «»

2.2. содержание финансовой работы финансовой службы ООО «»

2.3. Анализ финансового состояния ООО «»

3. РАЗРАБОТКА ОПЕРАТИВНОГО ФИНАНСОВОГО ПЛАНА НА ПРИМЕРЕ ООО «»

3.1. Базовые условия оперативного финансового планирования ООО «»

3.2. Разработка документов оперативного финансового плана ООО «»

3.3. Совершенствование методов оперативного финансового планирования на предприятии ООО «»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЕ

Фрагмент работы Оперативное финансовое планирование:

Введение

В современных условиях развития рыночной экономики значение разработки системы управления финансами для функционирования предприятия трудно переоценить, поскольку только с его помощью руководство может определить степень влияния различных факторов хозяйственной деятельности на финансовый результат и осуществлять прогноз динамики финансовых показателей с учетом изменения определенных параметров деятельности предприятия.

Реклама

Актуальность выбранной темы обусловлена тем, что в условиях рыночного хозяйствования возрастает потребность в финансовом планировании основного и оборотного капитала, расширении их кругооборота, а значит, достижении высокой результативности финансово-хозяйственной деятельности, создании условий, обеспечивающих платежеспособность и финансовую устойчивость предприятия. Финансовое планирование должно опираться на конъюнктуру рынка, учитывать вероятность наступления определенных событий (особенно в долгосрочной перспективе) и одновременно вырабатывать модели поведения предприятия при изменении ситуации с материальными, трудовыми и финансовыми ресурсами. При этом разрабатывается документ – финансовый план предприятия.

Главная цель разработки финансового плана – дать предприятию полную картину, из каких источников и когда будут поступать деньги, на какие цели будут использованы и каким будет финансовое состояние к концу периода. В условиях финансовой и хозяйственной самостоятельности предприятие само разрабатывает свои планы. В ходе планирования выявляются внутренние резервы предприятия по эффективному использованию производственных мощностей, рациональному использованию материальных, трудовых и денежных ресурсов, лучшей организации производства и т.п. В ходе планирования финансов необходимо ориентироваться на получение как собственных, так и привлекаемых средств и превращение их в производственный капитал.

Финансовое планирование тесно связано с остальными направлениями деятельности предприятия.

В современных условиях финансовое планирование требует широкого использования экономико-математических методов и моделирования процессов.

В результате того, что формы отечественной бухгалтерской отчетности постоянно изменяются и приближаются к западным стандартам, а также в результате развития методов управления предприятием возникает необходимость в постоянном совершенствовании финансового анализа и планирования.

Разработка и внедрение современной системы финансового анализа и планирования делает возможным своевременное выявление и устранение недостатков в финансовой деятельности предприятия и быстрое выявление резервов улучшения его финансового состояния и платежеспособности, т.е. повысит качество управления финансами.

Целью дипломной работы является разработка документов оперативного финансового плана на предприятии.

Для достижения поставленной цели необходимо решить следующие задачи:

Рассмотреть теоретические основы деятельности по организации оперативного финансового планирования предприятия.

Показать сущность, цель и задачи системы планирования финансов, а также основные функции и механизм финансового управления.

На примере предприятия ООО «» рассмотреть систему финансового планирования, при этом проанализировав основные показатели финансовой деятельности предприятия.

Разработать документы оперативного финансового плана на 2009-2010 гг.

Предложить направления совершенствование оперативного финансового планирования на ООО «».

Объектом исследования является финансовая деятельность предприятия ООО «».

Информационную базу исследования составили данные бухгалтерской и статистической отчетности торгового предприятия.

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ СИСТЕМЫ ОПЕРАТИВНОГО ФИНАНСОВОГО ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИИ

1.1. Значение финансового планирования для эффективного управления финансовыми ресурсами предприятия

В условиях динамичного развития экономики и постоянно нарастающей конкуренции роль и значимость финансового планирования не только не уменьшается, но и постоянно возрастает.

Развивающиеся рыночные отношения привели к внедрению новых для нашей страны экономических категорий, что способствовало появлению иных подходов к планированию. Следует отметить, что необходимость составления планов определяется многими причинами. Можно выделить из них три основных:

- неопределенность будущего;

- координирующая роль плана;

- оптимизация экономических последствий.

Главная цель составления любого плана - не расчет точных цифр, поскольку сделать это невозможно в принципе, а определение по всем основным направлениям некоторого "коридора", в границах которого может варьировать тот или иной показатель.

Смысл координирующей роли плана состоит в том, что наличие хорошо структурированных, детализированных и взаимоувязанных целевых установок дисциплинирует как перспективную, так и текущую деятельность, приводит ее в определенную систему, позволяет предприятию работать без существенных сбоев. Эта роль особенно проявляется в крупнейших компаниях, имеющих сложную структуру управления, а также на предприятиях, активно использующих систему поставки сырья "точно в срок", когда объем текущего наличного запаса сырья, материалов и полуфабрикатов рассчитан исходя из потребностей производства на несколько ближайших часов или дней.

Последняя причина составления планов заключается в том, что любое рассогласование деятельности системы требует финансовых затрат (прямых или косвенных) на его преодоление. Вероятность наступления подобного рассогласования гораздо ниже, если работа осуществляется по плану; кроме того, и негативные финансовые последствия менее значительны.

Таким образом, именно план предприятия представляет собой ориентир, к которому стремится предприятие, и одновременно критерий оценки успешности его деятельности.

Финансы играют существенную роль в реализации целей бизнеса, поэтому нельзя прогнозировать результаты бизнеса без подготовки финансового плана.

Список литературы и источников:

1. Алексеева М.А. Планирование деятельности фирмы. М.: Финансы и статистика, 2004.

2. Афитов Э.И. Планирование на предприятии. Учеб. пособие. М.: Финансы и статистика, 2005.

3. Баканов М.И., Шеремет А.Д. Теория экономического анализа: Учебник. – 4-е изд., доп. и перераб. – М.: Финансы и статистика, 2005.

4. Балабанов И.Т. Финансовый анализ и планирование хозяйствующего субъекта. – 2-е изд., доп. – М.: Финансы и статистика, 2004.

5. Баронов В.В. и др. Автоматизация управления предприятием. – М.:ИНФРА-М, 2004.

6. Басовский Л.Е. Прогнозирование и планирование в условиях рынка / Учеб. пособие. М.: Финансы и статистика, 2001.

7. Богатко А.Н. Основы экономического анализа хозяйствующего субъекта. – М.: Финансы и статистика, 2005.

8. Борисевич В.И. Прогнозирование и планирование экономики. Учебное пособие. М, 2005.

9. Бородина Е.И., Голикова Ю.С., Смирнова З.М. Финансы предприятия. М., Финансы и статистика, 2001.

10. Вакуленко Т.Г., Фомина Л.Ф. Анализ бухгалтерской (финансовой) отчетности для принятия управленческих решений. – СПб.: «Издательский дом Герда», 2001.

11. Владимирова Л.П. Прогнозирование и планирование в условиях рынка. СПб., Питер, 2005.

12. Горбунов А.Р. Управление финансовыми потоками и организация финансовых служб предприятий, региональных администраций и банков. Изд. 2-е, доп. и перераб. – М.: Изд. фирма «Анкил». 2000. – 224 с.

13. Горемыкин В.А., Бугулов Э.Р., Богомолов А.Ю. Планирование на предприятии. Учебник. М. Финансы и статистика,2005.

14. Егоров Ю.Н. Планирование на предприятии. М. Финансы и статистика, 2001.

15. Ефимова О.В. Финансовый анализ. 3-е изд., перераб. и доп.- М.: Изд-во «Бухгалтерский учет», 1999. – 352 с.

16. Зайцев Н.Л. Экономика промышленного предприятия. – М.: Инфра-М, 1996. – 284 с.

17. Замков О.О. и др. Математические методы в экономике: Учебник. 2-е изд. - М.: МГУ им. М.В.Ломоносова, изд-во «Дело и Сервис», 1999. – 368 с.

18. Ильин А.И. и др. Планирование на предприятии в 2-х частях, ч 2 Тактическое планирование. М. 2000.

19. Ильин А.И., Синица Л. Планирование на предприятии. Учебник. 2-е изд. М. 2001.

20. Карлин Т.П., Маклин А.Р. Анализ финансовых отчетов (на основе GAAP): Учебник – М.:ИНФРА-М, 2000. – 448 с.

21. Киселев М.В., Анализ и прогнозирование финансово-хозяйственной деятельности. М. 2001.

22. Ковалев А.И., Привалов В.П. Анализ финансового состояния предприятия. – изд. 4-е, испр. И доп. – М.: Центр экономики и маркетинга, 2004.

23. Ковалев В.В. Волкова О.К. Анализ хозяйственной деятельности предприятия. – М.: ПБОЮЛ Гриженко Е.М., 2004.

24. Кожинов В.Я. Налоговое планирование и прогнозирование финансового результата деятельности предприятий: Учебное пособие. М. 2002.

25. Колчина Н.В. Финансы организаций (предприятий): Учебник для вузов / под ред. Н.В. Колчиной. – М.: ЮНИТИ-ДАНА, 2006. – 368 с.

26. Коуров Л.В. Информационные технологии. – Минск: Амалфея, 2005.

27. Лапуста М.Г., Мазурина Т.Ю., Скамай Л.Г. Финансы организаций (предприятий): учебник. – М.: Инфра-М, 2008. – 575 с.

28. Любушкин Н.П., Лещева В.Б., Дьякова В.Б. Анализ финансово-экономической деятельности предприятия: Учеб.пособие для ВУЗов/ Под ред. Проф. М.П.Любушина. – М.: ЮНИТИ-ДАНА, 2004.

29. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: 4-е изд., перераб. и доп. – Минск: ООО «Новое знание», 2004.

30. Справочник финансиста предприятия. – 2-е изд., доп. и перераб. – М.:ИНФРА-М, 2004.

31. Станиславчик Е.Н. Бизнес-план: Финансовый анализ инвестиционного проекта. – М.: «Ось-89», 2003.

32. Сухова Л.Ф., Чернова П.Н. Практикум по разработке бизнес-плана и финансовому анализу предприятия: Учеб.пособие. – М.: Финансы и статистика, 2005.

33. Тренев Н.Н. Управление финансами: Учеб. пособие. – М.: Финансы и статистика, 2005.

34. Финансовый бизнес-план: Учеб.пособие /под ред. действ. члена акад. инвестиций РФ, дэн., профессора В.М. Попова. – М.: Финансы и статистика, 2005.

35. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. – М.: ИНФРА-М, 2004.

36. Экономика производства: Учеб. пособие/ Под ред. А.С.Писарева, Н.М. Мурахтановой, А.И. Клевлина. – Тольятти: ТолПИ, 2005.

Количество страниц: 76

Год написания: 2009 г.

Финансовое планирование

http://student.km.ru/ref_show_frame.asp?id=41BE7756D7D14E90A4CAFD3B10453011

ОПЕРАТИВНОЕ ФИНАНСОВОЕ ПЛАНИРОВАНИЕ

В целях контроля за поступлением фактической выручки на расчетный счет и расходованием наличных финансовых ресурсов предприятию необходимо оперативное планирование, которое дополняет текущее. Оперативный план необходим для эффективного контроля за формированием и использованием финансовых ресурсов.

Оператиное финансовое планирование включает составление и исполнение платежного календаря, кассового плана и расчет потребности в краткосрочном кредите.

Платежный календарь позволяет решать следующие задачи:

организация учета временной "стыковки" денежных поступлений и предстоящих расходов предприятия;

формирование информационной базы о движении денежных потоков и оттоков;

ежедневный учет изменений в информационной базе;

анализ неплатежей (по суммам и источникам возникновения) и организация конкретных мероприятий по их преодолению;

расчет потребности в краткосрочном кредите в случаях временной "нестыковки" денежных поступлений и обязательств и оперативное приобретение заемных средств;

расчет (по суммам и срокам) временно свободных денежных средств предприятия;

анализ финансового рынка с позиции наиболее надежного и выгодного размещения временно свободных денежных средств предприятия.

Платежный календарь составляют на квартал с разбивкой по месяцам и более мелким периодам. Необходимо учитывать объемы производства и реализации, состояние запасов, дебиторскую задолженность в целях контроля за финансовым планом. Притоки и оттоки денежных средств должнгы быть сбалансированы. Информационной базой платежного календаря служат планы, составленные на предприятии: план реализации продукции, смета затрат на производство, план капитальных вложений; а также выписки по счетам предприятия и прилоьжения к ним; нормативно установленные сроки платежей для финансовых обязательств; договора; счета-фактуры; график выплаты заработной платы; внутренние приказы.

Процесс составления платежного календаря можно разделить на 6 этапов:

Выбор периода планирования. Как правило, это – квартал или месяц; декада.

Планирование объема реализации продукции (работ, услуг) осуществляется с учетом объема производства в рассматриваемом периоде и изменений остатков за период планирования.

Расчет объема возможных денежных поступлений (доходов).

Оценка денежных расходов, ожидаемых в плановом периоде.

Определение денежного сальдо. Оно представляет собой разность между суммами поступлений и расходов за период планированияэ

Подведение итогов показывает недостаток или излишек средств у предприятия.

Ожидаемое сальдо на конец периода сравнивается с минимальной суммой денежных средств на расчетном счете, которые являются страховым запасом. Превышение планируемых расходов над ожидаемыми поступлениями с учетом остатка средств на счетах означает недостаточность собственных возможностей для их покрытия и может являться признаком ухудшения финансового состояния. В этом случае необходимо перенести часть непервоочередных расходов на следующий календарный период, ускорить по возможности отгрузку и реализации продукции, принять меры по изысканию дополнительных источников. Излишек говорит о стабильности и платежеспособности предприятия.

На многих предприятиях составляется налоговый календарь, в котором указывается порядок и суммы налогов, что позволяет избежать пени.

Кроме платежного календаря должен составляться также кассовый план. Это – план оборота наличных денежных средств через кассу. Кассовый план не только отражает платежеспособность предприятия, но и необходим для контроля за поступлением и расходованием наличных денег.

Коммерческому банку, обслуживающему предприятие, так же необходим его кассовый план для, чтобы составить сводный кассовый план на обслуживание своих клиентов в установленные сроки.

Исходные данные для составления кассового плана: предполагаемые выплаты по фонду заработной платы и фонду потребления в части денежных средств, не входящих в фонд оплаты труда, информация о продаже материальных ресурсов или продукции работникам, о прочих поступлениях и выплатах наличными деньгами (выручка от реализации путевок, командировочные расходы и другие), сведения о сумме налогов, а также календарь выдачи заработной платы и приравненных к ней платежей.

Заключительным этапом финансового планирования является составление сводной аналитической записки. В ней дается характеристика основных показателей годового финансового плана: величина и структура доходов, расходов, взаимоотношений с бюджетом, коммерческими банками, контрагентами. Особая роль отводится анализу источников финансирования инвестиций. Большое внимание уделяется распределению прибыли. Завершают аналитическую записку выводами о плановой обеспеченности предприятия финансовыми ресурсами и структуре источников их формирования.

Реферат «финн планирование на предприятии»

http://www.referatbank.ru/fulltextref.php?unit_id=6434

2.3. Оперативное финансовое планирование

В целях контроля за поступлением фактической выручки на расчетный счет и расходованием наличных финансовых ресурсов предприятию необходимо оперативное планирование, которое дополняет текущее. Это связано с тем, что финансирование плановых мероприятий должно осуществляться за счет заработанных предприятием средств, что требует повседневного эффективного контроля за формированием и использованием финансовых ресурсов. Оперативное финансовое планирование заключается в составлении и использовании плана и отчета о движении денежных средств. [29, с. 251]

Оперативный план необходим для обеспечения финансового успеха предприятия. Поэтому при его составлении необходимо использовать объективную информацию о тенденциях экономического развития в сфере деятельности предприятия, инфляции, возможных изменениях технологии и организации процесса производства.

Оперативное финансовое планирование включает составление и исполнение платежного календаря, кассового плана и расчет потребности в краткосрочном кредите. [32, с.179]

В платежном календаре притоки и оттоки денежных средств должны быть сбалансированы. Правильно составленный платежный календарь позволяет выявить финансовые ошибки, недостаток средств, вскрыть причину такого положения, наметить соответствующие мероприятия, и таким образом, избежать финансовых затруднений.

Календарь платежей составляется на основе реальной информационной базы о денежных потоках предприятия.

Кроме платёжного календаря на предприятии должен составляться кассовый план – план оборота наличных денежных средств, отражающий поступление и выплаты наличных денег через кассу. [ 21, с. 463]

Заключительным этапом финансового планирования является составление сводной аналитической записки. В ней даётся характеристика основных показателей годового финансового плана: величина и структура доходов, расходов, взаимоотношений с бюджетом, коммерческими банками и др. Особая роль отводится анализу источников финансирования инвестиций. Большое внимание должно быть уделено распределению прибыли.

Завершая аналитическую записку, даются выводы о плановой обеспеченности предприятия финансовыми ресурсами и структуре источников их формирования. [29, с. 256]

В настоящее время стратегический анализ является одной из основополагающих дисциплин, которые необходимо знать любому менеджеру. Процесс стратегического планирования включает в себя ряд важных операций: планирование издержек, планирование производства, планирование сбыта и финансовое планирование (планирование прибыли). Стратегический анализ, как наука, позволяет предпринимателю так спланировать деятельность фирмы в кратком, среднем и долгом периодах, чтобы обеспечить получение фирмой максимально возможной прибыли с минимальными затратами в условиях изменчивости состояния рынка. Конечно, это связано с неизбежным финансовым риском, особенно в современных Российских условиях, но правильно проведенное планирование позволит свести риск к минимуму.

Рассмотрев цели и сущность финансового планирования, а также различные аспекты практики составления финансовых планов, можно сделать вывод, что финансовый план является неотъемлемой частью внутрифирменного планирования, одним из важнейших документов, разрабатываемых на предприятии.

http://www.dkb-fin.ru/operativnoe_planirovanie.html

Оперативное планирование дополняет текущее планирование. Это связано с тем, что финансирование планируемых мероприятий должно осуществляться за счет заработанных предприятием средств, что требует эффективного контроля за формированием и использованием финансовых ресурсов.

Оперативное финансовое планирование включает составление и исполнение платежного календаря, кассового плана. А также расчет потребности в краткосрочном кредите.

Назначение платежного календаря заключается в управлении денежными потоками предприятия, маневрировании собственными и заемными денежными ресурсами и обеспечении нормальной работы предприятия.

Период планирования (неделя, декада, месяц, квартал) определяется предприятием самостоятельно с учетом экономической целесообразности.

Платежный календарь составляется по произвольной форме. В этом плане все источники поступлений денежных средств должны быть увязаны с расходами предприятия. План состоит из двух разделов: 1) расходы; 2) поступления средств. В первом разделе указываются все предстоящие расходы и платежи. Во втором указываются планируемые источники покрытия. Если планируемые расходы превышают ожидаемое поступление средств, то в платежном календаре отражается недостаток денежных средств. В этом случае должны быть приняты меры по изысканию дополнительных источников средств или переносу части не первоочередных расходов на следующий календарный период. Решения принимаются заблаговременно и оперативно.

Платежный календарь отражает реальное движение финансовых ресурсов на предстоящий период, позволяет регулировать доходы и расходы предприятия, обеспечивать устойчивое финансовое положение.

Информационной базой платежного календаря является план реализации продукции, смета затрат на производство, план капитальных вложений, выписки по счетам предприятия и приложения к ним, договора, внутренние прогнозы, график выплаты заработной платы, установленные сроки платежей для финансовых обязательств и другие документы, подтверждающие реальное движение денег.

На предприятиях наряду с платежным календарем может составляться и налоговый календарь, в котором показывается, когда и какие налоги должно платить предприятие. Это позволяет избежать просрочек в платежах. Отдельные предприятия разрабатывают платежный календарь по расчетам с поставщиками, по обслуживанию долга и т.п.

Кассовый план - это план оборота наличных денежных средств, отражающий поступление и выплаты денег через кассу предприятия. Он необходим для контроля за поступлением и расходованием наличных средств, своевременным выполнением обязательств предприятия перед работниками и другим расходам. Кассовый план предприятия нужен для составления сводного кассового плана на обслуживание своих клиентов в установленные сроки. Исходные данные для составления кассового плана:

предполагаемые выплаты по фонду заработной платы и фонду потребления в части денежных средств;

сведения о продаже материальных ресурсов или продукции работникам предприятия;

сведения о командировочных расходах;

о прочих поступлениях и выплатах наличными деньгами.

http://www.manageweb.ru/study-381-1.html

Оперативное финансовое планирование, как составной элемент текущего планирования, призвано обеспечить контроль за его выполнением, и обеспечить синхронизацию процессов поступления и расходования денежных средств предприятия в краткосрочном периоде. В организационном плане, оперативное планирование включает в себя составление и исполнение платежного календаря, кассового плана и расчет потребности в краткосрочном кредите. Функциональная деятельность финансовых органов предприятия при составлении и исполнении этих документах заключается в следующем:

- организация работы по синхронизации денежных потоков предприятия;

- создание динамической базы данных, отражающей оперативное изменение в характере движения денежных средств, в разрезе видов деятельности (производственная, финансовая, инвестиционная) и источников возникновения;

- расчет потребности в краткосрочном кредитовании при образовании временных «кассовых разрывов», а также анализ потенциальных источников привлечения средств посредством инструментов финансового рынка;

- расчет величины временно свободных денежных средств предприятия, и определение возможных направлений инвестиций в краткосрочные активы финансового рынка;

- работа по организации мероприятий, направленных на устранение выявленных недостатков.

Важнейшим финансовым документом по управлению денежным оборотом на предприятии является план движения средств на счетах в банках и в кассе предприятия или платежный баланс (платежный календарь). Он позволяет финансовым работникам обеспечивать оперативное финансирование, выполнение платежных обязательств, фиксировать происходящие изменения в платежеспособности и ликвидности активов.

Платежный баланс разрабатывается на предстоящий отчетный период, с соответствующей разбивкой и отражает весь денежный оборот предприятия, без подразделения на виды деятельности. На основании этого документа руководство предприятия прогнозирует на ближайший месяц (неделю, декаду) выполнение своих финансовых обязательств перед государством, партнерами, кредиторами и инвесторами. Для составления платежного баланса финансовые службы координируют свою работу с другими функциональными службами предприятия (бухгалтерией, отелами сбыта, маркетинга, материально-технического снабжения).

Необходимость составления данного документа существенно возросла в связи с изменениями порядка расчетов и кредитования, наличием значительных неплатежей государству, партнерам, кредиторам и работникам по заработной плате. Все это в комплексе требует повышенного внимания финансистов к ежедневной сбалансированности между потоками денежных поступлений и платежей.

Платежный баланс

Показатель

1 месяц

1 декада

2 декада

3 декада

Начальное сальдо

Поступление средств

2.1. Продажа за наличные

2.2.Погашение дебиторской задолженности

2.3.Доходы от прочих видов деятельности

2.4. Прочие денежные поступления

ВСЕГО поступление средств

Расходование средств

3.1.Оплата поставщикам (авансы и за

наличные)

3.2.Погашение кредиторской задолженности 3.3.Заработная плата и соц. отчисления

3.4.Постоянные (общехозяйственные) расходы

3.5.Налоги

3.6.Сдержание объектов соцкультбыта

3.7.Капитальные вложения и инвестиции

3.8.Выплаты из фондов потребления

3.9.Прочие расходы

4. ВСЕГО расходов

5. САЛЬДО за период (2)-(3)

6. Конечное САЛЬДО (1)+(5)

7. Минимально допустимое сальдо (устанавливается специальными расчетами)

8. Недостаток (-), излишек (+) средств (6) -

Другим документом, координирующим и регулирующим наличный денежный оборот предприятия, является кассовая заявка или кассовый план. Кассовая заявка (план) - план оборота наличных денежных средств, который отражает их поступления и выплаты через кассу предприятия.

Исходными данными для составления кассового плана являются:

- Смета расходования фонда потребления, образуемого за счет фонда оплаты труды и чистой прибыли;

-Смета расходов и доходов по содержанию объектов социальной сферы;

- Сведения о продаже физическим лицам материальных ценностей, товаров, и оказания им услуг;

- Сведения о доходах транспортного хозяйства;

- Сведения о прочих поступлениях и выплатах наличными средствами;

- Сведения об удержания из заработной платы НДФЛ, за товары проданные в кредит, за питание в столовых, о перечислениях во вклады в учреждениях банков и т.д.;

- Календарь выплаты заработной платы и приравнены к ней платежей.

Оперативный учет и контроль за исполнением кассовой заявки

возложены на финансовый отдел и главного бухгалтера предприятия. На основе оперативного учета ежеквартально составляется справка прихода и расхода денег по направлениям. Этот документ является информацией о фактическом исполнении кассового плана за отчетный период, а также используется для разработки кассовой заявки на предстоящий период.

Текущее финн. Планирование

http://www.bbest.ru/management/school/planirov/tecuw/

Оперативное финансовое управление в организацияхСодержание:

СОДЕРЖАНИЕ

ВВЕДЕНИЕ...3

Глава 1. Методология оперативного финансового управления в организациях. 10

§ 1. Основные теоретические подходы к оперативному финансовому управлению в организациях...10

§2. Методология построения систем результирующих финансовых показателей и подготовки оперативных финансовых решений в организациях...35

§3. Методология построения центров ответственности и моделей участия подразделений организации в оперативном финансовом планировании...56

Глава 2. Методические основы оперативного финансового управления в организациях пивоваренной промышленности...70

§1. Предпосылки построения и особенности систем оперативного финансового

управления в организациях пивоваренной промышленности...70

§2. Методика планирования денежных потоков организаций пивоваренной

промышленности...81

§3. Методика планирования финансовых результатов и показателей актива и пассива баланса организаций пивоваренной промышленности...112

Глава 3. Практика функционирования систем оперативного финансового управления в организациях пивоваренной промышленности...121

§ 1 • Практика подготовки оперативных финансовых планов в организациях

пивоваренной промышленности...121

§2. Практика проведения заключительного контроля затрат в организациях

пивоваренной промышленности...143

ЗАКЛЮЧЕНИЕ...154

БИБЛИОГРАФИЧЕСКИЙ СПИСОК...161

ПРИЛОЖЕНИЯ...171

Введение:

ВВЕДЕНИЕ Актуальность темы исследования

Оперативное финансовое управление является одним из важнейших видов управления в любой организации. В некоторых зарубежных странах использование систем оперативного финансового управления в XX веке имеет большую историю. Их внедрение в хозяйственную практику было связано с совершенствованием социально-экономических институтов и быстро сменяющих друг друга промышленных технологий, предполагающих значительное увеличение сложности управления организациями, а также с появлением ряда экономических теорий и дисциплин и бурным развитием ЭВМ. В России возникно- вение потребности в совершенствовании систем оперативного финансового управления в организациях различной отраслевой принадлежности справедливо связывать, прежде всего, с социально-экономическими изменениями последних лет, основными из которых являются появление стабильности в отношениях собственности, а также с совершенствованием налоговой системы и усилением ценовой и неценовой конкуренции, т.е. с исчерпанием легко реализуемых резервов повышения эффективности. Вместе с тем, в практике синтеза подобных систем в настоящее время в России сложилось множество проблем, решение которых требует развития методологического и методического аппарата финансовой науки.

К решению проблем оперативного финансового управления в организациях об- ращались многие исследователи. Огромная роль в решении проблем оперативного финансового управления отводится зарубежному опыту функционирования систем внутрифирменного управления финансами, обобщенному и глубоко исследованному в трудах Ю. Бригхема, Дж. К. Ван Хорна, В. Говиндараджана, К. Друри, Дж. Фостера, Ч.Т. Хорнгрена, Д.К. Шанка и ряда других зарубежных экономистов. Большое значение для развития и совершенствования методологии и методики оперативного финансового управления имеют работы В.В. Бочарова, Т.П. Карповой, В.В. Ковалева, В.Е. Леонтьева, Г.Б. Поляка, М.В. Романовского, Я.В. Соколова, Е.С. Стояновой и других отечественных экономистов.

4

Признавая важность проделанных ими исследований необходимо отметить, что полученные результаты указанных авторов требуют своего развития, так как в последние годы в Российской Федерации происходит построение новой системы управления, затрудняемое укоренившимися стереотипами мышления и хозяйствования. При этом на данный момент можно констатировать отсутствие целостной фундаментальной теории построения систем оперативного финансового управления в организациях, которая учитывала бы как зарубежный опыт, так и достижения отечественной финансовой науки. Теоретическое обоснование принципов построения этих систем преимущественно сводится к механической рецепции западных теорий без учета достижений национальной школы, что подрывает основы отечественной экономической науки. В связи с этим методологическое и методическое обеспечение оперативного финансового управления в российских организациях значительно отстает от потребностей науки и практики. Особенно острой является недостаточность исследований методических основ оперативного финансового управления в отдельных сферах хозяйственной деятельности, в частности, в пивоваренной промышленности.

Возрастание потребности в сложных системах оперативного финансового управления в организациях и недостаточность комплексных научных исследований задач по их синтезу в Российской Федерации определяют актуальность и значимость темы исследования. Принимая во внимание бурное развитие пиво- варенной промышленности в последнее время, рассмотрение процесса оперативного финансового управления в работе проводится на примере организаций пивоваренной промышленности.

Цели и задачи исследования.

Основной целью диссертации является разработка и обоснование концептуального подхода и методики оперативного финансового управления в организациях, обеспечивающей выполнение их миссии в условиях рыночных отношений.

5

Поставленная цель определила следующие направления и задачи диссертационной работы:

• уточнить содержание оперативного финансового управления в организациях на основании исследования сущности и функций финансов организаций;

• исследовать структуру систем оперативного финансового управления в организациях и определяющие их особенности факторы, сформулировать задачи синтеза этих систем;

• разработать научную классификацию используемых в оперативном финансовом управлении систем финансовых показателей, методов их расчета, а также центров ответственности и участников планово-финансовых расчетов;

• теоретически обосновать принципы и правила синтеза систем оперативного финансового управления в организациях;

• показать применение сформулированных в диссертации принципов оперативного финансового управления в организациях пивоваренной промышленности.

Предмет и объект исследования

Предметом исследования является процесс оперативного финансового управления в организациях и его аспекты в организациях пивоваренной промышленности.

Объектом исследования являются системы отношений между субъектами воспроизводственного процесса, связанные с оперативным финансовым управлениям в организациях пивоваренной промышленности.

Методология исследования.

В основу диссертационного исследования положены принципы диалектики и системного анализа, предопределяющие изучение экономических явлений в их постоянном развитии и взаимосвязи. Широко применялись общенаучные методы анализа и синтеза, группировки и сравнения, обобщения, научной абст-ракции, идеализации и моделирования.

6

Информационная база исследования.

В диссертации использованы материалы научных зарубежных и отечественных исследований, законодательные и прочие нормативно-правовые акты Российской Федерации, статистические материалы предприятий, действующих на территории России.

Научная новизна.

Научная новизна работы состоит в том, что в ней на основании комплексного исследования решена важная для финансовой науки и практики задача применения принципов и правил функционирования систем оперативного фи- нансового управления в отечественных организациях.

В развитие этой задачи получены следующие наиболее существенные научные результаты:

• на основании исследования сущности финансов хозяйствующих субъектов уточнены содержание и взаимосвязь оперативного и стратегического финансового управления в организациях;

• определен состав элементов систем оперативного финансового управления и состав факторов, определяющих их структурные и функциональные особенности;

• обосновано влияние базовой стратегии развития организации на особенности ее системы оперативного финансового управления;

• разработана классификация систем результирующих финансовых показателей и обоснованы принципы выбора типа системы результирующих финансовых показателей применительно к специфике деятельности организации;

• сформулированы основные подходы к формированию финансовых показателей по центрам ответственности и даны рекомендации по решению проблем квантификации финансовой ответственности;

• разработаны рекомендации по процедуре подготовки оперативных финансовых планов и разрешению конфликта интересов в этом процессе в организаци- ях;

7

• на основании анализа моделей финансовых расчетов сформулированы основные принципы принятия оперативных финансовых решений в организациях и показано их применение в системах управления денежными потоками организаций пивоваренной промышленности;

• разработана модель плановой оценки финансовых результатов и показателей актива и пассива расчетного баланса во взаимосвязи с показателями денежных потоков организаций пивоваренной промышленности.

Практическая значимость диссертации. ,

Проведенное исследование поставленных в диссертации проблем и раз- работанные в ней рекомендации дают возможность совершенствования систем оперативного финансового управления в организациях, увеличения их контрольных и аналитических возможностей, и повышения на этой основе экономической эффективности функционирования организаций. Разработанный в диссертации комплексный подход к синтезу систем оперативного финансового управления в организациях пивоваренной промышленности позволяет финансовым управляющим более обоснованно подходить к выбору методов подготовки оперативных финансовых решений.

Результаты диссертационной работы могут быть использованы при разработке организационно-правовой документации о подготовке и исполнении оперативных финансовых планов, а также о проведении процедур заключи- тельного финансового контроля в организациях пивоваренной промышленности и прочих сфер деятельности.

Апробация работы.

Результаты научных исследований докладывались и обсуждались на Второй всероссийской научно-практической конференции «Банковская система и реальный сектор экономики» (г. Иваново, 2003 г.), на научных сессиях профессорско-преподавательского состава научных работников и аспирантов Санкт-Петербургского государственного университета экономики и финансов (в 2001

8

- 2003 г.г.), на научно-теоретической конференции на кафедре экономики и предпринимательства Российского государственного гидрометеорологического университета (г. Санкт-Петербург, 2004 г.).

Результаты исследования внедрены в ОАО «Комбинат им. Степана Разина».

По теме диссертации опубликовано 6 научных работ общим объемом 1,5 п.л., среди которых имеются доклады на конференциях и научных сессиях.

Объем и структура исследования.

Диссертация состоит из введения, трех глав, заключения, списка литера- туры и приложений.

Во введении обосновывается актуальность темы, определяются цель, задачи, предмет, объект и методология исследования, характеризуются новизна, теоретическая и практическая значимость результатов работы.

В первой главе «Методология оперативного финансового управления в организациях» рассматривается содержание оперативного финансового управления в организациях, соотношение понятий оперативного и стратегического финансового управления, структура систем оперативного финансового управления и состав факторов, определяющих особенности элементов данных систем и их взаимосвязей. Приводятся различные классификации систем результирующих финансовых показателей, методов подготовки оперативных финансо- вых решений, центров ответственности и участников оперативного финансового планирования. Формулируются основные принципы построения систем оперативного финансового управления в организациях.

Во второй главе «Методические основы оперативного финансового управления в организациях пивоваренной промышленности» рассматриваются особенности систем оперативного финансового управления в организациях указанной отраслевой принадлежности. Предлагаются методики плановых расчетов финансовых показателей по технико-экономическим факторам и регламент

9

подготовки и передачи плановых данных в организациях пивоваренной промышленности.

В третьей главе «Практика функционирования систем оперативного финансового управления в организациях пивоваренной промышленности» показывается применение принципов и правил планово-финансовой работы в практике выполнения плановых расчетов при подготовке оперативных финансовых планов в различных хозяйственных ситуациях в организациях пивоваренной промышленности. Рассматривается применение принципов организации финансового контроля в практике проведения финансового контроля в организациях пивоваренной промышленности и даются рекомендации по совершенствованию контрольных процедур в организациях этой сферы экономической деятельности.

В заключении обобщаются результаты исследования.

10

ГЛАВА 1. Методология оперативного финансового управления в организациях

§1. Основные теоретические подходы к оперативному финансовому управлению в организациях

В настоящее время в экономической науке не существует однозначного понимания содержания оперативного финансового управления, равно как и связанного с ним общего понятия оперативного управления.

Некоторые авторы рассматривают оперативное управление как одну из функций управления, утверждая, что оно «обеспечивает функционирование системы в рамках действующего плана и заключается в решении задач стабили- зации, слежения или выполнения программы управления» и что «иногда в эту функцию включают задачу оптимизации» (2, с.216). При таком определении оперативное управление будет представлять собой весь комплекс управленческих действий, за исключением планирования. В то же время большая часть других представителей функционального подхода к управлению, развивая взгляды А. Файоля, не выделяют оперативное управление как его функцию, обычно ограничивая их перечень планированием, организацией, мотивацией, контролем и координацией (79, с.70; 27, с. 1012).

Более естественным для языка представляется увязка рассматриваемого понятия с понятием тактики, традиционно противопоставляемой стратегии как результату стратегического управления. Некоторые отечественные авторы ви- дят стратегическое управление как «процесс, определяющий последовательность действий организации по разработке и реализации стратегии» (79, с. 139). При этом под стратегией понимается «генеральный план, определяющий приоритеты стратегических задач, ресурсы и последовательность шагов по достижению стратегических целей» (79, с. 133). Тем не менее, понятие генерального плана является настолько неоднозначным, что не может быть использовано при определении такого важного понятия как стратегия. Схожее определение дают Н.Н. Селезнева и А.Ф. Ионова, которые понимают под финансовой стратегией «общее направление и способ использования финансовых ресурсов для дости-

и

жения поставленной цели, чему соответствует определенный набор правил и ограничений» (71, с.397). Финансовую тактику же они определяют как «конкретные методы и приемы для достижения поставленной цели в конкретных условиях» (71, с.398). При этом задачи тактики они определяют как «выбор наиболее оптимального решения и наиболее приемлемых в данной хозяйственной ситуации методов и приемов управления» (71, с.398). Очевидно, эти определения не показывают четких отличительных признаков содержания стратегических и тактических решений и оставляют открытым вопрос о процедуре стратегического и оперативного управления.

Помимо этих определений в экономической литературе можно встретить другие дефиниции, в частности, определение А. Чандлера, успевшее стать классическим, согласно которому стратегическое управление - это «определение основных долгосрочных целей и задач предприятия и утверждение курса действий и распределения ресурсов, необходимых для достижения этих целей» (74, с.5). Основной критерий, присутствующий в данном определении, по которому стратегическое управление можно разграничить с оперативным - это критерий долгосрочности последствий принимаемых решений. В то же время граница между долгосрочной и краткосрочной перспективами не представляет собой достаточно определенной величины. На это обстоятельство обращают внимание и некоторые отечественные авторы, которые отмечают, что «точную границу между стратегическим и тактическим планированием провести трудно» и что «обычно стратегическое планирование охватывает в несколько раз больший промежуток времени, чем тактическое; оно имеет гораздо более отдаленные последствия, шире влияет на функционирование управляемой системы в целом и использует более мощные ресурсы, чем тактическое» (2, с.215-216).

Попытки введения критерия, позволяющего обоснованно проводить разграничение долгосрочной и краткосрочной перспективы, можно найти в изданиях, посвященных микроэкономической проблематике. Например, Э. Дж. До-лан и Д. Линдсей долгосрочным признают «временной горизонт, величина которого достаточна для того, чтобы дать возможность измениться как постоян-

12

ным, так и переменным издержкам» (19, с. 139). Краткосрочный же интервал определяется ими как «временной горизонт, в рамках которого объем выпуска продукции может регулироваться только с помощью изменения объемов переменных затрат в то время как постоянные затраты остаются неизменными» (19, с. 139). Иными словами, что в первом случае в отличие от второго имелся в виду горизонт, величина которого достаточна для того, чтобы охватить последствия любых решений, в том числе связанных с изменением величины постоянных затрат. Однако сами постоянные затраты определяются этими авторами как «затраты, которые не могут быть за относительно короткий промежуток времени ни увеличены, ни уменьшены с целью увеличения или уменьшения объема выпуска продукции» (19, с.139). Переменные же затраты, по их мнению, «могут быть увеличены или уменьшены с целью соответствующего изменения объемов производства в рамках краткосрочных временных интервалов» (19, с. 139). Очевидно, что данные определения заключают в себе круг, т.к. долгосрочный и краткосрочный интервалы определяются через переменные и постоянные затраты, а содержание последних понятий раскрывается через первые. В микроэкономике это затруднение обычно разрешается постулированием определенного состава переменных и постоянных затрат.

Таким образом, в рамках данного подхода разграничение долгосрочного и краткосрочного периодов обычно производиться либо с помощью выделения круга явлений, обуславливающих величину таких сроков, либо же с помощью постулирования конкретных сроков, что также не решает проблемы разграничения стратегического и оперативного управления в общем виде.

В связи с необходимостью определения рамок предмета исследования и неоднозначностью понимания оперативного финансового управления в организациях в экономической литературе представляется необходимым уточнить содержание используемых в исследовании основных понятий, рассмотрев основные особенности управления в социальных системах и отграничив собственно оперативное управление от его прочих видов. Наиболее строгие и общие результаты исследования природы управления представлены в трудах основопо-

13

ложников общей теории управления. В фундаментальной работе У. Росса Эшби «Введение в кибернетику» (М: Изд-во иностранной литературы, 1959) показано, что назначение управляющего воздействия заключается в ограничении разнообразия системы, иными словами, в сведении всего множества возможных состояний управляемой системы до множества состояний, которые могут быть отнесены к допустимым для систем данного класса. В данном труде это утверждение иллюстрируется рядом схем, показывающих разные типы управляющих воздействий, которые в целях наглядности могут быть обобщены в одну схему, показанную на рис. 1.

D т E

1 2 j d T 4 3 j

R

Рис. 1. Схема структуры системы с управлением основных типов

где D - множество возмущений, возникающих в среде и влияющих на систему, R - регулятор системы,

Е - регулируемая система, понимаемая Эшби и другими специалистами по кибернетике и системному анализу как набор переменных, значимых при определенном рассмотрении объекта,

Т - некое поле (матрица) исходов, которые определяются разнообразием воздействий D и R. Иными словами, Т не что иное, как среда, на которую регулятор R оказывает воздействие с целью удержания разнообразия исходов влияния возникающих в окружающей среде возмущений D в пределах множества допустимых.

На данной схеме видно, что основным различием управляющих воздействий является тип канала информации, на основании которой регулятором вырабатывается это воздействие. Так, на схеме показано управляющее воздействие (в виде контура 4), выработка которого основана на информации о возмущении, поступающей в регулятор R до начала действия возмущения (по контуру 1). Такое управляющее воздействие может быть охарактеризовано как основанное на предвидении действия D и в дальнейшем будет обозначаться как воздейст-

14

вие типа 1. Другой тип управляющего воздействия (тип 2) основан на информации, поступающей в R непосредственно в процессе действия (по контуру 2), когда исход в Е в данном цикле еще не определен. Третий тип представляет собой основную форму функционирования «следящей системы, управляемой ошибками» или, иначе, «регулятора с замкнутой петлей» с обратной связью от Е к R. Выработка управляющего воздействия в последнем случае основывается на фиксации регулятором R уже осуществившегося влияния среды на Е.

Временной интервал, на протяжении которого реализуется акт поступления в регулятор информации по одному из возможных каналов и реакция регулятора на эту информацию, представляет собой один шаг или цикл.1 Такой цикл может составлять любой, приемлемый в данном рассмотрении, промежуток времени вплоть до бесконечно малого (что приводит к рассмотрению функционирования системы как непрерывного процесса). Тем не менее, изменения, происходящие в системе, при необходимости также могут быть представлены дискретными. Более того, сам Эшби отмечает, что «действительная истина заключается в том, что естественная система наблюдается в дискретных точках» (70, с.49). Последнее чрезвычайно актуально при построении моделей финансового управления, что станет очевидно ниже. При этом продолжительность цикла и, соответственно, скорость изменения состояния всех блоков определяется, в первую очередь, особенностями проявления комплекса возмущений D, который может включать в себя более и менее значимые для системы возмущения, а также множеством допустимых состояний системы Е.

При рассмотрении вышеприведенной схемы важно помнить, что, как отмечает Эшби, «ничто в этой формулировке не препятствует тому, чтобы величины, или состояния, или элементы в D, R, Т или Е состояли сами из частей, связанных различными соотношениями» (70, с.309). Например, в связи с усложнением регулятора R, вышеприведенная схема может быть детализирована так, как это показано на рис.2. При этом связи вновь выделенных блоков R

1 В дальнейшем для обозначения понятия шага вместо термина «шаг» будет использоваться термин «цикл». Несмотря на то, что Эшби в своей работе оперирует именно термином «шаг», при раскрытии содержания оперативного финансового управления этот термин будет использоваться для обозначения другого временного интервала.

15

процедурно могут реализовываться в рамках нескольких циклов на протяжении одного цикла функционирования всей системы блоков.

D ----------------> T E

1 ' т i

R1

j T i

...> R2 «... i

Рис. 2. Схема структуры системы со сложным регулятором

В то же время для понимания содержания некоторых широко используемых в научной среде понятий возникает необходимость предпринять обратную операцию, объединив два базовых блока Т и Е схемы, изображенной на рис. 1 и рис. 2, в один блок (О). В результате схема на рис.2 может быть преобразована в изображенную на рис. 3 схему, схожую с часто встречающимися в экономической литературе рисунками.

D о

*

T

...> R1 4 ! -

! T T

R2

Рис. 3. Укрупненная схема структуры системы со сложным регулятором

Так синтезируется сложное понятие объекта управления, которое, с одной стороны, включает окружающую среду и инструменты противодействия ее проявлениям, с другой - саму систему с управлением, состояния которой должны удерживаться в рамках множества допустимых. При таком представлении объекта управления становится понятным, как объект может одновременно представлять собой «предмет, явление, на который направлена какая-либо деятельность» (27, с.463) и «исполнительный инструмент, реализующий основную функцию системы» (2, с.202).

В некоторых сложных системах для упреждения действия особенно значимых возмущений в перспективе, охватывающей достаточно большое количество циклов, регулятор может подготовить ряд действий, выполнение которых обеспечит возможность сохранения адекватности при появлении подобных возмущений в анализируемой перспективе. В категориях диалектики значимы-

16

ми могут быть признаны те возмущения и упреждающие их действия R, которые, вызывая количественные изменения, предполагают переход к изменению качества, понимаемого как «совокупность необходимых свойств предмета» (1, с.477), и относительную необратимость их последствий. Применительно к социальным системам подобные возмущения можно назвать стратегическими, а выработку способа реагирования этих систем на них (т.е. изменение матрицы исходов) на основании их предвидения и изменение представлений о самом множестве допустимых состояний системы - стратегическим управлением, существующим в форме стратегического планирования. Реализацию же выбранной стратегии в рассмотренной пошаговой схеме управления определим как оперативное управление. Таким образом, оперативное управление в социальной системе заключается в циклических (периодически повторяющихся) воздействиях на объект, основанных на вышерассмотренных каналах поступления в регулятор информации и направленных на реализацию выбранной стратегии. Так, о типе оперативного управляющего воздействия, основанного на контуре 1, можно говорить как об оперативном планировании, о типе 3 - как о заключительном контроле, о типе 2 - как об исполнении оперативных планов в случае их наличия и как о непосредственном выполнении ряда действий в общем случае. При этом помимо контроля над состоянием всей системы можно говорить о контроле, возникающем, например, в отношениях блоков R1 и R2 системы (см. рис.2) на этапе подготовки управляющего воздействия, основанного на контуре 1 (т.е. на этапе подготовки плана), что особенно важно при построении моделей финансового управления.

Оправданность введения предложенных определений оперативного и стратегического управления обусловливается устранением сложностей с описанием проявлений стратегического и оперативного управления в конкретных управленческих циклах и тем, что дефиниции стратегического и оперативного управления не ставятся в зависимость от условностей, необходимых для разграничения краткосрочной и долгосрочной перспектив. Бесспорно, понятие значимости, определяемое через философскую категорию качественных изме-

17

нений, также не может быть признана образцом строгости и при построении конкретных моделей управления в определенной степени предполагает постулирование того, что есть качественное изменение в системе данного класса. Тем не менее, это обстоятельство сложно представить источником затруднений при построении моделей, поскольку, например, в области финансов предприятий обычно достаточно легко отграничить возмущения среды и решения, сопряженные с качественными и простыми количественными изменениями системы. В то же время в случае необходимости такие дефиниции дают возможность делать обобщения, оперируя логически непротиворечивыми понятиями. При этом не вызывает сомнения, что последствия большей части решений, имеющих стратегический характер, действительно будут находить свои проявления в течение достаточно большого временного интервала. Однако при использовании таких дефиниций все сроки не будут носить аксиоматический характер, что дает возможность выбирать их в зависимости от класса принимаемых решений и объектов.

В свете предложенного выше способа представления процесса управления раскроем природу оперативного финансового управления в организациях. Помимо особенностей, присущих любому виду управления в социальных системах, содержание данного вида управления в значительной степени обусловлено спецификой системы отношений, именуемых в экономической литературе финансами организаций. В настоящее время подавляющая часть экономистов склонна связывать категорию финансов с денежными отношениями, возникающими по поводу формирования и использования фондов денежных средств в любом звене хозяйства. Так, М.В. Романовский и ряд других экономистов, говоря о финансах хозяйствующих субъектов, считают, что «это относительно самостоятельная сфера системы финансов государства, которая охватывает широкий круг денежных отношений, связанных с формированием и использованием капитала, доходов, денежных фондов в процессе кругооборота их средств и выраженных в виде различных денежных потоков» (85, с.20). Схожим образом определяют финансы предприятий В.В. Ковалев и некоторые другие авто-

http://diplomnie.com/publ/finansy_denezhnoe_obrashhenie_i_kredit/operativnoe_finansovoe_upravlenie_v_organizacijakh/126-1-0-35882

Оперативное управление финансами – совокупность организационных, методических и технологических средств, обеспечивающих управление финансовыми ресурсами организации в краткосрочной перспективе (от 1 дня до 1 месяца) и текущее обеспечение финансовых операций. В отличие от системы бюджетирования оперативное управление финансами планирует платежи в более детализированном виде (по контрагенту и назначению платежа) и использует большую детализацию периодов планирования.

[править]

Назначение

Основное назначение системы – обеспечение краткосрочной ликвидности организации. Основной инструмент – платежный календарь (подневный план поступлений и платежей с минимальным периодом – 1 день).

Поступления и платежи планируются на основании заявок, формируемых подразделениями-заказчиками. После проверки на соответствие установленным лимитам, заявленные платежи включаются в платежный календарь. Сбалансированный по суммам поступлений и платежей платежный календарь является основанием для формирования реестра платежей и передачи его для исполнения.

[править]

Особенности

Одной из особенностей платежного календаря является его постоянная актуализация. В случае недостатка денежных средств для удовлетворения всех поступивших заявок, используются правила ранжирования платежей в зависимости от их вида и уровня приоритета. Процедуры и методики оперативного управления финансами регламентируются Положением об оперативном управлении финансами и Регламентом процесса.

http://kurs.ido.tpu.ru/courses/financ_credit/tema5/tema5.htm

3.2. Оперативное финансовое планирование

К оперативным финансовым планам относятся финансовые планы, составляемые на 1 день, рабочую неделю, декаду, месяц, до квартала - это:

кредитный план;

кассовый план;

платежный календарь.

Кредитный план - план поступлений заемных средств и возврата их в намеченные договорами сроки.

Кассовый план - является планом оборота наличных денежных средств, отражающим поступления и выплаты наличных денег через кассу фирмы. Составление кассовых планов и контроль за их выполнением имеют важное значение для повышения платежеспособности, предопределяющей всю финансово-коммерческую деятельность фирмы. Кассовый план составляется на квартал и имеет следующий вид таблицы (см. табл. 5).

Таблица 5

Кассовый план фирмы на кварталПоказатели кассового плана План Факт

1. Поступление наличных денег, кроме средств,

получаемых в банке:

1.1. Товарооборот от реализации продукции

1.2. Прочие поступления

1.3. Итого поступлений

Из них:

Расходуется на месте

Сдается в кассу банка

2. Расход наличных денег

2.1. На оплату труда

2.2. На командировочные расходы

2.3. На хозяйственные операции

2.4. Итого:

3. Расчет выплат зарплаты

3.1. ФОТ

3.2. Прочие выплаты

3.3. Общая сумма оплаты труда

3.4. Удержания всего, в т.ч.

налоги

добровольное страхование

питание

прочие удержания

3.5. Подлежит выдаче

в т.ч. из выручки

из наличных денег, полученных в банке

4. Календарь выдачи зарплаты и приравненных к ней выплат, дата

Платежный календарь - это план рациональной организации оперативной финансовой деятельности фирмы, в котором календарно взаимосвязаны все источники поступлений денежных средств:

выручка от реализации;

кредиты и займы;

прочие поступления с расходами на осуществление финансовой деятельности.

Особенности платежного календаря:

1. Отражает доходы, поступления средств, отношения с бюджетом, налогами, кредитные отношения, т. е. охватывает движение всех денежных средств фирмы.

2. Используется для контроля за платежеспособностью и кредитоспособностью.

3. Составляется по всем статьям денежных поступлений и расходов, проходящих через расчетный и ссудные счета фирмы в банке, что позволяет определить обеспеченность за счет собственных и заемных финансовых средств.

4. Разрабатывается путем уточнения и конкретизации плановых показателей очередного квартала и разбивки этих показателей по месяцам, затем показатели, при необходимости, можно разбить на более мелкие периоды (пятидневки, недели).

5. В платежном календаре поступление денег и денежные расходы должны быть сбалансированы.

Если денежные поступления превышают расход денег, то в балансе отражаются денежные накопления (остаток средств на расчетном счете), что определяет платежеспособность и устойчивость финансового состояния фирмы на предстоящий планируемый период.

Превышение планируемых расходов над ожидаемыми поступлениями денежных средств (вместе с переходящим остатком средств на расчетном счете) означает недостаточность собственных возможностей фирмы для их покрытия (неплатежеспособность), что свидетельствует об ухудшении финансового состояния фирмы.

В этом случае необходимо перенести часть непервоочередных расходов на следующий календарный период или принять оперативные меры по изысканию дополнительных источников.

Документы, необходимые для составления платежного календаря:

- данные оперативного учета операций по расчетному счету в банке;

- учет сдачи расчетных документов в банк;

-сведения о состоянии срочных и просроченных платежей;

- сведения о расчетах с дебиторами и кредиторами;

- сведения об остатках задолженности по срочным и просроченным ссудам.

Пример платежного календаря по расчетному счету на первую неделю месяца см. в табл. 6.

Таблица 6

Платежный календарь фирмы

Показатели

Значение,

рубли

1. Расходы денежных средств

1.1. Неотложные нужды

1.2. Зарплата и приравненные к ней платежи

1.3. Налоги

1.4. Оплата счетов продавцов за ТМЦ

1.5. Просроченная кредиторская задолженность

1.6. Погашение ссуд банка

1.7. Уплата процентов за кредит

1.8. Прочие расходы

1.9. Итого расходов

2. Поступление денежных средств

2.1. От реализации продукции

2.2. От реализации ненужных ТМЦ

2.3. Поступление просроченной дебиторской задолженности

2.4. Прочие поступления

2.5. Итого поступлений

3. Балансирующие статьи

3.1. Превышение поступлений над расходами

3.2. Превышение расходов над поступлениями

Является ли фирма платежеспособной на дату составления платежного календаря можно судить по коэффициенту платежеспособности: Кпл. = графа 2.5. / графу 1.9. 1. Для оценки состояния текущего и стратегического финансового планирования финансовая служба предприятия выполняет следующие функции:

выявляет объекты и формы планирования;

регулирует состав образуемых целевых фондов денежных средств и порядок отчисления в них прибыли и других финансовых ресурсов;

устанавливает порядок разработки финансовых планов.

Нечитайло, Игорь Алексеевич Оперативное финансовое управление в организациях : диссертация ... кандидата экономических наук : 08.00.10 Санкт-Петербург, 2005

ВВЕДЕНИЕ 3

Глава 1. Методология оперативного финансового управления в организациях. 10

1. Основные теоретические подходы к оперативному финансовому

управлению в организациях 10

2. Методология построения систем результирующих финансовых показателей

и подготовки оперативных финансовых решений в организациях 35

3. Методология построения центров ответственности и моделей участия

подразделений организации в оперативном финансовом планировании 56

Глава 2. Методические основы оперативного финансового управления в

организациях пивоваренной промышленности 70

1. Предпосылки построения и особенности систем оперативного финансового

управления в организациях пивоваренной промышленности 70

2. Методика планирования денежных потоков организаций пивоваренной

промышленности 81

3. Методика планирования финансовых результатов и показателей актива и

пассива баланса организаций пивоваренной промышленности 112

Глава 3. Практика функционирования систем оперативного финансового

управления в организациях пивоваренной промышленности 121

1. Практика подготовки оперативных финансовых планов в организациях

пивоваренной промышленности 121

2. Практика проведения заключительного контроля затрат в организациях

пивоваренной промышленности 143

ЗАКЛЮЧЕНИЕ 154

БИБЛИОГРАФИЧЕСКИЙ СПИСОК 161

ПРИЛОЖЕНИЯ 171

Введение к работе:

Оперативное финансовое управление является одним из важнейших видов управления в любой организации. В некоторых зарубежных странах использование систем оперативного финансового управления в XX веке имеет большую историю. Их внедрение в хозяйственную практику было связано с совершенствованием социально-экономических институтов и быстро сменяющих друг друга промышленных технологий, предполагающих значительное увеличение сложности управления организациями, а также с появлением ряда экономических теорий и дисциплин и бурным развитием ЭВМ. В России возникновение потребности в совершенствовании систем оперативного финансового управления в организациях различной отраслевой принадлежности справедливо связывать, прежде всего, с социально-экономическими изменениями последних лет, основными из которых являются появление стабильности в отношениях собственности, а также с совершенствованием налоговой системы и усилением ценовой и неценовой конкуренции, т.е. с исчерпанием легко реализуемых резервов повышения эффективности. Вместе с тем, в практике синтеза подобных систем в настоящее время в России сложилось множество проблем, решение которых требует развития методологического и методического аппарата финансовой науки.

К решению проблем оперативного финансового управления в организациях обращались многие исследователи. Огромная роль в решении проблем оперативного финансового управления отводится зарубежному опыту функционирования систем внутрифирменного управления финансами, обобщенному и глубоко исследованному в трудах Ю. Бригхема, Дж. К. Ван Хорна, В. Говиндараджана, К. Друри, Дж. Фостера, Ч.Т. Хорнгрена, Д.К. Шанка и ряда других зарубежных экономистов. Большое значение для развития и совершенствования методологии и методики оперативного финансового управления имеют работы В.В. Бочарова, Т.П. Карповой, В.В. Ковалева, В.Е. Леонтьева, Г.Б. Поляка, М.В. Романовского, Я.В. Соколова, Е.С. Стояновой и других отечественных экономистов.

Признавая важность проделанных ими исследований необходимо отметить, что полученные результаты указанных авторов требуют своего развития, так как в последние годы в Российской Федерации происходит построение новой системы управления, затрудняемое укоренившимися стереотипами мышления и хозяйствования. При этом на данный момент можно констатировать отсутствие целостной фундаментальной теории построения систем оперативного финансового управления в организациях, которая учитывала бы как зарубежный опыт, так и достижения отечественной финансовой науки. Теоретическое обоснование принципов построения этих систем преимущественно сводится к механической рецепции западных теорий без учета достижений национальной школы, что подрывает основы отечественной экономической науки. В связи с этим методологическое и методическое обеспечение оперативного финансового управления в российских организациях значительно отстает от потребностей науки и практики. Особенно острой является недостаточность исследований методических основ оперативного финансового управления в отдельных сферах хозяйственной деятельности, в частности, в пивоваренной промышленности.

Возрастание потребности в сложных системах оперативного финансового управления в организациях и недостаточность комплексных научных исследований задач по их синтезу в Российской Федерации определяют актуальность и значимость темы исследования. Принимая во внимание бурное развитие пивоваренной промышленности в последнее время, рассмотрение процесса оперативного финансового управления в работе проводится на примере организаций пивоваренной промышленности.

Цели и задачи исследования.

Основной целью диссертации является разработка и обоснование концептуального подхода и методики оперативного финансового управления в организациях, обеспечивающей выполнение их миссии в условиях рыночных отношений.

5 Поставленная цель определила следующие направления и задачи диссертационной работы:

уточнить содержание оперативного финансового управления в организациях на основании исследования сущности и функций финансов организаций;

исследовать структуру систем оперативного финансового управления в организациях и определяющие их особенности факторы, сформулировать задачи синтеза этих систем;

разработать научную классификацию используемых в оперативном финансовом управлении систем финансовых показателей, методов их расчета, а также центров ответственности и участников планово-финансовых расчетов;

теоретически обосновать принципы и правила синтеза систем оперативного финансового управления в организациях;

показать применение сформулированных в диссертации принципов оперативного финансового управления в организациях пивоваренной промышленности.

Предмет и объект исследования

Предметом исследования является процесс оперативного финансового управления в организациях и его аспекты в организациях пивоваренной промышленности.

Объектом исследования являются системы отношений между субъектами воспроизводственного процесса, связанные с оперативным финансовым управлениям в организациях пивоваренной промышленности.

Методология исследования.

В основу диссертационного исследования положены принципы диалектики и системного анализа, предопределяющие изучение экономических явлений в их постоянном развитии и взаимосвязи. Широко применялись общенаучные методы анализа и синтеза, группировки и сравнения, обобщения, научной абстракции, идеализации и моделирования.

Информационная база исследования.

В диссертации использованы материалы научных зарубежных и отечественных исследований, законодательные и прочие нормативно-правовые акты Российской Федерации, статистические материалы предприятий, действующих на территории России.

Научная новизна.

Научная новизна работы состоит в том, что в ней на основании комплексного исследования решена важная для финансовой науки и практики задача применения принципов и правил функционирования систем оперативного финансового управления в отечественных организациях.

В развитие этой задачи получены следующие наиболее существенные научные результаты:

на основании исследования сущности финансов хозяйствующих субъектов уточнены содержание и взаимосвязь оперативного и стратегического финансового управления в организациях;

определен состав элементов систем оперативного финансового управления и состав факторов, определяющих их структурные и функциональные особенности;

обосновано влияние базовой стратегии развития организации на особенности ее системы оперативного финансового управления;

разработана классификация систем результирующих финансовых показателей и обоснованы принципы выбора типа системы результирующих финансовых показателей применительно к специфике деятельности организации;

сформулированы основные подходы к формированию финансовых показателей по центрам ответственности и даны рекомендации по решению проблем квантификации финансовой ответственности;

разработаны рекомендации по процедуре подготовки оперативных финансовых планов и разрешению конфликта интересов в этом процессе в организациях;

на основании анализа моделей финансовых расчетов сформулированы основные принципы принятия оперативных финансовых решений в организациях и показано их применение в системах управления денежными потоками организаций пивоваренной промышленности;

разработана модель плановой оценки финансовых результатов и показателей актива и пассива расчетного баланса во взаимосвязи с показателями денежных потоков организаций пивоваренной промышленности.

Практическая значимость диссертации.

Проведенное исследование поставленных в диссертации проблем и разработанные в ней рекомендации дают возможность совершенствования систем оперативного финансового управления в организациях, увеличения их контрольных и аналитических возможностей, и повышения на этой основе экономической эффективности функционирования организаций. Разработанный в диссертации комплексный подход к синтезу систем оперативного финансового управления в организациях пивоваренной промышленности позволяет финансовым управляющим более обоснованно подходить к выбору методов подготовки оперативных финансовых решений.

Результаты диссертационной работы могут быть использованы при разработке организационно-правовой документации о подготовке и исполнении оперативных финансовых планов, а также о проведении процедур заключительного финансового контроля в организациях пивоваренной промышленности и прочих сфер деятельности.

Апробация работы.

Результаты научных исследований докладывались и обсуждались на Второй всероссийской научно-практической конференции «Банковская система и реальный сектор экономики» (г. Иваново, 2003 г.), на научных сессиях профессорско-преподавательского состава научных работников и аспирантов Санкт-Петербургского государственного университета экономики и финансов (в 2001

8 - 2003 г.г.), на научно-теоретической конференции на кафедре экономики и предпринимательства Российского государственного гидрометеорологического университета (г. Санкт-Петербург, 2004 г.).

Результаты исследования внедрены в ОАО «Комбинат им. Степана Разина».

По теме диссертации опубликовано 6 научных работ общим объемом 1,5 п.л., среди которых имеются доклады на конференциях и научных сессиях.

Объем и структура исследования.

Диссертация состоит из введения, трех глав, заключения, списка литературы и приложений.

Во введении обосновывается актуальность темы, определяются цель, задачи, предмет, объект и методология исследования, характеризуются новизна, теоретическая и практическая значимость результатов работы.