СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. Теоретические аспекты финансовой устойчивости страховой организации

1.1 Понятие и сущность оценки финансовой устойчивости предприятия

1.2 Финансовый менеджмент как основа формирования финансовой устойчивости

1.3 Факторы, обеспечивающие условия финансовой устойчивости страховой организации

ГЛАВА 2. Анализ методик оценки финансовой устойчивости страховщика

2.1 Система показателей и методы оценки финансовой устойчивости страховщика

2.2 Оценка платежеспособности как основного показателя финансовой устойчивости страховой организации

2.3 Страховые резервы как оценка обязательств страховщика

ГЛАВА 3. Методические рекомендации по обеспечению финансовой устойчивости страховой организации

3.1 Условия обеспечения финансовой устойчивости ООО «СК» ОРАНТА»

3.2 Методический подход к оценке финансовой устойчивости страховой организации

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЕ А Группировка пассивов и активов по степени убывания ликвидности

ПРИЛОЖЕНИЕ Б Риски банкротства

ПРИЛОЖЕНИЕ В Сводный бухгалтерский баланс

ПРИЛОЖЕНИЕ Г Горизонтально-вертикальный сравнительный аналитический баланс

ПРИЛОЖЕНИЕ Д Показатели финансовой устойчивости

ПРИЛОЖЕНИЕ Е Коэффициент обеспеченности собственными средствами ООО СК «ОРАНТА» по методике Черникова

ПРИЛОЖЕНИЕ Ж Коэффициенты, характеризующие платежеспособность СК

ПРИЛОЖЕНИЕ И Коэффициенты вероятности банкротства

ПРИЛОЖЕНИЕ К Показатели финансовой устойчивости по методике А. Шихова

ПРИЛОЖЕНИЕ Л Показатели финансовой устойчивости по методике Д. Мудрика

ПРИЛОЖЕНИЕ М Отклонение фактического размера маржи платежеспособности от нормативного

ВВЕДЕНИЕ

В современных условиях формирования рынка услуг, страховая деятельность находится в стадии жесткой конкурентной борьбы, как и всякая другая предпринимательская деятельность.

Индикатором конкурентоспособности хозяйствующего субъекта на рынке являются его финансы. Поэтому устойчивое финансовое состояние страховщика является залогом его жизнедеятельности в условиях рыночной экономики.

Страховые организации выступают в роли регуляторов рыночных процессов. Кроме этого, привлеченные через страхование денежные средства являются доступным инвестиционным капиталом. Направление их на рынок капиталов способствует развитию самого рынка капиталов. Через привлеченные денежные средства предприятий и граждан в виде страховых взносов государство имеет возможность финансировать развитие инфраструктуры экономики. Подобные капиталовложения увеличивают уровень занятости, а, следовательно, и уровень жизни населения. Вот почему необходимо обратить самое пристальное внимание на обеспечение финансовой устойчивости страховщика. Как субъект хозяйственной деятельности страховая организация взаимодействует в сфере финансов с различными категориями лиц и субъектов, которых по разным причинам интересуют текущее финансовое состояние страховщика, тенденции его изменения, а также прогноз финансовых результатов. Отсюда вытекает необходимость оценки финансовой устойчивости страховщика как основной характеристики динамики его финансового состояния.

Реклама

Для того чтобы внешним и внутренним пользователям информации о страховщике обсуждать вопрос о том, имеет или не имеет место финансовая устойчивость, нужно договориться о способах количественного описания и измерения этого свойства финансов страховой организации, о виде данных, на которых будет базироваться оценка финансовой устойчивости и о критериях присваиваемых данной характеристике значений. То есть речь идет о необходимости создания полноценной системы оценки деятельности страховщика, в которой финансовая устойчивость выступает в качестве критерия надежности.

В современной экономической литературе понятию, содержанию и факторам, обеспечивающим финансовую устойчивость страховой организации присущ дискуссионный характер, нет единого подхода к оценке финансовой устойчивости.

Актуальность темы исследования обусловлена объективной необходимостью конкретизации понятия «финансовой устойчивости страховой организации» и разработки методики ее оценки.

Цель выпускной квалификационной работы – разработать методические рекомендации по оценке финансовой устойчивости страховой организации.

Для достижения цели были поставлены и решены следующие задачи:

- раскрыть теоретические аспекты финансовой устойчивости предприятия;

- проанализировать существующие показатели и методы оценки финансовой устойчивости страховщика;

- разработать методику оценки финансовой устойчивости страховой организации.

По причине большого объема информации по данной теме при написании работы будут учитываться следующие условия:

Реклама

1) финансовая устойчивость является одной из характеристик финансового состояния страховой организации и не тождественна последнему понятию;

2) термины "страховая организация", “страховая компания” и "страховщик" считаются синонимами;

3) в силу «коммерческой тайны страховщика» ряд показателей и расчетов внутренней деятельности являются закрытой информацией по страховой организации;

4) исходя из п.3 в качестве информационной базы оценки финансовой устойчивости выступают годовые формы бухгалтерской отчетности страховой организации: Бухгалтерский баланс (Форма №1-страховщик), Отчет о прибылях и убытках (Форма №2 - страховщик) как доступные для внешних пользователей документы;

5) данные форм отчетности, перечисленные в п.4, считаются достоверными и представлены в приложениях.

Объектом исследования является система показателей финансовой устойчивости страховой организации. Предметом исследования являются экономические и организационно-правовые отношения, возникающие у страховщика по поводу обеспечения финансовой устойчивости.

Основными информационными источниками при написании данной работы послужили труды ученых-экономистов в области страхования, таких как Дюжиков Е.Ф., Сплетухов Ю.А., Федорова Т.А., и др. теоретическая и законодательная базы страхового дела в Российской Федерации, периодическая литература, а также бухгалтерская отчетность страховой организации.

Структура работы состоит из: введения, основной части, заключения, списка литературы, 112 страниц, 12 приложений, 1 графика, 2 рисунков, 23 таблиц.

Анализ финансовой устойчивости любого хозяйствующего субъекта является важнейшей характеристикой его деятельности и экономического благополучия, характеризует результат его текущего, инвестиционного и финансового развития, а также отражает способность предприятия отвечать по своим долгам и обязательствам и устанавливает размеры источников для дальнейшего развития.

Единого мнения по поводу оценки финансовой устойчивости хозяйствующего субъекта в настоящее время в отечественной литературе не существует, да и само понятие «финансовая устойчивость» трактуется по-разному. Так, Шеремет А.Д. определяет финансовую устойчивость как определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность [31]. Сущностью финансовой устойчивости он считает обеспечение запасов и затрат источниками средств, для их финансирования.

Балабанов И.Т. считает финансово-устойчивым такой хозяйствующий субъект, который за счет собственных средств покрывает средства, вложенные в активы, не допускает неоправданной дебиторской и кредиторской задолженности и расплачивается в срок по своим обязательствам, т.е. основой финансовой устойчивости является рациональная организация и использование оборотных средств [5].

Существует мнение, что понятие финансовая устойчивость довольно условно и не имеет строгих границ и выражается целым рядом коэффициентов, разносторонне оценивающих структуру баланса для оценки степени независимости предприятия от случайностей, связанных не только с условием рынка, но и с обычными срывами договоров, неплатежами и так далее. Отмечая, что финансовая устойчивость есть не что иное, как надежно гарантированная платежеспособность, независимость от случайной рыночной конъюнктуры и поведения партнеров, Грачев А.В. связывает финансовую устойчивость с финансово-экономическим равновесием, которое заключается в том, что реальные, производительные (долгосрочные и текущие нефинансовые) активы обеспечиваются собственным капиталом предприятия. Это означает, что все финансовые активы (денежные средства, легкореализуемые ценные бумаги, дебиторская задолженность и долгосрочные финансовые вложения уравновешиваются заемным капиталом [10].

Так что же представляет собой финансовая устойчивость предприятия? Возвращаясь к приведенным понятиям финансовой устойчивости, следует отметить, что с позиции семантики под термином устойчивость следует понимать равновесие, стабильность, безубыточность. Поэтому, оценка финансовой устойчивости дает наглядную характеристику финансового положения предприятия с позиций долгосрочной перспективы, а в другом случае речь должна вестись о платежеспособности.

Под финансовой устойчивостью предприятия следует понимать платежеспособность предприятия во времени с соблюдением условия финансового равновесия между собственными и заемными финансовыми средствами. Отсюда, для каждого предприятия необходимо рассчитывать не только точку безубыточности, но и следует определять точку финансового равновесия.

Финансовое равновесие представляет собой такое соотношение собственных и заемных средств предприятия, при котором за счет собственных средств полностью погашаются как прежние, так и новые долги [10].

Соблюдение условия финансового равновесия создает нормативную базу для финансовой устойчивости предприятия и его платежеспособности во времени, а также накладывает определенные ограничения на размер его обязательств перед работниками предприятия, кредиторами, бюджетом, банками и инвесторами.

Поэтому для оценки финансовой устойчивости необходим такой критерий, который бы одновременно соединял в себе информацию об активах, капитале и финансовых ресурсах, а финансовое состояние предприятия рассматривалось бы в динамике. В качестве такого критерия Грачев А.В. предлагает считать соотношение между активами и капиталом предприятия на основе определенной группировки. Особое внимание при этом уделяется активам, обеспеченным собственным капиталом [10].

Вследствие этого в составе текущих (долгосрочных) и финансовых (нефинансовых) активов можно выделить ту их часть, которая зафиксирована в собственном капитале, и ту часть, которая связана с заемным (см. табл. 1.1).

Таблица 1.1 – Рабочий и финансовый капитал

| Активы |

Капитал |

| Собственный капитал (СК) |

Заемный капитал (ЗК) |

Внеоборотные активы (ВНА)

Текущие (оборотные) активы (ТА)

|

Внеоборотные активы (ВНА)

Собственные текущие активы (СТА) или рабочий капитал (РК)

|

–

Заемные текущие активы (ЗТА) или ЗК

|

Нефинансовые активы (НФА)

Финансовые активы (ФА)

|

Нефинансовые активы (НФА)

Собственные финансовые активы (СФА) или финансовый капитал (ФК)

|

–

Заемные финансовые активы (ЗФА) или ЗК

|

Из табл. 1.1 видно, что в составе текущих (оборотных) активов (ТА) можно выделить собственные (СТА) и заемные (ЗТА). При этом собственные текущие активы обеспечиваются частью собственного капитала (СК), а заемные текущие активы – всем заемным капиталом (ЗК).

Собственные текущие активы, финансируемые за счет собственного капитала, представляют собой собственные оборотные средства в традиционной терминологии и численно равны рабочему капиталу (РК), как показано в формуле (1.1).

РК = СТА = СК – ВНА = ТА – ЗК.

(1.1)

Другими словами, принимается, что все долгосрочные активы собственные, а весь заемный капитал покрывается текущими активами.

Аналогично, в составе финансовых активов (ФА) выделяются собственные (СФА) и заемные (ЗФА), которые также финансируются за счет собственного и заемного капитала. В свою очередь, собственные финансовые активы, источником которых выступает собственный капитал, получают название финансового капитала (ФК

), как показано в формуле (1.2).

ФК = СФА = СК – НФА = ФА – ЗК.

(1.2)

Это означает, что все нефинансовые активы собственные, а финансовые активы покрывают весь заемный капитал.

Отсюда вытекает, что анализ финансово-экономического состояния предприятия будет увязываться не столько с движением текущих и финансовых активов, сколько с движением их собственной составляющей – рабочего и финансового капитала.

В этом смысле имущество, выраженное в текущих и финансовых активах, накрепко связывается с собственным капиталом и является частью этого капитала. С другой стороны, собственный капитал прочно увязывается с текущими и финансовыми активами, являясь их существенным элементом.

Переход от рабочего капитала к финансовому, и от финансового капитала к рабочему регулируется как показано в формуле (1.3).

СК – ДНА = РК + ДФА = ФК + ОНА = ЛА – ЗК,

(1.3)

Формула справедлива при расчете этих показателей на начало и на конец отчетного периода, а также для их приростных значений [10].

Следует отметить, что данная формула иллюстрирует взаимосвязь между собственным, рабочим и финансовым капиталом, с одной стороны, и имуществом предприятия – с другой. При этом необходимо учитывать, что каждый из элементов данной формулы может принимать положительные, отрицательные и нулевые значения. А раз так, то велико и число различных комбинаций. В силу последнего обстоятельства представляется целесообразным сначала рассмотреть движение финансовой устойчивости, а затем сформулировать общее правило.

Разумеется, выбор рабочего и финансового капитала в качестве критерия финансовой устойчивости не является случайным. Несмотря на то, что каждый из них может принимать положительные, отрицательные или нулевые значения, оба эти показателя дополняют друг друга. Задача заключается в том, чтобы эти показатели были величинами неотрицательными, а превышение одного показателя над другим зависит исключительно от выбранного направления развития (см. формулы 1.4 и 1.5).

Действительно,

если РК > ФК > 0, то СК – ДНА > ОНА > ДФА > ЗК – ОФА (1.4)

если ФК > РК > 0, то СК – ДНА > ДФА >ОНА > ЗК – ОФА (1.5)

что свидетельствует о двух возможных направлениях развития, о преобладании, при прочих равных условиях, основной (текущей) деятельности над инвестиционной и финансовой и наоборот.

В более широком смысле речь идет о направлениях вложения собственного капитала – в текущие или финансовые активы, долгосрочные или нефинансовые (см. формулы 1.6 и 1.7).

если РК > ФК > 0, то ТА >ФА > ЗК и СК > НФА > ВНА (1.6)

если ФК > РК > 0, то ФА – ТА > ЗК и СК > ВНА > НФА. (1.7)

Можно рассмотреть и другие комбинации рабочего и финансового капитала, но чаще на практике встречается следующая формула (см. формулу 1.8)

РК > 0 > ФК, т.е. ТА > ЗК > ФА и НФА > СК > ВНА. (1.8)

Учет перечисленных методических рекомендаций означает, в свою очередь, соблюдение ряда важнейших балансовых пропорций:

1) наиболее ликвидные активы должны покрывать наиболее срочные обязательства или превышать их;

2) быстрореализуемые активы должны покрывать краткосрочные пассивы или превышать их;

3) медленнореализуемые активы должны покрывать долгосрочные пассивы или превышать их;

4) труднореализуемые постоянные активы должны быть покрыты постоянными пассивами и не превышать их.

Как следуют из теорий экономистов о сущности оценки финансовой устойчивости, существуют два подхода к данной категории:

1) оценка финансового состояния предприятия;

2) определенное состояние финансов предприятия.

Таким образом, финансовая устойчивость в узком смысле – это характеристика стабильности финансового состояния предприятия, связанная с наличием определенной доли собственного капитала в общей сумме финансовых средств. В широком смысле финансовая устойчивость предприятия – это состояние его финансовых ресурсов, эффективность их распределения и использования для роста прибыли и капитала при сохранении платежеспособности и кредитоспособности. Отсюда можно сделать вывод, что универсального набора показателей для оценки финансовой устойчивости не существует. На практике при проведении оценки финансовой устойчивости целесообразно выбрать те из них, которые соответствуют специфике данного предприятия. Необходимо также определить факторы и ограничения, действующие на конкретном жизненном цикле предприятия [14].

Таким образом, решение проблемы оценки и обеспечения финансовой устойчивости – это разработка методических положений по анализу финансового состояния организации с учетом специфики ее деятельности и источников финансирования собственного капитала. Поэтому обеспечение финансовой устойчивости нужно увязывать с развитием компании, с ее возможностью реализации позитивных факторов и резервов роста экономических показателей. И здесь важно определить реальность принимаемых управленческих решений с точки зрения соответствия вложенного капитала целям развития и укрепления финансовой устойчивости предприятия.

Управление финансами, подготовка и принятие управленческих решений, как составная часть управления организацией, представляет собой одно из важнейших направлений в экономики предприятия.

Для реализации финансовой политики организации используется финансовый механизм, который представляет собой совокупность способов организации финансовых отношений, планирования и использования финансовых ресурсов для их эффективного воздействия на конечные результаты работы.

Страховое дело во многом отличается от других видов предпринимательской деятельности. Главным образом это проявляется в сверхответственности, которая лежит на страховщике. Ведь из-за одной ошибки менеджера, из-за одного неверно просчитанного шага, может быть поставлена под угрозу вся деятельность страховщика, что в свою очередь, может привести к весьма неблагоприятным последствиям, как для неё самой, так и для большого круга страхователей. Спецификой страховой деятельности является то, что, эта деятельность направлена на защиту имущественных интересов физических и юридических лиц при наступлении определенных событий за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов. Кроме этого специфика страховогодела проявляется в особенностях формирования финансового потенциала страховой организации, где обязательства принимаемые страховщиком (объем страховых премий), являются основным источником финансирования его деятельности и всегда преобладают над собственным капиталом. Таким образом, в руках страховых организаций сосредоточиваются еще не принадлежащие им денежные средства. От того, как они ими распоряжаются, то есть, как поставлен финансовый менеджмент страховщика, зависит способность своевременно выполнить свои обязательства перед страхователями.

Таким образом, индикатором конкурентоспособности хозяйствующего субъекта на рынке являются его финансы. Поэтому устойчивое финансовое состояние страховой организации является залогом её жизнедеятельности в условиях рыночной экономики.

Финансовое состояние хозяйствующего субъекта – это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), наличие, размещение и использование финансовых ресурсов и капитала, выполнение обязательств перед государством и другими хозяйствующими субъектами [5]. Финансовое состояние является результатом финансовой политики страховщика и поэтому определяется всей совокупностью финансово-хозяйственных факторов страховой организации. Кругооборот средств страховой организации не ограничивается осуществлением страховых операций, он усложняется вовлеченностью ее в инвестиционный процесс. Это позволяет обозначить средства, находящиеся в обороте страховщика, как его финансовый потенциал. Финансовый потенциал является характеристикой финансового положения и финансовых возможностей предприятия. Финансовый потенциал предприятия также связан с достигнутыми им финансовыми результатами. Кроме того, он описывается рядом активных и пассивных статей баланса и соотношениями между ними. Значения финансового потенциала связаны с составом и структурой привлекаемых источников финансирования и характером их использования.

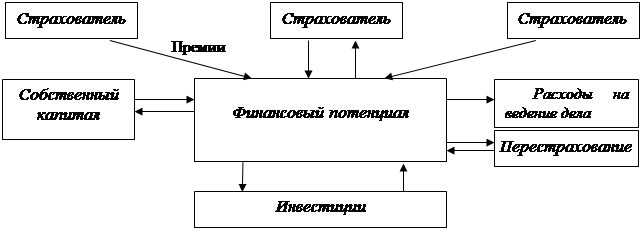

Финансовым потенциалом страховой организации называются финансовые ресурсы, находящиеся в хозяйственном обороте и используемые для проведения страховых операций и осуществления инвестиционной деятельности [27] (рис. 1.2)..

Рисунок 1.2 –Механизм формирования финансового потенциала Страховщика

Данное определение средств страховой организации обеспечивается:

─интегрированностью в финансовую систему общества;

─отраслевой спецификой структуры средств страховой компании;

─широкими возможностями инвестиционной деятельности.

В момент организации страховой компании первым и базисным элементом становится собственный капитал, который в процессе деятельности пополняется за счет различных источников (прибыли, результатов инвестиционной деятельности, эмиссионного дохода).

Проведение страховых операций предполагает аккумулирование страховой премии, причем сбор взносов со всех участников страхового процесса сопровождается фактами исполнения обязательств страховщика по выплате страхового возмещения лишь некоторым из них. Из сумм собранных страховых премий также осуществляется погашение расходов страховой организации на ведение дела, заложенных в структуре тарифа.

Принятие крупных рисков на страхование ставит страховую компанию в неблагоприятное с точки зрения платежеспособности положение. В такой ситуации страховщик вынужден использовать механизм перестрахования. Это очень специфическая сфера, где и характер финансовых отношений напрямую вытекает из необходимости управления финансовой устойчивостью. В идеальном случае для обеспечения финансовой устойчивости и платежеспособности объем принимаемых страховых обязательств должен соответствовать величине собственного капитала страховщика. Обязательства, превышающие возможности страховой организации должны быть переданы в перестрахование. Перестрахование – это один из основных методов обеспечения финансовой устойчивости страховщика.

Страховая организация должна обладать соответствующим объемом собственного капитала. Размер собственного капитала страховой организации регулируется нормативными актами органов надзора за страховой деятельностью при лицензировании. Установленный таким образом минимальный нормативный уровень капитала выполняет функцию обеспечения платежеспособности страховщика по будущим обязательствам.

Второй по значимости фактор формирования финансового потенциала страховой организации – инвестиционная деятельность. Механизм его действия общеизвестный и общепринятый: вложения средств обеспечивают определенный доход. Основными инвестиционными ресурсами страховщика являются страховые резервы, размещение средств которых должно соответствовать срокам исполнения обязательств по страховым выплатам.

Финансовый потенциал страховой организации складывается из двух основных частей – собственного капитала и привлеченного, причем привлеченная часть капитала в виде страховых премий значительно преобладает над собственной. Это во многом определяет специфику финансового менеджмента страховщика.

Деятельность страховой организации основана на привлечении денежных средств страхователей, поступивших в форме страховых премий. Эти средства не принадлежат страховщику, они лишь временно, на период действия договоров страхования, находятся в распоряжении страховой организации и используются на страховые выплаты, либо преобразовываются в доходную базу при условии безубыточного прохождения договора. Эту часть капитала сложно назвать заемным капиталом, так как в этом случае он должен быть в последующем отторгнут в полном объеме. Возможность преобразования этих средств через некоторое время в доход страховщика обосновывает корректность определения привлеченные средства, или привлеченный капитал. Они временно могут быть использованы страховщиком, и только в качестве инвестиционного источника [27].

Главная и определяющая особенность страховой организации – это неопределенность во времени исполнения своих финансовых обязательств. Страховщик обязан произвести страховую выплату только после наступления страхового случая, что носит вероятностный характер. Все это указывает на сложность финансового менеджмента страховой организации.

Финансовый менеджмент страховой организации сводится к управлению финансовыми отношениями, складывающимися в процессе ее взаимодействия с внешней и внутренней средой. Под финансовымиотношениями понимаются отношения между различными субъектами, влекущие изменения в составе активов и (или) обязательств этих субъектов. Внешняя среда охватывает связи страховщика с партнерами, клиентами, финансовыми рынками в целом. Внутренняя среда подразумевает взаимодействие структурных подразделений, в круг обязанностей которых входит решение конкретных финансовых вопросов.

Финансовый менеджмент страховой организации выполняет особую роль при принятии решений по организации структуры и финансового оборота, сводя при этом к минимуму все риски деятельности страховщика. Финансовый менеджмент должен стремиться к достижению стабильного финансового положения страховой организации, где на базе анализа и оценки финансового состояния необходимо выработать меры для реального и объективного подхода к управлению финансовыми потоками страховщика [16].

Задачи финансового менеджмента вытекают из задач страховой организации. При составлении финансового плана с помощью финансового анализа, возможно, заранее распознать узкие места. Таким образом, все сферы деятельности страховщика планируются в терминах выплат и поступлений.

Для целей финансового менеджмента страховой организации требуется уточнение финансовых показателей и разработка модельных (средних планируемых) значений.

Основные финансовые показатели деятельности страховщика включают:

1) валовой доход (поступления доходов от страховой и нестраховой деятельности);

2) расходы (или себестоимость);

3) финансовые результаты (прибыль или убыток);

4) рентабельность (доходность).

Исходя из финансовой (бухгалтерской) отчетности формы № 2 - страховщик Отчет о прибылях и убытках, можно утверждать, что под доходами страховой организации обобщенно понимается ее выручка от страховой и нестраховой деятельности в течение года. Также в этом финансовом отчете отражаются конкретные поступления, формирующие годовой доход страховой организации. Из схемы финансового отчета видно, что доходы страховщика складываются из трех групп поступлений: доходов по страховым операциям (выручка страховщика), других доходов по страховой деятельности (инвестирование страховых резервов, суброгация, проценты по депо премий по перестрахованию), доходов от иной деятельности (реализация активов, сдача имущества в аренду и т.д.).

При планировании расходов страховая организация исходит из того, что расходы в страховании, как и доходы, являются результатом прогноза на основе построения тарифной ставки. Процессы материального производства в основном носят предсказуемый характер. Поэтому здесь можно составить план производства и расходов на него с достаточной точностью (речь идет о производстве в условиях умеренной инфляции – 3,5% в год).

Оборот финансов в страховании подчинен его особенностям, в частности вероятностному (рисковому) характеру предпринимательства, т.е. определить объем фактической ответственности страховой организации на предстоящий год можно лишь приблизительно. Это значит, что фактические доходы и расходы страховщика могут быть либо ниже, либо выше планируемых показателей на данный финансовый год. Именно этим и определяется сложность финансового планирования в страховой организации.

Из анализа расходной части финансового отчета и тарифной ставки видно, что в страховом деле существуют две группы расходов. Первая группа – это расходы, обусловленные особенностями страховых операций (страховые выплаты, отчисления на предупредительные мероприятия, комиссии и тантьемы по перестрахованию). Вторая группа – это расходы на ведение дела (общехозяйственные расходы, включаемые в себестоимость в соответствии с действующим Налоговым кодексом). Себестоимость в экономической теории связывают не с авансированными в производство затратами (издержками), а с текущими. Это в полной мере относится к себестоимости деятельности страховщика.

Главная задача страховой организации, вытекающая из экономических требований, отраженных в финансовом отчете, заключается в том, чтобы добиваться положительного финансового результата, где прибыль – главный итоговый результат деятельности страховщика [15]. В финансовом отчете о доходах и расходах страховой организации прибыль – это положительное сальдо баланса, т.е.:

Прибыль = Доходы – Расходы

В страховом деле имеются различные подходы к пониманию прибыли: тарифный и балансовый. Здесь потребуется ряд методических уточнений.

Тарифный подход исчисляет прибыль как составной элемент в брутто-ставке страхового тарифа. Таким способом получают тарифную прибыль, т.е. прибыль от чисто страховой деятельности по конкретным видам страхования в расчете на тарифный период. Автор не согласен с таким подходом, поскольку при этом нарушается главный принцип страхования – эквивалентность отношений сторон. Данный принцип служит точкой опоры для расчета страховых тарифов, где планируемые страховые премии равны будущим страховым выплатам. Фактически здесь должен планироваться нуль, что в западной практике определяется термином андеррайтерский результат, а в целях анализа – это точка финансового равновесия страховых операций.

Балансовый подход базируется на сравнении доходной и расходной частей финансового отчета. Разница между доходной и расходной частями дает балансовую прибыль, которая, как известно, далеко не вся принадлежит страховщику. В связи с этим большое значение для обеспечения платежеспособности приобретает вопрос о границах рентабельности страхования и в том числе необходимой рентабельности по инвестиционным и финансовым операциям. Для страхования, как и для прочих хозяйственных единиц в условиях рынка, существуют объективные границы рентабельности. Низшей границей является так называемый порог рентабельности, когда прибыль в целом по организации равна нулю. В финансовом менеджменте считается, что при отсутствии «вливаний» средств, корпорация, перешагнувшая нижний «порог рентабельности» вниз, имеет реальный шанс стать банкротом. Для страхования отсюда следует важный вывод - страховая организация может позволить себе в конкурентной борьбе снизить страховую премию настолько (перейти порог рентабельности по страховым операциям), насколько ей позволяет это реальная прибыль по прочим видам деятельности [16].

Чем больше убыток по страховым операциям, тем выше должна быть прибыль по прочим видам деятельности страхования. Или, иначе говоря, минимально допустимая с позиции соблюдения платежеспособности страхования рентабельность по не страховым видам деятельности определяется финансовым результатом страховых операций, а общий результат деятельности должен быть безубыточным, т.е. финансово-устойчивым.

В условиях страхового рынка, когда рентабельность страховых операций ограничена конкуренцией, основную долю прибыли страховая организация получает от инвестиционных операций, используя так называемый эффект финансового рычага.Средства страхователей привлекаются в виде страховых премий и достаются страховщику дешево, без уплаты процентов за них. Фактически страховщик производит возврат страхователю части своего дохода в виде страховых выплат, где и возникает эффект рычага. Здесь очень наглядно видны источники прибыли страховщика и ее преимущества на финансовом рынке через доступ к дешевым источникам инвестирования. Все это толкает страховую организацию к максимально возможному наращиванию объема страховых премий. Однако рост объема страховых резервов это еще и рост обязательств, что при неизменных собственных средствах означает ухудшение платежеспособности. Здесь вступает в силу присущее платежеспособности противоречие, когда ухудшение платежеспособности сегодня через рост дохода в будущем ведет к росту собственных средств, что позволяет страховщику выйти на новый уровень обязательств [16].

Страховщики как стабилизирующий элемент рыночной системы хозяйствования распределяют случайные ущербы отдельных страхователей между всеми участниками страховых отношений, тем самым за умеренную плату с каждого возмещая случайно пострадавшему причиненный ущерб.

Достижение цели страхования страховые организации обеспечивают посредством коммерческого расчета, сутью которого являются самоокупаемость и рентабельность, обеспечивающие, в свою очередь, самофинансирование страховщиков.

Для страхователей и других контрагентов финансовая устойчивость является важнейшей характеристикой деятельности страховых организаций. Она определяет конкурентоспособность страховщика, его потенциал в деловом сотрудничестве, в какой степени гарантированы экономические интересы самой страховой компании и интересы страхователей.

Финансовая устойчивость страховой организации регулируется законодательством и нормативными актами, контролируется государством в лице органов страхового надзора и обеспечивается финансовыми ресурсами предприятия и профессионализмом ее персонала и руководства.

Понятие финансовой устойчивости страховой организации нормативно не определено, но существует множество толкований этого понятия, одни из которых практически повторяют друг друга, а другие имеют значимые смысловые отличия. Рассмотрим основные из них.

По мнению Томилина В., под финансовой устойчивостью страховой организации понимается ее способность выполнить свои обязательства перед страхователями по выплатам страхового возмещения в строгом соответствии с законодательством и в оговоренные договором страхования сроки [26]. На наш взгляд, это достаточно узкое определение финансовой устойчивости больше подходящее по смыслу к термину платежеспособность. Как было показано в предыдущем параграфе, страховщик осуществляет свою деятельность не только через страховые операции, но и через инвестиционные и финансовые, поэтому и выполнять свои обязательства страховая организация должна как перед страхователями, так и перед другими партнерами.

Исходя, исключительно, из страховой деятельности дает определение финансовой устойчивости страховщика и Зозуля Н.В. В своей статье «О некоторых вопросах деятельности государственных страховых фирм» он пишет о том, что в отечественной экономической литературе под финансовой устойчивостью страховых организацийпринято понимать постоянное сбалансирование или превышение доходов над расходами страховщика в целом по страховому фонду за тарифный период [13].

Еще одно определение финансовой устойчивости страховой фирмы близкое по смыслу к понятию платежеспособности можно встретить у Юлдашева Р. и Шаплыко Д. Они считают, что под финансовой устойчивостью страховщикапонимается такое состояние его финансов, при котором он в состоянии своевременно и в предусмотренном объеме выполнять взятые на себя финансовые обязательства перед всеми субъектами в течение всего срока действия заключенных между ними договоров [29].

Наиболее полно понятие финансовой устойчивости страховщика раскрыто в учебном пособии Шихова А. Под финансовой устойчивостью страховой организацииследует понимать ее имущественное и финансовое состояние, при котором величина и структура собственных и приравненных к ним средств, ликвидных активов, являющееся следствием степени совершенства организации страхования, развития его новых видов, а также массовости проведения эффективных страховых операций и режима экономии, обеспечивают в любой момент времени определенный уровень платежеспособности [30].

На наш взгляд, все вышеизложенные определения уступают в точности и отражении экономического смысла финансовой устойчивости страховщика следующему, финансовая устойчивостьесть способность страховой организации сохранять существующий у нее уровень платежеспособности в течение некоторого времени при возможных неблагоприятных внешних и внутренних воздействиях на финансовые потоки [21]. При этом под платежеспособностью Решетин Е.понимает способность страховщика выполнить существующие обязательства перед клиентами исходя из имеющихся у него денежных средств и активов.

Действительно, финансовая устойчивость как показатель деятельности страховой компании не является статичной характеристикой, а, напротив, отражает динамику финансового состояния страховщика, тенденцию уровня платежеспособности, направление финансового развития. Такое понятие финансовой устойчивости позволяет использовать данный показатель для прогнозирования деятельности и финансового состояния страховой организации (разумеется, с определенной степенью вероятности).

Основные требования к обеспечению финансовой устойчивости страховщика нормативно закреплены ст. 25 ФЗ РФ «Об организации страхового дела в Российской Федерации».

Гарантиями обеспечения финансовой устойчивости страховщика являются экономически обоснованные страховые тарифы; страховые резервы, достаточные для исполнения обязательств по договорам страхования, сострахования, перестрахования, взаимного страхования; собственные средства; перестрахование. Страховые резервы и собственные средства страховщика должны быть обеспечены активами, соответствующими требованиям диверсификации, ликвидности, возвратности и доходности [1].

При проведении оценки финансовой устойчивости страховой организации следует исходить из того, что понятие финансовая устойчивость - комплексное, вбирающее в себя вопросы достаточности собственного капитала, обеспеченности страховыми резервами, а также вопросы платежеспособности, ликвидности, прибыльности и рентабельности [15].

Финансовая устойчивость страховой организации – это способность страховщика выполнять свои обязательства перед другими субъектами хозяйствования при любой неблагоприятной ситуации, как в настоящем, так и в будущем [15]. Финансовая устойчивость определяется потенциальными (структурными) и динамическими (доход - расход) показателями деятельности страховой организации. С одной стороны, - это величина собственных средств и обязательств, с другой стороны – показатели, влияющие на финансовый результат, т.е. размещение активов (инвестиции), ограничение единичного риска (перестрахование), тарифная политика и другие.

Законодательно определенная основа финансовой устойчивости страховщика выражает его финансовый потенциал. Следовательно, финансовую устойчивость страховой организации можно определить, как потенциальную способность страховщика рассчитаться по обязательствам, связав ее с анализом структуры обязательств и средств страховой организации.

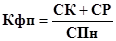

Финансовую устойчивость страховой организации можно определить через коэффициент финансового потенциала (Кфп), исчисляемый как отношение сумм собственного капитала и страховых резервов к объему нетто-премии (см. формулу 1.9).

(1.9) (1.9)

где СК – собственный капитал (стр. 490, ф.1-страховщик);

СР – страховые резервы (стр. 590, ф.1-страховщик);

СПн - нетто-премии (стр. 010+стр.080, ф.2-страховщик).

Рекомендуемое за рубежом значение этого коэффициента должно быть больше пяти. Главным признаком финансовой устойчивости страховой организации является ее платежеспособность. Следовательно, под финансовой устойчивостью страховщика следует понимать его платежеспособность во времени с соблюдением условия финансового равновесия между собственными и заемными финансовыми средствами. Значит, финансовая устойчивость страховой организации– это нормативное равновесие между объемом принятых обязательств и размером собственного капитала страховщика. Для каждого предприятия необходимо рассчитывать не только точку безубыточности, но и следует определять точку финансового равновесия. Следовательно, соблюдение условия финансового равновесия создает нормативную базу для финансовой устойчивости предприятия и его платежеспособности во времени, а также накладывает определенные ограничения на размер его обязательств перед сотрудниками, кредиторами, бюджетами и т.д. при этом устанавливается необходимое соотношение между активами и обязательствами. В связи с этим страховщики должны соблюдать ограничения размеров ответственности по отдельному риску. Страховые организации, которые приняли обязательства в объемах, превышающих возможности их исполнения за счет собственных средств и страховых резервов, обязаны застраховать у перестраховщиков риск исполнения соответствующих обязательств.

К собственным средствам относятся уставный капитал, добавочный и резервный капиталы и нераспределенная прибыль. Собственные средства должны быть относительно свободны от каких-либо внешних обязательств и ограничений. Наряду с системой перестраховочной защиты наличие достаточного собственного капитала и обоснованных страховых резервов обеспечивают, гарантию финансовой устойчивости страховой организации. Размер уставного капитала – это индикатор финансовой устойчивости, определяющий возможности страховщика принимать на страхование риски той или иной величины, причем не только в настоящем, но и в будущем. Следовательно, можно говорить о финансовой устойчивости страховой организации во времени, где внешним ее проявлением является платежеспособность.

Источником информации о финансовом положении (финансовой устойчивости) страховой организации является составляемая ей и представляемая в установленном порядке учредителям и контрольным органам бухгалтерская и иная финансовая отчетность. Бухгалтерская отчетность страховщика включает в себя два основных документа: бухгалтерский баланс и отчет о прибылях и убытках страховой организации. Баланс содержит информацию об имущественном положении и обязательствах страховщика в данный момент времени, отчет о финансовых результатах - сведения о размерах и структуре доходов, расходов за определенный период и источниках образования прибыли (убытка).

В бухгалтерском балансе довольно много показателей, характеризующих финансовую устойчивость страховой организации. В нем четко выделяются три основные части, оказывающие решающее влияние на финансовую устойчивость страховщика: активы (раздел I актива баланса), собственный капитал (раздел II пассива баланса) и обязательства, т.е. заемный капитал (разделы III - IV пассива баланса). С учетом этого схематично структуру баланса можно изобразить следующим образом (см. табл.1.2)

Таблица 1.2 –Схема структуры бухгалтерского баланса страховой организации

| АКТИВ |

ПАССИВ |

| I. Активы (имущество) |

II. Капитал и резервы (собственный капитал) |

| III. Страховые резервы (заемный капитал) |

Финансовая устойчивость страховой организации определяется соотношением этих трех величин. Так, большая величина активов говорит, в первую очередь, о наличии значительного по стоимости имущества в распоряжении страховщика и в целом свидетельствует о степени его надежности.

В зависимости от того, в какой мере это имущество сформировано за счет собственного капитала, а в какой - за счет заемных средств, можно говорить о финансовой устойчивости и платежеспособности страховщика. Именно поэтому, кроме страховых резервов для гарантий по страховым выплатам, страховая организация должна иметь свободные собственные средства.

Средства страховой организации состоят из собственных средств (собственного капитала), которые в целом аналогичны средствам любого предприятия и заемного капиталав виде страховых резервов (страховых премий).

В мировой практике для обозначения собственных средств страховщика (с 1995г. и в России) используется понятие собственный капитал, включающий в себя: оплаченный уставный капитал, добавочный капитал, резервный капитал, а также нераспределенную прибыль прошлых лет и отчетного периода.

Порядок формирования уставного капитала регулируется законодательством и учредительными документами. Оплаченный в денежной форме уставный капитал и иные собственные денежные средства должны обеспечить проведение планируемых видов страховой деятельности и выполнение принимаемых страховщиком обязательств по договорам страхования.

Согласно статьи 25 Закона РФ «Об организации страхового дела в Российской Федерации» страховщики должны обладать полностью оплаченным уставным капиталом, минимальный размер которого установлен: для осуществления имущественного страхования и страхования здоровья - 30 млн. руб.; для осуществления страхования жизни – 60 млн. руб.; для осуществления перестрахования, а также страхования в сочетании с перестрахованием – 120 млн. руб.

Уставный капитал предназначен для обеспечения уставной деятельности страховой организации и может быть использован для покрытия расходов по страховым выплатам при недостатке средств страховых резервов и текущих поступлений страховых взносов.

Одним из главных критериев оценки финансовой устойчивости страховщиков является соответствие размеров их собственных капиталов объему принятых обязательств. Отсюда, под финансовой устойчивостью страховой организации следует понимать ее финансовое состояние, при котором величина и структура собственных средств обеспечивают в любой момент времени определенный уровень платежеспособности.

Успешная деятельность страховой организации в решающей мере зависит от правильного установления страховых тарифов, сочетания их гибкости и стабильности. Страховщики разрабатывают и проводят определенную тарифную политику, стремясь к ее оптимизации.

У страховщика существует много возможностей нарушить устойчивое положение: к этому ведут ошибки в использовании тарифов, например, занижение тарифа в условиях роста убыточности вида страхования или неверный выбор структуры страхового портфеля для данного рынка при прочих равных условиях могут привести к снижению или потере финансовой устойчивости. К такому же результату можно прийти путем завышения тарифов из-за оттока клиентов в другую страховую организацию через снижение сбора страховой премии.

Таким образом, тарифная политика является значимым фактором финансовой устойчивости страховщика.

Подведем итог всему вышесказанному в данной главе. Финансовая устойчивость является важнейшей характеристикой деятельности страховщика. Она определяет конкурентоспособность, потенциал страховщика в деловом сотрудничестве.

Страховая организация будет финансово устойчивой только при выполнении определенных условий. К данным условиям обеспечения финансовой устойчивости можно отнести: достаточный размер собственных средств, необходимый размер страховых резервов, использование экономически обоснованных тарифов, а также систему перестрахования. Таким образом, финансовые ресурсы страховщика являются основой формирования финансовой устойчивости.

Финансовая устойчивость как характеристика финансового состояния страховой организации и факторы, влияющие на нее, получают количественную оценку через систему показателей, о которой и пойдет речь в следующей главе.

Зарубежные и российские экономисты и специалисты в области страхования разработали множество методик оценки финансовой устойчивости страховой организации, в основе которых используются как только один, так и целая группа показателей. В данном параграфе будут рассмотрены некоторые из них, и будет сделана попытка, систематизировать основные показатели, характеризующие финансовую устойчивость страховой компании.

Специалисты Русской страховой компании Тарасова Н. и Глейзер Р. полагают, что исчерпывающую оценку устойчивости финансового положения страховой организации дает анализ следующих показателей [8, с.7]

Таблица 2.1 ––Показатели финансовой устойчивости страховой компании

| Наименование показателя |

Содержание показателя |

| 1 |

2 |

3 |

| 1 |

Страховы премии и выплаты на отчетную дату |

Динамика этих показателей (с учетом инфляции) позволяет выявить тенденции в масштабах деятельности страховой компании. |

| 2 |

Отношение премий по страхованию жизни к общему объему поступивших платежей |

Оценивает оптимальность соотношения премий по страхованию жизни к иным видам страхования многоотраслевой страховой организации, близость этого показателя к некоторому оптимальному значению, стабилизирующему страховую деятельность (само оптимальное значение этого показателя авторами методики не обозначено). |

| 3 |

Достаточность страховых резервов |

Определяет финансовую устойчивость страховых операций как достаточность средств для выплаты по договорам в связи с наступившими страховыми событиями. Анализ сформированных страховых резервов проводится с помощью абсолютных и относительных показателей, например, соотношения технических резервов за минусом доли участия перестраховщиков в резервах и премии на собственном удержании. |

| 4 |

Ликвидность |

Отношение наиболее ликвидных активов (денежные средства и краткосрочные финансовые вложения, а также ценные бумаги) к объему средств страховых резервов. Рекомендуемая величина показателя определяется структурой страхового портфеля. |

| 5 |

Уровень платежеспособности |

Отношение разности фактического и нормативного размера свободных активов к нормативному. Расчет показателя производится по Методике расчета нормативного соотношения активов и обязательств Федеральной службы России по надзору за страховой деятельностью |

| 6 |

Платежеспособность |

Отношение собственных средств к обязательствам страховщика. Позволяет сопоставить темпы прироста собственных средств и обязательств компании и сравнивать между собой уровень платежеспособности различных страховых фирм. |

| 7 |

Достаточность величины собственных средств |

К сожалению, авторы не обозначили в своей методике критерии достаточности или основу, по сравнению с которой собственные средства должны быть достаточными. |

| 8 |

Сбалансированность страхового портфеля |

Определяется долей участия перестраховщиков. При этом низкое значение доли премий. Передаваемых в перестрахование, при наличии в страховом портфеле ряда крупных рисков, свидетельствует о недостаточной перестраховочной защите, а превышение доли перестрахования сорока процентов является сигналом серьезной зависимости от перестраховщиков. |

| 9 |

Оборачиваемость капитала, аккумулированного в страховых резервах |

Показатель эффективности инвестиционной деятельности, определяется отношением доходов от инвестиций к средней величине инвестируемых средств. Это отношение показывает, сколько раз за период совершается полный цикл обращения всех средств страховых резервов. С увеличением скорости оборота капитала увеличивается объем прибыли, что оказывает непосредственное влияние на платежеспособность. |

Следует отметить, что в данной методике оценки финансовой устойчивости страховой компании приведен расчет не всех показателей, а также не указаны оптимальные или условно-нормативные значения этих показателей, на основании которых выявляется характер финансовой устойчивости.

Недостатки предыдущей методики в какой-то мере восполняет система показателей, разработанная экономистами Дюжиковым Е. и Сплетуховым Ю. Они предлагают характеризовать устойчивость финансового положения страховой компании с помощью следующих показателей:

Таблица 2.2 ––

Система показателей финансовой устойчивости

| Наименование показателя |

Содержание показателя |

Условно-нормативное значение |

| 1 |

2 |

3 |

4 |

| 1 |

Общие показатели платежеспособности |

| 1.1 |

Уровень платежеспособности |

Соотношение фактического и нормативного резервов платежеспособности. При этом указанные резервы авторы предлагают рассчитывать по методике ЕС, подробно о которой будет написано в следующем параграфе. |

| 1.2 |

Отношение суммы технических резервов и собственного капитала к начисленной нетто-премии (Фп) |

Итого по разделу III(стр590) + Итого по разделу II (490) - Задолженность учредителей (стр190+стр200) –

непокрытый убыток (стр470)

Резерв незаработанной премии (стр520)+

Резервы убытков (стр530)+ страховые взносы за отчетный период (стр080 из формы№2)

|

Более 150% |

| 2 |

Показатели достаточности собственных средств |

| 2.1 |

Отношение нетто-премии к собственным средствам |

Страховые взносы за отчетный

период (стр080 из формы№2)

Итого по разделу II (490) - Задолженность учредителей (стр190+стр200) –

непокрытый убыток (стр470)

|

Менее 300% |

| 2.2 |

Отношение собственных средств к нетто-премии |

Итого по разделу II (490) - Задолженность учредителей (стр190+стр200) –

непокрытый убыток (стр470)

Страховые взносы за отчетный

период (стр080 из формы№2)

|

Более 20% |

| 2.3 |

Отношение суммы технических резервов к собственным средствам |

Итого по разделу III(стр590)

Итого по разделу II (490) - Задолженность учредителей (стр190+стр200) –

непокрытый убыток (стр470)

|

Не более 350% |

| 3 |

Показатели достаточности величины технических резервов |

| 3.1 |

Отношение суммы технических резервов к нетто-премии |

Итого по разделу III(стр590)

Страховые взносы за отчетный

период (стр080 из формы№2)

|

Не более 100% |

| 3.2 |

Годовое движение резервов |

Рассчитывается как разность между суммой текущих резервов убытков и выплат в текущем году по убыткам прошлого года, с одной стороны, и величиной резервов убытков, накопленных к концу предыдущего года, - с другой. Положительное значение этого показателя указывает на недостаток резервов, отрицательное – на их излишек. |

| 3.3 |

Коэффициент резервов |

Отношение показателя годового движения резервов к чистой прибыли |

Менее 25% |

| 4 |

Показатели, характеризующие степень участия перестраховщиков в договорах, заключенных страховой фирмой |

| 4.1 |

Отношение страховых взносов, переданных в перестрахование, к общему сбору страховых взносов (К4) |

Стр012+стр082 (из формы №2)

Стр011+стр081(из формы №2)

|

5-50% |

| 5 |

Показатели ликвидности |

| 5.1 |

Отношение обязательств к ликвидным активам (К5) |

Кредиторская задолженность по операциям страхования, сострахования (стр630)+ Кредиторская задолженность по операциям перестрахования (стр640)+Прочая кредиторская задолженность (стр650) +Задолженность перед учредителями по выплате доходов (стр660) |

Менее 105% |

| 5.2 |

Показатель срочности |

Отношение суммы наличных денежных средств и высоколиквидных активов к сумме резервов незаработанной премии и резервов убытков |

| 5.3 |

Отношение дебиторской задолженности по страховым взносам к собственным средствам (К6) |

ДЗ по операциям страхования (стр170) + ДЗ по операциям перестрахования (стр180) + Прочая ДЗ, платежи по которой ожидаются в течение 12 месяцев после отчетной даты (стр200) + Прочая ДЗ, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты (190) +

основные средства (стр210)

Итого по разделу II (490) - Задолженность учредителей (стр190+стр200) –

непокрытый убыток (стр470)

|

Менее 40% |

| 5.4 |

Отношение кредиторской задолженности к активам |

Долгосрочные займы и кредиты (стр615) + краткосрочные займы и кредиты (стр625) + КЗ по операциям страхования (стр630) + КЗ по операциям перестрахования (стр640) + прочая КЗ (стр 650)

Валюта баланса(стр300) – непокрытый убыток отчетного года (стр470)

|

Менее 40% |

| 6 |

Показатель ограничения ответственности страховщика по индивидуальному риску |

Отношение страховой суммы по единичному риску к объему собственных средств организации |

Менее 10% |

| 7 |

Показатель динамики изменения объема страховых взносов |

Темпы прироста страховых взносов |

-33%; +33% |

| 8 |

Показатели, характеризующие результаты инвестиционной деятельности |

| 8.1 |

Отношение прибыли от инвестиций к объему инвестиций |

Более 5% |

| 8.2 |

Отношение инвестиционного дохода к среднегодовому объему активов |

| 8.3 |

Отношение дохода от инвестиций к собственному капиталу |

| 9 |

Показатели, характеризующие общие финансовые результаты проведения страховых операций |

| 9.1 |

Отношение страховых взносов к прибыли |

Стр. премии (стр010+стр080 (форма №2))

Нераспределенная прибыль страховой организации(стр470)

|

Менее 300 % |

| 9.2 |

Показатель чистого убытка |

Отношение суммы фактического размера страховых выплат и величины резервов убытков к объему заработанной премии |

| 9.3 |

Показатель накладных расходов |

Отношение накладных расходов по проведению страховых операций к заработанной премии |

| 9.4 |

Комбинированный показатель |

Сумма показателей чистого убытка и накладных расходов |

К недостаткам данной методики оценки финансовой устойчивости можно отнести то, что авторы не указали экономических обоснований, накладываемых ими на показатели условно-нормативных ограничений.

Возьмем, к примеру, ограничение отношения страховых взносов к прибыли в пределах 300%. Исходя из этого в структуру страхового тарифа, закладывается прибыльность приблизительно на уровне 33%, что представляет собой не совсем достоверную информацию для многих страховых компаний. На наш взгляд, необходимо пересмотреть этот условный норматив, несколько его увеличив, например до 1000% (заложенная в тариф прибыльность около 10%).

Кроме того, некоторые показатели методики невозможно рассчитать из-за отсутствия требуемой информации в доступных для внешнего анализа финансовой устойчивости формах отчетности.

Методику оценки финансовой устойчивости страховщиков, основанную на анализе данных баланса и отчета о прибылях и убытках, предлагает Черников А.А.

Преимуществом его методики является конкретизация описанных предыдущими авторами показателей через точное указание строк форм отчетности.

Для анализа ликвидности страховой компании Черников А.А. предлагает использовать не только относительные, но и абсолютные показатели. В своей статье «Анализ финансового состояния страховой организации» [9, с.107] он пишет, «что оценка ликвидности заключается в сравнении средств по активу, сгруппированных по степени ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков».

Баланс страховой компании считается абсолютно ликвидным, если имеют место следующие соотношения сгруппированных показателей (см. формулу 2.1)

А1≥П1;

А2 ≥ П2;

А3 ≥П3;

А4 ≤ П4 (2.1)

В основном методика оценки финансовой устойчивости страховой фирмы, предложенная Черниковым А.А., повторяет показатели, приведенные в работе Дюжикова Е.Ф. и Сплетухова Ю.А. , вплоть до условно-нормативных ограничений значений этих показателей. Кроме оценки ликвидности с помощью абсолютных показателей отличительной чертой методики Черникова А.А. является использование коэффициентов вероятности банкротства страховой компании в анализе ее финансовой устойчивости, а именно (табл. 2.3).

Таблица 2.3 – Коэффициенты вероятности банкротства страховщика

| Наименование коэффициента |

Формула расчета коэффициента |

Норматив |

| 1 |

2 |

3 |

4 |

| 1 |

Коэффициент соотношения собственных и заемных средств |

стр490+стр665+стр675+стр670+стр680 стр300 - (стр490+стр665+стр675+

стр670+стр680)

|

100% |

| 2 |

Коэффициент текущей ликвидности |

Стр170+стр180+стр190+стр200 +стр240+стр250+стр260+стр270

стр630+стр640+стр650+стр615+стр625

|

Более 200% |

| 3 |

Коэффициент обеспеченности собственными средствами |

стр490+стр665+стр675+стр670+стр680-стр110-стр120-стр210

Стр170+стр180+стр190+стр200 +стр240+стр250+стр260+стр270

|

>0 |

| 4 |

Z - счет Альтмана |

1,2*(стр170+стр180+стр190+стр200+стр240+

+стр250+стр260+стр270)+ 1,4*(стр470)

+3,3*(стр250 форма №2)+0,99*(стр080+

Стр010 форма №2) + 0,6*(стр410)

стр300 – стр470 стр300

|

см. Прил. Б, Табл. 7 |

Расчет данных коэффициентов приведен в приложении И.

В соответствии с временными методическими рекомендациями по оказанию государственной поддержки и санации предприятий вероятность банкротства страховой организации считается низкой, если коэффициент соотношения собственных и заемных средств превышает сто процентов и коэффициент текущей ликвидности составляет более двухсот процентов [8. с.111].

Черников А.А. хотя и привел в соответствие с отчетностью российских страховых организаций расчет Z- счета Альтмана, однако саму интерпретацию значений данного показателя оставил неадаптированной к условиям деятельности отечественных страховщиков. (см. приложение Б. Наряду с использованием без экономического обоснования условных нормативов, данное упущение можно отнести к недостаткам его методики.

Среди методик оценки финансовой устойчивости страховых компаний можно встретить и такие, в которых большее внимание уделяется абсолютным показателям и их динамике. Например, Федорович В. [13] предлагает оценивать финансовую устойчивость страховщиков с помощью следующих показателей.

1. Показатель чистые активы (активы-нетто), величина которого рассчитывается как валюта баланса, уменьшенная на задолженность учредителей по взносам в уставный капитал и суммы непокрытых убытков за отчетный и прошлый периоды.

По мнению автора,активы –

это достаточно универсальный показатель, позволяющий оценивать и сравнивать не только страховые компании между собой (независимо от видов страхования), но и с другими субъектами финансового рынка, например, с коммерческими банками. Одним из весомых преимуществ данного показателя является его способность отражать величину накопленных финансовых требований иных имущественных прав практически за все время функционирования страховой организации, а также по всему объему проводимых за это время операций.

По мнению зарубежных экономистов, чтобы получить реальную стоимость активов при рассмотрении баланса страховой фирмы, необходимо учесть следующие скидки и обесценить некоторые статьи частично или полностью [23, с. 187 – 188]:

-

полностью исключаются нематериальные активы и необеспеченные обязательства дочерней или зависимой компании. Нематериальные активы не имеют материальной сущности и в экстремальной ситуации (например, при внезапной неплатежеспособности) могут не иметь реальной рыночной стоимости. Необеспеченные обязательства, естественно, имеют меньшую ценность, чем обеспеченные. А так как материнская компания слабо контролирует дочернюю, подобные активы имеют для нее сомнительную ценность;

-

основные фонды, отличные от недвижимости, оцениваются со скидкой на две третьих. Основные фонды включают в себя землю, строения. Оборудование офиса, транспортные средства. Если возникнет необходимость их срочной продажи, то за них нельзя будет получить сумму, которая указана в счетах. Недвижимое имущество оценивается со скидкой на одну треть (земля, строения, находящиеся в собственности страховой компании или долгосрочной аренде).

1. Уставный капитал, заявленный и фактический.

2. Добавочный капитал.

3. Платежеспособность,

то есть величина соответствия размера свободных активов, определенных как разность между их общей суммой и суммой обязательств, их нормативному размеру, определенному в соответствии с Положением о порядке расчета страховщиками нормативного соотношения активов и принятых ими страховых обязательств.

4. Величина инвестиций.

5. Размер капитала(итог второго раздела баланса за минусом задолженности учредителей по взносам в уставный капитал и суммы непокрытых убытков за отчетный и прошлый периоды).

6. Величина страховых резервов.

7. Страховые резервы, переданные в перестрахование.

Все вышеуказанные показатели должны оцениваться в динамике.

Автор этой методики считает, что повышенного внимания в настоящее время заслуживает показатель, характеризующий динамику величины страховых резервов. Он более точно оценивает финансовую устойчивость страховой компании, чем, допустим, сумма страховых взносов, характеризующая абсолютную величину денежных средств, поступивших на расчетный счет или в кассу компании по фактически заключенным и пролонгированным договорам.

Анализ формирования, наличия и использования страховых резервов, по мнению В.Федоровича позволяет с достаточной долей достоверности различать видовую специализацию страховщика. В качестве дополнительных показателей, оценивающих величину страховых резервов, автор предлагает использовать отношение страховых премий к страховым резервам и отношение страховых выплат к страховым взносам.

Наряду с вышерассмотренными, существуют методики оценки финансовой устойчивости страховщиков, базирующиеся исключительно на абсолютных показателях. К таковым относятся методики, предложенные Шиховым А. и Мудриком Д.

Так, Шихов А. в своем учебном пособии пишет, что для количественной оценки финансовой устойчивости и платежеспособности страховой организации применяются следующие показатели (см. таблицу 2.4).

Таблица 2.4 –

Относительные показатели финансовой устойчивости

| Наименование коэффициента |

Формула расчета |

Содержание коэффициента |

| 1 |

2 |

3 |

4 |

| 1 |

Коэффициент собственного капитала, или коэффициент собственности |

Кс*100 ,

О + Кс

Где Кс – собственный капитал страховой организации;

О – общая сумма обязательств страховщика

|

Определяет долю собственного капитала в общей величине капитала по итогу баланса. Автор считает, что высокий уровень коэффициента (до 100%) характеризует финансовую независимость, устойчивость страховщика, гарантирует выполнение его обязательств перед всеми контрагентами. Однако в целях повышения эффективности использования собственного капитала страховые компании привлекают и заемные средства. Автор приводит нормативный уровень коэффициента исходя из зарубежной практики – от 60% до 70%. |

| 2 |

Коэффициент заемного капитала |

З*100 ,

З + Кс

Где З – заемный капитал страховой организации;

Кс – собственный капитал страховщика.

|

Выражает долю заемных средств в общей величине используемого капитала. Он является обратным по отношению к первому коэффициенту и для зарубежных страховых компаний его нормативное значение составляет 30 –40% |

| 3 |

Коэффициент общей (текущей) ликвидности |

Ао ,

Ок

Где Ао – оборотные активы страховой компании;

Ок – сумма краткосрочных (до одного года) обязательств страховщика

|

Характеризует общую обеспеченность страховой организации оборотными средствами для погашения краткосрочных обязательств. Если значение коэффициента меньше единицы, это свидетельствует о низком уровне ликвидности, финансовом риске и возможной потере платежеспособности. В зарубежной практике его нормативное значение составляет от 1,0 до 2,0. |

| 4 |

Коэффициент срочной ликвидности |

Ав ,

Ос

Где Ав – высоколиквидные активы страховщика;

Ос – срочные обязательства страховой компании по текущему кварталу или месяцу.

|

Определяет обеспеченность страховой организации высоколиквидными активами для выполнения своих обязательств в текущем квартале или месяце. При значении коэффициента более единицы страховщик имеет высокий уровень платежеспособности. Нормативные значения как у коэффициента текущей ликвидности. |

Расчет данных коэффициентов приведен в приложении К.

Шихов А. тоже приводит расшифровку показателей, участвующих в расчете вышеуказанных коэффициентов, по разделам бухгалтерского баланса. Однако эта информация искажена и не может использоваться в данной работе, так как не соответствует как балансу так и форме отчетности именно страховой организации.

Методика оценки финансовой устойчивости, предложенная Мудриком Д., своеобразна и основывается на структурировании капитала страховщика автор данной методики рассматривает четыре показателя (коэффициента) финансовой устойчивости (табл. 2.5).

Таблица 2.5 – Коэффициенты финансовой устойчивости

| Наименование показателя |

Формула расчета |

Экономическое содержание |

| 1 |

2 |

3 |

4 |

| 1 |

Коэффициент финансовой устойчивости 1 (Кфу1) |

СК ,

КК

Где СК – собственный капитал;

КК – капитал компании.

|

Характеризует долю собственного капитала во всем капитале компании страховой организации, или показывает долю компании в общей сумме средств, авансированных в ее деятельность. Чем выше его значение, тем выше финансовая устойчивость и стабильность страховщика. |

| 2 |

Кфу2 |

СР ,

КК

Где СР – страховые резервы

|

Характеризует долю страховых резервов (привлеченных средств) в капитале компании. Тенденция к росту в динамике этого показателя свидетельствует об увеличении объема осуществляемых страховых операций. |

| 3 |

Кфу3 |

Об – СР ,

КК

Где Об – обязательства страховой организации.

|

Отражает долю заемных средств в капитале страховщика. Рост этого коэффициента в динамике свидетельствует об усилении зависимости страховой компании от кредиторов и снижении финансовой устойчивости |

| 4 |

Кфу4 |

СК ,

СР – ПСР

Где ПСР – доля перестраховщиков в страховых резервах.

|

Показывает соотношение собственного капитала и сформированных страховых резервов, отражает достаточность собственного капитала при данных страховых обязательствах. Его увеличение связано со снижением финансовой устойчивости страховщика. |

Расчет данных коэффициентов приведен в приложении Л.

Значения перечисленных коэффициентов, по мнению, автора наглядно проявляются в динамике за отчетный период, что дает доступную информацию для корректировки оперативной деятельности страховщика.

Таким образом, по методике Мудрика Д. финансовая устойчивость страховой компании оценивается как некое оптимальное соотношение между структурными элементами капитала компании.

Среди методов оценки финансовой устойчивости страховщиков есть так называемые классические формулы, разработанные Коньшиным Ф.В. Он разделил понятия устойчивости страховых операций и деятельности страховой организации.

Для оценки финансовой устойчивости по всем операциям, с точки зрения сбалансированности доходов и расходов страховщика, Коньшин Ф.В. рекомендует следующий коэффициент (см. формулу 2.2).

Кфу =  (2.2) (2.2)

где Кфу – коэффициент финансовой устойчивости;

- сумма доходов за тарифный период;

- сумма доходов за тарифный период;

- сумма расходов за тарифный период; - сумма расходов за тарифный период;

З – сумма средств в запасных фондах.

Принимая во внимание один из принципов страхования – адекватность обязательств страховщика и страхователя, нормальное значение данного показателя > 1 .

Следует отметить, что расчет данного коэффициента не представляется возможным, т.к. в отчетности страховщика больше не существует статьи «средства в запасных фондах».

Основой оценки финансовой устойчивости страховых операций является следующий коэффициент (см. формулу 2.3).

К=  (2.3) (2.3)

где q– средняя тарифная ставка;

n– количество застрахованных объектов.

Согласно этому коэффициенту финансовая устойчивость определяется вероятностью ущерба, то есть величиной страхового тарифа, числом застрахованных объектов и однородностью страховой суммы [14, с. 373]. В практике страхового дела три отмеченных фактора реализуются, прежде всего, через показатель убыточности страховой суммы, как основы страхового тарифа и характеристики страхового портфеля. Чем меньше коэффициент К, тем выше финансовая устойчивость страховщика.

Однако следует иметь в виду, что коэффициент профессора Ф.В. Коньшина дает наиболее точные результаты тогда, когда страховой портфель страховщика состоит из объектов с примерно одинаковыми по стоимости рисками (т. е. без катастроф, землетрясений, гибели космических кораблей, самолетов и т. п.). Синтетический показатель убыточности страховой суммы представляет собой отношение величины выплат страхового возмещения (страховой суммы) к страховой сумме всех застрахованных объектов. Он позволяет сопоставить расходы на выплату возмещений с объемом принятой на себя страховщиком ответственности.

С точки зрения степени вероятности, чем меньше данный коэффициент, тем выше устойчивость, то есть уменьшение количества застрахованных объектов отрицательно влияет на финансовую устойчивость страховых операций.

В качестве итога, рассмотрения методов оценки финансовой устойчивости страховых организаций, мы предлагаем систематизировать столь объемную информацию, разбив перечисленные показатели на следующие группы:

─показатели, характеризующие ликвидность и платежеспособность;

─показатели, характеризующие структуру капитала;

─ показатели, характеризующие финансовые результаты деятельности;

─коэффициенты финансовой устойчивости.

На основе материала, изложенного в данном параграфе можно сделать вывод о том, что в настоящие время существует множество методик оценки финансовой устойчивости. Но все эти методики не идеальны. Одни из них можно использовать для оценки финансовой устойчивости, расчет других затруднен отсутствием необходимой информации в бухгалтерской отчетности страховщиков. Некоторые авторы методик предлагают оценивать финансовую устойчивость с помощью показателей, которые не применимы для оценки финансового состояния страховщиков, в виду специфики деятельности последних. Это приводит к искажению получаемых данных и снижает объективность оценки.

Большинство методик предполагает расчет достаточно большого количества показателей, что тоже требует определенных экономических знаний и навыков и затрудняет процесс оценки финансовой устойчивости.

Следует отметить, что оценить финансовую устойчивость страховой компании можно, используя и небольшое количество показателей, с помощью ее основной характеристики – платежеспособности, о чем и пойдет речь в следующем параграфе.

Проблема определения платежеспособности страховщика является одной из важнейших для всего страхового рынка. С одной стороны, оценка платежеспособности – задача самой страховой компании, с другой – органов страхового надзора, которые вырабатывают систему требований и ряд ограничительных мер.

Само понятие “платежеспособность страховой организации” имеет два различных смысла: способность (возможность) и ситуация (состояние). В первом смысле, оно трактуется, как способность страховщика покрывать все финансовые обязательства. Во втором – платежеспособность характеризует некие ситуации, при которых страховая фирма способна платить по обязательствам. Причем подавляющее большинство экономистов определяют платежеспособность только как “возможность”.

Однако Юлдашев Р. и Шаплыко Д. дают ситуационную трактовку платежеспособности и, с этой точки зрения, различают понятия технической и фактической платежеспособности страховой компании.

Под технической платежеспособностьюони понимают ситуацию, при которой компания владеет остатком средств выше минимального уровня.

Этот остаток обеспечивает резервный запас финансовых ресурсов, необходимый для поддержания должного уровня страховой деятельности. Минимальный остаток средств должен устанавливаться органом страхового надзора. А также авторы описывают ситуацию технической платежеспособности следующим выражением:

[ Разрешенные активы – Пассивы ] > Минимальный остаток [29, с.35]

В таком случае техническая неплатежеспособность – это ситуация, при которой страховщик оказывается не в состоянии удовлетворить требования минимального остатка. При этом страховая компания вполне способна покрыть свои будущие обязательства.

Когда страховая фирма становится технически неплатежеспособной, контролирующие органы должны усилить наблюдение за ней и провести соответствующую работу с целью выправления ее пошатнувшегося финансового положения. Задача органа надзора заключается в том, чтобы помочь восстановлению финансового «здоровья» страховщика до наступления состояния фактической платежеспособности.

Под фактической платежеспособностью Юлдашев и Шаплыко понимают ситуацию, при которой страховая компания владеет остатком собственного капитала выше минимального уровня, поддержание которого требуется органом страхового надзора. Ситуацию фактической платежеспособности авторы описывают таким условием [19, с. 35]:

[ Разрешенные активы – Пассивы ] > Минимальный уровень собственного капитала

В качестве минимального уровня собственного капитала предлагается взять указанный в законе «Об организации страхового дела в РФ» минимальный размер оплаченного уставного капитала (30, 60, 120 млн. рублей).

Как было показано в предыдущем параграфе, в большинстве методов оценки финансовой устойчивости страховщиков присутствует показатель платежеспособности (резерв, предел, уровень). В основе определения этих показателей лежит Положение о порядке расчета страховщиками нормативного соотношения активов и принятых ими страховых обязательств. Это Положение, в свою очередь, базируется на положениях статьи 16 Первой директивы ЕС, в которой резерв платежеспособности определяется как имущество страховой компании, свободное от любых будущих обязательств, за вычетом прав требования.

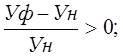

В соответствии с требованиями Положения для обеспечения платежеспособности размер свободных активов страховщика, исчисленный как разность между общей суммой активов и суммой его обязательств, не должен быть меньше нормативного размера свободных активов (см. формулу 2.2)

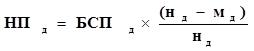

(2.2.) (2.2.)

где Уф – фактический резерв платежеспособности;

Ун – нормативный резерв платежеспособности.

Обратимся к первоисточнику, то есть к страховым директивам ЕС, которые координируют деятельность европейских страховых компаний. Согласно директивам, оценка платежеспособности страховщиков основывается на определении минимальной маржи платежеспособности и минимального гарантийного фонда.

Первые соглашения по установлению единой маржи платежеспособности появились в 1973 году для видов страхования, не относящихся к страхованию жизни. В 1979 году были приняты соглашения по установлению маржи платежеспособности по страхованию жизни. Эти договоренности являются краеугольным камнем всей системы страхового надзора в ЕС.

Маржа платежеспособности представляет собой часть активов страховщика, не связанную какими-либо обозримыми обязательствами. Именно этот показатель используется органами страхового надзора многих стран для оценки финансовой устойчивости страховых компаний.

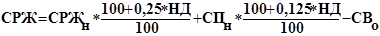

Различают «фактическую маржу платежеспособности» (AM – availablemargin), и ее минимальное значение, ниже которого, согласно требованиям страхового надзора, она не должна опускаться, и «требуемую маржу платежеспособности» (RM – requiredminimalmargin) [6, с.45].