Міністерство освіти та науки України

Національний університет водного господарства та природокористування

Кафедра обліку та аудиту

Контрольна робота

з дисципліни “

Податковий облік”

Рівне - 2010

ВСТУП

Розвиваючись, кожна держава набуває певних зобов’язань. Виконання цих зобов’язань забезпечують податки, що поступово стали постійним джерелом доходів держави. Ступінь їх раціональності набуває першочергового значення, оскільки вміла організація оподаткування нерідко перетворюється на визначальний фактор і в тому числі економічного процесу.

Отже, податки – це не тільки головне джерело надходжень до державного бюджету, але й потужний регулятор економіки, як на макро-, так і на мікрорівні. Податки є гарантом соціального захисту громадян і створюють матеріальну основу суверенітету держави та місцевого самоврядування. Податкова політика – це невід’ємна частина економічної системи будь-якої сучасної держави.

Податки є формою фінансових відносин між державою і членами суспільства, з метою створення загальнодержавного централізованого фонду грошових ресурсів, необхідних для здійснення державою її функцій. За економічним змістом податки – це фінансові відносини між державою і платниками податку з приводу примусового відчуження частини знову створеної вартості з метою формування централізованих фондів грошових ресурсів, необхідних для виконання державою своїх функцій.

Облік операцій повязаних з погашенням зобовязань перед бюджетом з податків та платежів, завжди вважався досить містким і проблемним. Особливо гостро питання обліку розрахунків з бюджетом постають сьогодні, коли часто відбуваються зміни в нормативній базі. А під час розрахунку податків необхідно ретельно дотримуватися законів інструкцій та інших нормативних документів, які регламентують порядок нарахування податків і терміни сплати їх до бюджету. Становище посилюється ще й тим, що податковий облік недостатньо адаптований до реформованого бухгалтерського обліку.

Метою індивідуальної роботи є: опанування теоретичних та практичних основ ведення податкового обліку на підприємствах, засвоєння порядку обчислення та сплати податків, вивчення методики складання і порядку подання податкової звітності в Україні.

Реклама

Виходячи із мети основні завдання індивідуальної роботи полягають в наступному:

- навчити організовувати систему податкового обліку на підприємстві;

- здійснити документальне оформлення операцій з нарахування (обчислення) та сплати податків;

- закріпити теоретичні знання та практичні навички щодо складання податкових декларацій.

- розвинути навички самостійної роботи з вивчення законодавчих актів і нормативно-правових документів, що регулюють оподаткування суб’єктів підприємницької діяльності — юридичних та фізичних осіб, засвоєння основних принципів організації та ведення податкового обліку, порядок складання та подання податкової звітності підприємств відповідно до чинного законодавства України.

Податкова система, як і будь-яке інше явище, що має складну структуру, досліджується у різних ракурсах і на різних рівнях в таких джерелах як законодавчі акти, нормативно-правові документи, у працях авторів таких як Ткаченко Н.М., Пушкар М.С., Подєрьогін А.М., Голов С.Ф., Сердюк В.М. та інші. Внаслідок цього дослідження, реальна податкова система, як і цілісне явище, розкривається через сукупність відносно простих визначень, кожне з яких характеризує цю систему однобічно, і лише всі разом вони створюють певне уявлення про неї, оскільки описують не лише її структурні елементи (підсистеми), а й зв’язків між ними.

Отже, податковий облік – це підсистема бухгалтерського обліку, яка за певними правилами, затвердженими законодавством, виконує функції нарахування та сплати податків відповідним держаним органам. Основою податкового обліку є контроль за повнотою і своєчасністю нарахування і сплати податків, зборів та обов’язкових платежів.

1 Система оподаткування в Україні

У 1991 р. був прийнятий Закон України «Про систему оподаткування», який визначає принципи побудови системи оподаткування в Україні, податки і збори до бюджетів та до державних цільових фондів.

Система оподаткування в Україні являє собою сукупність, податків і зборів (обов’язкових платежів) до бюджетів та до державних цільових фондів, що справляються у встановленому законами України порядку.

Закон України «Про систему оподаткування» визначає наступні принципи побудови системи оподаткування:

- стимулювання науково-технічного прогресу, технологічного оновлення виробництва, виходу вітчизняного товаровиробника на світовий ринок високотехнологічної продукції;

- стимулювання підприємницької виробничої діяльності та інвестиційної активності;

Реклама

- обов'язковість - впровадження норм щодо сплати податків і зборів (обов'язкових платежів), визначених на підставі достовірних даних про об'єкти оподаткування за звітний період, та встановлення відповідальності платників податків за порушення податкового законодавства;

- рівнозначність і пропорційність - справляння податків з юридичних осіб здійснюється у певній частці від отриманого прибутку і забезпечення сплати рівних податків і зборів (обов'язкових платежів) на рівні прибутки і пропорційно більших податків і зборів (обов'язкових платежів) - на більші доходи;

- рівність, недопущення будь-яких проявів податкової дискримінації - забезпечення однакового підходу до суб'єктів господарювання при визначенні обов'язків щодо сплати податків і зборів (обов'язкових платежів);

- соціальна справедливість - забезпечення соціальної підтримки малозабезпечених верств населення шляхом запровадження економічно обгрунтованого неоподатковуваного мінімуму доходів громадян та застосування диференційованого і прогресивного оподаткування громадян, які отримують високі та надвисокі доходи;

- стабільність - забезпечення незмінності податків і зборів (обов'язкових платежів) і їх ставок, а також податкових пільг протягом бюджетного року;

- економічна обгрунтованість - встановлення податків і зборів (обов'язкових платежів) на підставі показників розвитку національної економіки та фінансових можливостей з урахуванням необхідності досягнення збалансованості витрат бюджету з його доходами;

- рівномірність сплати - встановлення строків сплати податків і зборів (обов'язкових платежів) виходячи з необхідності забезпечення своєчасного надходження коштів до бюджету для фінансування витрат;

- компетенція - встановлення і скасування податків і зборів (обов'язкових платежів), а також пільг їх платникам здійснюються відповідно до законодавства про оподаткування виключно Верховною Радою України, Верховною Радою Автономної Республіки Крим і сільськими, селищними, міськими радами;

- єдиний підхід - забезпечення єдиного підходу до розробки податкових законів з обов'язковим визначенням платника податку і збору (обов'язкового платежу), об'єкта оподаткування, джерела сплати податку і збору (обов'язкового платежу), податкового періоду, ставок податку і збору (обов'язкового платежу), строків та порядку сплати податку, підстав для надання податкових пільг;

- доступність - забезпечення дохідливості норм податкового законодавства для платників податків і зборів (обов'язкових платежів).

Податкова система є більш вужчим поняттям, під ним розуміють сукупність встановлених у державі податків і платежів, що надходять до централізованих фондів держави.

Податкова система є різновидом динамічної відкритої системи. Її відкритість означає необхідність аналізу передусім зовнішніх чинників, під впливом яких відбувається її становлення.

Оскільки податки є продуктом еволюції держави і формується під впливом того, як розвивається суспільство, та основні чинники, що відіграють роль у їх формуванні можна поділити на об’єктивні та суб’єктивні. Податкова система формується перш за все під впливом об’єктивних факторів.

Розвиваючись, кожна держава набуває певних зобов’язань. Виконання цих зобов’язань забезпечують податки, що поступово стали постійним джерелом доходів держави. Ступінь їх раціональності набуває першочергового значення, оскільки вміла організація оподаткування нерідко перетворюється на визначальний фактор і в тому числі економічного процесу.

Під податком і збором (обов'язковим платежем) до бюджетів та до державних цільових фондів слід розуміти обов'язковий внесок до бюджету відповідного рівня або державного цільового фонду, здійснюваний платниками у порядку і на умовах, що визначаються законами України про оподаткування.

Державні цільові фонди - це фонди, які створені відповідно до законів України і формуються за рахунок визначених законами України податків і зборів (обов'язкових платежів) юридичних осіб незалежно від форм власності та фізичних осіб.

Податкова система України будується на поєднанні прямих і непрямих податків. Прямі податки характеризуються тим, що вони встановлюються безпосередньо на дохід чи майно платника податків, непрямі – включаються у вигляді додатку до ціни товару чи тарифу на послуги і сплачуються споживачами цих товарів. При прямому оподаткуванні грошові відносини виникають між державою та самим платником податку, при непрямому – суб’єктом податку стає продавець товару, який виступає посередником між державою та виробником, споживачем товару чи послугами.

Встановлення і скасування податків і зборів (обов'язкових платежів) до бюджетів та до державних цільових фондів, а також пільг їх платникам здійснюються Верховною Радою України, Верховною Радою Автономної Республіки Крим і сільськими, селищними, міськими радами.

В системі оподаткування повинні бути чітко визначені на законодавчому рівні об’єкти оподаткування, перелік і нормативи загальнодержавних податків, перелік і граничні розміри місцевих податків, а також нормативи розподілу між центральними і місцевими бюджетами, механізм нарахування і сплати податку, права та обв’язки податкових служб і платників податків.

Це необхідно для того, щоб здійснювані державними чиновниками підзаконні акти не могли змінити чи довільно трактувати поняття, визначені податковим законодавством.

Кожен податок вміщує такі основні структурні елементи: суб’єкт, об’єкт, джерело, одиницю оподаткування, податкову ставку, пільги та податкову базу.

Суб’єкт податку – юридичні і фізичні особи, на яких покладено обов'язок сплачувати податки і збори (обов'язкові платежі).

Об'єкт оподаткування - доходи (прибуток), додана вартість продукції (робіт, послуг), вартість продукції (робіт, послуг), у тому числі митна, або її натуральні показники, спеціальне використання природних ресурсів, майно юридичних і фізичних осіб та інші об'єкти, визначені законами України про оподаткування.

Джерело податку – доход платника податку, з якого сплачується податок.

Одиниця оподаткування – одниця виміру об’єкта податку.

Податкова ставка – законодавчо встановлена величина податку на одиницю оподаткування.

Податкові пільги – часткове чи повне звільнення фізичних і юридичних осіб від сплати податків.

Податкова база – базова вартісна величина конкретного об’єкта оподаткування, за якою нараховується певний податок.

Ставки податків і зборів (обов'язкових платежів) встановлюються Верховною Радою України, Верховною Радою Автономної Республіки Крим і сільськими, селищними, міськими радами і не змінюються протягом бюджетного року.

Платники податків і зборів (обов'язкових платежів) зобов'язані:

1) вести бухгалтерський облік, складати звітність про фінансово-господарську діяльність і забезпечувати її зберігання;

2) подавати до державних податкових органів та інших державних органів відповідно до законів декларації, бухгалтерську звітність та інші документи і відомості, пов'язані з обчисленням і сплатою податків і зборів (обов'язкових платежів);

3) сплачувати належні суми податків і зборів (обов'язкових платежів) у встановлені законами терміни;

4) допускати посадових осіб державних податкових органів до обстеження приміщень, що використовуються для одержання доходів чи пов'язані з утриманням об'єктів оподаткування, а також для перевірок з питань обчислення і сплати податків і зборів (обов'язкових платежів).

Керівники і відповідні посадові особи юридичних осіб та фізичні особи під час перевірки, що проводиться державними податковими органами, зобов'язані давати пояснення з питань оподаткування у випадках, передбачених законами, виконувати вимоги державних податкових органів щодо усунення виявлених порушень законів про оподаткування і підписати акт про проведення перевірки.

Платники податків і зборів (обов'язкових платежів) мають право:

1) подавати державним податковим органам документи, що підтверджують право на пільги щодо оподаткування у порядку, встановленому законами України;

2) одержувати та ознайомлюватися з актами перевірок, проведених державними податковими органами;

3) оскаржувати у встановленому законом порядку рішення державних податкових органів та дії їх посадових осіб.

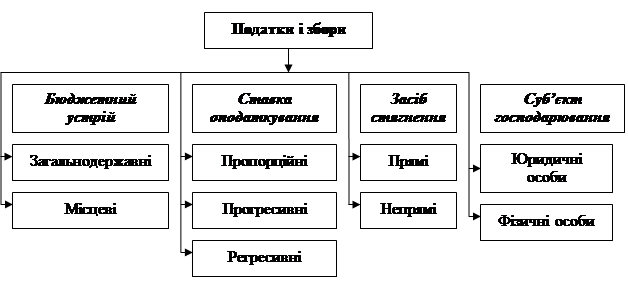

Класифікацію податків залежно від різних ознак на ведемо нижче (рис. 1.1)

Рис.1.1 Класифікація податків і зборів

В Україні справляються: В Україні справляються:

- загальнодержавні податки і збори (обов'язкові платежі);

- місцеві податки і збори (обов'язкові платежі).

До загальнодержавних належать такі податки і збори (обов'язкові платежі):

- податок на додану вартість;

- акцизний збір;

- податок на прибуток підприємств, у тому числі дивіденди, що сплачуються до бюджету державними некорпоратизованими, казенними або комунальними підприємствами;

- податок на доходи фізичних осіб;

- мито;

- державне мито;

- податок на нерухоме майно (нерухомість);

- плата за землю (земельний податок, а також орендна плата за земельні ділянки державної і комунальної власності);

- рентні платежі;

- податок з власників транспортних засобів та інших самохідних машин і механізмів;

- податок на промисел;

- збір за геологорозвідувальні роботи, виконані за рахунок державного бюджету;

- збір за спеціальне використання природних ресурсів;

- збір за забруднення навколишнього природного середовища;

- збір до Фонду для здійснення заходів щодо ліквідації наслідків Чорнобильської катастрофи та соціального захисту населення;

- збір на обов'язкове державне пенсійне страхування;

- збір до Державного інноваційного фонду;

- плата за торговий патент на деякі види підприємницької діяльності;

- фіксований сільськогосподарський податок;

- збір на розвиток виноградарства, садівництва і хмелярства;

- єдиний збір, що справляється у пунктах пропуску через державний кордон України;

- збір за використання радіочастотного ресурсу України;

- збори до Фонду гарантування вкладів фізичних осіб (початковий, регулярний, спеціальний);

- збір у вигляді цільової надбавки до діючого тарифу на електричну та теплову енергію, крім електроенергії, виробленої кваліфікованими когенераційнимиустановками;

- збір за проведення гастрольних заходів;

- судовий збір;

- збір у вигляді цільової надбавки до затвердженого тарифу на природний газ для споживачів усіх форм власності;

- збір на соціально-економічну компенсацію ризику населення, яке проживає на території зони спостереження.

Загальнодержавні податки і збори (обов'язкові платежі) встановлюються Верховною Радою України і справляються на всій території України.

До місцевих податків належать:

1) податок з реклами;

2) комунальний податок.

До місцевих зборів (обов'язкових платежів) належать:

- збір за припаркування автотранспорту;

- ринковий збір;

- збір за видачу ордера на квартиру;

- курортний збір;

- збір за участь у бігах на іподромі;

- збір за виграш на бігах на іподромі;

- збір з осіб, які беруть участь у грі на тоталізаторі на іподромі;

- збір за право використання місцевої символіки;

- збір за право проведення кіно- і телезйомок;

- збір за проведення місцевого аукціону, конкурсного розпродажу і лотерей;

- збір за видачу дозволу на розміщення об'єктів торгівлі та сфери послуг;

- збір з власників собак;

Місцеві податки і збори (обов'язкові платежі), механізм справляння та порядок їх сплати встановлюються сільськими, селищними, міськими радами відповідно до переліку і в межах граничних розмірів ставок, установлених законами України.

Поточні зобов’язання підприємства по податках і платежах відображаються на рахунку 64 “Розрахунки за податками й платежами, який має такі субрахунки:

641 “Розрахунки за податками”;

642 “Розрахунки за обов’язковими платежами”;

643 “Податкові зобов’язання”;

644 “Податковий кредит”.

По кредиту рахунка 64 “Розрахунки за податками й платежами” відображаються нараховані платежі до бюджету, по дебету – належні до відшкодування з бюджету податки, їх сплати, списання.

Контроль за правильністю та своєчасністю справляння податків і зборів (обов'язкових платежів) здійснюється державними податковими органами та іншими державними органами в межах повноважень, визначених законами.

Отже, необхідно зазначити, що в суспільстві постійно відбуваються зміни і тому проявляються певні недоліки існуючої податкової системи. Все це викликає необхідність постійного коригування податкового законодавства. Ось чому податкова система повинна бути мобільною та еластичною.

2 Акцизний збір

Розрахунок та сплата акцизного збору в Україні регулюється:

- Положенням про порядок нарахування, терміни сплати і подання розрахунку акцизного збору, затвердженим наказом ДПА України 19.03.2001 р. №111, зі змінами та доповненнями;

- Декретом Кабінету Міністрів України “Про акцизний збір” №10 від 1993 року, зі змінами та доповненнями;

- Законом України “Про ставки акцизного збору і ввізного мита на деякі товари (продукцію)” від 11.07.96 р. № 313/96-ВР, зі змінами і доповненнями.

Акцизний збір (АЗ) - це непрямий податок на окремі товари (продукцію), визначені законом як підакцизні, який включається до ціни цих товарів (продукції).

Платниками акцизного збору є:

а) суб'єкти підприємницької діяльності, а також їх філії, відділення - виробники підакцизних товарів на митній території України, у тому числі з давальницької сировини по товарах (продукції), на які встановлено ставки акцизного збору у твердих сумах, а також замовники, за дорученням яких виготовляється продукція на давальницьких умовах по товарах, на які встановлено ставки акцизного збору у відсотках до обороту, які сплачують акцизний збір виробнику;

б) нерезиденти, які здійснюють виготовлення підакцизних товарів (послуг) на митній території України безпосередньо або через їх постійні представництва чи осіб, прирівняних до них згідно із законодавством;

в) будь-які суб'єкти підприємницької діяльності, інші юридичні особи, їх філії, відділення, інші відокремлені підрозділи, які імпортують на митну територію України підакцизні товари, незалежно від наявності внесених до них іноземних інвестицій;

г) фізичні особи - резиденти або нерезиденти, які ввозять (пересилають) підакцизні речі або предмети на митну територію України у вигляді супроводжувального або несупроводжувального багажу, а також фізичні особи, які одержують такі підакцизні речі (предмети), переслані (надіслані) з-за митного кордону України у вигляді поштових чи інших відправлень або несупроводжувального багажу, в обсягах або вартістю, що перевищують норми безмитного провезення (пересилання) для таких фізичних осіб, визначені митним законодавством;

д) юридичні або фізичні особи, які купують (одержують в інші форми володіння, користування або розпорядження) підакцизні товари у податкових агентів.

Об'єктом оподаткування є:

а) обороти з реалізації вироблених в Україні підакцизних товарів (продукції), в тому числі з давальницької сировини, шляхом їх продажу, обміну на інші товари (продукцію, роботи, послуги), безплатної передачі товарів (продукції) або з частковою їх оплатою, а також обсяги відвантажених підакцизних товарів (продукції), виготовлених з давальницької сировини;

б) обороти з реалізації (передачі) товарів (продукції) для власного споживання, промислової переробки (крім оборотів з реалізації (передачі) для виробництва підакцизних товарів, за виключенням нафтопродуктів), а також для своїх працівників;

в) вартість товарів (продукції), які імпортуються (ввозяться, пересилаються) на митну територію України, у тому числі в межах бартерних (товарообмінних) операцій або без оплати їх вартості чи з частковою оплатою.

Акцизний збір обчислюється:

а) за ставками у процентах до обороту з продажу:

- товарів, що вироблені на митній території України, - виходячи з їх вартості, за встановленими виробником максимальними роздрібними цінами на товари, які він виробляє, без податку на додану вартість та з урахуванням акцизного збору;

- товарів, що імпортуються на митну територію України, - виходячи з їх вартості, за встановленими імпортером максимальними роздрібними цінами на товари, які він імпортує, без податку на додану вартість та з урахуванням акцизного збору (але не менше митної вартості таких товарів з урахуванням сум ввізного мита без податку на додану вартість та з урахуванням акцизного збору).

б) у твердих сумах з одиниці реалізованого товару (продукції);

в) одночасно за ставками у процентах до обороту з продажу та у твердих сумах з одиниці реалізованого товару (продукції);

г) комбіновано, тобто за ставками у процентах до обороту з ціни реалізації, але не менше установленої твердої суми з одиниці реалізованого товару (продукції).

Порядок нарахування акцизного збору

1) Сума АЗ, якщо ставка встановлена в грошовому еквіваленті до фізичної одиниці виміру товару, обчислюється таким чином:

- при застосуванні ставки акцизного збору у гривнях за формулою:

А = С х К,

де А - сума акцизного збору; С - ставка акцизного збору; К - кількість товару, визначена у фізичних одиницях виміру, визначених відповідним законом;

- при застосуванні ставки акцизного збору в євро за формулою :

А = С х Є х К,

де А - сума акцизного збору; С - ставка акцизного збору; Є - курс гривні до євро за станом на перший день відповідного кварталу; К - кількість товару, визначена у фізичних одиницях виміру, визначених відповідним законом.

2) Сума АЗ, якщо ставка встановлена у відсотках до обороту з реалізації, обчислюється в такому порядку.

Спочатку визначається оподаткований оборот за встановленими виробником або імпортером максимальними роздрібними цінами, без врахування податку на додану вартістьта акцизного збору, окремо за кожним видом товару (продукції) за формулою

о = (м - а - п) * к,

де о - оподатковуваний оборот, м - максимальна роздрібна ціна за кожним видом товару (продукції), а - сума акцизного збору в складі максимальної роздрібної ціни, п - сума податку на додану вартість у складі максимальної роздрібної ціни, к - кількість товару в одиницях виміру, на які встановлено максимальну роздрібну ціну.

Після визначення оборотів з реалізації обчислюється сума акцизного збору за кожним видом товару, на який встановлено максимальну роздрібну ціну, за формулою:

а = с * о,

де а - сума акцизного збору за ставками у відсотках до обороту з реалізації за кожним видом товару; с - ставка акцизного збору у відсотках до обороту з реалізації; о - оподатковуваний оборот за кожним видом товару.

3) Сума АЗ, якщо ставка встановлена одночасно у відсотках до обороту з реалізації та у твердих сумах з одиниці реалізованого товару (продукції), обчислюється шляхом додавання сум акцизного збору, обчислених за такими ставками за кожним видом товару за кожною максимальною роздрібною ціною окремо, за формулою

а = а 1

+ а 2

де а1

- сума акцизного збору, обчислена за ставками у

відсотках до обороту з реалізації, а2

- сума акцизного збору,

обчислена за ставками у твердих сумах з одиниці реалізованого товару (продукції).

Після визначення сум АЗ за кожним видом товару, на який встановлено максимальну роздрібну ціну, визначається сума податкового зобов'язання, обчислена одночасно за ставками у відсотках до обороту з реалізації та за ставками у твердих сумах з одиниці реалізованого товару (продукції) за формулою

А = Еа,

де А - сума податкового зобов'язання; а - сума акцизного збору, обчислена за кожною максимальною роздрібною ціною за кожним видом товару

; Е - знак суми.

Згідно із Законом України «Про ставки акцизного збору і ввізного мита на деякі товари (продукцію)», зі змінами та доповненнями, встановлюються наступні ставки акцизного збору на такі товари (продукцію) (таблиця 1.2.):

Таблиця 1.2

Ставки акцизного збору

| Код виробників за УКТ ЗЕД |

Опис товару за УКТ ЗЕД |

Ставка акцизного збору у твердих ставках з одиниці товару або у відсотках до обороту |

| 1 |

2 |

3 |

| 2203 00 |

Пиво із солоду (солодове) |

0,31 грн. за 1л |

| Легкі дистиляти: |

| 2710 11 11 00 |

для специфічних процесів переробки |

12 євро за 1000 кг |

| 2710 11 15 00 |

для хімічних перетворень у процесах, крім зазначених у товарній підкатегорії 2710 11 11 00 |

12 євро за 1000 кг |

| Бензини спеціальні: |

| 2710 11 21 00 |

уайт-спірит |

12 євро за 1000 кг |

| 2710 11 25 00 |

інші спеціальні бензини |

20 євро за 1000 к. |

| Бензини моторні: |

| 2710 11 31 00 |

бензини авіаційні |

20 євро за 1000 кг |

| 2710 11 70 00 |

паливо для реактивних двигунів |

20 євро за 1000 кг |

| 2710 11 90 00 |

інші легкі дистиляти |

20 євро за 1000 кг |

| Середні дистиляти |

| 2710 19 11 00 |

для специфічних процесів переробки |

20 євро за 1000 кг |

| 2710 19 15 00 |

для хімічних перетворень у процесах, крім зазначених у товарній підкатегорії 2710 19 11 00 |

12 євро за 1000 кг |

| Гас: |

| 2710 19 21 00 |

паливо для реактивних двигунів |

12 євро за 1000 кг |

| 2710 19 25 00 |

інший гас |

20 євро за 1000 кг |

| 2710 19 29 00 |

інші середні дистиляти та ін. |

20 євро за 1000 кг |

Ставки АЗ є єдиними на всій території України.

Датою виникнення податкових зобов'язань з продажу підакцизних товарів (продукції) вважається дата, яка припадає на податковий період, протягом якого відбувається будь-яка з подій, що настала раніше:

- або дата зарахування коштів від покупця (замовника) на банківський рахунок платника акцизного збору як оплата товарів (продукції), що продаються, а у разі продажу товарів (продукції) за готівкові кошти - дата їх оприбуткування в касі платника акцизного збору, за відсутності такої - дата інкасації готівкових коштів у банківській установі, яка обслуговує платника акцизного збору;

- або дата відвантаження (передачі) товарів (продукції).

Суми АЗ з ввезених на територію України товарів зараховуються до державного бюджету, а з товарів, вироблених в Україні, - до місцевого бюджету за місцем їх виробництва і державного бюджету у співвідношеннях, установлених Верховною Радою України.

АЗ не справляється:

- з товарів, що були вивезені (експортовані) платником акцизного збору за межі митної території України.

- з підакцизних товарів, що імпортуються на митну територію України, якщо з таких товарів не справляється ПДВ у зв'язку із звільненням, передбаченим для транзитних товарів, товарів на митних складах, реекспортованих товарів, товарів, що спрямовуються до магазинів безмитної торгівлі, товарів, що призначаються для переробки під митним контролем.

- з реалізації легкових автомобілів спеціального призначення для інвалідів, оплата вартості яких провадиться органами соціального забезпечення, а також легкових автомобілів спеціального призначення (швидка медична допомога та для потреб підрозділів МНС), оплата вартості яких здійснюється за рахунок коштів державного та місцевих бюджетів.

- при вивезенні з митної території України підакцизної продукції, набутої інвестором у власність на умовах угоди про розподіл продукції.

Суми АЗ, що підлягають сплаті, визначаються платниками самостійно виходячи з обсягів реалізованих підакцизних товарів (продукції) за встановленими ставками.

Суб'єкти підприємницької діяльності, які імпортують підакцизні товари (продукцію), в обов'язковому порядку при перетинанні кордону їх декларують і подають органам митного контролю декларацію у двох примірниках, один з яких цими органами надсилається до податкових інспекцій за місцезнаходженням суб'єктів підприємницької діяльності, для справляння АЗ.

Власник готової продукції, на яку встановлено ставку АЗ у твердих сумах, виготовленої на давальницьких умовах, сплачує акцизний збір виробнику (переробнику) не пізніше дня відвантаження готової продукції його замовнику або за його дорученням іншій особі.

Умовою відвантаження виробником (переробником) готової продукції, виготовленої з давальницької сировини, його власнику або за його дорученням іншій особі є документальне підтвердження банківської установи про перерахування відповідної суми акцизного збору на розрахунковий рахунок виробника (переробника).

Акцизний збір сплачується до бюджету у строки, визначені відповідним законом.

Податковий агент зобов'язаний включити до ціни товару (продукції) акцизний збір у порядку і за ставками, передбаченими законом, утримати його з платника акцизного збору та перерахувати його до бюджету. Зазначене перерахування здійснюється протягом семи календарних днів, наступних за датою продажу (відчуження) акцизного товару (продукції).

Відповідальність за належне нарахування та стягнення акцизного збору з його платників, а також за повне і своєчасне внесення стягнутих сум до бюджету несе особа, яка набуває статусу податкового агента. Спори між податковим агентом та платником акцизного збору вирішуються у загальному порядку.

Суб'єкти підприємницької діяльності, які ввезли (імпортували) на митну територію України підакцизні товар (продукцію) без сплати АЗ, подають до органів податкової служби до 15 числа місяця, що настає за звітним, щомісячний звіт про обсяги продажу ввезених (імпортованих) підакцизних товарів (продукції) та розміри одержаних з покупців і перерахованих до бюджету сум акцизного збору, а також про обсяги переданих товарів, ввезених (імпортованих) в інтересах інших суб'єктів підприємницької діяльності, і утриману суму акцизного збору. Встановлення максимальних роздрібних цін на підакцизні товари здійснюється виробниками або імпортерами цих товарів шляхом декларування таких цін.

Декларація про встановлені виробником або імпортером максимальні роздрібні ціни на підакцизні товари подається відповідно до центрального органу державної податкової служби України або центрального органу державної митної служби України у формі, спільно визначеній цими органами за погодженням з Комітетом Верховної Ради України, який відповідає за проведення податкової політики.

Встановлені виробником або імпортером максимальні роздрібні ціни на перелічені у декларації товари запроваджуються з першого числа місяця, наступного за місяцем, у якому відповідну декларацію було подано відповідно до центрального органу державної податкової

служби України або центрального органу державної митної служби України.

Порядок подання розрахунку акцизного збору Платники акцизного збору самостійно обчислюють суму податкового зобов'язання, яку зазначають у розрахунку акцизного збору (далі - Розрахунок).Платники АЗ не пізніше 20 числа місяця, наступного за звітним, подають до органів державної податкової служби за місцем реєстрації Розрахунок. Прийняття Розрахунку без попередньої перевірки зазначених у ньому показників здійснюється через канцелярію органу державної податкової служби. Відмова службової (посадової) особи прийняти Розрахунок з будь-яких причин забороняється та розцінюється як перевищення службових повноважень такою особою, що тягне за собою її дисциплінарну та матеріальну відповідальність у порядку, визначеному законом.Платник податків зобов'язаний погасити податкове зобов'язання, самостійно визначене ним у такому Розрахунку.У Розрахунку вказуються всі передбачені в ньому показники. У разі незаповнення того чи іншого показника через його відсутність у відповідній графі Розрахунку ставиться прокреслення. Розрахунок заповнюється чорнилом, пастою кулькових ручок, за допомогою друкарської машинки, принтерів, засобів механізації та інших засобів, які забезпечують збереження цих записів протягом установленого терміну зберігання звітності. У Розрахунку не повинно бути підчисток, помарок, виправлень. Платник податків, який до початку його перевірки контролюючим органом самостійно виявляє факт заниження податкового зобов'язання минулих податкових періодів, зобов'язаний: надіслати уточнюючий розрахунок і сплатити суму такої недоплати а штраф у розмірі п'яти відсотків від такої суми до подання такого уточнюючого Розрахунку.Якщо після подачі Розрахунку за звітний період платник акцизного збору подає новий Розрахунок з виправленими показниками (уточнюючий Розрахунок) до закінчення граничного строку подання Розрахунку за такий самий звітний період, то штраф не застосовується.До уточнюючого Розрахунку додається довідка про суми акцизного збору, які збільшують або зменшують податкове зобов'язання звітного періоду внаслідок виправлення самостійно виявленої помилки, допущеної в попередніх звітних періодах. Оригінал Розрахунку подається платником акцизного збору до органу державної податкової служби за місцем реєстрації. Подання ксерокопії не припускається.Дані, наведені в Розрахунку, повинні підтверджуватися первинними документами, даними бухгалтерського обліку.

Достовірність даних підтверджується підписами керівника підприємства і головного бухгалтера та засвідчується печаткою.

Розрахунок подається платником акцизного збору незалежно від того, виникло у звітному періоді у платника податкове зобов'язання, чи ні. Розрахунок

за добровільним рішенням платника АЗ збору може бути надано органу державної податкової служби в електронній формі за умови реєстрації електронного підпису підзвітних осіб у порядку, визначеному законодавством.

Платник АЗ, о не подає Розрахунок у терміни, сплачує штраф у розмірі десяти неоподатковуваних мінімумів доходів громадян за кожне таке неподання або затримку.

Контроль за правильністю обчислення і своєчасністю сплати акцизного збору здійснюється податковими інспекціями відповідно до Закону України "Про державну податкову службу в Україні".

Терміни сплати акцизного збору Марки акцизного збору – спеціальний знак, яким маркуються алкогольні напої та тютюнові вироби і наявність якого підтверджує сплату акцизного збору.

Плата за марки акцизного збору - плата, що вноситься замовниками (імпортерами) і українськими виробниками алкогольних напоїв та тютюнових виробів для покриття витрат держави на виготовлення, зберігання та реалізацію цих марок.

Марки акцизного збору виготовляються на замовлення Головної державної податкової інспекції України, зберігаються та реалізуються державними податковими інспекціями.

Покупцями марок акцизного збору можуть бути суб'єкти підприємницької діяльності, які відповідно до законодавства України є платниками акцизного збору з алкогольних напоїв та тютюнових виробів.

Підприємства-виробники алкогольних напоїв сплачують акцизний збір на третій робочий день після здійснення обороту з реалізації.Підприємства-виробники тютюнових виробів сплачують акцизний збір щомісячно до 16 числа наступного за звітним місяця, виходячи з фактичного обсягу реалізації тютюнових виробів за минулий місяць та максимальних роздрібних цін на тютюнові вироби, які задекларовані їх виробниками і діяли в цьому самому періоді; Отже, можна сказати, що головними ознаками АЗ є: це непрямий податок; це податок на окремі товари, визначені законом як підакцизні; сума АЗ включається до ціни підакцизних товарів. Цей податок встановлюється на високорентабельну продукцію. Особливістю АЗ є яскраво виділена регулююча функція податку: коригування попиту і пропозиції про підвищенні ціни товару за рахунок включення до неї акцизного збору.

Держава акумулює кошти, одержані від сплати акцизного збору і використовує їх на фінансування соціальних та інших програм.

Задача № 1 (Варіант 1)

Завдання:

1. Визначити суму валових доходів і валових витрат, оподатковуваний прибуток, податок на прибуток.

2. Скласти Декларацію з податку на прибуток підприємства відповідно до чинного законодавства.

Станом на 01.01.200_ р. на підприємстві значиться заборгованість:

а) за авансами виданими – МП «Ліга» в сумі 1650 грн., за комплектуючі в т.ч. ПДВ;

б) за авансами отриманими – ТОВ «Заграва» за товар в сумі 2100 грн., в т. ч. ПДВ.

В 4 кварталі 200_ р. підприємство здійснило господарські операції:

| № п/п |

Зміст господарської операції |

Сума |

ВД |

ВВ |

| 1. |

Відвантажено товар ТОВ «Заграва», за накладною № 617 в т. ч. ПДВ |

9600 |

6250 |

- |

| 2. |

Отримано і оприбутковано комплектуючі вироби від МПП «Ліга», в т. ч. ПДВ, накладна №293 |

2850 |

- |

1000 |

| 3. |

Отримано сировину за бартерним контрактом від ТОВ «Соло», в т. ч. ПДВ, накл. № 357 |

1800 |

- |

1500 |

| 4. |

Отримано попередню оплату за матеріали від ПП «Супутник», в т. ч. ПДВ |

3600 |

3000 |

- |

| 5. |

Перераховано попередню оплату за товар ТОВ «Адоніс», в т. ч. ПДВ |

2400 |

- |

2000 |

| 6. |

Отримано товар від ТОВ «Адоніс», за накл. № 203, в т. ч. ПДВ |

6600 |

- |

3500 |

| 7. |

Відвантажено ПП «Супутник» матеріали за накл. № 369, в т. ч. ПДВ |

2400 |

- |

- |

| 8. |

Нараховано заробітну плату працівникам підприємства |

5000 |

5000 |

| 9. |

Нараховано амортизацію (знос) основних фондів |

1000 |

- |

- |

| Всього |

9250 |

13000 |

Розв’язання:

ВД = 6250 + 3000 = 9250 грн.

ВВ = 1000 +1500 + 2000 + 3500 + 5000 = 13000 грн.

Оподатковуваний прибуток = 9250 – 13000 – 1000 = (-4750) грн.

Відповідь: оскільки платник податку протягом звітного періоду має від'ємне значення об'єкта оподаткування, то згідно із Законом України «Про оподаткування прибутку підприємств», дозволяється віднести такі балансові збитки на майбутні податкові періоди протягом п'яти податкових років, що наступають за роком виникнення такого збитку, та відповідне зменшення об'єкта оподаткування майбутніх податкових періодів протягом цих п'яти років.

Отже, податок на прибуток за ставкою 25% не нараховується, а сума податкового збитку підлягає включенню до складу валових витрат в першому кварталі наступного податкового року по рядку 04.9 Декларації про прибуток підприємства.

Задача № 15

На підставі нижче наведених даних необхідно:

1. Обчислити

- суму податкового зобов’язання;

- суму податкового кредиту;

- суму податку на додану вартість, що підлягає перерахуванню в доход бюджету.

2. Скласти податкову декларацію з ПДВ ВАТ «Жовтень» на бланку встановленої форми.

Назва товару

|

Вартість товарів, за які оплачено постачальникам за вільними цінами, грн. |

Виручка, що одержана від реалізації товарів за вільними цінами, грн. |

| Тканина |

14220 |

15400 |

| Взуття чоловіче |

16340 |

17470 |

| Взуття жіноче |

17150 |

19200 |

| Одяг чоловічий |

27700 |

28900 |

| Одяг жіночий |

49300 |

55700 |

| Всього |

124710 |

136670 |

Довідкові дані:

ВАТ «Жовтень»; Код ЄДРПОУ 21765435; м. Рівне, Млинівська, 20

П/рахунок 26007031031005; «Укрсоцбанк», код банку 333102

Індивідуальний податковий номер 1876543217161; № Свідоцтва 24679099

Розв’язання:

ПЗ = 136670/6 = 22778,33 грн.

ПК = 124710/6 = 20785 грн.

ПДВ = 22778,33 – 20785 = 1993,33 грн.

Відповідь: ВАТ «Жовтень» повинно сплатити до бюджету суму ПДВ в розмірі 1993,33 грн.

ВИСНОВКИ

Після написання індивідуальної роботи з дисципліни „Податковий облік”, було вирішено такі основні завдання:

- самостійно закріплено основні нормативні акти, дотримання яких перевіряється контролюючими органами;

- вивчено методику нарахування (обчислення) податків, зборів і платежів, що сплачуються до бюджетів різних рівнів, терміни їх сплати;

- вивчено права, обов’язки і відповідальність посадових осіб, діяльність яких перевіряється;

- закріплено теоретичні та практичні навики щодо методики підготовки основних форм податкової звітності;

- вивчено порядок складання і подання податкової звітності;

- розглянуто питання щодо системи оподаткування в Україні та платників, об’єкта оподаткування, ставок, термінів сплати акцизного збору.

Система оподаткування в Україні - це сукупність, податків і зборів до бюджетів та до державних цільових фондів, що справляються у встановленому законами України порядку. Виділяють наступні принципи побудови системи оподаткування: стимулювання науково-технічного прогресу, технологічного оновлення виробництва, виходу вітчизняного товаровиробника на світовий ринок високотехнологічної продукції; стимулювання підприємницької виробничої діяльності та інвестиційної активності; обов'язковість; рівнозначність і пропорційність; рівність, недопущення будь-яких проявів податкової дискримінації; соціальна справедливість; стабільність; економічна обгрунтованість; рівномірність сплати; компетенція; єдиний підхід; доступність.

В цілому, під податком і збором розуміють обов'язковий внесок до бюджету відповідного рівня або державного цільового фонду, здійснюваний платниками у порядку і на умовах, що визначаються законами України про оподаткування.

В Україні справляються: загальнодержавні податки і збори (обов'язкові платежі) та місцеві податки і збори (обов'язкові платежі).

Що ж до акцизного збору, то це непрямий податок на окремі товари (продукцію), визначені законом як підакцизні, який включається до ціни цих товарів (продукції).

Ставки акцизного збору встановлюються згідно із Законом України «Про ставки акцизного збору і ввізного мита на деякі товари (продукцію)», зі змінами та доповненнями. Ставки АЗ є єдиними на всій території України.

У практичній частині, зокрема у задачі №1, ми закріпили знання щодо визначення сум валових доходів та валових витрат. На основі цього визначили суму оподатковуваного прибутку підприємства, який обчислюється за формулою ОП = СВД – СВВ – АВ.

Оскільки, оподатковуваний прибуток підприємства становить від’ємну суму -4750 грн., тобто ми отримали податковий збиток, то ми не вираховуємо податок на прибуток підприємств.

У задачі №15 було закріплено практичні навички щодо: визначення суми податкового зобов’язання (ПЗ), яке дорівнювало ПДВ з виручки, що одержана від реалізації товарів за вільними цінами (22778,33 грн.); визначення суми податкового кредиту (ПК), яке дорівнювало сумі ПДВ з вартості товарів, за які оплачено постачальникам за вільними цінами (20785 грн).

На основі визначених ПЗ та ПК було визначено суму ПДВ, що підлягає перерахуванню в доход бюджету, яка обчислюється за формулою: ПДВ = ПЗ – ПК, і в нашому випадку сума ПДВ склала 1993 грн.

За даними задач складено Декларацію з податку на прибуток підприємства та Декларацію з податку на додану вартість ВАТ “Жовтень”.

Список використаної літератури

1. Декрет КМУ «Про акцизний збір» від 26.12.1992 р. №18-92, зі змінами та доповненнями.

2. Декрет КМУ «Про місцеві податки і збори» від 20.05.1993 р. №56-93, зі змінами та доповненнями.

3. Закон України «Про систему оподаткування» від 25.06.91 р. №1251-ХІІ, зі змінами та доповненнями.

4. Закон України «Про ставки акцизного збору і ввізного мита на деякі товари (продукцію)» від 11.07.96 р. № 313/96-ВР, зі змінами і доповненнями.

5. Закон України «Про оподаткування прибутку підприємств» від 22.05.97 р. №283/97-ВР, зі змінами і доповненнями.

6. Закон України «Про податок на додану вартість» від 03.04.97 р. №168/97-ВР, зі змінами і доповненнями.

7. Закон України «Про порядок погашення зобов’язань платників податків перед бюджетами та державними цільовими фондами» від 21.12.2000 р. № 2181-ІІІ, зі змінами та доповненнями.

8. Положення про порядок нарахування, терміни сплати і подання розрахунку акцизного збору, затвердженим наказом ДПА України 19.03.2001 р. №111, зі змінами та доповненнями.

9. Лазаришина І.Д., Поліщук В.Л. Податковий облік і звітність: Інтерактивний комплекс навчально-методичного забезпечення. – Рівне: НУВГП, 2009. – 168с.

10. Чернявський О.П., Хомутенко В.П., Немченко В.В. Організація і методика податкових перевірок: Навчальний посібник – Київ: Центр навчальної літератури, 2004. – 288с.

|