| ИНСТИТУТ МЕНЕДЖМЕНТА, МАРКЕТИНГА И ФИНАНСОВ

Кафедра финансов и кредита

РЕФЕРАТИВНАЯ КОНТРОЛЬНАЯ РАБОТА

По дисциплине: «Деньги. Кредит. Банки»

Выполнил:

студентка 2 курса,

Факультет ЦЗДО

Специальность «Финансы и кредит»

Группы «ФК-094 В»

Гомонова С.Г.

Проверил

: Трещевская Н.Ю.

Воронеж 2011

Содержание

1. Денежная масса и скорость обращения денег_________3

2. Методы оценки кредитоспособности заемщика_______11

3. Список используемой литературы__________________23

1.

Денежная масса и скорость обращения денег

Важнейшим количественным показателем денежного обращения является денежная масса, представляющая собой совокупный объем покупательных и платежных средств, обслуживающих хозяйственный оборот и принадлежащих частным лицам, предприятиям и государству.

Денежная масса - это совокупность наличных и безналичных услуг покупательных и платежных средств, обеспечивающих обращение товаров и в народном хозяйстве, которым располагают частные лица, институциональные собственники и государство. В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами.

Из количественной теории денег, а точнее, из уравнения обмена следует, что денежная масса зависит от скорости обращения денег: чем выше при прочих равных условиях (уровень цен и объем реального ВВП) скорость обращения денег, тем меньше денежной массы нужно для обслуживания годового производства ВВП.

Скорость обращения денег представляет собой число оборотов денежной массы в год, где каждый оборот обслуживает расходование доходов. Таким образом, скорость обращения денег, как считает П. Самуэльсон, показывает скорость обращения дохода. Скорость обращения денег изменяется во времени в зависимости от изменения финансовой системы, привычек, мнений, видов на будущее и распределения денежной массы между различными видами организаций и группами людей с различными доходами. (1)

Можно спорить о полноте и соподчиненности факторов скорости обращения денег, но безусловно, что на динамику этого показателя влияет значительное число не только объективных, но субъективных факторов. В международных сопоставлениях скорость обращения денег определяется как количество трансакций (точнее, количество единиц ВВП), обслуживаемых единицей денег в течение определенного периода времени, например, года.

Реклама

Если вернуться к количественному уравнению обмена, то можно показать, что скорость обращения денег прямо пропорциональна темпам роста цен и объема ВВП (в неизменных ценах) и обратно пропорциональна росту денежной массы:

Jv – индекс скорости обращения денег;

Jp – индекс цен;

Jy – индекс ВВП;

Jm- индекс денежной массы;

Закон денежного обращения,

открытый Карлом Марксом, устанавливает количество денег, нужное для выполнения ими функций средства обращения и средства платежа.

Количество денег, потребное для выполнения функций денег как средства обращения, зависит от трех факторов:

· количества проданных на рынке товаров и услуг (связь прямая);

· уровня цен товаров и тарифов (связь прямая);

· скорости обращения денег (связь обратная). (2)

Все факторы определяются условиями производства. Чем больше развито общественное разделение труда, тем больше объем продаваемых товаров и услуг на рынке; чем выше уровень производительности труда, тем ниже стоимость товаров и услуг и цены. Формула в этом случае такова:

|

|

|

|

| Среднее число оборотов одноименных денежных единиц (скорость обращения денег)

|

|

Скорость обращения денег

определяется числом оборотов денежной единицы за известный период, так как одни и те же деньги в течение определенною периода постоянно переходят их рук к руки, обслуживая продажу товаров и оказание услуг.

При функционировании золотых денег их количество поддерживалось на необходимом уровне стихийно, поскольку регулятором выступала функция сокровища. Эта функция устанавливала сравнительно правильное соотношение между денежной массой и товарами, необходимыми для обращения. Лишние деньги в обращении исключались, они уходили в сокровище. При росте товарной массы деньги возвращались из сокровищ.

С появлением функции денег как средства платежа общее количество денег должно уменьшиться. Кредит оказывает обратное влияние на количество денег. Такое уменьшение вызывается погашением путем взаимного зачета определенной части долговых требований и обязательств. Количество денег для обращения и платежа определяется следующими условиями:

· общим объемом обращающихся товаров и услуг (зависимость прямая);

Реклама

· уровнем товарных цен и тарифов на услуги (зависимость прямая, поскольку чем выше цены, тем больше требуется денег);

· степенью развития безналичных расчетов (связь обратная);

· скоростью обращения денег, в том числе кредитных денег (связь обратная).

Таким образом, закон, определяющий количество денег в обращении, приобретает следующий вид.

При металлическом обращении количество денег стихийно регулировалось функцией сокровища, т.е. денежная масса увеличивалась и сокращалась, свободно приспосабливаясь к потребностям товарного производства, количество денег всегда сохранялось на требуемом уровне. Это обеспечивало устойчивость денежного обращения.

При отсутствии золотого стандарта стал действовать закон бумажно-денежного обращения, в соответствии с которым количество знаков стоимости приравнивалось к оценочному количеству золотых денег, потребных для обращения. При таком положении стабильность денег пошатнулась, стало возможным их обесценение.

Ныне в условиях демонетизации золота, т.е. утраты им своих денежных функций, закон денежного обращении претерпел модификацию. Теперь уже нельзя оценить количество денег с точки зрения даже приблизительного их расчета через золото. Оно ушло из обращения и не выполняет функции не только средства обращения и средства платежа, но и меры стоимости.

Мерой стоимости товаров и услуг стал денежный капитал, измеряющий стоимости не на рынке при обмене путем приравнивания товара к деньгам, а в процессе производства — товара к товару. Следовательно, количество неразменных кредитных денег должно определяться стоимостью всех ценностей в стране через денежный капитал. Стихийный регулятор общей величины денег при господстве кредитных денег отсутствует. Отсюда вытекает роль государства в регулировании денежного обращения. Эмиссия кредитных денег без учета реальной стоимости произведенных товаров и оказанных услуг в стране в процессе производства, распределения и обмена неизбежно вызовет их излишек и в конечном счете приведет к обесценению денежной единицы. Главное условие стабильности денежной единицы страны — соответствие потребности хозяйства в деньгах фактическому поступлению их в наличный и безналичный оборот.

Денежная масса

— совокупность покупательных, платежных и накопленных средств, обслуживающая экономические связи и принадлежащая физическим и юридическим лицам, а также государству. Это важный количественный показатель движения денег.

Для анализа изменений движения денег на определенную дату и за определенный период в финансовой статистике стали использовать сначала и экономически развитых странах, а затем и в нашей стране денежные агрегаты

М0, М1, М2, М3, М4.

• Агрегат М0

включает наличные деньги в обращении: банкноты, металлические монеты, казначейские билеты (в некоторых странах). Металлические монеты, составляющие незначительную долю наличности (в развитых странах 2—3%), дают возможность лицам совершать мелкие сделки. Обычно эти монеты чеканятся из дешевых металлов. Реальная стоимость монеты значительно ниже номинальной, чтобы не допустить их переплавку в целях прибыльной продажи в виде слитков.

Казначейские билеты — бумажные деньги, эмиссии которых осуществляются казначейством. Бумажные деньги ныне функционируют в слабо развитых странах. Например, в Республике Джибути в обращении находятся казначейские билеты (достоинством 500, 5000, 1000 франков) и монеты, эмиссии которых осуществляется казначейством; казначейские билеты и монеты функционируют и в Королевстве Тонга.

Преобладающая роль принадлежит банкнотам.

• Агрегат М1

состоит из агрегата М0

и средств на текущих счетах банков. Средства на счетах могут использоваться для платежей в безналичной форме, через трансформацию в наличные деньги и без перевода на другие счета. Для расчетов с помощью средств на этих счетах их владельцы выписывают платежные поручения (преобладающая форма расчетов в российской экономике) либо чеки и аккредитивы. Именно агрегат М1

обслуживает операции по реализации валового внутреннего продукта (ВВП), распределению и перераспределению национального дохода, накоплению и потреблению.

• Агрегат М2

содержит агрегат М1

, срочные и сберегательные депозиты в коммерческих банках, а также краткосрочные государственные ценные бумаги. Последние не функционируют как средство обращения, однако могут превратиться в наличные деньги или чековые счета. Сберегательные депозиты в коммерческих банках изымаются в любое время и превращаются в наличность Срочные депозиты доступны вкладчику только по истечении определенного срока и, следовательно, обладают меньшей ликвидностью, чем сберегательные депозиты. В США агрегат М2 включает:

М1

—

23%(в том числе наличные деньги 7% и чековые вклады 19%), сберегательные и срочные депозиты — 74%.

• Агрегат

М3 содержит агрегат М2 , сберегательные вклады в специализированных кредитных учреждениях, а также ценные бумаги, обращающиеся на денежном рынке, в том числе коммерческие векселя, выписываемые предприятиями. Эта часть средств, вложенная в ценные бумаги, создается не банковской системой, но находится под ее контролем, поскольку превращение векселя в средство платежа требует, как правило, акцепта банка, т.е. гарантии его оплаты банком в случае неплатежеспособности эмитента.

• Агрегат М4

равен агрегату М3

плюс различные формы депозитов в кредитных учреждениях.

Между агрегатами необходимо равновесие, в противном случае происходит нарушение денежного обращения. Практика подсказывает, что равновесие наступает при М2 > М1;

оно укрепляется при М2 + М3 > М1.

В этом случае денежный капитал переходит из наличного оборота в безналичный. При нарушении такого соотношения между агрегатами в денежном обращении начинаются осложнения: нехватка денежных знаков, рост цен и др.

Для определения денежной массы страны используют разное количество агрегатов (например, США — четыре, Франция — два). В России для расчета совокупной денежной массы применяют агрегаты М0, М1, М2 М3 К денежным агрегатам относят; М0 —

наличные деньги в обращении; М1,

кроме М0 —

средства предприятий на расчетных, текущих, специальных счетах в банках, депозиты населения в сберегательных банках до востребования, средства страховых компаний; М2; равняется М1 плюс срочные депозиты населения в сберегательных банках, в том числе компенсация; М3 состоит из М2 и сертификатов, облигаций государственного займа.

Данные свидетельствуют, что почти треть денежной массы приходится на наличные деньги. Причем этот денежный агрегат за последние четыре года резко увеличился. Рост наличных денег, которые обслуживают население, а в современных условиях к ним часто прибегают юридические лица, вызывает не-хватку денег в стране. Переход денег из безналичного оборота и наличный— результат жесткой финансовой политики и ведет к расширению уклонения от уплаты налогов. Кроме того, сокращение безналичного оборота свидетельствует о снижении возможности государства влиять на реальные хозяйственные процессы.

На денежную массу влияют два фактора: количество денег и скорость их оборота.

Количество денежной массы

определяется государством — эмитентом денег, его законодательной властью. Рост эмиссии обусловлен потребностями товарного оборота и государства.

Другой фактор, влияющий на денежную массу, — скорость обращения денег

,

т.е. их интенсивное движение при выполнении ими функций обращения и платежа. Для расчета этого показателя используют косвенные методы, в том числе:

• скорость движения денег в кругообороте стоимости общественного продукта или кругообороте доходов определяется как отношение:

Валовой национальный продукт, или национальный доход

Денежная масса (агрегаты М1 или М2 )

Этот показатель свидетельствует о связи между денежным обращением и процессами экономического развития;

• оборачиваемость денег в платежном обороте определяется отношением:

Сумма денег на банковских счетах

Среднегодовая величина денежной массы в обращении

Этот показатель свидетельствует о скорости безналичных расчетов. Применяются и другие показатели скорости оборота

денег.

На скорость обращения денег влияют общеэкономические факторы, т.е. циклическое развитие производства, темпы его роста, движение цен, а также денежные (монетарные) факторы, т.е. структура платежного оборота (соотношение наличных и безналичных денег), развитие кредитных операций и взаимных расчетов, уровень процентных ставок за кредит на денежном рынке, а также внедрение компьютеров для операций в кредитных учреждениях и использование электронных денег в расчетах. Кроме этих общих факторов, скорость обращения денег зависит от периодичности выплаты доходов, равномерности расходования населением своих средств, уровня сбережения и накопления.

Но так как скорость обращения денег обратно пропорциональна количеству денег в обращении, ускорение их оборачиваемости означает рост денежной массы. Увеличенная денежная масса при том же объеме товаров и услуг на рынке ведет к обесценению, денег, т.е. в конечном итоге является одним из факторов инфляционного процесса.

2.

Методы оценки кредитоспособности заемщика.

В современной экономике России в период развития экономических отношений, когда хозяйствующие субъекты самостоятельны в выборе большинства принимаемых ими решений, вопрос о необходимости разработки эффективной программы управления капиталом имеет первостепенное значение.

Собственный капитал организации – еще не гарантия прибыли. Однако даже если таковая существует, это не означает, что ее будет достаточно для инвестиций в развитие производства и пополнения оборотных активов. В результате альтернативным источником финансирования выступает заемный капитал.

Процесс перехода к рыночным отношениям существенно изменил взаимоотношения организаций и их кредиторов. На первый план вышли условия взаимовыгодного партнерства, непосредственно связанные с кредитоспособностью заемщика.

Существует не одно определение кредитоспособности. В учебнике «Банковское дело» под редакцией О.И. Лаврушина кредитоспособность трактуется как способность заемщика полностью и в срок рассчитаться по своим долговым обязательствам (основному долгу и процентам. (3)

Необходимо ясно разграничивать определения «кредитоспособность» и «платежеспособность». Последняя подразумевает способность расплачиваться по всем видам обязательств, а кредитоспособность подразумевает способность расплатиться лишь по кредитным обязательствам. Платежеспособность – возможность удовлетворить требования кредиторов в настоящий момент, а кредитоспособность – прогноз такой способности на будущее.

В большинстве стран мира кредиторы на постоянной основе обмениваются информацией о платежеспособности заемщиков через кредитные бюро. Необходимость этого доказана в многочисленных работах экономистов, исследовавших проблему асимметричности информации в сфере финансового посредничества.

Асимметричность информации определяется в экономической литературе как недостаточность сведений о партнере, доступных при заключении сделки, что ведет к неэффективности распределения кредитных ресурсов.(4)

Кредитоспособность заемщика зависит от многих факторов, оценить и рассчитать каждый из которых непросто. Существует множество методик помогающих банку оценить целесообразность выдачи кредита тому или иному заемщику. При этом стоит подчеркнуть, что не существует методик, дающих стопроцентную гарантию оплаты кредита, так же нельзя выделить никакой из методов как самый надежный. На практике каждый банк использует свою методику оценки кредитоспособности своих вкладчиков исходя из собственных представлений о целесообразности применения тех или иных методов. Но, как правило, любая частная методика состоит из дополненных и модифицированных базовых методов оценки кредитоспособности.

Разные авторы используют различные способы группировки базовых методик оценки кредитоспособности, так как на практике эти методики часто комбинируются и дублируются сложно подобрать универсальную схему классификации. Удачной представляется следующая классификация методов оценки кредитоспособности заемщиков коммерческих банков, представленная на рисунке 1, но вполне вероятно, что другие исследователи сочтут нужным объединить несколько групп или из двух выделить одну.

Рис. 1 - Классификация методов оценки кредитоспособности

Скоринговый метод оценки кредитоспособности чаще всего используется банками при кредитовании физических лиц. Этот метод позволяет оценить не только экономические факторы, но и человеческие качества заемщика. Метод оценки имеет форму теста, состоящего из ряда вопросов позволяющих составить характеристику заемщика. Сущность кредитного скоринга состоит в том, что каждый параметр оценки кредитоспособности заемщика имеет реальную оценку. Итоговая сумма баллов - это оценка кредитоспособности заемщика. Каждый вопрос имеет максимально возможный балл, который выше для таких важных вопросов, как профессия, и ниже, как возраст. Оценка кредитоспособности по методу скоринга является обезличенной и может быть автоматизированной. Самое важное при использовании метода это список вопросов и весовые коэффициенты ответов, тщательно подобранные с учетом таких специфических факторов как регион использования, менталитет населения и другие.

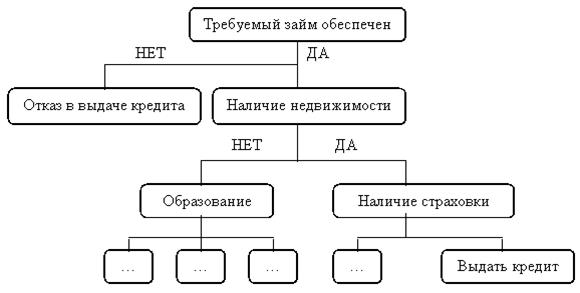

Деревья решений это метод автоматического анализа данных. Получаемая модель – это способ представления правил в иерархической, последовательной структуре, где каждому объекту соответствует единственный узел, дающий решение. Пример дерева представлен на следующем рисунке 2.

Рис. 2 - Пример дерева решений (5)

Достоинства данного метода заключаются в возможности широкого применения, доступности для понимания и легкости вычислений. Но для построения самого дерева, как и в скоринговом методе, требуются глубокие статистические исследования для наиболее точного подбора вопросов ключевых ветвей.

Анализ финансовых коэффициентов заключается в вычислении пропорций между отдельными позициями бухгалтерского баланса, форм отчетности, которые охватывают один и тот же период времени. Метод эффективен для отражения положения дел компании в течение отрезка времени, так как позволяет анализировать безразмерные величины, отражающие тенденцию развития экономического состояния заемщика, а не абсолютных показателей в стоимостном выражении, и позволяет выявлять взаимосвязи этих коэффициентов. На основании сравнения полученных коэффициентов с опорными величинами делается вывод о целесообразности предоставления кредита данному заемщику.

Выбор финансовых коэффициентов определяется особенностями клиентуры банка, возможными причинами финансовых затруднений, кредитной политикой банка. Можно выделить пять групп коэффициентов:

I — ликвидности; II — эффективности, или оборачиваемости; III — финансового левериджа; IV — прибыльности; V — обслуживания долга.

Коэффициент текущей ликвидности (КТЛ) показывает, способен ли заемщик рассчитаться по долговым обязательствам:

КТЛ = Текущие активы / Текущие пассивы.

Коэффициент текущей ликвидности предполагает сопоставление текущих активов, т.е. средств, которыми располагает клиент в различной форме (денежные средства, дебиторская задолженность нетто ближайших сроков погашения, стоимости запасов товарно-материальных ценностей и прочих активов), с текущими пассивами, т.е. обязательствами ближайших сроков погашения (ссуды, долг поставщикам, по векселям, бюджету, рабочим и служащим). Если долговые обязательства превышают средства клиента, последний является некредитоспособным.

Коэффициент быстрой (оперативной) ликвидности (КБЛ) рассчитывается следующим образом:

КБЛ = Ликвидные активы / Текущие пассивы.

Ликвидные активы — та часть текущих пассивов, которая быстро превращается в наличность, готовую для погашения долга. К ликвидным активам в мировой банковской практике относят денежные средства и дебиторскую задолженность, в российской практике — и часть быстро реализуемых запасов. С помощью коэффициента быстрой ликвидности прогнозируют способность заемщика быстро высвобождать из оборота денежные средства для погашения долга банка в срок.

Коэффициенты эффективности (оборачиваемости) дополняют коэффициенты ликвидности и позволяют сделать заключение более обоснованным. Если показатели ликвидности растут за счет увеличения дебиторской задолженности и стоимости запасов при одновременном замедлении их оборачиваемости, нельзя повышать класс кредитоспособности заемщика. Коэффициенты эффективности рассчитывают так.

Оборачиваемость запасов:

а) длительность оборота в днях:

Средние остатки запасов в периоде / Однодневная выручка от реализации;

б) количество оборотов в периоде:

Выручка от реализации за период / Средние остатки запасов в периоде.

Оборачиваемость дебиторской задолженности в днях:

Средние остатки задолженности в периоде / Однодневная выручка от реализации.

Оборачиваемость основного капитала (фиксированных активов):

Выручка от реализации / Средняя остаточная стоимость основных фондов в периоде.

Оборачиваемость активов:

Выручка от реализации / Средний размер активов в периоде.

Коэффициенты эффективности анализируются в динамике, а также сравниваются с коэффициентами конкурирующих предприятий и со среднеотраслевыми показателями.

Коэффициент финансового левериджа характеризует степень обеспеченности заемщика собственным капиталом. Варианты расчета этого коэффициента различны, но экономический смысл один: оценка размера собственного капитала и степени зависимости клиента от привлеченных ресурсов. При расчете данного коэффициента учитываются все долговые обязательства клиента банка, независимо от их сроков. Чем выше доля привлеченных средств (краткосрочных и долгосрочных), тем ниже класс кредитоспособности клиента. Окончательный вывод делают с учетом динамики коэффициентов прибыльности.

Коэффициенты прибыльности характеризуют эффективность использования всего капитала, включая его привлеченную часть. Их разновидностями являются следующие.

Коэффициенты нормы прибыли:

а) Валовая прибыль до уплаты процентов и налогов / Выручка от реализации или чистые продажи;

б) Чистая операционная прибыль (прибыль после уплаты процентов, но до уплаты налогов) / Выручка от реализации или чистые продажи;

в) Чистая прибыль после уплаты процентов и налогов / Выручка от реализации или чистые продажи.

Коэффициенты рентабельности:

а) Прибыль до уплаты процентов и налогов / Активы или собственный капитал;

б) Прибыль после уплаты процентов, но до уплаты налогов / Активы или собственный капитал;

в) Чистая прибыль (прибыль после уплаты процентов и налогов) / Активы или собственный капитал.

Сопоставление трех видов коэффициентов рентабельности показывает степень влияния процентов и налогов на рентабельность предприятия.

Коэффициенты нормы прибыли на акцию:

а) доход на акцию:

Дивиденды по простым акциям / Среднее количество простых акций;

б) дивидендный доход (%):

Годовой дивиденд на одну акцию х 100 / Средняя рыночная цена одной акции.

Если доля прибыли в выручке от реализации растет, увеличивается прибыльность активов или капитала, то можно не понижать рейтинг клиента даже при ухудшении коэффициента финансового левериджа.

Коэффициенты обслуживания долга (рыночные коэффициенты) показывают, какая часть прибыли поглощается процентными и фиксированными платежами. Общая их сумма рассчитывается следующим образом.

Коэффициент покрытия процента:

Прибыль за период / Процентные платежи за период.

Коэффициент покрытия фиксированных платежей:

Прибыль за период / (Проценты + Лизинговые платежи + Дивиденды по привилегированным акциям + Прочие фиксированные платежи).

Методика определения числителя коэффициентов покрытия процентов и покрытия фиксированных платежей зависит от того, относятся процентные или фиксированные платежи на себестоимость либо уплачиваются из прибыли.

Коэффициенты обслуживания долга особое значение приобретают при высоких темпах инфляции, когда величина процентов уплаченных может приближаться к основному долгу клиента или превышать его. Чем больше прибыли направляется на покрытие процентов уплаченных и других фиксированных платежей, тем меньше ее остается для погашения долговых обязательств и покрытия рисков и тем хуже кредитоспособность клиента.

Финансовые коэффициенты оценки кредитоспособности рассчитывают на основе прогнозных величин на планируемый период, средних остатков по балансам на отчетные даты. Показатели на 1-е число не всегда отражают реальное положение дел. Поэтому в мировой практике используется система коэффициентов, рассчитываемых на основе счета результатов (он содержит отчетные показатели оборотов за период). Исходный оборотный показатель — выручка от реализации.(6)

Анализ денежного потока — способ оценки кредитоспособности клиента коммерческого банка, в основе которого лежит использование фактических показателей, характеризующих оборот средств у клиента в отчетном периоде. Этим метод анализа денежного потока принципиально отличается от метода оценки кредитоспособности клиента на основе системы финансовых коэффициентов, расчет которых строится на сальдовых отчетных показателях. Анализ денежного потока заключается в сопоставлении оттока и притока средств у заемщика за период, соответствующий обычно сроку пользования испрашиваемой ссуды. На основе соотношения величины общего денежного потока и размера долговых обязательств клиента определяют его класс кредитоспособности.

Для анализа денежного потока берутся данные как минимум за три истекших года. Если клиент имел устойчивое превышение притока над оттоком средств, то это свидетельствует о его финансовой устойчивости – кредитоспособности. Колебание величины общего денежного потока, а также кратковременное превышение оттока над притоком средств говорит о более низком рейтинге клиента по уровню кредитоспособности. Наконец, систематическое превышение оттока над притоком средств характеризует клиента как некредитоспособного. Сложившаяся средняя положительная величина общего денежного потока может использоваться как предел выдачи новых ссуд. Указанное превышение показывает, в каком размере клиент может погашать за период долговые обязательства.

Прогнозные модели получают с помощью статистических методов и используются для оценки качества потенциальных заемщиков. При реализации данного метода используется функция, дающая оценку надежности заемщика. Данная функция рассчитывается путем умножения финансовых коэффициентов результатов деятельности заемщика на коэффициенты, рассчитанные в результате статистической обработки данных по выборке фирм, которые либо обанкротились, либо выжили в течение определенного времени. Если оценка фирмы находится ближе к показателю средней фирмы-банкрота, то при условии продолжающегося ухудшения ее положения она обанкротится. Если менеджеры фирмы и банк предпримут усилия для устранения финансовых трудностей, то банкротство, возможно, не произойдет. Таким образом, эта оценка является сигналом для предупреждения банкротства фирмы. Применение данной модели требует обширной репрезентативной выборки фирм по разным отраслям и масштабам деятельности. Сложность заключается в том, что не всегда можно найти достаточное число обанкротившихся фирм внутри отрасли для расчета аналитических коэффициентов.

Основываясь на данных базовых методах оценки кредитоспособности клиента можно создать методику для оценки кредитоспособности практически любого типа клиентов. Для оценки частных займов небольших сумм может подойти метод деревьев решений, оценить кредитоспособность можно прямо в офисе банка за несколько минут, с этой задачей может справиться любой офисный работник. При выдаче кредита на крупную сумму или ипотечного кредита подойдет скоринговый метод, так как он может более тонко учитывать индивидуальные особенности клиента, а, следовательно, может дать более точный прогноз о будущей кредитоспособности заемщика. При оценке кредитоспособности фирмы не обойтись без анализа финансовых коэффициентов результатов деятельности, чтобы составить представление о перспективах ее развития. Не лишним будет проверить сделанные выводы, проанализировав денежные потоки, порождаемые деятельностью компании. А если речь идет о долгосрочном инвестиционном проекте, то обязательно следует проверить, насколько велика будет склонность потенциального заемщика к банкротству в течение ближайших нескольких лет, опираясь на данные статистики деятельности компаний занятых в этом же секторе экономики.

Отдельно следует отметить, что, используя любой метод оценки кредитоспособности, отдельное внимание всегда следует уделять кредитной истории заемщика, ведь ни что не характеризует порядочность и платежеспособность заемщика лучше, чем регулярность и своевременность оплаты его прошлых кредитов.

В заключении хотелось бы еще раз подчеркнуть, что для достижения наиболее точных результатов всегда следует использовать комплексную методику оценки кредитоспособности, включающую несколько разносторонних методов. Такой подход поможет значительно будущие риски сотрудничества с заемщиком, а дополнительные издержки предварительного анализа заемщика существенно ниже возможных потерь при невозврате кредита.

Роль оценки кредитоспособности в периоды макроэкономических волнений сильно возрастает. Все больше и больше внимания уделяется состоянию заемщика, обратившегося за кредитом в банк. Цель любого кредитора – это полный анализ финансового состояния заемщика в динамике, анализируя который будет можно с большой долей уверенности судить, сможет ли данная компания погасить кредит и проценты по нему целиком и в срок. И уже в зависимости от полученных результатов банк решает, на какой срок стоит выдавать кредит, в каком объеме и какой должен быть залог.

Список используемой литературы.

1. Денежное обращение и банки" под ред. Г.Н. Белоглазовой, Г.В.Толоконцевой.-изд. «Финансы и статистика». М. 2007 г.

2. http://www.den-gi.ru/5.htm

3. Банковское дело: современная система кредитования : учебное пособие / О.И. Лаврушин, О.Н. Афанасьева, С.Л. Корниенко ; под ред. засл. деят. науки РФ, д-ра экон. наук, проф. О.И. Лаврушина. — 3-е изд., доп. - М. : КНОРУС, 2007

4. «Межрегиональное Бюро Кредитных Историй»: аналитическая статья - http://www.mbki.ru/?page=about/bki_about

5. «BaseGroup Labs», разработчик автоматизированных аналитических программ: обзор программы для автоматической оценки кредитоспособности физических лиц - http://www.basegroup.ru/library/practice/solvency/

6.http://art.thelib.ru/business/management/kak_banki_ocenivayut_kreditosposobnost_svoih_klientov.htmlАвтор: Ирина Дмитриевна Мамонова, член-корреспондент Российской академии естественных наук, доктор экономических наук, профессор.

|