| Введение

Актуальность темы исследования.

В условиях нестабильной экономической политики государства, тяжёлого налогового бремени всё более широкое распространение получает малый бизнес. Малый бизнес обычно характеризуется тем, что он более мобилен и легче приспосабливается к изменяющимся условиям, хотя его инвестиционные возможности невелики. Поэтому необходимо дать свободу развитию малых предприятий. Они дают России необходимую насыщенность рынка, среду конкуренции, которой так не хватает крупным монополистам-гигантам, из-за чего страдает качество, а процесс внедрения новых технологий всегда заторможен.

Экономически это выгодно, потому что появление большого числа фирм приведет к созданию новых рабочих мест, да и это принесет реальные деньги в бюджет не только центра, но и регионов, что особенно важно. И одним из самых главных преимуществ является то, что появление малого и среднего бизнеса неизбежно ведет к появлению конкуренции на отечественном рынке.

Важной проблемой на сегодняшний день является современные проблемы кредитования малого бизнеса России. В современной рыночной экономике произошло существенное усложнение производственных и личных потребностей, которые становятся не только более разнообразными и динамичными, но и специализированными, отражающими запросы отдельных групп потребителей. Закономерным является переход к гибкому, все более индивидуализированному производству, ориентированному на небольшие по емкости рынки, их отдельные сегменты и ниши.

Научно-технический прогресс обуславливает опережающий рост сферы услуг, появление новых их видов: обработка информации на базе ЭВМ, программное обеспечение, инжиниринг, консалтинг. Такие услуги не требуют значительной концентрации ресурсов и могут успешно осуществляться малыми фирмами. НТП к тому же значительно повысит их конкурентоспособность, обеспечив появление и широкое применение некапиталоемких технологий и оборудования. Успешное развитие малого бизнеса в значительной степени зависит от обеспеченности предпринимателей финансовыми ресурсами как долгосрочного, так и краткосрочного характера.

Малый бизнес выполняет важную функцию в формировании инновационной экономики, инвестируя средства в становление новых направлений науки и техники.

Реклама

Степень научной разработанности проблемы.

Рост влияния малого бизнеса на развитие мировой хозяйственной системы и признание его особой роли в решении ряда важнейших социально-экономических задач рыночной экономики обусловило большой научный интерес к проблемам финансово-кредитного обеспечения малых предприятий. Эти проблемы были и остаются предметом исследования многих ведущих зарубежных и российских ученых.

Целью

данной работы является оценка развития и современного состояния системы поддержки и кредитования субъектов малого предпринимательства в Ставропольском крае, выявление проблем и перспективы в данной области.

Основные задачи

исследования:

– изучить состав кредитных продуктов коммерческих банков, предлагаемых малому бизнесу;

– рассмотреть участников кредитного рынка Ставропольского края с позиций поддержки и развития малого предпринимательства;

– выделить основные проблемы в кредитовании субъектов малого предпринимательства, предложить пути решения данных проблем;

– оценить перспективные пути развития субъектов малого предпринимательства за счет финансово-кредитной поддержки государства и коммерческих банков.

Объектом исследования

дипломной работы является развитие малого предпринимательства в России с помощью кредитования.

Предметом исследования

является комплекс проблем экономического характера в развитии малого бизнеса и мероприятия их решения.

Методологическую основу

исследования составили диалектический метод познания и системный подход. Диалектический метод реализован при помощи общенаучных методов: анализ и методы сравнения.

Теоретическую основу

исследования составили нормативно-правовые акты Российской Федерации и субъектов РФ, регулирующие кредитные отношения малого предпринимательства, монографии отечественных и зарубежных авторов, публикации в научной периодической печати, материалы научно-практических конференций и семинаров.

Основу исследований кредитных отношений малого бизнеса как одного из видов хозяйствующих субъектов составляет научный аппарат теории финансов и кредита. Заметный вклад в разработку теоретических аспектов проблемы кредитования предпринимательства в целом внесли Е.Ф. Жуков, О.И. Лаврушин, Г.Г. Коробова, Л.Г. Батракова, В.И. Букато. Серьезный вклад в развитие проблемы банковского кредитования малых предприятий внесли: Л.М. Максимова, А.В. Печникова, Н.В. Головин. Значительная роль в развитии малого бизнеса, особенно в условиях переходной экономики, принадлежит государству, что предопределяет повышенный интерес ученых к проблемам государственной финансово-кредитной поддержки малого бизнеса, которые были исследованы в работах О.В. Соколовой, Ю.И. Львова, Дианы МакНотон.

Реклама

Однако проблема кредитной кооперации как источника заемных средств для малого бизнеса требует дальнейшего изучения с учетом российских экономических и правовых условий, особенностей региональных кредитных рынков и концепции государственной поддержки малого предпринимательства.

Объем и структура дипломной работы.

Работа состоит из введения, трех глав, заключения, списка использованных источников.

Во введении обоснованна актуальность темы дипломной работы; определены цель, задачи, объект и предмет исследования; раскрыта теоретическая, методологическая и информационная база исследования.

Первая глава «Особенности развития и современной состояние системы поддержки и кредитования субъектов малого предпринимательства» посвящена исследованию специфических черт малого предприятия как субъекта кредитных отношений.

Во второй главе «Система кредитования субъектов малого предпринимательства в Ставропольском крае» представлена оценка состояния рынка кредитования малого предпринимательства и проведен анализ финансового состояния деятельности коммерческого банка на примере Северокавказского банка Сбербанка России.

В третьей главе выпускной квалификационной работы «Основные проблемы развития и перспективы рынка кредитования субъектов малого предпринимательства» изучен кредитный рынок Ставропольского края, исследованы причины возникновения проблем рынка кредитования и пути их решения, а также определены основные перспективные направления в сфере кредитования малого бизнеса.

В заключении делаются основные выводы и обобщаются рекомендации по совершенствованию кредитования малого бизнеса.

1. Особенности развития и современное состояние системы поддержки и кредитования субъектов малого предпринимательства

1.1 Роль и значение субъектов малого предпринимательства

Субъекты малого предпринимательства – это хозяйствующие субъекты, отнесенные в соответствии с условиями, установленными Федеральным законом «О развитии малого и среднего предпринимательства в Российской Федерации» №209-ФЗ, к малым предприятиям, в том числе к микропредприятиям, и средним предприятиям.

Поддержка субъектов малого предпринимательства – это одна из основных деятельностей органов государственной власти Российской Федерации, органов субъектов Российской Федерации, а также органов местного самоуправления, направленные на реализацию мероприятий программы развития малого и среднего бизнеса.

К субъектам малого предпринимательства относятся внесенные в единый государственный реестр юридические лица, потребительские кооперативы и коммерческие организации, а также физические лица, внесенные в единый государственный реестр индивидуальных предпринимателей и осуществляющие предпринимательскую деятельность без образования юридического лица, соответствующие следующим условиям:

1) для юридических лиц – суммарная доля участия Российской Федерации, субъектов Российской Федерации, муниципальных образований в уставном капитале указанных юридических лиц не должна превышать двадцать пять процентов, доля участия, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого предпринимательства, не должна превышать двадцать пять процентов;

2) средняя численность работников за предшествующий календарный год не должна превышать следующие предельные значения средней численности работников для каждой категории субъектов малого предпринимательства: от ста одного до двухсот пятидесяти человек включительно для средних предприятий; до ста человек включительно для малых предприятий; среди малых предприятий выделяются микропредприятия – до пятнадцати человек;

3) выручка от реализации товаров без учета налога на добавленную стоимость или балансовая стоимость активов за предшествующий календарный год не должна превышать предельные значения, установленные Правительством Российской Федерации для каждой категории субъектов малого предпринимательства.

Вновь созданные организации или вновь зарегистрированные индивидуальные предприниматели в течение того года, в котором они зарегистрированы, могут быть отнесены к субъектам малого бизнеса, если их показатели средней численности работников, выручки от реализации товаров или балансовой стоимости активов за период, не превышающий предельные значения.

Особую роль в развитии рыночной экономики, как свидетельствует мировой опыт, играет малое предпринимательство. В научной литературе вместо этого термина часто употребляется термин «малый бизнес». Данные понятия практически тождественны. Отличие состоит лишь в том, что термин «малое предпринимательство» – это юридический термин, поскольку употребляется в нормативных актах за некоторыми исключениями, а «малый бизнес» – экономический. Но, в сущности, это одно и то же явление.

Становление малого предпринимательства в современной России является необходимым условием решения комплекса сложнейших социально-экономических проблем, вовлечения в предпринимательский сектор значительной части незанятого населения, переориентации кредитной и налоговой политики на стимулирование развития производства, переход к инновационному типу экономического развития и т.д.

Эффективность малых предприятий определяется рядом их преимуществ по сравнению с крупными предприятиями:

– малое предприятие обеспечивает потребности рынка в тех товарах и услугах, которые средним и крупным фирмам производить и оказывать нецелесообразно по экономическим и иным причинам, например из-за ограниченных потребностей местных рынков; более высокая оборачиваемость капитала; малые предприятия часто проявляют себя как новаторы;

– относительно невысокие расходы на организацию и ведение предпринимательской деятельности, в первую очередь на управление;

– высокая приспособляемость к изменениям рынка;

– близость к местным рынкам и приспосабливание к запросам клиентуры и другие преимущества.

Эффективное функционирование экономики возможно лишь при оптимальном соотношении количества крупных, средних и малых предприятий. В нашей стране количество малых предприятий по сравнению с крупными предприятиями гораздо меньше, чем в развитых странах. Например, за 2007 год в США 97% предприятий являются малыми, в тоже время в России эта цифра значительно меньше и составляет всего 28%.

Таблица 1.1. Малый бизнес в разных странах за 2007 год

| Страны

|

Количество предприятий

|

Количество занятых

|

Доля малого бизнеса в ВВП

|

Количество занятых на одном предприятии

|

| 1

|

2

|

3

|

4

|

5

|

| Германия

|

2290

|

18,5

|

50–52

|

8,0

|

| Италия

|

3920

|

16,8

|

57–60

|

4,2

|

| США

|

7300

|

70,2

|

50–52

|

9,6

|

| Япония

|

6450

|

39,5

|

52–55

|

6,0

|

| Россия

|

844

|

8,3

|

10–13

|

9,9

|

Малое предпринимательство в России обладает рядом отличительных особенностей, не характерных для малого бизнеса в развитых странах. Среди них:

– высокий уровень диверсификации малых предприятий. Нестабильная российская экономика заставляет предпринимателей искать любые источники дохода, занимаясь различными видами деятельности, порой не связанными между собой ни организационно, ни технологически;

– стремление к максимальной самостоятельности. В странах с развитой рыночной экономикой значительная часть малых предприятий работает на условиях субподряда, в системе франчайзинга и т.п.;

– высокая доля «теневого» сектора;

– низкий технологический и управленческий уровень деятельности.

В 2007 г. России зарегистрировано 12 697 малых предприятий и 4,7 млн. индивидуальных предпринимателей. По данным Госкомстата РФ, на 1 января 2006 г. число зарегистрированных малых предприятий достигло 12633. По состоянию на 1 января 2005 г. в России было зарегистрировано 12 499 малых предприятий. В целом же общее количество занятых в малом бизнесе россиян составляло около 18%, что в 2–3 раза ниже показателей развитых стран. К европейскому уровню приближаются лишь Санкт-Петербург и Москва, на третьем месте Магадан. В среднем же по России на тысячу жителей приходится 6 малых предприятий.

Таким образом, для бурного роста малых предприятий необходима поддержка. В основном эта поддержка должна осуществляться по инициативе государственного аппарата власти. Поэтому разработка финансово-кредитных программ так необходима в сложившейся ситуации, это поможет развиться малому бизнесу и, соответственно российской экономике.

1.2 Государственная финансово-кредитная поддержка малого предпринимательства

Государственная политика в области развития малого предпринимательства в Российской Федерации является частью государственной социально-экономической политики и представляет собой совокупность правовых, политических, экономических, социальных, информационных, консультационных, образовательных, организационных и иных мер, осуществляемых органами государственной власти РФ, органами государственной власти субъектов РФ, органами местного самоуправления и направленных на обеспечение реализации целей и принципов поддержки малого предпринимательства.

Инфраструктурой поддержки малого предпринимательства является система коммерческих и некоммерческих организаций, которые создаются, осуществляют свою деятельность или привлекаются в качестве поставщиков в целях размещения заказов на поставки товаров, выполнения работ, оказание услуг для государственных или муниципальных нужд при реализации федеральных программ развития субъектов малого предпринимательства, обеспечивающих условия для создания субъектов малого предпринимательства и оказания им поддержки.

Поддержкой организации, образующих инфраструктуру поддержки малого предпринимательства, является деятельность органов государственной власти РФ, органов государственной власти субъектов РФ, органов местного самоуправления, осуществляемая при реализации федеральных программ развития субъектов малого предпринимательства, региональных и местных программ развития, и направленная на создание и обеспечение деятельности организаций, образующих инфраструктуру поддержки субъектов малого предпринимательства.

Данная поддержка включает в себя финансовую, имущественную, консультационную поддержку таких субъектов и организаций, поддержку в области подготовки, переподготовки и повышения квалификации их работников, поддержку в области инноваций и промышленного производства, ремесленничества, поддержку субъектов малого и среднего предпринимательства, осуществляющих внешнеэкономическую и сельскохозяйственную деятельность.

Оказание финансовой поддержки осуществляется путем предоставления субсидий, бюджетных инвестиций, государственных и муниципальных гарантий по обязательствам субъектов малого предпринимательства.

Оказание имущественной поддержки осуществляется в виде передачи во владение и в пользование государственного и муниципального имущества, в том числе земельных участков, зданий, сооружений, строений, нежилых помещений, оборудования, машин, механизмов, установок, транспортных средств, инвентаря, инструментов, на возмездной основе, безвозмездной основе или на льготных условиях. Указанное имущество должно использоваться по целевому назначению. Запрещается продажа переданного имущества, переуступка прав пользования им, передача прав пользования им в залог и внесение прав пользования таким имуществом в уставный капитал любых других субъектов хозяйственной деятельности.

Информационная поддержка проводится органами государственной власти и органами местного самоуправления в идее создания федеральных, региональных и муниципальных информационных систем и информационно-телекоммуникационных сетей и обеспечения их функционирования в целях поддержки субъектов малого предпринимательства.

Поддержка в области подготовки, переподготовки и повышения квалификации кадров проводится в виде:

· разработки примерных образовательных программ, направленных на подготовку, переподготовку и повышение квалификации кадров для субъектов малого предпринимательства, на основе государственных образовательных стандартов;

· создания условий для повышения профессиональных знаний специалистов, относящихся к социально незащищенным группам населения, совершенствования их деловых качеств, подготовки их к выполнению новых трудовых функций в области малого предпринимательства;

· учебно-методологической, научно-методологической помощи субъектам малого предпринимательства.

Оказание поддержки субъектам МП, осуществляющим внешнеэкономическую деятельность в виде:

· сотрудничества с международными организациями и иностранными государствами в области развития малого предпринимательства;

· реализация иных мероприятий по поддержке субъектов малого предпринимательства, осуществляющих внешнеэкономическую деятельность.

Все перечисленные меры и способы поддержки малого бизнеса способствуют благоприятному росту числа малых предпринимателей и непосредственно росту числа коммерческих банков, которые будут оказывать огромную помощь в их развитии. Но, как правильно выбрать путь, по которому развиваться, и какому банку стоит доверять, для этого необходимо неспешное изучение кредитного рынка и условий предлагаемых банками в сфере кредитования.

1.3 Виды кредитов и основные условия их предоставления субъектам малого предпринимательства на примере Северокавказского банка Сбербанка России

Развитие кредитования имеет существенное значение для благоприятного развития экономики в целом, так как стимулирует рост производства, покупательский спрос.

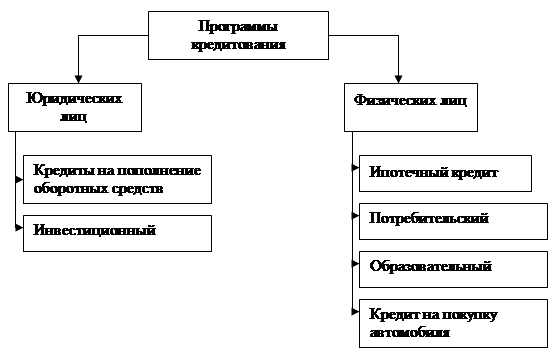

Прогнозируя рост спроса на кредиты в 2007 году, в Северо-Кавказском банке увеличили количество кредитных программ – их уже более 15-ти и для юридических, и для частных лиц. Приведем некоторые из этих кредитных программ.

Программы кредитования

Вдвое выросли численный состав кредитных инспекторов и количество пунктов принятия решения о выдаче кредитов. Представительства банка открылись на территории крупных предприятий и на строительных площадках.

Банк упростил требования к оформлению документов и обеспечению займов, в первую очередь для проверенных клиентов. Увеличиваются сроки кредитования, особенно инвестиционного и жилищного. Введены и разрабатываются в настоящее время новые кредитные продукты для предпринимателей и частных лиц. Развиваются тройственные отношения между бизнесом, банком и органами власти, которые снижают стоимость кредитных ресурсов и помогают решить проблему поддержки как конкретных предприятий, так и целых отраслей экономики. В Северокавказском банке уверены, что формирование цивилизованной рыночной экономики, повышение финансовой грамотности субъектов бизнеса, четкие приоритеты властных структур в вопросах социально-экономической политики – все эти факторы способны в самое короткое время привести к существенному инвестиционному прорыву. Причем, для этого не обязательно ждать мифических иностранных кредиторов. Средства есть в регионе, и они ждут грамотных хозяев.

Из многочисленного числа кредитов популярными являются: ипотечный, потребительский кредит, кредит на покупку нового или подержанного автомобиля, но наиболее распространенными кредитами среди малого предпринимательства чаще всего выступают кредиты на пополнение оборотных средств и инвестиционный кредит.

Сбербанк России предлагает программу финансирования для субъектов малого предпринимательства. К субъектам малого предпринимательства также относятся крестьянские и фермерские хозяйства.

Например, программа финансирования сельхозтоваропроизводителей разработана для того, чтобы с помощью кредитных средств было возможно пополнение оборотных средств. Главная цель данной программы заключается в

пополнении оборотных средств и финансировании расходов по основной хозяйственной деятельности, в том числе:

· приобретение посевного материала, горюче-смазочных материалов, удобрений и т.д.

· погашение текущей задолженности по уплате налогов, сборов и иных обязательных платежей в бюджет и внебюджетные фонды;

· выплата заработной платы работникам.

Указание целевого назначения кредита и подтверждение его использования не является обязательным в случае предоставления кредита в рублях сроком до одного года Заемщику, совокупная ссудная задолженность которого по кредитам с неподтвержденным целевым использованием с учетом запрашиваемого кредита не превышает 500 тыс. руб. Срок кредитования составляет один год. Обеспечением данного кредита может выступать: недвижимость, оборудование, транспорт, в том числе и сельхозтехника, товарно-материальные ценности, личное имущество фермера и членов его семьи, а также прочих лиц, гарантии региональных и муниципальных органов власти.

В случае недостаточного объема обеспечения, возможно предоставление частично обеспеченных кредитов:

· в сумме до трех млн. руб. для всех заемщиков;

· в сумме свыше трех млн. руб. для заемщиков с положительной кредитной историей, при этом взимается дополнительная плата в зависимости от объема предоставленного обеспечения.

Возможно предоставление кредита без обеспечения в случае кредитования в рублях сроком до одного года заемщику, совокупная ссудная задолженность которого по необеспеченным кредитам с учетом запрашиваемого кредита составляет не более 750 тыс. руб. Уплата процентов производится

ежемесячно, начиная с месяца, следующего за месяцем выдачи кредита.

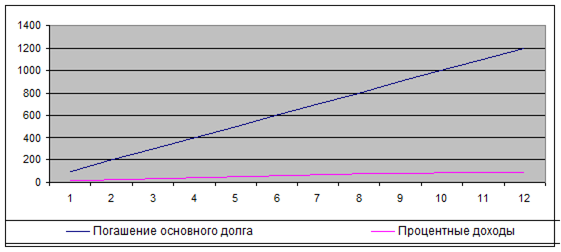

Погашение основного долга также осуществляется ежемесячно. График погашения может быть установлен с учетом сезонного характера деятельности.

Еще одной разновидностью кредитного продукта является инвестиционный кредит. Сумма кредита может составлять не более 30% от объема годовой выручки. Основная цель получения данного кредита, это:

приобретение, капитальный иили текущий ремонт объектов недвижимости; выкуп земельных участков под находящимися в собственности объектами недвижимости, используемыми в хозяйственной деятельности; приобретение оборудования и транспортных средств, предназначенных для производства, торговли или предоставления услуг.

Преимуществом данного кредита является срок кредитования, который составляет три года. Данное условие особо привлекательно, т. к. дает возможность без особых усилий проводить строительство и выплачивать долг по кредиту. В этом продукте предусмотрены два варианта обеспечения: либо оно предоставляется в виде залога недвижимости, транспорта или другого имущества, либо предоставляется частично.

Погашение долга осуществляется ежемесячно равными долями. Возможна отсрочка погашения кредита на срок до шести месяцев.

Таким образом, подобрав необходимый вид кредита у заемщика автоматически решается половина его проблем, так как в остальном ему помогут специалисты данного профиля.

Сбербанк является наиболее успешно развивающимся и крупнейшим банком в экономике нашей страны. Многолетний опыт помогает выживать в весьма сложной конкурентной среде. Экономическое развитие страны способствует появлению различных коммерческих банков, которые в основном и составляют конкуренцию сберегательному банку. Но всё-таки значительный объем кредитного рынка принадлежит ему. Для того чтобы понять какая это огромная и сложная система необходимо изучить систему кредитования в целом.

2. Система кредитования субъектов малого предпринимательства в Ставропольском крае

2.1 Оценка состояния рынка кредитования субъектов малого предпринимательства на примере Северокавказского банка Сбербанка России

Теоретическим исследованием рынка банковских услуг установлено, что в силу отсутствия правового толкования, существования различных подходов и терминологии практикующих банковских работников до сих пор нет четкого разграничения понятий «банковский продукт» и «банковская услуга».

В современных условиях развития «банковских супермаркетов», предлагающих комплекс услуг своим клиентам, целесообразно продвигать на розничный банковский рынок именно банковский продукт, который представляет собой совокупность взаимодополняющих банковских услуг и операций, нацеленных на удовлетворение разносторонних интересов клиента. Банковская услуга, в свою очередь, представляет собой совокупность операций, производимых банковскими работниками и непосредственно направленных на удовлетворение конкретной потребности клиента. В связи с тем, что «кредитная услуга» и «кредитный продукт» являются основными элементами спроса и предложения на банковском рынке кредитных услуг населению, необходимо провести их разграничение. «Кредитная услуга» – это совокупность технологически обоснованных банковских операций, направленных на удовлетворение конкретной типичной потребности клиента в кредитных ресурсах для каких-либо нужд. «Кредитный продукт» – совокупность взаимодополняющих кредитных и банковских услуг, удовлетворяющих разносторонние интересы и потребности клиента в процессе кредитования.

Таким образом, деятельность банка на рынке кредитования населения должна развиваться в направлении отслеживания и корректировки конкурентоспособности, прежде всего кредитных услуг и продуктов.

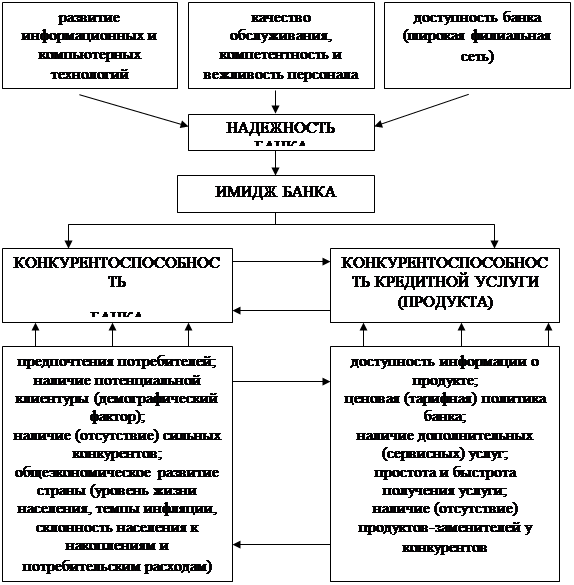

Конкурентоспособность, присущая всем элементам экономической системы, проявляется в ситуациях конфликта, результатом которого должно стать перераспределение рынка. Конкурентоспособность банка – это потенциальные и реальные возможности кредитной организации создавать и продвигать на рынок конкурентоспособные продукты и услуги, формировать положительный имидж надежного и современного банка, отвечающего всем требованиям клиентов. Конкурентоспособность банка нельзя рассматривать без конкурентоспособности его продуктов и услуг – между ними существует тесная прямая и обратная связь, как показано на рис. 3, они определяют друг друга и выявить, какая из категорий важнее и является первопричиной успешной деятельности банка на розничном рынке достаточно сложно.

Комплексное исследование внешнеэкономических и внутрибанковских факторов позволит с достаточной степенью точности определить уровень конкурентоспособности банка и его основных конкурентов, а также конкурирующих кредитных продуктов и услуг, предлагаемых населению. Несмотря на то, что российский рынок кредитных услуг возник и развивался довольно спонтанно и хаотично, сегодня можно отметить стабильное увеличение как объемов предоставляемых банками услуг населению, так и числа потенциальных клиентов, то есть емкость рынка растет. В такой ситуации перед банками стоит задача либо удерживать свои позиции на рынке, либо расширять границы розничного бизнеса, внедряя новые банковские продукты. Одним из конкурентоспособных и лидирующих банков на российском банковском рынке является Сбербанк России.

Акционерный коммерческий Сберегательный банк Российской Федерации создан в форме акционерного общества открытого типа в соответствии с Законом РСФСР «О банках и банковской деятельности в РСФСР».

Критерии, определяющие конкурентоспособность банка и его кредитных услуг

Учредителем и основным акционером Сбербанка России является Центральный банк Российской Федерации. Его акционерами являются более 200 тысяч юридических и физических лиц. Сбербанк России зарегистрирован 20 июня 1991 г. в Центральном банке Российской Федерации.

Северокавказский банк Сбербанка России – один из крупнейших финансово-кредитных институтов на Юге России, осуществляющий кредитование юридических лиц и индивидуальных предпринимателей. Широкий спектр предлагаемых кредитных продуктов позволяет эффективно удовлетворять финансовые потребности как представителей малого бизнеса, так и предприятий – промышленных гигантов. При поддержке банка заемщики смогли существенно нарастить свой оборотный капитал, модернизировать существующие производство или создать новое, расширить свой бизнес за счет приобретения других предприятий.

В настоящее время Северокавказский банк Сбербанка России обладает финансовыми и экономическими возможностями для реализации практически любых экономических и хозяйственных проектов – как текущих, так и в долгосрочной перспективе. Роль банка для региональной экономики трудно переоценить. Однако финансисты уверены, что инвестиционный потенциал Юга России только начинает раскрываться.

Учреждения Северокавказского банка работают на территории восьми из 13 административных субъектов Южного Федерального округа: в Ставропольском крае и республиках Дагестан, Ингушетия, Карачаево-Черкесия, Кабардино-Балкария, Калмыкия, Северная Осетия-Алания и Чеченская Республика.

Разветвленная филиальная сеть Северокавказского банка, состоящая из 26 отделений и 502 внутренних структурных подразделений, позволяет гибко управлять финансами – консолидировать ресурсы для выполнения крупномасштабных задач, или перераспределять средства для финансирования проектов, значимых в масштабах отдельно взятых городов и районов.

Высокая эффективность работы позволяет банку поступательно наращивать объем собственного капитала. Только за прошлый год по данным финансовой отчетности, размер капитала Северокавказского банка возрос на 37 процентов, достигнув 5,2 млрд. руб.

Ресурсная база банка увеличилась за прошлый год на 24 процента, превысив 37 млрд. руб. На счета по вкладам граждан банк привлек 80 процентов от общего объема рынка средств физических лиц. Доля банка на региональном рынке средств юридических лиц составляет 52 процента. Учреждения Северокавказского банка обслуживают 10,7 млн. счетов физических лиц и свыше 50 тыс. счетов корпоративной клиентуры.

Активы Северокавказского банка превышают совокупные активы всех остальных коммерческих банков региона. Доля банка на кредитном рынке региона достигла 42 процента в общем объеме кредитов всех банков юридическим лицам и 73 процента – в объеме кредитов населению. Темп прироста работающих активов составил 28 процентов.

Значительное внимание уделяется малому бизнесу и развитию инфраструктуры его поддержки. Каждый четвертый кредитный рубль направлен малому бизнесу. Начиная с 2005 года, объявлен курс на развитие и поддержку малого бизнеса в Северокавказском банке, и финансисты рассчитывают увеличить приток инвестиций в малый бизнес и тем самым стимулировать его развитие, вовлечь в активную экономическую жизнь новые слои населения.

В последние годы значительно возрос спрос на долгосрочные кредиты. Треть в общем остатке ссудной задолженности занимает именно инвестиционная составляющая: кредиты на создание новых производств, строительство цехов, закупку технологий, оборудования.

В числе наиболее значимых инвестиционных проектов, профинансированных банком в 2007 году, замена турбоагрегата на Невинномысской гидроэлектростанции, техническое перевооружение и модернизация производства шампанских вин на ОАО «Исток» в республике Северная Осетия-Алания, развитие мобильной связи в республике Дагестан, реализуемое ООО «Дагтелеком», строительство второй очереди железнодорожной паромной переправы в Махачкалинском морском торговом порту, техническое перевооружение и создание новых высокотехнологичных производств ОАО «Концерн Энергомера», приобретение современного диагностического оборудования ОАО Медицинский центр им. Р.П. Аскерханова в Махачкале. Только на реализацию этих проектов Северокавказский банк предоставил более 1,1 миллиарда рублей.

В настоящее время рассматриваются масштабные проекты в животноводческой отрасли, общая сумма которых может составить до 1 миллиарда рублей. В частности, ООО «Гвардия» в Красногвардейском районе Ставропольского края планирует создать свиноводческий откормочный комплекс на 80 тыс. голов. Аналогичные проекты стартуют в Карачаево-Черкесии и Северной Осетии-Алании.

У Северокавказского банка сложились партнерские отношения с крупнейшими производителями минеральной воды. В числе активных заемщиков банка как по краткосрочным, так и долгосрочным ссудам – производитель известнейшей минеральной воды «Новотерская» ЗАО «Кавминводы», ЗАО «Висма» и ООО «Меркурий» из Карачаево-Черкесии, продукция которых соответствует высшим стандартам качества, перспективное дагестанское предприятие ОАО «Денеб». Традиционно в ссудном портфеле значительный удельный вес занимают вложения в агропромышленный комплекс – 18,6 процентов кредитного портфеля. За прошлый 2007 год аграриям выдано более 4,1 млрд. рублей, пятая часть средств – это долгосрочные займы на 3–5 лет.

Северокавказский банк в кредитно-инвестиционной деятельности активно использует лизинг. Яркий пример – приобретение самолета для авиапредприятия «Эльбрус-авиа», которое до этого за счет кредитных средств уже пополнило парк самолетов двумя современными авиалайнерами ЯК-42Д. Использование лизинговой схемы позволило авиапредприятию воспользоваться субсидированием части платежей за счет средств федерального бюджета.

Активное сотрудничество банка с органами власти позволяет расширить сферу кредитных вложений. Так, в 2007 году в рамках Постановлений Правительства Российской Федерации и Ставропольского края на условиях компенсации части процентной ставки за счет средств федерального бюджета и бюджетов субъектов РФ выдано аграриям более 2 миллиардов рублей кредитов. Дополнительно объем инвестиционного кредитования в рамках соглашения с Министерством экономического развития и торговли Ставропольского края в 2007 году превысил 320 млн. руб. Соглашения о сотрудничестве в области финансирования инвестиционных проектов действуют также с правительствами республик Северная Осетия-Алания, Кабардино-Балкария, Карачаево-Черкесия, Ингушетия, Дагестан. Общий объем кредитов, по которым осуществляется или будет осуществляться субсидирование процентных ставок по долгосрочным кредитам в республиках, превысит 500 миллионов рублей.

Северокавказский банк один из немногих в регионе активно финансирует проекты в сфере строительства, для этого специально разработаны схемы кредитования строительных организаций. За прошедший год предоставлено более 400 миллионов рублей для возведения жилья, торговых и офисных центров, на дорожное строительство. С использованием кредитных средств банка возводится в настоящее время более 166 тыс. кв. метров жилья.

Одновременно Северокавказский банк форсирует развитие жилищного кредитования. Учитывая, что формирование рынка доступного жилья является одним из приоритетных для экономики России, основные усилия банка направлены на повышение доступности жилищных кредитов для различных категорий клиентов. Законодатели в настоящее время проводят огромную работу по модернизации ипотеки. Однако в Сбербанке не ждут, пока все вопросы, препятствующие развитию массового жилищного кредитования, будут решены. Финансисты уже предложили три жилищных программы.

В 2003 году к традиционному кредиту на покупку жилья добавилось ипотечное кредитование – для приобретения новых квартир на первичном рынке. 2004 год ознаменовался стартом кредитной программы «Молодая семья», эта кредитная программа действует в настоящее время и будет развиваться и совершенствоваться дальше. Этот уникальный банковский продукт повысил доступность ипотечного кредита для молодых семей, которые, как правило, еще не обладают достаточным первоначальным капиталом и высоким уровнем дохода. Необходимый размер собственных средств для получения кредита по программе «Молодая семья» составляет всего 10 процентов против стандартных 30 процентов, а при расчете суммы кредита во внимание принимаются доходы не только супругов, но и родителей с обеих сторон. Интерес к данному продукту подтверждает статистика – треть всего объема ссуд банка приходится на «Молодую семью». За 2007 год с помощью данного кредита 966 молодых семей региона приобрели собственную крышу над головой.

Значительный потенциал в комплексном решении жилищной проблемы зависит от заинтересованности местных органов власти в поддержке финансовых структур. Так, взаимодействие Северокавказского банка и правительства Карачаево-Черкесии позволило 50 молодым семьям республики участвовать в федеральной подпрограмме «Обеспечение жильем молодых семей», в рамках которой при рождении ребенка заемщики получили государственные субсидии из расчета 120 тысяч рублей на одну семью. Подобные начинания есть и в других регионах Южного Федерального округа.

Еще один из способов повышения доступности ссуд – взаимодействие с корпоративными клиентами. Большой популярностью, в частности, пользуется «Корпоративный кредит». Изюминка данной кредитной программы заключается в том, что работник предприятия имеет возможность получить значительный кредит и купить жилье независимо от уровня легальных доходов, поскольку гарантом возврата ссуды выступает предприятие-работодатель. «Корпоративный кредит» реализуется уже для 214 корпоративных клиентов, в том числе крупнейших предприятий ООО «Концерн «Энергомера», ОАО «Арнест».

Ежегодно Северокавказский банк перевыполняет плановые объемы прибыли. Так, за 2007 год по данным Госкомстата капитал банка возрос на 20% и превысил 6 млрд. руб. Все это является гарантией динамичного развития банка, внедрения в практику новейших технологий, расширения и обновления сети подразделений, предлагающих банковское обслуживание клиентов на качественно новом уровне.

Именно на повышение качества работы с клиентами Правление банка делало акцент, определяя задачи года. Клиент ориентированная стратегия позволила банку укрепить свои позиции на региональном рынке, существенно нарастить ресурсную базу, инвестиционный портфель и досрочно справиться со всеми количественными показателями, установленными на 2007 год – Сбербанк в числе 4 из 17 территориальных банков выполнил годовой бизнес-план. Такая стратегия импонирует всем, кто приходит в Сбербанк. Весь комплекс преимуществ обслуживания в данном банке, над совершенствованием которого постоянно работают, способствует тому, что этому банку доверяют все больше.

Ресурсная база Северокавказского банка за 9 месяцев 2007 года возросла на 5,5 млрд. руб. до 42,7 млрд. руб. За эти же 9 месяцев объем вкладов вырос на 2,8 млрд. руб. до 31,4 млрд. руб. В среднем на каждого жителя региона уже приходится по два счета, открытых в Сбербанке.

Объем привлеченных средств юридических лиц возрос на 34,3 процента и составил 8,6 млрд. руб. Северокавказским банком аккумулировано более половины средств корпоративных клиентов, привлеченных коммерческими банками региона.

Показательно, что ресурсы других коммерческих банков на счетах в Сбербанке значительно выросли. Это свидетельство консолидации банковского сообщества в Северокавказском регионе на основе качественного сервиса, который необходим всем клиентам, где бы они ни обслуживались.

Сбербанк России – крупнейший кредитор российской экономики. Всего с начала 2007 года в реальную экономику Северокавказским банком вложено более 30 млрд. руб. Основными получателями займов являются крупные предприятия. На промышленность приходится свыше трети кредитов. Торговля, которая еще недавно возглавляла список заемщиков, получила 32,1 процента ссуд. Более 20 процентов занимают вложения в агропромышленный комплекс.

На средства Сбербанка оснащаются летной техникой аэропорты Северного Кавказа, обновляется пассажирский автотранспорт, финансируются модернизация медицинских учреждений и инновационные проекты.

Сегодня Северокавказский банк финансирует 70 строительных проектов, среди которых возведение 30 жилых многоквартирных домов, кирпичного завода, водного спортивно-оздоровительного комплекса, зданий промышленно-торгового, туристического назначения, автомобильных дорог.

Инвестиционная составляющая в общей кредитной массе выросла за последние четыре года в два раза. Каждое третье прибыльное предприятие крупного и среднего бизнеса Ставропольского края пользуется ресурсами Северокавказского банка. Сегодня реализуются общекраевые и общереспубликанские инвестиционные приоритеты и полностью удовлетворяются потребности юридических лиц в долгосрочных кредитах.

Все больше внимания банк уделяет кредитованию малого и среднего бизнеса, населению. Это естественный процесс – именно малый и средний бизнес испытывают сейчас острую потребность в инвестициях.

В Сбербанке объявлены специальные акции по предоставлению банковских услуг малому бизнесу по сниженным тарифам, введен новый более либеральный порядок кредитования малых предприятий.

Общий объем выдачи кредитов малому бизнесу в 2007 году составил уже 9,7 млрд. рублей, что на 30% превосходит динамику 2006 года. На последующие годы в Северокавказском банке также разработана «Программа поддержки субъектов малого предпринимательства».

Банк постоянно работает над совершенствованием и расширением спектра предоставляемых кредитных услуг. Так в настоящее время крупные клиенты могут воспользоваться такой новой схемой, как финансирование импорта товаров, оборудования и услуг из стран Европы и Юго-Восточной Азии в рамках соглашений, заключенных Сбербанком России с рядом иностранных банков. Данная схема позволяет привлекать в регион дешевые кредитные ресурсы, а значит снижать процентные ставки по выдаваемым кредитам.

С давних лет банк активно участвует в развитии агропромышленного комплекса. Более 500 заемщиков – сельхозпроизводителей, используя четырехмиллиардный заемный ресурс, смогли обновить производственные мощности, восстановить технологию земледелия, нарастить объемы продукции.

Сейчас банк приступил к финансированию предприятий животноводческой отрасли, которые будут строить производственные комплексы по интенсивному откорму свиней на основе самых передовых мировых технологий. На рассмотрении находятся три проекта на общую сумму около 40 млн. долларов с конечной проектной мощностью выращивания около 200 тысяч свиней в год.

Повысить кредитную активность могло бы усовершенствование действующего в крае механизма отбора инновационных проектов, чтобы в первую очередь финансировать наиболее актуальные и гарантированно востребованные конечным потребителем.

Есть сдерживающие факторы и в развитии финансирования субъектов малого бизнеса, в частности, отсутствие необходимых объемов ликвидного имущества для обеспечения возврата ссуды и не для всех предприятий приемлемые расходы по обслуживанию заимствований.

Усиливающаяся конкуренция за средства клиентов требует от современных банков повышенного внимания к вопросам совершенствования используемых методов управления привлеченными ресурсами. Актуален этот вопрос и с научной точки зрения, поскольку методы управления привлеченными ресурсами коммерческого банка практически не изучены. Поскольку методов управления выделено довольно много, то более подробно остановимся на наиболее актуальных.

Методы управления привлеченными ресурсами банка можно охарактеризовать как методы воздействия на привлеченные ресурсы и отношения по поводу их формирования для реализации стратегических и тактических целей.

Для выявления причин изменения состояния привлеченных ресурсов, а также оценки степени влияния различных причин на состав и структуру привлеченных ресурсов применяется факторный анализ.

На состояние привлеченных ресурсов банка могут влиять как внутренние факторы, так и факторы, непосредственно не связанные с самим банком.

В числе внутренних факторов, влияющих на структуру ресурсов банка, можно выделить: размер и имидж коммерческого банка, число клиентов, специализацию, финансовое состояние банка, численность филиалов.

К внешним факторам относятся: общая экономическая ситуация в стране, правовая среда, региональные особенности, состояние банковской системы, состояние денежного рынка, денежно-кредитная политика Центрального банка.

Влияние вышеперечисленных факторов обусловливает состав и структуру ресурсов коммерческого банка, в связи, с чем банки очень тщательно должны анализировать степень их влияния в целях прогнозирования возможных изменений. От полноты охвата факторов зависит эффективность анализа.

Таким образом, повышение эффективности деятельности банка возможно только за счет совершенствования процесса формирования депозитного портфеля, прежде всего путем обеспечения притока в банк более стабильных ресурсов и ориентации на снижение его средневзвешенной стоимости с обеспечением рентабельности каждой операции по привлечению нового или обслуживанию старого клиента.

2.2 Анализ финансового состояния Сбербанка России по Ставропольскому краю

Основным документом, характеризующим деятельность коммерческого банка, является баланс. В отличие от предприятий, которые разрабатывают ежемесячные, квартальные и годовые балансы, коммерческие банки составляют и ежедневные балансы, которые являются внутрибанковскими документами. Их составление необходимо для осуществления оперативного контроля, анализа деятельности банка и принятия корректирующих мер по совершенствованию работы в банке.Баланс коммерческого банка – это бухгалтерский баланс, в котором отражается состояние собственных и привлеченных средств банка и их размещение в кредитные и другие активные операции. По данным баланса осуществляется контроль за формированием и размещением денежных ресурсов, состоянием кредитных, расчетных, кассовых и других банковских операций, включая операции с ценными бумагами. На основании данных бухгалтерского баланса Северокавказского банка Сбербанка России выполнен структурный анализ балансового отчета.

Структурный анализ проводится в целях выявления рисков, обусловленных характером активов, пассивов и забалансовых позиций банка.

Целенаправленная работа по совершенствованию обслуживания клиентов, снижению рисков размещения активов, повышению эффективности использования ресурсов обеспечила существенное улучшение структуры активов и пассивов банка по данным табл. 2.1. Темпы роста работающих активов опережают темпы роста активов в целом, так и темпы прироста платных пассивов.

В структуре активов Северокавказского банка Сбербанка России наибольший удельный вес приходится на показатель прочих активов банка, которые по сравнению с 2005 годом увеличились в 2007 году на 1 162 730 тысяч рублей или на 130%. Увеличение данного показателя свидетельствует о негативных тенденциях в деятельности банка либо об искажениях в его финансовой отчетности. На втором месте в структуре активов находится показатель «Вложения в ценные бумаги», удельный вес за период увеличился на 6 121 421 тысяч рублей.

Таблица 2.1. Общая структура балансового отчета банка

| Наименование показателя

|

2005 г.

|

2006 г.

|

2007 г.

|

Изменение 2007 г. к 2005 г.

|

Темп роста, %

|

| 1

|

2

|

3

|

4

|

5

|

6

|

| I. Активы

|

| Денежные средства

|

445 954

|

534 088

|

596 845

|

150 891

|

130

|

| Кредиты и прочие размещенные средства

|

734 663

|

2 052 071

|

4 878 025

|

4 143 362

|

660

|

| Из них: проценты начисленные

|

17 751

|

41 456

|

86 023

|

23 705

|

230

|

| Кредиты, предоставленные малым предприятиям и индивидуальным предпринимателям

|

106 327

|

563 985

|

2 112 654

|

2 006 327

|

1987

|

| Кредиты, предоставленные физическим лицам

|

610 585

|

1 446 630

|

2 679 348

|

2 068 763

|

440

|

| Лизинг

|

29 079

|

9 389

|

423

|

-28 656

|

1

|

| Вложения в ценные бумаги

|

6 614

|

21 357

|

6 128 035

|

6 121 421

|

926,5

|

| Имущество банка

|

340 960

|

432 244

|

2 081 164

|

1 740 204

|

610

|

| Расходы будущих периодов

|

741

|

466

|

-

|

-275

|

60

|

| Прочие активы

|

4 586 580

|

7 624 265

|

5 749 318

|

1 162 730

|

130

|

| ИТОГО АКТИВОВ

|

6 144 591

|

10 673 880

|

19 433 810

|

13 289 219

|

316

|

| II. Пассивы

|

| Источники собственных средств

|

| из них:

|

| Уставный капитал

|

-

|

-

|

-

|

-

|

-

|

| Резервы на возможные потери

|

0

|

0

|

576 921

|

-

|

-

|

| Привлеченные средства, всего

|

5 880 154

|

10 153 812

|

16 411 126

|

10 530 972

|

279

|

| в т.ч.

|

| Средства бюджетов всех уровней и внебюджетных фондов

|

-

|

-

|

-

|

-

|

-

|

| Средства на счетах банков-корреспондентов

|

236

|

5504

|

2121

|

1885

|

898

|

| Средства клиентов в т.ч.

|

5 642 915

|

9 597 624

|

15 977 128

|

10 334 213

|

283

|

| Юридических лиц

|

4 423 274

|

7 464 427

|

12 549 348

|

8 126 074

|

283

|

| Прочие привлеченные средства

|

-

|

-

|

431 877

|

-

|

-

|

| Собственные долговые инструменты

|

237 003

|

550 684

|

-

|

313 681

|

230

|

| Прочие пассивы

|

265 156

|

369 046

|

2 445 763

|

2 180 607

|

922

|

| ИТОГО ПАССИВОВ

|

6 144 591

|

10 673 880

|

19 433 810

|

13 289 219

|

316

|

| III. Внебалансовые статьи:

|

| Безотзывные обязательства кредитной организации

|

319 708

|

1 222 770

|

-

|

903 062

|

382

|

| Гарантии, выданные кредитной организацией

|

9 231

|

9 910

|

-

|

679

|

107

|

Также, следует отметить рост по статье «Кредиты, и прочие размещенные средства» с 734 663 тыс. руб. на 01.01.05 г. до 4 878 025 тыс. руб. на 01.01.07 г., т.е. на 4 143 362 тыс. руб. или 660%. Приведенные данные говорят о том, что банк дифференцирует свой кредитный портфель и не ставит перед собой задачу налаживать работу в сфере кредитования только юридических или только физических лиц.

В структуре пассивов банка наибольший удельный вес приходится на показатель «Привлеченные средства», которые увеличились в 2007 году по сравнению с 2005 годом и составляют 279%. Прирост в абсолютном выражении обеспечен на 10 530 972 тысяч рублей. Положительным моментом является рост доли привлеченных средств юридических лиц с 4 423 274 до 12 549 348 тысяч рублей, увеличение составило 8 126 074 тысяч рублей. Поскольку это наиболее стабильная составляющая привлеченных депозитных средств, обеспечивает на приемлемом уровне и позволяет повышать ликвидность банка и проводить операции по размещению ресурсов на более длительные сроки. Однако, с другой стороны, отмеченное изменение ведет к росту расходов банка по привлечению средств и вследствие этого к снижению доходности банковских операций.

В процессе управления ликвидностью коммерческий банк должен так размещать средства в активы, чтобы они, с одной стороны, приносили соответствующий доход, а с другой – не увеличивали бы риск банка потерять эти средства, т.е. всегда должно поддерживаться объективно необходимое равновесие между стремлением к максимальному доходу и минимальному риску.

На основе анализа структуры активов в разрезе отдельных групп и видов, как на определенную дату, так и в динамике за соответствующий период времени коммерческий банк может перемещать средства одного вида активов в другой при неизменных источниках средств или при появлении новых денежных ресурсов размещать их в активы с таким расчетом, чтобы обеспечить формирование наиболее приемлемой структуры активов с точки зрения надежности размещения и исходя из уровня дохода. При этом должны учитываться структура пассивов и сроки, на которые привлечены заемные средства.

Рассмотрим структуру активов банка более подробно в нижеследующей табл. 2.2, которая поможет сделать выводы о том, какая статья занимает наибольший удельный вес в активах банка, а какая – наименьший.

По результатам анализа видно, что наибольший удельный вес в структуре активов занимают такие статьи баланса как: кредиты и прочие размещенные средства, банк дифференцирует свой кредитный портфель и налаживает работу с клиентами такими как физические и юридические лица; имущество банка данное увеличение свидетельствует о наличии у банка ликвидного имущества. Произошло сокращение в таких статьях баланса как: денежные средства которые занимают наименьший удельный вес. Следовательно, уменьшение денежных средств, свидетельствует о недостаточности краткосрочных высоколиквидных вложений.

Активные операции банка составляют существенную и определяющую часть его операций. Актив баланса характеризует состав, размещение и целевое использование средств банка. Он показывает, во что вложены финансовые ресурсы, каково назначение имеющихся в наличии хозяйственных средств.

Таблица 2.2. Структура активов банка

| Наименование показателя

|

2005 год

|

2006 год

|

2007 год

|

Изменение 2007 г. к 2005 г.

|

Темп роста, % 2007 г. к 2005 г.

|

| 1

|

2

|

3

|

4

|

5

|

6

|

| АКТИВЫ, всего

|

100

|

100

|

100

|

Х

|

Х

|

| в т.ч.

|

| Денежные средства

|

7,2

|

5,02

|

3

|

4,2

|

0,4

|

| Кредиты и проч. размещенные средства

|

11,9

|

19,3

|

25

|

13,1

|

2,1

|

| Кредиты, предоставленные физическим лицам

|

9,9

|

13,5

|

13,8

|

3,9

|

1,4

|

| Лизинг

|

0,5

|

0,1

|

0,002

|

-0,498

|

0,04

|

| Вложения в ценные бумаги

|

0,1

|

0,2

|

31,5

|

31,4

|

315

|

| Имущество банка

|

5,5

|

4

|

10,7

|

5,2

|

1,9

|

| Расходы будущих периодов

|

0,01

|

0,004

|

-

|

-0,006

|

0,4

|

| Прочие активы

|

74,6

|

71

|

30

|

-44,6

|

0,4

|

| Внебалансовые статьи в % от активов

|

| Безотзывные обязательства кредитной организации

|

5,2

|

11,4

|

-

|

6,2

|

2

|

| Гарантии, выданные кредитной организацией

|

0,2

|

0,09

|

-

|

-0,11

|

0,44

|

Для определения наиболее доходных активов необходимо провести структурный анализ активов, приносящих доход банку. При составлении данной таблицы определяются активы, приносящие прямой доход в рублях, и рассчитывается их структура в табл. 2.3.

Из таблицы видно, что изменение в активах приносящих доход составило 13 948 200 тыс. руб. Резкое снижение произошло в такой статье баланса как лизинг, что нельзя сказать о ценных бумагах, где изменение составило 6 121 421 тыс. руб.

Таблица 2.3. Структура активов, приносящих прямой доход банка

| Наименование показателя

|

2005 год

|

2006 год

|

2007 год

|

Изменение 2007 г. к 2005 г.

|

Темп роста, % 2007 г. к 2005 г.

|

| 1

|

2

|

3

|

4

|

5

|

6

|

| Всего активов, приносящих прямой доход:

|

770 356

|

2 082 817

|

14 718 556

|

13 948 200

|

1910,6

|

| в т.ч.

|

| Кредиты, предоставленные малым предприятиям и индивидуальным предпринимателям

|

106 327

|

563 985

|

2 112 654

|

2 006 327

|

1987

|

| Кредиты, предоставленные физическим лицам

|

610 585

|

1 446 630

|

2 679 348

|

2 068 763

|

440

|

| Лизинг

|

29 079

|

9 389

|

423

|

-28 656

|

1,45

|

| Ценные бумаги

|

6 614

|

21 357

|

6 128 035

|

6 121 421

|

92 652

|

| Структура

|

| Всего активов, приносящих прямой доход

|

100

|

100

|

100

|

Х

|

Х

|

| в т.ч.

|

| Кредиты, предоставленные малым предприятиям и индивидуальным предпринимателям

|

13,8

|

27,1

|

14,4

|

0,6

|

1,04

|

| Кредиты, предоставленные физическим лицам

|

79,3

|

69,4

|

18,2

|

-61,1

|

0,23

|

| Лизинг

|

3,7

|

0,5

|

0,003

|

-3,697

|

0,0008

|

| Ценные бумаги

|

0,9

|

1,0

|

41,7

|

40,8

|

46

|

Наибольший удельный вес приходится на кредиты, предоставленные физическим лицам, их доля составляет в 2005 году – 79,3%, а в 2007 году намечено резкое их снижение, но все-таки данный вид статьи лидирует в отношении остальных и составляет – 18,2%. Наименьший удельный вес по показателям всех трех лет приходится на лизинговые операции и составляет в 2005 году – 3,7%, а в 2007 году – 0,003%.

В структуре активов, Северокавказского банка Сбербанка России наибольший удельный вес приходится на активы, приносящие доход, они и составляют основу банковской деятельности. Указанный рост обеспечен ростом величины кредитов и размещенных депозитов. При этом, следует отметить, что приоритетным направлением деятельности банка является работа с корпоративными клиентами.

Таким образом, можно сделать вывод, что приоритетными активными операциями Северокавказского банка Сбербанка России являются кредиты предоставленные физическим и юридическим лицам.

Сущность метода общего фонда средств заключается в том, что в процессе управления активами все виды ресурсов, а это вклады и остатки средств на счетах до востребования, срочные вклады и депозиты, уставный капитал и резервы, объединяются в совокупный фонд ресурсов коммерческого банка. Далее средства этого совокупного фонда распределяются между теми видами активов, которые с позиции банка являются наиболее приемлемыми с точки зрения их прибыльности. При этом обязательным условием является соблюдение адекватного уровня ликвидности средств, вложенных в соответствующие активы, т.е. всегда должно поддерживаться равновесие «прибыльность – ликвидность». При использовании этого метода сначала определяется доля средств, которая может быть размещена в активы, представляющие собой резервы первой очереди, т.е. те средства, которые могут использоваться по первому требованию клиентов для удовлетворения заявок на изъятие вкладов, получение кредитов. Применительно к банковской практике к резервам первой очереди можно отнести средства на корреспондентских счетах в Центральном банке России и в коммерческих банках – корреспондентах, в кассе, обязательные резервы в Центральном банке России.

Затем определяется доля средств, которая может быть размещена в резервы второй очереди, которые включают высоколиквидные активы, приносящие соответствующий доход. При необходимости они могут использоваться для увеличения резервов первой очереди. К резервам второй очереди можно отнести краткосрочные государственные ценные бумаги, в частности облигации, межбанковские кредиты, выданные на незначительные сроки, и в определенной мере – высоколиквидные ссуды с небольшими сроками погашения. Величина резервов второй очереди зависит от диапазона колебаний вкладов и спроса на кредит – чем они выше, тем больше по величине требуются резервы.

В отдельных случаях, когда уровень ликвидности коммерческого банка существенно снижается, и он не может самостоятельно решить возникшие временные проблемы, связанные с выполнением своих обязательств перед клиентами, соответствующую экономическую помощь ему оказывает Центральный банк России. Рассмотрев и изучив структуру активов банка, необходимо наиболее подробно рассмотреть структуру пассивов в таблицах и цифрах приведенных в табл. 2.4.

При исследовании структуры баланса банка, осуществлен анализ пассива, характеризующего источники средств, так как именно пассивные операции в значительной степени предопределяют условия, формы и направления использования банковских ресурсов, т.е. состав и структуру активов. В структуре пассивов банка наибольший удельный вес приходится на показатель «Привлеченные средства», которые увеличились в 2007 году по сравнению с 2005 годом и составляют 279%. Прирост в абсолютном выражении обеспечен на 10 530 972 тысяч рублей. Положительным моментом является рост доли привлеченных средств юридических лиц с 4 423 274 до 12 549 348 тысяч рублей, увеличение составило 8 126 074 тысяч рублей, т.е. Поскольку это наиболее стабильная составляющая привлеченных депозитных средств, обеспечивает на приемлемом уровне и позволяет повышать ликвидность банка и проводить операции по размещению ресурсов на более длительные сроки. Однако, с другой стороны, отмеченное изменение ведет к росту расходов банка по привлечению средств и вследствие этого к снижению доходности банковских операций.

Рассмотрим структуру обязательств банка приведенную в табл. 2.5.

Таблица 2.4. Структура пассивов банка

| Наименование показателя

|

2005 год

|

2006 год

|

2007 год

|

Изменение

|

Темп роста, %

|

| 1

|

2

|

3

|

4

|

5

|

6

|

| ПАССИВЫ, всего

|

6 144 591

|

10 673 880

|

19 433 810

|

13 289 219

|

316

|

| в том числе:

|

| Источники собственных средств

|

| из них:

|

| Уставный капитал

|

-

|

-

|

-

|

-

|

-

|

| Финансовый результат

|

-719

|

156 526

|

-

|

157 245

|

21 769

|

| Резервы на возможные потери

|

0

|

0

|

576 921

|

-

|

-

|

| Привлеченные средства, всего

|

5 880 154

|

10 153 812

|

16 411 126

|

10 530 972

|

279

|

| в том числе:

|

| Средства бюджетов всех уровней и внебюджетных фондов

|

-

|

-

|

-

|

-

|

-

|

| Средства на счетах банков-корреспондентов

|

236

|

5504

|

2121

|

1885

|

898

|

| Средства клиентов в том числе:

|

5 642 915

|

9 597 624

|

15 977 128

|

10 334 213

|

283

|

| Юридических лиц

|

4 423 274

|

7 464 427

|

12 549 348

|

8 126 074

|

283

|

| Кредиты, депозиты и прочие привлеченные средства юридических лиц

|

-

|

-

|

-

|

-

|

-

|

| Собственные долговые инструменты

|

237 003

|

550 684

|

-

|

313 681

|

230

|

| Прочие привлеченные средства

|

-

|

-

|

431 877

|

-

|

-

|

| Прочие пассивы

|

265 156

|

369 046

|

2 445 763

|

2 180 607

|

922

|

| Структура

|

| ПАССИВОВ, всего

|

100

|

100

|

100

|

Х

|

Х

|

| в т.ч.

|

| Источники собственных средств

|

| из них:

|

| Резервы на возможные потери

|

-

|

-

|

3

|

-

|

-

|

| Привлеченные средства, всего

|

95,6

|

95,1

|

84,4

|

-1,12

|

0,88

|

| в том числе

|

| Средства на счетах банков-корреспондентов

|

0,004

|

0,05

|

0,01

|

0,006

|

250

|

Таблица 2.5. Структура обязательств банка

| Наименование показателя

|

2005 год

|

2006 год

|

2007 год

|

Изменение

|

Темп роста, %

|

| 1

|

2

|

3

|

4

|

5

|

6

|

| Привлеченные средства, всего

|

5 880 154

|

10 153 812

|

16 411 126

|

10 767 975

|

279

|

| Средства на корсчетах в других банках

|

236

|

5 504

|

2 121

|

1 885

|

898

|

| Средства клиентов, в том числе

|

5 642 915

|

9 597 624

|

15 977 128

|

10 334 213

|

283

|

| Юридических лиц

|

4 423 274

|

7 464 427

|

12 549 348

|

8 126 074

|

283

|

| Собственные долговые инструменты

|

237 003

|

550 684

|

-

|

313 681

|

232

|

| Прочие привлеченные средства

|

-

|

-

|

431 877

|

-

|

-

|

| Структура привлеченных средств, в%

|

| Привлеченные средства, всего

|

100

|

100

|

100

|

Х

|

Х

|

| Средства на корсчетах в других банках

|

0,004

|

0,05

|

0,01

|

0,006

|

2,50

|

| Средства клиентов

|

95,9

|

94,5

|

97,3

|

1,4

|

101

|

| Средства юридических лиц

|

78,3

|

77,7

|

78,5

|

0,2

|

100,3

|

| Собственные долговые инструменты

|

4

|

5,4

|

-

|

1,4

|

135

|

| Прочие привлеченные средства

|

-

|

-

|

2,6

|

-

|

-

|

При проведении анализа деятельности Северокавказского банка Сбербанка России были выделены основные проблемы: не диверсифицирован кредитный портфель, малая доля процентных доходов, высокие операционные расходы, малая доля дешевых источников.

При решении данных проблем следует определить на каком уровне макро или микро будет осуществляться ее решение.

Кредитование и выдачу ссуд следует осуществлять за счет средств полученных по срочным депозитам. Что приведет к увеличению операционных доходов банка. Но кредитование нельзя осуществлять без предварительного анализа.

Следует создать отдел в обязанности которого входили бы поиск потенциальных клиентов, анализ их балансов, и разработка бизнес-планов для данных клиентов с их последующим финансированием. Естественно, что расширение кредитного отдела и создание нового приведет к расходам на их содержание, особенно в первое время, но правильно поставленная работа в скором времени приведет к повышению рентабельности работы этих отделов.

В целом, по результатам проведенного структурного анализа балансового отчета Северокавказского банка Сбербанка России можно сделать выводы, что в целом банк работает стабильно, но за последний отчетный период произошли существенные изменения в сторону увеличения получаемой прибыли в результате слияния сберегательных банков таких республик как Дагестан, Ингушетия, Кабардино-Балкария, Калмыкия, Чечня и других в единый северокавказский банк Сбербанка России.

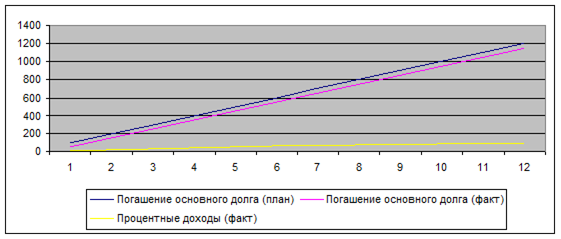

2.3 Анализ финансовых результатов Северокавказского банка Сбербанка России

Оценка финансовых результатов коммерческого банка начинается с анализа отчета о прибылях и убытков.

Прибыль – показатель результативности деятельности банка. Банковская прибыль важна для всех участников экономического процесса. Акционеры заинтересованы в прибыли, т. к. она представляет собой доход на инвестированный капитал. Прибыль приносит выгоду вкладчикам, только благодаря увеличению резервов банка и повышению качества услуг складывается более прочная, надежная и эффективная банковская система.

Таблица 2.6. Анализ прибыли и убытков банка

| Наименование показателя

|

2005 год

|

2006 год

|

2007 год

|

Изменение 2007 г. к 2005 г.

|

Темп роста, %

|

| 1

|

2

|

3

|

4

|

5

|

6

|

| ДОХОДЫ

|

| процентные

|

145 232

|

316 601

|

1 195 522

|

1 050 290

|

823,2

|

| от лизинговых операций

|

690

|

147

|

-

|

-

|

-

|

| от операций с иностранной валютой

|

-

|

3 007 549

|

1 603 514

|

-

|

-

|

| от операций с ценными бумагами

|

358 402

|

334 744

|

969 630

|

611 228

|

270,5

|

| дивиденды полученные

|

-

|

40

|

62

|

-

|

-

|

| доходы от прочих операций

|

-

|

712

|

970

|

-

|

-

|

| другие доходы

|

672 788

|

637 531

|

697 379

|

24 591

|

104,0

|

| ИТОГО ДОХОДОВ

|

4 185 410

|

4 297 324

|

4 467 077

|

281 667

|

107,0

|

| РАСХОДЫ

|

| процентные

|

872 588

|

726 596

|

968 667

|

146 079

|

111

|

| от операций с иностранной валютой и драгоценными металлами

|

2 523 348

|

1 336 337

|

-

|

-1 187 011

|

53

|

| от операций с ценными бумагами

|

16 569

|

20 855

|

2 287

|

-14 282

|

13,8

|

| прочие операционные расходы

|

-

|

-

|

2 195 222

|

-

|

-

|

| другие расходы

|

512 570

|

576 459

|

869 489

|

35 919

|

169,6

|

| ИТОГО РАСХОДОВ

|

3 925 075

|

2 660 247

|

4 035 665

|

431 412

|

102,8

|

Проведен анализ прибыли и убытков Северокавказского банка Сбербанка России, который показал, что на 01.01.07 г. совокупная величина доходов составила 4 467 077 тыс. руб., т.е. больше на 281 667 тыс. руб. или 107,0%, по сравнению с аналогичной отчетной датой 2005 года. При проведении анализа было выявлено, что увеличились доходы от операций с ценными бумагами 358 402 тыс. руб. – 2005 г. и 969 630 тыс. руб. в 2007 г., т.е. банк делает основной акцент на операциях с ценными бумагами и проводит их в больших количествах. Это свидетельствует о том, что проведение таких операций на данный момент является более выгодным условием для банка. В 2007 году отсутствие доходов от лизинговых операциях может свидетельствовать о том, что банк практически прекратил подобную деятельность. Процентные расходы увеличились на 146 079 тыс. руб., а расходы, связанные с операциями по ценным бумагам сократились на 14 282 тыс. руб. или на 13,8%. В целом можно сказать, что темп роста доходов составил 107,0%, а расходов – 102,8%. Следует отметить, что на получаемые доходы в данном случае процентные расходы и другие расходы не оказали особого воздействия.

Расчет влияния факторов на изменение суммы прибыли произведем способом цепной подстановки:

П0

= Д0

– Р0

– НПР0

= 4297324–3660247–165640,02 = 471436,98 тыс. руб.

Пусл1

= Д1

– Р0

– НПР0

= 4467077–3660247–165640,02 = 641189,98 тыс. руб.

Пусл2

= Д1

– Р1

– НПР0

= 4467077–4035665–165640,02 = 265771,98 тыс. руб.

П1

= Д1

– Р1

– НПР1

= 4467077–4035665–112167,12 = 319244,88 тыс. руб.

Побщ.

= П1

– П0

= 319244,88–471436,98 = -152192,1 тыс. руб. – произошло сокращение прибыли в отчетном периоде по сравнению с базисным годом.

Прирост суммы прибыли за счет изменения:

·  доходов: ПД

= Пусл1

– П0

= 641189,98–471436,98 = 169753 тыс. руб. – произошло увеличение доходов в отчетном году; доходов: ПД

= Пусл1

– П0

= 641189,98–471436,98 = 169753 тыс. руб. – произошло увеличение доходов в отчетном году;

·  расходов: ПР

= Пусл2

– Пусл1

= 265771,98–641189,98 = -375418 тыс. руб. – на эту сумму расходы сократились за 2007 год; расходов: ПР

= Пусл2

– Пусл1

= 265771,98–641189,98 = -375418 тыс. руб. – на эту сумму расходы сократились за 2007 год;

·  налога на прибыль: ПНПР

= П1

– Пусл2

= 319244,88–265771,98 = =53472,9 тыс. руб. – сумма налога увеличилась. налога на прибыль: ПНПР

= П1

– Пусл2

= 319244,88–265771,98 = =53472,9 тыс. руб. – сумма налога увеличилась.

Исходя из приведенных расчетов можно сделать вывод о том, что наблюдается сокращение прибыли в отчетном году по сравнению с прошлым годом на 152 192,1 тыс. руб. Это сокращение вызвано увеличением суммы налога на прибыль и по итогам года составило 319 244,88 тыс. руб.

Но несмотря на это сокращение банк не является убыточны, а продолжает развиваться и в скором времени он восстановит утраченные позиции.

Эффективность деятельности банка выражается в уровне его доходности и отражает положительный совокупный результат работы банка во всех сферах его хозяйственно-финансовой деятельности. За счет доходов банка покрываются все его операционные расходы, включая административно-управленческие, формируется прибыль банка, размер которой определяет уровень дивидендов, увеличение собственных средств и развитие пассивных и активных операций.

Доходность банка является результатом оптимальной структуры его баланса как в части активов, так и пассивов, целевой направленности в деятельности банковского персонала в этом направлении. Другими важными условиями обеспечения доходности банка являются рационализация структуры расходов и доходов, расчеты процентной маржи и выявление тенденций в доходности ссудных операций, планирование минимальной доходности маржи для прогнозирования ориентированного уровня процентов по активным и пассивным операциям.

Из табл. 2.7 видно, что практически все показатели изменились в положительную сторону, за исключением доходов от операций с иностранной валютой, где произошел резкий спад 54,3%. Изменение структуры в сторону увеличения положительно характеризует деятельность банка на данном этапе.

В то же время темп роста расходов от операций с иностранной валютой составил 0,8%, от операций с ценными бумагами – 0,2%, процентных расходов – 2,2%.

Таблица 2.7. Структура доходов и расходов банка

| Наименование показателя

|

2005 год

|

2006 год

|

2007 год

|

Изменение

|

Темп роста, %

|

| 1

|

2

|

3

|

4

|

5

|

6

|

| Структура

|

| ДОХОДОВ, всего

|

100

|

100

|

100

|

Х

|

Х

|

| в т.ч.

|

| процентные

|

3,5

|

10,7

|

42,7

|

39,2

|

12,2

|

| от лизинговых операций

|

0,02

|

0,005

|

-

|

-0,015

|

0,25

|

| от операций с иностранной валютой

|

71,9

|

54,3

|

-

|

-17,6

|

0,7

|

| от операций с ценными бумагами

|

8,6

|

11,3

|

34,5

|

25,9

|

4,0

|

| дивиденды полученные

|

0,0009

|

0,002

|

-

|

0,0011

|

2,2

|

| доходы от прочих операций

|

0,02

|

0,03

|

-

|

0,01

|

1,5

|

| другие доходы

|

16,1

|

23,6

|

19,2

|

3,1

|

1,2

|

| РАСХОДОВ, всего

|

100

|

100

|

100

|

Х

|

Х

|

| в т.ч.

|

| процентные

|

22,2

|

27,3

|

24,0

|

27,2

|

2,2

|

| от операций с иностранной валютой

|

64,3

|

50,2

|

-

|