Министерство общего и профессионального образования Российской Федерации

Санкт- Петербургский государственный технический университет

Факультет экономики и менеджмента

Кафедра «Финансы и денежное обращение»

КУРСОВАЯ РАБОТА

Финансовый менеджмент

(Финансы предприятия)

Тема: «ФИНАНСОВОЕ ПЛАНИРОВАНИЕ НА ПРЕДПРИЯТИИ (НА ПРИМЕРЕ ОАО «СЕВЕРНОЕ СИЯНИЕ»)

»

Работу выполнил студент гр. 4071/10 __________ М.К. Измайлов

Работу принял доц. _________________________Ю.Ю. Купоров

Санкт- Петербург

2010

Измайлов М.К. финансовое планирование на предприятии (на примере ОАО «Северное сияние»). Курсовая работа по дисциплине «Финансовый менеджмент». – СПб.: СПбГПУ, 2010, стр. 58, рис. 2, табл. 19.

ФИНАНСОВЫЙ МЕНЕДЖМЕНТ, БАЛАНС ПРЕДПРИЯТИЯ, ВЫРУЧКА, ЗАТРАТЫ, ПРИБЫЛЬ, СОБСТВЕННЫЙ КАПИТАЛ, ЗАЁМНЫЙ КАПИТАЛ, ИНВЕСТИЦИИ, РЕНТАБЕЛЬНОСТЬ, ЛИКВИДНОСТЬ, ДЕЛОВАЯ АКТИВНОСТЬ.

В курсовой работе проанализирована теоретическая база финансового менеджмента, составлен квартальный финансовый план, определена рациональная структура инвестиций и проведён анализ финансового состояния предприятия.

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1.ТЕОРЕТИКО-ПРАВОВЫЕ АСПЕКТЫ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

1.1Теоретические аспекты

1.2Правовые аспекты

2.СОСТАВЛЕНИЕ КВАРТАЛЬНОГО ФИНАНСОВОГО ПЛАНА ПРЕДПРИЯТИЯ

2.1Исходные данные

2.2Планирование оборотных активов (запасов)

2.3Расчёт затрат на производство и себестоимость продукции

2.4Определение размера прибыли от реализации продукции, налогов и отчислений, выплачиваемых из прибыли

2.5Составление баланса денежных средств

2.6Расчёт чистых оборотных активов

2.7Составление баланса источников финансовых ресурсов и направлений их использования

3.ПЛАНИРОВАНИЕ РАЦИОНАЛЬНОЙ СТРУКТУРЫ ИНВЕСТИЦИЙ

3.1Общие положения

3.2Выбор структуры финансирования

3.2.1Определение годовой валовой прибыли

3.2.2Определение величины свободных денежных средств на момент осуществления инвестиций (3-й месяц планируемого периода)

3.2.3Определение потребности во внешнем финансировании инвестиций

3.2.4Определение величины заемных средств

3.2.5Выбор структуры внешнего финансирования на основе критерия максимума прибыли на акцию предприятия

3.3Графический анализ зависимости рентабельности собственных средств от величины прибыли до уплаты процентов и налогов

Реклама

3.4Корректировка плана с учётом инвестиций

4.АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

4.1Анализ обеспеченности оборотными средствами

4.2Анализ ликвидности баланса

4.3Анализ на основе финансовых коэффициентов

4.3.1Оценка ликвидности и платёжеспособности

4.3.2Оценка финансовой устойчивости

4.3.3Оценка деловой активности

4.3.4Оценка рентабельности

4.3.5Общие выводы по анализу финансового состояния предприятия

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ВВЕДЕНИЕ

Применительно к настоящему времени задачи финансового менеджмента сводятся к решению проблемы выживания в посткризисных условиях и сопряжены со всеми понятиями хозяйственной деятельности - запасами, затратами, доходами, налогами, долгами, формами расчетов, ценными бумагами и др. Все это требует постановки финансового менеджмента, включающего анализ, планирование, контроль, учет, мониторинг и регулирование, но приоритет в условиях кризиса неплатежей и доминанты неденежных расчетов следует отдать управлению денежными средствами.

Современные сложности управления денежными средствами (денежные и неденежные формы расчетов в бухгалтерском учете смешиваются и выступают в виде формального денежного оборота) только подчеркивают обоснованность указанного приоритета.

Финансовый менеджмент в кредитных организациях сфокусирован на управлении бизнес-процессами и охватывает такие направления как планирование, принятие управленческих решений и контроль. При этом важнейшей особенностью финансового менеджмента является теоретически обоснованный системный подход к управлению всем комплексом направлений деятельности фирмы.

Целью курсовой работы является обоснование финансового планирования на предприятии. Для достижения поставленной цели необходимо решить следующие задачи:

1) проанализировать теоретико-правовые аспекты финансовой деятельности предприятия;

2) составить квартальный финансовый план предприятия;

3) произвести планирование рациональной структуры инвестиций;

4) обосновать выбор рациональной структуры инвестиций графически;

5) проанализировать финансовое состояние предприятия.

Объектом исследования курсовой работы явилось ОАО «Северное сияние», предмет – экономические отношения по поводу финансового планирования. Границы исследования – временные (один квартал).

1.

ТЕОРЕТИКО-ПРАВОВЫЕ АСПЕКТЫ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

1

.1 Теоретические аспекты

Для того чтобы производить товары и оказывать услуги, любой фирме, независимо от ее размера, необходимо обладать капиталом.

Здания, сооружения, машинное оборудование и другие необходимые ресурсы, используемые в производственном процессе, называются физическим капиталом

фирмы. Акции, облигации и кредиты, позволяющие фирмам финансировать покупку физического капитала, носят название финансового капитала.

Реклама

Первым делом любая фирма должна определить, каким именно бизнесом ей хотелось бы заниматься, и этот процесс называют стратегическим планированием.

Поскольку стратегическое планирование связано с оценкой затрат и доходов с учетом фактора времени, то его в значительной степени относят к финансовым решениям. Нередко фирма имеет какое-то основное направление, определяемое ее продуктовой линией, и одновременно занимается какой-либо другой деятельностью, взаимосвязанной с первой. Так, например, фирма, производящая компьютерное оборудование, на определенном этапе может решить производить также компьютерные программы и предоставлять услуги по обслуживанию компьютеров.

С течением времени стратегические цели компании могут измениться, и иногда весьма значительно. Некоторые корпорации довольно часто работают в сферах бизнеса, никоим образом не взаимосвязанных друг с другом. Более того, нередки ситуации, когда фирма вообще прекращает заниматься своей первоначальной деятельностью, в результате чего название компании полностью перестает соответствовать ее современным функциям и целям.

Окончательно определив сферу деятельности фирмы, менеджерам необходимо разработать план строительства и приобретения фабрик, машинного оборудования, исследовательских лабораторий, выставочных залов, оптовых складов и других долговременных активов, а также подготовить проект обучения персонала, который будет всем этим управлять. Этот процесс называется планированием инвестиций (capital budgeting process).

Единицей такого анализа является инвестиционный проект (investment project).

Планирование инвестиций заключается в определении основных замыслов для каждого нового инвестиционного проекта, их оценке, выборе наиболее выгодных замыслов и разработке способов их реализации.

После того как фирма решила, какие именно проекты она намерена реализовывать, ей необходимо определить, каким образом будет осуществляться их финансирование. В отличие от решений, связанных с планированием инвестиций, при принятии решения относительно структуры капитала единицей анализа является не отдельный инвестиционный проект, а вся фирма в целом. Процесс определения структуры капитала начинается с разработки практического финансового плана деятельности фирмы, после чего можно приступать к разработке оптимальной структуры финансирования.

Фирмы могут выпускать в обращение разнообразные финансовые инструменты. Это могут быть стандартизованные ценные бумаги, продающиеся на торгах организованных рынков, обыкновенные и привилегированные акции, облигации и конвертируемые ценные бумаги. На продажу могут быть выставлены также нерыночные финансовые требования к предприятию (claims), такие как банковские ссуды, опционы для служащих, договора аренды и обязательства по пенсионному обеспечению. Структура капитала корпорации определяет, какую часть от ее выручки получит каждый из владельцев определенных частей капитала. Например, держатели облигаций обычно получают фиксированные выплаты, а акционерам выплачивается часть средств, оставшаяся после того, как все остальные претенденты на доход получили.

1.2 Правовые аспекты

Государственное регулирование финансовой деятельности и финансовой политики определяется состоянием финансовой среды в данной стране, которая характеризуется системой действующих в государстве правовых и экономических условий осуществления финансовой деятельности субъектами хозяйствования.

Финансовая деятельность организаций является объектом государственного регулирования, которое представляет собой систему нормативно - правового регламентирования финансовых отношений и условий проведения финансовых операций.

Основными принципами регулирования финансовой деятельности организаций выступают:

- формирование основных направлений регулирования финансовой деятельности, обеспечивающих реализацию государственной финансовой политики;

- создание нормативно - правовой базы, стимулирующей использование прогрессивных видов финансовых инструментов;

- обеспечение организациям достаточной самостоятельности для ведения эффективной финансовой деятельности;

- соблюдение пропорциональности финансовых интересов государства, организаций, домохозяйств;

- стимулирование интеграции финансовой деятельности организаций в международную систему финансовых правоотношений.

Государственное регулирование финансовой деятельности определяются следующими факторами:

1) условиями экономического развития страны;

2) степенью интеграции страны в мировое хозяйство;

3) многообразием форм финансовых отношений;

4) уровнем развития финансового рынка и используемых финансовых инструментов.

В соответствии с данными факторами государство разрабатывает специальную финансовую политику, представляющую собой правовое регулирование различных аспектов финансовой деятельности субъектов хозяйствования, направленное на решение определённых тактических и стратегических задач государства.

Основные цели государственного регулирования финансовой деятельности:

- обеспечение реализации финансовой политики государства;

- поддержание равенства в осуществлении финансовой деятельности предприятий различных организационно - правовых форм;

- предоставление единства условий формирования организациями финансовых ресурсов ха счёт внутренних и внешних источников;

- стимулирование организаций к выбору наиболее эффективных направлений использования финансовых ресурсов, способствующих достижению стратегических задач государства.

Процесс государственного регулирования финансовой деятельности организаций осуществляется в следующей последовательности:

1. Создание нормативно–правовой базы, регламентирующей нормы и виды финансовой деятельности.

2. Унификация параметров используемых организациями финансовых инструментов и правил ведения операций с ними.

3. Формирование системы стандартов создания и функционирования финансовых институтов.

4. Создание системы санкций за нарушение организациями правовых норм осуществления финансовой деятельности.

Основные направления государственного регулирования финансовой деятельности организаций:

1. Регулирование финансовых аспектов создания организаций.

2. Регулирование системы учёта и отчётности организаций.

3. Налоговое регулирование.

4. Регулирование порядка и форм амортизации материальных и не материальных аспектов.

5. Регулирование кредитных отношений.

6. Регулирование системы расчётов и денежного обращения.

7. Валютное регулирование.

8. Регулирование инвестиционной деятельности.

9. Регулирование страховых операций.

10. Регулирование процедур банкротства и ликвидации организаций.

Сложность и многогранность финансовой деятельности предприятий в условиях перехода к рыночной экономике определяют необходимость государственного ее регулирования. Как свидетельствует мировой опыт, такое многоаспектное государственное регулирование осуществляется во всех странах с развитой рыночной экономикой, не вступая при этом в противоречие с широкой самостоятельностью предприятий в выборе направлений, форм и методов осуществления своей финансовой деятельности.

Государственная финансовая политика представляет собой целенаправленное правовое регулирование отдельных аспектов финансовой деятельности субъектов хозяйствования со стороны государства в соответствии со стратегией конкретными условиями его экономического развития.

Государственное регулирование финансовой деятельности предприятий представляет собой процесс нормативно-правового регламентирования условий формирования их внешних и внутренних финансовых отношений и осуществления основных видов финансовых операций.

Осуществляемое в соответствии с государственной финансовой политикой централизованное нормативно-правовое регулирование финансовой деятельности предприятия во многом определяет направленность преимущественных форм этой деятельности, характер осуществляемых ими финансовых операций, выбор соответствующих видов финансовых инструментов, правовую защищенность партнеров по финансовым сделкам, а в конечном счете -- уровень эффективности и риска этой деятельности в целом.

Чрезмерно жесткое государственное регулирование финансовой деятельности предприятий существенно снижает уровень их самостоятельности в сфере принимаемых финансовых решений, отрицательно сказывается на доходности многих финансовых операций, хотя и позволяет снизить общий уровень их риска. В то же время недостаточное государственное регулирование финансовой деятельности предприятий не позволяет четко синхронизировать ее со стратегическими целями и задачами экономического развития страны, многократно увеличивает число арбитражных споров между участниками финансовых сделок в силу неадекватного толкования ими различных условий их осуществления, приводит к существенному росту уровня совокупного финансового риска в деятельности субъектов хозяйствования.

2. СОСТАВЛЕНИЕ КВАРТАЛЬНОГО ФИНАНСОВОГО ПЛАНА ПРЕДПРИЯТИЯ

Целью финансового планирования на предприятии является определение потребности в финансовых ресурсах, исходя из имеющихся производственных планов, и источников, имеющихся для этого. Основными этапами финансового планирования на предприятии являются:

а) подготовка исходных данных:

- приведение баланса за отчетный период к агрегированному виду,

- определение статистических показателей, используемых в процессе формирования финансовых нормативов и балансов,

- определение нормативов, используемых при финансовом планировании;

б) планирование дополнительной потребности в оборотных активах;

в) расчет затрат на производство и себестоимости продукции;

г) определение размера прибыли от реализации продукции, налогов и отчислений, выплачиваемых из чистой прибыли;

д) составление графика движения денежных средств;

е) расчет чистых оборотных активов;

ж) составление баланса доходов и расходов, источников финансовых ресурсов и направлений их использования;

з) расчет вариантов финансирования инвестиций и выбор наиболее эффективного из них для предприятия;

и) составление планового баланса с учетом инвестиций;

к) анализ финансово-экономического положения предприятия по результатам планирования расчет и анализ финансовых коэффициентов);

л) обобщение результатов планирования и анализа.

Остановимся более подробно на рассмотрении этих этапов.

2.1 Исходные данные

Исходные данные для выполнения курсовой работы можно подразделить на несколько групп:

1) данные за отчетный период для определения внутрипроизводственных финансовых нормативов (баланс, выручка от реализации продукции, средний процент погашения дебиторской и кредиторской задолженностей);

2) внутрипроизводственные экономические нормативы (прямые затраты на рубль реализованной продукции – материалы, заработная плата рабочих);

3) плановые показатели (нормы амортизационных отчислений, смета косвенных расходов, изменение объемов реализации, плановый коэффициент абсолютной ликвидности);

4) задания по снижению нормативов запасов, ставки налоговых отчислений, проценты за пользование заемными средствами, инвестиции.

Индивидуальное задание для выполнения курсовой работы приведено в таблицах 2.1, 2.2 и 2.3.

Таблица

2.1. Исходный баланс предприятия

| АКТИВ

|

ПАССИВ

|

| 1. Осн. средства и прочие внеоборотные активы |

1. Источники собственных средств |

| Балансовая стоимость |

ПСt-1

|

66968,09 |

уставный капитал |

УК t-1

|

37450,00 |

| Износ |

ИЗt-1

|

29098,65 |

прибыль |

ЧП t-1

|

5795,12 |

| остаточная стоимость |

ОСt-1

|

37869,44 |

2. Расчеты и проч.пассивы |

| 2. Запасы и затраты |

8159,82 |

долгосрочный кредит |

ДК t-1

|

3210,00 |

| материалы |

З1

t-1

|

3420,79 |

краткосрочный кредит |

КК t-1

|

0,00 |

| НЗП |

З2

t-1

|

4045,67 |

Кредитор. задолженность |

КЗ t-1

|

8745,11 |

| готовая продукция |

З3

t-1

|

693,36 |

| 3. Денежные средства, расчеты и проч.активы |

9170,97 |

| денежные средства |

ДСt-1

|

1781,55 |

| Дебитор. задолженность |

ДЗt-1

|

7389,42 |

| БАЛАНС

|

ВБt-1

|

55200,23

|

БАЛАНС

|

ВБ t-1

|

55200,23

|

Таблица

2.2. Исходные данные для планирования

| Наименование показателя

|

Обозначение

|

Значение

|

| Выручка от реализации в предыдущем месяце, тыс.руб. |

ВРt-1

|

8325,67 |

| Оплата в текущем месяце |

КПост |

70% |

| Оплата закупок в текущем месяце |

КЗак |

35% |

| Нормативы прямых затрат на планируемый период, %

|

| материалы |

НМ |

56% |

| зарплата производственного персонала |

НПП |

24% |

| Инвестиции, тыс.руб. |

Инвt

|

6084 |

| Налог на прибыль |

СтНП |

32% |

| Проценты за долгосрочный кредит (в год) |

ПДК |

15% |

| Проценты за краткосрочный кредит (за квартал) |

ПККt

|

5% |

| Экономическая рентабельность активов |

РА |

12% |

| Плановый коэффициент абсолютной ликвидности |

Ка |

10% |

| Количество обыкновенных акций, шт. |

КА0

|

8000 |

Таблица

2.3. Плановые показатели по месяцам квартала

| Наименование показателя

|

Обозначение

|

1

|

2

|

3

|

| Косвенные расходы (тыс.руб. / мес.) |

КосвРi

|

728,40 |

798,40 |

730,14 |

| Амортизация (тыс.руб. / мес.) |

Амi

|

288,38 |

310,06 |

310,06 |

| Другие расходы |

ДрРi

|

0,00 |

0,00 |

0,00 |

| Задание по росту реализации |

НВРi

|

4,4% |

4,0% |

4,0% |

| Задание по снижению нормативов оборачиваемости запасов

|

| материалы |

НЗ1

i

|

2% |

2% |

2% |

| НЗП |

НЗ2

i

|

4% |

4% |

4% |

| готовая продукция |

НЗ3

i

|

1% |

1% |

2% |

2.2 Планирование оборотных активов (запасов)

К оборотным активам в агрегированном балансе относятся запасы, денежные средства, дебиторская задолженность. В курсовой работе планирование запасов (материалы, незавершенное производство, готовая продукция) осуществляется исходя из данных о запасах за отчетный период, плановых заданий по объему реализации в плановом периоде, заданий по снижению нормативов оборачиваемости в плановом периоде.

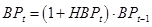

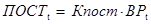

Величина запасов каждого вида рассчитывается по формуле:

где:

t – период планирования;

l – вид запасов (1–материалы, 2–НЗП, 3–готовая продукция);

Расчет величины прироста запасов:

Расчет плановой реализации производится на основе заданной нормы прироста реализации (НВРt

) и реализации предыдущего периода (ВРt-1

):

2.3 Расчёт затрат на производство и себестоимость продукции

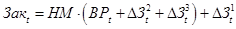

Планирование потребности в денежных средствах на закупки производственных материалов (Закt

), заработную плату (ППt

) в плановом периоде определяется с учетом соответствующих экономических нормативов затрат этих факторов на 1 рубль реализованной продукции.

Объем закупок материалов складывается из прироста запасов материалов, прироста запасов НЗП, готовой продукции и потребности в материалах на объем выпуска реализованной продукции, определяемых с учетом норматива затрат материалов (НМ):

Зарплата производственного персонала (ППt

) рассчитывается аналогично на основе соответствующего норматива прямых затрат (НПП) на планируемый период (на рубль реализации) и объема реализации (ВРt

), а также прироста НЗП (DЗ2

t

) и прироста готовой продукции (DЗ3

t

).

Всего прямые денежные затраты на закупку производственных факторов равны сумме закупок материалов (Закt

) и зарплате персонала (ППt

)

Таблица

2.4. Расчёт прямых затрат

| Наименование показателя

|

Обозначение

|

1

|

2

|

3

|

квартал

|

| 1. Материалы |

З1

t

|

3397,46 |

3352,57 |

3298,65 |

| 2. Прирост |

З1

t

|

-23,33 |

-44,89 |

-53,92 |

| 3. НЗП |

З2

t

|

3876,00 |

3669,45 |

3440,18 |

| 4. Прирост |

З2

t

|

-169,67 |

-206,55 |

-229,27 |

| 5. Готовая продукция |

З3

t

|

636,95 |

572,03 |

406,88 |

| 6. Прирост |

З3

t

|

-56,41 |

-64,92 |

-165,14 |

| 7. Итого прирост запасов |

Зt

|

-249,41 |

-316,36 |

-448,34 |

| 8. Плановая реализация |

ВPt

|

8692,00 |

9039,68 |

9401,27 |

27132,95 |

| 9. Закупки материалов |

Закt

|

4717,59 |

4865,30 |

4989,91 |

14572,81 |

| 10. Зарплата произв. персонала |

ППt

|

2031,82 |

2104,37 |

2161,64 |

6297,84 |

| 11. Всего прямых затрат |

ПрямЗt

|

6749,41 |

6969,68 |

7151,56 |

20870,64 |

Таблица 2.5 Смета затрат на производство и себестоимость продукции

| Наименование показателя

|

Обозначение

|

1

|

2

|

3

|

квартал

|

| 1. Начальный запас |

Зt-1

|

8159,82 |

7910,41 |

7594,05 |

| 2. Затраты на производство: |

| Материалы |

Закt

|

4717,59 |

4865,30 |

4989,91 |

14572,81 |

| Зарплата производственного персонала |

ППt

|

2031,82 |

2104,37 |

2161,64 |

6297,84 |

| Косвенные расходы |

КосвРt

|

728,40 |

798,40 |

730,14 |

2256,94 |

| 3. Амортизация |

Амt

|

288,38 |

310,06 |

310,06 |

908,50 |

| 6. Итого затрат |

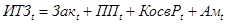

ИТЗt

|

7766,19 |

8078,14 |

8191,76 |

24036,08 |

| 7. Конечный (переходящий) запас |

Зt

|

7910,41 |

7594,05 |

7145,71 |

| 8. Себестоимость продукции |

ССt

|

8015,60 |

8394,50 |

8640,10 |

Начальный запас (Зt-1

) соответствует запасам из отчетного баланса предыдущего периода по статьям материалов, НЗП, готовой продукции.

Затраты на производство представляют собой сумму закупок материалов (Закt

), зарплату персонала (ППt

), косвенные расходы (КосвРt

), определяемые специальным расчетом (заданы). Амортизация (Амt

) также задается начальными условиями (см. табл. 2.3).

Затраты на производство за период складываются из закупок материалов (Закt

), зарплаты персонала (ППt

), косвенных расходов (КосвРt

), амортизации (Амt

).

Конечный запас определяется начальным запасом (Зt-1

) и приростом запасов (DЗt

) за планируемый период.

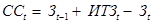

Себестоимость (ССt

) реализованной продукции определяется по методу FIFO с учетом движения запасов в планируемом периоде.

2.4 Определение размера прибыли от реализации продукции, налогов и отчислений, выплачиваемых из прибыли

Расчет выручки от реализации продукции на планируемый период производится по формуле в таблице 2.4 (Расчет прямых затрат).

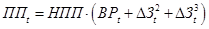

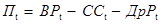

Расчет прибыли от реализации производится по формуле:

где ДрРt

– другие расходы – расходы не связанные с производственным процессом (например представительские расходы, расходы по ликвидации непредвиденных аварий).

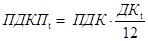

Сумма процентов за долгосрочный кредит (ПДКПt

) равна:

Сумма процентов за краткосрочный кредит (ПККПt

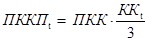

), равна:

Прибыль к налогообложению рассчитывается по формуле:

Налог на прибыль рассчитывается на основе ставки налога на прибыль (СтНП) и прибыли к налогообложению (ПкНалt

) соответствующего планового периода.

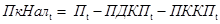

Прибылью нетто является прибыль, оставшаяся после уплаты процентов по кредитам и налогов. Прибыль нетто рассчитывается по формуле:

Итого прибыль в распоряжении предприятия (ПРПt

) определяется как разность составляющих:

где Дивt

- дивиденды на акции, определяются по результатам работы предприятия за год.

В соответствии с этим учет дивидендов при составлении финансового плана производится либо в IV–м квартале, либо при составлении годового финансового плана. В данной курсовой работе дивиденды не учитываются, поэтому при расчетах их величина принимается равной нулю.

Расчет прибыли, остающейся в распоряжении предприятия, производится в последовательности, представленной в таблице 2.6.

Таблица

2.6. Определение размера прибыли в распоряжении предприятия

| Наименование показателя

|

Обозначение

|

1

|

2

|

3

|

квартал

|

| 1. Выручка от реализации |

ВPt

|

8692,00 |

9039,68 |

9401,27 |

27132,95 |

| 2. Себестоимость продукции |

ССt

|

8015,60 |

8394,50 |

8640,10 |

25050,19 |

| 3. Другие расходы |

ДрРt

|

0,00 |

0,00 |

0,00 |

0,00 |

| 4. Прибыль от реализации |

Пt

|

676,40 |

645,18 |

761,17 |

2082,76 |

| 5. Проценты за долгоср. кредит |

ПДКПt

|

40,13 |

40,13 |

40,13 |

120,38 |

| 6. Проценты за краткоср. кредит |

ПККПt

|

0,00 |

0,00 |

0,00 |

0,00 |

| 7. Прибыль к налогообложению |

ПкНалt

|

636,28 |

605,06 |

721,04 |

1962,38 |

| 8. Налог на прибыль |

НалПt

|

203,61 |

193,62 |

230,73 |

627,96 |

| 9. Прибыль нетто |

ПНТТt

|

432,67 |

411,44 |

490,31 |

1334,42 |

| 10. Дивиденды |

Дивt

|

0,00 |

0,00 |

0,00 |

0,00 |

| 11. Прибыль в распоряжении предприятия |

ПРПt

|

432,67 |

411,44 |

490,31 |

1334,42 |

Денежные средства часто именуются неприбыльными активами. Они необходимы для выплаты заработной платы, покупки сырья, материалов, основных средств, уплаты налогов, обслуживания долга, выплаты дивидендов и т.д. Тем не менее, денежные средства сами по себе не приносят дохода. Таким образом, целью управления денежными средствами является поддержание их на минимально допустимом уровне, достаточном для осуществления нормальной деятельности. Иными словами, необходима сумма денежных средств на счетах и в кассе, которая достаточна:

а) для своевременной оплаты счетов поставщиков;

б) для поддержания кредитоспособности;

в) для оплаты непредвиденных расходов.

Рассмотрим баланс денежных средств (денежный план).

2.5 Составление баланса денежных средств

Предприятие оценивает потребность в наличных средствах в процессе составления своего финансового плана. Сначала прогнозируется изменение основных и оборотных средств в соответствии со временем осуществления требуемых для этого платежей. Эта информация соотносится с прогнозами оборачиваемости средств в дебиторской задолженности, о датах и величине выплачиваемых налогов, дивидендов, процентов и т.д. Вся эта информация обобщается в балансе денежных средств, который показывает предполагаемые предприятием денежные поступления и выплаты за рассматриваемый период. В основном используется баланс денежных средств, спрогнозированный на один год с разбивкой по месяцам; кроме того, имеются более детальные балансы с разбивкой по дням или неделям на предстоящий месяц. Баланс с разбивкой по месяцам используется для планирования, а с разбивкой по дням или неделям – для текущего контроля денежных средств.

Условия реализации продукции, предусмотренные в курсовой работе, предполагают существование осознанной кредитной политики, состоящей в предоставлении отсрочки платежа для покупателей продукции предприятия и при закупках факторов производства самим предприятием. За норматив отсрочки принимается либо ее величина, заранее оговоренная покупателем и продавцом, либо фактически сложившиеся отклонения от плановых сроков оплаты, если оно имеет статистически устойчивый характер. В курсовой работе отсрочка задается нормативом в днях: Х% платежа/текущий месяц, брутто месяц, следующий за текущим. Х% оплаты производится в текущем месяце, т.е. месяце реализации или закупки, остаток оплачивается в следующем месяце. Наличие такого норматива позволяет осуществить планирование денежных потоков с учетом дебиторской и кредиторской задолженностей.

В доходную часть денежного плана включаются следующие статьи: реализация в планируемом периоде (справочно); поступление определенной части средств от реализации продукции в текущем месяце (в соответствии с заданным коэффициентом поступления); оплата дебиторской задолженности (часть выручки от реализации, не поступившая в предыдущем периоде). Дебиторская задолженность первого планируемого периода представлена в таблице 2.1 (исходный баланс предприятия).

В расходную часть денежного плана включаются следующие статьи: затраты на закупку материалов (справочно); оплата определенной части материалов (в соответствии с заданным нормативом); оплата кредиторской задолженности (неоплаченные в предыдущем периоде материалы);

Величина краткосрочного кредита в первом периоде определяется исходными данными.

Итоговая часть денежного плана (табл. 2.7, раздел III) включает поступления и расходы денежных средств, денежные средства нетто и остатки денежных средств на счетах предприятия.

Если конечный остаток денежных средств меньше нуля, то рассчитывается минимальная сумма краткосрочного кредита в размере недостающей суммы, проценты за данный кредит начинают выплачиваться в последующие месяцы.

Выручка от реализации (ВРt

), налог на прибыль (НПt

), проценты по долгосрочным и краткосрочным кредитам (табл. 2.6) представлены выше. Косвенные расходы (КосвРt

), другие расходы (ДрРt

) задаются в табл. 2.2. Оплата закупок (Закt

) и зарплата производственного персонала (ППt

) рассчитываются в табл. 2.3 по формулам и .

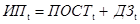

Расчет поступлений денежных средств на основе коэффициента поступлений данного периода (Кпост) рассчитывается по формуле:

Оплата дебиторской задолженности (ДЗt

) равна остатку дебиторской задолженности на начало периода.

Итоговая сумма поступлений (ИПt

) рассчитывается следующим образом:

Расчет оплаты закупок в текущем периоде производится по формуле:

где Закt

– объем закупок данного периода,

Кзак – коэффициент оплаты закупок данного периода (табл. 2.2).

Неоплаченная часть закупок текущего периода переходит в кредиторскую задолженность этого периода.

Оплата кредиторской задолженности (КЗt

) равна сумме кредиторской задолженности на начало периода

Таблица 2.7. Денежный план

| Наименование показателя

|

Обозначение

|

1

|

2

|

3

|

квартал

|

| I. Поступления средств |

| Выручка от реализации |

ВPt

|

8692,00 |

9039,68 |

9401,27 |

27132,95 |

| Поступления в текущ. месяце |

ПОСТt

|

6084,40 |

6327,78 |

6580,89 |

18993,06 |

| Оплата дебиторской задолж. |

ДЗt

|

7389,42 |

2607,60 |

2711,90 |

12708,92 |

| Итого поступлений |

ИПt

|

13473,82 |

8935,38 |

9292,79 |

31701,99 |

| II. Расходы |

| Закупки материалов |

Закt

|

4717,59 |

4865,30 |

4989,91 |

14572,81 |

| Оплата в текущем месяце |

ОЗакt

|

1651,16 |

1702,86 |

1746,47 |

5100,48 |

| Оплата кредиторск. задолж. |

КЗt

|

8745,11 |

3066,43 |

3162,45 |

14973,99 |

| Зарплата производ. персонала |

ППt

|

2031,82 |

2104,37 |

2161,64 |

6297,84 |

| Косвенные расходы |

КосвРt

|

728,40 |

798,40 |

730,14 |

2256,94 |

| Другие расходы |

Дрt

|

0,00 |

0,00 |

0,00 |

0,00 |

| Инвестиции |

Инвt

|

0,00 |

0,00 |

0,00 |

0,00 |

| Налог на прибыль |

НПt

|

203,61 |

193,62 |

230,73 |

627,96 |

| Проценты за долгоср. кредит |

ПДКПt

|

40,13 |

40,13 |

40,13 |

120,38 |

| Проценты за краткоср.кредит |

ПККПt

|

0,00 |

0,00 |

0,00 |

0,00 |

| Итого расходов |

ИРt

|

13400,22 |

7905,80 |

8071,56 |

29377,58 |

| III. Итоги |

| Поступления |

ИПt

|

13473,82 |

8935,38 |

9292,79 |

31701,99 |

| Расходы |

ИРt

|

13400,22 |

7905,80 |

8071,56 |

29377,58 |

| Денежные средства нетто |

Иt

|

73,60 |

1029,57 |

1221,23 |

2324,40 |

| Начальный остаток денежных средств |

ДСt-1

|

1781,55 |

1855,15 |

2884,72 |

| Конечный остаток денежных средств |

ДCt

|

1855,15 |

2884,72 |

4105,95 |

| Минимальная потребность в кредитах |

ПКt

|

0,00 |

0,00 |

0,00 |

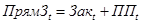

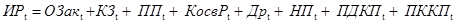

Итоговая сумма расходов (ИРt

) равна:

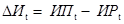

Денежные средства нетто (DИt

) равны:

Начальный остаток денежных средств (ДСt-1

) для первого периода планирования равен денежным средства в отчетном баланса (табл. 2.1), для последующих периодов планирования - конечному остатку денежных средств предыдущего периода.

Конечный остаток денежных средств (ДСt

) равен:

Минимальная потребность в кредитах (ПКt

) в текущем периоде определяется недостающей суммой денежных средств предприятия, на покрытие текущих обязательств. Расчет величины ПКt

производится на основе следующих соотношений:

Расчеты сводятся в таблицу 2.7.

2.6 Расчёт чистых оборотных активов

Для определения нетто оборотных активов на начало периода используются данные баланса за предыдущий период (для первого планируемого периода - баланс за отчетный период).

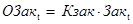

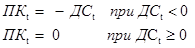

Нетто оборотные активы на начало (t-1) и на конец (t) периода рассчитываются по формулам:

Запасы (Зt

) представлены в табл. 2.4, формула . Денежные средства (ДCt

), дебиторская (ДЗt

) и кредиторская задолженности (КЗt

) представлены в табл. 2.7. Краткосрочный кредит (ККt

) представлен в таблице 2.7 (ПКt

-минимальная потребность в кредитах).

Величина дебиторской и кредиторской задолженности берется за следующий период. Если предприятие испытывает недостаток денежных средств, то их величина равна 0.

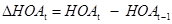

Прирост нетто оборотных активов равен:

Таблица 2.8. Расчёт чистых оборотных активов

| Наименование показателя

|

Обозначение

|

1

|

2

|

3

|

квартал

|

| 1. Нетто оборотные активы на начало периода |

НОАt-1

|

8585,68 |

9306,73 |

10028,23 |

| 2. Запасы |

Зt

|

7910,41 |

7594,05 |

7145,71 |

| 3. Денежные средства |

ДCt

|

1855,15 |

2884,72 |

4105,95 |

| 4. Дебиторская задолженность |

ДЗt

|

2607,60 |

2711,90 |

2820,38 |

| 5. Краткосрочные кредиты |

ККt

|

0,00 |

0,00 |

0,00 |

| 6. Кредиторская задолженность |

КЗt

|

3066,43 |

3162,45 |

3243,44 |

| 7. Нетто оборотные активы на конец периода |

НОАt

|

9306,73 |

10028,23 |

10828,60 |

| 8. Прирост нетто оборотных активов |

НОАt

|

721,05 |

721,50 |

800,37 |

2242,92 |

2.7 Составление баланса источников финансовых ресурсов и направлений их использования

Годовой финансовый план представляет собой баланс источников средств и направлений затрат. Он отображен в таблице 2.9.

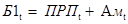

Прибыль в распоряжении предприятия (ПРПt

), формула рассчитывается в табл. 2.6. Амортизация (Амt

), определяется исходными данными в табл. 2.3. Прирост чистых оборотных активов (DНОАt

) рассчитывается по формуле . Равенство балансов источников и направлений их использования характеризуются следующими формулами:

Таблица

2.9. Финансовый план

| Наименование показателя

|

Обозначение

|

1

|

2

|

3

|

| Источники: |

| прибыль в распоряжении предприятия |

ПРПt

|

432,67 |

411,44 |

490,31 |

| Амортизация |

Aмt

|

288,38 |

310,06 |

310,06 |

| заемные средства |

ДKt

|

0 |

0 |

0 |

| Баланс |

Б1t

|

721,05 |

721,50 |

800,37 |

| Направления затрат: |

| прирост чистых оборотных активов |

ΔНОАt

|

721,05 |

721,50 |

800,37 |

| Инвестиции |

Инвt

|

| Баланс |

Б2t

|

721,05 |

721,50 |

800,37 |

Заключительным этапом финансового планирования на предприятии является составление баланса предприятия на плановый период с разбивкой по месяцам. Статьи баланса представляются в агрегированном виде, соответствующем таблице 2.1. Результаты расчета представляются в виде таблицы 2.10.

Таблица

2.10. Плановый баланс

| АКТИВ

|

1

|

2

|

3

|

квартал

|

| 1. Основные средства и прочие внеоборотные активы |

| балансовая стоимость |

66968,09 |

66968,09 |

66968,09 |

66968,09 |

| износ |

29387,03 |

29697,09 |

30007,15 |

30007,15 |

| остаточная стоимость |

37581,06 |

37271,00 |

36960,94 |

36960,94 |

| 2. Запасы и затраты |

7910,41 |

7594,05 |

7145,71 |

7145,71 |

| материалы |

3397,46 |

3352,57 |

3298,65 |

3298,65 |

| НЗП |

3876,00 |

3669,45 |

3440,18 |

3440,18 |

| готовая продукция |

636,95 |

572,03 |

406,88 |

406,88 |

| 3. Денежные средства, расчеты и проч.активы |

4462,75 |

5596,63 |

6926,33 |

6926,33 |

| денежные средства |

1855,15 |

2884,72 |

4105,95 |

4105,95 |

| дебиторская задолженность |

2607,60 |

2711,90 |

2820,38 |

2820,38 |

| БАЛАНС

|

49954,22

|

50461,68

|

51032,98

|

51032,98

|

| ПАССИВ

|

1

|

2

|

3

|

квартал

|

| 1. Источники собственных средств |

43677,79 |

44089,23 |

44579,54 |

44579,54 |

| уставный капитал |

37450,00 |

37450,00 |

37450,00 |

37450,00 |

| прибыль |

6227,79 |

6639,23 |

7129,54 |

7129,54 |

| 2. Расчеты и проч. пассивы |

6276,43 |

6372,45 |

6453,44 |

6453,44 |

| долгосрочный кредит |

3210,00 |

3210,00 |

3210,00 |

3210,00 |

| краткосрочный кредит |

0,00 |

0,00 |

0,00 |

0,00 |

| кредиторск. задолженность |

3066,43 |

3162,45 |

3243,44 |

3243,44 |

| БАЛАНС

|

49954,22

|

50461,68

|

51032,98

|

51032,98

|

3. ПЛАНИРОВАНИЕ РАЦИОНАЛЬНОЙ СТРУКТУРЫ ИНВЕСТИЦИЙ

3.1 Общие положения

В курсовой работе инвестиции запланированы в последнем месяце планируемого периода. Источником инвестиций являются свободные денежные средства, имеющиеся в распоряжении предприятия, а также привлеченные средства. На этом этапе планирования возникает задача определения структуры финансирования.

При формировании рациональной структуры источников средств обычно исходят из установки найти такое соотношение заемных и собственных средств, при котором стоимость акции предприятия будет наивысшей. Это, в свою очередь, становится возможным при достаточно высоком, но не чрезмерном плече финансового рычага.

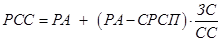

где РСС – рентабельность собственных средств,

РА – рентабельность активов,

СРСП – средняя ставка процентов по кредитам,

ЗС – заемные средства,

СС – собственные средства,

ЗС/СС – плечо финансового рычага,

РА-СРСП – дифференциал финансового рычага.

Чрезвычайно высокий удельный вес заемных средств в пассивах предприятия свидетельствует о повышенном риске банкротства и, следовательно, приводит к падению курсовой стоимости акций предприятия. Если же предприятие предпочитает обходиться собственными средствами, то риск банкротства ограничивается, но акционеры не получают максимума прибыли, что также приведет к падению цены акций предприятия по сравнению с условиями оптимальной структуры капитала.

При инвестиционном планировании в рамках действующего предприятия финансирование инвестиций может производиться как за счет внутренних источников, так и за счет привлечения дополнительных внешних источников, среди которых выделяют 4 основных:

- Закрытая подписка на акции.

- Привлечение заемных средств в форме кредитов, займов, эмиссии облигаций.

- Открытая подписка на акции.

- Комбинация первых трех источников.

В дальнейшем в качестве доступных источников финансирования рассматриваются внутренние источники, эмиссия акций и заемное финансирование.

Анализ показывает, что в общем случае для принятия обоснованного решения необходимо учитывать следующие показатели:

1) Цены источников финансирования

. Необходимо определить цены отдельных источников и оценить влияние структуры привлекаемых средств на цены источников. Наиболее дорогим источником является эмиссия акций, наиболее дешевым – заемное финансирование.

2) Риск

. С точки зрения предприятия риск проистекает из обязательств, принятых на себя предприятием перед инвесторами. Заемное финансирование наиболее рискованно, поскольку возврат кредитов и займов, уплата процентов составляют законное, подтвержденное контрактом право кредиторов. Невыполнение предприятием обязательств по кредитам и займам может привести к банкротству. Акционерное финансирование менее рискованно, поскольку невыплата дивидендов не влечет банкротства предприятия.

3) Контроль

. Каждая обыкновенная акция дает ее владельцу право голоса при принятии решения на совете акционеров. Поэтому выпуск новых акций может привести к потере контроля над предприятием.

4) Финансовая маневренность предприятия

. Принимаемые в данный момент финансовые решения влияют на финансовые решения, которые будут приниматься в дальнейшем. Финансовая маневренность – это способность компании в будущем произвольно изменять структуру финансирования. Потеря финансовой маневренности является следствием наращивания в течение определенного периода времени финансового рычага и выражается в ограничении возможности предприятия в дальнейшем использовать заемное финансирование. В этих условиях предприятие вынуждено осуществлять финансирование за счет эмиссии акций, цена которых при этом занижена вследствие повышенного финансового риска.

С другой стороны предприятие с солидным запасом финансовой маневренности обладает свободой выбора источников, свободой в распределении выпуска ценных бумаг во времени, что дает ему больше возможностей для достижения оптимальных соотношений источников средств.

В начале раздела в качестве основного критерия формирования оптимальной структуры капитала был назван критерий максимизации курсовой стоимости акций предприятия. Однако для выбора сценария финансирования студенты используют критерий максимума прибыли на акцию предприятия. Максимизация прибыли на акцию означает максимизацию стоимости акций только в случае, когда изменение (Р-Е)ratio акций компании (отношение цены акции к чистой прибыли на акцию), вызванное увеличением финансового риска, не компенсируют полностью эффект увеличения прибыли на акцию.

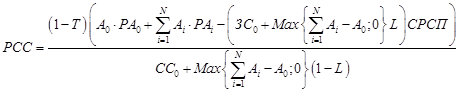

При реализации на предприятии инвестиционной программы перспективная рентабельность собственных средств в зависимости от принятой стратегии финансирования инвестиций может быть выражена детально в следующей формуле:

где Т – ставка налога на прибыль;

А0

- существующие активы предприятия;

Аi

- объем инвестиций по i-му проекту;

РА0

- экономическая рентабельность активов предприятия;

РАi

- экономическая рентабельность i-го проекта;

СС0

- собственные средства предприятия до инвестиций;

ЗC0

- заемные средства предприятия до инвестиций;

СРСП – средняя ставка процентов по заемным средствам;

Ам - амортизационные отчисления, направляемые на финансирование инвестиций;

L - доля заемных средств в привлекаемых средствах.

Формула 2.2. позволяет рассчитать величину рентабельности собственных средств для произвольной структуры внешнего финансирования инвестиций, которая задается долей заемных средств в привлекаемых средствах (L). В курсовой работе для выбора структуры финансирования применяется упрощенная форма показателя рентабельности собственных средств – прибыль на одну обыкновенную акцию. Оценка рентабельности производится по годовым показателям.

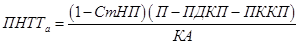

В рассматриваемых условиях чистая прибыль на обыкновенную акцию рассчитывается по формуле:

где ПНТТа

– прибыль нетто на обыкновенную акцию,

СтНП - ставка налога на прибыль;

П – годовая валовая прибыль (прибыль до уплаты процентов и налогов),

ПДКП,ПККП - проценты за долгосрочный и краткосрочный кредиты соответственно,

КА – количество обыкновенных акций.

Для определения величины валовой прибыли задается плановая годовая рентабельность активов с учетом инвестиций.

3.2 Выбор структуры финансирования

Выбор структуры финансирования инвестиций при выполнении курсовой работы осуществляется в следующем порядке.

3.2.1 Определение годовой валовой прибыли

Плановая величина годовой валовой прибыли рассчитывается по формуле:

где А – величина активов с учетом инвестиций, рассчитывается как сумма величины активов за третий месяц планового периода и инвестиций,

РА – плановая экономическая рентабельность активов.

3.2.2 Определение величины свободных денежных средств на момент осуществления инвестиций (3-й месяц планируемого периода)

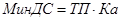

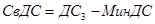

Величина свободных денежных средств рассчитывается как остаток наличности в плановом балансе предприятия за 3-й месяц планируемого периода за вычетом минимального остатка наличности.

Минимальный остаток наличности и величина свободных денежных средств рассчитывается по формулам:

где МинДС – минимальная потребность в денежных средствах,

ТП – текущие пассивы предприятия,

Ка – плановый коэффициент абсолютной ликвидности.

где СвДС – свободные денежные средства,

ДС3

– конечный остаток денежных средств за третий месяц планируемого квартала.

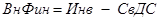

3.2.3 Определение потребности во внешнем финансировании инвестиций

Потребность во внешнем финансировании определяется по формуле:

где ВнФин – потребность во внешнем финансировании,

Инв – инвестиции (задается в исходных данных).

3.2.4 Определение величины заемных средств

В данной курсовой работе рассматривается три варианта внешнего финансирования:

- дополнительная эмиссия акций;

- привлечение кредитов;

- комбинация первых двух вариантов при условии сохранения существующей структуры капитала.

При дополнительной эмиссии акций

того же номинала на сумму, необходимую для реализации инвестиций (сумму внешнего финансирования) считается, что акции реализуются по номиналу, эмиссионные издержки равны нулю. Эмиссия акций приведет к увеличению уставного капитала на величину привлекаемых средств и увеличению количества акций предприятия.

Номинал существующих акций рассчитывается по формуле:

где НА – номинал акции,

УК0

и КА0

– уставный капитал и количество акций до начала реализации инвестиционного проекта.

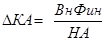

Увеличение количества акций предприятия рассчитывается по формуле:

где DКА – прирост количества акций.

Если величина DКА получилась дробной, то она округляется до ближайшего целого числа в сторону уменьшения.

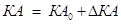

Итоговое количество акций предприятия после проведения эмиссии будет равно:

где КА – итоговое количество акций.

Уставный капитал предприятия после эмиссии акций будет равен:

где УК – уставный капитал предприятия.

Величина заемных средств в этом случае остается без изменений.

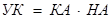

Привлечение дополнительных кредитов

приведет к увеличению финансового риска и может привести к увеличению средней ставки процента по кредитам. В данном курсовой работе средняя ставка процентов по кредитам принимается равной ПДК – проценту по долгосрочному кредиту. Величина заемных средств в этом случае увеличивается на величину потребности во внешнем финансировании и рассчитывается по формуле:

где ЗС – сумма заемных средств,

ДК3

– долгосрочные кредиты по итогам третьего месяца квартала.

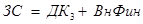

При использовании комбинированного варианта финансирования при условии сохранения структуры капитала (соотношение уставного капитала и заемных средств) средства привлекаются в том же соотношении, в каком они представлены в пассиве на момент внедрения инвестиций. Новые значения уставного капитала и заемных средств рассчитываются по формулам:

Таблица 3.1. Расчёт величины заёмных средств

| Наименование показателя

|

Эмиссия акций

|

Сохранение структуры капитала

|

Заёмное финансирование

|

| Минимальный объем денежных средств |

324,34 |

324,34 |

324,34 |

| Свободные денежные средства |

3781,61 |

3781,61 |

3781,61 |

| Потребность во внешнем финансировании |

4218,39 |

4218,39 |

4218,39 |

| Уставный капитал(расчетный, без учета номинала акции) |

41668,39 |

41335,36 |

37450,00 |

| Номинал акции |

4,68 |

4,68 |

4,68 |

| Количество акций(с учетом инвестиций) |

8901 |

8829 |

8000 |

| Уставный капитал с учетом инвестиций |

41667,81 |

41330,76 |

37450,00 |

| Свободные денежные, привлекаемые в инвестиции |

3782,19 |

3781,61 |

3781,61 |

| Величина заемных средств |

3210,00 |

3543,03 |

7428,39 |

3.2.5 Выбор структуры внешнего финансирования на основе критерия максимума прибыли на акцию предприятия

Для сравнения различных вариантов внешнего финансирования для каждого из них рассчитывается нетто прибыль на акцию. Этот расчет производится по следующей формуле:

где ПНТТ – прибыль нетто для данного варианта финансирования.

Таблица 3.2. Сравнение вариантов финансирования

| Наименование показателя

|

Эмиссия акций

|

Сохранение структуры капитала

|

Заёмное финансирование

|

| Прибыль до уплаты процентов и налогов, тыс.руб |

6400,17 |

6400,25 |

6400,25 |

| Проценты за кредит, тыс.руб |

481,50 |

531,45 |

1114,26 |

| Прибыль к налогообложению, тыс.руб. |

5918,67 |

5868,79 |

5285,99 |

| Сумма налога на прибыль, тыс.руб. |

1893,98 |

1878,01 |

1691,52 |

| Прибыль нетто, тыс.руб. |

4024,70 |

3990,78 |

3594,47 |

| Количество обыкновенных акций, шт. |

8901 |

8829 |

8000 |

| Чистая прибыль на акцию, руб |

452,16 |

452,01 |

449,31 |

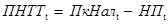

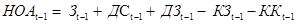

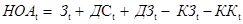

3.3 Графический анализ зависимости рентабельности собственных средств от величины прибыли до уплаты процентов и налогов

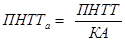

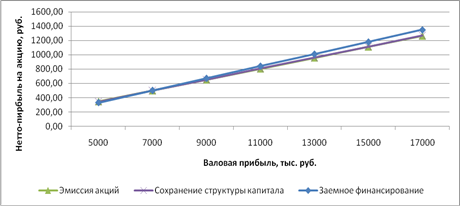

Анализ проводится на основе построения графиков зависимости рентабельности собственных средств от изменения валовой прибыли. Как видно из формулы эта зависимость имеет линейный характер. На угол наклона прямой оказывают влияние:

- ставка налога на прибыль;

- средняя ставка процента по кредитам;

- количество акций.

В общем случае при увеличении рентабельности предприятия влияние двух последних факторов можно исследовать на основе трех вариантов структуры внешнего финансирования, приведенных в разделе 3.2 курсовой работы. Для этих вариантов проводится построение графиков.

Когда рентабельность активов выше средней ставки процента заемное финансирование становится относительно более выгодным за счет использования эффекта финансового рычага.

При малых значениях валовой прибыли, когда рентабельность активов ниже средней ставки процента, более выгодным является вариант финансирования за счет собственных средств, что осуществляется через эмиссию акций.

Вариант сохранения структуры капитала занимает промежуточное значение среди рассматриваемых вариантов.

В случае постоянного дифференциала финансового рычага (формула ) прямые имеют одну точку пересечения, при таких условиях вариант сохранения структуры капитала не будет предпочтителен ни при каких значениях валовой прибыли.

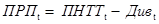

Завершающим этапом выполнения данного раздела курсовой работы является определение на графике интервалов значений валовой прибыли, в которых предпочтителен каждый из вариантов финансирования инвестиций.

С целью более точного и наглядного графического анализа, на основе общего графика следует построить дополнительный график для конкретного диапазона значений валовой прибыли в увеличенном масштабе.

Рисунок

3.1. Зависимость нетто-прибыли на акцию от валовой прибыли

Рисунок

3.2. Зависимость нетто-прибыли на акцию от валовой прибыли (в увеличенном масштабе)

Таким образом, на основе проведенных расчетов и графического анализа можно сделать вывод, что в данном случае предпочтительным вариантом финансирования инвестиций в объеме 8000 является финансирование за счет свободных денежных средств (3782,19 тыс.рублей) и эмиссии акций (4217,81 тыс.рублей).

3.4 Корректировка плана с учётом инвестиций

Осуществление инвестиционного проекта приведет к изменению отдельных статей баланса предприятия на конец планируемого периода. Пересчет этих статей баланса приводит к корректировке денежного плана, расчета нетто оборотных активов, финансового плана и планового баланса предприятия.

Таблица

3

.

3

. Денежный план с учётом инвестиций

| Наименование показателя

|

1

|

2

|

3

|

квартал

|

| I. Поступления средств |

| Выручка от реализации |

8692,00 |

9039,68 |

9401,27 |

27132,95 |

| Поступления в текущ.месяце |

6084,40 |

6327,78 |

6580,89 |

18993,06 |

| Оплата дебиторской задолж. |

7389,42 |

2607,60 |

2711,90 |

12708,92 |

| Эмиссия акций |

0,00 |

0,00 |

4217,81 |

4217,81 |

| Получение краткосроч. кредита |

0,00 |

0,00 |

0,00 |

0,00 |

| Получение долглсроч. кредита |

0,00 |

0,00 |

0,00 |

0,00 |

| Итого поступлений |

13473,82 |

8935,38 |

13510,60 |

35919,79 |

| II. Расходы |

| Закупки материалов |

4717,59 |

4865,30 |

4989,91 |

14572,81 |

| Оплата в текущем месяце |

1651,16 |

1702,86 |

1746,47 |

5100,48 |

| Оплата кредиторской задолженности |

8745,11 |

3066,43 |

3162,45 |

14973,99 |

| Зарплата производст. персонала |

2031,82 |

2104,37 |

2161,64 |

6297,84 |

| Косвенные расходы |

728,40 |

798,40 |

730,14 |

2256,94 |

| Другие расходы |

0,00 |

0,00 |

0,00 |

0,00 |

| Инвестиции |

0,00 |

0,00 |

6084,00 |

6084,00 |

| Налог на прибыль |

203,61 |

193,62 |

230,73 |

627,96 |

| Проценты за долгоср. кредит |

40,13 |

40,13 |

40,13 |

120,38 |

| Проценты за краткоср.кредит |

0,00 |

0,00 |

0,00 |

0,00 |

| Итого расходов |

13400,22 |

7905,80 |

14155,56 |

35461,58 |

| III. Итоги |

| Поступления |

13473,82 |

8935,38 |

13510,60 |

35919,79 |

| Расходы |

13400,22 |

7905,80 |

14155,56 |

35461,58 |

| Денежные средства нетто |

73,60 |

1029,57 |

-644,96 |

458,21 |

| Начальный остаток денежных средств |

1781,55 |

1855,15 |

2884,72 |

| Конечный остаток денежных средств |

1855,15 |

2884,72 |

2239,76 |

| Минимальная потребность в кредитах |

0,00 |

0,00 |

0,00 |

Таблица 3.4. Расчёт чистых оборотных активов

| Наименование показателя

|

1

|

2

|

3

|

квартал

|

| 1. Нетто оборотные активы на начало периода |

8585,68 |

9306,73 |

10028,23 |

| 2. Запасы |

7910,41 |

7594,05 |

7145,71 |

| 3. Денежные средства |

1855,15 |

2884,72 |

2239,76 |

| 4. Дебиторская задолженность |

2607,60 |

2711,90 |

2820,38 |

| 5. Краткосрочные кредиты |

0,00 |

0,00 |

0,00 |

| 6. Кредиторская задолженность |

3066,43 |

3162,45 |

3243,44 |

| 7. Нетто оборотные активы на конец периода |

9306,73 |

10028,23 |

8962,41 |

| 8. Прирост нетто оборотных активов |

721,05 |

721,50 |

-1065,82 |

376,73 |

Таблица 3.5. Финансовый план с учётом инвестиций

| Наименование показателя

|

1

|

2

|

3

|

| Источники: |

| прибыль в распоряжении предприятия |

432,67 |

411,44 |

490,31 |

| амортизация |

288,38 |

310,06 |

310,06 |

| эмиссия акций |

0 |

0 |

4217,81 |

| заемные средства |

0 |

0 |

0 |

| Баланс |

721,05 |

721,50 |

5018,18 |

| Направления затрат: |

| прирост чистых оборотных активов |

721,05 |

721,50 |

-1065,82 |

| инвестиции |

0 |

0 |

6084 |

| Баланс |

721,05 |

721,50 |

5018,18 |

Таблица 3.6. Плановый баланс с учётом инвестиций

| АКТИВ

|

1

|

2

|

3

|

квартал

|

| 1. Основные средства и прочие внеоборотные активы |

| балансовая стоимость |

66968,09 |

66968,09 |

73052,09 |

73052,09 |

| износ |

29387,03 |

29697,09 |

30007,15 |

30007,15 |

| остаточная стоимость |

37581,06 |

37271,00 |

43044,94 |

43044,94 |

| 2. Запасы и затраты |

7910,41 |

7594,05 |

7145,71 |

7145,71 |

| материалы |

3397,46 |

3352,57 |

3298,65 |

3298,65 |

| НЗП |

3876,00 |

3669,45 |

3440,18 |

3440,18 |

| готовая продукция |

636,95 |

572,03 |

406,88 |

406,88 |

| 3. Денежные средства, расчеты и проч. активы |

4462,75 |

5596,63 |

5060,14 |

5060,14 |

| денежные средства |

1855,15 |

2884,72 |

2239,76 |

2239,76 |

| дебиторская задолженность |

2607,60 |

2711,90 |

2820,38 |

2820,38 |

| БАЛАНС

|

49954,22

|

50461,68

|

55250,79

|

55250,79

|

| ПАССИВ

|

1

|

2

|

3

|

квартал

|

| 1. Источники собственных средств |

43677,79 |

44089,23 |

48797,35 |

48797,35 |

| уставный капитал |

37450,00 |

37450,00 |

41667,81 |

41667,81 |

| прибыль |

6227,79 |

6639,23 |

7129,54 |

7129,54 |

| 2. Расчеты и проч. пассивы |

6276,43 |

6372,45 |

6453,44 |

6453,44 |

| долгосрочный кредит |

3210,00 |

3210,00 |

3210,00 |

3210,00 |

| краткосрочный кредит |

0,00 |

0,00 |

0,00 |

0,00 |

| Кредиторская задолженность |

3066,43 |

3162,45 |

3243,44 |

3243,44 |

| БАЛАНС

|

49954,22

|

50461,68

|

55250,79

|

55250,79

|

4. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

В данном разделе курсовой работы производится поэтапный анализ финансового состояния предприятия в динамике.

В процессе анализа производится сравнение плановых и отчетных данных. В качестве отчетных данных используются данные индивидуального задания. В качестве плановых показателей используются результаты планирования с учетом инвестиций.

Основными этапами анализа финансового состояния предприятия являются:

- анализ финансовой устойчивости предприятия на основе обеспеченности оборотными средствами;

- анализ ликвидности баланса;

- анализ на основе финансовых коэффициентов.

4.1 Анализ обеспеченности оборотными средствами

Целью данного этапа курсовой работы является анализ устойчивости финансового положения фирмы на основе анализа обеспеченности оборотными средствами. Обеспеченность оборотными средствами определяется путем сопоставления структуры средств, находящихся в распоряжении фирмы (активы) и источников их финансирования (пассивы) по данным исходного и планового квартальных балансов.

В соответствии с балансом предприятия запасы и затраты относятся к оборотным средствам. Необходимым условием финансовой устойчивости предприятия является обеспеченность запасов и затрат источниками их формирования. Это означает, что предприятие является финансово устойчивым, если запасы и затраты финансируются за счет пассивов, объем которых исключает риск остановки работы предприятия или вынужденной продажи им части своих материалов, сырья, готовой продукции по заниженным ценам вследствие неблагоприятных обстоятельств (например, если несколько кредиторов одновременно потребуют возврата кредитов).

Рассчитываются следующие показатели для исходного и планового балансов:

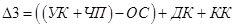

1) излишек (недостаток) собственных средств для формирования запасов и затрат:

где УК – уставный капитал,

ПРП – прибыль в распоряжении предприятия,

ОС – остаточная стоимость основных средств.

Если этот показатель положительный, часть запасов и затрат финансируются за счет собственных средств предприятия.

2) излишек (недостаток) собственных средств и долгосрочных кредитов для формирования запасов и затрат

3) общий излишек (недостаток) средств для формирования запасов и затрат

Анализ рассчитанных показателей обеспеченности оборотными средствами осуществляется путем их сравнения по отчетному и плановому балансам, результаты расчета представляются в форме таблицы 4.1.

Таблица

4

.

1

.

Анализ финансовой устойчивости на основе обеспеченности оборотным средствами

| Показатель

|

Значение по балансам, тыс. руб.

|

| исходный

|

плановый

|

| ∆1 |

5375,68 |

5752,41 |

| ∆2 |

8585,68 |

8962,41 |

| ∆3 |

8585,68 |

8962,41 |

| НЗП |

4045,67 |

3440,18 |

| Величина запасов |

8159,82 |

7145,71 |

В курсовой работе предприятие считается устойчивым, если собственными средствами прокрываются затраты в незавершенном производстве.

Для оценки финансовой устойчивости предприятия используются следующие критерии:

- Если D1<З2

, а D2> З2

, возможны две ситуации:

1) D2> З2

.

Это означает, что незавершенное производство обеспечено собственными средствами и долгосрочными кредитами. Положениепредприятиярассматриваетсякакнормальное.

2) D2< З2

.

Часть наименее ликвидных запасов и затрат обеспечена краткосрочными кредитами. Положение предприятия рассматривается как неустойчивое, требуется вмешательство для его улучшения.

- Если D2< З2

, а D3> З2

, для финансирования запасов и затрат предприятия используются краткосрочные кредиты (кроме краткосрочной кредиторской задолженности). Финансовоеположение предприятия рассматривается как неустойчивое.

- Если часть запасов и затрат предприятия финансируется за счет краткосрочной кредиторской задолженности (D1, D2, D3 < З2

), т.е. за счет таких статей, как задолженность по зарплате, перед бюджетом и т.п., финансовое положение на предприятии рассматривается как кризисное.

Показатели ∆2и ∆3равны, так как предприятие не использует краткосрочные кредиты.

На основе приведенных показателей можно сделать следующие выводы.

По исходному балансу предприятие является финансово устойчивым, так как все его запасы и затраты финансируются за счет устойчивых пассивов: собственных средств и долгосрочных кредитов. При этом доля запасов и затрат, финансируемая за счет собственных средств значительна.

По планируемому балансу предприятие сохраняет финансовую устойчивость, так как незавершенное производство обеспечено собственными средствами. Однако, большая часть запасов и затрат обеспечена за счет долгосрочных кредитов, что указывает на некоторое снижение финансовой устойчивости предприятия.

Изменение источников обеспечения основных средств связано с тем, что помимо выпуска акций, инвестирование было частично произведено за счет внутренних источников. В активе это выразилось в виде перетекания части денежных средств в основные средства, что увеличило долю последних в общей сумме активов. В результате увеличение основных средств превысило рост собственных источников финансирования. Так как внешнее инвестирование произошло за счет выпуска акций, т.е. увеличения собственного капитала, а запасы и затраты уменьшились, финансовая устойчивость предприятия за планируемый период практически не изменилась.

4.2 Анализ ликвидности баланса

Анализ ликвидности баланса позволяет сделать выводы о способности предприятия погашать свои обязательства в краткосрочной, среднесрочной и долгосрочной перспективе.

При анализе ликвидности баланса производится сравнение средств актива баланса, которые могут быть использованы для погашения обязательств по пассиву баланса, с величиной этих обязательств. В целях анализа средства актива группируются по степени их ликвидности в порядке убывания. Обязательства по пассиву группируются по срокам их погашения в порядке возрастания.

В соответствии с принятой структурой баланса (табл. 2.1) активы и пассивы распределяются на следующие группы:

А1

– наиболее ликвидные активы. К ним относятся денежные средства предприятия (ДС).

А2

– быстро реализуемые активы. К ним относится дебиторская задолженность (ДЗ).

А3

– медленно реализуемые активы. К ним относятся запасы: материалы, НЗП, готовая продукция (З1

, З2

, З3

).

А4

– трудно реализуемые активы. К ним относятся основные средства (ОС).

В зависимости от сроков погашения пассивы делятся на следующие группы:

П1

– наиболее срочные обязательства. К ним относится краткосрочная кредиторская задолженность (КЗ).

П2

– краткосрочные пассивы. К ним относятся краткосрочные кредиты и заемные средства (КК).

П3

– Долгосрочные пассивы. К ним относятся долгосрочные кредиты и заемные средства (ДК).

П4

– постоянные пассивы. К ним относятся статьи из раздела I пассива баланса.

Значения соответствующих групп актива и пассива сводятся в таблицу 4.2.

Для определения ликвидности баланса производится сравнение итогов соответствующих групп актива и пассива баланса.

Баланс считается абсолютно ликвидным, если выполняются следующие соотношения:

Текущая ликвидность свидетельствует о платежеспособности или неплатежеспособности предприятия на ближайший к рассматриваемому моменту промежуток времени. Она определяется на основе сопоставления наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами.

Перспективная ликвидность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей. Она определяется на основе сравнения трудно реализуемых активов с долгосрочными и среднесрочными пассивами.

Таблица

4.2. Группы активов и пассивов, тыс. руб.

| Исходный баланс

|

Плановый баланс

|

Разница по балансу (А-П)

|

| Активы

|

Пассивы

|

Активы

|

Пассивы

|

Исходный

|

Плановый

|

| 1781,55 |

8745,11 |

2239,76 |

3243,44 |

-6963,56 |

-1003,69 |

| 7389,42 |

0 |

2820,38 |

0,00 |

7389,42 |

2820,38 |

| 8159,82 |

3210 |

7145,71 |

3210,00 |

4949,82 |

3935,71 |

| 37869,44 |

43245,12 |

43044,94 |

48797,35 |

-5375,68 |

-5752,41 |

На основании сравнения групп актива и пассива балансов можно сделать следующие выводы.

Исходный баланс не является ликвидным, так как краткосрочные пассивы значительно превышают денежные средства предприятия (А1<П1). Это угрожает предприятию неплатежеспособностью в ближайшей перспективе. Долгосрочные кредиты меньше активов третьей группы – запасы и затраты (А3>П3). В то же время у предприятия есть достаточный резерв в виде дебиторской задолженности, которая в плановом балансе уменьшается. Положительным фактором является наличие у предприятия собственных оборотных средств (П4>А4).

В планируемом балансе реализуется резерв текущей ликвидности в виде дебиторской задолженности. В результате величина наиболее срочных пассивов уменьшается. Это, в свою очередь, приводит к выравниванию соотношений соответствующих групп актива и пассива баланса в сравнении с исходным балансом. Угроза неплатежеспособности в ближайшей перспективе уменьшается, однако, в долгосрочной перспективе увеличивается, так как резко возрастает величина трудно реализуемых активов (А4). Баланс остается неликвидным.

4.3 Анализ на основе финансовых коэффициентов

На данном этапе производится детализированный анализ финансового состояния предприятия на основе аналитических коэффициентов, объединенных в следующие группы:

- оценка ликвидности и платежеспособности;

- оценка финансовой устойчивости;

- оценка деловой активности;

- оценка рентабельности.

4.3.1

Оценка ликвидности и платёжеспособности

Величина собственных оборотных средств.

Величина собственных оборотных средств характеризует ту часть собственного оборотного капитала предприятия, которая является источником покрытия текущих активов предприятия (т.е. активов, имеющих оборачиваемость менее одного года) и определяется как превышение текущих активов над текущими обязательствами. При прочих равных условиях рост этого показателя в динамике рассматривается как положительная тенденция.

В случае если текущие пассивы превышают текущие активы, одним из источников покрытия основных средств и внеоборотных активов является краткосрочная дебиторская задолженность. Финансовое положение предприятия в этом случае рассматривается как неустойчивое: требуются немедленные меры по его исправлению.

Коэффициент покрытия (общий)

Коэффициент покрытия показывает, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Экономический смысл данного показателя данного показателя заключается в том, что предприятие погашает свои краткосрочные обязательства в основном за счет текущих активов. Следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться, по крайней мере, теоретически, как успешно функционирующее. Значение показателя может существенно варьироваться по статьям баланса и по видам деятельности, а его разумный рост в динамике обычно рассматривается как благоприятная тенденция.

В западной учетно-аналитической практике приводится критическое нижнее значение показателя равное 2. Однако это ориентировочное значение, указывающее только на порядок показателя, но не на его точное нормативное значение.

Коэффициент быстрой ликвидности

Этот показатель аналогичен коэффициенту покрытия, однако исчисляется по более узкому кругу текущих активов. Из расчетов исключена наименее ликвидная их часть – производственные запасы. Экономический смысл такого исключения состоит не только в значительно меньшей ликвидности запасов, но, что гораздо более важно, и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат по их приобретению.

Ориентировочное нижнее значение показателя равно 1. Кроме того, анализируя динамику этого коэффициента, необходимо обращать внимание на факторы, обусловившие его изменение. Например, если причиной является увеличение дебиторской задолженности, необходимо проанализировать целесообразность этого увеличения.

Коэффициент абсолютной ликвидности (платежеспособности)

Этот коэффициент является наиболее жестким критерием ликвидности предприятия. Он показывает, какая часть краткосрочных заемных средств может быть при необходимости погашена немедленно. Рекомендательная нижняя граница показателя, приводимая в литературе равна 0,2.

Величина собственных оборотных средств в планируемом балансе увеличилась, что есть благо для предприятия. Общий коэффициент покрытия увеличился, что свидетельствует об улучшении платежеспособности предприятия в перспективе. Коэффициент быстрой ликвидности в отчётном балансе был в пределах нормы, а в планируемом вырос ещё больше. Коэффициент абсолютной ликвидности больше рекомендуемых минимальных значений (0,2). Т.о. предприятие является платежеспособным.

Таблица

4.3. Показатели оценки финансово-хозяйственной деятельности

| Наименование показателя

|

Формула расчета

|

Значение

|

| Отчетный баланс

|

Планируемый баланс

|

| 1. Оценка ликвидности и платежеспособности

|

| 1.1. Величина собственных оборотных средств, тыс. руб. |

Текущие активы - текущие обязательства |

8585,68 |

8962,41 |

| 1.2. Коэффициент покрытия (общий) |

Текущие активы / текущие обязательства |

1,98 |

3,76 |

| 1.3. Коэффициент быстрой ликвидности (платежеспособности) |

Денежные средства, расчеты и прочие активы / текущие обязательства |

1,05 |

1,56 |

| 1.4. Коэффициент абсолютной ликвидности (платежеспособности) |

Денежные средства / текущие обязательства |

0,20 |

0,69 |

| 2. Оценка финансовой устойчивости

|

| 2.1. Коэффициент концентрации собственного капитала |

Собственный капитал / всего хозяйственных расходов |

0,78 |

0,88 |

| 2.2. Коэффициент структуры долгосрочных вложений |

Долгосрочные обязательства/ основные средства и прочие внеоборотные активы |

0,08 |

0,07 |

| 2.3. Коэффициент долгосрочного привлечения заемных средств |

Долгосрочные обязательства/ /долгосрочные обязательства+ +собственный капитал |

0,07 |

0,06 |

| 3. Оценка деловой активности

|

| 3.1. Выручка от реализации тыс.руб. |

8325,67 |

9401,27 |

| 3.2. Балансовая прибыль, тыс.руб. |

608,23 |

721,04 |

| 3.3. Оборачиваемость средств в расчетах (в оборотах в месяц) |

Выручка от реализации/ средняя дебиторская задолженность |

1,13 |

3,40 |

| 3.4. Оборачиваемость средств в расчетах (в днях) |

30 дней / показатель 3.3. |

27 |

9 |

| 3.5. Оборачиваемость производственных запасов (раз в месяц) |

Затраты на производство продукции / средние производственные запасы |

0,94 |

1,17 |

| 3.6. Оборачиваемость производственных запасов (в днях) |

30 дней / показатель 3.5. |

32 |

26 |

| 3.7. Оборачиваемость кредиторской задолженности (в днях) |

Средняя кредиторская задолженность* 30 дней/ затраты на производство продукции |

34 |

11 |

| 3.8. Продолжительность операционного цикла в днях |

Оборачиваемость средств в расчетах + оборачиваемость производственных запасов |

59 |

35 |