РЕФЕРАТ

Дипломна робота: 118 с., 21 рис., 18табл., 50 джерел, 2 додатків

Об`єктом дослідження є процес розрахунків, та напрямки зниження ризику банкрутства підприємств (на прикладі товариства з обмеженою відповідальністю «РОСКО»).

Мета роботи - дослідити теоретико-методологічні засади діагностування банкрутства неплатоспроможного підприємства, удосконалити методичні підходи діагностування, розробити та запропонувати концептуальні засади виходу підприємства з фінансової кризи.

Методи дослідженняекономічний, статистичний, структурний, балансовий.

Запропоновані конкретні шляхи виходу підприємства з кризової фінансової ситуації, що залежать від причин його неспроможності. Одним з шляхів фінансового оздоровлення підприємств повинна бути державна підтримка неспроможних суб’єктів господарювання. Для більшості підприємств ефективними будуть: перегляд цінової та конкурентної стратегії підприємства, оновлення технічної бази на основі використання лізингу; використання висококваліфікованих спеціалістів у певній галузі діяльності.

Результати досліджень можуть бути застосовані ТОВ «РОСКО» та підприємствами, що знаходяться в аналігочному фінансовому становищі та мають схожі характеристики діяльності.

БАНКРУТСТВО, ЙМОВІРНІСТЬ БАНКРУТСТВА, ФІНАНСОВА СТІЙКІСТЬ, ПРИБУТОК, ФІНАНСОВИЙ СТАН, ЛІКВІДНІСТЬ, ПЛАТОСПРОМОЖНІСТЬ.

ЗМІСТ

ЗАВДАННЯ НА ДИПЛОМНУ РОБОТУ

РЕФЕРАТ

ВСТУП

РОЗДІЛ 1 ТЕОРЕТИКО-МЕТОДОЛОГІЧНІ ЗАСАДИ

ДІАГНОСТУВАННЯ БАНКРУТСТВА

1.1 Економічна сутність та причини банкрутства підприємства

1.2 Загальна характеристика методичного забезпечення діагностики банкрутства

1.3 Методичні аспекти побудови та використання моделей діагностики

банкрутства

РОЗДІЛ 2 ДІАГНОСТИКА ФІНАНСОВОГО СТАНУ ТА ЗАГРОЗИ

БАНКРУТСТВА ТОВ «РОСКО»

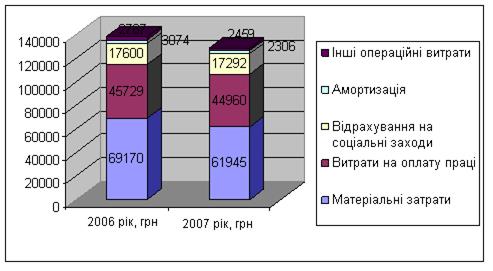

2.1.Загальна економічна характеристика ТОВ «РОСКО»

2.2 Аналіз майнового стану

2.3 Аналіз ліквідності, платоспроможності та фінансової стійкості

2.4 Аналіз ділової активності підприємства

2.5 Аналіз рентабельності підприємства

2.6 Діагностика ймовірності банкрутства ТОВ «РОСКО»

РОЗДІЛ 3 УДОСКОНАЛЕННЯ МЕТОДИЧНИХ ПІДХОДІВ ОЦІНКИ ТА

НАПРЯМИ ВИХОДУ З ФІНАНСОВОЇ КРИЗИ

3.1 Удосконалення методичних підходів діагностування банкрутства

Реклама

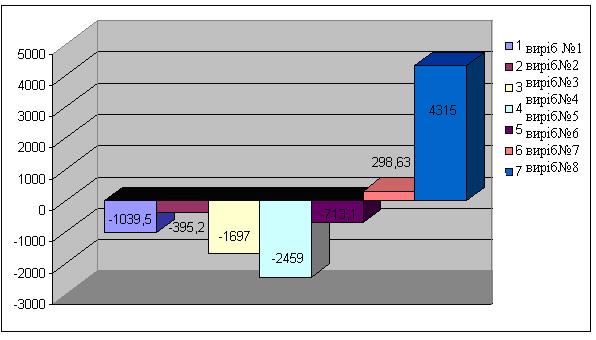

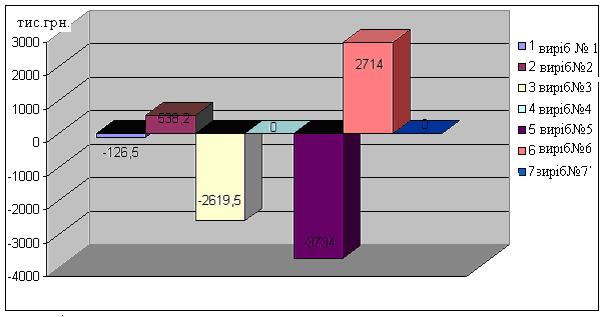

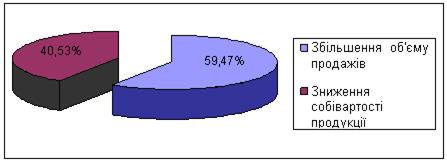

3.2 Резерви збільшення прибутку і рентабельності

3.3 Комплекс заходів системи антикризового управління

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ДОДАТКИ

ВСТУП

В умовах ринкової економіки однією з найважливіших є проблема неплатоспроможності і банкрутства підприємств. В Україні досить велика кількість підприємствщороку проходить процедуру банкрутства, наслідком якої може бути їх ліквідація. Крім того,значна кількість підприємств знаходиться на межі платоспроможності і працює зі збитками, щоможе призвести до банкрутства в майбутньому. Підприємства-банкрути є в кожному регіоніУкраїни, банкрутами стають як малі, так і великі підприємства. Особливо гострою проблеманеплатоспроможності і банкрутства є для підприємств сільськогосподарської галузі, оскількипонад 50% підприємств закінчили 2007 рік зі збитками і така тенденція спостерігається протягомостанніх десяти років.

Банкрутство окремого суб’єкта господарювання має суттєві негативні наслідки на всіх рівнях економіки: на мікрорівні – для власників і робітників підприємства – через фінансові втрати; на мезорівні – для регіону, в якому працює підприємство, через порушення господарських зв’язків підприємства-банкрута з партнерами і зниження економічних показників регіону; на макрорівні – для держави в цілому в зв’язку з порушенням макроекономічної рівноваги та зниженням обсягу ВВП і, як наслідок, зменшенням доходів державного бюджету.

Подолання проблеми банкрутства залежить від своєчасного виявлення загрози банкрутства на підприємстві та розробки і впровадження відповідних антикризових заходів, що дозволять подолати кризу, відновити ліквідність і платоспроможність та запобігти процедурі банкрутства і ліквідації підприємства. Теоретичні основи антикризового управління підприємством і широке коло питань, пов’язаних з розробкою моделей оцінки схильності підприємства до банкрутства, відображені в роботах вітчизняних і зарубіжних учених, серед яких варто виділити таких авторів, як: В.А. Забродський, М.О. Кизим, О.О. Терещенко, А.В. Череп, Р. С., Е. Альтман, У. Бівер, Р. Лис та ін.

Більшість сучасних українських підприємств знаходяться в кризовому стані, який вимагає впровадження активних антикризових заходів. Це вимагає від менеджменту підприємства конкретних скоординованих дій з виходу з нього. Для цього необхідне чітке розуміння процесів, що протікають на даний момент на підприємстві. У зв'язку з цим виникає необхідність у визначенні суті концепції активного антикризового управління, на яких стадіях розвитку кризи його необхідно застосовувати і за допомогою яких фінансових процедур, що існують на даний момент, його необхідно здійснювати.

Реклама

Дослідженням системи антикризового управління, а зокрема активного антикризового управління займалися багато учених – економісти, серед яких О.О.Терещенко, В.О.Василенко, Градов А.П., Грязнова А.Г. Іванов Г.П., Кошкін В.І., Дмитренко А.І. та інші. Всі вони сходяться на тому, що система антикризового управління потребуе подальшого розвитку з урахуванням розвитку економічних відносин.

В науковихпрацях не знайшли належного відображення питання, пов’язані з проблемами нечіткості класівкризи, оскільки розроблені моделі базуються на припущенні, що класи кризи є чіткимимножинами, які не перетинаються. Це суттєво знижує якість існуючих моделей, так як на практиціпідприємство поступово переходить з одного класу кризи в інший, а отже, класи кризи маютьнечіткі границі.

На сьогоднішній день для більшості українських підприємств характерним є більш або менш однакове коло проблем:зміна економічного середовища, в якому вони існують;втрата традиційних ринків збуту власної продукції;зміна системи планування і, як результат – порушення ритмічності виробничої діяльності;нестабільність правового поля.Крім того, процес приватизації також призвів до корінної зміни принципів управління підприємством, зачепив основи його існування. В ході приватизації держава втратила роль адміністратора, передав її акціонерам та виконавчому органу управління – правлінню на чолі з головою. Саме ж підприємство опинилося в агресивному ринковому середовищі. З одного боку, вчорашні дружні колеги по галузі перетворилися на підступних конкурентів, з іншого – на утворений ринок хлинула більш якісна та часто більш дешева продукції іноземних виробників. По суті, у багатьох підприємств, в наслідок приватизації, так і не з’явився реальний господар, зацікавлений в розвитку підприємства і в стабільній його роботі. Це далеко не повний перелік проблем, які для багатьох українських підприємств стали причиною банкрутства і ліквідації.

Об’єктом дослідження є аналіз, методи розрахунків, та напрямки зниження ризику банкрутства підприємств (на прикладі товариства з обмеженою відповідальністю «РОСКО»).

Предметом дослідження є теоретична та практична база дослідження неплатоспроможного підприємства.

Мета роботи – дослідити теоретичні основи діагностики банкрутства підприємства; провести аналіз фінансового стану підприємства; надати пропозиції щодо шляхів вирішення, попередження, виходу підприємства з фінансової кризи.

Методи дослідження: економічний, статичний аналіз та аналіз фінансового стану підприємства.

Завдання:

1. Дати визначення економічної сутності та причин, що спричиняють банкрутство.

2. Розкрити методичне забезпечення діагностики банкрутства.

3. Провести аналіз фінансового стану підприємства.

4. Провести діагностику ймовірності банкрутства ТОВ «РОСКО».

5. Надати пропозиції щодо попередження та виходу підприємства з фінансової кризи.

РОЗДІЛ 1 ТЕОРЕТИКО-МЕТОДОЛОГІЧНІ ЗАСАДИ ДІАГНОСТУВАННЯ БАНКРУТСТВА

1.1

Економічна сутність

та причини

банкрутства підприємства

У працях відомих зарубіжних та вітчизняних економістів досліджувалося широке коло питань стосовно аналізу й оцінки фінансового стану підприємства. Засновниками розробки та розвитку цього питання вважають представників англо-американської школи (Р. Сміт, представники фірми Дюпон, Дж. Хорріган та інші), до науковців, які досліджували фінансовий стан підприємства, можна зарахувати таких, як В.В. Ковальов, А.Д. Шеремет, С.Б. Довбні, А.М. Поддєрьогіна, С.Ф. Покропивного.

У згаданих працях дедалі більше можна помітити відмінності в розумінні фінансового стану підприємства або ж повторюються трактування, зроблені раніше, тому й існує необхідність уточнити це поняття. Дослідження офіційних методик і положень та розробок щодо трактування поняття «фінансовий стан підприємства» свідчить про їх різноманіття й неузгодженість, що підтверджується нижчевикладеним.

Методикою інтегральної оцінки інвестиційної привабливості підприємств та організацій від 23 лютого 1998 р. №22, сутність цього поняття визначено так: «фінансовий стан підприємства – це комплексне поняття, яке є результатом взаємодії всіх елементів системи фінансових відносин підприємств, визначається сукупністю виробничо-господарських факторів і характеризуються системою показників, що відображають наявність, розміщення і використання фінансових ресурсів».

Дуже близьким до реальної сутності поняття «фінансовий стан підприємства» є визначення, яке надається в Положенні про порядок здійснення аналізу фінансового стану підприємства, що підлягають приватизації, затвердженому наказом Міністерства фінансів України та Фонду державного майна України від 26 січня 2001 р. №49/121. У ньому знаходять відображення характеристики, що є дуже важливими в цьому питанні, - спроможність підприємств фінансувати різні види діяльності, реальні та потенційні можливості.

Щодо визначення поняття фінансового стану підприємства науковцями, то більшість із них повторює трактування цього поняття Методикою інтегральної оцінки інвестиційної привабливості підприємств та організацій. Не можна не погодитися з думкою А.Д. Шеремета та, Р.С. Сайфуліна, Є.В. Негашева про те, що фінансовий стан підприємства виражається у співвідношенні коштів підприємства і їх джерел. Не уточнюється також визначення сутності поняття фінансового стану підприємства в авторів О.П. Крайника, З.В. Клепникова. Ними дано таке визначення: «Фінансовий стан підприємства є комплексним поняттям і характеризується системою показників, які відображають наявність та розміщення коштів, реальні та потенційні можливості підприємств». Тобто, вони повторили суть поняття, яке наведене в Положенні про порядок здійснення аналізу фінансового стану підприємств, що підлягають приватизації.

У ході дослідження різних трактувань категорії «фінансовий стан підприємства» можна зробити висновок, що фінансовий стан підприємства – це реальна і потенційна спроможність підприємства забезпечити певний рівень фінансування поточної діяльності, саморозвитку, фінансування потенційних можливостей, погашення зобов’язань перед державою, підприємствами. Тобто, його слід розуміти, насамперед, як фінансову спрожність підприємства.

Необхідно розрізняти поняття “неплатоспроможність” і “банкрутство”, адже останнє є наслідком першого. Згідно чинного законодавства Україні неплатоспроможністю є - “неспроможність суб’єкта підприємницької діяльності виконати після настання встановленого рядок їх сплати грошові зобов’язання перед кредиторами, в тому числі по заробітній платі, а також виконати зобов’язання щодо сплати податків і зборів (обов’язкових платежів) не інакше як через відновлення платоспроможності” [1].

На наш погляд, банкротство є негативним наслідком кризи, яка викликана неефективною діяльністю підприємства по її усуненню, що призводить до порушення фінансових відносин і як, слідство ставить під загрозу подальше існування підприємства.

Факт банкрутства підприємства не означає, що збитки нестимуть тільки його власники, але також кредитори, партнери, споживачі і так далі Крім того, банкрутство є одним з чинників макроекономічної нестабільності, оскільки зменшуються податкові платежі до бюджету, збільшується число безробітних, формується негативний мультиплікативний ефект.

Класифікація банкрутства проводиться по таких критеріях як:

- навмисність дій певних осіб відносно доведення підприємства до процедури банкрутства (навмисне і ненавмисне банкрутство);

- невідповідність стану активів підприємства їх реальному змісту (реальне, фіктивне і приховане банкрутство).

У першому випадку банкрутство може виникнути в результаті навмисних дій керівництва і власників, що пов'язане з витяганням певних вигод – умисне банкрутство. Ненавмисне банкрутство виникає в результаті неефективної господарської діяльності.

У другому випадку розрізняють:

- реальне банкрутство – активи підприємства відповідає їх реальному негативному стану. Реальне банкрутство може виникнути в результаті навмисних і ненавмисних дій;

- фіктивне банкрутство – активи підприємства не відповідають їх фактичному стану. Фіктивне банкрутство є наслідком навмисних дій групи осіб, переслідуючих мету банкрутства, за допомогою виведення або приховання активів. Однак фіктивне банкрутство може бути і спробою повного або часткового спасіння вкладеного капіталу за розумів неможливості здійснення господарської діяльності чи виникнення форс-мажорних обставин;

- приховане банкрутство – активи підприємства не відповідають їх фактичному стану. Даний вид є протилежним фіктивному банкрутству, оскільки його метою не є припинення діяльності підприємства, а навпаки приховання інформації про реальний фінансовий стан з метою продовження його діяльності.

Фіктівне, приховане та умиснебанкрутство є кримінальнимизлочинами, тому кваліфікаційніознаки таких дій і відповідальність за них регламентуютьсякримінальним правом країни [2].

Поняття банкрутства органічно притаманне сучасним ринковим відносинам. Воно характеризує неспроможність підприємства (організації) задовольнити вимоги кредиторів щодо оплати товарів, робіт, послуг, а також забезпечити обов'язкові платежі в бюджет і позабюджетні фонди. Закон України «Про банкрутство» під банкрутством розуміє зв'язану з браком активів у ліквідній формі неспроможність юридичної особи суб'єкта підприємницької діяльності задовольнити в установлений для цього строк пред'явлені до нього з боку кредиторів вимоги та виконати зобов'язання перед бюджетом.

За нормальних умов господарювання акціонери та кредитори сподіваються на винагороду, рівень якої залежить від ступеня прибутковості фірми. Одна з перших ознак руху до банкрутства - спад прибутковості фірми нижче за вартість її капіталу. Відсотки за кредит і дивіденди, що сплачуються фірмою, перестають відповідати сучасним ринковим умовам господарювання, а вкладання коштів у таку фірму стає невигідним. Кредитори (власники облігацій, банки чи інші підприємства, які дали кредит чи відстрочку платежу та інші) одержують певні суми, визначені кредитними угодами, але відносна вигідність їхніх вкладень у дану фірму зменшується, а у зв'язку зі спадом вартості акціонерного капіталу падає й ціна акцій, збільшується ризик неповернення коштів, у фірми виникають труднощі з готівкою, особливо якщо кредитори не пролонгують кредитні угоди на наступний період і фірма змушена буде виплатити не тільки відсотки, а й суму основного боргу. Може виникнути криза ліквідності і фірма увійде в стан «технічної неплатоспроможності». Це явище можна вже розглядати як банкрутство.Зарубіжний досвід показує, що спрогнозувати банкрутство можна за 1,5-2 роки до появи його очевидних ознак. Цілком можливим є виявлення початкових ознак банкрутства через прогнозування «ціни підприємства» на найближчу та довгострокову перспективу.

Зниження прибутковості фірми або збільшення середньої вартості зобов'язань означає зниження її ціни. Ціна фірми - це приведені до теперішнього часу потоки виплат кредиторам та акціонерам. Як дисконтна ставка використовується середньозважена вартість капіталу. Ціна фірми може впасти нижче за суму зобов'язань кредиторам. Це означає, що акціонерний капітал «зникає». Ось це і є повне банкрутство - банкрутство акціонерів. Ціна фірми може впасти навіть нижче за ліквідаційну вартість активів. Тоді ліквідаційна вартість розглядатиметься як ціна фірми, а ліквідація фірми стає вигіднішою за її експлуатацію. Акціонери в цьому разі втрачають свій капітал.

Причини банкрутства підприємств (організацій) можуть бути найрізноманітнішими. Беручи загалом, їх можна поділити на дві групи: зовнішні, які практично дуже важко (іноді неможливо) врахувати; внутрішні, що безпосередньо залежать від форм, методів та організації роботи на самому підприємстві. Результатом одночасного впливу всіх чинників є настання банкрутства.

Зовнішні причини банкрутства:

- політичні;

- соціально-економічні;

- науково-технічні;

- зовнішньоекономічні.

Внутрішні причини банкрутства:

- брак стратегічного плану розвитку;

- низька якість менеджменту;

- недосконалість механізму ціноутворення;

- збільшення дебіторської заборгованості;

- утримання зайвих робочих місць;

- технологічна неузгодженість процесу виробництва;

- брак довготермінового інвестування;

- дефіцит власних оборотних коштів;

- нераціональна організаційна структура.

Зовнішні фактори можуть бути міжнародними та національними. Міжнародні фактори формуються під впливом динаміки загальноекономічних показників розвитку провідних країн, стану світової фінансової системи, стабільності міжнародної торгівлі, митної політики, рівня міжнародної конкуренції, руху міжнародного капіталу та ін. Аналіз зарубіжної практики свідчить, що в країнах із розвинутою економікою та сталою політичною системою, як правило, 1/3 банкрутств спричиняється зовнішніми, а 2/3 - внутрішніми причинами. Очевидним є й те, що фактори банкрутства для вітчизняних підприємств є іншими, похідними від кризового стану національної економіки.

Саме необґрунтована економічна політика уряду, некеровані інфляційні процеси, тотальна економічна криза, політична нестабільність суспільства, спад ділової активності в економіці найбільш впливають на результати діяльності підприємств передовсім через недосконалість законодавчої бази. На сучасному етапі дуже уповільнився розвиток науки і техніки знов-таки через глибоку кризу в інвестиційній сфері. Низький рівень інтегрованості вітчизняної економіки, неефективне використання зарубіжного капіталу, різке погіршення кон'юнктури внутрішнього і зовнішнього ринків спричиняють помітні симптоми банкрутства в багатьох підприємствах України.

Рух до кризового стану починається в момент виникнення кумулятивного зростання величини відхилення тих чи інших показників, які характеризують стан зовнішнього та внутрішнього середовища функціонування фірми, від довгострокових тенденцій динаміки цих показників. Наприклад, якщо обсяг продажу товару коливався в межах ±3% середньомісячної величини від середньо квартальної, а наступного місяця впав на 10% і негативна тенденція наростає, то маємо вже певні симптоми кризового стану. Процес зростання процентних ставок і цін зумовлює подорожчання сировини, матеріалів, комплектуючих виробів, яке випереджає підвищення цін на готову продукцію, збільшує за інших однакових умов кредиторську заборгованість підприємства. Усе це потребує додаткових кредитних ресурсів і, як наслідок, призводить до негативних змін у структурі зобов'язань підприємства через підвищення середньої вартості пасивів.

У дальшому наростають кризові явища (більш явні ознаки банкрутства), які зумовлено різкими змінами структури балансу підприємства, а саме: труднощі з готівкою та різке зменшення грошових коштів на рахунках; збільшення дебіторської заборгованості (різке зниження її теж може бути негативним явищем, бо свідчитиме про труднощі зі збутом, зростання запасів готової продукції); збільшення кредиторської заборгованості; зниження обсягів продажу (хоча перед ліквідацією підприємства можливий повний розпродаж його продукції). Крім того, характерною є затримка з поданням звітності, наявність конфліктних ситуацій на підприємстві.Банкрутство може виникнути на кожному з етапів життєвого циклу конкурентної переваги фірми (ЖЦКПФ). Дослідники називають такі основні фактори, що сприяють банкрутству фірми.

Першим детермінантом є параметри факторів виробництва. Вплив цих факторів спостерігається на всіх стадіях (етапах) життєвого циклу КПФ, але особливо важливі вони на стадії зародження. На даній стадії є сім причин, унаслідок дії яких фірма може зазнати банкрутства:

- неправильне визначення місії фірми та її виробничого профілю;

- низькі підприємницькі здібності власника (власників) фірми;

- низька кваліфікація управлінського персоналу фірми;

- неадекватний маркетинг;

- велика частка позикового капіталу;

- низька кваліфікація виконавців (робітників, інженерів і т. п.);

- неадекватність трансакційних витрат.

Наступним етапом життєвого циклу КПФ є прискорення зростання. Даний етап характеризується тим, що фірма має добрий попит на свою продукцію, сильну маркетингову стратегію, високу кваліфікацію управлінського персоналу, що дає змогу процвітати та збільшувати виробництво. У цій ситуації для фірми є небезпечною тільки велика частка позикових коштів у загальній масі капіталу, що використовується. Фірма може своєчасно не забезпечити виплат своїм кредиторам і збанкрутувати.[4]

На етапі уповільнення зростання загрозу банкрутства створюють: погане використання оборотного капіталу, втрата гнучкості в управлінні, неадекватний маркетинг, неадекватність трансакційних витрат. Рівень використання капіталу можна визначити, аналізуючи коефіцієнти ліквідності активів. Швидкість обороту коштів, тобто , швидкість перетворення їх на гроші, безпосередньо впливає на ї платоспроможність підприємства. Брак гнучкості в управлінні призводить до неефективних управлінських рішень, несвоєчасного прийняття таких і, як наслідок, до збільшення витрат на управління та до втрат прибутку від неадекватного й несвоєчасного реагування на зовнішні та внутрішні відхилення.

Етап зрілості характеризується стабільним станом фірми, стабільним прибутком, насиченням усіма виробничими ресурсами. На цьому етапі небезпечною є низка таких факторів: високий ступінь неліквідності оборотного капіталу, старіння основного капіталу, неадекватний маркетинг, неадекватність трансакційних витрат. Так, фізичне спрацювання та техніко-економічне старіння основного капіталу призводить до зниження продуктивності праці, як порівняти з іншими фірмами, до втрати конкурентної переваги фірми, а внаслідок цього - до банкрутства. На етапі спаду виробництва діють ті самі фактори, що й на етапі зрілості. Але стан погіршується загальним незадовільним фінансовим становищем суб'єкта господарювання. Він втрачає споживачів, а негативна дія внутрішніх факторів може призвести до прискореного його банкрутства.

Наступним детермінантом є рівень галузевої конкуренції. Збільшення конкурентних переваг інших фірм галузі може бути каталізатором банкрутства фірми на будь-якому етапі ЖЦКПФ. Цей процес свідчить про те, що інші фірми використовують ліпші технології, маркетингову стратегію та управлінські кадри. Відставання фірми погіршує її становище на ринку і також може призвести до банкрутства.Вплив державної політики є важливим фактором, що впливає на розвиток та функціонування фірми через фіскальну та кредитно-грошову системи. [11]

1.2

Загальна характеристика методичного забезпечення діагностики

банкрутства

Методичне забезпечення діагностики кризового стану та загрози банкрутства характеризується великою різноманітністю підходів та інструментів її проведення. Практично кожне дослідження зарубіжних та вітчизняних фахівців з фінансового аналізу та антикризового управління містить викладення різноманітних методичних прийомів, які можуть використовуватися для здійснення цієї роботи.Наявність різноманітних методик діагностики кризових явищ підприємства обумовлює доцільність їх системної класифікації, яка надасть можливість об'єднати різноманітні методичні підходи в окремі групи, визначити спільні проблеми та недоліки, що притаманні окремим розробкам (рис. 1.1).

Залежно від статусу методичні підходи до проведення діагностики поділяються на державні (обов'язкові) та наукові (рекомендаційні).

Державні методики проведення діагностики фінансового стану та загрози банкрутства затверджуються Міністерством фінансів України, Агентством з питань банкрутства, іншими державними органами та є обов'язковими для використання в певних ситуаціях, перелік яких визначено.

В Україні прикладом державних методик є: „Методика проведення поглибленого аналізу фінансово-господарського стану неплатоспроможних підприємств та організацій", яка затверджена наказом Агентства з питань запобігання банкрутству № 37 від 21.03.1997 p..

Її цільове призначення - надання методичної допомоги фахівцям Агентства, спеціалістам міністерств, відомств, податкових органів тощо стосовно прийняття рішення про визнання структури балансу підприємства задовільною (незадовільною), підприємства - платоспроможним (неплатоспроможним), подання пропозицій щодо доцільності внесення цього підприємства до Реєстру неплатоспроможних підприємств та організацій; „Методичні рекомендації щодо виявлення ознак неплатоспроможності підприємства та ознак дій з приховування банкрутства, фіктивного банкрутства чи доведення до банкрутства", затверджені наказом Міністерства економіки України від 17 січня 2001р. №10.

Рис. 1.1 - Характеристика методичного забезпечення діагностики кризового стану та загрози банкрутства

Наукові методики діагностики кризи і загрози банкрутства підприємства розроблюються та пропонуються для практичного використання фахівцями - фінансовими аналітиками, спеціалістами з антикризового управління. Вони використовуються на вибір та за потреби. Як правило, існують базові (загальновідомі) та авторські (комерційні) методики. Перші широко висвітлюються в спеціальній літературі, застосовуються в навчальному процесі та науково-дослідній роботі, інші - є комерційною таємницею та нематеріальним активом консалтингових фірм, що спеціалізуються на професійній діяльності з питань антикризового управління та фінансового консультування.

Творчо розвиваючи базові методики, комерційні методичні розробки передбачають використання оригінального переліку критеріїв (показників) та стандартів оцінювання (визначення критичних меж), технології отримування експертного висновку тощо.

Залежно від напряму дослідження (функціонального спрямування оціночних показників) методичні підходи до проведення діагностики можуть бути орієнтовані на дослідження таких сфер діяльності підприємства:

- фінансово-майновий стан;

- результати господарської діяльності підприємств з окремих напрямів (операційної, фінансової, інвестиційної);

- організація управління підприємством;

- ресурсний потенціал підприємств;

- комбінований підхід (збалансована система діагностичних показників у розрізі різних аспектів діяльності підприємства, наприклад ресурсна, клієнтська, фінансова, менеджерська складова).

Найбільш коректним та доцільним для використання слід вважати комбінований підхід, який дає можливість узагальнити усі складові виникнення та перебігу кризових явищ. Найменш вдалим варіантом є використання тільки фінансових показників, які обчислюються на підставі балансу підприємства, оскільки вони лише констатують становище, що склалося, і не дають змоги встановити фактори, які його спричинили. Навіть для експрес-діагностики доцільним є сумісне використання фінансових та економічних показників.

Залежно від інформаційного забезпечення діагностики існуючі методичні підходи до її проведення можуть передбачати використання виключно кількісної, якісної або змішаної інформації (сумісне використання кількісних та якісних показників діяльності підприємства).

Найбільш продуктивним є третій підхід, оскільки окреме застосування тільки кількісної (об'єктивної) або тільки якісної (суб'єктивної) інформації має суттєві недоліки, які можуть бути нівельовані за умов спільного використання.

Основним недоліком кількісної інформації є, по-перше, її статичність, оскільки більшість оціночних показників розраховується за даними звітності підприємств на певну дату або за період діяльності, по-друге, можлива некоректність, зумовлена неадекватним бухгалтерським обліком та звітності або цілеспрямованими діями керівництва підприємства щодо її викривлення, по-третє, застосування тільки кількісних показників не завжди забезпечує ранню діагностику, виявлення передвісників кризи та не забезпечує можливості коректно визначити фактори, що її зумовлюють.

Перелік та методика збирання якісної інформації визначається особою, що проводить діагностику, а отже, залежить від її особистих професійних якостей, досвіду роботи, коректності організації збирання інформації, відвертості відповідей опитуваних фахівців тощо, тобто висновок стосовно глибини кризових явищ має суб'єктивний характер банкрутства підприємства. Залежно від джерел інформації, які використовуються для розрахунку кількісних показників, виокремлюються методичні підходи, що базуються на використанні:

- виключно затверджених форм фінансової та статистичної звітності підприємств;

- поєднання інформації форм фінансової та статистичної звітності з матеріалами оперативного та управлінського обліку підприємств.

Перший підхід використовується для проведення експрес-діаг-ностики, тобто для попередньої, негайної та зовнішньої діагностики, яка доступна широкому колу зацікавлених осіб та може здійснюватися навіть без згоди оцінюваного підприємства, на базі його публічної звітності.

Другий підхід використовується для поглибленої (фундаментальної) діагностики та передбачає в обов'язковому порядку допуск експерта-діагноста до внутрішньої інформації стосовно діяльності підприємства. Безумовно, перелік оціночних показників, що використовується в цьому випадку, може бути досить широким та різноплановим.

Якісні показники, які використовуються в перебігу діагностики, також можуть мати різні джерела отримання: особисті спостереження експерта-діагноста, опитування різного кола респондентів (керівники та фахівці самого підприємства, усі робітники підприємства, власники, банківські фахівці, найбільші споживачі та постачальники, незалежні експерти тощо).

Найбільш коректним та доцільним для використання є комбінований підхід, оскільки він дає можливість узагальнити усі складові виникнення та перебігу кризових явищ. Найменш вдалим варіантом методичного забезпечення діагностики є використання тільки фінансових показників, які обчислюються на основі балансу підприємства, оскільки вони лише констатують становище, що склалося, і не дають змоги встановити фактори, що його спричинили. Навіть для експрес-діагностики доцільним визнається сумісне використання фінансових та економічних показників.

Залежно від методики визначення оціночних показників

можуть бути виділені такі методичні підходи:

- коефіцієнтний підхід, який передбачає розрахунок та використання різноманітних коефіцієнтів (відносних показників), що обраховуються шляхом порівняння певних абсолютних показників (наприклад, коефіцієнт абсолютної ліквідності, фінансової автономії, прибутковості тощо);

- індексний підхід, який передбачає розрахунок динамічних показників зміни стану об'єкта дослідження у часі (темп зростання, приросту тощо); у перебігу діагностики предметом дослідження може бути як одиничний індекс (оцінка значення відносно одиниці), пара індексів (перевірка співвідношення між ними), так і динамічний ряд індексів за певний період, вивчення якого дозволить визначити швидкість уповільнення або прискорення відповідних процесів;

- агрегатний підхід, суть якого полягає в обчисленні оціночних агрегатів - абсолютних оціночних показників, що розраховуються за спеціальними методиками, наприклад нормальні джерела фінансування запасів, нетто-результат експлуатації інвестицій, результат господарсько-фінансової діяльності тощо; у перебігу дослідження провадиться порівняння абсолютних значень певних пар агрегатів або перевірка їхньої позитивності.

Залежно від методики дослідження оціночних показників знайшли розповсюдження такі методичні підходи:

- динамічний (ретроспективний) аналіз певних показників, який передбачає їх вивчення в динаміці;

- порівняльний аналіз, підґрунтям якого є зіставлення фактично досягнутого значення показника із середньогалузевим або середнім по групі аналогічних підприємств;

- еталонний аналіз, проведення якого передбачає порівняння фактично досягнутого значення показника з певним еталоном (стандартом), який визначено як допустима (критична) межа його зміни.

За засобом обробки інформації методичні розробки з питань діагностики кризового стану та загрози банкрутства поділяються на ручні (неавтоматизовані) та автоматизовані. Останні передбачають виконання усіх необхідних розрахунків та отримання діагностичного висновку на базі застосування ЕОМ шляхом використання спеціально розроблених програмних продуктів.Застосування автоматизованих діагностичних систем значно спрощує та прискорює процедуру діагностики, дає можливість використовувати сучасний математичний апарат для обробки інформації, накопичувати інформацію в базах знань та використовувати її для подальших досліджень.

1.3

Методичні аспекти побудови та використання моделей діагностики банкрутства

Якість діагностики загрози банкрутства визначається насамперед набором оціночних показників (об'єктів дослідження), що використовуються для отримання експертного висновку. Саме тому розробці переліку таких показників та обґрунтуванню доцільності їх застосування присвячено чимало досліджень іноземних та вітчизняних дослідників.Оскільки донині не існує єдиного загальновизнаного переліку оціночних коефіцієнтів-індикаторів кризового стану та загрози банкрутства, кожен дослідник-теоретик та суб'єкт діагностування-практик підходять до вирішення цього завдання індивідуально.

Найбільшого поширення набув коефіцієнтний підхід, в перебігу якого об сктамн дослідження виступають різноманітні коефіцієнти — різноманітні відносні показники, що розраховуються шляхом порівняння між собою певних абсолютних показників господарсько-фінансової діяльності підприємств, інформація про які міститься у різноманітних видах звітності та обліку.

Формування системи показників-індикаторів кризового стану та загрози банкрутства повинно базуватися на наступних методологічних принципах:

1.Адекватність системи показників завданням діагностичного дос

лідження, тобто можливість за їх допомогою забезпечити виявлення й оцінку глибини розвитку кризи та її окремих фаз, здійснення діагностики наявності передумов для її поглиблення або послаблення(переборення).

2.Наявність інформаційного забезпечення для розрахунку значення показників, проведення динамічного та порівняльного аналізу.

3.Можливість чіткого визначення алгоритмів розрахунку показників-індикаторів кризи, що забезпечує тотожність їх економічного розуміння та тлумачення при використанні різними фахівцями-експертами.

4.Можливість накопичення статистичної бази стосовно рівня та динаміки зміни показників, що з часом стане інформаційноюпередумовою розробки спеціальних критеріальних моделей (рей-тингових систем) діагностики кризи та загрози банкрутства.

5.Охоплення показниками усіх найважливіших напрямів (сфер) оцінки фінансового стану підприємств, в яких можуть знаходити віддзеркалення кризові явища, що притаманні їх діяльності, або передумови для їх появи.

6.Оптимальна чисельність показників з кожного напряму дослідження, виключення зі складу системи показників, що дублюють один одного (тобто за цими показниками можна отримати тотожний за економічним змістом аналітичний висновок).

7.Можливість чіткого та однозначного визначення негативного значення (критеріальної межі) або негативної динаміки (напряму зміни), які можуть використовуватись як база для ідентифікації кризового стану або передумов для його появи в майбутньому.

Враховуючи визначені методологічні принципи, на рис. 1.2 представлена декомпозиція системи показників-індикаторів кризового стану та загрози банкрутства за такими класифікаційними ознаками, як інформаційне забезпечення розрахунку, функціональне спрямування, призначення (сфера застосування).Виходячи з інформаційного забезпечення розрахунку показників-індикаторів, виокремлюються показники експрес- та фундаментальної діагностики.До складу показників експрес-діагностики включають оціночні показники, що розраховуються тільки на підставі затверджених форм фінансової, статистичної та податкової звітності підприємства. Ці показники можуть бути швидко розраховані будь-яким стороннім дослідником (органами державного контролю, кредиторами, господарськими партнерами тощо).

Фундаментальна діагностика здійснюється спеціалістами самого підприємства або за його згодою відповідними фахівцями. Тому розрахунок показників фундаментальної діагностики потребує більш складного інформаційного забезпечення у вигляді матеріалів управлінського обліку та результатів спеціальних обстежень.

У складі показників експрес-діагностики залежно від виду звітності, що використовуються, можна відокремити наступні аналітичні підсистеми:

- показники, які розраховуються щоквартально та за підсумками року виключно на базі даних фінансової звітності;

- показники, розрахунок яких базується на спільному використанні форм фінансової та статистичної звітності, зокрема ф.№1-Б „Звіт про фінансові результати, дебіторську та кредиторську заборгованість" (місячна), яка містить інформацію про обсяг простроченої кредиторської заборгованості підприємства;

- показники, які розраховуються на базі податкової звітності; на відміну від 2-х попередніх підсистем ці показники розраховуються за матеріалами податкового обліку та передбачають використання специфічних показників, перелік та методика розрахунку яких визначена відповідними нормативно-інструктивними матеріалами.

Рис. 1.2 - Система оцінюючих показників-індликаторів кризового стану та загрози банкрутства підприємства за функціональним спрямуванням

Виходячи з функціонального спрямування, показники-індикатори кризи традиційно об'єднуються у 4-ти підгрупи:

- стан ліквідності,

- структура капіталу,

- оборотність,

- рентабельність.

Перелік показників кожної групи є достатньо різноманітним та дискусійним. Більш того, в різних дослідженнях пропонуються різні назви одного показника (за однакового алгоритму) та різні алгоритми розрахунку (за однакової назви).Для підприємств, акції яких котуються на фондовій біржі, з часом (при масових трансакціях з приводу купівлі-продажу акцій) доцільним є використання і 5-ої підгрупи показників за функціональним спрямуванням - „ринкової активності", які базуються на використанні такого специфічного показника як курсова вартість акції та ринкова вартість власного капіталу.

Залежно від призначення (сфери застосування) показниківвиокремлюються показники поточної і майбутньої загрози банкрутства.Розрахунок показників поточної загрози банкрутства дає змогу оцінити загрозу порушення передбачених законодавством про банкрутство термінів виконання фінансових зобов'язань (задоволення претензій кредиторів) за рахунок наявних високоліквідних активів або наявність передумов для ініціювання судових процедур (з боку кредиторів - наявність заборгованості, термін сплати якої минув, з боку самого підприємства - поточна збитковість та часткова втрата власного капіталу). До складу цієї групи доцільно включати показники, що мають еталонний мінімум або критичне значення. Якщо рівень цих показників нижчий еталонного (критичного) - поточний стан підприємства діагностується як неблагополучний, а рівень поточної загрози банкрутства - високий.

Оцінка рівня майбутньої загрози банкрутства може здійснюватися за допомогою дослідження динаміки показників структури капіталу, оборотності та прибутковості за ряд періодів. Стабільна тенденція до зниження рівня цих показників свідчить про зростаючу загрозу банкрутства підприємства, що може реалізуватися в майбутньому періоді. Порівняння абсолютних значень показників із се-редньогалузевим дає можливість встановити, як швидко „відкладена загроза банкрутства" може стати наявною.Діагностика кризового стану та виявлення загрози банкрутства на базі використання фінансових коефіцієнтів передбачає: розрахунок їх величини, проведення горизонтального, порівняльного та еталонного аналізу, підготовку аналітичного висновку.

Найбільш популярним прийомом діагностування є еталонний аналіз, який передбачає порівняння фактичних значень певних оціночних показників з еталонним значенням, яке встановлено у певному нормативному акті або є результатом певних статистичних досліджень.

Таблиця 1.1 - Рівні платоспроможності відповідно до методичних рекомендацій щодо виявлення ознак неплатоспроможності

| Назва стану |

Визначення |

Економічний критерій наявності |

| 1.Поточна неплатоспроможність |

Фінансовий стан підприємства, при якому через випадковий збіг обставин суми наявних у нього коштів та високоліквідкнх активів недостатньо для погашення поточного боргу (виконання зобов'язань перед кредиторами після терміну їх сплати, у тому числі із заробітної плати, сплати податків і зборів). При наявності на будь-яку дату відповідає законодавчому визначенню „неспроможне підприємство", на початок та кінець кварталу- „ боржник» |

Ш<0

Пп = А040

+ А045

+А220

+А230

+ А240

(наявні грошові кошти)

- П620

(в частині прострочених поточних зобов’язань)

|

| 2.Критична неплатоспроможність |

Фінансовий стан підприємства, при якому на початок і в кінці звітного кварталу, що передував поданню заяви про порушення справи про банкрутство, має місце невиконання нормативних значень коефіцієнта покриття (Аи) та коефіцієнта забезпеченості власними коштами (Аз). Відповідає законодавчому визначенню «потенційний банкрут». |

ПП<0

Аи<1.5

Аз<0.1

Кп=А220

(оборотні активи):П620

(поточні зобов’язання)

|

Необхідно зазначити, що в нормативно-інструктивних матеріалах, прийнятих різними відомствами України (Комісією з цінних паперів та фондової біржі, Національним банком України, Міністерством фінансів України, визначені еталонні (рекомендовані) значення певних фінансових коефіцієнтів, які суттєво різняться між собою. Це ще раз підтверджує, що використовувати цей методичний прийом діагностики слід надзвичайно обережно, оскільки еталонні значення, як правило, не мають відповідного обґрунтування чи статистичного підтвердження.

Ідея створення моделей для прогнозування банкрутства підприємств на основі використання статистичного апарату та теорії ймовірності народилася на початку 30-х років XX століття, в роки Великої депресії. Саме тоді в Західній Європі та Америці банкрутство великої кількості підприємств і необхідність захисту інтересів інвесторів та інших суб'єктів ринку від загрози фінансових втрат обумовили зацікавленість у розробці інструментарію, який би дав змогу заздалегідь визначити „проблемні підприємства" та провадити відносно них відповідну фінансову політику.

Внаслідок створення статистичних моделей прогнозування банкрутства зацікавлені особи отримують простий та ефективний інструмент, при застосуванні якого є можливість з певною ймовірністю стверджувати, чи збанкрутує підприємство протягом певного періоду часу, чи ні. Простота використання статистичних моделей полягає в їх чисельному визначенні, тобто в отриманні чисельного показника вірогідності банкрутства на основі обробки певного обсягу економічної та фінансової інформації оцінюваного підприємства.

Серед різних початкових досліджень поведінки коефіцієнтів, що попереджають крах фірми, були праці A. Winaror і R.F. Smith, які вивчили 183 фірми, що відчували фінансові складнощі протягом 10 років (до 1931 p.). Дослідники дійшли висновку, що коефіцієнт співвідношення між чистим обіговим капіталом та сумою активів був одним з найбільш точних і надійних показників банкрутства. FitzpatrickP.J. аналізував 3- і 5-річні тренди 13 коефіцієнтів у 20 фірмах, що збанкрутували в 1920-1929 pp. Порівнюючи їх з показниками контрольної групи, він дійшов висновку, що з 19 успішно діючих фірм всі аналізовані коефіцієнти деякою мірою передбачають кризу. Однак виявилось, що найкращими показниками є співвідношення „прибуток / чистий власний капітал" і „чистий власний капітал / сума заборгованості".

C.L. Merwirвивчив досвід 939 фірм в 1926-1936 pp. Проаналізувавши декілька основних коефіцієнтів, він з'ясував, що З коефіцієнти були найбільш прийнятними для передбачення припинення діяльності фірми за 4-5 років заздалегідь. Це такі, як коефіцієнт покриття, відношення чистого обігового капіталу до суми активів і чистого власного капіталу до суми заборгованості. Вони характеризуються низхідними трендами перед припиненням діяльності і весь час показують значення нижче нормального рівня.Зосереджуючи свою увагу на досвіді компаній, деякі дослідники відчули складності з виплатою заборгованості та банківських кредитів. Hickman W.B. вивчив досвід випуску корпоративних облігацій 1900-1943 pp. і дійшов висновку, що коефіцієнт покриття відсоткових виплат (разів) і відношення чистого прибутку до обсягу продажу є досить корисним прогнозом невиконання умов випуску облігацій.

Застосовуючи більш складну статистичну методику, ніж була у попередників, Beaver W.H. довів, що фінансові коефіцієнти виявились корисними для прогнозування банкрутства і невиконання зобов'язань по облігаціях не менш як за 5 років до краху. Він визначив, що коефіцієнти можна використовувати для точного розмежування фірм, які відчувають крах і уникають його в значно більшому ступені, ніж це можливо при випадковому прогнозі.

Одним з його висновків було те, що і в короткостроковій, і в довгостроковій перспективі відношення потоків грошових коштів до суми заборгованості було найкращим прогнозом, на другому місці були коефіцієнти структури капіталу, на третьому - коефіцієнти ліквідності, а найгіршими - коефіцієнти оборотності.

З початку 60-х років минулого століття до теперішнього часу-центр уваги теоретиків та практиків антикризового управління діяльністю підприємств перемістився на розробку багатомірних статистичних моделей, що прогнозують вірогідність ліквідних ускладнень та загрозу банкрутства на основі певної системи показників господарсько-фінансової' діяльності. Новий підхід до розв'язання проблеми прогнозування банкрутства пов'язаний з ім'ям відомого дослідника Едварда Альтмана.Внесок Е.Альтмана до проблеми діагностики банкрутства необхідно розглядати в двох аспектах.По-перше, з ім'ям Е. Альтмана пов'язаний перехід від пошуку одномірних індикаторів кризи та банкрутства фірм до розробки багатомірної системи діагностики. Розглядаючи банкрутство як наслідок критичного порушення фінансової рівноваги, Е.Альтман висунув та апробував припущення стосовно неможливості оцінки такого багатомірного явища за допомогою єдиного показника, оскільки наслідки порушення фінансової рівноваги можуть виявляти себе через погіршення різноманітних показників діяльності підприємства.По-друге, Е. Альтман є засновником технології розробки бага-тофакторної статистичної моделі прогнозування банкрутства на базі застосування багатофакторного дискримінантного аналізу (БДА).

БДА як статистичний метод дослідження був відомий ще до досліджень Е.Альтмана, але застосовувався переважно в біологічних та психологічних науках. Використання цього методу надає можливість здійснювати класифікацію деякої сукупності об'єктів на дві або більше груп залежно від їхніх індивідуальних характеристик. Особливістю цього методу є формування функції, яка характеризує взаємозв'язок між зміною кількісних характеристик та якісною ознакою відповідної групи. Наприклад, на базі використання інформації лабораторних досліджень внутрішніх органів людини можливо встановити її стать (чоловік або жінка) та вік (у межах визначених діапазонів).

Використання БДА передбачає: визначення кількості вихідних груп, що мають бути утворені, та їх якісних характеристик;формування інформаційної бази дослідження, тобто визначення залежності між деякою сукупністю кількісних характеристик масиву об'єктів дослідження та їх якісною ознакою; використання математичного апарату Б ДА, що дає змогу знайти лінійну комбінацію характеристик, яка найкращим чином поділяє сукупність на певні групи.

Запропонований метод діагностики було використано й іншими дослідниками, що обумовило розробку чисельних статистичних моделей діагностики банкрутства та фінансових ускладнень (табл. 1.2).

Таблиця 1.2 – Приклади побудови дискримінант них моделей

| Назва моделі |

Модель |

Умовні позначення |

Характеристика значення Z |

| Модель Спрінгейта |

Z=1.03X1+3.07X2+0.66X3+0.4X4 |

Х1 – робочий (обіговий) капітал/загальна вартість активів;

Х2 – прибуток до сплати податків та процентів/загальна вартість активів;

Х3 – прибуток до сплати податків/короткострокова заборгованість;

Х4 – обсяг продажу/загальна вартість активів.

|

Якщо Z<0.862 підприємство є потенційним банкрутом. |

| Показник платоспроможності Z Конана і Гольдера |

Z=-0.16X1+0.22X2+0.87X3+0.10X4+0.24X5 |

Х1 – дебіторська заборгованість+грошові кошти/зобов’язання;

Х2 – постійний капітал/всього пасивів;

Х3 – фінансові витрати/виручка від реалізації;

Х4 – витрати на персонал/додана вартість;

Х5 – валовий прибуток/залучений капітал.

|

Z = 0.210 вірогідність 100%

Z = 0.480 вірогідність 90%

Z = 0.002 вірогідність 80%

Z = -0.026 вірогідність 70%

Z = -0.068 вірогідність 50%

Z = -0.087 вірогідність 40%

Z = -0.107 вірогідність 30%

Z = -0.131 вірогідність 20%

Z = -0.164 вірогідність 10%

|

| Модель Ліса |

Z = 0.063R1+0.092R2+0.057R3+0.001R4 |

К1 – обіговий капітал/сума активів;

К2 – прибуток від реалізації/сума активів;

К3 – нерозподілений прибуток/сума активів;

К4 – ринкова вартість власного капіталу/позиковий капітал.

|

Z<0,037 – висока імовірність банкрутства. |

Наведений нище детальний аналіз методики розробки статистичних моделей прогнозування банкрутства, зокрема Z-рахунку Е.Альтмана, дозволяє визначити найважливіші умови коректного застосування таких моделей.

1.Часова відповідність, яка передбачає застосування моделі в тому періоді часу, в якому вона безпосередньо розроблена або з незначним лагом запізнення.За ЗО років після розробки моделі відбулися суттєві зміни в макро- та мікросередовищі функціонування підприємств, механізмі їх державного регулювання, податковому законодавстві, інших чинниках, що обумовлюють появу кризових явищ. Все це не може не вплинути на значення дискримінантних коефіцієнтів та перелік параметрів розробленої моделі.

2.Відповідність об'єкта оцінювання, яка передбачає застосування моделі для оцінки вірогідності банкрутства підприємств, що відповідають параметрам вибірки, зробленої для створення моделі.

Сучасна методика та інформаційна база розрахунку показників, що увійшли до моделі, суттєво відрізняються від прийомів їхньої оцінки, застосованих Е.Альтманом. Отже, за сучасних умов модель Е.Альтмана та інші аналогічні статистичні моделі для оцінки вірогідності банкрутства українських підприємств використовувати недоцільно. Отриманий результат може бути помилковим у зв'язку з існуванням зазначених вище невідповідностей.На жаль, в економічній літературі можна зустріти чисельні пропозиції „творчого" доопрацювання моделей закордонних дослідників - прийняття окремих показників нульовими, заміна окремих показників, зміна методики їх розрахунку тощо. Ці та подібні до них пропозиції не враховують економічної суті Z-рахунку як дискримінантної границі, обчисленої для певної вибірки підприємств-аналогів, що працюють за певних умов господарювання.

Для підсилення прогнозованої ролі моделі фірма „SyspasLtol" трансформує Z-коефіцієнт в PAS-коефіцієнт (PerfomanceAnalysysScore - коефіцієнт аналізу діяльності), що дає змогу відстежувати діяльність компанії в часі. PAS-коефіцієнт - це відносний рівень діяльності компанії, виведений на основі її Z-коефіцієнта за певний рік, який виражений у відсотках від 1 до 100. Наприклад, PAS-коефіцієнт - 50 вказує, що діяльність компанії, яка обстежується в даному році, оцінюється * задовільно, тоді як PAS-коефіцієнт - 10 свідчить, що лише 10% компаній перебувають у гіршому становищі (незадовільна ситуація). Підрахувавши Z-коефіцієнт для компанії, можна привести абсолютний показник фінансового становища до відносного показника фінансової діяльності. Якщо Z-коефіцієнт може свідчити, що компанія перебуває в ризикованому становищі, то PAS-коефіцієнт відображає історичну тенденцію і поточну діяльність на перспективу.

Сильною стороною такого підходу є його спроможність зіставляти ключові характеристики звіту прибутків і збитків та балансу в єдине представницьке співвідношення. Так, компанія, що одержує більші прибутки, але слабка з точки зору балансу, може бути прямо зіставлена з менш прибутковою компанією, баланс якої врівноважений. За суттю, підхід ґрунтується на тому принципі, що ціле більш цінне, ніж сума його складових.Для компаній, що мають негативний Z-коефіцієнт додатково розраховується „рейтинг ризику". Він вираховується на основі тренду Z-коефіцієнта, величини негативного Z-коефіцієнта і кількості років, впродовж яких компанія знаходилася в ризикованому фінансовому становищі. Використовується п'ятибальна шкала, в якій оцінка в 1 бал вказує на „ризик, але незначну імовірність "негайного лиха"", а 5 балів означає, що компанія знаходиться „за межами збереження колишньої форми".

Такий аналітичний підхід є практичним інструментом для оцінки ризику, що виявляється за бухгалтерськими даними. Наділений знаннями, професійний кредитний менеджер може варіювати умови угоди, уникати високих ризиків або управляти ними більш уміло і перегруповувати зусилля на перспективні компанії. В Україні метод дискримінантного статистичного аналізу також отримав поширення і визнання. Зокрема, він використаний при розробці „Порядку проведення оцінки фінансового стану бенефіціара та визначення виду забезпечення для обслуговування та погашення позики, наданої за рахунок коштів міжнародних фінансових організацій", який затверджено наказом Міністерства фінансів України від 01.04.2003р. №247.

Порядок установлює єдині методичні засади проведення Міністерством фінансів України оцінки фінансового стану бенефіціара, а також визначення виду і розміру забезпечення для обслуговування та погашення позики, яку планується надати за рахунок коштів міжнародних фінансових організацій.

Значення інтегрального показника є результатом розв'язку дискримінантної функції, незалежними змінними в якій є окремі коефіцієнти, що характеризують різні параметри фінансового стану бенефіціара. Базовий алгоритм багатофакторної дискримінантної функції для розрахунку інтегрального показника має такий вигляд:

Z=0,97 Х1 + 1,33 Х1 + 1,33 Х2 + 0,5 Х2 + 0,5 Х3 + 0,6 Х3 + 0,6 Х4+ Х4+

+ 2,063 Х5 + 0,067 Х5 + 0,067 Х6, - 4,15, (1.1) Х6, - 4,15, (1.1)

де Х1 - коефіцієнт покриття;

Х2 - коефіцієнт фінансової автономії;

Х3 - коефіцієнт оборотності вкладеного капіталу;

Х4 - рентабельність операційного продажу за грошовим потоком;

Х5 - коефіцієнт рентабельності активів за грошовим потоком;

Х6 - коефіцієнт відношення позичкового капіталу до чистої виручки від реалізації (зі знаком мінус).

Для нейтралізації надмірного впливу коефіцієнта оборотності вкладеного капіталу на результати аналізу в розрахунках максимальне його значення запропоновано приймати: для оптової і роздрібної торгівлі, готелів і ресторанів - фактичне значення; для харчової промисловості, переробки сільськогосподарської продукції, сільського та лісового господарства, транспорту і зв'язку- 10,0; для підприємств усіх інших видів діяльності - 5,0. З метою нейтралізації надмірного впливу цього коефіцієнта на результати дискримінантного аналізу максимальне його значення рекомендується приймати на рівні 4,0; мінімальне - на рівні -4,0, тобто в межах від -4,0 до 4,0 фактичного значення показника.

Економічна інтерпретація інтегрального показника дає прогнозну оцінку потенційного фінансового стану бенефіціара на наступні один-три роки:

- якщо значення інтегрального показника менше або дорівнює -0,90 -робиться висновок про незадовільний фінансовий стан бенефіціара та недоцільність залучення державою позики МФО для її подальшого кредитування бенефіціара;

- якщо значення інтегрального показника знаходиться в межах від -0,90 до +0,90 - визнається необхідність проведення додаткового аналізу;

- якщо значення інтегрального показника більше 0,90 - стан бенефіціара визнається як задовільний.

Таким чином, існуючі в даний час методи діагностики банкрутства в основному базуються на використанні показників, що характеризують фінансовий стан підприємства і його фінансові результати, а отже, його фінансову безпеку. Тобто, рішення даної задачі актуальне як для підприємств, де криза очевидна і необхідно приймати антикризові заходи, так і для решти підприємств, оскільки дозволяє виявити і усунути (або зменшити) на ранній стадії вплив негативних чинників розвитку. Діагностика погроз фінансової безпеки припускає визначення і моніторинг чинників, що визначають стійкість фінансово-економічного положення на короткострокову і середньострокову перспективу, а також показників (індикаторів) оцінки рівня економічної безпеки; визначення їх порогових значень. При визначенні порогових (бар'єрних) значень індикаторів економічної безпеки використовують наступну класифікацію, що характеризує стан підприємства:

1. Нормальне, що характеризує високий рівень економічної безпеки, при якому ступінь використання потенціалу максимальна або близька до обґрунтованих нормативів, що визначають здібність підприємства до відтворення.

2. Критичне, при якому рівень економічної безпеки є мінімально допустимим. Подолання цього рівня означає перехід підприємства в економічно небезпечну зону, що характеризується недостатністю ресурсів для здійснення фінансової і виробничої діяльності, неефективним використанням ресурсів і т.д.

РОЗДІЛ 2 ДІАГНОСТИКА ФІНАНСОВОГО СТАНУ ТА ЗАГРОЗИ

БАНКРУТСТВА ТОВ «РОСКО»

2.1 Організаційно-економічна характеристика ТОВ «РОСКО»

Запорізький силікатний завод стінових матеріалів вступив в ряд діючих підприємств в грудні місяці 1959 року. В пусковий комплекс заводу входили дві шахтні печі по випалюванню вапна потужністю 60 тон вапна в добу кожна, а також цех силікатної цегли проектною потужністю 60 млн. штук умовної цегли (мцц), за рік. З вересня 1994 року завод перетворений в ТОВ «РОСКО».В результаті постійної модернізації устаткування і механізації виробництва в наступні роки сьогодні завод має можливість виробляти силікатної цегли 220-230 тис. шт. за рік.

ТОВ «РОСКО» займається виробництвом та збутом продукції власного виробництва, а також є посередником в купівлі-продажу вугля.

Основна продукція заводу модульна силікатна цегла.Марки за міцністю - 75, 100, 125, 150. 175, 200, 250. Колір виробу - світлосірий.26.07.96 р. на зборах акціонерів ТОВ «РОСКО» був затверджений Устав підприємства. Устав складається із слідуючих розділів:

- загальні положення.ТОВ «РОСКО» створено на підставі Постанов Президента України"Про Корпорації державних підприємств від 15 червня 1993 року .№ 210/93.Про заходи по забезпеченню прав громадян за використання приватизаційних майнових сертифікатів від 26 липня 1994 року. № 699/94.Рішення Запорізької Обласної Ради народних депутатів від 4 серпня 1994 року "Про перетворення державного підприємства Запорізького заводу стінових матеріалів в процесі приватизації державного майна в ТОВ".

- мета і предмет Товариства;

- майно Товариства;

- юридичний Статут Товариства;

- акціонери Товариства;

- уставний фонд Товариства.За станом на 01.01.2007 р. Уставний фонд Товариства складав 5803,14 тис. гривень. Уставний фонд розділений на 1389402 простих іменних акцій номінальною вартістю 42,3 грн. кожна;

- акції Товариства;

- порядок розподілу прибутку і покриття затрат;

- органи управління Товариством. Управління Товариством здійснюється:вищий орган Товариства;спостережувальна рада;правління Товариства:ревізійна Комісія;

- облік і звітність;

- порядок внесення змін в Устав;

- припинення діяльності Товариства;

- профсоюзний комітет підприємства.

ТОВ «РОСКО» на прикладі служби маркетингу має лінійно-функціональну організаційну структуру управління. Вона дозволяє організувати управління за лінійною схемою, а функціональні відділи апарату управління підприємства тільки допомагають лінійним керівникам вирішувати управлінські задачі.Така структура управління завдяки своїй ієрархічності забезпечує швидку реалізацію управлінських рішень. сприяє спеціалізації і підвищенню ефективності роботи, функціональних підрозділів, примножує швидкий маневр ресурсами.Дане підприємство в ієрархічній галузевій системі відноситься безпосередньо до Міністерства хімічної промисловості.

На ТОВ «РОСКО» постачальниками ресурсів являються:

- ВАТ "Запоріжгаз” - газ;

- Запорізькобленерго - електроенергію;

- Придніпровське управління залізницею - послуги, перевезення

вантажів;

- ВАТ Запорізький річпорт - пісок;

- Комсомольське рудоуправління - поставка вапна;

- Нижньодніпровська нафтобаза - поставка нафтопродуктів і ПЗМ;

- а також інші юридичні особи.

ДИРЕКТОР ДИРЕКТОР

Рис.2.1 - Організаційна структура управління ТОВ «РОСКО»

Рис. 2.2 - Структура бухгалтерії ТОВ «РОСКО» Рис. 2.2 - Структура бухгалтерії ТОВ «РОСКО»

Традиційно структура і джерела утворення майна підприємства досліджуються за допомогою порівняльного аналітичного балансу. Методику Його складання запропонував у 20-ті роки один з фундаторів балансознавства М. Блатов. Щоб отримати порівняльний аналітичний баланс, треба вихідний баланс доповнити показниками структури, абсолютної та структурної динаміки вкладень (активи) і джерел коштів (пасиви) підприємства за звітний період. При складанні та аналізі порівняльного балансу використовують прийоми аналізу горизонтального (визначають абсолютні та відносні (міни різних статей балансу) та вертикального (визначають питому вагу окремих статей та їх змій). Показники порівняльного балансу можна об'єднати у групи:

- структури балансу;

- динаміки балансу;

- структурної динаміки балансу.

На основі структури змін в активі та пасиві можна зробити висновки про те, які джерела в основному забезпечували надходження нових коштів і в які активи вони були інвестовані. Забезпечення наступних витрат і платежів (розд. IIпасиву) та доходи майбутніх періодів (розд. Vпасиву) показують заборгованість підприємства власне собі, тобто йдеться про власні кошти підприємства. Тому в агрегованому порівняльному балансі суми цих розділів слід додати до власного капіталу. Складемо агрегований аналітичний баланс за вихідними даними балансу.

Проаналізувавши агрегований аналітичний баланс, можна виявити як позитивне, так і негативне у фінансовому стані підприємства.

Позитивне:

- відбулося зростання величини сформованих необоротних активів,

так і оборотних активів (запаси і витрати майбутніх періодів) підприємства за рахунок власних коштів, причому це зростання відбулося за рахунок як статутного капіталу так і за рахунок інших джерел;

- відбулося істотне збільшення частки власних коштів у формуванні

запасів (з 10,5% на початок року до 27,3% на кінець року);

- відбулося зростання кредиторської заборгованості, при скороченні

короткострокових позик, що зменшує витрати по кредитам підприємства.

Негативне:

- дебіторська заборгованість збільшилась у 1,63 рази, що, можливо, спричинилось зниженням платоспроможності споживачів продукції підприємства;

Таблиця 2.1 - Агрегований аналітичний баланс ТОВ «РОСКО» за 2006-2007 рр.

| Стаття балансу |

На 2006 р. |

На 2007 р. |

Зміни за 2007 р. |

абсолютні

тис. грн.

|

темп,

%

|

структури |

частка, пункті |

| тис. грн. |

відсоток до підсумку |

тис. грн. |

відсо ток до підсумку |

| Актив |

| Майно разом |

14589,6 |

100,00 |

15558,4 |

100,00 |

968,8 |

6,64 |

100,00 |

0,00 |

| Необоротні активи |

11896 |

81,54 |

12084,4 |

77,67 |

188,4 |

1,58 |

19,45 |

-3,87 |

| Оборотні активи |

2690,8 |

18,44 |

3469,4 |

22,30 |

778,6 |

28,94 |

80,37 |

3,86 |

| Запаси |

1935,8 |

71,94 |

2227 |

64,19 |

291,2 |

15,04 |

37,40 |

-7,75 |

| Дебіторська заборгованість |

740,8 |

27,53 |

1208,4 |

34,83 |

467,6 |

63,12 |

60,06 |

7,30 |

| Поточні фінансові інвестиції |

10,2 |

0,38 |

19,6 |

0,56 |

9,4 |

92,16 |

1,21 |

0,19 |

Кошти та їх еквіваленти

|

4 |

0,15 |

14,4 |

0,42 |

10,4 |

260,00 |

1,34 |

0,27 |

| Витрати майбутніх періодів |

2,8 |

0,02 |

4,6 |

0,03 |

1,8 |

64,29 |

0,19 |

0,01 |

| Пасив |

| Джерела майна разом |

14589,6 |

100,00 |

15558,40 |

100,00 |

968,80 |

6,64 |

100,00 |

0,00 |

| Власний капітал |

12099 |

82,93 |

12694,40 |

81,59 |

595,40 |

4,92 |

61,46 |

-1,34 |

| Статутний капітал |

10528,8 |

87,02 |

10594,00 |

83,45 |

65,20 |

0,62 |

10,95 |

-3,57 |

| Інші джерела |

1570,2 |

12,98 |

2100,40 |

16,55 |

530,20 |

33,77 |

89,05 |

3,57 |

| Позиковий капітал |

2490,6 |

17,07 |

2864,00 |

18,41 |

373,40 |

14,99 |

70,43 |

1,34 |

| Довгострокові зобов'язання |

- |

- |

- |

- |

- |

- |

- |

- |

| Короткострокові кредити та позики |

1020,6 |

40,98 |

841,60 |

29,39 |

-179,00 |

-17,54 |

-33,76 |

-11,59 |

| Кредиторська заборгованість і поточні зобов'язання |

1470 |

59,02 |

2022,40 |

70,61 |

552,40 |

37,58 |

147,94 |

11,59 |

- поточні фінансові інвестиції ще на початок року були сформовані за рахунок позикових коштів; за звітний період залучення цього джерела збільшилось 1,9 разів.

Частка обротних виробничих фондів в обігових коштах: показує чатску обігових коштів у виробничій сфері. Нормативне значення: збільшення особливо в умовах інфляції.

. (2.1) . (2.1)

Таким чином, на підприємстві відбулося збільшення частки обігових коштів у виробничій сфері, що відповідає нормативному значенню показника.

Частка основних засобів в активах: показує частку коштів інвестованих в ОЗ у валюті балансу. Нормативне значення: зменшення за умов незмінних або зростаючих обсягів реалізації.

. (2.2) . (2.2)

Таким чином, відбулося скорочення частки коштів інвестованих у ОЗ, що свідчить про зростання обсягів виробництва на підприємстві, в результаті чого кошти були інвестовані у виробництво.

Коефіцієнт зносу основних засобів: показує рівень фізичного та морального зносу ОЗ. Нормативне значення: зменшення.

. (2.3) . (2.3)

, ,

. .

Відбулося незначне зменшення основних коштів (на 0,003).

Частка довгострокових фінансових інвестицій в активах: показує частку фінансових портфельних інвестицій у валюті балансу; зменшення. Нормативне значення: збільшення за умов доходів від фінансових інвестицій.

. (2.4) . (2.4)

Відбулося скорочення фінансових портфельних інвестицій на підприємстві.

Частка оборотних виробничих активів: показує частку мобільних виробничих активів у валюті балансу. Нормативне значення: збільшення.

. (2.5) . (2.5)

Таким чином, відбулося відбулося зростання частки оборотних виробничих активів у валюті балансу на 0.01, що може свідчити про майбутнє зростання виробництва.

Коефіцієнт мобільності активів: показує скільки коштів припадає на 1 одиницю не обігових; потенційна можливість перетворення активів ліквідні кошти.Нормативне значення: збільшення, рекомендований рівень Км об=0,5.

. (2.6) . (2.6)

Таким чином, відбулося зростання мобільності активів, що свідчить про можливість шидкого перетворення активів підприємства у ліквідні кошти.

Побудуємо таблицю, відобразивши та проаналізувавши у ній коефіцієнти майнового стану підприємства у динаміці, розрахуваши абсолютне і відносне відхилення.

Таблиця 2.2 - Аналіз майнового стану підприємства ТОВ «РОСКО» за 2006-2007 рр.

| Показник |

Значення |

Відхилення |

| 2006 р. |

2007 р. |

абсолютне |

відносне |

| 1 |

2 |

3 |

4 |

5 |

| Частка оборотних виробничих фондів в обігових коштах |

0,1 |

0,11 |

0,01 |

1,10 |

| Частка основних засобів в активах |

0,41 |

0,34 |

-0,07 |

0,83 |

Продовження табл. 2.2

| 1 |

2 |

3 |

4 |

5 |

| Коефіцієнт зносу ОЗ |

0,646 |

0,649 |

0,00 |

1,00 |

| Частка довгострокових фінансових інвестицій в активах |

0,04 |

0,03 |

-0,01 |

0,75 |

| Частка оборотних виробничих виробничих активів |

0,04 |

0,05 |

0,01 |

1,25 |

| Коефіцієнт мобільності активів |

0,64 |

0,9 |

0,26 |

1,41 |

Рис. 2.3 - Динаміка показників майнового стану підприємства ТОВ «РОСКО» за 2006-2007 рр.

Таким чином, проаналізувавши майновий стан підприємства робимо наступні висновки: на підприємстві відбулося збільшення частки обігових коштів у виробничій сфері, що відповідає нормативному значенню показника; відбулося скорочення частки коштів інвестованих у ОЗ, що свідчить про зростання обсягів виробництва на підприємстві, в результаті чого кошти були інвестовані у виробництво.

Рис. 2.4 - Показники майнового стану ТОВ «РОСКО» за 2006-2007 рр.

Відбулося незначне зменшення основних коштів (на 0,003); відбулося скорочення фінансових портфельних інвестицій на підприємстві; відбулося відбулося зростання частки оборотних виробничих активів у валюті балансу на 0.01, що може свідчити про майбутнє зростання виробництва; відбулося зростання мобільності активів, що свідчить про можливість шидкого перетворення активів підприємства у ліквідні кошти.

2.2 Аналіз ліквідності, платоспроможності та фінансової стійкості

Аналіз ліквідності підприємства здійснюється за даними Балансу (ф1) і дозволяє визначити здатність підприємства оплатити свої поточні зобов'язання. Здійснюється шляхом розрахунку наступних показників: коефіцієнта загальної ліквідності (покриття), коефіцієнта швидкої ліквідності , коефіцієнта абсолютної ліквідності й чистого оборотного капіталу.

Коефіцієнт ліквідності поточної: показує достатність обігових коштів для погашення боргів протягом року. Нормативне значення: збільшення; рекомендується значення Кл.п.=1; Кл.п.<1 – неліквідний баланс; якщо Кл.п.=1-05 – своєчасна ліквідація боргів.

. (2.7) . (2.7)

, ,

. .

Рис. 2.5 - Динаміка коефіцієнта поточної ліквідності ТОВ «РОСКО» за 2006-2007 рр.

Забезпеченість підприємства оборотними ресурсами для покриття поточних зобов'язань оцінюється, як достатнє, але цей показник знижується, потрібно звернути на це увагу.

Коефіцієнт швидкої ліквідності: показує скільки одиниць найбільш ліквідних активів припадає на одиницю термінових боргів. Він відображає платіжні можливості підприємства щодо сплати поточних зобов'язань за умови сучасного проведення розрахунків з дебіторами. Нормативне значення: збільшення; Кл.ш. 1; у міжнародній практиці Кл.ш.=0,7. 1; у міжнародній практиці Кл.ш.=0,7.

. (2.8) . (2.8)

, ,

. .

За умови сучасного розрахунку з дебіторами наше підприємство має досить привабливе положення, тому що має досить фінансових ресурсів для покриття всіх своїх поточних зобов'язань.

Коефіцієнт абсолютної ліквідності: показує готовність негайно ліквідувати короткостроковий борг. Нормативне значення: збільшення; Кл.а. = 0,2-0,35.

(2.9) (2.9)

, ,

. .

У порівнянні з попереднім періодом, у звітному періоді платоспроможність підприємства різко знизилася , що викликає занепокоєння.

Власні обігові кошти: показують оборотні активи, які фінансуються за рахунок власного капіталу і довгострокових зобов’язань. Наявність Рк означає не лише здатність платити поточні борги, а й можливість розширити виробництво. Нормативне значення: збільшення.

Рк =Власний капітал+Довгострокові зобов’язання–

-необоротні активи. (2.10)

Р0

к = 274918+9920+1-212374 =72465,

Р1

к = 338177+21+9920-222227 = 125891.

Таким чином, підприємство володіє достатньою величиною власних обігових коштів для того, щоб не лише розрахуватися за поточні зобов’язання, а й розширити виробництво. Власні обігові кошти підприємства збільшилися на 53426 грн. або 73,73%, що свідчить про ефективну діяльність підприємства.

Коефіцієнт забезпечення обротних активів власними коштами: показує абсолютну можливість перетворення активів у ліквідні кошти. Нормативне значення: збільшення, рекомендується значення Кз.в.к.>0.

. (2.11) . (2.11)

Маневреність робочого капіталу: показує частку запасів, матеріальних активів у власних обігових коштах, обмежує свободу маневру власними коштами. Нормативне значення: зменшення; збільшення запасів призводить до уповільнення оборотності обігових коштів, в умовах інфляції – до залучення дорогих кредитів, що зменшує платоспроможність підприємства.

. (2.12) . (2.12)

Таким чином, на ТОВ «РОСКО» відбулося скорочення запасів матеріальних цінностей у власних обігових коштах, що призвело до покращення маневреності робочого капіталу, до зростання оборотності обігових коштів та покращення показників платоспроможності. Зміна показника становила: -0,16або -29,63%.

Рис. 2.6 - Динаміка маневреності робочого капіталу ТОВ «РОСКО» за 2006-2007 рр.

Маневреність власних обігових коштів: показує частку абсолютно ліквідних активів увласних обігових коштах; забезпечує свободу фінансового маневру. Нормативне значення: збільшення.

. (2.13) . (2.13)

На ТОВ «РОСКО» в незначній мірі зросла частка власних обігових коштів на 0,03 або на 300%, що в деякій мірі покращило свободу фінансовго маневру.

Коефіцієнт забезпечення власними обіговими коштами запасів: показує наскільки запаси, що мають найменшу ліквідність у складі оборотних активів, забезпечені довгостроковими стабільними джерелами фінансування. Нормативне значення: збільшення.

. (2.14) . (2.14)

Таким чином, ТОВ «РОСКО» не володіє достатніми довгостроковими джерелами фінансування для забезпечення найменш ліквідних запасів, причому цей показник погіршився на 657,17 або на 11905%.

Коефіцієнт покриття запасів: показує скільки на одиницю коштів, що вкладені у запаси припадає у сукупності власних коштів, довгострокових та короткострокових зобов’язань. Нормативне значення: збільшення.

. (2.15) . (2.15)

Таким чином, на одну одиницю коштів вкладених у запаси, припадає 3,55 грн. власних, довгострокових та короткостроких зобов’язань. Відбулося збільшення на 1,5 або 73,17%.

Коефіцієнт фінансової незалежності: характеризує можливість підприємства виконати зовнішні зобов’язання за рахунок власних активів; його незалежність від позикових джерел. Нормативне значення: Кавт.>0.5.

. (2.16) . (2.16)

Рис. 2.7 - Динаміка коефіцієнта фінансової незалежності ТОВ «РОСКО» за 2006-2007 рр.

Таким чином, на ТОВ «РОСКО» відбулося зростання фінансової незалежності від позикових джерел фінансування, що свідчить про зростання прибутковості підприємства, ефективності управління підприємством.

Коефіцієнт фінансової залежності: показує скільки одиниць сукупних джерел припадає на 1-цю власного капіталу. Нормативне значення: зменшення; показник, обернений до Кавт; нормативне значення Кф.з.=2.

. (2.17) . (2.17)

Таким чином, 1,25 одиниць сукупних джерел у 2007 році припадає на 1-цю власного капіталу, відбулося зменшення фінансової залежності підприємства від позикових коштів.

Коефіцієнт маневреності власного капіталу: показує частку власних обігових коштів у власному капіталі. Нормативне значення: збільшення; Км.>0,1.

. (2.18) . (2.18)

Таким чином, відбулося зростання частки власних обігових коштів у власному капіталу на 47,83%.

Коефіцієнт концентрації позикового капіталу: показує скільки припадає позикового капіталу на 1-цю сукупних джерел. Нормативне значення: зменшення; Кавт критичне значення Кп.к.<0,5.

. (2.19) . (2.19)

Висновок: на ТОВ «РОСКО» відбулося зменшення частки позикових коштів у сукупній величині джерел фінансування.

Коефіцієнт фінансової стабільності: показує забезпеченість заборгованості власними коштами, їх перевищення над позиковими – фінансова стійкість. Нормативне значення: Кф.с.>1.

. (2.20) . (2.20)

Таким чином, ТОВ «РОСКО» має більш ніж достатньо власних коштів для покриття, погашення позикової заборгованості, при цьому фінансовий стан на підприємстві покращився, показник фінансовї стійкості покращився на 8,1%.

Показник фінансового левіриджу: показує залежність підприємства від довгострокових зобов’язань. Збільшення Фл – підвищення фінансовго ризику. Нормативне значення: зменшення. Фл<0,25.

. (2.21) . (2.21)

Тов. «РОСКО» має низьку залежність від довгострокових зобов’язань, причому в 2007 році вона зменшилася.

Коефіцієнт фінансової стійкості: показує частку стабільнх джерел фінансування у їх загальному обсязі. Нормативне значення: Кф.с.=0,85-0,90.

. (2.22) . (2.22)

Значення коефіцієнта фінансової стійкості не відповідає нормативному значенню, отже підприємству не достатньо стабільних джерел фінансування.

Таким чином, проаналізувавши показник ліквідності, платоспроможності та фінансової стійкості ТОВ «РОСКО» робимо наступні висновки:

- забезпеченість підприємства оборотними ресурсами для покриття

поточних зобов'язань оцінюється, як достатнє, але цей показник знижується, потрібно звернути на це увагу;

Таблиця 2.3 - Аналіз ліквідності, платоспроможності та фінансової стійкості ТОВ «РОСКО» за 2006-2007 рр.

| Показник |

Значення |

Відхилення,+/- |

| 2006 рік |

2007 рік |

абсолютне |

відносне |

| Коефіцієнт ліквідності поточної |

2,13 |

2,68 |

0,55 |

1,26 |

| Коефіцієнт ліквідності швидкої |

1,5 |

2,04 |

0,54 |

1,36 |

| Коефіцієнт ліквідності абсолютної |

0,012 |

0,06 |

0,05 |

5,00 |

| Власні обігові кошти |

72465 |

125891 |

53426,00 |

1,74 |

| Коефіцієнт забезпечення оборотних активів власними коштами |

0,65 |

0,70 |

0,05 |

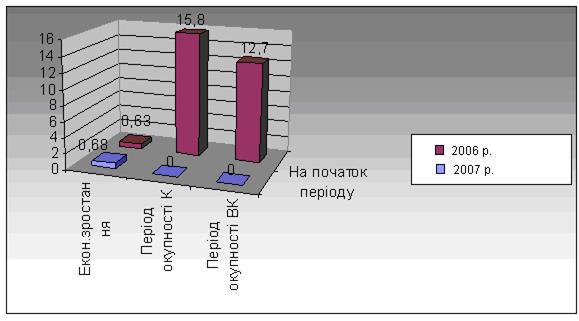

1,08 |