Розробка формалізованої схеми оцінки кредитних ризиків

Основною метою удосконалення управління кредитними ризиками є розробка експертної системи оцінки кредитних ризиків при кредитуванні фізичних осіб, що вирішує задачу оцінки кредитоспроможності позичальників, виходячи з цілей максимізації прибутку банку при забезпеченні його ліквідності в ринкових відносинах і специфіки української економіки.

Основна ідея складається у використанні сучасних інтелектуальних методів сегментації і класифікації при оцінці кредитоспроможності позичальників.

Поставлена мета досягається рішенням наступних конкретних задач:

- вивчення економічної і технічної літератури по розглянутому питанню;

- систематизація наукових знань про оцінку кредитних ризиків при кредитуванні фізичних осіб;

- виявлення факторів виникнення кредитних ризиків а також встановлення важливості цих факторів;

- вивчення залежності між досліджуваними величинами (вхідні анкетні дані про позичальника, процентна ставка по кредиту, імовірність повернення кредиту);

- вивчення особливостей оцінки кредитних ризиків при кредитуванні фізичних осіб комерційними банками в умовах ринкової економіки;

- сегментувати позичальників по групах подібних факторів на підставі кредитної історії;

- класифікувати кожного позичальника і віднести його, згідно з даними з анкет, до однієї із груп;

- оцінити імовірність повернення кредиту.

Об'єктом даного дослідження є кредитна діяльність банку, а також кредитний ризик, як невід'ємна складова будь-якої кредитної операції.

Предметом дослідження виступає теоретичний і методологічний інструментарій оцінки і регулювання ризику кредитного портфеля банку.

Математичну постановку задачі оцінки кредитних ризиків в умовах комерційного банку можна сформулювати в такий спосіб. Банк видає різні види кредитів (Кi

) фізичним особам на різні потреби. Головна мета видачі кредитів населенню – одержання максимального прибутку (Pmax

) у залежності від процентної ставки.

Насамперед задача оцінки кредитних ризиків зводиться до оцінки кредитоспроможності позичальників.

Банк видаючи кредити повинний точно знати що позичальник точно у визначений термін виплатить всю суму кредиту, для цього потрібно проаналізувати усі фактори кредитоспроможності (Хi

) і на виході віднести позичальника до того або іншого класу з максимальною вірогідністю (D).

Реклама

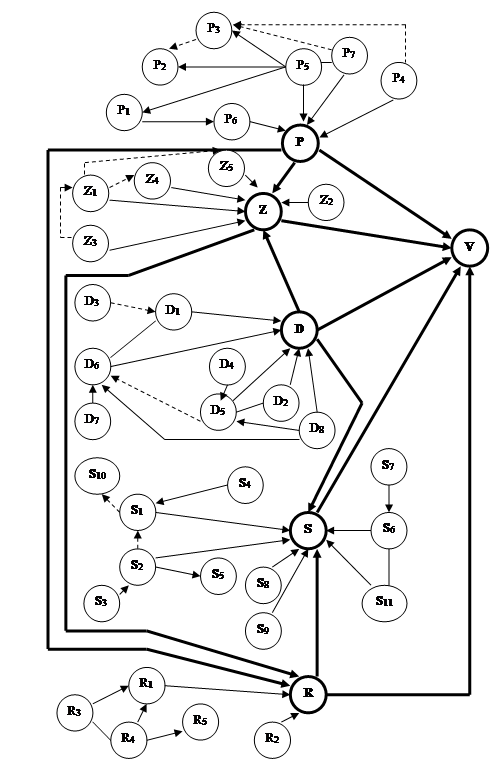

У підсумку, розробка математичної моделі оцінки кредитних ризиків зводиться до побудови скорингової експертної системи, яку можна розглядати як задачу сегментації і класифікації: знаючи відповіді на питання анкети  визначити, до якої групи відноситься позичальник: визначити, до якої групи відноситься позичальник:  для «добрих» клієнтів, і для для «добрих» клієнтів, і для  “поганих”. Скоринг являє собою зважену суму факторів ризику кредитної якості позичальників: “поганих”. Скоринг являє собою зважену суму факторів ризику кредитної якості позичальників:

Де S - значення скоринга, X1

,X2

...Xk

- параметри клієнта, що входять в оцінку його кредитної якості, a1

,a2

...ak

- ваги, що характеризують значимість відповідних параметрів клієнта (фактори ризику його кредитоспроможності) для формування його кредитного скоринга. Скорингова експертна система буде побудована за допомогою такого математичного методу – як самонавчальні карти Кохонена.

На першому етапі позичальник на підставі анкетних даних (вхідні фактори) буде сегментований і згрупований по подібних факторах з іншими позичальниками, кредитні історії яких, мали позитивний або негативний результат і потім провести факторний аналіз.

На другому етапі, виходячи з попереднього аналізу можна з отриманих сегментів виділити групи позичальників і прийняти рішення: видавати кредит чи ні.

Вимоги до моделі оцінки кредитних ризиків:

1. модель повинна задовольняти вимогам повноти й адаптивності;

2. модель повинна відповідати вимогам по ліміту затрачуваного часу;

3. модель повинна бути орієнтована на реалізацію за допомогою існуючих технічних засобів;

4. модель повинна мати консолідовану інформацію про клієнтів,представлену в уніфікованому виді. Інформація повинна періодично поповнюватися даними з усіх філій банку. Таке сховище буде виконувати функцію кредитного бюро;

5. модель повинна мати достовірний спосіб класифікації (вірогідність повинна бути більш 90%) потенційних позичальників і відсікання «неблагонадійних».

Це дозволить знизити ризики неповернення до мінімуму, що дозволить видавати більш дешеві кредити і, відповідно, залучить більше позичальників. При цьому значно збільшиться прибуток від кредитування фізичних осіб;

6. модель класифікації позичальників повинна мати властивості тиражування і адаптації до стану ринку, до кожної філії банку. Тобто побудована, ґрунтуючись на загальних закономірностях, модель повинна коректуватися під властиві кожній філії особливості. Це дозволить врахувати місцеві особливості, що ще більше дозволить знизити ризик;

Реклама

7. модель класифікації повинна періодично перебудовуватися, з огляду на нові тенденції ринку. Цим досягається її актуальність.

Отже, задача полягає в побудові моделі класифікації потенційних позичальників. Рішення задачі також повинне мати велику вірогідність класифікації, можливістю адаптації до будь-яких умов, простотою використання моделі.

Було з'ясовано які з факторів впливають на кредитоспроможність людини.

На думку експертів, по цих факторах можна врахувати сумарний ризик. Тим самим повинне досягатися і віднесення потенційного позичальника до здатного або не здатного повернути кредит.

Формалізований алгоритм роботи і впровадження скорингової системи в комерційному банку має такий вигляд:

1. На першому етапі оператор повинний внести анкету позичальника в базу даних.

2. Далі на наступному етапі експертна скорингова модель оцінки ризиків повинна видати рішення.

3. Далі для зниження навантаження на кредитний відділ і автоматизації прийняття рішень уводиться коефіцієнт довіри Kd

– деякий числовий параметр, що характеризує ступінь довіри до скоринг-модели. Анкети, що задовольняють цьому критерієві, не попадають на розгляд у кредитний відділ.

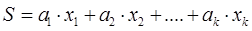

Алгоритм обробки анкет представлений на рисунку 1:

Рисунок 1 - Схема роботи скорингової системи

Де Кd

- коефіцієнт довіри, КО – кредитний відділ, СБ – служба безпеки банку.

Проведемо аналіз впливу вхідної інформації і факторів впливу на вихідну інформацію системи.

Для цього необхідно провести аналіз залежності факторів один від одного. Усі фактори можна узагальнити в групи по розділах анкети, заповнюваної позичальниками:

Таблиця 1 - Фактори, що впливають на кредитоспроможність

| Категорія |

Фактори категорії |

| Базова персональна інформація |

Стать, вік, освіта… |

| Інформація про сімейний стан |

Сімейний стан, кількість дітей… |

| Реєстраційна інформація |

Прописка, термін проживання по даній адресі… |

| Інформація про зайнятість |

Спеціальність, сфера діяльності підприємства… |

| Інформація про фінансове становище |

Зарплата, інші нарахування й утримання |

| Інформація з забезпеченості |

Майно, цінні папери… |

| Інформація про кредитну історію |

Кількість минулих кредитів, поточні зобов'язання… |

При побудові моделі оцінки кредитоспроможності величезну допомогу експертові зробить різноманітна аналітична звітність.Тому що позичальники будуть розділені на 2 класи, тобто «добрим» кредитом варто вважати той, котрий позичальник повернув у термін і в повному обсязі, відповідно «поганий» – зворотна ситуація.

Для оцінки кредитоспроможності потенційних позичальників необхідно побудувати "кредитний портрет" для кожного позичальника.

Ця модель є унікальною розробкою, що враховує як кращі досягнення світового досвіду оцінки позичальників, так і, головне, специфіку українських умов.

Кредитний портрет позичальника формується на підставі об'єктивних чисельних оцінок статистичної інформації й анкетних даних позичальника.

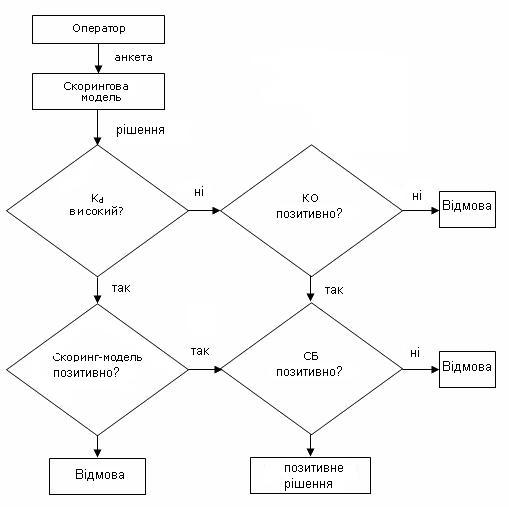

Кредитний портрет потенційного позичальника являє собою криву на площині, по одній осі якої відкладена передбачувана сума кредиту з урахуванням відсотків, а по іншій осі - передбачуваний термін його погашення (час).

Рисунок 2 - Кредитний портрет позичальника

Крива, що характеризує кредитний портрет позичальника, розділяє площина рисунка на дві області – над кривою і під кривою. Область над кривою відповідає «неакцептованим» кредитам, область під кривою – «акцептованим».

Наприклад, на термін t0

розглянутий позичальник може бути кредитований на будь-яку суму, що не перевищує S0

(точки B і C, але не точка A).

Максимальна сума кредиту, на яку може претендувати позичальник – Smax

(точка D), і ця сума може бути видана тільки на час t*

.

Система скоринга, побудована на підставі аналізу кредитного портрета позичальника, дозволяє в явному виді врахувати час, що істотно підвищує точність оцінки кредитоспроможності фізичних осіб при довгостроковому і середньостроковому кредитуванні.

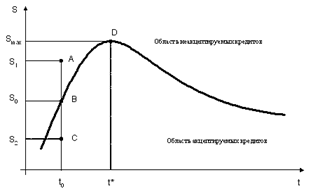

Для наочності покажемо зв'язок вхідних і вихідних факторів експертної системи на рисунку

Рисунок 3 – Інформаційний граф

Таблиця 2 – Опис позначень інформаційного графа

| Види зв'язків |

Пояснення |

|

логічна – зв'язок між параметрами носить умовний характер і не може бути оцінена математично через слабкий вплив |

|

інформаційна – зв'язок між параметрами може бути оцінений, однак у розроблюваній системі не визначається, а задається на основі апріорної інформації |

|

функціональна – функціональна залежність існує і враховується в системі при її розробці |

Приведемо опис вузлів інформаційного графа:

Р – Параметри кредиту;

- P1

- Сума кредиту;

- P2

- Вартість кредиту;

- P3

- Термін кредиту;

- P4

- Дата кредитування;

- P5

- Ціль кредитування;

- P6

– Кількість;

- P7

– Забезпеченість займу;

Z – Інформація про позичальника;

- Z1

- Вік;

-

Z2

- Стать;

- Z3

- Освіта;

- Z4

– Наявність кредитної історії;

- Z5

– Оцінка кредитної історії;

S – Власність позичальника;

- S1

- Приватна власність;

- S2

– Квартира;

- S3

- Площа квартири;

- S4

- Спосіб придбання власності;

- S5

– Розташування;

- S6

– Машина;

- S7

- Термін експлуатації машини;

- S8

- Заміський будинок;

- S9

- Земельна ділянка;

- S10

- Прописка в даному районі;

- S11

– Гараж;

D – доходи;

D1

- Клас підприємства;

D2

- Час роботи підприємства;

D3

- Галузь підприємства;

D4

- Спеціалізація;

D5

- Посада;

D6

- Термін роботи на підприємстві;

D7

- Термін роботи зі спеціальності;

D8

- Середньомісячний доход;

R – витрати;

R1

- Середньомісячні витрати;

R2

- Основний напрямок витрат;

R3

- Кількість утриманців;

R4

- Цивільний стан;

R5

- Зайнятість чоловіка;

R6

- Термін проживання в регіоні;

V – рішення прийняте системою – давати \ не давати кредит;

Інформаційний граф має 6 вузлів, галузі яких безпосередньо зв'язані один з одним.

|