СОДЕРЖАНИЕ

введение

1 учет финансовых результатов предприятия

1.1Теоретическое обоснование вопросов учета финансовых результатов организации и его нормативное регулирование

1.2Характеристика исследуемого предприятия

1.3Первичный сводный учет финансовых результатов организации

1.4 Синтетический и аналитический учет финансовых результатов предприятия

2 анализ финансовых результатов предприятия

2.1 Теоретические аспекты анализа финансовых результатов предприятия

2.2 Система показателей для оценки рентабельности

2.3 Практическое применение анализа финансовых результатов

заключение

литература

приложени

Я

Введение

В условиях рыночной экономики главной целью деятельности предприятия является получение прибыли. Прибыль - важнейший показатель эффективности работы предприятия, источник его жизнедеятельности. Рост прибыли создает финансовую основу для осуществления расширенного воспроизводства организации и удовлетворения социальных и материальных потребностей ее учредителей и работников. За счет прибыли выполняются обязательства предприятия перед бюджетом, банками и другими организациями. Поэтому достоверность исчисления финансового результата (бухгалтерской прибыли) становится важнейшей задачей бухгалтерского учета и экономического анализа на предприятии.

Однако в процессе работы по некоторым хозяйственным операциям у предприятия могут возникать и убытки, которые уменьшают полученную прибыль и снижают рентабельность. Конечный финансовый результат (прибыль или убыток) слагается из финансовых результатов от реализации и доходов от операционных и внереализационных результатов, уменьшенных на сумму расходов по этим операциям.

При формирующихся рыночных отношениях ориентация предприятий на получение прибыли является непременным условием для их успешной предпринимательской деятельности, критерием выбора оптимальных направлений и методов этой деятельности. В современной России, при становлении и развитии коммерческих предприятий, проблема правильности учета и анализа становится наиболее актуальной. Учет и анализ финансового результата предприятия необходим на любой стадии производства.

Информация о финансовых результатах деятельности организации формируется главным образом в виде отчетов о прибылях и убытках. Эти данные необходимы для оценки и анализа потенциальных изменений в ресурсах организации, при прогнозировании формирования денежных потоков на основании имеющихся ресурсов и при обосновании эффективности использования дополнительных ресурсов.

Реклама

Целью данной работы является изучение учета и анализа финансовых результатов организации.

В соответствии с поставленной целью решаются следующие задачи:

1. Рассмотрение теоретических и практических основ учета финансовых результатов.

2. Изучение анализа финансовых результатов на предприятии.

Объектом исследования в данной работе является предприятие ЗАО «Парфюм Новосибирск», занимающееся производством и реализацией парфюмерной продукции в городе Новосибирске.

1 Учет финансовых результатов предприятия

1.1

Теоретическое обоснование вопросов учета финансовых результатов организации

и его нормативное регулирование

Финансовый результат деятельности организации определяется показателем прибыли или убытка, полученного по результатам отчетного года.

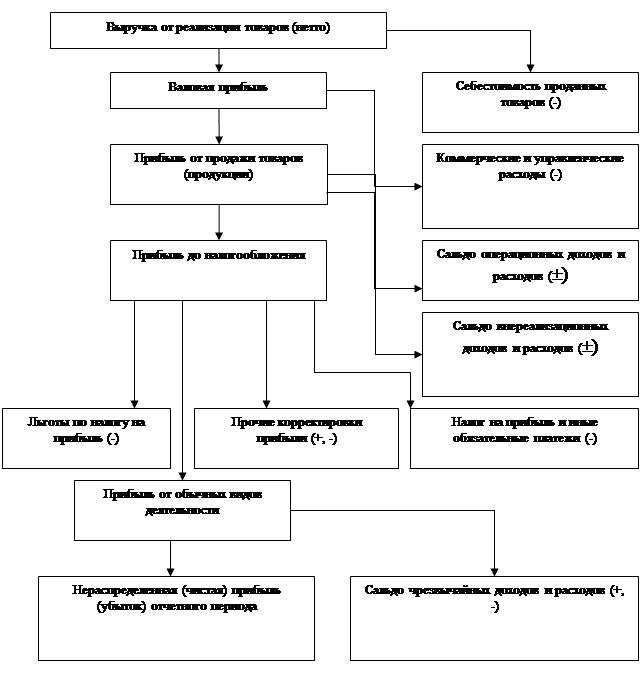

Формирование финансовых результатов предприятия (прибыли) можно представить следующим образом (рис. 1.1).

Финансовый результат является важным показателем деятельности предприятия. Именно от него зависит решение о продолжении фирмой функционирования на рынке. Неудивительно, что данному вопросу уделено значительное внимание в современной литературе.

Все доходы и расходы предприятия учитываются в его журнале хозяйственных операций и сводной оборотной ведомости. Этому моменту посвящен теоретический материал большинства литературы по бухгалтерскому учету. В ней рассматривается порядок учета доходов и расходов организации от основного вида деятельности, а также прочих доходов и расходов.

Доходами от обычных видов деятельности является выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг.

Расходами по обычным видам деятельности являются расходы, связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров, а также выполнением работ, оказанием услуг.[1]

При формировании расходов по обычным видам деятельности должна быть обеспечена их группировка по следующим элементам[2]

:

- материальные затраты;

- затраты на оплату труда;

- отчисления на социальные нужды;

- амортизация;

- прочие затраты.

В состав прочих доходов и расходов включаются операционные, внереализационные и чрезвычайные доходы и расходы.

Реклама

Операционными доходами являются[3]

:

· поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации;

· поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

· поступления, связанные с участием в уставном капитале других организаций (включая проценты и иные доходы по ценным бумагам);

· прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества);

· поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров;

· проценты, полученные за предоставление в использование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке.

Рисунок 1.1 – Формирование прибыли предприятия

В состав операционных расходов включаются[4]

:

- расходы, связанные с предоставлением за плату во временное пользование активов организации, а также прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

- расходы, связанные с участием в уставном капитале других организаций;

- расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции;

- проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов);

- расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

- отчисления в оценочные резервы, создаваемые в соответствии с правилами бухгалтерского учета (резервы по сомнительным долгам, под обесценение вложений в ценные бумаги), а также резервы, создаваемые в связи с признанием условных фактов хозяйственной деятельности и др.

Внереализационными доходами организации являются[5]

:

· штрафы, пени, неустойки за нарушение условий договоров;

· активы, полученные безвозмездно, в том числе по договорам дарения;

· поступления в возмещение причиненных организации убытков;

· прибыль прошлых лет, выявленная в отчетном году;

· суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности;

· курсовые разницы;

· суммы дооценки активов и др.

Внереализационные расходы организации включают:

- штрафы, пени, неустойки за нарушение условий договоров;

- возмещение причиненных организацией убытков;

- убытки прошлых лет, признанные в отчетном году;

- суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания;

- курсовые разницы;

- сумма уценки активов;

- перечисление средств (взносов, выплат), связанных с благотворительной деятельностью, расходы на осуществление спортивных мероприятий, отдыха и т.п.

Чрезвычайными доходами считаются поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии и т.п.)

В составе чрезвычайных расходов отражаются расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности.

Затем все данные систематизируются и вносятся в бухгалтерский баланс (Форма № 1), Отчет о прибылях и убытках (Форма № 2), Отчет о прибылях и убытках (Форма № 4), которые является основными источниками информации для анализа финансового состояния организации.[6]

Форма данных отчетов приведена в Приложении 1, 2 и 3 соответственно.

К настоящему времени в России формально сложилась определенная концепция в регулировании учета и отчетности. Учет финансовых результатов, как и любая другая бухгалтерская отчетность, регулируется законодательством РФ, указами президента РФ и постановлениями Правительства РФ.

Основным законодательным документом, регулирующим бухгалтерскую отчетность в целом и учет финансовых результатов в частности, является Федеральный закон от 21.11.96 № 129-ФЗ «О бухгалтерском учете», а также Положение по ведению бухгалтерского учета и бухгалтерской отчетности, утвержденное приказом Минфина России от 29.07.98 № 34н.

В Федеральном Законе «О бухгалтерском учете» подробно описаны все требования к предоставлению бухгалтерской отчетности, которые и учитывают финансовые результаты деятельности предприятия.

Правила формирования в бухгалтерском учете информации о доходах и расходах коммерческих организаций установлены Положением по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденным приказом Минфина России от 06.05.99 № 32н и «Расходы организации» ПБУ 10/99, утвержденное приказом Минфина России от 06.05.99 № 33н.

В соответствии с ПБУ 9/99 доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашение обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества).

Данное Положение регулирует учет доходов от обычных видов деятельности, операционных доходов, внереализационных доходов. В соответствии с настоящим Положением поступления могут быть приняты к бухгалтерскому учету как доходы организации только при одновременном соблюдении следующих условий[7]

:

- доход должен быть получен в соответствии с конкретным договором, на основании законодательных и нормативных актов или согласно обычаям делового оборота;

- сумма дохода должна быть определена;

- право собственности на материальные ценности (товары, готовую продукцию, материальные запасы и т.п.) должно перейти к покупателю, а выполненные работы (оказанные услуги) должны быть приняты заказчиком;

- суммы расходов (произведенных или предстоящих), связанных с какой-либо хозяйственной операцией, должны быть определяемыми;

- необходимо, чтобы должник оплатил или принял на себя обязанность оплатить переданные ему материальные ценности (выполненные работы, оказанные услуги).

В соответствии с ПБУ 10/99 расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества).

Данное Положение регулирует учет расходов по обычным операциям, операционных расходов, внереализационных расходов.

В соответствии с настоящим Положением затраты могут быть приняты к бухгалтерскому учету и включены в расходы организации для целей налогооблажения только при одновременном соблюдении следующих условий[8]

:

- расходы должны производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

- сумма расходов должна быть определяемой;

- организация должна оплатить или принять на себя обязанность оплатить данные расходы.

Таков краткий обзор нормативных документов, регламентирующих учет финансовых результатов организаций.

1.2

Характеристика исследуемого предприятия

Рассмотрим учет финансовых результатов организации на конкретном примере. В качестве исследуемого предприятия возьмем фирму ЗАО «Парфюм Новосибирск». Фирма занимается производством парфюмерии, а также ее реализацией. Местонахождение предприятия и почтовый адрес: 630039, г. Новосибирск, ул. Крамского, 42.

Предприятие ЗАО «Парфюм Новосибирск» достаточно стабильно функционирует на рынке и ежегодно получает прибыль. Так, в 2005 году чистая прибыль предприятия составила 41965 тыс. руб., в то время как в 2004 году данный показатель составлял 11858 тыс. руб. Таким образом, за год произошло увеличение прибыли на 254%. Это объясняется значительным увеличением выручки предприятия с 70626 тыс. руб. до 102072 тыс. руб., т.е. на 44,5%. Себестоимость проданных товаров и услуг за рассматриваемый период изменилась с 56579 тыс. руб. до 79436 тыс. руб., увеличившись на 40,4%.

Очень важным показателем, характеризующим деятельность предприятия, является рентабельность продаж. Рентабельность продаж предприятия ЗАО «Парфюм Новосибирск» в 2004 году составила 21%, а в 2005 году – 53%. Повышение рентабельности является положительной тенденцией. Это говорит о значительном повышении эффективности деятельности предприятия.

Данная организация коммерческая. Поэтому она является собственником имущества, созданного за счет вкладов (долей, паев) учредителей (участников), а также производственного и приобретенного организацией в процессе деятельности капитала. По отношению к организации ее участники имеют обязательные права, заключающиеся в возможности принимать участие в управлении делами организации, получать часть распределяемой прибыли (дивиденд), получать часть имущества при ликвидации организации после расчетов с кредиторами.

Как и любое закрытое акционерное общество предприятие проводит свою хозяйственно-финансовую политику, опираясь в решениях на ограниченное собрание акционеров.

ЗАО «Парфюм Новосибирск» действует в соответствии с уставом, утвержденным Протоколом № 1 от 18 ноября 2002 года, составленным в соответствии с Гражданским Кодексом Российской Федерации и Федеральным законом «Об акционерных обществах», а также Федеральным законом от 07.08.2001 г. № 120-ФЗ «О внесении изменений и дополнений в Федеральный закон «Об акционерных обществах».

ЗАО «Парфюм Новосибирск» является юридическим лицом, имеет самостоятельный баланс, обособленное имущество, несет самостоятельную ответственность по своим обязательствам, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, исполнять обязанности, быть истцом и ответчиком в суде.

Основной целью создания и деятельности предприятия является хозяйственная деятельность, направленная на извлечение прибыли для удовлетворения социальных и материальных потребностей участников предприятия, удовлетворения общественных потребностей в его продукции, работах, услугах.

Учредители ЗАО «Парфюм Новосибирск» несут ответственность по обязательствам в размере уставного капитала, который был создан за счет средств учредителей. Размер уставного капитала ЗАО «Парфюм Новосибирск» 225000 рублей, состоящий из 100 обыкновенных акций номинальной стоимостью 2250 каждая.

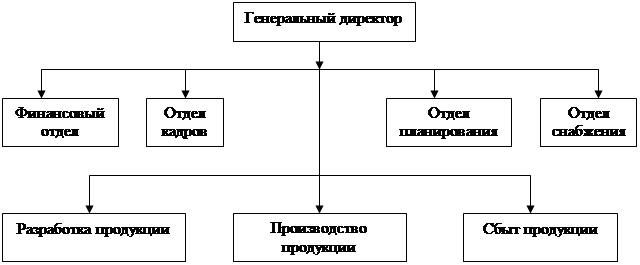

Современное предприятие представляет собой сложную экономическую систему, в которой лежит взаимодействие материальных, трудовых и финансовых ресурсов. Производственно-техническое единство предприятия определяется общностью назначения изготавливаемой продукции и является важнейшей чертой предприятия. Предприятие представляет собой целостную экономическую систему, состоящую из отдельных структурных подразделений, обеспечивающих развитие данной системы. Поэтому важное значение представляет организационная структура организации, которая представлена на рис. 1.2.

Рисунок 1.2 – Организационная структура предприятия ЗАО «Парфюм Новосибирск»

Штат сотрудников предприятия составляет 50 человек. Организация ЗАО «Парфюм Новосибирск» имеет производственный, бухгалтерский, маркетинговый отдел (отдел сбыта), отдел планирования.

Рассмотрим организацию бухгалтерского учета предприятия ЗАО «Парфюм Новосибирск».

Структура бухгалтерии ЗАО «Парфюм Новосибирск» приведена на рисунке 1.3.

Главный бухгалтер Главный бухгалтер

Бухгалтерия Касса Плановый отдел

Зам. Гл. бухгалтера Старший кассир

Рисунок 1.3 - Структура бухгалтерии ЗАО «Парфюм Новосибирск»

Ответственность за организацию бухгалтерского учета, соблюдение законодательства при выполнении хозяйственных операций несут руководители организации ЗАО «Парфюм Новосибирск». Они же устанавливают организационную форму бухгалтерской службы – самостоятельное структурное подразделение, возглавляемое главным бухгалтером.

Руководитель ЗАО «Парфюм Новосибирск» создает условия для выполнения всеми подразделениями и работниками организации требований главного бухгалтера по документальному оформлению хозяйственных операций и представлению в бухгалтерию необходимых документов и сведений.

В соответствии с конкретными условиями деятельности организации ЗАО «Парфюм Новосибирск» учет в ней организован по централизованной форме. То есть в подразделениях организации оформляются лишь первичные документы, которые в установленные сроки передаются в бухгалтерию, где осуществляется синтетический и аналитический учет всех операций, составляется отчетность, в том числе бухгалтерский баланс, по организации в целом.

Учетная политика предприятия ЗАО «Парфюм Новосибирск» составляется главным бухгалтером в конце года на следующий за ним год и утверждается Приказом генерального директора предприятия.

1.3

Первичный сводный учет финансовых результатов организации

Все хозяйственные операции, проводимые организацией, должны оформляться соответствующими документами. Эти документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать следующие обязательные реквизиты[9]

:

- наименование документа;

- дату составления документа;

- наименование организации, от имени которой составлен документ;

- содержание хозяйственной операции;

- измерители хозяйственной операции в натуральном и денежном выражении;

- наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

- личные подписи указанных лиц.

Для обеспечения правильности применения таких документов используется их классификация по однородным признакам.

По месту составления первичные документы подразделяются на внешние (поступают в организацию из государственных и вышестоящих организаций, банков, поставщиков, покупателей и других организаций) и внутренние (составляются персоналом организации).

По назначению документы группируются на:

· распорядительные – содержат указание о выполнении хозяйственных операций (приказы, распоряжения, чеки, доверенности);

· оправдательные – оформляются совершившиеся операции в момент их совершения (акты приема-передачи основных средств, квитанции, приходные и расходные кассовые ордера и т.п.);

· бухгалтерского оформления – создаются работниками бухгалтерии для подготовки учетных записей (ведомости начисления амортизации, распределения общепроизводственных расходов, расчеты, бухгалтерские справки и др.);

· комбинированные – имеют признаки нескольких видов документов, например, распорядительного и оправдательного и являются одновременно основанием для совершения операции и ее оправдания.

По порядку составления различают первичные и сводные документы.

В первичных сводных документах хозяйственные операции регистрируются впервые. Такие документы являются формальным доказательством ее выполнения. К подобным документам относятся материальные требования, накладные, расписки, приемно-сдаточные акты и др.

Сводные документы составляются на основании первичных и содержат данные об операциях, ранее оформленных соответствующими первичными документами. К сводным документам относятся авансовые отчеты, банковские выписки, кассовые отчеты и др. Сводные документы используются при систематизации и группировки сведений первичных документов, получения обобщенных показателей и позволяют уменьшить количество учетных записей на счетах.

Практически все хозяйственные операции предприятия связаны с получением дохода или расхода. Все они должны подтверждаться первичными документами, которые затем анализируются и заносятся в сводные документы. Таким образом, проводится первичный сводный учет финансовых результатов организации. Так же проводится данный учет и на предприятии ЗАО «Парфюм Новосибирск».

1.4 Синтетический и аналитический учет финансовых результатов предприятия

Как уже отмечалось ранее, доходы и расходы организации делятся на доходы и расходы от обычных видов деятельности и прочие доходы и расходы.

Для обобщения доходов и расходов, связанных с обычными видами деятельности организации, и определения финансового результата используется счет 90 «Продажи», к которому могут быть открыты субсчета:

90-1 «Выручка»;

90-2 «Себестоимость продаж»;

90-3 «Налог на добавленную стоимость»;

90-4 «Акцизы»;

90-9 «Прибыль/убыток от продаж».

Синтетический и аналитический учет по счету 90 «Продажи» ведется в ведомости по каждому виду проданной продукции (выполненных работ, оказанных услуг), а также по регионам продаж и другим направлениям, необходимым для управления организацией.

Рассмотрим отражение от доходов и расходов от обычных видов деятельности предприятия ЗАО «Парфюм Новосибирск».

Списываются общехозяйственные расходы на субсчет 90/8 «Управленческие расходы» (принят в учетной политике организации):

Дебет 90/8 «Управленческие расходы»,

Кредит 26 «Общехозяйственные расходы»

59048,02 рублей.

Отражены отклонения фактической себестоимости изделий от нормативной:

Дебет 90/2 «Себестоимость продаж»,

Кредит 40 «Выпуск продукции (работ, услуг)»

68937,58 рублей.

Отгружена готовая продукция покупателям по накладной № 12, счету-фактуре № 25:

по отпускным ценам:

Дебет 62 «Расчеты с покупателями и заказчиками»,

Кредит 90/1 «Выручка»

900000 рублей

НДС:

Дебет 90/3 «Налог на добавленную стоимость»,

Кредит 68 «Расчеты по налогам и сборам»

150000 рублей.

Списана нормативная себестоимость реализованной продукции:

Дебет 90/2 «Себестоимость продаж»,

Кредит 43 «Готовая продукция»

496506,71 рублей.

Определен и списан результат продажи продукции:

Дебет 90/9 «Прибыль/убыток от продаж»,

Кредит 99 «Прибыли и убытки»

125507,69 рублей.

Доходы и расходы, отличные от доходов и расходов от обычных видов деятельности, считаются прочими поступлениями и расходами. В их состав включаются операционные, внереализационные и чрезвычайные доходы и расходы.

Для отражения сведений об операционных и внереализационных доходах и расходах используется счет 91 «Прочие доходы и расходы», к которому могут быть открыты субсчета:

91-1 «Прочие доходы»;

91-2 «Прочие расходы»;

91-9 «Сальдо прочих доходов и расходов».

Синтетический и аналитический учет по счету 91 «Прочие доходы и расходы» ведется в ведомости по каждому виду прочих доходов и расходов. Построение аналитического учета по прочим доходам и расходам, относящимся к одной и той же финансовой, хозяйственной операции, должно обеспечивать возможность выявления финансового результата по каждой операции.

Рассмотрим учет прочих расходов организацией ЗАО «Парфюм Новосибирск».

Определен и списан финансовый результат выбытия основных средств:

Дебет 99 «Прибыли и убытки»,

Кредит 91/9 «Сальдо прочих доходов и расходов»

26015 рублей.

Начислен штраф за несвоевременную уплату НДС:

Дебет 91/2 «Прочие расходы»,

Кредит 68 «Расчеты по налогам и сборам»

1500 рублей.

Списывается сальдо прочих доходов и расходов за отчетный месяц:

Дебет 99 «Прибыли и убытки»,

Кредит 91/9 «Сальдо прочих доходов и расходов»

1500 рублей.

Чрезвычайные доходы и расходы отражаются на счете 99 «Прибыли и убытки». На этом счете отражаются также начисленные в бюджет платежи налога на прибыль, платежи по перерасчетам по данному налогу из фактической прибыли и суммы причитающихся налоговых санкций.

Синтетический и аналитический учет на счете 99 «Прибыли и убытки» ведется в ведомости, обеспечивающей формирование данных, необходимых для составления отчета о прибылях и убытках.

Операции предприятия ЗАО «Парфюм Гарант» со счетом 99 «Прибыли и убытки» за отчетный период уже были учтены при рассмотрении операций по учету основных, операционных и внереализационных доходов и расходов.

Годовой финансовый результат формируется накопительным путем в течение отчетного года на счете 99 «Прибыли и убытки» и определяется как разница дебетового и кредитового оборотов счета. Финансовый результат, полученный организацией за отчетный год, приводит к увеличению или уменьшению собственного капитала организации.

В течение отчетного года ежемесячно на счет 99 «Прибыли и убытки» списывают прибыль (убыток), полученный по обычным видам деятельности и определенный на субсчете 90/9 «Прибыль/убыток от продаж», а также сальдо прочих доходов и расходов с субсчета 91/9 «Сальдо прочих доходов и расходов».

Все данные по различным результатом финансовой деятельности предприятия заносятся в бухгалтерский баланс (Форма № 1), Отчет о прибылях и убытках (Форма № 2), Отчет о движении денежных средств (Форма № 4). Данные отчеты для организации ЗАО «Парфюм Новосибирск» за рассматриваемый отчетный период приведены в Приложениях 1, 2 и 3.

В результате анализа показателей деятельности ЗАО «Парфюм Новосибирск», можно сделать вывод, что работа предприятия является достаточно стабильной. Во всяком случае за рассматриваемый год финансовым результатом деятельности организации стало получение прибыли в размере 41965 тыс. рублей.

Этот показатель возможно увеличить, если найти пути снижения себестоимости своего производства, а также снизить кредиторскую задолженность, так как проценты по кредитам всегда съедают часть доходов, а также их переизбыток негативно сказывается на финансовой устойчивости предприятия. Найти рациональные методы улучшения финансовых результатов помогает проведение анализа показателей финансовых результатов на предприятии.

Основные задачи реформирования системы бухгалтерского финансового учета ложатся на плечи представителей власти нашей страны. Но некоторые моменты придется осуществить все-таки и самим организациям.

Основными из них будет организация перехода бухгалтерии организации на международную систему финансовой отчетности, если этого потребуют нововведения в законодательстве (пока данный переход не является обязательным для всех фирм). Что касается конкретно отчета о прибылях и убытках, то МСФО не предусматривает для него какой-то точно определенной формой. Для грамотного перехода на систему учета по МСФО необходимо обучить этой системе свой штат бухгалтеров, отправив их на курсы профессиональной переподготовки.

На данный момент учет и отчетность на рассматриваемом предприятии ЗАО «Парфюм Новосибирск» организован достаточно качественно. Основной акцент надо сделать лишь на то, чтобы следить за изменениями, происходящими в нашей стране в области отчетности, и корректировать в соответствии с ними свою учетную политику.

2 Анализ финансовых результатов предприятия

2.1 Теоретические аспекты анализа финансовых результатов предприятия

Анализ финансовых результатов имеет важное значение для руководства предприятия, его учредителей, акционеров и кредиторов. Для руководства такой анализ позволяет определить перспективы развития предприятия, так как прибыль является одним из источников финансирования капитальных вложений и пополнения оборотных средств. Учредителям и акционерам она является источником получения дохода на вложенный ими в данное предприятие капитал. Кредиторам подобный анализ дает возможность погашения предоставленных хозяйствующему субъекту кредиторов и займов, включая и уплату причитающихся процентов.

Анализ финансовых результатов деятельности предприятия включает:

- изучение изменений каждого показателя за отчетный период по сравнению с базисным (горизонтальный анализ);

- структурный анализ соответствующих статей (в процентах);

- изучение динамики изменения показателей за ряд периодов (кварталов, лет) – трендовый анализ;

- исследование влияния отдельных факторов на прибыль (факторный анализ).

При проведении анализа финансовых результатов предприятия следует разделять понятия «выручка» и «доход». Под выручкой в российском бухгалтерском законодательстве понимается выручка от реализации готовой продукции (работ, услуг), от продажи товаров и т.п., учитываемая для определения финансовых результатов от реализации исходя из допущений временной определенности фактов хозяйственной деятельности за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей.

При этом помимо выручки предприятие может иметь и другие доходы – прежде всего операционные, а также внереализационные.

Доля доходов разных видов, в том числе внереализационных, а общей сумме валовой выручки предприятия может быть достаточно большой, а в отдельных случаях – даже превышать выручку от реализации. Поэтому самую полную картину финансовых результатов деятельности предприятия даст анализ всех его доходов.

В подавляющем большинстве случаев выручка от реализации товаров (работ, услуг), т.е. доходы от основной деятельности, являются преобладающими в структуре доходов предприятия. Если это не так, требуется более глубокий анализ причин того, почему так произошло, особенно в случаях, когда такая ситуация наблюдается в течение ряда последовательных периодов.

Аномально высокая доля финансовых доходов (от совместной деятельности и от деятельности дочерних организаций) может свидетельствовать, в частности, о том, что предприятие, даже являясь формально производственным, существует лишь как своего рода «оболочка» для других фирм.

Такую ситуацию, однако, нельзя назвать типичной. Вряд ли она встретится при анализе предприятий, ведущих активную производственную деятельность. У таких предприятий высокая доля внереализационных доходов может наблюдаться, например, в тот период, когда предприятие, выиграв крупный судебный процесс, получило большую сумму в качестве неустойки или штрафов за невыполнение обязательств от своих контрагентов.

Все это говорит о том, что при проведении анализа финансовых результатов, необходимо не только рассматривать полученные значения показателей, но и учитывать конкретную ситуацию, сложившуюся на данном предприятии.

В целом же техника подобного анализа достаточно проста. Для этого используются различные методы экономического анализа, среди которых индексный, метод разниц и цепных подстановок, метод структурных сдвигов и многие другие.

В целом же при проведении анализа финансовых результатов рассматривается динамика различных составляющих структуры доходов и расходов организации в абсолютном и относительном выражении.

Затем, используя различные методы экономического анализа, перечисленные выше, исследуется влияние различных факторов на показатели, характеризующие финансовые результаты деятельности организации.

Затем выполняется непосредственно анализ рассчитанных показателей и разрабатываются программы по повышению эффективности деятельности предприятия, а следовательно, и по повышению значений показателей финансовых результатов.

2.2 Система показателей для оценки рентабельности

Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений его деятельности (производственной, коммерческой, инвестиционной и т.д.). Их используют для оценки деятельности предприятия, как инструмент инвестиционной политики и в ценообразовании. Рентабельность полнее, чем прибыль, характеризует окончательные результаты хозяйствования, потому что является сравнительным показателем и характеризует соотношение результата (прибыли) с ресурсами (затратами).

В экономике предприятия используется множество показателей (коэффициентов) рентабельности (в зависимости от того, с чьей позиции и для каких целей, оценивается эффективность деятельности предприятия). С помощью показателей рентабельности, приведенных в таблице 2.1, можно проводить пространственно-временные сопоставления – оценивать конкурентные позиции предприятия, его привлекательность для инвесторов и тенденции развития.

Таблица 2.1 – Показатели рентабельности, используемые в деятельности предприятия (показатели могут быть безмерные (коэффициенты), но чаще измеряются в процентах)[10]

| Наименование и условное обозначение показателя |

Формула (способ) расчета |

Область использования |

Рекомендуемое значение |

| 1 |

2 |

3 |

4 |

| 1. Рентабельность определенной (i-й) продукции (Рпрод) |

Рпрод = Пвi/ВРi (отношение валовой прибыли от i-й продукции (Пвi) к выручке от реализации данной продукции - ВРi) |

При выборе видов деятельности, производимой продукции, обоснований цен на них |

Не ниже норматива прибыли, заложенного в цене i-й продукции |

| 2. Рентабельность продаж (Рпродаж) или уровень рентабельности |

Рпродаж = Пр/ВР (отношение прибыли от продаж (от реализации - Пр) к суммарной выручке от реализации продукции - ВР) |

При обосновании расширения объемов и номенклатуры производимой продукции |

Не ниже среднего норматива прибыли по всей выпускаемой продукции и рост в динамике |

| 3. Рентабельность производства (Рпр) |

Рпр = Пв/С (отношение суммарной валовой прибыли (Пв) к себестоимости производства и реализации продукции - С) |

Оценивают конкурентоспособность производства на данном предприятии, окупаемость затрат |

20 – 25% (рекомендуется по отраслям с учетом создания возможностей и источников для развития) |

| 4. Рентабельность предприятия (общая) (Рпред) |

Рпред = Пб/ВБср (отношение прибыли до налогообложения (балансовой - Пб) к среднегодовой стоимости имущества (валюте баланса) - ВБср) |

Общий показатель доходности предприятия. Показывает выгодность инвестиций в развитие предприятия |

Не ниже средней ставки за пользование банковскими кредитами |

| 5. Рентабельность собственного капитала (Рск) |

Рск = Пч/СКср (отношение чистой прибыли (Пч) к среднегодовой стоимости собственного капитала - СКср) |

Показывает выгодность инвестиций собственников в предприятие и его развитие |

То же, и

Рск > Р пред

|

| 6. Рентабельность акционерного капитала (Рак) |

Рак = Пч/АКср (отношение чистой прибыли (Пч) к среднегодовой стоимости акционерного капитала - АКср) |

Показывает эффективность капитала, инвестиций собственников в предприятие |

Не ниже процентной ставки по банковским депозитам |

Следует различать понятия экономический эффект и экономическая эффективность. Экономический эффект – это показатель, характеризующий абсолютный результат деятельности предприятия, он измеряется в денежных или натуральных единицах (примером может быть прибыль, доход от реализации, валовой национальный продукт и т.п.). Экономическая эффективность – это относительная показатель, соизмеряющий полученный эффект с затратами или ресурсами, использованными для достижения этого эффекта. Показатели эффективности чаще всего строятся в виде коэффициента (в числителе – величина эффекта, в знаменателе – ресурсов или затрат, необходимых или потраченных на его получение). Наиболее распространенными показателями эффективности предприятия как раз и являются различные виды рентабельности.

На практике также следует различать показатели экономической и финансовой рентабельности. Экономическая рентабельность – параметр, исчисленный исходя из величины прогнозной (потенциальной) прибыли, отраженной в бизнес-плане инвестиционного или инновационного проекта (программы). Финансовая рентабельность определяется на базе реальной прибыли, включенной в финансовую (бухгалтерскую) отчетность предприятия.[11]

В США и в некоторых других странах нашел применение своеобразный метод анализа рентабельности, именуемый методом «денежного потока» («кэш флоу»), основанный на том, что в числителе формулы рентабельности берется не только прибыль, а сумма прибыли и амортизационных отчислений. Это связано с тем, что в странах с развитой рыночной экономикой разрешены и используются методы так называемой ускоренной амортизации, вследствие которой сумма списания основного капитала, включаемая в издержки производства, может резко колебаться. Из-за завышения суммы амортизационных отчислений растет себестоимость и снижается прибыль и, наоборот, при недостаточном списании (к концу функционирования амортизируемых объектов) происходит занижение себестоимости и завышение прибыли. Поэтому анализ рентабельности и ее динамики, основанной на использовании абсолютной суммы прибыли, вряд ли приведет к правильным выводам.

Показатель рентабельности, основанный на методе «кэш флоу», не позволяет судить о рентабельности за какой-то определенный период, однако при рассмотрении в динамике за несколько лет подряд он весьма точно характеризует тенденции прибыли и рентабельности, отражает существенные и даже малозаметные сдвиги в этих важнейших показателях. Таким образом, обзорный и факторный анализ финансовых результатов позволяет предвидеть опасность банкротства и является основой для разработки мер, направленных на повышение доходности и укрепление финансового состояния предприятия.[12]

Таким образом, по показателям рентабельности можно судить об эффективности деятельности предприятия, его финансовых успехах. Причем данный показатель намного эффективней показателей прибыли, так как позволяет сопоставить получаемые результаты с затраченными средствами.

2.3 Практическое применение анализа финансовых результатов

Проведем анализ финансовых результатов для рассматриваемого предприятия ЗАО «Порфюм Новосибирск», используя данные бухгалтерской отчетности, приведенных в приложениях 1 и 2 данной работы.

Расчет аналитических показателей по Отчету о прибылях и убытках (приложение 2) представлен в таблице 2.2.

Из данных таблицы 2.2 следует, что по акционерному обществу «Парфюм Новосибирск» наблюдается рост всех элементов прибыли: валовой, от продаж товаров, бухгалтерской прибыли (до налогообложения), прибыли от обычных видов деятельности и нераспределенной (чистой) прибыли. На увеличение бухгалтерской прибыли существенное влияние оказало положительное сальдо операционных доходов и расходов.

Для более детального изучения факторов, вызвавших увеличение бухгалтерской прибыли, целесообразно рассмотреть источники ее формирования.

Анализ бухгалтерской прибыли обычно начинается с исследования ее динамики и структуры как по общей сумме, так и в разрезе составляющих ее элементов. Для оценки уровня и динамики показателей бухгалтерской прибыли составим таблицу 2.3.

Как следует из данных указанной таблицы, организация достигла высоких результатов в финансово-хозяйственной деятельности в отчетном периоде (2005 год) по сравнению с базисным (2004 год). Об этом свидетельствует увеличение общей суммы прибыли на 34661 тыс. руб. (49857 - 15196), или 228%. Подобный рост прибыли является результатом увеличения всех ее составляющих. В большей степени выросли такие ее элементы, как прибыль от продаж (на 8467 тыс. руб.) и операционные доходы (на 26950 тыс. руб.). Они же составляют основную долю бухгалтерской прибыли – 95,4% (43,8 + 65,5 – 13,9%).

Таблица 2.2 – Анализ прибыли предприятия по отчету «О прибылях и убытках» ЗАО «Парфюм Новосибирск»

| Наименование показателя |

2004 год, тыс. руб. |

2005 год, тыс. руб. |

Отклонение, тыс. руб. |

Удельный вес, % |

Отклонения, % |

| 2004 год |

2005 год |

1. Выручка (нетто) от продажи товаров (продукции, работ, услуг)

2. Себестоимость проданных товаров (продукции, работ, услуг)

3. Валовая прибыль

4. Коммерческие расходы

5. Управленческие расходы

6. Прибыль (убыток) от продаж

7. Операционные доходы

8. Операционные расходы

9. Внереализационные доходы

10. Внереализационные расходы

11. Прибыль (убыток) до налогообложения

12. Налог на прибыль и иные обязательные платежи

13. Прибыль (убыток) от обычной деятельности

14. Чрезвычайные доходы

15. Чрезвычайные расходы

16. Чистая (нераспределенная) прибыль (убыток)

|

70626

56579

14047

256

385

13406

5717

7179

3884

632

15196

3338

11858

0

0

11858

|

102072

79439

22636

305

458

21873

32667

6964

3047

766

49857

7892

41965

0

0

41965

|

+31446

-22857

+8589

-49

-73

+8589

+26950

+215

-837

-134

+34661

-4554

+30107

0

0

+30107

|

100,0

80,1

19,9

0,4

0,5

19,1

8,1

10,6

5,5

0,9

21,5

4,7

16,8

0

0

16,8

|

100,0

77,8

22,2

0,3

0,4

21,4

32,0

6,8

3,0

0,8

48,8

7,7

41,1

0

0

41,1

|

-

-2,3

+2,3

-0,1

-0,1

+2,3

+23,9

-3,8

-2,5

-0,1

+27,3

+3,0

+24,3

0

0

+24,3

|

Если бы не было увеличения коммерческих и управленческих расходов на 122 тыс. руб., операционных расходов на 215 тыс. руб. и внереализационных расходов на 134 тыс. руб., то прибыль до налогообложения была бы в отчетном периоде на 471 тыс. руб., или 0,9% больше (471 / 49857 ´ 100).

Более детальный анализ предполагает изучение каждого элемента бухгалтерской прибыли и повлиявших на нее факторов. Их можно классифицировать на внешние и внутренние.

Таблица 2.3 – Анализ бухгалтерской прибыли ЗАО «Парфюм Новосибирск»

| Наименование показателя |

2004 год |

2005 год |

Отклонение |

| Сумма, тыс. руб. |

В % к итогу |

Сумма, тыс. руб. |

В % к итогу |

Сумма, тыс. руб. |

В % к итогу |

| 1. Валовая прибыль |

14047 |

92,4 |

22636 |

45,3 |

+8589 |

161,1 |

| 2. Коммерческие расходы |

256 |

-1,7 |

305 |

-0,6 |

-49 |

119,1 |

| 3. Управленческие расходы |

385 |

-2,5 |

458 |

-0,9 |

-73 |

118,8 |

| 4. Прибыль (убыток) от продаж |

13406 |

88,2 |

21873 |

43,8 |

+8467 |

163,1 |

| 5. Операционные доходы |

5717 |

37,6 |

32667 |

65,5 |

+26950 |

571,1 |

| 6. Операционные расходы |

7179 |

-47,2 |

6964 |

-13,9 |

+215 |

96,9 |

| 7. Внереализационные доходы |

3884 |

25,5 |

3047 |

6,1 |

-837 |

78,5 |

| 8. Внереализационные расходы |

632 |

-4,1 |

766 |

-1,5 |

-134 |

121,2 |

| 9. Прибыль (убыток) до налогообложения |

15196 |

100,0 |

49857 |

100,0 |

+34661 |

328,0 |

К внешним факторам относятся:

- Социально-экономические условия;

- Природные условия;

- Цены на материально-энергетические ресурсы и тарифы на транспортные перевозки;

- Уровень развития внешнеэкономических связей и т.д.

К внутренним факторам относятся изменения:

· Прибыли от продаж;

· Структура реализованной продукции;

· Себестоимость продукции;

· Уровня цен на нее;

· Операционных и внереализоционных доходов и расходов.

Взаимосвязь факторов первого и второго порядка с бухгалтерской прибылью прямая, за исключением изменений себестоимости продукции, операционных и внереализационных расходов, снижение которых приводит к увеличению прибыли. Факторы первого порядка оказывают непосредственное влияние на величину бухгалтерской прибыли, а второго порядка – на прибыли от продаж.

При разработке мероприятий по дальнейшему увеличению прибыли принимаются во внимание не только результаты анализа, но и такие аспекты учетной политики предприятия, как:

· Методы оценки активов и обязательств;

· Порядок проведения инвентаризации активов и обязательств;

· Порядок контроля за хозяйственными операциями;

· Способы ведения бухгалтерского учета (методы амортизации основных средств и нематериальных активов, оценки материально-производственных запасов, признания прибыли от продажи товаров, продукции, работ и услуг);

· Оптимизация издержек на производство продукции;

· Рациональная ценовая политика и др.

Важное значение для оценки финансовых результатов деятельности предприятия имеет факторный анализ прибыли от продажи товаров (продукции, работ, услуг).

Важнейшим составляющим элементом бухгалтерской прибыли является прибыль от реализации продукции (прибыль от продаж). Поэтому в первую очередь анализируется общее изменение прибыли от реализации (табл. 2.4).

Таблица 2.4 – Оценка прибыли от реализации продукции

(прибыли от продаж)

| Наименование показателя |

2004 год |

2005 год |

Отклонение, тыс. руб. |

Темп роста, % |

1. Выручка (нетто) от продажи товаров

2. Себестоимость проданных товаров

3. Валовая прибыль

4. Коммерческие расходы

5. Управленческие расходы

6. Прибыль (убыток) от продаж

|

70626

56579

14047

256

385

13406

|

102072

79436

22636

305

458

21873

|

+31446

+22857

+8589

+49

+73

+8467

|

144,5

140,3

161,7

115,2

119,0

163,1

|

Как следует из данных таблицы 2.3, рост прибыли от реализации на 8467 тыс. руб. или 63,1% вызван увеличением выручки от продажи товаров на 31446 тыс. руб. или 44,5%. Однако примерно в тех же пропорциях (40,3; 15,2; 19%) увеличились все виды расходов. Следовательно, дальнейшее сокращение затрат на производство и реализацию продукции является основным резервом роста прибыли от продаж. Условная сумма резерва равна 22979 тыс. руб. (22857 + 49 + 73).

Ключевым элементом прибыли от продаж является валовая прибыль. Она представляет собой разницу между выручкой (нетто) от продажи товаров и себестоимостью проданных товаров.

Проведем расчет влияния отдельных факторов на изменение валовой прибыли (табл. 2.5). Индекс изменения выручки от продажи товаров в сопоставимых ценах устанавливается по формуле:

Ив = Вх / В0,

где Ив – индекс изменения выручки от продажи товаров.

Таблица 2.5 – Исходные данные по ЗАО «Парфюм Новосибирск» для факторного анализа валовой прибыли (тыс. руб.)

| Наименование показателя |

2004 год |

2005 год |

Отклонение |

| В ценах и затратах 2004 года |

В фактических продажных ценах |

| 1. Выручка (нетто) от продажи товаров |

(В0)

70626

|

(Вх)

79101

|

(В1)

102072

|

+31446 |

| 2. Себестоимость проданных товаров |

(С0)

56579

|

(Сх)

62237

|

(С1)

79436

|

-22857 |

| 3. Валовая прибыль |

(ВП0)

14047

|

(ВПх)

16864

|

(ВП1)

22636

|

+8589 |

Расчет воздействия первого фактора (изменения выручки от продажи товаров) может быть произведен двумя способами:

1. В виде разницы между базовой суммой валовой прибыли, пересчитанной на индекс изменения выручки от продажи товаров, и суммой прибыли в базисном периоде, то есть по формуле:

DВП = ВП0 ´ Ивп – ВП0,

где DВП – прирост валовой прибыли в базисном периоде;

ВП0 – сумма валовой прибыли в базисном периоде.

2. Путем умножения прироста (снижения) индекса изменения выручки от продажи товаров (Ив - 1) на размер прибыли в базисном периоде:

DВПв = ВП0 ´ (Ив - 1).

Индекс изменения выручки от продажи товаров равен 1,12 (79101 / 70626).

Расчет воздействия фактора изменения выручки от продажи товаров:

1) 14047 ´ 1,12 – 1444047 = 1686 тыс. руб.;

2) 14047 ´ (1,12 – 1,0) = 1686 тыс. руб.

Таким образом, увеличение выручки от продажи товаров в 2005 году по сравнению с 2004 годом привело к росту прибыли на 1686 тыс. рублей.

Расчет влияния второго фактора (сдвигов в ассортименте на изменение прибыли (DВПа)) осуществляется, если имеются различия в уровне рентабельности всей проданной продукции. Рентабельность реализованной продукции для этих целей можно определить отношением прибыли к выручке от продажи товаров.

Используются два способа расчета.

При первом способе расчета устанавливается разница между базисной валовой прибылью, рассчитанной исходя их фактического объема и ассортимента реализованной продукции, и базисной суммой прибыли, пересчитанной на индекс изменения объема продажи продукции, то есть по формуле:

DВПа = ВПх – ВП0 ´ Ив.

При втором способе расчета влияния сдвигов в структуре ассортимента на валовую прибыль разница между базисным уровнем рентабельности, рассчитанным исходя из фактического объема и ассортимента проданной продукции и ее базисным уровнем умножается на выручку от продажи продукции отчетного периода в базисных ценах (с учетом индекса инфляции) по формуле:

DВПа = (ВПх / Вх – ВП0 / В0) ´ Вх.

Рассчитаем данное влияние двумя указанными способами.

16864 – (14047 ´ 1,12) = 16864 – 15833 = 1031 тыс. руб.

(16864 / 79101 – 14047 / 70626) ´ 79101 = (21,3 – 19,9) ´ 79101 = 1031 тыс. руб.

В данном случае в отчетном периоде по сравнению с базисным имело место увеличение удельного веса проданной продукции с более высоким уровнем рентабельности в ее объеме, что привело к росту валовой прибыли.

При третьем способе расчета влияние колебания стоимости реализованной продукции на изменение валовой прибыли (DВПс) определяется вычитанием из себестоимости продукции отчетного периода этого показателя, рассчитанного исходя из базисных затрат на единицу продукции (Сх) по формуле:

DВПс = С1 – Сх.

Так, DВПс = 79436 – 62237 = 17199 тыс. руб. В результате роста себестоимости валовая прибыль снизилась на эту величину.

При использовании четвертого способа – влияние на изменение валовой прибыли продажных цен (DВПц) определяется вычитанием из фактической выручки от продажи товаров за отчетный период выручки от фактически реализованной продукции в базисных ценах (Вх):

DВПц = В1 – Вх.

DВПц = 102072 – 79101 = 22971.

Кроме перечисленных факторов изучаются случаи нарушения производственной и технологической дисциплины: экономия, которая образовалась вследствие невыполнения плановых мероприятий по охране труда и технике безопасности, нарушения стандартов и технических условий и др. В ЗАО «Парфюм Новосибирск» эти факторы привели к росту прибыли на 100 тыс. рублей.

Результаты факторного анализа целесообразно обобщить в отдельной таблице (табл. 2.6).

Как уже отмечалось, рентабельность также является важным показателем финансовых результатов деятельности организации.

Рассчитаем показатели рентабельности для ЗАО «Парфюм Новосибирск» (табл. 2.7).

Из данных таблицы 2.7 следует, что показатели рентабельности за отчетный период по сравнению с базисным значительно выросли, что подтверждает высокую эффективность деятельности ЗАО «Парфюм Новосибирск». Особенно существенно увеличились показатели рентабельности капитала, инвестиций и объема продаж.

Таблица 2.6 – Результаты расчетов влияния факторов на изменение прибыли от продажи товаров (продукции, работ, услуг)

| Наименование показателей |

Сумма изменений прибыли, тыс. руб. |

Общая сумма отклонения прибыли от продаж отчетного периода от базисного

В том числе за счет:

Роста выручки от продажи товаров

Увеличения удельного веса продукции с более высоким уровнем рентабельности

Роста себестоимости проданной продукции

Увеличения отпускных цен на реализованную продукцию

Повышения коммерческих расходов

Роста управленческих расходов

Несоблюдения производственной и технологической дисциплины

|

+8467

+1686

+1031

-17199

+22971

-49

-73

+100

|

Важным аспектом анализа рентабельности является оценка доходности объема продаж и расчет факторов, влияющих на ее состояние (влияние цены продукции и ее себестоимости). В этих целях будем также использовать следующие строки таблицы 2.7: 1.1, 1.2, 1.3, 2.1.

Расчет влияния изменения цены и себестоимости продукции определим методом цепных подстановок.

Таблица 2.7 – Расчет показателей рентабельности ЗАО «Парфюм Новосибирск»

| № п/п |

Показатели |

2004 год |

2005 год |

Изменения |

| 1 |

Исходные данные для расчета показателей рентабельности |

| 1.1 |

Выручка от реализации товаров, тыс. руб. |

70626 |

102072 |

+31446 |

| 1.2 |

Полная себестоимость реализованных товаров, тыс. руб. |

57220 |

80199 |

-22979 |

| 1.3 |

Прибыль от реализации (от продаж) (стр. 1.1 – стр. 1.2), тыс. руб. |

13406 |

21873 |

+8467 |

| 1.4 |

Бухгалтерская прибыль, тыс. руб. |

15196 |

49857 |

+34651 |

| 1.5 |

Чистая прибыль, тыс. руб. |

11858 |

41965 |

+30107 |

| 1.6 |

Средняя стоимость основных средств, тыс. руб. |

96432 |

106264 |

+15832 |

| 1.7 |

Средняя стоимость внеоборотных активов, тыс. руб. |

103800 |

117097 |

+13297 |

| 1.8 |

Средняя стоимость оборотных активов |

23964 |

36370 |

+12406 |

| 1.9 |

Средняя стоимость материально-производственных запасов, тыс. руб. |

3233 |

4672 |

+1439 |

| 1.10 |

Средняя стоимость активов (имущества), тыс. руб. |

127764 |

153266 |

+25502 |

| 1.11 |

Средняя стоимость собственного капитала, тыс. руб. |

115372 |

135547 |

+20175 |

| 1.12 |

Средняя стоимость инвестиций, тыс. руб. |

117737 |

137327 |

+19590 |

| 2. |

Расчет показателей рентабельности, % |

| 2.1 |

Рентабельность реализованной продукции (Ррп) (стр. 1.3 / стр. 1.2 ´ 100) |

23,3 |

27,3 |

+4,0 |

| 2.2 |

Рентабельность производства (Рп) (стр. 1.4 / (стр. 1.6 + стр. 1.9) ´ 100) |

15,2 |

22,2 |

+7,0 |

| 2.3 |

Рентабельность активов (Ра) (стр. 1.4 / стр. 1.10 ´ 100) |

11,9 |

32,5 |

+20,6 |

| 2.4 |

Рентабельность внеоборотных активов (Рвоа) (стр. 1.4 / стр. 1.7 ´ 100) |

14,6 |

42,6 |

+28,0 |

| 2.5 |

Рентабельность оборотных активов (Роа) (стр. 1.4 / стр. 1.8 ´ 100) |

63,3 |

137,0 |

+73,7 |

| 2.6 |

Рентабельность собственного капитала (Рск) (стр. 1.5 / стр. 1.11 ´ 100) |

10,3 |

31,0 |

+20,7 |

| 2.7 |

Рентабельность инвестиций (Ри) (стр. 1.5 / стр. 1.12 ´ 100) |

10,1 |

30,6 |

+20,5 |

| 2.8 |

Рентабельность продаж (стр. 1.4 / стр. 1.1 ´ 100) |

21,5 |

48,8 |

+27,3 |

1. Расчет изменения рентабельности продаж за счет роста выручки от реализации (DВР):

DВР = (ВР1 – С0) / ВР1 – (ВР0 – С0) / ВР0,

где ВР0 и ВР1 – выручка от реализации продукции в базисном и отчетном периодах;

С0 – себестоимость реализованной продукции в базисном периоде.

DВР = (102072 - 57220) / 102072 – (70626 - 57220) / 70626 = +20,6%.

2. Расчет изменения рентабельности продаж за счет увеличения себестоимости реализации (DC):

DС = (Вр1 – С1) / ВР1 – (ВР1 – С0) / ВР1,

где С0 и С1 – себестоимость реализованной продукции в базисном и отчетном периодах.

DС = (102072 – 80199) / 102072 – (102072 – 57220) / 102072 = -16,6%.

3. Общее влияние двух факторов:

+20,6 – 16,6 = +4,0%.

Другим важным аспектом анализа является изучение взаимосвязи между показателями рентабельности продаж и оборачиваемости активов.

Ра = БП / Аср = ВР / Аср ´ БП / ВР,

где Ра – рентабельность активов, %;

БП – бухгалтерская прибыль;

Аср – средняя стоимость активов за расчетный период (рассчитывается как сумма показателя на начало и конец периода, указанная в бухгалтерском балансе (приложение 1), деленная на два);

ВР – выручка от реализации продукции (объем продаж).

Исходными данными для такого анализа является таблица 2.8.

Таблица 2.8 – Исходные данные для факторного анализа рентабельности активов

| Показатели |

2004 год |

2005 год |

Отклонения |

1. Выручка от реализации, тыс. руб.

2. Средняя стоимость активов, тыс. руб.

3. Бухгалтерская прибыль, тыс. руб.

4. Оборачиваемость активов (стр. 1 / стр. 2), число оборотов

5. Рентабельность продаж (стр. 3 / стр. 1 ´ 100), %

6. Рентабельность активов (стр. 4 ´ стр. 5), %

|

70626

127764

15196

0,553

21,5

11,9

|

102072

153266

49857

0,665

49,3

32,8

|

+31446

+25502

+34651

+0,112

+27,8

+20,9

|

Данный показатель отражает прибыльность активов, которая обусловлена как ценовой политикой предприятия, так и уровнем затрат на производство продукции. Через рентабельность активов можно оценить и деловую активность предприятия (посредством показателя оборачиваемости активов).

Изменение рентабельности активов за счет ускорения их оборачиваемости определяется по формуле:

DРа (DОа) = (Оа1 – Оа0) ´ Рn1,

где DРа (DОа) – изменение рентабельности активов за счет ускорения их оборачиваемости;

Оа1 и Оа0 – оборачиваемость активов в базисном и отчетном периодах;

Рn1 – рентабельность продаж в отчетном периоде, %.

DРа (DОа) = (0,665 – 0,553) ´ 49,3 = 5,5%.

Изменение рентабельности активов за счет колебания доходности продаж:

DРа (DРп) = (Ра1 – Ра0) ´ Оа0,

где DРа (DРп) – изменение рентабельности активов за счет колебания доходности продаж;

Ра1 и Ра0 – рентабельность продаж в базисном и отчетном периодах, %.

DРа (DРп) = (49,3 – 21,5) ´ 0,553 = 15,4%.

Общее влияние двух факторов:

5,5% + 15,4% = 10,9%.

Таким образом, в результате проведенного анализа финансовых результатов ЗАО «Парфюм Новосибирск» можно сделать вывод, что организация достаточно устойчиво функционирует на рынке, получает высокую прибыль, причем показатели эффективности за рассматриваемый период значительно увеличились.

Заключение

В данной курсовой работе были рассмотрены такие положения бухгалтерского учета и анализа хозяйственной деятельности, как нормативное регулирование учета финансовых результатов организации в России, порядок организации бухгалтерского учета прибылей и убытков предприятии, порядок отражения доходов и расходов от обычных видов деятельности, прочих и чрезвычайных доходов и расходов в бухгалтерском учете, а также анализ основных финансовых результатов, таких как прибыль или убыток, а также рентабельность.

Из всего вышеизложенного можно сделать вывод, что финансовый результат представляет собой прирост (или уменьшение) стоимости собственного капитала организации, образовавшегося в процессе ее предпринимательской деятельности за отчетный период.

Учет и анализ финансовых результатов крайне важны для организации и позволяют повышать эффективность хозяйственной деятельности.

В данной курсовой работе был рассмотрен бухгалтерский учет и анализ финансовых результатов на примере конкретного предприятия ЗАО «Парфюм Новосибирск».

Рассматриваемое в данной работе предприятие ЗАО «Парфюм Новосибирск» является достаточно устойчивым в финансовом отношении. За отчетный период оно получило прибыль в размере 41965 тыс. рублей, причем этот показатель значительно увеличился по сравнению с предыдущим годом. В результате проведенного анализа можно отметить, что для повышения эффективности хозяйственной деятельности перед предприятием стоят такие задачи, как снижение себестоимости продукции, а также снижение кредиторской задолженности. Эти мероприятия помогут улучшить финансовые результаты и повысить показатели финансовой устойчивости и финансового состояния.

Высокая роль прибыли в развитии предприятия и обеспечении интересов его собственников и персонала определяют необходимость ее эффективного и непрерывного учета и управления.

Исследование показателя прибыли во взаимосвязи с показателем выручки от продаж, затрат, активов, собственного акционерного (уставного) капитала предоставляет возможность оценить эффективность деятельности организации, привлечения дополнительного капитала и заемных средств.

В то же время наиболее полезным показателем, характеризующим финансовые результаты деятельности организации, являются показатели рентабельности, которые не просто показывают финансовый результат, но и соотносят его с произведенными затратами. Таким образом, данный показатель можно считать более объективным в сравнении с показателями прибыли.

Литература

1. Федеральный закон от 21.11.96 № 129-ФЗ «О бухгалтерском учете» // Консультант Плюс.

2. 22 ПБУ: Практический комментарий. – М.: Информцентр ХХI века, 2005. – 440 с.

3. Бочаров В.В. Финансовый анализ. – СПб.: Питер, 2004. – 240 с.

4. Гусева Т.М., Шеина Т.Н. Бухгалтерский учет. Учебно-практическое пособие. – М.: ТК Велби, Проспект, 2004. – 504 c.

5. Ивашенцева Т.А. Экономика предприятия. – Новосибирск: НГАСУ (Сибстрин), 2005. – 186 с.

6. Камышанов П.И. Бухгалтерский финансовый учет. – М.: Омега-Л, 2004. – 639 с.

7. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. Учебник. – М.: ТК Велби, Проспект, 2004. – 424 с.

8. Маркарьян Э.А., Герасименко Г.П. Финансовый анализ. – М.: ПРИОР, 2003. – 280 с.

9. План счетов бухгалтерского учета и инструкция по его применению. – М.: Мысль, 2005. – 62 с.

10. Сапожникова Н.Г. Бухгалтерский учет для менеджеров. Учебное пособие. – М.: КНОРУС, 2004. – 400 с.

Приложение

1

|

БУХГАЛТЕРСКИЙ БАЛАНС

|

| на

|

20

|

05

|

г.

|

| КОДЫ |

| Форма N 1 по ОКУД |

0710001 |

| Дата (год, месяц, число) |

| Организация |

ЗАО «Парфюм Новосибирск» |

по ОКПО |

| Идентификационный номер налогоплательщика |

ИНН |

5405164905 |

| Вид деятельности |

Производство парфюмерии |

по ОКВЭД |

| Организационно-правовая форма / форма собственности |

| Закрытое акционерное общество |

по ОКОПФ/ОКФС |

| Единица измерения: тыс.руб./млн.руб. (ненужное зачеркнуть) |

по ОКЕИ |

384/385 |

| Местонахождение (адрес) |

630039 г. Новосибирск, ул. Крамского, 42 |

| Дата утверждения |

| Дата отправки (принятия) |

| АКТИВ

|

Код строки

|

на начало периода

|

на конец периода

|

| 1

|

2

|

3

|

4

|

| I. Внеоборотные активы

|

| Нематериальные активы |

110 |

546 |

1033 |

| в том числе: |

| Патенты, товарные знаки (знаки обслуживания) |

111 |

546 |

1033 |

| Основные средства |

120 |

96034 |

108493 |

| в том числе: |

| здания, машины и оборудование |

122 |

96034 |

108493 |

| Незавершенное строительство |

130 |

5821 |

19291 |

| Долгосрочные финансовые вложения |

140 |

1972 |

1003 |

| в том числе: |

| Инвестиции в дочерние общества |

141 |

1972 |

1003 |

| прочие долгосрочные финансовые вложения |

145 |

| Прочие внеоборотные активы |

150 |

| Итого по разделу I |

190 |

104373 |

129820 |

| II. Оборотные активы

|

| Запасы |

210 |

3555 |

5789 |

| в том числе: |

| сырье, материалы и другие аналогичные ценности |

211 |

2040 |

3301 |

| Затраты в незавершенном производстве (в издержках обращениях) |

213 |

1246 |

2140 |

| Готовая продукция и товары для перепродажи |

214 |

269 |

348 |

| Товары отгруженные |

215 |

| расходы будущих периодов |

216 |

| прочие запасы и затраты |

217 |

| Налог на добавленную стоимость по приобретенным ценностям |

220

|

515 |

1336 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

230

|

63 |

583 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

240

|

19907 |

24451 |

| В том числе: |

| покупатели и заказчики |

241 |

2600 |

2900 |

| Задолженность дочерних и зависимых обществ |

243 |

13100 |

15900 |

| авансы выданные |

245 |

2450 |

3100 |

| прочие дебиторы |

246 |

1757 |

2551 |

| Краткосрочные финансовые вложения |

250 |

672 |

1460 |

| Денежные средства |

260 |

2034 |

11974 |

| в том числе |

| касса |

261 |

34 |

56 |

| расчетные счета |

262 |

1540 |

9418 |

| валютные счета |

263 |

| прочие денежные средства |

264 |

460 |

2500 |

| Прочие оборотные активы |

270 |

| Итого по разделу II |

290 |

26746 |

45593 |

| БАЛАНС (сумма строк 190 + 290) |

300 |

131119 |

175413 |

| ПАССИВ

|

| III Капитал и резервы

|

| Уставный капитал |

410 |

53038 |

53038 |

| Добавочный капитал |

420 |

49926 |

56019 |

| Резервный капитал |

430 |

1256 |

1731 |

| в том числе: |

| резервы, образованные в соответствии с законодательством |

431 |

1256 |

1731 |

| резервы, образованные в соответствии с учредительными документами |

432 |

| Фонд социальной сферы |

440 |

956 |

1265 |

| Целевое финансирование и поступления |

450 |

41 |

- |

| Нераспределенная прибыль прошлых лет |

460 |

11858 |

| Непокрытый убыток прошлых лет |

465 |

| Нераспределенная прибыль отчетного года |

470 |

´ |

41965 |

| Непокрытый убыток отчетного года |

475 |

´ |

- |

| Итого по разделу III |

490 |

117075 |

154018 |

| IV. Долгосрочные обязательства

|

| Займы и кредиты |

510 |

1949 |

1611 |

| в том числе: |

| Кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты |

511 |

1949 |

1611 |

| займы, подлежащие погашению более чем через 12 месяцев после отчетной даты |

512

|

| Прочие долгосрочные обязательства |

520 |

| Итого по разделу IV |

590 |

1949 |

1611 |

| V. Краткосрочные обязательства

|

| Займы и кредиты |

610 |

| в том числе: |

| кредиты банков, подлежащие погашению в течение 12 месяцев после отчетной латы |

611 |

| займы, подлежащие погашению в течение 12 месяцев после отчетной даты |

612

|

| Кредиторская задолженность |

620 |

10224 |

17249 |

| в том числе: |

| поставщики и подрядчики |

621 |

3897 |

9108 |

| векселя к уплате |

622 |

| Задолженность перед зависимыми и дочерними обществами |

623 |

| задолженность перед персоналом организации |

624 |

744 |

1222 |

| задолженность перед государственными внебюджетными фондами |

625

|

442 |

864 |

| задолженность перед бюджетом |

626 |

661 |

966 |

| авансы полученные |

627 |

1713 |

1701 |

| прочие кредиторы |

628 |

2767 |

3388 |

| Задолженность участникам (учредителям) по выплате доходов |

630

|

256 |

226 |

| Доходы будущих периодов |

640 |

223 |

105 |

| Резервы предстоящих расходов |

650 |

20 |

- |

| Прочие краткосрочные обязательства |

660 |

1372 |

2204 |

| ИТОГО по разделу V |

690 |

12095 |

19784 |

| БАЛАНС (сумма строк 490+590+690) |

700 |

131119 |

175413 |

Приложение

2

| Наименование показателя |

Код

строки

|

За период, предшествующий отчетному |

За отчетный период |

| 1 |

2 |

3 |

4 |

| I Доходы и расходы по обычным видам деятельности |

| Выручка (нетто) от продажи товаров, продукции, работ (за минусом налога на добавленную стоимость) |

010 |

70626 |

102072 |

| В том числе от продажи: |

| Реализация готовой продукции |

011 |

70626 |

102072 |

| Реализация услуг арендаторам |

012 |

| Реализация услуг вспомогательных производств |

013 |

| Себестоимость проданных товаров, продукции, работ, услуг |

020 |

56579 |

79436 |

| В том числе проданных: |

| Себестоимость готовой продукции |

021 |

56579 |

79436 |

| Себестоимость услуг арендаторам |

022 |

| Себестоимость услуг вспомогательных производств |

023 |

| Валовая прибыль |

029 |

14047 |

22636 |

| Коммерческие расходы |

030 |

256 |

305 |

| Управленческие расходы |

040 |

385 |

458 |

| Прибыль (убыток) от продаж (строки 010-020-030-040) |

050 |

13406 |

21873 |

| II Операционные доходы и расходы |

| Проценты к получению |

060 |

31 |

169 |

| Проценты к уплате |

070 |

| Доходы от участия в других организациях |

080 |

1921 |

| Прочие операционные доходы |

090 |

3765 |

32498 |

| Прочие операционные расходы |

100 |

7179 |

6964 |

| III Внереализационные доходы и расходы |

| Внереализационные доходы |

120 |

3884 |

3047 |

| Внереализационные расходы |

130 |

632 |

766 |

| Прибыль (убыток) до налогообложения (строки 050+060-070+080+090-100+120-130) |

140 |

15196 |

49857 |

| Налог на прибыль и иные аналогичные обязательные платежи |

150 |

3338 |

7892 |

| Прибыль (убыток) от обычной деятельности |

160 |

11858 |

41965 |

| IV Чрезвычайные доходы и расходы |

| Чрезвычайные доходы |

170 |

| Чрезвычайные расходы |

180 |

| Чистая прибыль (нераспределенная прибыль (убыток)) отчетного периода (строки 160+170-180) |

190 |

11858 |

41965 |

РАСШИФРОВКА ОТДЕЛЬНЫХ ПРИБЫЛЕЙ И УБЫТКОВ

| Показатель |

За отчетный период |

За аналогичный период предыдущего года |

| Наименование |

код |

прибыль |

убыток |

прибыль |

Убыток |

| 1 |

2 |

3 |

4 |

5 |

6 |

| Штрафы, пени и неустойки, признанные или по которым получены решения суда об их взыскании |

210 |

115 |

67 |

100 |

80 |

| Прибыль (убыток) прошлых лет |

220 |

0 |

0 |

0 |

0 |

| Возмещение убытков, причиненных неисполнением или ненадлежащим исполнением обязательств |

230 |

134 |

98 |

186 |

156 |

| Курсовые разницы по операциям в иностранной валюте |

240 |

0 |

0 |

0 |

0 |

| Отчисления в оценочные резервы |

250 |

х |

24 |

х |

32 |

| Списание дебиторских и кредиторских задолженностей, по которым истек срок исковой давности |

260 |

0 |

0 |

0 |

0 |

Приложение 3

ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

| Наименование показателя |

Код

строки

|

Сумма |

Из нее |

| по текущей деятельности |

по инвести- ционной деятельности |

по финансовой деятельности |

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1. Остаток денежных средств на начало года |

010 |

2034 |

Х |

Х |

Х |

| 2. Поступило денежных средств – всего |

020 |

109920 |

106380 |

3360 |

180 |

в том числе:

выручка от продажи товаров, продукции, работ и услуг

|

030 |

102072 |

102072 |

Х |

| выручка от продажи основных средств и иного имущества |

040 |

| авансы, полученные от покупателей (заказчиков) |

050 |

2300 |

2300 |

Х |

| бюджетные ассигнования и иное целевое финансирование |

060 |

| безвозмездно |

070 |

| кредиты полученные |

080 |

3860 |

860 |

3000 |

| займы полученные |

085 |

| дивиденды, проценты по финансовым вложениям |

090 |

540 |

Х |

360 |

180 |

| прочие поступления |

110 |

1148 |

1148 |

| 3. Направлено денежных средств – всего |

120 |

99980 |

83950 |

14950 |

1080 |

в том числе:

на оплату приобретенных товаров, работ, услуг

|

130 |

46180 |

46180 |

| на оплату труда |

140 |

20100 |

20100 |

Х |

Х |

| отчисления в государственные внебюджетные фонды |

150 |

7738 |

7738 |

Х |

Х |

| на выдачу подотчетных сумм |

160 |

280 |

280 |

| на выдачу авансов |

170 |

650 |

650 |

| на оплату долевого участия в строительстве |

180 |

Х |

Х |

| на оплату машин, оборудования и транспортных средств |

190 |

7500 |

7500 |

Х |

| на финансовые вложения |

200 |

2000 |

1000 |

1000 |

| на выплату дивидендов, процентов по ценным бумагам |

210 |

6150 |

Х |

6150 |

| на расчеты с бюджетом |

220 |

7892 |

7892 |

Х |

| на оплату процентов и основной суммы по полученным кредитам, займам |

230 |

380 |

300 |

80 |

| прочие выплаты, перечисления и т.п. |

250 |

1110 |

1110 |

| 4. Остаток денежных средств на конец отчетного периода |

260 |

11974 |

Х |

Х |

Х |

| Наименование показателя |

Код

строки

|

Сумма |

| 1 |

2 |

3 |

СПРАВОЧНО.

Из строки 020 поступило по наличному расчету (кроме данных по строке 100) –

всего

|

270 |

20100 |

в том числе по расчетам:

с юридическими лицами

|

280 |

| с физическими лицами |

290 |

20100 |

из них с применением:

контрольно-кассовых аппаратов

|

291 |

| бланков строгой отчетности |

292 |

20100 |

Наличные денежные средства:

поступило из банка в кассу организации

|

295 |

20100 |

| сдано в банк из кассы организации |

296 |

1005 |

[1]

Гусева Т.М., Шеина Т.Н. Бухгалтерский учет. Учебно-практическое пособие. – М.: ТК Велби, Проспект, 2004. – С. 257.

[2]

Камышанов П.И. Бухгалтерский финансовый учет. – М.: Омега-Л, 2004. – С. 203.

[3]

Сапожникова Н.Г. Бухгалтерский учет для менеджеров. Учебное пособие. – М.: КНОРУС, 2004. – С. 359.

[4]

Там же, с. 359 – 360.

[5]

Там же, с. 362.

[6]

Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. Учебник. – М.: ТК Велби, Проспект, 2004. – С. 217.

[7]

22 ПБУ: Практический комментарий. – М.: Информцентр ХХI века, 2005. – С. 141 – 143.

[8]

Там же, с. 159 – 160.

[9]

Гусева Т.М., Шеина Т.Н. Бухгалтерский учет. Учебно-практическое пособие. – М.: ТК Велби, Проспект, 2004. – С. 260.

[10]

Ивашенцева Т.А. Экономика предприятия. – Новосибирск: НГАСУ (Сибстрин), 2005. – С. 95 – 96.

[11]

Бочаров В.В. Финансовый анализ. – СПб.: Питер, 2004. – С. 175.

[12]

Маркарьян Э.А., Герасименко Г.П. Финансовый анализ. – М.: ПРИОР, 2003. – С. 34 - 35.

|