1. КРЕДИТУВАННЯ ПІДПРИЄМСТВ

1.1 НЕОБХІДНІСТЬ ТА СУТНІСТЬ КРЕДИТУВАННЯ ПІДПРИЄМСТВ

1.1.1 Кругооборот коштів підприємств та необхідність залучення кредитів

Діяльність підприємства в системі ринкової економіки неможлива без періодичного використання різноманітних форм залучення кредитів.

З економічного погляду кредит — це форма позичкового капіталу (в грошовій або товарній формах), що надається на умовах повернення і обумовлює виникнення кредитних відносин між тим, хто надає кредит, і тим, хто його отримує.

Загальноекономічною причиною появи кредитних відносин є товарне виробництво. Основою функціонування кредиту є рух вартості у сфері товарного обміну, в процесі якого виникає розрив у часі між рухом товару і його грошовим еквівалентом, відбувається відокремлення грошової форми вартості від товарної. Якщо рух товарних потоків випереджає грошовий, то підприємства — споживачі товарів із настанням моменту плати за них не завжди мають достатні кошти, що може зупинити нормальний процес відтворення. Коли рух грошових потоків випереджає товарні, то на підприємствах нагромаджуються тимчасово вільні кошти.

Виникає суперечність між безперервним вивільненням грошей у кругообороті оборотних коштів і потребою в постійному використанні матеріальних і грошових ресурсів.

Таким чином, виникнення і функціонування кредиту пов’язане з необхідністю забезпечення безперервного процесу відтворення, із тимчасовим вивільненням коштів у одних підприємствах і появою потреби в них у інших. При цьому виникнення кредитних відносин зумовлюється не самим фактом незбігу в часі відвантаження товару і його оплати, а узгодженням між суб’єктами кредитних відносин умови щодо відстрочки платежу шляхом укладання кредитної угоди. Але оборот товарів є не єдиною причиною появи кредитних взаємовідносин. Нині кредитні відносини виникають за будь-якої економічної чи фінансової операції, що пов’язана із заборгованістю одного з учасників такої операції.

Поряд з об’єктивною основою існують специфічні причини виникнення і функціонування кредитних відносин, що пов’язані з необхідністю забезпечення безперервності процесу відновлення.

Рис. 7.1. Причини виникнення кредитних відносин

Реклама

Для розвитку кредитних відносин необхідні певні умови. По-перше, учасники кредитної угоди — кредитор і позичальник, мають бути юридично самостійними суб’єктами, які матеріально гарантують виконання зобов’язань. По-друге, інтереси суб’єктів кредитної угоди повинні збігатися.

Для забезпечення всього процесу відтворення необхідно, щоб підприємства мали необхідні оборотні кошти, які вони використовують для придбання оборотних виробничих фондів. Із стадії виробничих запасів оборотні кошти переходять у незавершене виробництво, а потім у готову продукцію. У свою чергу, готова продукція, призначена для продажу, стає товаром і реалізується. Виручка від реалізації поступає на рахунок підприємства.

За браком власних оборотних коштів підприємства залучають банківські кредити, кошти інших кредиторів та комерційний (товарний) кредит. Кредит дає змогу доцільніше організувати оборот коштів підприємств, не витрачати значних фінансових ресурсів на створення зайвих запасів сировини й матеріалів.

У процесі кредитування підприємств насамперед ураховуються індивідуальні особливості кругообороту їхніх оборотних коштів. Особливості індивідуального кругообороту коштів підприємств проявляються у розбіжності в часі між вивільненням з обороту вартості в грошовій формі та авансуванням коштів у новий оборот. Такі розбіжності відбуваються, передусім, через сезонність виробництва. Сезонність виробництва зумовлює в одні періоди випереджаюче зростання виробничих витрат порівняно з надходженням коштів і спричиняє додаткову потребу в коштах понад ті, що є в розпорядженні підприємства. В інші періоди витрати виробництва зменшуються або зовсім припиняються, збільшується вихід готової продукції та надходження грошової виручки, частина якої виявляється тимчасово вільною.

Таке чергування зростання додаткових потреб у коштах і створення тимчасово вільних залишків їх на тому самому підприємстві створюють реальну економічну основу для використання кредитів на формування виробничих і оборотних фондів та погашення їх через певний час.

Взагалі особливості індивідуального обороту коштів підприємства зумовлюються багатьма об’єктивними і суб’єктивними факторами.

До об’єктивних факторів належать:

¨галузева належність підприємства;

¨характер виробничого процесу;

¨сезонність виробництва.

До суб’єктивних факторів належать:

¨рівень організації виробництва;

¨рівень організації збуту й постачання;

Реклама

¨інші фактори.

Розрізняють два види кругообороту коштів підприємства: відносно рівномірний і переважно нерівномірний.

Перший вид

властивий підприємствам нафтової, вугільної, металургійної та інших галузей промисловості. Для підприємств цієї групи характерна відсутність тривалого лагу (періоду) між надходженням і витрачанням коштів.

Другий вид

характерний для підприємств легкої, харчової, лісової промисловості, сільськогосподарських підприємств. У них завжди виникає певна невідповідність між витратами коштів і надходженням коштів від реалізації продукції. У підприємств з нерівномірним кругооборотом коштів додаткова потреба в кредиті пояснюється сезонністю виробництва, значною тривалістю обороту оборотних коштів. Тривалість виробничого циклу може коливатися від кількох днів (виробництво деяких харчових продуктів) до кількох місяців і років (виробництво сільськогосподарської продукції, суднобудування).

Суб’єктами кредитних відносин

можуть бути будь-які самостійні підприємства. Кредитні відносини характеризуються тим, що їх суб’єктами є дві сторони: одна з них у рамках конкретної кредитної угоди називається кредитором, інша — позичальником. Грошові чи товарно-матеріальні цінності, витрати або виконана робота та надані послуги, щодо яких укладається кредитний договір, є об’єктом кредиту.

Основними об’єктами короткострокового кредитування в оборотні кошти є:

— виробничі запаси (сировина, основні й допоміжні матеріали, запасні частини, паливо, інструмент);

— незавершене виробництво та напівфабрикати власного виробництва;

— витрати майбутніх періодів (сезонні витрати, витрати на освоєння випуску нових виробів тощо);

— готова продукція і товари;

— платіжні та розрахункові операції з постачальниками й покупцями.

На підприємствах виникає потреба в кредитах під виробничі запаси, якщо їх розміри перевищують власні кошти, тобто якщо створюються наднормативні запаси. Причиною таких можуть бути сезонність завезення, нерівномірна або дострокова поставка матеріальних ресурсів постачальниками та ін.

Наднормативні запаси сільськогосподарської сировини є основним об’єктом банківського кредиту на підприємствах, які переробляють цю сировину і працюють сезонно (цукрові заводи, консервні комбінати, інші підприємства харчової та легкої промисловості), або створюють великі сезонні запаси сировини на рік, тобто до нового врожаю.

Наднормативні запаси незавершеного виробництва і готової продукції можуть створюватися на підприємствах у зв’язку з прискоренням темпів зростання обсягів виробництва, некомплектністю постачання, транспортними утрудненнями щодо відправлення продукції споживачам, припиненням відвантажень продукції споживачам через їхню неплатоспроможність тощо.

У складі витрат майбутніх періодів банки видають підприємствам позики на покриття сезонних витрат, оскільки в періоди сезонного зменшення обсягів виробництва або міжсезонного простою витрати на виготовлення продукції тимчасово не покриваються виручкою від реалізації. Так, цукровий завод навіть у період міжсезонного простою (лютий—серпень) потребує коштів на ремонт обладнання, утримання постійного персоналу, проведення всіх підготовчих робіт до сезону цукроваріння. Ці витрати він покриває за рахунок банківських позик, а розраховується за них з виручки від реалізації цукру.

Витратами майбутніх періодів є також витрати, пов’язані з освоєнням випуску нових видів продукції, пусконалагоджувальні витрати. Якщо ці витрати кредитує банк, то в кредитних угодах називається конкретна продукція і витрати включаються в її собівартість.

За допомогою кредитів підприємство, коли йому тимчасово бракує власних коштів, може розрахуватись зі своїми постачальниками.

Отже, кредит необхідний і для підтримування кругообороту фондів діючих підприємств, що обслуговують процес реалізації продукції.

Об’єктами довгострокового та середньострокового кредитування

є капітальні вкладення, пов’язані з реконструкцією підприємства, його технічним переозброєнням, упровадженням нової техніки, удосконаленням технології виробництва, та інші витрати, що приводять до збільшення вартості основних засобів. До таких кредитів підприємства вдаються, якщо відчувають брак власних коштів, призначених на ці цілі, а саме: прибутку й амортизаційних відрахувань.

Використання різноманітних форм кредитування підприємства прискорює рух грошових і матеріальних ресурсів та сприяє підвищенню ефективності фінансово-господарської діяльності.

Визначаючи потреби в кредитах, підприємства виходять із загальної потреби у коштах і наявності таких.

Приклад 1.

Підприємству необхідно закупити сировини та півфабрикатів для організації виробництва продукту х

у сумі 1870 тис. грн. Власних джерел воно має лише 1270 тис. грн. Відтак підприємство відчуватиме додаткову потребу в оборотних коштах у сумі 600 тис. грн., яка може бути задоволена за рахунок кредиту.

Планування потреби в кредиті для формування оборотних коштів підприємства здійснюється таким чином. На першому етапі розраховується потреба в оборотних коштах у цілому та за окремими напрямками: формування виробничих запасів, незавершеного виробництва, готової продукції.

На другому етапі визначається необхідний розмір залучення кредитів банку на покриття збільшення потреби в оборотних коштах. Для цього можна користуватися формулою:

Ко.б

= ОК – ОКн

– ОКпр

+ КЗ,

де К о.б

— необхідний розмір кредитів, які залучаються в оборотні кошти;

ОК — потреба в оборотних коштах;

ОКн

— власні оборотні кошти на початок періоду;

ОКпр

— поповнення оборотних коштів за рахунок прибутку підприємства;

КЗ — зменшення кредиторської заборгованості.

Потреба підприємства в кредитах під інвестиційні проекти визначається на основі інвестиційної програми за окремими етапами її реалізації та з урахуванням власних джерел фінансування.

Власні кошти для фінансування інвестиційних програм складаються з амортизаційних відрахувань, частини прибутку, яка спрямовується на реконструкцію, технічне переоснащення, нове будівництво.

Після проведення розрахунків потреби підприємства в кредитних ресурсах визначають період їх залучення. Період залучення кредитів — це час з моменту надання банківського кредиту до моменту його повного погашення та виплати відсотків за користування. Період залучення кредиту визначається банком. Практика свідчить, що нині в Україні у зв’язку з високою інфляцією цей строк не перевищує 3 місяців.

У банківській практиці для визначення розмірів кредиту використовується метод, коли позика видається не в повному обсязі, а за мінусом визначеної частини у відсотках до заявленої величини кредиту. Ця величина для кожного підприємства може бути різною, виходячи з його кредитоспроможності і ступеня ризику кредитування.

1.1.2 Класифікація кредитів, що надаються підприємствам

Кредити, що їх можуть отримати підприємства, класифікуються за такими ознаками:

— за кредиторами;

— за формами та видами;

— за метою використання;

— за терміном надання;

— за забезпеченням;

— за порядком надання.

Кредиторами

підприємств можуть бути:

¨ банки та спеціалізовані фінансово-кредитні інститути (банківський, лізинговий кредити);

¨ підприємства (комерційний кредит);

¨ держава (державний кредит, який надається через уповноважені банки);

¨ міжнародні фінансово-кредитні установи (відкриття кредитних ліній через уповноважені банки).

Форми та види кредитів зображено на рис. 7.2.

Рис. 7.2. Форми та види кредитів, що надаються підприємствам

До видів кредитів належать:

¨ банківський;

¨ комерційний;

¨ державний;

¨ лізинговий.

Банківський кредит

— це економічні відносини між кредитором та позичальником з приводу надання коштів банком підприємству на умовах терміновості, платності, повернення, матеріального забезпечення. Банківський кредит надається суб’єктам господарювання всіх форм власності на умовах, передбачених кредитним договором.

Комерційний кредит

— це економічні, кредитні відносини, які виникають між окремими підприємствами.

Державний кредит

— це економічні, кредитні відносини між державою та суб’єктами господарювання.

Лізинговий кредит

— це стосунки між суб’єктами господарювання, які виникають за орендування майна (майновий кредит або лізинг-кредит).

Банківський та державний кредити надаються підприємствам у грошовій формі, лізинговий та комерційний — у товарній. Банківський та державний кредити погашаються у грошовій формі. Комерційний кредит також повертається переважно в грошовій формі. У період становлення ринкових відносин можлива його сплата як у товарній, так і у змішаній формах (товарній і грошовій одночасно). Лізинговий кредит може погашатися в грошовій, товарній та змішаній формах.

Слід зазначити, що традиційно в країнах з розвинутою ринковою економікою факторингові та лізингові кредитні послуги підприємствам надаються переважно спеціалізованими фінансово-кредитними інститутами — факторинговими та лізинговими компаніями.

В Україні кредитні послуги у вигляді факторингу надають тільки комерційні банки. Лізингові послуги надають переважно лізингові компанії. У зв’язку з цим лізинговий кредит умовно віднесений до групи небанківських кредитів.

Залежно від мети використання

розрізняють кредити, що спрямовані на фінансування:

¨ оборотних коштів;

¨ основних засобів.

Підприємство має можливість отримувати кредити на придбання товарно-матеріальних запасів, обладнання, інших активів, розширення та модернізацію виробничих потужностей, викуп окремих виробничих комплексів або цілих підприємств.

За терміном надання

розрізняють короткострокові, середньострокові, довгострокові кредити.

Короткострокові кредити підприємства можуть отримувати у разі фінансових труднощів, які виникають у зв’язку з витратами виробництва та обороту. Термін короткострокового кредиту не перевищує одного року.

Середньострокові кредити (від одного до трьох років) надаються на поточні витрати, оплату обладнання та фінансування капітальних вкладень.

Довгострокові кредити (понад 3 роки) можуть надаватися для формування основних фондів. Об’єктами кредитування є капітальні витрати на реконструкцію, модернізацію, розширення вже діючих основних фондів, нове будівництво, приватизацію та корпоратизацію підприємств тощо.

В Україні кредити за терміном надання можна поділити на дві групи: короткострокові та довгострокові. Кредити, термін надання яких перевищує один рік, уважаються довгостроковими.

Сьогодні в Україні перевагу віддають короткостроковим кредитам.

Залежно від забезпечення

кредити поділяють на 2 групи:

¨ забезпечені;

¨ бланкові.

Забезпечені кредити гарантуються певними видами активів, зокрема:

¨ нерухомістю;

¨ цінними паперами;

¨ товарно-матеріальними цінностями;

¨ дебіторською заборгованістю тощо.

Забезпечення кредитів може також здійснюватись: правами підприємств на інтелектуальну власність, землю; гарантіями (банків, коштами чи майном третьої особи); іншим забезпеченням (поручительство, поліс страхової компанії).

В Україні як забезпечення кредиту використовують, головним чином, товарно-матеріальні цінності та нерухомість.

Кредити, які надаються банками підприємствам під заставу державних цінних паперів називаються ломбардними. У міру розвитку, ринку державних цінних паперів значення цього кредиту в діяльності українських підприємств зростатиме.

Бланкові кредити отримують тільки фінансово стійкі підприємства на короткий термін (1–10 днів). У вітчизняній практиці бланкові кредити практично не використовуються.

Порядок надання кредиту

передбачає такі види позик:

¨ прямі;

¨ консорціальні;

¨ позики участі.

Надання прямих позик передбачає кредитування підприємства безпосередньо одним кредитором.

Консорціальні позики

надаються тоді, коли підприємству-позичальнику потрібні кошти в обсязі, який не може бути забезпечений одним кредитором. У цьому разі кілька кредиторів об’єднуються, і кожен з них надає частину загального кредиту.

У консорціальній угоді можуть брати участь не тільки кілька банків, а й кілька підприємств-позичальників, яких стосується конкретний кредитний проект.

Підприємство-позичальник, що бажає отримати кредит у великому розмірі, може самостійно визначити банк, який бере на себе зобов’язання з організації банківського консорціуму та виконання функцій головного банку у кредитній угоді. Як правило, головним банком визначають один із великих банків, який має досвід проведення великомасштабних кредитних операцій.

Для отримання консорціумного кредиту підприємство-позичальник готує і надає головному банку, як правило, таку інформацію:

1) клопотання на отримання кредиту, із зазначенням характеру діяльності, фінансового стану підприємства;

2) дані про мету та направленість кредиту, термін надання, періоди його погашення;

3) техніко-економічне обгрунтування проекту;

4) інші документи, що потрібні для прийняття рішення про кредитування.

Кредитні взаємовідносини між консорціумом та підприємством-позичальником регулюються кредитною угодою, яку підписують усі учасники.

Головний банк акумулює кошти банків-учасників і кредитує підприємство відповідно до кредитної угоди.

За настання строків погашення зобов’язань підприємство повертає кредиторам не тільки позичені кошти та відсотки за кредит, а й відшкодовує всі витрати, пов’язані з організацією та здійсненням кредитної операції у тій сумі та строках, які обумовлені в кредитному договорі.

Консорціальне кредитування в Україні не набуло розвитку. За останні роки було укладено лише кілька консорціальних угод.

Позики участі

— банки передають (переуступають) частини позики іншим кредиторам. Домовленість про таку позику можна укласти навіть без відома підприємства-позичальника, а умови такої позики відрізняються від умов надання початкового кредиту.

У зв’язку із низькою кредитоспроможністю більшості українських підприємств у вітчизняній практиці позики участі не практикуються.

1.2 БАНКІВСЬКЕ КРЕДИТУВАННЯ ПІДПРИЄМСТВ

1.2.1 Види банківського кредитута їх характеристика

Нині найпоширенішим видом кредиту є банківський. За такого кредитування підприємство виступає тільки в ролі позичальника.

Банківський кредит класифікують за такими ознаками:

1. Цільова направленість.

2. Термін кредиту.

3. Вид відсоткової ставки.

4. Валюта кредиту.

5. Види обслуговування.

Залежно від мети

кредит може надаватися на:

¨ фінансування оборотного капіталу;

¨ фінансування основного капіталу;

¨ викуп приватизованого підприємства.

Чинне українське законодавство забороняє надавати підприємствам кредити на покриття збитків від господарської діяльності, на формування і збільшення статутних фондів банків, для внесення платежів у бюджет і позабюджетні фонди.

Не можуть отримати кредити підприємства:

¨ проти яких порушено справу про банкрутство (крім кредитування заходів фінансової санації);

¨ під укладені ними контракти, які не передбачають захисту позичальника від можливих втрат, пов’язаних із затримками в поставках товарів;

¨ коли вони мають прострочену заборгованість за раніше наданими кредитами.

Залежно від терміну розрізняють

: короткостроковий, середньостроковий, довгостроковий кредити.

Залежно від відсоткової ставки

підприємства можуть одержувати кредити з плаваючою і фіксованою відсотковою ставкою.

Позики з фіксованою відсотковою ставкою підприємствам надаються переважно за умов стабільної економіки. Іноді такі позики підприємство може отримати й за умов інфляції, але тільки на дуже короткий термін. За економічної нестабільності підприємствам, як правило, надаються позики з плаваючою відсотковою ставкою. Ставки по таких позиках залежать від рівня відсоткової ставки на міжбанківські кредити й офіційної облікової ставки Національного банку України. Підприємства переважно намагаються отримати в банках позики із фіксованою відсотковою ставкою.

Підприємства можуть одержувати в банках кредити як у національній, так і в іноземній валюті

. Для одержання кредитів у іноземній валюті від іноземних кредиторів підприємство повинно мати відповідний дозвіл Національного банку України.

Кредитування в іноземній валюті має особливість, яка полягає в тім, що прогнозовані надходження в національній валюті, яких достатньо для купівлі іноземної валюти сьогодні, не можуть вважатися надійним джерелом погашення кредиту, бо можливі різкі зміни валютного курсу. Тому прогноз грошових потоків підприємства здійснюється в іноземній валюті.

Видача підприємству позики в іноземній валюті, як і в національній, здійснюється банком тільки за відсутності простроченої заборгованості за раніше виданими позиками, незалежно від того, в якій валюті їх було надано.

Кредит в іноземній валюті може бути використаний підприємством на фінансування капітальних вкладень, придбання обладнання, сировини, матеріалів. Зокрема, підприємство може передбачати часткове використання виданого кредиту на такі цілі:

¨ оплата комісійних за виконання банком платежів або інших операцій з валютою, які здійснюються відповідно до кредитного договору підприємства з іноземною фірмою;

¨ оплата витрат на відрядження працівників підприємства за кордон у межах встановлених нормативів, коли необхідність відряджень підтверджується контрактом;

¨ сплата мита, страхових та митних внесків, які встановлені країною-експортером і віднесені за умовами контракту на імпортера;

¨ оплата транспортних витрат у межах чинних тарифів або документально підтверджених витрат на транспортування експортної продукції.

Часом банки відмовляють підприємству у видачі кредитів у іноземній валюті. Так, банк може відмовити підприємству в позиці для спекулятивних операцій, оскільки такі операції мають зависокий ступінь ризику.

Підприємства можуть отримати різноманітні види кредитів та послуги кредитного характеру (рис. 7.3).

Строковий кредит — це кредит, який надається повністю негайно після укладення кредитної угоди

. Погашається він або періодичними внесками, або одноразовим платежем у кінці терміну.

Кредитна лінія — це згода банку надати кредит протягом певного періоду часу в розмірах, які не перевищують заздалегідь обумовленої суми.

Кредитна лінія відкривається, як правило, на рік, але її можна відкрити й на коротший період. Відкрита кредитна лінія дає змогу оплатити за рахунок кредиту будь-які розрахункові документи, передбачені у кредитній угоді, що укладається між підприємством та банком. Протягом строку дії кредитної лінії підприємство може будь-коли одержати позику без додаткових переговорів з банком та інших формальностей. Проте за банком зберігається право відмовити підприємству у позиці в межах затвердженого ліміту, якщо банк виявить погіршання фінансового стану позичальника. Через це кредитну лінію відкривають підприємствам зі стійким фінансовим становищем та доброю репутацією. На прохання підприємства ліміт кредитування можна переглядати.

Рис. 7.3. Банківське обслуговування підприємства

Розрізняють два види кредитних ліній: сезонну й постійно відновлювальну. Сезонну кредитну лінію

відкривають за періодичного браку оборотних коштів, пов’язаних із сезонністю виробництва або з необхідністю створення запасів товарів на складі. Таку лінію може бути відкрито, наприклад, цукровому заводу для формування запасів цукрових буряків або овочевій базі для створення запасів овочів на зиму. Кредити овочевій базі і цукровому заводу погашаються за рахунок виручки від реалізації продукції. Погашення боргу й відсотків здійснюється одноразовим платежем. У разі відкриття сезонної кредитної лінії банк в обов’язковому порядку вимагає від підприємства забезпечення.

Відновлювальну кредитну лінію

може бути відкрито підприємству тоді, коли воно відчуває постійний брак оборотних коштів для відновлення процесу виробництва в заданому обсязі.

Відновлювальна кредитна лінія надається на термін, який не перевищує одного року. Особливість відновлювальної кредитної лінії полягає в тім, що підприємство, погасивши частину кредиту, може одержати нову суму, але в межах відповідного ліміту і періоду дії кредитної угоди. У зв’язку з цим підприємство повинно заставити банку основні фонди або надати якусь іншу гарантію.

Нині комерційні банки України відкривають кредитні лінії, як правило, сільськогосподарським підприємствам і підприємствам переробних галузей народного господарства.

Овердрафт — короткостроковий кредит, що надається банком надійному підприємству понад залишок його коштів на поточному рахунку в межах заздалегідь обумовленої суми шляхом дебетування його рахунку.

Для підприємства у комерційному банку може відкриватись спеціальний позичковий рахунок — контокорент (італ. conto corrente — поточний рахунок) — єдиний рахунок, на якому враховуються всі операції підприємства. На контокорентному рахунку відображуються, з одного боку, погашення кредиту банку та інші платежі з доручення підприємства, з іншого — кошти, які надходять на користь підприємства (виручка від реалізації продукції, наданий кредит та інші надходження). Контокорент — це поєднання позикового рахунка з поточним, і він може мати дебетове та кредитове сальдо.

Підприємству-позичальнику банк відкриває контокорентний рахунок за схемою рис.7.4.

Рис. 7.4. Порядок відкриття

контокорентного рахунка

Підприємство може підтримувати комерційні стосунки з багатьма партнерами, і в нього постійно виникають грошові зобов’язання та вимоги. Банк бере на себе здійснення розрахунків за поточними вимогами і зобов’язаннями підприємства і з цією метою відкриває йому контокорентний рахунок. Грошові зобов’язання, які має підприємство, можуть у певний час перевищувати його фінансові можливості. У зв’язку з цим виникає потреба в отриманні контокорентного кредиту.

Якщо підприємство використовує контокорентний кредит без згоди з банком або виходить за встановлені межі кредиту, то цю частину кредиту називають терміном «овердрафт».

За дебетового сальдо контокорентного рахунка банк за використані ним кошти сплачує підприємству відсотки, як правило, у розмірі ставки на вклади до запитання. За кредитового сальдо — навпаки, підприємство сплачує банку відсотки в розмірі, передбаченому кредитною угодою (рис. 7.5).

Відкриваючи контокорентний рахунок підприємству, банк визначає ліміт кредиту, який може бути протягом року переглянутий за згодою сторін. Ліміт кредитування може бути збільшений, якщо підприємство переконає банк у доцільності такого рішення (плановане збільшення обсягів виробництва тощо).

Ліміт кредиту за контокорентним рахунком залежить від розміру необхідного кредиту, можливості підприємства погашати його, щоденного обсягу реалізації продукції, міри довіри банку до свого клієнта.

Коли підприємство робить перевитрати за контокорентним рахунком, то банк може:

¨ переглянути ліміт кредиту (за наявності об’єктивних причин);

¨ стягнути штраф;

¨ відмовити у контокорентному кредиті.

Рис. 1.5. Механізм контокорентного кредитування

Використання контокорентного кредиту пов’язане з більшими витратами для підприємства. Відсотки за користування позикою за контокорентним рахунком є найвищими у банківській практиці.

Контокорентний кредит може використовуватись для:

¨ фінансування придбання засобів виробництва, готової продукції, виробничих запасів;

¨ подолання тимчасових фінансових труднощів.

Характерні особливості контокорентного кредиту:

¨ встановлення ліміту кредитування;

¨ можливість скасування кредитної угоди будь-коли.

З іншого боку, контокорентний кредит має певні переваги для підприємства-позичальника:

¨ відсотки за кредит нараховуються лише за фактичні дні користування;

¨ кредитними коштами підприємство може скористатись будь-коли без укладення додаткової кредитної угоди.

Кредит під облік векселів (обліковий кредит)—це короткостроковий кредит, який банківська установа надає пред’явнику векселів, обліковуючи (скуповуючи) їх до настання строку виконання зобов’язань за ними і сплачуючи пред’явнику номінальну вартість векселів за мінусом дисконту.

Переваги такого кредиту для підприємства:

¨ гарантія того, що кредити, які надає підприємство своїм контрагентам, можуть бути рефінансовані в банку за вигідною відсотковою ставкою;

¨ у зв’язку з наявністю солідарної відповідальності за векселем, банки не вимагають додаткових гарантій від підприємств;

¨ такий кредит поліпшує умови ліквідності суб’єкта господарювання.

Надання облікового кредиту здійснюється на підставі поданої підприємством заяви на дисконтування векселів. Банк ретельно перевіряє репутацію підприємства-векселедавця, а також підприємства—пред’явника векселя. Коли їх фінансовий стан є позитивним, банк дисконтує векселі. При цьому він залишає за собою право повернути ті векселі, які викликають підозру.

Механізм дисконтування векселів підприємств зображено на рис. 7.6.

Рис. 1.6. Структурно-логічна схема вексельного кредитування підприємства

Розмір та термін дії вексельного кредиту залежать від строку пред’явленого векселя. Термін, на який видається вексель, не може перевищувати 90 днів.

Приклад 2.

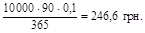

Номінальна вартість векселя — 10 000 грн. Банк викуповує в підприємства вексель за 90 днів до його погашення за ставкою 10% річних. Підприємство сплачує банку дисконт, що розраховується за формулою:

, ,

де С — сума дисконту; К — номінальна сума векселя; Т — строк (у днях) від дня обліку до дня платежу; П — ставка, за якою обліковується вексель.

Банк виплачує підприємству номінальну вартість векселя за мінусом дисконту, тобто

10 000 грн. – 246,6 грн. = 9753,4 грн.

Погашення вексельного кредиту здійснюється в день оплати векселя платником (трасантом). Коли трасант неплатоспроможний, відповідальність за зобов’язаннями несе пред’явник векселя та інші особи, що мають солідарну відповідальність за цим векселем.

Усі операції з обліку векселів здійснюються банком на підставі договору, укладеного з підприємством—власником векселя.

Для укладення договору про облік векселів підприємство подає в банк такі документи:

¨ заяву;

¨ оригінали векселів, що пропонуються до дисконтування;

¨ дві ксерокопії кожного векселя (лицьовий та зворотний бік);

¨ реєстр векселів;

¨ копії засновницьких документів фірми—власника векселя;

¨ баланс і звіт про фінансові результати за останній звітний період;

¨ довідку про операції за основним поточним рахунком пред’явника векселя;

¨ документ, що підтверджує товарний характер векселя.

За позитивного рішення банк та власник векселя укладають договір. Предметом договору є порядок і умови придбання банком прав за векселем через його оплату до настання строку платежу.

Зміст договору:

1. Предмет договору.

2. Права та обов’язки сторін.

3. Порядок розрахунків (зазначення строків перерахування банком пред’явнику облікової вартості векселів).

4. Відповідальність сторін (зазначаються штрафні санкції у разі невиконання банком і пред’явником умов договору).

5. Особливі умови (зазначається порядок зміни умов договору, вирішення суперечок між банком та пред’явником векселя).

6. Строк дії договору.

7. Юридичні адреси та реквізити сторін.

Дисконтуючи вексель у банку, власник векселя робить іменний індосамент на користь банку, указуючи реквізити індосанта. Передаточний напис підписують керівник та головний бухгалтер юридичної особи-індосанта і засвідчують його печаткою.

До кредитно-гарантійних послуг, що надаються підприємствам банками, належать:

¨ акцептний кредит;

¨ авальний кредит.

Акцептний кредит — це позика, яка передбачає акцептування банком інкасованої підприємством-позичальником тратти за умови, що підприємство надає у розпорядження банку вексель до строку його оплати.

Особливість акцептного кредиту полягає в тім, що банк дає підприємству не гроші, а гарантію оплатити вексель у визначений термін. При цьому банк стає першим боржником і з економічного погляду виконує умовне зобов’язання, тобто здійснює оплату векселя лише тоді, коли підприємство не виконує своїх зобов’язань.

Акцептний кредит має короткостроковий характер і використовується для фінансування оборотних засобів підприємства і переважно у сфері зовнішньої торгівлі. Цей кредит дешевший для підприємств як порівняти з дисконтним, оскільки вони сплачують банку лише комісійні за акцепт векселя.

Порядок акцептного кредитування показано на рис. 7.7.

На відміну від дисконтування векселів акцептний кредит надається векселедавцю (платнику за векселем) — звідси і його інша назва — векселедавчий — і виступає як гарантійна послуга. У світовій банківській практиці ця операція здійснюється за класичною схемою: кредитна угода оформлюється з використанням переказного векселя, де одержувач коштів указує платника, який повинен акцептувати вексель, тобто дати згоду здійснити платіж. Підприємство виставляє вексель на банк, тобто банк стає трасатом. Банк акцептує вексель з умовою, що до настання строку платежу за векселем підприємство внесе в банк суму, необхідну для його погашення. Позичальник (векселедавець) може використовувати акцептований банком вексель як платіжний засіб для придбання товарів, оплати своїх зобов’язань перед іншими кредиторами, розрахунків з іншим банком.

Дисконтування векселя

може бути здійснене в банку, який його акцептував. У цьому разі банк стає не тільки гарантом, а й безпосередньо кредитором підприємства. Оскільки умовою акцептованого

Рис. 7.7.Структурно-логічна схема акцептного кредитування підприємства

кредиту є грошове покриття суми векселя позичальником до настання строку погашення векселя, банки ставлять високі вимоги до надійності підприємств. Якщо підприємство не виконало своїх зобов’язань перед банком-гарантом, банк згідно з вексельним правом виставляє зворотну вимогу до векселедавця з наступним примусовим стягненням боргу з підприємства-позичальника. За надання акцептного кредиту банк стягує акцептну комісію.

У зв’язку з ненадійним фінансовим станом більшості підприємств в Україні акцептний кредит не набув широкого застосування.

Може існувати інша схема надання кредиту. Наприклад, у Росії поширено практику, відповідно до якої підприємство укладає угоду з банком. Згідно з угодою підприємство отримує прості векселі, виписані банком на нього. Ця схема відрізняється від класичної. Банк фактично є боржником, а не трасатом, як у класичному варіанті, і за відмови клієнта перерахувати необхідну суму має право не регресної вимоги, а вимоги згідно з укладеною угодою. Ця схема є простішою й ефективнішою для суб’єктів господарювання.

Авальний кредит — це позика, коли банк бере на себе відповідальність за зобов’язаннями підприємства у формі поручительства або гарантії.

Підприємство—одержувач платежу, як і за акцептного кредиту, отримує від банку-гаранта (аваліста) умовне платіжне зобов’язання. Якщо власник векселя вносить протест у зв’язку з несплатою векселя, банк-аваліст погашає всю суму векселя за платника.

За авальний кредит банк одержує комісійні, розмір яких залежить від виду вимог, що випливають з гарантії, а також терміну дії гарантії. Крім того, за наданий кредит стягується відсоток за діючими ставками.

Принципова різниця між авальним та акцептним кредитами полягає у характері відповідальності банку. За надання авального кредиту, без огляду на його суть як вексельного поручительства, банк несе тільки субсидіарну (додаткову) відповідальність, тобто вимога може бути звернена на нього тільки за невиконання її підприємством. За акцептного кредиту банк несе солідарну відповідальність і вимогу, на вибір кредитора, може бути звернено як на підприємство, так і на банк.

Для підприємств, які інтенсивно використовують векселі, більш еластичною формою вексельного кредиту є позики, що видаються під заставу векселів. Банки можуть відкривати підприємствам спеціальні позикові рахунки і відображати на них суму наданої позики, забезпечену прийнятими векселями. Позики оформляються без зазначення строку або до настання строку погашення векселів, що приймаються в заставу.

Векселі приймаються (депонуються) як забезпечення не за їхньою повною вартістю, а за 60 — 90% їхнього номіналу залежно від кредитоспроможності підприємства, що заставляє векселі, і надійності самих векселів.

Погашення позики під векселі робить саме той, хто користується кредитом, після чого банк повертає йому векселі на суму погашеного боргу. Якщо від самого підприємства гроші не надходять, то на погашення позики обертаються суми, які надходять в оплату векселів.

До послуг кредитного характеру, що надаються банками підприємствам, належить факторинг — система фінансування, за умовами якої підприємство—постачальник товарів переуступає короткострокові вимоги за торговельними операціями комерційному банку

. Факторингові операції включають: кредитування у формі попередньої оплати боргових вимог; ведення бухгалтерського обліку клієнта, зокрема обліку реалізації продукції; інкасацію заборгованості клієнту; страхування його від кредитного ризику.

В основу факторингової операції покладено принцип придбання банком рахунків-фактур підприємства-постачальника за відвантажену продукцію, тобто передачу банку постачальником права вимагати платежі з покупця продукції.

Згідно з конвенцією про факторингові операції 1988 року операція вважається факторинговою тоді, коли вона задовольняє принаймні дві з чотирьох умов.

1. Наявність кредитування у формі оплати позикових зобов’язань.

2. Облік дебіторської заборгованості підприємства-постачальника.

3. Інкасування дебіторської заборгованості підприємства-постачальника.

4. Страхування підприємства-постачальника від кредитного ризику.

Підприємству відкривається факторинговий рахунок, де здійснюється облік усіх операцій з факторингу. Факторингом більше користуються малі та середні підприємства, оскільки їм частіше бракує оборотних коштів.

Класифікацію факторингових операцій подано в табл. 7.1.

Таблиця 1.1

КЛАСИФІКАЦІЯ ФАКТОРИНГОВИХ ОПЕРАЦІЙ

| Ознаки класифікації |

Види факторингових операцій |

| 1. Місцезнаходження суб’єктів факторингових операцій |

1.1. Внутрішній факторинг

1.2. Зовнішній факторинг

|

| 2. Ступінь охоплення факторингом продукції, що реалізується |

2.1. Оплата всієї реалізованої продукції.

2.2. Оплата частини реалізованої продукції

|

| 3. Спосіб повідомлення дебіторів підприємства |

3.1. Відкритий факторинг

3.2. Закритий факторинг

|

| 4. Форма взаємовідносин підприємства і банку |

4.1. Факторинг з правом регресу

4.2. Факторинг без права регресу

|

| 5. Повнота надання послуг |

5.1. Повний факторинг

5.2. Частковий факторинг

|

| 6. Порядок оплати розрахункових документів постачальника |

6.1. Факторинг з попередньою оплатою

6.2. Факторинг без попередньої оплати

|

Внутрішній факторинг

передбачає, що постачальник, його контрагент та банк перебувають у тій самій країні.

Зовнішній факторинг

передбачає, що одна зі сторін факторингової угоди перебуває за кордоном.

Конвенційний (відкритий)

факторинг — це тип факторингу, коли підприємство-постачальник повідомляє підприємство-покупця (дебітора) про те, що права на одержання оплати переуступлено банку або факторинговій компанії.

Конфіденційний (закритий)

факторинг передбачає, що ніхто з контрагентів постачальника не знає про переуступку ним прав на одержання оплати банку чи факторинговій компанії.

Факторинг з правом регресу

дозволяє банку (факторинговій компанії) повернути підприємству-постачальнику розрахункові документи, від оплати яких відмовився покупець, і вимагати повернення підприємством-постачальником коштів.

Факторинг без права регресу

означає, що банк (факторингова компанія) бере на себе весь ризик щодо платежу.

Повне факторингове обслуговування включає, крім суто факторингових послуг, і надання ряду інших: аудиторських, обліку дебіторської заборгованості, повного управління борговими зобов’язаннями тощо. Частковий факторинг — це оплата банком (факторинговою компанією) лише рахунків-фактур постачальника.

Факторинг з попередньою оплатою

передбачає негайну оплату розрахункових документів постачальника, як тільки їх буде надано банку (факторинговій компанії).

Факторинг без попередньої оплати

— це такий вид факторингу, коли банк (факторингова компанія) зобов’язується оплатити передані йому постачальником розрахункові документи лише в день оплати документів боржником.

Факторингові послуги банк не надає

:

¨ за платіжними зобов’язаннями бюджетних організацій;

¨ за платіжними зобов’язаннями збиткових і неплатоспроможних підприємств;

¨ за платіжними зобов’язаннями господарських організацій, оголошених некредитоспроможними;

¨ за компенсаційними або бартерними угодами;

¨ за договорами, умови яких застерігають право покупця повернути товар протягом певного часу, а також за договорами, які вимагають від продавця здійснення післяпродажного обслуговування;

¨ підприємствам, що мають велику кількість дебіторів, заборгованість кожного з яких є незначною.

Практично суть факторингу зводиться до такого. Банк купує в підприємства-постачальника право на стягнення дебіторської заборгованості покупця продукції (робіт, послуг) і перераховує постачальнику 70–90% суми коштів за відвантажену продукцію в момент подання всіх необхідних документів. Після отримання платежу від покупця банк перераховує продавцю залишок коштів (30–10%) за мінусом відсотків за факторинговий кредит та комісійної винагороди.

Перед укладенням факторингової угоди банк вивчає підприємство-постачальника з погляду відповідності таким вимогам.

1. Продукція має бути високої якості і користуватись попитом на ринку.

2. Постачальник повинен мати стійкі темпи зростання виробництва і дотримувати чітко встановлених умов продажу продукції.

3. Підприємство має бути фінансово стійким та мати добру репутацію.

Для здійснення факторингових операцій постачальник подає в банк такі документи

:

1) заяву;

2) баланс на останню звітну дату;

3) копії розрахункових документів, виданих на покупця;

4) інші документи на вимогу банку.

Укладаючи факторингову угоду, підприємство повідомляє банку (факторинговій фірмі) такі дані

:

¨ найменування, адресу кожного платника та умови торгівлі з ним;

¨ суму боргових вимог, що переуступаються;

¨ суму боргу кожного платника (з урахуванням сум за рахунками-фактурами, сум недоплат);

¨ дані про умови платежів для кожного платника або стосовно різних видів рахунків;

¨ іншу інформацію, необхідну для інкасації боргових вимог, у тім числі листування з платником, інформацію про здійснені заходи щодо стягнення належних сум.

Плата за факторингове обслуговування залежить від виду факторингу, фінансового стану підприємства-позичальника, масштабів і структури його виробничої діяльності та надійності покупців. Визначаючи плату за факторинг, ураховують відсоток за кредит і середній термін обороту коштів банку в розрахунках із покупцем.

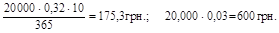

Приклад 3.

Підприємство звернулось у банк з проханням викупити рахунки-фактури (дебіторську заборгованість) на суму 20 000 грн. Плата за кредит — 32% річних. Середній термін обертання коштів у розрахунках з покупцем — 10 днів. Комісійна винагорода за факторингове обслуговування 3%. Плата за факторинг складається із плати за кредит та комісійної винагороди, тобто:

Плата за факторинг у цілому становитиме:

173,3 + 600 = 773,3 грн.

Факторингові послуги банку (факторингової компанії) мають для підприємств такі переваги

:

1) більша гарантія стягнення (інкасування) дебіторської заборгованості покупця;

2) надання продавцю короткострокового кредиту;

3) зменшення кредитних ризиків продавця;

4) продавець має можливість оперативно поліпшити своє фінансове становище, оскільки оплата за продукцію (роботи, послуги) здійснюється банком (факторинговою компанією) протягом 2–3 днів з моменту укладення факторингової угоди.

Недоліком факторингу для підприємства є вища вартість цієї послуги порівняно зі звичайним кредитом.

В Україні факторингове обслуговування підприємств не набуло поширення у зв’язку з низьким рівнем платіжної дисципліни в народному господарстві.

1.2.2 Умови та порядок отримання банківського кредиту

Підприємства отримують кредити на умовах терміновості, повернення, цільового характеру, забезпечення, платності.

Принцип терміновості

означає, що кредит має бути погашений у визначений термін. Дотримання цього принципу відкриває кожному окремому підприємству можливості для отримання нових банківських кредитів, а також дає змогу уникнути сплати банку підвищених відсотків за несвоєчасне погашення суми позики. Якщо підприємство порушує строки погашення, то банк застосовує до нього штрафні санкції і може відмовити в повторній видачі кредиту.

Принцип повернення

якнайтісніше пов’язаний із принципом терміновості. Кредит має бути погашений у термін, визначений кредитною угодою. Розрізняють: строкові, пролонговані і прострочені кредити.

Строкові кредити

підприємства повертають своєчасно у визначений термін.

Пролонговані кредити

з’являються в підприємства за тимчасового браку коштів з причин, що не залежать від результатів його діяльності, і за згоди банку відстрочити термін погашення.

Прострочені кредити

виникають тоді, коли в підприємства немає коштів для їх погашення. Наявність таких кредитів свідчить про скрутний фінансовий стан підприємства. Джерелом сплати відсотків за простроченими кредитами є прибуток підприємства після сплати податків.

Кредит надається підприємству на строго визначені цілі. Залежно від цілей

розрізняють:

1)кредит для фінансування оборотного капіталу;

2)кредит для фінансування основного капіталу;

3)кредит для фінансування торговельно-посередницьких операцій.

Принцип забезпечення кредиту

означає наявність у підприємства юридично оформлених документів, що гарантують своєчасне повернення кредиту:

·заставне зобов’язання;

·договір-гарантія;

·договір-поручительство.

Використання застави як форми забезпечення повернення кредиту здійснюється згідно із законом України «Про заставу». Заставляти можна майнові права та майно, яке може бути відчужене заставодержателем і на яке може бути звернене стягнення.

Застава майна може здійснюватись передачею товаророзпорядчого документа підприємством-позичальником кредитору. Застава цінних паперів може здійснюватися передачею їх заставодержателю в депозитне володіння. Майно, яке перебуває у спільній власності підприємств, передається у заставу тільки за згодою всіх співвласників. Заміна предмета застави відбувається за погодженням із заставодержателем.

Ризик випадкової втрати предмета застави несе, як правило, власник закладеного майна. Законом або договором передбачається перебування закладеного майна у володінні заставодержателя, заставодавця або третьої особи.

Державне підприємство, за яким закріплено право державного володіння, самостійно здійснює заставу майна за винятком суцільного майнового комплексу підприємства та його структурних підрозділів, будинків та споруд, застава яких відбувається з дозволу та на умовах, узгоджених з органом, уповноваженим управляти відповідним державним майном.

У договорі застави має бути позначене найменування, місцезнаходження сторін, суть забезпеченої заставою вимоги, розмір та строк виконання зобов’язання, опис, оцінка та місцезнаходження майна, а також інші умови. Договір застави укладається в письмовій формі. Коли предметом застави є нерухоме майно, транспортні засоби, товари в обороті або переробці, договір застави нотаріально засвідчується. Нотаріальне засвідчення здійснюється: договору застави нерухомого майна за місцезнаходженням нерухомого майна; договору застави транспортних засобів — за місцем реєстрації цих засобів; договору застави товарів у обороті — за місцем знаходження підприємства.

Звернення стягнення на закладене майно підприємства може статися з рішення суду, арбітражного суду, третейського суду, а також у безспірному порядку на основі виконавчого напису нотаріусів.

Для укладання договору застави підприємство-заставодавець повинно передати банку (заставодержателю) такі документи:

а) договір страхування та страхове свідоцтво;

б) докази згоди органу, який управляє майном, на укладання договору, а також докази, що органи приватизації та трудовий колектив було повідомлено про цей факт;

в) витяги з книги запису застав;

г) установчі документи, свідоцтво про реєстрацію та нотаріально засвідчені зразки підписів своїх службових осіб.

Принцип платності

означає, що підприємство має внести в банк визначену плату за користування кредитом.

Відсотки, які сплачує підприємство за користування короткостроковими банківськими кредитами, відносять на собівартість продукції. Відсотки за кредит, узятий на капітальне будівництво чи реконструкцію, підприємства сплачують за рахунок прибутку, який залишається в розпорядженні підприємства.

Витрати підприємств на оплату відсотків за кредит відносять до складу валових витрат виробництва і обігу, що зменшує суму оподатковуваного прибутку.

Відсоткові ставки за кредит встановлюються комерційними банками на договірних засадах з підприємствами-позичальниками. Їх рівень залежить від загальної економічної кон’юнктури і факторів, які формують попит і пропозицію на ринку позикових коштів, а також регулюючих дій держави на цьому ринку. В Україні на рівень відсотків за кредити комерційних банків значно впливають відсоткові ставки за кредитні ресурси, які встановлює Національний банк.

Комерційні банки застосовують різні відсоткові ставки залежно від виду та об’єкта кредиту, строку кредитування, фінансового стану позичальника, міри кредитного ризику, наявності або браку гарантій своєчасного повернення боргу.

Виникнення кредитних відносин між підприємствами й банками

можливе за таких умов.

1. Учасники кредитної угоди мають бути юридичними особами і функціонувати на принципах комерційного розрахунку.

2. Підприємство (позичальник) або має бути власником майна, або володіти правом на користування та розпорядження ним.

3. Необхідна наявність економічних і юридичних гарантій повернення кредиту після певного строку.

4. Кредитор має бути так само заінтересований у видачі кредиту, як підприємство — в його отриманні, тобто повинні збігатися економічні інтереси суб’єктів господарювання.

Банк-кредитор у процесі оцінки діяльності підприємства-позичальника ставить такі вимоги:

· підприємство має бути кредитоспроможним;

· підприємство повинно забезпечувати зростання обсягів виробництва та реалізації продукції (робіт, послуг);

· співвідношення суми зобов’язань, включаючи суму кредиту, що планується отримати, до суми власного капіталу має становити не більше 70:30;

· інвестиційний проект підприємства-позичальника має бути фінансово окупним та не передбачати виробництва з високим екологічним ризиком;

· кредит має бути забезпечений. Як застава використовуються акції, нерухоме (будівлі, комплексне технологічне обладнання) і рухоме (автотранспортні засоби, механізми) майно, виробничі та інші активи, що належать підприємству-позичальнику і можуть бути прийняті в забезпечення згідно з чинним законодавством України. Відповідно до умов, що їх ставлять більшість українських банків, дисконтована вартість застави повинна становити не менше 200% від суми зобов’язань позичальника. За оцінювання майна, що передається в заставу, ураховується його ліквідність.

Процедуру отримання кредиту підприємством показано на рис. 7.8.

Рис. 7.8.Структурно-логічна схема оформлення кредитної угоди

На першому етапі

підприємство і банк ведуть переговори на предмет можливого укладення кредитної угоди. За позитивних наслідків переговорів банк готовий прийняти документи підприємства для розгляду.

На другому етапі

підприємство звертається в банк і подає йому документи, необхідні для визначення юридичного статусу, фінансового стану підприємства, оцінки проекту, аналізу можливості його успішної реалізації, забезпечення кредиту, у тому числі:

· клопотання підприємства;

· копії засновницьких документів (статут, засновницький договір) та змін і доповнень до них (якщо такі були);

· бізнес-план проекту та додатки до нього або техніко-економічне обгрунтування;

· баланси підприємства, звіти про фінансові результати за останні три роки діяльності;

· перелік та розрахунок вартості майна, що передається банкові в заставу, з визначенням його залишкової балансової вартості, року будівництва чи випуску, місця розташування, короткої характеристики.

Перелік інших документів, що необхідні для проведення поглибленого аналізу фінансового стану позичальника:

― анкета позичальника;

― засвідчені підприємством, а за необхідності — нотаріально засвідчені копії контрактів, які будуть оплачені за рахунок кредиту. Умови платежу за цими контрактами повинні передбачати переважно акредитивну форму розрахунків або оплату за фактично отриманий товар і лише в окремих випадках — попередню оплату (остання забороняється за імпортних контрактів);

― копії контрактів, які підтверджують, що виручка від них забезпечує окупність проекту;

― річний звіт, баланс підприємства і форми бухгалтерської звітності № 2, 3 за останні три роки діяльності, звіт про дебіторсько-кредиторську заборгованість на останню звітну дату. За короткострокового кредитування додатково додаються: фінансова звітність за останні 4 квартали; щоквартальний обсяг продажу продукції за останній рік;

― на вимогу банку можуть подаватися розшифровки дебіторської та кредиторської заборгованості з обов’язковим зазначенням строків її виникнення й погашення. За наявності простроченої

кредиторської заборгованості необхідно повідомити конкретні заходи, ужиті для її погашення;

― розрахунок помісячного грошового потоку на термін надання кредиту (за всіма видами діяльності);

― звіт про проведення перевірок аудиторськими фірмами, якщо такі проводились;

― перелік майна, що передається в заставу, та розрахунок його вартості із визначенням залишкової балансової вартості, року будівництва чи випуску, місця розташування, характеристик та відповідні документи, які підтверджують право власності на майно;

― документи, що підтверджують повноваження осіб, які репрезентують інтереси підприємства-позичальника;

― нотаріально засвідчені копії ліцензій на право здійснення статутної діяльності (у разі потреби).

Якщо позичальник не є клієнтом банку-кредитора, то на вимогу банку він додатково надає:

― довідку про рух коштів на всіх рахунках або виписки з рахунків підприємства позичальника, засвідчені банком, який обслуговує підприємство (з поточного та валютних) за останні 6—12 місяців;

― довідку податкової інспекції або банку, що обслуговує позичальника, про брак обов’язкових до сплати документів (картотеки № 2);

― довідку про брак заборгованості за банківськими кредитами та про строки повернення підприємством-позичальником раніше одержаних кредитів;

― нотаріально засвідчені зразки підписів та відбитки печатки.

Погоджуючись на видачу довгострокового кредиту на будівництво нових об’єктів, розширення діючих потужностей, їх реконструкцію або технічне переоснащення, банк вимагає від підприємства вкладення його власних коштів, як правило, в розмірі від 10 до 30% вартості проекту.

При цьому підприємство подає до установи банку документи згідно зі стандартним переліком документів для довгострокового кредитування, а також додатково:

— зведений кошторис будівництва;

— відомості про договірну ціну;

— контракти та договори на виконання робіт з будівництва, постачання обладнання та його монтажу;

— документ про відведення земельної ділянки під будівництво даного об’єкта;

— дозвіл органів виконавчої влади (держархбудконтролю) на проведення будівельних робіт;

— висновки експертизи — відомчої, екологічної, охорони праці, енергетичної.

Банк має право вимагати від підприємства подання проектно-кошторисної документації для здійснення експертизи проектних рішень щодо будівництва.

Для підприємств, які є надійними і постійними клієнтами банку, перелік документів може бути й меншим.

Кредитування витрат з будівництва, реконструкції або технічного переоснащення здійснюється відкриттям підприємству невідновлюваної кредитної лінії. Кредитування розпочинається лише після використання підприємством-позичальником власних коштів, передбачених на ці заходи.

На третьому етапі банк

:

¨вивчає формальну й неформальну інформацію про підприємство;

¨оцінює його ділову репутацію та імідж;

¨аналізує кредитоспроможність підприємства, проводить поглиблене обстеження його фінансового стану і визначає міру ризику;

¨визначає перспективи розвитку підприємства;

¨перевіряє наявність джерел і гарантій погашення кредиту.

Для надання кредиту важливе значення має оцінка кредитоспроможності позичальника.

Кредитоспроможність підприємства оцінюється на основі системи показників, які відображають розміщення і джерела обігових коштів, результати фінансової діяльності. Вибір показників залежить від особливостей виробничої діяльності, галузевої специфіки та інших факторів.

Під час аналізу кредитоспроможності враховується також наявність чи відсутність у минулому кредитних відносин підприємства з банком, розмір і строки надання позики.

Комерційний банк здійснює оцінку фінансового стану підприємства перед наданням йому позики, а далі — щоквартально.

В Україні критерії оцінки фінансового стану підприємства-позичальника визначаються кожним комерційним банком самостійно.

Для оцінки фінансового стану підприємства — юридичної особи враховуються такі об’єктивні показники його діяльності:

¨ обсяг реалізації;

¨ прибутки і збитки;

¨ рентабельність;

¨ ліквідність;

¨ грошові потоки (рух коштів на рахунках клієнтів);

¨ склад і динаміка дебіторсько-кредиторської заборгованості.

Ураховуються також інші фактори:

¨ ефективність управління підприємством;

¨ ринкова позиція підприємства і його залежність від циклічних і структурних змін в економіці та галузі;

¨ наявність державних замовлень і державної підтримки підприємства.

Комерційні банки розробляють показники додаткової оцінки підприємств-позичальників залежно від основного виду діяльності та форм власності.

Рис. 7.9.Напрямки аналізу підприємства-позичальника з метою оцінки його кредитоспроможності

На основі проведеного аналізу системи основних показників діяльності комерційним банком визначається клас надійності підприємства-позичальника.

Для підприємства, що отримує кредит, важливо знати, на які аспекти його діяльності банк звертатиме особливу увагу (рис. 7.9).

А.

Фінансові коефіцієнти

До фінансових коефіцієнтів належать:

¨ коефіцієнт заборгованості;

¨ коефіцієнт ліквідності;

¨ коефіцієнти оборотності;

¨ коефіцієнти прибутковості.

Коефіцієнт заборгованості

показує, наскільки діяльність підприємства фінансується за рахунок позичених коштів. Цей коефіцієнт розраховують діленням загальної заборгованості на власний капітал. Частка позичених коштів дає уявлення про кредитоспроможність підприємства та рівень фінансового ризику, якого можуть зазнати кредитори: якщо нижчий коефіцієнт, то ліпше вони захищені від втрат у разі, коли підприємство різко скоротить обсяг активів або зазнає збитків.

Коефіцієнт ліквідності

свідчить про здатність підприємства виконати короткострокові зобов’язання. Розраховують цей коефіцієнт діленням ліквідних активів на короткострокову заборгованість.

Коефіцієнти обіговості

свідчать, наскільки ефективно підприємство використовує свої активи.

«Обіговість дебіторської заборгованості у днях» показує середню кількість днів, необхідних для погашення дебіторської заборгованості.

«Обіговість товарно-матеріальних запасів у днях» показує середню кількість днів, необхідних для того, щоб шляхом реалізації продукції перетворити товарно-матеріальні запаси на гроші.

Коефіцієнти прибутковості

показують загальну ефективність (результативність) діяльності підприємства.

— Коефіцієнт витрат

показує прибутковість підприємства щодо обсягів реалізації продукції. Для його розрахунку чисту виручку від реалізації після відрахування витрат на основну діяльність ділять на чисту виручку від реалізації. Зниження коефіцієнта витрат може вказувати на зниження цін на продукцію або на меншу ефективність виробництва.

— Окупність інвестицій або активів

свідчить про здатність підприємства ефективно використати активи для отримання прибутку. Для розрахунку показника прибуток після сплати податків ділять на загальні активи.

— Окупність власного капіталу

показує загальну ефективність отримання прибутку за допомогою капіталу, вкладеного акціонерами у дане підприємство (дохідність акціонерного капіталу, відображеного в балансі). Для розрахунку коефіцієнта прибуток після сплати податків ділять на акціонерний капітал. Якщо підприємство має великий обсяг позичених коштів, високий показник окупності власного капіталу, це свідчить про надмірний фінансовий ризик, який воно взяло на себе.

Аналізуючи стан і ділову активність підприємств, ці коефіцієнти порівнюють із показниками конкурентів і визначають зміни, що сталися протягом визначених періодів (динаміку змін).

Б. Рух грошових коштів

Звіт про рух грошових коштів відображає приплив і відтік коштів підприємства за певний період.

Приплив й відтік коштів можна поділити на три категорії, залежно від видів діяльності підприємства:

— виробнича діяльність;

— інвестиційна діяльність;

— фінансова діяльність.

Такі звіти мають велике значення та допомагають фінансовому менеджеру планувати грошові кошти підприємства на середній та тривалий термін (табл. 7.2).

Дані про рух грошових коштів допомагають:

— оцінити спроможність підприємства нагромадити в майбутньому кошти для виплати основного боргу за кредитом, відсотків і дивідендів;

— визначити потребу підприємства в зовнішньому фінансуванні.

Таблиця 1.2

ДЖЕРЕЛА І НАПРЯМКИ ВИКОРИСТАННЯ ПОТОКУ ГРОШОВИХ КОШТІВ

Приплив грошових

коштів у результаті:

|

Відтік грошових

коштів у результаті:

|

|

— реалізації продукції

— збільшення кредиторської заборгованості

— зменшення дебіторської заборгованості

|

основна

діяльність

|

— здійснення витрат

— зменшення кредиторської заборгованості

— збільшення дебіторської заборгованості чи товарних запасів

|

— продажу основних засобів (земля, обладнання )

— продажу акцій інших підприємств

|

інвестиційна

діяльність |

— придбання основних засобів (нерухомості, обладнання)

— купівля акцій інших підприємств

|

— збільшення розмірів позичених коштів

— збільшення власного капіталу

|

фінансова

діяльність |

— погашення заборгованості за всіма видами зобов’язань

— виплата дивідендів

|

Дані про рух коштів допомагають зрозуміти сутність фінансових операцій підприємства, виявити дисбаланс у використанні ресурсів і вжити відповідних заходів.

Аналіз руху грошових коштів показує, як формувались грошові потоки у минулому. Але можливість погасити заборгованість залежить від майбутніх грошових потоків. Тому необхідною є система, що дає змогу прогнозувати рух грошових коштів і визначити обсяг необхідного фінансування наступного року.

Негативний рух грошових коштів

означає, що підприємству необхідний кредит у межах отриманого негативного значення.

Позитивний рух грошових коштів

означає, що підприємство потенційно матиме змогу зменшити існуючу заборгованість.

Рішення про надання або відмову у наданні кредиту залежить від того, наскільки банк довіряє підприємству та наскільки він задоволений прогнозом.

В. Оцінка ділового середовища підприємства

У процесі кредитування банк проводить аналіз ділового середовища, що в ньому працює підприємство, та пов’язаного з цим ризику.

Деякі підприємства працюють у нестійких секторах економіки і, можливо, в результаті цього перебувають на межі банкрутства. Інші підприємства працюють у стабільних секторах економіки.

Аналіз інформації про ділове середовище підприємства-позичальника здійснюється з урахуванням таких показників:

— форма власності;

— вид діяльності;

— ринки та клієнти позичальника;

— конкуренція;

— постачальники;

— виробничі потужності;

— керівництво й організація;

— сильні та слабкі сторони підприємства-позичальника.

1. Форма власності.

Форма власності вказує на міру ризику у разі втрати платоспроможності чи банкрутства підприємства, а також на те, хто при цьому нестиме фінансову відповідальність (наприклад у вигляді гарантії).

2. Вид діяльності.

Вивчаються перспективи розвитку галузі, в якій працює підприємство-позичальник.

Тривалий успіх певного роду діяльності залежить від терміну випуску продукції, використання нових технологій або розширення ринку збуту.

3. Ринки та клієнти позичальника.

Визначаються сильні та слабкі сторони позиції підприємства на ринку порівнянням результатів кількох минулих років і оцінкою перспектив розвитку в майбутньому.

Товари та послуги, що виробляються підприємством-позичальником, реалізуються на певних ринках відповідним клієнтам. Від них залежить майбутній рух грошових коштів підприємства-позичальника.

4. Конкуренція.

Підприємство-позичальник повинно мати уявлення про свою конкурентоспроможність.

Діяльність конкурентів справлятиме вплив на майбутнє становище на ринку, на розмір власної частки ринку та прибутковість діяльності підприємства-позичальника.

Підприємство-позичальник повинно мати таку інформацію:

— назви основних вітчизняних і закордонних конкурентів;

— сильні і слабкі сторони їхньої продукції, цін, їхньої позиції на ринку;

— порівняльна позиція підприємства-позичальника та його конкурентів на ринку: сильна – середня – слабка;

— зміни продукції чи технологій, що очікуються на підприємстві-позичальнику;

— злиття чи концентрація підприємств на ринку, де працює позичальник.

5. Постачальники.

Для виробництва товарів і послуг підприємству необхідна сировина й комплектуючі, які купують у постачальників.

Банки звертають увагу на надійність постачальників і наявність у підприємства сировини.

6. Виробничі потужності.

Виробничі потужності — це основні засоби, необхідні підприємству для ведення основної діяльності.

Банк може вимагати дані про виробничі потужності позичальника з метою оцінки їхньої якості.

7. Керівництво та організація.

Банк може вимагати від підприємства таку інформацію:

Керівництво

— основні обов’язки керівників підприємств;

— кваліфікація та професійний досвід;

— наявність вакансій серед керівних посад підприємства;

— застосування сучасних методів управління, наприклад, наявність бізнес-плану й маркетингової концепції, налагодженої системи ведення бухгалтерського обліку та методів контролю, порядок прийняття рішень і звітності.

Організація

— організаційна структура нині і в майбутньому;

— кадрове планування;

— організація збуту: кількість торгових представництв, агентів, магазинів та інших торгових точок, співпраця у сфері збуту.

8. Сильні та слабкі сторони підприємства-позичальника.

Сильні сторони:

— добре відоме на ринку, має високий імідж і власну торговельну марку;

— продукція та послуги користуються стійким попитом, мають добрі перспективи на майбутнє;

— сучасне обладнання й технології тощо.

Слабкі сторони:

— неконкурентоспроможні ціни;

— традиційно невисока якість продукції;

— продукція та послуги користуються невеликим попитом і мають не дуже добрі перспективи на майбутнє;

— дуже сильна конкуренція;

— труднощі в отриманні сировини або велика залежність від одного постачальника тощо.

На підставі оцінки кредитоспроможності позичальника й ефективності комерційної угоди (проекту) банк приймає рішення про доцільність видачі підприємству кредиту й укладає з ним кредитний договір.

Неодмінною умовою укладання банком кредитного договору є надання підприємством застави. Перевага віддається заставі рухомого і нерухомого майна. Угода про заставу укладається між підприємством-заставодавцем і банком-заставодержателем у письмовій формі і передбачає деталізацію заставних вимог: їх розмір, строки виконання зобов’язань з повернення кредиту і сплати відсотків за нього, склад (опис) та вартість заставленого майна, вид застави (заставлене майно залишається в заставодавця або передається у володіння заставодержателя), місце знаходження предмета застави, зобов’язання зі страхування заставленого майна тощо.

Такі форми забезпечення, як поручительство або гарантії юридичних осіб, використовуються лише за надання кредиту надійним підприємствам або в разі прийняття у забезпечення гарантій Уряду України, надійних банків тощо. Документи, що свідчать про забезпечення, підприємство подає в банк до отримання кредиту.

Зміст кредитного договору визначається підприємством і банком самостійно. У ньому вказується мета кредитування, умови, порядок надання й погашення позики, спосіб забезпечення кредиту, відсоткові ставки за кредит, права і відповідальність сторін та інші умови.

Відповідно до договору банк бере на себе зобов’язання надати підприємству визначену суму грошових коштів у обумовлений термін. Підприємство зобов’язується: використати отримані кошти на зазначені в договорі цілі; своєчасно погасити позику; сплатити відсотки й надати можливість банку контролювати цільове використання кредиту, а також його забезпечення.

Кредитний договір, як правило, містить такі розділи:

I. Загальні положення.

II. Права та обов’язки позичальника.

III. Права та обов’язки банку.

IV. Відповідальність сторін.

V. Порядок вирішення суперечок.

VI. Термін дії договору.

VII. Юридичні адреси сторін.

І. Загальні положення:

найменування сторін; предмет договору — вид кредиту; сума й розмір відсоткової ставки; умови забезпечення виконання зобов’язань за кредитом (застава, гарантія, поручительство); порядок надання та погашення кредиту; порядок нарахування й сплати відсотків за кредит.

ІІ. Права та обов’язки позичальника

2.1. Права підприємства-позичальника:

1) вимагати від банку кредит в обсягах і в термін, зазначений у договорі;

2) достроково погасити заборгованість (за наявності фінансових можливостей);

3) скасувати договір у разі невиконання банком умов договору.

2.2. Обов’язки підприємства-позичальника:

1) використовувати отриманий кредит на цілі, обумовлені договором;

2) повернути наданий кредит у встановлений термін;

3) своєчасно сплачувати банку відсотки за користування кредитом;

4) своєчасно надавати банку баланс та інші документи для здійснення контролю за позикою;

5) забезпечити достовірність даних, наданих для отримання кредиту, і можливість контролю за його використанням;

6) інформувати банк про зміни організаційно-правової форми підприємства;

7) інше (згідно з договором).

ІІІ. Права та обов’язки банку

3.1. Права банку:

1) проводити перевірку забезпечення наданого кредиту і його цільового використання;

2) припиняти видачу нових позик і пред’являти претензії щодо раніше наданих у разі порушення підприємством умов кредитного договору, а також виявлення недостовірної звітності, недоліків у веденні бухгалтерського обліку, затримки сплати відсотків за кредит;

3) стягувати з підприємства за пролонгацію кредиту відповідну комісійну винагороду;

4) переглядати відсоткові ставки за користування кредитом у разі зміни рівня облікової ставки НБУ;

5) здійснювати нарахування і стягнення компенсації за невикористаний кредит (у разі офіційної відмови підприємства від кредиту чи його частини протягом терміну дії договору).

3.2. Обов’язки банку:

1) надавати підприємству кредит в обсягах і у строки, обумовлені договором;

2) інформувати підприємство про факти і причини дострокового стягнення банком кредиту;

3) інформувати підприємство про зміни у нормативних актах з питань кредитування і розрахунків, запроваджених черговим рішенням Національного банку.

ІV. Відповідальність сторін

У разі порушення підприємством узятих на себе зобов’язань банк може:

1) припинити дальшу видачу кредиту;

2) вимагати його дострокового повернення;

3) зменшити суму кредиту, обумовлену договором;

4) збільшити відсоткову ставку за кредит;

5) за несвоєчасне повернення кредиту й відсотків стягнути пеню у розмірі, обумовленому договором, але не більше двократного розміру офіційної облікової ставки НБУ.

Підприємство може вимагати від банку відшкодування збитків, що виникли внаслідок порушення зобов’язання надати кредит або надання його не в повному обсязі.

За неповного використання кредиту підприємство сплатить кредиторові неустойку у розмірі плати банку за залучені кредитні ресурси і неотриманої маржі у звітному періоді.

Після укладення кредитної угоди банк відкриває підприємству позиковий рахунок, на який зараховується відповідна сума кредиту.

Кредити надаються підприємствам: у безготівковій формі —оплатою платіжних документів з позикового рахунку як у національній, так і в іноземній валюті, переказуванням коштів на поточний рахунок підприємства, якщо інше не передбачено кредитним договором; у готівковій формі для розрахунків зі здавачами сільськогосподарської продукції.

1.2.3 Порядок погашення банківського кредиту підприємством

Умови погашення кредитів суттєво впливають на фінансовий стан суб’єктів господарювання.

Порядок погашення кредиту — це спосіб погашення основної його суми і нарахованих відсотків. Кредит погашають повністю після закінчення терміну кредитної угоди або поступово, частинами. Відсоток нараховується на суму непогашеного кредиту.

За способом погашення позики

можуть бути: до запитання, з погашенням у відповідний термін, з довгостроковим погашенням.

За позиками до запитання строк повного повернення конкретно не визначається і погашення відбувається на вимогу банку.

Позика може погашатися підприємством не тільки відповідно до кредитного договору, а й достроково (на вимогу кредитора або на бажання підприємства).

За характером погашення кредити

поділяються на такі види:

1) дисконтні;

2) позики, які погашаються поступово — щомісячно, щоквартально, раз на півроку, щорічно;

3) позики, які погашаються одноразовим платежем після закінчення терміну позики, тобто підприємство одночасно сплачує банку суму основного боргу та нарахованих відсотків;

4) амортизаційні (здійснюється поступова виплата основного боргу та відсотків рівномірними внесками).

Можуть бути й інші способи погашення, які зазначаються у кредитному договорі (наприклад надання підприємству пільгового періоду кредитування, тобто відстрочки погашення кредиту).

На відміну від звичайних надання дисконтних позик

передбачає утримання позикового відсотка (дисконту) під час видачі кредиту.

Приклад 4.

За звичайною позикою підприємство отримало кредит 100 тис. грн. під 20 % річних. Після завершення року воно сплатить банку одноразово 120 тис. грн. За дисконтною позикою відсотки буде утримано негайно, тобто підприємство отримає 80 тис. грн. (100 тис. грн. – – 20 тис. грн.) і через рік поверне їх банку.

Законодавством України видачу дисконтних позик заборонено.

За погашення періодичними внесками

певна частка основної суми кредиту сплачується однаковими внесками протягом терміну дії кредитної угоди, а більша частина його — після закінчення терміну кредиту.

За «амортизаційного» погашення

основну суму кредиту підприємства сплачують поступово. Платежі здійснюються однаковими сумами регулярно і включають відповідну частину суми основного боргу і відсотків. Погашення однаковими внесками передбачає, що кожен наступний платіж менший за попередній, оскільки відсоткові виплати з часом знижуються.

Інші способи погашення кредиту

:

¨ порядок погашення може бути пов’язаний з доходами від заходу, що кредитується (погашення кредиту з перервою, тобто з пільговим періодом, а регулярні внески для погашення здійснюються тільки тоді, коли проект починає давати дохід);

¨ внески для погашення основної суми кредиту здійснюються нерегулярно й неоднаковими сумами.

Джерелами погашення кредиту, отриманого підприємством, можуть бути:

— виручка від реалізації продукції, що її отримає підприємство в процесі реалізації проекту кредитування;

— виручка від реалізації продукції власного виробництва, не пов’язаного з проектом кредитування;

— інші надходження від господарської діяльності.

Умови погашення кредиту обумовлюються під час підписання договору підприємства з банком, виходячи з:

— цільового спрямування кредиту;

— обсягів та терміну позики;

— порядку та строків надходження коштів на рахунок підприємства;

— сезонності та циклічності виробництва;

— рівня платоспроможності та надійності матеріального забезпечення підприємства тощо.

Відсотки за користування кредитом нараховуються щомісячно в розмірі, передбаченому кредитним договором. Сплата відсотків здійснюється за фактичну кількість днів користування позикою.