Сущность и классификация банковских операций

Внешнеэкономические и неэкономические связи между юридическими и физическими лицами различных стран приводят к возникновению денежных требований и обязательств.

Субъектами международных расчетных операций являются экспортеры, импортеры и банки. Расчеты осуществляются преимущественно в безналичной форме. Основными посредниками в международных расчетах выступают банки, между которыми возникают корреспондентские отношения.

Успех участников международной торговой цепочки при заключении сделок купли-продажи во многом зависит именно от банковской составляющей. Большое значение имеют процесс создания документов и документооборота, возможность для экспортера или импортера получить финансирование, правильно выбранная форма расчетов.

Основные виды платежей в обслуживании субъектов внешнеэкономической деятельности - аккредитив, инкассо, переводной вексель (коммерческая тратта), выписанный на покупателя, операции по открытому счету, международный банковский перевод, расчеты чеками.

Коммерческие банки из простого переводчика денежных средств, которыми они являются при использовании открытого счета и авансовых платежей, превращаются в заинтересованных участников расчетной операции наряду с внешнеторговыми контрагентами.

Банковская система и банковское обслуживание как составляющие финансовой системы любой страны играют решающую роль в ее современном экономическом развитии.

Главные функции банков заключаются в мобилизации временно свободных денежных средств и их размещении от своего имени и за свой счет на условиях возвратности, срочности и платности в форме кредитования государства, юридических и физических лиц, в проведении финансовых расчетов и формировании платежной системы государства, осуществлении денежной эмиссии в банковской и депозитной формах и тому подобное. Организация финансово-кредитного обслуживания предприятий, предприятий и населения, функционирования кредитной системы играют исключительно важную роль в развитии хозяйственных структур. От эффективности и бесперебойности функционирования финансового механизма зависит не только современное получение денег отдельными субъектами ведения хозяйства, но и темпы экономического развития государства в целом. Развитие банковской системы, как главного вкладчика финансового сектора, призвано ускорить трансформацию общества в целом и развитие бизнеса в частности, поскольку значительное влияние банков на украинскую среду является очевидным.

Реклама

Правовым фундаментом банковской деятельности в Украине является Закон Украины "О банках и банковской деятельности", принятый Верховной Радой Украины в 07.12.2008 г.Согласно данному закону, банк — юридическое лицо, которое имеет исключительные права на основании лицензии Национального банка Украины осуществлять такие операции: привлечение в виде вкладов денежных средств физических и юридических лиц и размещения этих средств от своего имени, на собственных условиях и на собственный риск, открытие и ведение банковских счетов физических и юридических лиц.

Успешная деятельность любого банка в большей мере определяется кругом операций и услуг, которые он предлагает своим клиентам. Стимулирующими факторами, которые способствуют расширению спектра услуг, являются, во-первых, рост конкуренции в банковской сфере, во-вторых, снижение прибыльности традиционных операций, в-третьих, стремление банков иметь прибыль, в-четвертых, относительная свобода, предоставленная законами, которые регулируют банковскую сферу.

Развитие банковских услуг способствует диверсификации рисков, получению прибыли из новых источников, улучшает структуру баланса банка, его ликвидность, но при избыточном расширении их количества может привести к ослаблению менеджмента, роста себестоимости услуг, определенного снижения прибыльности банковской деятельности.

Исходя из определения банка, сущность банковских операций – это привлечение временно свободных денежных средств предприятий, организаций, населения с дальнейшим размещением их от своего имени на условиях срочности, возвратности и платности, а также кассовое и расчётное обслуживание народного хозяйства, предоставление валютных и других банковских услуг, предусмотренных Законом Украины «О банках и банковской деятельности» от 07.12.2008 г.

Коммерческие банки большинства западных стран выполняют сейчас различные операции для удовлетворения финансовых потребностей всех типов клиентов от мелкого вкладчика до крупной компании. Крупные учреждения банков осуществляют для своих клиентов по некоторым оценкам до 300 видов операций и услуг. К ним относятся:

Реклама

- ведение депозитных счетов,

- безналичные переводы средств,

- прием сбережений, выдача разнообразных ссуд,

- купля-продажа ценных бумаг,

- операции по доверенности,

- хранение ценностей в сейфах и др.

Благодаря этому коммерческие банки постоянно и неразрывно связаны практически со всеми звеньями воспроизводственного процесса.

Коммерческие банки выступают, прежде всего, как специфические кредитные институты, которые, с одной стороны, привлекают временно свободные средства хозяйства; с другой - удовлетворяют за счет этих привлеченных средств разнообразные финансовые потребности предприятий, организаций и населения.

Операции банка – это действия банковского учреждения, направленные на обеспечение его функционирования, с одной стороны, как субъекта предпринимательской деятельности, с другой – как финансового посредника, осуществляющего присущие ему функции.

К первым следует относить действия банка, направленные на обеспечение его существования и функционирования (приобретение основных средств, других необоротных активов), а также формирование кассовых остатков, остатков средств на корреспондентском счёте и резервов (действия, управляемые законодательными и нормативными документами).

Действия банка как финансового посредника, который осуществляет присущие ему функции, входят в понятие банковские операции.

В последние годы, как в нашей стране, так и в мировой банковской практике, эксперты отмечают наличие двух, на первый взгляд взаимоисключающих, тенденций: универсализацию и специализацию банковской деятельности, подчеркивая, что со специализацией банков усиливаются тенденции к универсализации их деятельности.

Традиционно занимавшиеся в большей степени тем или иным кругом операций, коммерческие банки вторгаются в смежные сферы деятельности. Следовательно, вид коммерческого банка (универсальный, отраслевой, специального назначения, региональный и т. п.) выделяется наряду с содержанием его операций, а также степенью развития экономики страны, кредитных отношений, денежного и финансового рынков.

В странах с рыночной экономикой банки, как правило, стремятся осуществлять широкий спектр операций. Для более полного понимания банковских операций необходимо сгруппировать их по различным признакам:

1. Базовые:

· депозитные (принятие вкладов от юридических и физических лиц);

· расчётные (открытие и ведение текущих счетов клиентов и банков - корреспондентов, в том числе перевод денежных средств с этих счетов с помощью платёжных инструментов и зачисления средств на них);

· кредитные и инвестиционные (размещение привлечённых средств от своего имени, на собственных условиях и на свой риск).

2. Другие операции и действия, направленные на удовлетворение потребностей клиентов и получение прибыли:

· операции с валютными ценностями;

· эмиссионные операции;

· операции с ценными бумагами (купля – продажа по поручению клиентов, операции на рынке ценных бумаг, включая андеррайтинг);

· предоставление гарантий, поручительств и других обязательств от третьих лиц;

· факторинг;

· лизинг;

· услуги ответственного хранения и предоставления в аренду сейфов для хранения ценностей и документов;

· выпуск платёжных инструментов (чеков, векселей и др.);

· предоставление консультационных и информационных услуг;

· инкассация;

· депозитарная деятельность и деятельность по ведению реестров собственников именных ценных бумаг.

1. Пассивные операции - это операции, с помощью которых банки формируют свои ресурсы для проведения кредитных и других активных операций.

В условиях рыночной экономики особую важность приобретает процесс формирования банковских пассивов, оптимизация их структуры и в связи с этим качество управления всеми источниками денежных средств, которые образуют ресурсный потенциал коммерческого банка. Очевидно, что устойчивая ресурсная база банка позволяет ему успешно проводить ссудные и иные активные операции. Поэтому каждый коммерческий банк стремится наращивать свои ресурсы.

К пассивным операциям банка относят: привлечение средств на расчетные и текущие счета юридических и физических лиц; открытие срочных счетов граждан, предприятий и организаций; выпуск ценных бумаг; займы, полученные от других банков, и т.д.

Все пассивные операции банка, связанные с привлечением средств, в зависимости от их экономического содержания делятся на: депозитные, включая получение межбанковских кредитов и эмиссионные (размещение паев или ценных бумаг банка).

Привлеченные средства занимают преобладающее место в структуре банковских ресурсов. В мировой банковской практике все привлеченные средства по способу их аккумуляции делят на депозиты и прочие привлеченные средства. Основную часть привлеченных средств коммерческих банков составляют депозиты.

Прочие привлеченные средства - это ресурсы, которые банк получает в виде займов, или путем продажи на денежном рынке собственных долговых обязательств. Они отличаются от депозитов тем, что приобретаются на рынке на конкурсной основе. Инициатива их привлечения принадлежит самому банку. Пользуются ими преимущественно крупные банки. Обычно это значительные суммы, в силу чего соответствующие операции считаются оптовыми.

2. Активные операции – операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы для получения прибыли и поддержания ликвидности. К активным операциям банка относятся: краткосрочное и долгосрочное кредитование производственной, социальной, инвестиционной и научной деятельности предприятий и организаций; предоставление потребительских ссуд населению; приобретение ценных бумаг; лизинг; факторинг; инновационное финансирование и кредитование; долевое участие средствами банка в хозяйственной деятельности предприятий; ссуды, предоставляемые другим банкам.

Активные операции банка по экономическому содержанию делят на: ссудные (учетно-ссудные); расчетные; кассовые; инвестиционные и фондовые; гарантийные.

Ссудные операции - операции по предоставлению (выдаче) средств заемщику на началах срочности, возвратности и платности. Ссудные операции, связанные с покупкой (учетом) векселей либо принятием векселей в залог, представляют собой учетные (учетно-ссудные) операции.

Виды ссудных операций чрезвычайно разнообразны. Они делятся на группы по следующим критериям (признакам): тип заемщика; способ обеспечения; сроки кредитования; характер кругооборота средств; назначение (объекты кредитования); вид открываемого счета; порядок выдачи средств; метод погашения ссуды; порядок начисления и погашения процентов; степень риска; вид оформляемых документов и др.

3. Комиссионно-посреднические операции – операции банков по поручениям клиентов за определённую плату – комиссию или процент:

· Комиссионно-расчётные операции, связанные с осуществлением внутренних и международных расчётов.

· Торгово-комиссионные – купля-продажа по поручениям клиентов ценных бумаг, валюты, драгоценных металлов, посредничество в размещении акций и облигаций, бухгалтерское и консультационное обслуживание.

· Другие – традиционные финансовые и биржевые услуги (управление пакетами акций, бюджетное и налоговое планирование и т.д.); гарантийные услуги (фьючерсы, опционы, свопы).

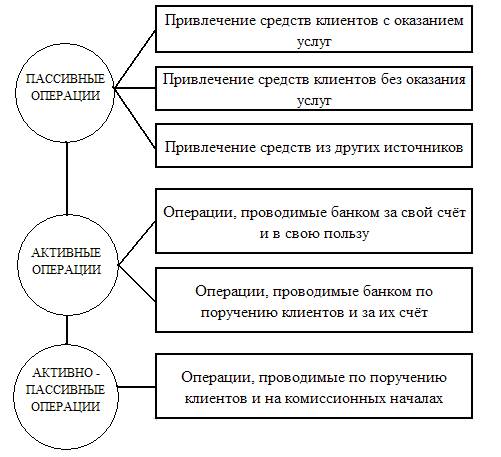

Таким образом, в условиях рыночной экономики все операции коммерческого банка можно условно разделить на три основные группы:

– пассивные операции (привлечение средств);

– активные операции (размещение средств);

– активно-пассивные (посреднические, трастовые и пр.) операции (рис. 1).

Рис. 1. Структура основных операций коммерческого банка

коммерческий банк операция услуга

Приведенная классификация условна, так как в банковской практике чаще всего невозможно выделить тот или иной вид операции в «чистом виде» в соответствии с определенным признаком классификации. Вместе с тем представленная классификация отражает многообразие банковских операций, но не исчерпывает всех возможных критериев классификации, в силу чего ее можно продолжить в зависимости от других признаков.

Наряду с операциями по привлечению средств на депозиты ссудные и расчетные операции относятся к числу важнейших операций банка.

Расчётные операции - операции по зачислению и списанию средств со счетов клиентов, в том числе для оплаты их обязательств перед контрагентами. Коммерческие банки производят расчеты по правилам, формам и стандартам, установленным Национальным Банком Украины, при отсутствии правил проведения отдельных видов расчетов - по договоренности между собой, при выполнении международных расчетов - в порядке, установленном государственными законами и правилами, принятыми в международной банковской практике.

Кассовые операции - операции по приему и выдаче наличных денежных средств. Более широко кассовые операции можно определить как операции, связанные с движением наличных денежных средств, а также формированием, размещением и использованием денежных средств на различных активных счетах банка и счетах клиентов коммерческого банка.

Инвестиционные операции - операции по инвестированию банком своих средств в ценные бумаги и паи небанковских структур в целях совместной хозяйственно-финансовой и коммерческой деятельности, а также размещенные в виде срочных вкладов в других кредитных организациях. Особенность инвестиционных операций коммерческого банка от кредитных операций заключается в том, что инициатива проведения первых исходит от самого банка, а не его клиента. Это инвестиционная деятельность самого банка.

Фондовые операции - операции с ценными бумагами (помимо инвестиционных).

К фондовым операциям относятся:

· операции с векселями (учетные и переучетные операции, операции по протесту векселей, по инкассированию, домицилированию, акцепту, индоссированию векселей, по выдаче вексельных поручений, хранению векселей, продаже их на аукционе);

· операции с ценными бумагами, котирующимися на фондовых биржах.

Гарантийные операции - операции по выдаче банком гарантии (поручительства) уплаты долга клиента третьему лицу при наступлении определенных условий; приносят банкам доход также в виде комиссионных.

Комиссионные операции - операции, осуществляемые банками по поручению, от имени и за счет клиентов; приносят банкам доход в виде комиссионного вознаграждения.

К данной категории операций относятся:

• операции по инкассированию дебиторской задолженности (получение денег по поручению клиентов на основании различных денежных документов);

• переводные операции;

•торгово-комиссионные (торгово-посреднические) операции (покупка и продажа для клиентов ценных бумаг, драгоценных металлов; факторинговые, лизинговые и др.);

• доверительные (трастовые) операции;

• операции по предоставлению клиентам юридических и иных услуг.

Наконец, все операции банка делят на:

•ликвидные и неликвидные;

•операции в гривневом и валютном выражении;

•регулярные (совершаемые банком периодически, постоянно воспроизводимые им) и иррегулярные (носящие для банка случайный, эпизодический характер);

•балансовые и забалансовые.

Таким образом, банковскими операциями являются действия банка по привлечению, распределению и перераспределению денежных средств с целью получения прибыли.

Основные характеристики банковских операций даются по таким признакам: по экономической сущности и по функциональному назначению. Основными видами операций банков являются активные, пассивные и активно - пассивные операции.

|