Зміст

Вступ

1. Страхування у сільському господарстві

2. Проблеми, які виникають на ринку страхування сільськогосподарських ризиків

3. Кроки, які необхідно зробити для розвитку сільськогосподарського страхування в Україні

Вступ

Однією з життєво важливих галузей суспільного виробництва, яка безпосередньо пов’язана із задоволенням першочергових потреб людей, є сільське господарство.[ 1]

Сільське господарство — одна з найдавніших, найважливіших і найбільш ризикованих галузей економіки.[2]

Сільськогосподарське виробництво має певні особливості, які полягають у тому, що економічний і природний процеси відтворення безпосередньо пов’язані між собою. Сільське господарство перебуває у великій залежності від метеорологічних та інших природних умов.[1]

В Україні на нього покладено завдання дедалі повніше забезпечувати внутрішні потреби країни в сировині і продовольстві та нарощувати відповідні експортні можливості. За належних інвестицій аграрний потенціал України може досягти рівня, достатнього для того, щоб нагодувати більш як половину населення Європи. Фактичні показники — на порядок нижчі. [2]

АПК нашої країни вже давно зазнає дефіциту фінансових ресурсів, який був і певною мірою лишається наслідком низької врожайності сільськогосподарських культур, нееквівалентного міжгалузевого обміну, недосконалої податкової та митної політики. Ціни на сільськогосподарську продукцію нерідко занижуються через погану організацію її закупівлі, монопольне становище деяких заготівельників. Матеріально-технічні засоби продаються селу за цінами, не завжди адекватними якості добрив, машин, обладнання. Останніми роками багатократно зросла вартість енергоносіїв. Триває відплив із села найактивнішої частини трудових ресурсів. Вельми низькою лишається платоспроможність більшості населення — споживача продукції. Ось ті головні чинники, які зумовили відчутне зниження темпів розвитку вітчизняного аграрного сектору порівняно не лише з іншими державами, а й із середніми макроекономічними показниками України.

Нині в Україні прискорюється аграрна реформа, стратегічна мета якої — забезпечити повне й надійне продовольче постачання населення, досягти високого експортного потенціалу галузі, відродивши господаря землі й створивши багатоукладний конкурентоспроможний аграрний сектор економіки.

Реклама

Залучення інвестицій у розвиток сільськогосподарського виробництва безпосередньо залежить і від того, як вирішується проблема зменшення та розподілу ризику товаровиробників.

З початку 1990-х років страховий захист сільськогосподарських товаровиробників значно послабився. Різко скоротилася реальна бюджетна допомога господарствам. Комерційні банки не можуть покривати збитки, спричинювані природними катаклізмами, дається взнаки інфляція грошової одиниці. За цих умов годі було й сподіватися на високу страхову активність. Аграрна реформа має докорінно змінити ситуацію. Приватизація землі, дедалі інтенсивніше її використання, зміна стосунків із банками, перехід до сплати єдиного податку — ці та багато інших чинників спонукають до організації страхового захисту сільських товаровиробників на нових засадах. Ідеться, насамперед, про впровадження системи комерційного та взаємного страхування за відчутної державної підтримки.

Страхування майна сільськогосподарських підприємств має велике значення для розвитку сільськогосподарського виробництва й використовується в інтересах зміцнення економіки і фінансів сільськогосподарських підприємств, матеріального добробуту громадян.

Сільськогосподарське страхування належить до дуже ризикових галузей діяльності страхових компаній, але таке страхування конче необхідне.

Такий захист здатні здійснювати лише ті страховики, котрі мають достатні страхові резерви, розгалужену мережу філій та представництв, а також фахівців, добре ознайомлених з особливостями аграрного виробництва.(2)

Український аграрний страховий ринок також має значні фінансові перспективи. Потужність вітчизняного ринку сільськогосподарського страхування тільки при страхуванні врожаю зернових оцінюється в 400 - 500 млн. гривень, а при страхуванні зерна, що зберігається на елеваторах - 25–30 млн. грн.

Вперше спроба системно підійти до страхування агро ризиків була зроблена з прийняттям Закону України "Про стимулювання розвитку сільського господарства на період 2001-2004 роки." Як напрям розвитку сільськогосподарського страхування в Україні було обрано запровадження обов’язкового страхування врожаю зернових культур та цукрових буряків підприємствами всіх форм власності. В подальшому страхування зернових культур та цукрових буряків підприємствами всіх форм власності було внесено до обов’язкових видів страхування Закону України "Про страхування". Ризики, які підлягають страхуванню та відповідні тарифи були визначені Постановою КМ України № 1000 "Про затвердження порядку та правил обов’язкового страхування врожаю сільськогосподарських культур і багаторічних насаджень державними сільськогосподарськими підприємствами, врожаю зернових культур та цукрових буряків сільськогосподарськими підприємствами всіх форм власності".

Реклама

Значний інтерес в той час до аграрного страхування виявили страхові компанії. Більше 80 компаній отримали ліцензії на здійснення цього виду страхування.

Однак спроба запровадити систему обов’язкового страхування сільгоспризиків виявилась невдалою. Головним чином, через відсутність реальної державної підтримки. В згадуваному вище Законі України "Про пріоритетний розвиток сільського господарства України на 2001-2004 роки" передбачалась 50-ти відсоткова компенсація сільгоспвиробникам страхових платежів, сплачених ними при обов’язковому страхуванні сільськогосподарських врожаїв. Але бюджетом України на 2002,2003 та 2004 рр. кошти не передбачались та не виділялись, державна підтримка сільськогосподарського страхування на даному етапі носила декларативний характер. Ще однією причиною неефективності було те, що законодавство не передбачало відповідальності за недотримання вимог щодо обов’язковості страхування. В результаті, можна констатувати, що сьогодні обов’язкове страхування сільгоспкультур практично не здійснюється.

Добровільне страхування врожаїв сільськогосподарських культур розвивається повільно. Причинами цього є незадовільний фінансовий стан сільгоспвиробників, а також нерозуміння ними переваг страхування, як методу мінімізації погодних ризиків. Значна частина аграріїв не довіряє страховим компаніям, вважаючи існуючі умови страхування складними та такими, що не дають можливості в разі настання страхового випадку отримати відшкодування. [3]

1. Страхування у сільськогосподарстві

Сільськогосподарське виробництво - одна з важливих і водночас найбільш ризикових галузей економіки, яка перебуває постійно під впливом стихійних сил природи. Тому одним із чинників стабільності його економічного розвитку та фінансового стану є страхування.

Економічний механізм страхування сільськогосподарського виробництва полягає у створені і використані страхового фонду з метою відшкодування непередбачених збитків, заподіяних стихійними лихами та іншими несприятливими подіями.

Найбільш ризикованим є вирощування врожаю сільськогосподарських культур та багаторічних насаджень. Під це виробництво відведено більш як половину території України. Рослинництво — це діяльність, здійснювана переважно під відкритим небом, і на результати господарювання тут істотно впливають коливання кліматичних умов та інші природні чинники, які точно прогнозувати неможливо.

Згідно з чинним законодавством в Україні протягом останніх десяти років страхування врожаю сільськогосподарських культур у колективних і фермерських господарствах було добровільним, а в державних — обов’язковим. З реформуванням аграрного сектору економіки питома вага державних підприємств у виробництві продукції рослинництва і тваринництва різко скоротилася. У державній власності залишилися переважно господарства при аграрних наукових та навчальних закладах та деяких відомствах, які використовують продукцію для внутрішніх потреб. Для цих господарств спеціального положення про страхування врожаю так і не було опрацьовано.

За правилами добровільного страхування за першим варіантом об’єкти страхування розбито на чотири групи.

1. Урожай сільськогосподарських культур і багаторічних насаджень плодоносного віку.

2. Дерева й плодово-ягідні кущі, що зростають у садах, та виноградники. Не приймаються на страхування багаторічні насадження, знос або зрідження яких становить понад 70 %, а також ті, що підлягають списанню з балансу.

3.Сільськогосподарські тварини, птиця, кролі, хутрові звірі, сім’ї бджіл у вуликах.

Будівлі, споруди, сільськогосподарська техніка, об’єкти незавершеного будівництва, передавальні пристрої, силові, робочі та інші машини, транспортні засоби, сировина, матеріали, продукція.

Перелік сільськогосподарської продукції, страхові ризики відносно якої що підлягають страхуванню з державною фінансовою підтримкою у відповідному фінансовому році щорічно затверджується Кабінетом Міністрів України. Кошти на виплату субсидій передбачаються у Законі України про Державний бюджет України на відповідний рік.

Не є об'єктом страхування сільськогосподарське майно, зазначене у частині першій цієї статті, яке не знаходиться у цивільному обороті та щодо якого законом встановлені інші заборони або обмеження.

Відповідно до цього Закону право страхувати сільськогосподарські виробничі ризики мають усі сільськогосподарські товаровиробники, що здійснюють свою діяльність на території України, за винятком нерезидентів, які вирощену на орендованих/власних земельних ділянках, сільськогосподарську продукцію вивозять за межі митної території України відповідно до міжнародних (міжурядових) договорів України.[2]

У разі передачі в оренду сільськогосподарських земель право страхувати урожай сільськогосподарських культур і багаторічних насаджень належить орендареві. Страхові внески, що вносяться орендарем, не можуть включатися у залік орендної плати.

Не підлягають страхуванню з державною фінансовою підтримкою:

- урожай сільськогосподарських культур, які впродовж трьох або більше років не давали урожаю при їх культивуванні;

- урожай багаторічних насаджень плодоносного віку, які не давали урожаю в останні п'ять років;

- хворі тварини, живі водні ресурси, сім‘ї бджіл у вуликах та їх продуктивність, а також ті, що знаходяться в зоні карантину або в зоні, в якій оголошена епізоотична обстановка;

- сума витрат у грошових коштах, понесених у зв’язку із вирощуванням (розведенням) сільськогосподарських культур, тварин, живих водних ресурсів, сімей бджіл у вуликах, а також понесених у зв’язку із зниженням якості сільськогосподарської продукції або цін на неї;

- майбутній (очікуваний) доход від реалізації сільськогосподарської продукції;

- майбутній (очікуваний) приплід (збільшення чисельності, маси) сільськогосподарських тварин, живих водних ресурсів, сімей бджіл у вуликах.

Суб'єктами відносин страхування сільськогосподарської продукції з державною фінансовою підтримкою є страхувальники і страховики, їх об’єднання, а також державні органи та органи місцевого самоврядування.

Страховиками є юридичні особи, що уповноважені на здійснення страхування сільськогосподарської продукції з державною фінансовою підтримкою за наслідками проведення відкритого тендеру, відповідають вимогам, встановленим статтею 15 цього Закону та отримали відповідну ліцензію. Умови і результати цього тендеру в обов‘язковому порядку оприлюднюються у засобах масової інформації. Положення про проведення відкритого тендеру з визначення уповноважених страховиків на здійснення страхування сільськогосподарської продукції з державною фінансовою підтримкою затверджується Кабінетом Міністрів України.

Державне регулювання у сфері страхування сільськогосподарської продукції з державною фінансовою підтримкою здійснюють Кабінет Міністрів України, спеціально уповноважені центральні органи виконавчої влади у справах нагляду за страховою діяльністю, з питань аграрної політики та Державне агентство з управління сільськогосподарськими ризиками.

Страхові ризики. Тривалий час перелік страхових подій у сільському господарстві був надто великий. Страховикові важко було визначати справжні причини та розміри конкретних ризиків. До того ж існував порядок, згідно з яким платежі з добровільного страхування могли здійснюватися тільки за рахунок прибутку, що залишався в господарстві після оподаткування. Через це платити за страхові послуги для більшості господарств було непосильним.

Останнім часом застосовується значно коротший перелік страхових ризиків, а страхові платежі дозволено відносити на витрати виробництва.

Страхування врожаю сільськогосподарських культур і багаторічних насаджень здійснюється на випадок їх пошкодження або загибелі з таких причин: вимерзання, град, злива, буря, ураган, повінь, пожежа. Крім того, до страхових подій належать вимокання, випрівання, спричинені стихійним лихом. На прохання страхувальника перелік страхових випадків можна доповнювати або скорочувати.

Уточнено склад страхових ризиків у разі вирощування врожаю в захищеному ґрунті. Тепер страхування врожаю може здійснюватися на випадок: граду, бурі, урагану, пожежі, а також пошкодження самої споруди.

Страхування урожаю сільськогосподарських культур і багаторічних насаджень проводиться на випадок завдання збитку внаслідок таких подій (страхових ризиків):

а) вимерзання, ожеледь, заморозок, льодова кірка;

б) град, буря, ураган, шквал, удар блискавки та пожежі, спричинені нею;

в) зливи та повені, затяжні дощі;

г) сель, лавина, земельний зсув;

ґ) посуха, чи зневоднення на землях, які підлягають примусовому зрошенню, суховії, пожари;

д) землетрус;

е) епітофітотійний розвиток хвороб, розмноження шкідників рослин та хвороб, що стали наслідком несприятливих подій, визначених у пунктах "а" – "д";

є) крадіжки та протиправні дії третіх осіб.[]

Страхування озимих культур на період перезимівлі (сезон 2009-2010 рр..)

Восени 2009 року було укладено 467 договорів страхування озимих культур. Велика частина договорів укладалася по продуктах страхування від повної загибелі (202 договору) і часткової і повної загибелі посівів культур (224 договору). Кількість договорів з інших страхових продуктів було незначним.

Графік 1. Кількість договорів по страхових компаніях, у% від загальної кількості

Основними лідерами ринку за кількістю укладених договорів на страхування озимих культур на період перезимівлі були наступні компанії (у відсотковому відношенні від загальної кількості):

- Оранта (33%)

- ТАС (15%)

- Українська Аграрно-Страхова Компанія (15%)

- Брокбізнес (12%)

- Провідна (9%)

- Уніка (6%)

- АСКО Донбас-Північний (6%)

Найбільш активними страховими компаніями в регіонах були Оранта і ТАС. Дані компанії укладали договори зі страхування основних сільськогосподарських культур (озимих пшениці, ячменю, жита і ріпаку). Страхова компанія Оранта уклала договори страхування в 15 областях.

України, ТАС - у 12 областях. Чотири інші компанії страхували культури в окремих регіонах - УНІКА в 9 областях, Провідна - у 8 областях, Брокбізнес в 5 областях та Українська Аграрно-Страхова Компанія - в 3 областях. Решта страхові компанії укладали договори страхування в одній-двох областях.

Загальна страхова сума склала 268 мільйонів гривень, а сума зібраних премій - 14,4 мільйонів гривень. Частка страхових компаній у загальній сумі зібраних премій за договорами страхування озимих культур у сезоні 2009-2010 років показана на графіку 2.

Графік 2. Частка страхових компаній, у% від загальної суми зібраних премій

Лідерами ринку за показником суми зібраних премій (у% від загальної суми премій по страхуванню озимих культур) в сезоні 2009-2010 років були наступні компанії:

- Українська Аграрно-Страхова Компанія (28%)

- Оранта (24%)

- Брокбізнес (12%)

- Провідна (9%)

- ТАС (8%)

- АСКА (6%)

- ІНГО-Україна (4%)

- УНІКА (4%)

- АСКО Донбас-Північний (3%)

Всього було застраховано 211 500 гектарів посівів озимих культур. Частка страхових компаній у структурі застрахованих площ вказана на графіку 3. Найбільші масиви озимих культур застрахували такі компанії, як Оранта (28%), Українська Аграрно-Страхова Компанія (14%), УНІКА (14%), Брокбізнес (14%), ТАС (10%), ІНГО-Україна (7%) і Провідна (6%).

Графік 3. Частка страхових компаній, у% від загальної застрахованої площі

Виплати за договорами страхування озимих культур (сезон 2009-2010)

Навесні 2010 року страховики отримали 219 повідомлень про пошкодження та загибелі застрахованих посівів, і страхові компанії виплатили відшкодування по 200 заяв.

Виплати відшкодування проводилися за трьома страхових продуктів - по повній загибелі, часткової і повної загибелі й по новому продукту - страхування посівів озимих культур на весь цикл виробництва (з покриттям). Найбільше виплат було проведено за договорами страхування посівів від повної загибелі (111). За договорами страхування посівів від часткової і повної загибелі було зроблено 84 виплати та 5 виплат - зі страхування на весь цикл виробництва. Загальна сума виплаченого відшкодування склала 26,5 мільйона гривень.

Частка компаній від загальної кількості виплат показана на графіку 4. Як бачимо, найбільша кількість виплат за договорами страхування озимих культур виробила страхова компанія Оранта (60%). За показником кількості виплат лідерами також були такі компанії, як Українська Аграрно-Страхова Компанія (11%), ТАС (8%) і Провідна (8%).

Графік 4. Частка страхових компаній, у% від загальної кількості виплат за договорами страхування озимих культур

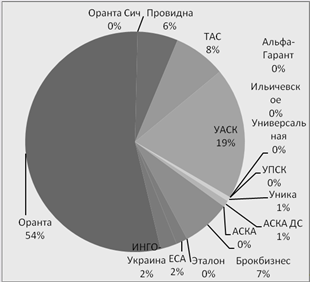

На графіку 5 показано частка страхових компаній у% від загальної суми виплаченого відшкодування за договорами страхування озимих культур (дані на початок серпня 2010 року). У порівнянні з попереднім графіком позиції страхових компаній змінилися незначно. Найбільшу суму відшкодування (у% від загальної суми відшкодування) виплатила страхова компанія Оранта (54%). Далі в порядку убування розташувалися такі компанії-лідери: Українська Аграрно-Страхова Компанія (19%), ТАС (8%), Брокбізнес (7%) і Провідна (7%). Суми відшкодування, виплачені іншими страховими компаніями, були незначними.

Графік 5. Частка страхових компаній, у% від загальної суми виплаченого відшкодування за договорами страхування озимих культур

Середній рівень збитковості зафіксований на рівні 184% по всьому портфелю, але даний показник істотно різниться по страхових компаніях. Мінімальна збитковість була зафіксована на рівні 27,1%. Максимальний рівень збитковості склав 1055%.

Слід зазначити, що рівень збитковості у компаній - лідерів ринку (по застрахованій площі, за кількістю договорів і за обсягами зібраних премій) в середньому перевищував 100%, тобто компанії-лідери ринку виплатили відшкодувань більше, ніж зібрали премій восени 2009 року. Аналіз даних дозволяє зробити висновок, що причинами високої збитковості були несприятливі погодні умови взимку 2009-2010 років та недостатній рівень диверсифікації портфеля по регіонах і по культурах у деяких компаній. Різний рівень збитковості по страхових компаніях можна пояснити різними умовами виплати відшкодування.

Середня ставка премії по портфелю склала 5,4%, при цьому ставки знаходилися в діапазоні від 2,8% до 12,3%. Залежності між рівнем збитковості та середньою ставкою премій по портфелю за кожною окремою страхової компанії виявлено не було. Так, при середній ставці премії по портфелю нижче 3,8% у декількох компаній рівень збитковості не перевищив 65%. У той же час, у компаній з середніми ставками премії вище 5% рівень збитковості перевищив 110%.

Таблиця 1. Зведені дані по страхуванню озимих культур і багаторічних насаджень в сезоні 2009-2010 рр

| К-ть договорів |

Застрахована площа |

Сума премій |

Страхова а сума |

к-сть заяв на виплату відшкодування |

к-ть виплат |

Сума виплаченого відшкодування |

Середня ставка премії |

| Повна загибель (озимі) |

202 |

91,156 |

5,858,151 |

105,211,973 |

116 |

111 |

12,719,940 |

5.60% |

| Часткова і повна загибель (озимі) |

224 |

100,084 |

4,782,404 |

104,957,262 |

97 |

84 |

12,123,842 |

4.60% |

| Пойменовані ризики |

3 |

180 |

16,245 |

216,600 |

0 |

0 |

0 |

7.50% |

| Страхування врожаю на весь цикл виробництва (з франшизою) |

10 |

1,349 |

109,989 |

2,167,020 |

0 |

0 |

0 |

5.10% |

| Страхування врожаю на весь цикл виробництва з покриттям (новий продукт) |

10 |

9,875 |

2,681,731 |

21,747,598 |

5 |

5 |

1,698,049 |

12.30% |

| Індекс врожайності |

14 |

4,380 |

198,953 |

7,046,276 |

0 |

0 |

0 |

2.80% |

| Інші |

4 |

4,463 |

760,542 |

26,727,065 |

1 |

0 |

0 |

2.80% |

| Всього |

467 |

211,488 |

14,408,016 |

268,073,794 |

219 |

204 |

26,541,830 |

5.40% |

Дані по озимим культурам і регіонів (сезон 2009-2010 рр..)

За даними страхових компаній, восени 2009 року аграрії вважали за краще страхувати такі озимі культури, як пшениця, ріпак і ячмінь. Кілька договорів страхування було укладено зі страхування озимої жита (7 договорів), озимої гірчиці (4 договору) і виноградників (2 договору з покриттям періоду перезимівлі). Всього по страхуванню озимої пшениці було укладено 247 договорів, з ріпаку - 168 договорів та 127 договорів - по ячменю.

По пшениці загальна застрахована площа склала майже 130 тисяч гектарів. Сума зібраних премій по страхуванню озимої пшениці склала 7570 тисяч гривень. Страхова сума за даною культурі - майже 140 мільйонів гривень.

Застрахована площа по озимому ячменю склала 26 тисяч гектарів. Сума премій - 1,3 мільйона гривень. Страхова сума - 24,8 мільйона гривень.

Застрахована площа під посівами озимого ріпаку склала 51 тисячу гектарів. Сума премій - 4,7 мільйона гривень. Страхова сума - 79,14 мільйона гривень.

Обсяги страхування по іншим культурам були незначними, крім виноградників. Восени 2009 року було застраховано близько 800 гектарів виноградників за двома договорами страхування. Страхова сума склала 14 мільйонів гривень. Сума премій - близько 840 тисяч гривень.

Найбільш збитковою культурою для страховиків виявилася озима гірчиця. Рівень збитковості по цій культурі склав 762%. Другий за збитковості культурою був озимий ріпак, за яким рівень збитковості склав 243%. Збитковість озимого ячменю становила 215% і озимої пшениці - 157%. Зведені дані по культурах представлені в таблиці 2.

Таблиця 2. Зведені дані по страхуванню окремих озимих культур (у розрізі культур) в сезоні 2009-2010 рр.

| К-ть договорів |

Площа, га |

Страхова сума, грн/га |

Премія, грн/га |

Постраждала площа, га |

Ставка премиї, % середняя |

К-ть вип-лат |

Сума виплат, грн. |

Сума виплати, грн/га |

Збитковість,% загальна |

| Пшениця |

247 |

129.970 |

1072 |

58,22 |

22.769 |

5,43% |

69 |

11,865,570 |

521,22 |

157% |

| Ячмінь |

127 |

26.304 |

943 |

49,76 |

5.259 |

5,27% |

42 |

2,816,059 |

535,42 |

215% |

| Ріпак |

168 |

51.034 |

1550 |

92,39 |

15.121 |

5,96% |

89 |

11,462,838 |

758,05 |

243% |

| Жито |

7 |

1.232 |

1147 |

41.13 |

99 |

3,58% |

1 |

46,492 |

469,62 |

92% |

| Гірчиця |

4 |

416 |

1372 |

90.85 |

386 |

6,62% |

3 |

288,222 |

745,92 |

762% |

Дані по регіонах

Аграрії страхували посіви озимої пшениці практично у всіх регіонах, винятком були Волинська, Закарпатська, Івано-Франківська та Львівська області. Найбільша кількість договорів зафіксовано в Полтавській (48), Кіровоградській (34), Сумській (31), Хмельницькій (24), Вінницькій (20), Херсонській (18) і Донецькій (14) областях.

Найбільші суми відшкодування за договорами страхування пшениці виплачені страховиками в Полтавській (5,3 млн. грн.), Херсонській (2,25 млн. грн.), Сумської (1,3 млн. грн.), І Харківській (1 млн. грн.) областях.

Посіви озимого ячменю активно страхувалися в Кіровоградській (38 договорів), Херсонській (27), Одеській (13) та Полтавській (12) областях. Найбільші суми відшкодування за договорами страхування озимого ячменю виплачені у Херсонській (1,48 млн. грн.), Полтавській (559 тис. грн.), Донецькій (194 тис. грн.), Одеській (190 тис. грн.), Дніпропетровській ( 135 тис. грн.) та Кіровоградській (133 тис. грн.) областях.

Договори страхування посівів озимого ріпаку активно укладалися в Кіровоградській (47 договорів), Херсонській (33), Сумській (14), Одеській (13) І Черкаській (11) областях. Найбільші суми страхового відшкодування по озимому ріпаку виплачувалися в Херсонській (2,75 млн. грн.), Сумській (2 млн. грн.), Кіровоградської (1,7 млн. грн.) Та Дніпропетровській (1,43 млн. грн.) областях.

Посіви озимого жита страхувалися в п'яти областях. Виплата відшкодування зроблена в Харківській області за одним договором у сумі 46 500 гривень. За два договори страхування були укладені в АР Крим і в Миколаївській області.

Озиму гірчицю страхували в Херсонській (3 договору) і Одеській областях (1 договір). Виплата відшкодування була здійснена по 3 договорах у Херсонській області на суму 288 тисяч гривень. [6]

Страхування тварин охоплює:

- свиней, хутрових звірів і кролів віком від чотирьох місяців, домашню птицю яйценосних порід віком від п’яти місяців, птицю в господарствах, що спеціалізуються на вирощуванні бройлерів віком від одного місяця, велику рогату худобу, овець і кіз віком від шести місяців, коней віком від одного року, а також бджолині сім’ї — на випадок загибелі, знищення, або вимушеного забою внаслідок пожежі, стихійного лиха (удар блискавки, буря, ураган, буран, град, злива, повінь, землетрус, сель), або нещасного випадку (попадання під рухомий транспорт або під дію електричного струму) та вимушеного забою (знищення) за розпорядженнями ветеринарних служб у зв’язку із заходами боротьби з інфекційними хворобами;

- молодняк тварин, які не досягли віку, зазначеного в попередньому переліку, на випадок загибелі, падежу, вимушеного забою або знищення (за висновком спеціалістів ветеринарної служби) унаслідок стихійного лиха, пожежі й дії електричного струму.

Страхова вартість тварин, живих водних ресурсів, сімей бджіл у вуликах (їх продуктивності) визначається за угодою між страхувальником (сільськогосподарським товаровиробником) і страховиком виходячи з їх балансової вартості або реальної ринкової вартості відповідних видів продукції у регіоні знаходження об‘єктів страхування на день укладення договору страхування. При цьому реальна вартість не може бути нижче за балансову вартість тварин, живих водних ресурсів, сімей бджіл у вуликах.

Тварини можуть прийматися на страхування, як по опису, так і без опису – по загальній кількості голів в групах.

При страхуванні тварин по опису загальна страхова вартість тварин визначається шляхом складання страхової вартості усіх застрахованих тварин. При страхуванні тварин без опису загальна страхова вартість тварин визначається шляхом складання загальної вартості тварин в кожній групі. При цьому загальна вартість тварин в групі визначається шляхом множення середньої вартості однієї тварини в групі на загальну кількість голів в групі.

Будівлі, споруди, сільськогосподарська техніка, об’єкти незавершеного будівництва, передавальні пристрої, силові, робочі та інші машини, транспортні засоби, сировина, матеріали, продукція страхуються на випадок знищення або пошкодження внаслідок пожежі, вибуху, повені, паводку, землетрусу, бурі, урагану, смерчу, зливи, граду, зсуву, обвалу, селю, затоплення, у тому числі через аварії комунікаційних мереж.

Крім того, тварини, обладнання, машини та інше майно можуть бути застраховані за окрему плату на випадок крадіжки та неправомірних дій третіх осіб.

У багатьох країнах світу велика увага приділяється страхуванню машин і механізмів від ламання. Неважко уявити, до яких наслідків може призвести вихід із ладу, наприклад, комп’ютерної установки, яка регулює режим температури, вологості та освітлення у теплиці або охолодження молока в резервуарах.

Страхова сума і страхові платежі. Страхова сума встановлюється за кожним окремим видом майна згідно із договірною сумою, яка не повинна перевищувати дійсної вартості майна з передбаченням франшизи.

Вартість урожаю сільськогосподарської продукції для цілей страхування можна визначити множенням планової площі посіву тієї чи іншої культури на середньорічну урожайність (у розрахунку на один гектар) за останні 5 років і на погоджену зі страховиком ціну за одиницю продукції. Страхова сума не повинна бути вищою за 70 % вартості врожаю (50 % — у разі обов’язкового страхування врожаю).

Решта вартості продукції в разі її знищення через страховий випадок має покриватися за рахунок ресурсів господарства. Безперечно, така велика й фактично примусова франшиза не виправдана. Страхувальники, здебільшого, не мають змоги створювати адекватні внутрішньогосподарські резерви. Отже, на випадок ризиків господарства захищені лише наполовину. Доцільно, щоб рівень франшизи визначався за домовленістю між учасниками страхового договору. Їм потрібно дати право диференціювати розмір франшизи залежно від виду сільськогосподарських культур.

Тварини приймаються на страхування за договірною сумою, але не вищою за дійсну вартість. Так само визначається страхова сума щодо матеріалів, кормів, насіння, готової продукції та інших матеріальних цінностей. Стосовно тварин і зазначених щойно інших активів може передбачатися франшиза. Основні засоби приймаються на страхування за договірною ціною, але не вищою від залишкової вартості.

Тварини, будівлі, обладнання тощо можна застрахувати й на суму, меншу за їх вартість. У такому разі всі відповідні об’єкти вважаються застрахованими в тому відсотку їх вартості, в якому їх узято на страхування в цілому.

Страхові платежі мають бути сплачені в повному обсязі або в розмірі не менш як 25 % річної суми зі страхування врожаю сільськогосподарських культур і не менш як 50 % відповідної суми зі страхування тварин та іншого майна до вступу договору страхування в дію, але не пізніше ніж через 30 днів від дня його підписання.

Зі страхування тварин, багаторічних насаджень та іншого майна остаточні розрахунки за внесками мають бути закінчені протягом трьох місяців після сплати першого платежу.

Якщо страхування здійснюється на умовах відшкодування затрат на вирощування сільськогосподарських культур у разі їх загибелі або пошкодження (другий варіант страхування), страхова сума визначається в межах планових або фактичних затрат на посів (висаджування) та вирощування відповідної культури. Може застосовуватися безумовна франшиза. Вона залежить від зони та умов вирощування тієї чи іншої культури, але не повинна перевищувати 20 % загальної вартості витрат на її вирощування. [4]

2. Проблеми, які виникають на ринку страхування сільськогосподарських ризиків

Страхові тарифи, затверджені постановою занижені. З іншого боку, ті самі тарифи є надто високими для сільськогосподарських виробників.

Сільськогосподарські виробники ще не отримують достатніх прибутків та не мають достатніх обсягів оборотних коштів, щоб таке страхування не відображалося негативно на їх фінансовому стані.

Демпінгування тарифів, що спричиняє:

- недобросовісну конкуренцію серед страхових організацій;

- загрозу невиконання страховими організаціями взятих на себе зобов’язань.

Тому є пропозиція до Кабінету Міністрів України – ввести нижній граничний розмір тарифів.

Виконання страховими організаціями взятих на себе зобов’язань та покриття їх активами.

Страхування об’єкту застави – формальне страхування.

Страхування врожаю сільськогосподарських культур здійснюється сьогодні, головним чином, у формі страхування застави з метою отримання кредиту.

Закон України „Про заставу" передбачає страхування об’єкту застави. Проте, досить часто банки ставляться до виконання вимог цього Закону формально. В цих випадках договори страхування складаються з такими формулюваннями страхових ризиків та обмеженнями щодо здійснення страхових виплат, що страхування перетворюється на так зване „псевдострахування". Зникає основна мета Закону – захистити банк від ризику неможливості компенсувати суми кредиторської заборгованості за рахунок вилучення та реалізації об’єкту застави у зв’язку з його пошкодженням внаслідок подій, на випадок яких має бути укладений договір страхування.

Ліга страхових організацій України звернулась до Національного Банку України з проханням розглянути дану проблему.

Здійснення страхування сільськогосподарських ризиків в обов’язковій формі не відповідає нормам класичного страхування.

Адаптація нормативно-правової бази України до Європейського законодавства. Міжнародні угоди.

Статтею 1 Закону України „Про підприємництво в Україні" підприємство визначено як безпосередня самостійна, систематична, на власний ризик діяльність по виробництву продукції, виконанню робіт наданню послуг з метою отримання прибутку, яка здійснюється фізичними та юридичними особами, зареєстрованими як суб’єкти підприємницької діяльності у порядку, встановленому законодавством.

Згідно зі статтею 15 цього Закону, втручання державних органів у господарську діяльність підприємців не допускається, якщо вона не зачіпає передбачених законодавством України прав державних органів по здійсненню контролю за діяльністю підприємців.

Статтею 10 Закону України „Про підприємства в Україні" визначено, що майно підприємства становлять основні фонди та оборотні кошти, а також інші цінності, вартість яких відображається в самостійному балансі підприємства. Майно підприємства відповідно до Законів України належить йому на праві власності, повного господарського відання. Відповідно до статті 4 Закону України „Про власність" власник на свій розсуд володіє, користується і розпоряджається належним йому майном.

Відсутність інформації у потенціального страхувальника. Значна частина сільгоспвиробників не довіряє страховим компаніям, вважаючи, що в разі настання страхового випадку їх шанси отримати відшкодування є незначними.

На сьогоднішній день високий ступень ризиків, притаманний страхуванню врожаю, спричиняє складнощі при перестрахуванні. В більшості випадків їх перестрахування в Україні неможливе, тому що високий рівень обсягів відповідальності. [5]

3.Кроки, які необхідно зробити для розвитку сільськогосподарського страхування в Україні

З метою успішного та стабільного розвитку агрострахування необхідно прийняти ряд заходів для вдосконалення законодавчого та регуляторного полів. У минулому сезоні страхування озимих культур страхові компанії довели свою ефективність і прагнення надати якісний страховий захист аграріям. На державному рівні необхідно здійснити ряд заходів щодо розвитку ринку агрострахування, а саме:

• прийняти Закон про агрострахування;

• на урядовому рівні визначити довгострокову політику держави щодо агрострахування;

• внести зміни до розділу 3 Закону України "Про державну підтримку сільського господарства", а якщо буде прийнятий Закон про агрострахування, то взагалі виключити цей розділ;

• запровадити окрему ліцензію зі страхування аграрних ризиків з двома основними категоріями (страхування культур і тварин);

• у разі відновлення програми субсидування премій, встановити кваліфікаційні вимоги до страховиків, що надають послуги з субсидуванню агрострахування;

• затвердити кваліфікаційні вимоги до фахівців з агрострахування та впровадити програму сертифікації;

• впровадити стандартні страхові продукти.

Необхідно продовжувати роботу щодо створення відповідної інфраструктури, включаючи створення Агентства з управління ризиками та об'єднання агростраховщіков.[6]

Висновки

Незважаючи на відсутність державної підтримки, ринок агрострахування продовжує працювати. Сімнадцять страхових компаній проявляють інтерес до даного сегменту ринку страхування. У той же час слід відзначити, що системно працює на ринку кілька компаній, які займають приблизно 80% ринку аграрного страхування - Оранта, ТАС, Брокбізнес, Провідна, УНІКА і Українська Аграрно-Страхова Компанія. Швидше за все, в майбутньому сезоні страхування озимих культур ці компанії продовжать лідирувати на ринку. Основними передумовами лідерства зазначених страхових компаній є наявність розвиненої мережі офісів у регіонах, впровадження довгострокових програм агрострахування та цілеспрямована робота з окремими категоріями виробників сільськогосподарської продукції.

Аграрії вважають за краще страхувати основні стратегічні озимі культури - пшеницю, ріпак і ячмінь. Найчастіше при виборі страхового продукту аграрії зупиняються на страхуванні посівів озимих культур від повної загибелі та часткової / повної загибелі. Страхування озимих культур на весь цикл виробництва поки не користується попитом, хоча можливо, що й самі страхові компанії обережно ставляться до цього складного і комплексного страхового продукту.

Загальна збитковість страхового портфеля за озимим культурам в сезоні 2009-2010 років склала 184%, що значно перевищує рівень збитковості в попередніх сезонах. Даний рівень збитковості пов'язаний з несприятливими погодними умовами минулої зими. Однак цей показник підтвердив, що страхові компанії готові виплачувати відшкодування при настанні ризикових подій, надаючи тим самим реальну страховий захист аграріям.

Аналіз даних підтверджує наявність проблеми антиселекції на ринку агрострахування Україні. Найбільші суми відшкодування виплачувалися, в основному, в регіонах, де укладалася багато договорів страхування. При цьому дана тенденція спостерігається по всіх основних стратегічним культурам (пшениця, ячмінь, рапс). Страховим компаніям рекомендується ретельно контролювати страховий портфель по культурах і регіонам, не допускаючи істотних перекосів. [4]

страхування сільськогосподарський збиток ризик

Література

1. Т. М. Артюх. Страхові послуги: Навч.-метод. посібник для самост. вивч. дисц. / За заг. ред. Т. М. Артюх. — К.: КНЕУ, 2000. — 51 с.

2. Страхування: Підручник / Керівник авт. колективу і наук. ред. С. С. Осадець. — Вид. 2-ге, перероб. і доп. — К.: КНЕУ, 2002. — 599 с. – 258

3. Дії щодо мінімізації ризиків в аграрному секторі. – дані за 2005 р. [електронийресурс//Міністерствофінансів/http://www.minfin.gov.ua/control/uk/publish/article?art_id=57333&cat_id=57141]

4. Законом України "Про страхування" від 07.03.1996 № 85/96-ВР

5. Філонюк О.[електроний ресурс]/ Олександр Філонюк//Интернет-журнал страхование "Фориншурер".- 2003рік. – режим доступа: http://forinsurer.com/public/03/06/16/546/

6. Проект Развития Агрострахования в Украине (Международная Финансовая Корпорация) [електроний ресурс] - Украина - Результаты страхования озимых культур на период перезимовки (2009-2010) [Портал о сельскохозяйственном страховании// http://www.agroinsurance.com/ru/analytics?pid=13262]

|